23 апреля 2021 года на Московской бирже начались торги паями двух биржевых паевых инвестиционных фондов (БПИФ) УК «Атон-менеджмент» на акции компаний медицинской отрасли. Фонды номинированы в долларах США, торговля осуществляется также в долларах США.

Фонд «АТОН – Медицина и биотех США» следует за индексом Dow Jones U.S. Health Care Index, который отражает динамику цен на акции компаний сектора здравоохранения США. В фонд входит более 100 американских компаний, работающих в сфере здравоохранения, научных разработок и исследований. Торговый код – AMHC.

Фонд «АТОН – Генетическая революция» инвестирует в бумаги компаний, специализирующихся на генной инженерии, и следует за активно управляемой стратегией ARK Genomic Revolution ETF Кэти Вуд, основательницы ARK Invest. В портфеле более 50 компаний из пяти стран, занимающихся технологическими и научными разработками в области геномики.

Торговый код – AMGR.

Таким образом, на сегодня к торгам на Московской бирже допущены 10 БПИФов УК «Атон-менеджмент». Всего УК «Атон-менеджмент» планирует до конца апреля 2021 года запустить 17 фондов, различающихся по географии, секторам экономики, валюте и активам. Запуск происходит траншами. Маркетмейкером выступает ООО «АТОН».

Все БПИФы УК «Атон-менеджмент» включены в котировальный список первого уровня Московской биржи.

На фондовом рынке Московской биржи обращаются 71 биржевой фонд: 53 БПИФа под управлением УК «Альфа-Капитал», УК «Атон-менеджмент», УК «БКС», АО ВТБ Капитал Управление активами, УК «Восток-Запад», УК «Газпромбанк – Управление активами», УК «ДОХОДЪ», УК «МКБ Инвестиции», УК «Открытие», УК «Райффайзен Капитал», ООО «РСХБ Управление Активами», УК «Сбер Управление Активами», УК «Система Капитал», УК «Тинькофф Капитал», УК «Финам Менеджмент» и 18 ETF компаний FinEx Funds и ITI Funds. Биржевые фонды запущены на бенчмарки, покрывающие порядка 50 стран, включая Россию, Казахстан, США, страны Евросоюза, Великобританию, Китай, Японию, Австралию. Базовыми активами фондов выступают фондовые индексы, акции, облигации, инструменты денежного рынка и товарные активы. За первый квартал 2021 года совокупный оборот по биржевым фондам составил 127 млрд рублей, чистый приток средств в биржевые фонды – 38,3 млрд рублей, совокупная стоимость чистых активов превысила 185 млрд рублей (2,5 млрд долларов США), сделки с биржевыми фондами в 2021 году заключали свыше 1,4 млн частных инвесторов.

Контактная информация для СМИ

+7 (495) 363-3232

PR@moex.com

- С чего начать

- Подобрать брокера

- Что купить

- Специальные предложения

- Доверительное управление

- Обучение

- Аналитика

Акции медицинских и фармацевтических компаний России

Здесь вы можете купить акции медицинских и фармацевтических российских компаний онлайн, посмотреть их стоимость на 23.03.2023 на Московской бирже, доходность, дивиденды и динамику роста за месяц, год, три года.

6 акций

Обновлено 22.03.2023 09:46

Изменение цены, за месяц

25,28 ₽ (+28,597%)

Изменение цены, за месяц

28 ₽ (+6,253%)

Изменение цены, за месяц

41 ₽ (+5,012%)

Изменение цены, за месяц

0,26 ₽ (+2,912%)

Изменение цены, за месяц

0,09 ₽ (+1,408%)

Изменение цены, за месяц

—

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данные предоставлены ЗАО «Интерфакс». Данные предоставляются исключительно для целей ознакомления и не являются основанием для принятия финансовых и иных решений. Администрация сайта и ЗАО «Интерфакс» не несут никакой ответственности за любые ошибки, задержки в передаче данных или действия на основе этих данных.

Все брокеры

Новости

Часто задаваемые вопросы

Это ценная бумага, дающее владельцу право на долю в компании. Компании продают акции на бирже, чтобы привлечь деньги на развитие бизнеса. Покупать и продавать их может любой инвестор. Торговля акциями является одним из основных источников дохода от инвестиций.

Первый способ — купить акцию, дождаться, пока она вырастет в цене и продать. Разница между ценой покупки и продажи — ваша прибыль. Второй способ — купить акции, по которым компания платит дивиденды (часть прибыли), и получать их, обычно раз в год или раз в полгода. Есть более сложные и рискованные способы заработка, но они подходят только опытным инвесторам.

Акциями торгуют на фондовой бирже. Выберете брокера, установите мобильное приложение, откройте брокерский счет, переведите на него деньги и купите нужную вам акцию в приложении.

Брокер принимает от вас поручения купить или продать ценные бумаги, проводит сделки на бирже, регистрирует бумаги на ваше имя, перечисляет за вас государству налоги с вашей прибыли от продажи бумаг, дает кредит на покупку бумаг, присылает отчеты о сделках. Торговать бумагами на бирже без брокера невозможно.

Почти все так называемые ценные бумаги не существуют в бумажном виде. Это всего лишь строчки в базе данных. За сохранность этой базы данных и отвечает депозитарий. Другими словами, он хранит информацию о том, какими ценными бумагами вы владеете.

Брокеры берут комиссию за сделку и за ведение счета. Своя фиксированная комиссия есть и у депозитария. Она не привязана к количеству и суммам сделок. Ее с вашего счета списывает брокер один раз в месяц, если в этом месяце вы проводили сделки. У брокеров есть тарифы, подходящие для инвесторов с разными суммами и интенсивностью сделок. Сравнить и выбрать тариф можно здесь

Откройте брокерский счет, переведите на него небольшую сумму, например, 10 тыс. рублей, и купите акции любой крупной компании. Посмотрите, как работает мобильное приложение, как меняется акция в цене.

Ищите инвестиционные идеи на сайтах крупных брокерских компаний.

Подпишитесь на Telegram-каналы известных инвестконсультантов, изучайте, от чего зависит стоимость ценных бумаг, следите за экономическими новостями.

Акция может подешеветь к тому моменту, когда вы соберетесь ее продавать. Поэтому опытные инвесторы не вкладывают все деньги в одну акцию, а покупают сразу несколько разных ценных бумаг.

Брокер может лишиться лицензии. С вашими ценными бумагами ничего не случится, но придется открывать счет у другого брокера и перевести ценные бумаги туда. Открывайте счет у крупных брокеров или банков с брокерской лицензией, давно работающих на рынке.

Если вы продаете акцию дороже, чем купили, или получаете дивиденды — это ваш доход. Он облагается налогом на доходы физлиц по ставке 13%. Этот налог за вас заплатит в бюджет брокер. Чтобы не платить налог, можно 1) открыть индивидуальный инвестиционный счет с освобождением от налога по операциям на счете, 2) держать акции минимум три года, 3) при расчете прибыли за текущий год учесть убытки прошлых лет (если они были) — для этого нужно будет подать налоговую декларацию.

Эксперт Банки.ру

аналитик направлений инвестиций и страхования Банки.ру

Частным инвесторам стали доступны акции медицинской компании «Мать и дитя». Она управляет 42 медицинскими учреждениями в 24 регионах страны. Это первая публичная медицинская компания на Московской бирже

На Московской бирже появились новые акции — бумаги головной компании крупнейшей в России частной сети медицинских центров «Мать и дитя». «Мосбиржа» начала торги бумагами в понедельник, 9 ноября. Они включены в первый котировальный список, в который попадают акции наиболее надежных

эмитентов

.

Глобальные

депозитарные расписки

, представляющие обыкновенные акции головной компании сети MD Medical Group, будут торговаться на бирже под

тикером

MDMG.

Бумаги компании начали свою первую сессию на Московской бирже по цене ₽490 за депозитарную расписку. В первый час торгов котировки снизились на 5%, до ₽465,1 за бумагу. На торгах в Лондоне депозитарные расписки MD Medical Group выросли на 2,1%, до $5,98 по состоянию на 11:03 мск. На закрытии торгов в Лондоне в пятницу одна депозитарная расписка стоила $5,8.

Компания провела IPO в Лондоне 12 октября 2012 года. Одна ГДР соответствует одной обыкновенной акции.

Листинг

в Москве не предусматривает выпуска новых

ценных бумаг

, а позволит уже существующим торговаться также на Московской бирже, сообщили в компании.

«Российские инвесторы впервые на Московской бирже получат доступ к акциям компании сектора здравоохранения. Таких публичных компаний на российском рынке не было», — отметил председатель наблюдательного совета Московской биржи Олег Вьюгин на онлайн-церемонии начала торгов ценными бумагами.

MD Medical Group ожидает, что листинг в России будет способствовать росту

ликвидности

бумаг на обеих торговых площадках. «Я надеюсь, что наш приход на Московскую биржу поможет инвесторам диверсифицировать портфель, и также при этом наша компания получит дополнительных инвесторов и увеличит

капитализацию

», — отметил генеральный директор сети Марк Курцер.

В свободном обращении (free-float) сейчас находится 32,1% всех акций группы. Остальные 67,9% бумаг принадлежат компании MD Medical Holding Limited, владельцем которой является основатель и генеральный директор сети клиник «Мать и дитя» Марк Курцер.

Сеть «Мать и дитя» управляет 42 медицинскими учреждениями, в том числе шестью многопрофильными госпиталями и 36 амбулаторными клиниками в 24 регионах страны, в том числе в Москве, Санкт-Петербурге, Владивостоке и других городах. В компании работает 8 тыс. человек, из них 3 тыс. — врачи.

Финансовые результаты

Выручка группы компаний «Мать и дитя» по международным стандартам финансовой отчетности в 2019 году поднялась на 8% и составила ₽16,2 млрд, чистая прибыль — ₽2,8 млрд (-2%). EBITDA увеличилась на 10% по сравнению с аналогичным периодом прошлого года — до ₽4,6 млрд. Рентабельность по EBITDA составила 29%. Соотношение чистый долг/EBITDA — 0,8x.

В первом полугодии ГК показала рост финансовых показателей, несмотря на изменение операционной среды вследствие пандемии COVID-19. По данным компании, выручка за первое полугодие 2020 года поднялась на 2%, до ₽8 млрд. Чистая прибыль за шесть месяцев выросла на 19% (₽1,5 млрд). EBITDA увеличилась на 6% (₽2,3 млрд), рентабельность по EBITDA составила 28,5% против 27,5% годом ранее.

Долг компании по итогам первого полугодия 2020 года снизился на 1% по сравнению с аналогичным показателем на конец 2019 года и составил ₽7 млрд. Чистый долг снизился на 35% по сравнению с аналогичным показателем на конец 2019 года и составил ₽2 млрд. При этом соотношение чистый долг/

EBITDA

снизилось до 0,5x.

Как компания платит

дивиденды

?

Начиная с 2012 года, с момента первого листинга на Лондонской фондовой бирже, компания каждый год выплачивает дивиденды. Раньше компания выплачивала акционерам не менее 25% от прибыли, но по итогам 2019 года увеличила дивиденды. «Учитывая устойчивое положение, компания приняла решение выплачивать акционерам дивиденды в размере 50% от чистой прибыли», — сообщил генеральный директор «Мать и дитя» Марк Курцер.

За 2018 год компания направила на дивиденды ₽800 млн, или 28% от чистой прибыли. Дивиденды на одну акцию составили ₽10,65. По итогам 2019 года компания выплатила дивиденды в размере ₽18,5 ($0,25) на одну акцию. За этот период компания направила на дивиденды ₽1,4 млрд, что составляет 49,87% от чистой прибыли за 2019 год.

В сентябре 2020 года сеть направила на дивиденды половину прибыли. Она выплатила промежуточные дивиденды за первое полугодие этого года в размере ₽736,2 млн, или ₽9,8 на акцию.

Аналитики «ВТБ Капитала» оценивают справедливую стоимость акций MD Medical Group на уровне $7,5 (₽580) за бумагу. Потенциал роста составляет 29% в перспективе 12 месяцев.

В сервисе «РБК

Инвестиции

» можно купить или продать валюту по выгодному курсу. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США).

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Процедура включения ценной бумаги в список торгуемых на бирже активов.

Компания ЕМС, одна из крупнейших медицинских сетей России, готовится стать публичной. Ее акции будут размещены на Московской бирже. Сейчас на Мосбирже сектор частной медицины представлен всего одной компанией — «Мать и дитя» (MCX:).

В сеть ЕМС входят семь многопрофильных медицинских центров, роддом и реабилитационный центр, а также три гериатрических центра в Москве и Московской области. По данным за 2020 год, у компании более 110 тыс. клиентов.

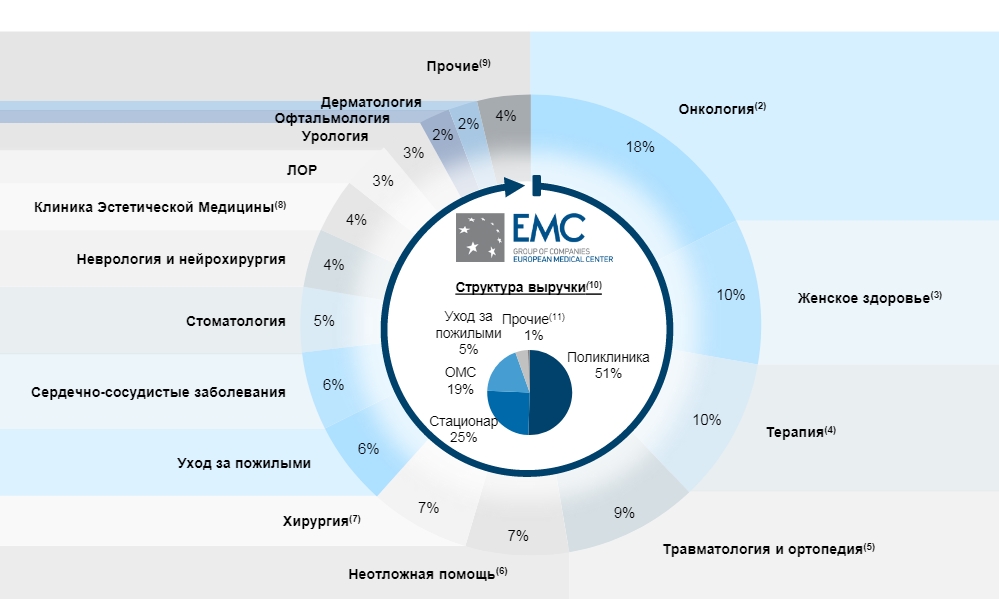

Цены на свои услуги компания устанавливает в (исключение — услуги ОМС). Бизнес сети неплохо диверсифицирован по структуре выручки (рис. 1).

Рис. 1. Структура выручки ЕМС

Особенности IPO

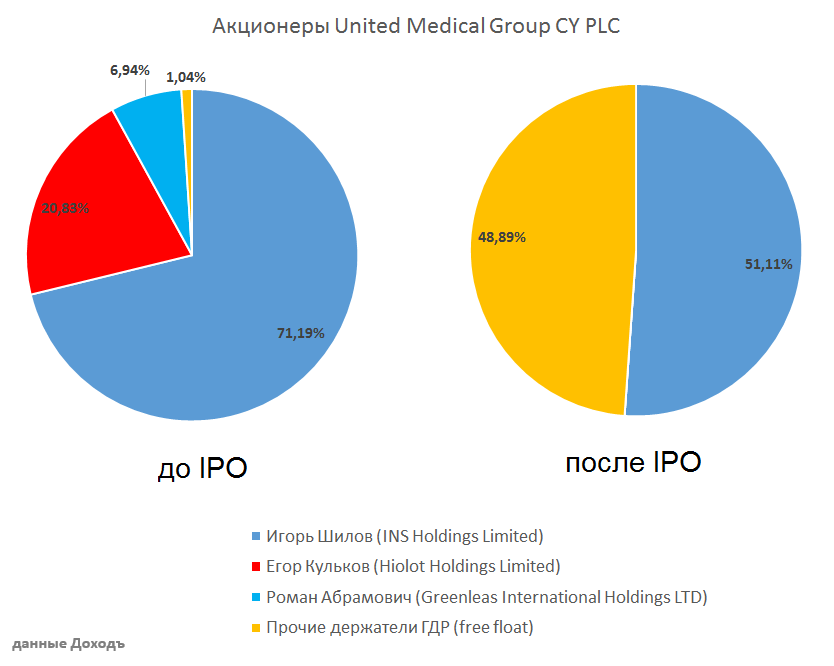

Материнская структура ЕМС — United Medical Group — зарегистрирована на Кипре. Крупнейшие акционеры компании — Игорь Шилов (с долей в 71,2% акций), Егор Кульков (20,8%) и Роман Абрамович (6,9%).

Первичное размещение пройдет в форме продажи глобальных депозитарных расписок на акции, которыми владеют нынешние акционеры компании. Новые акции для IPO выпускаться не будут. Таким образом, дополнительное финансирование в результате размещения компания не привлечет.

Организаторами IPO EMC выступают Citigroup (NYSE:) Global Markets, JPMorgan (NYSE:) и ВТБ Капитал. В рамках размещения планируется выручить около $500 млн. Общая стоимость компании, по оценкам ВТБ Капитал, составляет 1,238-1,420 млрд евро (107-122 млрд рублей).

Финансовые показатели

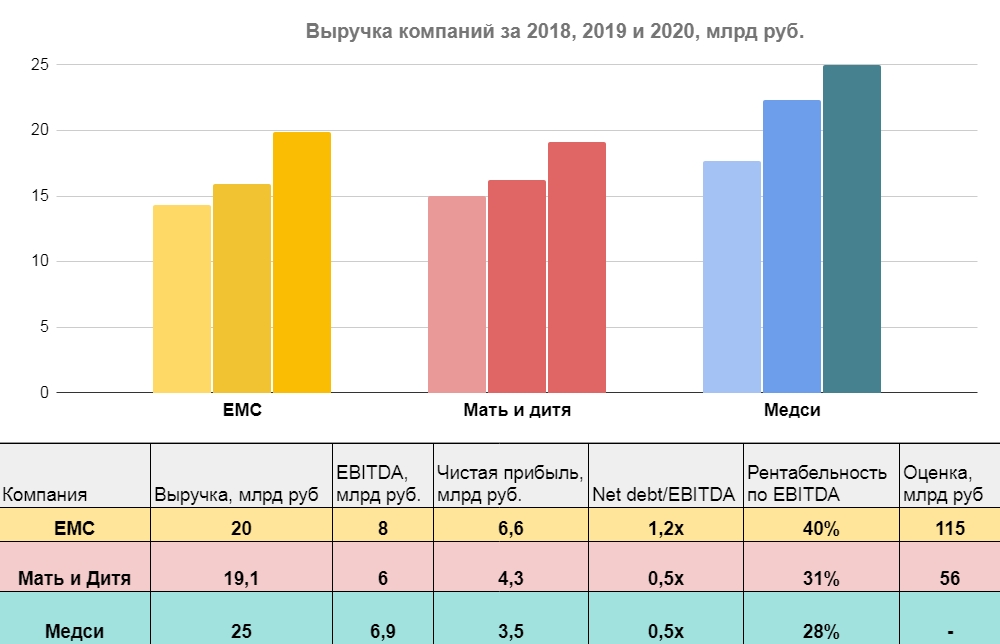

Основные финансовые показатели EMC за 2020 год в сравнении с другими российскими частными компаниями сектора медицинских услуг представлены на рис. 2.

Рис. 2. Финансовые показатели российских частных медицинских компаний

Из приведенных данных видно, что ЕМС в прошлом году опередила компании-аналоги по размеру чистой прибыли, а также по объему и рентабельности EBITDA. У эмитента невысокая долговая нагрузка, хотя коэффициент чистый долг/EBITDA у него выше, чем у двух других компаний.

Если предварительные оценки ВТБ Капитал оправдаются, ЕМС по капитализации вдвое превзойдет уже торгующуюся на бирже «Мать и дитя».

Дивиденды

В этом году компания планирует направить на дивидендные выплаты 114 млн евро — 76 млн за отчетный 2020 год и 38 млн евро за 1 полугодие 2021 года. Таким образом, дивидендная доходность внутри года, если исходить из оценки компании в 1238 млн евро, составляет 9,2%.

В дальнейшем компания планирует направлять на дивиденды всю чистую прибыль.

Планы

ЕМС планирует добиться удвоения EBITDA за ближайшие 3-4 года. Предполагается, что цель будет достигнута за счет расширения сегмента сложных медицинских услуг, усиления онкологического направления, развития цифровых платформ и телемедицины, более активного сотрудничества с государством и повышения операционной эффективности.

В целом компания прогнозирует, что к 2025 году сектор медицинских премиум-услуг в России вырастет в два раза, что поможет ей в реализации ее амбициозных планов.

Мнение аналитиков InvestFuture

IPO ЕМС может вызвать большой интерес инвесторов, так как сектор частной медицины на Московской бирже пока представлен всего одной компанией. Высокая рентабельность бизнеса компании, оптимистичные прогнозы менеджмента и перспективы неплохой дивидендной доходности привлекают внимание к этому размещению.

Но есть и пара настораживающих моментов.

Во-первых, компания рассчитывает расти не столько за счет инвестиций в бизнес, сколько за счет роста всего российского сектора премиум-услуг в области здравоохранения. Даже ее IPO нацелено не на привлечение средств для развития бизнеса, а на продажу акций нынешними акционерами.

Однако по поводу стремительного роста компании возникают большие сомнения. Сеть нацелена на клиентов сегмента «супер-премиум». Средний чек в компании, по ее собственным данным, превышает 33 000 рублей (у «Медси» — всего 3200 рублей). Вряд ли такая ценовая политика дает компании хорошие шансы на масштабную экспансию. Тем более, что в случае отмены связанных с пандемией ограничений часть состоятельных клиентов может предпочесть лечение в иностранных клиниках.

Во-вторых, обращают на себя внимание слабые балансовые показатели ЕМС. Активы компании оцениваются в 27 млрд рублей, а ее капитал составляет всего 9,5 млрд рублей. Даже если размещение пройдет по нижней границе обозначенного ВТБ Капитал диапазона, мультипликатор P/B эмитента составит 11,3, в то время как у компании “Мать и дитя” этот показатель равен лишь 2,8.

Не является торговым сигналом или инвестиционной рекомендацией. Текст подготовлен при помощи команды InvestFuture: аналитика Александра Резникова и редактора Сергея Глушкова.

Московская биржа с 17 сентября 2021 года меняет индексы торговой площадки. Самый важный для российского фондового рынка индекс Московской биржи сокращается с 44 до 43 компаний. Список покидают «Россети», более не считаясь достаточно ликвидными. На их место есть два претендента: En+ Group и United Medical Group, — но оба пока останутся в листе ожидания. В других базах индексный комитет более решителен, и уже известны имена трех новичков.

Европейский медицинский центр

Депозитарные расписки кипрской United Medical Group, которая управляет компанией «Европейский медицинский центр» (EMC), войдут сразу в три индекса: индекс акций широкого рынка, индекс средней и малой капитализации, индекс потребительского сектора.

Компания «Европейский медицинский центр» (European Medical Centre, EMC) объединяет под своим брендом вторую после «Медси» по обороту в России частную сеть медклиник. Компания провела первичное публичное размещение (IPO) на Московской бирже 15 июля 2021 года. Интересно, что свои доли на биржу в качестве акций выставили основной акционер Игорь Шилов (ему принадлежат 71,2 % сети), Егор Кульков (20,8 %), миллиардер Роман Абрамович (6,9 %) и другие акционеры. С момента IPO акции GEMC подорожали на 11,7 % — с 940 рублей до 1 049,99 рубля за штуку (максимальная цена в ходе торгов 2 сентября 2021 года).

Код ценной бумаги (тикер): GEMC

Стоимость акции на 02.09.2021: 1 026,00 рублей

TCS Group Holding

Депозитарные расписки TCS Group Holding («Тинькофф») с 17 сентября становятся «голубой фишкой», то есть попадают в шорт-лист 15 самых ликвидных из всех возможных на российском рынке. Они потеснили депозитарные расписки X5 Retail Group (сети «Пятерочка», «Перекресток», «Карусель»), которые, таким образом, вылетают из шорт-листа.

В TCS Group Holding PLC входят Тинькофф Банк, «Тинькофф Страхование», мобильный оператор «Тинькофф Мобайл», управляющая компания «Тинькофф Капитал», IT-компания «Тинькофф Центр Разработки», а также автономная некоммерческая организация «Тинькофф Образование». Все компании группы продают услуги в онлайн-формате.

Код ценной бумаги (тикер): TCSG

Стоимость акции на 02.09.2021: 6 986 рублей

Mail.ru Group

Депозитарные расписки Mail.гu войдут в индекс средней и малой капитализации.

Mail.ru Group — российская технологическая компания. Самыми популярными активами являются почтовый сервис mail.ru, социальные сети «ВКонтакте» и «Одноклассники», онлайн-игры, мобильный сервис бесплатных объявлений «Юла», каршеринг «Ситидрайв» (бывший YouDrive) и сервис доставки еды Delivery Club. Последние отчеты группы свидетельствуют о том, что большой вклад в общую копилку выручки стали приносить игровое подразделение My.Games и образовательные онлайн-платформы Skillbox и GeekBrains.

Код ценной бумаги (тикер): MAIL

Стоимость акции на 02.09.2021: 1 532,20 рубля

Материал носит ознакомительный характер и не является рекомендацией к покупке тех или иных ценных бумаг. Финтолк не несет ответственности за инвестиционные решения читателей.

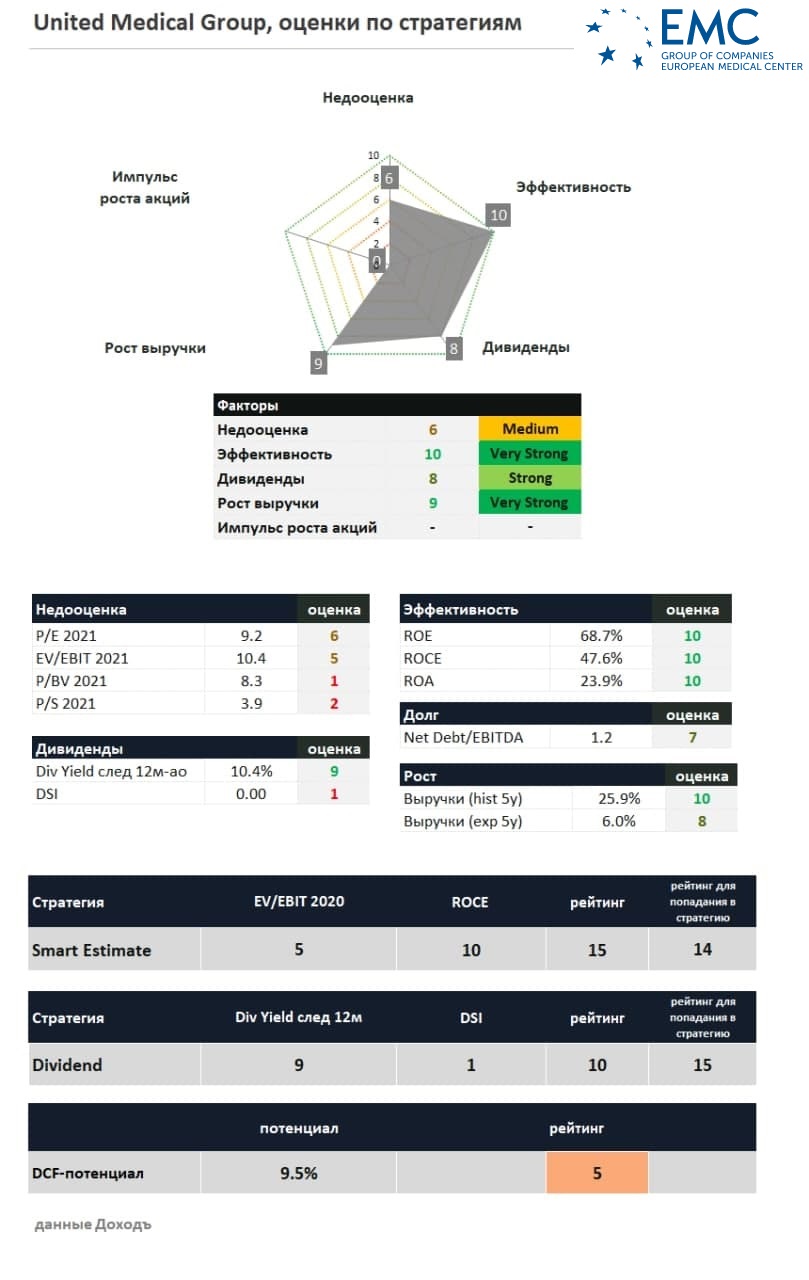

15 июля 2021 года на Московской бирже начали торговаться Глобальные депозитарные расписки (GDR) кипрской компании United Medical Group CY PLC, которая является материнской структурой одной из крупнейших частных медицинских сетей России – «Европейского медицинского центра» (ЕМС). В этой статье мы кратко расскажем о нашей оценке этих бумаг.

Главное

- Европейский медицинский центр (EMC) — является ведущим российским провайдером медицинских услуг премиум-класса и центром по лечению онкологических заболеваний.

- В ходе IPO акционеры головной компании United Medical Group CY PLC (Кипр) реализовали инвесторам 40 млн ГДР (одна расписка удостоверяет право на одну акцию) или 44,4% капитала компании. Каждую бумагу оценили в $12,5 (926,55 руб.) – это нижняя граница объявленного ранее ценового диапазона (от $12,5 до $14). Рыночная капитализация компании на дату начала торгов составила приблизительно $1,125 млрд.

- Совокупный объем привлеченных средств составил около $500 млн (при условии, что опцион не будет реализован). Деньги новых инвесторов пойдут не в компанию, а ее акционерам, двое из которых полностью вышли из капитала.

- Ожидается, что текущий уровень долговой нагрузки ЕМС при возможности роста, который не требует больших капиталовложений, и высокий уровень генерирования денежного потока обеспечат компании значительную гибкость при распределении дивидендов.

- Наш прогноз по дивидендам на ближайшие годы находится на уровне 95-125 руб. на расписку. Ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет 10,4%.

- Даже с учетом ожидаемого роста финансовых результатов в будущем, по нашему мнению, медицинская сеть ЕМС оценена в данный момент на справедливом уровне, то есть без особенного потенциала роста быстрее рынка.

- Высокий уровень дивидендов дает большие шансы на попадание в дивидендный портфель. По модели долгосрочной оценки потенциала роста бумаг компании мы даем низкий рейтинг – оценка 5 из 20.

О компании

Европейский медицинский центр (EMC) — является ведущим российским провайдером медицинских услуг премиум-класса и центром по лечению онкологических заболеваний. Сеть медицинского холдинга включает семь многопрофильных медицинских центров, один родильный дом и один реабилитационный центр (общей площадью около 87 тысяч квадратных метров), а также три гериатрических центра (уход за пожилыми людьми, общая площадь около 14 тыс. кв. м). Компания оказывает широкий перечень медицинских услуг (в том числе неотложную медицинскую помощь).

Презентации компании

ЕМС осуществляет свою деятельность в Москве и Московской области.

По состоянию на 31 марта 2021 г. в ЕМС работает 2593 сотрудника, включая 752 врача, в том числе из Западной Европы, США и Израиля.

История компании

Своё начало Европейский медицинский центр (ЕМС) берёт в 1989 году с поликлиники №6 – так называемой «поликлиники Интуриста», обслуживающей иностранцев (позже на основе той же самой поликлиники Владимир Евтушенков создаст группу «Медси»). В начале 90-х EMC состоял из нескольких кабинетов, где европейские врачи обслуживали иностранцев. В 1994-м убыточную компанию выкупил французский рентгенолог с русскими корнями Андре Кобулофф. В 2001-м он снял в аренду особняк в Спиридоньевском переулке, где обустроил стационар, две операционные и стоматологию.

В 2006 году Кобулофф продал бизнес за $15–20 млн акционерам «Аптечной сети 36,6». Но вскоре столкнувшись с долговыми проблемами они начали распродажу активов — и незадолго до кризиса 2008 года EMC досталась за $110 млн бывшим владельцам производителя соков «Нидан» во главе с Игорем Шиловым.

Новые акционеры стали активно вкладываться в бизнес – в 2010 году ЕМС открыла Клинику онкологии и гематологии, которая стала одним из первых частных медицинских центров в России, получивших лицензию на лечение онкологических заболеваний. В 2012 году ЕМС открыла новую многопрофильную больницу на улице Щепкина в Москве с широким спектром технологий по лечению рака, а также первую в России частную клиническую лабораторию патоморфологии и цитологии. В том же году Baring Vostok приобрел 27,8% акций EMC за $100 млн (получается, за четыре года сеть подорожала почти в 4 раза).

В начале 2020 года Baring продал эту долю «Мединвестгрупп» Виктора Харитонина (основной владелец компании Фармстандарт) уже за 20 млрд руб. – $317 млн по тогдашнему курсу. К моменту проведения IPO этот пакет перекочевал уже в руки непубличного партнера Виктора Харитонина по «Фармстандарту» и «Мединвестгрупп» — бизнесмену Егору Кулькову (20,8%), а также структуры миллиардера Романа Абрамовича (его доля 6,9%).

Из последних новостей, в апреле 2020 года ЕМС открыла Московский международный онкологический центр на базе больницы №63 (концессия на 49 лет). Вместимость нового онкологического центра составит 45000 ПЭТ/КТ-обследований, 25000 сеансов химиотерапии, 2000 хирургических операций, до 10000 облучений. На базе Центральной районной больницы в г. Коломна (Московская область) был открыт новый онкологический центр в июне 2020 года. В центре проводится химиотерапия, ожидается, что он будет онкологическим центром полного цикла с возможностями лучевой терапии и хирургии.

Акционеры

Основными бенефициарами United Medical Group на момент IPO являлись Игорь Шилов (71,19%), а также бывший партнер Виктора Харитонина по «Фармстандарту» Егор Кульков и миллиардер Роман Абрамович (20,83% и 6,94% соответственно).

IPO

15 июля 2021 года в ходе IPO акционеры головной компании United Medical Group CY PLC (Кипр) реализовали инвесторам 40 млн ГДР (одна расписка удостоверяет право на одну акцию) или 44,4% капитала компании. Каждую бумагу оценили в $12,5 (926,55 руб.) – это нижняя граница объявленного ранее ценового диапазона (от $12,5 до $14). Рыночная капитализация компании на дату начала торгов составила приблизительно $1,125 млрд.

Структура сделки предусматривает стабилизационный опцион в объеме до 15% (6 млн бумаг) от общего количества ГДР, продаваемых в рамках предложения. Совокупный объем привлеченных средств составил около $500 млн (при условии, что опцион не будет реализован). Деньги новых инвесторов пойдут не в компанию, а ее акционерам, двое из которых полностью вышли из капитала.

Citigroup Global Markets Limited, J.P. Morgan AG и VTB Capital plc выступили совместными глобальными координаторами и совместными букраннерами в рамках IPO.

Согласно сообщению ЕМС 15 июля, в случае если опцион не будет реализован, Игорь Шилов сохранит 55,1% акций компании. Разбивка между остальными продающими акционерами не сообщается, но, по подсчетам «Интерфакса», Абрамович и Кульков продадут свои пакеты целиком или почти целиком. Таким образом, они выручат порядка $80 млн и более $230 млн соответственно, Шилов – $180 млн.

Бизнес-модель компании

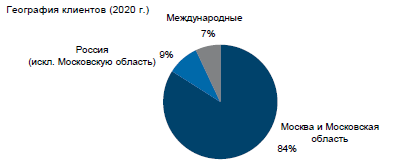

ЕМС охватывает полный спектр медицинских услуг. Основные направления – онкология, женское здоровье и терапия. ЕМС – это ультра премиальный сегмент, основными клиентами являются жители Москвы и Московской области с высокими доходами (по итогам 2020 года доля Московской агломерации составляла 84% от всех клиентов).

Для сравнения, консультация доктора в ЕМС обойдется в 14,9-21,7 тыс. руб. за визит, а у «Мать и дитя» — от 3,1 до 21,4 тыс. руб. или у «Медси» 2,0-7,5 тыс. руб., а обследование на МРТ будет стоить в ЕМС 18,3-55,6 тыс. руб. и конкурентов 6,6-28,2 тыс. руб. и 5,8-29,4 тыс. руб. соответственно.

Выручка компании деноминирована в евро (относится к стационарному и амбулаторному лечению (кроме ОМС), уходу на дому и аптечным продажам), что позволяет компании спокойно переживать регулярные девальвации рубля.

Отметим, что компании, оказывающие медицинские услуги, не платят налог на прибыль.

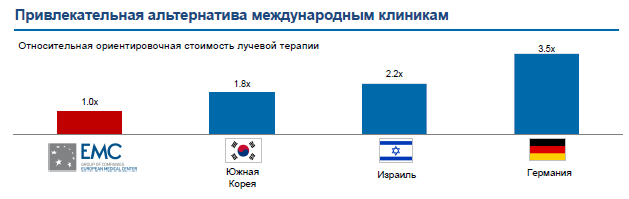

ЕМС удается выставлять премиальные цены на свои услуги по сравнению с другими российскими клиниками благодаря высочайшему качеству медобслуживания (в соответствии с международными стандартами). ЕМС является привлекательной альтернативой международным клиникам, как для выезжающих медицинских туристов, так и для иностранцев.

Согласно презентации компании, основным направлением для медицинского туризма является сегмент онкологии. Компания указывает, что стоимость лучевой терапии, например, в Германии в 3,5 раза выше.

Стратегия и перспективы развития

ЕМС считает, что текущее состояние российского здравоохранения, где наблюдается недостаточное финансирование из федерального бюджета, дефицит услуг как в стационарном, так и в амбулаторном сегментах, а также недостаточное количество услуг в сфере онкологии и недоосвоенность этого сегмента рынка, создает значительный потенциал для расширения и увеличения доли рынка для ЕМС.

По данным NEO Center, рынок частных медицинских услуг в будущие 5 лет в среднем будет расти на 10% ежегодно. При этом в 2025 г. уровень проникновения частной медицины вырастет с 8% в 2021 г. – до 11% в 2025 г. на фоне роста общего рынка медицинских услуг.

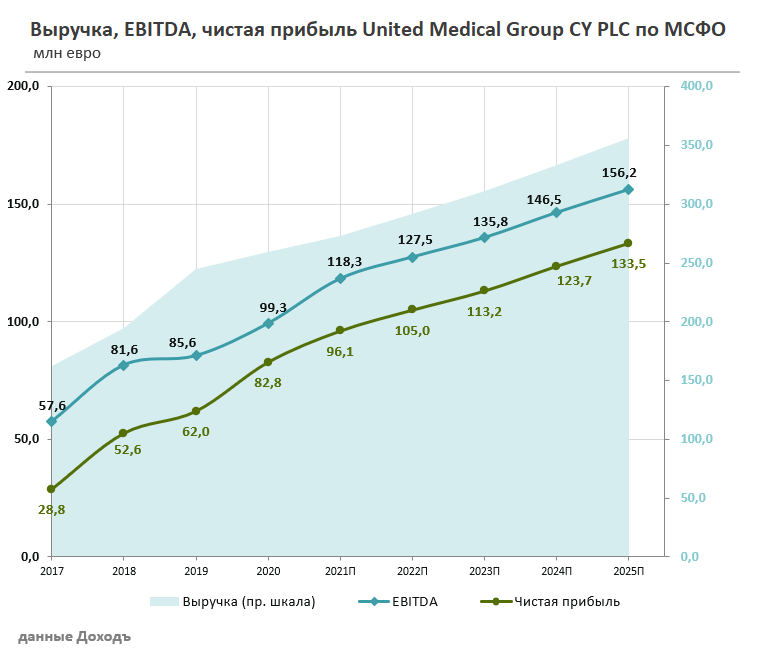

EMC стремится поддерживать устойчивое и прибыльное развитие бизнеса и увеличивать доходы за счет реализации ряда стратегических приоритетов. ЕМС планирует добиться удвоения EBITDA за ближайшие 3-4 года.

Предполагается, что рост EBITDA будет достигнут за счет расширения сегмента сложных медицинских услуг, усиления онкологического направления, развития цифровых платформ и телемедицины, более активного сотрудничества с государством и повышения операционной эффективности. Данные действия носят качественный, а не количественный характер развития и не потребуют крупных капитальных затрат.

В целом компания прогнозирует, что к 2025 году сектор медицинских премиум-услуг в России вырастет в два раза, что поможет ей в реализации ее амбициозных планов.

Финансовые результаты

Выручка компании в 2020 году составила свыше €259 млн (21,3 млрд руб., рост в рублях более чем на 20% к предыдущему году), EBITDA — €99,3 млн. С 2017 года выручка компании более чем удвоилась. В структуре выручки 62% приходится на оплату услуг наличными напрямую, а оставшиеся 38% — на ОМС и ДМС. По итогам 2020 года средний чек за поликлинический визит составил около 282 евро (с учетом ОМС), за стационарное лечение — 5327 евро.

ЕМС по выручке в 2020 году обогнала ГК «Мать и дитя» (19,1 млрд руб.), выйдя на второе место за компанией Медси (25 млрд руб.). Рентабельность компании по EBITDA по итогам 2020 года составила 40,3%. Для сравнения, показатели российской сети «Мать и дитя» (31%) и зарубежных компаний – турецкой MLP Care 26% и румынской Medlife – 20%.

Скорректированная консолидированная выручка (без учета строительства) ЕМС в первом полугодии 2021 года выросла на 18,3% и составила 134,3 млн евро, основной рост пришёлся на направления лучевой терапии, онкологии, радионуклидной диагностики, а также травматологии и офтальмологии.

При пересчёте в рубли скорректированная консолидированная выручка ЕМС составила 12 млрд руб., что на 40,2% выше первого полугодия 2020 года. Рост выручки произошел, в первую очередь за счёт значительного роста количества обращений пациентов к услугам поликлиники и оказания помощи на дому (+27,7%), а также за счёт более высокого среднего чека, обусловленного увеличением доли комплексных услуг стационара (+11,7%).

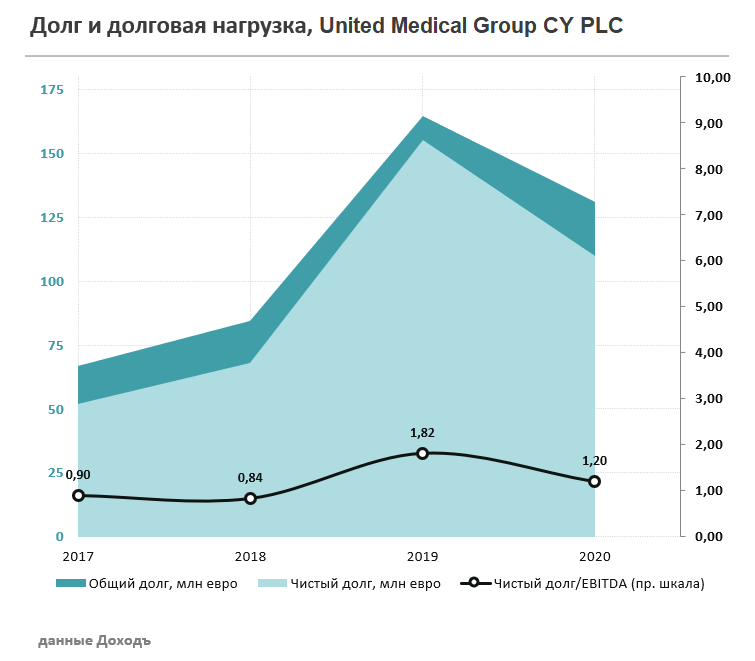

Долг и свободный денежный поток

Долговая нагрузка Группы ГМС находится на комфортном уровне. Чистый долг Группы по состоянию на конец 2020 года составил 98 млн евро. При этом соотношение Чистый долг/EBITDA составило 1,2x.

Долг ЕМС на 2/3 в евро, что является нормальным при номинированных в евро тарифах, основные кредиторы — Raiffeisen Bank и Сбербанк. Компания стремится иметь минимальный краткосрочный долг.

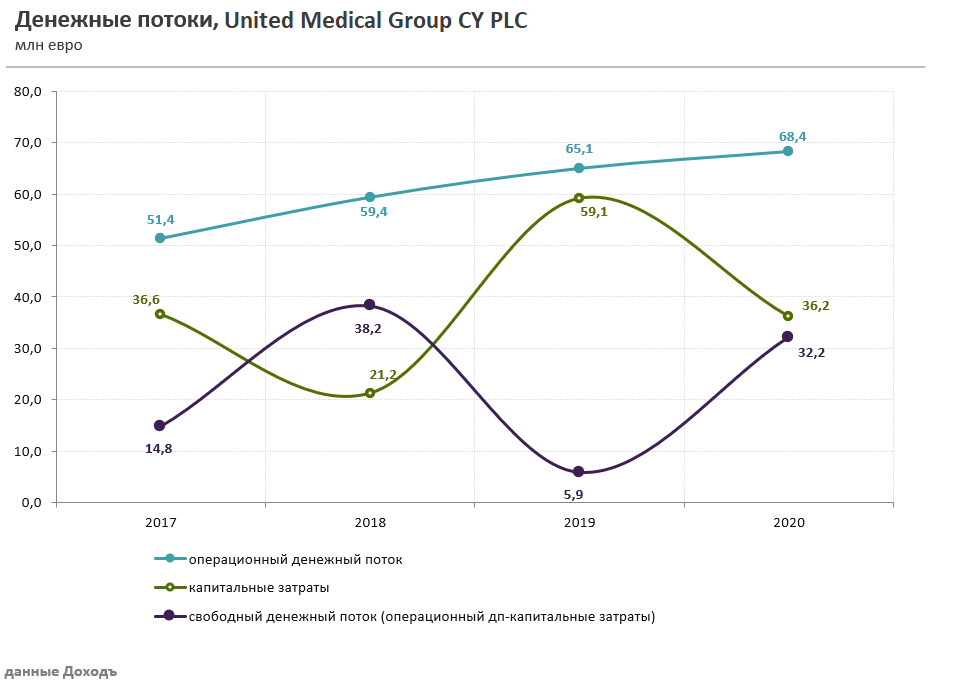

Ожидается, что текущий уровень долговой нагрузки ЕМС при возможности роста, который не требует больших капиталовложений, и высокий уровень генерирования денежного потока обеспечат компании значительную гибкость при распределении дивидендов.

Общий объем инвестиций в развитие сети ЕМС превысил 440 млн евро в период с 2008 по 2020 год. Компания не заявляет о крупных капитальных вложениях в ближайшем будущем.

Дивиденды

До проведения IPO у компании ЕМС четкой дивидендной политики не было. Согласно предоставленной компанией информации за последние три года (2018-2020 гг.) были осуществлены дивидендные выплаты в сумме 140 млн евро.

По новой дивидендной политики United Medical Group видит возможность ежегодно направлять до 100% чистой прибыли на выплату дивидендов, чему способствует устойчивая позиция компании на рынке и отсутствие планов по осуществлению новых крупных инвестиций. Планируемые дивидендные выплаты в 2021 году обозначены на уровне 114 млн евро — 76 млн евро за отчетный 2020 год и 38 млн евро за 1 полугодие 2021 года.

Наш прогноз по дивидендам на ближайшие годы находится на уровне 95-125 руб. на расписку. Ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет 10,4%.

Оценки и мультипликаторы

Даже с учетом ожидаемого роста финансовых результатов в будущем, по нашему мнению, медицинская сеть ЕМС оценена в данный момент на справедливом уровне, то есть без особенного потенциала роста быстрее рынка. Отметим, что данные бумаги могут быть привлекательны для инвесторов, интерес которых направлен на получение крупных дивидендных выплат.

- В будущем высокий уровень дивидендов дает большие шансы на попадание бумаг в наши дивидендные портфели.

- По модели долгосрочной оценки потенциала роста бумаг компании мы даем относительно низкий рейтинг – оценка 5 из 20.

МСФО

Презентация

Меморандум

Анализ акций

Вся аналитика