Доля рынка — это часть общего рынка, которая принадлежит одной компании, категории товаров или продукту. Доля рынка является одним из ключевых показателей конкурентоспособности.

Давайте разберемся, для чего нужно знать долю рынка.

Вычисление доли рынка помогает бизнесу понять, какое место он занимает среди конкурентов на рынке. Основываясь на этом показателе, можно оценивать эффективность маркетинга и планировать более точную маркетинговую стратегию на будущее.

Также очень полезно хотя бы примерно понимать, какую долю рынка занимает каждый из ваших конкурентов. На основании этой информации вы сможете эффективнее конкурировать.

Если же вы не измеряете свою долю рынка, вы можете неадекватно оценить успешность своей компании. К примеру, вы можете быть уверены, что ваша целевая аудитория знает о вашем бренде, ведь вы сбываете много товара и получаете высокий доход. Есть вероятность, что на самом деле вы занимаете лишь маленькую часть рынка. В такой ситуации стоит инвестировать в повышение узнаваемости бренда и дополнительное стимулирование сбыта для того, чтобы как можно больше людей ознакомились с вашим продуктом.

Давайте узнаем, как определять долю рынка.

Существует два основных способа определения доли рынка: в натуральном выражении (количестве проданных единиц товара) и в объемах продаж. Рассмотрим эти способы детальнее.

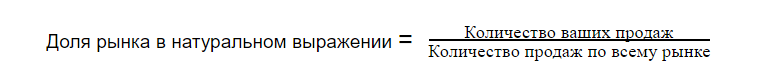

В натуральном выражении

Это количество единиц товара, которое компания продала в сравнении с общим объемом продаж на рынке.

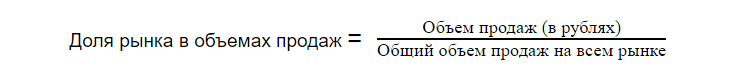

В объемах продаж

На этот показатель, в отличие от доли рынка в натуральном выражении, больше всего влияют цены, по которым продают товары. Объем продаж вашей компании в денежном эквиваленте делится на общий объем продаж на рынке.

Давайте теперь выясним, как можно увеличить долю рынка.

- Понизьте цены

- Совершенствуйте свои продукты

- Взращивайте лояльность существующих клиентов

- Займитесь лидогенерацией

Чтобы сохранять конкурентоспособность своей компании и расширять сферы влияния, необходимо удерживать свой сегмент рынка и попытаться завоевать новую долю рынка с помощью следующих действий.

- Понизьте цены. Хорошие скидки привлекут внимание клиентов и увеличат вероятность того, что выбор покупателей остановится именно на товарах вашего бренда.

- Совершенствуйте свои продукты. Внедряйте новые функции в ваши продукты, чтобы выглядеть привлекательнее товаров конкурентов. Разрабатывайте принципиально новые продукты, которые будут полезны для вашей целевой аудитории. Прежде чем делать такой ответственный шаг, проведите глубинное интервью, и тогда вы поймете, стоит ли инвестировать деньги в модернизацию и разработку продукта.

- Взращивайте лояльность существующих клиентов. Предлагайте выгодные условия взаимодействия, бонусы за лояльность, поощряйте постоянных клиентов за то, что они выбирают продукты вашего бренда. Покажите, что вы цените своих клиентов, поздравьте их письмами ко дню рождения.

- Займитесь лидогенерацией. Проанализируйте предпочтения вашей существующей аудитории и определите, чем вы можете заинтересовать новых потенциальных клиентов со схожими вкусами. Методов для привлечения лидов существует масса: реклама и гивевеи в соцсетях, чат-боты в Facebook, Telegram, Instagram и WhatsApp, формы подписки с лид-магнитами на сайте, реферальные программы, паблисити и прочее.

Поздравляем, теперь вы знаете, что такое доля рынка, как ее рассчитать и увеличить.

Обновлено: 14.03.2023

Что такое доля рынка: разбираемся

Узнайте, для чего нужно определять долю рынка и научитесь повышать ее вместе с SendPulse

Доля рынка — это часть общего рынка, которая принадлежит одной компании, категории товаров или продукту. Доля рынка является одним из ключевых показателей конкурентоспособности.

Разделы

В этом видео вы узнаете, как простым способом определить приблизительную долю рынка вашей компании.

Давайте разберемся, для чего нужно знать долю рынка.

Зачем нужно знать долю рынка

Вычисление доли рынка помогает бизнесу понять, какое место он занимает среди конкурентов на рынке. Основываясь на этом показателе, можно оценивать эффективность маркетинга и планировать более точную маркетинговую стратегию на будущее.

Также очень полезно хотя бы примерно понимать, какую долю рынка занимает каждый из ваших конкурентов. На основании этой информации вы сможете эффективнее конкурировать.

Если же вы не измеряете свою долю рынка, вы можете неадекватно оценить успешность своей компании. К примеру, вы можете быть уверены, что ваша целевая аудитория знает о вашем бренде, ведь вы сбываете много товара и получаете высокий доход. Есть вероятность, что на самом деле вы занимаете лишь маленькую часть рынка. В такой ситуации стоит инвестировать в повышение узнаваемости бренда и дополнительное стимулирование сбыта для того, чтобы как можно больше людей ознакомились с вашим продуктом.

Давайте узнаем, как определять долю рынка.

Как определять долю рынка

Существует два основных способа определения доли рынка: в натуральном выражении (количестве проданных единиц товара) и в объемах продаж. Рассмотрим эти способы детальнее.

В натуральном выражении

Это количество единиц товара, которое компания продала в сравнении с общим объемом продаж на рынке.

В объемах продаж

На этот показатель, в отличие от доли рынка в натуральном выражении, больше всего влияют цены, по которым продают товары. Объем продаж вашей компании в денежном эквиваленте делится на общий объем продаж на рынке.

Давайте теперь выясним, как можно увеличить долю рынка.

Как увеличить долю рынка

Чтобы сохранять конкурентоспособность своей компании и расширять сферы влияния, необходимо удерживать свой сегмент рынка и попытаться завоевать новую долю рынка с помощью следующих действий.

Поздравляем, теперь вы знаете, что такое доля рынка, как ее рассчитать и увеличить.

Источник

Как оценить и рассчитать емкость рынка

Статья поможет разобраться, кому и для чего нужно оценивать объем рынка. В ней приведены методы и примеры расчета, а также формулы для самостоятельного расчета емкости рынка с описанием.

После ее прочтения вопрос о необходимости определения емкости рынка отпадет сам собой, ведь она — прямой путь к увеличению рентабельности бизнеса.

Что такое емкость рынка

В маркетинге нет понятия проще и одновременно сложнее, чем емкость рынка. С первого взгляда задача кажется простой: узнать объем продаж конкурентов, добавить импорт, вычесть экспорт, не забыть учесть собственные продажи.

Емкость ≠ объем:

Емкость рынка — это число сделок купли-продажи или количество продукции, которое доступно к приобретению. Величина характеризуется соответствием покупательского спроса товарному предложению. Ее суть — узнать, сколько покупателей готовы купить товар, сколько товара им нужно для разового потребления, и как часто они его потребляют.

Зачем рассчитывать емкость рынка

Емкость помогает определить качество рынка. Бизнес, который не обладает данной информацией, явно отстает от конкурентов и значительно теряет в прибыли. Без этих показателей нельзя принимать управленческие решения и планировать развитие бизнеса.

Почему так? Во-первых, объем рынка наглядно показывает, сколько людей готовы купить товар. При этом в расчет берется его количество в определенный момент времени. Точка отсчета — статистика уже продающихся товаров.

Во-вторых, это помогает проанализировать конкурентов и понять, какой объем потребителей приходится на каждого из них. При этом можно сказать почти наверняка, какое положение занимает каждый производитель.

Оценка емкости рынка позволяет узнать, сколько товаров или услуг лучше предложить на данный момент, какую прибыль это принесет и какое положение занимает компания среди конкурентов. Также это позволяет оценить обстановку и понять, рентабелен ли будет бизнес в данной нише или стоит изменить направление и стратегию его развития.

Виды емкости рынка:

Примеры разных объемов рынка

Допустим, компания занимается реализацией роботов-пылесосов. Параметры расчета будут зависеть от вида емкости:

Потенциальную— можно определить с помощью следующих гипотез:

Фактическая — она основана на опросе возможных потребителей. Это поможет получить ответы на следующие вопросы:

При доступном объеме рынка компания занимается уточнением показателем для потребителей своего сегмента, например, мужчин и женщин в возрасте от 25 до 45 лет.

Какие данные необходимы для реального расчета объема рынка

Для расчета необходимо собрать вводные данные. Их перечень представлен в таблице ниже:

Основные способы расчета емкости рынка

Расчет емкости рынка можно выполнять тремя методами:

Метод «снизу-вверх»

Самый популярный способ, позволяющий определить объем рынка по текущему спросу. Емкость рынка равняется числу всех ожидаемых покупок, совершенных ЦА за отведенный период (обычно он равен одному году).

Формулы для расчета:

Емкость рынка за период N

В тыс.шт.ЦА (в тыс. чел.) * количество товара (в шт.)В тыс. руб.ЦА (в тыс. чел.) * количество товара за (в шт.) * среднерыночная стоимость 1 шт. товара (в руб.)В тыс. л.ЦА (в тыс. чел.) * количество товара (в шт.) * средний объем 1 упаковки (в литрах)

Метод «сверху-вниз»

Для определения размера рынка используется информация о совокупных продажах внутри рынка. Если всех участников охватить невозможно, можно взять самых крупных из них. Формула расчета:

Емкость рынка = Совокупность продаж всех игроков рынка (по розничным ценам)

Информацию для расчетов можно получить, проведя опрос конкурентов или найдя данные в открытых источниках.

Метод от реальных продаж

Такой способ сейчас используется большинством компаний, помогающих с расчетом емкости рынка в Москве. Преимущество в том, что метод позволяет оценить объем реальных покупок.

Уровень продаж определяется исходя из чеков покупателей. Информация берется в крупных сетевых магазинах, которые предоставляют информацию в соответствии с установленным соглашением. Стоит отметить, что магазины составляют репрезентативную выборку, а собранные данные примеряются на всю страну.

Недостаток метода — в невозможности определить отдельную аудиторию. Зато он позволяет получить реальные данные о товарах: сколько единиц и по какой цене продано, каков общий объем продаж за период N. Это универсальный метод, позволяющий получать и анализировать данные в динамике.

Примечание: все три метода подчиняются одному правилу — если есть несколько рыночных сегментов, стоит рассчитать емкость каждого из них и затем сложить показатели.

Реальный расчет

Допустим, в поселке проживает 100 человек, а автомобиль есть у 10. Замена шин выполняется раз в год. Значит емкость рынка шин составит: 10*1=10 комплектов шин. Средняя стоимость одного комплекта — 7 тыс. руб. 10*7000=70 000 — объем рынка шин в стоимостном выражении.

Теперь проведем расчет по видам емкости:

Как поможет эта информация предпринимателю? Он сможет понять, сколько денег доступно на рынке, и сколько из них можно заработать.

Подводя итог

Не все молодые предприниматели понимают, что масштабирование бизнеса требует тщательного планирования. Необдуманные решения могут ударить по финансовой базе. Чаще всего ошибки связаны с чрезмерным выпуском продукции на рынок. Это ведет к снижению дохода и выходу конкурентов вперед. Даже больше: в некоторых случаях компания разоряется.

Чтобы не допустить этого, стоит выстраивать стратегию не на теории, а на реальных расчетах. В их основу должна лечь информация о емкости рынка, его структурных подразделениях и т.д.

Хочешь получать еще больше полезных материалов, информацию о бесплатных вебинарах, скидках и новых курсах Like Центра?

Оставь свой email 😉

Like Centre — это не просто компания, занимающаяся созданием образовательных курсов, это настоящее сообщество предпринимателей, которые нацелены на развитие и готовы внедрять новые подходы ведения бизнеса.

Блог Лайк Центра помогает молодым стартаперам и опытным владельцам бизнеса черпать свежие идеи, первыми узнавать об эффективных инструментах и способах масштабирования своего дела. Это платформа для смелых, инициативных предпринимателей, которые не боятся рисковать, но риск этот должен быть оправданным и обоснованным.

В блоге в свободном доступе находится информация, которая помогает:

Мир меняется очень быстро, завладеть вниманием потребителя становится не так просто как раньше. Поэтому Лайк Центр делится актуальной информацией, которая помогает держать руку на пульсе и всегда оставаться в курсе изменений на рынке. При этом не забывает и об основных постулатах — нетленном своде правил, который помогает становлению и развитию бизнеса.

Новые технологии, маркетинговые приемы, дополненная реальность, соцсети с молниеносно изменяющимися алгоритмами — все это способно поставить в тупик. Поэтому Like Centre взял на себя обязательство пролить свет на все важные аспекты построения успешной компании, которая уверенно занимает высокие позиции на современных рынках, быстро подстраивается под нестабильную обстановку и неизменно выходит на новый уровень даже в кризисное время.

Безусловно, поддержка бизнеса не строится только на статьях из блога. «Лайк Центр» предлагает и обучающие курсы ведения бизнеса, которые содержат не только полезную информацию, но и реальные кейсы по выведению компании из кризиса, максимизации ее прибыли и решению других глобальных проблем.

Обучение ведения бизнеса подойдет тем, кто готов последовательно прилагать усилия, хочет всегда оставаться в курсе последних новостей и не бояться внедрять тенденции в работу.

Like Centre blog — это база знаний, позволяющая рассмотреть проблемы комплексно, оперативно их выявить и решить. А для тех, кто готов продвинуться дальше, Лайк Центр готов оказать помощь в ведении бизнеса в Москве и любом другом регионе России.

В блоге мы много рассказываем об этом, но лучше один раз попробовать самостоятельно. За 3 дня мы дадим все инструменты, чтобы начать. Четко, структурировано. Ничего лишнего.

Источник

Анализ рынка сбыта товаров – первый шаг к эффективной маркетинговой стратегии

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Данная статья носит ислючительно информационный характер!

С полным перечнем наших услуг Вы можете ознакомиться здесь.

Анализ рынка сбыта товаров – ключевой процесс эффективной маркетинговой политики. Постоянное движение спроса и предложения заставляет продавцов и производителей держать руку на рыночном пульсе. То, что было актуально вчера, уже сегодня может не дать положительного эффекта, а завтра все забудут, что на рынке был такой товар и приносил хорошую прибыль. Кроме того, анализ рынка производится индивидуально для каждого региона. Общие тенденции, присутствующие на одном рынке, могут не сработать на других рынках даже в рамках одной страны. Если же фирма выступает на международном рынке, анализ усложняется.

Основные принципы анализа рынка сбыта товаров

Анализ сбыта (sales analysis) – тщательное изучение особенностей и тенденций рынка на текущий момент для разработки эффективной маркетинговой стратегии в заданном временном горизонте.

На первом этапе мы определяем целевую аудиторию для нашей товарной группы. В любом случае присутствует несколько каналов сбыта, каждый из которых требует своих инструментов и методик продвижения. Необходимо точно назвать каждую группу потребителей, оценить потенциал их покупательской способности и в цифрах выразить объем товара, который удастся прокачать при грамотной маркетинговой политике. Начать стоит с выделения наиболее крупных групп. Определим, как покупатели относятся именно к нашему товару и насколько они информированы.

Рынок подразделяется на следующие сегменты:

Неинформированные потребители («спящая группа»), которые ничего не знают о нашем товаре;

Информированные клиенты, но не мотивированные на покупку товара («ждущая категория»);

Посетители рынка товаров наших конкурентов («потенциальная группа»);

Настоящие покупатели нашего товара («рабочая категория»).

На основе данных, которые дает рынок сбыта товаров, строится стратегия выхода на рынок и мер по стимулированию и расширению текущих потребителей.

Что дает анализ положения товаров на рынках сбыта

Анализ рынка сбыта товаров интересен как для производителей продукции, так и для ритейлеров и дилеров, которые занимаются распространением товара каждый в своем сегменте. Производственная компания зачастую отдает сбыт своим партнерам либо строит независимую сбытовую структуру, которая призвана распространять товар на рынке. Интересы производства и сбыта очень часто расходятся в диаметрально противоположных направлениях. Например, для производства удобна унификация товара, ритмичность выпуска, наличие склада готовой продукции и т.д. Сбыт, как правило, преследует совсем иные цели: персонализация товара для каждого покупателя, точечные объемы выпуска, изготовление товара под клиента и т.п. Чтобы совместить эти интересы, надо тщательно просчитать рынок и выбрать тот ассортимент, который понравится большинству, 80-90 % покупателей. Оставшиеся 10-20 % будут интересны лишь фирмам, производящим и продающим эксклюзивную продукцию.

Методы, позволяющие провести анализ рынка сбыта товаров

Рынок посредников. Посредники нацелены на покупку большого объема товара и сбыта его на определенном географическом рынке. В отличие от дистрибьюторов они не зависят от производителя, не обязаны поддерживать его сбытовую или продуктовую стратегию и действуют сугубо в личных финансовых интересах. Посредников можно подразделить на две большие группы. Первая закупает товар со 100 % оплатой и затем занимается его сбытом на свой страх и риск. Анализ рынка сбыта лежит полностью на плечах посредника.

Вторая осуществляет агентский сбыт. Агенты осуществляют анализ рынка на основе интересов производственного предприятия и занимаются сбытом за счет предприятия, получая за это агентское вознаграждение. Фактически они являются внештатными сотрудниками отдела сбыта, у которых нет окладной части оплаты труда.

Анализ рынка сбыта предполагает изучение каждой из этих групп отдельно. Необходимо отследить объемы каждого канала сбыта в разрезе ассортиментной линейки и товарной политики, проследить за рентабельностью и финансовыми потоками и т. п.

Анализ прямого сбыта. Прямой сбыт осуществляется с помощью отдела сбыта и штата сотрудников либо путем создания отдельной сбытовой фирмы. Кроме того, можно создать сеть собственных магазинов. Анализ прямого сбыта необходимо разделить как минимум на две составляющих – это оптовые и розничные покупатели. Могут быть и специфические группы, которые, как правило, относятся к оптовым клиентам. Например, целесообразно отделить корпоративных покупателей, осуществляющих закупки, от разных подразделений фирмы или даже от разных фирм, объединенных одной ценовой и товарной политикой. Еще можно добавить VIP-клиентов, которые помогают осуществлять сбыт больших объемов продукции на рынке.

Анализ дистрибьюции. Анализ региональных сбытовых подразделений заточен на грамотное распространение продуктовой линейки. Каждый регион специализируется на сбыте определенного товара, соответствующего платежеспособности конечных потребителей, предпочтениям. Дистрибьюторы так же, как и посредники, имеют независимость в выборе товара и анализе своего рынка, однако они обязаны поддерживать маркетинговую и продуктовую стратегию предприятия в обмен на более высокий уровень лояльности.

Составляющие анализа рынка сбыта товаров

Базовые особенности каждого рынка.

Исследование рыночной емкости.

Оценка прямых и косвенных конкурентов.

Анализ покупателей товаров.

Общая характеристика рынков описывает базовые показатели рынка, его географические и культурные особенности, механизмы сбыта, тенденции развития, в том числе нормативный аспект, накладывающий ограничения на сбыт товаров.

Исследование рыночного потенциала оценивает в первую очередь емкость и структуру рынка. Особенное внимание уделяется целевым аудиториям и их платежеспособности. Емкость рынка можно оценить как количество товара, потребляемого на одну тысячу человек. Однако этот показатель обязательно надо скорректировать с учетом процента платежеспособности населения, так как в некоторых случаях высокая емкость рынка перечеркивается низким уровнем дохода.

Анализ конкурентов можно подразделить на две составляющих: прямые и косвенные конкуренты. Прямые конкуренты – это те, кто может напрямую забрать наш сбыт. Они занимают тот же рынок, что и мы, торгуют тем же самым товаром. Косвенные конкуренты занимаются сбытом аналогичного товара. Они могут отличаться по цене, то есть их товар находится в другой (более высокой или более низкой) ценовой нише. Они могут заниматься сбытом товара-заменителя, то есть их продукт не является полным аналогом нашему, но в случае проблем (отсутствие в продаже, резкое повышение цен) наш покупатель может перейти на товар-заменитель.

Анализ потребителей предполагает выявление потребностей, которые могут быть реализованы у покупателя с помощью нашего товара. Естественно, и у оптовых покупателей, и у розничных (конечных потребителей) будут разные потребности. Поэтому надо рассматривать каждую группу в отдельности и в дальнейшем строить дифференцированную систему стимулирования сбыта. В ходе анализа, как правило, выделяется большее количество групп, для каждой из которых необходим специфический рынок, если он оправдан финансовой эффективностью.

Анализ рынка сбыта товаров позволяет отыскать существующих потенциальных покупателей, которые готовы при определенных условиях перейти на потребление нашей продукции. Кроме того, при анализе рынка постоянно всплывают новые неисследованные возможности по привлечению новых сегментов рынка, которые раньше не знали о существовании нашего товара или занимались сбытом товаров-заменителей. Так называемые «новые рынки» очень интересны с точки зрения стратегии развития, так как они обусловлены низким уровнем конкуренции и потенциально более высокой прибыльностью. Если компания первой осваивает новый рынок сбыта, она имеет конкурентное преимущество по времени перед своими последователями.

Глубокий и всесторонний анализ рынков сбыта позволяет правильно сформировать маркетинговую стратегию. На этом этапе ошибки или неточности в анализе обходятся очень дорого, так как они являются основой неправильного бизнес-плана и, соответственно, неверного инвестиционного проекта.

Анализ структуры рынка сбыта заставляет фирму более тщательно и взвешенно осуществлять подход к каждой целевой аудитории. Чем подробнее описан каждый сегмент и составлен план стимулирования сбыта в каждой группе, тем больше шансов на положительный коммерческий результат. Кроме того, на каждом из сегментов могут присутствовать свои специфические конкуренты, которые будут бороться за своего покупателя. Чтобы их победить, надо организовать сбыт таким образом, чтобы иметь преимущества перед ними.

Анализ конъюнктуры рынка представляет собой сопоставление емкости каждого из рыночных сегментов и количества платежеспособных покупателей в каждом сегменте. Анализ рынка сбыта нельзя производить в общем. Это можно делать только посегментно. Определить потребности и особенности способов закупки товара. Затем на основе сегментации проводить сбытовую стратегию в соответствии с подготовленными рекомендациями.

После того, как рынок разделен на интересующие нас сегменты, мы можем приступить к позиционированию нашей фирмы и нашего товара на рынке. С помощью рекламных, маркетинговых и сбытовых мероприятий необходимо сформировать образ нашего товара, а также нашей фирмы в головах потенциальных покупателей. В каждом сегменте есть свой лидер, за ним идут середняки, и в конце этой очереди плетутся неудачники. Проводя анализ рынка сбыта, мы должны решить, стоит нам подняться до уровня рыночного лидера или выбрать тактику следования за лидером. Если наш товар не соответствует данному рынку по цене или по качеству, нам следует либо отказаться от этого сегмента, либо пересмотреть характеристики. При анализе товара и сопоставлении его с конкурентами необходимо выявить сильные и слабые стороны и принять решение о выводе товара на рынок.

Этапы анализа рынка сбыта товаров

Обзор рынка состоит из восьми типовых этапов. Они могут видоизменяться в зависимости от типа рынка или особенностей товара, но в той или иной степени маркетолог должен учитывать все эти характеристики независимо от того, какой это рынок – промышленный, потребительский или посреднический:

Концепция исследования включает в себя разработку целей предстоящего анализа, разработку задач по каждому из товаров и оценочных показателей для исследуемого рынка.

На втором этапе оценивается текущая позиция предприятия на анализируемом рынке. Оценивается доля занимаемого рынка. Рассматривается структура рынка по сегментам и типам покупателей. Проводится анализ сбыта товара за весь период времени существования предприятия на рынке. Исследуются удачные и провальные периоды работы в привязке к активности конкурентов на тот момент. Проводится аудит финансово-экономической деятельности предприятия и осуществляется ревизия производственных мощностей, складских площадей и прочих материальных ценностей.

Анализ ассортимента производимого товара. Есть ли деление товара по ассортименту для каждой группы покупателей? Есть ли товары, которые являются лидерами на рынке и имеют серьезные преимущества перед конкурентами? Есть ли перспективные товары, которые займут место уходящих?

Оценка конкурентоспособности предприятия. Выявляются сильные и слабые стороны, которые помогают и мешают нам в конкурентной борьбе. Составляется перечень конкурентов, которые подразделяются на группы по двум показателям: текущая доля рынка и тенденция ее изменения в краткосрочной и долгосрочной перспективе. Конкуренция – это непрекращающаяся война, поэтому анализ товаров конкурентов и их поведение на рынке всегда является объектом пристального внимания успешной фирмы.

Анализ потенциальных потребителей нашего товара. Используются два источника. Первый – это различные статистические и маркетинговые организации, которые занимаются постоянным мониторингом рынка и отдельных его сегментов. Второй источник – это непосредственный сбор информации от конечных потребителей (опросы, анкеты, фокус-группы и т.п.).

Рассмотрение покупательской способности. Емкость каждого сегмента рынка обусловлена количеством имеющихся потенциальных потребителей, а также их платежеспособностью. Потребности, не подтвержденные финансовыми возможностями, неинтересны для коммерческих целей организации.

Анализ факторов внешней среды исследуемого рынка. Экономические, политические, законодательные, культурные, географические, идеологические и прочие факторы очень важны при анализе рынка сбыта товаров. Исследователь должен учитывать их влияние и тенденции изменения.

Обзор методов продвижения товаров и методов стимулирования сбыта. Заключительный этап исследования, который представляет собой выводы и рекомендации по продвижению товара на рынок согласно сегментации.

Сегментирование рынка сбыта товаров

Сегментация рынка сбыта товаров необходима по следующим причинам:

Точное выявление потребностей для каждой группы потребителей.

Приведение в соответствие потребительских предпочтений и товара компании.

Повышение конкурентоспособности и освоение новых рынков.

Разработка маркетинговой стратегии, отвечающей рыночной структуре.

Нельзя выделить единый способ сегментации рынка. Есть лишь рекомендации и принципы деления потребителей на целевые аудитории. Задача маркетолога – выбрать наилучшую структуру.

Финансовый (по платежеспособности);

Региональный (по местонахождению);

Демографический (по структуре народонаселения);

Социальный (по классовому делению);

Психологический (особенности покупательского поведения);

Потребительский (по структуре потребления).

Анализ рынка сбыта товаров предполагает деление рынка на сегменты и изучение потребительского спроса в каждом сегменте индивидуально. Наша политика направлена на всестороннее изучение потребностей и построение их иерархии:

Потребительский спрос на уровне страны;

Спрос в определенной промышленной сфере;

Необходимость в товарах данной фирмы;

Потребность в конкретных товарах.

Весь товар, который потенциально может быть приобретен за единицу времени, называется объемом спроса. Этот показатель будет ключевым при оценке сегментов рынка.

Чтобы занять определенную рыночную долю, необходимо правильно позиционировать свою фирму. Это позволяет осуществлять сбыт необходимого количества товара. У фирмы должны быть ярко выраженные конкурентные преимущества, которые не дадут покупателям предпочесть другой аналогичный товар. Надо понимать, что любое конкурентное преимущество не может быть вечным. Рано или поздно конкуренты сумеют его скопировать и, таким образом, оттянуть на себя часть покупателей. Анализ сбыта позволяет отследить в динамике тенденцию изменения спроса на товары нашей фирмы. Для того чтобы победить в конкурентной борьбе, надо либо постоянно внедрять новшества, которых нет у наших противников, либо поддерживать имеющиеся на недосягаемой для них высоте.

Анализ товарного портфеля был разработан достаточно давно, еще в 50-е годы прошлого столетия, но по сей день не потерял своей актуальности. Давайте рассмотрим, на какие группы принято делить товары.

Первый тип – «дойные коровы». Они характеризуются высоким стабильным спросом, высокой доходностью и малой подверженностью перехода к конкурентам. Наличие этой группы позволяет предприятию получать прибыль и инвестировать средства в новые проекты.

Второй тип – «середняки». Название этой группы говорит само за себя. Низкие показатели роста, средний уровень доходности и невысокая доля в товарном портфеле. Такой товар продается до тех пор, пока анализ не покажет его убыточности.

Третий тип – «звезды». Группа товаров, которая имеет высокий потенциал в соответствии с анализом рынка сбыта товаров, но требует вложения средств на рекламу и продвижение.

Четвертый тип – «мертвецы». Группа товаров, которая занимает малую рыночную долю, низкоприбыльна или убыточна. Этот товар, как правило, существует в портфеле фирмы по причинам, не связанным с финансово-экономической деятельностью. Это может быть, например, производственная необходимость, устаревшие контрактные обязательства или что-то другое.

Разработка товарной стратегии базируется на двух китах: сегментированный потребительский спрос и товарный портфель. Задача руководителя сводится к тому, чтобы сбалансировать продукцию предприятия и платежеспособный потребительский спрос и извлечь из этого выгоду. Вышеперечисленные группы товаров выделены неслучайно. Любой товар на пути своего жизненного цикла проходит все этапы за редким исключением. Когда на рынке появляется новинка, фирме нужны определенные рекламные усилия для ее широкого вывода на рынок и завоевания высокой рыночной доли. Если этот этап прошел успешно, товар превращается в «дойную корову», которая в свою очередь является финансовым локомотивом фирмы. Затем проходит период расцвета, и, наконец, рынок начинает постепенно отказываться от этого товара, переводя его в разряд «середняков». «Середняк» держится на рынке до тех пор, пока анализ рынка сбыта товара не покажет его убыточности либо очень низкой рыночной доли, неинтересной для предприятия. Этот круговорот товаров происходит постоянно, отличия заключаются только во временных интервалах каждого этапа жизненного цикла. Сбалансированный товарный портфель предполагает наличие как минимум двух-трех товаров на каждом этапе жизненного цикла. В противном случае настанет момент, когда у фирмы не останется ни одной «дойной коровы», которая сможет держать ее на плаву.

Методы анализа рынка сбыта товаров

Рассмотрим следующие приемы анализа:

Теоретический

Анализ производится на базе статистических или рыночных исследований. Маркетолог собирает всю имеющуюся по данному вопросу информацию (статистические отчеты, результаты предыдущих исследований и т.п.) обобщает ее, классифицирует и делает рекомендации касательно вопросов, поставленных в заголовке анализа рынка сбыта товаров. Такой анализ является вторичным, поскольку не учитывает актуальные тенденции рынка и возможные изменения окружающей среды.

Полевой

Проводятся опросы целевых аудиторий с целью выяснения позиций фирмы и производимого ей товара среди потребителей. Естественно, нельзя провести тотальный опрос всех потребителей, поэтому обычно осуществляется репрезентативная выборка, которая строится на основе социальной и демографической картины покупателей.

Анализ фокус-групп

Фокус-группа – это репрезентативная выборка из целевого сегмента потребителей нашего товара. Эксперт проводит многочасовой опрос фокус-группы по пунктам, установленным в целях исследования, и формирует для себя картину покупательского поведения, которая служит основой для разработки маркетингового плана.

Рекомендации по анализу рынка сбыта товаров

1. Никогда не ограничивайтесь только кабинетными исследованиями. Они являются наиболее дешевыми, но не отражают реальную ситуацию, так как используют устаревшие данные. Для эффективного анализа рынка необходимо проводить свежие полевые исследования и на основании полученной первичной информации осуществлять анализ.

2. Анализ рынка будет нерезультативным без выводов. Они должны быть сформулированы предельно четко и лаконично, чтобы руководитель предприятия или коммерческий директор мог использовать их как руководство к действию, а не как материал к размышлению.

3. Включайте в перечень вопросов анализа рынка только те, которые реально требуются для практического применения. Широкий анализ требует значительных средств и времени. Будет очень неприятно, если его результаты окажутся невостребованными.

4. Если нет возможности напрямую оценить какой-либо показатель, используйте метод экспертных оценок. Не забывайте делать пометки, что это результат анализа эксперта.

5. Проводите анализ информации, полученной от сотрудников отдела продаж. Они соприкасаются непосредственно с рыночной средой – потребителями, конкурентами, поставщиками. Соответственно, владеют информацией, которая будет очень ценна для вас.

6. Анализ рынка нельзя проводить без плана. Используйте конспективный план, который будет все время у вас перед глазами и не позволит вам углубляться в вопросы, не соответствующие тематике анализа. Таким образом, вы сконцентрируетесь на приоритетных задачах и не будете делать бесполезный анализ.

7. При анализе сбыта помните, что существует множество типов сегментации рынка. Учитывайте это при обработке результатов анализа сбыта, а также на этапе подготовки задач для исследования. Самый главный принцип – это учет географических масштабов сбыта компании. Не получится сопоставить сбыт небольшой компании, работающей в рамках одного спального района города, и транснациональной корпорации, которая осуществляет реализацию товаров по всему миру.

Если вы на 100 % уверены в своей квалификации и обладаете огромным временным ресурсом, вы можете самостоятельно провести анализ собственного сбыта. Однако практика показывает, что отвлечение сил на исследование сбыта заставляется вас терять время и терпеть убытки в своей основной деятельности. Доверьте эту работу специалистам, и результат вас только порадует. Компания «VVS» имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос. Основные клиентские категории: экспортеры, импортеры, производители, участники товарных рынков и бизнес услуг B2B.

Наибольший авторитет компания завоевала в следующих отраслях:

Коммерческий транспорт и спецтехника;

Химическая и нефтехимическая промышленность;

Производство кормов для животных;

Электротехника и другие.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Основными конкурентными преимуществами нашей компании являются

Точность предоставления данных. Предварительная выборка внешнеторговых поставок, анализ которых производится в отчёте, чётко совпадает с темой запроса заказчика. Ничего лишнего и ничего упущенного. В результате на выходе мы получаем точные расчёты рыночных показателей и долей рынка участников.

Подготовка отчётов «под ключ» и удобство работы с ними. Информация быстро воспринимается, так как таблицы и графики простые и понятные. Агрегированные данные по участникам рынка сведены в рейтинги участников, вычислены доли рынка. В результате сокращается время изучения информации и есть возможность сразу переходить к принятию решений, которые «на поверхности».

Заказчик имеет возможность получить часть данных бесплатно в форме предварительной экспресс-оценки рыночной ниши. Это помогает сориентироваться с ситуацией и решить, стоит ли изучать глубже.

Мы не только рассказываем о рыночной нише заказчика, но и подсказываем, какие близкие ниши. Даём возможность вовремя сориентироваться – не замыкаться на своём товаре, а обнаружить выгодные новые ниши.

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Данная статья носит ислючительно информационный характер!

С полным перечнем наших услуг Вы можете ознакомиться здесь.

© ООО«ВладВнешСервис» 2009-2021. Все права защищены.

Источник

Доля рынка в натуральном выражении в

Обновлено: 21.03.2023

Доля рынка — это часть общего рынка, которая принадлежит одной компании, категории товаров или продукту. Доля рынка является одним из ключевых показателей конкурентоспособности.

Содержание

В этом видео вы узнаете, как простым способом определить приблизительную долю рынка вашей компании.

Давайте разберемся, для чего нужно знать долю рынка.

Зачем нужно знать долю рынка

Вычисление доли рынка помогает бизнесу понять, какое место он занимает среди конкурентов на рынке. Основываясь на этом показателе, можно оценивать эффективность маркетинга и планировать более точную маркетинговую стратегию на будущее.

Также очень полезно хотя бы примерно понимать, какую долю рынка занимает каждый из ваших конкурентов. На основании этой информации вы сможете эффективнее конкурировать.

Если же вы не измеряете свою долю рынка, вы можете неадекватно оценить успешность своей компании. К примеру, вы можете быть уверены, что ваша целевая аудитория знает о вашем бренде, ведь вы сбываете много товара и получаете высокий доход. Есть вероятность, что на самом деле вы занимаете лишь маленькую часть рынка. В такой ситуации стоит инвестировать в повышение узнаваемости бренда и дополнительное стимулирование сбыта для того, чтобы как можно больше людей ознакомились с вашим продуктом.

Давайте узнаем, как определять долю рынка.

Как определять долю рынка

Существует два основных способа определения доли рынка: в натуральном выражении (количестве проданных единиц товара) и в объемах продаж. Рассмотрим эти способы детальнее.

В натуральном выражении

Это количество единиц товара, которое компания продала в сравнении с общим объемом продаж на рынке.

В объемах продаж

На этот показатель, в отличие от доли рынка в натуральном выражении, больше всего влияют цены, по которым продают товары. Объем продаж вашей компании в денежном эквиваленте делится на общий объем продаж на рынке.

Давайте теперь выясним, как можно увеличить долю рынка.

Как увеличить долю рынка

- Понизьте цены

- Совершенствуйте свои продукты

- Взращивайте лояльность существующих клиентов

- Займитесь лидогенерацией

Чтобы сохранять конкурентоспособность своей компании и расширять сферы влияния, необходимо удерживать свой сегмент рынка и попытаться завоевать новую долю рынка с помощью следующих действий.

- Понизьте цены. Хорошие скидки привлекут внимание клиентов и увеличат вероятность того, что выбор покупателей остановится именно на товарах вашего бренда.

- Совершенствуйте свои продукты. Внедряйте новые функции в ваши продукты, чтобы выглядеть привлекательнее товаров конкурентов. Разрабатывайте принципиально новые продукты, которые будут полезны для вашей целевой аудитории. Прежде чем делать такой ответственный шаг, проведите глубинное интервью, и тогда вы поймете, стоит ли инвестировать деньги в модернизацию и разработку продукта.

- Взращивайте лояльность существующих клиентов. Предлагайте выгодные условия взаимодействия, бонусы за лояльность, поощряйте постоянных клиентов за то, что они выбирают продукты вашего бренда. Покажите, что вы цените своих клиентов, поздравьте их письмами ко дню рождения.

- Займитесь лидогенерацией. Проанализируйте предпочтения вашей существующей аудитории и определите, чем вы можете заинтересовать новых потенциальных клиентов со схожими вкусами. Методов для привлечения лидов существует масса: реклама и гивевеи в соцсетях, чат-боты в Facebook, Telegram и VK, формы подписки с лид-магнитами на сайте, реферальные программы, паблисити и прочее.

Поздравляем, теперь вы знаете, что такое доля рынка, как ее рассчитать и увеличить.

Читайте также:

- Фразы из оно 2

- Дополните фразу для размещения производства калийных удобрений основное значение имеет фактор

- Недопустимое использование этого типа в качестве выражения

- Словарь добрых слов и выражений

- Составление фразы по картинкам

Содержание

- Для защиты своей существующей доли рынка рыночный лидер имеет следующие способы

- Что такое доля рынка: разбираемся

- Зачем нужно знать долю рынка

- Как определять долю рынка

- В натуральном выражении

- В объемах продаж

- Как увеличить долю рынка

- Энциклопедия маркетинга

- Каталог консалтинговых компаний

- Библиотека маркетолога

- Очень коротко и самое главное о стратегиях

- По мотивам Ф.Котлера Из материалов сайта //www.bma.ru

Для защиты своей существующей доли рынка рыночный лидер имеет следующие способы

91. Дилер получает от производителя право продажи своей продукции на:

• установленный срок и в определенном месте

92. Дистрибьютор, как правило:

• устанавливает длительные контрактные отношения с производителем

93. Дистрибьюторов, не имеющих складских помещений, называют:

• торговыми маклерами

94. Дистрибьюторы регулярного типа осуществляют:

• широкий круг коммерческой и производственной деятельности

95. Дистрибьюторы, реализующие многопрофильную продукцию, называются:

• многотоварными

96. Длина товарной номенклатуры определяется:

• общим числом конкретных товаров предприятия

97. Длительность ожидания ответов, неполный возврат анкет, трудности с определением достоверности получаемой информации, возможные ошибки при заполнении бланка, связанные с низким образовательным и культурным уровнем ряда респондентов, являются недостатками

• почтового опроса

98. Для защиты своей существующей доли рынка рыночный лидер имеет следующие способы:

• позиционная оборона, фланговая оборона, оборона с нанесением упреждающих ударов

99. Для изобразительной рекламы характерны:

• выразительность

100. Для исследования макросреды и задач компании, а также для детализированного исследования рынков, конкуренции и экономической среды, в которой функционирует организация, используется:

• внешний аудит

101. Для контроля за выполнением плана применяется:

• анализ сбыта, доли рынка

102. Для наблюдения, проверки и оценки мероприятий, осуществляемых фирмой, чтобы гарантировать достижение поставленных целей маркетинга, предназначена система

• маркетингового контроля

103. Для обозначения любой формы сообщений, используемых для информации, убеждения, напоминания людям о своих товарах и услугах, используется понятие:

• «продвижение товара»

104. Для оценки потенциала конкретного рынка необходимо знать такие демографические показатели, как:

• численность населения региона

105. Для привлечения нового потребителя расходуется сумма большая, чем необходимо для того, чтобы угодить уже существующему покупателю, в:

• 5 раз

Источник

Что такое доля рынка: разбираемся

Узнайте, для чего нужно определять долю рынка и научитесь повышать ее вместе с SendPulse

- Главная

- Поддержка

- Глоссарий

- Доля рынка

Доля рынка — это часть общего рынка, которая принадлежит одной компании, категории товаров или продукту. Доля рынка является одним из ключевых показателей конкурентоспособности.

Содержание

В этом видео вы узнаете, как простым способом определить приблизительную долю рынка вашей компании.

Давайте разберемся, для чего нужно знать долю рынка.

Зачем нужно знать долю рынка

Вычисление доли рынка помогает бизнесу понять, какое место он занимает среди конкурентов на рынке. Основываясь на этом показателе, можно оценивать эффективность маркетинга и планировать более точную маркетинговую стратегию на будущее.

Также очень полезно хотя бы примерно понимать, какую долю рынка занимает каждый из ваших конкурентов. На основании этой информации вы сможете эффективнее конкурировать.

Если же вы не измеряете свою долю рынка, вы можете неадекватно оценить успешность своей компании. К примеру, вы можете быть уверены, что ваша целевая аудитория знает о вашем бренде, ведь вы сбываете много товара и получаете высокий доход. Есть вероятность, что на самом деле вы занимаете лишь маленькую часть рынка. В такой ситуации стоит инвестировать в повышение узнаваемости бренда и дополнительное стимулирование сбыта для того, чтобы как можно больше людей ознакомились с вашим продуктом.

Давайте узнаем, как определять долю рынка.

Как определять долю рынка

Существует два основных способа определения доли рынка: в натуральном выражении (количестве проданных единиц товара) и в объемах продаж. Рассмотрим эти способы детальнее.

В натуральном выражении

Это количество единиц товара, которое компания продала в сравнении с общим объемом продаж на рынке.

В объемах продаж

На этот показатель, в отличие от доли рынка в натуральном выражении, больше всего влияют цены, по которым продают товары. Объем продаж вашей компании в денежном эквиваленте делится на общий объем продаж на рынке.

Давайте теперь выясним, как можно увеличить долю рынка.

Как увеличить долю рынка

- Понизьте цены

- Совершенствуйте свои продукты

- Взращивайте лояльность существующих клиентов

- Займитесь лидогенерацией

Чтобы сохранять конкурентоспособность своей компании и расширять сферы влияния, необходимо удерживать свой сегмент рынка и попытаться завоевать новую долю рынка с помощью следующих действий.

- Понизьте цены. Хорошие скидки привлекут внимание клиентов и увеличат вероятность того, что выбор покупателей остановится именно на товарах вашего бренда.

- Совершенствуйте свои продукты. Внедряйте новые функции в ваши продукты, чтобы выглядеть привлекательнее товаров конкурентов. Разрабатывайте принципиально новые продукты, которые будут полезны для вашей целевой аудитории. Прежде чем делать такой ответственный шаг, проведите глубинное интервью, и тогда вы поймете, стоит ли инвестировать деньги в модернизацию и разработку продукта.

- Взращивайте лояльность существующих клиентов. Предлагайте выгодные условия взаимодействия, бонусы за лояльность, поощряйте постоянных клиентов за то, что они выбирают продукты вашего бренда. Покажите, что вы цените своих клиентов, поздравьте их письмами ко дню рождения.

- Займитесь лидогенерацией. Проанализируйте предпочтения вашей существующей аудитории и определите, чем вы можете заинтересовать новых потенциальных клиентов со схожими вкусами. Методов для привлечения лидов существует масса: реклама и гивевеи в соцсетях, чат-боты в Facebook, Telegram и VK, формы подписки с лид-магнитами на сайте, реферальные программы, паблисити и прочее.

Поздравляем, теперь вы знаете, что такое доля рынка, как ее рассчитать и увеличить.

Источник

Энциклопедия маркетинга

Каталог консалтинговых компаний

Библиотека маркетолога

Очень коротко и самое главное о стратегиях

По мотивам Ф.Котлера Из материалов сайта //www.bma.ru

1. Стратегия маркетинга определяется положением компании на рынке, является ли она лидером, претендентом, последователем или занимает некую нишу.

2. Лидеру рынка принадлежит наибольшая доля рынка определенного продукта. Для того чтобы упрочить доминирующее положение, лидеру необходимо стремиться к расширению рынка в целом, привлекая новых потребителей, находя новые способы потребления и применения продукции. Для защиты своей доли рынка лидер использует стратегии позиционной, фланговой и мобильной обороны, упреждающих ударов и отражения атаки, вынужденного сокращения. Большинство лидеров рынка стремятся лишить конкурентов самой возможности перехода в наступление. И наконец, лидер может попытаться расширить свой сегмент рынка. Такая стратегия оправдана, если она ведет к увеличению прибыльности, а связанный с нею риск — невелик.

3. Претендент агрессивно атакует лидера и других конкурентов по фронту, с флангов, окружая противника, совершая обходные маневры и ведя партизанские действия, стремясь к расширению своей доли рынка. В рамках специальных стратегий претендент может вести ценовую войну, снижать издержки производства, производить престижные товары, расширять ассортимент продукции, разрабатывать новые продукты, совершенствовать каналы распределения, повышать уровень услуг или разворачивать широкую рекламную кампанию.

4. Последователь — компания, которая стремится сохранить свою долю рынка и обойти все мели. Однако даже последователи должны придерживаться стратегий, направленных на поддержание и увеличение доли рынка. Последователь может играть роли подражателя, двойника, имитатора или приспособленца.

5. Компания, оперирующая в нише, обслуживает небольшие сегменты рынка, до которых нет дела крупным фирмам. Традиционно эту роль играл малый бизнес, сегодня стратегию ниш используют и крупные компании. Ключ к нишам — специализация. Компании, оперирующие в нишах, выбирают одну или несколько областей специализации: по конечным пользователям, по вертикали, в зависимости от размеров клиентов, на особых клиентах, по географическому принципу, по продукту, на индивидуальном обслуживании покупателей, на определенном соотношении качество/цена, на обслуживании, на каналах распределения. Несколько ниш предпочтительнее единственной.

Стратегии лидеров рынка

Многие отрасли бизнеса возглавляют общепризнанные компании-лидеры, захватившие в свои руки самые большие куски общего пирога соответствующего рынка. Такие компании обычно подают пример конкурентам, изменяя политику цен, представляя новую продукцию, расширяя каналы распределения и устанавливая степень интенсивности мероприятий по продвижению. Лидер может вызывать восхищение и уважение, его политика может критиковаться общественностью и конкурентами, но так или иначе его господствующее положение на рынке не подвергается сомнению. На лидера ориентируются конкуренты, ему бросают вызов, его избегают, ему подражают. Некоторые из наиболее известных лидеров рынка — компании General Motors (автомобили), Kodak (фотоаппараты, пленка, бумага), IBM (компьютеры), Xerox (фотокопировальная техника), Procter & Gamble (потребительские товары в упаковке), Caterpillar (землеройная техника), Coca-Cola (безалкогольные напитки), McDonald’s (общественное питание) и Gillette (бритвенные лезвия),

Впрочем, если доминирующая компания не обладает абсолютной монополией, то ей не позавидуешь: она должна постоянно быть настороже, потому что конкуренты стремятся поставить под сомнение ее ведущую роль, воспользоваться ее слабостями. Лидер рынка с легкостью может не “вписаться” в очередной поворот и оказаться на втором или третьем месте в группе. Подножку могут поставить и новинки конкурентов (например, болеутоляющее, не содержащее ацетилсалициловой кислоты средство компании Tylenol одержало победу над “Aspirin” компании Bayer). Лидеру необходимо проявлять консерватизм в расходах, допуская вероятность наступления тяжелых времен, в то время как претендент на первенство свободно использует имеющиеся ресурсы. В свою очередь новый лидер нередко недооценивает своих конкурентов и значительно отстает от них.

Каждая доминирующая на рынке компания хотела бы навсегда застолбить за собой первое место, а значит, ей необходимо найти способы расширения общего спроса, защищать свой сегмент рынка с помощью хорошо спланированных наступательных и оборонительных действий, попытаться расширить свою долю рынка.

При расширении рынка в целом, как правило, выигрывает прежде всего доминирующая компания. Если люди в стремлении запечатлеть каждый свои шаг приобретают больше фотоаппаратов и фотопленки, неизбежно возрастают прибыли компании Kodak, доля которой на этом рынке составляет 80 %. Лидер рынка обязан неустанно искать новых потребителей, новые способы потребления и стремиться к интенсивному использованию своих продуктов.

Каждый класс продуктов имеет потенциал привлечения новых покупателей: людей, которые не владели информацией о свойствах товаров, не имели возможность приобрести их из-за высоких цен, не желали покупать продукт, характеристики которого не удовлетворяли имеющиеся потребности. Например, производитель парфюмерии стремится убедить женщин, не пользующихся духами, хотя бы попробовать новые ароматы (стратегия проникновения на рынок ), привести мужчинам рациональные обоснования необходимости применения парфюмерии (стратегия создания нового рынка) , или начать экспорт своей продукции (стратегия географической экспансии) .

Компания Johnson & Johnson добилась одного из самых значительных успехов в создании нового класса потребителей детского шампуня. Данные статистики и демографические прогнозы говорили о реальности угрозы уменьшения объемов его продаж в связи со снижением рождаемости. Маркетологи компании заметили, что детский шампунь нередко используют и другие члены семьи, и предложили рекламную кампанию, направленную на взрослых потребителей. Через некоторое время детский шампунь Johnson & Johnson стал ведущей маркой на рынке шампуней. Другой пример: крем от морщин Oil of Ulay, предназначенный для женщин, сегодня рекламируется в магазинах для подростков.

Новые способы применения продукта

Расширению рынков способствуют открытие и продвижение новых способов использования продуктов. Например, среднему американцу три дня в неделю на завтрак подают кашу. Несомненно, производители каш выиграют, если им удастся внушить потребителям, что их продукт хорош не только по утрам, но и днем или вечером.

Классический пример расширения рынка за счет новых способов потребления продукта — история изобретенного компанией Du Pont нейлона. Каждый раз, когда нейлон, казалось бы, достигал стадии зрелости, Du Pont открывала новый способ его использования. Нейлон применялся для производства парашютов, изготовления дамских чулок; позже приобрели популярность женские блузки и мужские сорочки из нейлона. Затем его использовали в производстве автомобильных покрышек, обивки для сидений и ковровых покрытий. Каждый новый способ его применения открывал новый жизненный цикл продукта. Однако вряд ли у нейлона была бы столь славная судьба без программы исследований, направленных на поиск новых способов использования продукта,

Во многих случаях приоритет открытия новых способов использования продукта принадлежит потребителям. Первоначально вазелиновый крем продавался как смазка для различных механизмов, но покупатели с течением времени обнаружили массу иных областей его применения — от крема для кожи до средства для укладки волос.

Компания Arm & Hammer — производитель пищевой соды — выпускала продукт, объемы сбыта которого в течение последних 125 лет неуклонно сокращались.

Хотя у пищевой соды множество разнообразных способов применения, ни один из них не рекламировался. Когда компании стало известно, что некоторые потребители используют соду как освежитель для холодильника, она начала широкую рекламную кампанию, которая привела к тому, что половина американских хозяек держала в холодильниках открытую пачку соды. Уже несколькими годами позже Arm & Hammer пропагандировала свой продукт как прекрасное средство для удаления жирных пятен.

Увеличение интенсивности использования продукта

Третья стратегия расширения рынка заключается в попытке убедить потребителей увеличить интенсивность использования продукции компании. Если производителю кукурузных хлопьев удается внушить покупателям, что они получат огромное удовольствие, если будут съедать за день не половину, а целую пачку его продукта, объем его продаж несомненно возрастет. Компания Procter & Gamble , например, уверяет потребителей, что эффективность шампуня «Head & Shoulders” резко повышается при двукратном увеличении его разовой порции.

Пример творческого подхода к стимулированию интенсивности использования продукции продемонстрировала французская компания Michelin Tire, которая поставила себе цель побудить автомобилистов к дальним поездкам, что должно было привести к необходимости частой замены автопокрышек. Компания сделала нетривиальный ход —она приняла участие в составлении классификации лучших французских ресторанов, в ходе которой выяснилось, что лучшие кулинарные силы Франции сосредоточены на юге страны. В результате бедные парижские гурманы были вынуждены часами крутить баранку в направлении Прованса или Ривьеры, сверяя путь по выпущенному Michelin путеводителю.

Защита своей доли рынка

Усилия, предпринимаемые компанией для увеличения размеров рынка, сопровождаются мероприятиями по защите принадлежащей ей доли рынка от нападков конкурентов. Лидер похож на слона, которого атакует стая пчел. Особенно досаждают гиганту постоянно кружащиеся над ним самые крупные, надоедливо жужжащие “насекомые”. Coca-Cola должна постоянно контролировать действия Pepsi-Cola, Gillette — отбивать атаки Bic, Kodak — отслеживать технические новинки Fuji. Конкурирующая компания может быть как зарубежной, транснациональной, так и местной.

Иногда над “слоном” начинают кружить сразу несколько больших, весьма опасных “пчел”. Компании AT&T приходится защищать телекоммуникационный бизнес от посягательств бывших региональных компаний Bell, компаний МС1 и Sprint, местных и иностранных производителей оборудования (Northern Telecom, Siemens) и компьютерных компаний, в сферу интересов которых входят телекоммуникации (IBM, Apple). Очевидно, что доминирующая компания не в состоянии защитить свои “границы” на всем их протяжении и ей необходимо принять решение о местах концентрации основных оборонительных сил.

Что может предпринять лидер рынка для защиты своей территории? Еще двадцать веков назад Сан Тзу учил китайских воинов: “Не уповайте на то, что враг не осмелится атаковать — сделайте все, чтобы ваши укрепления считались неприступными” . Наиболее конструктивный ответ в данной ситуации — продолжающиеся нововведения, когда лидера не удовлетворяет сложившийся порядок вещей и он возглавляет поступательное движение отрасли, разрабатывая новые продукты и услуги, создавая новые каналы распределения, повышая эффективность производства, сокращая издержки и предлагая потребителю все более ценные товары. В этом случае лидер действует согласно проверенному веками армейскому принципу: “Атакующая сторона владеет инициативой, определяет направление удара и раскрывает слабые стороны противника”. Нападение — лучшая защита.

В тех случаях, когда лидер рынка не имеет возможности для атаки, он должен бдительно следить за действиями противника на основных фронтах, уделяя основное внимание флангам. Ему приходится постоянно работать над снижением издержек, цена на его продукт обязана соответствовать оценке потребителями его марки. Лидер должен уметь “затыкать дыры” на границах так, чтобы через них не мог просочиться ни один атакующий. Так, лидеру в области производства потребительских товаров в упаковке необходимо представлять свой продукт в самых разнообразных видах, чтобы марка соответствовала предпочтениям широкого круга потребителей и занимала максимальное пространство на полках магазинов.

Издержки, связанные с “заделыванием пробоин”, могут быть весьма высокими, но цена пренебрежения неприбыльным товаром или сегментом рынка оказывается гораздо выше! General Motors считала, что она сокращает издержки, отказываясь от производства компактных автомобилей. Но кто оценит ее потери сегодня, когда рынок США заполонила продукция японских автомобильных компаний? В компании Xerox считали, что производство маленьких копировальных аппаратов нерентабельно, но кто подсчитывал ее упущенную и “подобранную” японцами на этом рынке прибыль?

Очевидно, что лидер рынка должен тщательно продумать систему “оборонительных районов” в ключевых сегментах рынка и выбрать участки, которыми он готов пожертвовать. Цель его оборонительной стратегии — уменьшение вероятности нападения на самых уязвимых направлениях и снижение интенсивности возможного наступления. Вряд ли атака конкурента существенно отразится на текущих доходах лидера, но форма защиты и быстрота реакции жертвы агрессии оказывает существенное влияние на перспективы получения прибыли. Данная тема, выбор различных форм и методов самозащиты, — предмет неослабевающего внимания маркетологов (подробнее см. вставку “Маркетинг изнутри. Оборонительные стратегии”).

Наблюдающееся обострение конкурентной борьбы привело к небывалому росту интереса менеджеров к моделям ведения реальных боевых действий, и прежде всего к тем, которые описаны в работах Сан Тзу, М. Мушаши, К. фон Клаузевица и Б. Лиддел-Харта. Менеджмент с энтузиазмом воспринял почерпнутые из трудов военных теоретиков рекомендации о “балансировании на грани войны”, “ответном ударе”, “ограниченных боевых действиях”, “последовательных ответах”, “силовой дипломатии” и “системе угроз”. В настоящее время принято считать, что доминирующая компания имеет возможность использовать шесть оборонительных стратегий

Основной принцип любого вида обороны — построение неприступных фортификационных сооружений на границах своей территории. Французы использовали период между войнами для строительства неприступной линии Мажино, призванной оградить республику от возможного нашествия Германии. Но немецкие войска не стали штурмовать ее в лоб, а предприняли обходной маневр. Основной вывод военных стратегов звучит следующим образом: любая статичная оборона обречена на неизбежное поражение.

Сегодня ограничение действий компании исключительно обороной рассматривается как одна из форм маркетинговой близорукости. Политика Генри Форда, не видевшего ничего, кроме своей Модели Т, поставила крупнейшую компанию с годовым доходом свыше $ 1 млрд. на грань банкротства. Даже такие марки, как “Coca-Cola” и “Aspirin” компании Bayer, не могут рассматриваться как гарантированный долгосрочный источник роста и прибылей. Сегодня Coca-Cola, несмотря на то, что компания продает около половины всех безалкогольных напитков мира, приобретает фирмы, выпускающие фруктовые напитки, и диверсифицирует производство. Компания, подвергшаяся атаке, поступает в высшей степени опрометчиво, если она концентрирует ресурсы в строительстве укреплений вокруг существующего товара.

Лидеру рынка приходится не только создавать “пограничную службу”, но и концентрировать “боеспособные части” на наиболее уязвимых участках границы. Прелесть этих баз заключается в том, что их можно использовать для перехода в контратаку и переноса боевых действий на вражескую территорию. Значение фланговой защиты особенно возрастает, если тактика ее осуществления тщательно проработана. В отсутствии такой подготовки и заключалась основная ошибка компаний General Motors и Ford, которые не восприняли всерьез атаку японских и европейских производителей и формально подошли к созданию компактных моделей “ Vega” и “Pinto”. Американские малолитражные автомобили не отличались высоким качеством, а цены были установлены на уровне зарубежных конкурентов

Упреждающие оборонительные действия

Если вас не устраивает пассивная позиция, вы можете опередить противника ; упреждающим ударом. Его приверженцы полагают, что грамм профилактических витаминов лучше, чем килограмм лекарств при серьезном заболевании. Когда несколько лет назад Chrysler удалось расширить свою долю рынка с 12 до 18%, руководитель отдела маркетинга одного из ее конкурентов заметил: “Если бы Chrysler завоевал 20 % рынка, нас можно было бы считать трупами”.

Компания может организовать упреждающую защиту несколькими способами. Рекомендуется провести разведку боем по всему фронту: “зацепить” одного конкурента, атаковать другого, пригрозить третьему, нарушая тем самым работу каждого из них. Впоследствии возможен переход в наступление по всему фронту, как это сделала компания Seiko, которая в свое время предлагала дистрибьюторам по всему миру 2300 моделей часов, или предпринять ценовые атаки, по примеру Texas Instruments. После проведения запланированных акций и в случае их успеха стратегия обороны заключается в поддержании высокого уровня конкурентоспособности.

Упреждающие оборонительные действия нередко носят чисто психологический характер, когда лидер рынка предостерегает конкурентов от необдуманных атак. Представим, что крупная американская фармацевтическая компания является лидером в производстве определенной категории медицинских препаратов. Каждый раз, когда ей становится известно о намерениях конкурентов построить новое предприятие, она организует утечку информации о своих планах снижения цен на продукцию и расширении производства. Слухи устрашающе воздействуют на конкурентов, а лидер рынка продолжает спокойно работать.

Обладающий богатыми ресурсами лидер рынка имеет возможность и просто игнорировать действия конкурентов, дожидаясь, когда они “истекут кровью” в бесплодных атаках. Так, компания Heinz позволила Hunts провести массированную атаку на рынке кетчупа, когда последняя предложила два новых вида соуса, снизила цены до 70 % цен Heinz, предложила различные виды скидок; рекламный бюджет Hunts в два раза превосходил расходы на рекламу лидера рынка. Однако стратегия Hunts провалилась, а Heinz в очередной раз продемонстрировала превосходство своей торговой марки.

Большинство лидеров рынка предпочитают тактику встречного боя, ответ атакой на атаку, считая, что они не должны пассивно наблюдать за снижением цен, блицкригами мероприятий по продвижению, модернизацией продукта или покушением на каналы распределения. Обычно в арсенале лидера хранится набор различных тактических ударов: встречный бой, удар по флангам и отсечение передовых группировок противника от основных баз. Иногда рыночная доля лидера сокращается настолько стремительно, что контратака просто необходима. Однако преимущество лидера как раз и состоит в том, что он располагает стратегическими резервами и имеет возможность выбрать наиболее благоприятный для контрудара момент. Во многих случаях эффективным оказывается заманивание противника в глубь своей территории, когда его коммуникации растягиваются, а фланги оголяются. Быть может данная стратегия покажется опасной, но еще больше вреда принесет неподготовленное контрнаступление.

Наиболее эффективной зарекомендовала себя стратегия, заключающаяся в обороне, разведке образующихся в рядах наступающих брешей, сосредоточении сил и решающем наступлении. Еще один метод контратаки — вторжение на основную территорию противника, принуждающее его вернуть войска для защиты исконных земель. Один из самых рентабельных рейсов авиакомпании Northwest Airlines — маршрут из Миннеаполиса в Атланту. Ее конкурент, местная авиалиния, предприняла атаку, установив значительные скидки и развернув широкую рекламную кампанию. Компания Northwest ответила тем, что снизила цены на рейс Миннеаполис—Чикаго, самый выгодный для ее конкурента. Угроза потери основного источника прибыли вынудила атакующую компанию вернуть цены к прежнему уровню.

Еще одна распространенная форма контратаки — экономическая или политическая блокада конкурента. Лидер имеет возможность субсидировать снижение цен на некоторые виды продукции (обычно наиболее рентабельные для конкурентов) за счет других товаров или заявить о подготовке к производству нового продукта, чтобы потребители прекратили закупки у конкурента. Еще один шаг — лоббирование проведения исполнительной или законодательной властью невыгодных конкуренту акций.

Мобильная оборона не ограничивается защитой территориальных рубежей. Данная стратегия предполагает, что лидер распространяет свое влияние на новые территории, создавая базу для будущих атак или организации обороны. Компания раздвигает свои рубежи не столько посредством обычного распространения торговой марки, сколько за счет расширения и диверсификации рынков, что позволяет ей увеличить стратегическую глубину и выстоять под градом обрушивающихся ударов.

Расширение рынка предполагает, что компания переносит внимание с конкретного продукта на нужды, которые удовлетворяет данный класс товаров в целом, ведет научно-исследовательские работы по всей технологической цепочке. Так, компании-производители бензина начали именовать себя “энергетическими” , что потребовало от них погружения “пальцев” исследователей в смежные отрасли — нефтяную, угольную, гидроэнергетику, атомную и химическую промышленность.

Активная стратегия расширения рынка предполагает следование двум фундаментальным принципам военной науки — принципу постановки задач (необходимо определить четкие и реальные цели) и принципу сосредоточения (концентрации сил на наиболее уязвимых направлениях противника). Формулировка задачи — компания занимается энергетическим бизнесом — слишком широка. Занятие энергетическим бизнесом подразумевает работу по удовлетворению не одной, а целого ряда нужд (отопление, освещение и т.д.). Множественность целей, вытекающая из расширительной трактовки бизнеса, приводит к тому, что компания не обращает внимания на действия конкурентов, готовясь к предстоящим сражениям. Маркетинговая близорукость сменится маркетинговой дальнозоркостью, когда компания концентрируется на будущем в ущерб настоящему.

Имеет смысл разумное расширение рынка. Если раньше компания Armstrong World Industries определяла сферу своей деятельности как производство “ковровых покрытий”, то сегодня она специализируется на “декоративных домашних покрытиях” , удовлетворяя желания потребителей по созданию элегантных внутренних интерьеров с использованием различных материалов.

Диверсификация рынка за счет вторжения в не связанные между собой отрасли — еще один вариант создания стратегической глубины обороны. Когда американские табачные компании Reynolds и Philip Morris столкнулись с введением различных ограничений на курение в США, они даже не попытались занять оборону. Вместо этого они занялись скупкой предприятий пищевой промышленности: производителей пива, безалкогольных напитков и замороженных продуктов.

Иногда крупные компании осознают, что имеющиеся ресурсы не позволяют эффективно защитить целостность своей территории, а противник активно наступает сразу на нескольких фронтах. Лучший выход из создавшегося положения — планируемое сокращение (стратегический отход). Планируемое сокращение — отнюдь не паническое бегство, а расставание с территориями, которые защитить и невозможно и нецелесообразно, и концентрация ресурсов на перспективных направлениях. Планируемое сокращение — шаг, направленный на консолидацию конкурентоспособных производств и концентрацию на выполнении четко поставленных задач. За последние несколько лет этим методом успешно воспользовались такие компании, как Heinz, General Mills, Del Monte, General Electrics.

Расширение доли рынка

Лидеры рынка имеют возможность увеличить прибыль, расширив принадлежащую им долю рынка. Один процент многих рынков оценивается в десятки миллионов долларов. Один процент рынка кофе США “весит” $ 48 млн., а один процент рынка безалкогольных напитков —$120 млн.! Не удивительно, что на этих рынках обычная конкурентная борьба превратилась в жестокие маркетинговые войны.

Несколько лет назад Институт стратегического планирования провел исследование “Маркетинговая стратегия и уровень прибыли” (МСУП), в котором рассматривалось влияние наиболее значимых переменных на уровень прибыли компании. Необходимую информацию предоставили несколько сот фирм различных отраслей. К наиболее значимым переменным исследователи отнесли долю рынка компании, качество ее продукта и ряд других показателей.

Исследование показало, что норма прибыли компании, рассчитанная как норма возврата инвестиций (НВИ) до уплаты налогов, возрастает в соответствии с ростом относительной доли рынка компании. В соответствии с МСУП среднее значение НВИ для компаний, доля рынка которых была менее 10 %, составила II %. В среднем каждые 10 °о доли рынка соответствовали 5 % НВИ до уплаты налогов. Исследование МСУП показало, что компании, доля рынка которых составляет 40 %, имеют НВИ, равную 38,5 % , что почти в три раза превышает соответствующие показатели компаний, владеющих 10-процентной долей рынка.

Пропаганда полученных результатов имела своим следствием то, что многие компании поставили своей целью расширение доли рынка и лидерство. General Electric , например, решила, что в случае, если ей не удастся занять первое или второе место на каком-либо из рынков, она навсегда покинет его. После тщательного анализа ситуации GE свернула компьютерный бизнес и производство кондиционеров, поскольку ей не удалось занять ведущие позиции в этих отраслях.

Некоторые критики считают исследование Института стратегического планирования слабым и надуманным, Р. Хамермеш привел множество примеров высокой прибыльности компаний, имеющих небольшую долю рынка К. By и А. Купер провели исследование 40 коммерческих организаций, имеющих низкую долю рынка, но НВИ до уплаты налогов которых превышала 20 %; они охарактеризовали обследованные предприятия как специализированных производителей относительно высококачественной продукции, реализуемой по средним или низким ценам, и имеющих низкие общие издержки *. Большинство компаний производило промышленное оборудование.

Расширение доли обслуживаемого рынка отнюдь не означает автоматического роста прибыли. Многое зависит от стратегии расширения рынка компании. Поскольку издержки расширения рынка могут значительно превысить получаемый доход, компания должна тщательно проанализировать действие следующих факторов:

• Первый фактор — возможный конфликт с антимонопольным законодательством. Расширение доли рынка доминирующей компании обычно сопровождается воплями ревнивых конкурентов о “монополизации” рынка. Увеличение степени риска снижает привлекательность расширения доли рынка. Вот почему в 1995 г. компания Microsoft решила прекратить атаку рынка, потенциальный объем которого составлял $ 2 млрд. Microsoft намеревалась приобрести компанию Intuit — разработчика пользующихся огромной популярностью пакетов программного обеспечения по ведению личных финансов. Когда Министерство юстиции США пригрозило возбуждением дела о нарушении антитрестовского законодательства, Microsoft предпочла отступить от своих планов,

• Второй фактор — экономические издержки. Известно, что прибыльность компании при достижении ею определенной доли рынка может снижаться. Компания, владеющая 60 % рынка, должна осознавать, что некоторые потребители в принципе негативно относятся к любой монополии, другие — лояльны по отношению к конкурирующим поставщикам, третьи имеют специфические нужды, четвертые предпочитают иметь дело с небольшими компаниями. Компании предстоят немалые расходы на оплату услуг юристов, поддержание отношений с прессой и лоббирование расширения рынка. В целом расширение доли рынка нецелесообразно в тех случаях, когда компания не имеет возможности реализовать экономию на масштабах производства или опыте, при наличии непривлекательных сегментов рынка, желании потребителей использовать различные источники поставок и высоких барьерах на выходе. Лидер отрасли должен сконцентрироваться скорее на расширении рынка в целом, чем на борьбе за увеличение доли рынка. Некоторым лидерам рынка удалось увеличить прибыльность путем избирательного снижения своей доли рынка в слабых областях.

Третий фактор — возможность неправильной стратегии маркетинга-микс, направленной на расширение доли рынка и снижение прибыли. Некоторые элементы маркетинга-микс, весьма эффективные при расширении доли рынка, ведут к уменьшению уровня прибыли. Высокая доля рынка ведет к увеличению прибыли в тех случаях, когда снижаются издержки компании на единицу продукции, когда она предлагает продукт исключительно высокого качества, устанавливая соответствующую надбавку к цене.

P.Баззел и Ф. Виерсема обнаружили, что компании, владеющие высокой долей рынка, обычно превосходят конкурентов в трех областях: в разработке новой продукции, относительном качестве товаров и маркетинговых расходах .

1. Компании, обладающие значительной долей рынка, разрабатывают и внедряют в производство больше новых продуктов.

2. Компании, которым удалось повысить качество своих товаров относительно продукции конкурентов, имеют больше шансов расширить принадлежащую им долю рынка в сравнении с компаниями, качество продукции которых стабильно или снижается.

3. Компании, темпы роста маркетинговых расходов которых превышают темпы роста рынка, обычно увеличивают свою долю рынка. Возрастание расходов по организации сбыта продукции положительно сказывается на расширении рынка как потребительских товаров, так и промышленной продукции. Увеличение расходов на рекламу положительно сказывается на расширении доли рынка преимущественно потребительских товаров. Повышение расходов на продвижение товаров эффективно для всех видов товаров.

4. Значительное (в сравнении с конкурентами) снижение цен на продукцию не позволяет компании существенно увеличить долю рынка, так как некоторые конкуренты отвечают менее значительным уменьшением цен, а другие предложат потребителям дополнительные блага и за ту же цену.

Стратегии претендентов на лидерство

Компании, занимающие вторые или третьи места в рейтинге отрасли, часто называют вице-чемпионами, хотя некоторые из них — Colgate, Ford, Avis, Westinghouse, Pepsi-Cola — довольно крупные производители. Вице-чемпионы могут выбрать одну из двух стратегий: либо атаковать лидера и других конкурентов в борьбе за расширение своей доли рынка (претендующие на лидерство на рынке), либо спокойно играть в мяч и не “раскачивать лодку” (последователи).