Весной 2022 года более 5 млн. российских инвесторов ощутили на своих брокерских счетах действие санкций в виде блокировки активов. По данным самого ЦБ сумма заблокированных активов оценивается в 6,7 трлн. руб.

Для многих инвесторов, да для всей рыночной системы данная ситуация оказалось нестандартной. И вот спустя полгода, когда есть четкое понимание произошедшего, разберем последствия случившегося, варианты действий с заблокированными бумагами и рассмотрим предпринимаемые меры для решения сложившейся проблемы.

-

Почему акции оказались заблокированы.

-

Последствия блокировки акций для инвесторов.

-

Что делать с заблокированными акциями.

-

Как решается проблема заблокированных активов.

Почему акции оказались заблокированы

В марте 2022 года европейские депозитарии Euroclear и Clearstream официально уведомили НРД

о том, что обслуживание его счетов приостановлено. Как следствие, проводить какие-либо операции с рядом иностранных ценных бумаг стало невозможно. Потому брокеры и расчётный депозитарий в лице СПБ Банка перевели эти активы на неторговые счета.

НРД пытался добиться ответа от иностранных депозитариев, но усилия ни к чему не привели. В это время Банк России определил перечень бумаг, торги которыми попали под ограничения. В мае принято централизованное решение о приостановлении торгов по иностранным ценным бумагам, заблокированным международными расчётно-клиринговыми организациями.

Заблокированные активы переведены на неторговые счета, при этом право собственности осталось за инвестором. Под блокировку попали не все иностранные активы. Существенная часть иностранных акций, торгуемых на СПБ Бирже (около 86%), хранятся вне НРД и свободно обращаются и сейчас. Что значит – хранятся в НРД?

Акции, купленные на СПБ Бирже, хранятся на счетах депозитария СПБ Банка, который в свою очередь связывается с американским депозитарием Depository Trust Company через посредников, среди них:

В целом схема учёта иностранных ценных бумаг выглядит так:

Из-за санкций НРД перестал выполнять функцию посредника, и СПБ Банк связывается с перечисленными выше депозитариями напрямую, потому покупать иностранные акции всё ещё можно. Ценные бумаги, купленные на СПБ Бирже после 31 мая, учитываются у других организаций, а те, что остались на счету НРД, переведены на неторговые счета.

По решению ЦБ, 14% заблокированных акций распределили между всеми брокерами пропорционально.

СПБ биржа определила специальную методику, по которой рассчитывалось количество заблокированных бумаг для каждого конкретного инвестора. В денежном выражении сумма заблокированных активов не должна была превысить 14% портфеля клиента, но по факту методика не соблюдалась, и акции отдельных эмитентов были заблокированы в полном объёме.

Список бумаг, которые переведены на не торговые счета, опубликован на сайте СПб биржи.

Последствия блокировки акций для инвесторов

Несмотря на блокировки, инвестор всё ещё является собственником ценных бумаг, проблема в том, что возможности по реализации прав акционера максимально ограничены.

-

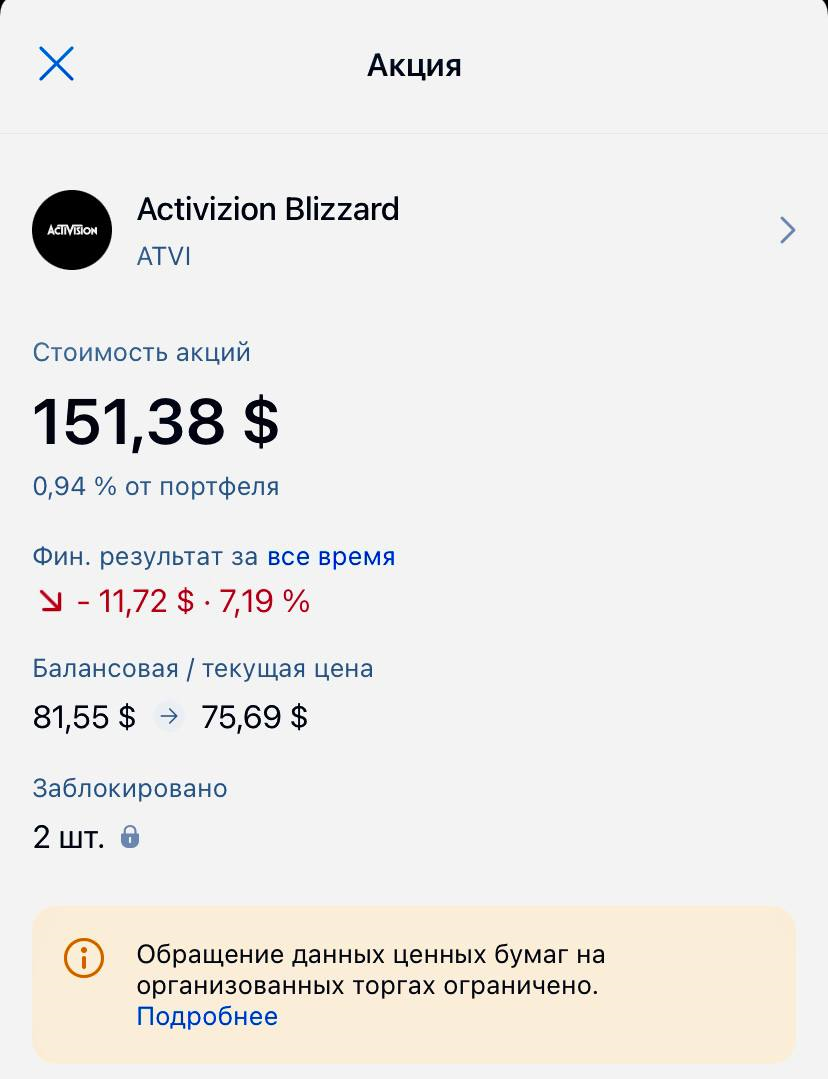

Заблокированные акции нельзя продать

Заблокированные бумаги продолжают оставаться активами – они также работают на инвестора. По ним можно отслеживать движение котировок в торговом приложении брокера. Но биржевые сделки по ним запрещены, о чем сигнализирует напоминание от брокера.

-

Нельзя получить дивиденды

Вопрос дивидендов стал одной из причин разделения иностранных ценных бумаг на категории торгуемых и заблокированных. Основным депозитарием акций из листинга СПБ Биржи является СПБ Банк, и он получает дивиденды только от тех акций, которые хранятся вне НРД. Но особенности учёта не позволяли банку понять, кому из инвесторов принадлежат ценные бумаги НРД, а кому – те, что учитываются через другие депозитарии.

Перевод части бумаг на неторгуемые счета решил проблему. Дивиденды по заблокированных активам не выплачиваются их держателям. Они аккумулируются на счетах в Euroclear и будут выплачены разом, когда решится вопрос с санкциями против НРД.

-

Заблокированные акции нельзя использовать в маржинальной торговле

Напомним, что маржинальная торговля – торговля с использованием средств и активов брокера. То есть брокер кредитует инвестора либо ценными бумагами (short selling), либо денежными средствами (long selling). Как и в схеме кредитования в банке, кредит от брокера дается под %, комиссию. Кредит брокера – это всегда кредит с обеспечением. То есть брокер не может позволить инвестору «проиграть» кредитные средства, поэтому в любой маржинальной сделке есть обеспечение собственным капиталом. Так вот брокер не принимает заблокированные ценные бумаги в обеспечение при маржинальной торговле, т.к. их невозможно продать.

Также, если у инвестора на момент обособления активов на неторговый счет были открыты маржинальные позиции, где заблокированные бумаги выступали в качестве обеспечения, то ему приходилось пополнять счёт или сокращать размер необеспеченной сделки, чтобы не наступил маржин-колл.

Что делать с заблокированными акциями

Ранее мы написали, какие есть ограничения по заблокированным активам. Но есть не только ограничения, но и формальные возможности.

-

Перевод заблокированных активов

Заблокированные акции можно переводить от брокера к брокеру, либо между брокерскими счетами. Смена места хранения не снимает статус ограничения, просто меняется запись в депозитарии. Поскольку «от перемены места слагаемых сумма не меняется», может показаться, что такая возможность бессмысленна. Но это не так, если дело касается ИИС.

ИИС (индивидуальны инвестиционный счет) – это особый брокерский счет, дающий его владельцу право получение льгот в виде возврата налогового вычета или освобождения от налога на прибыль. Кроме возможностей, ИИС имеет и свои ограничения в виде минимального 3-х летнего срока использования. На ИИС на момент публикации статьи и до момента публикации было возможно приобрести в том числе иностранные активы. Частичного закрытия ИИС не предусмотрено. То есть, если инвестор решил закрыть ИИС, он должен принять решение по всем активам счета. Зачастую закрытие ИИС сопровождается продажей всех находящихся на нем ценных бумаг и выводом средств. При наличии заблокированных активов на счете их продажа будет невозможна.

Что нужно знать о переводе заблокированных активов со счета ИИС:

-

Если брокер под санкциями, то перевод придётся оформлять к другому профессиональному участнику рынка.

-

После перевода ценных бумаг к другому брокеру или на другой счет активы также будут заблокированы.

-

При переводе активов инвестору, возможно, придётся оплатить комиссию за депозитарный перевод. Размер комиссии определяется тарифной политикой брокера. При совершении подобного маневра стоит уточнить о возможных издержках. Брокеры, которые попали под санкции и потеряли возможность торговать иностранными активами, ввели для своих клиентов упрощённый порядок перевода с ИИС и обычного брокерского счёта к другим брокерам.

-

При переводе заблокированных активов к другому брокеру инвестору нужно будет запросить у прежнего брокера документально подтвержденную информацию о стоимости приобретения переводимых активов. Эта информация необходима в последующем – для корректного расчета НДФЛ при продаже этих активов (когда их разблокируют).

-

Продажа заблокированных активов

Информация о том, что продать заблокированные акции нельзя, на 100% достоверна и актуальна. Это касается операций на организованном фондовом рынке. Но кроме основной торговой площадки сделки можно совершать альтернативным способом.

1. Через организованный внебиржевой рынок.

Внебиржевой рынок, или OTC от англ. over the counter, что дословно означает совершение сделки напрямую без центрального контрагента (биржи). Внебиржевой рынок отличается меньшим количеством инструментов, меньшим количеством участников торговли, меньшей ликвидностью, цены на активы отличаются от рыночных. Кроме того, брокеры берут повышенную комиссию на подобные сделки, обычно от 0,1%, но не менее 1500 рублей. Проблема внебиржевых сделок состоит в том, что найти покупателя очень тяжело. Можно предложить продать заблокированные активы брокеру, но есть большая вероятность, что ему подобная сделка не будет интересной. На момент публикации статьи крупнейшие брокеры – Тинькофф, Финам и БКС не предоставляют услуг по внебиржевой торговле заблокированными активами. При этом летом 2022 года Ассоциация брокеров заявляла о возможности выкупа заблокированных активов клиентов. Некоторые брокеры предлагали своим клиентам выкуп заблокированных активов, только с большой скидкой в 30-50% из-за высокой неопределенности по срокам разблокировки. В таких сделках брокер зачастую действовал в качестве посредника, а покупателем — компания, принадлежащая собственнику брокера, но не являющаяся профессиональным участником рынка.

2. Через неорганизованный внебиржевой рынок.

По сути, это как сделки купли/продажи авто или недвижимости. Разница – в предмете сделки. Общее — заключается договор купли-продажи. Какие здесь есть риски:

-

Инвестору придётся где-то найти человека, который согласится приобрести заблокированные активы.

-

Важна оценка стоимости активов, которая должна устроить обе стороны.

-

При заключении договора купли-продажи нужно обратить внимание на момент перехода прав на актив. Без записи в европейском депозитарии, если ценные бумаги учитываются там, новый собственник не сможет воспользоваться правами акционера. И вот тут загвоздка — внесение иностранным депозитарием записи о переходе права собственности возможно только после снятия санкций с НРД. Участники сделки могут прописать ее условия на будущее, обязавшись передать право собственности официально, как только активы будут разблокированы, но это несет риск.

Как решается проблема заблокированных активов

Стоит отметить, что решение проблемы с заблокированными активами российских инвесторов ведется одновременно по разным фронтам.

Международные депозитарии прекратили выполнять операции НРД ещё в марте, но фактически санкции ввели только в июне. Всё это время НРД пытался наладить связь с партнёрами и определить условия, по которым операции вновь будут доступны. В итоге Еврокомиссия назвала следующие требования:

-

НРД не должен получать от сделок экономическую выгоду. Уполномоченные лица уже ответили согласием на это требование, НРД откажется от комиссий за перевод ценных бумаг ради возможности вернуть инвесторам заблокированные активы.

-

Операции и сделки должны быть согласованы с регуляторами стран, в которых зарегистрированы организации-посредники. Для EuroClear — это казначейство Бельгии. Это означает, что профессиональным участникам российского рынка ценных бумаг нужно получать специальную лицензию. При этом им придётся раскрывать данные о клиентах и инвесторах, чтобы избежать операции с лицами, которые попали под санкции ЕС. Брокеры неоднократно заявляли, что готовы пойти на всевозможные, в рамках законодательства России, меры, если они помогут решить вопрос с заблокированными активами. Для этого, скорее всего, придётся просить согласие у клиентов на раскрытие информации о них.

Сейчас нельзя сказать, что решение готово. Ранее западные финансовые организации не проявляли особого интереса к проблемам российских инвесторов, но наличие конкретных требований – уже хороший знак.

Также 12 августа НРД выступил с инициативой оспаривания правомерности введенных блокировок счетов. Он обратился в суд ЕС с требованием отмены введенных против него санкций. Но тут стоит отметить, что судебный процесс — не быстрый и не самый легкий путь в поиске справедливости, он может затянуться не на один год.

В августе ЦБ потребовал от участников рынка составить индивидуальные планы работы с заблокированными активами, чтобы принять общий подход к решению проблемы. Интересно проследить за последующими инициативами и уже реализованными проектами в этом направлении:

-

Тинькофф в августе 2022г. выкупил заблокированные активы своих клиентов на сумму свыше 500 млн рублей, это позволило высвободить из-под блокировки средства свыше 450 тысяч инвесторов и возобновить торговлю биржевым фондом Тинькофф Вечный портфель USD (TUSD).

-

ВТБ предложил запустить торговлю бумагами на внутреннем рынке и разрешить нерезидентам их выкупать, а в обмен на это – дать возможность избавиться от российских активов, продажи которых заблокированы.

-

Брокер Финам в августе 2022г. принимал заявки на покупку и продажу заблокированных из-за санкций ценных бумаг. Как было выше сказано, выкуп совершался с большим дисконтом к рыночной цене. Это были внебиржевые сделки, которые не подкреплялись записью в европейском депозитарии. Объем выкупленных активов не раскрывается.

Из самого последнего – в сентябре ЦБ выступил с инициативой создания фонда компенсаций для замороженных акций. Предполагается, что он будет формироваться из доходов от заблокированных средств инвесторов нерезидентов. Иностранцы сохранят права на заблокированные активы, хранящиеся на счетах типа С. Фонд сформируют на доходы от их инвестирования. Такое предложение выглядит вполне справедливым с учетом того, что Euroclear заработал больше 110 млн евро на реинвестировании дивидендов и купонов с замороженных активов российских инвесторов. Несмотря на то, что у нерезидентов общая сумма заблокированных активов существенно превышает заблокированные средства наших инвесторов, такая мера не покроет на 100% сумму заблокированных средств российских инвесторов, но хотя бы частично может смягчить последствия этих ограничений.

Вывод

Заморозка активов российских инвесторов – это форс-мажор, ситуация, которую не мог предсказать никто. Сейчас ключевая задача перед ЦБ — предложить варианты решения или смягчить последствия проблемы блокировки средств, чтобы вернуть доверие инвесторов.

Ограничение покупки иностранных акций компаний из недружественных стран для «неквалов» – это в том числе часть программы защиты российских инвесторов. Несмотря на то, что торговля иностранными акциями продолжается, остаются актуальными риски новых блокировок.

Если в вопросе «что делать заблокированными активами» ответ очевиден «стать долгосрочным инвестором, занять выжидательную позицию», то вопрос «как реализовать валютную диверсификацию инвестиций» стоит очень остро: закрытие доступа к активам США для неквалов, комиссии за хранение валюты на брокерских счетах, ограниченный перечень активов в альтернативных дружественных валютах и др.

Примерами возможных антикризисных стратегий с примерами реальных кейсов, чек-листами мы делимся на наших бесплатных вебинарах для инвесторов. Записаться на очередной открытый урок можно по ссылке.

Регуляторы Бельгии и Люксембурга выдали НРД разрешения на разблокировку активов. «РБК Инвестиции» выяснили, что делать дальше и нужно ли частным игрокам самостоятельно обращаться за разморозкой

Национальный расчетный депозитарий (НРД, входит в группу Мосбиржи) 20 декабря получил генеральную лицензию Минфина Люксембурга, которая позволит разблокировать ценные бумаги неподсанкционных лиц, зависшие в Clearstream из-за санкций против НРД. А 22 декабря разрешение на вывод активов российскому депозитарию дал и Минфин Бельгии — регулятор депозитария Euroclear.

По данным издания Politico, ЕС заморозил российские активы в общей сложности на €68 млрд, и больше всего в Бельгии, где находится Euroclear, — на €50 млрд. В Люксембурге (Clearstream) заморожены активы на €5,5 млрд.

Согласно данным Банка России, заблокированные активы есть на счетах более 5 млн россиян — только иностранные акции, принадлежащие физлицам, заблокированы более чем на ₽320 млрд.

НРД ведет учет прав собственности на российские ценные бумаги, которыми владеют инвесторы. Он проводит расчеты по сделкам, а также является промежуточным звеном хранения некоторых иностранных

ценных бумаг

, которые торговались на СПБ Бирже и Мосбирже.

НРД имеет счета в международных депозитариях Euroclear и Clearstream, которые перестали проводить по ним операции в марте 2022 года. С 3 июня НРД подпал под санкции Евросоюза. В результате часть бумаг российских инвесторов оказалась заморожена, а дивиденды и купоны по ним перестали приходить. Выплаты копятся в зарубежных депозитариях, но не могут дойти до счетов россиян.

Ранее Еврокомиссия заявила в публикации Официального журнала ЕС, что допускает разморозку заблокированных активов россиян, если с их помощью будут завершены операции и сделки, заключенные до 3 июня. Иностранные контрагенты смогут проводить операции с российским депозитарием до 7 января 2023 года при соблюдении ряда условий.

В чем отличия разрешений на разблокировку Бельгии и Люксембурга

Между разрешениями на вывод активов есть существенные различия, пояснил «РБК Инвестициям» адвокат, партнер адвокатского бюро NSP Сергей Гландин. На счетах Clearstream заморожено не так много акций, лицензия на разблокировку ориентирована на прекращение правоотношений между НРД и люксембургским депозитарием. До 7 января 2023 года Clearstream обязан успеть вывести все активы, при этом процедура не требует комплексной юридической оценки на предмет отсутствия выгоды для подсанкционных лиц.

А разрешение Минфина Бельгии «предоставляет операторам возможность выхода из НРД и применяется только к продаже позиций, находящихся на замороженных счетах в НРД, с целью прекращения отношений между заявителем и НРД» до 7 января 2023 года включительно. Причем это можно сделать «после установления того, что эти средства или экономические ресурсы необходимы для прекращения не позднее 7 января 2023 года операций, контрактов или других соглашений», заключенных с НРД до 3 июня 2022 года — дня, когда против российского депозитария ввели санкции.

Разблокировка активов в Euroclear осложняется тем, что для нее необходимо обязательство европейского оператора — гаранта. Он должен предоставить отчетности до и после операций по разблокировке, которые подтвердят перечень бумаг для продажи, неподсанкционный статус заявителей — и физических, и юридических лиц, получающих прибыль от продажи бумаг, а также доказательство того, что выручка от продажи была депонирована в организации, не подпадающие под санкции.

Ограничения по срокам могут негативно повлиять на успех процесса. «В преддверии всех праздников, учитывая, что в праздничные дни Рождество в Европе, потом новогодние праздники, и не забываем, что это все на фоне ручного режима работы этих организаций, связанных с санкционным давлением. Если не будет продления сроков, я думаю, что подавляющее большинство не сможет воспользоваться возможностью перевода своих бумаг. Что касается денежных средств, надеюсь, что большая часть все-таки сможет поступить», — предостерег cо-СЕО по России и СНГ инвестиционной компании «Ренессанс Капитал» Максим Орловский в выпуске «Индекса недели» на РБК ТВ.

Фото: Shutterstock

Что можно сделать для разблокировки

Помимо действий НРД, есть два пути разблокировки активов частного лица, рассказал Сергей Гландин.

- Первый путь — по ст. 6b (5) Регламента (ЕС) № 269/2014, когда бумаги и деньги выпускаются в связи с прекращением отношений. Он затруднен или фактически недоступен для частных инвесторов, поскольку предполагает прекращение правоотношений с европейскими депозитариями с помощью разрешения на вывод или возврат активов в соответствии с разрешениями от Главного управления Казначейства Министерства финансов Бельгии и Министерства финансов Люксембурга.

- Второй путь — получение индивидуальной лицензии по ст. 6 того же Регламента № 269. «Компетентный орган власти страны — члена ЕС вправе разрешить частичную разблокировку, разморозку, возврат активов по своему усмотрению и в соответствии с теми условиями, которые он сочтет нужными. Поэтому частные инвесторы, которые в индивидуальном порядке подали такое заявление, могут получить любое разрешение. Только когда они его получат — не знаю», — пояснил Гландин.

При этом руководитель направления по взаимодействию с государственными органами УК «Альфа-Капитал» Николай Швайковский подчеркнул: «Требование к наличию гаранта является частью конкретной лицензии, выданной НРД. Условия, выдвигаемые в рамках индивидуальных лицензий, могут быть несколько иными».

Что будет делать НРД

«Взаимодействие с Clearstream по разблокировке активов будет осуществляться через НРД. Очень важно обеспечить полное раскрытие каждого бенефициара, а также предоставить в надлежащем виде все документы для последующей передачи через НРД в Clearstream», — рассказали «РБК Инвестициям» в пресс-службе НРД.

НРД по итогу заседания Клуба защиты прав инвесторов 23 декабря представил инструкцию для участников рынка по процедуре разблокировки активов в Clearstream:

- заявителем должен выступать сам Clearstream. Все отношения в рамках лицензии происходят между Clearstream и НРД. НРД в свою очередь будет взаимодействовать с брокерами и управляющими компаниями для получения информации об их клиентах;

- подлежащие переводу ценные бумаги должны иметь единственное место хранения — Clearstream. Если в анкете бумаги указано два места хранения, то НРД пропорционально определит количество бумаг для перевода, но для этого в цепочке не должно быть ни одного лица, находящегося под cанкциями. Это требование относится к эмитентам, депозитариям и конечному собственнику;

- ценные бумаги, которые не будут переведены в рамках лицензии, продолжат учитываться в Clearstream;

- в части выплат по ценным бумагам освобождению могут подлежать выплаты, право на получение которых имеет их конечный собственник, не находящийся под санкциями, вне зависимости от того, находится ли депозитарий в цепочке учета под санкциями;

- под санкциями подразумеваются блокирующие американские и европейские санкции. В ближайшее время на сайте НРД будет опубликован список ISIN бумаг эмитентов, на которые наложены такие ограничения.

О процедуре разблокировки активов в Euroclear информация появится позже, после дополнительных консультаций с европейским депозитарием.

При этом НРД считает необходимой работу инвестиционных компаний над самостоятельным получением лицензий. «Важно, чтобы участники продолжили самостоятельную работу по получению индивидуальных лицензий на разблокировку активов. Мы знаем, что большая часть рынка подготовила необходимые документы и направила их в соответствующие регуляторы. Лицензии на разблокировку денежных средств в европейских банках участникам необходимо подавать самостоятельно», — рассказали «РБК Инвестициям» в пресс-службе НРД.

Как брокеры помогают в разблокировке активов клиентов

Подали заявки на разблокировку активов неподсанкционных инвесторов:

- «Тинькофф Инвестиции»;

- БКС;

- «Финам»;

- «Альфа-Инвестиции»;

- УК «Альфа-Капитал»;

- УК «Первая»;

- «Инвестиционная палата»;

- «Велес Капитал».

«В вопросе перевода активов клиентов каждая брокерская компания будет искать свою, приемлемую для нее схему. Компания Freedom Finance Global готова решать вопросы перевода активов существующих и новых клиентов компании, но нужно учитывать, что временные рамки довольно жесткие, следует действовать оперативно. У нас во Freedom Holding Corp. есть крупная компания — Freedom Europe, в США тоже есть брокер, который может выступить гарантом, и есть дружественный депозитарий в Казахстане», — рассказала аналитик Freedom Finance Global Елена Беляева.

В телеграм-канале брокера «Тинькофф

Инвестиции

» указано, что компания передаст в НРД информацию о новых депозитариях, куда хотела бы перевести активы клиентов, а депозитарий направит эту информацию в Euroclear и Clearstream: «После этого европейские депозитарии переведут ценные бумаги и денежные средства наших клиентов в новые места хранения, где ими можно будет свободно распоряжаться». При этом клиентам брокера ничего делать не нужно, в том числе присылать согласие на передачу данных, утверждают в «Тинькофф Инвестициях».

Фото: Shutterstock

В обращении заявитель обязан указать депозитарий, в который будут переведены активы из НРД. «Сегодня на встрече Клуба защиты инвесторов под эгидой НРД представителями биржи был озвучен тезис, что нет ограничений на выбор депозитария, куда можно переводить активы (кроме организаций, которые уже фигурируют в санкционных списках). То есть переводить можно в любой депозитарий, не находящийся под санкциями», — рассказал руководитель управления развития клиентского сервиса финансовой группы «Финам» Дмитрий Леснов.

«Пока не ясно, могут ли активы инвесторов оставаться в Euroclear или Clearstream, но не на субсчетах НРД, и смогут ли другие российские депозитарии получить право иметь там счета. Для российских инвесторов будет реальным вариант вывода активов на брокерские счета, открытые не в российской юрисдикции, например в Казахстане. На наш взгляд, более высокие шансы на то, что заявку одобрят, если выводить бумаги не в Россию», — считает аналитик Freedom Finance Global Елена Беляева.

Стоит ли инвесторам подавать индивидуальные лицензии

О возможных коллизиях между индивидуальной заявкой и заявкой от брокера ничего не известно, говорит Сергей Гландин, но оба обращения должен рассмотреть один регулятор. «На сегодняшний день еще никто не получил ответа на свое индивидуальное заявление. Скорее всего, бельгийский регулятор сейчас копит все эти заявки. Я могу предположить, что он сначала выпустит по первому пути (по лицензии от Бельгии или Люксембурга. — «РБК Инвестиции»), а потом посмотрит, и если вдруг кто-то из инвесторов останется, то «прогонит» и их», — добавил юрист.

Заместитель генерального директора брокера «Открытие Инвестиции» Андрей Салащенко рассказал, что на все индивидуальные обращения Минфин Бельгии выслал одинаковый ответ — это текст разрешения, которое размещено публично. В нем содержатся общие условия разблокировки, доступные к исполнению только профучастникам. Аналогично может быть использована генеральная лицензия Люксембурга. Салащенко считает, что до 7 января дополнительные обращения со стороны частных инвесторов не будут иметь смысла.

«Очень вероятно, что после 7 января многие активы продолжат оставаться заблокированными, в этом случае уже необходимо будет продумывать дополнительные действия, направленные на разблокировку. Но сейчас, на мой взгляд, стоит постараться предпринять действия, направленные на разблокировку по указанным разрешениям, даже с учетом крайне сжатых сроков и сложности выполнения обозначенных в лицензиях условий», — добавил Салащенко, отметив, что поиском гаранта для обеспечения перевода должны заниматься не сами инвесторы, а их депозитарии.

«С учетом того, что времени осталось не так много и подача индивидуальной лицензии клиентом может стоить десятки тысяч евро (без какой-либо гарантии на успех), мы рекомендовали клиентам взвесить такое решение и оценить его целесообразность. Пока у клиентов есть два варианта: это успешная разблокировка на уровне НРД или получение лицензии брокерской компанией», — указал руководитель управления развития клиентского сервиса ФГ «Финам» Дмитрий Леснов.

Обращаться за профессиональной помощью в разблокировке активов целесообразно, если их стоимость превышает $50 тыс., в ином случае на юристов можно затратить больше, чем составляет сумма портфеля, отмечали опрошенные «РБК Инвестициями» представители юридических фирм.

Аналитик Freedom Finance Global Елена Беляева разъяснила: «Инвестору не нужно подавать никаких заявок, разблокировкой будут заниматься брокерские компании. Единственное, в какой-то момент инвестору, возможно, придется дать согласие на доступ к его персональным данным».

Со-СЕО по России и СНГ инвестиционной компании «Ренессанс Капитал» Максим Орловский также считает, что частным инвесторам стоит рассчитывать на действия брокеров по разблокировке активов: «То, что вы подали [лицензию], и то, что вы получили, — это две большие разницы. По большому счету, если у вас большой брокер, наверное, в индивидуальном порядке вы вряд ли что-то сделаете».

Фото: Shutterstock

Какие активы будут разблокированы

«Речь идет обо всех иностранных ценных бумагах, в том числе фондах Finex, а также денежных средствах», — считают в «Тинькофф Инвестициях». В периметр лицензии вошли все активы, учитываемые на счетах НРД двух европейских депозитариев, на них распространяется возможность снятия ограничений, подтвердил Дмитрий Леснов из ФГ «Финам».

Однако во Freedom Finance Global отметили неоднозначность ситуации с фондами FinEx: «Пока нет решения по разблокировке активов фондов FinEx, которые торговались на Московской бирже. Проблема в том, что эти фонды, согласно существующему российскому законодательству, относятся к фондам с недружественной юрисдикцией, хотя порядка 98% позиций по этим фондам открыты российскими инвесторами. По этим фондам нужно отдельное законодательное решение в России».

В FinEx сообщили, что как минимум шесть брокеров уже направили в Минфин Бельгии заявку на разблокировку активов своих клиентов: «Акции фондов FinEx ETF являются иностранными ценными бумагами, находящимися на хранении в НРД, на них распространяются соответствующие санкционные ограничения».

«Выдача лицензий [Национальному расчетному депозитарию] в теории может позволить сделать перевод иностранных ценных бумаг, включая акции FinEx

ETF

из НРД, в иностранные депозитарии. Но и это уже неплохо: наихудший сценарий — это сохранение статуса-кво», — отметил управляющий директор ETF Consulting, входящей в группу FinEx, Олег Янкелев в ходе совещания на площадке экспертной группы Ассоциации развития финансовой грамотности (АРФГ).

Однако фонду на российские акции FXRL лицензии, выданные НРД, не помогут даже в том случае, если они окажутся рабочими для других фондов FinEx, отметил Янкелев. «Проблема здесь заключается в том, что с точки зрения российского регулирования фонд воспринимается в качестве недружественного лица и потому не имеет возможности вести какую-либо операционную деятельность, в том числе участвовать в организованных торгах», — пояснили в FinEx.

Ранее группа компаний FinEx также обратилась в Минфин Бельгии за разрешением на операции с акциями фондов через инфраструктуру НРД. Ее заявка существенно отличается от заявок других профучастников, потому что ETF-провайдер не обладает информацией о конечных держателях акций фондов, приобретенных на вторичном рынке. Разрешение могло бы предоставить ликвидность всем несанкционным инвесторам независимо от места хранения паев фондов FinEx.

Больше интересных историй и новостей о финансах в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

В этом году из-за санкций часть ценных бумаг россиян оказалась заморожена. Многие инвесторы не могут распоряжаться своими иностранными активами, получать дивиденды и купоны. Некоторым брокерам из-за санкций пришлось перевести портфели своих клиентов в другие компании. Все это может повлиять на сроки уплаты и размеры налогов.

Инвесторы платят налоги с прибыли при продаже активов, дивидендов по акциям и купонов по облигациям. Как правило, российский брокер сам удерживает налог. Однако если инвестор получает дивиденды по иностранным бумагам или является клиентом зарубежного брокера, то ему это придется делать самостоятельно. Отчитываться необходимо до 30 апреля, а платить налоги — до 15 июля года, следующего за годом, когда получена прибыль.

Если зарубежные активы инвестора не заморожены, например они были куплены через зарубежных брокеров, налоги нужно уплатить в стандартные сроки в обычном порядке. В этом случае никаких изменений нет. Вопросы и нюансы могут возникнуть по заблокированным бумагам, в статье рассмотрим именно такие ситуации.

Налог с прибыли от продажи активов

Инвесторы платят налоги, если продали бумаги по цене выше цены покупки, то есть заработали на них. В марте — октябре заблокированные активы не торговались, то есть оснований для уплаты налогов возникнуть не могло. Но если инвестор продавал иностранные бумаги в январе-феврале, придется заплатить налог. Когда бумаги на счету у российского брокера, подавать декларацию не нужно, брокер как налоговый агент рассчитает и удержит налоги. По бумагам у иностранного брокера инвестор отчитывается сам: подает декларацию 3-НДФЛ, например через личный кабинет на сайте ФНС.

Как развивается ситуация с санкциями в отношении российских инвесторов

После 24 февраля ЕС ввел санкции в отношении нескольких российских брокеров, в том числе «Открытия Инвестиций», ВТБ, «Совкомбанка». Их клиенты лишись возможности покупать или продавать иностранные ценные бумаги. А после европейские депозитарии Euroclear и Clearstream перестали обслуживать счета Национального расчетного депозитария (НРД), то есть оказалась заморожена часть активов и у тех, кто обслуживался у неподсанкционных брокеров.

Сумма замороженных активов, по данным Центробанка, составляет 6 трлн рублей. Заблокированные активы есть у 5 млн россиян, стоимость только их акций оценивается в 320 млрд рублей.

НРД с марта ищет возможности разблокировать активы россиян, не попавших под санкции. 2 ноября депозитарий обратился в Совет Европы для обжалования санкций ЕС, а 7 ноября СПБ Биржа возобновила торги частью ранее заблокированных бумаг. Правда, опрошенные СМИ брокеры не подтвердили информацию о проведенных сделках.

FinEx тоже работает над решением этого вопроса. О том, что группа для этого делает, читайте по ссылке.

Если случится так, что в ноябре-декабре бумаги на российских брокерских счетах разблокируют и инвестор продаст все или часть из них, то из дохода брокер тоже удержит налоги. Но тем, чьи бумаги в этом году переводились от подсанкционного брокера к другому, стоит быть внимательными. Новый брокер не знает, по какой цене инвестор изначально приобретал бумаги. Если не запросить эту информацию у прежнего брокера, впоследствии налог рассчитают исходя из всей суммы, вырученной за продажу активов.

У нового брокера нет информации о прежних сделках и он просто не знает, по какой цене инвестор приобрел бумаги, поясняют в компании «Открытие Инвестиции». Чтобы не переплатить налоги, рекомендуется предоставить документы, подтверждающие расходы. Это может быть отчет своего прежнего брокера и выписка по счету депо с момента первой покупки переведенного пакета ценных бумаг до момента их перевода к другому брокеру, поясняет специалист по налогообложению Наталья Жиго. Без документов доходом будет считаться вся сумма, полученная с продажи акций.

Пример 1. В январе инвестор потратил 1000 рублей на покупку 10 иностранных акций. Весной брокер перевел их другому брокеру. Впоследствии инвестор получил с продажи бумаг 900 рублей. Если не доказать расходы на покупку акций, брокер вычтет налог 900 × 13% = 117 рублей. При наличии подтверждения налога не будет, поскольку станет понятно, что инвестор ничего не заработал 1000 – 900 = -100.

Пример 2. Инвестор купил акции за 1000 рублей. После их перевода к другому брокеру и последующей продажи выручил 1500 рублей. Без документов о расходах налог составит 1500 × 13% = 195 рублей, с документами (1500 – 1000) × 13% = 65 рублей. При этом есть законные способы уменьшить или вернуть налог, например, за счет переноса убытков прошлых лет или льготы на долгосрочное владение.

Налог с купонов и дивидендов

Если купоны по облигациям и дивиденды по иностранным акциям получены в январе-феврале, о них нужно отчитаться — подать декларацию 3-НДФЛ — и после заплатить налог. Другая ситуация с выплатами, которые зарубежные компании произвели в марте и позднее: эти деньги до инвесторов из России не дошли. Первые сообщения о проблемах появились еще в начале весны: о невозможности получить дивиденды по акциям Starbucks, Intel, Pfizer, Chevron, Exxon, NVIDIA, McDonalds сообщало РБК. И поскольку деньги, хоть и выплачены компанией, но инвестором не получены, налог с них платить не нужно, такие разъяснения дали Минфин и Федеральная налоговая служба.

Поясняя свою позицию, ФНС сослалась на пункт 1 статьи 223 Налогового кодекса. Там сказано, что датой фактического получения дохода считается день, когда деньги поступили на счет налогоплательщика в банке (российском или зарубежном) или по его поручению на счета третьих лиц. Это значит, пока купоны и дивиденды не зачислены, налог платить не нужно, даже если СМИ написали о том, что эмитент, акции которого есть у инвестора, выплатил дивиденды.

Когда выход из ситуации с блокировкой активов будет найден и НРД сможет зачислить доход от ценных бумаг на счета россиян, у инвесторов возникнет обязанность заплатить налог. Если вопрос разрешится до конца года, то до 30 апреля 2023 года надо будет подать декларацию, заявить о доходе. После этого будет рассчитана сумма налога, ее нужно будет уплатить не позднее 15 июля. Если же в ноябре-декабре проблема с зачислением купонов и дивидендов не решится, то подавать декларацию и платить налог надо будет в году, следующим за тем, когда поступят выплаты.

Дивиденды по акциям российских компаний декларировать не нужно. Такие выплаты поступают на счет уже за вычетом налога. Уменьшить НДФЛ по дивидендам за счет вычетов или убытков нельзя.

Что еще почитать