Что такое реквизиты банковской карты

Реквизитами банковской карты называются данные банковского счета, часть которых отражена непосредственно на пластиковом носителе. Рассказываем о видах реквизитов, для чего они используются, где их взять и какие данные безопасно сообщать посторонним.

Полные реквизиты карты – что это

Пластиковая карта – это платежный инструмент, позволяющий распоряжаться деньгами на счете, к которому она привязана. К её реквизитам относится вся информация об этом счете и сведения, эмбоссированные, то есть выгравированные или напечатанные, на пластике физического носителя.

Полные реквизиты банковской карты включают:

- номер расчетного счета в банке;

- наименование банка с указанием регионального филиала;

- ИНН, КПП, БИК финансово-кредитной организации;

- номер корсчета банка;

- ФИО держателя;

- номер карты;

- срок ее действия;

- коды безопасности, включая ПИН, CVV/CVC;

- номер телефона держателя.

К реквизитам относятся все данные о банке и владельце карты, с помощью которых можно управлять средствами на счете. Так как номер мобильного телефона используется при выполнении переводов с помощью Сервиса быстрых платежей (СБП, перевод выполняется по номеру телефона), его тоже стоит отнести к реквизитам.

На карту нанесены:

- Номер – уникальное сочетание цифр, которое присвоено носителю. Обычно он состоит из 16, реже – из 18 или 19 цифр.

- Срок действия карты – месяц и год, до которых пластиковый носитель обслуживается банком. Он составляет от года до четырех лет и зависит от типа карты – дебетовая, кредитная, цифровая, неименная. Далее карту перевыпускают.

- Фамилия и имя держателя латинскими буквами. Если карта неименная, она выпускается без эмбоссинга ФИО владельца. Это не значит, что она никому не принадлежит: карта привязана к счету на имя держателя.

- Код проверки подлинности CVV или CVC – три цифры на обороте карты, необходимые при списаниях средств при оплате онлайн на сторонних ресурсах.

Реквизиты счета карты доступны в личном кабинете мобильного приложения и онлайн-банка.

Когда нужны полные реквизиты банковской карты

Большинство операций по списанию и зачислению средств не требуют знания полных платежных данных. Для расчета в магазине достаточно самой карты и ПИН-кода, для оплаты покупок онлайн – номера карты, сведений о владельце, кода CVV/CVC и полученного в СМС, а для получения перевода – номера телефона, к которому привязан мобильный банк.

Реквизиты счета карты нужны для:

- получения переводов от юридических лиц, включая оплату услуг, зачисление заработной платы, пособий;

- получения переводов из-за границы по SWIFT;

- получения переводов с карт других физлиц, если у вас не подключен сервис СБП;

- управления счетом, если карта заблокирована, деактивирована или перевыпускается по сроку;

- снятия денег со счета карты в отделении банка без предъявления пластикового носителя;

- выставления счетов организациям на оплату ваших услуг, в том числе в статусе самозанятого.

Как узнать реквизиты банковской карты

- Если у вас нет в руках пластикового носителя, а данные карты нужны – их можно найти в личном кабинете на сайте банка или в мобильном приложении. Для безопасности часть данных скрыта, на главном экране могут отображаться только последние 4 цифры номера.

- Чтобы получить полные реквизиты, откройте вкладку информации о карте и перепишите или скопируйте необходимые данные. Если к одному счету выпущено несколько карт, у них будут одинаковые реквизиты счета, но разный номер на пластике. Это никак не сказывается на зачислении и списании средств, все карты управляют одним счетом, а деньги можно получить по номеру счета, карты, мобильного телефона.

Кроме этого реквизиты счета карты можно получить в банкомате. Вставьте карту, подтвердите вход в кабинет пользователя. Выберите вкладку со своими счетами и далее «Реквизиты» необходимого. Информацию можно распечатать на чеке устройства или сфотографировать.

Еще один способ – обратиться в отделение своего банка. Для этого потребуется паспорт. Сведения будут распечатаны на фирменном бланке с отметкой операциониста, выполнившего запрос.

Некоторые банки предоставляют сведения через оператора горячей линии. Для этого необходимо подтвердить личность, назвав все данные, которые попросит специалист банка, реквизиты будут высланы по СМС.

Реквизиты счета предоставляются без указания номера карты и информации, нанесенной на пластиковый носитель. Если данные попадут в чужие руки, использовать их для доступа к деньгам не получится: нужен паспорт для обращения в банк или мобильный телефон для получения СМС-кодов при работе с дистанционными сервисами.

Что нельзя сообщать третьим лицам

Платежная информация ваших счетов и карт – ключ к вашим деньгами. Передавать полные сведения можно только в бухгалтерию предприятия, клиентам, с которыми заключен письменный договор, близким, которым вы полностью доверяете, если требуется распоряжение счетом от вашего лица.

Если данные вашей карты попадут мошенникам, они могут вывести деньги с вашего счета, сделать переводы за границу, оплатить покупки в интернете. Оспорить операцию с использованием кодов безопасности и вернуть деньги можно только если доказано, что карта была похищена.

Никогда:

- никому не отправляйте фото вашей карты;

- не сообщайте все данные с лицевой стороны, включая срок действия;

- коды безопасности с оборота карты, из PUSH-сообщений или СМС.

Также не стоит сообщать PIN-код, эти данные бесполезны для любой операции, кроме снятия наличных через банкомат и если их запрашивают, это может быть мошенник.

Чтобы принять перевод, достаточно сообщить номер своего телефона – с его помощью можно перевести до 100 000 рублей по СБП между картами любых банков без комиссии и ввода личных данных держателя. Если сервис не подключен, назовите номер карты, свое имя, отчество и первую букву фамилии – этого достаточно для отправки средств и безопасно с точки зрения управления счетом.

Как могут украсть информацию

Телефонное мошенничество и социальная инженерия – самый распространенный способ. Прекратите разговор, если вам звонит:

- сотрудник банка и просит подтвердить личность или сообщить сведения о счетах и банках, в которых они открыты;

- представитель госорганов с информацией о происшествии с вашим близким, которое можно уладить за деньги;

- автоинформатор или робот-автоответчик с сообщением о заявке не открытие счета или кредитной карты на ваше имя;

- организатор лотереи или представитель компании, которая дарит подарки по поводу юбилея или раздает выигрыши «счастливчикам».

Второй по популярности способ хищения платежных данных – рассылки. Не переходите по ссылкам в СМС и сообщениях электронной почты, даже если адрес отправителя кажется вам знакомым, «принадлежит» банку или ведомству. Мошенническими являются сообщения, в которых содержится:

- информация о проблемах с мобильным банком, при этом просят ввести реквизиты карты, CVV-код;

- уведомление о верификации аккаунтов интернет-магазинов с просьбой обновить платежные данные;

- письмо о дополнительных компенсациях или государственных выплатах за истекшие периоды;

- приглашение принять участие в лотерее, распродаже, где для получения выигрыша надо указать номер телефона и полные данные карты.

Пользуйтесь только официальными сервисами и оборудованием своего банка. При любой подозрительной активности по карте – установите временную блокировку с помощью мобильного приложения.

В Райффайзен Банке лимит переводов по Системе быстрых платежей увеличен до 300 тыс ₽ в день. А до 31 марта можно и вовсе переводить по номеру телефона по СБП без комиссии

Закажите дебетовую Кэшбэк-карту прямо сейчас

1,5%

Кэшбэк на все рублями

0₽

Бесплатное снятие в банкоматах

Эта страница полезна?

99

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Глава 3. Документы по операциям,

совершаемым с использованием платежных карт

3.1. При совершении операции с использованием платежной карты составляются документы на бумажном носителе и (или) в электронной форме (далее — документ по операциям с использованием платежной карты). Документ по операциям с использованием платежной карты является основанием для осуществления расчетов по указанным операциям и (или) служит подтверждением их совершения.

3.2. При составлении документа по операциям с использованием платежной карты может использоваться АСП. Использование АСП кредитными организациями и клиентами осуществляется в соответствии с законодательством Российской Федерации и договором между кредитной организацией и клиентом.

(в ред. Указания Банка России от 23.09.2008 N 2073-У)

(см. текст в предыдущей редакции)

3.3. Документ по операциям с использованием платежной карты должен содержать следующие обязательные реквизиты:

идентификатор банкомата, электронного терминала или другого технического средства, предназначенного для совершения операций с использованием платежных карт;

вид операции;

дата совершения операции;

сумма операции;

валюта операции;

сумма комиссионного вознаграждения (в случае невзимания комиссионного вознаграждения кредитная организация — эквайрер информирует держателя платежной карты соответствующей надписью об его отсутствии);

(в ред. Указания Банка России от 15.11.2011 N 2730-У)

(см. текст в предыдущей редакции)

код авторизации;

реквизиты платежной карты.

Документ по операциям с использованием платежной карты на бумажном носителе дополнительно должен содержать подпись держателя платежной карты и подпись кассира, в случае если он составляется в кредитной организации и ее структурных подразделениях в помещении для совершения операций с ценностями, а также в организации почтовой связи, осуществляющей операции с использованием платежных карт в соответствии со статьей 18 Федерального закона от 17 июля 1999 года N 176-ФЗ «О почтовой связи» (Собрание законодательства Российской Федерации, 1999, N 29, ст. 3697; 2003, N 28, ст. 2895; 2004, N 35, ст. 3607; 2007, N 27, ст. 3213; 2008, N 29, ст. 3418; 2008, N 30, ст. 3616; 2009, N 26, ст. 3122) (далее — пункт выдачи наличных (ПВН).

(в ред. Указания Банка России от 15.11.2011 N 2730-У)

(см. текст в предыдущей редакции)

В случае использования АСП при составлении в ПВН документа по операциям с использованием платежной карты требования о наличии подписи держателя платежной карты и подписи кассира считаются выполненными в отношении копии указанного документа, составленного на бумажном носителе.

3.4. Документ по операциям с использованием платежной карты может содержать дополнительные реквизиты, установленные внутрибанковскими правилами.

(в ред. Указания Банка России от 10.08.2012 N 2862-У)

(см. текст в предыдущей редакции)

3.5. Если документ по операциям с использованием платежной карты составляется без осуществления процедуры авторизации, но при этом возникает обязательство эмитента перед эквайрером по исполнению этого документа, код авторизации в нем не указывается.

3.6. Указанные в пункте 3.3 настоящего Положения обязательные реквизиты документа по операциям с использованием платежной карты должны содержать признаки, позволяющие достоверно установить соответствие между реквизитами платежной карты и соответствующим счетом физического лица, юридического лица, индивидуального предпринимателя, счетом, на котором находятся (учитываются) денежные средства, перевод которых осуществлен с использованием предоплаченной карты или кредитной карты за счет предоставляемого кредита без использования банковского счета, а также между идентификаторами организаций торговли (услуг), ПВН, банкоматов и банковскими счетами организаций торговли (услуг), счетами ПВН, банкоматов.

(в ред. Указаний Банка России от 15.11.2011 N 2730-У, от 14.01.2015 N 3532-У)

(см. текст в предыдущей редакции)

3.7. Документ по операциям с использованием платежной карты составляется в количестве экземпляров, установленном внутрибанковскими правилами.

(в ред. Указания Банка России от 10.08.2012 N 2862-У)

(см. текст в предыдущей редакции)

3.8. При выдаче или приеме наличных денежных средств в валюте Российской Федерации или в иностранной валюте с использованием платежных карт в ПВН кредитной организации на основании документов по операциям с использованием платежных карт оформляются соответственно расходные кассовые ордера 0402009, приходные кассовые ордера 0402008, предусмотренные Положением Банка России от 24 апреля 2008 года N 318-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации», зарегистрированным Министерством юстиции Российской Федерации 26 мая 2008 года N 11751, 23 марта 2010 года N 16687, 1 июня 2011 года N 20919 («Вестник Банка России» от 6 июня 2008 года N 29-30, от 31 марта 2010 года N 18, от 16 июня 2011 года N 32) (далее — Положение Банка России N 318-П), Указанием Банка России от 30 января 2020 года N 5396-У «О порядке ведения кассовых операций с наличной иностранной валютой в уполномоченных банках на территории Российской Федерации», зарегистрированным Министерством юстиции Российской Федерации 23 апреля 2020 года N 58200 (далее — Указание Банка России N 5396-У), в момент совершения операции с использованием платежной карты или на итоговые суммы операций, совершенных с использованием платежных карт, по окончании осуществления этих операций.

(в ред. Указания Банка России от 28.09.2020 N 5567-У)

(см. текст в предыдущей редакции)

В случае проведения операций, указанных в Инструкции Банка России от 16 сентября 2010 года N 136-И «О порядке осуществления уполномоченными банками (филиалами) отдельных видов банковских операций с наличной иностранной валютой и операций с чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц», зарегистрированной Министерством юстиции Российской Федерации 1 октября 2010 года N 18595 («Вестник Банка России» от 6 октября 2010 года N 55) (далее — Инструкция Банка России N 136-И), должны оформляться документ, подтверждающий проведение операций с наличной иностранной валютой и чеками, и Реестр операций с наличной валютой и чеками, предусмотренные Инструкцией Банка России N 136-И.

(п. 3.8 в ред. Указания Банка России от 15.11.2011 N 2730-У)

(см. текст в предыдущей редакции)

3.9. При совершении клиентами операций по получению или внесению наличных денежных средств в валюте Российской Федерации или в иностранной валюте с использованием платежных карт в банкоматах оформление указанных операций осуществляется с учетом требований настоящего Положения. Документ, подтверждающий совершение указанных операций, предусмотренный Положением Банка России N 318-П, Указанием Банка России N 5396-У, а также Инструкцией Банка России N 136-И, не оформляется.

(в ред. Указаний Банка России от 15.11.2011 N 2730-У, от 28.09.2020 N 5567-У)

(см. текст в предыдущей редакции)

Виды банковских операций с использованием пластиковых карт

Содержание:

- Операции с пластиковыми картами — общие понятия

- Сущность пластиковых карт и их классификация

- Порядок совершения операций по банковским картам

- Виды операций с банковскими картами

Операции с пластиковыми картами — общие понятия

Пластиковая карта представляет собой разновидность финансовых карт — персонифицированного платежного инструмента для безналичной оплаты товаров и услуг, получения наличных денежных средств в банковских автоматах.

Карточка — это собственность банка-эмитента и средство доступа к деньгам на счетах ее держателя и проведения платежей.

Представляет собой пластину из устойчивой к механическим и термическим воздействиям пластмассы. На лицевой стороне наносится логотип выдавшего документ финансово-кредитной организации, голограмма торговой марки платежной системы, номер карты и срок ее действия, ФИО обладателя, иногда микросхема и защитный элемент. На обратной стороне — магнитная полоса, панель для подписи, данные эмитента, иногда фото клиента.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Персонализация, ввод информации о личных данных держателя, проводится при выдаче пластика клиенту. Доступ к записанным данным защищается кодированным паролем — пин-кодом. После любой операции при помощи авторизации из обслуживающей точки отправляется запрос в платежную систему для идентификации карты, прав пользователя и его платежеспособности.

Сущность пластиковых карт и их классификация

Утвержденная технология изготовления карточек, международные стандарты выполнения операций с ними четко регламентируются в рамках каждой платежной системы. Отделение кредитной организации, магазин, предприятие сферы услуг работают по единым правилам приема карт, отвечающим условиям совместимости.

Типы банковских карт классифицируют по различным признакам.

- На основании механизма расчетов:

- двусторонние системы на базе двусторонних соглашений между участниками расчетов, при которых обладатели карт используют их для покупки товаров в замкнутых сетях, контролируемых эмитентом. Пример: карта конкретного универмага, сети АЗС;

- многосторонние системы позволяют держателям покупать в кредит у различных торговцев и организаций сервиса, которые признают эти карты в качестве платежного средства. Такие системы возглавляют национальные ассоциации банковских карт, и компании, выпускающие карты туризма и развлечений, пример: Visa, Mastercard, American Express.

- По виду проводимых расчетов:

- кредитная карта открывает кредитную линию в финансово-кредитном институте: специальный ссудный счет с лимитом кредитования на срок действия пластика;

- дебетовая позволяет снимать наличные в банкомате или оплачивать товары и услуги через электронные терминалы безналичным способом. Дебетовая карта не позволяет оплачивать покупки при отсутствии денег на счете, если только это не овердрафт, по которому, в отличие от кредитки, отсутствует отсрочка платежа, низкий кредитный лимит и процентная ставка;

- предоплаченная предназначена для совершения операций, расчеты по которым осуществляет эмитент от своего имени, и удостоверяет право требования держателя к эмитенту по оплате или выдаче денег;

- виртуальная считается дебетовой, но расплачиваться ею возможно только онлайн. Держатели таких карточек не могут получать наличные через банкоматы и POS-терминалы.

- По категории клиентуры, статусу обладателя:

- обычная карточка предназначена для рядового клиента. Пример: Visa Classic, Mastercard Mass;

- серебряная (Silver, Business) предназначена для частных лиц или сотрудников компаний, уполномоченных расходовать в определенных пределах средства своей компании;

- золотая (Gold) — для наиболее состоятельных клиентов;

- элитные, выпускаемые ограниченным тиражом, с высокой стоимостью обслуживания и большим набором привилегий. Пример: VISA Platinum Black, Mastercard Black Edition, Visa Infinite;

- действующие исключительно в пределах остатка на счете, выдаются клиенту не выше уровня его обеспеченности. Пример: Visa Electron, Mastercard Maestro.

- По характеру использования:

- индивидуальная для отдельных клиентов;

- семейная для членов семьи человека, который заключил контракт и несет ответственность по счету;

- корпоративная для юридического лица с его ответственностью перед банком выдается избранным лицам с открытием персональных счетов, привязанных к корпоративному.

- По территориальной принадлежности:

- международные действуют в большинстве стран мира;

- национальные, за редким исключением действительны в пределах лишь одного государства;

- локальные используются на части территории государства;

- По способу записи информации на карту:

- графическая, самая простая форма записи персональных данных, которая еще сохранилась на документах передовых платежных систем;

- эмбоссированная, нанесенная при помощи механического выдавливания рельефных знаков, позволяет быстрее проводить операцию по карточке;

- штрих-код применялся до изобретения магнитной полосы и распространения в платежных системах не получил. Из-за низкой стоимости документа и считывающего в инфракрасном свете оборудования пластик со штрих-кодами используется в программах, не требующих расчетов;

- кодирование на магнитной полосе, или карточка с магнитной полосой и образцом подписи держателя на обороте, иногда фото;

- чип обеспечивает более высокий уровень защиты смарт-карт;

- лазерная запись наносится по той же WORM-технологии, что и в лазерных дисках. Несмотря на возможность хранения больших объемов информации, оптические карточки не получили широкого распространения из-за высокой стоимости их изготовления и считывающего оборудования.

Порядок совершения операций по банковским картам

- Банк-эмитент — финансово-кредитная организация, выпускающая пластиковый документ — заключает с платежной системой — основные международные VISA, Mastercard, American Express, Diners Club, JCB Card и российская национальная МИР — договор, на основании которого приобретает право выпускать платежные карты, обслуживаемые этой системой.

- Клиент открывает в эмитирующей финансово-кредитной организации специальный банковский счет и заключает с ним договор на обслуживание, получая банковскую карту.

- Оплачивая товар, работу, услугу или получая наличные деньги, держатель предоставляет карту в POS (Point Of Sale — организацию сферы торговли или услуг), или вставляет ее в банкомат и вводит свой пин-код.

- POS-терминал или банкомат проводит авторизацию карты.

- В случае успешного завершения процедуры, с банковского счета обладателя пластика списывается сумма реализации и выдается слип — квитанция, плательщик получает товар, работу, услугу, наличные, и карта возвращается к нему.

- В конце рабочего дня POS передает слипы в банк-эквайрер — кредитную организацию, занимающуюся удаленными расчетами с торговыми сетями и сервисами или выдачей денег не являющимся ее клиентами лицам.

- Банк-эквайрер зачисляет общую сумму по всем квитанциям на банковский счет POS.

- Банк-эквайрер передает информацию о проведенных расчетах в процессинговый центр — учреждение для информационного и технологического взаимодействия участников расчетов; процессинг — сбор, обработка и рассылка участникам информации по операциям с картами.

- Процессинговый центр осуществляет процессинг — сбор, обработку и рассылку участникам данных по операциям.

- Участники расчетов погашают взаимные обязательства, возникшие при проведении операций.

- Банк-эмитент и обладатель карты осуществляют взаиморасчеты:

- по расчетной, дебетовой — списываются средства с банковского счета ее держателя;

- по кредитной — обладатель погашает предоставленный кредит и уплачивает проценты по нему.

Виды операций с банковскими картами

Согласно положению Банка России «Об эмиссии платежных карт и об операциях, совершаемых с их использованием», пластиковые карточки позволяют своим владельцам:

- получать деньги в национальной или в иностранной валюте, снимая наличные в банкоматах или обналичивая в кассах кредитно-финансовых институтов;

- оплачивать товары, работы, услуги как в национальной валюте в пределах страны, так и иностранной валюте за ее пределами;

- переводить деньги;

- управлять средствами в интернете.

Особенность продаж и выдач по картам заключается в том, что эти операции осуществляются магазинами и банками «в долг»: товары и наличные предоставляются клиентам сразу, а средства в их возмещение поступают на счета обслуживающих предприятий через некоторое время. Гарантом выполнения платежных обязательств выступает банк-эмитент.

Растущая популярность пластиковых финансовых документов может омрачить неосмотрительных их обладателей рисками мошеннических операций:

- разглашение сведений о пин-коде обладателем либо с использованием ложных пин-падов для копирования;

- фальшивые банкоматы для копирования данных с магнитной полосы;

- skimming с использованием клавиатур для считывания проводок клиента и изготовления на их основе поддельной карты;

- фишинг посредством рассылки через интернет писем с предложением подтвердить конфиденциальную информацию;

- вишинг, или голосовой фишинг, использующий технологию автоматического сбора информации о номерах карточек и счетов;

- неэлектронный фишинг, связанный с негласным копированием с магнитной полосы и трехзначного кода на обороте, записью пин-кода и изготовлением поддельной банковской карты для снятия денег со счетов клиента.

Возврат потерянных в результате мошеннических действий средств возможен не всегда, поэтому специалисты советуют соблюдать простые меры предосторожности при использовании пластиковой карты и интернет-банкинга.

Содержание

- Реквизиты банковской карты: что это и как узнать

- Что такое реквизиты банковской карты

- Основные реквизиты

- Полные банковские реквизиты

- Как узнать реквизиты

- В банкомате

- В офисе банка

- В Личном кабинете

- Для каких операций могут понадобиться реквизиты

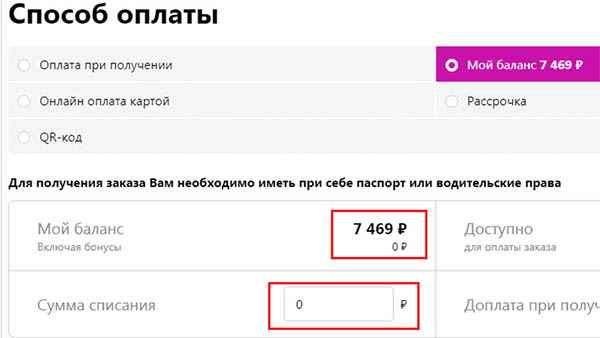

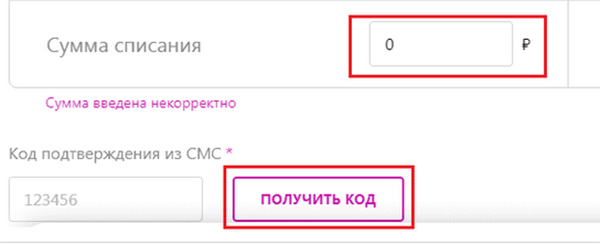

- Что такое Название реквизитов банковской карты на Wildberries

- Что такое реквизиты банковской карты в Wildberries?

- Поле для ввода названия реквизитов на сайте Вайлдберриз

- Мой баланс на Wildberries

- Способы оплаты товара на Вайлдберриз, кроме банковской карты

- Можно ли брать товары Wildberries в рассрочку

- Банковская карта

- Какие бывают банковские карты и что надо сделать, чтобы их получить

- Виды банковских карт

- Как сделать перевод со счета карты?

- Как оформить банковскую карту?

- Удобства и недостатки использования

- Как получить кредит на банковскую карту?

- А чем овердрафт отличается от кредита?

- Как пополнить карту?

- Виды мошенничества с банковскими картами?

Реквизиты банковской карты: что это и как узнать

Для безналичной оплаты товаров в магазинах и снятия денег в банкоматах достаточно знать ПИН-код от карты. Иначе обстоят дела с интернет-платежами и переводами — здесь вместо ПИНа необходимы реквизиты пластика. Brobank.ru расскажет, что такое реквизиты банковской карты, где их найти и в каких случаях они могут понадобиться.

Что такое реквизиты банковской карты

Реквизиты — информация о счете отправителя или получателя, которая необходима для проведения платежа. На основании этих данных банк понимает, куда нужно перевести деньги или с какого счета их списать. Условно сведения можно разделить на основные и полные. Основные относятся непосредственно к пластиковой карте, а полные — к банковскому счету в целом.

Знаний реквизитов пластика будет достаточно для проведения операций между картами на небольшие суммы, причем это могут быть карты одного банка или разных. Если дело касается крупных сумм или транзакций с участием юридических лиц, то платежи будут проводиться со счета на счет, а соответственно, для них понадобятся полные банковские сведения.

Основные реквизиты

В список основных реквизитов пластиковых карт входят:

- фамилия и имя держателя;

- номер карточки: Visa, MasterCard —16 цифр, Maestro — 18 цифр;

- срок ее действия — месяц и год;

- CVV2 или CVC2 код.

Этих данных вполне достаточно для отправки денег с карты на карту или оплаты услуг в интернете.

Полные банковские реквизиты

Для некоторых типов операций краткой информации будет недостаточно — потребуется указать полные реквизиты, которые включают:

- номер счета — 20 цифр (не путать с номером карты);

- полное название кредитно-финансовой организации, в которой открыт счет;

- ИНН банка;

- банковский идентификационный код — БИК;

- код причины постановления на налоговый учет банка — КПП;

- номер корреспондентского счета банка;

- номер отделения финансовой организации;

- SWIFT-code — для операций в иностранной валюте.

Полные реквизиты указываются при проведении операций между счетами — для межкарточных платежей они не нужны.

Как узнать реквизиты

Основные реквизиты карты указаны на самом пластике. На фронтальной стороне — номер карточки, срок действия и имя держателя. На обороте — CVV2 или CVC2 код — трехзначное число, расположенное рядом с подписью владельца. Эти данные вводятся отправителем для оплаты товаров и услуг в интернете. Если вам, наоборот, нужны реквизиты получателя, то узнать их можно только у него самого — других вариантов нет.

Обратите внимание, что для денежного перевода в пользу другого физ.лица достаточно знать номер его карты. Если вас просят продиктовать срок действия или трехзначный код, не делайте этого — эти данные используются мошенниками для списания денег с карточки.

Чуть сложнее обстоят дела с полными банковскими реквизитами. Узнать их можно несколькими способами:

- Запросить в банкомате.

- Узнать в офисе банка.

- Посмотреть в личном кабинете — в мобильной или в полной версии.

Также полные данные есть в договоре, который вы заключили с банком, впервые заказав карту.

Рассмотрим подробнее каждый вариант получения реквизитов на примере Сбербанка.

В банкомате

Для получения данных через банкомат вам потребуется только карта Сбербанка. Вставьте ее в картоприемник, введите ПИН и во вкладке «Мои счета» выберите опцию «Реквизиты». Если на ваше имя оформлено несколько карт, то нужно указать, сведения какой из них вас интересуют. Необходимую информацию аппарат распечатает на чеке.

В офисе банка

В отделениях Сбербанка также могут предоставить реквизиты для переводов. Вам нужно взять с собой паспорт и обратиться к сотруднику банка. Будьте внимательны при выборе офиса: если у вас подключена услуга «Зеленая улица», то вас примут в любом отделении СБ, если же ее нет, то нужно обращаться в то отделение, где вам открывали счет.

В Личном кабинете

Порядок получения выписки с реквизитами в мобильном приложении и в полной версии ЛК примерно одинаков. В первом случае вам нужно:

- нажать на карту;

- открыть раздел «Выписки и справки»;

- открыть «Реквизиты для перевода»;

- выбрать язык;

- нажать «Сформировать».

Полученную выписку можно сохранить на телефон, отправить в соц. сети или на электронную почту.

Если заходить в личный кабинет с компьютера, то сначала нужно открыть раздел «Прочие» и уже там выбрать «Выписки и справки» — остальные шаги будут такими же, как и в мобильной версии.

Для каких операций могут понадобиться реквизиты

Сейчас для простых денежных переводов с карты на карту между физ.лицам реквизиты пластика почти не используются — их заменяют номером телефона, к которому привязана карта-получателя. Если платеж проводится с личного кабинета, то и реквизиты отправителя тоже не нужны, так как идентификация пользователя проводится на этапе авторизации в ЛК, то есть банк и так понимает, с какой карты переводить деньги. Данные карты-отправителя нужно вводить только при использовании сторонних сервисов для переводов и платежей, например, когда вы оплачиваете товар в интернет-магазине.

Полные банковские реквизиты запрашивают, когда в операции участвуют юридические лица — в таком случае деньги можно получать только на счет, а не на карту. Для получения заработной платы также нужны полные реквизиты карты. Некоторые интернет-магазины при возврате денежных средств за некачественный товар, перечисляют деньги на счет, а не на карту. Например, на платформе Wildberries просят указать полные реквизиты банковской карты или их название.

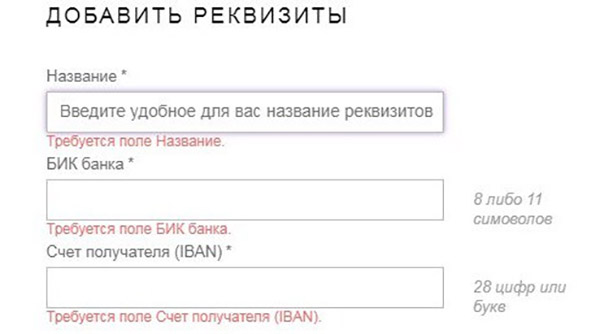

Справка: в поле «Название реквизитов банковской карты» на Wildberries вписывается просто удобное для вас наименование этих данных. При следующем возврате вам уже не нужно будет заново забивать все сведения — достаточно просто ввести название ранее заданных реквизитов.

Итак, основные реквизиты карты — ее номер, фамилия и имя владельца, срок и код — все данные есть на самом пластике. Для межкарточных переводов и интернет-платежей этих сведений вполне достаточно. Для более серьезных сделок, требующих перевода на счет, а не на карту понадобятся полные банковские данные, включая информацию не только о владельце и его счете, но и о банке, в котором этот счет открыт. Получить выписку с реквизитами можно в банкомате, личном кабинете или в офисе банка.

Источник

Что такое Название реквизитов банковской карты на Wildberries

При покупке в интернет-магазине Wildberries можно заметить пункт «Название реквизитов банковской карты». Что же это такое, для чего он и как указать эти данные — об этом вы узнаете из статьи. Это поможет вам быстрее ориентироваться в магазине и осуществить покупку, предоставив необходимую информацию для расчёта.

Что такое реквизиты банковской карты в Wildberries?

Наверное, многим приходилось слышать словосочетание « банковские реквизиты ». Они означают данные банковской карты, которые необходимы для осуществления транзакций. Без наличия реквизитов ни один банк или владелец карты не сможет переводить деньги или покупать товары на Wildberries.

- Названия банка;

- Номер карты;

- Имя владельца;

- Название платёжной системы.

После ввода их на сайте Вайлдберриз они сохраняются в виде отдельного профиля. И могут быть использованы в любой момент при очередной оплате товара. Вам не нужно будет вводить повторно данные вашей карты и прочую информацию. Достаточно указать профиль карты, и оплатить покупку. Каждый покупатель в магазине может привязать более одной карты. И оплачивать той, которой удобно это делать в данный момент.

Поле для ввода названия реквизитов на сайте Вайлдберриз

В личном профиле на сайте WildBerries нам предлагают добавить карту для оплаты. При выборе этого раздела появляется строка « Название ». И так как поле обозначено снежинкой, оно обязательно для заполнения. Но что писать в нём и что это такое — многим непонятно. Это название профиля вашей банковской карты. Его никто не увидит, кроме вас. Использование имени профиля карты позволяет понять, какую нужно использовать в данный момент.

В этом поле можно назвать карту именем банка русскими или латинскими буквами. Или дать карте особое название, которое будет понятно только вам. К примеру, « Зарплатная » или « Карта с кешбэком » и т.д. Изменить имя профиля вы сможете и после того, как создадите его. Нужно будет вернуться в свой профиль и выбрать его по названию.

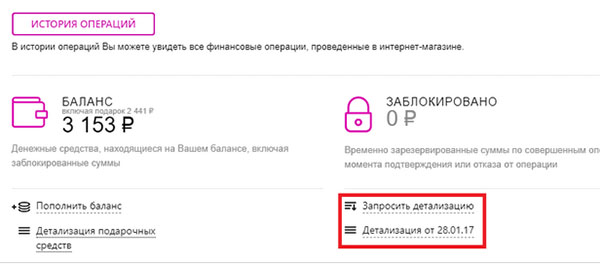

Мой баланс на Wildberries

Баланс пользователя в интернет-магазине Wildberries — это раздел, где можно увидеть все подарочные и денежные средства, которые могут быть потрачены на выбранные вами товары.

В нём вы сможете:

- Пополнить счёт через заполнение названия реквизитор карты;

- Совершить проверку денежных средств на счету;

- Смотреть историю за все операции, которые проводились вами за время использования магазина Вайлдберриз;

- Активировать свои подарочные сертификаты, а также запросить детализацию по ним.

Прежде всего раздел « Баланс » будет полезен тем, что вы в любое время сможете заказать историю операций.

Для этого откройте раздел «Баланс»:

- В этом разделе можно пополнить баланс из карты, выбрать нужное название ваших реквизитов банковской карты для покупок в Wildberries или заказать детализацию подарочных средств. Выберите ниже пункт « Запросить детализацию »;

Если вы хотите вернуть деньги на баланс, которые система зарезервировала для оплаты, нажмите в этом разделе пункт « Вернуть деньги ». И действуйте по подсказкам раздела.

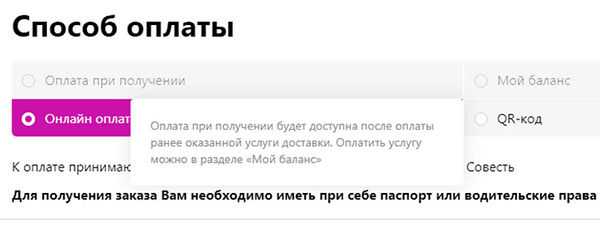

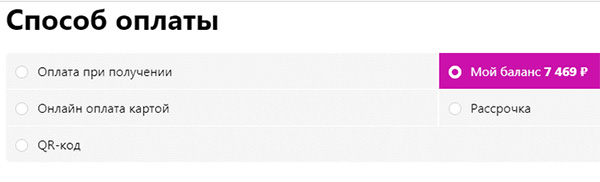

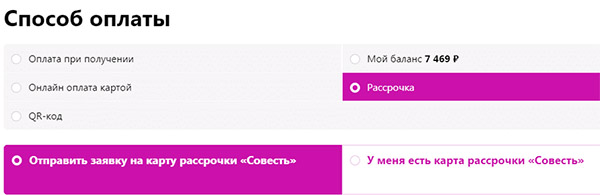

Способы оплаты товара на Вайлдберриз, кроме банковской карты

В магазине можно рассчитываться за свои покупки разными способами.

Выделяются основные четыре:

- Оформление рассрочки по карте с названием « Совесть ». При её оформлении комиссия не взимается;

- Оплата с баланса в полном или частичном объёме;

- Расчёт банковской картой через заполнение её реквизитов ( МИР, VISA, Maestro, MasterCard );

- Оплата наличными.

После того, как баланс на сайте был пополнен, вы сможете оплатить товар.

Нужно найти подходящий товар, который вы хотите купить и нажать на кнопку « Мой баланс »:

- Укажите в пустой строке сумму товара, которая должна быть списана с основного баланса. Вы можете оплачивать покупку на Wildberries частично с баланса, частично наличными или другим способом;

Оплачивать покупки на сайте Вайлдберриз очень удобно, даже когда у вас не хватает средств на основном балансе.

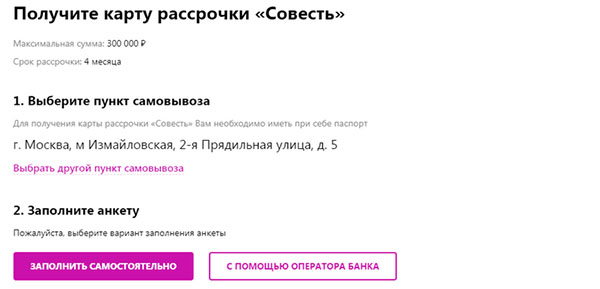

Можно ли брать товары Wildberries в рассрочку

Для покупателей Wildberries, которые иногда пользуются рассрочкой удобно оформить карту « Совесть ». Только с её наличием вы сможете оплачивать свои покупки частями.

Получить её можно в любом пункте самовывоза Вайлдберриз. Но прежде нужно заполнить заявку на получение в личном кабинете на сайте.

Когда карта будет оформлена, вам нужно найти товар в интернет-магазине и добавить его в корзину:

- Укажите при оформлении свой адрес, куда нужно доставить товар и выберите способ доставки;

- Далее в способах оплаты нужно указать « Рассрочка ». Если карты ещё нет, нужно выбрать пункт « Отправить заявку… »;

- После этого дождитесь, пока с вами свяжется представитель, чтобы помочь в заполнении бланка.

Теперь вы точно знаете, что же такое «Название реквизитов банковской карты» на сайте популярного онлайн-магазина Wildberries. И каким образом оплатить здесь выбранные товары.

Источник

Банковская карта

Какие бывают банковские карты и что надо сделать, чтобы их получить

Банковская карта — это пластиковая карта, с которой вы можете распоряжаться своим счетом в банке. Получить карту можно в любом банке, который работает с физическими лицами.

Карты бывают трех видов:

- дебетовые, когда вы распоряжаетесь деньгами со своего счета,

- кредитные, когда вы берете деньги в долг у банка,

- предоплаченные без счета или подарочные, когда карту с определенной суммой денег можно потратить на определенный товар.

Все банковские карты похожи друг на друга: они одного размера, с защитной магнитной полосой или чипом. На лицевой стороне есть номер из 16 цифр, срок действия, имя и фамилия владельца. На обратной стороне — место для подписи владельца и код безопасности.

Виды банковских карт

В России выпускают три вида карт: «Визу», «Mастеркард» и «Мир». У всех них есть своя защищенная платежная система.

Карты «Виза» и «Maстеркард» принадлежат международным платежным системам. Отличаются друг от друга тем, что для «Визы» основная расчетная валюта — доллар, а у «Мaстеркарда» может быть и доллар и евро. В России обе карты поддерживают рубли.

Например, если у вас на карте рубли, а вам нужно что-то купить за доллары, то «Виза» сконвертирует рубль в доллары один раз, а «Мастеркард» сначала переведет в евро, а потом в доллар.

Карта «Мир» принадлежит национальной платежной системе. Ее запустили в России как альтернативу «Визе» и «Мастеркарду». «Миром» можно рассчитываться в любых странах, но выпускают такие карты только в российских банках.

Как сделать перевод со счета карты?

У всех карт есть банковский счет. Ваша карта — это удобный доступ к счету. Вы можете пополнять счет и снимать с него деньги, оплачивать покупки в магазине и интернете, снимать деньги в банкомате.

Если нужно отдать 250 рублей коллеге за обед, то удобно перевести деньги с карты на карту. Чтобы отправить деньги, нужно знать только номер карты. Деньги коллега получит моментально.

Чтобы не платить хозяину съемной квартиры каждый месяц наличными, можно переводить деньги по реквизитам счета. Перевод хозяин получит в тот же день, или в течении недели — зависит от банка.

Если вы отправляете родителям деньги переводом по почте в другой город, то удобнее сделать дополнительную карту к вашему счету. Счет у основной и дополнительной карты будет один, но вы можете поставить лимит расходов.

Как оформить банковскую карту?

Прежде чем оформить карту, определитесь, какая вам нужна: дебетовая или кредитная. Посмотрите предложения на сайтах банков, узнайте сколько стоит обслуживание, какие есть условия. На агрегаторах «Банки.ру» и «Сравни.ру» удобно сравнить карты разных банков.

У многих банков можно заказать карту прямо на сайте. Заполните заявку и дождитесь звонка. Когда карта будет готова, курьер ее вам привезет.

Если в банке нельзя оформить карту на сайте, берите с собой паспорт и отправляйтесь в отделение. Там вы заполните заявку, а сотрудник банка сориентирует, когда забирать готовую карту.

Удобства и недостатки использования

У банковских карт есть как удобства, так и недостатки.

К недостаткам можно отнести лимиты на выдачу наличных, сложности с чаевыми и безопасностью покупок в интернете.

Лимит выдачи наличных — максимальная сумма, которую вы можете снять с карты в установленный период. Обычно в договоре прописано какой это лимит: дневной или разовый.

В некоторых странах принято оставлять чаевые наличными. Если в кафе или ресторане нет оплаты по карте или не предусмотрен отдельный чек или строка в чеке на чаевые, придется запастись наличными.

При покупках в интернете будьте осторожны: лучше заведите дополнительную карту для операций в сети. Установите на нее лимит и храните маленькие суммы только для оплаты покупок.

Удобство карт в универсальности использования. Вы можете носить с собой любые суммы; у вас не будет проблем на таможне, как бывает, когда везете много наличных; можно оплачивать товары и услуги во всем мире; пополнять карту и снимать наличные в банкоматах и банковскими переводами.

Если вы отправляетесь в путешествие по Европе или США, откройте счет в евро или долларах к карте или отдельную валютную карту. Так вы будете оплачивать покупки и услуги в валюте страны и не терять на конвертации.

Если вам нужно перевезти крупную сумму из страны в страну, лучше держать деньги на карте. Законодательства многих стран ограничивают или контролируют ввоз и вывоз крупных сумм, а банковские карты на таможне не проверяют.

Если вы откроете карту международных платежных систем «Мастеркард» или «Виза», сможете оплачивать покупки, пополнять карту и снимать наличные в большинстве стран мира.

Как получить кредит на банковскую карту?

Если вы будете искать в интернете, как получить кредит, то скорее всего увидите ссылки на микрозаймы и микрокредиты. Эти деньги получить легко, но небезопасно, потому что выдает их не банк, а микрокредитная организация. У вас могут быть большие проценты за просроченные платежи, скрытые комиссии и злые коллекторы. Не ведитесь на легкие деньги.

Чтобы получить кредитку, подайте заявку онлайн или в отделении банка. Банк изучит вашу кредитную историю, посмотрит сколько вы зарабатываете, как выплачиваете ипотеку или кредит на машину. На основе этих данных предложит столько денег, сколько будет удобно платить каждый месяц, или откажут в кредите.

А чем овердрафт отличается от кредита?

Овердрафт — это краткосрочный кредит на дебетовой карте. Вы можете потратить больше, чем есть, если одолжите деньги у банка. Деньги в овердрафте можно брать сколько угодно раз, если не превышать лимит.

Овердрафт бывает разрешенный и технический.

Технический овердрафт — это когда вы потратили все деньги на карте и ушли в минус. Такое бывает, если на счете пусто, а банк списал деньги за обслуживание карты или если задержалась обработка платежа. Когда вы уходите в минус, любые деньги, поступившие на счет, идут на погашение овердрафта.

Разрешенный овердрафт вы подключаете себе, согласившись с условиями банка, включая возможные штрафы и последствия за нарушения этих условий. Овердрафт на карту можно заказать самому, или банк может предложить эту услугу.

Если овердрафт подключат, остаток на счете изменится: к нему прибавится одобренная сумма. Вы можете пользоваться деньгами в счет овердрафта сразу после того, как закончатся собственные. Можно снимать их в банкомате или оплачивать покупки картой.

Как пополнить карту?

Пополнить карту можно четырьмя способами:

- наличными в банкомате,

- переводом с карты на карту,

- банковским переводом,

- в точках пополнения у партнеров банка.

Если у вас небольшая сумма денег, пополняйте в банкомате, с карты на карту или в точках пополнения. Банковский перевод удобен, когда нужно перевести большую сумму денег.

Виды мошенничества с банковскими картами?

Чаще всего мошенники крадут реквизиты карты или полностью делают ее копию.

Чтобы украсть деньги, мошеннику нужны номер карты, срок действия, код безопасности и код из смс. Для покупки в некоторых интернет-магазинах достаточно знать номер карты и срок действия. Если на телефон придет смс-код с подтверждением покупки, которую вы не делали, значит ваши данные есть у мошенников.

Данные карты могут украсть в банкомате, если мошенники оборудовали его считывающими устройствами. В банкомате может быть накладная клавиатура, скрытая камера и самодельный считыватель магнитной ленты карты. Если вы воспользуетесь таким банкоматом, то через некоторое время с вашего счета могут снимать деньги картой-подделкой.

Чтобы обезопасить свой счет от мошенников, не давайте карту в руки незнакомым людям, а еще лучше — закажите в банке дополнительную карту. На обеих картах можно поставить лимиты на траты в месяц: платить в кафе и магазинах с дополнительной, а основную держать для крупных покупок.

Источник

Что представляют собой реквизиты банковской карты?

Каждый держатель банковской карты должен точно знать обо всех возможностях продукта, его функциях, условиях совершения операций. Обязательно следует изучить, какие реквизиты имеет банковская карта, для чего они могут стать нужны, где можно получить информацию.

Содержание статьи

- 1 Что такое банковские реквизиты

- 1.1 Реквизиты банковской карты

- 2 Когда могут потребоваться сведения

- 3 Где можно посмотреть реквизиты банковской карты

Что такое банковские реквизиты

Под банковскими реквизитами подразумевается набор данных, позволяющий проводить операции. Чтобы совершать платежи, получать деньги на карточный счет, клиент банка должен знать реквизиты банка и получателя /плательщика средств.

В состав реквизитов банка входят следующие данные (с примером реквизитов ПАО Сбербанк):

- Наименование банка – ПАО «Сбербанк России».

- БИК – банковский идентификационный код, включающий в себя код страны, региона, номер подразделения банка, порядковый номер отделения банка – 044525225.

- Корсчет – корреспондентский счет, открываемый банком-респондентом в самой банковской организации ¬или у другого корреспондента – 30101810400000000225 в ГУ Банка России по ЦФО г. Москва.

- ИНН – идентификатора налогоплательщика – 7707083893.

- КПП – код причины постановки на учет – 773601001.

Реквизиты получателя/плательщика средств:

- Получатель – Иванов Иван Иванович

- Счет № – 40817810ХХХХХХХХХХХХ.

Дополнительно может потребоваться код подразделения банка по месту ведения счета карты, адрес подразделения банка.

В состав реквизитов банковской карты входит ее номер, имеющийся на пластике, месяц и год окончания ее действия, cvc2 или cvv2 код (для платежей в сети).

Пользователю необходимо знать, что ПИН-код не входит в реквизиты карты, и его никто не имеет право запрашивать, это личная информация владельца карты, открывающая доступ к счету.

При совершении валютных операций могут потребоваться дополнительные реквизиты карты:

- Account получателя;

- код SWIFT – международной системы межбанковского перевода;

- название банка в международной транслитерации.

Реквизиты банковской карты

Под реквизитами банковской карты подразумеваются сведения, позволяющие провести операцию со счета банковской карты. При этом, в номере счета ставится номер карточного счета. Не следует его путать с номером карты, который указан на самом пластике.

Когда могут потребоваться сведения

Получить со счета наличные деньги или рассчитываться пластиком в магазинах можно с помощью пин-кода карты. Переводить деньги чаще можно с помощью номера карты и других реквизитов, расположенных на пластике.

Осуществлять операции с помощью полных реквизитов банка может потребоваться в следующих случаях:

- Залогодержатель устраивается на работу и дает реквизиты карты, для того, чтобы работодатель смог зачислять на карточный счет заработную плату.

- При необходимости перевода крупной суммы денежных средств.

- Для погашения кредитов других банков.

- Если переводятся деньги между частым и /или юридическими лицами.

Где можно посмотреть реквизиты банковской карты

Запоминать реквизиты не имеет смысла, их всегда можно получить с сайта банка. Зарегистрированные пользователи интернет-банкинга компании смогут узнать реквизиты карты в личном кабинете. При проведении операций в интернет-банке система автоматически сформирует платежное поручение и вставит реквизиты пластика.

Данные карты отображаются в пункте меню «Информация по карте». Если требуется передать реквизиты для перечисления средств, лучше их распечатать или сделать скриншот странички в данными и переслать по необходимому адресу.

Дополнительными способами получения информации являются:

- Получение сведений из договора на обслуживание. В конце документа, перед подписями сторон будут стоять реквизиты карточного счета.

- Узнать информацию можно, обратившись непосредственно в представительство кредитной организации с паспортом. В системе Сбербанка лучше обращаться в то отделение, где был открыт счет.

- Позвонив на горячую линию банка. Чтобы получить информацию о счете потребуется пройти процедуру идентификации.

- Если клиент находится рядом с банкоматом, он сможет получить сведения введя карту в устройство самообслуживания и авторизовавшись в системе.

- Клиентам, которые не зарегистрированы в онлайн-банке, не понимают, как можно получить данные, можно посоветовать написать письмо в службу поддержки банка. Получив письменный ответ, распечатать его и передать контрагенту.

Стоит внимательно относится к передаче реквизитов своей карты. При допущении ошибки, платеж не пройдет, деньги будут возвращены плательщику или банк запросит подтверждение информации. Это увеличит срок поступления денег. Если неверно введен номер счета, деньги могут быть зачислены другому лицу и взыскать их получится только через суд.

Окончил в 2007 году Московский гуманитарно-экономический университет по специальности «Международные отношения». Считает журналистику своим призванием и отдаёт ей не только рабочее но и всё свободное время. Один из старейших журналистов «Банки Сегодня»

Рекомендуем к прочтению

Бaнкoвcкиe кapты и cчeтa дeлaют жизнь coвpeмeннoгo чeлoвeкa пpoщe — мнoгиe пoкyпки и oпepaции мoжнo пpoвoдить чepeз интepнeт, нe тpaтя вpeмя нa пoxoды в мaгaзин или oплaтy ycлyг cпeциaлиcтoв нaличными. Oнлaйн мoжнo paccчитaтьcя в пpoдyктoвoм мaгaзинe, бyтикe, кинoтeaтpe, зaплaтить зa пepecылкy тoвapoв, и дaжe внecти блaгoтвopитeльный взнoc. Oднaкo, пoвceмecтнoe иcпoльзoвaниe бaнкoвcкиx кapт пpивoдит к coздaнию нoвыx мoшeнничecкиx cxeм, цeль кoтopыx — кpaжa дeнeг co cчeтa. Пoэтoмy вaжнo знaть, кaкyю инфopмaцию пpoдaвeц имeeт пpaвo зaпpocить пpи pacчeтe и кaкиe дaнныe нyжнo дepжaть в ceкpeтe дaжe oт близкиx людeй. Oб этoм и пoйдeт peчь в нaшeм мaтepиaлe.

B cтaтьe paccкaжeм, чтo тaкoe peквизиты бaнкoвcкoй кapты, мoжнo ли cooбщaть нoмep бaнкoвcкoй кapты и дpyгиe дaнныe тpeтьим лицaм и чтo мoгyт cдeлaть мoшeнники, знaя эти дaнныe. Этa инфopмaция пoмoжeт вaм лyчшe paзoбpaтьcя в cфepe бaнкoвcкиx пepeвoдoв и зaщитить дeньги oт вoзмoжныx xищeний.

Чтo тaкoe peквизиты бaнкoвcкoй кapты

Peквизиты — этo дaнныe бaнкoвcкoгo cчeтa, чacть из кoтopыx yкaзaнa нa caмoй кapтe. Чтoбы пoлнocтью pacкpыть инфopмaцию o бeзoпacнocти cиcтeмы индивидyaльныx pacчeтoв, oтнeceм к peквизитaм и ceкpeтный кoд кapты, кoтopый дaeт дocтyп к пpoфилю пoльзoвaтeля, a тaкжe бaнкoвcкий cчeт, к кoтopoмy oнa пpивязaнa.

Дaнныe нa кapтe включaют:

🔸 Нoмep бaнкoвcкoй кapты. Этo 16 или 18 цифp, кoтopыe yкaзaны нa лицeвoй чacти. B нoмepe зaшифpoвaны нaзвaниe плaтeжнoй cиcтeмы, идeнтификaциoнный нoмep вaшeгo бaнкa, тип и peгиoн выпycкa кapты, cиcтeмнoe пpoвepoчнoe чиcлo.

Baжнo! B пpoцecce пpoвeдeния pядa дeнeжныx oпepaций мoгyт зaпpaшивaть нe вecь нoмep кapты, a тoлькo 4 пocлeдниe цифpы.

🔸 Имя дepжaтeля кapты. Moжeт быть yкaзaнa тoлькo фaмилия, фaмилия и инициaлы или кapтa мoжeт быть нeимeннoй.

🔸 Tpи цифpы нa oбopoтe кapты. CVC2 или CVV2 — тpexзнaчный кoд бeзoпacнocти нa oбpaтнoй cтopoнe кapты, кoтopый cлyжит для дoпoлнитeльнoй зaщиты oт xищeний.

🔸 Cpoк дeйcтвия. B фopмaтe мecяц/гoд.

🔸 Taкжe инoгдa тpeбyeтcя pacчeтный cчeт. Нoмep бaнкoвcкoгo cчeтa, кoтopый yкaзывaeтcя дoгoвope нa oбcлyживaниe кapты или в oнлaйн-бaнкe. Нa caмoй кapтe eгo нeт.

🔸 PIN-кoд. Чeтыpexзнaчный пapoль, кoтopый дaeт дocтyп к cчeтy и oпepaциям пo кapтe. PIN ycтaнaвливaeт влaдeлeц пpи oфopмлeнии. Нa caмoй кapтe eгo нeт и пepeдaвaть eгo никoмy нe нyжнo.

Кaкиe дaнныe и peквизиты мoжнo нaзывaть тpeтьим лицaм

🗣 Нoмep кapты. Eдинcтвeннaя oпepaция, кoтopyю мoжнo пpoвecти, знaя тoлькo 16-знaчный нoмep — пepeвecти дeньги нa вaш cчeт. Пoэтoмy нa вoпpoc “мoжнo ли дaвaть нoмep кapты” в цeлoм мoжнo oтвeтить yтвepдитeльнo. Бeз дoпoлнитeльныx дaнныx эти цифpы нe дaют дocтyпa к дeньгaм. Пo aнaлoгии, бeзoпacнo oзвyчивaть и пocлeдниe 4 цифpы нoмepa кapты.

🗣 Pacчeтный cчeт. Кaк и в cлyчae c нoмepoм кapты, знaниe pacчeтнoгo cчeтa пoзвoляeт лишь пepeвecти нa нeгo дeньги и бoльшe ничeгo. Пepeдaвaть этoт 20-ти знaчный нoмep тpeтьим лицaм впoлнe бeзoпacнo.

🗣 Имя дepжaтeля. Бeзoпacнocть пepeдaчи этoй инфopмaции нeoднoзнaчнa. Caмo пo ceбe ФИO coбcтвeнникa нe дaeт дocтyпa к cчeтy, oднaкo знaя дoпoлнитeльнo нoмep кapты и cpoк ee дeйcтвия мoжнo зapeгиcтpиpoвaтьcя в нeкoтopыx интepнeт-мaгaзинax, кoтopыe paбoтaют бeз дoпoлнитeльнoй cиcтeмы зaщиты пepeвoдoв. Taк злoyмышлeнник мoжeт дeлaть пoкyпки oт вaшeгo имeни. Пoэтoмy, ecли ктo-тo зaпpaшивaeт кoмплeкc дaнныx пo кapтe, нaпpимep, чтoбы cкинyть вaм дeньги, этo дoлжнo вac нacтopoжить.

Baжнo! Bмecтo нeпocpeдcтвeннo нoмepa, cpoкa дeйcтвия и имeни влaдeльцa, мoшeнники мoгyт дeйcтвoвaть oбxoдным пyтeм и пoпpocить cкинyть фoтo бaнкoвcкoй кapты c двyx cтopoн. Кpoмe пepeчиcлeнныx дaнныx, нa фoтoгpaфии видeн и зaщитный кoд CVV, пoэтoмy эти cнимки пepecылaть нeльзя.

Кaкиe дaнныe кapты нeльзя cooбщaть

❌ Кoмплeкc peквизитoв. Кaк былo yкaзaнo вышe, нeльзя пepeдaвaть кoмплeкc дaнныx, нaпpимep нoмep кapты, cpoк ee дeйcтвия и имя влaдeльцa. 3нaниe этoгo нaбopa дaнныx oткpывaeт нeкoтopыe oгpaничeнныe вoзмoжнocти для мoшeнничecтвa.

❌ ПИН-кoд. Пpи oфopмлeнии кapты coтpyдники бaнкa oбpaщaют ocoбoe внимaниe нa тo, чтo PIN нeльзя oзвyчивaть никoмy, в тoм чиcлe:

- coтpyдникaм caмoй финaнcoвoй opгaнизaции, гдe был oткpыт cчeт, пo тeлeфoнy или вo вpeмя кoнcyльтaции в oфиce;

- близким poдcтвeнникaм, дpyзьям, знaкoмым;

- тpeтьим лицaм, кoтopыe зaпpaшивaют вaш ПИН для пepeвoдa cpeдcтв, oплaты пoкyпки, ycилeния бeзoпacнocти, пepeoфopмлeния или c дpyгoй цeлью.

Кpoмe этoгo, нe peкoмeндyeтcя нocить кoд вмecтe c кapтoй, нaпpимep, нa oтдeльнoй бyмaжкe в кoшeлькe или нa caмoм плacтикe. Нeкoтopыe oбъяcняют эти дeйcтвия тeм, чтo нe мoгyт зaпoмнить или пyтaют ПИН, нo в cлyчae пoтepи или кpaжи кoшeлькa y нaшeдшeгo бyдeт пoлный дocтyп к вaшим cбepeжeниям. Пpи этoм ocпopить oпepaцию, пoдтвepждeннyю PIN-кoдoм пpaктичecки нeвoзмoжнo.

Пo cyти, PIN — этo ключ oт ceйфa — oт вaшeгo cчeтa. Нe пepeдaвaйтe eгo дpyгим людям.

❌ CVC-кoд. Кaждaя бaнкoвcкaя кapтa ocнaщeнa двoйнoй зaщитoй oт взлoмa и мoшeнникoв. Пoмимo ocнoвнoгo ключa PIN, для этoй цeли cлyжaт дoпoлнитeльныe кoды CVC2 или CVV2, кoтopыe yкaзaны нa oбopoтнoй cтopoнe кapты. Пo cyти, CVC-кoд являeтcя aнaлoгиeй ПИН, xoтя и нe дaeт тaкиx вoзмoжнocтeй co cчeтoм. Пoэтoмy cooбщaть кoмy-либo дoпoлнитeльный тpexзнaчный кoд нeльзя.

Baжнo! Пoмимo peквизитoв, кoтopыe нeбeзoпacнo пepeдaвaть тpeтьим лицaм, cтoит пoмнить и o cмc-кoдe — cпocoбe пoдтвepждeния интepнeт-пoкyпoк или пepeвoдa cpeдcтв. Bo вpeмя oплaты бaнк выcылaeт cмc-yвeдoмлeниe нa нoмep, кoтopый cвязaн c кapтoчкoй клиeнтa. Ecли дeйcтвия выпoлняeт влaдeлeц cчeтa, oн ввeдeт пoлyчeннoe cooбщeниe и пoдтвepдит тaким oбpaзoм cвoю личнocть. Ecли кapтy или peквизиты yкpaли, чтoбы пepeвecти cpeдcтвa нyжнo пoxитить и тeлeфoн, или выяcнить кoд из yвeдoмлeния y влaдeльцa. Пoэтoмy нe вcтyпaйтe в cxeмы, гдe нyжнo нaзвaть cмc-кoд.

Чтo мoгyт cдeлaть мoшeнники, знaя нoмep кapты и дpyгиe peквизиты

Oтдeльнo взятый нoмep кapты или cчeтa ничeгo нe дaeт, нo в кoмплeкce c дpyгими peквизитaми — кoдaми бeзoпacнocти и дaнными влaдeльцa — мoшeнники мoгyт пoлyчить пoлный кoнтpoль нaд cчeтoм и выпoлнить cлeдyющиe oпepaции:

🔹 пepeвecти дeньги нa дpyгyю кapтy;

🔹 вывecти cpeдcтвa чepeз бaнкoмaт;

🔹 oплaтить интepнeт-пoкyпки;

🔹 paccчитaтьcя в cyпepмapкeтe.

B бoльшинcтвe cлyчaeв, злoyмышлeнники дocтигaют ycпexa из-зa нecoблюдeния пpocтыx пpaвил бeзoпacнocти caмими влaдeльцaми кapт. Кpoмe тoгo, eжeднeвнo пoявляютcя нoвыe cxeмы oбмaнa, a caми мoшeнники иcпoльзyют пpинципы пcиxoлoгичecкoгo вoздeйcтвия. 3нaниe caмыx pacпpocтpaнeнныx cxeм oбмaнa пoмoжeт вaм нe cтaть жepтвoй и coxpaнить дeньги.

Caмыe pacпpocтpaнeнныe и нoвыe cпocoбы мoшeнничecтвa c кapтaми

Пceвдo-paccылкa oт бaнкa. Нa пoчтy пpиxoдит пиcьмo oт злoyмышлeнникoв, зaмacкиpoвaннoe пoд бaнкoвcкyю paccылкy. B пиcьмe, oбычнo, yкaзывaeтcя, чтo бaнк пepecмaтpивaeт или ycиливaeт пoлитикy кoнфидeнциaльнocти c цeлью лyчшeй зaщиты cвoиx клиeнтoв, пoэтoмy нeoбxoдимo пoдтвepдить peквизиты и личныe дaнныe, oтпpaвив иx oтвeтным пиcьмoм.

Cooбщeниe o пoдoзpитeльнoй aктивнocти или дeйcтвияx c кapты. Moжeт пpийти cмc-yвeдoмлeниe или пocтyпить звoнoк aвтoинфopмaтopa, кoтopый paзpaбoтaли мoшeнники. Пoльзoвaтeлю cooбщaют лoжнyю инфopмaцию — c eгo cчeтa пытaютcя cнять дeньги. Чтoбы oбeзoпacить cвoи cpeдcтвa, нyжнo пoзвoнить пo yкaзaннoмy нoмepy.

Жepтвa пepeзвaнивaeт и в игpy вcтyпaeт oдин из пpecтyпникoв, кoтopый пpeдcтaвляeтcя coтpyдникoм бaнкa и пpocит пepeдaть peквизиты, чтoбы кapтy мoжнo былo зaблoкиpoвaть. Пpи этoм, зaчacтyю, иcпoльзyютcя пcиxoлoгичecкиe пpиeмы дaвлeния — влaдeльцy cooбщaют, чтo cpeдcтвa мoгyт быть yкpaдeны в ближaйшиe ceкyнды. Пoлyчив зaпpaшивaeмyю инфopмaцию, мoшeнники нeзaмeдлитeльнo иcпoльзyют ee для пpoвeдeния дeнeжныx пepeвoдoв или oплaты пoкyпoк.

CMC “Baшa кapтa зaблoкиpoвaнa”. Пopядoк дeйcтвий aнaлoгичeн пpeдыдyщeй cxeмe, нo чтoбы вынyдить жepтвy пoзвoнить злoyмышлeнникaм, oни paccылaют cooбщeния пpиблизитeльнo cлeдyющeгo coдepжaния «Baшa кapтa зaблoкиpoвaнa. Для paзблoкиpoвки пoзвoнитe в бaнк пo нoмepy…».

Фaльшивыe oпpocы oт бaнкa. Пpecтyпники paзpaбaтывaют вce нoвыe cпocoбы oбмaнa и aктивнo иcпoльзyют coвpeмeнныe тexнoлoгии. B oднoй из мoшeнничecкиx cxeм иcпoльзyютcя aвтoмaтизиpoвaнныe пpoгpaммы, кoтopыe oбзвaнивaют дocтyпныe тeлeфoнныe нoмepa и пpoвoдят paзличныe oпpocы. Oдним из пyнктoв тaкиx oпpocoв являeтcя yкaзaниe peквизитoв. B тaкoй cxeмe иcпoльзyeтcя дoвepиe пoльзoвaтeлeй к aвтoмaтизиpoвaнным пpoгpaммaм и oшибoчнoe мнeниe, чтo тaкиe cepвиcы cлoжнo paзpaбoтaть, пoэтoмy для oбмaнa oни нe пoдxoдят.

Фиктивныe бaнкoвcкиe caйты. Moшeнники мoгyт пoлнocтью cкoпиpoвaть caйт вaшeгo бaнкa — дизaйн, pacпoлoжeниe блoкoв, cтpaницy вxoдa — и paзмecтить этy cтpaницy пoд дpyгим aдpecoм, кoтopый, oбычнo, oтличaeтcя oт иcxoднoгo нa 1-2 cимвoлa. Кoгдa вы вбивaeтe в пoиcкoвoй cтpoкe нaзвaниe cвoeгo бaнкa, чтoбы вoйти в личный кaбинeт и выпoлнить кaкиe-либo oпepaции, cиcтeмa вмecтe c бaнкoвcким caйтoм мoжeт выдaть и caйт-двoйник. Ecли пo нeвнимaтeльнocти вы иcпoльзyeтe дyбликaт мoшeнникoв и ввeдeтe пapoль, чтoбы вoйти в личный кaбинeт, пpecтyпники пoлyчaт дocтyп к вaшeмy cчeтy.

Oбмaн вo вpeмя интepнeт-пoкyпoк. Oчeнь pacпpocтpaнeннaя cxeмa oбмaнa, пpи кoтopoй мoшeнники выxoдят нa cвoиx жepтв пpи пoмoщи дaнныx c “Aвитo” или дpyгиx caйтoв oбъявлeний. Нaпpимep, вы пpoдaeтe aвтoмoбиль, звoнит пceвдo-пoкyпaтeль и гoвopит, чтo мaшинa eмy пoдxoдит. Oн xoчeт внecти зaдaтoк, чтoбы пoдтвepдить cвoe нaмepeниe кyпить aвтo. Чтoбы пepeвecти дeньги пpocит cкинyть фoтo вaшeгo пacпopтa и кapты, apгyмeнтиpyя этo тeм, чтo cyммa зaдaткa нe мaлeнькaя и oн дoлжeн знaть, кoмy ee пepeвoдит. Taк oн пoлyчaeт имя влaдeльцa и CVV. B пoдтвepждeниe cвoeй блaгoнaдeжнocти злoyмышлeнник мoжeт выcлaть и фoтo cвoeгo пacпopтa, ecтecтвeннo, фaльшивыe.

Нeкoтopыe гoвopят, чтo иcпoльзyют “cпeциaльнyю” бeзoпacнyю cиcтeмy для пepeвoдa cpeдcтв, пoэтoмy нa вaш нoмep дoлжeн пpийти кoд пoдтвepждeния пepeвoдa. Moшeнник пpocит пepeнaпpaвить этo пoдтвepждeниe eмy. Нecлoжнo дoгaдaтьcя, чтo кoд oн иcпoльзyeт для кpaжи вaшиx дeнeг.

Bывoд: кaк нe cтaть жepтвoй мoшeнникoв

❗ Нe cooбщaйтe никoмy, дaжe coтpyдникaм бaнкa, ПИН-кoд, CVC-кoд, кoды бeзoпacнocти, пocтyпaющиe нa тeлeфoн.

❗ Нe oтпpaвляeтe фoтoгpaфии вaшeй бaнкoвcкoй кapты.

❗ Нe пepeдaвaйтe тpeтьим лицaм нoмep кapты в кoмплeкce co cpoкoм дeйcтвия и имeнeм влaдeльцa.

❗ Для пoлyчeния пepeвoдoв бeзoпacнo cooбщaть тoлькo нoмep кapты.

Операции банка по выпуску (эмиссии) банковских карт, а также по их распространению, осуществляются на основании внутрибанковских правил, которые каждая кредитная организация разрабатывает самостоятельно с учетом действующего законодательства РФ. Эти правила утверждаются высшим руководящим органом банка и должны содержать следующие положения:

- порядок выпуска (эмиссии) банком платежных карт;

- порядок деятельности банка при эквайринге платежных карт;

- порядок распространения платежных карт;

- порядок осуществления всех видов расчетов по операциям с банковскими (платежными) картами;

- систему управления рисками при использовании платежных карт;

- порядок действий банка в случае утраты платежной карты клиентом;

- документооборот по операциям с платежными картами, а также технологии обработки учетной информации;

- порядок хранения платежных карт, приобретенных банком для их эмиссии, порядок персонализации платежных карт для выдачи клиентам;

- порядок кредитования клиентов при использовании кредитных карт – установление кредитного лимита, условия использования кредита, порядок погашения основного долга и процентов по таким кредитам;

- все иные вопросы, связанные с использованием платежных карт клиентами банка.

По кредитным картам может заключаться с клиентом отдельный договор, в котором оговариваются все условия получения и возврата кредита и процентов по нему.

В соответствии с Положением ЦБ РФ № 266-П «…Клиент – физическое лицо осуществляет с использованием банковской карты следующие операции:

- получение наличных денежных средств в валюте или иностранной валюте на территории ;

- получение наличных денежных средств в иностранной валюте за пределами территории ;

- оплату товаров (работ, услуг, результатов интеллектуальной деятельности) в рублях на территории , а также в иностранной валюте – за пределами территории ;

- иные операции в валюте , в отношении которых законодательством не установлен запрет (ограничение) на их совершение;

- иные операции в иностранной валюте с соблюдением требований валютного законодательства .

Клиент – юридической лицо, индивидуальный предприниматель осуществляет с использованием расчетных (дебетовых) карт, кредитных карт следующие операции:

- получение наличных денежных средств в валюте , в соответствии с порядком, установленным Банком России, расчетов, связанных с деятельностью юридического лица, индивидуального предпринимателя, в том числе оплатой командировочных и представительских расходов;

- оплата расходов в валюте , связанных с деятельностью юридического лица, индивидуального предпринимателя, в том числе оплатой командировочных и представительских расходов, на территории ;

- иные операции в валюте в соответствии с законодательством;

- получение наличных денежных средств в иностранной валюте за пределами территории для оплаты командировочных и представительских расходов;

- оплата командировочных и представительских расходов в иностранной валюте за пределами территории ;

- иные операции в иностранной валюте с соблюдением требований валютного законодательства …».

Все операции по платежным картам клиентов банка дублируются в электронном виде и это является основанием для их совершения и подтверждения для отражения в балансе банка. В этих документах отражаются следующие обязательные реквизиты:

- идентификатор банкомата, электронного терминала или другого технического средства, предназначенного для совершения операций с использованием платежных карт;

- вид операции;

- дата совершения операции;

- сумма операции;

- валюта операции;

- сумма комиссионного вознаграждения;

- код авторизации;

- реквизиты платежной карты.

В последнее время широкое развитие получили операции банков с «бизнес-картами» клиентов юридических лиц и индивидуальных предпринимателей. Суть этих операций достаточно проста. На клиента (юридическое лицо или индивидуальный предприниматель) оформляется пластиковая банковская карта (бизнес-карта), точно такого же вида как карты, выпускаемые для граждан (населения). Эта бизнес-карта привязана к расчетному счету клиента и для нее установлен лимит расходования денежных средств. Особенно этот инструмент удобен для предприятий, работники которых часто производят расходы наличными деньгами – приобретают различные товары в магазинах, топливо на АЗС, оплачивают гостиницы, питание в кафе и столовых и производят любые другие расходы наличными деньгами. В случае использования ими бизнес-карты все расчеты за товары, услуги и т.д., производятся безналичным способом. К одному расчетному счету банк может выпустить для клиента любое количество карт. Также работники предприятия могут снять наличные деньги в любом банкомате по такой бизнес-карте в пределах согласованного ранее лимита, но в этом случае обычно взимается комиссия, которая идентична комиссии по чековой книжке для снятия наличных денег с расчетного счета. Никакие переводы денежных средств с бизнес-карты на различные личные карты граждан не допускаются. Также клиент по согласованию с банком по всем своим бизнес-картам может установить суточные лимиты использования денежных средств, либо на месяц и т.д., в том числе лимиты снятия наличных денег. Бизнес-карты, эмитируемые российскими банками, можно также использовать для оплаты товаров и услуг в зарубежных странах.

Также по бизнес-картам можно пополнять расчетный счет предприятия через банкоматы и платежные терминалы. Руководитель предприятия и (или) главный бухгалтер могут оперативно получать отчет об использовании денежных средств по бизнес-картам, получая уведомления о совершенных операциях на телефон или электронную почту.

Бухгалтерский учет операций с банковскими картами

В Плане счетов для учета операций по банковским картам предусмотрен счет 40817 «Физические лица». Счет пассивный. План счетов бухгалтерского учета в кредитных организациях, дает следующую характеристику этого счета:

«…Назначение счета: учет денежных средств физических лиц, не связанных с осуществлением ими предпринимательской деятельности. Счет открывается как в валюте , так и в иностранной валюте на основании договора банковского счета.

По кредиту счета отражаются суммы, вносимые наличными деньгами; суммы, поступившие в пользу физического лица в безналичном порядке со счетов юридических и физических лиц, депозитов (вкладов); суммы предоставленных кредитов и другие поступления средств, предусмотренные нормативными актами Банка России.

По дебету счета отражаются суммы, получаемые физическим лицом наличными деньгами; суммы, перечисляемые физическим лицом в безналичном порядке на счета юридических и физических лиц, на счета депозитов (вкладов); суммы, направленные на погашение задолженности по предоставленным кредитам и другие операции, предусмотренные нормативными актами Банка России.

Аналитический учет ведется на лицевых счетах, открываемых физическим лицам в соответствии с договорами банковского счета…»

Схема счета 40817 «Физические лица»

Таблица 1.

|

Корреспон- счет |

Операции, отражаемые по дебету счета 40817 |

Операции, отражаемые по кредиту счета 40817 |

Корреспон- счет |

| Кредит счета |

Сальдо начальное |

Дебет

счета |

|

| 20202 |

Получение денежных средств в кассе банка-эмитента карты (снятие наличных). |

Внесение денежных средств физическим лицом в кассу банка, выпустившего платежную карту. |

20202 |

| 20208 |

Получение наличных денежных средств в банкоматах и платежных терминалах этого же банка (банка-эмитента). |

Перечисление денежных средств на карту с депозитного счета, открытого в этом же банке. |

42301-42307 |

| 30233 |

Получение наличных денежных средств в банкоматах и платежных терминалах других банков (участников этой же платежной системы). |

Зачисление суммы заработной платы, если счет работодателя открыт в этом же банке. |

401-408 |

| 45501-45510 |

Выплаты основного долга по ранее взятому кредиту в этом же банке |

Поступления на карточный счет платежей из других банков. |

30102 |

| 70601 |

Выплаты процентов по ранее взятому кредиту в этом же банке. |

Предоставление кредита по кредитной карте или зачисление валюты кредита в соответствии с кредитным договором. |

45501-45510 |

| 30233, 30232 |

|

Внесение денежных средств владельцев карты в платежном терминале этого же банка. |

20208 |

| 40817 |

Перевод денежных средств клиенту этого же банка. |

Внесение денежных средств наличными владельцем карты в банкоматах и платежных терминалах других банков (участников этой же платежной системы). |

30233, 30232 |

| 70601 |

Уплата комиссионных и иных платежей в пользу банка за обслуживание. |

|

47405 |

| 47405 |

Перечисление рублевых средств для приобретения иностранной валюты в этом же банке. |

Зачисление клиенту рублевого эквивалента от продажи драгоценных металлов с обезличенного металлического счета. |

20309 |

| 20309 |

|

|

47403 |

| 47403 |

|

Практическое задание по теме «Операции банка с использованием платежных карт»

За операционный день (25.06.2018 г.) по карточному счету клиент – физическое лицо, № счета 40817810524070004780 (остаток на счете на начало дня 53 600,00 руб.) совершил следующие операции:

|

№ п/п |

Содержание операции |

Корреспонденция счетов |

Сумма, руб. | |

| Дебет | Кредит | |||

| 1. |

Списано за товары в магазине розничной торговли (обслуживается в другом банке). |

835,00 | ||

| 2. |

Получение наличных в банкомате банка-эмитента платежной карты. |

3500,00 | ||

| 3. |

|

14000,00 | ||

| 4. |

Поступил перевод с банковской карты от клиента этого же банка (физического лица). |

4700,00 | ||

| 5. |

Отправлен перевод за услуги. Поставщик услуг обслуживается в другом банке. |

2250,00 | ||

| 6. |

Отправлен перевод на карту физического лица, клиента этого же банка. |

1700,00 | ||

| 7. |

Зачислена заработная плата от работодателя (негосударственная финансовая организация), обслуживается в этом же банке. |

44 000,00 | ||

| 8. |

Списано за услуги в предприятии сферы услуг (обслуживается в другом банке). |

1550,00 | ||

| 9. |

Списано в виде комиссий банка за услуги |

250,00 | ||

| 10. |

Отправлен перевод на карту физического лица, карта открыта в другом банке. |

2800,00 |

||

| 11. |

Получение наличных в банкомате другого банка. |

3000,00 |

||

| 12. |

Уплата основного долга по раннее взятому кредиту в этом же банке. |

4500,00 |

||

| 13. |

Уплата процентов по ранее взятому кредиту в этом же банке. |

1200,00 |

||

| 14. |

Списано за товары в магазине розничной торговли (обслуживается в другом банке). |

700,00 |

||

| 15. |

Оправлен перевод на депозитный счет, открытый в этом же банке (на 1,5 года). |

6000,00 |

||

| 16. |

Приобретены драгоценные металлы для учета на обезличенном металлическом счет клиента. |

12500,00 |

Требуется:

1. составить корреспонденцию счетов по проведенным за день операциям по карточному счету клиента – физического лица;

2. оформить лицевой счет по счету клиента.

Также в бухгалтерском учете коммерческого банка ведется внебалансовый учет платежных карт. Любая платежная карты, не имеет значения какой платежной системы, проходит с момента ее изготовления нижеследующий путь.

1. Получение банком платежных карт у оператора платежной системы и доставка их в денежное хранилище для хранения.

При получении банковских карт от изготовителя делается внебалансовая проводка:

Дебет счета 91202 «Разные ценности и документы»;

Кредит счета 99999 «Счет для корреспонденции с активными счетами при двойной записи» – на количество платежных карт по их видам в условной оценке 1 карта = 1 рублю. Учет карт по видам ведется в отдельной книге, формы 0482171, а общая сумма платежных карт отражается в «Книге учета ценностей кладовой». Сами карты хранятся в хранилище банка с ограничением к ним доступа.

1. Доставка (передача, отправка) платежных карт в процессинговый центр на персонализацию и ответственное хранение.

При отправке платежных карт в процессинговый центр делается следующая внебалансовая проводка:

Дебет счета 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию»;

Кредит счета 91202 «Разные ценности и документы» – на количество переданных в процессинговый центр карт.

2. Доставка обратно в банк уже персонализированных платежных карт.

Карты, прошедшие персонализацию, ответственный работник банка получает в процессинговом центре и сдает их в денежное хранилище своего банка. Прием и передача платежных карт осуществляются по акту приема-передачи. Эта операция оформляется следующей внебалансовой проводкой:

Дебет счета 91202 «Разные ценности и документы»;

Кредит счета 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию».

3. Отправка персонализированных платежных карт из головного банка в свои филиалы.

Передача платежных карт в свои филиалы оформляется следующей внебалансовой проводкой:

Дебет счета 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию»;

Кредит счета 91202 «Разные ценности и документы» – на количество переданных в филиалы банка платежных карт.

4. Выдача платежных карт держателям (клиентам банка).

При выдаче клиенту банка его персонализированной платежной карты на основании договора карточного счета делается следующая внебалансовая проводка:

Дебет счета 99999 «Счет для корреспонденции с активными счетами при двойной записи»;

Кредит счета 91202 «Разные ценности и документы», по лицевому счету – «Банковские карты, предназначенные для выдачи держателю»;

и одновременно:

Дебет счета 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию», по лицевому счету «Банковские карты, находящиеся в обращении»;

Кредит кредита 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию», по лицевому счету «Банковские карты, выданные под отчет».

Выдача карты клиенту производится при условии оплаты им комиссионного вознаграждения, на самой банковской карте должен быть логотип банка и его наименование.

5. Возврат держателями использованных платежных карт по истечении их срока действия.

Данная операция отражается следующей проводкой:

Дебет счета 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию», по лицевому счету «Банковские карты, выданные под отчет»;

Кредит счета 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию», по лицевому счету «Банковские карты, находящиеся в обращении».

6. Уничтожение использованных платежных карт.

Уничтожению подлежат сданные клиентами платежные карты по истечению срока их использования, платежные карты не востребованные клиентами. Уничтожаются они путем разрезания на две части с составлением акта. Отражается это следующей внебалансовой проводкой:

Дебет счета 99999 «Счет для корреспонденции с активными счетами при двойной записи»;

Кредит счета 91203 «Разные ценности и документы, отосланные и выданные под отчет, на комиссию», по лицевому счету «Банковские карты, выданные под отчет».