При развитии любого дела, науки, производства время от времени требуется пополнять бизнес деньгами. Получить средства, помимо собственной прибыли, можно несколькими способами: привлечь средства учредителей или взять в долг. Один из вариантов получения средств на развитие — запуск в обращение эмиссионных ценных бумаг, подтверждающих права их владельца на долю капитала, активы. Но не только эти задачи и цели преследует выпуск ценных бумаг. Рассмотрим их виды, классификации, основные понятия подробнее.

Понятие ценной бумаги

Ценная бумага — документ, подтверждающий при соблюдении формы и обязательных реквизитов имущественные или неимущественные права. Это источник постоянного или разового дохода. Гражданский кодекс РФ гласит, что одновременно с ценными бумагами в собственность передаются указанные в них права.

Юридически данный актив является документом, подтверждающим права собственника, а экономически — это часть капитала, его доля, условия распределения прибыли.

Ключевые признаки и свойства ценной бумаги

Документ должен иметь ряд специальных признаков и свойств — иначе говоря, быть:

- документарным, составленным официально;

- правовым, обращаемым, доступным, стандартным, подтверждающим право владельца его продать или купить;

- регулируемым, рыночным, ликвидным, подчиняющимся общим правилам;

- оборотоспособным, способным выступить объектом сделок;

- достоверным, дающим возможность предъявить какие-либо требования.

Ценные бумаги документально подтверждают вложение средств.

Виды ценных бумаг

Приняты следующие варианты классификации:

- срок;

- происхождение;

- класс;

- вариант;

- владелец;

- выпуск;

- регистрация;

- страна выпуска;

- эмитент;

- оборот;

- цель;

- риск.

По видам можно разделить на следующие категории:

- основные, дающие право на товар, деньги, имущество. Это акции, сертификаты, чеки, векселя и т. д.;

- производные финансовые инструменты — фьючерсы, опционы, свопы, депозитарные расписки и т. д.

Другая классификация для основных ценных бумаг

Долевые ценные бумаги — дают владельцу право на долю в уставном капитале компании. К категории долевых ценных бумаг относятся акции (как обыкновенные, так и привилегированные). Владельцы обыкновенных акций имеют право голоса на собрании акционеров.

Долговые ценные бумаги — удостоверяют, что эмитент должен держателю некую сумму (или передать держателю некое имущество). По сути, долговая расписка. В этой категории выпускают облигации, векселя, депозитные и сберегательные сертификаты банков и другие разновидности долговых ценных бумаг. Но не всегда расписка — ценная бумага. Например, коносаменты использовались во внешней торговле для подтверждения наличия договора о транспортировке товара.

Производные ценные бумаги – инструменты инвестирования, которые дают право (или обязывают) купить (или продать) базовый актив на оговорённых условиях. Базовым биржевым активом может быть ценная бумага (например, биржевой лот акций какой-либо компании), иностранная валюта или товар (например, баррель нефти определённого сорта). В этот класс входят фьючерсы, форварды, опционы эмитента и т. д.

Среди видов ценных бумаг выделяют наиболее популярные

Акции — именные ценные бумаги, на предъявителя и других типов, выпускаются акционерными обществами. Обеспечивают право выплаты дивидендов, участия в административном управлении работы компании, получении определённой доли имущества, если акционерное общество ликвидируется. Бывают обыкновенными или привилегированными. Все акции в современной России именные.

Облигации подтверждают обязательство возврата вложенной суммы через определённый срок с процентными выплатами или без и являются долговым обязательством. Облигации делятся на срочные и бессрочные. Если срок не установлен — это бессрочная облигация. Если по облигации не выплачивают проценты, то их размещают дешевле номинальной стоимости. Доход в этом случае образуется при погашении по номиналу.

Если облигация выпускается государством, называется государственной (облигацией федерального займа). Также облигации подразделяются на субфедеральные (выпускаются субъектами РФ, например, Москвой и Санкт-Петербургом), муниципальные облигации, выпущенные органами местного самоуправления, банковские, корпоративные и т. д. Незарегистрированная на любое лицо облигация называется предъявительской ценной бумагой.

Вексель — неэмиссионная ценная бумага, подтверждает денежные долговые обязательства. Они удостоверяют обязанность выплатить указанную сумму в установленные сроки. Экономический смысл облигации и векселя сходен. Отличие векселя от облигации заключается в том, что первый может быть нестандартным, его проще выписать — вексель содержит обещание уплаты суммы, срок, место выплаты, наименование получателя, подпись и дату. Облигации считаются более надёжными ценными бумагами, чем векселя того же эмитента.

Банковские сертификаты подтверждают внесение денег в банк с условием обязательного возврата вложенной суммы и процентов через определённый срок. По экономическому смыслу похожи на банковский сберегательный вклад в тот же банк, но в отличие от денежных вкладов сертификат нельзя пополнить, пролонгировать или погасить частично. Процентные риски одинаковы.

Чеки — разновидность банковских ордерных ценных бумаг, являются поручением банку выплатить указанную в них сумму. Выдать чек может физическое или юридическое лицо, имеющее открытый банковский счёт и право распоряжаться денежными средствами. Держателю чека при предъявлении выплачивается или перечисляется определённая сумма. В 1992–94 гг. государство выпускало ещё одну разновидность чеков — приватизационные.

Закладные — вид документарных ценных бумаг. Удостоверяет, что владелец закладной передал в залог определённое имущество.

Инвестиционные именные паи подтверждают права держателя пая на долю имущества, которое является частью паевого инвестиционного фонда. Владельцы инвестиционных паёв получают право в любое время погасить их.

Фьючерсы — производные инструменты, подтверждают обязательство приобрести (и продать) товар в будущем по цене, которая зафиксирована сегодня. При заключении срочного контракта ничего не продаётся и не покупается. Речь идёт только о будущем обязательстве. Цена фиксируется на дату приобретения контракта, при этом продавец обязуется продать, а покупатель купить товар по указанной в договоре стоимости. Перекупаться фьючерс может сколько угодно раз.

Опцион напоминает фьючерс. Здесь также заключается контракт, по которому покупатель берёт на себя право купить, а продавец продать какой-либо товар по фиксированной цене. Но в отличие от фьючерсного контракта, для держателя опциона речь идёт о праве, а не обязанности. Опцион выполняют, если он будет выгодным. А вот для продавца опциона его выполнение обязательно. Поэтому при выпуске опциона покупатель выплачивает премию. Допустим, цена акции Х сегодня 1 руб. Выпущен опцион на право покупки Х по цене 1,2 руб. и сроком обращения месяц. Премия 20 коп. Прошёл 1 месяц, цена акции Х 1,3 руб. Опцион предъявлен к оплате. Продавец опциона терпит убыток 10 коп. на каждую акцию, но этот убыток перекрывается премией, так что продавец по итогам заработал 10 коп. на каждой акции.

Профессионалы на биржах выстраивают целые системы из комбинаций фьючерсов и опционов. Таким образом они «улавливают» возможности для получения прибыли при самых разных вариантах движения цен. Игра случайного человека на одном контакте «на удачу», как правило, приводит к потере вложенных средств.

Своп выступает разновидностью договора о проведении обмена финансовыми активами или платежами согласно условиям, указанным в контракте. Основное преимущество свопа — снижение рисков.

На финансовом рынке действуют и другие виды ценных бумаг. Все они имеют общие признаки и отличия, поскольку в каждой есть хотя бы один новый элемент.

Методы оценки ЦБ (ценных бумаг)

Оценка осуществляется с целью определения рыночной стоимости для получения кредита, совершения сделок купли/продажи активов, установления размера уставного капитала. Методик по вычислению реальной цены несколько. Выбор метода зависит от поставленных задач. Каждый включает анализ информации, позволяющий определить рыночную цену ЦБ.

Все методики можно разделить на три основных группы: доходная, затратная, сравнительная.

К популярному относится сравнительный подход, использующий методы:

- сделок, когда изучается стоимость аналогичных компаний, пакетов ценных бумаг. В сравнение включается цена пакета, а не единичной бумаги;

- капиталов — метод основан на использовании цен, имеющихся на открытых рынках. Для сравнения берётся цена покупки одной акции;

- отраслевых коэффициентов, когда берутся рекомендуемые соотношения цен и нескольких финансовых параметров.

При оценке портфеля учитываются следующие критерии:

- стоимость аналогов;

- спрос и предложения;

- ликвидность;

- доходность;

- надёжность;

- особенности эмитента.

Для оценки рекомендуется обращаться в специализированные компании, работающие на данном рынке.

Стоимость ценных бумаг

Стоимость актива — это рыночная характеристика, денежный эквивалент его свойств, возможностей с учётом целей и методов оценки. Во многом стоимость зависит от соотношения спроса и предложения. В процессе эмиссии стоимость является величиной расходов на выпуск и размещение, при покупке оценивается будущий доход, при конвертации — цена замещения актива.

Основные виды оценки стоимости

Номинальная стоимость указывается в сертификате или в проспекте эмиссии. Определяется при выпуске фондовых активов в обращение после решения учредителей. Это постоянная величина. Законодательство запрещает размещать акции по цене ниже номинальной. Однако даже при первичном размещении на официальном фондовом рынке акции могут от неё сильно отклоняться (в большую сторону). На вторичном фондовом рынке цена никак не привязана к номинальной стоимости — может быть как больше, так и меньше. В РФ есть немало АО, созданных в результате приватизации. Номинальная их стоимость была выражена в твёрдых советских рублях, а в дальнейшем прошла деноминацию. Так что реальная цена таких акций может быть буквально в тысячу раз больше обозначенного денежного номинала.

Рыночная — цена, складывающаяся исходя из спроса и предложения. Это стоимость, по которой можно продать рыночные активы.

Балансовая стоимость — один из наиболее стабильных типов. Является ценой актива по данным бухгалтерского баланса. Грубо говоря, это величина чистых активов компании, делённая на число акций.

Внутренняя или действительная стоимость отражает цену, которую должен был бы иметь актив, если учитывать все факторы, влияющие на его оценку. Например, прибыль, перспективы и т. д. Это настоящая цена, которая отражает ряд экономических показателей. Зачастую её называют справедливой. В идеале рыночная стоимость должна быть близка к внутренней.

Ликвидационная – показывает размер компенсационной выплаты, которую может получить владелец при ликвидации компании, выпустившей ценную бумагу.

Разные виды стоимости используются с учётом конкретной ситуации. Так, для торговли на рынке используется рыночная цена, а если актив практически не торгуется, применяется внутренняя стоимость.

Эмиссия ценных бумаг, этапы

Эмиссия обеспечивает размещение ценных бумаг. Проходит по определённой процедуре. Её основная цель — получить дополнительные средства. В результате выпуска эмиссионных ценных бумаг происходит увеличение уставного капитала акционерных обществ.

Эмиссия бывает первичной и дополнительной. Первичная — первый выпуск ценных бумаг, последующая является дополнительным размещением.

Дополнительную эмиссию не следует путать со вторичным размещением акций. При вторичном размещении акционеры — как правило, учредители — продают свои ценные бумаги широкому кругу лиц. Уставный капитал при вторичном размещении не растёт, все деньги от продажи поступают продавцам акций, самому же АО не достаётся ни копейки.

Этапы эмиссии

- Принимается решение.

- Утверждается.

- Регистрируется выпуск.

- Размещаются бумаги.

- Производится государственная регистрация.

Примечание. Сегодня в России регистрацию отдельных выпусков облигаций можно проводить не в государственных органах, а непосредственно на бирже. Такие эмиссионные долговые ценные бумаги так и называются — «биржевые облигации».

Теоретически биржевые облигации менее надёжны, чем облигации, прошедшие госрегистрацию. На практике в состоянии дефолта могут оказаться как те, так и другие.

При проведении эмиссии кредитных организаций процедура регулируется банковским законодательством РФ и Банком России. В процессе эмиссии ЦБ РФ может составляться проспект ценных бумаг с последующей регистрацией. Регистратор ведет реестр — электронный или в бумажной форме, он нужен для учёта ценных бумаг.

Депозитарии

Участник рынка, ведущий учёт прав собственников ценных бумаг, называется депозитарием. Он же работает с цифровыми активами. Депозитарий ведет спецсчета, отмечает право собственности юридических и физических лиц, работает только с ценными бумагами.

Типы депозитариев

Расчётный — фиксирует сделки и права на активы. В настоящее время в Российской Федерации функционирует более 250 таких компаний.

Как это работает. Сергей купил акции Сбербанка. Это значит, что кто-то их продал, например, Евгений. У Сергея и Евгения есть депозитарии. Они вносят операции в свои реестры владельцев ЦБ. В результате акции Евгения списываются с его счёта, зачисляются на счёт Сергея.

Специализированный, учитывающий имущественные права, включая ценные бумаги. Работает с ПИФами, акционерными фондами и т. д. К дополнительным функциям относится уведомление ЦБ о нарушениях. На сегодня в России работает порядка 25 специальных компаний.

Центральный, обрабатывающий всю информацию рынка в режиме одного окна. Его основная задача — обеспечить прозрачность сделок, максимально уменьшить риски, повысить надёжность рынка. В Российской Федерации существует только одна такая компания.

Депозитарии обязаны работать в рамках действующего законодательства, сдавать отчёты, получать лицензии, раскрывать информацию, если данное требование установлено законом.

Права, закрепляемые ценными бумагами

Владельцы имеют право требовать денежные средства, принимать участие в управлении компанией, получать часть прибыли, товары в собственность или в залог, а также право ими распоряжаться. Права владельца ЦБ — собственника или держателя залога — зависят от типа актива.

Реквизиты ЦБ

Сертификат должен содержать ряд обязательных реквизитов. Условно их можно разделить на 2 группы:

Технические. Реквизиты включают технические данные: номер, адрес, а также подписи, печать и другую информацию.

Экономические. Такой сертификат подтверждает срок действия документа, номинал, права, кто несёт денежные обязательства и т. п. Отсутствие любого из обязательных по законодательству реквизитов лишает актив статуса.

Ставки по привилегированным акциям

Владельцы привилегированных акций получают ряд льгот:

- Часть прибыли компании в виде получения дивидендов в первоочерёдном порядке. Выплата дохода может быть установлена или как фиксированная к номиналу акции (например, 4%), тогда дивиденд не зависит от того, сколько заработала компания.

- Второй вариант – определяется алгоритм расчёта дивиденда и прописывается в уставе и проспекте эмиссии. Например, в АО ¼ всех акций — привилегированные. В Уставе сказано, что дивиденд по ним определяется как 10% чистой прибыли, поделённой на число привилегированных акций.

Ставки по привилегированным акциям (алгоритм расчёта) — величина постоянная. Акции же существуют, пока компания-эмитент действует. Поэтому определять их нужно осторожно. Например, в период высокой инфляции частные инвесторы не хотят покупать ценные бумаги с низкой ставкой. А если выпустить привилегированные акции с высокой ставкой, то через несколько лет, когда ставки на кредитном рынке упадут, может оказаться, что АО тратит слишком много на выплаты держателям привилегированных акций.

Исключение составляют ситуации, когда зафиксирован убыток за отчётный период; права на долю имущества компании при его ликвидации в приоритетном порядке до того, как его начнут делить между владельцами обычных акций.

Но данный актив лишает владельца права управлять компанией, голосовать на собраниях акционеров. Если компания не может гарантировать привилегии, владельцу предоставляется право голоса.

Бездокументарные ценные бумаги

Бездокументарные ценные бумаги не имеют физической формы. Права по данным активам фиксируются записью на спецсчетах. По своим свойствам они аналогичны документарным, но не требуют физического представления.

Ряд ценных бумаг в современной России существует только в бездокументарной форме. Например, все акции в РФ именно бездокументарные. Инвесторы получают только выписки со счетов, которые сами по себе не являются ценными бумагами.

Ценные бумаги в контексте законодательного регулирования России

Законодательство Российской Федерации регулирует рынок ценных бумаг. Основные документы:

- Гражданский кодекс РФ (гл. 7),

- Федеральный закон «О рынке ценных бумаг» № 39,

- ФЗ. Федеральный закон «Об акционерных обществах». В нормативные документы могут вноситься изменения, дополнения. Для ознакомления с действующей редакцией рекомендуется использовать документы, размещённые на правовых порталах.

Как купить ценные бумаги?

Для приобретения акций можно идти на фондовый рынок. Компании действуют через посредников — инвестиционные банки, например. Физическое лицо самостоятельно торговать на фондовой бирже не может. Для покупки акций необходимо обратиться к брокеру, который совершит сделку по поручению своего клиента и на его деньги. С брокером заключается договор, он открывает спецсчёт, куда зачисляются средства. Деньги можно внести через банковскую карту, со счёта (если есть договор банковского обслуживания, открыт счёт), через кассу брокера. Обычно условия, комиссия, способы пополнения счетов указаны на сайте брокерской компании. Торговля доступна через специальные приложения, которые устанавливаются на компьютер или мобильное устройство.

Выбирайте брокеров с лицензией. Проверить наличие действующей лицензии можно на сайте Центрального Банка РФ.

На внебиржевом рынке фондовых инструментов можно действовать непосредственно, без брокера. Например, вы хотите купить акции Н-ского завода у его работника. Находите акционера, идёте с ним к регистратору, самостоятельно заполняете все анкеты, составляете договор, подаёте поручение на перевод ценных бумаг со счёта на счёт. Без опыта сделать это сложно, но грамотный человек найдёт выход. На биржевом рынке существуют специфические риски: например, продавца могут обмануть, не заплатить. Или продавец может получить несколько выписок и продать одни и те же акции нескольким покупателям.

Как пользоваться и получить доход?

Финансовые инструменты позволяют получать дивиденды (пассивный доход), с их помощью реально накопить на крупную покупку, обеспечить привычный образ жизни на пенсии. Инвестировать может каждый, включая использование специализированных инвестиционных сервисов от ведущих банков страны. Нужно лишь найти своего брокера. Можно взять активы с низким риском и получать небольшой доход или рискнуть ради большей прибыли. Инвестировать можно практически с любой суммы. Многие брокеры принимают даже тысячу рублей. Но для стабильного дохода лучше войти минимум с 30 тысячами. Однако надо понимать: чудес в инвестициях не бывает. Получив доход в 20% за год (это в два с лишним раза выше, чем от депозита) от 30 тыс. руб., вы получите в абсолютном значении всего 6 тыс. руб. Вряд ли эта сумма радикально способна изменить чью-то жизнь.

Выбрать можно и готовое решение — подобранный пакет акций, сформированные профессионалами стратегии, или торговать самостоятельно, отдавая поручения брокеру.

3.6

Рейтинг статьи 3.6 из 5

Акция

Ценная бумага, которая позволяет стать совладельцем компании и получать часть ее прибыли

Акция — это ценная бумага, которая позволяет получить часть прибыли компании или долю при разделе ее имущества.

Акции выпускают эмитенты — банки и компании, которым нужно привлечь деньги для развития бизнеса. Выпуск акций на рынок называется эмиссией. Когда акцию покупает физическое или юридическое лицо, оно становится акционером, то есть совладельцем бизнеса.

Рассказываем, какие бывают акции и как на них зарабатывать.

Какие бывают акции

Существует несколько типов акций. Решение о том, какие акции выпустить, компании принимают сами — это зависит от потребностей бизнеса.

Акции различаются по разным критериям — дальше расскажем о каждом подробнее.

По объему прав. Бывают обычные и привилегированные акции: оба вида позволяют получать прибыль, но дают разные права.

Обычная акция дает держателю право участвовать в управлении компанией. От того, каким процентом от количества всех акций он владеет, зависят его возможности:

Доходность по обычным акциям ниже, чем по привилегированным. А в некоторых случаях компания может вообще не выплачивать дивиденды — например, если она сейчас в убытке.

Привилегированная акция дает держателю ограниченное право голоса. При этом неважно, сколько у него таких бумаг. Например, держатель может голосовать при заключении крупной сделки, слиянии или поглощении. У привилегированных акций всегда есть фиксированный дивиденд — его размер устанавливают при выпуске акции и он остается неизменным.

Если компания обанкротится, то выплатит дивиденды сначала держателям привилегированных акций, а потом тем, у кого обычные.

Привилегированные акции делятся на два вида — кумулятивные и конвертируемые. Если компания временно не выплачивает дивиденды, держатели привилегированных акций могут получить дополнительные права в зависимости от их вида:

Обычные акции дают больше прав на управление деятельностью компании, а привилегированные — более высокий приоритет в получении денег.

По стадии выпуска. Размещенные акции — это бумаги, которые уже купили. Их общая стоимость равна уставному капиталу компании. Организация может выпустить дополнительные акции, если это прописано в учредительных документах. Их называют объявленными.

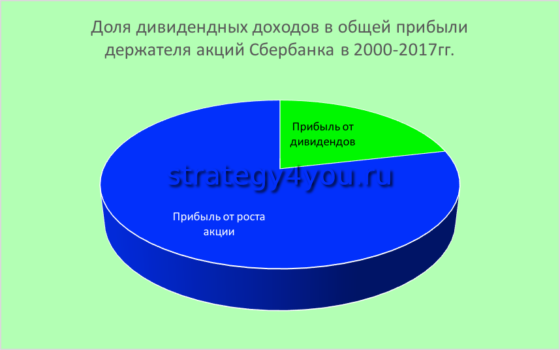

Как зарабатывать на акциях

Есть два способа зарабатывать на акциях:

Получать дивиденды. Когда инвесторы покупают акции, они обращают внимание на ее дивидендную доходность — это отношение дохода к цене акции.

Дивидендную доходность считают : иногда считают отношение дивидендов к текущей цене акции, а иногда к уплаченной. Если учитывать текущую цену, доходность считают так:

Если дивиденды по акции к концу года составили 15 ₽, а ее текущая цена — 200 ₽, дивидендная доходность составляет: 15 / 200 × 100 = 7,5%.

Компания сама решает, когда она будет выплачивать дивиденды. Обычно выплаты назначают ежеквартально, раз в полгода или раз в год. В России чаще выплачивают дивиденды по итогам года, а большинство компаний Европы — раз в квартал.

Доход с дивидендов небольшой, а прибыль не гарантирована. Если компания в отчетном периоде останется в убытке или возникнет риск банкротства, она не будет выплачивать дивиденды.

Зарабатывать на курсовой разнице акций на фондовой бирже. Цены на акции постоянно меняются. Инвесторы покупают акции и ждут, когда они будут стоить дороже, чем в момент покупки. Или наоборот: продают акции дешевле, чем покупали, если есть предположения, что цена снизится еще сильнее.

Чтобы участвовать в торгах, пользуются услугами фондовых брокеров: обычных граждан к торгам на бирже не допустят. Акционер, который хочет заработать на курсовой разнице, становится трейдером. Трейдеры могут полностью доверить брокерам управление своими акциями или решать самостоятельно, какие сделки заключить.

Все сделки по акциям совершает брокер, но от лица трейдера. За это он берет процент от сделки. Размер комиссии определяют индивидуально, но обычно сумма не превышает 1%.

Источник

Что такое акции?

Акции компаний — один из видов инвестиций на бирже, который больше всего подходит для частных инвесторов. И хотя они несут в себе по определению более высокий уровень риска, чем вклады в банк или приобретение долговых ценных бумаг, тем не менее, на них стоит обратить самое пристальное внимание тем, кто хотел бы получить прибыль на свои деньги.

Что такое акция

Акция — это ценная бумага, представляющая собой долевой инструмент. Инвестор, покупающий акции, становится совладельцем предприятия, в которое он вкладывает свои деньги.

Акции бывают двух видов: обыкновенные и привилегированные, в зависимости от объема прав, которые они дают своим владельцам.

Обыкновенные акции

Обыкновенные акции обеспечивают инвестора долей в доходе, а кроме того, предоставляют возможность участвовать в управлении компанией через голосование на собираемом раз в год общем собрании акционеров.

К сожалению, в ряде стран актуальна поговорка: владелец 50 процентов плюс одна акция имеет все, а остальные — ничего. Но все же это крайний случай. Который, к тому же, не предусмотрен законодательно. Как правило, несмотря на то, что одна акция — это один голос на общем собрании, тем не менее, права владельцев небольших пакетов в той или иной степени защищены.

Привилегированные акции

В отличие от обыкновенных, привилегированные акции право голосования на собрании акционеров по умолчанию не предоставляют. Зато у инвестора есть преимущественная возможность — получить дивиденды раньше и зачастую в большем объеме, чем по акциям обыкновенным.

В ряде случаев, если компания на протяжении нескольких лет не делится своими доходами с инвесторами, владельцы привилегированных акций могут получить право участия в общем собрании собственников.

Законодательством может быть предусмотрена обязательная выплата дивидендов по привилегированным акциям, что на самом деле, противоречит их экономической сущности.

Соотношение цен обыкновенных и привилегированных акций

Сложно сказать, кому это впервые пришло в голову, но будем считать, что на сегодня это традиция или сложившаяся практика. Профессиональные участники рынка ценных бумаг чаще всего предполагают, что справедливая цена привилегированных акций примерно равна половине стоимости обыкновенных.

Конечно, такое распределение весьма условно. Привилегированные акции могут выпускаться на совершенно разных условиях, что в обязательном порядке оговаривается в проспекте эмиссии.

Источник

Акция – что это такое (простыми словами): виды акций, какие бывают и их характеристики

Акция – это один из видов ценных долевых бумаг, которые предоставляют владельцу право получать часть чистой прибыли от деятельности акционерного общества (дивиденды) или часть имущества компании при ее ликвидации. Акции выпускают только юридические лица, у физических права создавать и распространять бумаги данного типа нет.

В то время, как недвижимость сама по себе ничего не производит, любой долговой инструмент ограничивается рынком кредитования, лишь реальный бизнес действительно способен давать высокую прибыль без вложений и манипуляций со стороны инвестора.

Общая номинальная стоимость акций по правилам равна сумме уставного капитала акционерного общества. В качестве инвесторов могут выступать физические/юридические лица, доля которых в капитале считается по отношению числа находящихся в собственности ценных бумаг к общему объему акций.

Грубо говоря, если компания акций всего выпустила 100 и физическое лицо владеет одной, то это больше (1%), чем владение 10 при условии выпуска компанией 10 000 (0.1%) акций. Именно поэтому при покупке акции учитывают как количество, так и долю от уставного капитала.

Часть годового дохода компания возвращает акционерам (инвесторам) в виде дивидендов – благодарности за предоставленную финансовую поддержку.

Риски акций

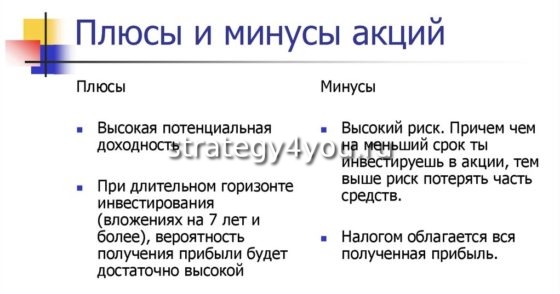

До того, как покупать или продавать акции, вкладывать средства в данный инструмент получения прибыли, необходимо изучить их достоинства и недостатки.

Основные свойства акций:

Акции дают владельцу два вида дохода:

Часто акции приобретают с целью получения влияния на компанию-эмитента, включения в состав акционерного сообщества, возможности принимать решения касательно дальнейшего развития и т.д.

Все плюсы и минусы акций как финансового инструмента определяются их свойствами.

Несколько рекомендаций тем, кто планирует приобрести акции:

Основные минусы

Дополнительные риски акций:

Основные плюсы

Собираясь приобрести акции, необходимо хотя бы примерно представлять, как выглядят риски, а также положительные стороны такого решения, и зачем столько людей в мире активно торгуют этим видом ценных бумаг. Поэтому, наряду с недостатками, стоит изучить и достоинства.

Основные преимущества акций:

При наличии в портфеле разных объемов акций компаний из тех или иных отраслей и умении грамотно ими управлять (продавать своевременно по максимальной цене, покупать по минимальной) можно обеспечить стабильно высокий доход.

Виды и их характеристика

Рассматривая данный тип ценных бумаг, понятие и виды, следует сразу разобраться с классификацией и особенностями. Видов акций сравнительно немного.

Привилегированные акции бывают:

По стадии эмиссии: размещенные акции и объявленные (эмитированные дополнительно, но не размещенные, их АО имеет право продать на рынке).

По эмитенту выделяют акции:

Обычные, привилегированные

Обычная акция – вид ценной бумаги, дающий право получать дивидендную прибыль в процессе работы и часть имущества при ликвидации компании. У акционера есть право посещать акционерные собрания, голосовать за решения.

Привилегированные акции предполагают отсутствие права голоса в обмен на определенные преимущества (чаще всего это твердый фиксированный размер дивидендов, не зависящий от уровня прибыли компании).

Размещенные, объявленные

Объявленные же акции – это те, что АО размещает в дополнение к уже выпущенным для увеличения капитала. Решения о выпуске таких ценных бумаг принимаются лишь на акционерных собраниях и количество акций данного типа не может быть неограниченным.

Казначейские, квазиказначейские

Казначейские акции – те, что раньше были размещенными, находились во владении акционеров, а потом АО их выкупило обратно. В голосованиях и распределении дивидендов такие ценные бумаги участия не принимают.

Квазиказначейские акции представляют собой казначейские акции, перемещенные АО на баланс дочерней компании. Они позволяют материнской компании осуществлять контроль посредством получения права голоса.

Кумулятивные

Кумулятивные акции – это обычные ценные бумаги, которые используются для оплаты дивидендов. Часто такой метод выбирают в кризисные времена для компании.

Существуют кумулятивные привилегированные акции – они дают гарантию на получение дивидендов даже при условии, что в текущий период они выплачены не были. То есть, АО берет обязательства в будущем решить финансовые проблемы и компенсировать дивиденды держателю.

Портфельные

Портфельные акции – это все разновидности ценных бумаг, составляющие портфель. Исключением могут быть казначейские/квазиказначейские бумаги, так как они к инвестору не поступают априори.

Инвестор, как правило, самостоятельно определяет ликвидность акций, рассчитывает их общую прибыль.

Другие виды

Рассматривая акции и изучая, что это такое, важно вспомнить и остальные типы ценных бумаг.

Какие еще бывают акции:

Что такое акции компании и зачем они нужны

Если объяснять, что такое акция простыми словами, то это ценная бумага, обеспечивающая владельцу процент от дохода компании и определенные права в ее управлении.

Право голоса имеет значение, так как именно акционерный состав решает, как быть с компанией – реорганизовать, развивать, ликвидировать, направить прибыль на развитие или выплату дивидендов и т.д.

Но следует помнить, что право участвовать в принятии решений зависит от доли акций – если у инвестора есть всего 1-2%, то он практически не влияет на работу компании, если же есть 50% + 1 – имеет неограниченные права.

Эмиссия акций возможна после соответствующего решения акционеров/учредителей. Процедура проводится по закону и с соблюдением строгих правил, касающихся таких аспектов: решение, подготовка/регистрация, публикация информации, регистрация выпуска государством, размещение, отчет про итоги, добавление изменений в устав.

Первичная эмиссия обычно имеет место при учреждении АО или выпуске нового вида бумаг. Размещают по открытой/закрытой подписке, посредством обмена на выпущенные раньше бумаги (облигации, например). Вторичная эмиссия дает возможность владельцам акций право в первую очередь выкупить бумаги пропорционально доле (чтобы избежать размытия пакета).

Типы акций

Основные виды акций были перечислены выше, но можно еще вспомнить одну интересную классификацию, которая также имеет право на существование.

Классификация акций по инвестиционной привлекательности:

Тут стоит отметить, что одни и те же акции одновременно могут относиться к разным типам, что обязательно нужно учитывать при составлении портфеля.

Как зарабатывать с помощью акций

Дивиденды

Дивиденды выплачиваются с чистой прибыли предприятия – суммы, которая осталась после выплаты всех зарплат, задолженностей, налогов и т.д. Размер дивидендов считают на совете директоров по итогам завершившегося финансового года (иногда – 3/6/9 месяцев), потом дают на рассмотрение собранию акционеров.

Выплаты дивидендов осуществляются в соответствии с условиями по уставу или решению акционеров.

Лицо, которое представляет интересы инвестора (это номинальный держатель, внесенный в реестр доверительный управляющий), получают сумму в течение 10 дней с указанного момента путем зачисления на банковский счет или почтовым переводом.

Курсовая разница

Это неплохое время для покупки, но плохое – для продажи. Через 3-6 месяцев цена возвращается к прежней отметке (при условии стабильной работы компании, отсутствия кризисов и т.д.).

Преимущества акций перед банковскими вкладами

Акции обладают определенными преимуществами и недостатками, а также целым рядом особенностей, выделяющих их среди других видов ценных бумаг. Актуальна покупка акций и в качестве сохранения средств как альтернатива вкладу в банке.

Почему акции лучше вклада в банке:

Акции – это прекрасный способ вклада средств и заработка. При условии изучения всех тонкостей и выбора перспективных компаний можно обеспечить стабильно высокий доход, создав постепенно большой портфель и сведя риски к минимуму.

Источник

Что такое акция – в чем особенности этого типа ценных бумаг, чем акции отличаются от облигаций и стоит ли вкладывать в них деньги

Эмиссионная ценная бумага, которая дает право на часть имущества компании и часть ее прибыли.

Когда заходит речь об инвестициях в ценные бумаги, большинство людей сразу думают об акциях. Это не случайно, потому что данный тип ценных бумаг обладает самой большой перспективностью в сравнении со всеми остальными и может приносить колоссальные прибыли.

В этой статье я расскажу вам о том, что такое акция на финансовом рынке, какие есть типы акций и чем акции отличаются от прочих инвестиционных инструментов. Читайте до конца – ближе к заключению я порекомендую хорошие бесплатные книги и курсы по вложениям в акции.

Что такое акция

Давайте разбирать ее суть по элементам.

Ценная бумага

Это «бумага», потому что акции особым образом печатаются на бумаге. Сейчас этот процесс, конечно, модернизирован, люди редко выкупают акции именно в бумажном виде. Но тем не менее.

Эта бумага «ценная», потому что дает право своему владельцу на «часть компании».

У меня есть станки для выпуска изделий из дерева. Все станки стоят 100 000 рублей. Я решаю выпустить акции. Суммарная стоимость акций не может превышать стоимость моего бизнеса. Если я выпускаю сто акций – каждая из них будет стоить не больше 1000 рублей. 1000 рублей * 100 акций = 100 000 рублей (стоимость моего бизнеса).

Вы купили у меня 10 акций, вложили 10 000 рублей. Как только вы это сделали, мой бизнес закрылся. Просто вот закрылся и все. Станки распродаются, превращаются в 100 000 рублей. После их распродажи вы получаете назад свои 10 000 рублей, потому что вы приобрели 10 акций из 100 выпущенных, то есть получили право на 10 % моей компании.

Таким образом акции обладают реальной ценностью. Покупая их, вы покупаете долю в бизнесе. Если бизнес закроется – вы получите часть денег, которые останутся после его ликвидации.

Дает право на процент дохода компании

Если через акцию вы «выкупили» часть компании, то логично, что доход от этой части компании принадлежит вам.

У меня десять станков общей стоимостью 100 000 рублей. Я выпустил сто акций, по тысяче рублей каждая. Вы купили десять из них. То есть вы как бы купили один станок. Получается, вы имеете право на 10 % прибыли компании, то есть на ту прибыль, которую принесет купленный станок.

Дает право на управление компанией. Если вы вносите свои деньги в компанию, значит вы имеете право управлять этими деньгами, вы имеете право знать, как и на что они тратятся.

Вы купили 10 % моих акций, как будто бы купили один станок. Я решаю (по своим каким-то причинам) производить с помощью этого станка в два раза меньше продукции. Дохода, соответственно, с него тоже будет в два раза меньше. Вы говорите: «А с чего это вдруг?! Запускайте на полную и пусть деньги качает!»

Вы имеете право так высказаться, потому что вы – акционер, вам принадлежит часть моей компании.

Поскольку акции покупают разные люди и в разном количестве, в акционерных обществах есть «Совет директоров». Это когда держатели акций собираются и решают, как развивать компанию дальше. Они выносят на обсуждение разные вопросы, а потом голосуют.

Чем больше у человека акций, тем сильнее его голос. И тем активнее он может влиять на развитие бизнеса.

Акция – это ценная бумага. Она позволяет:

Это общая информация об акциях. Теперь давайте погрузимся в детали, познакомимся с двумя основными типами данных ценных бумаг.

Обыкновенные и привилегированные акции

Обыкновенные акции позволяют вам голосовать на собрании акционеров. Держатели привилегированных акций на таких собраниях не голосуют.

Но «привилегированность» привилегированных акций в том, что их держатели имеют «привилегированное» право на дивиденды. И на часть имущества, которое останется после банкротства фирмы.

Моя компания погрязла в долгах и обанкротилась. Когда все мои станки были проданы, денег было выручено всего 10 000 рублей. Остальное ушло на расплату с кредиторами. Если у вас 10 привилегированных акций, то вы как раз получите 10 000 рублей. А держатели обыкновенных акций не получат ничего.

Но если у вас обыкновенные акции, вы можете голосовать на собрании акционеров. И если акций у вас много, – вы можете вообще диктовать компании свои условия.

Держатели привилегированных акций могут голосовать в одном-единственном случае. Если «обыкновенники» решили не платить никому дивиденды. То есть решено было всю прибыль компании заново вложить в бизнес, чтобы через какое-то время получить в разы больше прибыли.

Привилегированные акции можно поделить на три группы:

Обыкновенные акции почти всегда стоят дороже, чем привилегированные. Потому что право на управление компанией ценится выше, чем право на фиксированные дивиденды.

Какой может быть стоимость акции

Номинальная. Это та стоимость, которая рассчитывается исходя из стоимости имущества компании. Например, у меня есть станки на 100 000 рублей, я выпускаю сто акций. Номинальная стоимость каждой из них не может быть больше 1000 рублей.

Эмиссионная. Это цена, которая будет установлена для акционеров. Она иногда бывает равна номинальной, иногда бывает больше. Такое случается по разным причинам. Если эмиссионная стоимость больше номинальной – образуется «эмиссионный доход».

Рыночная. Когда акции начинают продаваться на рынке (на фондовой бирже), их цена постоянно меняется. Она может резко расти и резко снижаться. Это логично. Ценность акции ведь зависит от того, какие есть перспективы у компании. Если есть основания полагать, что доход компании вырастет через год в сто раз – естественно, никто не будет продавать акции такой компании. А если и будет – то за цену, которая в сотни или тысячи раз превышает эмиссионную.

На основании постоянно меняющихся спроса и предложения как раз и формируется рыночная цена.

Что влияет на рыночную цену акции

Давайте подробнее разберем основные факторы.

Политика

Этот фактор касается как компаний внутри государства, так и тех, которые работают на международном уровне. Например, если Евросоюз накладывает санкции на Российскую Федерацию, акции российских компаний международного уровня будут падать в цене. Особенно это касается тех компаний, сферы деятельности которых как раз попадают в санкционный список.

Из популярных российских компаний хочется здесь отметить Газпром. Цены на его акции очень чувствительны к политическим настроениям.

Еще один момент. Политические потрясения могут снижать в целом курсы акций всех компаний государства. Если в стране начинается революция – неизвестно, что будет с бизнесом, уцелеет ли он вообще. Скорее всего, инвесторы попытаются продать часть своих акций, чтобы вернуть вложенные деньги и не лишиться их. Получится большое предложение и низкий спрос. Как следствие – цены рухнут.

Курсы валют

Если зарубежная компания продает свои товары в России, и доллар/евро или другие валюты начинают резко дорожать к рублю, то цена зарубежных товаров станет слишком высокой для российского потребителя. Продажи компании упадут, доходы снизятся. Может быть, компании вообще придется уйти с российского рынка. Это обязательно скажется на курсе ее акций.

Степень влияния на курс зависит от того, насколько много продукции сбывается в РФ. Если ее немного в сравнении со сбытом в Европу или другие страны, то курс пошатнется не сильно. А если жители России – основные потребители для компании, то акции подешевеют очень серьезно.

Модернизация

Многое зависит и от того, как развивается компания. Если она найдет средство производить свой товар экономнее, чем конкуренты, она сможет вытеснить всех конкурентов с рынка. Естественно, ее акции взлетят в цене.

Общее состояние экономики

Если экономика переживает стадию кризиса, общая платежеспособность населения падает. Люди зарабатывают меньше денег и меньше их тратят. Следствие – доходы компании снижаются. Курсы акций снижаются вслед за ними.

На экономику могут влиять и такие глобальные факторы как, например, пандемия коронавируса. Которая особенно сказалась на туристических фирмах, компаниях, которые осуществляют авиаперелеты, сфере развлечений и пр.

Как зарабатывать на акциях

Первый способ – инвестировать, чтобы получать пассивный доход в виде дивидендов. Принцип простой – вы покупаете акции компаний и ежегодно (или ежеквартально) получаете с них дивиденды. Как акция меняется в цене – вам без разницы.

Второй – спекулировать. Вариантов спекуляции два: можно зарабатывать на росте цены акции и на ее снижении.

Заработок на росте курса

Тут все просто. Вы анализируете рынок и отбираете бумаги, которые, по вашему мнению, должны вырасти в цене. Покупаете их и ждете. Когда цена подрастает, вы продаете эти ценные бумаги и разницу кладете себе в карман.

Я купил 100 акций по 100 рублей и стал ждать роста ее курса. Прошло полгода. Акция подорожала в цене на 100 рублей и стала стоить 200 рублей. Я продал половину своих акций и получил 5 000 рублей прибыли. Вторую половину решил пока не продавать.

Прошло еще полгода. Акции снизились в цене на 50 рублей. Я решил продать оставшиеся 50, чтобы не волноваться. С продажи 50 ценных бумаг я получил прибыль в размере 2 500 рублей.

Общий доход от спекуляций составил 7 500 рублей.

Заработок на снижении курса

Это происходит так. Есть брокер – компания, у которой имеются акции других компаний. Я иду к этому брокеру и беру у него на какое-то время несколько акций. С обязательством вернуть их в будущем.

Иду на фондовый рынок. Рыночная стоимость взятых мною акций – 100 рублей. Я продаю их по 100 рублей. Проходит какое-то время. Цена акций снижается до 50 рублей. Я откупаю свои акции назад, но уже не по 100 рублей, а по 50. Откупаю и возвращаю назад брокеру.

В результате с каждой акции я оставляю себе 50 рублей прибыли.

Как предсказывать изменения курса акций

Чтобы зарабатывать на спекуляции акциями, надо понимать, какая акция подорожает, а какая подешевеет. Чтобы это понять, надо анализировать рынок. В анализе выделяется два больших направления.

Технический анализ

Это когда трейдер (человек, который пытается заработать на изменении курса финансового инструмента) смотрит историю цен и строит прогноз на ее основании. История цен отображается на графиках, поэтому специалисты по технической аналитике разными способами изучают эти самые графики.

В теханализе выделяются вот такие направления:

Есть и другие, более мелкие. Например, анализ на основании инструментов Ганна, линий Фибоначчи и пр.

Технический анализ можно вести на любом временном интервале. На его основании можно покупать и продавать акции даже в течение нескольких минут.

Очень многие современные экономисты считают, что теханализ – пустая трата времени. Почему? Потому что графики с ценами видят все трейдеры. Абсолютно все.

Как можно рассчитывать на то, что вы «увидите» некий удивительный паттерн на графике и заработаете на нем миллион, а все остальные трейдеры «слепо» его проглазеют и потеряют деньги?

Как можно в 21 веке думать, что все вокруг дураки, а вы один умный?

Фундаментальный анализ

Фундаменталистам история цен вообще не важна. Они анализируют отчетность компании, ее финансовые цели и бюджет. Затем сопоставляют эти данные с текущей экономической ситуацией, уровнем развития отрасли, конкуренцией и другими параметрами. И на основании этого решают, как будет меняться цена на акции.

Фундаментальная аналитика рассчитана на долгосрочную биржевую игру, на удерживание акций в течение нескольких месяцев или даже лет.

Уоррен Баффет – величайший инвестор современности – считает, что фундаментальный анализ был актуален где-то до середины двадцатого века. Это было время, когда надо было садиться на поезд, ехать несколько часов в другой город, идти в здание нужной компании, запрашивать там отчетность и анализировать ее.

Сейчас все отчеты доступны онлайн. Добыть какую-то инсайдерскую информацию и сделать это раньше других биржевых игроков практически невозможно.

Какой напрашивается вывод? Нельзя спекулировать акциями и стабильно получать высокий доход. Да, в краткосрочной перспективе можно «угадать» и сорвать большой куш. Как в рулетке или в скачках. Но системного дохода от биржевой игры у вас никогда не будет.

Решение только одно – инвестируйте в акции, чтобы получать пассивный доход, а не спекулировать.

И будете счастливы.

Что еще надо знать об акциях

Отмечу несколько важных моментов.

Волатильность

Акции – высоковолатильный финансовый инструмент. То есть цены на них могут очень резко подскакивать вверх и также резко обрушиваться вниз.

С облигациями такого не происходит, потому что по облигациям их владельцы получают фиксированный доход, а доход с акций напрямую зависит от прибыли компании и может как расти, так и падать.

Ликвидность

Это высоколиквидный инструмент. Акции можно легко купить и (в большинстве случаев) легко продать. Вот недвижимость – не высоколиквидный инструмент, потому что квартиру вы можете продавать несколько месяцев и даже лет. И так и не продать.

Спрос на акции может упасть до нуля только в том случае, если в стране начинается война или какое-то аналогичное бедствие.

Хотя, даже в такой ситуации могут найтись инвесторы, которые будут скупать подешевевшие ценные бумаги в расчете на их рост в будущем. Так поступал, например, Джордж Сорос, который вкладывал в Россию в 90-е годы и в Украину, когда там начался государственный переворот.

Дивиденды

Дивиденды снижают рыночную стоимость акций. После выплат дивидендов акционерам, стоимость ценных бумаг практически всегда обваливается. Это вполне объяснимо – выплата была сделана, а будет ли она сделана в следующий отчетный период – никто не знает.

Голубые фишки

Это слово пришло на фондовый рынок из казино. В казино фишки голубого цвета – самые дорогие. Голубыми фишками называют акции самых популярных компаний, которые несколько лет показывают устойчивый рост, демонстрируют постоянное расширение производства.

На данный момент голубыми фишками в РФ являются акции вот этих пяти компаний:

Но это не значит, что нужно слепо скупать акции именно Газпрома или Яндекса. Есть отдельные тонкости работы с каждой из них, например, как я уже писал выше, Газпром – компания очень политизированная, ее доходность напрямую зависит от политической ситуации и в России, и на международном уровне.

Контрольный пакет акций

Это когда человек покупает 50 % акций компании и еще одну акцию. В итоге у него оказывается больше ценных бумаг, чем у всех остальных инвесторов.

Что это дает? Возможность управления компанией. Какое бы решение ни было принято на совете директоров, владелец наибольшего количества ценных бумаг может его оспорить или вообще «заблокировать».

Контрольные пакеты обычно принадлежат владельцу компании, его семье или топовым менеджерам. Серьезные компании не будут спешить расставаться с контрольным пакетом ценных бумаг, чтобы не доверять управление «собой» кому попало.

Есть, однако, несколько решений, которые не может принять даже держатель контрольного пакета. Поговорим о них в отдельной статье.

Дата экспирации

Это день, когда происходят финансовые расчеты. На фондовом рынке так сложилось, что расчеты происходят через два дня после сделки.

Не буду вдаваться в тонкости этого процесса, но отмечу вот что. Если вы хотите получить дивиденды по акции, вы должны ее купить не менее чем за два дня до даты выплаты дивидендов. Тогда вы будете числиться владельцем акции на «дату экспирации» и спокойно получите свои деньги.

Сравнение акций с металлами и валютой

Как вы знаете, помимо фондового рынка есть еще два: товарно-сырьевой и валютный. На товарно-сырьевом продаются «контракты» на такие «товары» как нефть, сахар, хлопок, кофе, золото – короче, всякую всячину.

Есть инвесторы, которые считают, что надо обязательно вкладывать деньги в драгоценные металлы. Что инвестиции в золото, медь, платину и палладий – четыре самых популярных драгмета – обеспечивают стабильность инвестиционного портфеля. Они как бы гарантируют, что ваши деньги не обесценятся, не исчезнут из-за банкротства какой-нибудь фирмы.

Уоррен Баффет так не считает. По его мнению, когда инвестор покупает акцию, он покупает долю в компании. То есть покупает как бы «станки», которые приносят прибыль, покупает бизнес. Этот бизнес может «увеличивать» сам себя, постоянно расти.

Если инвестор покупает слиток золота – то все, что у него будет, – это слиток золота. Он не может «удвоиться», потому что это не бизнес. Это просто «кусок металла».

Фондовый рынок в долгосрочной перспективе постоянно растет. Да, на нем бывают кризисы, колоссальные спады, но он все равно растет. Потому что население Земли постоянно увеличиваются, потребности людей возрастают, им нужно все больше разных типов товаров, которые производит бизнес.

Результат – расширение бизнеса и постоянный рост фондового рынка, где бизнес котирует свои ценные бумаги.

Делать инвестиции в драгметаллы, конечно, можно. Например, с целью диверсификации портфеля. Но не стоит думать, что это прямо вот шикарная гарантия стабильности.

Был период, когда золото двадцать лет падало в цене. И все думали, что оно умеет только падать. А потом оно вдруг начало расти. И все удивились: «Вау, золото умеет расти!»

То же самое касается валюты. Если вы торгуете на валютном рынке Форекс, вы можете рассчитывать только на спекулятивный доход. Если угадаете правильно и цены пойдут в вашу сторону – получите прибыль, если нет – потеряете деньги.

Сами себя ваши деньги на Форексе увеличивать никогда не будут. Вот у вас были рубли, вы их обменяли на доллары – ну и что? У вас есть тысяча долларов, превратится ли она в две тысячи? Нет.

Как правильно покупать акции

В Российской Федерации акции можно покупать только через брокеров. Про брокеров я уже упоминал выше – они нужны для того, чтобы выполнять ваши указания на рынке. Например, вы говорите брокеру: «Купи мне тысячу акций Яндекса». Он идет на рынок, смотрит, продает ли кто-нибудь эту тысячу акций, и покупает ее. Когда вы говорите: «Продавай» – он их продает.

Брокеров фондового рынка много. Они все серьезно регулируются Центральным банком, поэтому угодить в «кухню», как на Форексе тут почти невозможно.

Не бойтесь банкротства брокера

Купленные вами ценные бумаги хранятся не у брокера. Они хранятся в так называемом «депозитарии». Так что если брокер по каким-то причинам перестанет работать – ваши ценные бумаги никуда не денутся. Не волнуйтесь.

Я рекомендую вам заглянуть на сайт брокера Финам и посмотреть все то, что он предлагает инвесторам. Там куча обучающих материалов, как платных, так и бесплатных. Можно даже приходить в офис компании и обучаться там.

А вообще, лучше сначала углубленно изучить мир акций, а потом уже покупать их. Тут я вам тоже могу кое-что посоветовать.

Полезные материалы по теме

Мое первое знакомство с инвестициями случилось на курсе «Личные финансы и инвестиции». Этот курс проводится на платформе онлайн-университета Нетология – очень серьезного проекта, с официальной лицензией на образование. Преподает Сергей Спирин – профессиональный инвестор.

Я вам очень советую ознакомиться с этим материалом.

В рамках курса вы узнаете о том, почему не стоит пытаться заработать на спекуляциях и почему не надо рассчитывать на пенсию от государства. Затем – о сути пассивного инвестирования и всех инструментах, которые для этой цели подходят.

Сергей расскажет вам про акции, облигации, паи инвестиционных фондов. Про то, как правильно «собирать портфель» из ценных бумаг с учетом доходности и риска, как анализировать результаты инвестирования и вносить коррективы в структуру портфеля.

Все объясняется простым языком, для новичков самое то.

Еще один хороший материал – записи онлайн-вебинаров от банка АкБарс. Я их тоже смотрю, но пока пересмотрел не все. Вот ссылка на первый вебинар.

Василий Блинов, который создал этот сайт, изучает инвестиции в Городе Инвесторов. Там есть бесплатные электронные книги для скачивания и есть платные курсы. Из бесплатных книжек я вам рекомендую вот эти три:

Скачайте их прямо сейчас и пробегитесь глазами. Это не Лев Толстой, в которого надо «вчитываться». Тут все просто и легко.

Из курсов посмотрите вот эти. Зайдите обязательно на странички и почитайте, о чем каждая программа. Даже если не купите сейчас – может быть, решите вернуться потом и будете знать, что именно вам нужно:

Если вы хотите зарабатывать спекулятивно – то вот моя подборка с курсами по трейдингу. Я начинаю ее с бесплатных материалов, которые изучал сам. Обратите внимание, курсы в подборке есть по всем сегментам рынка – по торговле ценными бумагами, валютой, контрактами на сырье, фьючерсами и форвардами.

Заключение

В этой статье я постарался объяснить вам, что такое акция на бирже. Справился ли я со своей задачей? Не получилась ли эта статья слишком громоздкой и сложной для восприятия?

Напишите свое мнение о тексте в комментариях. Скажите мне обо всех его недостатках, чтобы я мог исправить их в будущем.

«Закажите» в комментариях тему, которая вам интересна. Я стараюсь писать в первую очередь на те темы, которые важны и полезны читателям.

Источник

Что такое акции в обществознании экономика

Акция

Акция — это ценная бумага, которая позволяет получить часть прибыли компании или долю при разделе ее имущества.

Акции выпускают эмитенты — банки и компании, которым нужно привлечь деньги для развития бизнеса. Выпуск акций на рынок называется эмиссией. Когда акцию покупает физическое или юридическое лицо, оно становится акционером, то есть совладельцем бизнеса.

Выплаты, которые получают владельцы акций, называют дивидендами. Каждая компания сама определяет, как принимать решения о выплатах, когда и сколько денег выплачивать. Это значит, что если вы купите акции двух похожих, доход может быть разным. Как правило, чем больше акций у держателя, тем больше денег он получит.

Рассказываем, какие бывают акции и как на них зарабатывать.

Какие бывают акции

Существует несколько типов акций. Решение о том, какие акции выпустить, компании принимают сами — это зависит от потребностей бизнеса.

Акции различаются по разным критериям — дальше расскажем о каждом подробнее.

По объему прав. Бывают обычные и привилегированные акции: оба вида позволяют получать прибыль, но дают разные права.

Есть два вида акций по объему прав: обычные и привилегированные. Привилегированные могут быть кумулятивными и конвертируемыми

Обычная акция дает держателю право участвовать в управлении компанией. От того, каким процентом от количества всех акций он владеет, зависят его возможности:

- 1% — можно запросить информацию о списке всех акционеров; 2% — можно вносить кандидатуры в совет директоров или ревизионную комиссию, выносить вопросы на рассмотрение на акционерном собрании; 10% — можно требовать провести аудит компании и созвать внеочередное собрание акционеров; 25% + 1 акция — можно блокировать решения по реорганизации или ликвидации бизнеса; 50% + 1 акция — контрольный пакет. Он дает право принимать самостоятельные решения по вопросам, которые не требуют одобрения абсолютным большинством: например, выбирать стратегию развития компании; 75% + 1 акция — можно самостоятельно принимать решение по любым вопросам, включая реорганизацию бизнеса, его продажу или ликвидацию.

Доходность по обычным акциям ниже, чем по привилегированным. А в некоторых случаях компания может вообще не выплачивать дивиденды — например, если она сейчас в убытке.

Привилегированная акция дает держателю ограниченное право голоса. При этом неважно, сколько у него таких бумаг. Например, держатель может голосовать при заключении крупной сделки, слиянии или поглощении. У привилегированных акций всегда есть фиксированный дивиденд — его размер устанавливают при выпуске акции и он остается неизменным.

Если компания обанкротится, то выплатит дивиденды сначала держателям привилегированных акций, а потом тем, у кого обычные.

Привилегированные акции делятся на два вида — кумулятивные и конвертируемые. Если компания временно не выплачивает дивиденды, держатели привилегированных акций могут получить дополнительные права в зависимости от их вида:

- владельцы кумулятивных могут копить дивиденды и получить деньги позже; конвертируемые можно обменять на обыкновенные или кумулятивные.

Обычные акции дают больше прав на управление деятельностью компании, а привилегированные — более высокий приоритет в получении денег.

По стадии выпуска. Размещенные акции — это бумаги, которые уже купили. Их общая стоимость равна уставному капиталу компании. Организация может выпустить дополнительные акции, если это прописано в учредительных документах. Их называют объявленными.

Как зарабатывать на акциях

Есть два способа зарабатывать на акциях:

- получать дивиденды; зарабатывать на курсовой разнице акций на бирже.

Получать дивиденды. Когда инвесторы покупают акции, они обращают внимание на ее дивидендную доходность — это отношение дохода к цене акции.

Дивидендную доходность считают : иногда считают отношение дивидендов к текущей цене акции, а иногда к уплаченной. Если учитывать текущую цену, доходность считают так:

Если дивиденды по акции к концу года составили 15 ₽, а ее текущая цена — 200 ₽, дивидендная доходность составляет: 15 / 200 × 100 = 7,5%.

Компания сама решает, когда она будет выплачивать дивиденды. Обычно выплаты назначают ежеквартально, раз в полгода или раз в год. В России чаще выплачивают дивиденды по итогам года, а большинство компаний Европы — раз в квартал.

Доход с дивидендов небольшой, а прибыль не гарантирована. Если компания в отчетном периоде останется в убытке или возникнет риск банкротства, она не будет выплачивать дивиденды.

Зарабатывать на курсовой разнице акций на фондовой бирже. Цены на акции постоянно меняются. Инвесторы покупают акции и ждут, когда они будут стоить дороже, чем в момент покупки. Или наоборот: продают акции дешевле, чем покупали, если есть предположения, что цена снизится еще сильнее.

В феврале 2020 года акции Красного Октября выросли с 394,50 ₽ до 771 ₽ за два дня, а еще через день обрушились до 480 ₽. Те, кто продал акции на пике, смогли на этом заработать

Чтобы участвовать в торгах, пользуются услугами фондовых брокеров: обычных граждан к торгам на бирже не допустят. Акционер, который хочет заработать на курсовой разнице, становится трейдером. Трейдеры могут полностью доверить брокерам управление своими акциями или решать самостоятельно, какие сделки заключить.

Все сделки по акциям совершает брокер, но от лица трейдера. За это он берет процент от сделки. Размер комиссии определяют индивидуально, но обычно сумма не превышает 1%.

В феврале 2020 года акции Красного Октября выросли с 394,50 ₽ до 771 ₽ за два дня, а еще через день обрушились до 480 ₽. Те, кто продал акции на пике, смогли на этом заработать

Есть два вида акций по объему прав: обычные и привилегированные. Привилегированные могут быть кумулятивными и конвертируемыми

Зарабатывать на курсовой разнице акций на бирже.

Secrets. tinkoff. ru

08.10.2020 8:31:42

2020-10-08 08:31:42

Источники:

Https://secrets. tinkoff. ru/glossarij/akciya/

Экономический ⭐️ выбор: что это в обществознании, от чего зависит, основа и принципы, проблемы » /> » /> .keyword { color: red; } Что такое акции в обществознании экономика

Понятие экономического выбора — в чем суть

Понятие экономического выбора — в чем суть

Экономический выбор можно определить как поведение, наблюдаемое, когда люди делают выбор исключительно на основе субъективных предпочтений.

Цена — это денежная стоимость товара или услуги, она является общей мерой относительной нехватки товара или услуги. Экономический выбор включает в себя решения, принимаемые отдельными лицами, фирмами и/или правительствами о том, какие потребности и желания следует удовлетворять, а также какие виды товаров и услуг следует производить и покупать.

По крайней мере с XVII века это поведение было центральным интересом экономической теории (которая оправдывает термин «экономический выбор»), а также частой областью исследований в экспериментальной психологии.

Теория рационального выбора, также называемая теорией рационального действия или теорией выбора основана на предположении, что люди выбирают курс действий, который наиболее соответствует их личным предпочтениям.

Теория рационального выбора используется для моделирования процесса принятия решений человеком. В контексте микроэкономики она помогает экономистам лучше понять поведение общества с точки зрения индивидуальных действий, объясненных с помощью рациональности, в которой выбор является последовательным, поскольку он сделан в соответствии с личными предпочтениями.

Теория рационального выбора все чаще применяется и в других областях, включая эволюционную теорию, политологию и военное дело.

Актуальность вопроса, в чем суть проблемы выбора

Наука об экономическом выборе, похоже, находится на критическом этапе. Она уже давно вышла за рамки бихевиоризма в пользу психологического реализма. Теперь исследования показывают, к чему приводят наши чувства, мотивы, социальные ожидания и привязанности.

Они также играют важную роль в формировании наших экономических решений. Более того, наш экономический выбор и трудности, даже простое обращение с деньгами удивительным образом меняют эмоциональный опыт и самоидентификацию.

В последнее время интерес к тому, как поведенческие факторы влияют на экономические решения, перекинулся в биологическую сферу. Появилось междисциплинарное направление под названием «Нейроэкономика».

Возник ряд совместных проектов между психологами, нейробиологами и экономистами, и, хотя эта область все еще находится в зачаточном состоянии, многие исследователи предсказывают, что изучение того, как мозг ориентируется в экономических решениях, даст ценные теоретические и практические идеи.

С самого начала психология и экономика разделяли фундаментальный интерес к пониманию того, как люди думают, чувствуют, действуют и выбирают. Но в 1920-х годах пути этих двух дисциплин разошлись.

Экономисты приняли модель принятия решений «рационального выбора», предполагая, что люди хладнокровно и эгоистично рассчитывают финансовые решения, чтобы максимизировать свою денежную выгоду. Психологические принципы были почти полностью вычеркнуты из экономической мысли.

В 1980-х и 90-х годах большинство психологических методов лечения экономических решений были сосредоточены на эвристике, искажениях памяти и других когнитивных ограничениях рационального выбора. Работая с этой узкой когнитивной направленностью, исследователи уделяли мало внимания роли эмоций в принятии экономических решений.

Но совсем недавно, параллельно с возрождением интереса к эмоциям в психологии и неврологии, исследователи принятия решений начали исследовать, как эмоции вплетены в экономическое поведение.

Понимание и актуальность теории рационального экономического выбора

Многие основные экономические предположения и теории основаны на теории рационального выбора. Теория рационального выбора связана с концепциями рациональных действующих лиц, личных интересов и «невидимой руки». Она основана на предположении об участии рациональных субъектов.

Рациональные субъекты — это люди в экономике, которые делают рациональный выбор на основе расчетов и имеющейся у них информации.

Рациональные субъекты формируют основу теории рационального выбора. Теория рационального выбора предполагает, что индивиды, или рациональные субъекты, пытаются активно максимизировать свое преимущество в любой ситуации и, следовательно, последовательно пытаются минимизировать свои потери.

Экономисты могут использовать это предположение о рациональности как часть более широких исследований, направленных на понимание определенных моделей поведения общества в целом.

Основа и принципы, от чего зависит

Дефицит, выбор и стоимость

Любой выбор означает, что одна альтернатива предпочтительнее другой. Выбор между альтернативами включает в себя три идеи, занимающие центральное место в экономике: дефицит, выбор и альтернативные издержки.

Дефицит

Экономические ресурсы ограничены. В любой момент времени у людей есть определенное количество земель, заводов, нефти, людей. Но желания людей относительного того, что они могут произвести с помощью этих ресурсов, безграничны.

Дефицит — это условие необходимости выбирать между альтернативами. Дефицитный товар — это товар, для которого выбор одного альтернативного вида использования товара требует отказа от другого.

Рассмотрим земельный участок. Предлагается несколько альтернативных вариантов использования. На нем можно построить дом, открыть заправочную станцию, создать небольшой парк или оставить землю неосвоенной, чтобы позже иметь возможность принять решение насчет ее использования.

Существуют альтернативные виды использования земли как в смысле вида использования, так и в смысле того, кто получает право ее использовать. Тот факт, что земли мало, означает, что общество должно сделать выбор в отношении ее использования.

Проверка того, является ли воздух дефицитным, заключается в том, есть ли у него альтернативные виды применения. Как люди могут использовать воздух? Они им дышат, загрязняют его в процессе жизнедеятельности.

По сути, одно из применений воздуха — это свалка мусора. Эти два вида применения явно являются альтернативами друг другу. Чем больше мусора выбрасывается в воздух, тем менее желательным и здоровым он станет. Воздух — дефицитный товар, потому что у него есть альтернативные виды применения.

Однако не все товары ставят нас перед таким выбором. Существуют товары, для которых выбор одного вида использования не требует, чтобы отказывались от другого.

Свободный товар — это товар с нулевыми альтернативными издержками. Это означает, что его можно потреблять в таком количестве, в каком это необходимо, не снижая его доступность для других. Бесплатный товар контрастирует с экономическим товаром (товаром, потребление которого сопряжено с альтернативными издержками).

Одним из примеров свободного блага является гравитация. Использование силы тяжести одним человеком не является альтернативой использованию силы тяжести другим человеком.

Космическое пространство, например, было свободным благом, если бы использовалось только для того, чтобы смотреть на него. Но теперь человеческое использование пространства достигло той точки, когда одно использование может быть альтернативой другому.

Конфликты уже возникали по поводу распределения орбитальных мест для спутников связи. Таким образом, даже части космического пространства скудны. Пространства, несомненно, будет становиться все меньше по мере того, как будут находиться новые способы его эксплуатации. Дефицит характеризует практически все. Следовательно, сфера применения экономики действительно широка.

Выбор, с которым мы сталкиваемся в результате дефицита, поднимает три группы проблем. Каждая экономика должна ответить на следующие вопросы:

Что должно быть произведено? Использование ограниченных ресурсов экономики для производства одной вещи требует отказа от другой. Например, для повышения качества образования может потребоваться сокращение других услуг, таких как здравоохранение. Решение сохранить дикую местность требует отказа от других видов использования земли. Каждое общество должно решить, что оно будет производить со своими скудными ресурсами. Как должны производиться товары и услуги? Существуют всевозможные варианты выбора, которые необходимо сделать при определении того, как должны производиться товары и услуги. Должна ли компания нанимать несколько квалифицированных или много неквалифицированных работников? Должна ли она производить продукцию в своей стране или использовать иностранные заводы? Должны ли фирмы-производители использовать новое или переработанное сырье для производства своей продукции? Для кого должны производиться товары и услуги? Если товар или услуга произведены, необходимо принять решение о том, кто их получит. Решение о том, чтобы определенная группа людей получила товар или услугу, обычно означает, что они не будут доступны кому-то другому. Например, представители беднейших стран мира часто жалуются на то, что потребление энергии на душу населения в США во много раз превышает потребление энергии на душу населения в десятках беднейших стран мира. Критики утверждают, что мировая энергия должна распределяться более равномерно. Каждая экономика должна определять, что должно производиться, как это должно производиться и для кого это должно производиться.

Альтернативные издержки

Именно в контексте дефицита экономисты определяют то, что является, по-видимому, наиболее важной концепцией во всей экономике, — концепцию альтернативных издержек.

Альтернативные издержки — это стоимость лучшей альтернативы, упущенной при принятии любого выбора.

Если вы решите потратить 500 рублей на растение в горшке, вы одновременно решите отказаться от преимуществ потратить 500 рублей на книгу или вечер в кино. Если книга является наиболее ценной из этих альтернатив, то альтернативные издержки — это стоимость удовольствия, которое вы в противном случае ожидали получить от книги.

Понятие альтернативных издержек не следует путать с покупной ценой товара. Стоимость обучения в колледже или университете включает в себя ценность наилучшего альтернативного использования денег, потраченных на обучение, сборы и книги. Но самая важная стоимость обучения в колледже — это ценность упущенного альтернативного использования времени, потраченного на учебу и посещение занятий, вместо того чтобы использовать это время в каком-то другом начинании. Студенты жертвуют этим временем в надежде на еще больший заработок в будущем или потому, что они ценят возможность учиться.

Альтернативные издержки — это стоимость наилучшей возможности, упущенной при конкретном выборе. Дело не просто в сумме, потраченной на этот выбор.

Концепции дефицита, выбора и альтернативных издержек лежат в основе экономики. Блага мало, если выбор одной альтернативы требует отказа от другой. Существование альтернативных способов применения заставляет нас делать выбор. Альтернативная стоимость любого выбора — это стоимость лучшей альтернативы, упущенной при его принятии.

Экономический образ мышления при выборе

Экономисты изучают выбор, который дефицит требует от потребителей. Этот факт не является тем, что отличает экономику от других социальных наук; все социологи заинтересованы в выборе.

Три особенности отличают экономический подход к выбору от подходов, применяемых в других социальных науках:

Экономисты уделяют особое внимание роли альтернативных издержек в своем анализе выбора. Экономисты предполагают, что люди делают выбор, направленный на максимизацию ценности какой-либо цели, и что они определяют свои цели с точки зрения собственных личных интересов. Люди максимизируют, решая, делать ли что-то немного больше или немного меньше. Экономисты утверждают, что люди обращают внимание на последствия небольших изменений в уровнях деятельности, которой они занимаются.

По мере изменения набора доступных альтернатив ожидается, что выбор, который делают люди, изменится. Дождливый день может изменить альтернативные издержки чтения книги; мы могли бы ожидать, что в плохую погоду будет прочитано больше, чем в хорошую.

Высокий доход может сделать выходной очень дорогостоящим; можно бы ожидать, что высокооплачиваемые люди будут работать больше часов, чем те, кому не платят. Если люди максимизируют свой уровень удовлетворенности, а фирмы максимизируют прибыль, то изменение набора альтернатив, с которыми они сталкиваются, может повлиять на их выбор предсказуемым образом.

Акцент на альтернативных издержках — это акцент на изучении альтернатив. Одним из преимуществ экономического образа мышления является то, что он подталкивает нас к размышлениям о ценности альтернатив в каждой проблеме, связанной с выбором.

Индивидуумы максимизируют свои собственные интересы

Что мотивирует людей, когда они делают выбор?

Экономисты предполагают, что люди делают выбор, дающий максимальную возможность для достижения какой-либо цели (с учетом всех ограничений). Более того, экономисты предполагают, что цели людей будут такими, которые служат их собственным интересам.

Экономисты предполагают, например, что владельцы коммерческих фирм стремятся максимизировать прибыль. С учетом этого, экономисты могут предсказать, как фирмы в отрасли будут реагировать на изменения на рынках. Например, экономисты не удивляются, если по мере роста затрат на рабочую силу фирмы переносят часть своих производственных операций за границу.

Точно так же экономисты предполагают, что максимизация поведения имеет место, когда они изучают поведение потребителей. Изучая потребителей, экономисты исходят из того, что отдельные потребители делают выбор, направленный на максимизацию своего уровня удовлетворенности.

Предполагая, что люди преследуют свои личные интересы, экономисты не предполагают, что люди эгоистичны. Люди получают удовлетворение, помогая другим, о чем свидетельствуют крупные благотворительные взносы, которые люди делают. Они необязательно подразумевает жадность или эгоизм.

Экономисты утверждают, что одним из способов побудить людей экономить воду является повышение ее цены. Общий ответ на эту рекомендацию заключается в том, что более высокая цена никак не повлияет на потребление воды, поскольку она является необходимостью.

Многие люди утверждают, что цены не влияют на потребление воды, потому что она нужна людям. Люди не делают выбор в отношении того, следует или не следует употреблять воду. Скорее, они решают, потреблять ли немного больше или немного меньше воды.

Элементы альтернативных издержек, максимизации и выбора на пределе можно найти в каждой из двух широких областей экономического анализа: микроэкономики и макроэкономики.

Микроэкономика и макроэкономика

Область экономики обычно делится на две широкие области: микроэкономику и макроэкономику. Важно видеть различия между этими широкими областями исследования.

Микроэкономика — это отрасль экономики, которая фокусируется на выборе, сделанном отдельными подразделениями, принимающими решения в экономике, как правило, потребителями и фирмами, и влиянии этого выбора на отдельные рынки.

Макроэкономика — это отрасль экономики, которая фокусируется на влиянии выбора на общий или совокупный уровень экономической активности.

Почему билеты на лучшие концерты стоят так дорого? Как угроза глобального потепления влияет на цены на недвижимость в прибрежных районах? Почему женщины в конечном итоге выполняют большую часть домашней работы? Почему пожилые люди получают скидки на проезд в общественном транспорте? Эти вопросы обычно рассматриваются как микроэкономические, поскольку они сосредоточены на отдельных единицах или рынках в экономике.

Растет или падает общий уровень экономической активности? Растет или снижается уровень инфляции? Что происходит с уровнем безработицы? Это вопросы, которые касаются агрегатов, или итогов, в экономике; это проблемы макроэкономики. Вопрос об уровне экономической активности, например, относится к общей стоимости всех товаров и услуг, произведенных в экономике.

Экономический анализ может быть направлен на объяснение индивидуального выбора или выбора на отдельном рынке; такие исследования в основном находятся в центре внимания микроэкономики. Анализ влияния этих индивидуальных решений на такие агрегированные показатели, как общий объем производства, уровень занятости и уровень цен, является предметом макроэкономики.

Личный интерес и «невидимая рука»

Адам Смит был одним из первых экономистов, разработавших основополагающие принципы теории рационального выбора.