Финансовая структура — это организация центров финансовой ответственности (ЦФО). Она определяет их подчиненность, полномочия, ответственность и предназначена для управления стоимостью деятельности предприятия.

Финансовая структура чаще всего накладывается на организационную структуру компании. Но в ней создаются четыре центра финансовой ответственности по направлениям бизнеса. После того как принято решение о развитии направлений, создаются соответствующие им подразделения.

Типы центров финансовой ответственности

Центр финансовой ответственности — структурное подразделение, либо его часть, которая выполняет определенные хозяйственные операции. В его рамках оценивается и контролируется работа менеджеров (руководителей).

Центры финансовой ответственности называют по-разному: центры финансового учета, центры прибыли. Но, независимо от принятого в компании названия, их сущность — в перечне хозяйственных операций, степени финансовой независимости, отделении от других в учете, планировании, получении результата. Типы ЦФО:

-

Центры инвестиций — верхний уровень финансовой структуры. Они управляют не только оборотным капиталом, но и внеоборотными активами (основными средствами), в том числе инвестициями.

-

Центры прибыли. Величина прибыли — доходы и затраты не одного направления, а всего предприятия в целом. Если речь идет об одном предприятии, то на этих центрах система финансовой ответственности заканчивается.

-

Центры маржинального дохода. Отвечают за эффективность деятельности, контролируя доходную и расходную часть своего направления в плане покрытия прямых расходов, связанных с деятельностью направления (бизнес-направления). Это обособленная производственная единица, у которой есть и затраты, и себестоимость. В принципе, коммерческий директор, под началом которого находится производство, является руководителем центра маржинального дохода. Производственник сам по себе — это кост-центр, который может входить в маржинальный центр. То же касается и отдела продаж.

-

Центры дохода. Отвечают за доходную часть бюджета: реализацию готовой продукции, товаров и услуг, то есть выручку (отдел продаж, оптовая база, сеть). Например, в отделах продаж не обращают внимание на себестоимость товара, а работают в рамках данных им регламентов. И руководителя подразделения не интересует, как сформировалась стоимость товара, его себестоимость, маржинальность бизнеса, какой суммой можно поступиться. Его задача — объем доходов и скидок.

-

Центры затрат. Они только потребляют ресурсы. Это производственные подразделения и функциональные службы (цех, склад, бухгалтерия, реклама и маркетинг, охрана). Являются нижним уровнем ЦФО, который чаще всего фигурирует в явном виде в операционной деятельности (накладные расходы и общехозяйственные результаты).

Центры финансовой ответственности нужно структурировать в рамках разделов отчета о прибылях и убытках (сейчас в бухгалтерском учете называется отчетом о финансовых результатах).

Правила построения иерархии центров финансовой ответственности

Функции ЦФО зависят от подчиненности. Например, работая с новой организационной структурой, вы выясняете, что у нее есть доходы и расходы. И вы должны перепроверить организационную структуру с точки зрения подчиненности. Если руководитель подразделения отвечает только за затраты, в его управлении не может быть отдела, отвечающего за доход. Либо это подразделение должно относиться к другой части финансовой структуры и обеспечиваться в организационной структуре матричным подчинением (когда один руководитель подчиняется двум другим — по функционалу и организационной структуре).

Таким образом, необходимость построения матричной организационной структуры проистекает из финансового устройства бизнеса. Обычно считается, что существует три уровня ЦФО, финансисты в разговорах часто используют термин «ЦФО первого, второго уровня».

.png)

Финансовая структура компании

На рисунке видно, как структурированы финансы компании. Нужно определить, какие отделы к какой линейке относятся, после этого переоценить организационную структуру — правильно ли она выстроена.

Пример

Центр затрат (ЦЗ)

- Центры затрат отвечают только за производственные затраты в своей деятельности.

- Центрами затрат могут быть различные производственные подразделения и функциональные службы (бухгалтерия, реклама, охрана), в чьи задачи не входит получение дохода.

- Центры затрат определяют расходную часть бюджета предприятия.

- Они могут иметь несколько уровней вложенности, но их вложения должны быть тоже только центрами затрат.

Как разработать бюджетную / финансовую структуру

-

Определите, какая организационная структура у вашей компании.

-

Обозначьте центры финансовой ответственности (ЦФО).

-

Сравните соответствие финансовой и организационной структур.

-

Сформируйте Положение о бюджетной финансовой структуре.

-

Сформируйте ЦФО: из одного подразделений, путем объединения нескольких подразделений или путем выделения из одного подразделения нескольких ЦФО.

-

Распределите организационные звенья по ЦФО.

-

Сформируйте финансовую структуру.

-

Определите сотрудников, ответственных за ЦФО.

В итоге структура ЦФО может быть или меньше, или крупнее всей оргструктуры. Это зависит от того, как раздробить подразделения.

Как выстроить бюджет компании

Система бюджетирования зависит от вида бизнеса, организационной структуры, а также размера предприятия. Состав и структура сводного бюджета, технология бюджетного процесса определяется отраслевыми особенностями деятельности.

Структура бюджетов и выбор бюджетных показателей определяется набором факторов:

- Номенклатура затрат, статей расходов.

- Длительность и уникальность процессов.

- Стадии согласования проекта.

- Необходимость составления смет.

- Специфика клиентской базы.

- Особенности технологического процесса.

- Холдинговая структура.

- Отраслевая нормативная база.

- Нормативная база организации.

Факторы, которые влияют на бюджетную модель

Ограничения — Вид деятельности — Стратегические цели

Информационные потребности менеджмента — Система управления и размер предприятия

Финансовый руководитель компании самостоятельно не может создавать эти уровни, но он может обеспечить условия для их существования: вид деятельности организации задан изначально, а ограничения нужно выявить — если не запланировать в бюджетном процессе ограничение производственных мощностей, в какой-то момент бюджет станет недостоверным.

Также важно, кто определяет движение организации вперед. Например, если финансовый директор является членом совета директоров, его влияние на развитие и прогнозирование видов деятельности компании высоко. Именно он объясняет остальным членам совета директоров, будет работать идея или нет. В таких механизмах работы высших органов организации, включающих стратегические сессии, брейнштормы, работу с консультантами, создание проектов по организационному развитию и развитию стратегии предприятия, обязательно должен участвовать человек из финансово-экономического направления. Только он оценит релевантность желаний возможностям предприятия и стоимость пути от состояния «as is» до ситуации «to be».

Схема бюджетов предприятия

Ниже представлена классическая схема бюджетов — их можно брать все или комбинировать. Лучше всего свести их в одну таблицу. Три формы из раздела «Финансовый бюджет» (БДР, БДДС, ББП) — это так называемый мастер бюджет (управленческий бюджет). При этом финансовый и инвестиционные бюджеты не относятся к операционной деятельности в отчете о движении денежных средств.

Операционный бюджет

- Бюджет продаж.

- Бюджет запасов готовой продукции.

- Бюджет производства.

- Бюджет незавершенного производства.

- Бюджет запасов сырья и материалов.

- Бюджет закупок.

- Бюджет прямых материальных затрат.

- Бюджет затрат на оснастку, инструмент, тару.

- Бюджет затрат на оплату труда.

- Бюджет затрат на энергоресурсы.

- Бюджет общепроизводственных расходов.

- Бюджет внепроизводственных расходов.

- Бюджет затрат по статьям калькуляции.

- Бюджет затрат по видам затрат.

- Бюджет налогов и сборов.

- Бюджет социальных расходов.

- Бюджет доходов и расходов по операционной деятельности.

- Бюджет дебиторской задолженности.

- Бюджет кредиторской задолженности.

Инвестиционный бюджет

- Бюджет капитальных вложений и инвестиций.

- Бюджет реализации внеоборотных активов.

- Бюджет долевых инвестиций.

- Бюджет инвестиционных поступлений.

- Бюджет инвестиционных выплат.

Финансовый бюджет

- БДР.

- БДСС.

- ББЛ.

- Бюджет кредитов и займов.

- Бюджет движения собственного капитала.

- Бюджет движения собственных акций.

- Бюджет выданных займов.

- Бюджет краткосрочных финансовых вложений.

Материал подготовлен на основе практического курса Аллы Подольской, консультанта в области организации финансово-экономических функций и оптимизации бизнес-процессов.

Больше информации для тех, кто работает с корпоративными финансами — в программе «Финансовый директор».

Любое использование материалов медиапортала РШУ возможно только с разрешения

редакции.

10.5. Центры ответственности

Контроль за эффективностью деятельности организации в целом независимо от того, какая форма организации здесь принята, требует определения результативности деятельности ее отдельных сегментов. Организация бюджетирования по сегментам обычно отвечает особенностям организационной структуры самой компании. Хозяйствующие субъекты должны иметь такую структуру и организацию, чтобы деловые операции, в которых они участвуют (внешние и внутренние), проводились наиболее эффективным способом. В разделе 3.3 мы рассмотрели наиболее распространенные в настоящее время формы организации: унитарную (линейно-функциональную) структуру; дивизиональную (холдинговую) структуру; матричную структуру. Структура сегментов для этих типов организаций обычно соответствует или структуре подразделений (в линейно-функциональных и дивизиональных организациях), или проектам (в матричных организациях). В любом случае она привязана к центрам ответственности в организациях, в рамках которых ведется управленческий учет и сравнительный анализ данных.

Центр ответственности (ЦО) — это сегмент (подразделение, группа подразделений, продукт и др.) компании, возглавляемый менеджером, обладающим делегированными полномочиями и отвечающим за результаты работы этого сегмента. Традиционно оценка деятельности центра ответственности становится основой оценки эффективности его руководителя, а выделение центров ответственности производится на основе того, какой показатель находится под контролем данного сегмента. Система бюджетов по центрам ответственности должна давать возможность получать и анализировать информацию для учета и калькуляции затрат, контроля и стимулирования деятельности менеджеров и самих подразделений.

Структура центров ответственности зависит от структуры самой организации и в самом общем случае совпадает с ней. Это означает, что каждому подразделению в организационной структуре соответствует свой ЦО. Выделяют следующие группы центров ответственности:

- центры затрат;

- центры прибыли;

- центры доходов (выручки);

- центры инвестиций.

Наиболее распространенными типами центров ответственности являются центры затрат (ЦЗ). Их выделяют там, где руководство сегмента (подразделения) отвечает за использование ресурсов, преобразование их в затраты и учет этих затрат. В сферу ответственности менеджера ЦЗ входит только управление затратами, поскольку в рамках этого сегмента невозможно напрямую определить доход и/или финансовый результат.

Центр прибыли (ЦП) — подразделение, в котором можно явно сопоставить доходы с расходами, и руководитель которого несет ответственность за финансовую результативность всей деятельности подразделения. Выделяя подразделение в центр прибыли, следует помнить о следующих ограничениях:

- рост прибыли ЦП не должен вести к снижению прибыли всей организации;

- прибыль ЦП должна формироваться независимо от результатов деятельности других подразделений;

- результаты деятельности руководителя ЦП не должны зависеть от результатов деятельности руководителей других центров ответственности.

Фактически сегмент организации может работать в качестве центра прибыли лишь в случае его относительной обособленности от деятельности других сегментов. Это позволяет децентрализовать ответственность за финансовый результат всей организации, что является достоинством такой структуры, но только в случае, если сама организация велика по масштабам деятельности или сильно диверсифицирована по продуктовому ряду. Однако оборотной стороной такой самостоятельности менеджеров является их стремление лишь к росту краткосрочной результативности в ущерб долгосрочным целям. Пример таких противоречий рассмотрим несколько позднее.

Нецелесообразно выделение центров прибыли в случаях, когда отдельные сегменты в рамках одной организации должны сотрудничать. Стремление менеджеров к финансовой результативности своего ЦП может поставить под угрозу финансовый результат всей организации.

Подразделения, оказывающие услуги внутри организации или передающие свою продукцию в другие подразделения по технологической цепочке, также нецелесообразно выделять в качестве центров прибыли. Это можно сделать только при разветвленной системе внутреннего (трансфертного) ценообразования, когда подразделения передают продукт друг другу по внутренней цене. Однако и тут не обходится без проблем — трансфертное ценообразование внутри одной компании может стать причиной межличностных конфликтов, особенно в случаях, когда трансфертная цена близка к себестоимости, а долю общей прибыли от реализации продукции, падающую на данное подразделение, высшее руководство определяет своим волевым решением.

Центр доходов (ЦД) — подразделение, отвечающее за получение компанией доходов, в частности выручки. Руководитель этого сегмента не несет ответственности за использование ресурсов (за исключением расходов на содержание своего подразделения). Обычно центром доходов становятся коммерческие (сбытовые) отделы компаний.

Центр инвестиций (ЦИ) — сегмент организации, по которому можно в явной форме выявить отдачу от сделанных ранее финансовых вложений. В ЦИ целесообразно выделять новые сегменты бизнеса или проекты, требующие первоначальных вложений.

Первые три рассмотренных нами центра ответственности (центры затрат, доходов и прибыли) можно объединить в одну категорию — результаты их работы влияют на прибыльность (в бухгалтерском смысле этого термина) организации. Ответственность же центра инвестиций совсем иного рода — результаты деятельности ЦИ влияют на структуру денежных потоков, а следовательно, и на платежеспособность организации.

В структуре организации не может быть центров ответственности только одного типа. Даже в организациях матричной формы, где все отдельные сегменты (подразделения или проекты) можно считать центрами прибыли, функциональные подразделения и центральная администрация будут являться центрами затрат.

Линейно-функциональная организационная структура также может включать в себя наряду с центрами затрат (подразделения, передающие незаконченный продукт или оказывающие услуги другим подразделениям) и центры доходов (сбытовые подразделения) или центры прибыли (относительно обособленные, например географически, или выделенные на отдельный баланс, подразделения).

Дивизиональная структура организации подразумевает, что отдельные подразделения, входящие в холдинг, в силу своей самостоятельности, становятся либо центрами прибыли (предприятия с налаженным бизнес-циклом и положительным текущим финансовым результатом), либо центрами инвестиций (если это вновь образованное предприятие и срок окупаемости вложенных в него средств еще не наступил). Управляющая компания холдинга, вся деятельность которой направлена на организацию и контроль деятельности входящих в холдинг подразделений, фактически является центром затрат. При этом каждое из подразделений холдинга может иметь свою собственную организационную структуру (в том числе и дивизионального типа) и, соответственно, систему управления со своими собственными центрами затрат, прибыли, доходов и инвестиций.

Учет по центрам ответственности может быть внедрен только при условии не просто выделения отдельных подразделений в центры ответственности, но и закрепления за менеджерами персональной ответственности за достижение результативных показателей.

В системе управления организацией учет по центрам ответственности выполняет две важнейшие функции — информационную и контрольную. Система управленческого учета по центрам ответственности играет роль своеобразной сигнальной системы, поскольку позволяет оперативно отслеживать процесс достижения центрами ответственности целевых показателей и тем самым удовлетворяет информационные потребности высшего руководства. С другой стороны, она позволяет оценивать результативность управленческой деятельности менеджеров и, таким образом, выполняет контрольную функцию, важность которой исключительно высока в условиях относительной самостоятельности центров ответственности и их менеджеров. Разумеется, оценка деятельности руководителей на уровне каждого конкретного ЦО должна проводиться только на основании контролируемых на его уровне ответственности показателей, т. е. показателей, на величину которых он может влиять своими действиями и решениями. Определение статей, контролируемых на уровне каждого центра, является одним из ключевых моментов организации учета по центрам ответственности. В идеале все статьи доходов и расходов должны быть закреплены за конкретным менеджером или исполнителем на каком-либо уровне управления.

Отчетность, формируемая в системе управленческого учета по центрам ответственности, должна удовлетворять определенным требованиям. В первую очередь, речь идет об оперативности представления отчетности, затем о назначении каждого конкретного отчета — его форма и содержание должны удовлетворять информационные потребности конкретного пользователя внутри центра ответственности или на более высоком уровне управления. Содержание отчета также должно отражать степень персональной ответственности менеджера, который его составил. Кроме того, любой отчет должен содержать базы сравнения приведенных в нем показателей (например, бюджетные или целевые значения), которые позволят эффективно осуществлять управленческий контроль.

Организация учета по центрам ответственности позволяет реализовать систему контроля по отклонениям, суть которой сводится к следующему: менеджерам высших уровней управления нет необходимости вмешиваться в организацию процесса на более низких уровнях до тех пор, пока деятельность осуществляется в рамках запланированных значений показателей. И лишь тогда, когда на низших уровнях управления начинаются сложности, проявляющиеся в отклонениях от нормы, он должен осуществить воздействие на систему с целью нормализации положения. Чем сложнее организационная структура и чем больше уровней управления в ней, тем больше отчетов с низших уровней управления стекаются наверх, вызывая потребность в фильтрации информации для передачи ее на следующий уровень управления. Агрегированная отчетность в системе центров ответственности также играет роль сигнальной системы, помогающей выявить проблемные участки в организации и вовремя принять регулирующие меры.

К организации системы контроля по отклонениям, и в частности к методике разработки контрольной отчетности, мы еще вернемся в разделе 13.2.

В таком вопросе, как организация управленческого учета по центрам затрат, предлагается ввести три вида подразделений:

ЦО – Центры ответственности (включая центр управленческого учета). Центр ответственности — это в управленческом учете подразделения, которое планируют и инициируют платеж, актив или обязательство.

ЦЗ – Центры затрат. Подразделения, на которые относятся расходы (место возникновения).

ЦД – Центр дохода. Подразделения, на которые относятся доходы и на которые распределяются расходы, для выявления финансового результата. Осуществляя управленческий учет затрат, финансовый результат играет первостепенную роль.

Конкретный расход может иметь одинаковые или разные подразделения в качестве ЦО, ЦЗ и ЦД.

Для обеспечения допустимых вариантов ЦО, ЦЗ и ЦД предлагается следующий набор счетов на плане счетов. Рассматривая управленческий учет затрат, статья доходов и расходов может отличаться в зависимости от набора счетов.

|

Код |

Наименование |

З |

АП |

К |

В |

Субконто |

||

|

Расходы к распределению |

А |

Статьи затрат |

ЦФО (ЦО) |

|||||

|

29.1 |

Расходы к распределению |

А |

Статьи затрат |

ЦФО (ЦО) |

||||

|

26 |

Расходы подразделений |

А |

Статьи затрат |

ЦФО (ЦД и ЦЗ) |

||||

|

6.1 |

Расходы ЦД |

А |

Статьи затрат |

ЦФО (ЦД) |

||||

|

6.2 |

Расходы ЦЗ |

А |

Статьи затрат |

ЦФО (ЦЗ) |

||||

|

44 |

Коммерческие расходы |

А |

Статьи затрат |

ЦФО (ЦД и ЦЗ) |

||||

|

44.1 |

Коммерческие расходы (прямые) |

А |

Статьи затрат |

ЦФО (ЦД) |

Номенклатурные группы |

|||

|

44.2 |

Коммерческие расходы (косвенные к распределению) |

А |

Статьи затрат |

ЦФО |

||||

|

90 |

Продажи |

АП |

ЦФО (ЦД) |

Номенклатурные группы |

||||

|

90.5 |

Коммерческие расходы (прямые) |

А |

ЦФО (ЦД) |

Номенклатурные группы |

(об) Статьи затрат |

|||

|

90.6 |

Коммерческие расходы (косвенные) |

А |

ЦФО (ЦД) |

Номенклатурные группы |

(об) Статьи затрат |

Рис.1 Схема учета операционных расходов

Сокращение НГ – Номенклатурныегруппы.

По схеме выполняются следующие операции.

1. Первичное начисление расхода. В зависимости от выбранного подразделения и указания номенклатурной группы выполняются следующие проводки:

1.1. Подразделение – ЦО. Операция«Поступление услуг ЦО» 29–60,76.

1.2. Подразделение – ЦЗ. Операция«Поступление услуг Ц3» [26.2–60,76].

1.3. Подразделение – ЦД и не задано НГ. Операция «Поступление услуг ЦД»[26.1–60,76].

1.4. Подразделение – ЦД и задано НГ. Операции «Поступление услуг ЦД» и «Распределение по НГ» [44.1–26.1–60,76].

2. Распределение ЦО на ЦЗ и ЦД. Операции «Распределение ЦО на ЦД» [26.1–29] и«Распределение ЦО на ЦЗ» [26.2–29] в зависимости от подразделения (ЦД или ЦЗ). Остатки счета 29 должны быть распределены на счет 26 по ЦЗ и ЦД. Это выполняет новым типовым документом «Распределение ЦО». В шапке документа, по выбранным ЦО и статье затрат, выводится текущее сальдо, а табличной части выводится полный список ЦЗ и ЦД и предоставляется графа «Сумма».

|

ЦФО (ЦО) |

… |

|

Статья затрат |

… |

|

Сумма к распределению |

00.00 |

Таблицараспределения

|

ЦФО (ЦД, ЦЗ) |

Сумма |

|

… |

00.00 |

3. Распределение по НГ. Операция «Распределение по НГ» [44.1–26.1] и [90.6–44.2]. Распределение по товарным направлениям выполняется документом «Закрытие месяца (УБИ)» по подготовленной таблице с базой распределения.

|

ЦФО (ЦД) |

Статья затрат |

Товарное направление |

Доля |

|

… |

… |

… |

00.00 |

Если в подготовленной таблице не будет задано распределение какой либо статьи затрат или ЦФО, то они будут распределены на счет 44.1 на НГ по выручке (обороту счета 90.1).

4. Распределение ЦЗ на ЦД. Операция «Распределение ЦЗ на ЦД» [44.2–26.2]. Остатки счета 26.2 должны быть распределены на счет 44.2 по ЦД и статьям затрат. Это выполняет новым типовым документом «Распределение ЦЗ». В табличной части выводится полный список сочетаний ЦЗ и ЦД и статья затрат, как правило одна, через которую затраты ЦЗ попадают в затраты ЦД.

|

ЦФО (Ц3) |

ЦФО (ЦД) |

Статья затрат (ЦД) |

Доля |

|

… |

… |

… |

00.00 |

5. Закрытие месяца. Операция «Закрытие месяца» [90.5–44.1]. Операция простой переброски остатков со счета 44.1 на счет 90.5 документом «Закрытие месяца (УБИ)».

Данная схема учета расходов позволяет выделить четыре аспекта учета расходов:

-

Учет расходов планируемых и инициируемых одним подразделением, а включенных в расходы других подразделений.

-

Первичный и управленческий учет затрат и расходов по местам отнесения (возникновения). Это дебетовый оборот счета 26 в разрезе ЦФО (ЦД и ЦЗ).

-

Вторичный учет расходов по ЦД. Это дебетовый оборот счета 44 в разрезе ЦФО (ЦД). /p>

-

Выявление финансового результата. Это дебетовый оборот счетов 90.5 и 90.6.

Финансы Экономика Бухгалтерия

Управление Стратегия Бизнес

Финансовая структура

Основная задача построения финансовой структуры — это распределение ответственности и полномочий между менеджерами по управлению доходами, расходами, активами, обязательствами и капиталом компании. Финансовая структура является основой для внедрения управленческого учета, бюджетирования, а также эффективной системы мотивации персонала компании.

Финансовая структура — это совокупность центров финансовой ответственности (ЦФО).

Центр финансовой ответственности (ЦФО) — это элемент финансовой структуры компании, который выполняет хозяйственные операции в соответствии со своим бюджетом и обладает для этого необходимыми ресурсами и полномочиями.

Финансовая и организационная структуры тесно связаны, но могут не совпадать. Каждый бюджетный период начинается с актуализации финансовой структуры, с целью корректного распределения полномочий и ответственности. Часто изменение финансовой структуры приводит к изменениям в организационной структуре.

Как построить финансовую структуру?

1. Описать бизнес-процессы и функции подразделений: реализация, закупки, логистика, производство, бухгалтерия, кадровая служба и т.д. для определения статей доходов и расходов, на которые могут влиять те или иные подразделения;

2. Классифицировать центры финансовой ответственности в зависимости от полномочий и ответственности руководителей ЦФО;

3. Определить иерархию центров ответственности и их взаимосвязи.

Иерархия центров ответственности в финансовой структуре

Как правило, финансовая структура имеет несколько уровней подчиненности.

ЦФО второго уровня — это самостоятельное предприятие в составе холдинга. Обычно это центры прибыли (например, филиалы).

ЦФО третьего уровня — это подразделения предприятий, входящих в холдинг (например, департамент продаж, департамент закупок, департамент финансов).

ЦФО четвертого уровня — это отделы подразделений предприятий, входящих в холдинг (например, бухгалтерия и финансовый отдел в финансовом департаменте).

Руководители ЦФО несут ответственность за выполнение поставленных задач и должны обладать необходимыми для этого полномочиями и ресурсами. В зависимости от полномочий и ответственности руководителей структурная единица может быть центром затрат, центром доходов, центром прибыли, центром инвестиций.

Виды центров финансовой ответственности:

Центр затрат — это подразделение, руководитель которого отвечает за выполнение поставленных задач в рамках выделенного бюджета затрат (например, кадровая служба, бухгалтерия, АХО).

Центр доходов — подразделение, руководитель которого в рамках выделенного бюджета затрат отвечает за размер доходов.

Центр прибыли — подразделение, руководитель которого отвечает за прибыль и обладает полномочиями и снижать затраты, и увеличивать доходы.

Центр инвестиций — подразделение, руководитель которого обладает полномочиями руководителя центра прибыли, а также отвечает за уровень и эффективность инвестиций.

Руководитель ЦФО несет ответственность за:

- своевременность формирования планов и бюджетов ЦФО;

- обоснованность планов и бюджетов ЦФО;

- достижение контрольных показателей деятельности ЦФО;

- обоснованность расхода ресурсов, возникающих в ходе деятельности ЦФО;

- ведение управленческого учета в рамках ЦФО и формирование отчетов;

- качество (достоверность и однозначность) плановой и отчетной информации ЦФО.

Рекомендуем посетить семинары по теме:

Семинар «Бюджетирование и финансовое планирование»

Семинар «Управленческий учет и внутренний контроль«

Статьи по теме:

Постановка управленческого учета

Внедрение бюджетирования

Положение о бюджетировании

Финансовое планирование и прогнозирование

Основная задача построения финансовой структуры – это распределение ответственности и полномочий между менеджерами по управлению доходами, расходами, активами, обязательствами и капиталом компании. Финансовая структура является основой для внедрения управленческого учета, бюджетирования, а также эффективной системы мотивации персонала компании.

Финансовая структура – это совокупность центров финансовой ответственности (ЦФО).

Центр финансовой ответственности (ЦФО) – это элемент финансовой структуры компании, который выполняет хозяйственные операции в соответствии со своим бюджетом и обладает для этого необходимыми ресурсами и полномочиями.

Финансовая и организационная структуры тесно связаны, но могут не совпадать. Каждый бюджетный период начинается с актуализации финансовой структуры, с целью корректного распределения полномочий и ответственности. Часто изменение финансовой структуры приводит к изменениям в организационной структуре.

Как построить финансовую структуру?

1. Описать бизнес-процессы и функции подразделений: реализация, закупки, логистика, производство, бухгалтерия, кадровая служба и т.д. для определения статей доходов и расходов, на которые могут влиять те или иные подразделения;

2. Классифицировать центры финансовой ответственности в зависимости от полномочий и ответственности руководителей ЦФО;

3. Определить иерархию центров ответственности и их взаимосвязи.

Иерархия центров ответственности в финансовой структуре

Как правило, финансовая структура имеет несколько уровней подчиненности.

ЦФО первого уровня – это холдинг в целом. Обычно это центр инвестиций, ответственность за управление которым возложена на генерального директора управляющей компании.

ЦФО второго уровня – это самостоятельное предприятие в составе холдинга. Обычно это центры прибыли (например, филиалы).

ЦФО третьего уровня – это подразделения предприятий, входящих в холдинг (например, департамент продаж, департамент закупок, департамент финансов).

ЦФО четвертого уровня – это отделы подразделений предприятий, входящих в холдинг (например, бухгалтерия и финансовый отдел в финансовом департаменте).

Руководители ЦФО несут ответственность за выполнение поставленных задач и должны обладать необходимыми для этого полномочиями и ресурсами. В зависимости от полномочий и ответственности руководителей структурная единица может быть центром затрат, центром доходов, центром прибыли, центром инвестиций.

Виды центров финансовой ответственности:

Центр затрат – это подразделение, руководитель которого отвечает за выполнение поставленных задач в рамках выделенного бюджета затрат (например, кадровая служба, бухгалтерия, АХО).

Центр доходов – подразделение, руководитель которого в рамках выделенного бюджета затрат отвечает за размер доходов.

Центр прибыли – подразделение, руководитель которого отвечает за прибыль и обладает полномочиями и снижать затраты, и увеличивать доходы.

Центр инвестиций – подразделение, руководитель которого обладает полномочиями руководителя центра прибыли, а также отвечает за уровень и эффективность инвестиций.

Руководитель ЦФО несет ответственность за:

- своевременность формирования планов и бюджетов ЦФО;

- обоснованность планов и бюджетов ЦФО;

- достижение контрольных показателей деятельности ЦФО;

- обоснованность расхода ресурсов, возникающих в ходе деятельности ЦФО;

- ведение управленческого учета в рамках ЦФО и формирование отчетов;

- качество (достоверность и однозначность) плановой и отчетной информации ЦФО.

Источник: материалы сайта alfaseminar.ru

Задавшись вопросом, что же это такое «Финансовые центры», и поискав информацию об этом, вы, скорее всего, столкнетесь с тем, что специалисты финансово-экономического блока не имеют единого мнения на этот счет.

Желая разобраться в вопросе детально, стоит начать с очевидного. Итак, ЦФО – один из органов финансового организма предприятия, отвечающий за некий экономический результат, и, несомненно, влияющий на финансовую результативность компании.

При этом система Центров финансовой ответственности – это один из элементов системы финансовой дисциплины, которая гарантирует предприятию наличие реальной ответственности за финансово-экономические результаты работы

Говоря про ЦФО, необходимо отметить, что создание внутренних центров фин. ответственности на предприятии – серьезный шаг к созданию верно ориентированной системы бюджетирования предприятия. И если все сделано правильно, то эта система будет опираться на ответственность подразделений за выполнение бюджетов и привязку к системе мотивации.

Различные организационные структуры предприятий, предполагают и разную систему ЦФО: подразделение может состоять сразу из нескольких Центров Финансовой Ответственности, в противовес тому, как несколько несвязанных отделов могут представлять собой один ЦФО. Главный вопрос здесь в задачах, которые возложены на ЦФО в зависимости от его типа, и результате, который каждый ЦФО должен показать.

Автоматизация бюджетирования на базе 1С для автоматического мониторинга и улучшения финансового результата

Типы Центров финансовой ответственности (ЦФО)

Если рассматривать бюджетирование как технологию по управлению организацией, то предприятие в этом случае является объектом управления. В рамках предприятия выделяют следующие основные типы ЦФО:

- Центр доходов;

- Центр расходов (косты);

- Центр затрат;

- Центр прибыли (профит или фин.рез.);

- Центр маржинального дохода;

- Центр инвестиций.

Каждый из представленных типов ЦФО предполагает свой отдельный сценарий получения финансового результата.

Центр доходов

Центр доходов – это структурная финансовая единица, которая отвечает за доходы от собственной деятельности. Распространенный пример –отдел сбыта, в арсенале которого куча нереализованной продукции и полномочия по ее продаже. Влияя на выручку при помощи различных инструментов ценообразования, такой ЦФО при этом практически не имеет возможности влиять на собственные затраты, хотя его деятельность с ними безусловно связана.

Центр расходов (косты)

Центр расходов (косты) – прямая противоположность центру доходов. Он может влиять только на свои затраты, которые появляются в результате его деятельности. Хорошей считается ситуация, когда у Центров затрат расходы плановые и других не возникает.

У такого Центра в рамках бюджета может не быть вообще никаких доходов, и даже самим порядком бюджетирования на предприятии предусмотрено, что такой ЦФО должен распоряжаться своими затратами и желательно свести их к минимуму. Тут необходима оговорка: минимум затрат при соблюдении уровня результата, а не наоборот.

Хорошим примером центра затрат можно назвать кадровые подразделения: большой бюджет, часто низкая эффективность его использования, почти полное отсутствие оптимизации и повышения продуктивности использования бюджета, и при этом – никаких доходов.

Отметим, что среди классических Центров расходов также есть внутренняя типизация

Центр нормативных затрат – это структура, которая контролирует только нормативы расхода различных ресурсов (денег, гаек, человеко-часов), рассчитанных на единицу продукции. Допустим, если мы стали очень-очень много продавать, то у нас увеличивается общий бюджет расходов на оказание услуг или производство продукции (в зависимости от нашего рынка), но норматив при этом все равно необходимо соблюдать. Это и есть задача такого ЦФО. Кстати, нормативы часто бывают специально завышены, чтобы такие ЦФО могли как-то лавировать в меняющихся условиях.

Центр управленческих затрат – это центр финансовой ответственности, влияющий на общий уровень расходов в рамках своего бюджета. Лучший пример из невымышленного мира – отделы маркетинга и рекламы. Они тратят много, часто неэффективно, соответственно, отвечают за достижение результата при адекватной экономии выделенного бюджета. Проще говоря, их задача – не потратить все.

Центр инвестиционных затрат – это, к примеру, конструкторский отдел, задача которого разработать и выпустить новые конкурентоспособные виды продукции. В перспективе эти инвестиционные затраты реализуются в образцы продукции, которые в серийном производстве обеспечат компании возможность для извлечения прибыли.

Центр прибыли (фин.рез.)

Центр прибыли – подразделение, влияющее и на прибыль, и на расходы. Может влиять на свои результаты, как путем увеличения доходов, так и уменьшения расходов, причем одно не исключает другого.

Автоматизация финансового учета на базе 1С для полной прозрачности и увеличения прибыли

Хотя необходимо отметить, что такой ЦФО на практике отвечать за чистую прибыль может не всегда, потому что находится в составе предприятия и зависит от деятельности других подразделений. Поэтому возникает подвид данного ЦФО – Центр маржинального дохода.

Центр маржинального дохода

Центр маржинального дохода влияет на свои доходы и прибыль, а также свои прямые расходы, отвечает за эффективность своего вклада в прибыль. Как правило, в жизни, все подобные подразделения являются Центрами прибыли: вид прибыли у каждого свой. Отдельный центр маржинального дохода имеет смысл выделять, когда в компании выделено несколько бизнесов или направлений.

Центр инвестиций

Центр инвестиций – ЦФО, который отвечает за отдачу на инвестиции в его деятельность, и свою прибыль. Тут важным моментом является возможность у такого центра принимать решение об инвестициях и их направлениях, тем самым увеличивая прибыль. Конечно, на практике часто бывает не так, но гораздо важнее, что у такого ЦФО инвестиции – это не навязываемая сверху программа, а метод достижения результата. При этом важно, чтобы на директора ЦФО была возложена ответственность за вложенные деньги и такие показатели, как коэффициент рентабельности, период окупаемости и добавленная стоимость. Именно тогда можно говорить о том, что подразделение работает правильно, как настоящий Центр инвестиций.

Разработка финансовой структуры ЦФО

Разобравшись с существующими типами ЦФО, следующим шагом является выделение конкретных ЦФО в рамках предприятия. На этом этапе некоторые компании в качестве структуры ЦФО берут текущую организационную структуру предприятия.

Подход основанный на копировании организационно-управленческой структуры в финансовую структуру не всегда оправдан, особенно в тех случаях, когда организационные подразделения предприятия являются центрами каких-либо отдельных функциональных компетенций.

Решение класса CPM 1С:Управление холдингом 8 для автоматизации финансового учета

При выделении в организации отдельных ЦФО необходимо свое предприятие (вне зависимости от размера этого предприятия) рассматривать как группу отдельных маленьких компаний, каждая из которых специализируется на отдельной полезной услуге. Например, отдел подбора персонала можно «умозрительно» представить в качестве отдельной небольшой компании, которая оказывает услуги всему предприятию по подбору персонала. Если для отдела подбора персонала будет выделен отдельный центр финансовой отчетности (в данном случае – центр расходов), то по окончанию определенного финансового периода (месяц, квартал, год и т.д.) у руководителя предприятия будет возможность провести анализ расходов, связанных с рекрутингом нового персонала и, например, выполнить сравнение расходов предприятия со стоимостью аналогичных услуг на рынке. Аналогичную «умозрительную» операцию по разделению предприятия на отдельные компании необходимо выполнить по всем организационным подразделениям – принцип «разделяй и властвуй».

С проектными подразделениями предприятия, то есть с подразделениями, которые выполняют работы или оказывают услуги в определенный промежуток времени, все значительно сложнее. Например, если ведется многолетний проект по геологоразведке нефтяных месторождений на шельфе Багрецового моря, то в этом случае целесообразно создать отдельный центр финансовой отчетности под этот длительный проект. В противоположном случае, когда каждый из проектов имеет очень короткий срок реализации, например, структурное подразделение компании занимается остеклением балконов и лоджий по заявкам физических лиц, очевидно, что создаваемый ЦФО должен включать все направление деятельности, и финансовый результат должен рассчитываться в целом по всем проектам. Если потребуется детализация финансового результата по отдельным исполнителям, регионам, клиентам и т.д., то всегда имеется возможность получить детализированные данные в требуемых разрезах (drill down), конечно, при условии, что разработчики финансовой модели предусмотрели все необходимые измерения. Отметим, что все вопросы по определению и настройке измерений финансовой модели выходят за рамки данной статьи, поэтому на них мы останавливаться не будем.

Бесплатно проведем аудит бюджетной модели и бизнес-процессов

Резюмируя сказанное, уточним, что финансовая структура предприятия – это набор бизнесов, которые распределены между структурными подразделениями предприятия и которые взаимодействуют между собой с целью создания конечного целевого продукта(ов) или услуг предприятия.

Теоретики и практики управленческой науки определяют много различных видов организационно-управленческий структур предприятия:

- линейная;

- функциональная;

- линейно-функциональная;

- проектная;

- дивизиональная;

- матричная;

…и некоторые другие.

Финансовые структурные подразделения предприятия можно классифицировать по трем группам в зависимости от уровня ответственности:

- Центры финансовой ответственности (ЦФО);

- Центры финансового учета (ЦФУ);

- Места возникновения затрат (МВЗ).

Центр финансовой ответственности (ЦФО) уже ранее рассматривался в рамках данной статьи и фактически несет ответственность за финансовое планирование и достижение определенных результатов. Подробнее о финансовом планировании можно также прочитать на нашем сайте.

Центры финансового учета (ЦФУ) в отличии от ЦФО не наделены полномочиями по планированию и формированию бюджетов, а также учету достигнутых результатов. В качестве примера ЦФУ можно привести выпускающие (сборочные) цехи, вспомогательные цехи предприятий, сбытовые службы и подразделения.

Места возникновения затрат (МВЗ) – отдельный объект предприятия, который фактом своего существования и функционирования порождает определенный уровень затрат. В качестве классического примера МВЗ можно представить ИТ-отдел компании, который по распоряжению отдела продаж заказывает и закупает офисную компьютерную технику. Для такого случая есть два вариант организации финансовой модели:

- Вариант №1: за весь бюджет оргтехники отвечает ИТ-отдел, и тогда отдел продаж это МВЗ в части затрат на оргтехнику;

- Вариант №2: ИТ-отдел выполняет лишь функцию закупки оргтехники за счет бюджета отдела продаж, то есть все затраты идут непосредственно на ЦФО «Отдел Продаж».

Другими примерами МВЗ могут являться технологические объекты (производственная линия, электроэнергетическая подстанция, сборочный участок, склад переупаковки и т.д.) или подразделения, которые ответственны за подготовку регламентированной отчетности (бухгалтерия, отдел кадров).

Структура Центров финансовой ответственности – это очень сложное и многогранное понятие, зависящая от огромного числа факторов на каждом конкретном предприятии. Центры финансовой ответственности, безусловно, должны быть встроены в общую иерархическую систему организации, иметь верные взаимосвязи и нести ответственность друг перед другом, не нарушая корпоративных правил и здравого смысла.

При этом самой важной задачей в структурировании Центров финансовой ответственности является четкое распределение функций и ответственности, при котором каждый ЦФО, вне зависимости от своего типа, будет понимать, за что отвечает и какой результат необходим от его работы. Это и есть та самая финансовая дисциплина.

Формирование и структурирование верных взаимосвязей Центров финансовой ответственности – не самая простая задача для менеджмента компании, но решить ее, значит – сделать шаг на пути к цивилизованному финансовому менеджменту и бюджетированию.

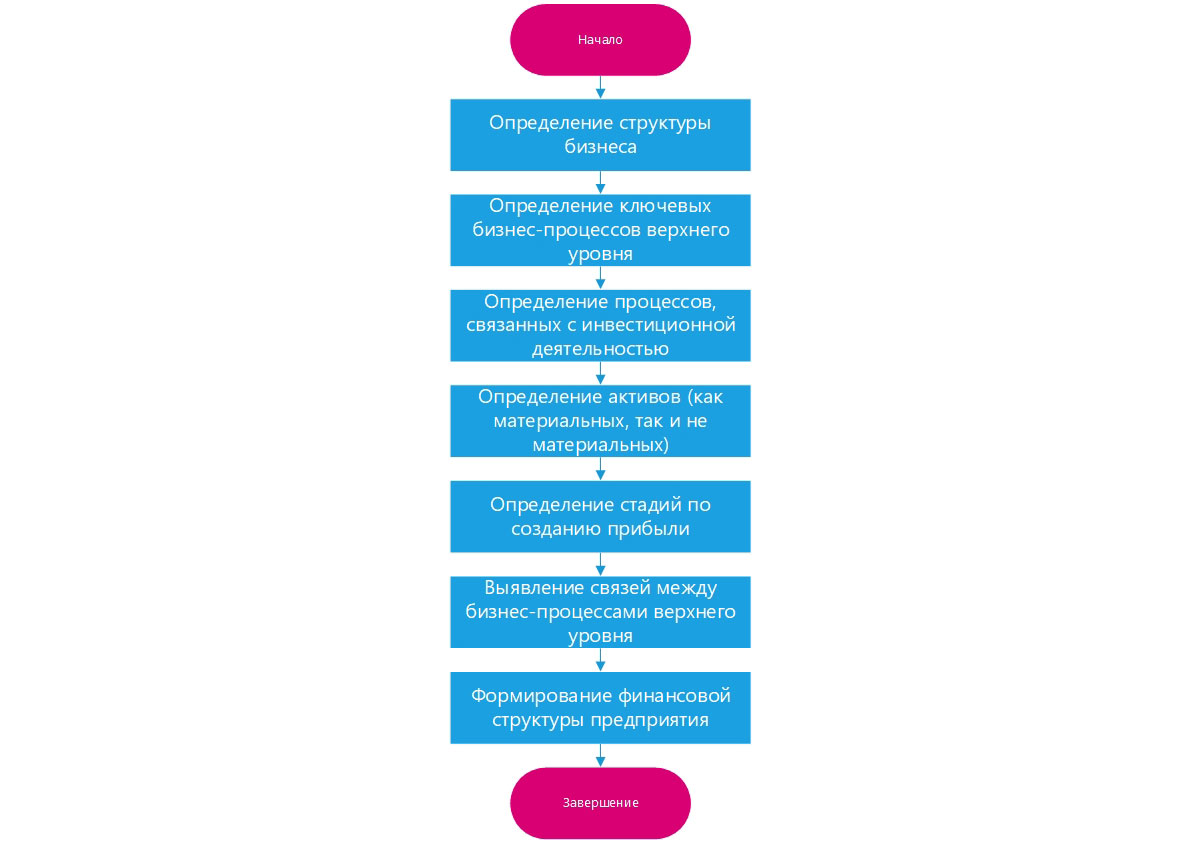

Можно выделить шесть этапов по созданию финансовой структуры предприятия. Они представлены на схеме:

Способы реализации структуры ЦФО в 1С

После окончания работ по проектированию финансовой структуры предприятия встает вопрос о способах настройки структуры ЦФО в прикладных конфигурациях 1С. Возможности по созданию финансовой структуры предприятия мы рассмотрим на примере следующих информационных баз:

- 1С:ERP Управление предприятием 2;

- 1С:Управление холдингом 8;

- Финансист_

Отметим, что наша компания много лет специализируется на автоматизации бюджетирования и разработала WA:Финансист, имея огромный опыт внедрений и автоматизации финансовых структур предприятий различных масштабов и отраслей. Программа подходит для автоматизации.

Внедрим систему WA:Финансист.Бюджетирование для максимально быстрого улучшения финансовых показателей

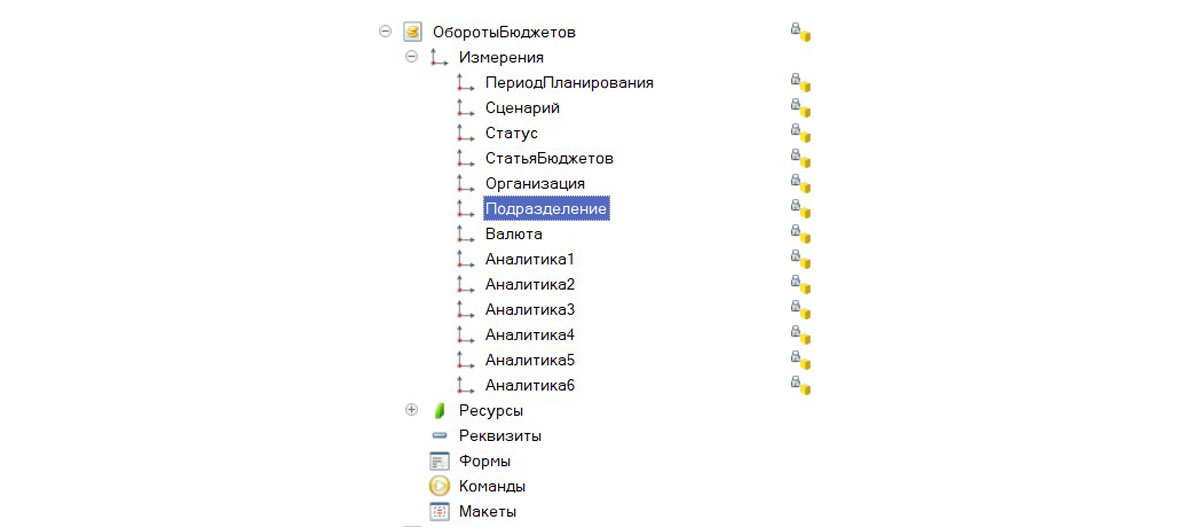

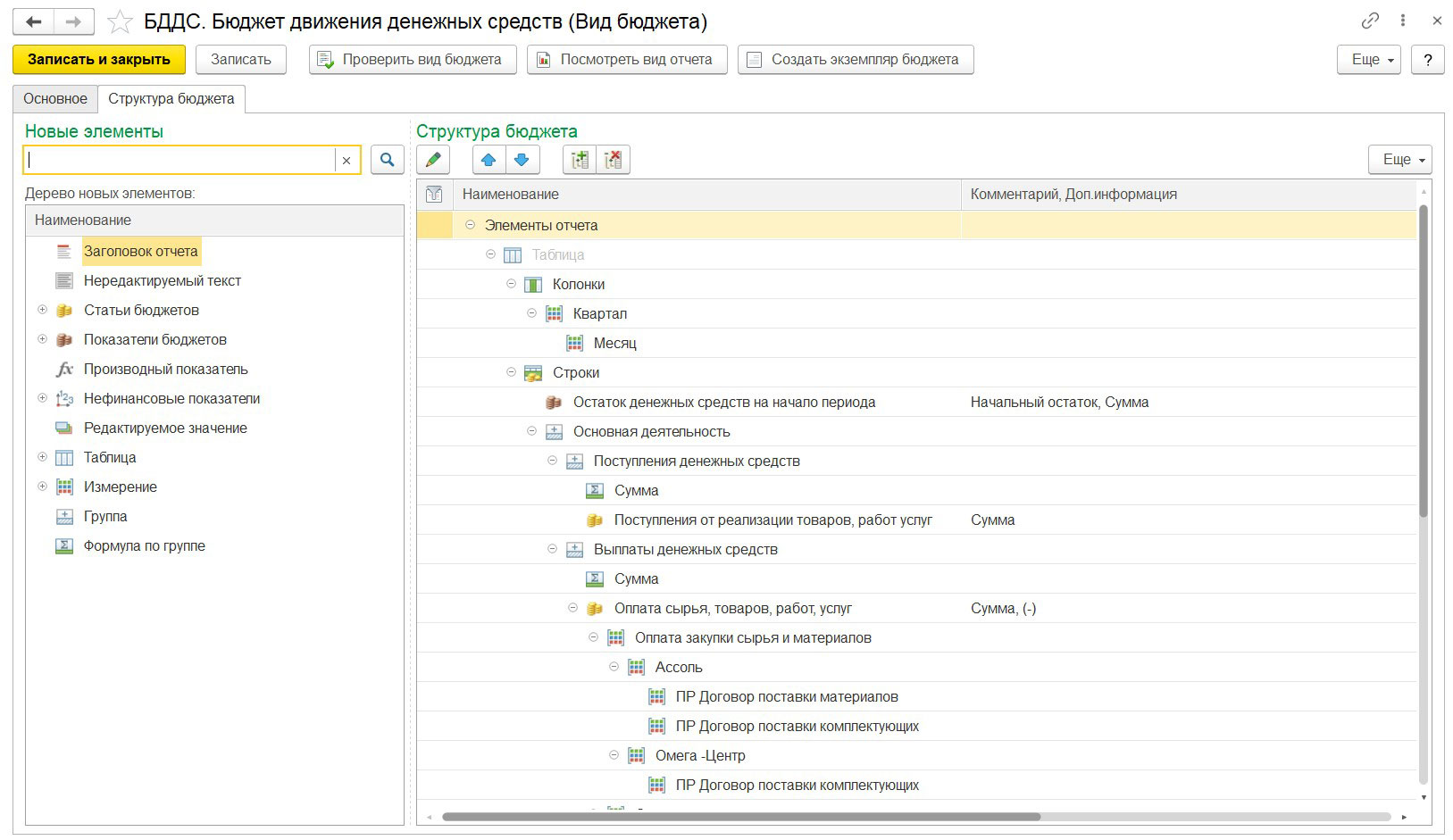

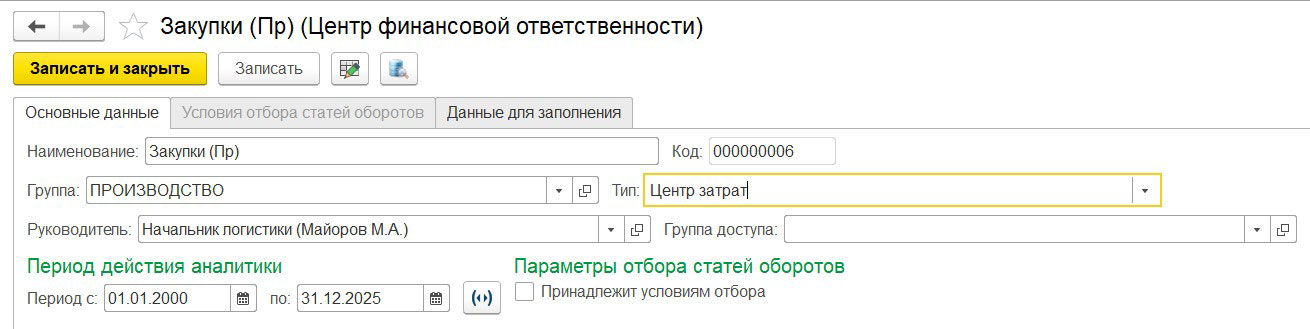

Способ реализации финансовой структуры в 1С:ERP 2

Исходя из структуры основного регистра накопления «Обороты бюджетов» подсистемы «Бюджетирования», можно увидеть, что единственным измерением, которое может выступать в качестве ЦФО, является измерение «Подразделение».

Измерение «Подразделение» имеет тип справочник «Структура предприятия». Таким образом, исходя из структуры регистра, вся финансовая структура компании в информационной базе 1С:ERP должна быть задана в справочнике «Структура предприятия».

На скриншоте выше видно, что иерархию всех ЦФО можно выстроить, используя типовой функционал конфигурации 1С:ERP. Но как же быть с типом ЦФО? Где его можно указать в системе?

Прежде чем перейти к вопросу типизации всех ЦФО, сделаем небольшое отступление. Как таковой сам тип ЦФО в информационной системе 1С:ERP для работы не требуется, так как вся логика по взаимосвязи между видами бюджетов задается консультантами по бюджетированию в самих настройках этих видов бюджетов.

Вид бюджета, если упростить, это лишь инструмент, с помощью которого выполняется заполнение статей бюджета количественными и суммовыми значениями, как непосредственно из формы бюджета, так и посредством алгоритмов преобразования, реализованных в виде бюджета. А все данные по бюджету уже аккумулируются в основном РН «Обороты бюджетов» (см. Рис.5).

Таким образом, понятия «тип ЦФО» – лишь абстракция, которая призвана помочь в декомпозиции и разработке финструктуры с целью повышение эффективности управления. И для фиксирования типа ЦФО можно воспользоваться стандартными механизмами – либо дополнительными сведениями, либо дополнительными реквизитами.

Внедрим автоматизированную систему бюджетирования на базе 1C:ERP

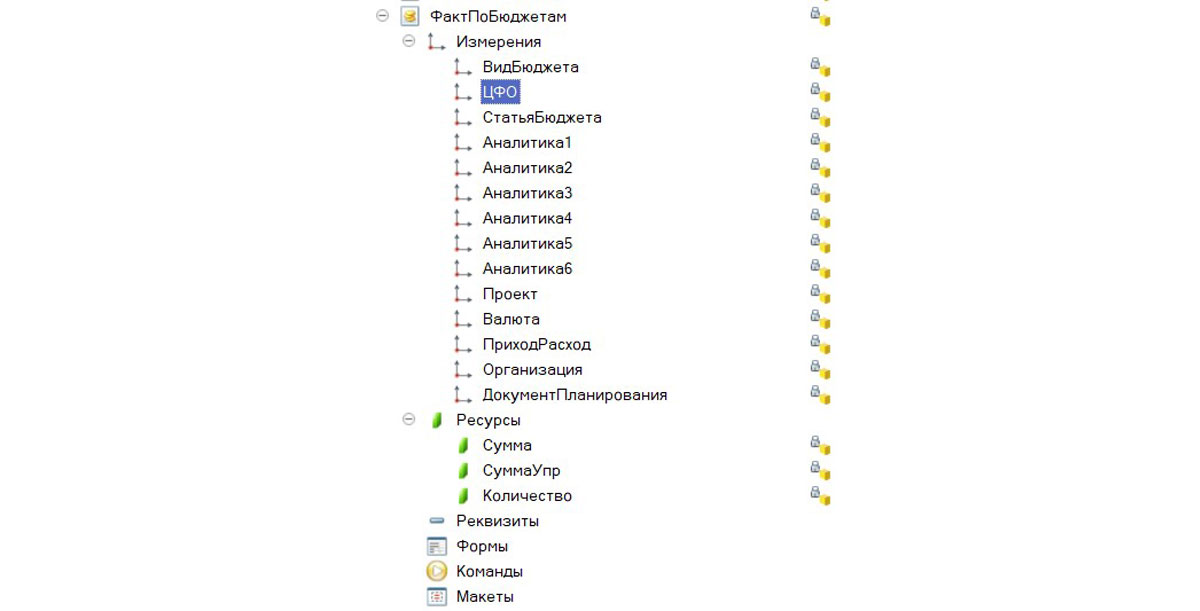

Способ реализации финансовой структуры в 1С:Управление холдингом

Если посмотреть на структуру регистров накопления конфигурации 1С:Управление холдингом, которые относятся к подсистеме «Бюджетирования», то можно увидеть явно указанное измерение «ЦФО»:

Измерение «ЦФО» имеет тип справочник «Организации» (пользовательское наименование «Организационная единица»). Тут необходимо отметить, что в числе измерений имеется еще и измерение «Организация», у которого также тип справочника «Организации». Все дело в том, что справочник «Организации» в 1С:Управление холдингом играет сразу две роли – справочника всех организаций холдинга и справочника всех ЦФО.

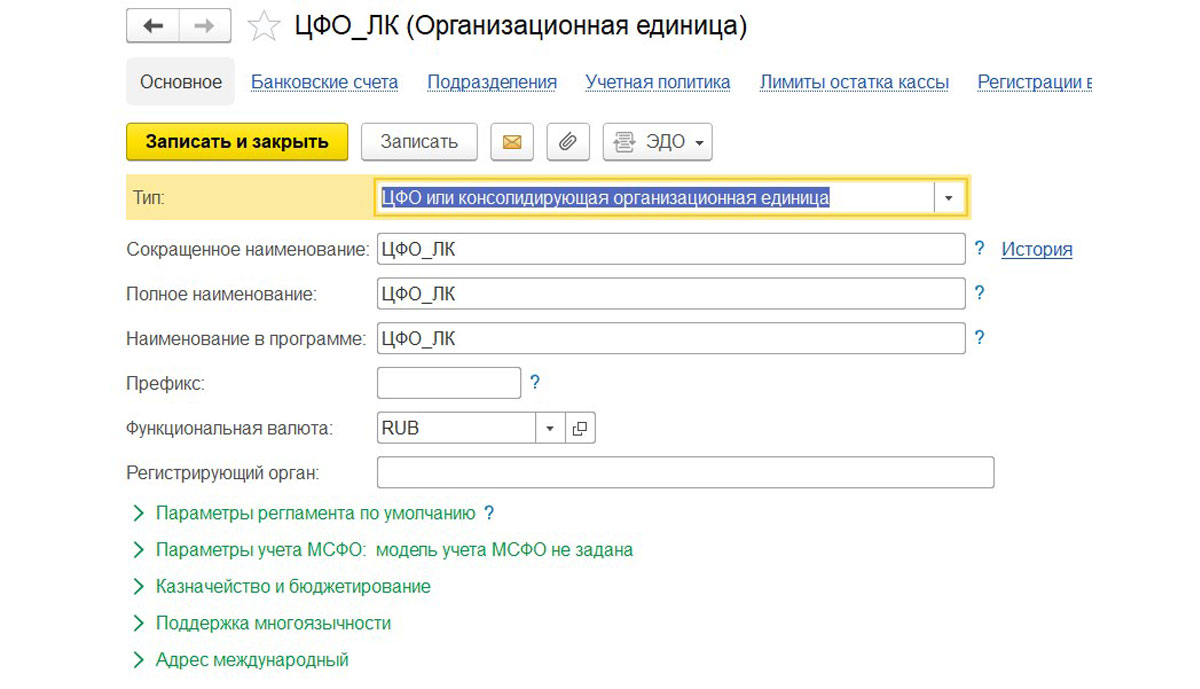

При создании нового элемента справочника «Организационная единица» у пользователя есть возможность выбрать один из типов организации:

- Налоговый резидент РФ (юрлицо);

- Иностранный налоговый резидент (юрлицо);

- Иностранная структура без образования юрлица;

- Элиминирующая организационная единица;

- ЦФО или консолидирующая организационная единица.

Таким образом, для создания финансовой структуры ЦФО организации и/или холдинга в информационной базе 1С:Управление холдингом необходимо воспользоваться типовым справочником «Организация» с указанием для каждого ЦФО типа «ЦФО» или «Консолидирующая организационная единица».

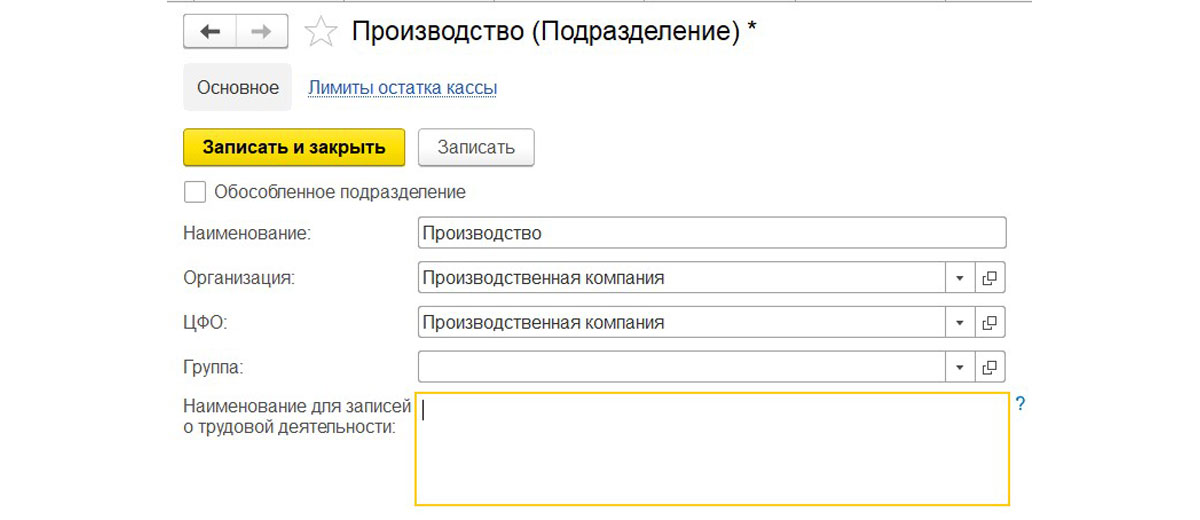

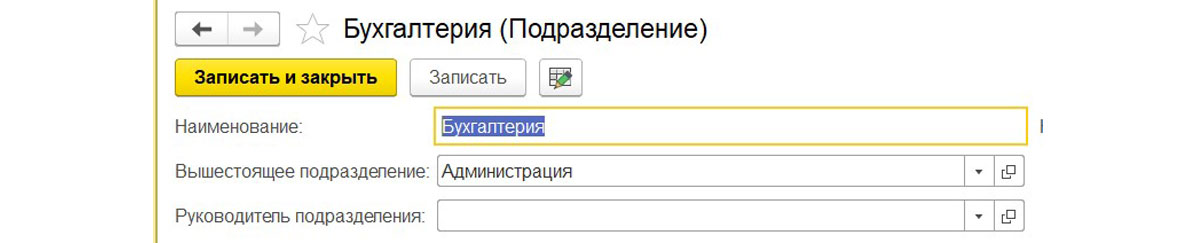

А как же быть с организационной структурой предприятия, где ее можно зафиксировать в 1С:УХ? Для формирования организационной управленческой структуры компании необходимо воспользоваться типовым справочником «Подразделения».

Справочник «Подразделение» предназначен для хранения списка всех подразделений организации, в разрезах которых ведется аналитический учет в программе. Данный справочник не позволяет сформировать иерархию подразделений, но есть возможность каждое из подразделений связать с каким-то из ЦФО (Рис.10).

Если необходимо в качестве измерения бюджетов использовать именно подразделение, а не организацию, то для этих целей можно воспользоваться одной из шести типовых аналитик подсистемы «Бюджетирования», предварительно связав аналитику со справочником «Подразделение», самостоятельно или с помощью наших специалистов.

Автоматизация бюджетирования в крупных компаниях на базе 1С:Управление холдингом

Способ реализации финансовой структуры в WA:Финансист

В конфигурации WA:Финансист определено два основных регистра накоплений для подсистемы «Бюджетирования»:

- Обороты БДДС;

- Обороты БДР.

В каждом из регистров накопления одним из измерений является измерение «ЦФО», которое связано со справочником «ЦФО».

Из представленного выше скриншота видно, что в рамках каждого ЦФО можно определить тип каждого из ЦФО. Система позволяет определить все типы ЦФО, перечисленные нами в начале статьи.

Для целей формирования оргструктуры, в Wiseadvice:Финансист имеется специальный справочник «Структура предприятия», поддерживающий иерархию элементов:

Определение и настройка структуры ЦФО – только первый важный шаг к построению полноценной системы бюджетного управления. Наши специалисты готовы проконсультировать и ответить на любые вопросы, которые могут у вас возникнуть в процессе усовершенствования вашего бизнеса, обращайтесь.

Бесплатно подберем подходящее именно вам решение для автоматизации бюджетирования: любой масштаб и сфера деятельности

Термины и сокращения

| Бюджет | — | сгруппированные по принятым в организации признакам показатели экономической деятельности. |

| Бюджетирование (бюджетное управление) | — | система управления организацией по центрам ответственности через бюджеты, позволяющая достигать поставленных целей путем наиболее эффективного использования ресурсов. |

| Бюджет организации | — | план, составленный на определенный период времени в натуральном и денежном выражении и определяющий потребность организации в ресурсах, необходимых для получения запланированных доходов. |

| Бюджетная структура | — | иерархия операционных, функциональных и итоговых бюджетов организации. |

| Операционный бюджет | — | бюджет, описывающий хозяйственные операции обособленного подразделения организации (центра финансовой ответственности). |

| Сводные бюджеты | — | результат консолидации функциональных бюджетов, отражающий состояние платежеспособности (Бюджет движения денежных средств), прибыльности (Бюджет доходов и расходов) и стоимости (Бюджет по балансовому листу) организации. |

| Статья бюджета | — | составная часть бюджета, по которой осуществляется планирование и учет хозяйственных операций одного типа. |

| Финансовая структура | — | иерархия центров финансовой ответственности, взаимодействующих между собой через бюджеты. |

| Функциональный бюджет | — | бюджет, описывающий определенную функциональную область деятельности организации (сбыт, снабжение, производство и т.д.). |

| Хозяйственная операция | — | простейшее событие в деятельности организации, вызвавшее возникновение доходов, затрат, расходов, поступлений или выплат денежных средств, формирование остатков или движение товарно-материальных ценностей. |

| Центр дохода (ЦД) | — | структурное подразделение, отвечающее за доход, которое оно приносит организации своей деятельностью. |

| Центр затрат (ЦЗ) | — | структурное подразделение, отвечающее только за понесенные затраты. |

| Центр инвестиций (ЦИ) | — | структурное подразделение, имеющее право распоряжаться внеоборотными активами организации (осуществлять инвестиции и дезинвестиции) и отвечающее за величину ROI (отдача от инвестиций). |

| Центр маржинального дохода (ЦМД) | — | структурное подразделение, отвечающее за маржинальный доход (разница между выручкой и прямыми затратами) в рамках своей деятельности. |

| Центр прибыли (ЦП) | — | структурное подразделение, отвечающее за величину заработанной прибыли в рамках своей деятельности (разница между выручкой и общими затратами). |

| Центр финансовой ответственности (ЦФО) | — | структурное подразделение (или группа подразделений), осуществляющее определенный набор хозяйственных операций, способное оказывать непосредственное воздействие на расходы и/или доходы от данной деятельности, и, соответственно, отвечающее за эти статьи расходов и/или доходов. |

| Центр финансового учета (ЦФУ) | — | структурное подразделение, которое ведет учет установленных для него показателей доходов и/или расходов, но не отвечает за их величину. |

1. Общие положения

1.1. Базовые принципы

Настоящее «Положение о финансовой структуре» (в дальнейшем Положение) описывает систему бюджетного управления в ООО “ИнТехПроект” и определяет состав регламентирующих ее документов.

Положение о финансовой структуре составлено на основе принципов управления по центрам ответственности, определяющих построение и функционирование финансовой структуры как основного исполнительного механизма бюджетного управления ООО “ИнТехПроект”.

Выполнение требований системы бюджетного управления, описанных в Положении, обязательны для всехсотрудников организации.

Уполномоченным по бюджетному управлению назначен Заместитель директора по экономике и финансам.

1.2. Сфера применения

Действие данного Положения распространяется на все подразделения ООО “ИнТехПроект”.

Положение применяется для:

-

внутреннего использования при решении задач управления ООО “ИнТехПроект”;

-

обеспечения документированной базы системы бюджетного управления;

-

обеспечения непрерывности функционирования системы бюджетного управления и реализации ее требований в ходе меняющихся условий.

1.3. Разработка, утверждение и изменение

Актуализацию Положения, пересмотр и выпуск извещения об изменениях осуществляет Заместитель директора по экономике и финансам. Разработанное Положение и изменения к нему утверждает Директор.

Каждый работник ООО “ИнТехПроект” может представлять свои предложения по изменению или дополнению разделов Положения уполномоченному по бюджетному управлению с обоснованием аргументов по предлагаемому вопросу.

Положение пересматривают в случае возникновения изменений, которые могут быть результатом корректировок в стратегии организации, производственных связях, предпринимаемых как для более полного и целенаправленного соответствия внутренним потребностям управления, так и требованиям окружающей среды.

2. Принципы бюджетного управления

2.1. Этапы управленческого цикла

Бюджетное управление – оперативная система управления организацией по центрам ответственности через бюджеты, позволяющая достигать поставленных целей путем наиболее эффективного использования ресурсов.

Процесс бюджетного управления выполняется в следующем порядке:

2.1.1. Планирование (разработка бюджетов)

ООО “ИнТехПроект” устанавливает цели своего развития, затем в соответствии с утвержденным регламентом на основе указанных целей все ЦФО формируют по статьям свои бюджеты, данные которых консолидируются на уровне организации, и на их основе создаются основные прогнозные бюджеты:

-

Бюджет движения денежных средств (БДДС);

-

Бюджет доходов/расходов (БДР);

-

Бюджет по балансовому листу (ББЛ).

Если руководство путем анализа убеждается, что такой результат его устраивает, то планы принимаются к исполнению, если нет — итерация составления планов повторяется, пока не будет найден оптимальный результат.

Подготовленный и согласованный путем итераций прогнозный план организации в форме бюджета после анализа на соответствие поставленным целям утверждается руководством и становится директивным документом, обязательным для исполнения всеми ЦФО организации.

2.1.2. Учет фактических данных и контроль отклонений

Все ЦФО ведут свою оперативную деятельность, учитывая фактические данные в тех же регистрах, что и планировали. Выполнение своих функциональных обязанностей каждое подразделение осуществляет в рамках бюджета своего ЦФО, отвечая, таким образом, за его соблюдение, что должно гарантировать организации получение запланированного финансового результата.

Для контроля соблюдения бюджетов ведется отслеживание возникающих отклонений фактических данных от запланированных, что позволяет как каждому ЦФО, так и организации в целом оперативно выявлять негативные тенденции с целью их предотвращения на ранней стадии развития ситуации.

2.1.3. Анализ исполнения и отчетность

Анализ осуществляется на всех стадиях бюджетного управления – сначала анализируются планы, потом анализируются возникающие отклонения в текущем режиме и последним проводится анализ отчетности о фактическом выполнении бюджета ЦФО и всей организации как на промежуточных этапах (например, неделя, месяц, квартал), так и после завершения бюджетного периода (год).

2.1.4. Принятие управленческих решений

Данные анализа используются для принятия управленческих решений – в текущем режиме, и корректировки планов – по результатам завершения бюджетного периода и формирования нового бюджета на следующий плановый период. Далее действия повторяются в описанном выше порядке.

2.2. Финансовая структура

В финансовой структуре выделяются следующие типы ЦФО:

-

Центр прибыли (ЦП);

-

Центр маржинального дохода (ЦМД);

-

Центр дохода (ЦД);

-

Центр затрат (ЦЗ).

Данная классификация основана на разделении ЦФО по видам доходов/затрат, которые определяются, исходя из функциональной деятельности центра.

Каждый ЦФО осуществляет свою деятельность в соответствии с бюджетом доходов и/или расходов, спланированным на текущий период.

Основной задачей ЦФО является выполнение своих производственных заданий в рамках установленных бюджетом показателей.

3. Структура центров финансовой ответственности

3.1. Графическое представление

3.2. Табличное представление

| Наименование ЦФО | Тип | Наименование подразделения | Руководитель подразделения | Ответственный |

|---|---|---|---|---|

| ЦИ «ИнТехПроект» | Центр инвестиций | ИнТехПроект | Директор | |

| ЦП «ИнТехПроект» | Центр прибыли | ИнТехПроект | Заместитель директора по экономике и финансам | |

| ЦЗ Общий | Центр затрат | Заместитель директора по экономике и финансам | ||

| ЦЗ Администрация | Центр затрат | Заместитель директора по экономике и финансам | ||

| ЦЗ Качество | Центр затрат | Заместитель директора по качеству | ||

| ЦЗ Снабжение | Центр затрат | Отдел снабжения | Начальник отдела снабжения | |

| ЦЗ Финансы | Центр затрат | Бухгалтерия | Главный бухгалтер | |

| ЦМД Общий | Центр маржинального дохода | Заместитель директора по производству | ||

| ЦД Отдел продаж | Центр дохода | Отдел продаж | Начальник отдела продаж | Руководитель проекта |

| ЦЗ Инженерно-технический отдел | Центр затрат | Инженерно-технический отдел | Начальник инженерно-технического отдела | Руководитель проекта |

| ЦЗ Склад | Центр затрат | Склад | Начальник отдела снабжения | Кладовщик |

| ЦЗ Монтажный участок | Центр затрат | Монтажный участок | Начальник монтажного участка |

3.3. Права и обязанности руководителей ЦФО

Руководители ЦФО имеют право:

-

в пределах своих полномочий участвовать в процессах планирования, учета и анализа бюджетных показателей;

-

требовать предоставления необходимой информации для составления операционных бюджетов своих ЦФО у руководителей нижестоящих ЦФО;

-

получать информацию об изменениях в системе бюджетного управления организации и в соответствующих регламентирующих документах.

Руководители ЦФО обязаны:

-

соблюдать лимиты по статьям бюджетов, установленные для каждого ЦФО;

-

своевременно предоставлять плановые и фактические данные по статьям бюджетов их ЦФО руководству организации и вышестоящих ЦФО.