Организация работает без НДС, взаимодействуя при этом с организацией, являющейся плательщиком этого налога. Ситуация нередкая. Рассмотрим основные правила документального оформления операций между такими компаниями и особенности принятия к учету товаров (работ, услуг), а также НДС каждой из сторон.

Продавец не платит НДС

Когда организация работает без НДС, договор, счет на оплату и отгрузочные документы в адрес покупателя (накладную или акт) она оформляет без указания суммы НДС. В соответствующих местах ставится либо прочерк, либо запись «Без налога (НДС)». В тексте договора, счета или в письме произвольной формы рекомендуется указать основание, по которому продавец не уплачивает НДС.

Организации, использующие освобождение от обязанностей плательщика НДС по статьям 145 (по объему выручки) и 145.1 (участник проекта «Сколково») НК РФ, должны при отгрузке составить счет-фактуру на продажу с использованием записи «Без налога (НДС)» в соответствующей графе документа (п. 5 ст. 168 НК РФ).

Тем, кто планирует применить освобождение от НДС, рекомендуем ознакомиться с материалом «Как правильно освободиться от НДС».

Организации, применяющие специальные налоговые режимы (УСН), не являются налогоплательщиками НДС и не обязаны оформлять счет-фактуру (п. 3 ст. 169 НК РФ). Также не составляют счета-фактуры организации, которые осуществляют операции, не облагаемые НДС согласно ст. 149 НК РФ (подп. 1 п. 3 ст. 169 НК РФ). Если же указанные организации примут решение о выставлении такого документа, то его рекомендуется оформлять аналогично требованиям, приведенным в п. 5 ст. 168 НК РФ.

Что нужно сделать продавцу — неплательщику НДС, если он ошибочно выставил счет-фактуру, разъясняют эксперты КонсультантПлюс. Получите бесплатный пробный доступ к КонсультантПлюс и переходите к инструкции.

Покупатель, являющийся плательщиком НДС, при получении документов от организации, работающей без НДС, принимает к учету товары (работы, услуги) по их стоимости, указанной в документах. Отсутствующий в документах продавца НДС покупателем при этом никак не учитывается и дополнительно не исчисляется.

В документах на оплату продавцу, работающему без НДС, в поле «Основание платежа» должна присутствовать запись «Без налога (НДС)».

Покупатель не платит НДС

Когда поставщиком организации, которая работает без НДС, является организация, уплачивающая НДС, договор, счет на оплату и отгрузочные документы в адрес покупателя (накладная или акт) оформляются с НДС. В соответствующих графах и местах текста документов указываются ставки и суммы налога, формирующие общую итоговую сумму документа.

Плательщик НДС, обязанный в соответствии с п. 3 ст. 169 НК РФ при реализации составлять счет-фактуру, может по письменному согласию сторон сделки не оформлять этот документ для налогоплательщиков, работающих без НДС (подп. 1 п. 3 ст. 169 НК РФ).

Оформить согласие на несоставление счетов-фактур вам поможет наш материал «Как отказаться от счетов-фактур, если покупатель – неплательщик НДС».

При этом плательщик НДС должен отразить в книге продаж либо реквизиты первичных документов, либо реквизиты счета-фактуры, оформленного для себя в единственном экземпляре. Невыполнение этих действий повлечет за собой занижение у него суммы НДС от реализации.

ВНИМАНИЕ! С 1 июля 2021 года счета-фактуры, книги покупок и продаж оформляются по новым формам. Это связано с тем, что эксперимент по прослеживаемости товаров перестал быть экспериментом и стал обязательным для тех, кто импортирует и продает определенные виды товаров. При этом новые бланки обязаны применять все налогоплательщики НДС, а также спецрежимники. Подробнее о новой форме читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Если приобретающая товары (работы, услуги) организация работает без НДС, то выделенный в документах поставщика, работающего с НДС, налог она принимает к учету одним из следующих способов:

- В полном объеме при принятии к учету единовременно включает в стоимость этих товаров (работ, услуг), согласно подп. 3 п. 2 ст. 170 НК РФ. Этот способ применяют организации, использующие освобождение от обязанностей плательщика НДС по ст. 145 и 145.1 НК РФ, а также организации, находящиеся на ЕНВД (с учетом положений п. 7 ст. 346.26 гл. 26.3 НК РФ).

- В определенном порядке (в зависимости от вида расходов, к которым налог относится, и факта их оплаты) включает его в состав расходов, уменьшающих доходы. Этот способ применяется при использовании УСН с объектом налогообложения «доходы минус расходы» и ЕСХН (подп. 8 п. 2 ст. 346.5 гл. 26.1 и подп. 8 п. 1 ст. 346.16 гл. 26.2 НК РФ).

Подробнее см. материал «Как учитывать входной НДС при УСН?».

В документах на оплату поставщику, работающему с НДС, в поле «Основание платежа» покупатель, не уплачивающий НДС, должен выделить сумму НДС, составляющую часть этого платежа.

Поставщик, работающий с НДС, при получении от покупателя, не уплачивающего НДС, авансового платежа в счет предстоящих поставок, в обычном для плательщика НДС порядке оформляет счет-фактуру на полученный аванс в одном экземпляре. Покупателю, не уплачивающему НДС, оформленный поставщиком счет-фактура на аванс не нужен.

А как поступить поставщику/продавцу в ситуации, когда покупатель – неплательщик НДС возвращает товар? Вы можете изучить экспертное мнение сотрудников КонсультантПлюс, оформив бесплатный пробный доступ к КонсультантПлюс.

Итоги

Продавец – неплательщик НДС или освобожденный от уплаты налога не обязан выставлять счета-фактуры. Покупатель-неплательщик или освобожденный от уплаты НДС учитывает входной налог в зависимости от принятой им системы налогообложения.

Как при ОСНО выставлять счета контрагентам на УСН?

Наша организация работает на ОСНО но все контрагенты упрощенцы без НДС,как выставлять им счета и выписывать счет фактуры что бы НДС засчитался только нам?

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Анна2606,

Добрый день! То, что ваши контрагенты упрощенцы, значит всего лишь, что они не платят НДС в бюджет со своих продаж, а своим поставщикам они НДС платят, а потом включают его себе в расход, в порядке установленном законодательством, если их режим расходы вообще предусматривает.

г. Екатеринбург8 286 баллов

Цитата (Анна2606):Наша организация работает на ОСНО но все контрагенты упрощенцы без НДС,как выставлять им счета и выписывать счет фактуры что бы НДС засчитался только нам?

Во-первых, здравствуйте.

Анна, из вашего сообщения я поняла,что вы занимаетесь торговлей или оказанием услуг Компаниям, которые не являются налогоплательщиком НДС. А вы, как плательщики НДС, выставляете им счета на оплату с выделенной суммой НДС. Но о каком «зачислении» идет речь? Вы же при продажах начисляете сумму НДС и у вас возникает кредиторская задолжность по НДС. которую вы обязаны оплатить в бюджет, независимо от того кто является вашим покупателем(плательщик НДС или нет). К «зачету» принимается только НДС, возникший у покупателя, т.к. он переплачивает за товары и услуги при оплате вам(у них возникает дебеторская задолжность по НДС), при условии,что они являются плательщиками НДС.

В вашей ситуации вы не можете принять к зачету НДС, полученный от ваших покупателей. Вы им выставляете счет и счет-фактуру с выделенной суммой НДС, они вам ее проплачивают(в 24 поле П/п указывают сумму и выделяют сумму НДС). А вы эту сумму обязаны уплатить в бюджет.

Надеюсь,что я помогла вам. Если остались вопросы по этой теме задавайте.

Но прошу вас, соблюдайте правила нашего сайта.

Удачи вам.

-

Почему важен режим налогообложения стороны по сделке

-

Компания на ОСНО продает товар компании на УСН

-

Покупатель на УСН возвращает товар продавцу на ОСНО

-

Выводы

Почему важен режим налогообложения стороны по сделке

Когда оба участника сделки находятся на общем режиме налогообложения, происходит следующее:

- продавец товара или услуги прибавляет к сумме договора 20% НДС и выставляет покупателю счет-фактуру с выделенной суммой НДС. Эту сумму продавец включает в декларацию по НДС и перечисляет в бюджет;

- покупатель оплачивает товары или услуги вместе с НДС. Когда он в свою очередь продает уже свои товары или услуги, он также прибавляет к их стоимости НДС и должен уплатить его в бюджет. Но сумму к уплате он может уменьшить на те суммы НДС, которые заплатил своим поставщикам.

Таким образом, каждая фирма или индивидуальный предприниматель на ОСНО платит в бюджет разницу между НДС, который получили от покупателей и НДС, который сами уплатили поставщикам.

Рассчитать налоги и сдать отчётность по ОСНО

По всем налогам и сборам сервис формирует платёжки автоматически

Узнать подробнее

Вычеты по НДС могут делать только плательщики НДС, которые купили товар или услугу у такого же плательщика НДС, и если есть счет-фактура от продавца.

Если продавец применяет спецрежим и не платит НДС, то цепочка НДС рвется и покупатель на ОСНО не сможет делать вычеты. По этой причине организациям и предпринимателям на общей системе часто бывает невыгодно сотрудничать с «упрощенцами».

Если очень нужно, контрагент на упрощенке может выставить счет-фактуру с выделенным НДС. У него нет такой обязанности, но и запрета тоже нет. Но это невыгодно уже ему самому. Он этот НДС по счету-фактуре должен будет заплатить в бюджет (п. 5 ст. 173 НК РФ), но никаких вычетов делать не сможет, так как не имеет права. При этом нужно будет еще и сдать декларацию по НДС за текущий квартал.

Продавец же сможет принять к вычету НДС по счету-фактуре, полученной от «упрощенца», но налоговики такие вычеты не любят, могут возникнуть споры и придется отстаивать правоту в суде – они обычно встают на сторону налогоплательщика.

Компаниям и ИП на ОСНО всегда нужно знать, какой режим применяет контрагент, особенно если «общережимник» выступает покупателем. Для «упрощенцев» же режим налогообложения контрагента значения не имеет.

Посмотрим, кто платит НДС, если продавец на ОСНО, а покупатель на УСН.

Компания на ОСНО продает товар компании на УСН

Этот вариант проще, чем продажа по схеме «Продавец на УСН – покупатель на ОСНО». Здесь для компаний продавца и покупателя ничего не меняется, каждый поступает как обычно и ничего не теряет.

Если фирма на ОСНО продает товар фирме на УСН, продавец в любом случае обязан начислить налог на добавленную стоимость и выставить покупателю счет-фактуру несмотря на то, что его контрагент применяет УСН. Система налогообложения покупателя никакой роли в этой ситуации не играет. Продажу продавец как обычно покажет в документах и перечислит НДС в бюджет – все, как если бы он продавал товар покупателю на ОСНО.

Покупатель оплатит всю сумму вместе с НДС, но счет-фактура от продавца ему по большому счету не нужна, потому что он все равно не может делать вычетов. Если покупатель применяет УСН «Доходы минус расходы», он всю уплаченную сумму вместе с НДС включит в расходы.

НДС, уплаченный поставщикам «упрощенцы» могут включать в расходы на основании п.п. 8 п. 1 ст. 346.16 Налогового кодекса РФ.

Пример:

ООО «Безопасность» продает партию оборудования ООО «Умный дом».

ООО «Безопасность» применяет ОСНО, а ООО «Умный дом» – УСН.

Цена партии оборудования – 100 тысяч рублей без НДС.

Что делает продавец

Начисляет на эту сумму 20% НДС и выставляет счет на оплату 120 тысяч рублей. После отгрузки товара выписывает покупателю счет-фактуру на 120 тысяч рублей и регистрирует ее у себя в книге продаж. 20 тысяч рублей он должен приплюсовать другим «входящим» суммам НДС, итог за квартал отразить в декларации по НДС и по окончании квартала перечислить в бюджет за минусом НДС «исходящего».

Что делает покупатель

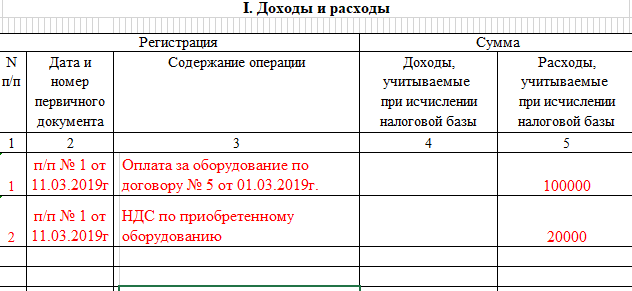

Платит по счету 120 тысяч рублей, получает от продавца счет-фактуру, но нигде ее не регистрирует. Если применяет УСН «Доходы», то ничего больше не делает, т.к. расходы в этом случае не учитывают. Если покупатель применяет «Доходы минус расходы», то отражает в Книге учета доходов и расходов сумму за оборудование и отдельной строкой НДС.

Образец записи в КУДиР

НДС выделяют в КУДиР отдельной строкой, потому что в статье 346.16 НК РФ НДС, уплаченный поставщикам, выделен как отдельная статья расходов.

Когда придет время платить единый налог по УСН или авансовый платеж по налогу, покупатель вычтет из доходов стоимость оборудования и НДС, и тем самым уменьшит налоговую базу. Никаких дополнительных обязанностей, платежей и отчетов, связанных с НДС у него при этом не возникает.

Упростите работу с НДС

Расчёт налогов, создание счетов и заполнение деклараций происходит в автоматическом режиме

Попробовать бесплатно

Покупатель на УСН возвращает товар продавцу на ОСНО

Если по какой-либо причине покупатель на УСН вернул товар продавцу на ОСНО, он передает продавцу только отгрузочные документы на всю сумму возвращенного товара, не выделяя отдельно НДС. Счет-фактуру «упрощенец» выписать не сможет, ведь он не плательщик НДС. Точнее может, но тогда НДС, выделенный в счете-фактуре, покупатель должен будет заплатить в бюджет, плюс сдать декларацию по НДС.

Может ли продавец без счета-фактуры от фирмы покупателя принять к вычету НДС по возвращенному товару? Да, может. Выход подсказывает Министерство финансов в письме от 14.05.2013 № ЕД-4-3/8562@.

Продавец товаров может принять к вычету НДС в соответствии с п. 5 ст. 171 НК РФ. Но таким вычетом он может воспользоваться только в течение одного года с момента возврата (п. 4 ст. 172 НК РФ).

Порядок зависит от того, возвращает покупатель товар целиком или частями.

Ситуация 1. Покупатель возвращают товар целиком

Продавец регистрирует у себя в книге покупок тот же самый счет-фактуру, который в свое время выписал при продаже товара, и тогда у него появляется право на вычет.

Ситуация 2. Покупатель возвращает только часть товара

Продавец выписывает новый документ – корректировочный счет-фактуру только на сумму возврата, и регистрирует в книге покупок. Он и будет основанием для последующего вычета.

В обеих ситуациях у продавца должны быть документы, обосновывающие возврат товара (претензия покупателя, акт о выявленных недостатках и т.д.). Запись в книге покупок делают на основании этих документов.

При этом не имеет никакого значения, успел покупатель на УСН оприходовать товары у себя или нет. Порядок действий у продавца от этого не меняется.

Любая отчётность в системе «Моё дело» формируется за считанные минуты

Отчёты создаются автоматически на основе введённых вами данных. Вы получаете готовые документы без опечаток, неточностей и ошибок, которые часто бывают при ручном заполнении бланков.

Воспользоваться сервисом

Выводы

Когда продавец применяет ОСНО, он всегда начисляет НДС и уплачивает его в бюджет независимо от того, какой режим налогообложения применяет покупатель. Покупатель на УСН при этом суммы НДС, уплаченные поставщику, отражает у себя в расходах.

При возврате товара продавец, чтобы получить право на вычет, должен зарегистрировать тот же счет-фактуру у себя в книге покупок или выписать корректировочный счет-фактуру, если товар возвращают частично.

Любые вопросы, связанные с бухгалтерией и налогами, вы можете задавать экспертам сервиса «Моё дело». Услуга бесплатная и доступна зарегистрированным пользователям сервиса. Кроме того, сервис поможет вам рассчитать налоги, заполнить и отправить отчеты, а также сделает многое другое.

Спешим успокоить: всё в порядке, дополнительного налога платить не придётся. Просто оплачивайте счёт с учётом НДС. И не забудьте списать его в расходы.

Оплачивайте сумму с НДС, если он выделен в счёте

Если поставщик выставил вам счёт с НДС, он работает на общей системе налогообложения и обязан продавать товары с НДС. Оплатите такой счёт с учётом налога. Для этого в назначении платежа напишите «включая НДС 20%». Если этого не сделать, поставщик может вернуть платеж или потребовать отдельной оплаты НДС.

При оплате счёта с НДС у вас дополнительной отчётности не возникает.

Как списать в расходы НДС при покупке товаров и услуг

Если вы на УСН «Доходы минус расходы» и купили товар с НДС, спишите его в расходы одним из способов:

- Включите его в стоимость купленного товара и спишите в расходы одной суммой. Такой способ возможен в соответствии со статьёй 170 Налогового кодекса.

- Выделите отдельной строкой в расходах — по пункту 1.8 статьи 346.16 Налогового кодекса.

Минфин и налоговая предлагают списывать НДС в расходы так:

- Если покупаете основные средства или нематериальные активы, включите НДС в их стоимость.

- Если покупаете товары для перепродажи, спишите НДС отдельно от стоимости товара. Списывайте НДС в расходы по мере реализации товаров покупателям.

Письмо Минфина и письмо налоговой.

На практике налоговая редко за этим следит, ведь дата признания уплаченного НДС в расходах всегда будет одной и той же. Поэтому смело выбирайте любой удобный для вас способ.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Сохраняйте счёт-фактуру от поставщика, чтобы подтвердить расход. Если вы письменно договорились работать без счетов-фактур, основанием для списания НДС будут платёжки, кассовые чеки и бланки строгой отчётности. Главное, чтобы в этих документах была выделена сумма НДС.

Статья актуальна на

27.01.2022

Если вы — плательщик УСН 6% или 15% и платите своему поставщику, а поставщик работает с НДС, то вам от этого ни жарко, ни холодно. Вы можете просто заплатить поставщику всю сумму с НДС, и на ваши налоги и отчетность это никаким образом не повлияет.

Но если вам пришли деньги с НДС, то потенциально у вас могут быть проблемы. Потому что налоговая инспекция отслеживает все платежи с НДС, и в будущем может обратиться к вам с вопросом: «Почему вам пришли деньги с НДС, вы выставляли счет фактуру с НДС или нет?», попросить уплатить НДС, предоставить объяснения и т.д.

Если ваш клиент сделал это по ошибке, то у вашего клиента нужно попросить письмо, где будет написано, что для платежного поручения соответствующего номера, даты и суммы верным считать назначения платежа следующим — за товар по надлежащему договору без НДС. Это решит ваши проблемы. Если к вам придет письмо из налоговой инспекции — вы можете показать это письмо, и в принципе никаких проблем у вас не будет, никаких налогов доплачивать не надо.

Другое дело, если у вас заключен договор с выделением НДС, и вы выставили счет-фактуру по просьбе клиента с выделенным НДС. Если вы действительно это сделали, тогда вам придется уплатить 20% налога от счет фактуры в бюджет, при этом уменьшить НДС какими-то исходящими платежами и входящими счет фактурами вам никак не получится. То есть вы со всей сделки платите 20% в бюджет и сдаете декларацию о НДС, вот так получится неприятно.

Поэтому не выставляйте счет-фактуру клиенту с выделенным НДС и смотрите, что написано в договоре. Это крайне важно, если вы не хотите переплатить НДС.

Другие видео эксперта в области налогообложения Марата Самитова смотрите тут.

НДС условно делят на входящий и исходящий. Бухгалтеру и руководителю важно ориентироваться в этих понятиях, чтобы знать, какую сумму придется перечислить в бюджет и как планировать движение средств внутри предприятия.

Легко работайте с НДС в Контур.Бухгалтерии

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Попробовать бесплатно

В двух словах об НДС

Налог на добавленную стоимость очень важен для бюджета. Его уплачивают и небольшие компании, и крупные корпорации. Есть ряд условий, при которых фирма не платит НДС, но такие льготы в основном распространяются на средний, малый, микро- бизнес и индивидуальных предпринимателей.

НДС относят к косвенным налогам, так как компания или ИП оплачивает его не из своих средств, а из денег, полученных от клиентов — именно на покупателей в конце цепочки покупок возложен груз уплаты налога, а компании только “передают” его в бюджет.

Если же предприятие само оплачивает товары и услуги, то налог в этом случае оно платит не напрямую в казну, а продавцу. Далее уже ответственность продавца — провести этот налог в своем учете и передать часть государству.

Что значит “входящий” и “исходящий” НДС

При уплате НДС в бюджет предприятие имеет право вычесть входящий НДС из суммы исходящего.

Когда компания покупает сырье, материалы, услуги, облагаемые НДС, то вместе с ними компания “приобретает” НДС. Запомнить легко: на предприятие “входят” товары вместе с НДС, который компания уже уплачивает поставщику. Этот налог называют “входящим”.

Когда компания отгружает товары и услуги и начисляет на них НДС, то вместе с ними “передает” НДС своему покупателю. Поэтому он “уходит” с предприятия, его называют “исходящим”.

Что нужно, чтобы оформить к вычету входящий НДС

Чтобы отразить в отчетах входящий НДС и на эту сумму уменьшить исходящий НДС, необходимо вовремя получить от поставщика счет-фактуру, накладную и в некоторых случаях кассовый чек. Во всех этих документах будет отражен налог на добавленную стоимость. Без них нельзя уменьшать сумму налога к уплате.

Бухгалтер фиксирует НДС, уплаченный продавцу, в Книге покупок, а НДС, полученный от покупателя, — в Книге продаж. В бюджет перечисляют разницу между исходящим и входящим налогом. Это делают раз в квартал, не позднее 25 числа месяца, следующего за отчетным.

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Попробовать бесплатно

Что делать, если входящий НДС превышает исходящий

Возможна ситуация, когда входящий НДС оказался больше исходящего. Например, если фирма активно покупала товары и оплачивала услуги, но реализовала собственной продукции меньше. В таком случае по итогам квартала можно возместить уплаченный НДС или учесть переплату в счет других налогов. Также на сумму уже уплаченного НДС можно снизить пени и штрафы.

Возможность засчитывать переплату по любому виду налогов и сборов, независимо от того, в бюджет какого уровня уплачивается налог, появилась у бизнеса в 2020 году. Это право регламентируется Письмом Министерства финансов РФ от 10 августа 2020 года № 03-02-07/1/72100).

Как платят НДС предприятия на УСН или патенте

Когда из двух контрагентов один применяет особый режим налогообложения, то схема учета НДС несколько меняется. Все зависит от того, кто является покупателем, а кто продавцом.

Ситуация 1: покупатель на спецрежиме. Например, продавец находится на ОСНО и продает товары/услуги юрлицу на спецрежиме. В любом случае поставщик начисляет НДС, оформляет накладную и счет-фактуру, где расписывает суммы, а затем полученный при реализации товара НДС, перечисляет в бюджет.

Покупатель, работающий на УСН или патенте, просто оплачивает весь счет полностью и ставит эту сумму в затраты, если использует систему “Доходы минус расходы”. Для компании, которая работает на УСН по системе “6% с дохода” или на патенте, уплаченный НДС не влияет на уменьшение других налогов.

Ситуация 2: продавец на спецрежиме. Если продавец работает на упрощенке или патенте, а покупатель — на общей системе, то поставщик не начисляет НДС и не оформляет счет-фактуру. Покупатель приобретает продукцию без НДС, соответственно, у него не появляется входящий НДС, который можно затем учесть при сдаче отчетности.

Стороны могут договориться, чтобы продавец выставил счет-фактуру с выделенным НДС. Тогда он, несмотря на свой спецрежим, должен будет передать в бюджет полученный НДС и отчитаться по нему.

Коротко о главном

- Налог на добавленную стоимость считается входящим, когда покупатель приобретает товары и услуги с НДС.

- Этот налог считается исходящим, когда компания отгружает продукцию или оказывает услуги своего контрагенту.

- Разница между входящим (уплаченным) налогом и исходящим (полученным) перечисляется в бюджет, если полученный НДС больше, либо учитывается при уплате других налогов.

Веб-сервис Контур.Бухгалтерия поможет оптимизировать НДС: подскажет, какие документы нужны, чтобы оформить налоговый вычет, предупредит о неверном начислении сумм, избавит от переплат и штрафов. В системе удобно вести учет, начислять зарплату, отчитываться, строить управленческие отчеты. Все новички работают бесплатно две недели.

Легко работайте с НДС в Контур.Бухгалтерии

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Попробовать бесплатно

ИП — это несолидно

Во-первых, многие начинающие предприниматели считают, что с ними не будут работать, если они ИП, что это несолидно и не внушает людям доверия. Но сегодня ситуация складывается полностью противоположная. Все хотят знать, с кем они работают и у кого покупают. Тренд на персонализацию набирает все большие обороты.

ИП отвечает всем имуществом, а ООО — только уставным капиталом

Второй страх, особенно у начинающих предпринимателей, которые не уверены в успехе своего дела, связан с тем, что ИП отвечает всем своим имуществом, а ООО — только уставным капиталом. Но на самом деле сейчас это уже не так. Дело в том, что ввели понятие субсидиарная ответственность, которая означает, что даже если ты в этой компании никем не числишься, ни генеральным директором, ни советником, тебе не начисляется заработная плата, но налоговые органы по каким-то причинам примут решение, что ты являешься выгодоприобретателем в этом ООО, к тебе придут точно также, как к любому физику или ИП-шнику.

Подробнее о том, когда вас могут привлечь к субсидиарной ответственности, можно узнать здесь.

Штрафы для всех одинаковые

В-третьих, у ИП как у физических лиц штрафные санкции намного меньше по сравнению с ООО. На старте бизнеса очень легко наделать ошибки. Был у нас случай, когда предприниматель решил разослать рекламные СМС по купленной базе. Один человек из этой базы пожаловался в ФАС о том, что он не давал согласия на получение рекламных СМС от этой компании. Для ООО штраф за подобное действие — от 100 до 500 тыс. рублей, а для ИП — до 20 тыс. рублей. Разница ощутима, и если предприниматель, открывший ООО, совершит такую ошибку — наказание может стать непосильной ношей для бизнеса.

Крупные игроки с ИП работать не будут

И наконец, основная и главная причина, это безопасность. Многие предприниматели считают, что крупные компании или сети работают исключительно с ООО на НДС. Но прежде чем думать о крупных игроках лучше позаботиться о безопасности своего бизнеса. Ведь если вы на старте небольшое ООО с НДС, то вынуждены будете оптимизировать налоги. А легальных способов оптимизировать налоговую нагрузку с НДС нет. Бизнес все время будет под угрозой закрытия государственными органами, а вы как владелец будете под угрозой привлечения к уголовной ответственности, и как следствие, к потере клиентской базы. У ИП таких проблем нет — узнайте, какие налоги платит ИП в этой статье. Более того, немногие знают, но даже ИП может работать с крупными компаниями на НДС.