Основные

финансовые показатели бизнес-плана:

—

прибыль;

—

рентабельность;

—

капиталоотдача и капиталоемкость

продукции;

—

затраты на производство.

Эти

показатели должны быть увязаны между

собой и сбалансированы с показателями

производства и реализации товаров.

Сбалансированность

финансовых показателей может быть

осуществлена различными способами:

—

с помощью составления обобщенной сметы

прибылей и убытков и баланса доходов —

расходов;

—

методом расчета критической точки

производства и реализации продукции

(метод CVP);

—

методом предельного анализа, позволяющим

определять величину максимальной

прибыли исходя из равенства предельного

дохода предельным издержкам;

методом

функции, позволяющим прогнозировать

ожидаемые показатели хозяйственной

деятельности по факторам затраты труда

и капитала;

—

методом расчета рентабельности

инвестиций.

Метод

расчета критической точки (CVP) основывается

на том, что главная факторная цепочка

(затраты — объем производства — прибыль),

формирующая прибыль, должна находиться

под постоянным вниманием и контролем.

Эта задача решается на основе организации

учета затрат по системе директ-костинг.

Особенности

системы директ-костинга:

—

разделение затрат на постоянные и

переменные, что упрощает учет и повышает

оперативность получения данных о

прибыли;

—

соединение производственного и

финансового учета. Такая взаимосвязь

позволяет строить многоступенчатые

отчеты, что важно для детализации

анализа;

—

многостадийность составления отчета

о доходах;

—

разработка методики экономико-математического

и графического представления и анализа

отчетов для прогноза чистых доходов.

Дальнейший

экономико-математический анализ

факторной цепи «затраты — объем —

прибыль» приводит к использованию

методов предельного анализа.

Метод

расчета рентабельности инвестиций. Для

этого метода в основном применяются

следующие показатели:

—

чистый приведенный доход (NPV);

—

внутренняя норма доходности (IRR);

—

срок окупаемости капитальных вложений

(Payback Method);

—

рентабельность проекта (Profitability Index).

Чистый

приведенный доход (NPV) представляет

собой разность дисконтированных на

момент времени показателей дохода и

капиталовложений. Ориентиром при

установлении нормы дисконтирования

может являться ставка банковского

процента.

В

качестве доходов принимается прибыль

от производственной деятельности и

амортизационные отчисления, а в качестве

расходов — инвестиции в капитальное

строительство, а также на создание и

накопление оборотных средств.

Внутренняя

норма доходности (IRR) является специальной

ставкой дисконтирования, при которой

суммы поступлений и отчислений денежных

средств в течение срока экономической

жизненного цикла инвестиций дают в

результате нулевой приведенный доход,

то есть когда приведенная стоимость

денежных поступлений равна приведенной

стоимости отчислений денежных средств.

Методика

определения IRR зависит от конкретных

особенностей распределения доходов от

инвестиций и самих инвестиций.

Срок

окупаемости определяется как период

времени, в течение которого инвестиции

будут возвращены за счет доходов,

полученных от реализации инвестиционного

проекта.

Рентабельность

или индекс доходности представляет

собой отношение приведенных доходов к

приведенным на ту же дату инвестиционным

расходам.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

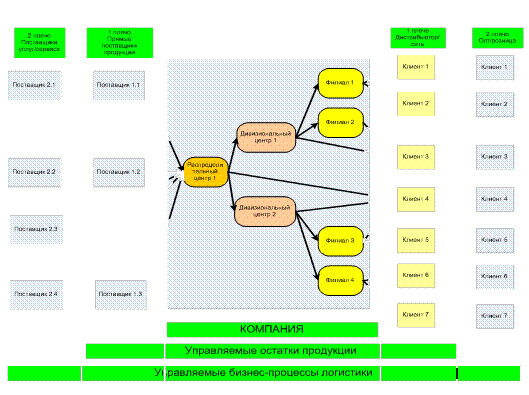

Сбалансированная система показателей (англ. balanced scorecard, BSC) — это методика общей оценки деятельности предприятия, предназначенная для анализа эффективности работы.

BSC — инструмент для стратегического управления результатами. Метод рассматривается в долгосрочной перспективе, поэтому его делят на тактические и оперативные стратегии. Он ориентирован на четыре показателя:

-

Финансовые показатели (каковы ожидания собственников, что нужно сделать для их реализации).

-

Показатели работы с клиентами/заказчиками (какими мы должны стать для наших клиентов, чтобы реализовать свое видение будущего).

-

Показатели эффективности внутренних бизнес-процессов (какие виды деятельности необходимо развивать и совершенствовать, чтобы достичь цели).

-

Показатели роста и развития организации (развитие персонала: какими навыками должны мы обладать, чтобы реализовать свое видение будущего).

В каждой группе показателей нужно рассмотреть цели, задачи, показатели/факторы, мероприятия (необходимые инициативы). И сочетать их с видением и стратегией развития компании.

Основные этапы внедрения сбалансированной системы показателей

Внедрение сбалансированной карты показателей проходит в семь шагов:

-

Определите видение организации.

-

Выберите стратегии: каких придерживаетесь, на каких областях деятельности сосредоточитесь.

-

Продумайте перспективы и факторы успеха.

-

Определите показатели по каждому фактору.

-

Разработайте способы расчета: как будете рассчитывать значения показателей.

-

Подготовьте планы действий: решите, какие меры нужно предпринять для достижения целей.

-

Управляйте и развивайте, обновляйте и поддерживайте.

Стратегические карты

Примерный план карты сбалансированных стратегических целей включает развитие четырех основных взаимосвязанных блоков:

1. Финансы

- Увеличение дохода.

- Увеличение выручки компании.

2. Клиенты

- Привлечение новых клиентов и удержание постоянных старых.

- Известность бренда компании.

- Оперативность контактов с клиентами.

- Соблюдение качества работ.

- Своевременность выполнения заявок клиентов.

- Индивидуальный подход к клиентам.

3. Процессы

- Внедрение новых продуктов / услуг.

- Стандартизация бизнес-процессов.

- Расширение сети филиалов (представительств).

- Увеличение производительности труда.

4. Сотрудники / инфраструктура

- Внедрение системы контроля исполнительской дисциплины.

- Набор и обучение сотрудников новых подразделений.

- Обучение сотрудников.

- Реформирование системы материального стимулирования.

.jpg)

Пример карты сбалансированных стратегических целей

Например, перед руководителем стоит задача увеличения доходности бизнеса через рост выручки компании.

Для того, чтобы это произошло на уровне финансов, надо поработать на уровне клиентов (блок 2).

В свою очередь, чтобы такая работа с клиентами была возможна, на уровне процессов и услуг нужны определенные преобразования (блок 3). Например, новые продукты и услуги помогут привлечь новых клиентов, стандартизация бизнес-процессов повлечет за собой оперативные ответы клиентам. Такого рода карта в основном подходит для коммерческого (торгового) предприятия.

Преимущество сбалансированной карты показателей в том, что она подойдет для любой отрасли.

В производстве на первое место выходит продукт, полученный с помощью определенных процессов и технологий (блок 3). Затем разместятся люди, поддерживающие процессы, следом — клиенты, потребляющие продукт. И затем собственник получит финансы.

На сервисных предприятиях (типа салона красоты, кафе) на первое место выйдут люди — сотрудники, потому что клиенты выбирают в первую очередь сервис, на второе — качество (то есть рабочие процессы). Если клиента все устроило, он принесет сюда деньги.

Кейс. Как применять сбалансированную систему показателей

Крупная российская производственная компания в 2013 году поставила цель: к 2019 году подготовить компанию к переходу на федеральный уровень. За шесть лет бизнес должен стать способен к стабильному развитию, организовать партнерскую сеть во всех городах-миллионниках, увеличить выручку в три раза и зарплаты сотрудников на 50%. Цель однозначная, конкретная, измеримая и достижимая.

Ее разложили на уровни стратегий как способов достижения (последовательность действий и следующий за ними результат). Было предусмотрено увеличение выручки и формирование стабилизационного фонда под производство, которое до этого находилось за границей. Стратегии должны были лечь в основу тактических действий. Назначили ответственных за реализацию каждой стратегии и определили сроки исполнения.

На уровне перспективы развития финансов

- Увеличение прибыли компании (KPI: увеличение выручки в три раза).

- Уменьшение расходов компании (KPI: сокращение объема заемных средств до 7%, уменьшение доли всех расходов в обороте компании).

- Увеличение оборота компании (за счет увеличения объема продаж в квартал,сокращение неликвида на 5% в квартал).

- Создание стабилизационного фонда под производство (KPI: капитализация бизнеса, увеличение объема основного капитала).

На уровне перспективы работы с клиентами

- Повышение силы бренда компании.

- Региональное развитие.

- Расширение ассортимента.

- Повышение удовлетворенности потребителя.

- Повышение категории клиента.

- Увеличение выручки с каждого клиента.

На уровне перспектив развития процессов

- Улучшение процесса продаж продукции через внедрение АСУ и воронки продаж.

- Оптимизация процесса производства продукции.

- Внедрение процессного управления.

- Внедрение НИОКР.

- Управление на основе компетенций.

На уровне перспектив развития персонала

- Повышение эффективности персонала (система материального стимулирования).

- Повышение удовлетворенности — социальная политика.

- Повышение квалификации персонала компании.

- Формализация деятельности персонала компании.

- Развитие корпоративной информационной системы.

К 2019 году компания полностью достигла поставленных целей.

Запомнить

- Сбалансированная система показателей (англ. balanced scorecard, BSC) — это методика общей оценки деятельности предприятия, которую используют для анализа эффективности работы. Она инструмент для стратегического управления результатами.

- Этот метод оценивает эффективность четырех показателей: финансовые показатели, показатели работы с клиентами / заказчиками, показатели эффективности внутренних бизнес-процессов, показатели роста и развития организации.

- Преимущество BSC в том, что она подходит для любой отрасли.

- Внедрение сбалансированной системы показателей проходит в семь этапов: от определения видения организации до обеспечения и поддержки.

- Для удобства при внедрении можно использовать карту сбалансированных стратегических показателей (целей).

Материал подготовлен на основе лекции Павла Бормотова, преподавателя программ MMBA Русской Школы Управления.

Подписывайтесь на телеграм-канал Русской Школы Управления @rusuprav

Любое использование материалов медиапортала РШУ возможно только с разрешения

редакции.

Финансовые эксперты придерживаются разных мнений относительного того, что должно быть включено в финансовый план. Все зависит от типа бизнеса и целей, заложенных в бизнес-план. Но независимо от того, планируете вы просто начать свое дело, масштабировать уже существующий бизнес или просто лучше разобраться в текущих процессах, есть несколько ключевых пунктов финансового плана.

Ключевые составляющие финансового плана:

- Отчет о прибылях и убытках

- Анализ движения денежной наличности

- Бухгалтерский баланс

- Прогнозы по продажам

- План по персоналу

- Некоторые показатели деловой активности и/или анализ безубыточности

Даже если ваш бизнес находится на начальных стадиях развития, финансовый план может работать на вас.

Отчет о прибылях и убытках

Отчет о прибылях и убытках — это по существу объяснение того, как бизнес получил прибыль (или почему понес потери) за определенный период времени. Это список, в котором перечислены все доходы и расходы — как правило, в течение трехмесячного периода. В этом же списке приводится сумма чистой прибыли и убытков.

Это финансовый отчет, который может называться по-разному: отчет о прибылях и убытках, отчет о финансовых результатах, отчет о доходах компании и т.д. Неважно, как вы называете этот документ, в любом случае это существенный отчет, который поможет вам многое понять о бизнесе.

Есть различные формы для отчетов о прибылях и убытках, в зависимости от типа и структуры бизнеса (некоммерческая организация, компания с ограниченной ответственностью и т.д.).

Типичный отчет о прибылях и убытках должен включать информацию о:

- доходе (продажах)

- затратах на реализацию или себестоимости реализованной продукции (COGS)

- валовой прибыли

Эти три компонента (доход, затраты и валовая прибыль) являются основой бизнес-модели — т.е. того, как вы зарабатываете деньги.

Также здесь перечисляются эксплуатационные расходы, которые являются текущими затратами, связанными с управлением бизнесом. Это фиксированные расходы, которые не колеблются в зависимости от величины дохода в определенном месяце (арендная плата, коммунальные услуги, страховка).

валовая прибыль — эксплуатационные расходы =

операционный доход

В зависимости от того, как вы классифицируете некоторые свои расходы, ваш операционный доход, как правило, будет эквивалентен EBITDA — сколько денег вы заработали в виде прибыли до вычета расходов по выплате налогов. Этот показатель также называется валовой прибылью.

Так называемый «итог» (по официальному — чистый доход, который значится в конце отчета о прибылях и убытках) можно узнать по следующей формуле:

операционный доход — амортизационные расходы = чистый доход

Отчет о движении денежных средств

Отчет о движении денежных средств объясняет, сколько наличных денег ваш бизнес потратил и каков остаток денежных средств за месяц. Проанализируйте некоторые процессы. Что происходит, когда вы отсылаете счет-фактуру клиенту, но он не производит оплату к определенной дате? Что происходит, когда вы оплачиваете свои собственные счета поздно? Эти детали не отражены в отчете о прибылях и убытках, но они проясняются в отчете о движении денежных средств.

Ваш отчет о движении денежных средств так же важен, как и отчет о прибылях и убытках. Компании работают с наличными деньгами. Без полного понимания того, сколько наличных денег вы имеете, на что, куда и по какому графику они идут, управлять бизнесом тяжело. И без отчета о движении денежных средств, который излагает такую информацию ясно для кредиторов и инвесторов, вы не сможете получить нужные средства. Никакой бизнес-план не будет полон без информации о потоке денежных средств.

Отчет о движении денежных средств помогает понять различие между тем, что отчет о прибылях и убытках сообщает о вашем доходе и прибыли, и какова фактическая финансовая позиция компании. Возможно, ваш бизнес прибыльный и все еще не имеет достаточно наличных денег, чтобы платить расходы и держаться на плаву, и также возможно, что он убыточен, но все еще имеет достаточно денежных средств, чтобы поработать в течение нескольких месяцев.

Метод начисления и кассовый метод

Существует два метода учета доходов и расходов для целей налогообложения прибыли — метод начисления и кассовый метод.

Кассовый метод предполагает, что доходы признаются в периоде их получения, а расходы — в периоде их оплаты. День получения дохода — это день поступления денег в кассу, поступления их на расчетный счет или день получения аванса. Расходы в данном случае признаются в день выплаты денег из кассы, списания их с расчетного счета или выбытия имущества.

При методе начисления доходы следует включать в расчет налоговой базы по налогу на прибыль в периоде их возникновения, а расходы — в периоде, к которому они относятся. Подтверждают период получения дохода или возникновения расхода такие документы, как договоры с контрагентами, акты. Метод начислений лучше всего проясняет то, как бизнес работает и что необходимо изменить.

Сдача любых видов отчетности во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, РАР, РПН.

Попробовать

Скажем, вы управляете летним лагерем для детей. Вы могли бы получить оплату от клиентов в марте, за несколько месяцев до того, как лагерь на самом деле начнет работать в июле — использовать метод начисления. Вы не признали бы доход, пока не приступили бы к обслуживанию, таким образом, и доходы и расходы для лагеря составлялись бы в июле. С кассовым методом вы признали бы доход в марте, но все расходы — в июле. Это было бы похоже на то, что ваш бизнес прибыльный во всех месяцах, еще до открытия лагеря, но убыточный в течение месяца, когда лагерь открылся.

Бухгалтерский баланс

Ваш баланс — скрин финансового положения бизнеса: как обстоят дела в конкретный период времени? сколько денег вы имеете в банке, сколько клиентов должны вам и сколько вы должны своим продавцам?

Баланс включает:

- активы (общая стоимость имущества, которым располагает компания и которое находится в ее обороте)

- обязательства (определяют размер финансирования активов компании сторонними организациями, банками, частными лицами)

- собственный капитал (характеризует стоимость инвестиций, сделанных в компанию ее владельцем)

Баланс — это, по сути, уравнение:

активы = обязательства + собственный капитал

Прогноз по продажам

Прогноз по продажам — это прогноз о том, что вы продадите в установленный срок (обычно от года до трех лет). Этот прогноз — невероятно важная часть бизнес-плана, особенно когда кредиторы или инвесторы участвуют в процессе и должны быть частью вашего бизнес-планирования.

Вы должны сделать прогноз, он не должен быть противоречивым с точки зрения показателей по продажам, которые вы используете в своем отчете о прибылях и убытках.

Нет единой формы прогноза по продажам — у каждого бизнеса будут различные потребности. То, как вы сегментируете и организуете свой прогноз, зависит от того, какой бизнес вы имеете и полностью ли вы хотите отследить свои продажи.

Ответьте на следующие вопросы:

- Сколько клиентов вы планируете привлечь?

- Какую плату вы от них ждете?

- Как часто вы ждете от них оплаты?

Ваш прогноз по продажам может быть детализирован настолько, насколько вы хотите. Но когда вы принимаете решение сделать прогноз по продажам, у вас определенно должен быть такой прогноз.

Скорее всего вы захотите сегментировать прогноз по продажам, эти сегменты будут полезны вам для планирования и маркетинга. Если вы владеете рестораном, например, то вы, вероятно, хотели бы разделить прогнозы по продажам ужинов и обедов; владельцам фитнес-центров могло бы быть полезно дифференцировать прогнозы по разным абонементам. Если вы хотите максимальной определенности, то можете сегментировать прогноз даже по продажам продуктов отдельных линий.

План по персоналу

Важность плана по персоналу зависит в основном от типа бизнеса. Если вы единоличный собственник без сотрудников, то для вас это не настолько значимый документ. Но если вы представляете бизнес побольше, с высокими трудовыми затратами, вам придется потратить время, чтобы выяснить, как персонал влияет на ваш бизнес. Думайте о плане по персоналу как об оправдании необходимости каждого члена команды участвовать в бизнесе.

План по персоналу должен включать описание каждой позиции и объяснять, что конкретные люди приносят в компанию с точки зрения обучения, экспертных знаний, знания рынка или продукта. Если вы пишете бизнес-план, чтобы представить его кредиторам или инвесторам, вы могли бы с помощью него объяснить необходимость участия каждого члена команды в бизнесе и размеры зарплат.

Вы также можете использовать это документ, чтобы перечислить все отделы. Нет никакого правила, в котором говорится, что вы должны перечислить только отдельных членов руководства. Вы также можете перечислить должности или отделы, которые планировали создать, но еще не сделали этого. Опишите, кто ваш идеальный кандидат, определите и объясните планируемый диапазон заработной платы.

Анализ безубыточности

Анализ безубыточности — это определение количества единиц продукции, которое нужно продать, чтобы выйти на безубыточность (один словом, сколько вы должны продать, чтобы компенсировать все расходы).

Рассмотрим на примере открытия ресторана. Чтобы сделать хотя бы одну продажу в заведении, нужно обставить его определенным количеством столов, напечатать меню, взять на работу бармена, поваров, официантов. Следовательно, владельцу ресторана необходимо провести анализ безубыточности, чтобы понять, сколько блюд ресторан должен продать в течение суток, чтобы покрыть расходы.

При определении точки безубыточности важно такое понятие, как маржинальная прибыль (разница между выручкой от реализации и переменными затратами). В примере с рестораном это будет цена за блюдо. Например, клиент платит 500 руб. за блюдо. Затраты на его приготовление составляют 100 руб., а стоимость приготовления и подачи еды составляет 150 руб. Маржинальная прибыль составляет 250 руб. (500 — 100 — 150 = 250). Ориентируясь на эти показатели, вы можете определить, какой должна быть выручка от реализации, чтобы бизнес стал безубыточным.

По материалам Bplans.com

Все самое интересное о бизнесе — на нашем канале в Telegram. Присоединяйтесь!

Вы узнаете

Какое место отводят финансовому плану в структуре бизнес-плана компании

Из каких разделов должен состоять финансовый план в рамках бизнес-плана

С помощью каких методов оценивают финансовые риски бизнес-проекта

При разработке бизнес-плана важное значение имеет финансовый аспект, который определяет, какую сумму средств сможет привлечь компания для реализации коммерческих проектов, за какой срок эти средства окупятся. В статье рассмотрим, как на основании данных финансового раздела бизнес-плана выявить риски, которые могут возникнуть в ходе реализации плана, как оценить влияние этих рисков на результаты проекта.

ФУНКЦИИ И МЕСТО ФИНАНСОВОГО ПЛАНА В БИЗНЕС-ПЛАНЕ ПРОЕКТА

Финансовый план является ключевым разделом бизнес-плана любого коммерческого проекта. Это обусловлено целями составления финансового плана:

• дать инициаторам и участникам проекта полную картину финансовых результатов реализации проекта;

• определить источники финансирования бизнес-проекта и сумму заемных средств, необходимых для его реализации;

• обосновать перед потенциальными инвесторами экономическую выгоду от вложения средств в проект и гарантию их возврата при реализации проекта;

• определить финансовую устойчивость и эффективность реализации бизнес-проекта;

• определить финансовые риски реализации бизнес-проекта и разработать меры по их минимизации;

• поставить перед командой проекта целевые финансовые параметры хода реализации проекта;

• конкретизировать план действий по достижению целей реализации бизнес-плана.

На основе содержания перечисленных целей можно сделать вывод о том, что без качественно составленного финансового плана сложно рассчитывать на возможность привлечения внешнего финансирования и гарантию успешной реализации проекта.

Структурно бизнес-план проекта состоит из четырех разделов.

1. Характеристика проекта. В данном разделе отражают:

• ожидаемые результаты реализации бизнес-проекта;

• период действия и показатели эффективности проекта;

• предполагаемые источники и условия финансирования проекта;

• другую информацию, из которой пользователи бизнес-плана могут получить сведения о характере проекта.

2. Стратегический анализ проекта. Данный процесс включает:

- анализ влияния на проект факторов внешней и внутренней среды;

- SWOT-анализ проекта, в ходе которого определяют сильные и слабые стороны, а также возможности и угрозы реализации проекта.

3. План реализации проекта. В данном разделе представляют:

• маркетинговый план проекта — содержит сведения о методах продвижения продукции/услуг проекта на рынках сбыта, анализ рынка и конкурентов, обоснование рыночной цены реализации продукции/услуг проекта, анализ покупателей и план реализации продукции/услуг;

• производственный план проекта — включает описание технологических процессов и операций по выпуску продукции/услуг проекта, обоснование потребностей проекта в основных и оборотных средствах, расчет себестоимости единицы продукции/услуг проекта для обоснования отпускных цен;

• финансовый план проекта — подразумевает прогнозирование финансового результата проекта, составление расчета движения денежных потоков и прогнозного баланса, обоснование экономической эффективности реализации бизнес-проекта, анализ финансовых рисков.

4. Оценка рисков проекта. В ходе оценки рисков:

• определяют угрозы и возможности (социальные, экономические, технологические и т. д.), наиболее значимые для реализации бизнес-проекта;

• разрабатывают меры по минимизации рисков и использованию возможностей.

Схематически структура бизнес-плана проекта отражена на рис. 1.

Финансовый план проекта также состоит из нескольких разделов, содержание и оформление которых рассмотрим далее.

СОДЕРЖАНИЕ И МЕТОДИКА ФОРМИРОВАНИЯ ФИНАНСОВОГО ПЛАНА БИЗНЕС-ПРОЕКТА

Финансовая часть бизнес-план должна состоять из нескольких ключевых разделов:

• Раздел 1. Расчет финансового результата проекта;

• Раздел 2. Прогноз денежных потоков проекта;

• Раздел 3. Прогнозный баланс проекта;

• Раздел 4. Расчет экономической эффективности реализации проекта;

• Раздел 5. Анализ финансовых рисков проекта.

На рисунке 2 показана структурная схема содержания финансового раздела бизнес-плана.

Рассмотрим каждый из разделов финансового плана бизнес-проекта.

Раздел 1. Расчет финансового результата проекта

Этот раздел финансового плана важен с точки зрения экономического обоснования целесообразности запуска бизнес-проекта. Для определения финансового результата проекта необходимо выполнить ряд расчетов:

• определить суммы предполагаемой выручки (на основе данных маркетингового плана) путем умножения количества единиц реализуемой продукции на цену реализации единицы продукции;

• определить себестоимость реализации продукции (на основе данных производственного плана) путем умножения количества единиц реализуемой продукции на себестоимость единицы продукции;

• рассчитать величину дохода от реализации продукции в рамках бизнес-проекта как разность между суммой выручки и себестоимостью реализации продукции.

В таблице 1 представлен расчет величины дохода от реализации продукции за 2023 г., выпускаемой в рамках проекта по запуску нового направления бизнеса производственной компании.

- спрогнозировать суммы операционных расходов (общепроизводственных, общехозяйственных и коммерческих) в разбивке на переменные и постоянные.

Переменные расходы устанавливают в рублях на единицу продукции и рассчитывают в финансовом плане как произведение количества реализуемой продукции и величины расходов на единицу продукции.

Постоянные расходы рассчитывают в неизменной сумме по каждой статье затрат, а затем вносят в бизнес-план общей суммой.

Пример расчета операционных затрат — в табл. 2.

- спрогнозировать финансовый результат реализации бизнес-проекта.

Для расчета финансового результата берут данные предыдущих двух расчетов (табл. 1 и 2) и определяют величину операционной прибыли.

После этого рассчитывают величину прибыли до уплаты налогов.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 1, 2023.

ВЫ СТУДЕНТ ММУ (Московский Международный Университет) и ОБУЧАЕТЕСЬ ДИСТАНЦИОННО?

На ЭТОМ сайте, Вы найдете ответы на вопросы тестов ММУ.

Регистрируйтесь, пополняйте баланс и без проблем сдавайте тесты ММУ.

ПРЕИМУЩЕСТВА ПОЛЬЗОВАНИЯ САЙТОМ ЗДЕСЬ

Как посмотреть ответ ИНСТРУКЦИЯ

У ВАС ДРУГОЙ ВУЗ, НЕ БЕДА…..

ПОСМОТРИТЕ ДРУГИЕ НАШИ САЙТЫ С ОТВЕТАМИ — СПИСОК

Если в списке нет Вашего вуза, вернитесь сюда и купите найденный Вами вопрос, иногда предметы полностью совпадают в разных вузах.

Финансовые показатели бизнес-плана должны быть сбалансированы с:

Выберите один ответ.

a. показателями производства и реализации продукции

b. показателями капиталоемкости

c. показателями рентабельности

ОТВЕТ предоставляется за плату. Цена 4 руб. ВОЙТИ и ОПЛАТИТЬ

- ПРЕДМЕТ: Финансовый менеджмент (1/1)

-

КУПЛЕНО РАЗ: 478

/finansovyj-menedzhment-1-1/37658-finansovye-pokazateli-biznes-plana-dolzhny-byt-sbalansirovany-s

Сдавайте годовую отчетность без штрафов

Пройдите новый курс повышения квалификации «Годовая отчетность за 2022 год: Клерк. Аттестация». После курса сможете:

✔︎ Формировать годовую отчетность по новым правилам,

✔︎ Знать все изменения в налогах и бухучете.

✔︎ Использовать все новые шесть ФСБУ.

✔︎ Избежать типичных ошибок.

Торопитесь — скоро стартует первый поток!

Записаться

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

Пользователями результатов финансового анализа выступают все участники финансово-хозяйственной деятельности:

В такой информации заинтересованы следующие пользователи:

- менеджеры и руководители предприятия;

- работники предприятия;

- акционеры и собственники бизнеса;

- покупатели и заказчики;

- поставщики и подрядчики;

- инвесторы;

- арбитражные управляющие;

- налоговые органы.

Источник информации для проведения финансового анализа

Главным источником информации для проведения финансового анализа выступает бухгалтерская отчетность организации.

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Для более глубокого анализа можно использовать отчеты о движении денежных средств и отчет об изменениях капитала организации, которые составляются по итогам года.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Рассмотрим основные группы показателей финансовой деятельности организации, порядок расчета финансовых коэффициентов и дадим рекомендации, как правильно анализировать полученные результаты.

Залог успешной работы бухгалтера – знания о всех изменениях в сфере! Теперь не нужно искать кучу информации в сети, потому что она собрана в нашем курсе повышения квалификации «Актуальные изменения в работе бухгалтера — 2022».

4 преподавателя расскажут обо всех изменениях , на которые необходимо обратить внимание, чтобы вести правильный кадровый учет и подготовиться к проверкам ФНС.

Завершив обучение, вы получите 40 часов ИПБР и удостоверение о повышении квалификации на 120 ак.часов, которое будет указано в государственном реестре ФИС ФРДО Рособрнадзора.

Запишитесь на курс прямо сейчас.

Группы показателей финансового анализа

В финансовом анализе применяется более 200 коэффициентов.

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

- ликвидность;

- рентабельность;

- оборачиваемость активов;

- рыночная стоимость.

Для каждой из этих групп показателей рассчитываются свои финансовые коэффициенты.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

Приведем основные финансовые коэффициенты для каждой группы показателей деятельности:

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

К группе показателей оборачиваемости активов относятся коэффициенты:

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Рассмотрим более подробно коэффициенты каждой из групп показателей финансовой деятельности компании.

Показатели ликвидности

Способность компании погашать свои обязательства за счет реализации текущих активов — одно из условий ее финансовой стабильности.

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Скорость продажи активов может быть:

- Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

- Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

- Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

На практике различают высоколиквидные, низколиквидные и неликвидные активы.

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

- Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

- Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

- Труднореализуемые активы (все внеоборотные активы);

В соответствии с класификацией имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной — для имущества с высокой скоростью продажи;

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

- Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Коэффициенты ликвидности рассчитываются на основании данных бухгалтерского баланса (Формы № 1).

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Так коэффициент текущей ликвидности интересен в первую очередь инвесторам, коэффициент абсолютной ликвидности полезен поставщикам товаров (работ, услуг), а коэффициент быстрой ликвидности необходим кредиторам.

Текущая ликвидность

Коэффициент текущей ликвидности — одна из основных расчетных характеристик, оценивающих платежеспособность компании.

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Коэффициент текущей (общей) ликвидности — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

где:

- Стр. 1200 — номер строки итога раздела II «Оборотные активы» бухгалтерского баланса;

- Стр. 1500 — номер строки итога раздела V «Краткосрочные обязательства» бухгалтерского баланса.

Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента не ниже 1.

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

- Краткосрочную задолженность дебиторов (продается быстро);

- Краткосрочные финансовые вложения (высоколиквидные);

- Денежные средства (не требуют продажи).

Суть коэффициента быстрой ликвидности заключается в расчете доли текущей (краткосрочной) задолженности, которую компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства.

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1230 — краткосрочная задолженность дебиторов;

- Стр. 1240 — краткосрочные финансовые вложения;

- Стр. 1250 — остаток денежных средств;

- Стр. 1510 — остаток краткосрочных заемных средств;

- Стр. 1520 — краткосрочная задолженность кредиторам;

- Стр. 1550 — прочие краткосрочные обязательства.

Нормальным считается значение коэффициента быстрой ликвидности не менее 1.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности показывает, какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

- Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

- Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

- Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

- Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Нормальным считается значение коэффициента не менее 0,2, то есть нахождение его в пределах от 0,2 до 0,5.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Коэффициенты рентабельности предприятия отражают степень прибыльности по различным видам активам и эффективности использования материальных, трудовых и денежных и др. ресурсов.

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств отражает эффективность их применения в процессе изготовления продукции.

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Чем выше полученный показатель, тем эффективнее используется собственный оборотный капитал.

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия.

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Специальных нормативов для рентабельности продаж нет.

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Рентабельность активов показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании.

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Для этого показатель из формы № 2 «Отчет о финансовых результатах» делится на среднее значение показателя из формы № 1 «Бухгалтерский баланс».

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

В знаменатель формулы надо поставить среднее значение стоимости оборотных активов.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие.

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Рентабельность собственного капитала рассчитывается как частное от деления чистой прибыли, полученной за период, на собственный капитал организации.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Чистая прибыль организации берется по данным «Отчета о финансовых результатах», собственный капитал — по данным пассива бухгалтерского баланса.

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1300 — строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Чем выше рентабельность собственного капитала, тем лучше.

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

_2022-21(%D0%A0%D0%B8%D1%81_1).jpg)

_2022-21(%D0%A0%D0%B8%D1%81_2).jpg)

_2022-22(%D0%A2%D0%B0%D0%B1%D0%BB_1)_1.jpg)

_2022-23(%D0%A2%D0%B0%D0%B1%D0%BB_2).jpg)