Каталог работ —>

Экономические —>

Бизнес планирование (Бизнес планы) —>

Формирование информационной базы оценки с учётом отраслевой специфики оцениваемого бизнеса

Формирование информационной базы оценки с учётом отраслевой специфики оцениваемого бизнеса

Москва

Курсовая по предмету:

«Бизнес планирование (Бизнес планы)»

Название работы:

«Формирование информационной базы оценки с учётом отраслевой специфики оцениваемого бизнеса»

Автор работы:

Юлия

Страниц:

30 шт.

Год:2010

Краткая выдержка из текста работы (Аннотация)

ВВЕДЕНИЕ

Процессы, происходящие на современном этапе в российской экономике, привели к возрождению и развитию оценочной деятельности, актуальность и востребованность результатов, которой в условиях рынка фактически неоспоримы. Оценка и ее ключевая категория – «стоимость» являются комплексным показателем целесообразности, полезности и значимости того или иного результата какой-либо деятельности в сфере рыночных отношений.

Оценка стоимости предприятия – представляет собой упорядоченный, целенаправленный процесс определения в денежном выражении стоимости предприятия с учетом потенциального и реального дохода, приносимого им в определенный момент времени в условиях конкретного рынка. Особенностью процесса оценки стоимости предприятия, несомненно, является ее рыночный характер. Это означает, что оценка стоимости предприятия не ограничивается учетом лишь одних затрат на создание или приобретение оцениваемого объекта, она обязательно учитывает всю совокупность рыночных факторов: фактор времени, фактор риска, рыночную конъюнктуру, уровень и модель конкуренции, экономические особенности оцениваемого объекта, его рыночное реноме, а также макро- и микроэкономическую среду обитания. При этом подходы и методы, используемые оценщиком, определяются, в зависимости, как от особенностей процесса оценки, так и от экономических особенностей оцениваемого объекта, а также от целей и принципов оценки.

Из всего вышесказанного, можно сделать однозначный вывод о том, что оценка стоимости предприятия (бизнеса) в нашем современном мире – это очень актуальная тема, исследованию которой и посвящена представленная работа.

Объектом исследования представленной курсовой работы является стоимость банковского бизнеса. Предметом исследования работы – оценка стоимости банковского бизнеса в современных условиях.

Изучение выбранной темы предполагает достижение следующей цели – исследовать основные теоретические и практические аспекты оценки стоимости предприятия (бизнеса). В соответствии с определенной целью в представленной работе были поставлены и решены следующие задачи:

▬ рассмотреть теоретические и методические основы оценки стоимости предприятия (бизнеса);

▬ изучить формирование информационной базы оценки с учётом отраслевой специфики оцениваемого бизнеса;

▬ изучить особенности оценки банковского бизнеса;

▬ обобщить полученный материал в данной работе и сделать выводы.

Содержание работы

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1. ОЦЕНКА БИЗНЕСА: ПОНЯТИЕ, МЕТОДИКА АНАЛИЗА ИНФОРМАЦИИ 5

1.1. Оценка бизнеса: понятие, цели и принципы 5

1.2. Методика анализа внешней и внутренней информации 10

2. ОСОБЕННОСТИ ФОРМИРОВАНИЯ ИНФОРМАЦИОННОЙ БАЗЫ ОЦЕНКИ С УЧЕТОМ ОТРАСЛЕВОЙ СПЕЦИФИКИ ОЦЕНИВАЕМОГО БИЗНЕСА 17

2.1 Особенности банковского бизнеса 17

2.2 Оценка банковского бизнеса 20

ЗАКЛЮЧЕНИЕ 28

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 30

Использованная литература

- СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Гражданский кодекс Российской Федерации, часть первая от 30 ноября 1994 года № 51-ФЗ, часть вторая от 29 января 1996 года № 14-ФЗ. [Электронный ресурс]. – Режим доступа: http://zakon.it-navigator.ru/.

- Об оценочной деятельности в Российской Федерации: Федеральный закон Российской Федерации от 29 июля 1998 года №135-ФЗ. [Электронный ресурс]. – Режим доступа: http://zakon.it-navigator.ru/.

- Положение ЦБ РФ от 10.02.2003 № 215-П «Положение о методике определения собственных средств (капитала) кредитных организаций».

- Положение ЦБ РФ от 26.03.2004 г. № 254-П «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности».

- Валдайцев С.В. Оценка бизнеса и управление стоимостью предприятия: Учебное пособие для вузов. / С.В. Валдайцев. — GUMER-INFO, 2007. – 720 с. [Электронный ресурс]. — Режим доступа: http://www.gumer.info/.

- Леонтьев Б. Б., Мамаджанов Х. А. Принципы и подходы к оценке интеллектуальной собственности и нематериальных активов. — М.: «РИН ФО», 2005.

- Малеев А. В., Малеева В. Ю., Юрьева Е. М. Обоснование методов оценки бизнеса коммерческих банков / Сборник научных трудов. Серия «Экономика». — Ставрополь: СКТ У, 2008

- Никонова И. А., Шамгунов Р. Н. Стратегия и стоимость коммерческого банка, 2-е издание — М.: «Альпина Бизнес Букс», 2005.

- Оценка бизнеса / Под редакцией А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2005. – 511 с

- Фишмен Д., Пратт Ш., Гриффит К., Уилсон К. Руководство по оценке стоимости бизнеса. — М.: «Квинто-Консалтинг», 2009.

- Щербакова Г. Н. Анализ и оценка банковской деятельности (на основе отчетности, составленной по российским и международным стандартам). — М.: «Вершина», 2006.

Другие похожие работы

Содержание

СОДЕРЖАНИЕ

ВВЕДЕНИЕ3

1. ОЦЕНКА БИЗНЕСА: ПОНЯТИЕ, МЕТОДИКА АНАЛИЗА ИНФОРМАЦИИ5

1.1. Оценка бизнеса: понятие, цели и принципы5

1.2. Методика анализа внешней и внутренней информации10

2. ОСОБЕННОСТИ ФОРМИРОВАНИЯ ИНФОРМАЦИОННОЙ БАЗЫ ОЦЕНКИ С УЧЕТОМ ОТРАСЛЕВОЙ СПЕЦИФИКИ ОЦЕНИВАЕМОГО БИЗНЕСА17

2.1 Особенности банковского бизнеса17

2.2 Оценка банковского бизнеса20

ЗАКЛЮЧЕНИЕ28

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ30

Выдержка из текста работы

Процессы, происходящие на современном этапе в российской экономике, привели к возрождению и развитию оценочной деятельности, актуальность и востребованность результатов, которой в условиях рынка фактически неоспоримы. Оценка и ее ключевая категория — «стоимость» являются комплексным показателем целесообразности, полезности и значимости того или иного результата какой-либо деятельности в сфере рыночных отношений.

Оценка стоимости предприятия — представляет собой упорядоченный, целенаправленный процесс определения в денежном выражении стоимости предприятия с учетом потенциального и реального дохода, приносимого им в определенный момент времени в условиях конкретного рынка. Особенностью процесса оценки стоимости предприятия, несомненно, является ее рыночный характер. Это означает, что оценка стоимости предприятия не ограничивается учетом лишь одних затрат на создание или приобретение оцениваемого объекта, она обязательно учитывает всю совокупность рыночных факторов: фактор времени, фактор риска, рыночную конъюнктуру, уровень и модель конкуренции, экономические особенности оцениваемого объекта, его рыночное реноме, а также макро — и микроэкономическую среду обитания. При этом подходы и методы, используемые оценщиком, определяются, в зависимости, как от особенностей процесса оценки, так и от экономических особенностей оцениваемого объекта, а также от целей и принципов оценки.

Из всего вышесказанного, можно сделать однозначный вывод о том, что оценка стоимости предприятия (бизнеса) в нашем современном мире — это очень актуальная тема, исследованию которой и посвящена представленная курсовая работа. При этом указанная тема будет рассмотрена на примере ОАО «КОМЗ».

Объектом исследования представленной курсовой работы является стоимость современного предприятия (бизнеса).

Предметом исследования работы — оценка стоимости предприятия (бизнеса) в современных условиях.

Изучение выбранной темы предполагает достижение следующей цели — исследовать основные теоретические и практические аспекты оценки стоимости предприятия (бизнеса). В соответствии с определенной целью в представленной курсовой работе были поставлены и решены следующие задачи:

рассмотреть информационную базу оценки, ее состав и структуру;

рассмотреть использование информационной базы в доходном, сравнительном, затратном подходе оценки бизнеса;

провести анализ внешней и внутренней информации оценки стоимости ОАО «КОМЗ» методами доходного и сравнительного подхода.

Работа состоит из введения, трех глав, заключения и списка литературы.

1. Информационная база оценки, ее состав и структура

Залог успешной оценки бизнеса — качественная информационная база. Информация необходимая для оценки собирается из различных источников. При этом важно, чтобы она отражала состояние внешней (макроэкономической и микроэкономической) и внутренней среды бизнеса в различные периоды времени. Характеристики оцениваемого бизнеса на дату оценки являются результатом предыдущего развития, предпосылкой будущего развития и одновременно зависят от положения дел в экономике страны, в отрасли и регионе.

Поскольку стоимость бизнеса является результатом воздействия многочисленных взаимосвязанных факторов, постольку и информация необходимая для ее оценки представляет собой систему взаимосвязанных информационных блоков, среди которых выделяются финансовые результаты деятельности предприятия.

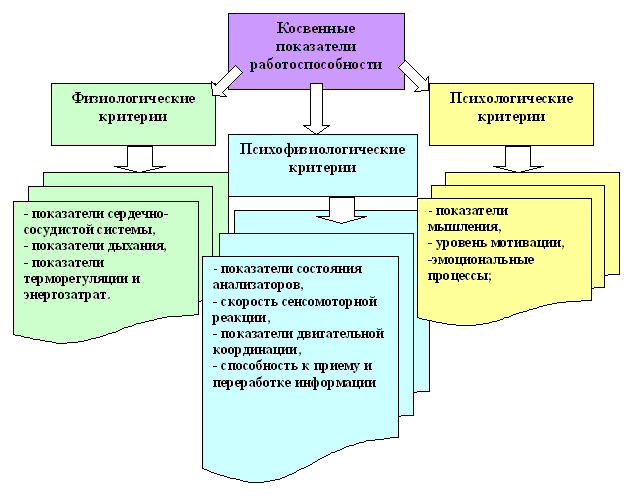

Оценочная информация классифицируется по различным критериям. В зависимости от характеризуемых условий выделяются внешняя и внутренняя информация. Внешняя информация характеризует условия функционирования предприятия в регионе, отрасли, в стране, на внешнем и внутреннем рынках. Внутренняя информация описывает само предприятие, дает отчет о его деятельности, организационной структуре, финансовых результатах.

В зависимости от размещения источника выделяется аутсайдерская и инсайдерская информация. Аутсайдерская информация является публичной, доступной широкой публике, открытой, т.к она печатается в средствах массовой информации или в сети интернет.

Источник аутсайдерской информации расположен в не фирмы. Инсайдерская информация, напротив, нигде не публикуется либо содержится во внутренних изданиях, о которых посторонние предприятию люди даже не подозревают, к инсайдерской относится так же и конфиденциальная информация. Источник такой информации расположен внутри фирмы. 1

В зависимости от параметров бизнеса и показателей характеризующих его состояние, информацию можно подразделить на обычную и специфическую. Общая информация включает в себя стандартные показатели, характеризующие деятельность любого предприятия, без учета его специфики. Специфическая или особенная информация, напротив, отражает особенности оцениваемого бизнеса, обусловленные его отраслевой принадлежностью, месторасположением и т.п.

В зависимости от характеризуемых аспектов бизнеса информация подразделяется на финансовую, правовую, управленческую, технико-технологическую, хозяйственно-экономическую.

И наконец, учитывая, что в любом предприятии заключено органическое единство имущественного комплекса и бизнеса, следует различать информацию относящуюся к имуществу предприятия и информацию содержащую характеристики предприятия как бизнеса. В зависимости от доступности информация подразделяется на публичную и конфиденциальную.

Все перечисленные информационные блоки должны быть взаимосвязаны в пространстве и во времени и соответствовать определенным требованиям, предъявляемым к оценочной информации.

Основными требованиями являются:

1) достоверность;

2) точность;

3) комплексность;

4) полнота.

При этом анализируемая оценщиком информационная база должна содержать все необходимые сведения и быть достаточной для обоснованного заключения о стоимости предприятия.

Cистематизация собранных данных осуществляется либо хронологическим методом, либо журналистским, либо логическим, либо, что наиболее часто — комплексным, сочетающим все три метода.

Суть хронологического метода заключается в сборе, расположении и последующем анализе информации от прошлого к будущему, при журналистском методе — от более важного к менее значимому, при логическом — от общего к частному или от частного к общему. Любой бизнес подчиняется законам и подзаконным правовым актам страны — резидента, ряд которых являются общими для всех предприятий — юридических лиц, а часть которых относятся только к предприятиям определенных отраслей и сфер деятельности.

Это прежде всего относится к лицензируемым сферам деятельности, особое внимание здесь следует обратить на предприятия связанные с добычей и переработкой полезных ископаемых правовое поле предприятия (бизнеса) обязательно должно быть учтено при формировании информационной системы оценки, т.к эта специфика серьезно влияет на процедуру и результат рыночной оценки.

Не менее важной для стоимостной оценки является аутсайдерская, публичная информация, причем особое внимание следует обратить на местные печатные издания, в которых можно обнаружить информацию о спорах и судебных разбирательствах касающихся прав собственности на тот или иной объект оценки, о скрытом обременении объекта или сомнительных сделках, которую владельцы предприятия предпочли бы скрыть, но которая существенно повлияет на величину стоимости бизнеса. Кроме этого, в публичных источниках (газетах, журналах, интернет-сайтах) можно найти и отчет компании, подготовленный для собрания акционеров, и данные о недавно совершенных сделках с аналогичными объектами, и информацию о состоянии фондового рынка, и рейтинговые обзоры, позволяющие определить место оцениваемого предприятия среди других компаний.

Процедура сбора информации включает в себя следующие этапы:

1. Направление запроса в компанию с просьбой предоставить требуемую для оценки информацию (в запросе целесообразно применять формы, позволяющие в дальнейшем сгруппировать полученную в определенном формате информацию и провести расчеты). Например, требуется информация для оценки оборудования. В этом случае к запросу прилагается таблица для заполнения, в которой указываются следующие столбцы: наименование, дата приобретения, технические характеристики, текущее использование, процент физического износа).

2. Осуществление контакта с основными подразделениями компании, отвечающими за тот или иной блок данных (Техническая служба, Производственная служба, Маркетинговая служба).

3. Формирование рабочей группы из назначенных ответственных за проведение оценки со стороны компании и специалистами оцениваемой компании.

4. Получение необходимой для проведения оценки информации. Однако широко доступной публичной информации не всегда бывает достаточно для формирования полного, достоверного представления об оцениваемом бизнесе. Поэтому оценщик должен обладать определенными навыками социолога, психолога, журналиста для проведения интервью, составления опросного листа, грамотного проведения беседы с руководством и рядовыми сотрудниками фирмы, с партнерами и конкурентами. Полученная в результате интервьюирования информация зачастую оказывается весьма полезной. Особое место интервьюирование занимает в информационной базе, созданной для оценки Закрытых Акционерных компаний, малых предприятий, финансово-кредитных институтов. В таких компаниях важно провести всесторонний, детальный опрос собственников-владельцев, менеджеров разного уровня. Это поможет выяснить многие важные факты, относящиеся к оцениваемому предприятию, составить представление о стратегии фирмы, о философии бизнеса, концепции управления. Часто подобная информация позволяет получить дополнительные сведения об отрасли, о конкурентной среде, в которой действует компания, об отношениях с банками, с поставщиками и партнерами по бизнесу, о компетентности ключевого персонала. Например, побеседовав с финансовым директором, можно узнать, имеются ли на складе вышедшие из употребления или низколиквидные товарно-материальные запасы. Менеджер по продажам может указать на какие-нибудь важные контракты, о которых забыли упомянуть владельцы, или сообщить некоторые детали конкурентного поведения фирмы, которые могут повлиять на оценку. 2

Менеджер по производству может сообщить, что новое оборудование существенно снижает себестоимость продукции. Каждое такое сообщение может в значительной степени повлиять на прогноз оценщика относительно будущих показателей прибыли предприятия и, следовательно, на конечный результат оценки. Однако при проведении опросов оценщик не должен ограничиваться владельцами и менеджерами. Желательно также побеседовать с работниками банка, обслуживающими фирму, например, с менеджером по кредитам, у которого можно получить важную информацию относительно прошлой деятельности компании и который может выдать свой собственный прогноз относительно перспектив его развития. Следует связаться и с бухгалтером, готовящим отчетность и налоговые декларации, а также с недвижимым аудитором, если таковой имеется. Полезны ли будут и контакты с основными конкурентами компании, от которых можно получить ценные сведения о состоянии отрасли, а зачастую и полезную информацию относительно самой компании-заказчика.

Безусловная польза от интервьюирования таит в себе и определенную опасность, а именно возможность «увязнуть» в несуществующих деталях. При проведении реальной оценки приходится просматривать и анализировать большой объем информации, значительная часть которой оказывается, в конце концов, лишней.

Определение того, какая информация является существенной, составляет неотъемлемую часть процесса оценки. Примерный перечень вопросов, по которым можно получить дополнительную информацию из опросов:

цель и объем работ по оценке;

история деятельности предприятия;

правовые формы функционирования предприятия;

характеристика филиалов и дочерних компаний;

месторасположение предприятия и его подразделений;

права владения бизнесом;

ассортимент продукции и услуг предприятия;

отраслевая классификация;

кредиторы;

основные клиенты;

социальные программы для работников предприятия;

информация о недвижимости, занимаемой предприятием;

физическое состояние производственных мощностей, оборудования и т.п.;

предыдущие оценки, исследования и прогнозы, выполняемые самой компанией или по ее заказу;

передача прав собственности и предложения о покупке;

дополнительные источники информации, из которых можно получить ценные сведения о компании и отрасли, к которой она относится;

сведения о владельцах компаний;

информация о ключевом персонале;

специальные вопросы, вытекающие из анализа, финансовой отчетности;

обязательства, обусловленные наступлением определенных событий и вытекающие из определенных документов, например, договор аренды, а также непредвиденные расходы;

предыдущие оценки рыночной стоимости отдельных видов материальных активов, гудвилла и др. нематериальных активов.

Отчетность, составленная в соответствии с общепринятыми принципами бухгалтерского учета, не отражает реальную рыночную стоимость имущества. Возможность использования разных методов учета операций, списания долгов приводит к неодинаковым значениям прибыли и денежных потоков.

Рыночная стоимость части активов, таких как финансовые вложения или нематериальные активы, может не учитываться при составлении баланса.

Нормализующие проводки в процессе коррекции финансовой отчетности проводятся по следующим направлениям:

корректировка разовых, нетипичных и неоперационных доходов и расходов;

корректировка метода учета операций, как, например, учета запасов или создания резервов, или метода начисления амортизации;

корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

Внешняя информация, характеризует условия функционирования предприятия в регионе, отрасли и экономике в целом. Можно выделить следующие виды внешней информации.

1. Макроэкономическая и геополитическая информация. Хотя информация этого вида редко напрямую воздействует на компании, она может сыграть решающую роль при разработке долгосрочной стратегии. Например, информация о разработках в Китае помогла компаниям решить, выходить на китайский рынок или нет; примечателен тот факт, что первые иностранные компании, которые вышли на китайский рынок, обладали лучшими и наиболее достоверными источниками информации о политических и экономических переменах в Китае. Кроме того, как это будет описано ниже, в отдельных случаях макроэкономическая и геополитическая информация может сыграть решающую роль при оценке предприятий некоторых отраслей промышленности, а именно: предприятий, относящихся к так называемым «естественным монополиям», стратегически значимых предприятий и т.д.

К основным моментам, характеризующим макроэкономическую

и геополитическую информацию, относят:

уровень инфляции;

темпы экономического развития страны;

изменение процентных ставок;

колебания курсов валют;

уровень политической стабильности;

стратегические программы правительства и многое другое.

2. рыночная информация. Это огромная и сложная область, и рыночная информация сейчас по праву является основным товаром для фирм, начиная от рекламных агентств и заканчивая банками (а также для специализированных компаний, занимающихся рыночными исследованиями), конкурирующих за право предоставить информацию.

Рыночная информация может быть очень разной — от конкретной (как, например, анализ структуры магазинов в узком сегменте розничного рынка) до самой общей (как анализ тенденций на мировом рынке какого-нибудь товара). От рыночной информации зависят разработки компаниями новых продуктов, маркетинговое планирование, планирование коммуникаций и рекламы, решения об экспорте, а также общие стратегические решения. Природа рыночной информации меняется в зависимости от цели и от того, какой компании предназначена эта информация; категории, по которым обычно ищется информация, включают размер и рост рынка, покупательную способность, привычки, спрос и поведение потребителей, рыночную долю и информацию о конкурентах.

3. Информация о конкурентах. Ее иногда рассматривают как часть рыночной информации, но она по праву заслуживает отдельного рассмотрения, поскольку может влиять на принятие стратегических решений, даже если рыночные условия не учитываются непосредственно. Компании могут, например, заинтересоваться, где конкуренты находят источники сырья и специалистов, для того чтобы участвовать в конкурентной борьбе за эти источники или сохранить уже имеющиеся. Известно, что точную информацию о конкурентах получить трудно, и эта область удостоилась пристального внимания благодаря таким неэтичным действиям некоторых компаний, как промышленный шпионаж.

4. Информация о поставщиках. Эту информацию часто упускают из виду, но она играет не последнюю роль и при разработке новых продуктов, и при расчете практических результатов. Информация о поставщиках обычно концентрируется на таких аспектах, как издержки, надежность, качество и время доставки.

Информация о поставщиках прямо влияет на наши знания о прибыльности компании, а следовательно, о ее перспективах на рынке и цене.

5. Внешняя финансовая информация. Компаниям, особенно крупным со сложной структурой инвестиций и (или) со сложной финансовой структурой, требуется разнообразная информация по таким вопросам, как, например, динамика курсов акций, движение на рынке капитала и т.д. В последние годы на этих рынках наблюдаются тенденции к переходу в виртуальное пространство и предоставлению информации в режиме реального времени.

6. Информация о регулировании и налогообложении. Компаниям нужна информация об условиях регулирования не только для соблюдения правовых норм, но и для определения необходимых затрат. Оценка условий регулирования тоже нужная задача, предшествующая принятию любого решения о выходе на рынок. Информация о налоговых системах важна не только для соблюдения правовых норм, но и для определения эффективного с точки зрения налоговых выплат способа ведения операций. Например, могут быть какие то налоговые стимулы к размещению производства в одном регионе, а не в другом, где планируется введение более высоких налогов. 3

Наиболее существенными моментами являются:

степень государственного регулирования отрасли;

налогообложение на федеральном, региональном и местных уровнях;

система льгот и льготных налоговых режимов, а также государственных преференций.

Внешними источниками информации могут являться следующие нормативные и справочные материалы:

информация о ценах на товарных и сырьевых биржах, по котировкам акций компаний публикуемая в сети Интернет;

аналитические обзоры и статистические материалы, публикуемые Государственным комитетом по статистике РФ, Министерством финансов РФ, Московской межбанковской валютной биржей, фондовыми организациями (в том числе Российской торговой системой), российскими и зарубежными информационными агентствами (в том числе агентствами АК&М, «Финмаркет», «Росбизнесконсалтинг») в сети Интернет;

специализированные отраслевые журналы;

прайс-листы агентств недвижимости города, в котором находится оцениваемая компания;

справочные бюллетени «Оптовик», «Промышленный оптовик», «Капитал», приложение к «Строительной газете», «Индекс цен в строительстве», компьютерные базы данных;

распоряжения государственных управлений «Центров по ценообразованию в строительстве» области, в которой находится оцениваемая компания об утверждении индексов удорожания сметной стоимости строительства.

В период сбора информации лицами, осуществляющими оценку проводится инспекция оцениваемого объекта. В процессе инспекции осматриваются конструктивные элементы зданий, инженерные коммуникации, технологические линии. Изучаются представленные технические документы, акты обследования, бухгалтерская информация. Проводятся беседы с руководителями отделов, начальниками служб, ответственными работниками.

1. Информация о производстве. Это пример полностью внутреннего по отношению к фирме вида информации. Оценщик анализирует данные о наличии производственных мощностей, сопоставляя их с данными о спросе на продукцию компании, капиталовложениями предприятия.

2. Информация о трудовых ресурсах. Информация о трудовых ресурсах обычно сфокусирована на таких моментах, как обучение персонала и уровень квалификации, моральное состояние персонала и расходы на обеспечение кадрами. Кроме того, важна информация об управляющем предприятием, поскольку тот зачастую может являться ключевой фигурой, обеспечивающей эффективность, прибыльность и перспективы развития производства.

3. Ретроспективные данные об истории компании и описание стратегии предприятия. В том числе описывается процесс производства продукции по каждому виду продукции, объемы продаж за прошлый период.

4. Внутренняя финансовая информация. Эта категория информации описывает то, что обычно называют «показателями». Она включает основную информацию из бухгалтерской отчетности о прибыли и издержках, об имуществе и обязательствах, а также большой спектр финансовых показателей, таких как коэффициент Р/Е (отношение рыночной цены акции к доходу по ней), отношение заработной платы к валовой выручке, показатели производительности и т.д. Такая информация обычно дает исходную картину финансового благополучия и рентабельности компании.

Основными финансовыми показателями являются:

Ликвидности:

коэффициент текущей ликвидности;

коэффициент срочной ликвидности.

Финансовой зависимости/доли заемных средств:

долгосрочная задолженность/собственный капитал;

долгосрочная задолженность в% к используемому капиталу.

Прибыльности:

прибыль на средства акционеров (RОSР);

прибыль на используемый капитал (RОСЕ);

прибыль на суммарные активы (RОТА);

операционная прибыль от продаж;

валовая прибыль (от продаж);

суммарные операционные расходы на продажи.

А также:

оборачиваемость основных средств;

оборачиваемость запаса;

период погашения дебиторской задолженности;

период погашения кредиторской задолженности.

5. Наиболее значимой Внутренней информацией, способной существенно повлиять на результаты полученной оценки, являются следующие моменты:

наличие Свидетельств о праве собственности на объекты недвижимости (в случае отсутствия, инвестиционная привлекательность объектов снижается);

обременение активов (наличие договоров залога, аренды и т.п.).

Источники внутренней информации могут быть:

публичными, доступными для любого исследователя;

частными, составляющими собственность определенной компании или института (но с возможностью доступа к ним за плату);

подписными, представляющими собой гибрид публичных и частных источников, когда информация находится в чьей-то собственности, но постоянно обновляется и становится доступной для определенного ограниченного круга подписчиков.

Таким образом, при оценке бизнеса для того, чтобы собрать как можно более полную информацию о компании и отрасли очень важно провести подробный опрос владельцев, ключевого персонала, клиентов, кредиторов, банкиров, поставщиков, поскольку многие факты могут быть получены только от них. Помимо непосредственно получения информации оценщик должен ее обработать: проверить, внести необходимые корректировки и рассчитать относительные показатели. Кроме этого, зачастую необходимо для получения сопоставимых данных произвести инфляционную корректировку данных, а также нормализовать бухгалтерскую отчетность.

Нормализация отчетности проводится с целью определить доходы и расходы, характерные для нормального действующего бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия.

2. Использование информационной базы в доходном, сравнительном, затратном подходе оценки бизнеса

Оценка бизнеса использует следующие основные подходы к оценке бизнеса — затратный, доходный и сравнительный. Все подходы к оценке бизнеса предполагают применение специфических методов и примеров, а также требует соблюдения своих условий, наличия достаточных факторов. Информация, используемая в том или ином подходе, отражает либо настоящее положение фирмы (сравнительный, рыночный подход), либо её прошлые достижения (затратный подход), либо её будущие результаты, т.е. ожидаемые в будущем доходы (доходный подход). В связи с этим результат, полученный на основе обобщения всех трёх подходов оценки бизнеса, является наиболее обоснованным и объективным. 4

Доходные предприятия, как правило, оцениваются на основе их коммерческого потенциала (например, бензозаправочная станция, торговый центр или мотель). Объем продаж бензина, количество постояльцев в гостинице являются источниками дохода, который после сравнения со стоимостью операционных расходов позволяет определить доходность данного предприятия. Такой подход к оценке называется доходным. Доходный метод основывается на капитализации или дисконтировании прибыли, которая будет получена в случае сдачи в аренду. Результат оценки по данному методу включает в себя стоимость здания, и стоимость земельного участка.

Если предприятие (бизнес) не продаётся и не покупается и не существует развитого рынка данного бизнеса, когда соображения дохода не является основной для инвестиций (больницы правительственные здания), оценка может производиться на основе определения стоимости строительства с учётом амортизации и возмещения износа, т.е. затратным подходом.

В том случае, когда существует рынок бизнеса, подобный оцениваемому, можно использовать для определения рыночной стоимости сравнительный, или рыночный, метод, базирующийся на выборе сопоставимых объектов, уже проданных на данном рынке. 5

На идеальном рынке все подходы к оценке бизнеса должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. По этим, а также по другим причинам данные подходы могут давать различные показатели стоимости.

Доходный подход — это определение текущей стоимости будущих доходов, которые, как ожидается, принесут использование и возможная дальнейшая продажа собственности. Доходный подход является общепринятым подходом к оценке рыночной стоимости предприятия (бизнеса), доли акционеров в капитале предприятия или ценных бумаг, в рамках которого используются один или более методов, основанных на пересчете ожидаемых доходов в стоимость. В данном случае применяется оценочный принцип ожидания. Хотя, как правило, доходный поход является наиболее подходящей процедурой для оценки бизнеса, полезно бывает использовать также сравнительный и затратный подходы. В некоторых случаях затратный или сравнительный подходы могут быть более точными или более эффективными. Во многих случаях каждый из трех подходов может быть использован для проверки оценки стоимости объекта, полученной другими подходами.

При применении доходного подхода, стоимость приносящей доход недвижимости определяется величиной, качеством и продолжительностью периода получения всех выгод, которые данный объект, как ожидается, будет приносить в будущем в процессе оставшейся экономической жизни.

Оценщик, внимательно изучающий соответствующую рыночную информацию, должен пересчитать эти выгоды в единую сумму текущей стоимости. Цена владения (пользования) может определяться не только через величину постоянного потока дохода (арендной платы). Это может быть любое, выраженное в денежной форме определение потребительской полезности или ценности недвижимости, как товара. Например, при оценке земли под строительство жилого дома можно рассматривать доход не от аренды жилых помещений, а от продажи их в собственность.

При оценке стоимости объекта недвижимости доходными методами следует учитывать, что рыночная стоимость зависит от текущей стоимости не любого из возможных использований, а только наиболее эффективного использования объекта. Поэтому при решении задачи нахождения текущей стоимости приходится определять цену аренды помещений при различных вариантах функционирования недвижимости. Оценщик должен проанализировать весь диапазон цен аренды на аналогичные помещения при разных функциональных и технических характеристиках с учетом затрат на проведение необходимой реконструкции и текущего ремонта объекта оценки, оплату коммунальных услуг, содержание управленческого персонала, рекламу, маркетинг и прочее. Необходимо также учесть денежные отчисления для покупки или постройки в будущем нового объекта взамен изношенного. Все денежные потоки рассматриваются с учетом их стоимости во времени и риска неполучения прогнозируемой величины дохода. Ставки дисконта при доходном подходе играют роль целевой прибыли на инвестиции в недвижимость. То есть, решается задача определения цены объекта на основе анализа безубыточности и обеспечения целевой прибыли.

Определение рыночной стоимости предприятия (бизнеса) с позиции доходного подхода основано на предположении — что потенциальный инвестор не заплатит за данный бизнес больше, чем текущая стоимость будущих доходов, получаемых в результате его функционирования (иными словами, покупатель приобретает право получения будущих доходов от владения предприятием). Аналогичным образом, собственник не продаст свой бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. Считается, что в результате своего взаимодействия стороны придут к соглашению о рыночной цене, равной текущей стоимости будущих доходов.

Ожидаемые доходы, как они понимаются в рамках доходного подхода, имеют только денежное выражение. В зависимости от характера оцениваемого предприятия (бизнеса), доли акционеров в его капитале или ценных бумаг, а также других факторов ожидаемые доходы могут быть достаточно точно выражены через такие показатели, как чистый денежный поток, дивиденды, различные формы прибыли. Ожидаемые доходы должны оцениваться исходя из таких характеристик, как природа данного предприятия (бизнеса); структура его капитала; показатели деятельности родственных ему предприятий, взятые в ретроспективе; перспективы развития данного предприятия и отраслей, с которыми оно связано, а также других экономических факторов.

Пересчет ожидаемых доходов в стоимость предприятия осуществляется с помощью процедур, которые позволяют учесть ожидаемые темпы роста, время и периодичность получения доходов, степень риска получения доходов в планируемое время и в ожидаемом объеме, а также стоимость денег во времени. При пересчете ожидаемых доходов в стоимость, обычно требуется определить величину коэффициента капитализации или ставки дисконтирования. При определении соответствующей ставки необходимо учитывать действие таких факторов, как уровень ставки банковского процента, ставки дохода для аналогичных предприятий согласно ожиданиям инвесторов, а также характеристики риска, связанного с получением ожидаемых доходов.

При использовании методов дисконтирования будущих доходов ожидаемые темпы роста учитываются при оценке размеров поступлений доходов в будущем. При использовании методов капитализации доходов от ожидаемых темпов роста непосредственно зависит величина ставки капитализации.

Данный подход является основным для оценки рыночной стоимости действующих предприятий, которые после их перепродажи новым владельцам не планируется закрывать (ликвидировать). Применительно к действующему предприятию данный метод предполагает рассмотрение результатов прогнозирования деятельности данного предприятия в соответствии с доступными ему технологиями выпуска продукции (выполнения работ, услуг).

Некоторой противоположностью доходного подхода является затратный подход к оценке бизнеса, который рассматривает стоимость предприятия с точки зрения понесенных издержек (по сути рассчитывается размер затрат на создание оцениваемого предприятия в его текущем состоянии и в рыночной среде, или выручка от реализации имеющихся активов). 6

Затратный подход к оценке стоимости предприятия основан на принципе замещения, принципе наилучшего и наиболее эффективного использования, сбалансированности, экономической величины и экономического разделения. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует их реальной стоимости. В результате возникает необходимость проведения корректировки баланса предприятия. Для осуществления этого предварительно проводится оценка рыночной (или иной) стоимости каждого актива баланса предприятия отдельно, затем определяется рыночная (или иная) стоимость обязательств. После этого, из скорректированной стоимости активов вычитается стоимость обязательств, в результате чего образуется рыночная стоимость собственного капитала предприятия. Для проведения таких расчетов используются данные баланса предприятия на дату оценки (либо на последнюю отчетную дату), статьи которого корректируются с учетом рыночной (или иной) стоимости его активов и пассивов.

Затратный подход представлен двумя основными методами: методом чистых активов и методом ликвидационной стоимости. Конкретная реализация затратного подхода зависит от состояния предприятия, а именно, является ли оно действующим и перспективным или находится в состоянии упадка, при котором наиболее целесообразна раздельная распродажа активов.

В Затратном подходе стоимость рассчитывается как затраты на воспроизводство товара с учетом устаревания и нормы предпринимательского дохода, увидим, что в затратном подходе к оценке определяется по сути трудовая стоимость Адама Смита, Рикардо и позднее Маркса. Только определяется она в денежном выражении — в рублях, а не в человеко-часах. В чем же различия?

Алгебраически стоимость по затратному подходу равна:

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

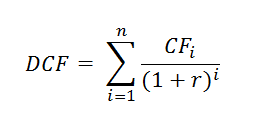

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Добавил:

Upload

Опубликованный материал нарушает ваши авторские права? Сообщите нам.

Вуз:

Предмет:

Файл:

UMK_OB_BUAiA_2p.doc

Скачиваний:

24

Добавлен:

02.03.2016

Размер:

826.37 Кб

Скачать

-

Макроэкономический

анализ как основной источник внешней

информации для оценки бизнеса. -

Отраслевая

информация как источник внешней

информации для оценки бизнеса. -

Формирование

информационной базы оценки с учетом

отраслевой специфики оцениваемого

бизнеса. -

Современная

информационная инфраструктура оценки

и основные направления ее совершенствования -

Проект

запроса информации для проведения

оценки объекта оценки (предприятия). -

Проект

запроса информации для проведения

оценки объекта оценки (машин, оборудования

или транспортных средств). -

Проект

запроса информации для проведения

оценки объекта оценки (недвижимого

имущества). -

Характеристика

компьютерных программ, используемых

в оценочной деятельности.

Тема 5. Особенности использования данных бухгалтерского учета и отчетности при проведении оценки стоимости предприятия

-

Инфляционная

корректировка отчетности. -

Необходимость

трансформации бухгалтерской отчетности

в соответствии с Международными

стандартами. -

Нормализация

бухгалтерской отчетности в процессе

оценки бизнеса. -

Обзор

основных важнейших финансовых

коэффициентов. -

Анализ

ведущих факторов инвестиционной

стоимости компании.

Тема 6. Методические подходы к оценке стоимости предприятия

-

Взаимопроникаемость

и неразрывность подходов к оценке. -

Обоснование

альтернативности подходов к оценке

бизнеса. -

Состав

ликвидационных затрат предприятия.

Методы их расчета. -

Сравнительный

анализ моделей дисконтируемого потока

денежных средств -

Влияние

размера компании на величину ставки

отдачи на капитал -

Процедура

составления графика ликвидации имущества

с учетом различных сроков реализации

активов. -

Особенности

применения сравнительного подхода к

оценке бизнеса в отечественной практике. -

Сравнительная

характеристика ценовых мультипликаторов

и оптимальная сфера их применения для

оценки российских компаний.

Дополнительно:

Сравнительный

подход

-

Источники

рыночной информации в оценке недвижимости. -

Методы

исследования рынка недвижимости. -

Методы

прогнозирования рыночной конъюнктуры

на рынке недвижимости. -

Методики

оценки жилья.

Затратный

(имущественный) подход

-

Оценка

недвижимости в целях страхования. -

Оценка

недвижимости в целях налогообложения. -

Оценка

недвижимости в целях переоценки основных

средств (фондов). -

Оценка

недвижимости в бухгалтерском (финансовом)

и налоговом учете. -

Методы

расчета износа (амортизации) по объектам

недвижимости в финансовом и налоговом

учете. -

Учет

историко-культурного аспекта в оценке

недвижимости (оценка памятников). -

Методология

оценки земельных участков. -

Кадастровая

оценка земель. -

Анализ

наилучшего и наиболее эффективного

использования: применение в российских

условиях.

Доходный

подход

-

Коэффициент

капитализации и ставка дисконта как

инструменты принятия управленческих

решений. -

Методы

расчета ставки дисконта и коэффициента

капитализации. -

Методы

определения безрисковой ставки. -

Методы

прогнозирования денежных потоков от

объекта недвижимости.

Тема 10. Оценка бизнеса в конкретных целях

-

Особенности

оценки бизнеса в ходе антикризисного

управления. -

Оценка

стоимости земельного участка. -

Особенности

оценки стоимости банка. -

Оценка

в процедурах банкротства. -

Оценка

компаний на развивающихся рынках -

Особенности

применения доходного подхода в оценке

стоимости компании в процессе

реструктуризации. -

Особенности

применения доходного подхода в оценке

стоимости венчурных компаний. -

Специфика

оценки стоимости финансово-неустойчивых

компаний. -

Оценка

стоимости зарубежных подразделений

компании. -

Особенности

применения доходного подхода при

слиянии и поглощении. -

Специфика

оценки стоимости компании закрытого

типа. -

Специфика

применения доходного подхода на растущих

рынках капитала. -

Методы

корректировки величины оборотных

активов предприятия для целей оценки

затратным подходом. -

Проблемы

оценки дебиторской задолженности

российских предприятий. -

Особенности

использования метода рынка капитала

для оценки российских предприятий

различных отраслей. -

Использование

доходного подхода в оценке нематериальных

активов. -

Использование

затратного подхода в оценке нематериальных

активов. -

Особенности

оценки и управления государственной

(муниципальной) недвижимостью. -

Оценка

залоговой стоимости недвижимости. -

Оценка

объекта недвижимости, обремененного

ипотекой. -

Оценка

проекта инвестиций в недвижимость,

обремененного ипотекой. -

Оценка

эффективности инвестиций в недвижимость

(специфика и методы расчета показателей). -

Оценка

недвижимости инвестиционных фондов и

паевых инвестиционных фондов. -

Оценка

объектов незавершенного строительства

(особенности оценки развивающихся

комплексов объектов недвижимости). -

Анализ

точности и достоверности результатов

оценки (определение степени рассеяния

значения показателя стоимости через

абсолютную погрешность, коэффициент

вариации, относительную погрешность). -

Основные

принципы ценообразования в оценочной

деятельности -

Бенчмаркетинг

и практические бизнес-кейсы в оценке.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Вас проконсультирует

Верный друг (Персональный менеджер)

- Проследит за сроками

- Проверит вашу работу на каждом этапе выполнения

- Пустит в ход все свои скиллы, чтобы решить ваш вопрос

- Найдёт лучшего эксперта для вашего задания

Незаменимый помощник (Сотрудник call-центраа)

- Поможет оформить заявку

- Проследит, как выполняется ваша работа

- Подскажет, как пользоваться личным кабинетом

Умник (Автор)

- Возьмётся за ваше задание

- Расскажет и пояснит все нюансы задания

- Объяснит, как решить проблему

- Будет на связи, пока вы всё не поймёте

Гениальный сыщик (Сотрудник отдела контроля качества)

- Проверит каждую запятую и точку

- Проследит за выполнением норм, стандартом и ГОСТов

- Укажет на ошибки и отправит на доработку

- Проверит всю работу несколько раз в сервисах на антиплагиат

Реферат: отзывы студентов

Александра

17.07.2022

Оценка 5 , спасибо !

Анна

02.12.2021

Как всегда всё на высшем уровне, спасибо вам за это

Михаил

25.05.2021

Преподаватель в восторге, 5+. Если преподаватель доволен, я тем более. Спасибо Вам большое!

Надежда

18.01.2021

Заказ выполнили соблюдая все критерии.

Катя

11.04.2020

Преподаватель сказал, что это лучшая работа в группе!

Дана

20.03.2020

Не ожидала что будет так быстро! ! Ещё обращусь ))

нина

06.03.2019

Все очень быстро и качественно!

Валерия

18.05.2016

спасибо большое! еще обращусь)

Анастасия

24.11.2015

В очередной раз превзошли ожидания! Спасибо!!

Голубев Глеб

10.11.2015

отлично , я доволен

Реферат по экономике на тему «Оценка бизнеса Формирование информационной базы оценки с учётом отраслевой специфики оцениваемого бизнеса» не всем хватит времени написать. Студенческая задача — потрясающе сложная вещь для написания, а суть объяснения проста — неимение времени. И ведь даже усердная подготовка не посодействует, педагог часто с легкостью ставит так себе итоги. Однако сейчас можно не дурить мозги из-за трудностей с учебой, а несложно отдать даже самую трудную научную работу нам.

Как много оценивается заказ дисциплин и как в срочном порядке оформят?

Досконально по прайсам и срокам смогут помочь сообщить исключительно собственные менеджеры. Мы без сомнений успеваем в необходимый срок, срочно и с легкостью делая предметы. При этом, прайс этакой задачи совсем демократична — неизмеримо дешевле, чем у фирм-конкурентов! А еще мы правдиво трудимся и держим простенькую системку расплаты.

Почему необходимо сотрудничать конкретно с нашими менеджерами?

Мы делаем заказы уже совершенно длинное число десятилетий. Мы — по-настоящему профи, вот факторы того, что эксперты в написании работ нашей фирмы так известны между обучающихся в вузах:

• мы обеспечиваем заказчикам юридические гаранты в виде соглашения и квитанции;

• наша техподдержка всегда на связи, наша контора со счастьем посодействует сообразить с необходимыми заданиями;

• мы всегда правдиво говорим о решении и персонально обращаемся к каждому учащемуся;

• за отправление задачи на корректировку нет нужды что-либо доплачивать;

• информация о заказчиках сохраняются строго среди специалистом и учащимся.

Оформляйте заявку на студенческий труд у нашей компании — перестаньте дурить голову по ерундистике! Осталось заказать реферат по экономике на тему «Оценка бизнеса Формирование информационной базы оценки с учётом отраслевой специфики оцениваемого бизнеса» в Заочнике и работа будет выполнена на 5 баллов!

Формирование информационной базы оценки с учётом отраслевой специфики оцениваемого бизнеса

КурсоваяПомощь в написанииУзнать стоимостьмоей работы

Заключение. Введение. Список использованной литературы. Методика анализа внешней и внутренней информации. ОЦЕНКА БИЗНЕСА: ПОНЯТИЕ, МЕТОДИКА АНАЛИЗА ИНФОРМАЦИИ1. 1. Оценка бизнеса: понятие, цели и принципы. Оценка банковского бизнеса. ОСОБЕННОСТИ ФОРМИРОВАНИЯ ИНФОРМАЦИОННОЙ БАЗЫ ОЦЕНКИ С УЧЕТОМ ОТРАСЛЕВОЙ СПЕЦИФИКИ ОЦЕНИВАЕМОГО БИЗНЕСА2. 1. Особенности банковского бизнеса. Читать ещё >

- Содержание

- Выдержка

- Литература

- Другие работы

- Помощь в написании

Содержание

- ВВЕДЕНИЕ

- 1. ОЦЕНКА БИЗНЕСА: ПОНЯТИЕ, МЕТОДИКА АНАЛИЗА ИНФОРМАЦИИ