На сегодняшний день, риск является неотъемлемой характеристикой банковской деятельности. Он играет определяющую роль в формировании финансовых результатов деятельности банков, служит важной характеристикой качества активов и пассивов банков, и, таким образом, должен использоваться при сравнительном анализе их финансового состояния, положения на рынке банковских услуг.

Риски присутствуют везде и всегда, поэтому чем бы мы ни занимались, оценивать свои решения с точки зрения рисков важно и нужно в любом случае. Даже если речь идет о персональных делах и планах, риски взвешивать необходимо. Безусловно, в финансовой сфере риски выходят на первый план, потому что здесь циркулируют колоссальные объемы информации и принимается огромное количество решений. Одна из важнейших задач риск-менеджмента — это разработка и внедрение в ежедневные процессы инструментов, помогающих принять решение, — моделей оценки рисков. В основе таких моделей прежде всего лежит статистика. Поэтому Сбербанк — абсолютный рай для любого математика-моделиста, ведь объем данных о клиентах беспрецедентный. Сейчас внедрено в процесс и работает более 600 моделей различного уровня сложности. Очень важно, чтобы модель не просто существовала, но и использовалась в реальных процессах, помогала принимать решения, взвешенные с учетом риска. Все модели работают и показывают высокую предикативную способность.

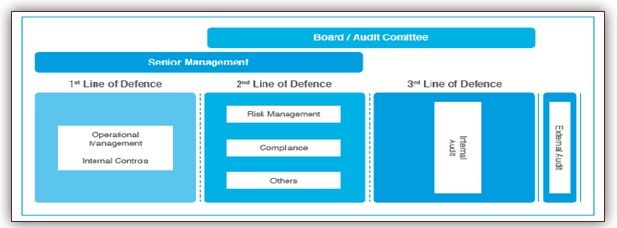

В Сбербанке реализована «классическая» концепция трех линий защиты от рисков. Первая линия защиты — это те сотрудники, кто непосредственно общается с клиентами или с документами. Первая линия защиты — это не просто громкие слова. Именно от профессионализма и ответственности этих людей зависит очень много — ведь именно они видят «живого» клиента и «реальные» документы. Вторая линия защиты — это риск-менеджмент. Сейчас в блоке «Риски» работает более 4 тыс. сотрудников — это андеррайтеры по всем линиям бизнеса (люди, которые осуществляют независимую экспертизу рисков) и методологи. Третья линия защиты — служба внутреннего аудита, она осуществляет на регулярной основе проверку всех процессов и процедур в банке, в том числе и процессов управления рисками.

Основным банковским риском, особенно в российской практике, является кредитный риск. Управление этим риском является ключевой фактор, определяющий эффективность деятельности банка. Это риск невозврата или несвоевременного возврата кредита держателю актива, который в этом случае понесет финансовые потери. Это определяет актуальность темы дипломной работы.

На величину кредитного риска могут оказывать влияние как макро-, так и микроэкономические факторы. В условиях, когда экономика нестабильна, законодательство несовершенно, а во многих случаях и противоречиво, очень важно иметь эффективную систему управления кредитным риском. Поэтому банк должен разработать кредитную политику, документально оформленную схему организации и систему контроля над кредитной деятельностью.

Объект исследования — Новосибирское отделение 8047/0386 ОАО «Сбербанк России».

Целью данной работы является изучение теоретических основ и анализ кредитных рисков в организации на примере Внутреннего структурного подразделения ОАО «Сбербанк России» № 8047/0386 (далее ВСП)

Для достижения поставленной цели необходимо решить следующие задачи:

1. Рассмотреть теоретические основы кредитного риска;

2. Показать систему управления кредитным риском;

3. Проанализировать методику анализа кредитного риска;

4. Представить анализ управления кредитным риском на примере ВСП 8047/0386;

5. Разобрать основные недостатки в управлении кредитным риском;

6. Определить направления совершенствования управления кредитным риском.

В выпускной квалификационной работе применялись методы: метод системного анализа, метод включенного наблюдения, метод анализа документов.

Практическая значимость работы заключается в том, что полученные в процессе исследования результаты и основанные на них выводы могут быть непосредственно использованы в работе ВСП 8047/0386 ОАО «Сбербанк России», при успешной адаптации и выявлении реального экономического эффекта есть возможность распространения данной практики во всей филиальной сети ОАО «Сбербанк России».

Любовь Нисенбойм

Директор группы корпоративного управления, управления рисками и обеспечения соответствия законодательным требованиям и стандартам, PricewaterhouseCoopers

Журнал «Консультант », №13 за 2011 год

Многие компании тратят огромные средства на реализацию проектов по повышению эффективности бизнеса, а результат все равно оставляет желать лучшего. Как максимально увеличить эффективность инвестиций и текущих операций? Какова роль управления рисками в процессе управления компанией? Как построить бизнес, в котором управление рисками является неотъемлемой частью всех процессов, выполняемых сотрудниками компании?

Внедрение эффективной системы управления рисками может сделать компанию более устойчивой к риску. Однако чтобы такая система работала, очень важно четко понимать и эффективно распределять роли и обязанности внутри компании, что будет способствовать принятию управленческих решений на базе полноценной информации о рисках.

Только опираясь на этот прочный фундамент, компании могут эффективно бороться с факторами риска.

В ответ на более пристальное внимание со стороны акционеров большинство российских компаний создали отдельные службы по управлению рисками. Это существенно повысило статус управления рисками в глазах руководства и совета директоров, но появились и новые проблемы.

Когда ответственность за управление рисками передается отдельной функциональной службе, другие бизнес-подразделения, как правило, слагают с себя эту функцию. В связи с этим некоторые риски неизбежно выпадают из поля зрения, что может привести к разрушительным последствиям.

PwC провело второй бизнес-завтрак для руководителей по управлению рисками и специалистов в данной области на тему «Управление рисками ответственность каждого». В мероприятии приняло участие более 60 человек.

Рисунок 1. Каков уровень поддержки системы управления рисками со стороны высшего руководства в вашей компании?

Главный вопрос, поставленный перед его участниками, заключался в том, как можно организовать деятельность по управлению рисками, чтобы она стала частью повседневной работы каждого сотрудника компании. Они поделились своим опытом в сфере укрепления так называемых трех линий защиты в модели взаимодействия в системе управления рисками, а также обсудили роли и обязанности для каждой из линий защиты.

Управление рисками — ответственность каждого

Управление рисками — процесс для российских компаний далеко не новый. Многие из них внедряют комплексные системы управления рисками, ни в чем не уступающие передовым мировым практикам. Компании, которые получили наибольшую выгоду от внедрения, утверждают, что создание общекорпоративного подхода к управлению рисками зачастую может потребовать пересмотра ролей и обязанностей руководителей и сотрудников, а иногда и всей организационной структуры предприятия.

По данным опроса руководителей крупнейших компаний мира, проведенного PwC, большая часть руководителей этого ранга планируют существенно изменить систему управления рисками, а не какие-либо другие элементы своей корпоративной стратегии, организационной или операционной модели. Тем не менее, когда мы спросили участников бизнес-завтрака по управлению рисками о реальном уровне поддержки со стороны руководства в границах системы управления рисками в их компаниях, только 35% охарактеризовали существующий уровень поддержки как достаточный.

В ходе обсуждения участники отметили важность участия руководства в развитии системы управления рисками и формировании культуры компании, определяющей последовательность действий сотрудников и принятие тех или иных решений в своей ежедневной деятельности с учетом существующих рисков.

Однако для эффективного функционирования системы управления рисками одной поддержки со стороны руководства недостаточно. Необходимо наладить модель взаимодействия, которая позволила бы четко сформулировать и разграничить роли и обязанности в системе управления рисками. Совет директоров и высшее руководство компании должны осуществлять надзор за внедрением и эффективной работой трех линий защиты. Эта модель определяет функции, обязанности и ответственность бизнес-подразделений, службы управления рисками и контроля и службы внутреннего аудита в рамках системы управления рисками.

Воспитание культуры управления рисками, или Три линии защиты

Первая линия защиты

Как укрепить ответственность руководства и структурных подразделений?

Руководство и структурные подразделения формируют первую линию защиты посредством механизмов контроля, призванных обеспечить интеграцию элементов управления рисками в процесс принятия решений и ключевые бизнес-операции компании. Структурные подразделения являются владельцами рисков и несут ответственность за выявление, анализ, управление, снижение уровня рисков и формирование отчетности по ключевым рискам.

Рисунок 2. Каков уровень вовлеченности структурных подразделений в процесс управления рисками в вашей компании?

На вопрос о вовлеченности структурных подразделений в процесс управления рисками лишь четверть участников ответили, что структурные подразделения в их организации принимают активное участие в этом процессе, т.е. действительно своевременно выявляют риски, подготавливают необходимую отчетность и внедряют мероприятия по управлению ими. И хотя многие сотрудники могут неохотно реагировать на запросы подразделения по управлению рисками, стоит отметить, что уровень вовлеченности сотрудников в процесс управления рисками существенно выше, чем раньше.

К интересным выводам приводят результаты голосования участников по вопросу о том, как закреплены роли и обязанности в рамках системы управления рисками в их компаниях. В большинстве компаний, где структурные подразделения неохотно принимают на себя ответственность за управление рисками или же пассивны в этом процессе, эти роли и обязанности в рамках системы управления рисками либо не документированы вообще, либо документированы в политике или регламенте по управлению рисками, о существовании которых многие сотрудники даже не подозревают. Зачастую это и является одной из основных причин того, что структурные подразделения неактивно или неохотно участвуют или не до конца понимают свою роль в управлении рисками. Как показывает практика работы с крупными российскими организациями, указанные роли и обязанности в рамках системы управления рисками редко бывают прописаны в должностных инструкциях. Лишь 21% опрошенных ответили, что они задокументированы и реализуются.

Рисунок 3. Как определены роли и обязанности в рамках системы управления рисками в вашей компании?

Вторая линия защиты

В чем состоит роль современного подразделения по управлению рисками?

Эти подразделения разъясняют корпоративную концепцию риска и определяют стандарты в области управления рисками, включая соответствующие процессы, технологии и культуру. Эти авторитетные, независимые, централизованные подразделения должны отслеживать деятельность других структурных подразделений в границах системы управления рисками и анализировать информацию о рисках, получаемую от них. Функции типичного подразделения по управлению рисками включают консультирование, координирование, поддержку и обучение сотрудников компании в области управления рисками.

В случае если в компетенцию данного подразделения входит ответственность за своевременное выявление, оценку рисков и управление рисками, система управления рисками не будет функционировать эффективно. Когда мы спросили в чем же действительно должна заключаться роль современного подразделения по управлению рисками, были перечислены следующие функции:

- разработка и внедрение методологического подхода к управлению рисками;

- координация действий компании в области управления рисками;

- консультирование и методологическая поддержка подразделений компании по вопросам управления рисками;

- координация и подготовка отчетности о рисках;

- обучение сотрудников по вопросам управления рискам;

- мониторинг выполнения плана мероприятий по управлению рисками структурными подразделениями, координация работы со службой внутреннего аудита;

- разработка и внедрение мероприятий по совершенствованию системы управления рисками.

Третья линия защиты, или Как организовать независимую оценку результатов управления рисками?

Третья линия защиты организации включает внутренних аудиторов и совет директоров. Служба внутреннего аудита дает независимое заключение о том, что компания управляет риском должным образом и ее система управления рисками является эффективной. Совет директоров принимает это заключение как руководство к действию и выделяет службе внутреннего аудита необходимые ресурсы. Под надзором комитета по аудиту служба внутреннего аудита проводит оценку ресурсов управления рисками, проверку процедур корпоративного управления, оценивает показатели эффективности корпоративного управления и тестирует процедуры эскалации проблем.

Рисунок 4. Какая мера по укреплению системы управления рисками может принести наибольшую выгоду вашей компании?

Совет директоров задает тон в процессе управления рисками, оценивает и утверждает уровень рисков, на которые готова пойти организация, с учетом стратегических целей и задач в области управления рисками («аппетит к риску»). Комитеты по аудиту, по управлению рисками и по вознаграждениям помогают совету директоров осуществлять всеобъемлющий контроль над эффективностью системы управления рисками организации.

В ходе обсуждения в группах участники бизнесзавтрака указали на важность взаимодействия между внутренними аудиторами, подразделением по управлению рисками, руководством и советом директоров. Однако они подчеркнули, что отсутствие четких разграничений в обязанностях сотрудников службы внутреннего аудита и сотрудников подразделения по управлению рисками, которое зачастую является частью службы внутреннего аудита, может этому препятствовать.

Итоги и следующие шаги

Подводя итоги обсуждения, мы спросили участников о том, какая мера, по их мнению, может принести наибольшую выгоду для компании. Более трети всех участников посчитали, что именно налаживание взаимодействия между подразделением по управлению рисками и другими бизнес-подразделениями способно принести наибольшую пользу организации. Четверть участников отметили, что закрепление ответственности в рамках системы управления рисками путем внедрения КПД также способно принести пользу организации и укрепить риск-ориентированную культуру.

Необходимо добавить, что только совокупное внедрение всех предложенных мер способно принести реальную выгоду для организаций на российском рынке.

На мероприятиях, проводимых PwC, вопрос о преимуществах и выгодах от внедрения комплексных систем управления рисками поднимается довольно-таки часто. Мнения самих руководителей и сотрудников соответствующих подразделений показались нам очень интересными.

Сорок процентов участников отметили, что за последний год внедрение системы управления рисками способствовало укреплению корпоративного имиджа их компаний. По мнению еще трети участников, эта система помогает повышать эффективность и прозрачность отчетности для акционеров. Оба эти варианта указывают на неосязаемые выгоды от внедрения системы управления рисками, что, безусловно, также несет в себе определенные выгоды для компании.

Рисунок 5. Какая мера по укреплению системы управления рисками может принести наибольшую выгоду в вашей компании?

Однако от внедрения системы управления рисками ждут в первую очередь именно осязаемых результатов, связанных с реальным сокращением неопределенности, предотвращением убытков и сокращением затрат. Лишь 19% участников отметили именно это преимущество (15%-ное снижение затрат на финансирование и 4%-ное уменьшение суммы страховых взносов). Означает ли такой результат, что система управления рисками не создает для компаний, работающих в России, выгод, которые возможно измерить в деньгах? Скорее, это может быть продиктовано тем, что в организациях не всегда четко сформулированы цели внедрения системы управления рисками и, соответственно, не всегда возможно эти выгоды измерить.

Повышению результативности любого бизнеса способствует надежные и эффективные системы внутреннего контроля и управления рисками. Ответственность за бесперебойное функционирование этих систем несет руководство компании, которое призвано внедрить интегрированную систему управления рисками и внутреннего контроля с учетом отраслевой специфики.

При построении интегрированной системы, помимо отраслевой принадлежности, необходимо учитывать размер организации, нормативно-правовую среду, в которой она осуществляет деятельность, корпоративную культуру и ряд других факторов.

В 2013 году международный Институт внутренних аудиторов (The

IIA

) разработал модель Трех линий защиты

. Данная модель координирует процессы управления рисками и внутреннего контроля за счет четкого определения и разграничения соответствующих функций и обязанностей.

Модель «Трех линий защиты»

Первая линия защиты

Структурные подразделения формируют первую линию защиты с помощью механизмов контроля, отвечающих за внедрение элементов управления рисками в процесс принятия решений и ключевые бизнес-операции компании. Структурные подразделения являются владельцами рисков и несут ответственность за выявление, управление, снижение уровня рисков, анализ и формирование отчетности по ключевым рискам. Руководители структурных подразделений обязаны разработать, внедрить и обеспечить функционирование контрольных процедур в курируемых бизнес-процессах.

Вторая линия защиты

Подразделения, отвечающие за управление рисками в компании, разрабатывают и внедряют методологический подход к управлению рисками, определяют стандарты и координируют действия компании в области управления рисками, включая соответствующие процессы, технологии и культуру. В компетенцию этих подразделений не должна входить ответственность за своевременное выявление и оценку рисков, т.к. этим занимаются подразделения первой линии защиты.

Во вторую линию обычно входят подразделения, ответственные за управление рисками, систему внутреннего контроля, безопасность, комплаенс, юридическое сопровождение и т.п. Они обеспечивают непрерывный мониторинг процесса разработки и функционирования контрольных процедур, относящихся к первой линии защиты, консультируют по вопросам управления рисками, проводят обучение сотрудников компании.

Сопоставление 1-й и 2-й линий защиты:

Третья линия защиты

Совет директоров оценивает и утверждает уровень рисков компании с учетом стратегических целей и задач в области управления рисками. Комитеты по аудиту, по управлению рисками и др. помогают совету директоров осуществлять контроль над эффективностью системы управления рисками организации.

Служба внутреннего аудита проводит независимую оценку качества действующих процессов управления рисками, выявляет нарушения, даёт предложения по совершенствованию системы управления рисками. Совет директоров принимает это заключение как руководство к действию. Под надзором комитета по аудиту служба внутреннего аудита проводит мониторинг функций первой и второй линий защиты, а также осуществляет контроль выполнения корректирующих мероприятий по совершенствованию системы управления рисками.

Необходимо четко определить функции и обязанности лиц, принимающих участие в процессах управления рисками и внутреннего контроля, обеспечив эффективное взаимодействие и обмен информацией между ними, а также подготовку соответствующей отчетности.

Внутренний аудит может использовать в своей деятельности результаты работы других субъектов системы внутреннего контроля, которые осуществляют мониторинг и оценку системы внутреннего контроля по отдельным направлениям деятельности.

С целью четкого разделения зон ответственности в организации создается Карта гарантий

.

Карта гарантий

– документ, который отражает покрытие рисков и бизнес-процессов контрольными функциями компании, а также позволяет более эффективно координировать работу структурных подразделений, осуществляющих контрольную функцию на различных уровнях.

Карта гарантий может включать следующую информацию:

перечень бизнес-процессов компании;

перечень рисков компании;

владельцы риска (ответственные за управление рисками организации);

субъекты системы внутреннего контроля, осуществляющие мониторинг/оценку в отношении каждого из рисков.

При разработке Карты гарантий используются внутренние документы компании, а именно: классификатор рисков и процессов, карта рисков и другие документы, определяющие взаимодействие субъектов системы внутреннего контроля, осуществляющих мониторинг и оценку системы внутреннего контроля по отдельным направлениям деятельности.

Министерство образования и науки Российской Федерации

НОВОСИБИРСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ЭКОНОМИКИ И УПРАВЛЕНИЯ «НИНХ»

Институт

Кафедра

К ЗАЩИТЕ

Заведущий кафедрой

17.06.2015

ДИПЛОМНАЯ РАБОТА

По специальности высшего профессионального образования

Менеджмент в организации

Управление рисками

Испольнитель, _____________________ (А.А.Акулова)

Студентка гр. МОП1ЛИ (подпись, дата)

Научный руководитель _____________________

(подпись, дата)

Нормоконтроль пройден ______________________

(подпись, дата)

Новосибирск 2015

Сожержание

Введение

На сегодняшний день, риск является неотъемлемой характеристикой банковской деятельности. Он играет определяющую роль в формировании финансовых результатов деятельности банков, служит важной характеристикой качества активов и пассивов банков, и, таким образом, должен использоваться при сравнительном анализе их финансового состояния, положения на рынке банковских услуг.

Риски присутствуют везде и всегда, поэтому чем бы мы ни занимались, оценивать свои решения с точки зрения рисков важно и нужно в любом случае. Даже если речь идет о персональных делах и планах, риски взвешивать необходимо. Безусловно, в финансовой сфере риски выходят на первый план, потому что здесь циркулируют колоссальные объемы информации и принимается огромное количество решений. Одна из важнейших задач риск-менеджмента это разработка и внедрение в ежедневные процессы инструментов, помогающих принять решение, моделей оценки рисков. В основе таких моделей прежде всего лежит статистика. Поэтому Сбербанк абсолютный рай для любого математика-моделиста, ведь объем данных о клиентах беспрецедентный. Сейчас внедрено в процесс и работает более 600 моделей различного уровня сложности. Очень важно, чтобы модель не просто существовала, но и использовалась в реальных процессах, помогала принимать решения, взвешенные с учетом риска. Все модели работают и показывают высокую предикативную способность.

В Сбербанке реализована «классическая» концепция трех линий защиты от рисков. Первая линия защиты это те сотрудники, кто непосредственно общается с клиентами или с документами. Первая линия защиты это не просто громкие слова. Именно от профессионализма и ответственности этих людей зависит очень много ведь именно они видят «живого» клиента и «реальные» документы. Вторая линия защиты это риск-менеджмент. Сейчас в блоке «Риски» работает более 4 тыс. сотрудников это андеррайтеры по всем линиям бизнеса (люди, которые осуществляют независимую экспертизу рисков) и методологи. Третья линия защиты служба внутреннего аудита, она осуществляет на регулярной основе проверку всех процессов и процедур в банке, в том числе и процессов управления рисками.

Основным банковским риском, особенно в российской практике, является кредитный риск. Управление этим риском является ключевой фактор, определяющий эффективность деятельности банка. Это риск невозврата или несвоевременного возврата кредита держателю актива, который в этом случае понесет финансовые потери. Это определяет

актуальность

темы дипломной работы.

На величину кредитного риска могут оказывать влияние как макро-, так и микроэкономические факторы. В условиях, когда экономика нестабильна, законодательство несовершенно, а во многих случаях и противоречиво, очень важно иметь эффективную систему управления кредитным риском. Поэтому банк должен разработать кредитную политику, документально оформленную схему организации и систему контроля над кредитной деятельностью.

Объект исследования Новосибирское отделение 8047/0386 ОАО «Сбербанк России».

Целью данной работы является изучение теоретических основ и анализ кредитных рисков в организации на примере Внутреннего структурного подразделения ОАО «Сбербанк России» № 8047/0386 (далее ВСП)

Для достижения поставленной цели необходимо решить следующие задачи:

1. Рассмотреть теоретические основы кредитного риска;

2. Показать систему управления кредитным риском;

3. Проанализировать методику анализа кредитного риска;

4. Представить анализ управления кредитным риском на примере ВСП 8047/0386;

5. Разобрать основные недостатки в управлении кредитным риском;

6. Определить направления совершенствования управления кредитным риском.

В выпускной квалификационной работе применялись методы: метод системного анализа, метод включенного наблюдения, метод анализа документов.

Практическая значимость работы заключается в том, что полученные в процессе исследования результаты и основанные на них выводы могут быть непосредственно использованы в работе ВСП 8047/0386 ОАО «Сбербанк России», при успешной адаптации и выявлении реального экономического эффекта есть возможность распространения данной практики во всей филиальной сети ОАО «Сбербанк России».

1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ КРЕДИТНЫХ РИСКОВ

1.1 Сущность и структура кредитных рисков

Кредитные операции коммерческих банков являются одним из важнейших видов банковской деятельности. На финансовом рынке кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, хотя и наиболее рискованной. Кредитный риск, таким образом, был и остается основным видом банковского риска.

Кредитный риск представляет собой риск невыполнения кредитных обязательств перед кредитной организацией третьей стороной, также означает, что платежи могут быть задержаны или вообще не выплачены, что, в свою очередь, может привести к проблемам в движении денежных средств и неблагоприятно отразиться на ликвидности банка. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем. Более 80% содержания балансовых отчетов банка посвящено обычно именно тому аспекту управления рисками. Опасность возникновения этого вида риска существует при проведении ссудных и других приравненных к ним операций, которые отражаются на балансе, а также могут носить забалансовый характер.

К числу таких операций относятся:

предоставленные и полученные кредиты (займы);

размещенные и привлеченные депозиты;

прочие размещенные средства, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа;

учтенные векселя;

уплата кредитной организацией бенефициару по банковским гарантиям, не взысканная с принципала;

денежные требования кредитной организации по сделкам финансирования под уступку денежного требования (факторинг);

требования кредитной организации по приобретенным по сделке правам (уступка требования);

требования кредитной организации по приобретенным на вторичном рынке закладным;

требования кредитной организации по сделкам продаж (покупки) финансовых активов с отсрочкой платежа (поставки финансовых активов);

требования кредитной организации к плательщикам по оплаченным аккредитивам (в части непокрытых экспортных и импортных аккредитивов);

требования к контрагенту по возврату денежных средств по второй части сделки по приобретению ценных бумаг или иных финансовых активов с обязательством их обратного отчуждения в случае, если ценные бумаги являются некотируемыми;

требования кредитной организации (лизингодателя) к лизингополучателю по операциям финансовой аренды (лизинга).

Эффективность оценки и управления риском во многом определяются его классификацией.

Принятие кредитных рисков — основа банковского дела, а управление ими традиционно считается главной проблемой теории и практики банковского менеджмента. Можно выделить следующие виды кредитных рисков: Прямой риск кредитования; Условный риск кредитования; Риск невыполнения контрагентом условий договора; Риск эмиссии и размещения; Клиринговый риск. Рассмотрим классификационные признаки кредитных рисков в таблице 1.1

Таблица 1.1 Классификационные признаки кредитных рисков

В зависимости от сферы действия факторов выделяются, внутренние и внешние кредитные риски; от степени связи факторов с деятельностью банка — кредитный риск, зависимый или не зависимый от деятельности банка.

Выделяют также следующие группы рисков:

Группа «рисков, связанных с заемщиком»: риск невыполнения заемщиком своих обязательств; риск страны (региона); риск ограничения перевода средств; риск концентрации.

Группа «Внутренних рисков»: риски невыплаты основной суммы долга и процентов; риск замещения заемщика относится главным образом к операциям на рынке капиталов; риск обеспечения кредита.

Фактор банковского кредитного риска это причина возможных потерь стоимости активов банка, определяющая их характер и сферу возникновения. К изучению факторов банковского кредитного риска следует подходить комплексно, выделяя причины, находящиеся в сфере кредитной политики банка, хозяйственной деятельности заемщика и общего экономического состояния отрасли, региона, государства в целом.

Таким образом, в целом, очевидно, что кредитный риск обусловлен вероятностью невыполнения контрагентами банков своих обязательств, что, как правило, проявляется в невозврате (полностью или частично) основной суммы долга и процентов по нему в установленные договором сроки.

В общем виде банковские риски разделяются на четыре категории: финансовые, операционные, деловые и чрезвычайные риски. Финансовые риски, в свою очередь, включают два типа рисков: чистые и спекулятивные. Чистые риски означают возможность получения убытка или нулевого результата. Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата.

К финансовым банковским рискам относятся:

Возникновение у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

К указанным финансовым обязательствам могут относиться обязательства должника по:

полученным кредитам, в том числе межбанковским кредитам (депозитам, займам), прочим размещенным средствам, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа;

учтенным кредитной организацией векселям;

банковским гарантиям, по которым уплаченные кредитной организацией денежные средства не возмещены;

сделкам финансирования под уступку денежного требования (факторинг);

приобретенным кредитной организацией по сделке (уступка требования) правам (требованиям);

приобретенным кредитной организацией на вторичном рынке закладным;

сделкам продажи (покупки) финансовых активов с отсрочкой платежа (поставки финансовых активов);

оплаченным кредитной организацией аккредитивам (в том числе непокрытым аккредитивам);

возврату денежных средств (активов) по сделке по приобретению финансовых активов с обязательством их обратного отчуждения;

требованиям кредитной организации (лизингодателя) по операциям финансовой аренды (лизинга).

Характерной особенностью кредитного риска является то, что он возникает не только в процессе предоставления кредита и получения процентов по нему, но и в связи с другими балансовыми и забалансовыми обязательствами, такими, как гарантии, акцепты и инвестиции в ценные бумаги.

Концентрация кредитного риска проявляется в предоставлении крупных кредитов отдельному заемщику или группе связанных заемщиков, а также в результате принадлежности должников кредитной организации либо к отдельным отраслям экономики, либо к географическим регионам или при наличии ряда иных обязательств, которые делают их уязвимыми к одним и тем же экономическим факторам.

Кредитный риск возрастает при кредитовании связанных с кредитной организацией лиц, т.е. предоставлении кредитов отдельным физическим или юридическим лицам, обладающим реальными возможностями воздействовать на характер принимаемых кредитной организацией решений о выдаче кредитов и об условиях кредитования, а также лицам, на принятие решения которыми может оказывать влияние кредитная организация.

Кредитный риск, т.е. опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном соглашении, является неотъемлемой частью банковской деятельности. Кредитный риск означает, что платежи могут быть задержаны или вообще не выплачены, что, в свою очередь, может привести к проблемам в движении денежных средств и неблагоприятно отразиться на ликвидности банка. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем. Более 80% содержания балансовых отчетов банков посвящено обычно именно этому аспекту управления рисками.

Из-за опасных последствий кредитного риска важно провести всесторонний анализ банковских возможностей по оценке, администрированию, наблюдению, контролю, осуществлению и возврату кредитов, авансов, гарантий и прочих кредитных инструментов. Общий обзор управления кредитными рисками включает в себя анализ политики и практики банка.

Данный анализ должен также определить адекватность финансовой информации, полученной от заемщика, которая была использована, банком при принятии решения о предоставлении кредита. Риски по каждому кредиту должны периодически переоцениваться, так как им свойственно изменяться.

Операционный риск это риск прямых или косвенных убытков от неправомерных и ошибочных внутренних процессов банка или внешних событий.

К событиям внутри ВСП относят:

Недейственность/неэффективность процессов подразделений банка;

Сбои, простои IT-систем;

Непреднамеренные ошибки или осознанные нарушения со стороны персонала.

К внешним событиям ВСП относят:

Природные катастрофы;

Изменения требований регулирующих органов;

Действия третьих лиц.

Для определения размера операционного риска используются три принципиально разных подхода:

BIA (Basic Indicator Approach) подход на основе базового индикатора: расчет операционного риска строится на зависимости от доходов организации берется средний валовый доход за 3 года и с 10-кратным увеличением включается в капитал.

SA (Standardized Approach) стандартизированный подход: зависит от величины доходов в разрезе направлений деятельности (таблица1.2).

Таблица 1.2 Коэффициент направления деятельности

AMA (Advanced Measurement Approaches) продвинутый подход к оценке операционных рисков: операционный риск рассчитывается на основе данных о понесенных и потенциальных потерях; учитывает работу организации в сфере управления операционным риском. AMA дает более точные оценки, отражающие величину ожидаемых и непредвиденных потерь для данной конкретной организации.

Выбор подхода остается за банком. По мере информационного и технологического развития банки могут продвигаться от простого подхода BIA к более сложному AMA, а также разрабатывать свой подход.

Управление операционным риском важно проводить всеми подразделениями банка, так как операционный риск не является специфичным и реализуется во всех процессах банка, а потери от реализации операционного риска могут очень значительными и даже катастрофическими.

Таблица 2.1 Этапы управления операционным риском

Данные этапы (табл.2) выявления операционных рисков и управление ими предполагают полный анализ всех условий функционирования банка на предмет наличия или перспективы возникновения операционных рисков, их оценку различными методами (подходами), а также их мониторинг, контроль и минимизацию операционных рисков.

Управление различными операционными рисками связано с факторами влияния на данные риски, а также со способами получения оценки, статистических данных, способствующих более точному отслеживанию причин и последствий действий, повлекших за собой возникновение операционных рисков.

Последствиями операционных рисков, связанных с неправомерной выдачей карт и совершения мошеннических действий с ними, являются (табл.3): рост уровня неудовлетворенности клиентов, отказ от сотрудничества, снижение доли на рынке, снижение доходов банка.

Таблица 3.1 — Проявление операционного риска при удаленных каналах обслуживания клиентов

В настоящее время наиболее широко используемым удаленным каналом обслуживания клиентов банка является «Мобильный банк» («МБ») — услуга предоставляемая ОАО «Сбербанк России», позволяющая получить информацию обо всех операциях по картам, а также совершать платежи, переводы и другие операции с помощью мобильного телефона в любое время и в любом месте.

Услуга «МБ» пользуется популярностью у клиентов, однако она также сопровождается операционными рисками.

Основными причинами обращения клиентов по несанкционированным списанием средств с кредитной банковской карты при помощи услуги «МБ» являются:

Неправомерное подключение услуги «МБ» к карте клиента.

Несвоевременное отключение услуги при утрате телефона либо изменении номера.

Мошеннические действия (предположительно через личный кабинет операторов мобильной связи и интернет-магазинов, вредоносные вирусы).

По данным ВСП 8047/0386 «Сбербанк России» за период с 01.04.2014 по 31.04.2015 год количество обращений клиентов по услуге «МБ» составляет 56, пик обращений пришёлся на апрель 2015г. 13. Проведен анализ 56 обращений 98% из них связаны с несанкционированным списанием средств с кредитных карт через «МБ», сумма ущерба составила 153 355 руб.

В начале второго квартала 2015 года количество мошеннических действий с кредитными банковскими картами посредством услуги «МБ» увеличилось в 2,6 раза по сравнению с аналогичным периодом предыдущего года. Рост прецедентов связанных с услугой «МБ» происходит, в первую очередь, из-за увеличения количества пользователей.

Проанализировав динамику обращений клиентов банка, можно сделать вывод о росте недовольства и недоверия к банковской системе, что повышает его финансовый и репутационный ущерб, следовательно необходима программа мер, которая будет включать в себя следующие мероприятия:

Увеличение внимания вопросам информационной безопасности, разработке системы зашиты информации, корпоративной антивирусной системы, обучения IT-персонала, способного отслеживать потоки информации и их сохранность.

Повышение IT-грамотности сотрудников и клиентов банка. Внедрение информационных технологий должно сопровождаться тренингами и курсами повышения квалификации сотрудников банка, которые в свою очередь должны оповещать клиентов о возможностях и опасностях используемых систем.

Усовершенствование методов определения операционного риска, выявление индивидуальных подходов.

Деловой риск

это одна из основных характеристик деятельности коммерческого предприятия в условиях неопределенности и возможности неблагоприятных последствий в случае неуспеха.

Чрезвычайные риски включают в себя все виды экзогенных рисков, которые ставят под угрозу операции банка или могут подорвать его финансовое состояние и достаточность капитала. Среди таких рисков политические события (например, падение правительства), распространение цепной реакции кризиса в результате банкротства банка или биржевого краха, кризис банковской системы, природные катастрофы, гражданские войны. В большинстве случаев чрезвычайные риски непредсказуемы вплоть до самого последнего момента. Поэтому у банка нет других средств противодействия этим рискам, кроме поддержания дополнительного резервного капитала. Грань между чрезвычайным и системным (страновым) риском часто весьма расплывчата.

1.2 Принципы и методы управления управления кредитными рисками

Система управления рисками удовлетворяет следующим основным принципам:

Осведомленность о риске

. Процесс управления рисками затрагивает каждого сотрудника организаций. Принятие решений о проведении любой операции производится только после всестороннего анализа рисков на уровне организаций, возникающих в результате такой операции. Сотрудники организаций, совершающие операции, подверженные рискам, осведомлены о риске операций и осуществляют идентификацию, анализ и оценку рисков перед совершением операций. В организациях действуют нормативные документы, регламентирующие порядок совершения всех операций, подверженных рискам. Проведение новых банковских операций при отсутствии нормативных, распорядительных документов или соответствующих решений коллегиальных органов, регламентирующих порядок их совершения, не допускается.

Разделение полномочий.

В организациях реализованы управленческие структуры, в которых отсутствует конфликт интересов: на уровне организационной структуры разделены подразделения и сотрудники, на которых возложены обязанности по проведению операций, подверженных рискам, учету этих операций, управлению и контролю за рисками.

Контроль за уровнем риска

. Руководство Банка, коллегиальные органы Банка на регулярной основе получают информацию об уровне принятых рисков и фактах нарушений установленных процедур управления рисками, лимитов и ограничений. На уровне организации функционирует система внутреннего контроля, позволяющая осуществлять эффективный контроль за функционированием системы управления рисками каждого отделения.

Необходимость обеспечения «трех линий защиты».

Устанавливается коллективная ответственность за действия по принятию рисков:

Принятие рисков (1-я линия защиты): Бизнес-подразделения должны стремиться к достижению оптимального сочетания доходности и риска, следовать поставленным целям по развитию и соотношению доходности и риска, осуществлять мониторинг решений по принятию риска, учитывать профили рисков клиентов при совершении операций/сделок, внедрять и управлять бизнес-процессами и инструментами, участвовать в процессах идентификации и оценки рисков, соблюдать требования внутренних нормативных документов, в том числе в части управления рисками;

Управление рисками (2-я линия защиты): функции Рисков и Финансов — разрабатывают стандарты управления рисками, принципы, лимиты и ограничения, проводят мониторинг уровня рисков и готовят отчетность, проверяют соответствие уровня рисков аппетиту к риску, консультируют, моделируют и агрегируют общий профиль рисков;

Аудит (3-я линия защиты): функция внутреннего и внешнего аудита проводят независимую оценку соответствия процессов управления рисками установленным стандартам, внешнюю оценку решений по принятию рисков.

Сочетание централизованного и децентрализованного подходов к управлению рисками

. В Сбербанке сочетаются централизованный и децентрализованный подходы управления рисками. Уполномоченные коллегиальные органы Банка по управлению рисками определяют требования, ограничения, лимиты, методологию в части управления рисками для территориальных банков, организаций. Территориальные банки осуществляют управление рисками в рамках установленных для них уполномоченными органами и/или должностными лицами ограничений и полномочий.

Формирование комитетов по рискам высокого1 уровня.

Специализированные комитеты высокого уровня принимают решения по управлению рисками;

Система комитетов сформирована с учетом структуры бизнес-модели Группы.

Необходимость обеспечения независимости функции рисков.

Обеспечение независимости профильных подразделений оценки и анализа рисков от подразделений, совершающих операции/сделки, подверженные рискам;

Включение функции Рисков в процесс принятия решений на всех уровнях, вовлечение функции Рисков как в высокоуровневый процесс принятия стратегических решений, так и в управление рисками на операционном уровне; — Обеспечение независимости функции валидации.

Использование информационных технологий.

Процесс управления рисками строится на основе использования современных информационных технологий. В организациях применяются информационные системы, позволяющие своевременно идентифицировать, анализировать, оценивать, управлять и контролировать риски.

Постоянное совершенствование систем управления рисками.

Организации- постоянно совершенствуют все элементы управления рисками, включая информационные системы, процедуры и методики с учетом стратегических задач, изменений во внешней среде, нововведений в мировой практике управления рисками.

Управление деятельностью банка с учетом принимаемого риска.

Организация осуществляет оценку достаточности имеющегося в ее распоряжении (доступного ей) капитала, то есть внутреннего капитала (далее ВК) для покрытия принятых и потенциальных рисков. Внутренние процедуры оценки достаточности капитала (далее — ВПОДК) также включают процедуры планирования капитала исходя из установленной стратегии развития банка, ориентиров роста бизнеса и результатов всесторонней текущей оценки указанных рисков, стресс-тестирования устойчивости банка по отношению к внутренним и внешним факторам рисков. Группа выделяет приоритетные направления развития и распределения капитала с использованием анализа скорректированных по риску показателей эффективности отдельных подразделений и направлений бизнеса. Группа включает риск-метрики в укрупненные Бизнес-планы.

Ограничение принимаемых рисков посредством установления значений лимитов в рамках сформированной системы лимитов.

В Группе действует система лимитов и ограничений, позволяющая обеспечить приемлемый уровень рисков по агрегированным позициям организации. Система лимитов банка имеет многоуровневую структуру:

Общий лимит по банку, который устанавливается исходя из аппетита к риску, определенного согласно стратегии управления рисками;

Лимиты по видам существенных для Группы рисков (например, лимиты в отношении кредитного и рыночного рисков);

Лимиты по организациям-участникам Группы, структурным подразделениям организаций-участников Группы, ответственных за принятие существенных для Группы рисков;

Лимиты на отдельных заемщиков (контрагентов), по инструментам торгового портфеля и т.п.

Методология идентификации, оценки и управления

рисками в подразделениях формируется на основе единства методологических подходов, применяемых в рамках Сбербанка.

Для управления кредитным риском применяют следующие методы управления, которые представлены на рис. 1.

Рис. 1 — Методы управления кредитными рисками

К основным методам управления кредитным риском относят:

1) методы количественной оценки рисков;

2) методы предотвращения возникновения кредитных рисков;

3) методы снижения кредитных рисков.

Количественный анализ предполагает вычисление числовых значений величин отдельных рисков и риска объекта в целом, дается оценка возможных последствий рисковых мероприятий, а также разрабатывается система мер по их предотвращению.

К методам количественной оценки относятся: вероятностный, косвенный, аналитический, статистический, скоринг, экспертный и комбинированный методы.

1. Статистические методы

1.1. Оценка вероятности исполнения.

Суть данного метода заключается в расчете доли выполненных и невыполненных решений в общей сумме принятых решений, что позволяет оценить вероятность исполнения какого-либо решения.

1.2. Анализ вероятного распределения потока платежей.

При известном распределении вероятностей для каждого элемента потока платежей оцениваются возможные отклонения стоимостей потоков платежей от ожидаемых. Поток с наименьшей вариацией считается менее рисковым.

1.3. Деревья решений.

Обычно используются для анализа рисков событий, имеющих обозримое или разумное число вариантов развития.

1.4. Имитационное моделирование рисков.

Этот метод предполагает проведение компьютерных экспериментов с математическими моделями. Используется в тех случаях, когда проведение реальных экспериментов неразумно, требует значительных затрат или не осуществимо на практике. Если информация недостаточна, то отсутствующие фактические данные заменяют величинами, полученными в процессе имитационного эксперимента (т.е. генерированными компьютером).

1.5. Технология «Risk Metrics».

Используется для оценки риска рынка ценных бумаг. Степень влияния риска на событие осуществляется путем вычисления максимально возможного потенциального изменения цены портфеля, состоящего из различного набора финансовых инструментов, с заданной вероятностью и за заданный промежуток времени.

К основным достоинствам статистических методов относят возможность учитывать различные факторы риска и варианты развития событий. Основным недостатком этих методов считается необходимость использования в них вероятностных характеристик.

2. Аналитические методы

2.1. Анализ чувствительности.

Этот метод предполагает исследование зависимости некоторого результирующего показателя от вариации значений показателей, участвующих в его определении.

2.2. Метод корректировки нормы дисконта с учетом риска.

Данный метод наиболее часто применяется на практике. Он состоит в корректировке некоторой базовой нормы дисконта, которая считается безрисковой. Корректировка осуществляется путем прибавления величины требуемой премии за риск.

2.3. Метод эквивалентов.

Данный метод позволяет корректировать ожидаемые значения потока платежей путем введения специальных понижающих коэффициентов (а) с целью приведения ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть достоверно определены.

2.4. Метод сценариев.

Представляет собой, по сути, более расширенный метод анализа чувствительности. Он позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений.

Аналитические методы в основном применяются при оценке риска инвестиционных проектов.

3. Метод экспертных оценок.

Метод базируется на проведении опроса нескольких независимых экспертов, например, с целью оценки уровня риска или определения влияния различных факторов на уровень риска. Затем полученная информация анализируется и используется для достижения поставленной цели.

Кредитный скоринг — система оценки кредитоспособности (кредитных рисков) лица, основанная на численных статистических методах. Как правило, используется в потребительском (магазинном) экспресс-кредитовании на небольшие суммы. Скоринг заключается в присвоении баллов по заполнению некой анкеты, разработанной оценщиками кредитных рисков андеррайтерами. По результатам набранных баллов системой принимается решение об одобрении или отказе в выдаче кредита.

Данные для скоринговых систем получаются из вероятностей возвратов кредитов отдельными группами заемщиков, полученными из анализа кредитной истории тысяч людей. Считается, что существует корреляция между некими социальными данными (наличие детей, отношение к браку, наличие высшего образования) и добросовестностью заемщика.

Кредитный скоринг является упрощенной системой анализа заемщика, что позволяет снизить требования к квалификации кредитного инспектора, занятого рассмотрением заявок на кредит, и увеличить скорость их рассмотрения.

К методам предотвращения возникновения кредитных рисков можно отнести — оценку кредитоспособности заемщика и кредитный мониторинг.

Под оценкой кредитоспособности заемщика понимают как способность полностью и в срок рассчитаться по своим долговым обязательствам, так и готовность (наличие желания) лица своевременно и в полном объеме погашать свои долги.

Кредитный мониторинг — это контроль банка за использованием и погашением ссуды. Банк регулярно контролирует целевое использование ссуды, выполнение иных условий договора.

Методы снижения кредитных рисков условно подразделяются на:

Условно активные методы (диверсификация портфеля кредитов и рисков, установление лимитов кредитования, контроль за качеством кредитного портфеля, управление проблемными кредитами, кредитные деривативы)

Условно пассивные методы (соблюдение нормативов кредитного риска, обеспечение кредитов, страхование)

Условно активно-пассивные методы (формирование резерва под возможные потери по ссудам)

1.3Анализ состояния управления рисками в ОАО Сбербанк России

Сбербанк России является лидером на рынке розничных банковских услуг. Неизменная стабильность, финансовая устойчивость, исполнение всех своих обязательств перед клиентами, гибкая процентная политика позволяют поддерживать доверие населения, обеспечивать устойчивый приток денежных средств во вклады. Банк своевременно реагирует на колебания конъюнктуры финансового рынка путём совершенствования действующих и внедрения новых продуктов, учитывающих потребности различных групп клиентов.

Наряду с приёмом вкладов Банк обслуживает экономически активное население и пенсионеров, выплачивая им доходы. В соответствии с законодательными актами Российской Федерации филиалы Банка производят выплату предварительной компенсации вкладов граждан, имеющих право на её получение. Наряду с традиционными формами обслуживания населения Сбербанк России активно внедряет и развивает современные банковские технологии. Развивается собственная система расчётов АС СБЕРКАРТ на основе передовых технологий, использующих микропроцессорные карты.

Целенаправленная работа Сбербанка России по организации комплексного обслуживания юридических лиц способствовала формированию стабильной клиентской базы Банка и привлечению на обслуживание новых корпоративных клиентов.

Клиентами ВСП 8047/0386 являются предприятия всех отраслей экономики, любых форм собственности масштаба — от малого бизнеса до ведущих предприятий России, различные финансовые учреждения и институты государственного управления. Большинство крупнейших российских корпораций и компаний обслуживаются и кредитуются в Банке, в том числе ОАО «Ростелеком», подразделения ОАО «Газпром», ОАО «НК Лукойл», «ОАО «ТНК», ОАО «Сибнефть», ЗАО «Северная нефть», ОАО «Транснефть», ОАО «Северсталь», и др.

В Банке обслуживаются Пенсионный фонд России, Минтопэнерго, подразделения Министерства обороны РФ, Министерства внутренних дел РФ, Министерства по чрезвычайным ситуациям РФ, Государственного таможенного комитета, судебных приставов Минюста России, специальные счета групп реализации проектов в рамках сотрудничества Российской Федерации с МБРР и ЕБРР.

Совершенствуется сотрудничество с субъектами Российской Федерации в сфере обслуживания бюджетно-финансовой структуры регионов. В филиалах Банка обслуживаются свыше 76 тыс. счетов подразделений местных органов власти и юридических лиц, финансируемых из местных бюджетов.

Для комплексного обслуживания клиентов создана и действует собственная служба инкассации Банка. Заметно расширился круг крупных клиентов из числа экспортёров и импортёров, обслуживаемых в Банке. Активно развиваются внешнеторговые документарные операции, проводимые Банком для своих клиентов.

Банк остаётся одним из ведущих операторов на российском рынке облигаций, номинированных в иностранной валюте, — ОВГВЗ и еврооблигаций российских эмитентов.

Являясь ведущим оператором, как в Российской торговой системе (РТС), так и на Московской межбанковской валютной бирже (ММВБ), и имея разветвлённую филиальную сеть, Банк оперативно выполнял заявки клиентов на покупку — продажу ценных бумаг, как на московском фондовом рынке, так и на всей территории России.

Банк занимает ведущие позиции по общей сумме вложений в экономику России, по максимальным размерам предоставляемых кредитов на одного заёмщика, а также по срокам, на которые выдаются кредиты.

В целях удовлетворения потребности своих клиентов в современных кредитных продуктах Банк предлагал различные виды кредитов, включая овердрафтные, вексельные кредиты, кредитные линии на выгодных для клиентов условиях; предоставлял все виды банковских гарантий, в том числе гарантии надлежащего исполнения контракта, возврата аванса, таможенные и.т.д.

Банк активно кредитовал проекты, связанные со строительством и реконструкцией жилья, бизнес — центров, магазинов и других объектов коммерческого строительства.

Особое внимание уделялось созданию банковских продуктов по кредитованию, учитывающих отраслевую специфику кредитуемых предприятий.

Благодаря внедрению нового банковского продукта — кредитованию предприятий, добывающих золото и серебро, — в 14 регионах России: Красноярском, Приморском, Алтайском краях, Башкортостане, Бурятии, Саха (Якутии), Тыве, Свердловской, Новосибирской, Хабаровской, Читинской, Иркутской, Амурской, Магаданской областях — существенно возрос объём этих операций.

Банк реализует стратегию по увеличению объёмов долгосрочного инвестиционного кредитования российских предприятий, обеспечивая, таким образом, развитие экономики России.

Традиционно ориентируясь на рынок розничных банковских услуг, Сбербанк динамично наращивает объемы кредитования физических лиц.

Для стимулирования отечественного производства кредиты на покупку российских товаров длительного пользования выдаются населению под более низкие процентные ставки.

Взвешенная кредитная политика Банка и целенаправленная работа с проблемными кредитами обеспечили значительное сокращение просроченной ссудной задолженности.

Основным направлением кредитования является промышленность, на которую приходится 39,47% кредитов, это показывает основную стратегию кредитной политики проводимой Сбербанком, но второе место можно поставить строительство, торгово-посредническую деятельность и коммерческие банки, на которые в совокупности приходится 30,33%. Меньше всего уделяется внимание сельскому хозяйству, так как в этой отрасли наиболее тяжелая ситуация и низкая возможность возврата кредита.

Заметно расширились объёмы операций с драгоценными металлами для физических лиц. Продажа золотых мерных слитков населению осуществляется в филиалах Банка, расположенных в 37 регионах России.

Возросла его роль в сфере банкнотных операций, в обеспечении потребностей своих клиентов и коммерческих банков в наличной и иностранной валюте.

Расширился круг ограниченно конвертируемых валют, по которым Банком проводились конверсионные операции и удовлетворялись потребности клиентов.

В качестве обеспечения кредита Банк может либо застраховать риск невозврата кредита, либо потребовать от заёмщика застраховать свою ответственность по кредитному договору.

Одним из видов страхования экономических рисков является выделение резервов на возможные потери по кредитам. Резерв на возможные потери по каждому кредиту создаётся в день его выдачи. Его размер устанавливается в процентах от его суммы в зависимости от того, к какой группе риска относят кредит.

Выделяются 5 групп риска кредитов: к 1 группе создаётся резерв не менее 2% от их суммы, 2 группа -5%, 3 группа — 30%, 4 группа — 75%, 5 группа — 100%.

Таблица 2.1 — Классификация кредитов по группам риска

|

Обеспеченность кредита, наличие гарантий, его возраст. |

Обеспеченная |

Недостаточно обеспеченная |

Необеспеченная |

|

Возврат кредита в срок. |

|||

|

Просроченная задолженность до 30 дней. |

|||

|

Просроченная задолженность от 30 — 60 дней |

|||

|

Просроченная задолженность от 60 — 180 дней |

|||

|

Просроченная задолженность свыше 180 дней |

2. ОРГАНИЗАЦИЯ СИСТЕМЫ РАЗВИТИЯ ПЕРСОНАЛА НА ПРИМЕРЕ ОАО «СБЕРБАНК РОССИИ» ВСП 8047/0386

2.1 Общая характеристика О

AO

«Сбербанк России»

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют более четверти банковской системы страны (27%), а доля в банковском капитале находится на уровне 26% . По данным журнала The Banker

(1 июля 2012 г.), Сбербанк занимал 43 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира.

Основанный в 1841 г. Сбербанк России сегодня — современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики

Сбербанк России обладает уникальной филиальной сетью и в настоящее время в нее входят 18 территориальных банков и более 19 100 подразделений по всей стране. Дочерние банки Сбербанка России работают в Казахстане, на Украине и в Белоруссии, Турции.

Полное наименование банка: ОАО «Сбербанк России»

Номер лицензии 1481

Учредитель и основной акционер Банка — Центральный банк Российской Федерации (Банк России).

ОАО «Сбербанк» — организация с вертикальной структурой управления, т.е. имеет несколько уровней управления. По типу — это функциональная структура.

Функциональная организационная структура — это деление организации на отдельные элементы, каждый из которых имеет свою четко определенную, конкретную задачу и обязанности, т.е. модель предусматривает деление персонала на группы, в зависимости от конкретных задач, которые выполняют сотрудники.

Управление Сбербанком России основывается на принципе корпоративности в соответствии с Кодексом корпоративного управления, утвержденным годовым Общим собранием акционеров Банка в июне 2002 года.

Услуги, предоставляемые ОАО «Сбербанк России», включают в себя:

Для юридических лиц:

1)рассчетно-кассовое обслуживание;

2)открытие и ведение корреспондентских счетов «Лоро»;

3)кредитование;

4)операции с ценными бумагами;

5)конверсионные операции;

6)банковские карты;

7)инкассация;

8)дистанционное обслуживание;

9)торговое финансирование и документарные операции;

10)операции с драгоценными металлами;

11)депозитарное обслуживание;

12)банковские операции;

13)аренда сейфов.

Для физических лиц:

1)вклады и компенсация по вкладам;

2)кредитование;

3)операции с ценными бумагами;

4)коммунальные платежи;

5)банковские карты;

6)обмен валюты и неторговые операции;

7)операции с драгоценными бумагами;

8)денежные переводы;

9)получение заработной платы;

10)депозитарное обслуживание;

11)расчетные чеки;

12)аренда сейфов.

Одним из главных конкурентных преимуществ ОАО «Сбербанк России» является обширная, клиентская база. Сотрудничество банка со всеми группами клиентов позволяет ему успешно управлять ресурсами и минимизировать финансовые риски. Привлекая средства населения, ОАО «Сбербанк России» формирует стабильный источник кредитования

предприятий различных секторов экономики.

Основными конкурентами банка являются:

Газпромбанк

ВТБ24

Альфа-банк

Райффайзенбанк

Росбанк и т.д

Основные цели деятельности предприятия:

Как и цель любой коммерческой организации основной целью Сбербанка является извлечение прибыли.

4. Разработка мероприятий по снижению рисков на предприятии

3.

Разработка мероприятий по снижению рисков на предприятии

3.1 Методы управления финансовыми рисками в Сбербанке

В настоящее время применяется ряд методов оценки финансового риска, которые можно условно разделить на:

Статистический;

Аналитический;

Метод аналогий;

Метод экспертных оценок и экспертных систем.

Статистические методы, применяемые для оценки риска — это дисперсионный, регрессионный и факторный анализ. К достоинствам этого класса методов относят определенную универсальность. Недостатки же их проистекают из самой сути статистических исследований — необходимость иметь большую базу данных, сложности и неоднозначности полученных выводов, определенных трудностей при анализе динамических рядов и т.д. Для целей расчета рисков хозяйственной деятельности эти методы применяются относительно редко. Однако в последнее время некоторую популярность приобрел метод кластерного анализа, с помощью которого удается получить данные, пригодные для использования.

Аналитические методы применяются наиболее часто. Достоинство их в том, что они достаточно хорошо разработаны, просты для понимания и оперируют несложными понятиями. К таким методам относятся: метод дисконтирования, анализ окупаемости затрат, анализ безубыточности производства, анализ чувствительности, анализ устойчивости.

При использовании метода дисконтирования корректируется норма дисконта на коэффициент риска, который получается методом экспертных оценок. Недостаток метода в том, что мера риска определяется субъективно.

Применение метода окупаемости затрат заключается в расчете срока окупаемости проекта.

Аналогичен методу окупаемости затрат метод безубыточности, только в отличие от первого в нем определяется точка безубыточности проекта, т.е. метод безубыточности является граничным для метода окупаемости.

Применение метода анализа чувствительности факторов на результирующие технико-экономические показатели инвестиционного проекта. Методу расчета чувствительности близок один из статистических методов — метод факторного анализа. В нем так же определяется степень влияния различных факторов на результирующий показатель.

Методом анализа устойчивости определяется изменение основных экономических показателей проекта при неблагоприятном изменении различных факторов. Например, исследуется величина возможной прибыли при изменении цен на сырье и материалы, необходимые для производства продукта. Под устойчивостью в экономике подразумевается способность некоторой экономической системы сохранять свою работоспособность после воздействия на нее неблагоприятных факторов.

Метод аналогий. Название этого метода говорит о том, что прогноз финансового состояния проекта, риск его реализации определяются в соответствии с некоторым аналогичным проектом, который был реализован ранее. При этом предполагается, что экономическая система, в рамках которой реализуется проект, так же ведет себя аналогичным образом.

Метод экспертных оценок и экспертных систем. Хотя два этих метода объединены в один раздел, это в корне различные методы.

Метод экспертных оценок основан на интуиции и практических знаниях специально подобранных людей — экспертов. В ходе работы происходит опрос экспертов (могут применяться различные методы опроса) и на основе этого опроса строится прогноз инвестиционного проекта. При надлежащем подборе экспертов и оптимальной организации их работы это один из самых точных и надежных методов. Трудность заключается в механизме подбора экспертов и организации их работы — устранение конфликтных ситуаций между экспертами, определение рейтинга каждого эксперта, правильной постановке вопроса исследования и т.д.

В отличие от метода экспертных оценок, который основан на интуиции экспертов, метод экспертных систем базируется на специально программно-математическом обеспечении для ЭВМ. Этот метод разработан относительно недавно. Программное обеспечение его включает базу данных, базу знаний, интерфейс. В базе данных собраны всевозможные сведения об объекте исследования. В базе знаний — правила, которые описывают различные ситуации, возникающие при эволюции исследуемого объекта. Интерфейс — это система связей, специальное программное обеспечение, которое позволяет человеку, работающему с экспертной системой, задавать вопросы по интересующему его предмету и получать ответы, смоделированные ЭВМ. В настоящее время экспертные системы быстро развиваются. Это программы ЭВМ, моделирующие действия эксперта-человека при решении задач узкой предметной области на основе накопленных знаний, составляющей базу знаний.

Основной недостаток всех этих методов расчета риска заключается в том, что они оперируют конкретными, детерминированными значениями коэффициентов риска. Коэффициенты рассчитываются либо методом экспертных оценок, либо каким-то другим способом. Их рассмотрения исключается случайная составляющая процесса эволюции экономической ситуации на рынке товаров и услуг. Однако игнорирование этой составляющей иногда приводит к неверным результатам. Таким образом, для корректной оценки риска финансово-хозяйственной деятельности необходимо исследовать не только детерминированное изменение рыночной ситуации, но и ее стохастическое изменение. От детерминированных моделей следует переходить к вероятностным моделям прогнозирования рыночной ситуации.

3.2 Диверсификация как инструмент управления финансовыми рисками

Один из наиболее эффективных приемов управления рисками — это диверсификация.

Под диверсификацией понимается процесс распределения инвестиционных средств между различными объектами вложения капитала, которые непосредственно не связаны между собой, с целью снижения степени риска и потерь доходов. Диверсификация является наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска.

Диверсификация выражается во владении многими рисковыми активами, вместо концентрации всех капиталовложений только в одном из них. Поэтому диверсификация ограничивает нашу подверженность риску, связанному с одним-единственным видом активов.

Диверсификация — это рассеивание инвестиционного риска. Однако она не может свести инвестиционный риск до нуля. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с выбором конкретных объектов вложения капитала, и, следовательно, на них не влияет диверсификация.

Внешние факторы затрагивают весь финансовый рынок, т.е. они влияют на финансовую деятельность всех инвестиционных институтов, банков, финансовых компаний, а не на отдельные хозяйствующие субъекты.

К внешним факторам относятся процессы, происходящие в экономике страны в целом, военные действия, гражданские волнения, инфляция и дефляция, изменение учетной ставки Банка России, изменение процентных ставок по депозитам, кредитам в коммерческих банках, и т.д. Риск, обусловленный этими процессами, нельзя уменьшить с помощью диверсификации.

Таким образом, риск состоит из двух частей: диверсифицируемого и недиверсифицируемого риска. Рассмотрим их на рисунке 4.1.

На рисунке величина АВ показывает объем общего риска, который состоит из диверсифицируемого риска (АК) и недиверсифицируемого риска (KB).

Объем риска, руб.

Число объектов рассеивания риска, ед.

Рис. — Зависимость объема (или степени) риска от диверсификации

Приведенная графическая зависимость показывает, что расширение объектов вложения капитала, т.е. рассеивания риска, от 5 до 15 позволяет легко и значительно уменьшить объем риска с величины ОР1 до величины ОР2.

Диверсифицируемый риск, называемый еще несистематическим, может быть устранен путем его рассеивания, т.е. диверсификацией. Недиверсифицируемый риск, называемый еще систематическим, не может быть уменьшен диверсификацией.

Причем исследования показывают, что расширение объектов вложения капитала, т.е. рассеивания риска, позволяет легко и значительно уменьшить объем риска. Поэтому основное внимание следует уделить уменьшению степени недиверсифицируемого риска.

Диверсификация предполагает включение в финансовую схему различных по своим свойствам активов. Чем их больше, тем в силу больших чисел, значительнее (из-за взаимопогашения рисков-уклонений) их совместное влияние на ограничение риска.

Применение фирмой диверсифицированного портфельного подхода на рынке ценных бумаг позволяет максимально снизить вероятность неполучения дохода. Например, приобретение инвестором акций пяти разных акционерных обществ вместо акций одного общества увеличивает вероятность получения им среднего дохода в 5 раз и соответственно в 5 раз снижает степень риска.

Эффект диверсификации представляет собой в сущности единственно разумное правило работы на финансовом и других рынках. Этот же эффект воплощен в народной мудрости — «не клади все яйца в одну корзину». Принцип диверсификации гласит, что нужно проводить разнообразные, несвязанные друг с другом операции, тогда эффективность окажется усредненной, а риск однозначно уменьшится.

При сравнении, после свершившегося, размеров прибыли, полученной инвесторами с диверсифицированными вложениями, и теми, кто этого не делал, выясняется, что самые крупные доходы получили представители второй группы. Но среди них и больше всего тех, кто понес самые значительные потери. Если вы диверсифицировали инвестиции, то ваши шансы попасть в обе группы снижаются.

Конечно, каждому хочется сорвать самый большой куш и прослыть гением. Но для этого приходится принимать решение, основываясь на предположениях, результатом которого будет либо большой доход, либо большие убытки. Возможно, лучше все же выбрать некий средний вариант.

Принцип диверсификации применяется не только для усреднения операций, проводимых одновременно, но в разных местах (усреднение в пространстве), но и проводимых последовательно во времени, например, при повторении одной операции во времени (усреднение во времени).

Вполне разумной является стратегия покупки акций какой-нибудь стабильно работающей компании 20-го января каждого года. Неизбежные колебания курса акций этой компании благодаря этой процедуре усредняются и в этом проявляется эффект диверсификации.

Теоретически эффект диверсификации только положителен — эффективность усредняется, а риск уменьшается.

3.3 Страхование финансового риска

Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска.

Сущность страхования выражается в том, что инвестор готов отказаться от части доходов, лишь бы избежать риска, т.е. он готов заплатить за снижение риска до нуля.

Для страхования характерны целевое назначение создаваемого денежного фонда, расходование его ресурсов лишь на покрытие потерь в заранее оговоренных случаях; вероятностный характер отношений; возвратность средств. Страхование как метод управления риском означает два вида действий: 1) перераспределение потерь среди группы предпринимателей, подвергшихся однотипному риску (самострахование); 2) обращение за помощью к страховой фирме.

Страхование представляется выгоднейшим мероприятием с точки зрения уменьшения риска, если бы не страховой платеж. Иногда, страховой платеж составляет заметную часть страховой суммы и представляет собой солидную величину.

Страхование представляет собой совокупность экономических отношений между его участниками по поводу формирования за счет средств денежных взносов целевого страхового фонда и использования его для возмещения ущерба и выплаты страховых сумм.

Страхованию подлежит большинство чистых рисков (но не все из них), а спекулятивные риски, вообще говоря, не страхуются.

Нестрахуемый риск — это риск, страхования которого избегает большинство страховых компаний из-за того, что вероятность связанных с ним убытков почти непредсказуема. Страховые компании всегда неохотно, если не сказать больше, рассматривают возможность сотрудничества в случаях, когда риск связан с акциями правительства или общей экономической ситуацией. Такие неопределенные факторы, как изменение законодательства и экономические колебания, выходят за рамки страхования.

К нестрахуемым рискам относятся:

Рыночные риски (факторы, которые могут привести к потере собственности или дохода, такие как: сезонные или циклические изменения цен, безразличия потребителей, изменение моды и т.д.);

Политические риски (опасность возникновения таких событий, как: смена правительства, война, ограничения свободной торговли, необоснованные или чрезмерные налоги, ограничения свободной торговли валюты и. т.д.);

Производственные риски (опасность таких факторов, как: неэкономическая работа оборудования, нехватка сырьевых ресурсов и т.д.);

Личные риски (безработица, бедность вследствие развода и т.д.)

Иногда, нестрахуемые риски становятся страхуемыми, когда набирается достаточно данных для точной оценки предстоящих убытков.

Страхуемый риск — это риск, уровень допустимых убытков для которого легко определим, и потому страховая компания готова их возместить.

К страхуемым рискам относятся:

Имущественные риски — опасность возникновения убытков от бедствия, которые приводят к прямой потере собственности, к косвенной потере собственности.

Личные риски — опасность возникновения потерь в результате: преждевременной смерти, нетрудоспособности, старости.

Риски, связанные с юридической ответственностью — опасность возникновения потерь из-за пользования автомобилем, пребывания в здании, рода занятий, производства товаров, профессиональных ошибок.

Страхование предполагает выплату страхового взноса, или премии (цены, которую вы платите за страховку) с целью избежать убытков.

В соответствии с действующим законодательством, под страхованием финансовых рисков понимается совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потери доходов (дополнительных расходов), вызванных следующими событиями:

а) остановка производства или сокращение объема производства в результате оговоренных событий;

б) потеря работы;

в) непредвиденные расходы;

г) неисполнение договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке;

д) понесенные застрахованным лицом судебные расходы (издержки);

е) иные события.

Различают два вида страхования рисков:

1 — Самострахование, когда фирма создает определенный резерв денежных средств, из которых покрываются возможные убытки;

2 — Обращение к страховой компании, фирме.

Лидером рынка страхования финансовых рисков крупного российского бизнеса является «РЕСО-Гарантия», «Ингосстрах», РОСНО и «АльфаСтрахование».

В зарубежной практике страхования, кредитное страхование часто затрагивает различные сферы деятельности и переплетается с другими видами страхования. В зависимости от места и причин возникновения кредитного риска можно выделить следующие виды кредитного страхования:

Страхование потребительского кредита;

Страхование коммерческого (товарного, торгового) кредита;

Страхование банковского кредита;

Страхование экспортного кредита;

Страхование вексельного кредита.

Большой интерес у меня вызвало страхование банковского кредита, которое я решила изучить более подробно.

Страхование банковского кредита подразделяется на два вида:

Страхование риска непогашения кредита.

Страхование ответственности заемщика за непогашение кредита.