Дата публикации: 14.09.2020 09:54

В интернет-сервисе «Личный кабинет налогоплательщика — физического лица» на сайте ФНС России можно увидеть свою переплату по налогам, которую можно вернуть или зачесть.

Правда, придётся получить электронно-цифровую подпись (ЭЦП), но тут никуда не надо идти — она генерируется одноразово тем же сайтом. Много времени это не займет.

Для возврата денежных средств необходимо:

- Нажать на кнопку «Жизненные ситуации» и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

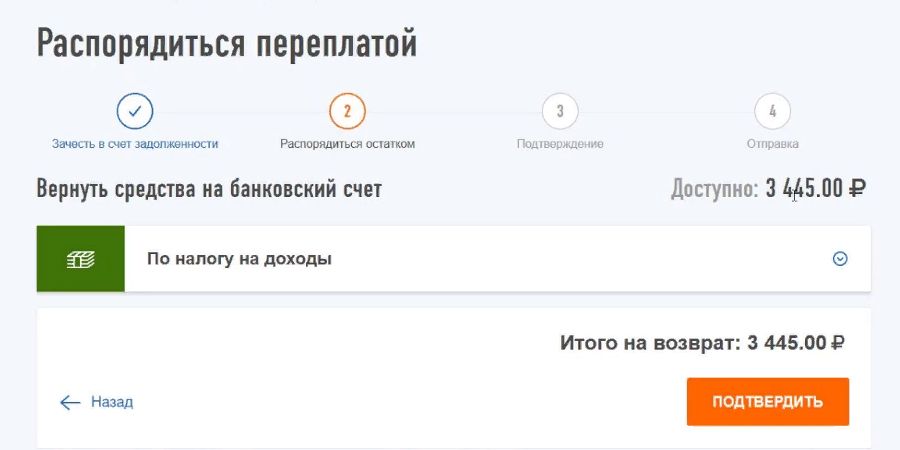

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

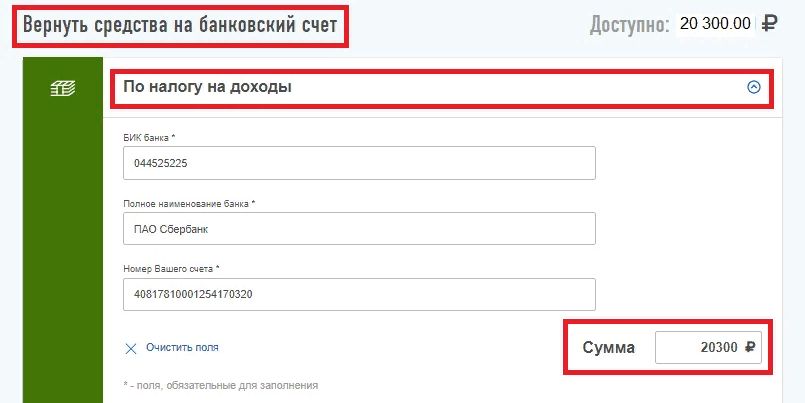

- В открывшейся вкладке заполняем реквизиты: БИК банка, в котором открыт счёт и которому принадлежит карточка, полное название банка, номер счета. Если введен БИК, то программа автоматически укажет полное наименование банка. Затем нажать на кнопку «Подтвердить».

- В новом окне проверить правильность сведений: наименование ИФНС, код, ОКТМО, сумму, БИК банка, номер счёта. Затем сохранить заявку в формате .pdf нажатием на одноименную кнопку справа от этого блока.

- Ввести пароль электронной подписи в нижней строке и нажать Отправить заявление.

Сроки возврата

После того как из личного кабинета в налоговую инспекцию подана заявка на возмещение средств, уплаченных сверх начисленного сбора, нужно дождаться регистрации документа. Затем начнется рассмотрение документации. Несмотря на то, что сумма к возврату одобрена после камерального мониторинга, ФНС России установила срок рассмотрения заявления — 30 суток со дня регистрации заявки. Также гражданину придется подождать еще около 10 суток пока средства перечислит банк.

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных НК РФ, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Налоги09 августа 2018 в 08:00105 835

Как заполнить заявление на возврат налога?

Пошаговая инструкция для инвесторов

Как заполнить через ЛК налогоплательщика?

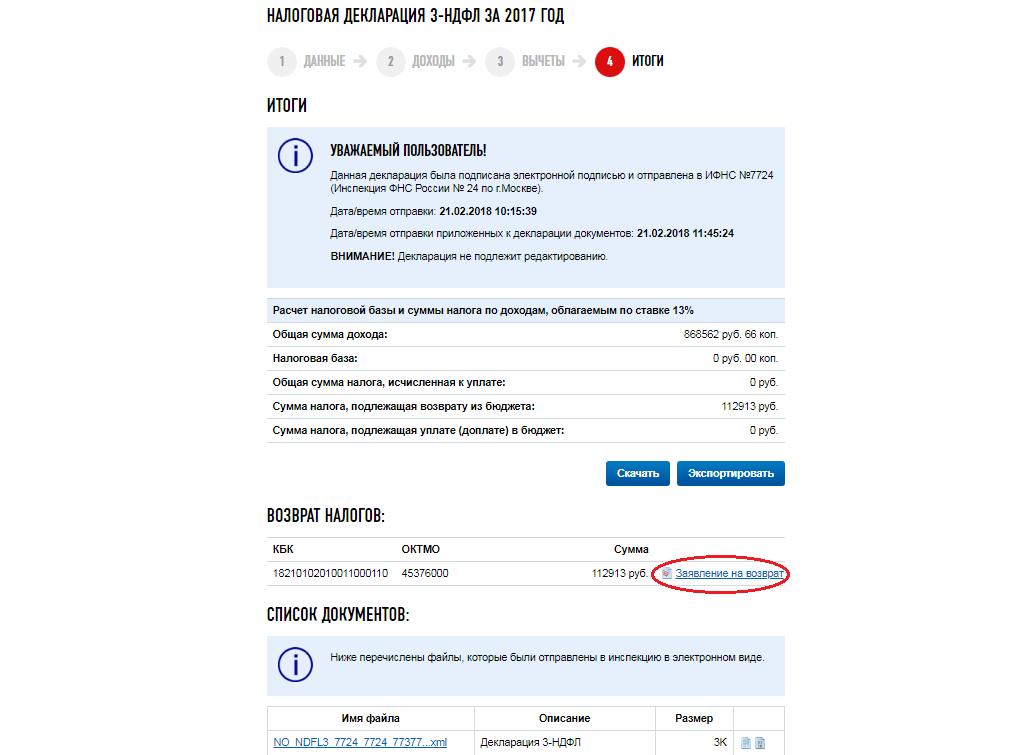

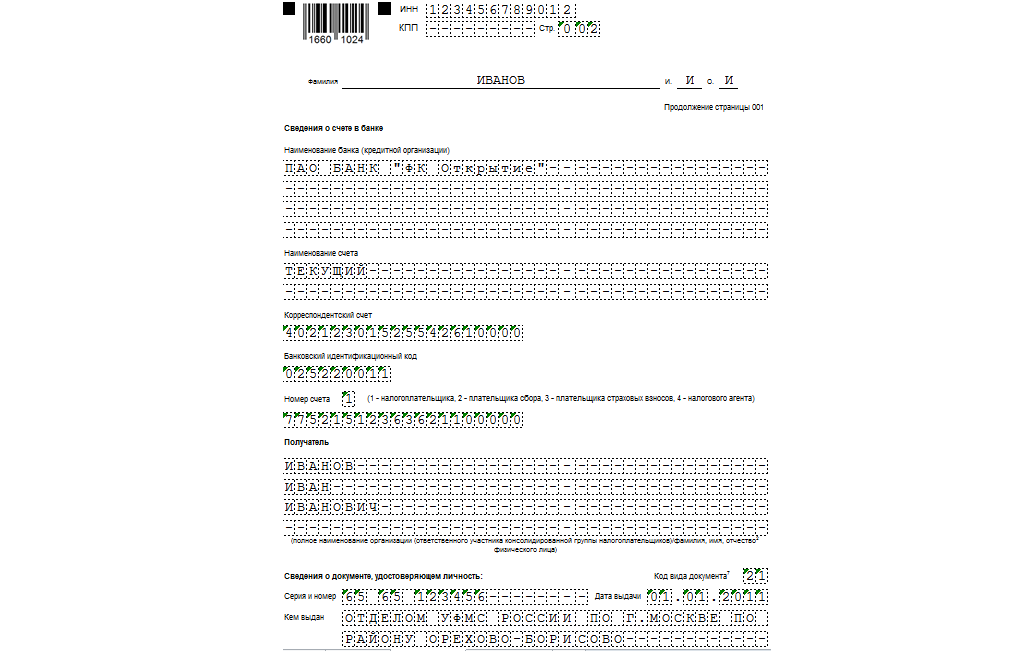

Рис. 1. Как заполнить заявление на возврат налога?

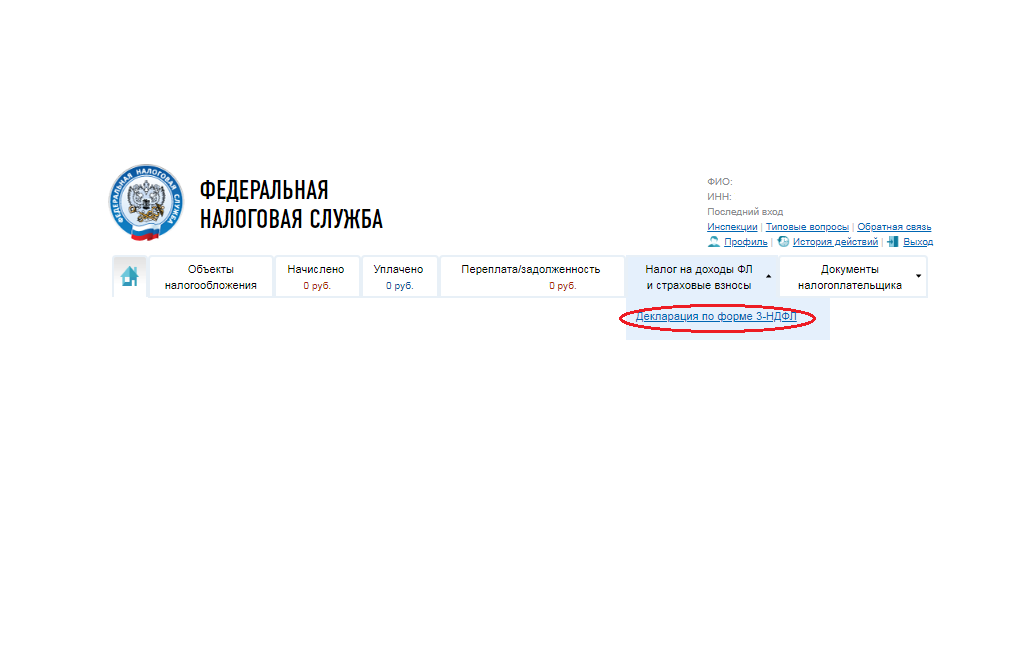

Рис. 2. Как заполнить заявление на возврат налога?

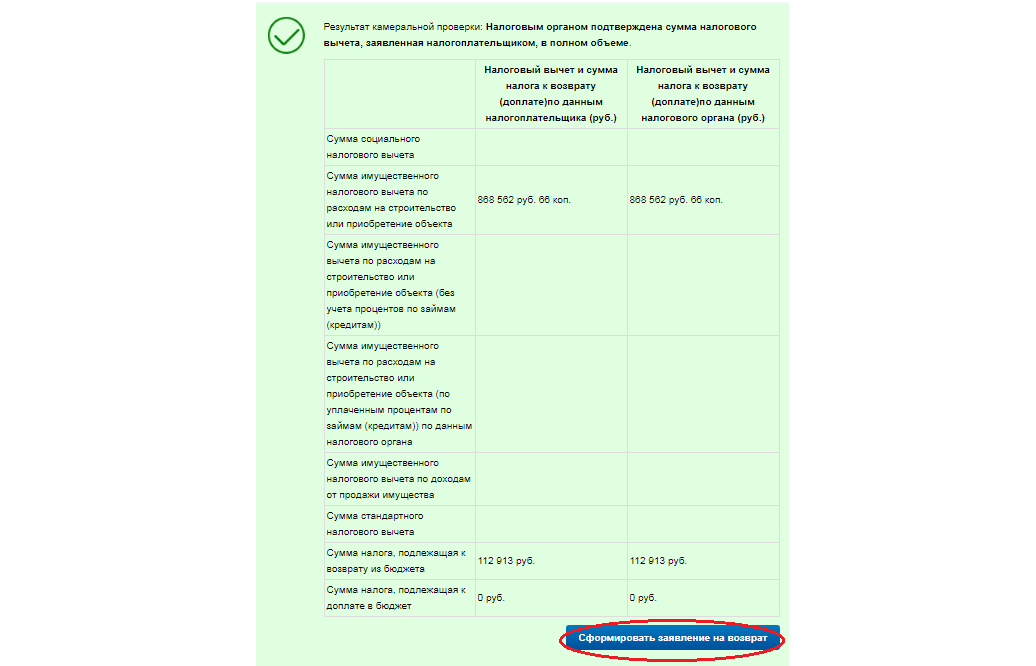

Заполнение заявления через ЛК после камеральной проверки

Рис. 3. Как заполнить заявление на возврат налога?

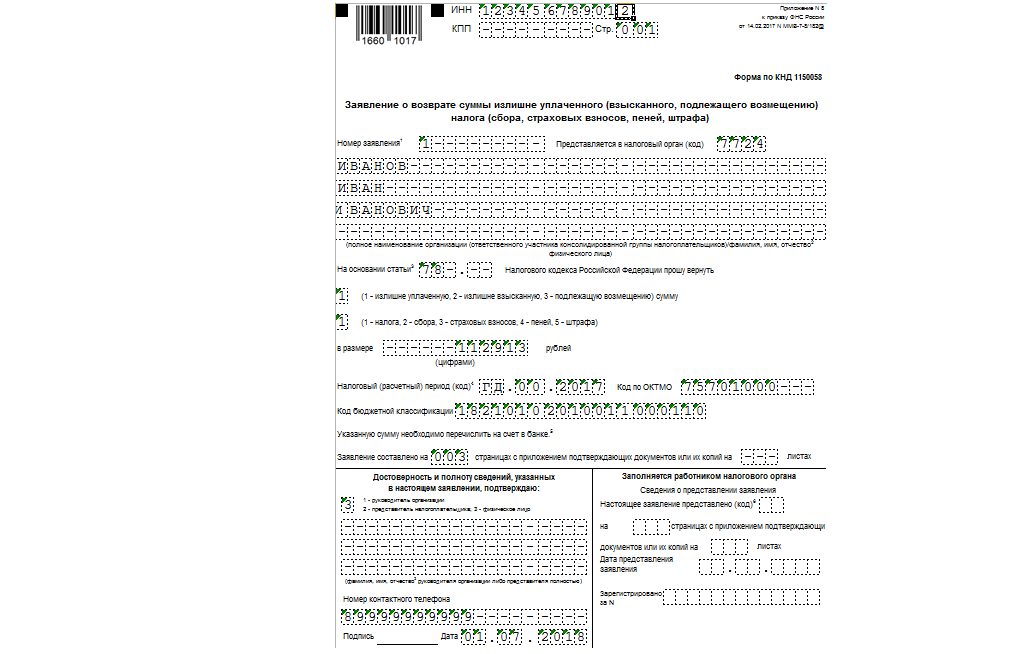

Рис. 4. Как заполнить заявление на возврат налога?

Как заполнить заявление на возврат на бланке?

Рис. 5. Как заполнить заявление на возврат налога?

Рис. 6. Как заполнить заявление на возврат налога?

Рис. 7. Как заполнить заявление на возврат налога?

Рис. 8. Как заполнить заявление на возврат налога?

При подаче заявления на возврат НДФЛ, в том числе через свой ЛК на сайте ФНС, указывайте все сведения о банке, предусмотренные формой заявления, которая утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@, включая БИК, ИНН/КПП и корсчет банка. Ограничиться лишь названием банка и номером открытого вам счета нельзя.

Об этом – в письме ФНС от 25.04.2016 № БС-3-11/1859@.

Форму заявления вы можете найти и скачать здесь.

Обратите внимание! С 23.10.2021 заявление на возврат НДФЛ подается по новой форме (в ред приказа ФНС от 17.08.2021 № ЕД-7-8/757@). Заполнить его правильно вам поможет образец от экспертов КонсультантПлюс. Посмотреть его можно бесплатно, оформив пробный доступ к системе

Как оформить налоговый вычет через сайт ФНС: пошаговая инструкция

Вернуть часть перечисленных государству средств очень просто.

Что такое налоговый вычет

По закону россияне должны отдавать государству 13% от заработка в виде налога на доходы физических лиц. Однако в некоторых случаях деньги вернут, если оформить налоговый вычет.

Это можно сделать через работодателя. В таком случае не придётся какое‑то время платить налог на доходы физических лиц. Но многие предпочитают сначала исправно перечислять НДФЛ, а затем обратиться в налоговую службу и вернуть всю сумму вычета целиком.

Если раньше для этого требовалось ходить в ФНС лично, то сейчас можно быстро и достаточно просто подать декларацию 3‑НДФЛ через личный кабинет на сайте налоговой.

С 2021 года также появился Федеральный закон от 20 апреля 2021 г. № 100‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» упрощённый режим оформления налогового вычета. Благодаря ему больше не нужно собирать документы и доказывать ФНС право на возврат части денег. Служба сама получит данные о том, что вам положено, а потом известит вас.

Разберёмся с обоими методами.

Как подать декларацию и оформить вычет на сайте ФНС

1. Зайдите в личный кабинет

Авторизоваться на сайте налоговой можно тремя способами:

- С помощью логина и пароля от личного кабинета. Чтобы их получить, нужно лично обратиться в налоговую инспекцию с паспортом.

- С помощью квалифицированной электронной подписи (ЭП), если она у вас уже есть. Если нет, это самый сложный и необоснованный для рядового налогоплательщика вариант. Её выдают в удостоверяющем центре, аккредитованном Минкомсвязи России, и она хранится на жёстком диске, USB‑ключе или смарт‑карте.

- С помощью логина и пароля от «Госуслуг». Самый простой способ. Если у вас нет аккаунта, оптимальнее получить доступ к нему, а не к личному кабинету сайта ФНС, так как логин и пароль от «Госуслуг» пригодятся во множестве ситуаций.

2. Оформите усиленную неквалифицированную электронную подпись, если её нет

Кликните по своим фамилии, имени и отчеству, чтобы перейти на страницу профиля.

Пролистайте до «Получить ЭП».

Выберите, где будете хранить ключ электронной подписи: на своём компьютере или в защищённой системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

Проверьте правильность ваших данных, придумайте пароль и отправьте заявку. Оформление ЭП обычно занимает несколько дней. Здесь же можно зарегистрировать квалифицированную ЭП, если она у вас есть. Тогда оформлять другую подпись вам не нужно.

Когда ЭП будет оформлена, на этой же странице появится такое поле:

Обратите внимание: у подписи есть срок действия. Затем процедуру придётся повторить.

3. Выберите пункты «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн»

Откроется форма для заполнения декларации.

4. Введите личные данные

Определите, в какой налоговый орган вы направляете декларацию. Если графа не заполнилась автоматически, уточнить это можно на сайте ФНС.

Выберите, за какой год вы хотите подать декларацию. Доступные указаны в выпадающем списке.

Укажите, впервые ли подаёте декларацию за этот год. Если нет, напишите, какая это версия документа по счёту.

Отметьте, являетесь ли вы налоговым резидентом. Для этого нужно находиться в России 183 дня в году, за который вы подаёте декларацию. Если вы нерезидент, вычет вам не положен.

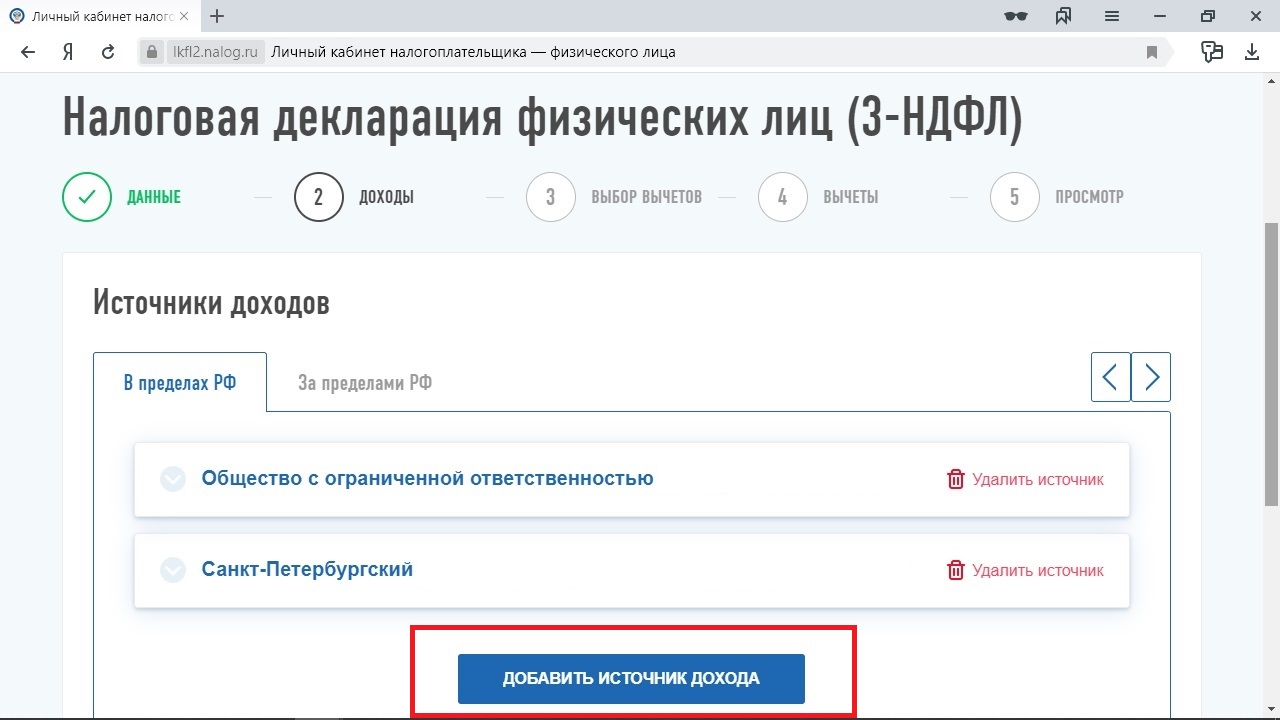

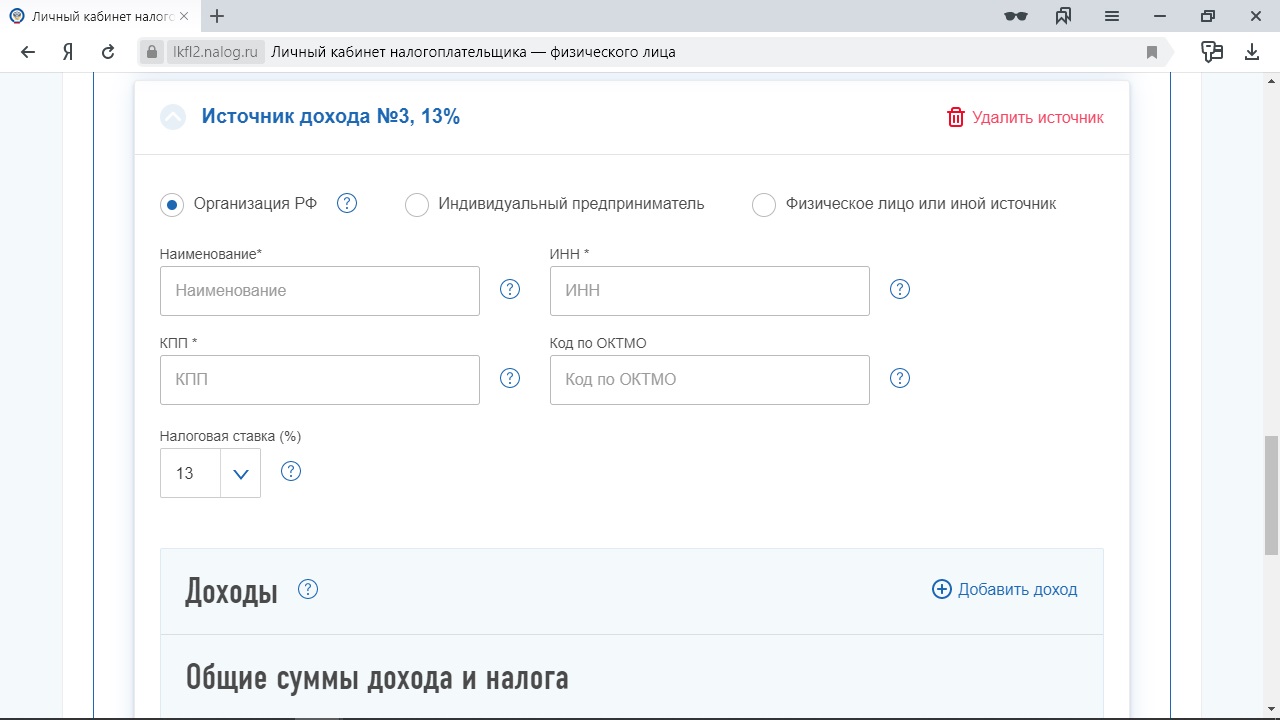

5. Отчитайтесь о доходах

Работодатели обязаны до 1 марта направить в налоговую данные о ваших доходах. Если ваш наниматель уже успел это сделать, то соответствующие графы заполнятся автоматически.

Если нет, нажмите на кнопку «Добавить источник дохода» и введите нужную информацию вручную. Данные есть на справке 2‑НДФЛ, которую вам придётся взять, если ваш работодатель ещё не успел отчитаться о вашем доходе (подробнее об этом — ниже).

1 / 0

2 / 0

6. Выберите вычет

О видах вычетов Лайфхакер подробно писал в отдельном материале. Если вкратце:

- Имущественный — при покупке жилья, строительстве дома, погашении процентов по ипотечному кредиту, выкупе у вас имущества для муниципальных и госнужд.

- Стандартный — для родителей и усыновителей, инвалидов, Героев России, ликвидаторов аварии на Чернобыльской АЭС.

- Социальный — на обучение, лечение, благотворительность, страхование, в том числе негосударственное пенсионное.

- Инвестиционный — если вы зачисляли деньги на индивидуальный инвестиционный счёт.

- При переносе убытков от операций с ценными бумагами, производными финансовыми инструментами, от участия в инвестиционном товариществе.

Одновременно можно выбрать несколько категорий. Но помните, что больше, чем вы заплатили в виде налога на доходы физических лиц, вам всё равно не вернут.

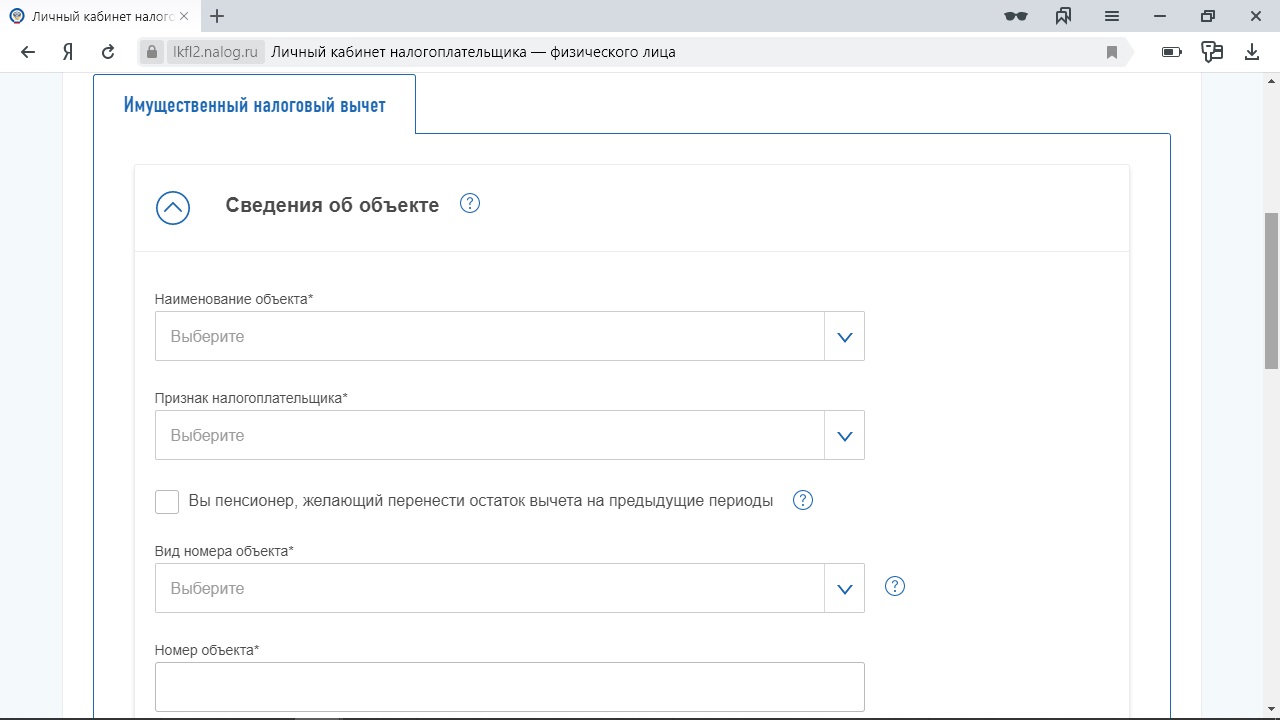

7. Добавьте подробности о том, что даёт вам право на возврат уплаченных налогов

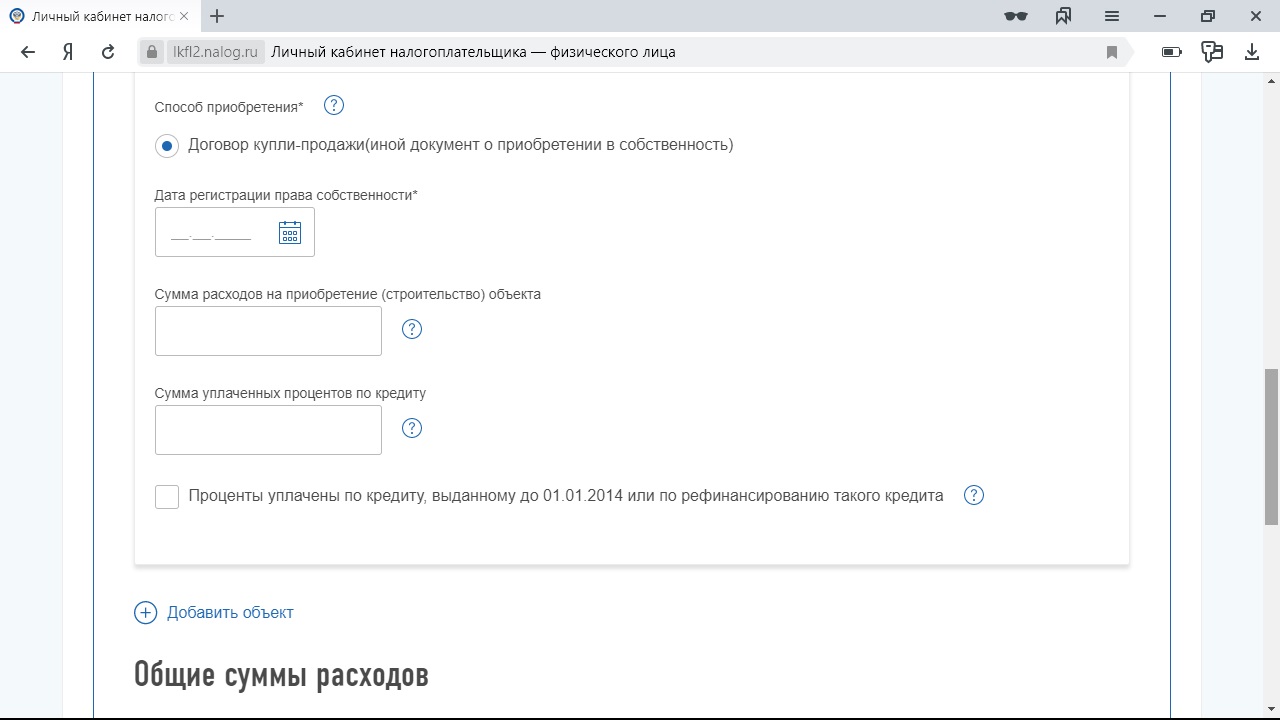

Например, если оформляете имущественный вычет, введите данные о приобретённом объекте и договоре купли‑продажи.

1 / 0

2 / 0

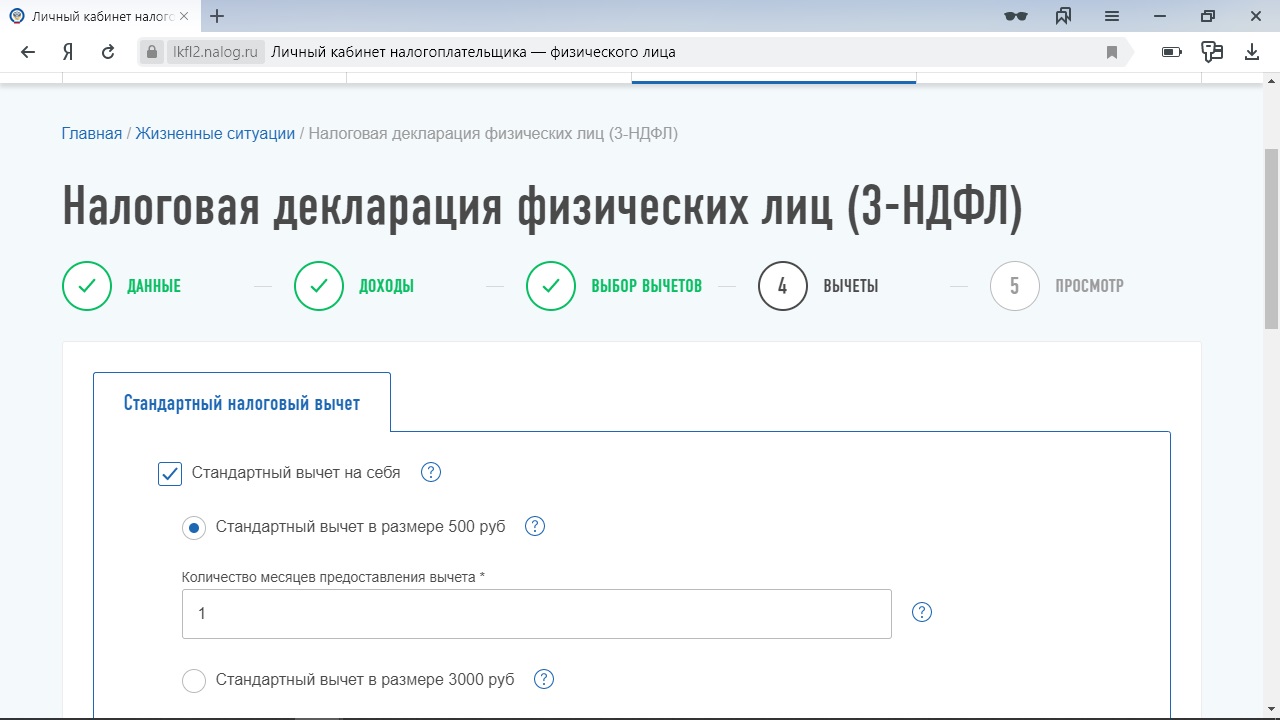

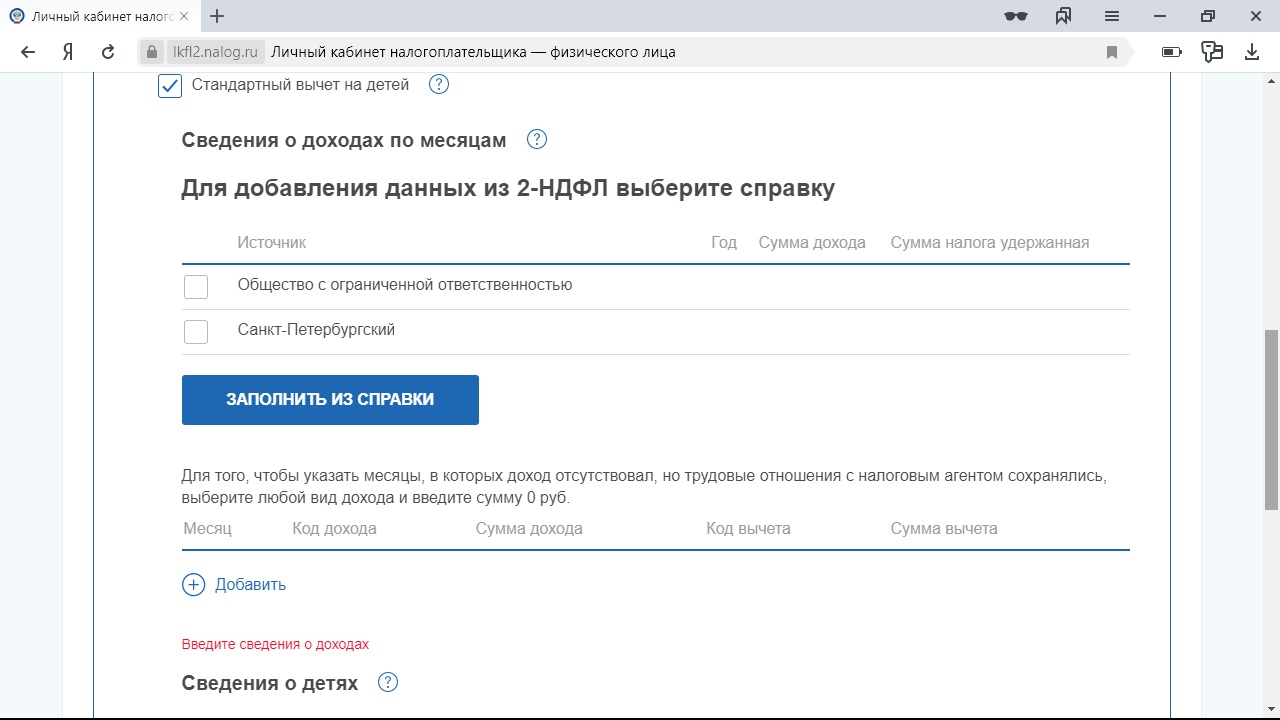

Если стандартный — о себе и/или о детях.

1 / 0

2 / 0

Если социальный — введите в нужной графе потраченную сумму (её нужно подтвердить документами).

8. Укажите реквизиты, по которым вам вернут деньги

Данные счёта можно внести на этом этапе или пропустить шаг и потом подать отдельное заявление. Нужно знать номер счёта, БИК и полное наименование банка. Всё это легко выяснить в личном кабинете банка или в мобильном приложении. Если у вас нет доступа к тому или другому, придётся поискать договор на открытие счёта или посетить отделение банка.

1 / 0

2 / 0

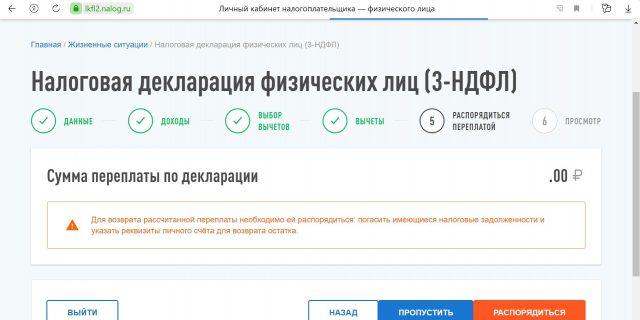

9. Подготовьте декларацию к отправке

На последнем этапе вы увидите, сколько денег вам готовы вернуть. Здесь это 6,5 тысячи, так как, по легенде, был заявлен вычет на обучение в размере 50 тысяч рублей. Кроме того, вы сможете скачать декларацию уже на бланке, чтобы ещё раз проверить её на ошибки.

Добавьте документы, обосновывающие право на вычет. Следите, чтобы бумаги были в формате JPG, JPEG, TIF, TIFF, PNG, PDF и весили не более 10 МБ каждая. Максимальный размер всех прикреплённых файлов не должен превышать 20 МБ.

Сейчас портал ФНС сам предлагает список документов, которые ведомство хотело бы получить. Раньше приходилось выяснять перечень самостоятельно.

Если ваши справки 2‑НДФЛ уже есть в базе налоговой (а это вы выяснили при заполнении информации о доходах), отдельно прикреплять их не нужно. Если данных ещё нет, в разделе «Дополнительные документы» прикрепите и 2‑НДФЛ — требования те же, что и для остальных бумаг.

Остаётся ввести пароль от электронной подписи и отправить документы на проверку.

10. Следите за сообщениями от налоговой

Вас будут держать в курсе статуса вашей декларации.

Если с ней всё в порядке, то в течение месяца вам оформят вычет. Но у налоговой также есть право провести камеральную проверку, и тогда процесс займёт три месяца с момента приёма документов. Отсчёт ведётся не со дня отправки декларации, а именно с момента, когда её приняли. Статус также можно посмотреть, выбрав пункты меню «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн».

Если что‑то пойдёт не так, вам пришлют сообщение или позвонит инспектор. В некоторых случаях будет достаточно отправить ведомству недостающие документы. Если в декларации были неточности, придётся подать её заново.

11. Оформите возврат, если не сделали этого раньше

Пункт для тех, кто пропустил восьмой шаг.

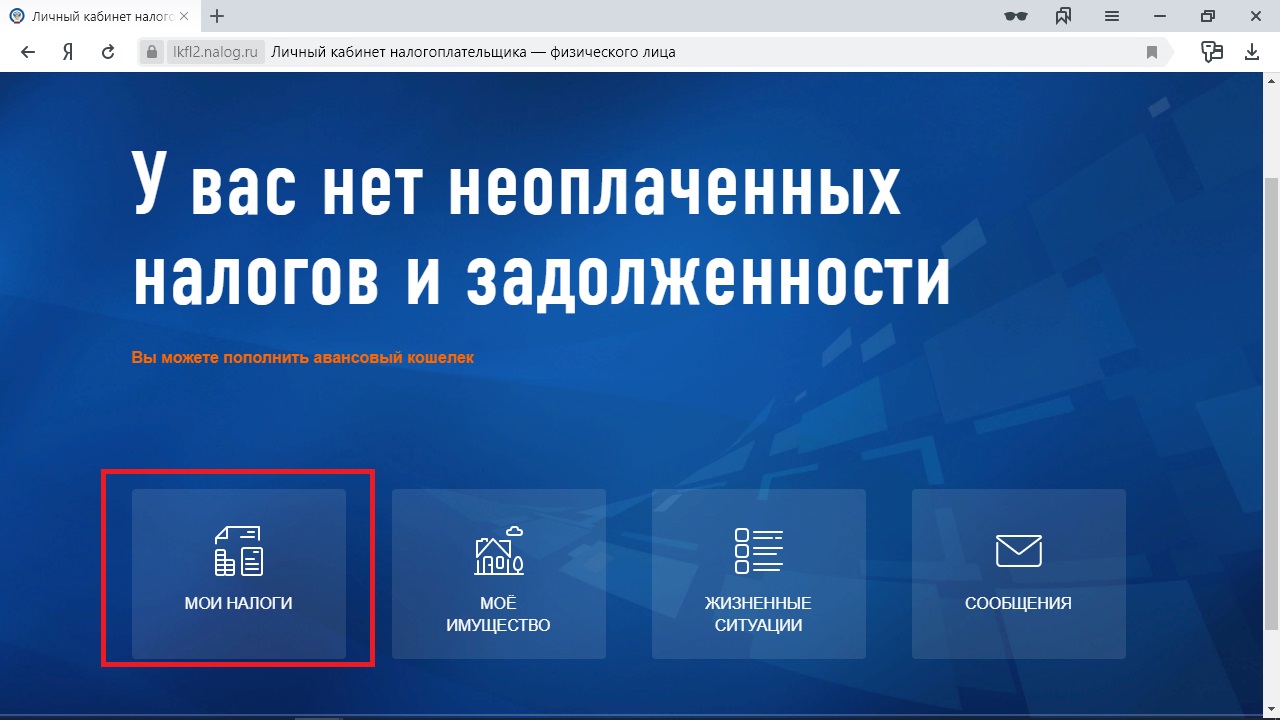

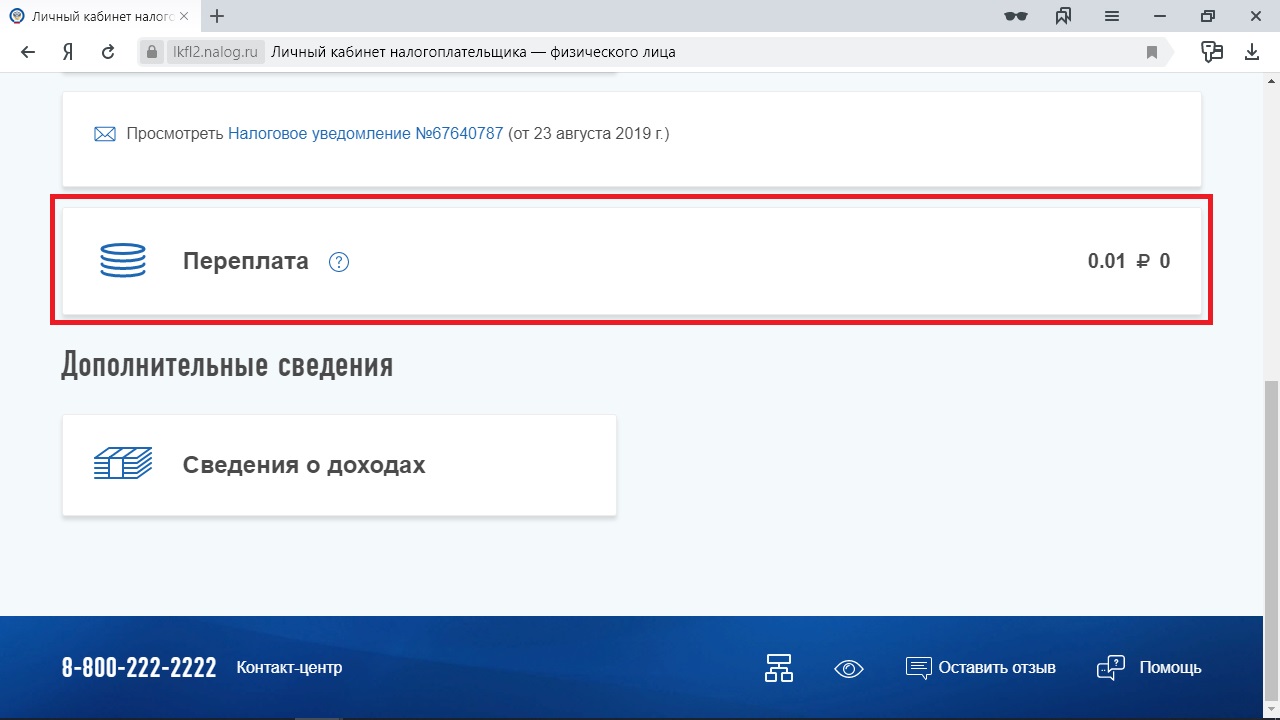

Если налоговая отчиталась о завершении проверки, в том числе камеральной, пора оформлять заявление на возврат средств. Чтобы это сделать, выберите «Мои налоги» → «Переплата». В строчке с переплатой будет указана сумма, которую вы можете вернуть.

1 / 0

2 / 0

Вам предложат зачесть переплату в счёт задолженности по налогам, если она у вас есть.

Если нет, переходите к следующему пункту и заполняйте заявление на возврат. Вам нужно указать реквизиты счёта, на который придут деньги.

1 / 0

white-com.ru

2 / 0

za-vychetom.ru

Останется подтвердить данные и ждать. Деньги придут в течение месяца.

Как получить налоговый вычет в упрощённом порядке

Этот способ подходит только для оформления инвестиционного и имущественного вычетов. По плану налоговой банки и брокеры будут передавать в ФНС информацию о том, что клиенты покупали недвижимость и вкладывали деньги. Сведения о доходах работодатели пересылают в ведомство и так. На основании этих данных налоговая будет определять, кому положен возврат части средств, и извещать об этом.

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление. Его нужно будет подписать — вероятно, электронной подписью, с получением которой мы разобрались выше, — и отправить.

Налоговая обещает рассмотреть заявление не более чем за месяц и перечислить деньги в течение 15 дней.

Правда, в этом плане есть важный нюанс. Чтобы налоговая могла прислать заявление, банки и брокеры должны отчитаться службе о ваших расходах. Но для организаций это возможность, а не обязанность. Чтобы передавать данные, им нужно присоединиться к системе обмена информацией. Пока делать это не спешат ни банки, ни брокеры.

Так что шансов дождаться уведомления от налоговой в ближайшее время не много. Совсем не стоит на это рассчитывать, если вы покупали недвижимость или инвестировали в 2019 году и ранее. Упрощённый порядок распространяется только на расходы, совершённые в 2020 году и позднее.

Если ожидание вам не подходит, оформить вычет всё ещё можно, подав декларацию.

Эта статья была опубликована 20 октября 2019 года. В июне 2021‑го мы обновили текст.

Читайте также 🧐

- Что вы зарабатываете на самом деле, получая чёрную зарплату

- Как исправить ошибки в налоговом уведомлении, чтобы не платить лишнего

- Сколько налогов вы платите на самом деле

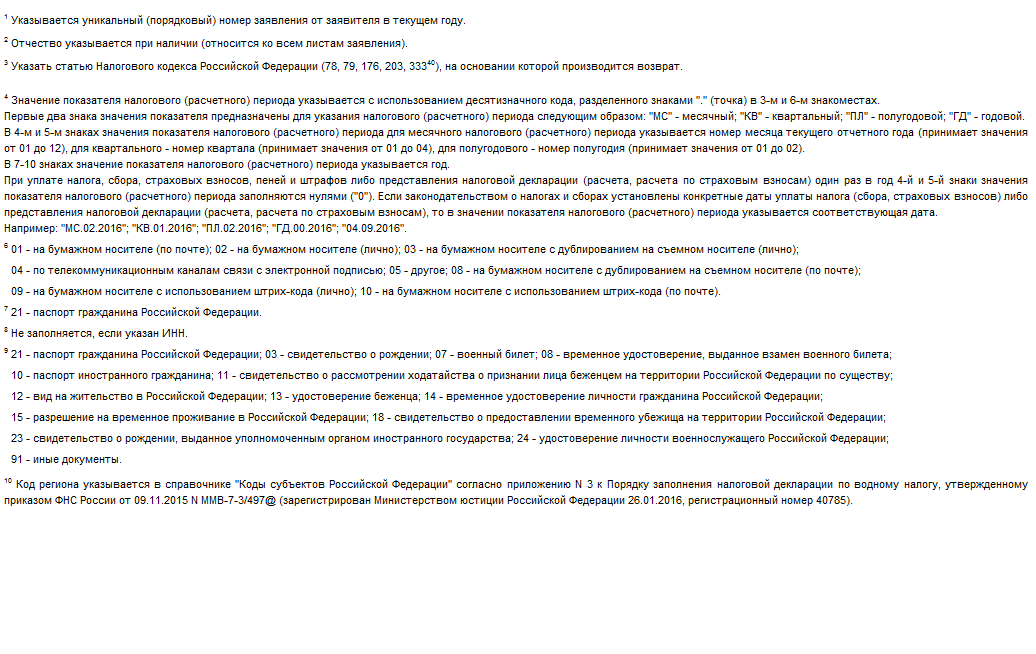

Заявление о возврате суммы излишне уплаченного налога (КНД 1150058) – Актуальный бланк и образец 2022 года При оплате страховых взносов или налогов нередко бывает так, что организация переплачивает. Но эту переплату можно вернуть. Достаточно лишь правильно оформить соответствующее заявление по форме КНД 1150058.

Что нужно указать на бланке заявления о возврате излишне уплаченного налога?

В бланке заявления о возврате излишне уплаченного налога нужно указать: ИНН, КПП (при наличии) лица, подающего заявление (эти сведения указываются на всех страница); название налогоплательщика (если это организация) либо Ф. И. О. (если это индивидуальный предприниматель или физическое лицо);

Как производится возврат налогоплательщику суммы излишне уплаченного налога?

Согласно п.6 ст.78 НК РФ возврат налогоплательщику суммы излишне уплаченного налога, в том случае если у него имеются недоимки по иным налогам, пеням, а также штрафам, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки.

Как написать заявление о возврате налога в инспекцию?

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй – останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Как правильно заполнить заявление в налоговую?

Первый лист заявления — титульный

- Укажите свой ИНН.

- Напишите номер страницы в формате «001».

- Укажите номер заявления в формате «1 — — — — ».

- Напишите код налоговой инспекции в которую вы подаете заявление.

- Впишите свои фамилию, имя и отчество (при его наличии) заглавными буквами.

- Далее укажите статус плательщика.

Как заполнить форма по кнд 1150058?

Заполнение КНД 1150058: заявление о возврате суммы излишне уплаченного налога

- В поле «ИНН» прописывают номер, присвоенный компании.

- В поле «КПП» указывают код, присвоенный в том налоговом органе, в котором компания подает заявление.

- В поле «Номер заявления» отражают порядковый номер заявления текущего года.

Сколько рассматривают заявление о возврате суммы излишне уплаченного налога?

Если иное не предусмотрено настоящей статьей, решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной

Как сформировать заявление на возврат в Личном кабинете?

После того, как ваша камеральная проверка завершена, Вы можете: сформировать заявление на возврат. Для этого вам необходимо перейти в раздел: Мои налоги => в разделе «Переплата» нажать кнопку: Распорядиться. Жмем распорядиться. Вносим реквизиты вашего счета.

Где заполнить заявление на возврат налога?

Для этого подайте в налоговую инспекцию заявление по форме, утвержденной приказом ФНС от 14.02.2017 № ММВ-7-8/182. К нему приложите платежки и выписку из регистра по НДФЛ.

Как самому заполнить декларацию на налоговый вычет?

Как заполнить декларацию на сайте налоговой

- Получить пароль для личного кабинета на сайте ФНС.

- Сделать квалифицированную электронную подпись.

- Подготовить документы.

- Заполнить декларацию по подсказкам в личном кабинете.

- Заполнить заявление на возврат налога и приложить к декларации.

Как самостоятельно заполнить декларацию 3 НДФЛ?

Обе декларации 3—НДФЛ заполним в личном кабинете налогоплательщика.

- Во вкладке «Жизненные ситуации» нажмите «Подать декларацию 3—НДФЛ».

- Можно заполнить декларацию онлайн, а можно загрузить готовую. Мы будем заполнять онлайн.

- Нужна электронная подпись. Портал сам предложит ее получить.

Когда писать заявление на возврат налога?

Подавать заявление на возврат целесообразно одновременно с налоговой декларацией 3-НДФЛ или уже после подачи декларации, но не позднее даты окончания ее камеральной проверки (т. е. 3 месяцев с момента представления декларации). Ведь срок на возврат налога – 1 месяц со дня получения налоговой инспекцией заявления (п.

Как подать заявление на возврат излишне уплаченного налога онлайн?

Как вернуть излишне уплаченный налог через личный кабинет физического лица

- Нажать на кнопку «Жизненные ситуации» и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

Как быстро возвращают излишне уплаченный налог?

Налогоплательщик вправе обратиться в налоговый орган с заявлением о возврате излишне уплаченного налога. Возврат производится в течение одного месяца со дня получения налоговым органом такого заявления.

Как быстро налоговая возвращает переплату?

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточненной декларации (п. 6 ст. 78 НК РФ). Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст.

Сколько зачисляется налоговый вычет?

Налоговый кодекс РФ также указывает на то, что все неясности и неточности в законах трактуются в пользу налогоплательщика. Срок выплаты налогового вычета после подачи заявления с документами и декларацией уже понятен. Он составляет 1 месяц. И не более того.

Заполните форму заявления на возврат

Заявление отправляется в:*

наименование налогового органа

Заявление отправляется от (ФИО в родительном падеже):*

ИНН:*

Адрес проживания:*

Контактный телефон:

Налоговый период:*

период, за который излишне уплачена сумма

КБК:*

ОКТМО:*

Вернуть сумму в размере (руб.):*

Указанную сумму налога необходимо перечислить на счет по следующим реквизитам:

Наименование счета:*

Наименование банка (кредитной организации):*

Корреспондентский счет:*

БИК:*

ИНН:

КПП:

Номер счета налогоплательщика:*

Получатель

ФИО:*

Паспорт (серия и номер):*

Кем выдан:*

Дата выдачи:*

* — поля, обязательные для заполнения.

Возврат переплаты или зачет средств с ЕНС: как оформить

Введение с 2023 года единого налогового счета в корне изменило порядок возврата и зачета переплаты по налогам. Вместо понятий «излишне уплаченный» и «удержанный налог» теперь используется термин «положительное сальдо по ЕНС». Рассмотрим подробнее, как в 2023 году вывести или зачесть переплату по ЕНС.

Скачать

-

заявление_на_возврат_переплаты.pdf

603 Кб

, 304 загрузки

-

заявление_на_зачет_страховых_взносов.xls

70 Кб

, 353 загрузки

Сальдо ЕНС. Что это и как оно связано с переплатой по налогам

Сальдо ЕНС – разница между суммами, перечисленными на ЕНС и совокупной обязанностью по обязательным платежам. Для упрощения восприятия представим это в виде формулы

Сальдо по ЕНС = Деньги, перечисленные на ЕНС – Сумма налогов, подлежащая уплате в бюджет.

Сальдо может быть:

-

Нулевым.

Деньги, перечисленные на ЕНС = Сумме начисленных платежей.

Например, ИП Иванов применяет УСН «доходы». Сумма налога к уплате за 2022 год у него составляет 25 000 руб. Эту сумму он перевел на ЕНС. На момент перечисления этих денег на ЕНС было «пусто» (ни переплаты, ни недоимки). По сроку уплаты ИФНС списало эти деньги в счет оплаты УСН за 2022 год. На ЕНС ничего не осталось. Отсутствие переплаты и недоимки по ЕНС является нулевым сальдо.

-

Отрицательным.

Отрицательное сальдо – это, когда сумма платежей, подлежащих списанию, превышает сумму средств, находящихся на ЕНС (перечисленных в рамках ЕНП). Образуется недоимка. Она называется отрицательным сальдо.

Например, ИП Иванов для уплаты годового УСН вместо 25 000 руб., перечислил только 20 000 руб. На ЕНС образуется задолженность 5 000 руб. Она называется отрицательным сальдо.

-

Положительным.

Положительное сальдо – сумма, перечисленная или находящаяся на ЕНС, превышает сумму начисленных платежей. Образовавшаяся при этом переплата является положительным сальдо.

Например, ИП Иванов вместо 25 000 руб. налога, подлежащего уплате за 2022 год, перечислил 30 000 руб. Переплата в 5 000 руб. будет составлять положительное сальдо.

Как распорядиться переплатой по ЕНС

Распорядиться переплатой по ЕНС налогоплательщик может следующим образом:

-

Оставить на ЕНС.

В этом случае она будет использована при дальнейшем списании обязательного платежа с ЕНС.

-

Вернуть на счет в банке (текущий, расчетный или лицевой).

Перевести переплату можно не только себе, но и любому другому лицу.

-

Зачесть в счет уплаты обязательных платежей.

Сделать это можно в отношении конкретного налога по своему ЕНС, в счет погашения обязанности по уплате обязательных платежей другого лица или в счет исполнения решения ИФНС.

Зачет или возврат положительного сальдо по ЕНС производится по заявлению налогоплательщика. Формы заявлений и формат их представления в ИФНС утверждены приказом ФНС от 30.11.2022 № ЕД-7-8/1133@ и письмом ФНС от 11.01.2023 № КЧ-4-8/105@.

В том числе:

-

Заявление о возврате денежных средств, формирующих положительное сальдо по ЕНС.

-

Заявление о зачете денежных средств, формирующих положительное сальдо по ЕНС.

Чтобы не ошибиться в актуальной форме документов, направляемых в государственные органы, воспользуйтесь сервисом СБИС. Сервис содержит все формы бухгалтерских и налоговых отчетов, которые всегда находятся в актуальной форме.

Возврат переплаты по ЕНС

Порядок возврата переплаты по ЕНС регулируется ст. 79 НК. При выводе положительного сальдо с ЕНС необходимо учитывать следующие особенности:

-

Возврат производится на основании:

– заявления налогоплательщика (на возврат положительного сальдо и на возврат переплаты по НДФЛ, НПД и сборов за пользование ОЖМ и ВБР).

– решения ИФНС о возмещении НДС или акциза в рамках ст. 176, 176.1, 203 и 203.1 НК.

– решения ИФНС о предоставлении налогового вычета в упрощенном порядке (инвестиционного и имущественного).

-

Вернуть можно только переплату (положительное сальдо) по ЕНС.

Если ее нет, то ИФНС в возврате откажет, а если ее недостаточно, то возврат произведут в части.

-

Срок возврата составляет три дня с даты получения заявления ИФНС.

В первый день ИФНС принимает заявление, во второй – отправляет поручение в Казначейство, в третий – Казначейство переводит деньги налогоплательщику.

-

Деньги переводятся на счет, указанный в заявлении.

Если данных об этом счете нет в ИФНС, то срок возврата может затянуться.

-

Начисление процентов при просрочке возврата средств.

Если деньги не поступят в течение 10 дней с даты направления заявления, то начиная с 11 дня начнут начисляться проценты за просрочку. Это произойдет автоматически, без каких-либо действий со стороны налогоплательщика. Процентная ставка при этом равна ключевой ставке Центробанка.

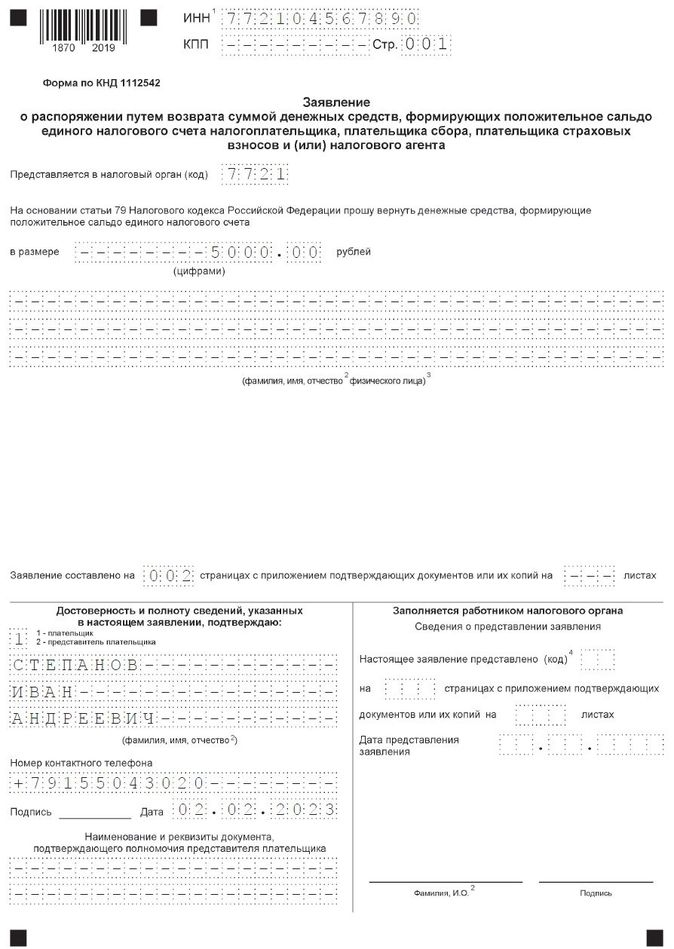

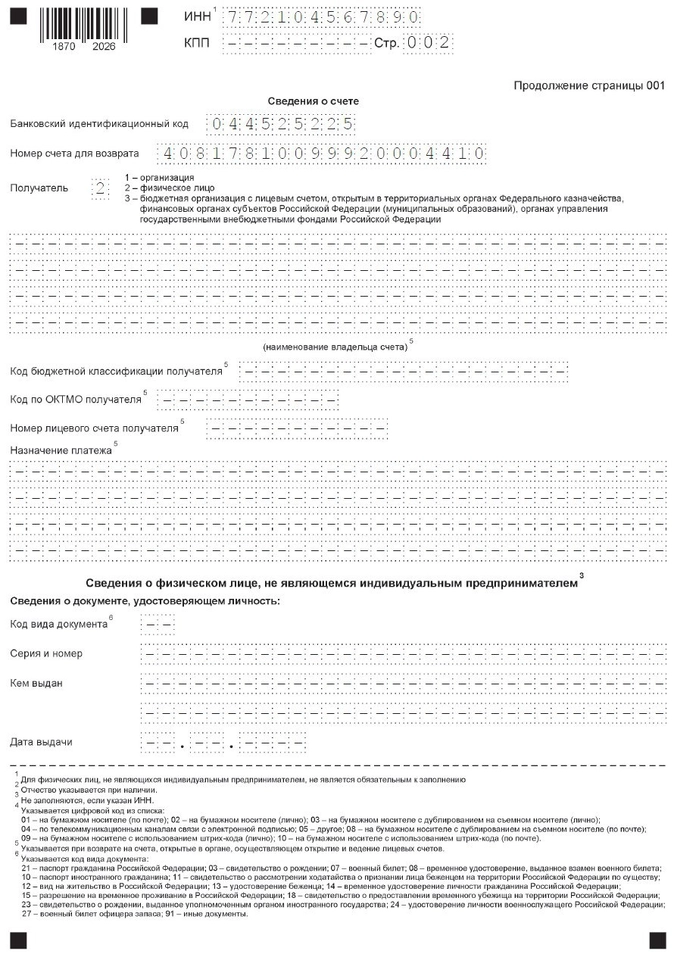

Заявление на возврат переплаты по ЕНС

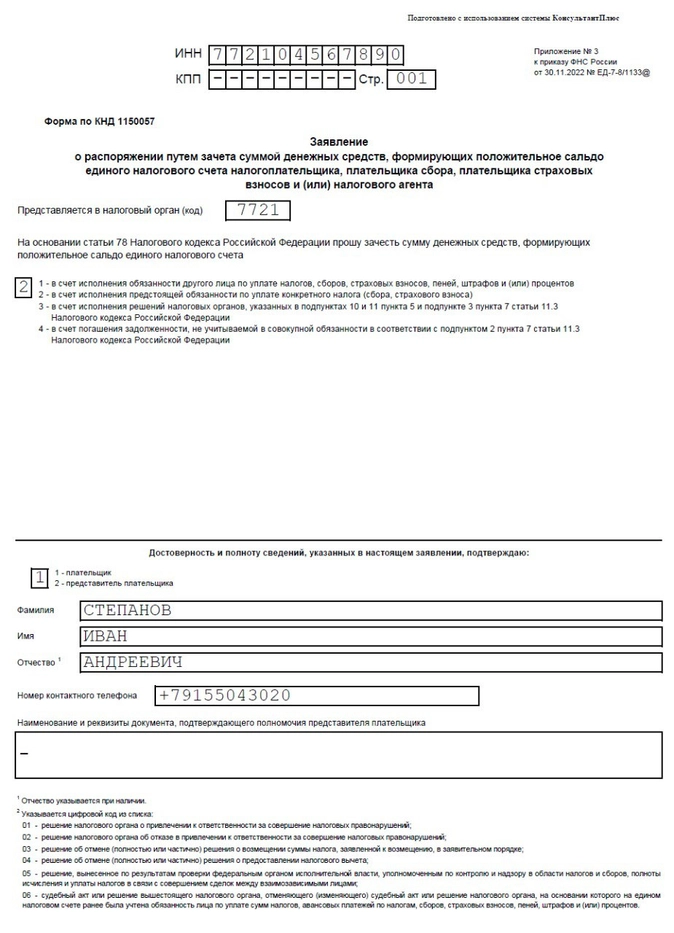

Заявление на возврат денежных средств, составляющих положительное сальдо по ЕНС, производится по форме, утвержденной приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

Отдельно рассматривать порядок заполнения заявления на возврат переплаты по НДФЛ (по ст. 227.1 НК), НПД (уплаченного не на ЕНС) и сборов за пользование ОЖМ и ВБР в рамках данной статьи мы не будем, так как эти платежи не входят в состав ЕНС.

Заявление на возврат переплаты по ЕНС состоит из 2 листов. Данных для ввода в нем немного, поэтому официального порядка заполнения ФНС не подготовило.

|

Строка (поле) |

Значение |

|

Титульный лист |

|

|

ИНН |

Это поле заполняют и ИП, и организации в обязательном порядке. Физлица, без статуса ИП могут его не заполнять |

|

КПП |

Заполняют только организации |

|

Представляется в налоговый орган (код) |

Вносится 4-х значный код ИФНС по месту постановки на учет ИП, организации или физлица. Проверить его можно на сайте ФНС в сервисе «Определение реквизитов ИФНС» |

|

В размере… |

Указывается сумма положительного сальдо, выводимая с ЕНС. Возвращать не обязательно всю сумму переплаты. Можно указать любую сумму в пределах положительного остатка |

|

(фамилия, имя, отчество физического лица) |

Этот блок заполняется только физическими лицами без статуса ИП, не указавшим в верхней части заявления свой ИНН |

|

Достоверность и полноту сведений… |

Отдельных указаний на то, нужно ли в этом случае заполнять нижние три строки – нет. Поэтому ИП или физлицо может сделать это на свое усмотрение.

|

|

Сведения о счете |

|

|

Банковский идентификационный код |

В этих двух строках необходимо указать платежные реквизиты счета, на который будет выведена переплата. Узнать эти данные вы можете в интернет-банке, мобильном приложении или справке об открытии счёта. Счет для возврата не обязательно должен быть привязан к владельцу ЕНС. Перевести деньги можно любому третьему лицу |

|

Номер счета для возврата |

|

|

Получатель |

Указываем код получателя:

|

|

Наименование владельца счета |

Эти строки заполняют только бюджетные учреждения, которые возвращают переплату на лицевой счет |

|

КБК получателя счета |

|

|

Код ОКТМО получателя |

|

|

Номер лицевого счета получателя |

|

|

Назначение платежа |

|

|

Сведения о физическом лице, не являющемся ИП |

|

|

Код вида документа |

Этот блок заполняют только физические лица без статуса ИП, которые не указали на Титульном листе свой ИНН |

|

Серия и номер |

|

|

Кем выдан |

|

|

Дата выдачи |

Подать заявление можно в любой момент – сроков для возврата переплаты по ЕНС закон не устанавливает.

Ограничений по способу направления заявления в ИНФС также нет. Сделать это можно:

-

На бумаге: сдав заявление лично или направив по почте.

-

В электронной форме: по ТКС либо через личный кабинет на сайте ФНС.

Заявление на возврат переплаты с ЕНС. Образец заполнения

Сервис СБИС предоставляет возможность направления отчетов и заявлений в электронной форме во все государственные органы. Система содержит все бухгалтерские и налоговые отчеты в актуальной форме.

Исходные данные:

ИП Степанов Иван Андреевич хочет вернуть переплату по ЕНС в сумме 5 000 руб.

Зачет переплаты по ЕНС

Порядок зачета положительного сальдо по ЕНС регулируется ст. 78 НК. Зачесть переплату по ЕНС можно:

-

В счет обязанности по уплате обязательных платежей другого лица.

-

В счет уплаты конкретного налога по своему ЕНС.

-

В счет исполнения решений ИФНС, указанных в пп. 9 и 10 п. 5 и пп. 3 п. 7 ст. 11.3 НК.

-

В счет погашения задолженности, не учитываемой по ЕНС в соответствии с подпунктом 2 пункта 7 статьи 11.3 НК.

До 2023 года зачет переплаты применялся по своему прямому назначению. А именно, переплата по одному налога засчитывалась в счет уплаты по-другому, при соблюдении определенных условий.

С 2023 года основное назначение зачета – резервирование сумм страховых взносов для дальнейшего списания в счет уплаты УСН или патента.

До 2023 года ИП и организациям не нужно было ничего резервировать. Они платили страховые взносы, уменьшали на них авансы (налог) по УСН или патент и доплачивали разницу или не доплачивали вовсе, если взносы были равны или превышали эти платежи.

Сейчас страховые взносы, как и другие платежи, учитываемые по ЕНС, по умолчанию считаются уплаченными на дату списания. И для того, чтобы учесть страховые взносы при расчете авансов (налога) по УСН или патента нужно подать заявление о зачете (резервировании) этих взносов на ЕНС. После того как налогоплательщик подаст такое заявление, уплаченные страховые взносы будут «отложены» на ЕНС и на них можно будет уменьшить УСН или патент.

Но и тут есть свои нюансы. Так, например, зарезервированные взносы могут уйти на погашение недоимки по ЕНС, если она образуется там до их списания. И если на дату списания взносов их суммы не хватит для полной оплаты, то обязанность по уплате взносов будет считаться неисполненной (в части или полностью). А это подтянет, в свою очередь, неисполнение обязанности по уплате патента или УСН.

На момент написания статьи ФНС выпустило разъяснение по порядку уменьшения авансов по УСН на страховые взносы (письмо от 31.01.2023 № СД-4-3/1023@). По этому разъяснению не нужно отдельно подать уведомление об исчисленных сумма и заявление на зачет (резервирование) взносов, если в платежке на уплату взносов указан их КБК.

Обратите внимание, что платить страховые взносы по старому (платежками со всеми реквизитами) или комбинированным способом (то есть на общие реквизиты ЕНС и конкретный КБК платежа) можно только в 2023 году. И только, если ранее ни разу не подавалось уведомление об исчисленных суммах налога.

Зачет положительного сальдо производится по правилам ст. 78 НК:

-

Распорядиться можно только суммой положительного сальдо.

-

Если на ЕНС недостаточно средств, то налогоплательщику будет отказано в зачете, а если средства есть, но в меньшей сумме, чем указано в заявлении, то зачет будет произведен в части.

-

Срок проведения зачета – один день с даты поступления от налогоплательщика заявления.

-

Произведенный ранее зачет можно отменить, подав соответствующее заявление об отмене.

Заявление на зачет переплаты по ЕНС

Заявление на зачет денежных средств, составляющих положительное сальдо по ЕНС, производится по форме, утвержденной Приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@.

Документ состоит из пяти страниц: Титульного листа и по странице на каждый вариант зачета.

|

Титульный лист |

|

|

ИНН |

Данное поле заполняется всеми налогоплательщиками, подающими заявление |

|

КПП |

КПП заполняются только организации |

|

Представляется в налоговый орган (код) |

Вносится 4-х значный код ИФНС по месту постановки на учет ИП, организации или физлица. Проверить его можно на сайте ФНС в сервисе «Определение реквизитов ИФНС» |

|

На основании статьи 78 НК прошу зачесть |

Здесь необходимо указать выбранный вариант зачета:

|

|

В счет обязанности другого лица (страница 2) |

|

|

ИНН |

Указывается ИНН лица, в адрес которого производится зачет |

|

В размере |

Указывается сумма, средств, засчитываемых в адрес другого лица. Прим. Произвести зачет можно сразу нескольким лицам. Для этого в заявлении предусмотрено несколько блоков «ИНН/в размере» |

|

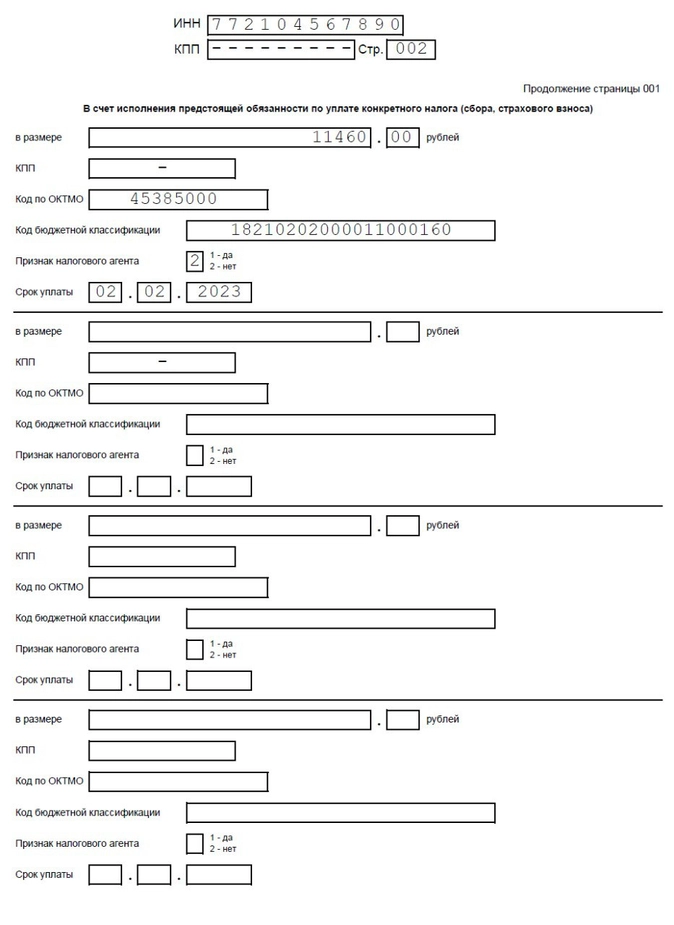

В счет исполнения предстоящей обязанности по уплате конкретного налога |

|

|

В размере |

Указывается сумма налога, сбора или страхового взноса, которую нужно «зарезервировать» на ЕНС |

|

КПП |

Здесь юридические лица указывают КПП головного офиса или обособленного подразделения, в адрес которого производится зачет |

|

Код ОКТМО |

ОКТМО указывается в соответствии с ОК 033-2013 (утв. приказом Росстандарта от 14.06.2013 № 159-ст) |

|

КБК |

Вносится КБК того платежа, который нужно зачесть. Например:

|

|

Признак налогового агента |

|

|

Срок уплаты |

Указывается дата уплаты платежа, которую нужно зарезервировать. |

|

в счет исполнения решений ИФНС, указанных в пп. 10 и 11 п. 5 и пп. 3 п. 7 ст. 11.3 НК |

|

|

В размере |

Указывается сумма средств, засчитываемых по решению |

|

Код документа |

Вносится соответствующий код (см. ниже)* |

|

Номер документа |

Отражаются реквизиты решения, по которому производится зачет средств |

|

Дата документа |

|

|

в счет погашения задолженности, не учитываемой на ЕНС в соответствии с пп. 2 п. 7 ст. 11.3 НК |

|

|

В размере |

Указывается размер погашаемой задолженности |

|

Основание |

|

|

Номер |

Указываются реквизиты документа и дата вступления его в силу |

|

Дата |

|

|

Дата документа |

* Код документа

|

Код |

Значение |

|

01 |

Решение ИФНС о привлечении к ответственности за совершение налоговых правонарушений |

|

02 |

Решение ИФНС об отказе в привлечении к ответственности за совершение налоговых правонарушений |

|

03 |

Решение об отмене (полностью или частично) решения о возмещении суммы налога, заявленной к возмещению, в заявительном порядке |

|

04 |

Решение об отмене (полностью или частично) решения о предоставлении налогового вычета |

|

05 |

Решение, вынесенное по результатам проверки федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами |

|

06 |

Судебный акт или решение вышестоящего налогового органа, отменяющего (изменяющего) судебный акт или решение налогового органа, на основании которого на едином налоговом счете ранее была учтена обязанность лица по уплате сумм налогов, авансовых платежей по налогам, сборов, страховых взносов, пеней, штрафов и (или) процентов |

Направить заявление о зачете переплаты по ЕНС ИП может только в электронной форме по ТКС или через личный кабинет налогоплательщика на сайте ФНС. Заявление подписывается квалифицированной ЭП.

Отправляйте отчетность в электронной форме через сервис СБИС: скидка 50% для новых ИП и организаций и выпуск ЭЦП у вас в офисе. Работайте с комфортом!

Заявление на зачет переплаты по ЕНС. Образец заполнения

На наглядном примере рассмотрим образец заполнения заявления на зачет страховых взносов в счет уплаты УСН или ПСН.

Исходные данные:

ИП Степанов Иван Андреевич уплатил часть страховых взносов за 2023 год. Ему нужно зачесть (зарезервировать) эти взносы в счет уплаты авансового платежа по УСН за 1 квартал.

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968