СПИСОК ДАННЫХ, НЕОБХОДИМЫХ ПРИ ОЦЕНКЕ ПРЕДПРИЯТИЯ

1. РАЗДЕЛ ДАННЫЕ, ПРЕДОСТАВЛЯЕМЫЕ СОБСТВЕННИКОМ ПРЕДПРИЯТИЯ

1. Наименование и реквизиты предприятия.

2. Годовой отчет к собранию акционеров, ежеквартальный отчет эмитента на дату оценки, представляемый в ФКЦБ, и иные документы, в которых содержится описание компании (история образования, сведения о регистрации, основные виды деятельности, основные конкуренты и пр.).

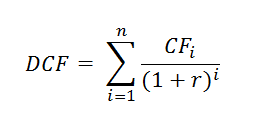

3. Структура уставного капитала. Сведения об основных акционерах общества, владеющих более 10% пакетом акций, о привилегированных акциях, курсе акций за последние 2 года, рыночной цене акций.

4. Структура Компании с указанием подразделений и взаимосвязи между ними (в виде схемы) на дату оценки.

5. Перечень дочерних и зависимых обществ с указанием % участия материнской компании в дочерних компаниях.

6. Данные бухгалтерской отчетности за последние 3 -5 лет (или возможное коли-чество предшествующих периодов) – 1 и 2 формы, и на последнюю отчетную дату со всеми приложениями (формы 2, 3, 4, 5, 5з), расшифровка всех статей баланса, пояснительная записка к балансу, заключение аудитора (если была проведена аудиторская проверка).

7. Список основных фондов предприятия в формате Excel:

- Указать: инвентарный номер, шифр норм амортизации, дата постановки на баланс, полная балансовую стоимость, начисленный износ, остаточная балансовая стоимость;

- Данные о последней переоценке (на какую дату проводилась, когда проводилась, каким методом – индексированием или пересчетом по рыночным аналогам);

- По зданиям и сооружениям: дата ввода в эксплуатацию, основные технические характеристики (обязательно строительный объем, площадь, технические паспорта, долгосрочные договора аренды, залога, безвозмездного пользования, свидетельства по), первоначальная стоимость, остаточная стоимость;

- По оборудованию: дата ввода в эксплуатацию, основные технические характеристики, первоначальная стоимость, остаточная стоимость;

- По земельным участкам: копии договоров аренды на землю, величина земельного налога, сведения о кадастровой оценке, свидетельства;

8. Расшифровка статьи баланса «Незавершенное строительство» на дату оценки с указанием:

- Начала выполнения работ;

- Графика осуществления затрат с указанием по каждому платежу суммы и даты; — Состояние строительной готовности объекта;

- Перспектив завершения строительства по каждому объекту;

9. Расшифровка статьи баланса «Нематериальные активы» на дату оценки.

10. Расшифровка статьи баланса «Долгосрочные вложения» на дату оценки.

В расшифровке указать:

- в какие компании сделаны вложения;

- доля в уставном капитале обществ;

- балансовая стоимость акций;

- доходность по каждому вложению.

11. Расшифровка статьи баланса «Дебиторская задолженность» с указанием:

- наименования дебиторов;

- даты возникновения задолженности;

- доли просроченной задолженности;

- доли безнадежных долгов на дату оценки.

12. Расшифровка статьи баланса «Запасы» с указанием товарных групп.

13. Расшифровка заемных средств (долгосрочных и краткосрочных):

- наименование кредитора;

- условия погашения кредита (срок, % ставки, кредит погашается шаровым платежом либо равными долями и т.д.);

- прогноз долгосрочной задолженности (по годам). (если не будет увеличиваться, то указать прогнозируемые выплаты по существующей задолженности).

14. Пояснения по остальным счетам баланса:

- сумма просроченных счетов

- неоперационные активы- чрезвычайные (единовременные) статьи расходов

15. Валовые расходы: условно-постоянные, переменные, расшифровка структуры затрат:

- затраты на оплату труда персонала;

- материальные затраты;

- амортизация;

- налог на имущество;

- прочие затраты.

16. Схемы расположения основных объектов.

17. Численность и реальная занятость промышленно-производственного персо¬нала (основное производство, неосновное производство).

18. Объем производства и продаж (данные по выпускаемой продукции) в натуральном и денежном выражении за последние три года.

19. Степень загрузки производственных мощностей.

20. Информация о ценах, по которым товар продается на внутреннем рынке, а также по экспортным ценам.

21. Номенклатура выпускаемой продукции и отпускные цены

22. Каталоги, прайс-листы оцениваемой компании

23. Неучтенные активы (права на разработку, незавершенные договора и т.д.).

24. Бизнес-план предприятия на пять лет с указанием:

- предполагаемых объемов производства,

- планируемого уровня себестоимости,

- прогноза инвестиций и капиталовложений.

25. Прогноз продаж (объем продаж, цена продажи) (на прогнозные 3-5 лет).

26. Схема основных технологических процессов на предприятии

27. Прогноз прироста производственных мощностей

28. Доходы и расходы по не основным видам деятельности на дату оценки.

29. Наличие избыточных и непроизводственных активов (перечень, полная и остаточная балансовая стоимость, бухгалтерский износ). Отдельно выделить объекты жилищного фонда и социальной сферы.

30. Сведения о выплате дивидендов за предшествующие три года. Планируемые доли прибыли, которые будут направлены на выплату дивидендов по обыкновенным и привилегированным акциям.

II. РАЗДЕЛ ВНЕШНЯЯ ИНФОРМАЦИЯ, ХАРАКТЕРИЗУЮЩАЯ УСЛОВИЯ ФУНКЦИОНИРОВАНИЯ ПРЕДПРИЯТИЯ В ОТРАСЛИ И В ЭКОНОМИКЕ ВЦЕЛОМ

1. Основные макроэкономические показатели за анализируемый пери¬од.

2. Информация о состоянии финансового рынка.

3. Демографическая карта.

4. Сведения об основных поставщиках сырья с указанием закупочных цен.

5. Сведения по основным потребителям.

6 Анализ рынков сбыта- сведения об объеме производства конкурирующего товара в нату¬ральном и стоимостном выражении, их доля в общем объеме отечест¬венного производства; объем экспорта конкурирующих товаров, перечень основных россий¬ских импортеров данного вида товара.

7. Сведения по основным конкурентам и позиции Компании на данном секторе рынка.

8. Спрос на производимую продукцию.

9. Ожидаемые темпы роста/падения цен на данную продукцию.

10. Среднеотраслевые нормативы, данные по сопоставимым компаниям.

ОСНОВНЫЕ ИСТОЧНИКИ ИНФОРМАЦИИ

1. Бухгалтерская отчетность оцениваемого предприятия.

2. Аудиторские заключения по оцениваемому предприятию.

3. Информация о размере выплачиваемых дивидендов.

4. Любая прочая информация о деятельности оцениваемого предприятия.

5. Бизнес планы (для прогнозирования будущих денежных потоков).

6. Результаты анкетирования и проведения интервью с руководителями и ведущими специалистами предприятия.

7. Информация об экономической ситуации, тенденциях развития и рисках отрасли (поисковые системы, информационные агентства, специализированные отраслевые издания).

8. Информация о котировках акций и изменении курса акций оцениваемого предприятия, отрасли, бизнеса в целом (поисковые системы, информационные агентства, специализированные отраслевые издания).

9. Информация о макроэкономической ситуации в стране и тенденциях ее изменения (информационные агентства).

Раработка бизнес-плана, по своей сути, это проведение инветиционной оценки бизнеса.

3/11/2016

Какие документы понадобятся для проведения оценки

Для оценки стоимости предприятия (бизнеса):

- Общая информация о предприятии и его деятельности.

- Бухгалтерская отчетность (по форме №№1–5) за последние три года.

- Бизнес-план развития компании (в случае его отсутствия – производственный план).

- Перечень основных средств на последнюю отчетную дату с расшифровкой, а также дата их последней переоценки.

- Перечень объектов незавершенного строительства на последнюю отчетную дату с расшифровкой и график осуществленных в них капитальных вложений.

- Расшифровка долгосрочных и краткосрочных финансовых вложений.

- Перечень нематериальных активов на начало отчетного периода с расшифровкой.

- Копии лицензий и патентов.

- Документы, подтверждающие права собственности на объекты недвижимости, и техпаспорта БТИ на них.

- Свидетельства о регистрации транспортных средств.

- Структура акционеров (участников) владеющих более 5% пакетами акций (владеющими долями участия в УК);

- Сведения о наличии обременений – залогах, ведущихся судебных разбирательствах в отношении имущества компании и др.

Для оценки недвижимости

Определение стоимости права собственности или иных прав (аренды, пользования и т.д.) производится в отношении зданий (отдельных и находящихся в составе производственных комплексов), офисных, складских и производственных помещений, земельных участков, сооружений (дорог, мостов, подъездных путей, резервуаров, ограждений и т.п.), жилых домов и квартир, а также все видов морских и речных судов, и воздушных транспортных средств.

Документы, необходимые для проведения оценки недвижимости (земельного участка):

- документы, подтверждающие права собственности на объекты недвижимости (участок);

- документы БТИ на объект (данные о территориальных границах участка и паспорта БТИ);

- сведения о наличие обременений у объекта, включая обременение залогом или долговыми обязательствами, наличием арендаторов, юридических оговорок, соглашений, контрактов, договоров, специальных налоговых обложений и иных ограничений по использованию.

Для определения стоимости зданий и сооружений также необходимы данные о физических размерах объекта и движимом имуществе, подлежащем оценке в составе объекта оценки.

Для оценки машин и оборудования

Оценка машин и оборудования включает определение стоимости объектов движимого имущества — производственного и технологического оборудования, автомобилей, силовых агрегатов, офисного оборудования и прочих объектов, относящихся к движимому имуществу. При проведении экспертизы оценщик устанавливает стоимость рыночных объектов-аналогов, определяет износ и возможность получения доходов от использования или продажи оцениваемого объекта. Окончательная величина стоимости определяется на основании комплексного анализа перечисленных факторов.

Документы необходимые для оценки оборудования:

- полное наименование объекта: марка, модель, серия;

- наименование компании-производителя;

- год выпуска;

- технические характеристики объекта оценки (мощность, масса, размеры, пробег, производительность и т.п. согласно технической документации);

- инвентарный номер, восстановительная и остаточная балансовая стоимость на последнюю отчетную дату перед датой оценки (если собственник объекта – юридическое лицо);

- сведения о консервации и осуществленных ремонтах (замена узлов, агрегатов, усовершенствование).

Этот перечень может быть сокращен или расширен после детального ознакомления оценщика с заданием на оценку и перечнем оборудования.

Для оценки результатов интеллектуальной деятельности и нематериальных активов

Оценка результатов интеллектуальной деятельности и нематериальных активов включает:

- оценку промышленной интеллектуальной собственности (патентов на изобретения, лицензий, полезных моделей, промышленных образцов, опытно-конструкторской документации, свидетельств на товарные знаки и знаки обслуживания);

- оценку объектов авторского права (программного обеспечения, электронных баз данных, полезных моделей);

- информации, представляющей коммерческую тайну (текущих разработок компании, ноу-хау имеющих потенциал генерирования дохода, закрытой информации о финансово-хозяйственной деятельности компании);

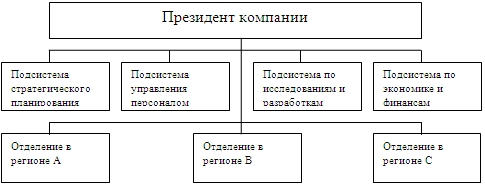

- структурного и интеллектуального капитала компании (организационной структуры, внутренних и внешних коммуникаций, подсистем управления бизнес-процессами, а также бренда компании).

Документы, необходимые для проведения оценки нематериальных активов:

- описание оцениваемых объектов;

- правоустанавливающие документы на результаты интеллектуальной деятельности (патенты, свидетельства, лицензионные договора, авторские договора и др).

После ознакомления оценщика с основными документами, учетом специфики объекта, цели и назначения оценки, может дополнительно понадобиться следующая информация:

- затраты на приобретение прав пользования, охрану и маркетинг результатов интеллектуальной деятельности;

- потребительские, эксплуатационные, экологические и экономические показатели, а также источники получения доходов от использования результатов интелелктуальной деятельности;

- себестоимость и/или цена единицы товара, произведенного с использованием результатов интеллектуальной деятельности.

Результатом проведения оценочных работ является Отчет об оценке и сопроводительное письмо к нему.

Первая публикация: 18.03.2010 00:00. Последнее обновление: 02.06.2014 01:16

Библиографическое описание:

Пострелова, А. В. Информация, необходимая для оценки бизнеса / А. В. Пострелова, Е. А. Казакова. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы II Междунар. науч. конф. (г. Санкт-Петербург, июнь 2013 г.). — Т. 0. — Санкт-Петербург : Реноме, 2013. — С. 56-59. — URL: https://moluch.ru/conf/econ/archive/77/3957/ (дата обращения: 22.03.2023).

Доходы и затраты, оказывающие влияние на бизнес-решения — это всегда ожидаемая величина. Но при этом будущее неопределенно и ход событий не всегда совпадает с ожиданиями. Для российской экономики характерны многочисленные взаимосвязи, в результате чего за ошибочные бизнес-решения часто приходиться платить не только тем, кто их принимал, но гораздо большему количеству людей. Использование качественной информационной базы является одним из путей предотвращения неправильных бизнес-решений.

Залог успешной оценки бизнеса — качественная информационная база. Невозможно оценить состояние предприятия, не обладая при этом информацией. Информация, необходимая для оценки, собирается из различных источников. При этом важно, чтобы она отражала состояние внешней (макроэкономической и микроэкономической) и внутренней среды бизнеса в различные периоды времени [3].

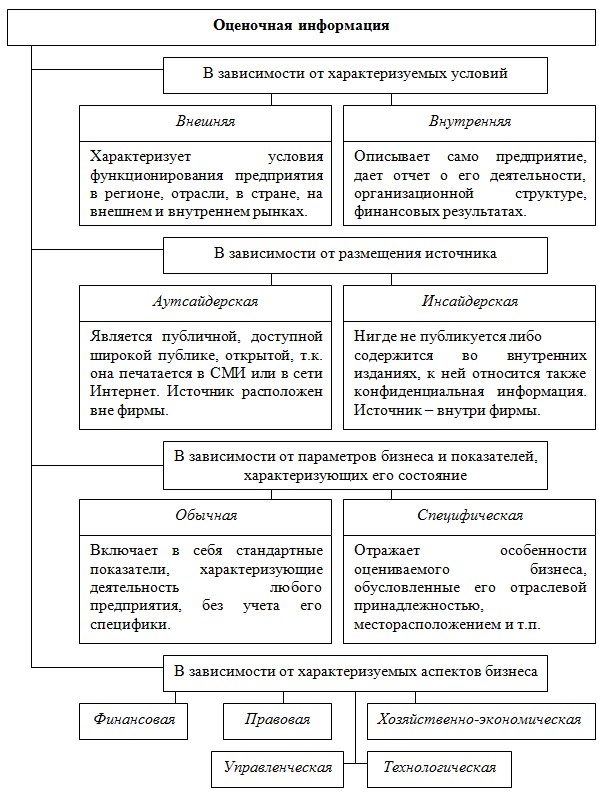

Поскольку стоимость бизнеса является результатом воздействия многочисленных взаимосвязанных факторов, постольку и информация необходимая для ее оценки представляет собой систему взаимосвязанных информационных блоков, среди которых выделяются финансовые результаты деятельности предприятия. Оценочная информация классифицируется по различным критериям (рис. 1.).

Все информационные блоки должны быть взаимосвязаны в пространстве и во времени и соответствовать основным требованиям, предъявляемым к оценочной информации:

1) достоверность;

2) точность;

3) комплексность;

4) полнота.

Систематизация собранных данных осуществляется хронологическим методом, журналистским, логическим, либо, что наиболее часто — комплексным, сочетающим все три метода. Суть хронологического метода заключается в сборе, расположении и последующем анализе информации от прошлого к будущему. При журналистском методе — от более важного к менее значимому, при логическом — от общего к частному или от частного к общему.

Рис. 1. Классификация информации, необходимой для процесса оценки бизнеса

Процедура сбора информации включает в себя следующие этапы:

1. Направление запроса в компанию с просьбой предоставить требуемую для оценки информацию (в запросе целесообразно применять формы, позволяющие в дальнейшем сгруппировать полученную в определенном формате информацию и провести расчеты).

Например, требуется информация для оценки оборудования. В этом случае к запросу прилагается таблица для заполнения, в которой указываются следующие столбцы: наименование, дата приобретения, технические характеристики, текущее использование, процент физического износа).

2. Осуществление контакта с основными подразделениями компании, отвечающими за тот или иной блок данных (Техническая служба, Производственная служба, Маркетинговая служба).

3. Формирование рабочей группы из ответственных за проведение оценки со стороны компании и специалистами оцениваемой компании.

4. Получение необходимой для проведения оценки информации [1].

Для того, чтобы собрать как можно более полную информацию о компании и отрасли при оценке бизнеса очень важно провести подробный опрос владельцев, ключевого персонала, клиентов, кредиторов, банкиров, поставщиков, поскольку многие факты могут быть получены только от них.

Оценка бизнеса основана на анализе стоимости предприятия с учетом прошлых затрат, текущего состояния и будущего потенциала [1]. Для реализации такого комплексного подхода необходимо провести сбор и анализ большого количества информации, которую можно классифицировать на внешнюю и внутреннюю.

К внешней информации относятся:

1. Макроэкономическая и геополитическая. Этот вид информации характеризуют следующие показатели: уровень инфляции, темпы экономического развития страны, изменения процентных ставок, колебания курсов валют, уровень политической стабильности, стратегические программы правительства и др.

2. Рыночная. Рыночная информация может быть очень разной — от конкретной (как, например, анализ структуры магазинов в узком сегменте розничного рынка) до самой общей (как анализ тенденций на мировом рынке какого-нибудь товара).

3. Информация о конкурентах.

4. Информация о поставщиках. Обычно концентрируется на таких аспектах, как издержки, надежность, качество и время доставки.

5. Внешняя финансовая информация. Разнообразная информация по таким вопросам, как динамика курсов акций, движение на рынке капитала и т. д.

6. Информация о регулировании и налогообложении. Компаниям нужна информация об условиях регулирования не только для соблюдения правовых норм, но и для определения необходимых затрат. Оценка условий регулирования тоже нужная задача, предшествующая принятию любого решения о выходе на рынок. Информация о налоговых системах важна не только для соблюдения правовых норм, но и для определения эффективного с точки зрения налоговых выплат, способа ведения операций.

Внутренняя информация дает представление о деятельности оцениваемого предприятия.

1. Информация о производстве. Анализ данных о наличии производственных мощностей в соответствии с данными о спросе на продукцию компании.

2. Информация о трудовых ресурсах. Обычно сфокусирована на таких моментах, как обучение персонала и уровень квалификации, моральное состояние персонала и расходы на обеспечение кадрами. Кроме того, важна информация об управляющем предприятием, поскольку тот зачастую может являться ключевой фигурой, обеспечивающей эффективность, прибыльность и перспективы развития производства.

3. Ретроспективные данные об истории компании и описание стратегии предприятия.

4. Внутренняя финансовая информация. Она включает основную информацию из бухгалтерской отчетности о прибыли и издержках, об имуществе и обязательствах, а также большой спектр финансовых показателей (коэффициенты ликвидности, финансовой зависимости, оборачиваемости). Такая информация обычно дает картину финансового благосостояния и рентабельности компании [2].

В рамках практического развития данного вопроса следует выделить следующие предложения по эффективности сбора информации:

— Существует множество источников по расчету финансовых показателей, которые относятся к внутренней информации. Зачастую они имеют различия, как в названии, так и в методе расчета. Необходимо создать единую нормативную базу.

— Возможность получить необходимую информацию в режиме реального времени (Интернет). Сейчас это практикуется, но зачастую мы видим устаревшую информацию.

— Улучшение информационных технологий для быстрого доступа к первичным источникам информации внутри компании.

— Совершенствование составления должностных инструкций, учетной политики.

— Установить ответственность для лиц, участвующих в оформлении и обработке документов, за нарушение графика документооборота.

Таким образом, информация должна достоверно отражать ситуацию на предприятии, точно соответствовать целям оценки и учитывать в комплексе внешние условия функционирования оцениваемого предприятия.

Литература:

1. Оценка бизнеса: Учебник / Под ред. А. Г. Грязновой, М. А. Федотовой. — 2-е изд., перераб. И доп. — М.: Финансы и статистика, 2005. — 736с.

2. Оценка бизнеса: Учебное пособие / Есипов В. Е., Маховикова Г. А. — 2-е изд. — Издательский дом Питер., 2010. — 110с.

3. Харламова Ю. О. Информация как важнейший инструмент политики современного государства // Власть. — 2011. — № 4. — 159–160.

4. http://mdc.delo.ru/ Многопрофильный деловой центр (дата обращения: 28.03.2013)

Основные термины (генерируются автоматически): информация, внутренняя информация, качественная информационная база, оцениваемое предприятие, оценка бизнеса, оценочная информация, хронологический метод.

Добавил:

Upload

Опубликованный материал нарушает ваши авторские права? Сообщите нам.

Вуз:

Предмет:

Файл:

Скачиваний:

110

Добавлен:

27.05.2015

Размер:

1.17 Mб

Скачать

Согласно российскому

законодательству, регулирующему

оценочную деятельность, в процессе

определения стоимости объекта оценки

и составления отчета заказчик должен

предоставить, а оценщик осуществить

обработку:2

-

правоустанавливающих

документов, сведений об обременении

объекта оценки правами иных лиц; -

данных бухгалтерского

учета и отчетности, относящихся к

объекту оценки; -

информации о

технических и эксплуатационных

характеристиках объектах оценки; -

информации,

необходимой для установления

количественных и качественных

характеристик объекта оценки с целью

определения его стоимости, а также

другой информации, связанной с объектом

оценки.

Совокупность

различных видов информации определяет

перечень данных, который в наиболее

общем виде можно представить следующим

образом:

I.

Внутренняя информация, предоставляемая

собственником предприятия:

-

Наименование и

реквизиты предприятия. -

Заключение

аудитора. -

Бизнес – план.

-

Данные бухгалтерской

отчетности за последние пять лет. -

Квартальные

финансовые отчеты за последние 12

месяцев. -

Сумма налоговых

выплат за последние пять лет (с указанием

ставок налогообложения). -

Информация о

наличии дочерних компаний, холдингов

(финансовая документация по ним). -

Пояснения по

наиболее важным счетам баланса:

— основные средства

и начисление износа,

-

учет товарно –

материальных запасов, -

сумма просроченных

счетов, -

неоперационных

активов, -

чрезвычайные

(единовременные) статьи расходов, -

нематериальные

активы (авторские права, патенты и пр.).

-

Структура уставного

капитала:

-

обыкновенные

акции, -

привилегированные

акции, -

балансовая

стоимость акции, -

курс акций за

последние два года, рыночная цена акции, -

стоимость брокерских

услуг.

-

Валовые расходы:

условно-постоянные, переменные. -

Инвентарные списки

имущества. -

Схемы расположения

основных объектов. -

Численность и

реальная занятость промышленно-производственного

персонала. -

Объем продаж

(данные о выпускаемой продукции за

последние пять лет). -

Степень загрузки

производственных мощностей. -

Информация о

ценах, по которым товар продается на

внутреннем рынке, а также по экспортным

ценам. -

Каталоги, прайс-листы

оцениваемой компании. -

Неучтенные активы

(права на разработку, незавершенные

договора и т.п.). -

Прогноз продаж

(объем продаж, цена продаж). -

Будущие инвестиции

в основные активы. -

Прогноз

производственных мощностей. -

Упущенная выгода.

Юридическая

информация:

-

Копии договоров

аренды. -

Копии договоров

акционирования. -

Копии протокола

Совета директоров. -

Копии договоров

купли-продажи -

Копии трудовых

договоров. -

Юридические права

на земельный участок, на котором

расположено предприятие.

Другая информация:

-

Паи, акции и

облигации других организаций

(расшифровать). -

Организации –

дебиторы:

-

объемы по срокам

образования, -

по видам дебиторской

задолженности, -

доля сомнительной

задолженности.

-

Нематериальные

активы (расшифровать). -

Векселя полученные

(расшифровать). -

Справка о затратах,

относимых на себестоимость. -

Разделить основные

средства по срокам амортизации. -

Сумма начисляемой

амортизации за год. -

Прогнозируемые

капиталовложения по годам (5 лет). -

Выплачиваемый

процент по кредитам за год. -

Прогноз долгосрочной

задолженности (по годам). Если не будет

увеличиваться, указать прогнозируемые

выплаты по существующей задолженности. -

Номенклатура

выпускаемой продукции. Средняя цена

за единицу. -

Загрузка

производственных мощностей (в %). -

Общая численность

занятых (основное производство,

неосновное производство). -

Количество

выпущенных акций. -

Крупные частные

акционеры. -

Планируется ли

эмиссия акций в течение следующих 5

лет. -

Объекты социальной

сферы на балансе предприятия (перечислить).

II.

Внешняя информация, характеризующая

условия функционирования предприятия

в отрасли и экономике в целом:

-

Нормативные акты,

регулирующие деятельность предприятия. -

Основные

макроэкономические показатели за

анализируемый период. -

Информация о

состоянии финансового рынка. -

Демографическая

карта. -

Анализ рынков

сбыта:

-

сведения об объеме

производства конкурирующего товара в

натуральном и стоимостном выражении,

их доля в общем объеме отечественного

производства -

объем экспорта

конкурирующих товаров, перечень основных

российских импортеров данного вида

товара

-

Условия конкуренции

в отрасли. -

Спрос на производимую

продукцию. -

Ожидаемые темпы

роста / падения цен на данную продукцию.

9. Среднеотраслевые

нормативы, данные по сопоставимым

компаниям

Содержание:

Введение

Доходы и затраты, оказывающие влияние на бизнес-решения — это всегда ожидаемая величина. Но при этом будущее неопределенно и ход событий не всегда совпадает с ожиданиями. Для российской экономики характерны многочисленные взаимосвязи, в результате чего за ошибочные бизнес-решения часто приходиться платить не только тем, кто их принимал, но гораздо большему количеству людей. Использование качественной информационной базы является одним из путей предотвращения неправильных бизнес-решений. Залог успешной оценки бизнеса — качественная информационная база. Невозможно оценить состояние предприятия, не обладая при этом информацией. Информация, необходимая для оценки, собирается из различных источников. При этом важно, чтобы она отражала состояние внешней (макроэкономической и микроэкономической) и внутренней среды бизнеса в различные периоды времени . Поскольку стоимость бизнеса является результатом воздействия многочисленных взаимосвязанных факторов, постольку и информация необходимая для ее оценки представляет собой систему взаимосвязанных информационных блоков, среди которых выделяются финансовые результаты деятельности предприятия. Все информационные блоки должны быть взаимосвязаны в пространстве и во времени и соответствовать основным требованиям, предъявляемым к оценочной информации:

- достоверность;

- точность;

- комплексность;

- полнота.

При этом анализируемая оценщиком информационная база должна содержать все необходимые сведения и быть достаточной для обоснованного заключения о стоимости предприятия.

Cистематизация собранных данных осуществляется либо хронологическим методом, либо журналистским, либо логическим, либо, что наиболее часто — комплексным, сочетающим все три метода. Суть хронологического метода заключается в сборе, расположении и последующем анализе информации от прошлого к будущему, при журналистском методе — от более важного к менее значимому, при логическом — от общего к частному или от частного к общему.

Любой бизнес подчиняется законам и подзаконным правовым актам страны-резидента, ряд которых являются общими для всех предприятий — юридических лиц, а часть которых относятся только к предприятиям определенных отраслей и сфер деятельности. Это прежде всего относится к лицензируемым сферам деятельности, особое внимание здесь следует обратить на предприятия связанные с добычей и переработкой полезных ископаемых.

Правовое поле предприятия (бизнеса) обязательно должно быть учтено при формировании информационной системы оценки, т.к. эта специфика серьезно влияет на процедуру и результат рыночной оценки. Не менее важной для стоимостной оценки является аутсайдерская, публичная информация, причем особое внимание следует обратить на местные печатные издания, в которых можно обнаружить информацию о спорах и судебных разбирательствах касающихся прав собственности на тот или иной объект оценки, о скрытом обременении объекта или сомнительных сделках, которую владельцы предприятия предпочли бы скрыть, но которая существенно повлияет на величину стоимости бизнеса.

Кроме этого, в публичных источниках (газетах, журналах, интернет-сайтах) можно найти и отчет компании, подготовленный для собрания акционеров, и данные о недавно совершенных сделках с аналогичными объектами, и информацию о состоянии фондового рынка, и рейтинговые обзоры, позволяющие определить место оцениваемого предприятия среди других компаний.

Классификация информации, необходимой для процесса оценки бизнеса

Процедура сбора информации включает в себя следующие этапы:

- Направление запроса в компанию с просьбой предоставить требуемую для оценки информацию (в запросе целесообразно применять формы, позволяющие в дальнейшем сгруппировать полученную в определенном формате информацию и провести расчеты). Например, требуется информация для оценки оборудования. В этом случае к запросу прилагается таблица для заполнения, в которой указываются следующие столбцы: наименование, дата приобретения, технические характеристики, текущее использование, процент физического износа).

- Осуществление контакта с основными подразделениями компании, отвечающими за тот или иной блок данных (Техническая служба, Производственная служба, Маркетинговая служба).

- Формирование рабочей группы из ответственных за проведение оценки со стороны компании и специалистами оцениваемой компании.

- Получение необходимой для проведения оценки информации. Для того, чтобы собрать как можно более полную информацию о компании и отрасли при оценке бизнеса очень важно провести подробный опрос владельцев, ключевого персонала, клиентов, кредиторов, банкиров, поставщиков, поскольку многие факты могут быть получены только от них.

Однако широко доступной публичной информации не всегда бывает достаточно для формирования полного, достоверного представления об оцениваемом бизнесе. Поэтому оценщик должен обладать определенными навыками социолога, психолога, журналиста для проведения интервью, составления опросного листа, грамотного проведения беседы с руководством и рядовыми сотрудниками фирмы, с партнерами и конкурентами. Полученная в результате интервьюирования информация зачастую оказывается весьма полезной. Особое место интервьюирование занимает в информационной базе, созданной для оценки Закрытых Акционерных компаний, малых предприятий, финансово-кредитных институтов. В таких компаниях важно провести всесторонний, детальный опрос собственников-владельцев, менеджеров разного уровня. Это поможет выяснить многие важные факты, относящиеся к оцениваемому предприятию, составить представление о стратегии фирмы, о философии бизнеса, концепции управления.

Часто подобная информация позволяет получить дополнительные сведения об отрасли, о конкурентной среде, в которой действует компания, об отношениях с банками, с поставщиками и партнерами по бизнесу, о компетентности ключевого персонала. Например, побеседовав с финансовым директором, можно узнать, имеются ли на складе вышедшие из употребления или низколиквидные товарно-материальные запасы. Менеджер по продажам может указать на какие-нибудь важные контракты, о которых забыли упомянуть владельцы, или сообщить некоторые детали конкурентного поведения фирмы, которые могут повлиять на оценку. Менеджер по производству может сообщить, что новое оборудование существенно снижает себестоимость продукции. Каждое такое сообщение может в значительной степени повлиять на прогноз оценщика относительно будущих показателей прибыли предприятия и, следовательно, на конечный результат оценки. Однако при проведении опросов оценщик не должен ограничиваться владельцами и менеджерами. Желательно также побеседовать с работниками банка, обслуживающими фирму, например, с менеджером по кредитам, у которого можно получить важную информацию относительно прошлой деятельности компании и который может выдать свой собственный прогноз относительно перспектив его развития. Следует связаться и с бухгалтером, готовящим отчетность и налоговые декларации, а также с недвижимым аудитором, если таковой имеется. Полезны ли будут и контакты с основными конкурентами компании, от которых можно получить ценные сведения о состоянии отрасли, а зачастую и полезную информацию относительно самой компании-заказчика.

Безусловная польза от интервьюирования таит в себе и определенную опасность, а именно возможность «увязнуть» в несуществующих деталях. При проведении реальной оценки приходится просматривать и анализировать большой объем информации, значительная часть которой оказывается, в конце концов, лишней. Определение того, какая информация является существенной, составляет неотъемлемую часть процесса оценки.

Примерный перечень вопросов, по которым можно получить дополнительную информацию из опросов:

· цель и объем работ по оценке;

· история деятельности предприятия;

· правовые формы функционирования предприятия;

· характеристика филиалов и дочерних компаний;

· месторасположение предприятия и его подразделений;

· права владения бизнесом;

· ассортимент продукции и услуг предприятия;

· отраслевая классификация;

· кредиторы;

· основные клиенты;

· социальные программы для работников предприятия;

· информация о недвижимости, занимаемой предприятием;

· физическое состояние производственных мощностей, оборудования и т.п.;

· предыдущие оценки, исследования и прогнозы, выполняемые самой компанией или по ее заказу;

· передача прав собственности и предложения о покупке;

· дополнительные источники информации, из которых можно получить ценные сведения о компании и отрасли, к которой она относится;

· сведения о владельцах компаний;

· информация о ключевом персонале;

· специальные вопросы, вытекающие из анализа, финансовой отчетности;

· обязательства, обусловленные наступлением определенных событий и вытекающие из определенных документов, например, договор аренды, а также непредвиденные расходы;

· предыдущие оценки рыночной стоимости отдельных видов материальных активов, гудвилла и др. нематериальных активов.

Таким образом, при оценке бизнеса для того, чтобы собрать как можно более полную информацию о компании и отрасли очень важно провести подробный опрос владельцев, ключевого персонала, клиентов, кредиторов, банкиров, поставщиков, поскольку многие факты могут быть получены только от них.

Помимо непосредственно получения информации оценщик должен ее обработать: проверить, внести необходимые корректировки и рассчитать относительные показатели. Кроме этого, зачастую необходимо для получения сопоставимых данных произвести инфляционную корректировку данных, а также нормализовать бухгалтерскую отчетность.

Нормализация отчетности проводится с целью определить доходы и расходы, характерные для нормального действующего бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия. Отчетность, составленная в соответствии с общепринятыми принципами бухгалтерского учета, не отражает реальную рыночную стоимость имущества. Возможность использования разных методов учета операций, списания долгов приводит к неодинаковым значениям прибыли и денежных потоков.

Рыночная стоимость части активов, таких как финансовые вложения или нематериальные активы, может не учитываться при составлении баланса.

Нормализующие проводки в процессе коррекции финансовой отчетности проводятся по следующим направлениям:

· корректировка разовых, нетипичных и неоперационных доходов и расходов;

· корректировка метода учета операций, как, например, учета запасов или создания резервов, или метода начисления амортизации;

· корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

К внешняя информации относятся :

- Макроэкономическая и геополитическая. Этот вид информации характеризуют следующие показатели: уровень инфляции, темпы экономического развития страны, изменения процентных ставок, колебания курсов валют, уровень политической стабильности, стратегические программы правительства и др.

- Рыночная. Рыночная информация может быть очень разной — от конкретной (как, например, анализ структуры магазинов в узком сегменте розничного рынка) до самой общей (как анализ тенденций на мировом рынке какого-нибудь товара).

- Информация о конкурентах.

- Информация о поставщиках. Обычно концентрируется на таких аспектах, как издержки, надежность, качество и время доставки.

- Внешняя финансовая информация. Разнообразная информация по таким вопросам, как динамика курсов акций, движение на рынке капитала и т. д.

- Информация о регулировании и налогообложении. Компаниям нужна информация об условиях регулирования не только для соблюдения правовых норм, но и для определения необходимых затрат. Оценка условий регулирования тоже нужная задача, предшествующая принятию любого решения о выходе на рынок. Информация о налоговых системах важна не только для соблюдения правовых норм, но и для определения эффективного с точки зрения налоговых выплат, способа ведения операций.

Внешними источниками информации могут являться следующие нормативные и справочные материалы:

- информация о ценах на товарных и сырьевых биржах, по котировкам акций компаний публикуемая в сети Интернет;

- аналитические обзоры и статистические материалы, публикуемые Государственным комитетом по статистике РФ, Министерством финансов РФ, Московской межбанковской валютной биржей, фондовыми организациями (в том числе Российской торговой системой), российскими и зарубежными информационными агентствами (в том числе агентствами АК&М, «Финмаркет», «Росбизнесконсалтинг») в сети Интернет;

- специализированные отраслевые журналы;

- прайс-листы агентств недвижимости города, в котором находится оцениваемая компания;

- справочные бюллетени «Оптовик», «Промышленный оптовик», «Капитал», приложение к «Строительной газете», «Индекс цен в строительстве», компьютерные базы данных;

- распоряжения государственных управлений «Центров по ценообразованию в строительстве» области, в которой находится оцениваемая компания об утверждении индексов удорожания сметной стоимости строительства.

В период сбора информации лицами, осуществляющими оценку проводится инспекция оцениваемого объекта. В процессе инспекции осматриваются конструктивные элементы зданий, инженерные коммуникации, технологические линии. Изучаются представленные технические документы, акты обследования, бухгалтерская информация. Проводятся беседы с руководителями отделов, начальниками служб, ответственными работниками.

Внутренняя информация дает представление о деятельности оцениваемого предприятия.

- Информация о производстве. Анализ данных о наличии производственных мощностей в соответствии с данными о спросе на продукцию компании.

- Информация о трудовых ресурсах. Обычно сфокусирована на таких моментах, как обучение персонала и уровень квалификации, моральное состояние персонала и расходы на обеспечение кадрами. Кроме того, важна информация об управляющем предприятием, поскольку тот зачастую может являться ключевой фигурой, обеспечивающей эффективность, прибыльность и перспективы развития производства.

- Ретроспективные данные об истории компании и описание стратегии предприятия.

- Внутренняя финансовая информация. Она включает основную информацию из бухгалтерской отчетности о прибыли и издержках, об имуществе и обязательствах, а также большой спектр финансовых показателей (коэффициенты ликвидности, финансовой зависимости, оборачиваемости). Такая информация обычно дает картину финансового благосостояния и рентабельности компании.

В рамках практического развития данного вопроса следует выделить следующие предложения по эффективности сбора информации:

- Существует множество источников по расчету финансовых показателей, которые относятся к внутренней информации. Зачастую они имеют различия, как в названии, так и в методе расчета. Необходимо создать единую нормативную базу.

- Возможность получить необходимую информацию в режиме реального времени (Интернет). Сейчас это практикуется, но зачастую мы видим устаревшую информацию.

- Улучшение информационных технологий для быстрого доступа к первичным источникам информации внутри компании.

- Совершенствование составления должностных инструкций, учетной политики.

- Установить ответственность для лиц, участвующих в оформлении и обработке документов, за нарушение графика документооборота.

Таким образом, информация должна достоверно отражать ситуацию на предприятии, точно соответствовать целям оценки и учитывать в комплексе внешние условия функционирования оцениваемого предприятия.

Основными финансовыми показателями являются:

- Ликвидности:

- коэффициент текущей ликвидности;

- коэффициент срочной ликвидности.

- Финансовой зависимости/доли заемных средств:

- долгосрочная задолженность/собственный капитал;

- долгосрочная задолженность в % к используемому капиталу.

- Прибыльности:

- прибыль на средства акционеров (ROSР);

- прибыль на используемый капитал (RОСЕ);

- прибыль на суммарные активы (RОТА);

- операционная прибыль от продаж;

- валовая прибыль (от продаж);

- суммарные операционные расходы на продажи.

- А также:

- оборачиваемость основных средств;

- оборачиваемость запаса;

- период погашения дебиторской задолженности;

- период погашения кредиторской задолженности.

Наиболее значимой Внутренней информацией, способной существенно повлиять на результаты полученной оценки, являются следующие моменты:

- наличие Свидетельств о праве собственности на объекты недвижимости (в случае отсутствия, инвестиционная привлекательность объектов снижается);

- обременение активов (наличие договоров залога, аренды и т.п.).

Источники внутренней информации могут быть:

- публичными, доступными для любого исследователя;

- частными, составляющими собственность определенной компании или института (но с возможностью доступа к ним за плату);

- подписными, представляющими собой гибрид публичных и частных источников, когда информация находится в чьей-то собственности, но постоянно обновляется и становится доступной для определенного ограниченного круга подписчиков.

При поиске источников информации особое внимание нужно уделять таким вопросам, как стоимость и конкретность получаемой информации, надежность и гарантии достоверности информации. К сожалению, имеется прямая зависимость (причем обычно очень тесная) между степенью конкретности информации и стоимостью ее получения. Необходима оценка надежности информации (с заданием допустимой погрешности); она должна включать источник, срок, в течение которого информация остается актуальной, и ее анализ. Репутация источника — это одно, а использование доказательств, подтверждающих ее, — совсем другое.

Приведем несколько наиболее распространенных источников бизнес информации:

- правительственные учреждения;

- библиотеки;

- торговые ассоциации, союзы, общественные объединения субъектов рынка;

- компании, занимающиеся частными исследованиями и информацией;

- службы бизнес информации;

- базы данных в режиме онлайн.

Некоторые источники стоит прокомментировать. Правительственные учреждения, как государственные, так и надгосударственные, могут служить хорошим источником необработанных данных, особенно рыночных и макроэкономических, а также информации, касающейся регулирования. Однако часто эти данные нужно интерпретировать или анализировать. В том, что касается экспортных рынков, торговые ассоциации зачастую являются более полезным источником.

Число компаний, занимающихся частными исследованиями и информацией, за последние годы выросло в несколько раз; они специализируются на сборе информации о рынках и конкурентах. Сюда же относятся специализированные агентства.

Газеты и журналы представляют собой источник бесплатной (обычно), но не фильтрованной информации по широкому кругу вопросов. Службы бизнес информации чаще всего предоставляют услуги по поиску специальной и детализированной информации на основе подписки или продажи. Обычно это коммерческие организации, но такие услуги предоставляют и академические учреждения. На западе примером коммерческих организаций могут быть служба кредитной информации Dun & Вгаdstreet или компания А.С. Nielsen, занимающаяся исследованиями рынка. В качестве примера академических учреждений можно привести Centre for Economic Forecasting при London Business School, предоставляющий макроэкономические анализы и прогнозы, и Small Business Foresight, предлагающий услуги по анализу и прогнозированию для держателей акций мелких компаний. В России можно привести в качестве примера агентство АКМ и институт экономики переходного периода соответственно.

В последние годы большое значение приобрела информационная сеть Интернет. Всегда имеется большой спрос на специфическую информацию по секторам и регионам, и он продолжает расти. Группа определенных интересов, блоки новостей и доски объявлений в Интернет позволяют выделить «пучки» узкоспециализированной информации и таким образом увеличить полезность доступной информации.

Информационные технологии увеличили возможность доступа к первичным источникам информации внутри компании. Менеджерские информационные системы (MIS) и администраторские информационные системы (FIS) собирают информацию из таких источников, как отчеты о продажах, производственные отчеты, а также у них имеется информация о рынках, финансах и производстве.

Использованная литература:

- Оценка бизнеса: Учебник / Под ред. А. Г. Грязновой, М. А. Федотовой. — 2-е изд., перераб. И доп. — М.: Финансы и статистика, 2005. — 736с.

- Оценка бизнеса: Учебное пособие / Есипов В. Е., Маховикова Г. А. — 2-е изд. — Издательский дом Питер., 2010. — 110с.

- Харламова Ю. О. Информация как важнейший инструмент политики современного государства // Власть. — 2011. — № 4. — 159–160.

- Оzenka-biznesa.narod.ru

- Виртуальные машины и их возможности. (Что такое виртуальная машина?)

- Извлечение знаний: Различные виды поиска.

- Правовой статус иностранного гражданина и лица без гражданства в РФ

- Основные институты Общей части уголовного права зарубежных стран (Факультет: юридический)

- Стороны трудовых отношений (Характерные признаки трудовых отношений:)

- Сравнительная характеристика трех-пяти программных продуктов

- Методы управления проектом

- Источники финансирования инновационных проектов

- Система управления инновационным проектом

- Этапы становления корпоративного управления в России (Необходимость корпоративного управления)

- Организация делопроизводства по обращениям граждан (Требования нормативно-методических документов.)

- Извлечение знаний: Различные виды поиска. (Информационные технологии поиска информации)

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

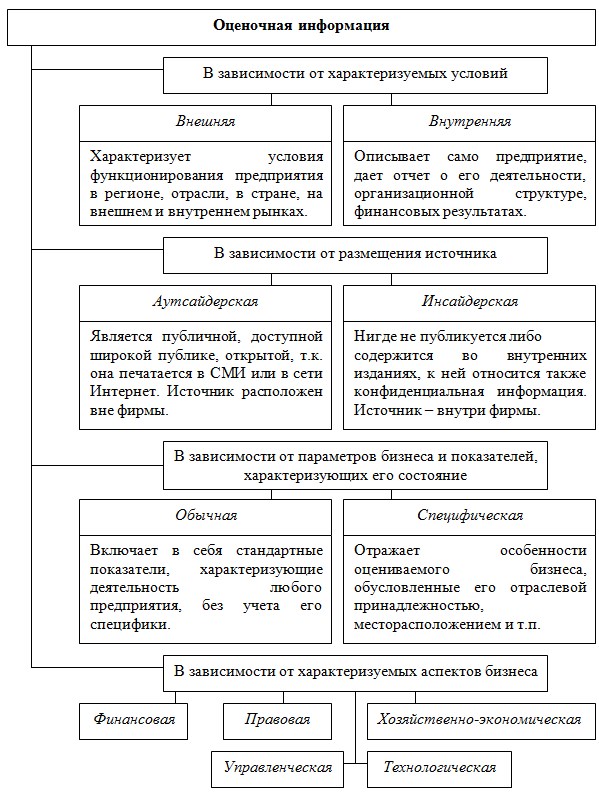

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.