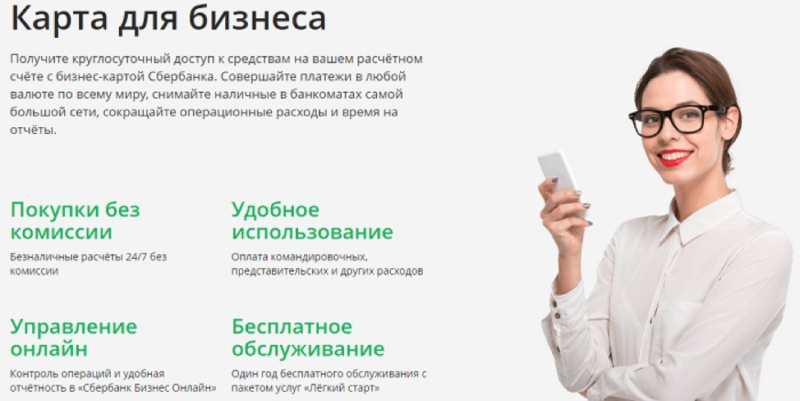

Подробнее про бизнес карту банка

Бизнес карта Сбербанка для ИП и юрлиц – это универсальный платежный инструмент, при помощи которого можно снимать деньги, оплачивать определенные расходы и так далее. Функционал карты очень широк и помогает справляться со всеми возникающими при работе фирмы затруднениями. Фактически, данный платежный инструмент является важным дополнением к основному счету компании, позволяя устанавливать определенные лимиты и распоряжаться деньгами более эффективно.

Функционал и удобство

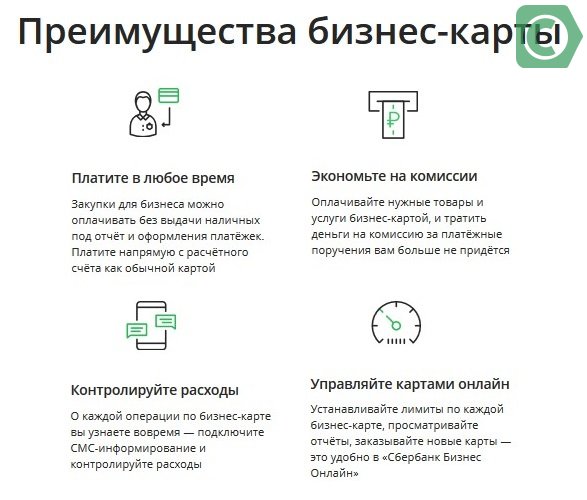

Основные функции бизнес-карты от Сбербанка:

- Приобретение товаров без дополнительной комиссии. Покупать многие товары путем составления договоров и безналичных переводов со счета компании далеко не всегда удобно. Упростить данную процедуру можно при помощи бизнес-карты. С ее помощью можно просто купить нужную продукцию точно так же, как это смог бы сделать обычный человек, без лишних телодвижений. Главное – не забыть получить чек, для отчетности.

- Делегирование части функций сотрудникам. Бизнес-карт у фирмы может быть значительно больше одной. На практике, обычно одна, без всяких лимитов и ограничений, находится у собственника. И еще несколько, уже с четко определенным пределом средств, выдается другим сотрудникам, ответственным, например, за расчеты с контрагентами, закупку товара, материалов и так далее.

- Удобный и простой контроль. Каждая бизнес карта привязана к одному и тому же счету, просто имеет разный лимит. Как следствие, все они отображаются в интернет банке. Бухгалтерия и руководство фирмы в любой момент может проконтролировать, как именно и на что тратятся деньги, а также сколько еще осталось лимита у пользователя карты.

- Бесконтактные платежи. Это мелкий, но очень удобный фактор, ведь платить, не вставляя карту в терминал намного быстрее и проще. Помимо всего прочего, карту можно привязать кApplePayи аналогам, после чего ею можно будет расплачиваться посредством мобильных устройств.

- Польза для бухгалтерии. Очень часто бухгалтерия обязана иметь дело с наличными, когда нужно заплатить, например, за бензин, выдать командировочные и так далее. Все это требует дополнительного контроля, отчетности и создает немало проблем. При помощи бизнес-карты проведение всех операций станет значительно проще и быстрее.

Условия получения и использования

Получить карту очень просто. Для этого у предприятия уже должен быть счет в банке. Останется только написать соответствующее заявление и оплатить новое платежное средство. Далее руководитель или уполномоченное им лицо уже самостоятельно решает, кто и какую карту получит, размер лимита на каждом отдельном платежном средстве и так далее.

Как пользоваться бизнес картой Сбербанка для ИП и юрлиц расскажут менеджеры банка. Но фактически, никакой разницы между обычной карточкой физлица и бизнес картой нет.

Разве что ее нельзя использовать для решения личных вопросов или совершения несанкционированных руководством покупок.

Как получить бизнес карту Сбербанка

Получить бизнес-карту Сбербанка можно в отделении этой финансовой организации после составления соответствующей заявки. Кроме того, при желании, карту могут привести прямо на фирму сотрудники банка.

Что потребуется

Для получения бизнес карты необходимо подготовить следующие документы:

- Свидетельство на регистрацию фирмы или ИП.

- Паспорт руководителя или доверенного лица.

- Доверенность (если актуально).

- Договор на расчетный счет, открытый в Сбербанке (его можно заключить сразу же, при получении карты, но все расчеты придется переводить в эту финансовую организацию, так как в противном случае от карты не будет никакого толку, на ней просто не будет денег).

- Заявление на открытие бизнес карты или карт.

В отличие от зарплатных проектов, никаких документов на тех лиц, которые будут в дальнейшем пользоваться бизнес картами не требуется. Решение о том, кому их выдавать принимает руководство компании, и оно же несет ответственность в том случае, если средства с карты были потрачены без санкции.

Пошаговые действия

Что нужно делать, чтобы открыть карту такого типа:

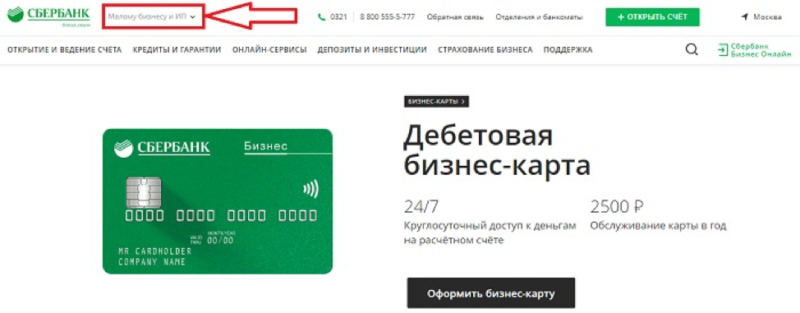

- Перейти на официальный сайт Сбербанка.

- Зайти в раздел «Малому бизнесу и ИП»:

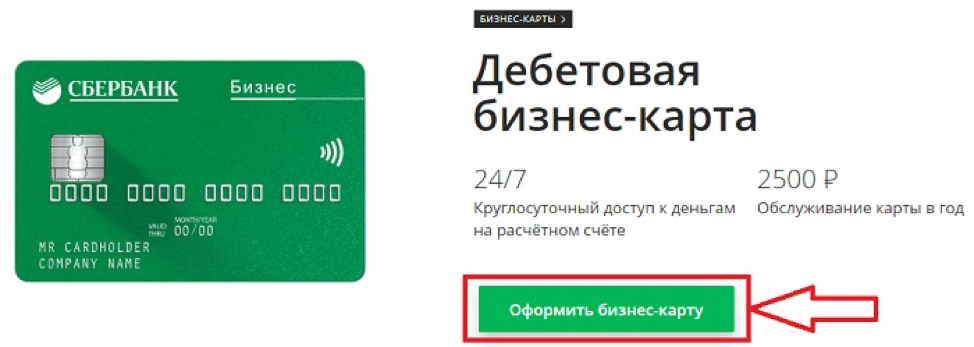

- Во вкладке «Открытие и ведение счета» найти пункт «Бизнес карты» и перейти:

- В открывшемся окне нажать на кнопку «Оформить бизнес-карту».

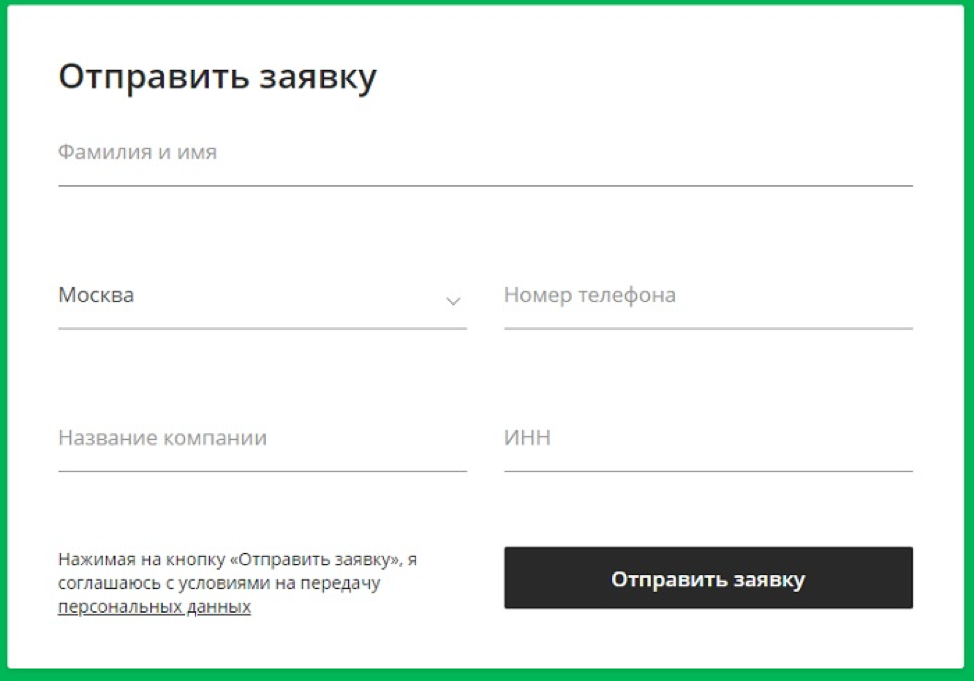

- Заполнить предложенную форму и отправить заявку. Можно составить эту заявку и лично посетив отделение банка. Следует учитывать, что все перечисленное выше актуально только в том случае, если клиент уже имеет счет в банке. В противном случае его предварительно придется открыть.

- Дождаться готовности платежного средства (об этом банк предупредит клиента).

- Забрать карты в структурном подразделении или заказать их доставку прямо на предприятие.

- Подписать договор на обслуживание и забрать платежные средства.

- Активировать карты и начать ими пользоваться.

Активация бизнес карты

Активировать данное платежное средство можно точно так же, как и обычную карту для физлица. Для этого можно воспользоваться следующими способами:

- Подойти к любому ближайшему банкомату или терминалу Сбербанка и проверить счет.

- Зайти в личный кабинет и проверить счет в нем.

- Попросить менеджера в отделении банка активировать платежное средство.

- Позвонить на горячую линию по телефону 8-800-55-55-777 и попросить специалиста службы поддержки активировать карту.

Как снимать наличные и пополнять карту

Пополнять карту каким-то специальным образом не требуется. Она напрямую привязана к определенному счету компании, который пополняется по стандартной процедуре. Однако, если нужно при помощи бизнес карты пополнить счет компании, то за это снимается комиссия в размере 0,2% от суммы. Например, у клиента есть карта и он лично посещает отделение с целью внести на счет карты (на счет компании) сумму в размере 100 тысяч рублей.

При таких условиях комиссия за подобную операцию составит всего 200 рублей.

Комиссия бизнес карты Сбербанка за снятие наличных:

- Через кассу Сбербанка, банкомат или терминал: 2,5% от суммы, но не менее 400 рублей за каждую операцию по выдаче средств.

- Снятие через дочерние банки Сбербанка: 3% от суммы, но не менее 300 рублей.

- Срочная выдача: дополнительная комиссия в 6000 рублей.

Переводы с карты и на карту

Перевод между бизнес-картами или на счет физлиц не предусмотрен, однако если планируется именно оплата за какой-то товар или услугу, то эта операция совершается без дополнительной комиссии (бесплатно). Сама безналичная оплата совершается по стандартной схеме, при помощи обычного терминала или иным аналогичным образом (например, при оплате покупок через интернет).

Баланс и выписки по бизнес карте

Для того, чтобы полноценно контролировать расходы каждой бизнес карты бывает недостаточно одной лишь информации в интернет банке. Нередко требуются официальные документы от банка (выписка). Получить ее можно посредством подачи обычной заявки в банке. Это платная услуга:

- Получить данные о последних 10 операциях по карте через банкомат: 15 рублей за каждый подобный запрос.

- Получение информации о последних 10 операциях через «Сбербанк Онлайн»: бесплатно.

- Получение официальной выписки из банка: 150 рублей за каждый запрос. В отличие от всех предыдущих вариантов, это будет оформленный по всем правилам документ. Также клиент может выбирать произвольно, за какой срок оформить выписку.

Помимо всего прочего, клиент может подключить услугу СМС информирования об операциях, что также позволяет отслеживать их в режиме реального времени. Данная услуга стоит 60 рублей в месяц для каждой отдельной бизнес-карты.

Лимиты и ограничения

Руководитель фирмы может в произвольном порядке устанавливать определенные лимиты на каждую отдельную бизнес карту. Он сам выбирает, какую сумму пользователь платежного средства сможет потратить, например, в течение месяца. Кроме этого нужно учитывать еще и общий лимит, единый для любой из карт:

- Снятие в сутки: не более 170 тысяч рублей.

- Снятие в месяц: не более 5 миллионов рублей.

Дополнительные ограничения и лимиты не предусмотрены. Таким образом, например, если руководитель предприятия устанавливает для своего сотрудника-пользователя бизнес-карты месячный лимит на командировочные расходы в размере 200 тысяч рублей, то за 1 день этот человек не сможет снять со счета более 170 тысяч рублей.

Остаток суммы он может получить только на следующий день.

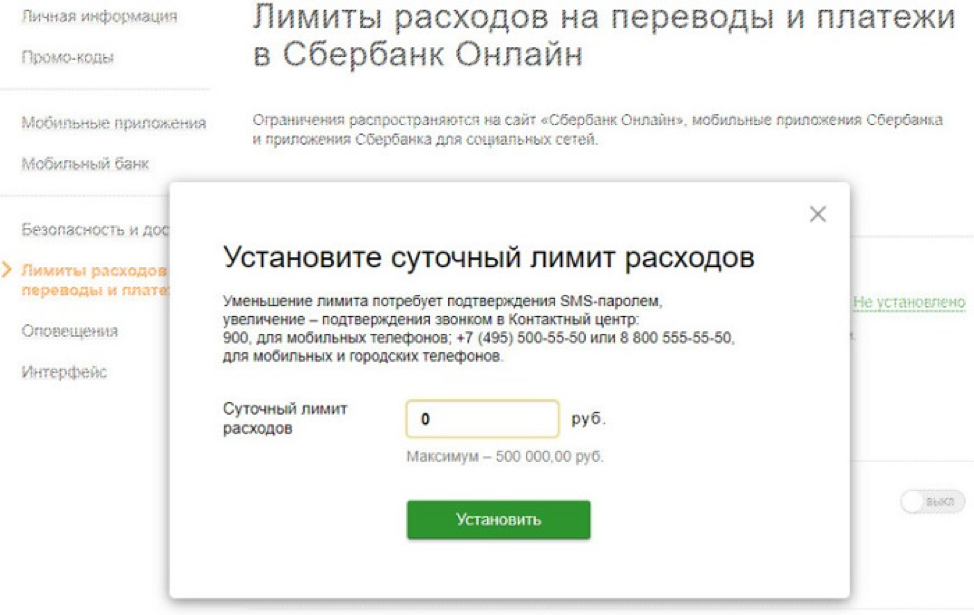

Как установить лимит

Самый простой способ установить лимит – зайти в «Сбербанк Онлайн» и выбрав соответствующую карту, установить ограничение в определенной сумме. Второй вариант – обратиться в отделение Сбербанка и попросить менеджера установить этот лимит вместо клиента.

Система страхования

Бизнес-карта, как и любое другое платежное средство, может быть застраховано от различных проблем и мошенничества. Страховка обеспечивает круглосуточную защиту, а оформляется всего за 15 минут, однако это тоже платная услуга:

| Стоимость страхования | Застрахованная сумма |

| 700,00 рублей/год | 20 000,00 рублей |

| 1 000,00 рублей/год | 50 000,00 рублей |

| 1 300,00 рублей/год | 100 000,00 рублей |

| 2 000,00 рублей/год | 200 000,00 рублей |

| 5 000,00 рублей/год | 500 000,00 рублей |

| 8 000,00 рублей/год | 1 000 000,00 рублей |

Таким образом, максимальная застрахованная сумма, подлежащая возврату, составляет ровно 1 миллион рублей. Например, если мошенник получил каким-то образом доступ к карте и потратил 1 миллион, то эту сумму компенсирует банка. Но если мошенник потратил больше, возврату подлежит все равно только 1 миллион рублей.

Чтобы получить страховой полис, необходимо:

- Выбрать подходящий вариант (застрахованную сумму).

- Оставить заявку на страхование через сайт банка или лично, в отделении.

- Прочитать и подписать страховой договор.

- Оплатить стоимость страхового полиса.

Страховка вступает в силу начиная с 15 числа текущего или следующего месяца. Действовать она будет в течение 12 месяцев.

Под страховыми случаями понимают:

- Кражу наличных средств, ранее снятых с карты.

- Утерю карты.

- Несанкционированное списание денег с карты.

Блокировка и закрытие карты

Если карта была утеряна, ее немедленно нужно заблокировать. Это можно сделать несколькими способами:

- Зайти в личный кабинет «Сбербанк Онлайн» и выбрать нужное платежное средство. Среди предложенных действий с картой будет и блокировка.

- Посетить любое отделение банка и оставить заявление на блокировку карты.

- Позвонить на горячую линию, пройти процедуру идентификации личности и попросить заблокировать карту.

Обычно выбирают самый последний способ, так как он самый быстрый и простой.

Особенно это актуально в том случае, если есть подозрение на кражу карты, ведь из-за задержки мошенник/вор может успеть потратить некую часть суммы.

Если же платежное средство больше не нужно, его можно с легкостью закрыть. Для этого достаточно лично посетить отделение банка, оставить заявление на закрытие счета и отдать менеджеру банка карту. Рекомендуется запросить встречный документ, подтверждающий тот факт, что карта действительно была передана менеджеру и будет деактивирована.

Преимущества и недостатки

У бизнес-карты множество преимуществ, о которых достаточно детально было рассказано выше: удобство, простота, высокая скорость расчетов и так далее. Из недостатков можно отметить только тот факт, что при снятии денег наличными списывается небольшая комиссия.

Что предлагают конкуренты

Практически у всех конкурентов Сбербанка есть свои варианты бизнес-карт, которые во многом работают абсолютно аналогично тому, как это было рассказано выше. Однако нужно учитывать один очень важный плюс работы именно со Сбербанком: очень развитая сеть отделений, банкоматов и терминалов. Фактически, владелец бизнес-карты от Сбербанка сможет без проблем найти банкомат, терминал или структурное подразделение банка практически в любом населенном пункте, кроме совсем небольших деревень (и то – не всех). Есть и еще один важный фактор: бизнес-карта Сбербанка не требует платы за обслуживание в первый месяц использования. Этот срок дается на то, чтобы клиент смог определиться, нужна ли ему карта и готов ли он за нее в дальнейшем платить. Большинство конкурентов требует оплату сразу.

Часто задаваемые вопросы

Перечень самых популярных вопросов, связанных с бизнес-картами:

Сколько может быть бизнес-карт, привязанных к одному счету компании?

Неограниченное количество. Клиент сам решает, сколько платежных средств ему нужно для комфортной работы.

Можно ли пользоваться бизнес-картой за границей?

Да, без ограничений, как и любой другой картой Сбербанка.

Есть ли какие-то специальные предложения для пользователей бизнес-карт?

Да, действуют специальные предложения партнеров банка, помогающие экономить.

Что будет, если я буду оплачивать с бизнес-карты личные покупки?

От банка никакие штрафные санкции не предусмотрены, так как отследить этот момент невозможно. Но перед руководством фирмы придется отчитываться.

Вывод

Бизнес-карта – это очень удобный, простой и доступный всем платежный инструмент, значительно повышающий эффективность расчетов и упрощающий работу бухгалтерии.

Особенности корпоративной карты

Развитие бизнеса ИП ведет к найму новых сотрудников, работающих в рамках трудового договора. Чтобы организовать быструю выдачу средств на потребности бизнеса, индивидуальные предприниматели выпускают пластик. На выбор клиентам предлагается оформление дебетовой или кредитной карточки. Первый вариант ограничен средствами на расчетном счету предпринимателя. Вторая разновидность карточек предполагает выделение кредитной линии, в пределах которой уполномоченные сотрудники вправе расходовать средства.

Преимуществом перехода на работу по карте служит возможность пользоваться деньгами организации в любое время суток, с правом дистанционного управления руководителем бизнеса расходованием средств через онлайн-кабинет бизнес-приложения.

Эмиссия организуется с поддержкой международных систем Виза или Мастеркард, что делает ее востребованной в организациях, где часто ездят в служебные командировки за границу.

При использовании пластика есть важная особенность – перевести деньги на личную карту сотрудник напрямую не сможет. Для этого потребуется перекинуть денежные средства на счет фирмы, а затем перечислить с него по реквизитам личной карты.

Такой способ взаимодействия предполагает необходимость согласования транзакции с руководством, имеющим доступ к аккаунту интернет-приложения банка.

Эмиссия корпоративного пластика открывает широкий перечень полномочий при использовании средств ИП:

- совершение платежей по выставленным поставщиками счетам, с покупкой необходимых материалов, товаров, комплектующих, в которых нуждается бизнес;

- безналичные перечисления в адрес контрагентов организации;

- оплата хознужд, проведение обязательных платежей предприятия;

- передача сотрудникам финансовых средств для служебных командировок, оплата представительских;

- снятие доверенными лицами наличных на нужды предприятия или организацию исполнения должностных обязанностей.

Снимая средства в пределах указанных эмитентов лимитов, пользователь карточки может делать это бесплатно.

Корпоративная карточка позволяет использовать функционал интернет-банкинга для предпринимателей. Чтобы организовать эффективную схему финансирования в интересах бизнеса, часто корпоративная карта выпускается сразу, при подписании договора на рассчетно-кассовое обслуживание и работу с расчетным счетом.

Условия получения карты

Просто так выпустить карточку для бизнес-нужд не получится. Услуга доступна новым или действующим клиентам Сбербанка. Иными словами, условием эмиссии станет подключение РКО и наличие счета у предпринимателя, зарегистрированного в системе Сбербанк-Онлайн. По этой причине при попытке заказать пластик владельца бизнеса перенаправят на страницу авторизации.

Услуга оформления доступна в дистанционном режиме из личного кабинета пользователя бизнес-приложения, что требует предварительного оформления расчетного счета и РКО через банк. Сразу после завершения регистрации в системе, подается заявка на выпуск с указанием важной информации:

- типа карточки;

- количества необходимого для нужд предприятия пластика;

- сведений о лицах, имеющих доступ к использованию средств с карты;

- лимиты для каждого пластикового продукта.

После того, как карточки будут готовы, на почту пользователя пришлют оповещение с приглашением нанести визит в отделение, где организовано РКО бизнеса предпринимателя.

Как оформить бизнес карту в Сбербанке

Чтобы воспользоваться корпоративной картой Сбербанка, предстоит зарегистрироваться в личном кабинете. При возникновении проблем с регистрацией и неясностей, предприниматель может обратиться в офис банка, получить необходимую консультацию и оставить заявку на выпуск.

Если принято решение отправить онлайн-запрос на эмиссию карточки ИП, действуют в следующей последовательности:

- Авторизоваться в кабинете Сбербанка.

- Перейти в раздел формирования счета и нажать на выбор действий со счетом.

- Выбирают ссылку с привязкой счета к бизнес-карте.

- После этого активируется раздел с бизнес-картами из раздела с продуктами и услугами банка.

- Далее предстоит внести сведения о держателях бизнес-карты. Это потребуется для наделения полномочиями использования корпоративной карточки конкретными лицами. Предприниматель или его уполномоченное лицо переходит в раздел с информацией о держателях карт и нажимает ссылку добавления и заполнения анкеты.

Для передачи полномочий работать с пластиком предстоит заполнить анкетные данные человека:

- ФИО и информацию об имени и фамилии, которую нанесут на лицевую сторону карточки.

- Пол, информация о рождении.

- Сведения о гражданстве.

- Прописка, место жительства.

После внесения всех необходимых данных появляется предложение выпустить корпоративную карточку. Подобное распоряжение предприниматель вправе выполнить в любой момент после открытия счета и подключения РКО.

Выбор граждан, получающих доступ к карточному счету, открывает возможность подготовки заявления в банк с просьбой оформить корпоративную карточку.

Чтобы передать распоряжение, пользователю онлайн-кабинета потребуется ЭЦП (электронная подпись), после чего документ направляется на обработку в банк.

Следить за рассмотрением заявки несложно. Через личный доступ бизнес-приложения открывают раздел с заявлениями, и проверяют текущий статус обработки распоряжения клиента.

Местом выдачи пластика станет – отделение, где оформлено РКО предпринимателя. Все, что остается сделать, это явиться в отделение и активировать пластик. Выдача конверта с пинкодом происходит одновременно с передачей пластиковой карточки.

Лимиты

Перед началом пользования, стоит изучить ограничения, установленные эмитентом:

- зачисление на расчетный счет за сутки не более 100 тысяч рублей;

- снятие наличных – не выше 170 тысяч рублей в течение суток;

- получение наличности в месяц ограничено 5 миллионами рублей.

Условиями сотрудничества эмитент устанавливает максимальный лимит, выше которого распоряжения по карте не исполняются.

При желании, собственник бизнеса вправе настроить лимиты самостоятельно, исходя из индивидуальных потребностей по каждому из сотрудников, уполномоченных совершать операции по карте. Лимиты меняют по онлайн-заявлению от владельца аккаунта.

Снятие наличных с карты

Если потребовалось снятие наличности с бизнес-карточки, следует быть готовым к взиманию комиссии. Хотя обналичивание не происходит бесплатно, предложенный в рамках корпоративного пластика тариф будет выгоднее чековой книжки.

Работа с наличностью осуществляется с применением следующих тарифов (условия, утвержденные с 14 января 2019 года):

- Выдача средств с помощью терминалов и банкоматов Сбербанка в зависимости от типа выпущенной карты бесплатно или с взиманием 1%-ной комиссии.

- В кассах других банков — 1-3%, но не менее 150-300 рублей за операцию. Дополнительно стороннее финансовое учреждение вправе устанавливать дополнительные комиссии.

- При выдаче средств в чужих банкоматах взимают 1-3% от суммы, но не менее 90 рублей.

- Если организуется экстренное снятие средств с помощью международной платежной системы единоразовая плата составит 6 тысяч рублей.

Чтобы узнать точные правила работы по карте, рекомендуется изучить страницу с тарифами обслуживания счета на сайте Сбербанка, выбрав нужный тариф. Не стоит забывать, что особенно выгодно предпринимателям расходовать средства безналичным способом. В таком случае, комиссия не взимается.

Как активировать бизнес карту сбербанка

Чтобы начать работать с корпоративным пластиком, предстоит предпринять действия по его активации. В зависимости от обстоятельств и потребностей предпринимателя, активировать карту можно одним из следующих способов:

- Если отсутствует острая потребность в экстренном использовании пластика, стоит дождаться автоматической активации, которая происходит в течение 24 часов после выдачи готовой карточки.

- Если поблизости есть банкомат Сбербанка или терминал, активация происходит путем отправки запроса о балансе. Нужно лишь вставить карточку в картоприемник, ввести пинкод и выбрать в меню функцию баланса. Вместо запроса баланса можно выполнить любое другое распоряжение по карте через терминал.

- Иногда условия не позволяют активировать продукт через банкомат. Тогда клиент обращается к менеджеру отделения и просит выполнить процедуру сразу при получении.

Стоит помнить, что любые финансовые операции по карте требуют наличия на счету определенного количества средств, поэтому перед началом работы следует выполнить пополнение счета. Контролировать состояние карточного баланса проще всего через дистанционный доступ к Сбербанк Онлайн.

Тарифы карты

Удобный корпоративный пластик предполагает подключение к одному из доступных тарифных планов. Ежегодный платеж по карте составляет 2,5 тысяч рублей или по 250 рублей ежемесячно. Чтобы получать оперативное оповещение о приходно-расходных операциях, клиент подключает смс-информирование с ежемесячной платой в 60 рублей.

В зависимости от потребностей бизнеса, индивидуальный предприниматель подключается к следующим тарифам:

- «Лёгкий старт» предназначен для начинающих бизнесменов, которым важна каждая вложенная копейка. Банк не взимает плату за обслуживание. Вместо этого банк взимает комиссии за исполнение операций: обналичивание с расчетного счета – 3%, пополнение – 0,15%. Операции в адрес физлиц ограничены 150 тысячами рублей. Первые три операции в пользу юрлиц выполняются бесплатно, а далее Сбербанк возьмет по 100 рублей за каждое новое финансовое распоряжение.

- «Удачный сезон» в рамках тарифа заложены потребности предпринимателей, чья деятельность имеет выраженную сезонность. Оформление сотрудничества предполагает уплату 490 рублей с возможностью совершения 5 платежей без взимания комиссии. Отчисления в пользу физлиц не превышают 150 тысяч рублей в рамках оплаченного тарифа, а бесплатное пополнение ограничено 50 тысячами рублей.

- «Хорошая выручка» — тариф для тех, кто нуждается в постоянном пополнении расчетного счета, например, при ведении предпринимательской деятельности в розничной торговле. Плата по тарифу составляет 990 рублей, с правом бесплатного пополнения в пределах 100 тысяч рублей. Банк обеспечит бесплатное исполнение 10 финансовых операций в течение месяца.

- «Активные расчёты» поможет эффективно управлять бизнесом, предусматривающим множество операций по счету. Тариф стоит 2490 рублей, в которые входит бесплатное выполнение 50 финансовых распоряжений предпринимателя.

- Максимум свободы дает тариф «Большие возможности» с оплатой 8,6 тысяч рублей. По тарифу предусмотрено бесплатное исполнение денежных переводов физлицу на сумму до 300 тысяч рублей и обналичивание суммы до полумиллиона рублей. Сбербанк выполнит 100 финансовых распоряжений клиента в рамках оплаченного тарифа.

Выбор тарифа напрямую связан с уровнем финансовой активности по расчетному счету предпринимателя, однако вне тарифа обслуживания ИП по карте установлены дополнительные платные услуги:

- Запрос последних 10 операций через банкомат – 15 рублей за каждую выписку (аналогичная услуга через Сбербанк Онлайн производится бесплатно).

- Информация от банка-эквайера по операциям с корпоративной карточкой – 150 рублей.

- Остаток на карточном счету через устройства других эмитентов – 15 рублей за запрос.

Как закрыть карту

Намереваясь заблокировать и закрыть карточку, владельцу бизнеса предстоит выполнить стандартную процедуру, как и при управлении другими разновидностями платежного пластика Сбербанка.

Блокировка происходит по телефону или из личного кабинета. Если клиент находится в отделении, аналогичные действия выполнит менеджер отделения.

Отказ от карточки предполагает закрытие карточного счета на основании поданного клиентом заявления. Если нет возможности явиться в банк сразу, заявка подается из личного кабинета.

Необходимо помнить, что на рассмотрение и обработку заявки у банка уходит некоторое время, после чего клиент приглашается в отделение и получает документы, подтверждающие окончательное закрытие.

Что такое бизнес карта Сбербанка?

Как оформить бизнес карту для ИП?

Возможности бизнес карты Сбербанк

Как перевести деньги с бизнес карты?

Снятие наличных с бизнес карты Сбербанка

Тарифы и условия обслуживания

Кэшбэк бизнес карты Сбербанк

Установка лимита для корпоративной карты

Расскажем, какие шаги нужно сделать, чтобы стать обладателем корпоративной карты, предоставляющей максимум преимуществ владельцу бизнеса и его сотрудникам.

Что такое бизнес карта Сбербанка?

Корпоративная бизнес карта вне зависимости от того, какие средства на ней находятся — собственные держателя или заемные в банке, позволяет прежде всего:

- иметь постоянно доступ к деньгам;

- производить безналичные расчеты без взимания комиссий;

- оплачивать командировочные, хозяйственные и представительские расходы;

- расплачиваться с поставщиками;

- осуществлять контроль операций и формировать отчетность с использованием дистанционных каналов;

- зарабатывать на покупках.

Получив корпоративную карту от Сбербанка можно не зависеть от режима работы кредитных учреждений и собственной бухгалтерии. Приобретать товары можно в стационарных торговых точках и интернет-магазинах по всему миру в любой валюте.

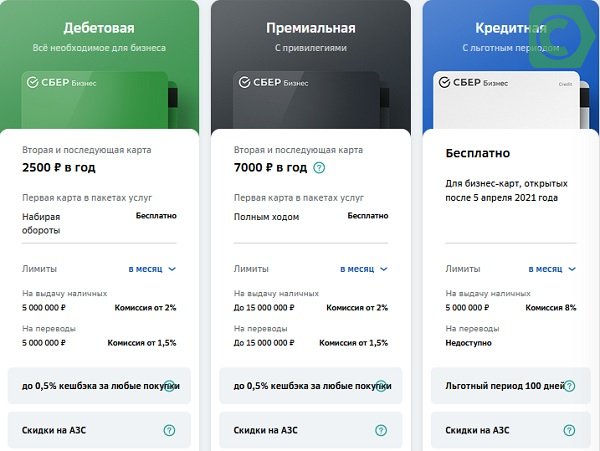

Сбербанк предлагает бизнес карту дебетовую и кредитную разных форматов. Особенности (плюсы и минусы) расчетных продуктов отражены в таблице:

|

Условия |

Дебетовая бизнес-карта |

Кредитная бизнес-карта |

Премиальная Visa Platinum Business |

Премиальная Mastercard Preferred |

Моментальная бизнес-карта |

Цифровая бизнес-карта |

|

Доступ к деньгам на расчетном счете |

В режиме 24/7 |

|||||

|

Стоимость ежегодного обслуживания (руб.) |

2500 |

2500 |

7000 |

7000 |

0 |

1000 |

|

Лимит бизнес-карт |

Без ограничения |

Максимум 5 карт к одному счету |

Не более 2 карт к одному счету: Visa и Mastercard |

|||

|

Лимит выдачи наличных (сутки) |

170000 рублей |

500000 рублей |

50000 рублей |

Не предусмотрено |

||

|

3000 долл. США |

||||||

|

2600 евро |

||||||

|

Лимит выдачи (месяц) |

5000000 рублей |

15000000 рублей |

500000 рублей |

|||

|

Комиссия за выдачу наличных в пределах лимита |

0 |

7 процентов от суммы снятия, минимум 300 рублей |

0 |

0 |

0 |

|

|

Лимит на внесение наличных |

Без ограничений |

|||||

|

Мобильный банк в месяц |

60 рублей |

60 рублей |

Бесплатно |

Бесплатно |

60 рублей |

60 рублей |

|

Возможность оплаты покупок в интернете |

Для оплаты в интернете потребуется: • ввести номер карты, срок действия, код безопасности; • подключить мобильный СМС-банк от Сбербанка |

|||||

|

Дополнительные привилегии |

Минимальные расходы |

Кредитный лимит до 1000000 рублей |

Бесплатное посещение бизнес-зала. Плата за посещение гостя списывается со счета бизнес-карты |

Мгновенный выпуск и бесплатное обслуживание |

Карта без пластика с полноценным функционалом |

Как оформить бизнес карту для ИП?

Руководитель или официально уполномоченное лицо может выбрать способ подачи заявки на выпуск бизнес-карты Сбербанка:

- обратиться к менеджеру в отделение банка, с которым заключен договор расчетно-кассового обслуживания;

- заполнить форму заявки, находящуюся в свободном доступе на официальном сайте sberbank.ru;

- оформить карту через дистанционный автоматизированный сервис “Сбербанк Бизнес Онлайн”.

В заявке требуется указать минимальное количество данных:

- фамилию и имя контактного лица;

- адрес местонахождения организации;

- номер телефона для связи;

- официальное название компании;

- индивидуальный номер налогоплательщика.

Обязательно нужно познакомиться с условиями на передачу персональных данных и предоставить согласие. В любой момент согласие может быть отозвано путем отправки письменного уведомления.

Чтобы получить кредитную бизнес карту индивидуальному предпринимателю, необходимо соответствовать определенным требованиям:

- Осуществлять предпринимательскую деятельность в течение не менее, чем 12-месячного срока.

- Получать за календарный год от реализованных товаров и услуг сумму не более 400 миллионов рублей.

- Не иметь на момент подачи заявки на оформление ограничений со стороны налоговой инспекции.

Как пользоваться картой?

После того, как карта будет получена в отделении банка лично руководителем по паспорту или бухгалтером, которому выдана нотариально заверенная доверенность. Требуется:

- Пополнить баланс карты.

- Произвести активацию пластика:

- через сотрудника банка;

- путем выполнения запроса на операцию в автоматизированном терминале.

Но можно подождать сутки, чтобы карта для ведения бизнеса была активирована автоматически.

По большому счету, использование бизнес-карты не многим отличается от привычной процедуры обращения с платежными картами:

- Управление деньгами и операциями через сервис интернет-банкинга “Сбербанк Бизнес Онлайн” осуществляется уполномоченными лицами посредством ввода логина и пароля. Документальным подтверждением расходов считаются:

- чек, выданный кассиром или терминалом;

- накладная на приобретенные товарно-материальные ценности.

- Снять деньги в пределах установленного лимита можно, как и с любой другой карты Сбербанка, в:

- кассе отделения при предъявлении паспорта;

- банкомате при наличии карты и вводе PIN-кода.

Стоит учитывать, что при обналичивании денег с карты, будет взиматься комиссионный сбор. Но процент будет существенно ниже, чем при использовании чековой книжки, позволяющей снимать требуемую сумму со счета.

- Пополнение баланса:

- наличными может производиться через банкомат или кассу Сбербанка. Никаких ограничений по суммам пополнения не существует;

- безналичным переводом с расчетного счета компании через личный кабинет “Сбербанк Бизнес Онлайн”.

Важно понимать, что в системе дистанционного сервиса для юридических лиц и предпринимателей перевести деньги только по номеру карты или мобильного телефона не получится — все поля платежного поручения потребуется заполнить и подписать электронной подписью.

Возможности бизнес карты Сбербанк

Корпоративная карта, эмитированная Сбербанком, действительно удобный платежный инструмент:

- Пользоваться ее ресурсом вправе руководитель и сотрудники в любое время, вне зависимости от собственного местонахождения в момент оплаты.

- Оплата будет производиться без необходимости обращения в бухгалтерию.

- Предоставляется возможность регулировать траты, путем установки необходимых лимитов.

- Использовать бизнес-карту можно для оплаты любых расходов начиная с приобретения канцелярских товаров и оплаты командировочных расходов, заканчивая покупкой дорогостоящего оборудования и организацией официальных приемов.

- Пользоваться картой за границей, производя оплату и снимая наличные.

- Производить бесконтактную оплату с мобильного телефона даже при отсутствии физического носителя, используя мобильное приложение или сервисы электронных платежей Pay.

Использование бизнес-карты делает бухгалтерский учет более прозрачным, предотвращает возможность лишнего расхода против запланированного, исключает постоянный контроль за целевым использованием денег. Рассчитываясь с контрагентами с помощью бизнес-карты, не нужно оплачивать услуги банку, так как это происходит при безналичных расчетах.

Бизнес-карта дает возможность совершать покупки, бронировать гостиницы, оплачивать заказы в ресторанах, не нуждаясь в наличных деньгах. Можно даже обходится без самого носителя, а производить оплату с мобильного телефона.

При заграничных командировках не нужно будет тратить время на поиск обменника, так как деньги на карте будут автоматически конвертироваться по выгодному курсу в валюту страны местонахождения.

Сбербанк предлагает широкий выбор бизнес-продуктов от экономичного с бесплатным обслуживанием до премиального с максимально привлекательными условиями.

Как перевести деньги с бизнес карты?

Осуществить перевод денег в рамках перераспределения лимита средств, с баланса одной бизнес-карты на баланс другой бизнес-карты принадлежащих одному предприятию, через интернет-банкинг просто:

- Заходите в личный кабинет системы “Клиент Банк юридических лиц”.

- Переводите деньги с дебетового счета на расчетный.

- Пополняете баланс бизнес-карты с расчетного счета.

Возможно перевести деньги, выделенные на хозяйственные расходы, обратно с корпоративной карты на расчетный счет.

Недоступны операции перевода с бизнес-карты:

- на личную карту руководителя или любого сотрудника;

- на бизнес-карту другой компании.

ИП вправе совершать бесплатно переводы денег на счета, принадлежащие физическим лицам, в размере не превышающим 150000 рублей в месяц. С юридического лица за подобную операцию взимается комиссия в размере 0,5 процента.

Снятие наличных с бизнес карты Сбербанка

Выдача наличных денег, снятых со счетов организации по бизнес-карте, может осуществляться в кассе Сбербанка, а также через банкомат или терминал. В пределах 170 тысяч рублей/3 тысяч американских долларов/2,6 тысячи евро в сутки и 5 миллионов ежемесячно с карт:

- дебетовых — бесплатно;

- кредитных — со взиманием платы за обслуживание в размере 7 процентов, минимум 300 рублей.

Если за пределами РФ возникнет необходимость экстренно снять наличные деньги при потере или поломке корпоративной карты, то действовать необходимо следующим образом:

- обратиться в Сбербанк по телефонной и факсовой связи;

- получить деньги;

- заплатить комиссию в размере 6000 рублей.

Экстренная выдача наличных средств международной платежной системы возможна при балансе не менее 5000 американских долларов.

Тарифы и условия обслуживания

Начнем с того, что Сбербанк открывает и ведет бизнес-счет кредитной бизнес-карты бесплатно. Для активации карты в валюте РФ нет необходимости вносить первоначальный взнос. Предусмотрен взнос в размере 100 долларов США/100 евро только по картам в иностранной валюте.

Годовое обслуживание составляет 2500 рублей. Плату допускается внести единовременным авансовым платежом или ежемесячно вносить по 250 рублей.

Предприятие может открывать неограниченное количество бизнес-карт, способствующих эффективной хозяйственно-финансовой деятельности.

Тарифы на услуги СМС-информирования по каждой бизнес-карте не превышают 60 рублей.

Кэшбэк бизнес карты Сбербанк

Держатели карт получают значительные привилегии:

- Подключение к программе “Бизнес-кешбэк” позволяет при использовании карты в привычном режиме получать бонусные баллы в размере:

- 0,5 процента на карты, ресурсом которых являются деньги предприятия;

- 1 процент на карты, ресурсом которых являются заемные в банке деньги.

При достижении 3000 баллов обменивать их аналогичное количество российских рублей.

- Присоединение к программе для профессиональных клиентов “Лента ПРО” позволяет:

- экономить до 9 процентов на закупках;

- обслуживаться оперативно на специальных кассах;

- получать дополнительные скидки.

- Получение дополнительных 10 процентов от суммы за пополнение баланса рекламного кабинета в социальной сети ВКонтакте с помощью карт Мастеркард-бизнес.

- Экономию на покупке топлива при использовании сервиса Яндекс. Навигатор.

- Участие в проекте от Gett предполагают скидку в 20 процентов на поездки в такси.

- Дополнительные скидки и специальные предложения от платежных систем Mastercard и Visa.

- Выгодные предложения в магазинах Duty Free н территории Международного аэропорта Шереметьево.

Установка лимита для корпоративной карты

Индивидуальный предприниматель или руководитель организации могут установить ограничения в суммах использования по каждой отдельной карте, основываясь на принципах необходимости и рациональности. Управлять ограничениями можно самостоятельно через сервис дистанционного обслуживания или подав заявку на изменение лимитов в отделение банка.

Установить или изменить расходные лимиты по корпоративной карте в онлайн-банкинге можно в любое удобное время. Требуется заполнить электронное заявление на изменение лимитов по конкретной карте, номер и имя держателя, которой следует указать в заявлении.

Уполномоченный представитель организации — клиента Сбербанка должен, учитывая максимальный размер ограничения, установленный Сбербанком, установить собственный лимит, связанный с:

- Получением наличных денег по карте:

- в месяц;

- в сутки.

- Совершением безналичных операций в торговых и сервисных сетях, по безналичным переводам:

- в месяц;

- в сутки.

- Общим лимитом на совершение любых операций по корпоративной карте ежемесячно.

Если руководитель организации не установит значение лимита, то держатель карты будет вправе использовать максимальные лимиты по бизнес карте:

- снимать с карты ежемесячно до 5 миллионов рублей;

- снимать с карты ежесуточно до 170 тысяч рублей.

Неоспоримо, что такой продукт, как бизнес карты — удобный, эффективный и выгодный расчетный инструмент, позволяющий получать высококлассный сервис, упростить расходы, экономить за счет специальных предложений. Важно не забывать устанавливать своевременно ограничения и блокировать карты уволенных сотрудников.

Как активировать карту Сбербанка? Подробное руководство

Главный банк страны предлагает населению самые разные виды карт. Давайте рассмотрим, как активировать карту Сбербанка Visa. Собственно, это можно сделать так же, как написано в предыдущем параграфе: получить пластик в банке, а затем подождать сутки, пока карту приведут в рабочее состояние. Но есть способы, позволяющие это сделать быстрее, то есть не тратить 24 часа на то, чтобы банк разрешил вам воспользоваться вашими собственными деньгами. Итак, вы можете провести операции онлайн. Для этого существуют специальные терминалы, банкоматы и другие устройства самообслуживания. Вам нужно вставить карту в приемник, следовать указаниям банкомата и совершить операцию, в ходе которой у вас запросят подтверждение ПИН-кода. Если вы его ввели правильно, первичная блокировка будет снята, и вы сможете в дальнейшем свободно пользоваться пластиком. Кстати, этот же способ будет ответом на другой вопрос — «как активировать зарплатную карту Сбербанка?» Правильное решение – в банкомате, терминале, либо ждать сутки, пока банк не сделает это за вас. Если у вас есть какие-либо вопросы о работе Сбербанка, а также вы хотите получить подробную информацию об оказываемых услугах, горячая линия банка — тел. 8-800-555-5550 — работает круглосуточно. Если вы находитесь в России, то звонок для вас будет бесплатным.

Как активировать карту Сбербанка

Клиенты Сбербанка России, становясь владельцами платежных карт, могут использовать их в удобный момент после оформления. Но, перед началом работы с банковской картой, необходимо ее активировать.

Когда нужна активация

После оформления клиентом Сбербанка кредитной или дебетовой карты, активация перед началом использования является обязательным условием. Производить операции без этой процедуры невозможно.

Активация предназначена для подтверждения факта, что кредитка находится на руках у клиента. Сделать это нужно в течение суток с момента подписания договора. Через 24 часа разблокировка произойдет автоматически, но с ограниченным набором доступных функций.

Виды карт Сбербанка

При обращении в банк, клиент может заказать выпуск карты следующих видов:

Золотая или кредитная карточка может быть, как Visa, так и MasterCard. Также Сбербанк России единственная на территории страны финансовая организация, которая выпускает платежные инструменты системы American Express. Процедура активации для большинства платежных инструментов не отличается.

5 способов первоначальной разблокировки

Суть активации заключается в совершении действия, для которого требуется введение пин-кода. После корректного введения защитного кода, карточка становится активной. Пин находится в конверте, который клиент получает вместе с договором на обслуживание. В дальнейшем его можно изменить.

Доступно несколько способов активации:

- в автоматическом режиме

- сервис Сбербанк Онлайн

- в банкомате или терминале самообслуживания

- USSD запрос с мобильного телефона (подходит не для всех типов карт)

- в кассе отделения банка

Автоматический режим

При активации банковской карты в автоматическом режиме через сутки после получения, ее возможности ограничиваются:

- получением средств на счет

- снятием денег через кассу банка

- оплатой покупок через интернет на сайтах магазинов

Через Сбербанк Онлайн

Через Сбербанк Онлайн

Сразу после получения карточки, клиент получает возможность зарегистрироваться в системе Сбербанк Онлайн и получить удаленный доступ к финансовым услугам банка:

- войдите в личный кабинет пользователя на сайте Сбербанк Онлайн при помощи полученного при регистрации логина и пароля

- в разделе Карты выберите тот платежный инструмент, которую нужно активировать

- выполните любое действие (например, обновите баланс)

Активация карты в банкомате или терминале

Этот способ является распространенным, поскольку он позволяет снять наличные сразу. Для этого выполнить следующие действия:

-

или терминал Сбербанка (активировать карту через АТМ других финансовых организаций нельзя)

- введите пин-код (как восстановить Пин-код, если забыл его)

- выполните любое действие (снимите средства, посмотрите баланс и т.д.)

При помощи мобильного телефона

Для активации банковской карточки Сбербанка при помощи USSD запроса:

Горящие товары с бесплатной доставкой

- введите запрос: *900*01#

- дождитесь сообщения с подтверждением

Такой способ доступен владельцам «золотых» и других типов премиальных карт.

Как Активировать Карту Сбербанка Казахстан — Регистрация и активация карт, кодов, чеков

В некоторых случаях пластиковая карточка выдается пользователю в запечатанном конверте. Тогда время активации ограничено только сроком ее действия. Обычно он составляет от 3 до 5 лет. Активация через оператора

Мнение эксперта

Васильева Марина, старший консультант

Если у вас возникнут вопросы, задавайте их мне!

Задать вопрос эксперту

Как активировать карту Сбербанка? (через банкомат, интернет, после перевыпуска)• Как Активировать Карту Сбербанка Через Сбербанк Онлайн Если не Получили на Руки|как Активировать Карту Сбербанка Через Сбербанк Онлайн на Телефоне до Получения|как Активировать Карту Через Сбербанк Онлайн После Перевыпуска не Получая Карту

Как активировать карту Сбербанка?

Содержание статьи:

- 1 Как активировать карту Сбербанка

- 1.1 Когда нужна активация

- 1.2 Виды карт Сбербанка

- 1.3 5 способов первоначальной разблокировки

- 1.4 Как Активировать Карту Сбербанка Казахстан — Регистрация и активация карт, кодов, чеков

- 1.5 Как активировать карту Сбербанка?

✂ Купон 250 руб на все товары Aliexpress

- Электроника

- Смартфоны и аксессуары

- Другие товары с доставкой за 3-10 дней…

Использование чековых книжек при проведении расчетных операций осталось в прошлом. У ИП и ООО появился более удобный платежный инструмент – бизнес-карта Сбербанка. Банк эмитирует ее в двух экземплярах – MasterCard Bussiness и Visa Bussiness.

Этот современный платежный инструмент позволяет быстро и удобно производить различные расчеты

Дебетовая бизнес карта Сбербанк – особенности

Карточка предназначена для оплаты любых расходов в бизнесе:

- авиа и ж/д билетов для командировок,

- бронирование мест в гостиницах,

- закупка канцтоваров,

- на заправках АЗС,

- для любых хозяйственных и представительских нужд компании.

Достоинства пластика заключаются в удобстве его использования:

- Карта является именной, оформляется руководителем на конкретного сотрудника.

- Пластик привязывается к р/с компании.

- Моментальное пополнение и снятие средств через банкомат.

- С его помощью предприниматель может совершать закупки, оплачивать их в режиме 24/7 без оформления платежных документов или выдачи сотрудникам наличных под отчет. Платежи проводятся без участия бухгалтерии. В отличие от безналичных платежей, расчеты с контрагентами по карточке проводятся бесплатно.

- Если прежде по платежным поручениям взималась комиссия, то по бизнес-картам Сбербанка комиссионный сбор не придется оплачивать, что существенно экономит деньги.

- Подключение услуги СМС-информирования позволяет отслеживать все операции по карточке и контролировать их. Сведения поступают в течение 20 мин.

- Управлять удобно через Сбербанк Бизнес Онлайн. В сервисе предусмотрен выпуск, перевыпуск новых карточек. Здесь же можно формировать отчеты по транзакциям, а также установить необходимые лимиты по пластикам, чтобы избежать неконтролируемых расходов. Размеры лимитов можно изменять в зависимости от насущных потребностей. Все это можно сделать без посещения офиса, где открыт р/с ИП или юридического лица.

- Карту можно подключить к Apple Pay, Google Pay, Samsung Pay.

- Ее можно использовать для покупок в интернете.

- Она удобна в загранкомандировках для снятия наличных и оплаты товаров, услуг в любой валюте.

- При оплате карточкой в командировках сотрудникам не нужно предоставлять авансовые отчеты в бухгалтерию о тратах.

Карточный продукт имеет ограничения по функционалу:

- Перевод средств с бизнес-карты на личную не осуществляется.

- Нельзя перевести деньги с личной карточки на бизнес-карточку по телефонному или карточному номеру.

- Карточка не применяется в качестве зарплатной.

Цель этих ограничений – проконтролировать расход средств с расчетного счета предприятия.

Дебетовая карта Tinkoff Black Оформить карту

от Тинькофф Банка

(до 6% на остаток)

с безопасной доставкой карты

Вам может быть интересно:

Тарифы

Стоимость годового обслуживания бизнес-карты Сбербанка составляет 2500 руб. или 250 руб. в месяц. При условии подключения к пакету услуг «Легкий старт» стоимость за первый год обслуживания не снимается.

Доступная ценовая политика рассчитана на небольших предпринимателей

Условия и тарифы следующие:

- суточный лимит по снятию наличных – 170 тыс. руб.;

- месячный лимит по выдаче наличных — 5 млн. руб.;

- пополнение баланса без ограничений (0,3% комиссии от внесенной суммы);

- комиссия при снятии денег — 1,4% от суммы;

- обналичивание в чужих банковских учреждениях — 3%;

- услуга СМС-информирования – 60 руб./мес.

Как оформить и активировать

Оформление карточки возможно двумя способами — в банковском отделении, где открыт р/с. или дистанционно через Сбербанк Бизнес Онлайн.

В заявлении на выпуск указывается наименование предприятия, номер счета, к которому будет прикреплен пластик, выбрать платежную систему. Отдельно заполняются сведения ФИО, личные данные, должность работника, на которого выпускается пластик. Важным моментов является установление индивидуального лимита. Банком предусмотрено 3 вида лимита:

- общий на месяц,

- на обналичивание в сутки,

- на безналичные расчеты в сутки.

Через несколько дней карточка будет выпущена. Если она заказывалась дистанционно, то ее статус можно проверить в Сбербанк Бизнес Онлайн. Доставка пластика получателю на дом или в офис не предусмотрена. Карточка и ПИН-конверт выдаются клиенту по месту обслуживания, в отделении. Активируется пластик в отделении с привлечением операциониста или самостоятельно через банкомат.

Переводы по бизнес-картам

Мгновенные переводы – одна из самых востребованных опций дебетовых карточек. С ноября 2019 года Сбербанк запускает подобный функционал и для бизнес-карт. Раньше, чтобы совершить поставщику оплату за услуги и товар, предприниматели вынуждены были тратить собственное время на оформление платежного поручения. А для пополнения расчетного счета нужно было обращаться в банковское отделение или снимать через платежный терминал с карточного счета наличные.

Теперь переводы между бизнес-картами стаи такими же доступными, как и аналогичные транзакции между обыкновенными дебетовыми карточками частных лиц. Перечисление и зачисление средств допустимо как на бизнес-карты, так и на карты физлиц. Перевод выполняется мгновенно: для этого достаточно знать карточный номер получателя.

Операция проводится через интернет-банк:

- после входа в личный кабинет пользователь выбирает карту списания;

- затем вводится номер карты адресата, прописывается сумма переводимых средств.

При транзакции с бизнес-карты комиссия составляет 1,5%, с карточки физлица -1 %. Услуга доступна в режиме 24/7.

Сбербанк только начал внедрение сервиса. В настоящее время он активирован только для клиентов с бизнес-картами, обслуживаемых в двух территориальных банках – Центрально-Черноземный, Поволжский. До конца этого года планируется запуск сервиса на всей территории РФ.

Акции для держателей бизнес-карт Сбербанка

В качестве бонуса платежные системы запустили ряд акций по своим карточным продуктам для малого бизнеса.

Снятие наличных с бизнес карты Сбербанка

Кредитная бизнес-карта предлагается Сбербанком малому бизнесу как вариант возобновляемой кредитной линии. Многое в этой карте работает так же, как и в кредитке «физика», но и особенностей хватает.

Как получить

Для получения кредитной бизнес-карты можно обратиться в офис, оставить заявку на сайте банка или подать заявку через интернет-банк «Сбербанк Бизнес Онлайн». После предоставления документов выпуск карты будет одобрен — или нет. В случае одобрения необходимо будет подписать кредитный договор. Точнее, речь идет о двух заявлениях — о присоединении к общим условиям кредитования по продукту «Кредитная бизнес-карта» и о присоединении к договору-конструктору / условиям открытия и обслуживания счета кредитной бизнес-карты клиента.

Причем подписать эти документы можно и в электронном виде в системе «Сбербанк Бизнес Онлайн». Потом клиент может получить карту.

Кредитный лимит карты, как указано на сайте банка, составляет до 1 млн рублей. Хотя он, конечно, может быть и меньше. В течение срока действия договора возможен пересмотр суммы лимита по инициативе банка.

Юридическое лицо — необязательно клиент Сбербанка — должно существовать не менее трех месяцев от даты регистрации, при этом его оборот не должен превышать 400 млн рублей в год, к нему не должно быть претензий со стороны налоговой службы.

Обслуживание

Стоимость годового обслуживания карты — 2 500 рублей, при закрытии карты раньше срока (к этому бизнесмены, кажется, склонны больше, чем рядовые «физики») деньги за обслуживание не возвращаются. Однако с 1 октября и до конца текущего года проходит акция, по условиям которой компаниям и ИП, заказавшим карту с кредитным лимитом от 100 тыс. рублей в этот период, предоставляется бесплатный первый год обслуживания.

Возможности

Если карта выдается индивидуальному предпринимателю (на ЕНВД, патентной системе налогообложения или УСН 6%), то документы, подтверждающие расходные операции, не требуются. Для других видов налогообложения ИП и организаций используются чеки, акты, накладные, а сотрудник организации после совершения трат должен оформить авансовый отчет (за исключением тех, кто имеет право распоряжаться средствами компании).

Один из наиболее часто задаваемых вопросов — «Могу ли я воспользоваться такой картой для личных расходов?». Можете, если вы индивидуальный предприниматель с налоговым режимом, который предполагает игнорирование расходов.

Однако даже в этом случае желательно представлять себе разницу в тарифах по разным операциям и своевременно переключать в голове тумблер «физлицо — юрлицо».

Снятие наличных и переводы

Снятие наличных средств с кредитной бизнес-карты возможно. И даже вполне допустимо с точки зрения бизнес-логики. Тариф на снятие составляет 7% (как минимум 300 рублей). Несмотря на то что тарифы по снятию наличных выше, чем для клиента-физлица, такие операции могут иметь смысл, если они используются для проведения бизнес-операций с рентабельностью, перекрывающей эту ставку, в момент, когда свободных средств нет. Однако для личных покупок это будет бездумным расточительством.

Ключевая особенность: в отличие от карт для физических лиц, на такие операции распространяется льготный период 50 дней.

Для всех прочих на сайте Сбербанка специально отмечено, что необходимо иметь документы, оправдывающие снятие средств. Для бухгалтеров есть специальная, более подробная памятка.

Лимиты на снятие наличных по бизнес-карте ограничены 170 тыс. рублями в сутки по каждой карте (так как к основной можно выпустить неограниченное число дополнительных, по каждой из них владелец может установить свои лимиты). Установлен и лимит в 5 млн рублей в месяц суммарно — здесь предполагается, что погашаться потраченные кредитные средства будут неоднократно в течение месяца.

Переводы с кредитных бизнес-карт не предусмотрены. При этом оплата в интернет-магазинах допускается. Можно привязать карту для оплаты услуг такси, каршеринга, мобильной связи и других сервисов.

Льготный период

Цикл 50-дневного льготного периода запускается с момента отражения на счете первой операции с использованием кредитных средств. В первый день платежного периода клиент получает СМС-уведомление о сумме обязательного платежа (5% от суммы задолженности) и дате, до которой необходимо его совершить.

Есть еще более длительные льготные периоды у партнеров по этой карте. В Москве их 87, 80 из них предлагают льготный период 60 дней. Всего по стране в партнерской программе участвуют 442 компании. Например, если вы совершили покупку 1 октября, сняли наличные 5 октября, совершили еще одну покупку у партнера 7 октября — значит, 1 октября начинается стандартный льготный период, а 7 октября — партнерский льготный период (например, с беспроцентным периодом 80 дней). То есть у вас есть время на погашение полной суммы задолженности без процентов: для операций от 1 и 5 октября — до 19 ноября, для операции от 7 октября — до 26 декабря. Плюс не забывайте про своевременный обязательный платеж, указанный в СМС.

Если оплачен только обязательный платеж, а все платежи льготного периода погасить вы не успели, проценты начинают начисляться с даты, следующей за датой совершения покупки, и до тех пор, пока вы не погасите задолженность полностью.

Гасить задолженность можно в «Сбербанк Бизнес Онлайн» со счета, в офисе через кассу, подключив безакцептное списание с другого расчетного счета (это делается по заявлению) или через банкомат. Зачислять средства Сбербанк обещает не позднее следующего рабочего дня.

С чем сравнить

В марте прошлого года, когда эта карта появилась на рынке, сам Сбербанк называл предложение уникальным. На тот момент получить пластик можно было, оформив заявку на кредитование, карта прилагалась к кредиту «Доверие» в отделении банка. Также можно было заказать карту при наличии действующего не менее шести месяцев расчетного счета в Сбербанке. Заметим, что сейчас никакого связанного кредита и предварительного обслуживания в Сбербанке не требуется. Видимо, способность выжить в течение года в нынешних экономических условиях уже считается банком достаточным подтверждением кредитоспособности предпринимателя.

Если не очень упирать на наличие карты, то сравнивать этот продукт можно с условиями по овердрафту в своем банке. После сравнения тарифов можно сделать выводы о привлекательности предложения именно для вас. Кроме того, для ИП, учет которых не предполагает жестких отчетов о расходах, альтернативой могут выступать обычные кредитки с приличными лимитами.

Что касается самых близких аналогов, то в начале марта нынешнего года Альфа-Банк в рамках временной акции для подключающих пакет для ИП и микробизнеса «Просто 1%» предложил кредитную B2B-карту. Обсуждать ее условия особого смысла сейчас нет, так как после окончания акции 3 июня предложения кредитки на сайте банка нет.

А вот Модульбанк, впервые предложив похожий продукт в апреле, до сих пор с ним работает. Самое существенное отличие от кредитной карты Сбербанка — запрет на снятие наличных. Прочие отличия менее существенны. Кредитный лимит (от 50 тыс. до 2 млн рублей) и ставка (12% минимальный порог) рассчитываются автоматически после предоставления данных по оборотам (клиентом Модульбанка быть не обязательно). Карта прилагается к связанному кредиту («МодульКредит»). Подача заявки онлайн, выпуск, доставка и обслуживание карты — бесплатно. Льготный период — 55 дней — попроще для понимания. 1-го числа каждого месяца приходит выписка о задолженности за прошлый месяц, до 25-го числа ее нужно погасить для продления беспроцентного периода.

Бизнес-карта от Сбербанка для ИП: как получить корпоративную карту для юридических лиц

-

Что это такое – бизнес-карта Сбербанка

-

Возможности бизнес-карты от Сбербанка

-

Особенности оформления продукта

-

Тарифы и условия пользования картой

-

Тонкости карточных переводов

-

Лимиты для держателей карты

-

Как активировать бизнес-карту

-

Как пользоваться бизнес-картой

-

Какие карты предлагает банк для ИП

-

Особенности бизнес-карты Сбербанка для юридических лиц

Для индивидуальных предпринимателей и юридических лиц Сбербанк разработал специальное предложение – бизнес-карту. Но прежде чем заказать карту онлайн или в отделении банка, предлагаем ознакомиться с ее основными характеристиками, преимуществами, тарифами и прочими особенностями.

Что это такое – бизнес-карта Сбербанка

Бизнес-карта от крупнейшего банка страны представляет собой комфортный инструмент для управления финансами. Оформить ее можно не выходя из дома, оставив заявку на официальном сайте Сбербанка.

Продукт позволяет ее держателю совершать операции по бизнес-счету. Пользоваться такой картой имеет право уполномоченное лицо или несколько лиц, но исключительно с разрешения руководителя – по доверенности (если карта выпущена на расчетный счет компании). Использование карточки разрешено не только на территории РФ, но и за ее пределами.

Возможности бизнес-карты от Сбербанка

Чтобы разобраться, для чего нужна бизнес-карта, следует рассмотреть ряд ее преимуществ:

- индивидуальность продукта;

- отсутствие комиссии при безналичном расчете за покупки;

- банковская карта привязывается к расчетному счету предприятия, количество выпущенных карт для сотрудников не ограничено;

- пополнять баланс и снимать деньги можно через банкомат;

- есть возможность удобно контролировать затраты по карте, предусмотрено SMS-информирование клиента.

- на траты устанавливаются индивидуальные лимиты.

- по расходам на карточном счете автоматически формируется отчет.

- бизнес-карту можно подключить к различным приложениям (Google Pay, Apple Pay, Samsung Pay).

Особенности оформления продукта

Оформить и получить карту для бизнеса довольно просто. Процедура может быть проведена полностью в дистанционном режиме через сервис Сбербанк Бизнес Онлайн. Если же принцип работы сайта непонятен или недоступен потенциальному держателю карты, можно обратиться в ближайшее отделение банка.

Итак, потребуется заполнить заявку на оформление карточки. Во время заполнения нужно сразу установить необходимые вариации лимитов по расходным операциям. Для полноценной работы с картой следует в своем личном кабинете зарегистрировать счет. Делается это следующим образом:

- Выбираете пункт «Действия со счетом» – раздел формирования счета.

- Нажимаете пункт «Сделать счетом для бизнес-карт».

- В разделе «Продукты и услуги» активируете пункт «Бизнес-карта».

В анкету следует внести личные данные держателя: ФИО, персональные сведения (они будут расположены на титульной части бизнес-карты), дату рождения, пол, гражданство и т. д. Также потребуется выбрать тип платёжной системы, например, MasterCard или Visa. Последним этапом является подписание договора на получение карты. Делается все в электронном виде.

Если пожелаете отследить заявку, войдите в раздел «Заявления». Бизнес-карта отправляется заказчику по месту ведения расчетного счета. Получение и активация должны производиться строго владельцем карточки. Вместе с пластиком выдается конверт с ПИН-кодом.

Клиент, который самостоятельно не может посетить банк для получения бизнес-карты, имеет право делегировать эту задачу своему доверенному лицу. Чтобы Сбербанк не отказал в просьбе, потребуется составить доверенность на получение карточки, заверенную нотариально.

Тарифы и условия пользования картой

Стандартная стоимость обслуживания карты составляет 2500 рублей в год. При оформлении пакета «Легкий старт» первый год обходится клиенту бесплатно. Тарифы по основным операциям представлены в таблице.

| Операция | Стоимость и лимиты |

| Комиссия за внесение наличных | 0,3% от внесенной суммы |

| Комиссия за снятие наличных (через кассу банка или банкомат) | 1,4% от суммы |

| Комиссия за обналичивание средств в других банках или банкоматах | 3% от суммы |

| Суточный лимит на внесение наличных на одну карту | — |

| Суточный лимит на снятие денег по всем счетам предприятия | 170 000 руб. |

| Месячный лимит на снятие денег по всем счетам предприятия | 5 000 000 руб. |

| SMS-информирование | 60 руб. в месяц |

Банк предлагает несколько пакетов услуг своим клиентам. В зависимости от их предпочтений, статуса (ИП или юридическое лицо) и суммы оборота делается выбор. Список пакетов на открытие счета и стоимость обслуживания:

- «Легкий старт» – 0 рублей в месяц.

- «Удачный сезон» – 490 рублей. Подходит для сезонного бизнеса.

- «Хорошая выручка» – 990 рублей.

- «Активные расчеты» – 2 490 рублей. Возможен перенос лимита на следующий месяц.

- «Большие возможности» – 8 000 рублей. Предоставляется 50% скидка на все услуги, входящие в данный пакет.

Открытие счета в Сбербанке производится бесплатно во всех пакетах услуг.

Оформить бизнес-карту

Тонкости карточных переводов

А теперь рассмотрим некоторые нюансы и ограничения в отношении карточных переводов:

- Перевести деньги с сервиса Сбербанк Бизнес Онлайн на личную карту Сбербанка невозможно. Поэтому не стоит искать на сайте организации образец перевода со счета юр. лица на личную карту.

- Перевести деньги со счета ИП на карту в принципе возможно, однако важно правильно указать назначение платежа во избежание подозрений у налоговой и банка. Кроме того, потребуется привлечь руководителя предприятия, который имеет доступ к сервису.

- Можно очень быстро выделить и перевести деньги с карты на карту в качестве командировочных. Вывод средств на карту контролируется бухгалтерией предприятия.

- Перечислить на бизнес-карту зарплату работникам компании невозможно.

Карта может быть оформлена на каждого сотрудника предприятия. Возможно установление индивидуальных лимитов.

Лимиты для держателей карты

Основной держатель карты (директор фирмы) может установить лимит по корпоративной карте. Существуют следующие типы лимитов, согласно условий Сбербанка:

- Общий лимит на месяц: безналичные операции, выдача наличных. Устанавливается в обязательном порядке.

- Лимит на получение наличных в сутки.

- Лимит на безналичные операции в сутки.

Установка соответствующего лимита совершается перед началом использования карты. Процедура доступна в разделе «Сбербанк Онлайн» — «Карты». Здесь указывается размер получения наличных в день и сумма возможных транзакций в месяц. Изменение лимита по бизнес-карте доступно путем написания соответствующего заявления.

Как активировать бизнес-карту

Оформив бизнес-карту, следует ее активировать и только потом полноценно использовать. Отметим, что через интернет или по телефону горячей линии услуга не доступна. Активация корпоративной карты онлайн невозможна с целью повышения безопасности клиентов. Сделать это можно через банкомат.

В данном варианте используется ПИН-код, выдаваемый банковским специалистом при получении карты для бизнеса. Последовательность действий такова:

- Распишитесь на обороте пластика – это делается в отделении Сбербанка.

- Найдите ближайший банкомат партнера.

- Вставьте карту в устройство и введите ПИН-код из конверта.

Теперь можно снимать наличные с карты, осуществлять покупки и другие доступные операции.

Как пользоваться бизнес-картой

А теперь разберем некоторые особенности использования бизнес-карты от Сбербанка:

- Корпоративная карта может быть применена в качестве расплаты за товары, услуги в интернете.

- В случае смены номера телефона, необходимо подтвердить действие в системе «Сбербанк Бизнес Онлайн». Следует написать заявление на замену SIM-карты, чтобы банк имел возможность отправлять SMS-уведомления на новый номер держателя. Образец находится на сайте Сбербанка. При необходимости напишите заявление на отключение услуги SMS-информирования.

- Можно добавить карту в «Сбербанк Бизнес Онлайн». Ограничений по выпуску бизнес-карт на один расчетный счет в банке не существует.

- Прекращение действия карты, связанное, например, с потерей работы держателя, должно также фиксироваться путем написания тематического заявления. Это же действие производится в случае утраты карты или отказа от использования бизнес-продукта.

Юридическое лицо или ИП может временно или навсегда заблокировать карту, если есть предположение о том, что деньгами пользуются посторонние лица.

Какие карты предлагает банк для ИП

Что такое карта Сбербанка для ИП и как пользоваться продуктом мы уже выяснили. Удобный платежный бизнес-инструмент позволяет управлять финансами предприятия: устанавливать лимиты на затраты, выдавать средства сотрудникам на командировочные расходы, контролировать каждую произведенную по карте операцию. Субъектам малого бизнеса предоставляется два вида карт к заведенному счету: Visa или MasterCard Business.

Кроме того, ИП может быть выдана карта предпринимателя для пользования кредитом. Кредитная карта выдается отдельно, путем подачи в банк соответствующей заявки. Потребуется выбрать цель займа, изучить имеющиеся предложения, загрузить на сайт все необходимые документы и отправить запрос. Информация о решении кредитора поступит на телефон клиента или на адрес электронной почты. Если у предпринимателя нет кредитной истории, это не станет препятствием в получении финансовой помощи.

Особенности бизнес-карты Сбербанка для юридических лиц

По факту, бизнес-карта для ООО и ИП не имеет существенных отличий. Разница заключается лишь в пакете выбранных услуг (разнятся тарифы). У предпринимателя появляется возможность управлять своими затратами дистанционно с помощью сервиса «Сбербанк Бизнес Онлайн», а юридические лица, имеющие крупный штат сотрудников, облегчают себе множество задач, связанных с их деятельностью. Например:

- Можно выдать кэш-карту предприятия всем своим работникам, объяснить им, как пользоваться и контролировать расходы в электронном виде без чеков и квитанций.

- Назначить лимит снятия наличных в день/месяц.

- Получать уведомления о совершенных операциях по SMS.

Итак, корпоративная карта юр. лица сокращает временные расходы по многим операциям. Покупать иностранную валюту для заграничных командировок, открывать валютный счет, оформлять декларации для пересечения границы также не требуется. Конвертация происходит автоматически, и деньги списываются согласно курсу той страны, в которой находится держатель карты.

Карты гораздо безопаснее наличных, поэтому оформление продукта в надежном банке станет правильным решением. Изучите условия каждого пакета, при возникновении дополнительных вопросов посетите отделение организации или позвоните на горячую линию (по номеру 900 с мобильного или +7 495 500 55 50 для звонков с любой точки мира). После, отправьте заявку и пользуйтесь карточкой согласно правилам и условиям банковского учреждения.

#

Эквайринг для бизнеса

#

Банки для бизнеса

Через Сбербанк Онлайн

Через Сбербанк Онлайн