Добавить в «Нужное»

Обновление: 7 апреля 2016 г.

Проверка кассы: как часто проводят

Приходить с кассовой проверкой налоговики могут хоть каждый день — никаких ограничений по частоте проведения кассовых проверок не существует.

Это надолго?

Срок проведения проверки устанавливает руководитель инспекции. Этот срок не может быть больше:

- по проверкам ККТ — 5 рабочих дней с даты выписки поручения до дня составления акта по результатам проверки. Однако суд не счел основанием для отмены штрафа составление акта проверки позже этого срока (с опозданием на 1 рабочий день), поскольку это не лишило директора (ИП) возможности представить возражения, документы и доказательства;

- по проверкам полноты учета выручки — 20 рабочих дней с даты предъявления вам поручения до дня составления акта по результатам проверки.

Какой период могут проверить

Любой — ограничений не установлено. Срок давности по кассовым нарушениям — 2 месяца. Поэтому более ранние периоды, по идее, не должны интересовать инспекцию. Однако иногда налоговики требуют документы за последний год или даже за последние несколько лет. Это не запрещено, и вы должны будете их представить (конечно, не считая случая, когда срок хранения документа уже истек).

В большинстве ситуаций не нужно тратить время и силы на то, чтобы дооформить и привести в порядок относящиеся к операциям более двухмесячной давности документы. За это все равно не оштрафуют. Исключением является ситуация, когда ваше нарушение — длящееся. Тогда 2 месяца срока давности отсчитывают от даты обнаружения нарушения. Но длящиеся нарушения в сфере кассовой дисциплины и ККТ — редкость (это, например, полное отсутствие кассовой книги).

Регламенты № 132н и 133н не предусматривают указания в поручении на проверку периода, который эта проверка должна охватывать. Его инспекторы определяют сами на месте. По крайней мере, отсутствие такого указания суды не считают основанием для отмены штрафа.

Повторная проверка кассы

Запрет на повторную проверку кассы и ККТ и, соответственно, на повторное истребование документов за уже проверенный период не установлен. Впрочем, и особого смысла проводить такие повторные проверки нет.

Форум для бухгалтера:

Кассовая дисциплина — совокупность правил и ограничений при расчетах наличными. Порядок и контроль оборота наличных средств устанавливаются в целях обеспечения государственного надзора и для внутреннего контроля за финансами компании. Расскажем, как правильно работать с наличными в 2022 году.

Основные понятия

Кассовая дисциплина — это совокупность правил осуществления операций с наличными деньгами. Основные нормы подобных сделок устанавливает Центральный Банк. Они предусматривают обязанность:

- рассчитываться наличными средствами ИП и компаниям только в пределах лимита;

- своевременно и полностью оприходовать выручку в наличной форме на основании оформленных документов;

- тратить наличные деньги только на разрешенные Центробанком цели;

- устанавливать и постоянно контролировать остаток денег в кассе.

Кассовая дисциплина — это не только свод правил, предписанных регулирующим органом, но возможность контролировать важнейший ресурс любого бизнеса — деньги. Если у компании большой оборот наличных — этот контроль становится жизненно необходимым. Основные цели упорядочения и документирования оборота наличных — это сохранение и учет денег.

Важный аспект кассовой дисциплины — это управление наличными денежными потоками бизнеса. Это позволяет анализировать финансовые операции, оценивать качество работы сотрудников и менеджмента. При грамотной организации процесса это ценный источник информации, который будет помогать принимать решения.

Основные требования кассовой дисциплины

Лимит расчетов

Указанием Банка России от 09.12.2019 № 5348-У предусмотрено ограничение на максимальную сумму наличных расчетов: в рамках одного договора можно рассчитываться суммой, не превышающей 100 тысяч рублей. По сделкам в иностранной валюте — сумма расчетов не должна превышать сумму, эквивалентную 100 тысяч рублей по официальному курсу Банка России на дату сделки.

На лимит расчетов не влияют ни тип договора, ни срок его действия, ни количество и периодичность платежей по нему. Важно понимать: дробление расчетов на разные договоры для обхода этого ограничения может вызвать дополнительный контроль как со стороны банка, так и со стороны налоговой инспекции.

Ограничение в сумме также распространяется на расчеты между предпринимателями (обе стороны сделки являются ИП), а также — между ИП и организациями. При этом покупки и оплаты для частных целей целесообразно проводить обособленно.

ЦБ не установил максимальную сумму расчетов наличными с физическими лицами, не являющимися ИП. Компании и предприниматели могут проводить сделки с ними на любые суммы. Операции должны быть задокументированы и экономически обоснованы. Массовый вывод наличных из компании может вызвать подозрения у ИФНС и банка.

Откройте расчетный счет бесплатно в Локо-Банк и получите реквизиты уже сегодня

На какие цели разрешено тратить наличные?

Потратить наличные деньги можно только на цели, разрешенные Центробанком:

- Выплату работникам зарплаты, премий, доплат за сверхурочную работу, отпускные и другие аналогичные расчеты.

- Пособия по социальному страхованию, материальную помощь и другие платежи социальной направленности.

- Закупку товаров, работ, услуг (за исключением приобретения ценных бумаг).

- Выдачу денег под отчет (например, на оплату командировочных расходов).

- Возврат за товары и услуги, которые покупатель ранее оплатил наличными.

Особые нормы установлены для валютных нерезидентов — физических лиц. Они смогут получить наличные на следующих основаниях:

- при возврате товаров, приобретенных ранее за наличный расчет;

- за неоказанные услуги, которые были оплачены ранее;

- при компенсации сумм НДС при вывозе товаров, купленных в России (tax free);

- под отчет.

Нерезиденту нельзя выдавать наличные в качестве оплаты труда, а также — нельзя оплачивать покупаемые организацией товары, работы, услуг. Эти сделки с иностранцами можно осуществлять только безналичным расчетом.

Лимит остатка

Лимит остатка в кассе — максимальная сумма в кассах организации по состоянию на конец рабочего дня. Компания рассчитывает этот лимит самостоятельно, исходя их особенностей ведения бизнеса. Рассчитанный лимит необходимо установить распорядительным документом — приказом — с подписью руководителя. Согласовывать его с банком не требуется.

Подобное ограничение позволяет контролировать финансовые потоки компании, а также регулировать и снижать риски хищения денег.

Период, на который нужно устанавливать лимит, законодательно не определен. Как правило, он действует до вступления в силу нового приказа на установление нового лимита кассы. Периодический пересмотр этого показателя позволяет оценивать развитие бизнеса и контролировать финансы.

Налоговая служба расценивает отсутствие лимита по кассе как лимит, равный нулю. А значит всю дневную выручку необходимо сдавать в банк. Если подобные условия вам не подходят — закрепите приказом удобную сумму в качестве лимита остатка.

Для малых предприятий установлена льгота: они могут хранить любую сумму в кассе на конец дня и не устанавливать лимит. Нужно только обязательно прописать это условие внутренним документом, например, тем же приказом руководителя.

Если организация не воспользуется льготой и установит лимит, то его придется соблюдать в общем порядке.

Хранение наличных в кассе

Правила хранения и оборота наличных законодательно не установлены, компании и предприниматели обязаны самостоятельно разработать регламент работы с деньгами. Он утверждается приказом руководителя и может содержать:

- инструкции по работе с ключами от кассы;

- периодичность проведения проверок сохранности (ревизии, внеплановые инвентаризации);

- регламент действий в случае хищений.

Документирование кассовых операций

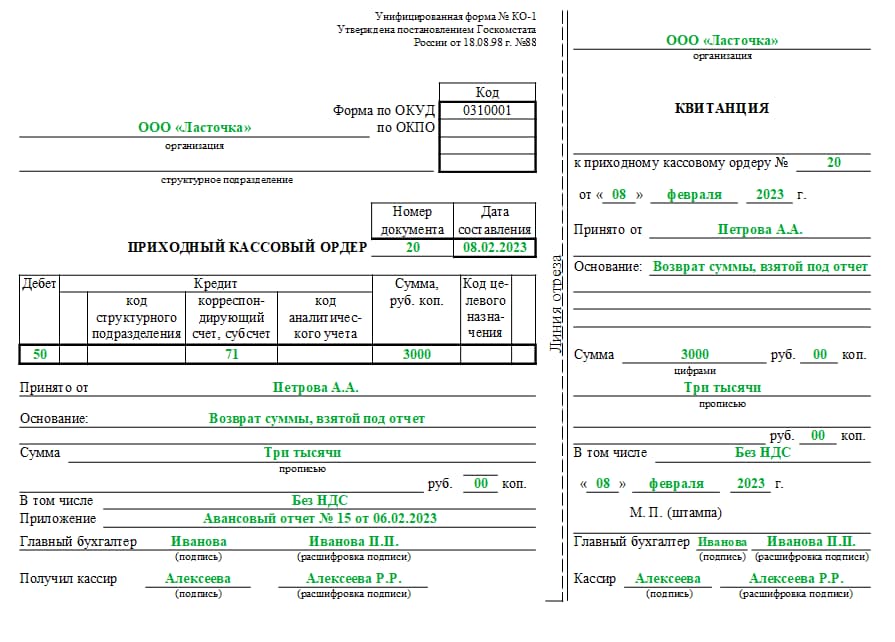

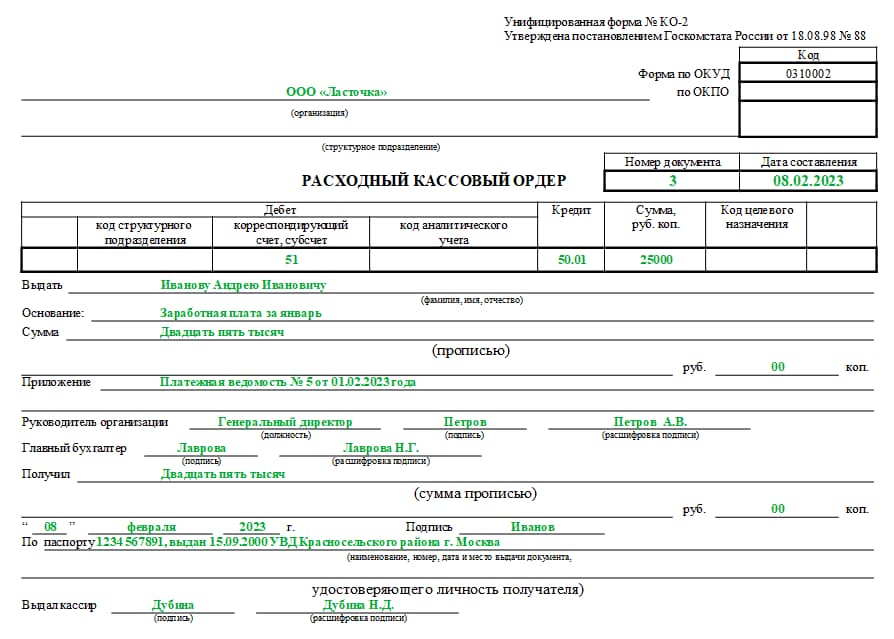

Оборот наличных оформляется документально приходными (ПКО) и расходными (РКО) кассовыми ордерами. Формы этих документов установлены Постановлением Госкомстата России от 18.08.1998 № 88.

Необходимые документы заполняются и подписываются главным бухгалтером, кассиром или руководителем компании. Образцы подписей уполномоченных сотрудников необходимо выдавать кассиру для сверки с подписями на документах. Если наличные принимает и выдает лично руководитель, образцы подписей не потребуются.

Существуют другие документы учета. В частности — кассовая книга, журналы регистрации приходных и расходных кассовых ордеров, а также книги учета принятых и выданных кассиром денег. Конкретный перечень необходимых для ведения отчетов и документов определяется характером ведения бизнеса и особенностями организации работы касс.

Все перечисленные документы необходимо хранить пять лет после года выполнения операций (например, документы, оформленные в 2022 году нужно хранить до конца 2027 года). В случае возникновения споров или судебных разбирательств — до принятия решения по делу, но не менее пяти лет. При необходимости — срок хранения можно увеличить (по решению организации). Сохранение документов — важный элемент документооборота организации. Это позволяет качественно улучшать прогнозирование будущих поступлений средств, исходя из прошлого опыта.

Откройте счет в Локо-Банке и получите доступ к онлайн-продуктам: торговый и интернет-эквайринг, онлайн-бухгалтерия, ежедневный мониторинг состояния вашего бизнеса и многое другое.

Как выдать и принять деньги в кассе?

Выдача денег:

- Проверить оформление расходных кассовых ордеров — наличие подписей, соответствие образцам подписей, и корректность указанных сумм.

- Удостовериться в том, что деньги выдаются лицу, указанному в расходном кассовом ордере.

- Получить подпись получателя денег.

- Выдать деньги и подписать расходный кассовый ордер.

- Отразить списание в кассовой книге.

Принятие денежных средств:

- Проверить приходный кассовый ордер: наличие подписей, соответствие подписей образцу, корректность сумм цифрами и прописью.

- При наличии — поверить дополнительные документы, указанные в приходном кассовом ордере.

- Пересчитать внесенные деньги и сверить полученную сумму с документом.

- Если сумма внесенных средств верна, поставить подпись в приходном кассовом ордере и квитанции к нему, далее — выдать ее тому, кто осуществляет внесение средств.

- Отразить в кассовой книге информацию о принятых денежных средствах.

Кассовые операции в бухгалтерском учете

Для отражения операций используется счет 50 «Касса», к которому можно открыть дополнительные субсчета для детализации отражения операций по синтетическому счету.

Например, можно создать отдельный субсчет для наличных в ящиках ККТ или субсчет для учета денежных документов (к ним относятся в частности путевки для сотрудников, авиа- и ж/д билеты). Конкретный список субсчетов определяется учетной политикой и разработанной методологией бухгалтерского учета.

Поступление денег (денежных документов) отражается по дебету соответствующих субсчетов, расход — по кредиту, в корреспонденции с соответствующими счетами учета операций.

Ошибки в кассовом учете несут налоговые риски — не полностью оприходованная выручка, например, сейчас может быть быстро выявлена путем сличения данных онлайн-кассы и данных отчетности. Поэтому необходимо взвешенно подходить к контролю сотрудников. В частности — установить периодичность инвентаризаций всех типов касс.

Контроль кассовой дисциплины

Оборот наличных в организациях и у ИП контролируют налоговая инспекция в рамках проверки применения ККТ и полноты учета наличной выручки. Плановых проверок для этого вида контроля не предусмотрено, возможны только внеплановые. У проверяющих должны быть:

- Поручение на проведение проверки;

- Служебные удостоверения.

Проверить кассовые операции налоговые органы могут за любой период, но оштрафуют компанию только за те нарушения, которые выявлены в течение двух последних месяцев. За более ранние санкций не будет. Например, если компания превысила лимит остатка в январе 2022 года, то привлечь ее к ответственности в апреле уже нельзя.

В ходе проверки компания должна предоставить перечень документов, указанных в налоговом требовании. Документы предоставляются в виде оригиналов или заверенных компанией копий.

Согласно административному регламенту, срок проверки кассовых операций будет не дольше 20 рабочих дней с даты получения поручения на ее проведение. Документарные и выездные проверки не могут длиться дольше 10 рабочих дней.

За непредставление документов, доступа или несообщение информации в рамках проверки может быть наложен штраф:

- на юридические лица — от 5 тысяч до 10 тысяч рублей;

- на руководителя или ИП — от 2 тысяч до 4 тысяч рублей.

Если в результате действий или бездействия налогоплательщика проведение проверки или ее завершение стало невозможным, то штраф будет больше:

- на компании — от 20 тысяч до 50 тысяч рублей;

- на руководителя или ИП — от 5 тысяч до 10 тысяч рублей.

По результатам проверки проверяющие составляют акт проверки. Он составляется и подписывается в нескольких экземплярах, один из которых передается проверяемой организации (ИП).

Если ИФНС найдет нарушения, то вместе с актом выдадут предписание с указанием сроков устранения нарушений. Дополнительно составят протокол об административном правонарушении, после — инспекция вынесет постановление о назначении административного наказания (штрафа). Постановление не оформляется, если срок давности уже истек.

Оспаривание акта проверки начинается с оформления возражений. Налоговый инспектор обязан сделать в акте отметку, что возражения приняты. Если это не поможет — обжаловать постановление о штрафе можно в арбитражном суде. Срок обжалования — всего 10 календарных дней.

Штрафы за нарушение кассовой дисциплины

Наказание предусмотрено за следующие правонарушения:

- покупки за наличные деньги свыше 100 тысяч рублей;

- сокрытие (полное или частичное) наличной выручки;

- нарушения при хранении и обороте наличных денег;

- превышение установленного лимит остатка по кассе.

За перечисленные нарушения оштрафуют руководителя компании и предпринимателя (штраф от 4 тысяч до 5 тысяч рублей), дополнительно будет назначен штраф на организацию (от 40 тысяч до 50 тысяч рублей).

Важно: с 06.04.2022 отменены одновременные штрафы для компаний и должностных лиц за одно и то же нарушение (закон от 26.03.2022 № 70-ФЗ). То есть, если оштрафовали руководителя, то компанию к ответственности привлекать не будут, при условии, что она приняла все меры для соблюдения правил и норм, за нарушение которых предусмотрена ответственность.

Кассовая дисциплина обязательна для всех предпринимателей и организаций, у которых в обороте есть наличные деньги. Исключение — продавцы со 100% расчетами по безналу. Но таких на практике мало: почти каждый ИП и компания хотя бы отчасти принимают наличку.

Как вести приходно-расходные операции по требованиям законодательства, как работать с наличными средствами и какие документы оформлять — в этой статье.

Вести кассу удобно в МоемСкладе: продажи и возвраты, отслеживание остатков, автоматическое создание ПКО при закрытии смены и формирование Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

- Что такое кассовая дисциплина

- Документы для работы с наличными

- Правила ведения документации по наличным операциям

- Получение наличных в кассу

- Работа с ККТ и кассой

- Выдача наличных из кассы

- Куда можно тратить наличные из кассы

- Как рассчитываться наличными по договору

- Лимит остатка кассы: формулы расчета, правила и исключения

- Хранение наличных в кассе и обеспечение их сохранности

- Кто и как проверяет ведение кассовой дисциплины

- Штрафы за нарушение кассовой дисциплины

Что такое кассовая дисциплина

Кассовая дисциплина — это соблюдение юрлицами и ИП законодательных требований по ведению наличных денежных расчетов. Это касается всех видов приходно-расходных операций с наличкой. Например, выдачи зарплаты, расчетов с подотчетными лицами, передачи выручки инкассаторам.

Обязанность распространяется на всех вне зависимости от режима налогообложения и способа приема наличных — через кассовый аппарат или по БСО.

Правила кассовой дисциплины определяют:

- какие документы оформлять для подтверждения наличных операций;

- как получать и выдавать наличные из кассы;

- на какие цели можно тратить наличные;

- на какую сумму можно заключать сделки при оплате наличными;

- сколько денег можно хранить на остатке в кассе.

Зачем нужна кассовая дисциплина

Без контроля оборота наличных не обойтись, особенно если он большой. Предпринимателю и организации он позволяет в любой момент времени знать, сколько денежных средств есть в наличии и отслеживать их движение по документам.

Соблюдение требований и в частности кассовые документы проверяет ФНС. При их отсутствии или неправильном оформлении — штраф.

Кто отвечает за кассовую дисциплину

Сами расчеты ведет кассир, кассовые документы формирует бухгалтер. Иногда эти должности совмещаются, и в компании работает продавец-кассир, бухгалтер-кассир. В небольших фирмах все функции может выполнять один сотрудник — руководитель.

Общая ответственность за кассовые операции лежит на руководителе в компании или на индивидуальном предпринимателе.

Законодательное регулирование

Нормы ведения приходно-расходных операций разрабатывает Центробанк. Все подробности и условия проведения наличных расчетов прописаны в Указаниях ЦБ РФ: от 11.03.2014 № 3210-У и от 09.12.2019 № 5348-У. Порядок заполнения и формы кассовых документов приведены в постановлении Госкомстата № 88.

Далее — кратко основные требования кассовой дисциплины.

Документы для работы с наличными

Каждое поступление и выдачу наличных обязательно подтверждать кассовыми документами. Всего их 5 видов:

- Приходный кассовый ордер — ПКО;

- Расходный кассовый ордер — РКО;

- Кассовая книга;

- Платежная ведомость;

- Книга учета кассиром принятых денежных средств.

ИП на упрощенном учете операций оформляют ордеры и кассовую книгу только при выдаче зарплаты персоналу наличными. Для подтверждения поступления выручки достаточно чеков, отчетов о закрытии смены и бланков строгой отчетности.

Для юрлиц обязательны только первые три документа из списка.

Рассмотрим каждый подробнее.

Приходный кассовый ордер (ПКО)

ПКО подтверждает, что наличные поступили в кассу. Например, платеж от заказчика, возврат, внесение денег для выплаты зарплаты. Бухгалтер указывает в ордере:

- номер;

- дату;

- кто вносит деньги;

- основание;

- сумму цифрами и прописью.

Большинство организаций и индивидуальных предпринимателей согласно 54-ФЗ обязаны использовать онлайн-кассы. Поэтому если покупатель рассчитался наличными за товары и услуги, оформление ПКО не отменяет обязанность формирования кассового чека.

Вот пример, как выглядит приходный кассовый ордер:

ПКО состоит из отрывной квитанции — она после подписания и заверения печатью выдается лицу, сдавшему деньги — и основной части документа, которая остается на хранение в кассе.

Есть два варианта формирования приходного кассового ордера:

- Отдельный документ на каждый чек. Такое часто практикуют в оптовой торговле или сфере услуг с высоким средним чеком.

- Один ордер по общей выручке за смену. При этом ориентируются на отчет о закрытии смены, который формирует касса. Удобный вариант для точек с большим потоком клиентов.

Расходный кассовый ордер (РКО)

РКО подтверждает факт выдачи наличных из кассы. Бухгалтер указывает в нем:

- номер ордера;

- дату;

- паспортные данные получателя денег;

- сумму цифрами и прописью.

Пример расходного кассового ордера:

Напомним: наличную выручку можно расходовать только на строго определенные цели. Поэтому расходный ордер выдается на:

- оплату поставщикам, подрядчикам;

- оплату труда резидентам;

- социальные отчисления;

- покупку канцтоваров;

- возврат при отказе от товара, оплаченного наличными.

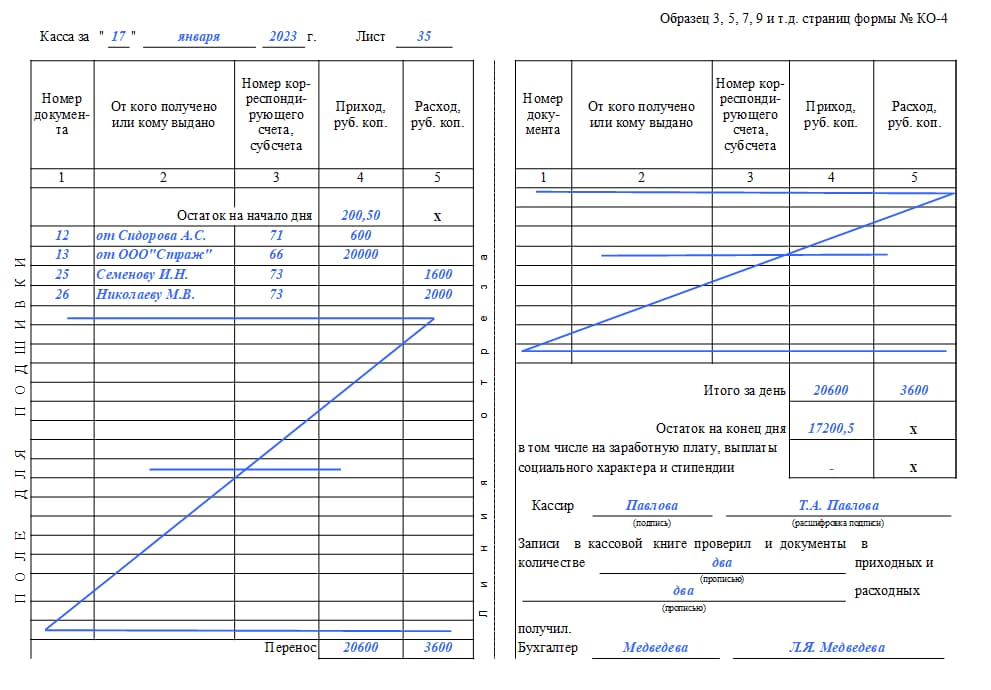

Кассовая книга

В этом документе ежедневно фиксируются все движения по кассе — по каждому приходному и расходному ордеру — и выводится сумма остатка на конец дня.

Допустим, 4 февраля кассир положил в кассу выручку в размере 200 000 рублей и в тот же день передал ее в банк. Значит, в книге за это число будут записи по ПКО и РКО на одинаковую сумму.

Для кассовой книги есть утвержденная форма КО-4, но можно разработать и использовать собственную. Документ нужно прошнуровать, пронумеровать и заверить печатью.

Операции за один день записываются на отдельном листе. Выглядит это так:

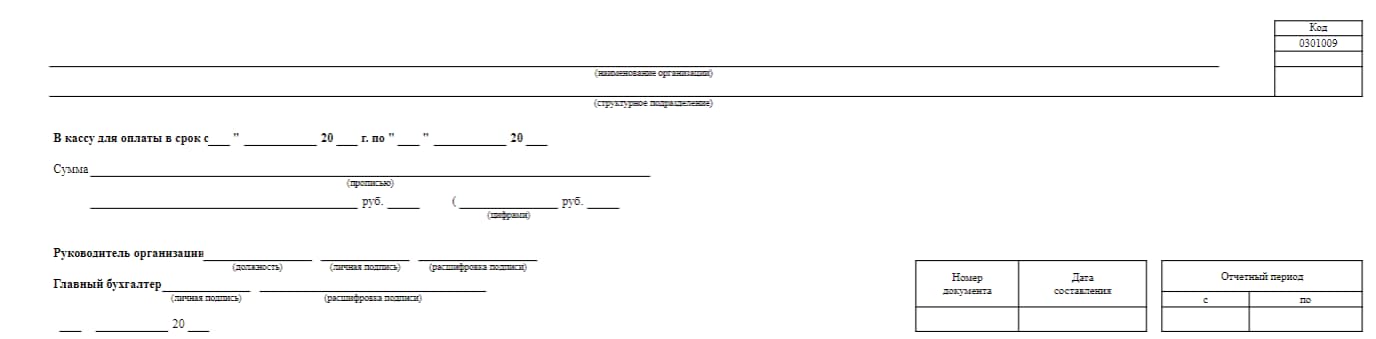

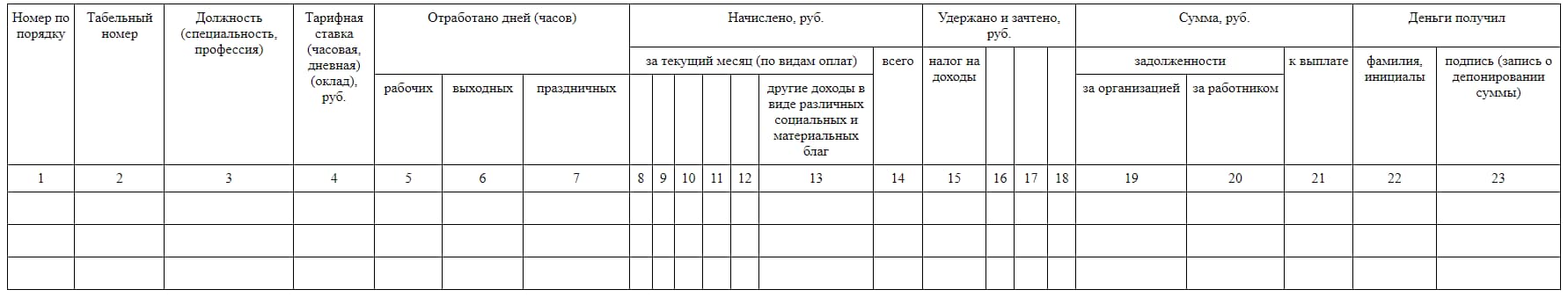

Расчетно-платежная ведомость

Ведомость подтверждает выдачу зарплаты наличными. В начале документа указывают общую сумму выдачи, срок, за который ее нужно выдать из кассы, и отчетный период:

Кроме того, бухгалтер заполняет следующие данные:

- дата и номер;

- период, за который выдают зарплату;

- информация о каждом сотруднике: ФИО, табельный номер, должность, оклад;

- количество отработанных дней;

- сумма начисленной зарплаты и удержаний, например, НДФЛ;

- задолженность за работником или работодателем на начало периода при наличии.

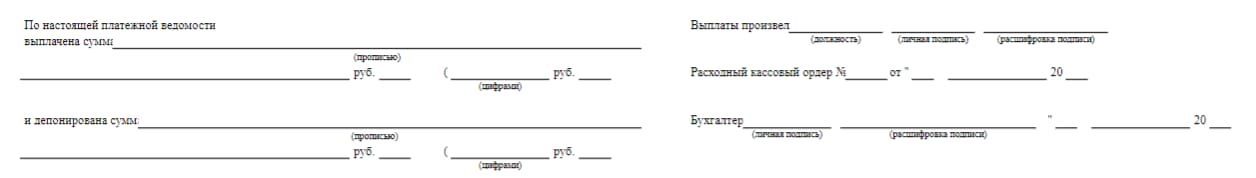

Также бухгалтер создает расходный кассовый ордер — либо один на общую сумму выплат, либо отдельный РКО на каждого работника. Номера и даты составления ордеров указываются в конце документа:

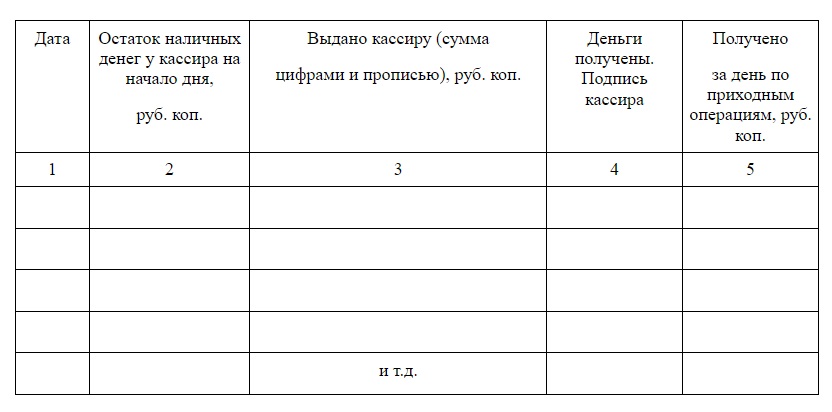

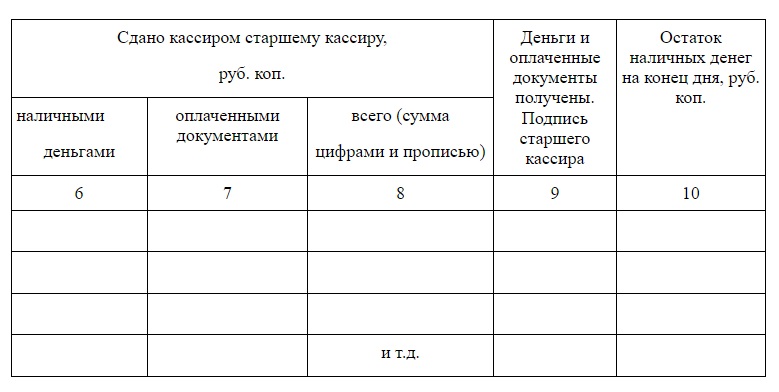

Книга учета принятых и выданных кассиром денежных средств

Она нужна, если у предпринимателя или юрлица несколько кассиров. Один из них назначается старшим, а все передачи наличных между ними фиксируются в книге. Ведение расчетов допускается, даже если кассиры работают в разных местах — в офисе, магазине, на складе.

При этом заполняются следующие поля:

Правила ведения документации по наличным операциям

Перечислим основные.

Когда обязательно оформлять кассовые документы

Если за день была хоть одна наличная операция, нужно оформлять документы.

Кто подписывает кассовые документы

Как правило, нужны три подписи — кассира, главного бухгалтера и руководителя.

Если расчеты ведет кассир, ему выдаются образцы подписей главного бухгалтера и руководителя. Если лично руководитель, образцы не нужны.

Нужно ли указывать счета бухучета

В обязательных кассовых документах — ПКО, РКО и кассовой книге — нужны отсылки к счетам бухучета. Правило распространяется только на юрлиц. ИП не обязаны вести бухучет — об этом сказано в п. 2 Закона № 402-ФЗ.

Когда нужно распечатывать кассовые документы

Если у вас нет электронного документооборота, но вы ведете документацию на компьютере или в системе учета, бумаги все равно надо распечатывать и подписывать вручную.

Печатный вариант не нужен при ЭДО с использованием электронной подписи.

Делать исправления в документах нельзя. Если допустили ошибку, придется составить заново, в том числе и в электронном виде.

Срок хранения документов

От 5 лет, документы на выдачу зарплаты — от 6 лет, а если на работников не ведутся лицевые счета — 50 или 75 лет. Если нужно, срок хранения можно увеличить. Например, в случае возникновения споров и судебных разбирательств.

Сроки отсчитываются с 1 января года, следующего за тем, когда составлены документы.

Получение наличных в кассу

Основание приема денег в кассу — приходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить ПКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм цифрами и прописью.

- Поверить дополнительные подтверждающие документы, если они указаны в ордере.

- Пересчитать внесенные деньги и сверить полученную сумму с документом. Важно, чтобы у человека, который вносит наличность в кассу, была возможность наблюдать за действиями кассира.

- Параллельно проверить платежеспособность банкнот. Задача кассира — проверить их подлинность и не принимать в кассу купюры, утраченные на 60% и более, так как их невозможно обменять по номиналу.

- Если сумма внесенных средств совпадает с указанной в ПКО, поставить подпись и печать на основной части ордера и квитанции, затем — выдать квитанцию тому, кто внес денежные средства.

- Отразить в кассовой книге информацию о принятых денежных средствах.

- Сформировать с помощью кассового аппарата отчет о закрытии смены, оформить приходный кассовый ордер на выручку и другие поступления в кассу.

- Передать кассовые документы бухгалтеру.

Работа с ККТ и кассой

Во-первых, важно понимать разницу понятий «касса» и «кассовый аппарат».

Касса, или операционная касса — это учет всех действий с наличностью. В ней хранятся физические деньги, их оборот подтверждается соответствующими документами.

Кассовый аппарат, ККТ, или онлайн-касса — это устройство, с помощью которого кассир принимает от клиентов наличные средства или проводит безналичную оплату. Его обязаны использовать все ИП и ООО, кроме тех, кто официально освобожден.

Во-вторых, при получении наличных за товары и услуги от клиентов нужно помнить про требования кассовой дисциплины к онлайн-кассам:

- Фиксация каждой кассовой операции с последующей передачей данных в ФНС;

- Выдача клиенту фискального чека вне зависимости от способа расчета — наличными или по карте;

- Обязательная постановка на учет и регистрация ККТ в налоговой;

- Своевременная замена фискального накопителя.

Как работать с ККТ по всем требованиям 54-ФЗ, подробно читайте в руководстве.

Вести кассу удобно и просто в МоемСкладе: кассовые операции, отслеживание остатков, печать расходных и приходных ордеров, регистрация розничных продаж через рабочее место кассира, а также автоматическое создание ПКО при закрытии смены и формировании Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

Выдача наличных из кассы

Правила зависят от того, кому выдаются наличные и на каком основании.

Расчеты с поставщиками, подрядчиками и работниками

Основание выдачи денег из кассы поставщикам, подрядчикам и работникам — расходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить РКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм;

- Удостовериться в том, что деньги выдаются лицу, указанному в документе, и при необходимости попросить паспорт или другой документ, удостоверяющий личность.

- Получить подпись получателя денег.

- Выдать деньги и подписать расходный кассовый ордер. Получатель может пересчитать деньги только перед кассой, иначе кассир не примет претензии по сумме.

- Отразить списание в кассовой книге.

Выплата заработной платы и других выплат работникам

Основание выдачи денег для оплаты труда — расчетно-платежная ведомость.

Срок выдачи указывается в ведомости и не должен быть более 5 рабочих дней, включая день получения денег в банке.

Работники ставят свои подписи в ведомости для подтверждения, что они получили зарплату. В последний день выплат кассир составляет единый РКО на фактически выплаченную сумму.

В случае с разовой выплатой, например, зарплаты увольняющемуся сотруднику, ведомость не оформляется, деньги выдаются по РКО в общем порядке.

Выдача наличных подотчетнику

Кассир оформляет РКО и выдает деньги на основании одного из документов:

- заявления подотчетного лица в произвольной форме;

- распорядительного документа организации или ИП с информацией о сумме наличных, сроке, на который выдаются деньги, подписью руководителя / ИП и датой. Причем в документе могут быть указаны несколько лиц и сумм для выдачи.

Подотчетное лицо предоставляет авансовый отчет по итогу командировки в течение 3 рабочих дней после возвращения. Если деньги выданы для других целей, руководитель или предприниматель сам устанавливает срок сдачи авансового отчета.

Расчеты с клиентами

В случае, если клиент возвращает товар, за который заплатил наличными, кассир заполняет расходный кассовый ордер и пробивает чек на возврат с указанием признака расчета — «полный расчет», суммы — стоимости товара и формы оплаты — наличная.

Куда можно тратить наличные из кассы

Как правило, юрлица и предприниматели рассчитываются между собой безналом, но бывают исключения.

За что Центробанк разрешает рассчитываться наличностью

- Выплата работникам зарплаты, премий, доплат за сверхурочную работу, отпускных.

- Пособия по соцстрахованию, материальная помощь и другие социальные платежи.

- Закупка товаров, работ, услуг, кроме ценных бумаг.

- Выдача под отчет, например, на командировочные расходы.

- Возврат покупателю за товары и услуги, которые он оплачивал наличными.

Исключение для ИП

Индивидуальный предприниматель в отличие от юрлица может в любой момент снять наличные для собственных нужд из кассы или с расчетного счета. Сумма не ограничена, если нет задолженностей по налогам и страховым взносам.

Если предприниматель использует упрощенный порядок кассовой дисциплины, то есть не формирует кассовые документы, получение наличных также оформлять не должен.

Если ведет кассу в общем порядке, в РКО указывает основание выплаты денег — «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Правила для валютных нерезидентов

Иностранные физлица могут получать наличные:

- при возврате товаров, приобретенных ранее за наличный расчет;

- за неоказанные услуги, которые были оплачены ранее;

- при компенсации сумм НДС при вывозе товаров, купленных в России (tax free);

- под отчет.

Закон не позволяет выдавать нерезидентам наличные для оплаты труда, а также оплаты товаров, работ и услуг для организации.

Как рассчитываться наличными по договору

Согласно п. 4 Указания № 5348-У, максимальная сумма расчетов с партнерами — 100 000 руб. по каждому договору. Тип, срок действия, периодичность и количество платежей не имеют значения, главное — чтобы общая сумма по ним не превышала ста тысяч рублей.

Если расчет в иностранной валюте, сумма должна быть эквивалента 100 000 рублей по официальному курсу, установленному Банком России — об этом сказано в пункте 4 Указания № 5348-У.

Лимит расчетов действует для любого бизнеса вне зависимости от его размеров, в том числе для малого и ИП. Не распространяется требование на физлиц и самозанятых — с ними можно проводить сделки на любые суммы.

Так, при покупке дивана за 400 тысяч рублей для личного пользования можно всю сумму платить наличными. При покупке того же дивана предпринимателем для офиса наличкой можно заплатить только 100 тысяч, остальное — безналом.

Лимит нужен, чтобы фирмы больше рассчитывались безналично и чтобы не допустить большого оттока наличных — это может вызвать подозрения у налоговой и банка.

Разбивать один большой договор на несколько, чтобы уложиться в лимит, не рекомендуем. Налоговая может заподозрить, что вы это сделали намеренно и оштрафовать.

Лимит остатка кассы: формулы расчета, правила и исключения

Лимит остатка — это максимальная сумма наличных средств, которую можно оставлять в кассе на конец рабочего дня. Если получается больше, излишек сдают в банк для соблюдения требования. Лимит нужен, чтобы не хранить в кассе слишком много наличности и для контроля финансовых потоков.

Какую сумму можно оставлять в кассе? Рассчитать ее можно по формулам из приложения к Указанию № 3210-У. Варианта два — по объему поступлений или по объему выдачи.

Расчет лимита по поступлению денег

Формула: Лимит по поступлению = ОП / PП × П

ОП — выручка от продаж за выбранный расчетный период.

РП — расчетный период. Это количество дней, за которые мы считаем данные по выручке. Можно взять любое число не более 92 дней — например, 7, 14, 60 дней.

П — период сдачи наличных в банк. Он не должен превышать 7 дней, если банка в населенном пункте нет — максимум 14 дней.

Пример расчета. За расчетный период компания берет 31 день. Сдать деньги в банк нужно за 7 дней. За 31 день выручка в сумме равна 600 000 рублей.

Значит, лимит составит:

600 000 / 31 × 7 = 135 483,87.

Расчет лимита по объему выдачи денег

Формула: Лимит по выдаче = ОВ / PП × П

ОВ — объем выданных денег, кроме зарплаты.

РП — расчетный период, аналогично — до 92 дней.

П — период получения наличных в банке, аналогично — до 7 или 14 дней.

Пример расчета. За расчетный период компания берет 60 дней. За это время из кассы выдали без учета заработной платы всего 150 000 руб. Период между днями получения наличных в банке — 7 дней.

Значит, лимит составит:

150 000 / 60 × 7 = 17 500.

Организация выбирает любой из двух методов расчета, а руководитель подписывает приказ с утвержденным лимитом. Согласование с банком не нужно.

Форму и образец заполнения приказа можно скачать здесь.

Правила при установке лимита остатка

- Лимит обязаны устанавливать только средние и крупные компании.

- Если они этого не сделали, лимит считается равным нулю. Это значит, что всю выручку за день нужно сдавать в банк. Иначе это будет нарушением кассовой дисциплины.

- Для малого бизнеса и ИП установка лимита добровольна. Главное — закрепить это условие внутренним документом, например, приказом руководителя.

- Если небольшая фирма (годовая выручка до 800 миллионов рублей, сотрудников меньше 100 человек) или предприниматель все-таки установили лимит, они обязаны его соблюдать, чтобы не попасть на штрафы.

- Срок действия лимита можно выбрать любой — это не определено в законодательстве. Проще вообще не указывать срок и работать с текущим лимитом до издания нового приказа.

- Если бизнес только начинает свою работу и у него нет данных по поступлению и выдаче денег за нужный срок, для расчетов он берет прогнозируемые суммы.

- Лимит для обособленных подразделений устанавливает головной офис. Если у подразделения свой расчетный счет — самостоятельно.

Когда можно превышать лимит остатка

- В дни выдачи зарплаты. При этом срок выдачи не должен превышать 5 рабочих дней с учетом дня получения наличных средств из банка.

- В выходные и праздничные дни, если тогда проводятся кассовые операции.

Хранение наличных в кассе и обеспечение их сохранности

Где и как безопаснее хранить деньги, каждый руководитель решает по своему усмотрению и утверждает приказ, в котором можно прописать:

- как работать с ключами от кассы;

- частоту ревизий и внеплановых инвентаризаций;

- регламент действий в случае хищения.

Строгих требований со стороны государства нет. Чаще всего используют сейфы или ящики контрольно-кассовой техники, которые закрываются на ключ.

За обеспечение сохранности денег должно отвечать материально ответственное лицо. Как правило, это кассир или сотрудник, исполняющий его обязанности. С ним заключается договор о полной материальной ответственности, по которому работник обязан возместить ущерб в полном размере при потерях и недостачах согласно ст. 242 и 244 Трудового Кодекса.

Кто и как проверяет ведение кассовой дисциплины

ИФНС проверяет соблюдение кассовой дисциплины в ходе проверки ККТ. Помимо выдачи чеков и отчетов из фискальной памяти онлайн-касс налоговые органы обращают внимание на следующие нарушения:

- превышение лимитов расчетов наличными и остатка кассы;

- несоответствие фактических денежных остатков в кассе суммам, указанным в документах;

- неполнота и несвоевременность оприходования выручки;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Формат проверок — только внеплановые, поэтому важно, чтобы всегда наготове были документы по кассовым операциям в виде оригиналов или заверенных копий.

Срок проверки кассовых операций — не дольше 20 рабочих дней с даты поручения на проведение. Документарные и выездные проверки не могут длиться дольше 10 рабочих дней.

Налоговая инспекция может штрафовать только за нарушения в течение 2 последних месяцев, так как согласно ст. 4.5 КоАП РФ, давность привлечения к административной ответственности равна 2 месяцам. То есть если компания превысила лимит остатка в декабре, в марте следующего года за это санкций уже не будет.

Штрафы за нарушения кассовой дисциплины

Все возможные нарушения и санкции по ним есть в Кодексе РФ об административным правонарушениях, ст. 14.5 и 15.1. Среди них следующие.

Неприменение ККТ

За это могут оштрафовать как работника, так и компанию. Размер штрафа в первом случае от 3 000 до 4 000 рублей, во втором — от 30 000 до 40 000 рублей.

Превышение лимита остатка

Штраф от 40 000 до 50 000 рублей.

Неоприходование наличной выручки

Штраф до 50 000 рублей.

Превышение лимита расчетов наличными

Для организаций штраф от 40 000 до 50 000 рублей, для должностных лиц и ИП — от 4 000 до 5 000 рублей.

Вести расчеты по всем требованиям законодательства поможет Касса МойСклад. С помощью этого приложения вы будете:

- Работать на любых устройствах — компьютере, планшете, смартфоне

- Печатать чеки и ценники, формировать электронные чеки

- Вести учет остатков и выручки в целом и по каждой точке

- Принимать смешанную оплату: наличными, по безналу и QR

- Соблюдать кассовую дисциплину и работать без штрафов

Также вы получаете товароучетную систему в комплекте. Управляйте всеми каналами продаж из одного окна. Быстрый старт без обучения. Поддержка 24/7.

Попробуйте прямо сейчас: это бесплатно.

Контрольно-кассовая дисциплина в 2022-2023 годах

Контрольно-кассовая (или кассовая) дисциплина — это соблюдение юрлицами и ИП законодательно установленных в РФ правил осуществления наличных денежных расчетов. Расчеты наличными деньгами включают в себя все виды приходно-расходных операций, осуществляемых фирмой или ИП с наличными денежными средствами.

Наиболее широким в целях наличных расчетов является понятие кассы (операционной кассы), через которую фирма или ИП производит расчеты наличными деньгами. Чаще всего это такие операции, как выплата зарплаты, получение-сдача денег в банк, расчеты с подотчетными лицами, выдача-возврат займов. В кассу также может поступать наличная выручка.

Получение наличной выручки обязывает к применению контрольно-кассовой техники (п. 1 ст. 1.2 закона «О ККТ…» от 22.05.2003 № 54-ФЗ). Хотя в ряде случаев допускается ее неприменение, в частности:

- Юрлицами и ИП при осуществлении деятельности определенных видов (п. 2 ст. 2 закона № 54-ФЗ).

- Юрлицами и ИП при осуществлении деятельности в условиях, затрудняющих применение ККТ (п. 3 ст. 2 закона № 54-ФЗ).

Полный перечень случаев, когда разрешено работать без ККТ, с разъяснениями по неоднозначным моментам, смотрите в КонсультантПлюс. Пробный полный доступ к системе предоставляется бесплатно.

Количество используемых кассовых аппаратов или иных пунктов получения денег способами, допускающими неприменение ККТ, не ограничено. Но в конце рабочего дня поступившая выручка должна быть оприходована в кассу фирмы или ИП.

Таким образом, соблюдение кассовой дисциплины в 2022-2023 годах предполагает выполнение правил ведения приходно-расходных операций, проводимых по кассе юрлица или ИП, и правил работы с ККТ или документами, которые оформляются при неприменении ККТ.

Кассовая дисциплина обязательна для всех.

В чем состоит соблюдение кассовой дисциплины

Соблюдение кассовой дисциплины сводится к исполнению правил, установленных следующими документами:

- Указанием Банка РФ от 11.03.2014 № 3210-У, которое определяет правила ведения кассовых операций для юрлиц и ИП. Последняя редакция указания, вступившая в действие с 30.11.2020, внесла ряд изменений.

Подробнее об этом документе читайте в статье «Нюансы положения о порядке ведения кассовых операций».

- Указанием ЦБ РФ от 09.12.2019 № 5348-У, которое содержит условия расчетов наличными деньгами.

- Законом РФ от 22.05.2003 № 54-ФЗ, устанавливающим правила применения ККТ.

- Законом РФ от 03.07.2016 № 290-ФЗ или законом об онлайн-кассах, внесшим существенные изменения в правила закона № 54-ФЗ.

В отношении операционной кассы основные правила таковы:

- Назначается лицо, выполняющее функции кассира, с которым обязательно заключается договор о полной матответственности. Исключением будут ситуации, когда кассу ведет сам руководитель юрлица или ИП, работающий в одиночестве.

- Деньги и кассовые документы хранятся в условиях, обеспечивающих их сохранность.

- Операции, проводимые по кассе, оформляются документами установленной формы с соблюдением определенного порядка их заполнения. Оформление документов производится непосредственно при совершении операции, а по оприходованию наличной выручки, полученной вне операционной кассы, — ежедневно в конце рабочего дня. Кассовая дисциплина в 2022 году для ИП, которые ведут упрощенный учет своих операций, допускает, что документы по кассе можно не оформлять.

Подробнее о видах кассовых операций читайте в статье «Понятие и виды кассовых операций (правовое регулирование)».

- Если в операционную кассу поступает наличная выручка, то должен присутствовать кассовый аппарат. Выдача кассового чека при получении наличной выручки обязательна (ст. 5 закона № 54-ФЗ).

- Деньги, принимаемые кассиром, проверяются на подлинность. Соблюдается определенный порядок проверки их количества и качества при приеме и выдаче, поименованный в указании ЦБ РФ от 05.10.2020 № 5587-У действующий с 30.11.2020:

- Поступившая в операционную кассу наличная выручка должна расходоваться только на определенные цели: выплата зарплаты, расчеты с поставщиками и покупателями, выдача под отчет. ИП могут брать деньги на личные нужды.

Можно ли расходовать из кассы (минуя расчетный счет) остаток аванса, неиспользованного подотчетником, см. здесь.

- Предельная сумма расчетов наличными деньгами между юрлицами, между ИП, между юрлицами и ИП ограничена величиной 100 000 руб. по одному договору. При этом расчеты с физлицами не лимитируются, а ИП для личных нужд из кассы вправе брать любые суммы.

Подробнее о лимите расчетов между юрлицами читайте здесь.

- Выдача под отчет осуществляется по распоряжению руководителя либо по завизированному им заявлению подотчетного лица. Для отчета по выданным суммам предоставляется то количество рабочих дней, которое установлено в локальных актах работодателя, от даты истечения срока, на который выдавались деньги (в том числе командировочные). Неизрасходованные суммы должны быть возвращены в кассу или будут удержаны из заработной платы подотчетного лица (ст. 137 ТК РФ).

- Устанавливается лимит остатка денег в кассе на конец рабочего дня. Порядок его расчета фирма или ИП выбирают самостоятельно из двух способов, предлагаемых указанием Банка РФ № 3210-У. Излишек должен быть сдан в банк. Наличие сверхлимитного остатка допускается только в дни выдачи зарплаты (не более 5 рабочих дней). Кассовая дисциплина в 2022 году для ООО, относящихся к СМП, и для ИП, предполагает, что эти лица могут не устанавливать данный лимит. Для обособленных подразделений он устанавливается либо головным офисом (если у подразделения нет своего расчетного счета), либо самостоятельно (если свой расчетный счет у подразделения есть).

Об определении величины лимита остатка кассы читайте в этом материале.

Примеры расчета лимита остатка наличных денег в кассе от КонсультантПлюс

5.1. Пример расчета лимита кассы с учетом объемов поступлений

Наличная выручка ООО «Рассвет» от продажи товаров за расчетный период с 01.03.2022 по 31.05.2022 (61 рабочий день) составила 2 385 648 руб. Выручка сдается ежедневно (один раз в день).

Для расчета лимита остатка наличных денег в кассе с учетом объемов поступлений воспользуйтесь формулой.

Все примеры расчета кассового лимита и образцы оформляемых при этом документов смотрите в К+. Пробный доступ можно получить бесплатно.

- Через кассу могут осуществляться операции с наличной валютой. Чаще всего они связаны с выдачей денег на зарубежные командировки и сдачей-получением валюты в банке. В некоторых случаях могут иметь место расчеты с резидентами (ст. 9 закона РФ от 10.12.2003 № 173-ФЗ).

Подробнее о валютных операциях читайте в статье «Валютные операции: понятие, виды, классификации».

Что надо знать о работе с ККТ

Требования к применяемой в 2022-2023 годах ККТ определяет обновленный закон № 54-ФЗ.

С 01.02.2017 на учет в ИФНС начали ставиться только кассы нового образца (онлайн-кассы). С 01.07.2019 такой вид касс стал обязательным для использования практически всеми хозсубъектами.

Онлайн-кассы принципиально отличаются от применявшихся ранее касс с фискальным накопителем. Соответственно, и требования к ним предъявляются совершенно другие.

Об общих требованиях, которым должны удовлетворять онлайн-кассы, читайте в статье «Где и по какой цене можно купить онлайн-кассу?».

Иными стали и проблемы, возникающие при их работе.

Ответы на многие вопросы, связанные с применением онлайн-касс, вы найдете в нашей рубрике «Онлайн-кассы ККТ ККМ».

На чем базируется знание порядка оформления кассовых документов

Изменения, внесенные в закон № 54-ФЗ законом № 290-ФЗ, не только отразились на требованиях к применяемой кассовой технике, но и привели к обновлению требований к формируемым этой техникой документам: кассовым чекам и БСО. При этом БСО стал документом, при оформлении которого должны применяться устройства, аналогичные онлайн-кассам. Соответственно, одинаковым оказался и перечень реквизитов для документов, формируемых новыми кассами (ст. 4. 7 закона № 54-ФЗ).

О том, что изменилось для БСО с появлением онлайн-касс, читайте в статье «Закон об онлайн-кассах — как применять БСО (нюансы)».

В операционной кассе оформляются 2 вида действий:

- Приходные с использованием приходного кассового ордера (ПКО) формы КО-1, к которому, по возможности, прилагаются документы, подтверждающие величину поступающей суммы. Отрывная часть ПКО (квитанция), содержащая подписи уполномоченных лиц и печать, передается вносителю.

- Расходные с использованием расходного кассового ордера (РКО) формы КО-2, к которому, как правило, прилагаются документы, подтверждающие величину выдаваемой суммы (платежные ведомости, служебные записки, копии приказов, чеки, квитанции). В РКО отражаются реквизиты документа, удостоверяющего личность получателя. Если получение осуществляется по доверенности, то к РКО прилагается ее оригинал (если доверенность разовая) или копия (если доверенность не является однократной).

Формы ПКО и РКО установлены постановлением Госкомстата РФ от 18.08.1998 № 88 и обязательны к применению в РФ при оформлении приходно-расходных операций. На каждую операцию оформляется свой отдельный документ.

Все ПКО и РКО, выписанные в течение дня, фиксируются в кассовой книге формы КО-4, в которой подводятся итоги работы за день (обороты по приходу и расходу) и выводится сумма остатка на конец дня.

ПКО, РКО и кассовая книга содержат отсылку к счетам бухучета, указание которых обязательно для фирм и необязательно для ИП, которые не должны вести бухучет (подп. 1 п. 2 закона от 06.12.2011 № 402-ФЗ).

Дополнительно могут также заполняться такие формы кассовых документов, как журнал регистрации приходных и расходных кассовых документов формы КО-3 и книга учета принятых и выданных другим кассирам денежных средств формы КО-5.

Порядок заполнения кассовых документов приведен в постановлении Госкомстата № 88 и указании Банка РФ № 3210-У.

О правилах заполнения кассовых ордеров читайте в материалах:

- «Как заполняется приходный кассовый ордер (ПКО)?»;

- «Как заполняется расходный кассовый ордер (РКО)?».

Кто осуществляет контроль за соблюдением кассовой дисциплины

Контролировать правильность действий по осуществлении кассовых операций должны все работники, связанные с их выполнением. Если в организации есть главный бухгалтер, то за контроль работы бухгалтерии и входящей в ее состав операционной кассы отвечает он. Общую ответственность за деятельность фирмы несет ее руководитель, а за деятельность ИП отвечает сам ИП.

Проверку кассовой дисциплины, которая может закончиться для проверяемого лица административным штрафом или последующей выездной проверкой, осуществляют налоговые органы (п. 1 ст. 7 закона РФ от 21.03.1991 № 943-I).

Цели этой проверки заключаются в выявлении фактов:

- неполноты и несвоевременности оприходования выручки;

- превышения лимита расчетов наличными;

- превышения лимита остатка кассы;

- использования запрещенной, неисправной или не соответствующей установленным требованиям ККТ;

- невыдачи кассовых чеков или БСО;

- несоответствия фактических денежных остатков в кассе суммам, указанным в документах;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Как проводится проверка кассовой дисциплины

Проверка кассовой дисциплины в 2022-2023 годах проводится по решению руководителя ИФНС в порядке, установленном приказом Минфина РФ от 17.10.2011 № 133н. В процессе проверки изучаются:

- Все документы, которые имеют отношение к оформлению кассовых операций.

- Отчеты фискальной памяти.

- Документы на приобретение, регистрацию и обслуживание ККТ.

- Документы, связанные с приобретением, учетом и уничтожением БСО.

- Учетные регистры бухгалтерских или хозопераций.

- Приказ на лимит кассового остатка.

- Авансовые отчеты.

При этом проверяющим предоставляется неограниченный доступ к ККТ, в том числе к ее паролям и к наличным денежным средствам.

При проверке могут запрашиваться любые другие документы, имеющие отношение к предмету проверки, а также пояснения.

Отметим, что мораторий на проверки ККТ заканчивается 1 января 2023 г.

Как проверяет кассовую дисциплину банк, узнайте в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Ответственность за ведение кассовых операций с нарушениями

Ответственность за нарушение кассовой дисциплины является административной. Сроки привлечения к ней (ст. 4.5 КоАП РФ):

- 2 месяца — за правонарушения, не связанные с ККТ;

- 1 год — за нарушения в работе с ККТ.

Важно! КонсультантПлюс предупреждает

Этот срок начинает исчисляться со дня совершения правонарушения, а при длящемся правонарушении — со дня его обнаружения проверяющим (ч. 1, 2 ст. 4.5 КоАП РФ). Под длящимся правонарушением следует понимать…

Подробнее о нюансах течения срока давности по штрафам за ККТ читайте в К+. Это можно сделать бесплатно.

Своевременно выявленное нарушение приведет к достаточно высоким штрафам, поскольку законом № 290-ФЗ с 2016 года штрафы за нарушение кассовой дисциплины, а точнее ответственность за неприменение ККТ, серьезно увеличены. Административная ответственность за неприменение ККТ влечет за собой:

- штраф для должностных лиц в размере от 25 до 50% от суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб.;

- штраф для юрлиц в размере от 75 до 100% от суммы расчета, осуществленного без применения ККТ, но не менее 30 000 руб. (п. 2 ст. 14.5 КоАП).

Если организация или ИП попадется вторично на неприменении ККТ, то в случае, когда сумма расчетов без применения ККТ составит (в том числе в совокупности) 1 млн руб. и более, это повлечет:

- дисквалификацию должностных лиц на срок от 1 года до 2 лет;

- приостановление деятельности до 90 суток для ИП и организаций (п. 3 ст. 14.5 КоАП РФ).

Ответственность за нарушения в ведении кассовой дисциплины в 2022 году в виде применения ККТ, которая не соответствует установленным требованиям, применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и перерегистрации предусматривается ответственность в виде:

- предупреждения или штрафа в размере от 1500 до 3 000 руб. для должностных лиц;

- предупреждения или штрафа в размере от 5 000 до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ).

Закон № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ. Например:

- за ненаправление покупателю кассового чека или бланка строгой отчетности в электронном виде или за непередачу этих документов на бумажном носителе по требованию покупателя;

- введена ответственность фискальных операторов, изготовителей ККТ, экспертных организаций.

Но даже если в момент проведения проверки кассовой дисциплины ИНФС не сможет привлечь нарушителя к ответственности в виде административного штрафа (из-за истечения срока давности), радоваться не стоит. Обнаружение нарушений в применении ККТ послужит поводом для более пристального внимания к налогоплательщику и при выявлении еще каких-либо проблем в его работе может привести к досрочной выездной проверке. Однозначный интерес налоговиков вызовут неполнота и несвоевременность оприходования выручки, а также выявление несоответствий документальных и фактических остатков денег в кассе.

О том, как можно избежать ответственности за совершенное правонарушение или снизить размер штрафа, вы можете узнать из Готового решения от КонсультантПлюс. Переходите по ссылке и получите пробный доступ к К+ бесплатно.

Факт выдачи крупных денежных сумм под отчет на неоправданно длительные сроки может привести к доначислению НДФЛ с этих сумм (постановление президиума ВАС РФ от 05.03.2013 № 14376/12).

Итоги

Принятие наличной денежной выручки, как правило, обязывает ее получателя иметь кассовый аппарат, выдающий документ о принятии соответствующей суммы. В настоящее время обязательными для применения стали ККТ нового типа — онлайн-кассы. На них формируются не только кассовые чеки, но и БСО. Соответственно, поменялись требования к новым ККМ и документам, выдаваемым ими.

В части документов, формируемых по операционной кассе, изменений в 2022-2023 годах нет. Как нет и перемен в инстанции, проверяющей состояние кассовой дисциплины (т. е. соблюдение правил работы с наличными деньгами), — ею остается ИФНС. Несмотря на ограниченность срока привлечения к ответственности за совершение нарушений при работе с кассой, выявление таких нарушений чревато последствиями в виде выездной налоговой проверки.

Сама же административная ответственность с 2016 года существенно увеличена: выросли размеры штрафов, расширены виды ответственности за неприменение ККТ, в связи с началом работы с кассовой техникой нового типа введены новые основания для привлечения к ответственности.

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — contact@ekam.ru.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: contact@ekam.ru

Контактный телефон: +7(495)133-20-43

КонсультантПлюс: примечание.

О приостановлении инициирования и проведения контрольных (надзорных) мероприятий в рамках федерального государственного контроля (надзора) за соблюдением законодательства РФ о применении контрольно-кассовой техники в отношении мобилизованных лиц и организаций см. Постановление Правительства РФ от 20.10.2022 N 1874.

(в ред. Федерального закона от 03.07.2016 N 290-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 7

1. Федеральный государственный контроль (надзор) за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники, в том числе за полнотой учета выручки в организациях и у индивидуальных предпринимателей (далее — контроль и надзор за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники) осуществляется налоговыми органами.

(в ред. Федерального закона от 11.06.2021 N 170-ФЗ)

(см. текст в предыдущей редакции)

В рамках отношений по контролю и надзору за оборотом маркированных товаров налоговые органы осуществляют контроль и надзор за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники в части ведения реестра контрольно-кассовой техники и реестра фискальных накопителей, а также выдачи и аннулирования разрешений на обработку фискальных данных.

(абзац введен Федеральным законом от 26.07.2019 N 238-ФЗ)

В случае, указанном в абзаце втором настоящего пункта, налоговые органы вправе осуществлять контроль и надзор за соответствием контрольно-кассовой техники и фискальных накопителей установленным требованиям.

(абзац введен Федеральным законом от 26.07.2019 N 238-ФЗ)

Предметом контроля и надзора за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники являются правила применения контрольно-кассовой техники при осуществлении расчетов в Российской Федерации в целях обеспечения интересов граждан и организаций, защиты прав потребителей, обеспечения установленного порядка осуществления расчетов, полноты учета выручки в организациях и у индивидуальных предпринимателей, в том числе в целях налогообложения и обеспечения установленного порядка оборота товаров.

(абзац введен Федеральным законом от 11.06.2021 N 170-ФЗ)

Положение о контроле и надзоре за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники утверждается Правительством Российской Федерации.

(абзац введен Федеральным законом от 11.06.2021 N 170-ФЗ)

Организация и осуществление контроля и надзора за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники регулируются Федеральным законом от 31 июля 2020 года N 248-ФЗ «О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации».

(абзац введен Федеральным законом от 11.06.2021 N 170-ФЗ)

При осуществлении контроля и надзора за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники плановые контрольные (надзорные) мероприятия не проводятся.

(абзац введен Федеральным законом от 11.06.2021 N 170-ФЗ)

2. При осуществлении контроля и надзора, указанных в пункте 1 настоящей статьи, налоговые органы:

ведут (в том числе с помощью автоматизированной информационной системы) мониторинг расчетов с применением контрольно-кассовой техники и полноты учета выручки, проводят анализ данных;

осуществляют наблюдение за применением контрольно-кассовой техники;

проводят контрольные (надзорные) мероприятия в отношении применения контрольно-кассовой техники, полноты учета выручки в организациях и у индивидуальных предпринимателей, а также контрольные (надзорные) мероприятия в отношении осуществления деятельности операторами фискальных данных, в том числе по месту нахождения налоговых органов, на основе информации, имеющейся у налоговых органов (удаленные проверки), а также по месту нахождения налогоплательщика или месту установки контрольно-кассовой техники, в том числе в жилых помещениях;

(в ред. Федерального закона от 11.06.2021 N 170-ФЗ)

(см. текст в предыдущей редакции)

проводят контрольные (надзорные) мероприятия в отношении оформления и (или) выдачи (направления) организацией и индивидуальным предпринимателем кассовых чеков, бланков строгой отчетности и иных документов, предусмотренных законодательством Российской Федерации о применении контрольно-кассовой техники и подтверждающих факт расчета между организацией или индивидуальным предпринимателем и покупателем (клиентом), в том числе путем приобретения товаров (работ, услуг), оплаты этих товаров (работ, услуг), совершения платежей (получения выплат) с использованием наличных денег и (или) в безналичном порядке, — контрольные закупки;

(в ред. Федеральных законов от 03.07.2018 N 192-ФЗ, от 11.06.2021 N 170-ФЗ)

(см. текст в предыдущей редакции)

запрашивают необходимые пояснения, справки, сведения и документы, в том числе через кабинет контрольно-кассовой техники. При этом датой получения запроса налогового органа о предоставлении пояснений, справок, сведений и документов считается день размещения такого запроса в кабинете контрольно-кассовой техники либо шестой день со дня отправки заказного письма в случае направления налоговым органом запроса по почте заказным письмом;

получают, в том числе с использованием технических средств, беспрепятственный доступ к контрольно-кассовой технике проверяемого лица, в том числе для считывания фискальных данных, хранящихся в фискальном накопителе контрольно-кассовой техники;

получают беспрепятственный, в том числе дистанционный, доступ к фискальным данным, содержащимся в базе данных оператора фискальных данных;

проводят контрольные (надзорные) мероприятия в отношении правильности учета наличных денег при применении контрольно-кассовой техники;

(в ред. Федеральных законов от 03.07.2018 N 192-ФЗ, от 11.06.2021 N 170-ФЗ)

(см. текст в предыдущей редакции)

выносят предписания об устранении выявленных нарушений законодательства Российской Федерации о применении контрольно-кассовой техники;

взаимодействуют с органами внутренних дел и органами федеральной службы безопасности при осуществлении функций, предусмотренных законодательством Российской Федерации о применении контрольно-кассовой техники.

2.1. Уполномоченный орган в случае подачи изготовителем, экспертной организацией и оператором фискальных данных неполных либо недостоверных сведений о руководителе, главном бухгалтере, членах коллегиального исполнительного органа и учредителях организации, о выгодоприобретателях и бенефициарных владельцах руководителя, главного бухгалтера, членов коллегиального исполнительного органа, а также о выгодоприобретателях, бенефициарных владельцах, учредителях (участниках) учредителей такой организации принимает решение о прекращении приема сведений об изготовленных экземплярах контрольно-кассовой техники, изготовленных экземплярах фискального накопителя до устранения такой организацией причин, послуживших основанием для принятия решения о прекращении приема указанных сведений, и передачи в налоговые органы достоверных сведений об организации, аннулирует разрешение на обработку фискальных данных оператора фискальных данных, исключает из реестра экспертных организаций экспертную организацию.

(п. 2.1 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

2.2. При осуществлении контроля и надзора за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники контролируемое лицо не уведомляется о проведении внеплановой выездной проверки.

(п. 2.2 введен Федеральным законом от 11.06.2021 N 170-ФЗ)

3. Банки обязаны предоставлять налоговым органам справки о наличии счетов и (или) об остатках денежных средств на счетах, выписки по операциям на счетах организаций и индивидуальных предпринимателей, справки об остатках электронных денежных средств и о переводах электронных денежных средств в соответствии с законодательством Российской Федерации в течение трех дней со дня получения мотивированного запроса налогового органа в случаях осуществления налоговыми органами контроля и надзора за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники, а также за полнотой учета выручки в организациях и у индивидуальных предпринимателей.

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

(см. текст в предыдущей редакции)

Запросы в банк направляются налоговыми органами в электронной форме. Форма (форматы) и порядок направления налоговым органом запроса в банк, форма и порядок представления банками в электронной форме информации по запросам налоговых органов утверждаются уполномоченным органом в соответствии с законодательством Российской Федерации о налогах и сборах.

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

(см. текст в предыдущей редакции)

Форматы представления банками в электронной форме информации по запросам налоговых органов утверждаются Банком России по согласованию с уполномоченным органом.

(абзац введен Федеральным законом от 03.07.2018 N 192-ФЗ)

4. Налоговые органы выполняют обязанности, предусмотренные законодательством Российской Федерации о применении контрольно-кассовой техники.

5. Органы внутренних дел и органы федеральной службы безопасности взаимодействуют с налоговыми органами при осуществлении ими функций, предусмотренных законодательством Российской Федерации о применении контрольно-кассовой техники.

6. Налоговые органы в рамках межведомственного информационного взаимодействия вправе передавать сведения о расчетах, перечень которых утверждается уполномоченным органом, с учетом требований Федерального закона от 27 июля 2006 года N 152-ФЗ «О персональных данных».

(п. 6 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

7. Налоговые органы информируют организации, индивидуальных предпринимателей и физических лиц по вопросам применения законодательства Российской Федерации о применении контрольно-кассовой техники.

(п. 7 введен Федеральным законом от 03.07.2018 N 192-ФЗ)