С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

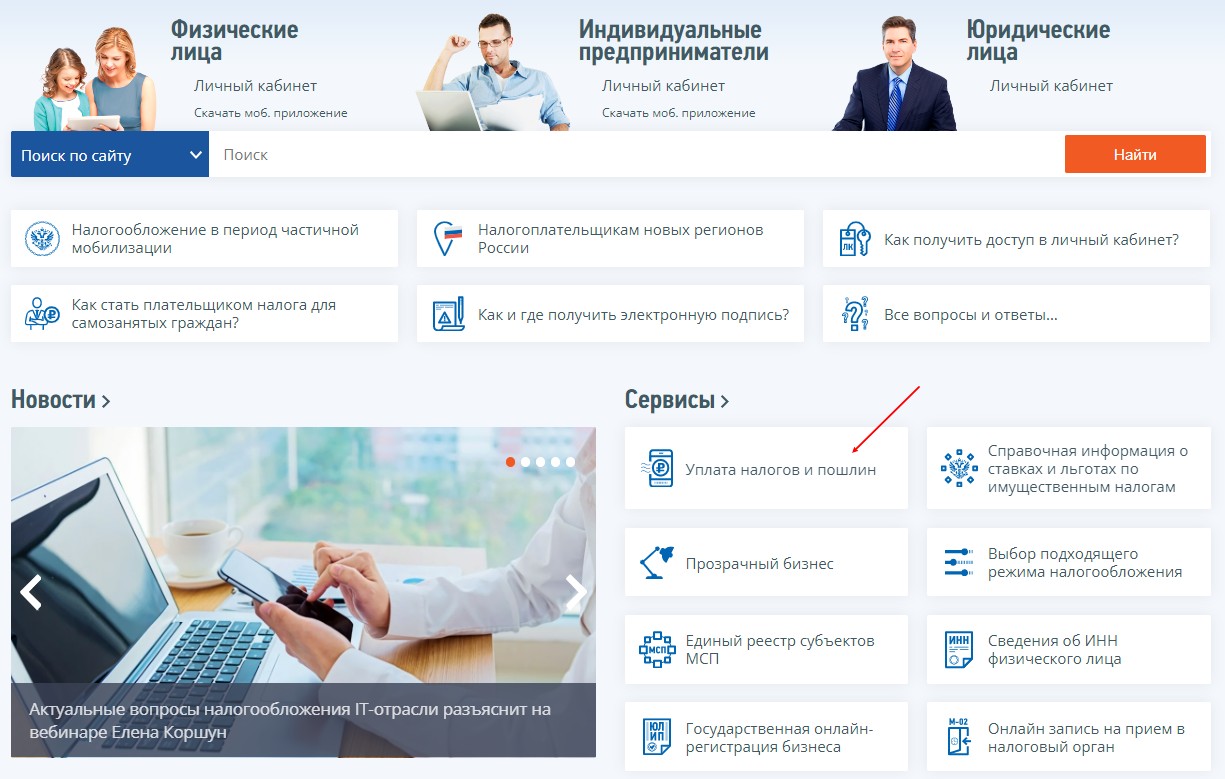

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

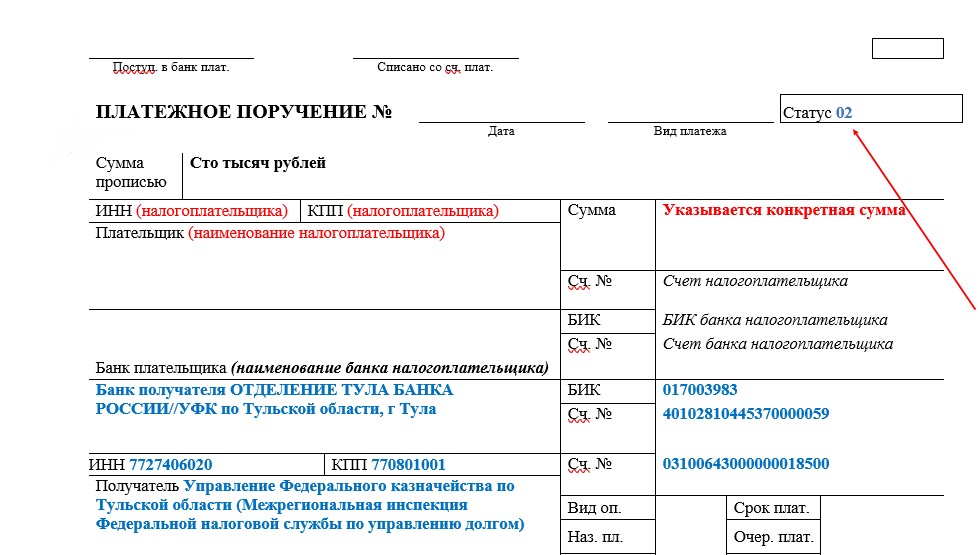

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

Содержание

- Как зачислить деньги на единый налоговый счёт

- Как заполнить платёжное поручение для ЕНП

- Как заполнить платёжное поручение для ЕНП без подачи уведомлений

- Как заполнить платёжное поручение для платежей вне ЕНП

- Как заполнить платёжное поручение по взносам на травматизм

- Выводы

В 2023 году большинство расчётов бизнеса с бюджетом надо проводить через единый налоговый платёж. Обратите внимание, что ЕНП распространяется не на все виды налогов и сборов. Часть из них перечисляют по-прежнему отдельными платёжками, а есть и такие, которые можно платить по выбору: в рамках ЕНП или без него.

Так, в единый налоговый платёж входят: НДС, НДФЛ, УСН, ЕСХН, акцизы, налоги на прибыль, землю, воду, транспорт, имущество, страховые взносы, кроме взносов на травматизм, и др. Вне ЕНП перечисляют НДФЛ с работников-иностранцев, работающих на основании патента, взносы на травматизм и профзаболевания, госпошлину, по которой не выдан исполнительный документ. А вот налог для самозанятых (НПД), а также сборы за пользование объектами животного мира и водных биоресурсов можно оплатить любым способом.

Важно: ФНС подготовила таблицу с новыми КБК на 2023 год для разных видов платежей. Коды указывают не только в платёжных документах, но и в уведомлениях об исчисленных суммах.

Как зачислить деньги на единый налоговый счёт

На каждого налогоплательщика в 2023 году открыт единый налоговый счёт. Юридические лица могут пополнить свой ЕНС с расчётного счёта, а у ИП есть дополнительные возможности: через банк, почту, МФЦ и др.

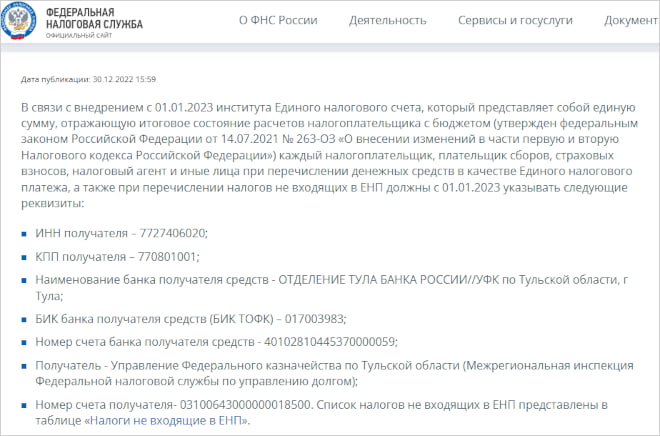

Важно: c 2023 года получателем денежных средств с единого налогового счёта является УФК по Тульской области, независимо от места нахождения организации или регистрации ИП. Об этом ФНС сообщила на своей странице.

Все платёжные поручения оформляются в соответствии с приказом Минфина № 107н от 12 ноября 2013 года. В данный момент в приказ вносятся изменения, ознакомиться с которыми можно на портале правовых актов. При этом ФНС, не дожидаясь принятия изменений, уже подготовила свои образцы, которые мы рассмотрим ниже.

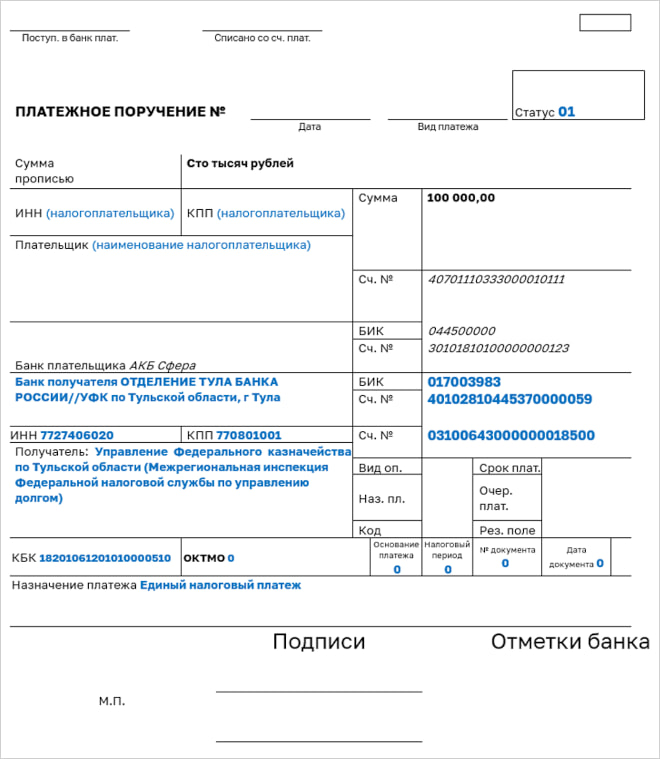

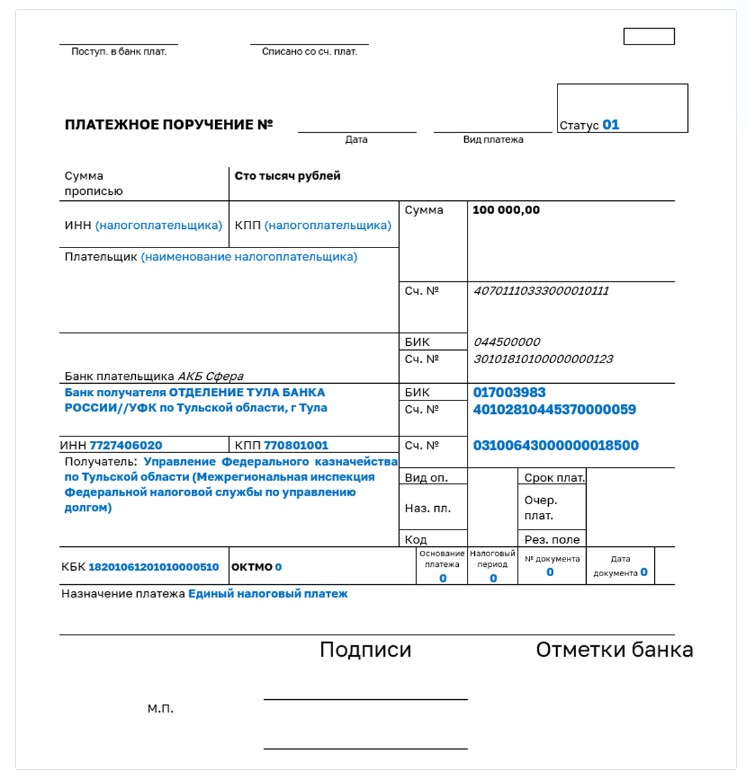

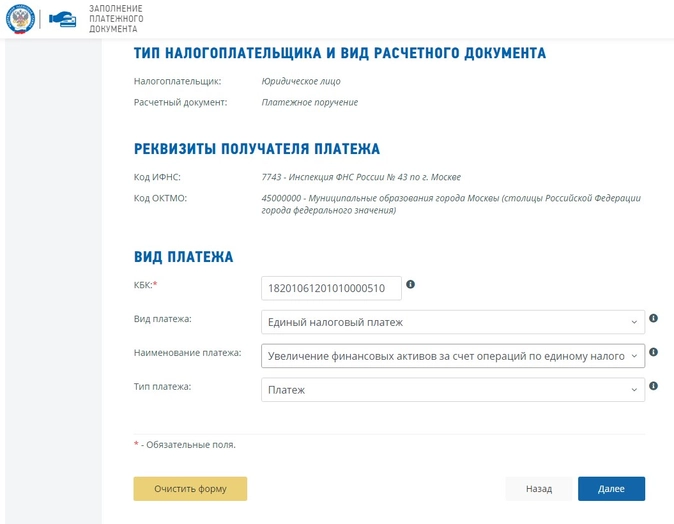

Как заполнить платёжное поручение для ЕНП

Если налоги, сборы или взносы, которые надо перечислить в бюджет, оформляются одной платёжкой, то применяется специальный КБК: 18201061201010000510. В назначении документа указывают «Единый налоговый платёж».

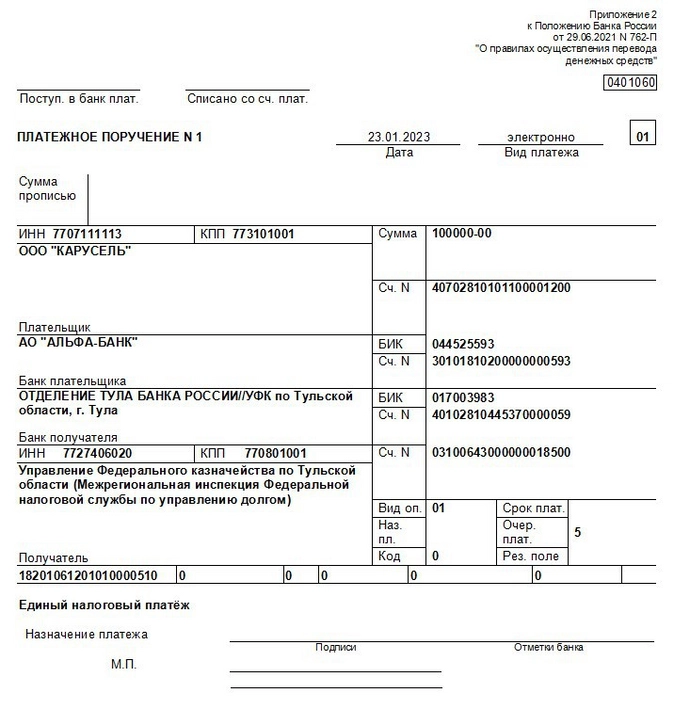

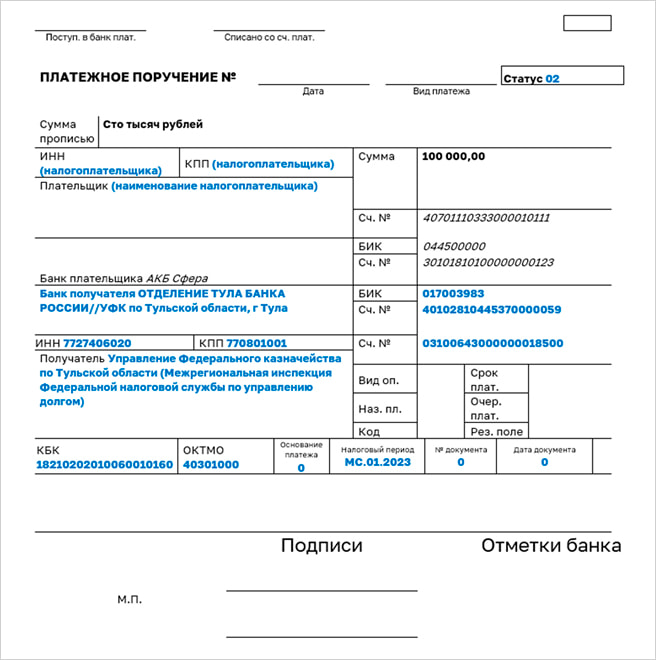

Вот как выглядит образец платёжного поручения в 2023 для перечисления ЕНП (подготовлен ФНС).

Обратите внимание на особенности заполнения этой платёжки:

- в поле «Статус» указывают значение «1»;

- в полях «ОКТМО», «Основание платежа», «Налоговый период», «№ документа», «Дата документа» проставляют «0».

По сути, в этот образец от ФНС надо добавить только ИНН/КПП и наименование налогоплательщика, а также указать сумму для перечисления.

Как ИФНС узнает, для каких налогов, сборов, взносов перечислены деньги? Из деклараций, отчётов, уведомлений, которые надо заранее подавать. В рамках ЕНП действует правило: документ с исчисленной суммой направляется не позже 25-го числа месяца, а оплата по нему производится не позже 28-го числа этого месяца.

Соответственно, к тому времени, когда деньги поступят в бюджет, ИФНС уже будет знать, в счёт каких обязательств налогоплательщика они перечислены. Например, указанная в образце сумма в 100 000 рублей может означать, что компания оплатила взносы за работников в размере 68 500 рублей и удержала НДФЛ с выплат в размере 31 500 рублей. Эти суммы организация указала в поданном уведомлении.

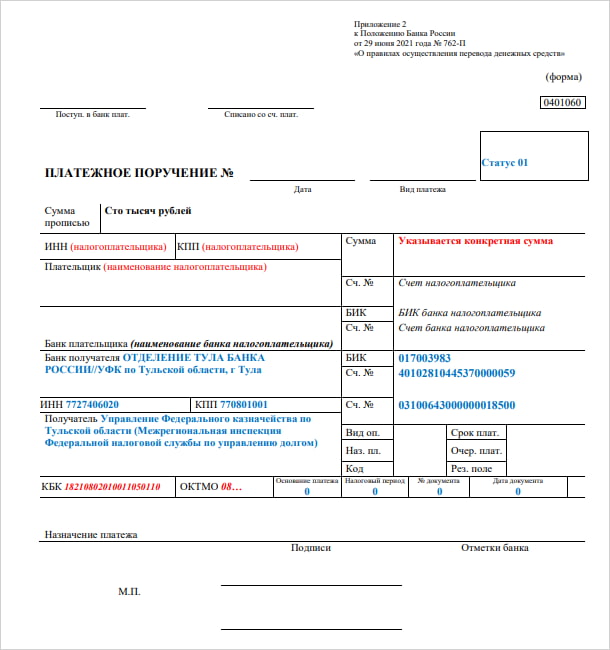

Как заполнить платёжное поручение для ЕНП без подачи уведомлений

Итак, мы рассмотрели первый способ – платёжное поручение с единым КБК 18201061201010000510. Документ можно подготовить один раз, а дальше использовать, как шаблон для всех следующих перечислений, меняя только сумму. Напомним, что для этого варианта расчётов с бюджетом надо заранее подавать уведомления, чтобы ИФНС могла распределить полученные средства по обязательствам налогоплательщика.

Но в 2023 году продолжает действовать и привычный способ расчётов: платёжное поручение, где указывают КБК не единого налогового платежа, а конкретного налога, сбора или взноса. Такое поручение заменяет собой уведомление об исчисленных суммах. Эта возможность предусмотрена пунктом 12 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Чем эта платёжка отличается от первой, которая оформляется только для ЕНП? Во-первых, в поле «Статус» проставлено другое значение, то есть «2». Во-вторых, указывают КБК конкретного налога, взноса, сбора, а не ЕНП. В-третьих, в этом случае надо заполнять поля ОКТМО (по месту нахождения организации или месту жительства ИП, обособленного подразделения, имущества, транспорта), а также код налогового периода.

Что касается поля «Назначение платежа», то раньше в образце ФНС указывали «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации». Но в более позднем образце это поле оставлено пустым.

По словам некоторых сотрудников ФНС поле «24», то есть «Назначение платежа» можно вообще не заполнять, если оплату производит сам налогоплательщик, а не третье лицо. Но тогда есть риск, что платёжку не пропустит банк, поэтому рекомендуем это поле всё-таки заполнять, до получения официальных разъяснений.

Как заполнить платёжное поручение для платежей вне ЕНП

Для перечислений, на которые не распространяется единый налоговый платёж, ФНС подготовила отдельный образец. Речь идёт только о платежах, которые администрирует налоговая служба, в частности, НДФЛ с работников-иностранцев, работающих на основании патента.

Как заполнить платёжное поручение по взносам на травматизм

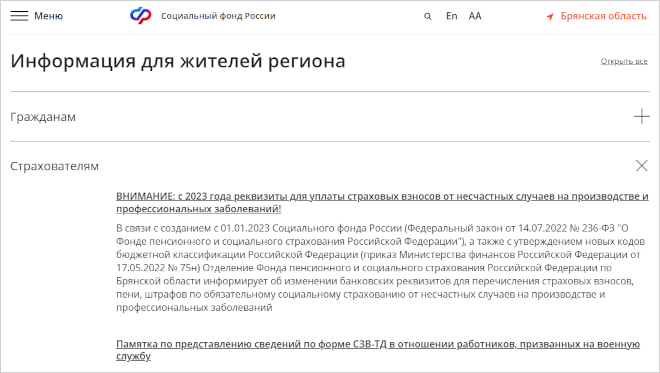

Ещё один вид платежей, который перечисляют работодатели, это страховые взносы на травматизм и от профзаболеваний. Они не входят в ЕНП и не администрируются Федеральной налоговой службой, поэтому рассмотренные выше образцы здесь не подходят.

Платёжки по взносам на травматизм заполняются, как и раньше, но по новым реквизитам, что связано с объединением ПФР и ФСС. Чтобы узнать эти реквизиты, зайдите на сайт Социального Фонда России, выберите в правом углу свой регион и откройте информацию по страхователям.

КБК по взносам на травматизм в 2023 году новые, утверждены приказом Минфина от 17.05.2022 № 75н (в редакции приказа от 22.11.2022 № 177н):

- взносы на травматизм – 79710212000061000160;

- пени по взносам на травматизм – 79710212000062100160;

- штрафы по взносам на травматизм – 79710212000063000160.

Выводы

- В 2023 году большинство платежей бизнеса в бюджет должны осуществляться в рамках ЕНП.

- При заполнении уведомлений, платёжек, отчётов проверяйте КБК на 2023 год, некоторые из них изменились.

- Денежные средства, входящие в состав единого налогового платежа, можно перечислить двумя способами: одной платёжкой на общую сумму или отдельными платёжными поручениями по каждому налогу, сбору, взносу.

- Если деньги перечисляются общей суммой на разные налоги (например, НДФЛ и взносы за работников), то ИФНС сможет их распределить только на основании предварительно поданного уведомления или отчётности.

- Если платёжное поручение оформляется на конкретный налог или взнос, с указанием соответствующего КБК, уведомление подавать не требуется.

- Денежные средства, перечисляемые для оплаты платежей, которые администрирует ФНС, зачисляются на реквизиты УФК по Тульской области (независимо от места регистрации ООО или ИП).

- При оплате страховых взносов на травматизм, которые администрирует Социальный Фонд России, не забудьте поменять реквизиты с ФСС на СФР, их значения можно найти на региональных сайтах нового Социального Фонда.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Почему изменились реквизиты

С начала 2023 года стало обязательным для всех компаний и ИП применение ЕНП (единого налогового платежа) и ЕНС (единого налогового счета). С этого момента заработали новые правила заполнения платежных поручений на перечисление налогов и взносов, в том числе НДФЛ.

Набор отражаемых в налоговых платежках реквизитов зависит от способа уплаты денежных средств. В 2023 году таких способов два, и плательщики могут выбрать подходящий для себя вариант:

По мнению чиновников, способ 1 — самый удобный. Реквизиты в платежку можно внести единожды и для последующих платежей изменять только сумму. При этом в инспекцию нужно сдавать уведомление об исчисленных налогах.

Способ 2 — это платежный механизм, с помощью которого компании и ИП перечисляли налоговые платежи в прошлом году. Применяется он теперь с учетом новых реквизитов. Данный способ можно использовать только в 2023 году (переходный период).

ФНС рекомендует заполнять платежные поручения в специальных онлайн-сервисах с автоматическим заполнением реквизитов (в том числе реквизитов для оплаты НДФЛ в 2023 году).

Минфин и ФНС порой дают противоречивые разъяснения по порядку применения новых правил оформления платежных поручений. Далее расскажем, на что обратить внимание при заполнении отдельных реквизитов налоговых платежек на примере реквизитов НДФЛ в 2023 году.

Данные о плательщике

Большинство компаний и ИП формируют платежные поручения на уплату НДФЛ в своих учетных (бухгалтерских) системах или через сервисы ФНС. В таких случаях:

- Реквизиты платежа заполнятся автоматически, если платеж оформляется в личном кабинете на сайте ФНС (ЛК ЮЛ/ЛК ИП) или учетной системе.

- Часть реквизитов вносится в платежку в режиме автозаполнения, и плательщику остается указать свой ИНН/КПП и сумму платежа — при оформлении платежки через сервис «Уплата налогов и пошлин».

Правильно указанный в платежке ИНН плательщика — залог успешного попадания перечисленных денег на единый налоговый счет. В том числе при наличии неточностей в других реквизитах.

При указании КПП плательщика в платежном поручении на перечисление единого налогового платежа учитываются такие правила:

Остальные данные о плательщике (наименование, банковские реквизиты, номер счета) указываются в обычном порядке.

При использовании прежнего платежного механизма (отдельными платежками) данные о плательщике заполняются в полном объеме.

Набор нулевых полей

Новый порядок оформления налоговых платежек позволяет существенно снизить нагрузку на плательщика за счет законного обнуления целого набора реквизитов. При этом старая платежная схема (с оформлением платежек по каждому налогу) не позволяет воспользоваться в полном объеме возможностью обнуления ряда реквизитов.

Покажем эти различия:

В этой части платежного поручения при уплате ЕНП все показатели, кроме КБК, принимают нулевые значения. Уплата НДФЛ отдельной платежкой требует внесения дополнительной информации и позволяет заполнить нулями только половину реквизитов: основание платежа, номер и дату документа.

Реквизит «Получатель платежа»

Все платежи, которые администрирует налоговая (кроме территории Байконура), с 01.01.2023 перечисляют на отдельный казначейский счет в УФК по Тульской области. Получатель в платежном поручении будет один — с одним набором реквизитов.

В платежном поручении эти реквизиты размещаются в общеустановленном порядке:

Такие правила применяются всеми компаниями и ИП, в том числе при заполнении реквизитов для уплаты НДФЛ в 2023 году в отдельных платежных поручениях (способ 2).

Если в платежке в качестве получателя по ошибке вы указали реквизиты своей инспекции вместо реквизитов Тульского УФК, исправлять ничего не нужно — деньги попадут по назначению, так как контролеры идентифицируют платежи по ИНН и КБК.

Реквизит «КБК»

КБК — важный реквизит для оплаты НДФЛ в 2023 году и других налогов/взносов, позволяющий налоговикам правильно идентифицировать платеж.

На реквизит перечисления НДФЛ в 2023 году, отражаемый в платежном поручении в поле 104 «КБК», влияет способ исполнения налоговых обязательств. Если налог перечисляется по новой платежной схеме в рамках единого налогового платежа, в поле 104 нужно указать единый код для всех перечислений, формирующих ЕНП:

Если компания или ИП решит в 2023 году перечислять налоги по-старому, в платежках на уплату НДФЛ необходимо указывать КБК по этому налогу. Минфин обновил список этих кодов — добавил отдельные КБК для выплаты дивидендов, сохранив прежними коды по налогу с зарплатных доходов:

С 2023 года отдельно от ЕНП в бюджет перечисляются фиксированные авансовые платежи по НДФЛ (плата за патент). Налог, удерживаемый в последующем из зарплаты таких работников или из вознаграждения по договорам ГПХ, заключенным с ними, уходит в бюджет через ЕНП.

Реквизит «Назначение платежа»

С 11.03.2023 вступил в силу приказ Минфина от 30.12.2022 № 199н, предписывающий в налоговых платежках указывать дополнительную информацию, которая нужна для идентификации назначения платежа.

Минфин не уточнил, какие формулировки можно включать в поле 24 «Назначение платежа» и можно ли это поле оставлять пустым. ФНС устранила этот пробел:

Если оформляющий платежку бухгалтер считает необходимым в поле 24 указать сведения о виде налога и периоде, за который он перечисляется, налоговики в этом нарушения не усматривают.

Примеры формулировок:

- в платежных поручениях на уплату ЕНП;

- в платежках взамен уведомлений.

О путанице в подходах Минфина и ФНС при заполнении поля 24 в платежном поручении рассказываем в статье «Снова поменяли платежки по ЕНП».

Реквизит «ОКТМО»

При оформлении поля 105 «ОКТМО» платежного поручения на перечисление сумм, входящих в ЕНП, следует указать значение «0» — на этом настаивают налоговики.

Приказом Минфина № 199н определено, что в поле 105 «ОКТМО» можно указывать ноль или восьмизначный ОКТМО.

Любой из вариантов позволит банку принять платеж, а контролерам учесть его на едином налоговом счете в качестве ЕНП.

ФНС не считает критической ошибкой указание в поле 105 ОКТМО 70000000 (кода для муниципальных образований Тульской области) или ОКТМО муниципального образования, в котором работает плательщик. В любом случае перечисляемая сумма поступит на его ЕНС.

Быстро узнать ОКТМО по ИНН или адресу вы можете с помощью сервиса на нашем сайте.

Реквизит «Статус плательщика»

Реквизит «Статус плательщика» (поле 101) с 2023 года заполняется по новым правилам:

Детальную информацию о заполнении поля 101 узнайте из этого материала.

Напомним, что до 2023 года код «01» в налоговой платежке означал, что платеж производит компания в качестве налогоплательщика, а кодом «02» обозначался налоговый агент (к примеру, компания или ИП, перечислявшие НДФЛ с зарплат своих работников).

Таким образом, в 2023 году код «01» должен стоять в платежке на перечисление НДФЛ в составе ЕНП (способ 1), а код «02» — при оформлении отдельной платежки на перечисление этого налога в бюджет (способ 2).

Образец заполнения платежного поручения на перечисление НДФЛ с отпускных, которое заменяет уведомление об исчисленных суммах налогов и взносов, поможет быстро сориентироваться в новых реквизитах и правилах заполнения — скачайте его на сайте системы «КонсультантПлюс» после оформления бесплатного доступа.

Итоги

Реквизиты для перечисления НДФЛ в 2023 году зависят от способа платежа. При оформлении платежки на ЕНП многие поля заполняются нулями. Если компании или ИП применяют старый платежный способ и формируют отдельные платежки на уплату налогов, при заполнении полей платежного поручения учитываются специальные правила.

Вебинар для вас!!! Что меняется в работе бухгалтера!На простом языке и в короткие сроки Страховые взносы: что учесть при составлении отчетности за 2022 год. Важные изменения в 2023 году: новые тарифы и отчетность Узнаете:

|

Образец заполнения платежек по новым реквизитам

Правила заполнения платежек изменились из-за новых правил уплаты налогов и взносов.

С 1 января 2023 года все компании и ИП переходят на уплату налогов и страховых взносов единым налоговым платежом.

Перечислять деньги ООО и ИП теперь должны единым налоговым платежом на единый налоговый счет.

Новый порядок уплаты означает, что каждому налогоплательщику откроют свой счет в Федеральном казначействе, на который и придется и переводить деньги.

А вот отдельных платежек по большинству налогов и взносам с 2023 года не будет (Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Единый налоговый счет (ЕНС) — это новая форма учета платежей в бюджетную систему Российской Федерации.

ЕНС — это единая сумма расчетов налогоплательщика с бюджетом.

Налогоплательщик всегда будет понимать либо он должен государству, либо он может распорядиться положительным остатком по своему усмотрению.

Единый налоговый платеж (ЕНП) — это перечисление денег единой платежкой для всех налогов.

От уплаты налогов и страховых взносов через перечисление ЕНП на ЕНС отказаться не получится.

Однако в НК есть случаи, когда платежи в бюджет можно отправить не в составе ЕНП (п. 1 ст. 58 НК).

По новым правилам компании и ИП будут перечислять в составе ЕНП:

-

налоги, в том числе НДФЛ за работников;

-

авансовые платежи по налогам;

-

страховые взносы, кроме взносов на травматизм;

-

сборы; пени, штрафы и проценты по налогам, сборам и страховым взносам.

Инструмент для быстрого освоения налогообложения!“Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики” По окончании курса вы сможете:

ЖМИТЕ СЮДА |

Налоги не входящие в состав ЕНП:

-

НДФЛ с выплат иностранцам, работающим по патенту, и взносы на травматизм, которые за счет ЕНП не перечисляют (п. 2 ст. 11, п. 1 ст. 58 НК, Закон от 24.07.1998 № 125-ФЗ).

-

Государственная пошлина по делам, рассматриваемым в арбитражных судах

-

Лицензионный сбор за право торговли

-

Задолженность (переплата) по налогам, сборам и иным обязательным платежам, образовавшаяся у налогоплательщиков до 1 января 2023 года

И так далее

Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение.

По новым требованиям в платежке по ЕНП достаточно будет указать ИНН, КБК и сумму платежа. Налоговый платеж можно будет заплатить даже через личный кабинет налогоплательщика.

Организации могут перечислить ЕНП со счета в банке и через личный кабинет налогоплательщика.

ИП вправе пополнить ЕНС еще наличными деньгами через банк, МФЦ, почту или местную администрацию (п. 6 ст. 45 НК).

Платить налоги и взносы за организацию или ИП сможет и третье лицо. В таком случае в платежке указывают ИНН налогоплательщика или налогового агента, за которого перечисляют ЕНП (п. 1 ст. 11.3, п. 15 ст. 45 НК).

Образец заполнения платежного поручения в 2023 году

Реквизиты для уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов единым налоговым платежом на ЕНС (начиная с 1 января 2023 года)

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита

|

Значение |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА

|

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального

|

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

17 |

Номер казначейского счета |

03100643000000018500 |

|

101 |

Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) |

01 |

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

— |

Ищете больше информации, тогда вам могут оказаться интересны курсы:

Бухгалтер по расчету заработной платы со знанием кадрового дела +1С ЗУП 8

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики

Образец платежки по ЕНП единого налогового счета заполнен с учетом проекта изменений в приказ Минфина от 12.11.2013 № 107н.

Из этого проекта следует, что в платежке по ЕНП надо указать:

-

плательщика и его ИНН;

-

статус плательщика «01»;

-

получателя, ИНН и КПП получателя;

-

КБК;

-

назначение платежа.

В поле «13» платежного поручения указывается наименование банка получателя средств

В поле «14» платежного поручения указывается БИК банка получателя средств (БИК ТОФК)

В поле «15» платежного поручения в обязательном порядке указывается счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)

В поле «16» платежного поручения указывается получатель

В поле «17» платежного поручения указывается номер казначейского счета

Наш профессиональный совет!Чтобы правильно вести налоговый учет в организации, учебный центр РУНО рекомендует пройти курс: Налоговый учет и налог на прибыль. Профессиональный уровень Что вы будете уметь:

По окончании курса вы получите удостоверение о повышении квалификации Получить доступ Учебная программа |

Для предпринимателей и компаний с 2023 года действует новый способ уплаты налогов, сборов, взносов и штрафов — единый налоговый платеж (ЕНП). Как перейти на ЕНП, как платить налоги и в какие сроки сдавать отчетность — в этой статье.

Содержание:

- Что такое ЕНП и ЕНС

- Какие налоги входят в ЕНП

- Единый налоговый счет: сальдо и его значения

- Как платить налоги в 2023 году: порядок действий

- Плюсы и минусы ЕНП

- Ответы на вопросы

Что такое ЕНП и ЕНС

ЕНП — это единый налоговый платеж. Это не новый режим, а новый порядок уплаты налогов с 2023 года для ИП и компаний, кроме самозанятых.

Как было. Раньше вы платили каждый налог отдельно. Например, взносы по УСН, страховые в пенсионный фонд и торговый сбор. Для этого заполняли несколько платежек со своими реквизитами и КБК.

Как стало. Теперь вы делаете это одним платежом, для чего перечисляете деньги на Единый налоговый счет (ЕНС), а оттуда налоговая списывает их на все необходимые взносы в бюджет.

Предприниматели направляют в ФНС уведомление, сколько денег списать со счета на те или иные цели, заполняют одну платежку с одинаковыми реквизитами.

Единый налоговый счет устроен как кошелек или вклад-копилка — у каждого он свой, только для обязательных платежей в бюджет. Деньги с ЕНС можно вернуть, если они числятся как переплата.

Переход на новую систему — автоматический, в обязательном порядке. Никаких заявлений писать не нужно.

Какие налоги входят в ЕНП

С помощью Единого платежа можно закрывать:

- налоги;

- авансовые платежи;

- страховые, кроме взносов на травматизм;

- штрафы;

- недоимки;

- пени и проценты;

- торговый сбор.

Как на ЕНП, так и на конкретный КБК можно заплатить:

- налог на профессиональный доход;

- сборы за пользование объектами животного мира;

- сборы за пользование объектами водных биологических ресурсов;

- утилизационный сбор;

- страховые взносы за периоды до 01.01.2017.

На конкретные КБК по-прежнему уплачиваются:

- взносы на травматизм;

- НДФЛ с выплат иностранцам с патентом;

- различные виды пошлин;

- административные штрафы.

Единый налоговый счет: сальдо и его значения

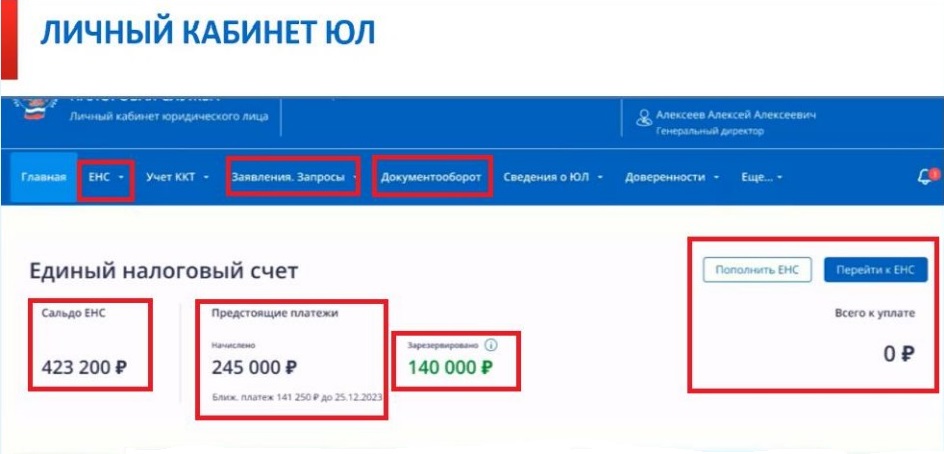

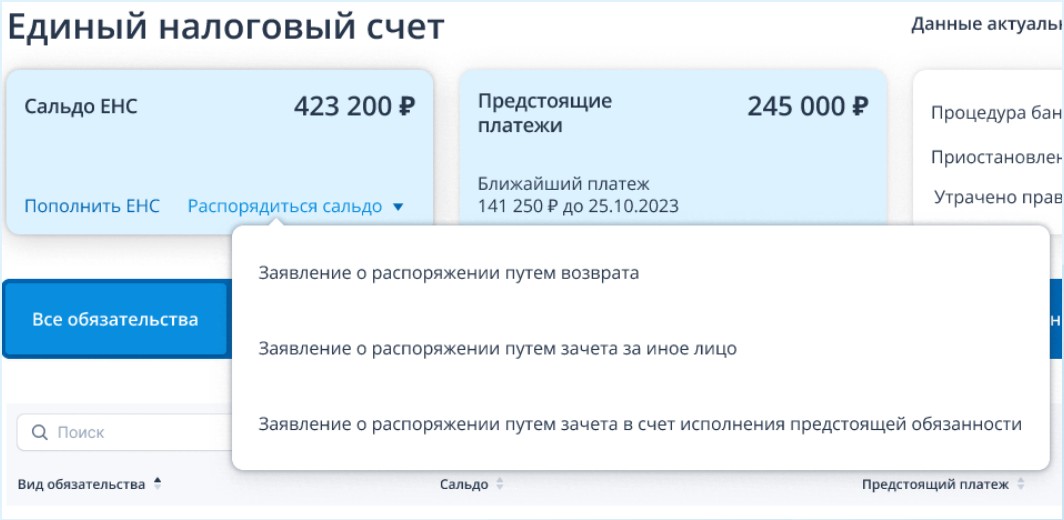

К 1 января 2023 у каждого налогоплательщика есть начальное сальдо расчетов ЕНС. Проверьте его в личном кабинете ФНС в разделе «Единый налоговый платеж».

«Сальдо ЕНС» — это разница между перечисленной на счет суммой и совокупной обязанностью налогоплательщика, то есть разница между переплатами и недоимками.

Сальдо может быть:

- положительное — если компания переплатила и государство должно вернуть ей деньги;

- отрицательное — если у организации возникла задолженность по платежам;

- нулевое — если нет задолженностей и переплат.

Сверка с налоговой

Сальдо ЕНС на 1 января 2023 налоговая сформировала сама. При этом не учитывала переплату, где пропущен срок для возврата, и безнадежную к взысканию недоимку.

Если считаете, что данные некорректные, то проведите с налоговой совместную сверку. Чтобы запросить акт сверки, подайте заявление. Удобнее это сделать на сайте ФНС, но можно отправить и бумажное заявление.

Отрицательное сальдо = недоимка

При отрицательном сальдо необходимо пополнить ЕНС, иначе налоговая начислит пени на общую задолженность с даты появления недоимки. Когда на счету появятся деньги, пени списываются — отдельно их платить не нужно. Если задолженность не будет оплачена, налоговая служба примет решение о взыскании.

Положительное сальдо = переплата

При положительном сальдо вы можете вернуть переплату на свой расчетный счет. Переплату можно зачесть:

- на уплату того или иного налога, сбора или взноса;

- погашение задолженности, которая не была учтена в составе совокупной обязанности и по ней истек срок взыскания;

- исполнение решений ФНС (при наличии);

- уплату за другое лицо.

Зачесть можно всю сумму, что осталась на счету. Для этого заполните заявление:

Как платить налоги в 2023 году: порядок действий

Вот как будет проходить уплата налогов при применении ЕНП:

- Предоставление отчетности в налоговую. Компании и ИП должны сами считать сумму налогов, взносов и сборов и присылать в налоговую уведомления, сколько денег нужно списать. Методика расчета платежей остается прежней. Сдать все декларации, уведомление и расчеты в налоговый орган надо до 25 числа отчетного периода.

- Внесение денег на ЕНС.

- Списание денег. 28 числа отчетного периода налоговая списывает средства с вашего единого счета.

Далее рассмотрим детально каждый пункт.

Шаг 1. Предоставление отчетности

С 2023 года установлены новые сроки предоставления отчетности и уплаты налогов. Новое правило: сначала вы сдаете отчетность, потом платите налог. Декларации и расчеты надо предоставить до 25 числа отчетного периода.

Уведомление подавайте только по налогам и взносам, которые платят до подачи отчетности либо вообще без нее. Оно может быть представлено как одним документом по всем обязанностям, так и отдельно по каждому.

Без уведомления налоговая не сможет распределить деньги, поступившие на ЕНС, и начислит пени.

Новые сроки отчетности:

| Вид отчетности | Сроки подачи |

| Декларация по налогу на прибыль |

Ежеквартально:

За год — до 25 марта следующего года. |

| 6-НДФЛ |

Ежеквартально:

За год — до 25 февраля следующего года. |

| Декларация по УСН |

Раз в год. Компании — до 25 марта, ИП — до 25 апреля. |

| НДС |

Ежеквартально:

|

| Расчет по страховым взносам |

Ежеквартально:

|

| Декларация по налогу на имущество | До 25 марта следующего за отчетным года |

| Торговый сбор |

Ежеквартально:

|

Если подаете уведомление на несколько налогов, то заполните на каждый отдельный блок: КПП, код ОКТМО, КБК, сумма налога, сбора или взносов, код отчетного или налогового периода либо номер месяца, отчетный период и календарный год.

Если ошиблись в реквизитах, то направьте новое уведомление.

Если нашли ошибку в суммах:

- Создайте новое уведомление, например, в Личном кабинете. Впишите данные КПП, КБК, ОКТМО, период, а сумму укажите новую.

- При поступлении уведомления в налоговую корректировка произойдет автоматически.

Чтобы изменить другие данные:

- Создайте новое уведомление. В нем повторите данные ошибочной строки — КПП, КБК, ОКТМО, период, а в сумме укажите «0».

- Во втором блоке строк 1–6 укажите верные данные.

- Когда уведомление поступит в инспекцию, оно автоматически откорректируется.

Если подать уведомление с опозданием или не подать совсем, грозит штраф 200 рублей за каждый документ.

В 2023 году можно вместо уведомления предоставить в банк платежку с заполненными реквизитами, но только если вы ни разу не подавали уведомление о начисленных суммах. Налоговая сама их сформирует. В платежке в разделе «Статус» поставьте «02». Для того, чтобы инспектор понял, какой это бюджет, налог, какой у него период и какую сумму надо внести.

Шаг 2. Пополнение ЕНС

Способ 1 — самый простой. Перечислить единый налоговый платеж можно:

- в личном кабинете или учетной системе, заполнив только сумму платежа;

- в сервисе ФНС России «Уплата налогов и пошлин». Реквизиты платежа будут заполнены автоматически.

Способ 2 — трудоемкий. Самостоятельное заполнение платежного документа. Для этого используйте реквизиты для уплаты ЕНП из таблицы:

| Номер реквизита платежного документа | Наименование реквизита платежного документа | Значение |

| 7 | Сумма | указывается общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | «01» |

| 102 | КПП плательщика | «по месту постановки на учет организации (при наличии филиалов (обособленных подразделений) — головной организации)» |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | N Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | — |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0 |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Обратите внимание: деньги перечисляют на казначейский счет в УФК по Тульской области. Получателем указывают «УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)» и приводят его банковские реквизиты. КБК единый для всех видов платежей — 18201061201010000510. Это правило для всех регионов РФ.

Заполненный платежный документ:

Шаг 3. Списание платежей: сроки уплаты налогов

С 2023 года дата для всех платежей единая — до 28 числа отчетного периода.

Деньги на ЕНС можно вносить раньше срока и частями, но главное — чтобы вся сумма на счете была к сроку уплаты налога, то есть до 28 числа.

| Вид налога | Срок уплаты |

| налог на имущество организаций, транспортный и земельный налоги — авансовые платежи |

|

| налог УСН |

авансовые платежи:

налог за истекший год:

|

| НДС | 28 числа каждого месяца. |

| налог на прибыль |

|

| НДФЛ |

|

Организация может пополнить ЕНС безналично через банк или через личный кабинет налогоплательщика. А ИП — еще и наличными деньгами через банк, МФЦ или почту.

Если на расчетном счете ИП или компании недостаточно денег, перевести их могут и третьи лица. Например, за предпринимателя могут внести платеж знакомые или родственники.

Порядок списания платежей

Налоговая будет списывать деньги со счета в таком порядке:

- недоимка — с даты, когда она появилась;

- налоги, авансовые платежи по налогам, сборы, страховые взносы — с даты, когда появилась обязанность их уплатить;

- пени;

- проценты;

- штрафы.

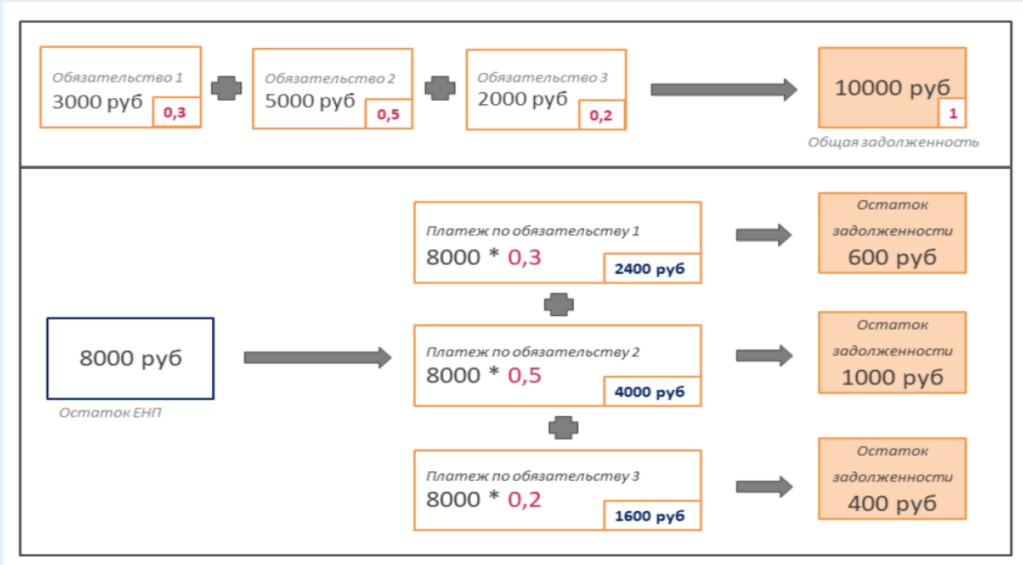

Внутри каждой группы сначала будут погашать долги с самой ранней даты возникновения. Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств. Если денег не хватит, то недоимка возникнет сразу по всем налогам и взносам, а не по какому-то одному платежу.

Плюсы и минусы ЕНП

Можно выделить такие преимущества новой системы:

- меньше ошибок при заполнении платежных поручений. Например, в налоговую каждый год поступает 30 млн неправильно заполненных платежек;

- переплата автоматически идет на будущие платежи и для этого не надо писать дополнительные заявления, чтобы ее учесть;

- перечислять деньги на ЕНС можно, когда удобно. Главное, чтобы к сроку уплаты на счете было достаточно денег, а в налоговой — отчетность или уведомление.

При этом есть неудобные моменты:

- налогоплательщик самостоятельно рассчитывает налоги, сборы и взносы и присылать в налоговую уведомление;

- деньги списываются со счета пропорционально и повлиять на это нельзя. Например, если есть задолженность, с которой предприниматель не согласен, то налоговая все равно ее спишет в первую очередь;

- если на счете недостаточно денег, инспекторы сами распределят их пропорционально всем обязательствам. В итоге задолженность может быть сразу по нескольким налогам, взносам и сборам.

Ответы на вопросы

Можно ли не переходить на ЕНП, а все оставить как было?

Нет. Но в 2023 году можно вместо уведомления предоставить в банк платежку с заполненными реквизитами, если вы ни разу не подавали уведомление об исчисленных суммах.

ИП и организации смогут уменьшать УСН страховыми взносами?

Да, смогут. Уплаченная сумма страховых взносов будет определяться в соответствии с установленными правилами распределения ЕНП. Сначала недоимка, начиная с более ранней. Затем начисления с текущим сроком уплаты. Затем пени, проценты и штрафы.

Бывают случаи потери платежа?

Потеря платежа и сейчас влечет недоимку. Однако в случае уплаты по ЕНП потерять платеж, с учетом указания в нем двух реквизитов (ИНН и сумма), практически невозможно.

Меняется ли порядок расчета налогов?

Нет. Внедрение ЕНС никак не меняет порядок расчета налогов и состав предоставляемой плательщиком информации.

Если пропущен срок взыскания, что будет долгом?

Такой долг будет исключен из ЕНС. Без восстановления возможности его взыскания судом данная сумма не будет влиять на состояние расчетов налогоплательщика с бюджетом.

Можно ли будет «хранить» переплату на налоге?

Да, можно на основании заявления налогоплательщика, поданного в налоговый орган. Переплата может быть направлена в счет предстоящей обязанности по уплате налогов и «храниться» до ее возникновения, либо до образования отрицательного сальдо ЕНС.

Будет ли считаться недоимкой ситуация, когда уведомление об исчисленном налоге подано позже чем за 5 дней до срока уплаты налога, но ранее чем срок уплаты налога?

Недоимка возникает со следующего дня после обязательного срока уплаты. Подача уведомления об исчисленных суммах налогов до срока уплаты не может привести к возникновению недоимки.

Автоматизировать работу бизнеса поможет МойСклад. Все процессы по продаже и учету товаров бесплатно — рабочее место кассира, складской учет и CRM в комплекте.

- контролируйте остатки на складах и товаров на реализации;

- создавайте автоматические заказы поставщикам на основе статистики продаж или неснижаемого остатка;

- смотрите реальную прибыль по каждому товару;

- печатайте ценники и чеки, более 100 готовых форм документов;

- работайте с маркированными товарами: бесплатная поддержка всех операций;

- продавайте пиво и слабоалкогольные напитки: интеграция с ЕГАИС с отправкой данных об обороте через УТМ.

- быстрый старт, поддержка 24/7, есть бесплатный тариф.

С 2023 г. меняется порядок уплаты бюджетных платежей. С этого момента налогоплательщики будут перечислять деньги на единый казначейский счет (ЕНС). В связи с этим реквизиты на уплату поменяются. В статье расскажем о том, как заполнять платежки для перечисления ЕНП, реквизиты ЕНС с 01.01.2023.

Новый порядок перечисления бюджетных платежей

Разъяснения по уплате налогов на ЕНС с 2023 г. и новым реквизитам представлены на сайте ФНС. С подробной информацией по ЕНС можно ознакомиться на промостранице, созданной налоговой службой.

ФНС обращает внимание, что ЕНС – это особая система учета, предназначенная для учета всех налоговых платежей (к уплате, заплаченных). Единое сальдо ЕНС указывает на результат выполнения налогоплательщиком своих налоговых обязательств.

Сальдо по ЕНС на 01.01.2023: что это значит

Сальдо ЕНС – новый показатель, введенный в действие с 2023 года, который определяется как разница между ЕНП и совокупной обязанностью. Чтобы избежать проблем, не потерять переплату и не получить недоимку, плательщикам следует по всем платежам сверить расчеты, разобраться с переплатой и долгами. Рассмотрим, как это правильно сделать.

Подробнее

Подробнее о порядке уплаты налогов (страховых взносов, сборов, пеней), зачета, возврата действующем с 1 января 2023 г рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Путеводитель.

После внедрения ЕНС (с 01.01.2023) реквизиты для уплаты бюджетных платежей изменятся. Перечислять ЕНП на единый счет можно будет, заполнив единое платежное поручение по всем налогам и взносам без разбивки по видам обязательств.

Напомним: новый порядок уплаты (ЕНС) не касается НПД и сборов, которые платят за использование объектов животного мира (водных биоресурсов). Раздельно (по отдельным платежкам) нужно платить НДФЛ с доходов иностранцев на ПСН и госпошлину при не выдаче судом исполнительного документа. Взносы на травматизм после объединения ПФР и ФСС платить следует по реквизитам объединенного Соцфонда и тоже раздельно!

Реквизиты ЕНС

В 2023 г. все платежи будут перечисляться на единый счет в УФК по Тульской обл. Поэтому для целей уплаты налогов, взносов, сборов (пени, штрафов, процентов) нужно будет указывать реквизиты ЕНС с 01.01.2023, представленные на сайте ФНС:

Реквизиты, которые нужно будет указывать при заполнении платежки для перечисления ЕНП, образцы заполнения представлены на промостранице о ЕНС!

Как заполнить платежку для уплаты ЕНП

Платежку для перечисления ЕНП можно заполнить самостоятельно, а также при помощи налоговых сервисов. ФНС рекомендует для уплаты ЕНП пользоваться именно сервисами, где реквизиты будут заполняться автоматически. Сформировать тот либо иной платеж с автоматическим указанием реквизитов можно также в учетной (бухгалтерской) системе.

ФНС обращает внимание, что при перечислении денежных средств налогоплательщиков единым платежом (ЕНП) нужно указать при заполнении платежки, по сути, только два реквизита: ИНН, суммы платежей.

Переход на ЕНС: сверка с ИФНС

В целях подготовки к успешному переходу с 01.01.2023 на ЕНП налогоплательщикам следует сверить расчеты с ИФНС. Это необходимо потому, что ИФНС сформирует начальное сальдо ЕНС, где будут учтены все остатки по налогам, взносам, сборам, пене, штрафам. Переход на ЕНС, сверка с ИФНС – ключевой вопрос статьи.

Подробнее

Заполнение при помощи налоговых сервисов (реквизиты ЕНС формируются автоматически)

- В личном кабинете (юрлица, ИП) нужно во вкладке «Пополнение ЕНС» выбрать «пополнение (своего либо стороннего) ЕНС», затем сформировать платежку либо уплату картой. Здесь заполнить нужно сумму платежа (указать свой счет в банке), реквизиты ЕНС заполнятся автоматически. Деньги перечислятся в ИФНС после подтверждения платежа.

- В учетной (бухгалтерской) системе, формируя платежку, тоже указывают только сумму платежа.

- В сервисе «Уплата налогов и пошлин» при заполнении формы платежки потребуется указать ИНН, КПП, сумму платежа.

Самостоятельное заполнение платежки

Платежное поручение по ЕНП

Платежное поручение по ЕНП заполняйте с учетом нововведений. Как правильно заполнить единую платежку по налогам с 2023 года? Можно ли платить налоги в 2023 году по старому порядку? Ответы на эти и другие вопросы рассмотрим в материале далее.

Подробнее

По вопросу заполнения платежек с 2023 г. Минфин сообщает следующее (письмо ведомства № 21-01-09/92156 от 22.09.2022). До введения нового нормативно-правового акта, касающегося изменения правил заполнения платежек, при их оформлении следует руководствоваться нормами Приложения 2 к Приказу Минфина № 107н от 12.11.2013.

Соответственно, при заполнении платежки следует придерживаться правил, размещенных налоговой службой на промостранице по ЕНС (см. ссылку выше). Согласно предписаниям ФНС данные указывать необходимо с учетом следующего:

- совокупная сумма обязанности (п. «7»);

- статус плательщика (п. «101»): код «01» (согласно инструкции ФНС этот код нужно записывать всем, кто перечисляет ЕНП, в т. ч. ИП);

- о плательщике: название юрлица (ФИО ИП);

- реквизиты плательщика: ИНН (10-значный код юрлица и 12-значный ИП и физлица), КПП (для юрлиц);

- КБК для ЕНП (п. 104): 18201061201010000510 (данные согласно Перечню, утв. Минфином, Приказ № 75н от 08.06.2021);

- нули проставляются в п. 105 – 109 (поля предназначены для указания ОКТМО, реквизитов документа, основания платежа, периода);

- данные получателя (ИФНС): название, ИНН, КПП, а также банковские реквизиты (п. 13 – 15) и № казначейского счета (п. 17);

- назначение платежа: «ЕНП».

Образец заполнения указанных выше полей также представлен на промостранице:

Пример заполнения платежки на перечисление ЕНП

При заполнении бланка использованы следующие условные данные:

- плательщик: статус «01», ООО «Восход», ИНН 2303025487, КПП 230301001, сч. 407028000154789654;

- банк плательщика: АО «Альфа-Банк», БИК 044525593, счет 30101810200000000593;

- сумма 200 000 р.;

- реквизиты банка получателя и его название: указывают новые реквизиты ЕНС (см. выше);

- КБК: 18201061201010000510.

Скачать образец платежного поручения ЕНП

Что выбрать: платежку либо уведомление?

С 01.01.2023 после внедрения ЕНС плательщики должны уведомлять ИФНС об исчисленных суммах (до 25 числа месяца оплаты). Делать это разрешается двумя способами:

- отдельными платежными поручениями на уплату налога / взноса (в этой ситуации уведомлением является само платежное поручение);

- уведомлениями (форма КНД 1110355).

Это требуется для того, чтобы налоговая знала, сколько денег списывать на уплату разных налогов, взносов, сборов.

Если плательщик выбирает платежку, то заполняет отдельную платежку, указывая данные по общим правилам, т. е.:

- статус плательщика: «02»;

- ИНН, КПП;

- название юрлица (ФИО ИП);

- КБК налога (взноса, сбора);

- ОКТМО;

- налоговый период, за который оформляют, сдают платежку;

- название и реквизиты получателя (ИФНС);

- назначение платежа (уведомление об исчисленных суммах налога (взноса) в виде распоряжения на перевод средств для уплаты в бюджет).

Заявление в ИФНС о сальдо по ЕНС

Посмотреть

Скачать

Если плательщик выберет и отправит хотя бы один раз уведомление, дальше нужно будет отправлять только уведомления. Форма данного уведомления вкупе с порядком его заполнения утверждена Приказом ФНС № ЕД-7-8/1047@ от 02.11.2022. В нем указывают, по сути, идентичные данные: КПП, ОКТМО, КБК, код ИФНС, конкретную сумму, отчетный период и т. д.

Итоги

С 2023 года все платежи в бюджет следует перечислять в составе единого налогового платежа, оформив одну платежку без разбивки по видам бюджета. Реквизиты ФНС едины по всей стране – УФК по Тульской области.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Ответы на вопросы по этой теме:

Обязательно ли открывать единый налоговый счет?

Единый налоговый счет с 01.01.2023 применяется в обязательном порядке. До этой даты налогоплательщики могли выбирать — применять его или нет.

Если ЕНП не хватит, какой из налогов будет списан первым?

Какой из налогов будет списан первым при недостаточности денег на ЕНС, зависит от ситуации: какому налогу подошел срок уплаты, есть ли просроченные платежи и т.п.

Как вернуть переплату ЕНП?

Вернуть переплату ЕНП в обычном порядке можно по заявлению. Однако бывают и ситуации, когда налоговый орган по своей инициативе обязан вернуть переплату ЕНП, без заявления…

Как оплачивать фиксированные платежи (в том числе страховые взносы) за 2022 год?

Фиксированные платежи нужно переводить на ЕНП. Срок оплаты зависит от суммы дохода предпринимателя — читайте пояснения со ссылкой на законодательство.