Банк-клиент онлайн ВТБ 24 позволяет выполнять операции по карте и проверять состояние счетов в любом удобном месте, нужен только доступ в интернет.

Разработана система для юридических лиц, которая упрощает работу с платежными документами и позволяет сэкономить на банковском обслуживании.

Содержание

- Как войти в систему

- Как зарегистрироваться в системе

- Основные возможности

- Как получить доступ к системе юридическому лицу

- Как начать работу с сервисом

- Почему стоит воспользоваться интернет-банком

- Инструкция по работе с онлайн-сервисом

- Как быть в затруднительной ситуации

Для круглосуточного обслуживания клиентов разработан сервис Банк-клиент онлайн ВТБ 24.

Теперь, чтобы выполнять операции по своему счету, нужен только доступ в интернет.

Это удобный инструмент как для частных клиентов, так и для юридических лиц.

Он позволяет прямо из дома или офиса проверять состояние счетов, управлять дополнительными сервисами или оплачивать коммунальные услуги.

Как войти в систему

Сервис от ВТБ 24 Банк-клиент онлайн позволяет сэкономить немало времени на визитах в банк. Чтобы начать пользоваться системой, нужно осуществить вход.

- Перейти на официальный сайт ВТБ.

- На открывшейся странице ввести логин и пароль, их выдают в банке при заключении договора.

- Дождаться СМС с проверочным кодом и ввести его на сайте.

Перед началом работы с личным кабинетом, важно ознакомиться с правилами безопасности.

Все операции на сайте подтверждаются сообщениями, которые приходят на номер клиента.

СМС рекомендуется внимательно прочитывать – там содержится подробное описание платежа, информация о сумме и о реквизитах получателя.

В случае возникновения неполадок, сотрудники банка не звонят клиентам с предложением помочь в настройке и не просят продиктовать пароли или проверочные коды.

Важно: банковская система не запрашивает номер телефона, банковской карты или код безопасности, указанный на обратной стороне. Если обнаружилось несоответствие этому условию, следует сразу обратиться в Службу поддержки.

Как зарегистрироваться в системе

Чтобы начать использовать ВТБ 24 Банк-клиент онлайн, нужно обратиться в ближайшее отделение банка, написать соответствующее заявление и указать свой номер телефона.

Впоследствии, на этот номер будут отправляться пароли, сгенерированные для каждого отдельного входа в личный кабинет.

В отделении банка клиенту выдается конверт с логином, паролем и перечнем аварийных кодов, которые пригодятся, если мобильный будет недоступен.

Банком предусмотрены следующие условия:

- для карт Visa Classic Unembossed и MasterCard Standart Unembossed бесплатное пользование сервисом от ВТБ 24 Банк-клиент онлайн 90 дней с момента регистрации;

- для карт Visa Classic, Visa Gold, MasterCard Standart, MasterCard Gold 360 дней бесплатного использования плюс пакет СМС на полгода.

Для клиентов банка ВТБ предусмотрена бонусная программа.

Специальное предложение позволяет накапливать бонусы при покупках по карте, а затем обменивать их на подарки.

Чтобы принять участие в бонусной программе, нужно зарегистрироваться на сайте www.bonus.vtb24.ru.

Затем остается лишь делать покупки по карте, баллы будут начисляться автоматически.

Основные возможности

Когда регистрация пройдена, можно начинать пользоваться собственным личным кабинетом.

Клиентам-физическим лицам – доступны следующие возможности:

- проверка баланса своего счета;

- управление счетами;

- создание срочных вкладов;

- подключение дополнительных услуг, таких как оповещение по СМС или автоплатеж;

- оплата коммунальных услуг, интернета, мобильной связи;

- получение кредита и прочие операции.

ВТБ 24 Банк-клиент онлайн можно использовать как с компьютера, так и с других электронных устройств. Он доступен на официальном сайте ВТБ www.online.vtb24.ru.

Можно скачать специальное приложение, которое упрощает работу в личном кабинете с мобильного устройства.

Оно разработано для планшетов и смартфонов на платформах Android, iOS, Windows Phone. Версия для мобильных устройств доступна на mob.vtb24.ru.

Как получить доступ к системе юридическому лицу

Система Банк-клиент онлайн будет полезна не только частным клиентам, но и организациям.

Чтобы воспользоваться сервисом, не обязательно иметь счет в банке ВТБ 24.

Для регистрации в системе, пользователю нужно обратиться в отделение банка. Специалисту нужно предоставить:

- оригинал своего паспорта;

- копии доверенностей лиц, имена которых указываются в заявлении (доверенность подтверждает право подписи);

- копии паспортов лиц, имена которых указаны в заявлении (или копии прочих документов, удостоверяющих личность). Если они являются гражданами другой страны, предъявляется миграционная карта и подтверждение возможности проживания на территории РФ.

Вместе с этими документами и копиями, необходимо подать заявление с просьбой подключить услугу дистанционного банковского обслуживания.

Оно готовится в двух экземплярах: один остается в банке, второй возвращается клиенту.

В заявлении нужно четко прописать название сервиса, который нужно подключить.

Если запрашивается услуга оповещения по СМС, обязательно вписывают номер. На него и будут присылать сообщения.

Затем с клиентом заключается договор. В тексте обязательно должны быть положения, регулирующие работу в системе.

Когда все вышеперечисленные документы представлены и подписан договор обслуживания, пользователю передается электронный ключ для входа в Банк-клиент онлайн.

Как начать работу с сервисом

Банк-клиент онлайн от ВТБ 24, перейти к которому можно с официального сайта, значительно упрощает проведение финансовых операций.

Чтобы начать пользоваться системой после подписания договора с банком, клиенту нужно выполнить ряд действий.

- Зарегистрировать пользователя в системе.

- Распечатать акт о подключении и передать в отделение банка ВТБ 24.

- Войти в систему и начать использование сервиса.

Чтобы начать регистрацию пользователей, нужно перейти на сайт https://bco.vtb24.ru.

На этой странице будет доступна ссылка на личный кабинет. Чтобы авторизоваться, понадобятся следующие шаги.

- Из предложенных типов авторизации выбрать пункт «Организация».

- Далее указать ИНН в отведенном для этого поле.

- В третьей строке ввести кодовое слово, которое находится в договоре с банком.

- Кликнуть по клавише «Войти».

- Дождаться СМС с проверочным кодом, когда сообщение придет на телефон, ввести его на странице. Откроется личный кабинет.

- Чтобы приступить к оформлению пользователей, щелкнуть по ссылке, которая так и называется – «Создать пользователя».

- На открывшейся странице ввести данные работника – его ФИО, должность, контактную информацию. Также выбрать перечень сервисов, которые будут для него доступны, для каждого из них настроить объем полномочий.

- Когда все настройки завершены, щелкнуть по клавише «Сохранить».

Завершив работу в личном кабинете, останется нажать кнопку «Выход».

Почему стоит воспользоваться интернет-банком

Система Банк-клиент онлайн значительно упрощает работу со счетами юридических лиц. Программа предоставляет широкий спектр возможностей:

- подготовка платежных поручений, документов по операциям с валютой;

- создание документов для сделок с депозитами;

- синхронизация с 1С, возможность загрузки документов непосредственно из базы.

Использование интернет-банка имеет немало преимуществ. В системе несложно зарегистрироваться, не составит труда разобраться и с управлением сервисами.

Обслуживание через личный кабинет обходится намного дешевле, чем через отделение банка.

Инструкция по работе с онлайн-сервисом

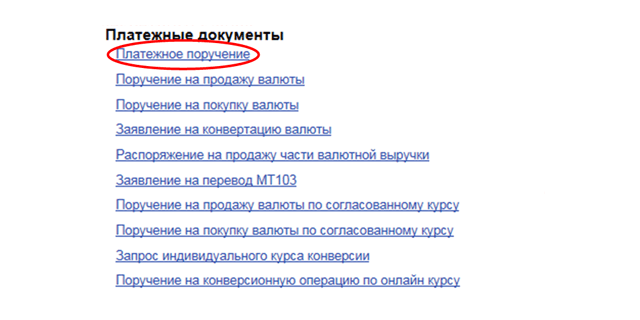

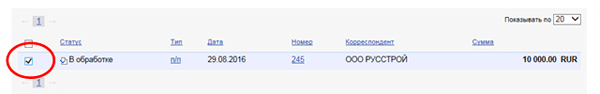

В сервисе Банк-клиент онлайн доступна масса возможностей. Далее представлена примерная инструкция, как при помощи этой системы произвести перевод средств.

- В личном кабинете выбрать раздел «Документы».

- Из предложенного меню последовательно выбрать пункты «Создать», «Платежное поручение».

- В ответ на запрос на новой странице откроется документ. Остается только заполнить все поля.

- Когда форма готова, она проверяется работниками банка.

В личном кабинете можно проверить состояние счетов или баланс по кредиту.

Для отображения состояния счета нужно в личном кабинете перейти в раздел «Клиент и счета».

На следующей странице будет представлен перечень счетов. Чтобы получить подробные сведения о планируемом и фактическом остатке на конкретном счете, нужно просто щелкнуть по его номеру.

В личном кабинете есть информация и по кредитам. Находится она в одноименном разделе, в который нужно зайти.

На новой странице отобразится перечень соглашений. Нужно щелкнуть по названию интересующего договора.

Далее будут представлены сведения об общей задолженности, размере комиссии и начисленных процентах, дата следующего взноса и его размер.

Как быть в затруднительной ситуации

У банка ВТБ 24 есть горячая линия, доступная по номеру +7 800 100 2424. Здесь клиенты всегда могут получить информационную поддержку.

Специалист поможет разобраться с подключением к сервису Банк-клиент онлайн от ВТБ 24 и ответит на возникшие в процессе регистрации вопросы.

Дистанционное обслуживание удобно как организациям, так и частным лицам.

Личный кабинет, доступный онлайн с компьютера или другого электронного устройства, позволяет выполнять операции по карте в любом удобном месте.

Это экономит немало сил и времени на визиты в отделение банка. Зарегистрироваться на сайте можно за несколько простых шагов.

При появлении затруднений, стоит обратиться к специалисту банка по горячей линии.

Благодарим сайт http://yurface.ru/ Система «Банк-клиент онлайн» от ВТБ24: Детальная настройка и использование

/op1.jpg)

Как оплатить счет через ВТБ-Онлайн

Оплата через приложение ВТБ 24

Где получить чек об оплате

Техническая поддержка ВТБ банка

Способы оплаты через ВТБ

Выделяют несколько основных способов оплаты, каждый из которых имеет свои особенности и преимущества. Рассмотрим самые основные, как наиболее популярные, востребованные и удобные. Суть операции не меняется вне зависимости от того, какой способ выбран клиентом и, как следствие, владелец банковского счета может использовать тот метод, который удобен лично ему.

Через приложение

Если клиент банка предпочитает пользоваться мобильными устройствами, то он может совершать оплату используя свой смартфон и приложение ВТБ. Это достаточно удобный способ, особенно когда у пользователя нет доступа к компьютеру. Подробнее о том, как совершить платеж через приложение см.ниже.

Через интернет

Второй по популярности метод. Клиент банка, имеющий доступ к компьютеру (ПК или ноутбук) с выходом в интернет может просто зайти в свой личный кабинет на сайте банка и совершить платеж оттуда. Учитывая систему управления и большой экран компьютера, данный способ справедливо считается наиболее удобным и быстрым. С другой стороны, чтобы платить таким методом, придется где-то искать компьютер.

В отделении банка

Если клиент не любит или не умеет пользоваться компьютерами/смартфонами, он может оплатить любой счет прямо в отделении банка ВТБ. Для этого необходимо:

- Найти соответствующее отделение. Сделать это можно прямо на официальном сайте банка.

- Взять квитанцию на оплату, паспорт плательщика и карту, с которой будут списываться деньги. Как вариант, платить можно и наличными.

- Прийти в любое из подходящих отделений.

- Дождаться своей очереди.

- Предоставить менеджеру банка счет для оплаты и деньги.

- Забрать квитанцию с отметкой об платеже.

Через терминалы и банкоматы

Если ни один из предложенный вариантов не подходит, то платеж можно произвести через терминалы или банкоматы. В первом случае (терминалы) платить можно как с карты, так и наличными. Во втором (банкоматы), обычно можно использовать только карту. Однако некоторые банкоматы имеют функцию приема денег и, как следствие, можно использовать наличные средства. Для оплаты достаточно найти подходящий банкомат/терминал при помощи того же сервиса, где представлены отделения ВТБ.

Другие способы

Никаких других альтернативных способов произвести оплату через ВТБ не существует. Формально, можно отправить деньги в другой банк и произвести оплату уже там, но общие принципы остаются теми же, и потому данная операция не имеет особого смысла.

Как оплатить счет через ВТБ-Онлайн

Оплата счета – это стандартная и очень простая процедура. Достаточно быть клиентом банка ВТБ и иметь на счету нужную сумму. Саму оплату произвести не составит труда. Подробную инструкцию см.ниже.

Что для этого потребуется

Для того, чтобы оплатить коммунальные услуги через ВТБ Онлайн, потребуется непосредственно сам счет-квитанция. Она нужна для того, чтобы клиент смог правильно ввести все реквизиты для оплаты. Также на счету должна быть нужная сумма (чтобы хватило на платеж). Другие требования не выдвигаются.

Пошаговая инструкция

Для того, чтобы произвести оплату картой ВТБ через интернет, необходимо:

- Перейти на сайт банка.

- Зайти на страницу авторизации личного кабинета.

- Ввести данные для входа в ВТБ-Онлайн.

- Перейти в раздел «Оплата услуг».

- Выбрать нужный вариант оплаты.

- Ввести данные из квитанции.

- Указать сумму.

- Подтвердить операцию.

Оплата через приложение ВТБ 24

Приложение банка ВТБ – это специальная программа для мобильных телефонов, при помощи которой также можно оплачивать различные счета. Общий принцип платежа, система управления и другие особенности если не идентичны описанному выше, то, как минимум, очень похожи.

Что для этого нужно

Для совершения оплаты через приложение ВТБ, потребуется:

- Смартфон с установленным на нем соответствующим приложением.

- Достаточная для оплаты сумма на счету клиента.

- Реквизиты для оплаты (счет).

Пошаговые инструкции

Оплата счета производится следующим образом:

- Перейти на официальный сайт банка.

- Зайти в раздел авторизации личного кабинета так же, как это было описано выше.

- Загрузить соответствующее приложение и установить его. Этот и два предыдущих пункта можно проигнорировать, если у клиента уже установлена нужная программа.

- Зайти в раздел «Оплата услуг».

- Выбрать нужный пункт.

- Ввести реквизиты.

- Указать сумму платежа.

- Подтвердить операцию.

Как вариант, можно оплачивать счет и по штрих коду. В такой ситуации вся необходимая информация «подтягивается» автоматически. Рекомендуется перепроверять данные, так как не всегда они правильные.

Информация о комиссии

В зависимости от того, за какие именно услуги производится оплата (какой компании/фирме), сумма комиссии составит от 0,4% до 1,2% суммы платежа. Например, если комиссия установлена на уровне 1,2%, а заплатить требуется 5000 рублей (допустим, за коммунальные услуги), то переплата составит всего лишь 60 рублей. Это небольшая компенсация, учитывая предлагаемый удобный и простой сервис.

Где получить чек об оплате

Единственный вариант, при котором клиент получает квитанцию об оплате с печатью банка – это платеж в отделении финансовой организации.Во всех остальных случаях квитанция или не предоставляется, или на ней не будет печати. Например, при оплате через банк или терминал клиент получит соответствующий чек, подтверждающий факт платежа. При необходимости можно с ним прийти в отделение банка и попросить поставить печать. В этом редко отказывают. На практике, такое подтверждение почти никогда не требуется. В случае с чеком из терминала/банкомата рекомендуется делать его скан- или фотокопию так как выгорают они очень быстро и уже через пару месяцев на документе нельзя будет ничего разобрать.

Техническая поддержка ВТБ банка

Оплата через ВТБ ЖКХ или других услуг – сравнительно обычная операция и с ней редко возникают проблемы. Однако если что-то пошло не так, то всегда можно обратиться в службу технической поддержки. Сделать это можно по телефону 8-800-10-024-24.

Навязывание услуг и непрозрачные комиссии в банке ВТБ

Оценка:

2

Зачтено

Расскажу свой негативный опыт взаимодействия с банком ВТБ.

Летом 2022 года повелся на рекламу быстрого онлайн открытия ИП, за 10 минут, не выходя из дома. Конечно, никакого онлайн, и тем более быстрого открытия не было. После оформления заявления и …

23.01.2023 15:11

1

Отзыв проверен

Ответ банка

Смена отделения обслуживания

Оценка:

1

Зачтено

23/12/2022 обратились на горячую линию банка с вопросом о возможности смены отделения обслуживания. Нам ответили, что можно обратиться в новое отделение и там написать заявление. 28/12.2022 обратились в ДО «Василеостровский» (новое отделение) и напис…

12.01.2023 14:43

2

Отзыв проверен

Ответ банка

Изменили данные и просят обратиться в банк

Оценка:

2

Проблема решена

В интернет-банке появилась ошибка: Пожалуйста, обратитесь в отделение банка с паспортом и учредительными документами предприятия для уточнения персональных данных и данных организации. Подробная информация будет направлена на адрес вашей электронной …

26.12.2022 08:13

1

Отзыв проверен

Ответ банка

Нет входа в старую версию ВТБ

Оценка:

1

Зачтено

В ноябре текущего года у меня закончился сертификат, по которому я могла работать как старой версии ВТБ-бизнес так и в новой. Вчера мне срочно понадобился документ от февраля текущего года, новая версия у меня отражает только документы с июня 2022 г….

14.12.2022 10:57

1

Отзыв проверен

Ответ банка

Добавили посторонних людей в зарплатный проект и отказываются убрать, нарушают закон о персональных данных

Оценка:

1

Зачтено

У нашей организации открыт зарплатный проект в ВТБ, как мы его открывали — это отдельная эпопея, страшно вспомнить. Но открыли, и вроде бы всё было нормально, пока в один из дней в зарплатном проекте онлайн-банка в списке Сотрудники не появилось 10 а…

12.12.2022 09:25

Отзыв проверен

Ответ банка

Крутое пике по качеству сервиса для юридических лиц в 2022 году!

Оценка:

1

Проблема решена

Работаю с банком ВТБ очень давно, когда он еще был Промышленно-строительным банком и Банком ВТБ Северо-Запад. Последние 7-8 лет после того, как Банк ВТБ подпал под пяту Москву наблюдаю постепенное ухудшение качества оказываемых клиентам услуг.

В 2…

06.12.2022 11:35

1

Отзыв проверен

Ответ банка

Тех поддержка ВТБ и Программное обеспечение = мучение для предпринимателя!

Оценка:

2

Проблема решена

Руководители ВТБ! Ну, почему вы так не любите своих клиентов!? Если у вас случается какое-то обновление, то клиенты должны выполнять вашу работу. Ни один канал попмощи не работает — вы только высылаете ссылки и включаете голосовго помощника, который …

29.11.2022 12:17

2

Отзыв проверен

Ответ банка

Уважаемый Андрей Леонидович, пора заняться ВТБ

Оценка:

2

Зачтено

Уважаемый Андрей Леонидович!

Нет сил уже, обращаюсь к Вам лично.

О том, что переход со старого сайта ibank на db.vtb прошел из рук вон плохо, я уже писал. К сожалению, воз и ныне там, только прибавилось двойных номеров платежек, которые запрещены в…

09.11.2022 18:06

1

Отзыв проверен

Ответ банка

Проблема с банком

Оценка:

1

Проблема решена

Здравствуйте.

Использую данный отзыв как возможность привлечь сотрудников банка ВТБ.

Открыл свой счет ИП в Красноярске, но сейчас живу в Москве.

Попытал провести операцию по закрытию счета, но не смог этого сделать, потому что для этого необхо…

01.10.2022 08:45

1

Отзыв проверен

Ответ банка

Никогда не открывайте счёт для бизнесса в ВТБ,будите неделю ждать его открытия!

Оценка:

1

Зачтено

Меня зовут Дмитрий(ИНН ***),предпринемательской деятельностью занимаюсь не первый год и поэтому в своё время были счета в разных банках(Сбер,Альфа,Тинькофф) как у ИП.Так что сравнивать есть с чем скажу сразу.

Так получилось что после открытия очер…

19.09.2022 22:06

1

Отзыв проверен

Ответ банка

Работа сотрудника

Оценка:

5

Зачтено

Хочется отметить великолепную работу С-ой Полины П-ны. Очень редко встретишь в отделении сотрудника, который действительно хочет тебе помочь. Полина проявила себя как высоко компетентного специалиста, который заинтересован решить проблему клиента. Бо…

02.09.2022 15:45

1

Отзыв проверен

Ответ банка

Банк игнорирует вопросы клиентов

Оценка:

1

Проблема решена

Являемся клиентами банка несколько лет.

В последние 2-3 года стало невозможно получить консультацию от сотрудников обслуживающего отделения банка.

На телефонные номера не отвечают, на письма не реагируют. Через сотрудников колл-центра также не удае…

17.08.2022 12:16

1

Отзыв проверен

Ответ банка

Не снимают обременение с имущества!

Оценка:

1

Проблема решена

Добрый день!

В Банке Москвы была открыта кредитная линия для ИП А-ян Е.Т. Номер кредитного договора — № 4201-****/**/103 от 31.03.2015 г.

Я в этой сделке выступал как поручитель и мой автомобиль был в качестве залога.

Вся доп. информация по ИП…

29.07.2022 15:27

1

Отзыв проверен

Ответ банка

Ужасное отношение к клиентам

Оценка:

1

Зачтено

Здравствуйте!

Я подал заявку на открытие расчёиного счёта. 01.07 ко мне приехал сотрудник банка и мы с ним подписали все необходимые документы. Сотрудник мне сообщил, что как только мне откроют счёт информация с логином и паролем придёт на эл.почту….

25.07.2022 14:54

1

Отзыв проверен

Ответ банка

Благодарность сотруднику банка ВТБ

Оценка:

5

Зачтено

Мне хочется поблагодарить сотрудника ВТБ (ДО ВТБ «Авиа моторная») Арину С Ч-у за профессионализм, корректность, оперативность в работе при оказании помощи в корректировке и налаживании доступа к данным нашей организации в системе «Интернет Банк- Кл…

15.07.2022 14:41

Отзыв проверен

Ответ банка

Клиент-банк

Оценка:

1

Зачтено

Отвратительный банк для работы с юр лицами, т.к. тех поддержка ничего не умеет, вопросы решаются месяцами по тупым перепискам, письма, которые обрабатываются раз в неделю.

Сначала они соединили 2 учетные записи разных компаний, решали наверное нед…

15.07.2022 01:48

1

Отзыв проверен

Ответ банка

Отзыв — благодарность сотрудникам ДО «Академический» (г. Москва)

Оценка:

4

Зачтено

Хочу выразить слова благодарности сотрудникам ДО «Академический» (г. Москва, ул. Дмитрия Ульянова д.24) за профессионализм, клиентоориентированность и высокое качество обслуживания.

Особого внимания заслуживают сотрудники отдела по работе с юридичес…

13.07.2022 12:00

1

Отзыв проверен

Ответ банка

Был основным банком для ООО – но всё сломалось

Оценка:

1

Зачтено

В течение последних 3 лет использовали в компании интернет-банк от ВТБ – и, в целом, всё было нормально: платежи проходили, не без проблем, но, в целом, работать было можно, с учётом того, что в техподдержку обращаться не чаще раза в квартал.

Даль…

07.07.2022 16:59

1

Отзыв проверен

Ответ банка

Нет доступа к новой версии интернет-банка, техподдержка бездействует

Оценка:

1

Проблема решена

Являемся клиентом ВТБ без малого 10 лет. Все было хорошо, просто замечательно. Но. Пришел июнь 2022 и вот насколько можно разочароваться в банке за минимально короткий срок — ВТБ бьет все рекорды. Они блокируют старую версию клиент-банка, которая р…

05.07.2022 21:10

1

Отзыв проверен

Ответ банка

Длительное отсутствие прогресса в решении проблем и обратной связи

Оценка:

1

Проблема решена

Добрый день! РКО и техническая поддержка в банке ВТБ отвратительны.

В последней декаде июня 2022 банк перешел на другую площадку. С этого периода не могу получить доступ к системе.

Ответы от техподдержки приходят с периодичностью один раз в трое …

03.07.2022 03:36

1

Отзыв проверен

Ответ банка

Не могу закрыть счет в этом ужасном банке

Оценка:

1

Зачтено

Добрый день!

Знала бы я что открывая счет в этом банке открываю проблему. Хорошо что не успела счетом воспользоваться. Если они на начальном этапе так обслуживают. То в случае серьезных проблем, просто разрушат бизнес! Не рккомендую никому связывать…

01.07.2022 18:43

1

Отзыв проверен

Ответ банка

Переход на ВТБ Бизнес

Оценка:

5

Зачтено

Огромное спасибо сотруднику по имени Алина (доб. 0***6). Она очень грамотно и терпеливо ответила на все наши вопросы и помогла нам решить нашу проблему. Редко встречаются такие технически подкованные консультанты. Проблема связана с переходом нашего …

27.06.2022 15:51

1

Отзыв проверен

Ответ банка

Не работает ВТБ Бизнес Онлайн

Оценка:

1

Проблема решена

ИНН 77********42 ИНН 77******01 ООО «** *********»

Возникла проблема со входом в БТБ Бизнес Онлайн, при входе выдает ошибку, что логин не найден, при этом в личном кабинете организации логин активен. В техподдержке банка проблему решить не смогли, …

27.06.2022 09:40

1

Отзыв проверен

Ответ банка

Неисправляемая ошибка при заполнении ПП в мобильном банке

Оценка:

1

Зачтено

Являюсь клиентом ВТБ более 4-х лет. +/- все устраивало. Но 5 дней назад с мобильным приложением ВТБ Бизнес ЛАЙТ что-то произошло. По пунктам.

1 — Пропали шаблоны платежей. Из 20 шаблонов в приложении осталось только 3. (При входе через браузер их т…

27.06.2022 09:35

2

Отзыв проверен

Ответ банка

Полный произвол

Оценка:

1

Зачтено

ВТБ ведёт себя очень странно, а его новый КлиентБанк- абсолютно «сырой» продукт: при создании нового п/п нумерация платёжек, совершенно произвольная. После № 3 проводится № 28.

Реакции Банка на это- нет. 18.05.2022 г.мы открыли для ООО р/сч 4070*…

27.06.2022 00:23

1

Отзыв проверен

Ответ банка

Показать еще

Платежное поручение — это документ, которым вы как бы говорите банку: «Переведи с моего расчетного счета столько-то денег такому-то контрагенту вот на этот счет». В разговорной речи платежные поручения часто называют платежками.

Чаще всего платежные поручения используются, чтобы:

- расплатиться с контрагентом за поставку товаров, выполнение работ, оказание услуг;

- отправить деньги в бюджет и фонды, то есть уплатить налоги или взносы;

- выплатить сотрудникам деньги;

- вернуть заем, кредит и выплатить проценты по ним, положить деньги на депозит.

Для чего нужно платежное поручение

Это распоряжение для банка о том, кому, сколько и куда мы хотим перечислить денег. То есть ИП или компания доверяет банку перевести кому-то свои деньги.

С помощью платежки мы даем банку поручение списать с расчетного счета компании или ИП деньги в пользу получателя. Так можно рассчитываться с поставщиками, подрядчиками и клиентами. А еще — с бюджетом и внебюджетными фондами по налогам, сборам и другим платежам.

Отличие платежного поручения от ордера и требования

Бывают ситуации, когда деньги списываются без вашего разрешения — по распоряжению получателей денег. Это называется «безакцептный платеж». Списать деньги может:

- налоговая, если вы задолжаете по налогам или взносам;

- судебные приставы;

- банк, если вы должны ему денег;

- в некоторых случаях — таможня.

Чтобы списать деньги в пользу приставов, банк использует инкассовое поручение: в банк приходит исполнительный лист, а он списывает по нему деньги без вашего акцепта — разрешения. Если нужно списать задолженность по налогам, в банк придет решение о списании.

Для списания процентов по кредиту или, наоборот, начисления процентов на остаток по счету банк использует банковский ордер.

А бывают ситуации, когда вы сами предоставляете право списывать с вашего расчетного счета деньги, например поставщику. Это редкая ситуация, и для нее обычно используют платежное требование с акцептом плательщика.

Что такое электронное платежное поручение

Раньше платежные поручения были бумажными: их распечатывали на принтере, подписывали, штамповали и везли в отделение банка.

Сейчас бумажные платежки используются в исключительных случаях. Большая часть денег уходит по электронным платежам. Компании и ИП в личном кабинете банка или через мобильное приложение заполняют реквизиты, сумму и назначение платежа. Платежное поручение формируется автоматически, предпринимателю остается только подписать его электронной подписью и отправить.

Изменения в 2020 году. С 1 июня 2020 года вступили в силу новые правила заполнения платежных поручений. При переводе физлицам компании и ИП должны указать код вида дохода.

Коды должны помочь банкам различать, с каких доходов можно удерживать долги по исполнительным листам, а с каких — нет. Например, если клиент банка — должник по алиментам, банк должен понимать, с каких сумм он может эти алименты взыскать.

Что теперь нужно делать. При заполнении платежки в поле 20 — «Назначение платежа» — необходимо указывать код вида дохода — 1, 2 или 3:

Код 1 — разрешены взыскания с ограничениями по сумме. Этот код нужно поставить, если перечисляете зарплаты, премии, отпускные или платите самозанятым.

Код 2 — взыскания запрещены. Действует для перечисления алиментов, пособий по беременности и родам и по уходу за ребенком.

Код 3 — с этих сумм взыскать можно только алименты. Это код для возмещения вреда здоровью.

Если ваш платеж не относится к этим трем, код указывать не надо. Например, если переводите деньги под отчет на хозяйственные нужды. Или если ИП перечисляет деньги с расчетного счета на личный.

Также в поле 24 нужно указывать информацию о ВЗС — взысканной сумме — в такой форме: //ВЗС//сумма цифрами//.

Если сумма указывается рублями, нужно отделять копейки символом «-». Если сумма выражена в целых рублях, то после символа «-» указываются два нуля. Например, сумма будет выглядеть так: //ВЗС//1000-00//.

Как вести бизнес по закону

Подпишитесь на нашу рассылку для предпринимателей, чтобы быть в курсе

Обязательства банка и плательщика

Банк исполняет платежное поручение в срок, который указан в договоре банковского обслуживания, или в срок, который предусматривает закон.

Если платежка заполнена некорректно или по счету есть блокировка, может возникать сообщение об ошибке: «Невозможно отправить платежное поручение». Вот что в этом случае нужно проверить:

- Все ли обязательные поля заполнены.

- Хватает ли денег на счете.

- Нет ли блокировки, например от налоговой.

- БИК банка получателя — может быть недействующим.

- Дату документа — платежка должна быть создана не ранее, чем за 10 дней до текущей даты.

- Не содержит ли какое-нибудь поле слишком много символов. В назначении платежа — это поле 24 — может быть не больше 210 символов, включая пробелы. В наименовании контрагента — не больше 160.

Когда исправите ошибки, попробуйте отправить платежку снова.

Срок действия платежного поручения

В обычных условиях платежка действует до пяти банковских дней. Банковский день — это то же самое, что платежный и операционный день, то есть время, когда банк отправляет и принимает деньги.

По закону банк должен исполнить платежное поручение в течение двух банковских дней, если деньги отправляются в пределах субъекта РФ. Например, когда банки обоих контрагентов находятся в Москве. Если платеж идет по России, например из Владивостока в Москву, то процесс может затянуться до пяти банковских дней.

На деле все происходит быстрее, конечно, если это предусмотрено в условиях обслуживания. Например, в Тинькофф все платежи срочные, внутри банка деньги ходят круглосуточно, в любые регионы РФ отправляют с 01:00 до 21:00.

На расчетный счет деньги должны зачисляться не позднее, чем на следующий рабочий день после поступления в банк. Например, если деньги пришли в среду, то в четверг будут на счете. А если в пятницу, то компания увидит их на счете в понедельник.

Если платежка создана, а денег на счете не хватает, то платеж встает в очередь. Когда появятся деньги, все платежи уйдут по очереди.

Виды платежных поручений

Нет какой-то специальной классификации платежных поручений, но вот самые популярные назначения платежей:

- оплата поставщикам, аренда офиса, оплата хозяйственных расходов;

- перечисление дохода физическим лицам, например выплата зарплаты сотрудникам;

- платежи в бюджет и внебюджетные фонды, например уплата налогов или взносов.

Могут быть и другие платежи.

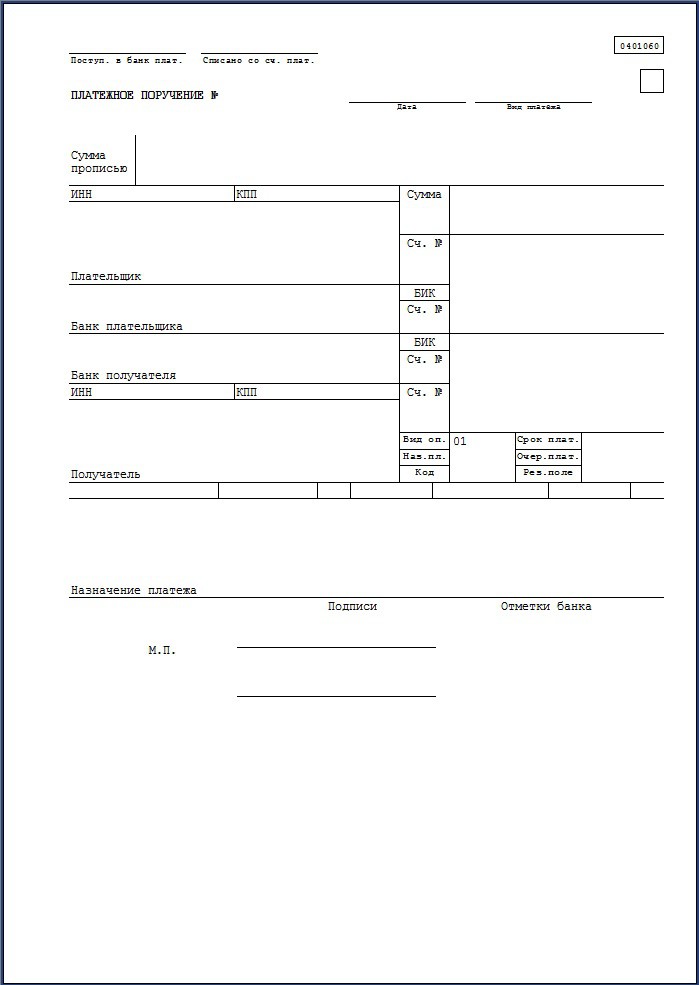

Форма платежного поручения

Реквизиты, форма для платежного поручения на бумаге и номера реквизитов платежного поручения установлены приложениями 1—3 к Положению Банка России № 383-П.

Бумажная форма платежки встречается очень редко, но бывают ситуации, когда она нужна. В этом случае можно подготовить бумажную платежку или попросить подготовить ее в банке.

Можно ли разработать свой бланк платежного поручения

Чтобы принести в банк в бумажной форме — нет. Для этого есть установленная форма. А в электронной форме достаточно заполнить поля в личном кабинете или мобильном приложении банка.

Где взять бланк. Платежное поручение можно заполнить в любой бухгалтерской программе и выгрузить в личный кабинет банка. Если по каким-то причинам нужно отнести бумажное поручение в банк, то распечатайте столько экземпляров, сколько просит банк.

Платежку можно заполнить прямо в личном кабинете или мобильном приложении банка, если у банка есть такой функционал. Это удобно, если платежных поручений немного.

Формирование платежных поручений в «1С: Бухгалтерия». Документ «Платежное поручение» можно найти в главном меню слева: «Банк и касса» → «Банк» → «Платежные поручения».

Расшифровка и правила заполнения полей

В платежном поручении много полей, которые надо заполнить. Неважно, бумажный это документ или форма в онлайн-банке.

Номер и дата — поля 3 и 4. Дату нужно писать цифрами в формате ДД.ММ.ГГГГ. Номер платежного документа не может быть больше 6 знаков.

Вид платежа — поле 5. Обычно в этом поле ставят только отметку «срочно», если это срочный платеж. Во всех остальных случаях ничего не указывают или это решает банк. За срочность банк может брать дополнительную комиссию.

Сумма платежа — поля 6 и 7. В бумажной платежке в поле 6 пишут сумму прописью. С начала строки с заглавной буквы указывается сумма платежного поручения — прописью в рублях, в именительном падеже, а копейки — цифрами. Слова «рубль» и «копейка» пишут в соответствующем падеже — «рублей», «рубля» и т. д. — без сокращений. Например, три тысячи четыреста рублей 00 копеек.

В поле 7 пишут сумму цифрами без пробелов. Рубли отделяются от копеек символом «-», например 5000-55. Если сумма в целых рублях, то копейки можно не указывать, а в конце нужно поставить знак равенства. Например, 5000=.

В электронном поручении сумма ставится в формате банка. В Тинькофф просто пишете свою сумму, а банк приводит ее в нужную форму.

Информация о плательщике — поля 8, 60 и 102. Сначала указывают название:

- для юрлиц — полное или сокращенное наименование. Например, ООО «Бизнесонлайн»;

- для физических лиц — полностью фамилию, имя, отчество;

- для ИП — ФИО и правовой статус. Например, ИП Иванов Иван Иванович;

- для физических лиц с частной практикой — ФИО и указание вида деятельности. Например, адвокат Иванов Иван Иванович.

Потом — банковские реквизиты плательщика:

- Номер счета плательщика — поле 9.

- Банковский идентификационный код — БИК — банка плательщика — поле 11. Проверить БИК банка можно в справочнике Банка России.

- Корреспондентский счет банка плательщика — поле 12. Образно говоря, это счет конкретного банка в Банке России. В онлайн-банках он сам подтягивается при вводе БИК или названия банка. Последние 3 цифры БИК совпадают с последними цифрами в корреспондентском счете банка — это помогает избежать ошибок.

- ИНН плательщика — поле 60. Его берете из своих реквизитов.

Информация о получателе платежа — это тот, кому вы отправляете деньги. Здесь указываем:

- БИК получателя — поле 14.

- Номер корреспондентского счета банка получателя средств — поле 15.

- Номер счета получателя средств — поле 17.

- Получатель — поле 16. Для юрлиц указывается полное или сокращенное наименование, для физических лиц — ФИО, для индивидуальных предпринимателей — ФИО и правовой статус, для физлиц с частной практикой — ФИО и вид деятельности.

- ИНН получателя денег — поле 61.

Вид операции — поле 18. Указывается шифр: для платежного поручения — 01, инкассового поручения — 06, платежного требования — 02.

Срок платежа — поле 19. Это поле не заполняем.

Код назначения платежа — поле 20. С 1 июля 2020 вступили в силу новые правила заполнения этого поля:

Код 1 — для заработной платы, премий, отпускных, выплат самозанятым.

Код 2 — для выплат, с которых нельзя делать взыскания. Это алименты, пособия по беременности и родам, пособия по уходу за ребенком.

Код 3 — с этих выплат можно взыскать только алименты. Это суммы для возмещения вреда, причиненного здоровью, компенсационные выплаты пострадавшим от радиационных или техногенных катастроф.

Во всех остальных случаях код не ставим и поле оставляем пустым.

Если перечисляете сотруднику суммы с разными кодами, например отпускные и пособие по уходу за ребенком, нужно заполнить два платежных поручения: с кодом 1 и с кодом 2.

Очередность платежа — поле 21. Когда на расчетном счете плательщика недостаточно денег, то заводится картотека. Грубо говоря, это порядок, в котором платежи будут списываться при поступлении денег.

В первую очередь происходит списание по исполнительным листам:

- Возмещение вреда, причиненного жизни, и алименты.

- Зарплата, выходное пособие или авторское вознаграждение, если вы перечисляете их по исполнительному документу.

- Платежи по поручению контролирующих органов.

- Другие платежи по исполнительным документам.

Во вторую очередь списываются все прочие платежи, например оплата поставщику или платежи в бюджет — налоги, взносы.

Код платежного поручения — поле 22. Это поле нужно только в некоторых случаях, например при уплате госпошлины.

В этом поле указывается код УИП — уникальный идентификатор платежа — или код УИН — уникальный идентификатор начисления, если это предусмотрено договором с получателем этого платежа. Например, госорган-получатель выдал вам квитанцию на оплату с указанием УИП. Если этого кода у вас нет, ставьте 0.

Назначение платежа — поле 24. В платежном поручении указывается назначение платежа, наименование товаров, работ, услуг, номера и даты договоров, товарных документов. А еще — с НДС платеж или нет. Для платежей в бюджет указывают вид налога или взноса и период, за который их платят.

Например, «Оплата по Договору № 52 от 01.07.20 за аренду офисного помещения за июль 2020. Сумма 30 000-00. Без НДС». Или «Оплата по Счету № 5685 от 24.07.20 за канцелярские товары. Сумма 2000-00. В т. ч. НДС (20%) 333-33».

Статус плательщика — поле 101. Это поле используется при уплате налога или другого платежа в бюджет. Тогда пишут один из кодов:

- 01 — для юридических лиц;

- 02 — для налоговых агентов;

- 09 — для ИП;

- 10 — для частных нотариусов;

- 11 — для адвокатов с адвокатским кабинетом.

Для других платежей поле оставляют пустым.

Поля 104—109 заполняются для платежей, перечисляемых в бюджет. В том числе на уплату налогов, взносов, пеней, штрафов.

КБК — код бюджетной классификации — поле 104. Коды зависят от вида налога, сбора и платежа. Если ИП или ООО — налоговый агент, например перечислили заработную плату сотруднику по трудовому договору, то при перечислении удержанного НДФЛ в бюджет и ИП, и ООО укажут один и тот же КБК — 18210102010011000110. Проверить нужный код можно на сайте налоговой.

ОКТМО — поле 105. Код ОКТМО — это код по Общероссийскому классификатору территорий муниципальных образований.

Проверить ОКТМО можно по ИНН на сайте Росстата.

Второй вариант — на сайте налоговой по юридическому адресу компании. Поставьте галочку «Определить по адресу», напишите адрес компании и получите верный код ОКТМО.

Основание платежа — поле 106. В одной платежке можно указать только одно основание платежа. Поэтому если вы хотите заплатить НДС за второй квартал 2020 года и долг по НДС за первый квартал 2020 года, то нужно делать разные платежки с разными основаниями:

- ТП — платежи текущего года при уплате текущих налоговых платежей;

- ЗД — добровольное погашение задолженности по истекшим периодам;

- ТР — погашение задолженности по требованию налогового органа об уплате налогов и сборов;

- АР — погашение задолженности по исполнительному документу;

- 0 — невозможно указать конкретное значение.

Налоговый период — поле 107. В этом поле указывают периодичность уплаты налога:

- МС — месячный платеж;

- КВ — квартальный платеж;

- ГД — годовой платеж.

Например, МС.06.2020 — платеж за июнь 2020 года.

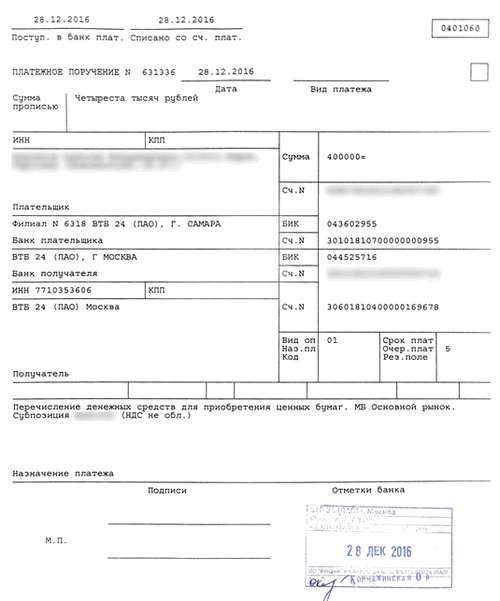

Образцы заполнения платежных поручений

Платежи контрагентам. Если заполняете платежное поручение для поставщика, главное — не ошибиться в номере счета получателя. Иначе деньги могут уйти не туда. Вот пример заполненной платежки.

Платежи физлицам. Если переводите деньги физлицам — зарплату, премии, отпускные, выплаты подрядчикам или самозанятым, в поле 20 нужно указывать код вида дохода:

Код 1 — если перечисляете зарплаты, премии, отпускные или платите самозанятым.

Код 2 — для перечисления алиментов, пособия по беременности и родам, по уходу за ребенком.

Код 3 — для возмещения вреда здоровью.

Чаще всего у вас будет код 1.

Платежи в бюджет. Реквизиты для уплаты зависят от видов налогов и взносов. Например, если платите в бюджет НДФЛ как налоговый агент, то нужно указывать:

- В поле 104 «КБК» — код бюджетной классификации. Смотрите его на сайте налоговой.

- Поле 106 «Назначение платежа» — ТП, то есть текущий платеж.

- Поле 107 — налоговый период. Зависит от того, какой налог и куда перечисляете. Например, если платите за июнь, ставите МС.06.2020.

- Реквизиты получателя и его банка — реквизиты налоговой инспекции, к которой прикреплена компания. Данные можно посмотреть на сайте налоговой.

На каждый тип взносов нужна своя платежка: отдельная — на пенсионные, отдельная — на медицинское страхование и еще одна — на страхование от несчастных случаев.

Что делать, если одно из полей было заполнено неверно и деньги ушли не туда

Обратитесь в банк — в определенные сроки можно вернуть платеж. Если период, когда деньги можно отозвать, закончится, попросите вашего контрагента вернуть деньги. Если не получится в мирном порядке, можно обратиться в суд.

Чтобы оплатить с расчётного счёта товары, услуги, налоги или, например, зарплату работникам, вы даёте распоряжение банку — платёжное поручение. Для успешного поступления денег вашему получателю важно заполнить платёжку по всем правилам.

Форма платёжного поручения

Банк России в 2021 году своим Положением № 762-п обновил правила заполнения платёжных документов. В приложении 2 Положения есть форма платёжного поручения, а в приложении 3 — её образец с нумерацией всех полей.

Раньше платежку нужно было распечатать, подписать, поставить печать организации или ИП и передать в банк. Сейчас такое бывает редко, практически все платежи проходят электронно. Вы выгружаете поручение из бухгалтерской программы или заполняете все поля в системе банка, подписываете электронной подписью и направляете в банк.

По закону платёжка действительна 10 календарных дней, а провести её банк обязан не позднее рабочего дня после получения. То есть, платёжку от 11 апреля 2022 года банк примет от вас до 21 апреля включительно. Если вы отправили её 15 числа, то максимальная дата, когда банк обязан выполнить платёж — следующий рабочий день, понедельник 18 апреля.

Заполняем платёжку

Для удобства условно разобъём платёжное поручение на блоки.

1. Шапка

Поля 62 и 71 заполняет банк после получения платежки, 1 и 2 — название документа и его код соответственно. Поэтому — пропускаем.

3 — номер поручения. Он может быть до шести цифр. Поручения нумеруются по порядку, ежегодно нумерация начинается заново.

4 — дата поручения в формате ДД.ММ.ГГГГ.

Например:

5 — вид платежа. Сейчас все платежи проходят электронно, поэтому поле не заполняется. Исключение, если платёж срочный, тогда выберите — «срочно».

2. Сведения о плательщике

В поля с 8 по 12 вносим свои данные: название плательщика и банковские реквизиты.

Для организаций допускается и сокращённое наименование. Например, можно написать полностью: Общество с ограниченной ответственностью «Металл-посуда» или ООО «Металл-посуда».

Если вы — физическое лицо, напишите фамилию, имя и отчество полностью. Для адвокатов, нотариусов, КФХ или ИП обязательно укажите его статус.

Например: Золотова Ольга Ивановна (ИП)

или Олешко Александр Петрович (Нотариус)

В некоторых случаях банки требуют кроме этого ещё и адрес ИП.

Золотова Ольга Ивановна (ИП)//344000, г. Ростов-на-Дону, пр. Королёва, 420//

Поле 60 отведено для ИНН, 10 цифр для организации или 12 — для физлица.

А в поле 102 вносится девятизначный КПП организации в случае платежей в бюджет. У физлиц КПП нет.

3. Сведения о получателе

Информация о получателе заполняется аналогично блоку «Плательщик». В поля 13 — 17 внесите название получателя и его банковские реквизиты, а в 61 и 103 — ИНН и, если нужно, КПП.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

4. Информация о платеже

Для денежной суммы, которую вы платите, в платёжке отведены поля 6 и 7, прописью и цифрами соответственно. В обоих полях копейки пишутся цифрами.

Например: Одна тысяча пятьсот сорок семь рублей 00 копеек.

1547-00

Поле 24 — назначение платежа. Укажите, за что вы платите, по какому документу. Если платёж периодический — срок. Здесь же прописывается ставка и сумма НДС.

Например: Оплата табачных изделий по договору поставки 174 от 19.11.2020.

Сумма 22598,10. В том числе НДС 20.00 % — 3766,35 р.

По договору аренды 4 от 1.11.2021 за аренду помещения по адресу: г.Ростов-на-Дону, ул.Советская,105 за март 2022 года.

Сумма 30000,00 р. Без НДС.

НДФЛ с з/п за январь 2022г. НДС не облагается

5. Поля 18 — 23

Этот блок не всегда заполняется.

18 — шифр платёжного поручения, всегда — 01.

19 — срок платежа, поле не заполняется.

20 — поле «Назн. пл.» чаще всего остается пустым, заполняется только при перечислении денег физлицам, да и то не всегда. Здесь указывается код вида дохода физлица. По нему судебные приставы определяют, с какой выплаты можно сделать удержание, а с какой — нет. При выплате зарплаты, отпускных, премий поставьте в этом поле 1.

Статья: коды в платёжках на зарплату

В поле 21 указывается код очередности платежа. Он может быть от 1 до 5. В этой последовательности платежи и будут выполняться.

В первую и во вторую очередь проводят взыскания по исполнительным документам. Например, алименты — это код 1, а расчёты по зарплате по исполнительному листу — 2. Зарплатные платежи и налоговые задолженности по требованиям — это третья очередь. А все текущие платежи: своевременная оплата налогов, взносов, переводы контрагентам — последняя пятая очередь.

22 — УИН. Поле заполняется, когда вы платите по документу с идентификационным номером. Например, в квитанции на уплату налога есть УИН, его и пропишите в поле 22.

23 — поле резервное, оно чаще всего остаётся пустым.

6. Поля для платежей в бюджет

Когда вы платите в бюджет, например, налоги или взносы, вам придётся заполнить поля 101 и 104 — 110.

101 — статус плательщика. Полный список всех статусов можно увидеть в приложении 5 к Приказу Минфина 107н от 12.03.2013. Остановимся на самых распространённых.

- 01 – указывают юрлица при уплате налогов и сборов.

- 02 – налоговые агенты.

- 08 – плательщики взносов на «травматизм».

- 13 – ИП, нотариусы, главы КФХ и адвокаты при перечислении налогов, сборов за себя.

Например, если ООО платит налог на прибыль или страховые взносы в ПФР, в поле 101 поставьте код 01, а при перечислении страховых взносов на «травматизм» — 08. Когда организация отправляет НДФЛ с зарплаты — 02.

А, если вы, как ИП перечисляете единый налог по УСН или взносы с зарплаты работников, выберите код 13. Этот же код будет при оплате НДФЛ за себя, а вот НДФЛ с зарплаты работников — код 02. При перечислении взносов на «травматизм» ИП поставит код 08.

Поле 104 — код бюджетной классификации. Здесь укажите код налога или сбора, который платите.

Например, КБК НДФЛ за работников — 18210102010011000110.

105 — код территориального подразделения (ОКМО). Узнать свой код можно на сайте ФИАС или в своей налоговой.

106 — код основания платежа. Он может быть:

- ТП – текущий платёж или

- ЗД – добровольное погашение задолженности за прошлые периоды.

При своевременной оплате поставьте код «ТП».

107 — десятизначный код налогового периода. Шаблон кода — ХХ.ХХ.ХХХХ.

Здесь указывается периодичность платежа или дата его уплаты. Первые 2 знака периодического платежа будут буквенные:

- МС – месяц;

- КВ – квартал;

- ПЛ – полугодие;

- ГД – год.

Например, взносы в пенсионный фонд за работников — периодический платёж. Он будет выглядеть так: МС.03.2022 — взносы в ПФР за март 2022 года.

НДС за 1 квартал 2022 года — КВ.01.2002, а УСН за 2021 год — ГД.00.2021.

Если платёж нужно сделать до какой-то конкретной даты, то она просто указывается в поле 107.

Например, 15.04.2022.

108 — номер документа-основания.

109 — дата документа-основания в формате ДД.ММ.ГГГГ.

Эти поля останутся пустыми, если вы платите текущие налоги и взносы или добровольно гасите задолженность. Если же перечисляете суммы по требованию, в этих двух полях укажите его номер и дату.

110 — тип платежа, сейчас это поле не заполняется.

Сформировать платёжное поручение на уплату налога можно в налоговом сервисе.

7. Подписи

В бумажном варианте платёжки в поле 43 ставится печать, а в 44 подписи. Поле 45 отведено для банковских отметок.

Примеры платёжек для разных случаев

В заключение разберём заполнение платёжек при уплате налогов и перечислении денег контрагентам.

Поставщику

Платёжное поручение контрагенту заполняется просто: блок «Поля для платежей в бюджет» (101 и 104–110) пропускайте, КПП в полях 102 и 103 не указывайте, а в поле «очерёдность платежа» ставьте 5.

Образец платежки поставщику:

В налоговую

Для налоговых платежей организации указывают КПП. Вам придётся заполнить блок «Поля для платежей в бюджет» (101 и 104 — 110), а в поле «очерёдность платежа» поставить код 5.

Образец налоговой платёжки:

Статья актуальна на

27.04.2022

Платежное поручение представляет письменное распоряжение владельца банковского счета о переводе денежных средств на другой счет, который может быть открыт как в ВТБ, так и в другом финансовом учреждении. Об особенностях этого документа поговорим в данной статье.

- 1 Особенности платежного поручения

- 1.1 Образец единичного платежного поручения на перечисление

- 2 Инструкция по заполнению

- 2.1 Заполнение при перечислении заработной платы

- 2.2 Рекомендации по заполнению полей

- 3 Как сделать документ в ВТБ БО

- 3.1 Создание валютного поручения

- 3.2 Дополнительные нюансы

- 4 Реквизиты

- 5 Оформление платежного поручения с отметкой банка

- 6 Платежное поручение с отметкой банка об исполнении

- 7 Отзыв платежного поручения

- 8 Неисполнение банком платежного поручения

Особенности платежного поручения

С помощью данного документа в банке ВТБ можно произвести широкий спектр операций. Среди них:

- оплата товаров, услуг и работ;

- перечисление средств в бюджетные и внебюджетные фонды;

- погашение кредитов и займов;

- выдача сотрудникам компании аванса;

- перечисление средств в других целях в рамках действующего законодательства.

Платежное поручение исполнятся ВТБ в срок, который определен Министерством финансов, — 10 дней. ВТБ также может выполнить операцию раньше или в срок, определяемый договором.

Образец единичного платежного поручения на перечисление

Документ заполняется на бланке формы 0401060. Ниже представлен образец:

Инструкция по заполнению

Работники ВТБ советуют внимательно заполнять бланк. Особое внимание стоит уделить реквизитам. Если допустить в них ошибку, то средства уйдут на другой счет. В документе необходимо заполнить такие поля:

- название и номер документа;

- дата и год заполнения;

- код формы по ОКУД ОК 011-93;

- наименование отправителя и получателя;

- расчетные счета;

- наименования банков, их адрес и БИК;

- назначение перевода;

- сумма;

- очередность перевода;

- вид операции;

- подпись отправителя и уполномоченного сотрудника ВТБ;

- печать ВТБ.

Категорически запрещено делать исправления в реквизитах. Банк не примет в работу такой бланк.

Заполнение при перечислении заработной платы

Организациям, которые имеют наемных работников, следует придерживаться особых правил при заполнении платежного поручения на выплату аванса. Особенности документа следующие:

- В графе «Получатель» необходимо написать название и его юридический адрес.

- В графе «Сумма» следует указать всю денежную компенсацию за труд сотрудника.

- В графе «Назначение платежа» необходимо указать ссылку на дату и номер реестра. (например: Перечисляем з/п такого то года по реестру под номер шесть от пятого февраля 18 года).

Рекомендации по заполнению полей

Чтобы документ был составлен правильно, стоит знать все нюансы его заполнения. К ним относятся такие:

- Все внесенные данные должны соответствовать графам.

- Сумма прописывается прописью, а не числом.

- ИНН состоит из десяти цифр для юридических лиц и из двенадцати для владельцев ИП.

- Рубли от копеек отделяются знаком тире.

- БИК состоит из десяти цифр.

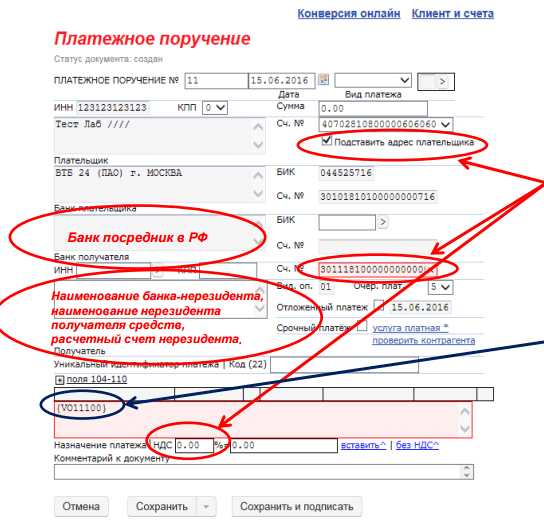

Как сделать документ в ВТБ БО

У клиентов ВТБ есть возможность создать документ в режиме онлайн. Для этого необходимо зайти в систему ВТБ «Бизнес Онлайн», ввести свой логин, пароль и каталог ключевого носителя СКЗИ. Далее следует перейти в раздел «Документы» и нажать кнопку «Создать». Из предложенного списка необходимо выбрать пункт «Платежное поручение».

В открывшейся форме пользователю нужно будет внести информацию, соответствующую наименованию полей:

- номер платежного поручения;

- реквизиты владельца счета (они должны быть, как в исходных данных);

- БИК, номер счета и имя получателя (заполнять придется вручную, так как система сама не сможет их сгенерировать);

- сумму;

- назначение платежа.

После заполнения клиент ВТБ может сохранить документ, отложить его отправку или отправить в обработку.

При наличии в реквизите «Статус» (101) платежного поручения двузначного показателя

статуса реквизиты 102 – 109 и реквизит «Код» (22) подлежат обязательному заполнению.

Создание валютного поручения

Если операция проводится в иностранной валюте, например в долларах или евро, то заполнение документа имеет свои особенности. Валютные поручения можно создать, следуя инструкции:

- Зайдите в Клиент-Банк ВТБ.

- Перейдите в раздел «Документы», а затем в — «Валютные поручения».

- Нажмите «Создать платежное поручение».

- Укажите код валюты и размер оплаты.

- Поставьте галочку на пункте «С курсом конвертации согласен».

- Укажите счет получателя.

- Укажите Свифт-код банка посредника в графе SWIFT-код (если он есть в реквизитах).

- В отдельных полях укажите данные банка бенифициара.

- Укажите реквизиты получателя

- Укажите IBAN, BEI.

- Укажите назначение платежа (для переводов международного характера заполняется латиницей).

Дополнительные нюансы

Платежку стоит откопировать и иметь в четырех экземплярах. Один предназначен для документов дневного порядка. Другой хранится в базе документации общего реестра ВТБ. Третий служит подтверждением банковской проводки. Четвертый вместе со штампом возвращается в виде подтверждения плательщику.

Реквизиты

Если у клиента ВТБ возникла необходимость отправить средства на свой карточный дебетовый или кредитный счет, то ему необходимо располагать такими реквизитами, как: номер карты, имя владельца, срок действия карты и другие.

| Полное наименование | ПАО ВТБ 24 |

|---|---|

| Индекс региона | 101000 |

| Юридический адрес | г.Москва. Ул. Мясницкая, дом35 |

| Корреспондентский счет | 3.01018101E+19 |

| Идентификационный номер плательщика налогов | ИНН |

| Название самого счета | Номер счета |

| Номер счета, на который отправляются средства | Номер счета |

| Функция платежа | Списание или пополнение |

| Фамилия, имя и отчество владельца карты | ФИО |

| Резидент или не резидент ВТБ | Да или нет |

| Банковский идентификационный код | 44525716 |

| Назначение платежа | Зачисление средств на карту под номером (сам номер) |

Для безналичных перечислений необходимо знать:

| Полное наименование | Банк ВТБ (публичное акционерное общество) |

|---|---|

| Лицензия (генеральная) на осуществление деятельности на уровне | № 1000 |

| Адрес юридический. | 190000, г. Санкт-Петербург, ул. Большая Морская, д. 29 |

| Почтовый адрес | Банк ВТБ (ПАО), ул. Воронцовская, д. 43, стр. 1, г. Москва, 109147 |

| Факс | 8-800-100-24-24 (бесплатный звонок по России) |

| (495) 777-24-24 | |

| Справочная | (495) 258-47-81 |

| Электронная почта | Электронная почта: |

| info@vtb.ru (для справок и предложений) | |

| compliance@msk.vtb.ru (для инсайдеров) | |

| Сайт | www.vtb.ru |

Оформление платежного поручения с отметкой банка

Если плательщик не может поставить печать на бланке, то в реквизите «М.П.» проставляется отметка банка «Б.П.», которая означает отсутствие печати. Уполномоченный сотрудник ВТБ делает отметку чернилами черного, синего или фиолетового цветов.

Платежное поручение с отметкой банка об исполнении

Для подтверждения операции ВТБ отдает один из экземпляров платежки своему клиенту. На нем стоит отметка об исполнении, а также печать финансового учреждения. Документ можно использовать в качестве чека, так как он свидетельствует об оплате товаров, услуг и т.д.

Отзыв платежного поручения

Отозвать свое поручение плательщик имеет право только, если после оформления процедуры прошло не более десяти рабочих дней. Для этого понадобиться стационарный ПК и Банк-Клиент. Инструкция представлена ниже:

- Зайдите на сервис по логину и паролю.

- Откройте список поручений, отправленных на обработку.

- Выберете то, которое необходимо отозвать.

- С помощью мыши откройте выпадающее меню с выбором действий.

- Выберете функцию отзыва документа к исполнению.

- Заполните сопроводительное письмо, указав причины принятого решения.

- Сохраните и завершите операцию.

Неисполнение банком платежного поручения

Невыполнение платежного поручения плательщика несет собой последствия на законодательном уровне. Статья из главы 25ГК (п. 1ст. 866), а также ст.15 и 393ГК гласят о том,что в случае невыполнения условий платежного поручения в срок, банк обязан возместить кредитору все убытки.

Платежное поручение моно заполнить не только в офисе ВТБ. Если на руках есть все реквизиты, то сделать это можно в системе «Бизнес Онлайн». Главное — это не допустить ошибку. При ее наличии платежку можно отозвать в течение 10 дней с момента отправки на обработку.

Загрузка…

/op2.jpg)

/op3.jpg)

/op4.jpg)

/op5.jpg)

/op6.jpg)

.png)

.jpg)

.jpg)