Прежде чем продать компанию с учетом стоимости всех ее активов, давайте выясним, возможно реальная ее стоимость в условиях рыночной конкуренции будет совсем иная? Чтобы не потерять прибыль от продажи бизнеса, перед совершением сделки рассчитайте его рыночную стоимость.

Рыночная стоимость – что это такое

Итак, рыночная стоимость – эта та примерная цена, на которую можно ориентироваться при продаже бизнеса на рынке, в условиях здоровой конкуренции. Она зависит от ряда факторов, речь о них пойдет далее. Но прежде, чем приступить к расчету, нужно собрать и проанализировать очень много информации о самой компании.

Топ-менеджменту компании как правило, грамотно произвести расчет практически невозможно ввиду сложности вычислений – для этого привлекаются профессиональные оценщики. Стоимость бизнеса оценивается по той прибыли, которую он приносит за определенный период (с учетом имеющегося на момент оценки имущества) и которую способен принести в перспективе (учитываются все активы и применяемые технологии производства).

Когда рыночную стоимость оценивать обязательно

Существует ряд случаев, когда определять рыночную стоимость бизнеса следует обязательно! Так, пригласить специальных оценщиков нужно будет в случае, если:

- бизнес выступает в качестве объекта залога (берете крупный кредит или заем);

- вы решили застраховать свой бизнес;

- компания объявляет себя банкротом и требуется установить ее реальную стоимость;

- за акции компании рассчитались не деньгами, а иным имуществом. Также если в уставный капитал компании внесены взносы (или его часть) в вещественной форме.

- продается предприятие или его часть (здесь имеется ввиду любое изменение типа собственности);

- отчуждение бизнеса (или его части) в пользу государственной (муниципальной, региональной) собственности, а также проведение сделок с их имуществом и т.д.

Вообще таких обязательных ситуаций для компании, при которых следует рассчитывать рыночную стоимость, немало – не следует ограничиваться вышеприведенным списком.

Когда еще придется рассчитывать рыночную стоимость компании

Вам придется прибегнуть к помощи оценщиков (или самостоятельно произвести необходимые расчеты), если вы:

- Разрабатываете стратегический план развития компании на долгосрочную перспективу и, в связи с этим, вам необходимо принять важные управленческие решения (например, о выходе на международный уровень, об экспортных поставках, расширении бизнеса в других странах, открытии/закрытии филиала или представительства и т.д.);

- Решили вложить инвестиции в иной бизнес? Вам также понадобится произвести расчет его стоимости.

- Расчет также понадобится если вы хотите приобрести готовый бизнес или продать свой собственный (или его часть), либо просто его ликвидировать?

- Выкупаете долю акционера (или вкладчика) вашей компании? Да, и в этом случае придется заказать расчет рыночной стоимости компании у оценщиков.

Что показывает рыночная стоимость предприятия

Рыночная стоимость компании не только поможет понять, сколько же стоит ваш бизнес на определенный момент на рынке в условиях конкуренции, но и даст ответы на такие вопросы, как:

- Являются ли методы управления предприятием эффективными и следует ли их изменить и в каком направлении.

- Нужно ли модернизировать предприятие (обновить оборудование, избавиться или нарастить часть активов, изменить количество персонала путем автоматизации производства и т.д.).

- Считается ли компания привлекательной для внешних и внутренних инвесторов, стоит ли инвестировать свободные финансовые средства в иной бизнес, или требуется обратиться в кредитные учреждения за кредитом (займом).

- Есть ли у компании слабые места и как их можно усилить.

Вообще, рыночная стоимость компании – это реальная цифра, факты, которыми можно оперировать при принятии управленческих решений о будущем компании.

С чего начать

Во-первых, найти профессиональных оценщиков и заключить с ними договор на оказание соответствующих услуг.

Важно! Дать обоснованное заключение о стоимости компании могут только профессионалы. Ведь для этого нужно провести огромную работу по ознакомлению со всеми активами предприятия, провести соответствующие расчеты и многое другое.

Далее профессиональный оценщик непосредственно приступает к работе: собирает сведения в открытых и доступных источниках (СМИ, Интернет, данные налоговых органов, внутренняя документация и базы данных бухгалтерии и т.д.) об активах и обязательствах компании, о стоимости их на рынке. Причем эти данные собираются и анализируются не за один отчетный период, а за несколько лет – нужно проследить в динамике развитие и рост компании. Это делается для того, чтобы оценщик смог спрогнозировать дальнейшее развитие компании в будущем.

Самым важным этапом считается проведение расчетов: оценщики должны рассчитать рыночную стоимость каждого актива компании, экономические показатели (ликвидность, рентабельность, финансовую устойчивость) и уже на основе полученных данных определить рыночную стоимость всего предприятия

Важно! При определении итоговой цифры для отчета следует учитывать состояние рынка в данной отрасли.

Какие факторы непосредственно влияют на определение итоговой рыночной стоимости бизнеса

- Есть ли спрос на производимую компанией продукцию.

- Является ли предприятие полезным для потребителей.

- Есть ли чистая прибыль у компании или она убыточна (данный показатель оцениваются в динамике за несколько лет и анализируются темпы роста чистой прибыли (убытка)).

- Насколько ликвидными являются активы предприятия.

- Есть ли у компании неоплаченные налоги, пени, штрафы, введены ли в отношении ее какие-либо ограничения или санкции.

- Наличие конкурентов в сфере деятельности, их размер и значимость на рынке производства и потребления и т.д.

Все эти факторы оказывают значительное влияние при определении рыночной стоимости – поэтому важно подойти к расчету со всей серьезностью и лучше всего – довериться профессионалам. Самостоятельно оценить рыночную стоимость своего бизнеса очень сложно.

Способы и методы расчета: какие лучше и проще применить?

Выделяют два главных метода по расчету рыночной стоимости компании. Выбор того или иного метода зависит от наличия стабильного дохода компании. Чтобы оценить этот фактор – следует проанализировать данные бухгалтерской (финансовой) отчетности за несколько лет, а именно – отчет о финансовых результатах.

Доходный метод

Доходный метод осуществляется на основе ожидания максимальных доходов компании в перспективе. Формула расчета проста:

Рыночная стоимость = Чистая прибыль / Коэффициент капитализации

Примените этот метод, если вы стабильно получаете доходы.

Пример. Компания «Московский садовод» решила увеличить производство и взять потребительский кредит для приобретения новых посевных площадей. Продукция компании пользуется стабильным спросом, компания за несколько лет стабильно получала доход и наращивала объемы производства. Рассчитывать рыночную стоимость компании мы будем доходным методом.

Для начала рассчитаем коэффициент капитализации:

Коэффициент капитализации = Обязательства долгосрочные и краткосрочные / Собственный капитал

Для расчета данные возьмем из финансовой отчетности.

За 2020 год краткосрочные и долгосрочные обязательства компании составили 810 656 тыс. руб. и 96 399 тыс. руб. соответственно, а величина собственного капитала – 4 260 950 тыс. руб. Чистый доход по итогам года равен 361 208 тыс. руб.

Коэф капитализации= ((810 656+96 399) / (4 260 950) = 0,21

Рыночная стоимость компании= (361 208) / (0,21 ) = 1 720 038 тыс.руб.

Метод подходит как для крупных компаний, так и для малого и среднего бизнеса.

Затратный метод

Нет постоянного дохода? Примените затратный метод. Необходимо найти рыночную стоимость каждого актива обособленно, из их суммы следует вычесть все обязательства компании. Подметод чистых активов учитывает сумму всех обязательств. Второй подметод – сумму, получаемую после продажи всех активов обособленно.

Отрицательной чертой затратного метода считается то, что он не учитывает стоимость интеллектуальной собственности, иные нематериальные активы, от которых зависит успех компании в перспективе – энтузиазм и желание работников расти и достигать успехов, работа в команде и т.д. Поэтому считается, что наиболее достоверные результаты дает именно доходный метод расчета.

Иные методы

Оценщики используют не только два вышеописанных метода. На практике их гораздо больше.

- Метод коэффициентов. Метод часто используют компании, которые имеют маленькие активы, но большие прибыли. Здесь нужно сравнивать оборот дохода, прирост чистой прибыли, EBITDA, EBIT с показателями аналогичных компаний за одинаковый период. Сравниваются сделки с похожими компаниями, во внимание берется соотношение рыночной цены акции компании и ее чистой прибыли в расчете на одну ее акцию. Определяется потенциал развития компании и отрасли в целом, оценивается стоимость компании в долгосрочной перспективе. Минусом метода считается сложность расчета, поиска аналогичных сделок и компаний, сложный процесс сбора данных для анализа.

- Метод дисконтированных денежных потоков используют компании, которые находятся на начальном этапе развития бизнеса и не имеют еще дохода (или он минимальный). Технические производственные предприятия этот метод не применяют. Стоимость компании рассчитывается из суммы свободного денежного потока будущих периодов с учетом будущих рисков. При этом ставка дисконтирования определяется из средневзвешенной стоимости капитала. Минусы: реальная стоимость компании завышена, неточный расчет – основан на многих допущениях (например, о возможных темпах роста).

Как мы видим, четкой и единой формулы, как и метода определения рыночной стоимости компании не существует. Для каждой компании расчет индивидуален, он меняется во времени. Поэтому и привлекаются профессиональные оценщики. Однако для внутреннего пользования вы можете делать расчет самостоятельно. Важно постараться учесть все факторы, которые тем или иным образом влияют на реальную стоимость бизнеса.

Оценка стоимости организации используется при оформлении страховых договоров, продаже фирмы и при выборе стратегии развития компании. Нередко руководитель просит бухгалтера выявить рыночную цену фирмы, в этом случае важно знать, как правильно это сделать.

По сути, стоимость организации наглядно показывает итоги ее деятельности. Во время подсчета анализируются возможности конкурентов нужного сегмента рынка, оцениваются все активы организации, устанавливается, насколько эффективна деятельность фирмы, и выявляются имеющиеся и возможные в будущем доходы.

Расходный подход является одним из основных подходов к оценке стоимости организации. Аналитик сервиса «Эксперт» Екатерина Карсакова расскажет, как высчитывать стоимость организаций с его помощью. Для этого используется метод стоимости чистых активов.

— Стоимость чистых активов – это разность суммы активов и пассивов, принимаемых к расчету. Для подсчета используются внеоборотные активы и оборотные активы за исключением стоимости собственных акций, выкупленных у акционеров, и задолженности участников по взносам в уставный капитал, – рассказывает Екатерина Карсакова. – В состав пассивов, принимаемых к расчету, включаются долгосрочные и краткосрочные обязательства, кредиторская задолженность, задолженность учредителям по выплате доходов и резервы предстоящих расходов.

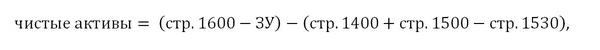

Для расчета чистых активов используется следующая формула:

где ЗУ – задолженность по взносам в уставный капитал (в форме отдельно не выделяется, но включается в состав дебиторской задолженности).

Данная формула закреплена в методике, утвержденной Приказом Минфина РФ и Федеральной комиссии по рынку ценных бумаг от 29.01.2003 г. N 10н, 03-6/пз.

Бухгалтерам не следует забывать, что балансовая стоимость активов обычно не соответствует рыночной стоимости, поэтому перед подсчетом необходимо произвести их переоценку. После определения реальной стоимости активов из нее вычитается текущая стоимость всех обязательств, тем самым рассчитывается оценочная стоимость собственного капитала.

С помощью формулы и данных из вашей бухгалтерской отчетности вы можете собственными силами выявить стоимость организации. Для автоматизации процесса вы можете использовать сервис «Эксперт». В нем существует специальная функция, которая быстро высчитывает рыночную стоимость организаций.

Вы можете почитать другие материалы о финансовом здоровье вашего предприятия и управлении им и узнать, как улучшить финансовое здоровье предприятия, как на него влияет доля собственного капитала, как подсчитать своими силами чистые активы, и какая стоимость капитала является оптимальной.

«Эксперт» – сервис от компании СКБ Контур, позволяющий отслеживать динамику изменений доли собственного капитала. Вы сможете регулярно получать актуальные отчеты о финансовом состояниипредприятия, выявлять вероятность выездной налоговой проверки, возможность банкротства, уровень кредитоспособностии стоимостью бизнеса. С помощью индивидуальных советов по улучшению бизнеса«Эксперт» расскажет, какие необходимо сделать шаги для улучшения финансовых показателей фирмы и увеличения прибыли.Подробнее о сервисе «Эксперт» можно узнать на сайтепроекта или позвонить по телефону 8 800 333-88-93

Существует простой способ оценить бизнес. Для этого необходимо суммировать всю прибыль, которую может получить фирма за пару лет работы, а затем прибавить к этому значению стоимость имущества. Этот подход простой, но поверхностный. Существуют другие модели оценки бизнеса – более точные и профессиональные.

Какая бывает стоимость бизнеса

Рыночная

Под рыночной понимается цена всего имущества компании и доходов в будущем. Часто этот вид стоимости нужен, когда две фирмы хотят слиться в одну или когда одна фирма поглощает другую. Чтобы определить рыночную стоимость, необходимо проанализировать прибыль и денежные потоки.

Инвестиционная

Второй вид стоимости – инвестиционная. Она рассчитывается в двух случаях. Во-первых, когда владелец компании хочет запустить инвестиционный проект. Во-вторых, когда инвестор выбирает, куда вложить свои деньги.

Инвестиционная стоимость основана на доходе, который будет получать компания в будущем. Поэтому иногда итоговая стоимость может оказаться выше или ниже рыночной.

Текущая

Третий вид стоимости – восстановительный или текущий. Это сумма всех средств, которые были вложены в создание бизнеса и потрачены на поддержание его в рабочем состоянии. Текущая стоимость используется топ-менеджерами, когда они хотят застраховать имущество. Собственникам бизнеса тоже интересен расчет текущей стоимости, если необходимо переоценить активы, оптимизировать систему налогообложения.

Ликвидационная

Ликвидационная стоимость рассчитывается, когда собственник внезапно планирует продать свой бизнес или по другим причинам закрыть его. Ликвидационная стоимость всегда ниже рыночной, ведь продать компанию нужно срочно. Чтобы вычислить стоимость, необходимо сначала суммировать цены за все имущество, а потом вычесть следующее:

- долги партнерам, кредиторам, поставщикам и другим контрагентам;

- зарплаты работникам, в том числе будущие, которые будут выплачены до перехода бизнеса в собственность нового владельца;

- затраты на техосмотры оборудования, замену деталей другие процедуры для поддержания его в рабочем состоянии;

- выплаты риэлторам, если собственник продает какие-то помещения.

Алгоритм работы

Оценка стоимости бизнеса состоит из нескольких этапов. В первую очередь, необходимо решить, для чего она делается. Кроме очевидной причины – для последующей продажи – бизнес можно оценивать ради повышения эффективности управления, перезапуска инвестиционного проекта, разработки стратегии развития.

Затем необходимо выбрать оценочную компанию, специалист которой возьмется за оценку. Есть определенные критерии, по которым выбирается агентство. Обычно бизнесмены смотрят на общий срок работы агентства, на репутацию его сотрудников, на известных клиентов этой организации. Некоторые оценочные компании предпочитают работать только в определенной отрасли. Например, оценивать только строительные фирмы.

Затем собираются необходимые документы:

- устав, свидетельство о регистрации компании;

- бухгалтерская отчетность за последние три года;

- баланс компании;

- бизнес-план. Важно, чтобы в этом документе была указана планируемая прибыль, выручка и прочие основные показатели, к которым стремится фирма;

- документы, подтверждающие наличие каких-либо залогов или долгов.

Ключевой этап оценки – выбор модели. Всего их существует три – затратный анализ, доходный или сравнительный. Каждый метод оптимально выбирать в разных ситуациях. Например, доходный позволит повысить эффективность управления, а затратный подойдет тем, кто ликвидирует фирму.

Следующий этап оценки – это работа оценщика. Но после того как он выполнит свою часть работы, важно интерпретировать полученные данные. Получиться должно три стоимости, в соответствии с разными подходами. Нужно согласовать одну итоговую. Важно учитывать, какие документы были предоставлены. От этого зависит достоверность информации. К тому же у каждого подхода есть свои плюсы и минусы. Но после интерпретации оценщик выбирает наиболее объективный результат и предоставляет предпринимателю конечную стоимость его бизнеса.

Подходы к оценке бизнеса

Чтобы оценить бизнес, можно использовать три подхода. Приглашается оценщик – независимое лицо, специализирующееся на оценке бизнесов. Он считает стоимость, в соответствии со всеми подходами, чтобы итоговая цена была максимально объективной. Если любой из подходов не удалось применить, то специалист должен обосновать это.

Прогноз прибыли

Первый подход основан на прогнозе прибыли от бизнеса. Чем более прибыльный бизнес, тем выше его стоимость. В рамках этого подхода применяется несколько методов. Первый – метод прямой капитализации. В расчете используется прибыль компании, которую она получит в будущем. Но метод учитывает еще и темп роста компании. То есть прибыль с каждым месяцем будет возрастать (при позитивном росте) и увеличение прибыли тоже учитывается при расчетах.

Этот метод подходит крупным компаниям, а также тем, кто активно развивается на рынке. Используется такая формула:

Стоимость бизнеса = Доходы организации/Ставка капитализации

Доход компании можно искать в отчетах по финансовым результатам. Если компания давно существует на рынке, то оптимально брать за основу данные по последним 3–5 годам, вычислять среднее значение.

Ставки капитализации не получится найти в отчете. Ее можно вычислить таким образом:

Ставка дисконтирования – Прогнозируемые темпы роста доходов

Второй метод вычисления – через дисконтирование денежных потоков, которые ожидаются в будущем. При подсчетах эксперт учитывает, что уже имеющиеся деньги и доходы стоят гораздо дороже, чем гипотетические, возможные в будущем.

Но, несмотря на эту особенность, метод активно используется для оценки стоимости крупного бизнеса, на который влияют внешние факторы. Например, сезонность продаж или колебания стоимости сырья в течение года.

Чтобы дисконтировать денежные потоки, потребуется умножить их на коэффициент дисконтирования.

Сравнительный подход

Второй подход к вычислениям стоимости – сравнительный. Если в рамках прошлого подхода компания оценивалась сама по себе, то сейчас ее сравнивают с ближайшими конкурентами. Однако не всех конкурентов можно использовать для сравнения. Необходимо, чтобы другая фирма была схожа по экономическим показателям, техническим условиям работы, материальному обеспечению.

Для расчетов необходимо выбрать хотя бы три аналога на рынке, данные о которых есть в открытом доступе. Для них придется рассчитать мультипликаторы. Это соотношение экономического показателя и цены компании. Затем мультипликаторы умножаются на ключевые финансовые показатели. Эти показатели берутся из отчетов той организации, которую оценивают.

В рамках сравнительного подхода также используется несколько методов. Первый – метод сделок или продаж. Необходимо взять несколько аналогичных организаций и посмотреть, сколько стоит их контрольный пакет акций. Затем используют мультипликатор. Его необходимо умножить на полученный показатель. В результате получается несколько значений по разным компаниям. Их приводят к среднему арифметическому. Полученное число можно считать примерной стоимостью бизнеса.

Второй метод в сравнительном подходе – метод рынка капитала. Чтобы его использовать, необходимо найти в открытом обращении акции других компаний. Затем проанализировать цены на них. Для этого используются мультипликаторы: в числитель необходимо заложить цену за одну акцию, а в знаменатель выручку, прибыль или другой нужный финансовый показатель.

В итоге вычисление происходит по такой формуле:

Выручка * (Цена акции)/(Выручка за акцию)

Третий метод основан на отраслевых коэффициентах. Оценщик заранее рассчитывает соотношение между ценой реализации компании и ее показателями. Получается уравнение с одним неизвестным – ценой продажи компании. Например, после расчетов видно, что продать компанию можно за 0,9 * годовую выручку. Размер выручки известен из финансовых отчетов.

Несмотря на то что этот метод кажется самым простым, именно он в СНГ пока не получил широкого распространения. Потому что для использования этого способа статистические службы должны предоставлять более глубокую аналитику, чем есть сейчас.

Затратный подход

Еще один распространенный подход к вычислению стоимости бизнеса основан на стоимости за все имущество. Чтобы оценщик правильно определил стоимость, необходимо предоставить ему достоверный перечень всего имущества, которое находится в собственности компании.

Здесь применяется метод чистых активов. Сначала оценщик должен проверить, сколько стоят нематериальные активы фирмы. Потом он оценивает материальные активы, то есть запасы товаров. Когда остальное учтено, в расчет идут дебиторские задолженности. Таким образом, для получения стоимости оценщик вычисляет рыночную стоимость активов, а потом вычитает из нее имеющиеся долги компании перед кредиторами, поставщиками и работниками.

Корректировка стоимости

Не важно, с какой целью ведется оценка стоимости бизнеса. Всегда собственник заинтересован в том, чтобы сделать ее выше. Это можно сделать несколькими способами. Рекомендуется оптимизировать систему налогообложения и сократить любые дебиторские задолженности. Чем меньше будет налоговая база и задолженности, тем выше будет оборот и, следовательно, доход. Это позволит с большей выгодой продать фирму или оптимизировать ее работу.

-

Главная

-

Пресс–центр

-

Статьи

- Как определить стоимость бизнеса?

20 Августа 2022

Как определить стоимость бизнеса?

Мысль об открытии собственного бизнеса у многих людей так и остается на стадии размышлений и мечтаний, так как это связано с непредсказуемым результатом, несет за собой много хлопот и большие риски. В такой ситуации, можно купить уже работающее предприятие – это будет быстрее, проще и, главное, безопаснее. Важно понимать, что покупка бизнеса – это тоже не так просто, как может показаться на первый взгляд поэтому встает вопрос как оценить стоимость бизнеса.

Стандартная рыночная ситуация: продавцу необходимо продать товар как можно дороже, а покупатель пытается сэкономить. Реальная цена сделки где-то посередине. Поэтому справедливо оценить цену сделки продажи действующего бизнеса поможет привлечение независимого эксперта. Система оценивания должна быть понятна обеим сторонам, а также устраивать их.

Не существует единого метода такой оценки для всех ситуаций. В этой статье мы обсудим существующие подходы и методы, которые помогут ответить на вопрос: как определить стоимость бизнеса? То, каким из них воспользуетесь Вы, зависит только от вашей ситуации.

Как оценить стоимость бизнеса

Предприятие оценивается в несколько этапов:

- Начальный этап. Проводятся все предварительные договорные работы на оказание услуги по оценке, согласовывается Задание на оценку, в котором определяется дата оценки, цели и задачи, допущения, на которых будет основываться оценка.

- Стартовый этап. После подписания договора на оценку, Оценщик выезжает на предприятие, проводит встречи со специалистами чтобы изнутри оценить и изучить специфику деятельности и схему организации работ. На этом этапе Оценщик собирает все необходимые документы и внутренние исходные данные.

- Аналитический этап. Оценщик приступает к изучению внешнего окружения, погружается в тот сегмент рынка, на котором предприятие ведет свою основную деятельность. Оценщик проводит маркетинговые исследования , изучает открытые источники, СМИ, базы данных, и т.п. На этом этапе происходит сбор внешней информации, которая в дальнейшем станет основой для проведения расчетов.

- Расчетный этап. Оценщик проводит анализ предыдущей финансово-экономической деятельности бизнеса, определяет рентабельность и ликвидность, выполняет расчеты других коэффициентов производственной деятельности и делает выводы о финансовом состоянии предприятия. На основе этих ретроспективных данных и с учетом планов развития бизнеса, Оценщик прогнозирует доходы и расходы, потребность в финансировании. На основе финансового моделирования определяется прибыльность предприятия и его капитализация. В зависимости от ситуации Оценщик выбирает подходящие к ситуации 2-3 метода оценки и выполняет расчеты оценки бизнеса.

- Заключительный этап. На основании проведенных несколькими методами расчетов, Оценщиком делается вывод о стоимости бизнеса путем согласования результатов. После этого готовится отчет о выполненной работе с подробным описанием аналитики, методов расчета и сделанных выводах, который передается Заказчику. К этому отчету обязательно прикладываются копии всех документов, на основании которых была выполнена оценка.

Итоговая сумма – это результат тщательного анализа и скрупулезного высчитывания формул. Оценщик изучает огромное количество информации и документации. Он анализирует как внутренние факторы (учредительные документы, отчеты за последние годы, заключения аудиторов, задолженности предприятия, а также многое другое), так и влияние внешних факторов (отраслевые риски, специфика и прогнозы развития отрасли, макроэкономика и другие).

Подходы оценки бизнеса

Чтобы сделать выбор в пользу того или иного метода, оценщик анализирует характеристики и специфику компании. Существуют три базовых подхода к определению цены : с точки зрения получения доходов от бизнеса, с точки зрения сравнения с другими аналогичными, с точки зрения затрат на создание такого же предприятия. Внутри подходов существуют различные методы, которые оценщик выбирает самостоятельно исходя из выполненной работы на стартовом и аналитическом этапе.

Доходный подход

Чтобы оценить стоимость бизнеса при помощи доходного метода, необходимо проанализировать чистую прибыль предприятия. Именно она влияют на итоговую стоимость компании: чем больше она зарабатывает, тем дороже ее можно продать. От эксперта требуется оценить уровень дохода, который собственник получит в перспективе благодаря успешной работе. А также необходимо учесть риски, с которыми связан данный бизнес.

Методы доходного подхода:

- Прямая капитализация. Стоимость выражается формулой V=D/R, где D – прибыль компании за последний год, а R – коэффициент капитализации. Такой метод используется для оценки тех организаций, стадия развития которых закончилась, выручка установилась на примерно равном уровне, финансовое состояние стабильно, а их рентабельности в будущем ничто не угрожает.

- Дисконтирование денежных потоков. Основной экономической сутью является посыл, что сегодняшние деньги потеряют свою стоимость в будущем. У этого экономического явления есть целый ряд причин: инфляция, непредвиденные обстоятельства и т. д. К дисконтированию прибегают для оценки компаний, когда есть основания полагать, что в дальнейшем прибыль будет отличаться от текущей. При выполнении расчетов этим методом, Оценщик будет выполнять анализ будущих денежных потоков на период когда произойдет их стабилизация. Расчет ставки дисконтирования позволит учесть стоимость будущих денег по состоянию на текущую дату. Метод является одним из наиболее часто применяемых, однако его нельзя назвать единственно правильным. Для получения точного результата необходимо использовать и другие подходы.

Затратный подход

Оценщик рассматривает организацию с точки зрения понесенных издержек. В основании расчетов лежит расхождение рыночной стоимости активов с балансовой. Из-за этого возникает необходимость в корректировке баланса. Подход используется для тех компаний, которые не имеют стабильных доходов. К ним относятся новообразованные и находящиеся на этапе ликвидации. Оценщик определяет рыночную стоимость всех активов, суммирует и вычитает из итоговой суммы величину обязательств организации.

Методы затратного подхода:

- Чистые активы. Формула внешне понятная и простая: Цена = Активы- Обязательства. Но в обычной деятельности компаний очень часто бухгалтерская стоимость не соответствует рыночной. Оценщик анализирует статьи баланса (например основные средства, запасы тд.) , определяет их рыночную стоимость и делает корректировку баланса. На основании полученных данных происходит расчет стоимости бизнеса, путем вычитания из стоимости скорректированных активов стоимости скорректированных обязательств.

- Ликвидационная стоимость. Расчет производится для определения суммы, которую получит владелец бизнеса в случае прекращения деятельности и ликвидации предприятия. Оценщиком в составе расходов по ликвидации будут учтены все необходимые выплаты сотрудникам, налоги и прочие прописанные законом траты. Доход будет с учетом сумм от распродажи активов по отдельности.

Сравнительный подход

Расчеты производятся на основании информации о компаниях, аналогичных той, которую оценивают. Подход редко применим, потому что в условиях современного рынка практически невозможно найти одинаковые компании. На точность расчетов напрямую влияет достоверность представленных сведений об аналогичных предприятиях.

Методы сравнительного подхода:

- Рынок капитала. Для оценки стоимости акций предприятия Оценщик анализирует стоимость акций аналогичной компании на фондовом рынке.

- Сделки. Расчеты аналогичны предыдущему методу, но с одной поправкой: анализируется цена не одной акции, а всего пакета. В этой связи главным условием использования является развитый рынок сделок по купле-продаже аналогичных объектов.

- Отраслевые коэффициенты. Для расчета используется соотношение между стоимостью бизнеса и целым рядом финансовых показателей. Оценщику необходима информация об условиях продажи организаций с аналогичным финансово-производственными показателями. Метод отраслевых коэффициентов используется чаще всего для экспресс-оценки, для предварительной оценки малых компаний. Широкого применеия метод не получил в связи с отсутствием необходимой отраслевой информации, требующей длительного периода наблюдения.

Как выбрать компанию для оценки бизнеса

Закон № 135-ФЗ жестко контролирует процесс оценки. Оценщик имеет право оказать услугу по оценке бизнеса как ИП, или как сотрудник оценочной организации, в штате которой он состоит.

Оценщик обязан быть квалифицированным специалистом по программе «оценка бизнеса», иметь страховой полис своей деятельности на сумму не менее 300 тысяч рублей, документ, подтверждающей образование в данной области, а также состоять в саморегулируемой организации оценщиков.