Добровольное медицинское страхование – вопросы и ответы

ДМС

Добровольное медицинское страхование предоставляет возможность получения медицинской помощи в коммерческих, ведомственных и др. лечебных учреждениях в дополнение к системе ОМС.

Согласно Закону о медицинском страховании граждан: ДМС — это форма социальной защиты интересов Застрахованного в охране здоровья, гарантирующая при возникновении страхового случая получения медицинской помощи в соответствии с программой медицинского страхования в медицинских учреждениях, определенных Договором ДМС.

Полис ДМС обеспечивает право получения высококачественного медицинского обслуживание по выбранной программе в лечебных учреждениях, предусмотренных программой страхования в течение оговоренного срока.

Что такое страховая премия?

Страховая премия — это стоимость полиса (договора страхования) или страховой взнос. Величина страховой премии и срок ее внесения указывается в договоре страхования и (или) в полисе. В случае несвоевременной уплаты страховой премии страховка теряет свою силу. По договорам добровольного медицинского страхования физических лиц страховая премия чаще всего оплачивается единовременно, только в страховой компании РЕСО предусмотрена рассрочка на два платежа. Для юридических лиц страховые компании могут предложить ежеквартальные платежи.

От чего зависит стоимость полиса ДМС?

Стоимость полиса ДМС зависит: наполнения программы и объема медицинских услуг, уровня лечебных учреждений.

Если полис приобретается физическим лицом, то стоимость зависит от возраста и состояния здоровья, исходя из данных медицинской анкеты. Если договор ДМС заключается для организации, то стоимость будет зависеть от количества принимаемых на страхование.

Что такое страховая сумма?

Страховая сумма ДМС — лимит выплат по рискам для каждого Застрахованного за весь срок страхования, это сумма, в пределах которой страховая компания оплачивает расходы владельца полиса на медицинские услуги, предусмотренные страховой программой.

Что входит в программу добровольного медицинского страхования?

Программа ДМС формируется с учетом пожеланий и финансовых возможностей клиента.

Базовая программа – амбулаторно – поликлиническое обслуживание.

Дополнительно можно включить: помощь на дому (вызов врача), стоматологию, услуги скорой помощи, госпитализацию (стационарное обслуживание).

Госпитализация может быть экстренная и плановая.

Страховые компании плановую госпитализация предоставляют для юридических лиц.

На какой срок можно заключить договор страхования?

Договор ДМС заключается сроком на 1 год.

Для юридических лиц возможно краткосрочное страхование.

Что считается страховым случаем в ДМС?

Страховым случаем по договору является обращение Застрахованного в течение срока действия Договора в медицинское учреждение из числа предусмотренных Договором или согласованных со Страховщиком, для получения различных видов платной медицинской помощи, включенных в Программу добровольного медицинского, по поводу ухудшения состояния здоровья и/или состояния, а также обстоятельств, требующих оказания медицинской помощи и повлекшее возникновение расходов на оплату медицинской помощи, оказанной Застрахованному, а также обязанность Страховщика произвести страховую выплату.

Можно ли вносить изменения в договор в течение срока действия?

В течение срока действия договора можно расширить пакет услуг за дополнительную оплату.

Как происходит возмещение расходов на медицинское обслуживание?

Полис ДМС не предусматривает выплаты денежного возмещения.

Страховая компания оплачивает счета за медицинские услуги, оказанные застрахованному лицу, лечебным учреждениям.

Входит ли в стоимость ДМС лекарства, необходимые для лечения?

Лекарства оплачиваются при стационарном медицинском обслуживании.

Если в программу входит опция с лекарственным обеспечением, то в пределах страховой суммы клиент может получить по выписанному врачом рецепту в аптеке бесплатно.

Можно ли купить медицинскую страховку только на стационарное обслуживание?

В большинстве страховых компаний программу госпитализации можно приобрести только к программе амбулаторно-поликлинического обслуживания.

Только программу экстренной помощи (скорая помощь + экстренная госпитализация) могут предложить страховые компании «Ингосстрах» и «Ресо Гарантия».

В чем разница между платным обслуживанием и по полису ДМС в лечебных учреждениях?

Преимущество добровольного медицинского страхования состоит в том, что, оплатив один раз фиксированную сумму, больше не нужно оплачивать медицинские услуги. За все консультации, анализы, исследования и лечение в течение срока действия договора будет платить страховая компания. В объем услуг ДМС входят и исследования с использованием современного диагностического оборудования, такие как МРТ, КТ и т.д. С полисом ДМС клиент застрахован от непредвиденных расходов.

При обращении в поликлинику напрямую расходы на оплату посещений врачей и диагностических процедур могут быть значительно превзойти запланированные, т.к. для постановки диагноза могут потребоваться дорогостоящие исследования и инструментарий. Кроме этого, могут быть назначены ненужные процедуры для получения дополнительной оплаты, если врач окажется недобросовестным.

С наличием полиса ДМС лишнее лечение невозможно, т.к. страховые компании контролируют целесообразность назначений.

Что происходит, если исчерпан лимит страхового покрытия?

Если расходы на медицинские услуги превысят страховые суммы, то договор прекращает действие.

Возможно ли по одному полису ДМС получать медицинское обслуживание сразу в нескольких лечебных учреждениях?

Многие страховые компании могут предложить сеть ЛПУ.

Каким образом страховая компания контролирует качество медицинских услуг по договору добровольного медицинского страхования?

Страховая компания берет на себя обязательство обеспечить владельцу полиса, обратившемуся за медицинской помощью в рамках оплаченной программы страхования, медицинское обслуживание высокого качества, в должном объеме и в положенные сроки. Качество лечения контролируется опытными врачами-экспертами, которые оценивают правильность и необходимость врачебных назначений, сделанных застрахованному.

Если застрахованному не были оказаны какие-либо услуги либо они были оказаны в недостаточном объеме и ненадлежащего качества, ему следует прямо из ЛПУ позвонить в свою страховую компанию и заявить об этом. Представитель страховой компании, в свою очередь, должен обеспечить застрахованному предоставление услуг, входящих в программу ДМС.

Страховая компания Альянс несет перед застрахованными также и финансовую ответственность за качество сервиса и оказанных услуг.

Можно ли заменить лечебное учреждение в течение срока действия полиса?

Страховая компания может заменить лечебное учреждение с учетом пожеланий клиента. Но если ЛПУ стоимостью выше, то потребуется доплата.

Какие документы нужны для оформления договора ДМС?

Паспорт или документ, удостоверяющий личность.

Какие исключения в программе ДМС?

Действие ДМС не распространяется на медицинские услуги по поводу лечения заболеваний, а также связанных с ними осложнений, которые в установленном порядке оплачиваются за счет средств госбюджета: туберкулеза, саркоидоза, психических, венерических и особо опасных инфекционных заболеваний — натуральной оспы, чумы, сибирской язвы, холеры, сыпного тифа, проказы, требующих проведения комплекса карантинных мероприятий, а также онкологических заболеваний (с момента установления диагноза).

Все исключения из покрытия прописываются в договоре страхования.

Какие документы нужны для получения медицинской помощи по полису ДМС?

Для получения медицинских услуг необходимо предъявить полис (полис или пластиковую карту) и документ, удостоверяющий личность. В некоторых медицинских учреждениях действует пропускная система — в этом случае выдается пропуск.

Как вызвать врача на дом или скорую помощь, если эта услуга предусмотрена программой?

Вызов врача на дом или скорой помощи осуществляется через диспетчера страховой компании. Номер телефона пульта указан в страховом полисе и памятке.

Можно ли по страховке ДМС пройти мед. обследование без назначения врача?

Нет, по правилам ДМС обращение застрахованного за медицинскими и сопутствующими им услугами не будет считаться страховым случаем, если не было соответствующего назначения врача. Основанием для получения консультаций, медицинских диагностик, проведения обследования являются медицинские показания и направление врача.

Исключение составляют программы ДМС детей, которые включают комплекс плановых мероприятий в соответствии с нормативами органов здравоохранения (анализы и прививки).

Предусматривается ли получение медицинской документации, больничных, справок детям для детского сада и школы, справок для получения водительских прав, личных медицинских книжек и прочих мед. справок?

Выдача листов временной нетрудоспособности (больничных) и справок для оформления детей в дошкольные и образовательные учреждения включена в программу ДМС, включающую в себя поликлиническое обслуживание. ДМС не предусматривает получения выдачу справок для получения водительского удостоверения, разрешения на ношение оружия, занятий спортом.

Как быть, если в клинике предлагают оплатить медицинские услуги, утверждая, что они не входят в программу?

Прежде чем оплачивать необходимо позвонить на медицинский пульт страховой компании и сообщить о данном факте, проконсультироваться по конкретному назначению.

Чем может помочь диспетчерская служба страховой компании владельцу полиса ДМС?

Диспетчер страховой компании, имеющий медицинское образование, поможет выбрать оптимальный вариант получения медицинской помощи — порекомендует наиболее подходящее медицинское учреждение с учетом потребностей клиента. Также диспетчер поможет определить, к какому именно специалисту следует обратиться, если вы сами затрудняетесь это решить.

Что делать в случае утраты полиса (пластиковой карты)?

В случае пропажи полиса ДМС нужно обратиться в страховую компанию и получить дубликат. В настоящее время почти всеми страховыми компаниями выпускается электроный вариант вариант полиса. В случае утраты просто распечатывается новый.

Как убедиться, что страховая компания имеет право заниматься добровольным медицинским страхованием?

Страховая компания, предлагающая услуги ДМС, обязана иметь лицензию на соответствующий вид страховой деятельности. Лицензия выдается Федеральной службой страхового надзора России, в ней должен быть указан ее номер, наименование страховой компании, юридический адрес и виды страховой деятельности.

Помимо этого, у страховой компании должен быть заключен договор с медицинским учреждением, имеющим лицензию на медицинскую деятельность, выданную Федеральной службой по надзору в сфере здравоохранения и социального развития (Росздравнадзор). Причем вид деятельности, указанный в лицензии, должен соответствовать набору услуг, которые гарантированы полисом ДМС.

Какие страховые компании имеют свои лечебные учреждения?

Страховая компания «Ингосстрах» — сеть поликлиник «Будь здоров», «Ресо Гарантия» — сеть «Medswiss», «Альфастрахование» — «Альфа — центр здоровья».

Как заключить договор ДМС?

Договор ДМС заключается в письменной форме по правилам, установленным в страховой компании, с указанием основных условий (срок действия договора, численность и имена застрахованных лиц, виды страховых случаев и т.д.).

Договор ДМС заключается в письменной (в том числе электронной) форме (п. 1 ст. 160, п. п. 1, 2 ст. 940 ГК РФ).

Рассмотрим основные условия договора ДМС.

1. Срок действия договора

Без указания срока действия договор будет признан недействительным.

В большинстве случаев договор ДМС считается заключенным с момента подписания текста договора. Однако он может предусматривать иное. Это означает, что возможны два варианта:

- договор может предусматривать условие, согласно которому он считается заключенным с момента его подписания. На практике этот вариант наиболее распространенный;

- договор может вступать в силу с момента уплаты первого страхового взноса (п. 1 ст. 957 ГК РФ).

Обратите внимание!

Стороны могут предусмотреть, что медицинская помощь, оказанная до момента заключения договора ДМС, также оплачивается. Возможна и обратная ситуация: оплата только тех медицинских услуг, которые будут оказываться с более позднего момента, чем момент заключения договора. Например, в договоре ДМС, который заключен 20 декабря, указывается, что медицинская помощь оплачивается с 1 января следующего года.

2. Численность и имена застрахованных лиц

Чаще всего эти сведения оформляют в виде приложения к договору. Медицинское страхование может быть индивидуальным и коллективным. Договор ДМС начинается с представления страхователем заявления на страхование. Заявление может быть составлено:

- на самого страхователя, на членов его семьи (индивидуальное страхование);

- на работников организации (коллективное страхование).

При заключении договора ДМС работодателем в отношении работников работодатель является страхователем, а работники — застрахованными лицами.

3. Виды страховых случаев

В договоре ДМС должны быть указаны виды страховых случаев и исключения из них, на которые не распространяется действие страховки.

Страховым случаем по ДМС, как правило, является обращение застрахованного лица за оказанием медицинских услуг, предусмотренных программой ДМС, в медицинское учреждение, входящее в перечень медицинских учреждений, включенных в данную программу ДМС.

В частности, договором может быть предусмотрено оказание амбулаторно-поликлинической помощи, стоматологической помощи, помощи на дому, скорой и неотложной медицинской помощи, экстренной и плановой стационарной помощи. Подробный перечень таких услуг может быть приведен в приложении к договору.

Исключением из страховых случаев может являться, например, обращение за медицинской помощью при получении травмы в состоянии алкогольного или наркотического опьянения.

Начните выбор полиса ДМС с определения состава услуг, которые должны входить в договор страхования. Выбирайте программу ДМС в зависимости от состояния здоровья, места проживания и возможности доступа в лечебные учреждения соответствующего уровня, а также возраста застрахованного лица.

4. Размер, сроки и порядок внесения страховой премии

Размер страховой премии (т.е. платы за страхование) определяется в соответствии с установленными страховыми тарифами.

Сроки и порядок внесения страховой премии устанавливаются договором страхования. Так, договором страхования может быть предусмотрено внесение страховой премии в рассрочку. При этом следует учитывать, что договором также предусматриваются последствия неуплаты в установленный срок страховых взносов (ст. 954 ГК РФ).

По общему правилу при заключении договора добровольного страхования страховщик должен предусмотреть условие о возврате страхователю уплаченной страховой премии. Данное условие предполагается как обязательное в случае отказа от договора в течение 14 календарных дней со дня его заключения (или более длительного срока — по решению страховой компании) при условии, что в этот срок не произошел страховой случай (п. п. 1, 2 Указания Банка России от 20.11.2015 N 3854-У).

Если страхователь отказался от договора в указанный срок, но до даты начала действия страхования, уплаченная страховая премия подлежит возврату в полном объеме. Если страхователь отказался от договора в указанный срок, но после начала действия страхования, то страховая компания вправе удержать часть страховой премии пропорционально сроку действия договора (п. п. 5 — 6 Указания).

Возврат страховой премии должен быть произведен в срок, не превышающий десяти рабочих дней со дня получения письменного заявления страхователя об отказе от договора (п. 8 Указания).

5. Размер страховой суммы (страхового возмещения)

Право на получение страховой суммы принадлежит лицу, в пользу которого заключен договор (п. 1 ст. 934 ГК РФ). Когда наступает страховой случай, застрахованный должен получить медицинскую помощь, а медицинское учреждение — оплату услуг по установленным в договоре тарифам.

На практике зачастую в течение действия договора ДМС предполагаемый объем услуг для застрахованного лица может меняться, поэтому желательно предоставить страхователю право изменять размер страховой суммы путем подписания дополнительного соглашения со страховщиком.

Например, может возникнуть ситуация, когда объем медицинских услуг, предоставленных медицинским учреждением, превышает сумму, указанную в договоре, и в связи с этим страховщик может потребовать от страхователя внести дополнительные страховые взносы.

6. Права, обязанности и ответственность сторон

Основные обязанности страховщика по договору ДМС:

- выдавать страховой полис застрахованным лицам;

- организовывать оказание медицинских услуг застрахованным лицам в соответствии с программой страхования, заключая договоры с медицинскими учреждениями;

- производить оплату медицинских услуг в оговоренные договором сроки;

- не разглашать сведения о застрахованных лицах, если это не противоречит закону.

Страховщик по договору ДМС вправе:

- проверять достоверность данных, указанных страхователем при заключении договора;

- проверять состав и обоснованность медицинских услуг, оказанных медицинским учреждением;

- отказывать в оплате медицинских услуг в случаях, предусмотренных договором.

Страхователь обязан:

- своевременно уплачивать страховую премию;

- сообщать при заключении договора о всех известных ему обстоятельствах, влияющих на оценку страхового риска;

- в случае неоказания медицинских услуг по ДМС ставить об этом в известность страховщика.

Страхователь вправе требовать от страховщика предоставлять застрахованным лицам медицинские услуги в медицинских учреждениях, предусмотренные договором ДМС.

Зная основные условия, которые должны быть в любом договоре ДМС, вы всегда сможете самостоятельно изучить предлагаемый вам проект договора и в случае необходимости внести в него изменения или дополнения.

Обратите внимание! Страхователь имеет право на социальный вычет в части расходов на уплату страховых взносов по договорам ДМС, заключенным в свою пользу, а также в пользу своих супруга (супруги), родителей, детей и подопечных в возрасте до 18 лет (пп. 3 п. 1 ст. 219 НК РФ).

«Электронный журнал «Азбука права», актуально на 29.06.2021

Другие материалы журнала «Азбука права» ищите в системе КонсультантПлюс.

Наиболее популярные материалы «Азбуки права» доступны в мобильном приложении КонсультантПлюс: Студент.

Здравствуйте, друзья!

Каждый гражданин России имеет на руках полис обязательного медицинского страхования, который позволяет бесплатно получить минимум медицинских услуг, в основном, в государственных клиниках.

Качество обслуживания вызывает много нареканий со стороны людей, особенно в регионах, где больницы и поликлиники не ремонтировались десятилетиями, а талантливые врачи стремятся уехать туда, где условия труда лучше, а работа оценивается выше. Для исправления ситуации можно ждать очередной реформы здравоохранения, а можно воспользоваться услугами страхования.

Разберем, что такое ДМС, как получить и правильно использовать медицинскую страховку, плюсы и минусы добровольного страхования.

Особенности добровольного страхования

ДМС (добровольное медицинское страхование) – это специальные программы, разработанные страховыми организациями для юридических и физических лиц, с целью предоставления медицинских услуг на особых условиях.

- Страховщик – компания, которая имеет соответствующую лицензию, заключает договор страхования с организацией или частным лицом и соглашение с медицинскими учреждениями на оказание услуг.

- Страхователь – юридическое или физическое лицо, на имя которого оформляется договор страхования.

- Застрахованное лицо – компания или частное лицо, в том числе иностранный гражданин, который пользуется медицинскими услугами по полису ДМС. Часто страхователь-юридическое лицо оформляет договор ДМС для своих сотрудников, которые и будут считаться застрахованными участниками программы.

- Медицинское учреждение – организация, которое имеет лицензию и заключает соглашение со страховой компанией на обслуживание его клиентов по полису ДМС.

Схема финансирования программы:

- Частное или юридическое лицо заключает договор со страховой компанией. Последняя должна получить полную информацию о состоянии здоровья будущего застрахованного клиента. С этой целью требуется заполнить анкету или пройти медицинское обследование. Введение в заблуждение страховщика лучше сразу исключить. Обман легко вскроется, а клиент может лишиться полиса и денег

- Страхователь единоразово или регулярно в течение года оплачивает страховой взнос по договору. От других клиентов тоже поступают деньги, так у страховщика формируется денежный фонд, из которого потом оплачиваются медицинские услуги заболевшим клиентам. Если в течение года застрахованное лицо не заболело, то никакого возврата денег ему не положено, за его счет лечились другие клиенты.

- Страховщик заключает соглашение об оказании услуг с выбранными медицинскими организациями. Это может быть одна или несколько клиник, поэтому еще до подписания договора стоит познакомиться со списком и почитать отзывы на форумах о работающих там врачах. Страховая компания не возместит расходы на лечение в других медицинских учреждениях.

- При наступлении страхового случая страховщик оплачивает стоимость оказанных застрахованному человеку услуг, если они предусмотрены договором. Например, где-то стоматологическая помощь включается в перечень обязательных услуг по договору, где-то нет. Нужно внимательно читать условия перед подписанием документов. В большинстве случаев клиент может выбрать дополнительные услуги, которые войдут в договор.

По сути, если он некомпетентен в своей профессии, то и за деньги его профессионализм вряд ли возрастет. А вот вежливость и расторопность точно появляются при улучшении условий работы.

Если полис покупает частное лицо на себя, своих супруга/супругу, родителей, детей до 18 лет, он имеет право на социальный налоговый вычет в размере 120 000 руб. в год. Возврат составит не более 15 600 руб.

Критерии выбора страховщика

Есть два возможных способа получить полис ДМС:

- У своего работодателя, если он дает такую возможность. Не всегда услуга доступна сразу при трудоустройстве. Ее надо заслужить, поэтому многие предприятия выдают страховку после нескольких месяцев работы.

- Самостоятельно купить полис. Для этого надо выбрать страховщика и подать заявку. Многие компании предлагают сделать это онлайн. На сайтах есть калькуляторы, которые помогут определить примерную стоимость полиса.

Самое сложное в процедуре оформления страховки – это выбрать страховщика, от этого будет зависеть не только цена полиса, но и ваше здоровье. Критерии выбора:

- Надежность

Страхование относится к финансовым услугам, поэтому за деятельностью страховых компаний следит Центробанк РФ, он же выдает лицензию на этот вид деятельности. Наличие документа, разрешающего работать на страховом рынке, – это первый критерий, по которому надо выбирать страховщика.

- Медицинские учреждения, которые будут обслуживать по договору

У каждой страховой компании они свои или даже одна. Список разный в каждом регионе. Вас могут полностью устраивать условия договора, но вы никогда по собственной воле не пойдете лечится к врачам конкретной клиники, потому что в городе она пользуется, например, плохой репутацией.

- Условия страхования

Кроме списка страховых случаев обратите внимание на порядок действий при их наступлении. Где-то достаточно обратиться в медучреждение, указанное в договоре, без уведомления страховщика. Где-то нужно сначала позвонить в свою страховую компанию (исключение – экстренный случай с вызовом скорой помощи), которая направит в конкретную клинику и уведомит ее об этом.

- Стоимость полиса

Она зависит не только от конкретного страховщика, но и от вида программы. В одной компании вам могут предложить несколько пакетов. Например, Стандартный, Оптимальный и Расширенный. Цена будет тем выше, чем старше клиент, чем больше у него хронических заболеваний. На стоимость влияет даже пол, для женщин, как правило, услуги дороже, вид профессиональной деятельности. Включение дополнительных опций, например, стоматологических услуг, также приводит к увеличению цены.

Правила использования полиса ДМС

Правила использования полиса ДМС регламентируются договором конкретной компании и программой страхования, которая обычно есть на сайте. Вы должны изучить их от первой буквы до последней.

- Наименование медицинских учреждений, которые будут обслуживать по полису ДМС. Иногда это одна, иногда сеть клиник. В основном, все они находятся в одном регионе. Малая часть страховых компаний разрешает лечиться в другой области.

- Виды медицинской помощи, подлежащие оплате. Например, в одной из компаний в программе страхования указаны: амбулаторно-поликлиническое обслуживание, стоматологическая помощь, помощь на дому, стационарная помощь, включая стационарозамещающие технологии (стационар одного дня, дневной стационар), скорая и неотложная медицинская помощь, восстановительное лечение.

- Услуги, которые оплатит страховая, в рамках каждого вида медицинской помощи. Например, приемы, консультации и манипуляции специалистов, функциональная диагностика, ультразвуковые диагностические исследования, лабораторные исследования, рентген и компьютерная томография и др.

- Список услуг, не входящих в программу страхования. Большинство страховщиков не оплатит медицинские услуги по лечению злокачественных опухолей, СПИД, венерических заболеваний, эпилепсии, туберкулеза, лучевой болезни, услуги по планированию семьи, зубопротезирование и еще целый ряд заболеваний. Получение справок в бассейн, в детские оздоровительные лагеря, санатории, на водительские права, ношение оружия и пр. не относятся к страховым случаям.

- Как пользоваться полисом при наступлении страхового случая. Варианты могут быть разные. В одном случае можно сразу обратиться в прикрепленную к полису клинику, а потом уже связаться со страховой компанией. Последняя вышлет гарантийное письмо и оплатит оказанные услуги. В другом случае нужно сначала связаться со страховщиком, он подскажет дальнейший алгоритм. Нарушение принятого порядка действий грозит тем, что компания не оплатит счета за лечение.

Вот такая картинка есть на одном из сайтов страховой компании. Под каждым случаем скрывается своя инструкция. В некоторых требуется заполнить анкету с описанием симптомов заболевания, в других дан телефон горячей линии, который работает 24/7.

Обзор предложений от страховщиков

Программ добровольного медицинского страхования на рынке много. Но они очень отличаются по условиям. Рассмотрим предложения от ведущих компаний.

СОГАЗ

СОГАЗ предлагает услугу ДМС только корпоративным клиентам, но с любым профилем деятельности и количеством работников. Особенности страхования:

- Индивидуальная программа для каждого клиента с учетом его пожеланий и состояния здоровья.

- Можно включить в программу не только себя, но и членов своей семьи. Они тоже будут обслуживаться на льготных условиях.

- Базовый перечень услуг может быть расширен с учетом специфики деятельности предприятия и особенностей клиента. Например, включить специализированные виды лечения и обследования, лечение на российских и зарубежных курортах и пр.

- СОГАЗ сотрудничает не только с российскими, но и зарубежными медицинскими учреждениями.

- Корпоративный договор сопровождает врач-куратор, который консультирует, организовывает лечение, контролирует его ход и качество.

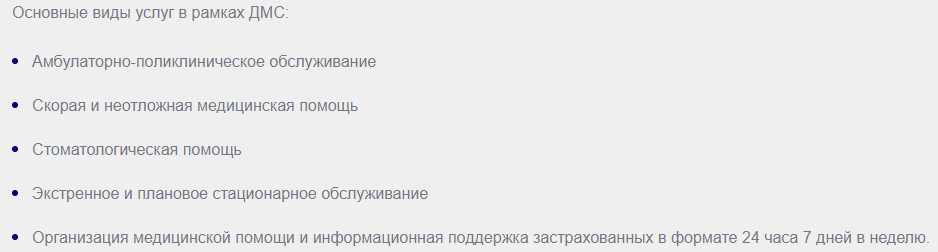

Основные виды услуг:

Стоимость полиса рассчитывается индивидуально.

РЕСО-гарантия

РЕСО-гарантия предлагает широкую линейку программ ДМС:

- Доктор РЕСО.Стандарт

Это индивидуальная программа, по которой купить полис могут как граждане России, так и иностранцы. Большой недостаток – список городов ограничен. В базовый пакет не входят стоматологические услуги, лечение онкозаболеваний, экстренный стационар. Но их, как и диагностическую программу для детей и взрослых, можно включить дополнительно.

- Доктор РЕСО.Престиж

Особенностью программы являются услуги и наблюдение личного врача для взрослых и детей, в том числе и новорожденных. Доступен такой полис только жителям Москвы и области, Санкт-Петербурга и области. Личный врач – доктор из сети клиник Medswiss.

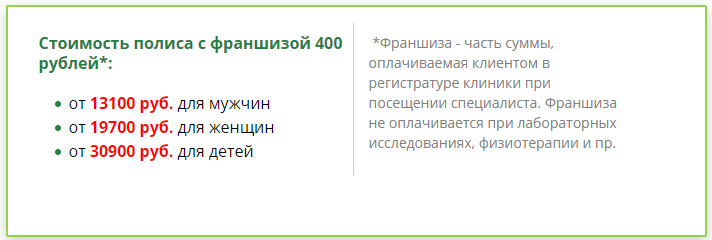

- ДМС для Москвы: Medswiss с франшизой

Полис доступен для людей от 1 года до 75 лет, только для жителей Москвы и области. Услуги предоставляются в сети клиник Medswiss. Стоимость стартует от 13 100 руб. в год:

- Доктор РЕСО 03

Программа для тех, кто не обращается часто за медицинской помощью, а только в экстренных случаях. В базовый пакет входят экстренный стационар, скорая медицинская помощь, телемедицина. диагностическую программу можно включить дополнительно.

- ДМС-Трудовой

Полис ДМС для трудовых мигрантов. Программа полностью соответствует требованиям законодательства и достаточна для трудоустройства или получения патента. Полис действует на всех территории РФ. При наступлении страхового случая достаточно позвонить по телефону в любое время суток, оператор подскажет дальнейший порядок действий.

Примерную стоимость полисов ДМС можно определить с помощью калькулятора на сайте.

Ингосстрах

- Базовый – от 37 700 руб. Только поликлиническое обслуживание.

- Стандарт – от 48 200 руб. Поликлинические + Стоматологические услуги.

- Оптимал – от 59 900 руб. Добавляется экстренная стационарная помощь.

- Премиум – от 64 700 руб. Плюс к предыдущему пакету аптечное обслуживание.

- Платинум – от 71 700 руб. Максимальный охват услуг, включая личного врача.

Можно купить полис ДМС для детей. Стоимость зависит от категории клиники, возраста ребенка и анкетных данных. Стартует с цены в 47 400 руб.

В отдельную категорию выделены услуги по беременности и родам, включая:

- ведение беременности – от 251 256 руб.;

- родовспоможение – от 77 940 руб.

Для жителей Москвы, Уфы, Санкт-Петербурга, Сочи, Краснодара и Казани действует программа “Проверь себя”. Она включает услуги по диагностике мужчин и женщин, а также для отдельных профилей (офтальмологический, кардиологический, гастроэнтерологический, эндокринологический). Стоимость – 6 430 руб. Страховая сумма – 1 000 000 руб.

Росгосстрах

Росгосстрах заключает индивидуальные и коллективные договора страхования. Компания имеет широкий охват лечебных учреждений по всей России.

- “Здоровье дороже” – на случай обнаружения онкологического заболевания. Предусматривает единовременную выплату в 250 000 руб. и оплату лечения до 8 000 000 руб. в ведущих российских клиниках. Страховая премия – 9 800 руб. на 1 год.

- “Доктор Онлай” для дистанционного консультирования с ведущими врачами без ограничения количества консультаций в год. Страховая премия – 4 900 руб. в год.

- “Защита от клеща”. Есть два варианта с единоразовой выплатой в 100 000 руб. при наступлении страхового случая и без нее. Первый вариант стоит 399 руб., страховая сумма 1 500 000 руб. Второй вариант – 499 руб. и суммой до 3 000 000 руб.

- “Лечение без границ” дает возможность лечиться в ведущих российских и зарубежных клиниках (кроме США). Страховая сумма до 18 000 000 руб.

- “Второе мнение” для перепроверки диагноза.

- “Защита здоровья” предлагает экстренную амбулаторную и стационарную помощь в результате ухудшения здоровья из-за травмы, полученной в период действия полиса. Стоимость в год – 2 000 руб., покрытие до 200 000 руб.

- “РГС Гость” для студентов, трудовых и нетрудовых мигрантов.

Согласие

- “Антиклещ” действует на территории РФ, возраст застрахованного от 0 до 75 лет.

- Программа лечения за рубежом действует после диагностирования сложных заболеваний, в т. ч. онкологических, и предусматривает лечение в ведущих зарубежных клиниках. Первоначально договор заключается с клиентом, возраст которого не превышает 64 лет. Пролонгация доступна до 85 лет.

- “Мигрант” действует для трудовых мигрантов, которые обязаны иметь полис ДМС для работы в России.

Стоимость полиса на сайте не указана, определяется индивидуально.

Плюсы и минусы негосударственной медицинской страховки

Страхование в России – не самый популярный финансовый продукт. Граждане нашей страны находят много минусов.

Рассмотрим какие именно, но сначала о плюсах:

- возможность выбрать ту клинику, где хотите получить медицинские услуги, а не там, где закреплены территориально;

- экономия времени, т. к. не надо получать талончик на прием в специалисту, который может быть доступен только через несколько месяцев;

- вежливое обслуживание, врачи в частных и государственных клиниках имеют привычку вести себя по разному, комфортное размещение в стационарах;

- качественная диагностика и лечение, как правило страховые компании заключают договора с современными клиниками, оборудованными всем необходимым и укомплектованными врачами-специалистами;

- возможность составить индивидуальную программу страхования, ненужные услуги убрать, нужные включить;

- возможность получить налоговый вычет с суммы не более 120 000 руб. в год.

- высокая стоимость полиса;

- ограниченный выбор лечебных учреждений;

- опасность получить то же качество услуг, что и по обязательному медицинскому страхованию, особенно в регионах;

- большое количество ограничений, которые легко нарушить и не получить компенсацию лечения.

Заключение

ДМС может стать отличным дополнением к уже имеющемуся у нас полису обязательного страхования. Последний дает гарантированный государством минимум медицинских услуг.

Добровольное страхование поможет расширить этот минимум до оптимального перечня, который необходим конкретному застрахованному человеку. Проблемы с очередями, хамским отношением, ужасными условиями в стационарах, нехваткой лекарств, оборудования и специалистов в медицине решаемы, если на руках полис ДМС.

Но это идеальная картина, которая в регионах принимает совсем другой вид. Всем желаем здоровья!

До новых встреч!

Полис ДМС

Перейти к статьям рубрики

Государственные медицинские учреждения зачастую не отвечают ожиданиям пациента, а обращения в частные клиники приводят к значительным расходам.

Выходом из такой ситуации становится оформление полиса добровольного медицинского страхования (ДМС).

Страховая компания гарантирует предоставление квалифицированной медицинской помощи и защиту интересов клиента. Решением организационных вопросов займутся менеджер и личный врач – куратор.

Полис ДМС – это документ, дающий право застрахованному лицу получать дополнительные услуги сверх обязательного медицинского страхования (ОМС).

Такой документ дает возможность получить квалифицированную помощь, не задумываясь об оплате услуг. Деньги на счёт лечебного учреждения переведёт страховая компания.

Строгой классификации полисов ДМС нет. Можно выделить следующие виды:

- Базовый

В этот пакет входят бесплатные консультации врачей, диагностический осмотр врача терапевта и получение больничного листа. Невысокая сумма страховки не позволит клиенту рассчитывать высокотехнологичное лечение. Это самый дешёвый вариант полиса. - Расширенный

В этом пакете к элементам базового полиса добавляются многочисленные опции. Например, клиент сможет записаться на прием к любому врачу по телефону и прийти на прием в клинику в назначенное время. А также пациент один раз в год может получить бесплатное лечение в санатории. - Полный

Этот полис стоит дороже остальных. Клиенту окажут широкий спектр медицинской помощи в лучших медцентрах и больницах нашей страны или в заграничных клиниках. Страховая компания оплатит расходы на срочные осмотры, дополнительные диагностические процедуры и даже, если понадобится, курортное лечение. Годовая стоимость такой медицинской страховки исчисляется десятками тысяч долларов. - Комбинированный или «конструктор»

Этот вид полиса по функционалу занимает промежуточное положение между базовым и расширенным пакетом. Клиент самостоятельно выбирает виды страховых услуг и включает их в договор. - Ситуационные или сезонные программы

Такая страховка пользуется большим спросом в конкретный период, так как у неё узкая направленность и невысокая стоимость.

Страховые компании классифицируют свои программы и по коллективному принципу. Для юридических лиц предлагается корпоративный вид страхования, для частных клиентов оформляют индивидуальную или семейную страховку.

Как правильно выбрать

как выбрать

- Сравнить рейтинги компаний и примерную стоимость медицинских страховок. Чтобы страховая компания могла обеспечить высокий уровень обслуживания, она должна быть авторитетной и надёжной. Должна нести полную ответсвенность за качество услуг, которое предоставляет лечебное учреждение. Плюсом будет наличие сети собственных клиник.

- Изучить перечень медуслуг клиники, с которой страховая компания заключила договор:

- наличие узких специалистов и оборудования;

- территориальное расположение;

- отзывы о работе этого учреждения.

- Уточнить объем предоставляемой медицинской помощи.

- Изучить перечень исключаемых заболеваний и лечебных процедур, количество обращений к специалисту.

- Выбрать конкретную программу.

При выборе программы учитывайте те риски, которые могут случиться при вашем образе жизни и состоянии здоровья.

Как получить

Для получения полиса ДМС нужно обратиться в выбранную страховую компанию и заключить договор.

При себе необходимо иметь:

- документ, удостоверяющий личность;

- амбулаторную карту (необязательно, но она может понадобится для определенных программ страхования);

- заявление на страхование.

Договор

Добровольное медицинское страхование – это договор с многочисленными приложениями, который подписывается в двух экземплярах каждой стороной: страховой компанией и клиентом.

Договор ДМС заключается на любой срок, но не менее 1 месяца. Обычно страховые компании заключают договоры на 1 год с возможностью продления.

В дополнение к договору страховые компании выдают полис ДМС. Законодательством РФ не предусмотрена единая форма этого документа.

Поэтому каждая организация сама решает, как будет выглядеть полис ДМС. Документ либо распечатывается на специальном бланке, либо выдаётся в виде пластиковой карточки.

На документе должны быть указаны:

- серия и номер полиса;

- Ф.И.О. застрахованного лица;

- срок действия страховки;

- номерной штрих-код;

- голограмма;

- печать организации.

Полис выдаётся в офисе страховой фирмы. Активация документа произойдет через 10-14 дней.

Некоторые фирмы оформляют его в электронном виде. Клиент на сайте компании самостоятельно выбирает подходящий пакет страховки, вводит персональные данные и вносит оплату.

Есть компании, например ВТБ страхование, которые предлагают электронные полисы в форматах приложений для смартфонов: Pass Book, Pass Wallet.

Полис, памятку о том, что делать при наступлении страхового случая и список медучреждений, в которые клиенту следует обращаться за помощью, отправят на адрес электронной почты клиента. При обращении в клинику с собой нужно взять полис, который необходимо заранее распечатать, и паспорт.

Как пользоваться

Если наступил страховой случай и клиенту следует обратиться за медицинской помощью, то действовать можно через страховую компанию или сразу обратиться в лечебное учреждение:

- В первом случае, следует позвонить сотрудникам страховой компании, которая оформила ДМС, и сообщить о намерении обратиться к врачу. Диспетчер страховой фирмы свяжется с медицинским учреждением и уточнит время визита к врачу. Затем сообщит эту информацию вам.

- Второй способ короче. Клиент самостоятельно обращается с полисом ДМС и паспортом в клинику, указанную страховой фирмой. Медики оказывают ему необходимую помощь.

Стандартные медицинские процедуры клиенту окажут без согласования. Дорогостоящие процедуры согласовываются со страховой компанией.

Стоимость

Цена страховки определяется индивидуально.

Каждая фирма разрабатывает собственные программы и тарифы.

Для точного подбора и обсуждения деталей лучше обратиться в офис страховой компании.

Для экономии времени можно воспользоваться онлайн-калькуляторами, которые представлены на сайтах страховых компаний.

На стоимость страховки влияют следующие факторы:

- Возраст и пол

Чем моложе клиент, тем ниже цена страховки. Дороже страховка обойдётся мужчинам, так как по статистике они больше подвержены рискам. Дети страхуются по особым условиям. - Объем медицинских услуг

Чем больше заболеваний и проблем со здоровьем будет охватывать программа, тем больше будет стоимость полиса. Дополнительные пункты в договоре увеличивают стоимость полиса. - Выбранная программа

Страховые компании предлагают программы по лечению конкретных заболеваний. Такие предложения дешевле, чем комплексные программы. - Хронические заболевания

При заключении договора с клиентом, у которого есть серьезные хронические заболевания, фирма вправе использовать период ожидания от 3 до 6 месяцев. Цена при этом также увеличится. Страховая может отказать больному клиенту, которому понадобится дорогостоящая терапия. - Акции и скидки

Крупные страховые организации предлагают дисконтные программы. Скидки при наличии у клиента нескольких полисов, например ОСАГО и страхования жилища. Скидки для родственников, организаций.

Страховая компания оплатит расходы клиента на лечение только в пределах установленной договором суммы. В период действия страховки клиент может увеличить сумму за дополнительную плату.

Цена полиса может увеличиться, если медицинские услуги будут оказываться в другом городе или регионе.

Универсальные страховки стоят дороже, но разрешают получать специализированную помощь в каждом уголке России.

На июнь 2018 года стоимость полиса дополнительной медицинской страховки начинается с 15 тысяч рублей. Максимальная сумма практически не ограничена.

Отличие полисов ОМС и ДМС

Полис ОМС бесплатно выдается каждому гражданину. Только при наличии такого полиса в государственных клиниках бесплатно окажут медицинскую помощь.

В России нет единых стандартов диагностики и лечения, и медуслуги, которые не входят в программу ОМС оплачиваются пациентом самостоятельно. Этот фактор снижает эффективность ОМС.

ДМС – это платная страховка, которая дополняет и расширяет программу обязательного медицинского страхования.

Полис ДМС гарантирует медицинскую помощь без потерь времени и нервов. Лечение проводится в платных клиниках, с использованием современного оборудования.

Основные преимущества ДМС:

- клиент лично формирует необходимую страховую программу;

- самостоятельно определяет виды и объем необходимых услуг;

- сам выбирает медучреждения.

ДМС в нашей стране пока только развивается.

В России еще мало медучреждений, способных оказать медицинские услуги высокого уровня. Но количество таких центров, где работают врачи высокой квалификации, постепенно увеличивается.

Растёт и число людей, которые выбирают ДМС: надёжную защиту своего здоровья.

В статье рассмотрено, зачем нужно добровольное медицинское страхование, какие плюсы и минусы возможны от его введения, как выбрать страховую компанию и на что обратить внимание при заключении договора, а также какие документы следует оформить на предприятии.

Казалось бы, проблема безработицы в России очевидна. Но, как не странно, кадровики прекрасно знают и о другой, зеркальной проблеме – очень непросто найти на рынке труда действительно хороших специалистов. И еще более непросто их удержать в условиях все возрастающей конкуренции среди работодателей. Поэтому многие стараются завлечь работников интересными предложениями, например, добровольным медицинским страхованием (ДМС). Рассмотрим, что же это такое, в чем плюсы и минусы ДМС, как выбрать организацию-страховщика и какие документы необходимо принять в компании.

Давно канули в Лету времена, когда источником информации о «конкурирующих фирмах» были крохотные рубрики в газетах и «сарафанное радио». Сейчас многие сотрудники, даже устроившись на работу, не удаляют свое резюме из Интернета и при поступлении предложения на более выгодных условиях незамедлительно «делают ноги». Кроме того, если посчитать, сколько времени тратится на «переобучение» специалиста, введение его в круг обязанностей именно на этом месте и т.п., проблема «текучки» кадров встает весьма остро.

В этой ситуации каждый хороший работодатель старается завлечь работников какими-то дополнительными плюсами и выгодами, от которых, попробовав, очень тяжело отказаться. Одним из таких плюсов является так называемый «социальный пакет», куда входит добровольное медицинское страхование (ДМС) сотрудников. И в условиях, мягко выражаясь, не очень хорошей работы государственной системы здравоохранения это бесспорный плюс. Ведь многие организации предоставляют такую страховку не только «штатным» сотрудникам, но и их семьям. Кроме того, эти программы предусматривают санаторно-курортное обеспечение, с их помощью можно проводить профилактические мероприятия и многое другое. Главное – все правильно оформить!

К сожалению, многие работодатели боятся внедрять у себя систему ДМС из-за того, что оформление, налогообложение и учет договоров ДМС очень слабо прописаны в действующем законодательстве (в отличие от обязательного страхования).

Многие и рады бы ввести подобную практику на своих предприятиях, но не знают, как лучше это сделать, как избежать «подводных камней» и какие вообще там существуют «камни». Но интуитивно догадываются об их наличии (и правильно догадываются – неграмотное оформление и учет договоров ДМС может обернуться большими неприятностями).

Мнение эксперта

Нина Дунаева, страховой брокер «Тернер», главный специалист по страхованию ДМС

Нет необходимости говорить, что успех любого бизнеса в основном зависит от человеческих ресурсов. Проявление заботы о своих сотрудниках не только обязанность работодателей, но и перспективное вложение в саму компанию, в повышение корпоративной культуры, инвестирование в себя.

При правильном выборе страховой программы корпоративное добровольное медицинское страхование способно решить сразу несколько задач: повысить лояльность сотрудников к компании и таким образом сократить текучесть кадров, сделать организацию более привлекательным работодателем и обеспечить ее квалифицированным персоналом, дополнительно мотивировать отдельных работников (актуально для ситуаций, когда карьерный рост сотрудника не представляется возможным, а поощрить его каким-либо образом необходимо), повысить статус самой компании за счет усиления имиджа в деловых кругах.

Что такое ДМС

Договор медицинского страхования является соглашением между работодателем (страхователем) и страховой медицинской организацией (страховщиком), в соответствии с которым последняя обязуется организовывать и финансировать предоставление застрахованному контингенту (работникам) медицинской помощи определенного объема и качества или иных услуг по программам добровольного медицинского страхования.

Договор добровольного медицинского страхования может быть рассчитан как на самих сотрудников, так и на членов их семей.

Программой добровольного медицинского страхования может быть предусмотрено получение застрахованным лечебной, консультативной, реабилитационной, бальнеологической, профилактической, диагностической, фармакологической и иной помощи. К стандартному (обычному) набору услуг, предлагаемых по программам ДМС, относятся:

- диагностически лечебные приемы у врачей;

- помощь на дому;

- амбулаторное лечение;

- скорая помощь;

- госпитализация (экстренная и плановая);

- санаторно-курортное лечение;

- семейный врач;

- стоматология.

К сведению

В Гражданском кодексе РФ (далее – ГК РФ) страхованию посвящена гл. 48 (ст. 927–970). Принципы личного страхования установлены ст. 934 ГК РФ. Общие вопросы по договорам личного страхования и требования к организации-страховщику регулируются Законом Российской Федерации от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации» (далее – Закон РФ № 4015-1).

С конца 2012 г. изменились требования, предъявляемые к страховым организациям1. Поэтому при заключении договоров ДМС обратите внимание на срок действия лицензии на оказание услуг в системе ДМС. Срок лицензии не должен быть менее срока предполагаемого договора.

Детально обязательственные отношения между сторонами правоотношений по ДМС регулируются правилами и положениями о ДМС каждой конкретной страховой организацией. Таким образом, поставив свою подпись на договоре ДМС, работодатель соглашается именно с этими конкретными правилами. Поэтому надо предельно внимательно изучать их до заключения договора и, если вас что-то не устраивает, обязательно либо оговорить свои особые условия в договоре (на что страховые компании практически никогда не идут), либо искать страховщика с более приемлемыми условиями.

К сведению

Обратите внимание: эти правила должны быть утверждены руководством страховой медицинской организации в установленном порядке. Если вам предлагают какой-нибудь листок типа «памятка» или нечто подобное, требуйте официально утвержденный документ.

Содержание статьи

Показать

Скрыть

Полис ДМС — это возможность получать высококвалифицированную медицинскую помощь в комфортных условиях и без очередей в городских поликлиниках. Однако нередко страховые компании отказывают клиентам в компенсации лечения. Почему это может произойти и что в такой ситуации делать, разбираемся на реальных случаях с product owner страховых продуктов Банки.ру Юлией Корнеевой.

Провели исследование, но отказали в лечении

Жительница Санкт-Петербурга Анна П. обратилась по полису ДМС к врачу-флебологу по поводу варикозного расширения вен. Врач провел консультацию и обследование и назначил лечение — эндовенозную лазерную коагуляцию. Программа страхования включает консультацию врачей-специалистов, но не включает лечение вен, поэтому страховая компания не согласовала операцию.

«Это довольно частый случай: клиенты бывают недовольны, но поводов для возмущения здесь нет. В договоре страхования всегда четко прописывается, что не является страховым случаем. И даже в программах с самым широким покрытием высокотехнологичные малоинвазивные операции попадают в список исключений. В случае отказа в лечении по ДМС вы можете обратиться в городскую поликлинику и получить помощь в рамкам ОМС», — объясняет Юлия Корнеева.

Отказывают в лечении и не вписывают нужные риски: с какими проблемами могут столкнуться владельцы полисов страхования здоровья

Отказали в лечении, так как заболевание возникло давно

Александр К. из Москвы два года мучается с болями в спине. Наконец он решился обратиться к врачу по только что приобретенному полису ДМС. Врач провел обследование, выявил межпозвоночную грыжу, предложил лечение, но страховая компания в компенсации отказала.

«Стандартный договор ДМС включает лечение острых состояний и обострений хронических заболеваний. У героя этой истории проблема существует уже давно, и возникла оно до того, как был заключен договор страхования. К сожалению, у страховой компании есть все основания отказать в лечении заболевания, которое возникло до приобретения страхового полиса», — уточняет Юлия Корнеева.

Сказали, что процедура проводится по эстетическим, а не медицинским показаниям — и отказались ее оплачивать

Мария Б. из Москвы решила провести гигиеническую чистку зубов у стоматолога, процедура входит в список услуг по полису ДМС. Однако страховая компания отказалась оплачивать лечение с формулировкой, что данная процедура проводится по эстетическим, а не медицинским показаниям. После отказа Мария обратилась к страховщику с просьбой уточнить, по какой причине в программу ДМС включена услуга, которая изначально не квалифицируется страховщиком как лечение по медицинским показаниям. После выяснения обстоятельств страховая компания признала случай «неоднозначным» и согласилась оплатить процедуру.

Стоматология с ДМС и без: как выгоднее лечить зубы

«Это классический пример, когда одно и то же событие может быть истолковано двояко — как страховой случай и как нестраховой. В такой ситуации многое зависит от настойчивости страхователя и готовности страховой компании идти навстречу клиенту. Как правило, крупные страховые компании, которые дорожат своей репутацией, все же трактуют спорные случаи в пользу клиентов и одобряют проведение лечения. Всегда важно внимательно читать условия договора и не стесняться задавать вопросы своему страховщику. Если вы точно знаете, что отказ неправомерен, постарайтесь аргументированно донести СК свою позицию. Также всегда можно оставить отзыв в Народном рейтинге страховых компаний Банки.ру», — рассказывает Юлия Корнеева.

Как обращаться за помощью по полису ДМС и что делать в случае отказа страховой покрыть лечение

- Запишитесь в клинику через приложение страховой компании или обратитесь непосредственно в клинику, но при записи обязательно уточните, что вы обращаетесь по полису ДМС. Некоторые страховые компании и некоторые клиники настаивают на том, чтобы запись шла только через страховщика.

- При посещении клиники узнайте, пришло ли гарантийное письмо из страховой компании. Это письмо гарантирует оплату медицинских услуг.

- Если страховая компания отказалась оплачивать лечение, изучите договор страхования. Возможно, процедуры не входят в перечень услуг, которые покрывает договор. Если это не так, обратитесь к страховщику и попросите разъяснить причины отказа.

- Если отказ правомерен, а лечение вам необходимо, вы можете получить эту же услугу платно или обратиться в городскую поликлинику по полису ОМС.

Что проверят инспекторы в договоре ДМС

На сегодняшний день добровольное медицинское страхование (ДМС) во многих организациях — один из обязательных элементов соцпакета для своих сотрудников.

Привлекая таким образом высококвалифицированные кадры, компания в то же время стремится минимизировать налогообложение. Зная об этом, налоговики тщательно проверяют соответствующий договор.

Условия, без которых договор будет недействителен

В соответствии с нормами Закона РФ от 28 июня 1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации» каждый страховщик вправе самостоятельно разработать правила добровольного медицинского страхования. Вместе с тем в договоре ДМС, как и в любом другом, должны присутствовать обязательные условия, предусмотренные статьей 4 Закона РФ № 1499-1. К таковым относятся, в частности:

— наименование сторон;

— сроки действия договора;

— численность застрахованных;

— размер, сроки и порядок внесения страховых взносов;

— перечень медицинских услуг, соответствующих программам обязательного или добровольного медицинского страхования.

И самое главное — чтобы договор был заключен со страховой компанией, имеющей лицензию, выданную согласно российскому законодательству. В противном случае налоговики снимут затраты по такому договору. Данное требование действует и в случае добровольного страхования работников, граждан РФ, зарубежного подразделения. Если предприятие решит заключить контракт с иностранной страховой компанией, не имеющей российской лицензии, то оно не вправе будет списывать на уменьшение налогооблагаемой прибыли суммы страховых взносов. Такие разъяснения дали чиновники Минфина России в письме от 12 февраля 2008 г. № 03-03-06/1/90.

На какой срок заключен договор

Проверяя расходы компании на добровольное медицинское страхование работников, учтенные при налогообложении прибыли, инспекторы в первую очередь проконтролируют, не превышает ли величина таких затрат 3-процентного лимита. Ведь согласно пункту 16 статьи 255 НК РФ, предприятие может списать в налоговом учете сумму страховых взносов на ДМС в пределах 3 процентов от фонда оплаты труда1. При этом установленная норма действует, если соблюдается ряд условий, которые также не останутся без внимания проверяющих. Налоговиков заинтересует, предусмотрено ли добровольное страхование работников в трудовых или коллективном договорах. А самое важное, инспекторы проверят срок действия контракта — он должен быть не меньше года. В противном случае расходы на ДМС ревизоры не признают и доначислят налог на прибыль.

Наряду с этим срок действия договора имеет принципиальное значение и для исчисления ЕСН (подп. 7 п. 1 ст. 238 НК РФ). А значит, и для расчета пенсионных взносов, имеющих ту же налоговую базу в соответствии с пунктом 2 статьи 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ, а также взносов от несчастных случаев на производстве и профессиональных заболеваний. Так, если компания заключает контракт на срок менее года, то, как и в случае превышения 3-процентного лимита, предприятие не платит ЕСН и пенсионные взносы, поскольку страховые взносы по такому договору будут включены в базу по налогу на прибыль. Что же касается взносов от несчастных случаев на производстве и профзаболеваний, то, согласно пункту 20 перечня, утвержденного постановлением Правительства РФ от 7 июля 1999 г. № 765, ими не облагаются страховые взносы по договорам ДМС, заключенным на срок не менее одного года.

Срок действия договора не имеет значения только для НДФЛ, поскольку, согласно пункту 3 статьи 213 НК РФ, суммы страховых взносов по договорам добровольного личного страхования вообще не облагаются данным налогом.

Сколько работников застраховано

Налоговики также проверят, не поменялось ли в течение действия договора количество застрахованных сотрудников. Если состав застрахованных лиц поменялся, например, в связи с увольнением или приемом на работу сотрудников, но при этом их количество осталось неизменным, взносы на медстрахование инспекторы признают. Если же численность застрахованных все же изменилась, то расходы на ДМС будут сняты.

На расчет 3-процентного лимита количество застрахованных сотрудников никак не повлияет, поскольку данный показатель рассчитывается от фонда оплаты труда всех работников компании, даже если часть из них не застрахована. Именно такие разъяснения дали чиновники Минфина в недавнем письме от 4 июня 2008 г. № 03-03-06/2/65.

Вместе с тем в договоре стоит предусмотреть возможность уточнения списка застрахованных работников в связи с их увольнением или в связи с принятием на работу новых сотрудников. Это позволит компании исключить повод для возможных претензий со стороны налоговиков.

Когда платился первый взнос

Важным моментом является также дата вступления в силу договора страхования, которая в свою очередь совпадает с датой уплаты страховой премии или ее первого взноса (п. 1 ст. 957 ГК РФ; письмо УФНС России по г. Москве от 28 февраля 2007 г. № 28-11/018463.2). Именно с такой даты отсчитывается срок действия договора в налоговом периоде.

Так, если договор страхования охватывает два налоговых периода, то, по мнению УФНС по г. Москве, расходы на оплату труда определяются нарастающим итогом начиная с момента фактического перечисления первого взноса в пределах одного налогового периода. При этом в следующем налоговом периоде показатели считаются с начала календарного года и до окончания действия договора страхования.

Как перечисляются страховые взносы

От того, какой порядок уплаты страховых взносов прописан в договоре, зависит признание таких затрат в налоговом учете.

Так, если предусмотреть уплату страхового взноса разовым платежом, то по договору, заключенному на срок более одного отчетного периода, расходы принимаются равномерно, пропорционально количеству календарных дней действия договора в отчетном периоде.

Если же выплата страховой премии происходит в рассрочку, то расходы по каждому платежу признаются равномерно в течение срока, соответствующего периоду уплаты взносов (году, полугодию, кварталу, месяцу), и пропорционально количеству календарных дней действия договора в отчетном периоде (п. 6 ст. 272 НК).

Предприятию стоит сразу предусмотреть в договоре возможность изменения сумм страховых взносов, чтобы в дальнейшем не пришлось заключать дополнительное соглашение и не вызывать лишних споров с проверяющими.

1 С 2009 года размер лимита будет увеличен до 6 процентов от фонда оплаты труда в соответствии с Федеральным законом от 22 июля 2008 г. № 158-ФЗ.

Топ-3 причины перейти на кадровый ЭДО, даже если вам надоели разговоры про это

Тексты про электронный документооборот читают плохо и редко: настраивать тяжко, информация скучная, надо не всем (например, в кадрах). Поэтому мы постарались сделать этот текст хотя бы нескучным. Одни мемы чего стоят! А если серьезно, то порядок в документах даст вам больше шансов отчитываться по новому отчету ЕФС-1 без ошибок.