11.09.2020

Для поддержки бизнеса в условиях коронавируса Правительство РФ запустило программу льготного кредитования (постановление Правительства РФ от 16.05.2020 № 696). Кредиты с господдержкой со ставкой не более 2 % будут выдаваться в 2020 году организациям и ИП, имеющим наемных работников, на возобновление деятельности. При выполнении определенных условий долг и проценты по нему могут быть списаны банком, выдавшим кредит.

Содержание

- 1. Поступление кредита 2% и начисление процентов

- 2. Проценты по кредиту за базовый период включены в сумму основного долга

- 3. Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (первый платеж 28 декабря 2020)

- 4. Учет процентов, начисленных в периоде погашения (декабрь 2020)

- 5. Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (второй платеж — 28 января 2021)

- 6. Учет процентов, начисленных в периоде погашения (январь 2021 — февраль 2021)

- 7. Выплата кредита и начисленных в базовом периоде процентов при невыполнении условий для списания (третий платеж — 01 марта 2021)

- 8. Учет процентов, начисленных в периоде погашения (февраль — март 2021)

Минэкономразвития за счет субсидии из федерального бюджета компенсирует кредитным организациям недополученные доходы и понесенные расходы, связанные с выдачей и списанием заемщикам льготных кредитов. Долг по кредиту вместе с процентами списывается с заемщика полностью при одновременном выполнении следующих условий:

- по состоянию на 1 марта 2021 года число работников составляет не менее 90 % от их числа по состоянию на 1 июня 2020 года (при 80 % будет списана половина кредита);

- на конец каждого отчетного месяца число работников не должно быть ниже 80 % от численности на 1 июня 2020 года;

- средняя заработная плата, выплачиваемая одному работнику в течение периода наблюдения по кредитному договору, составляет не менее минимального размера оплаты труда;

- деятельность заемщика на дату завершения периода наблюдения по кредитному договору не прекращена и в отношении него не введена процедура банкротства.

Период кредитования разделили на три этапа:

- базовый период – с даты заключения кредитного договора (соглашения) до 1 декабря 2020 года (процентная ставка не более 2 %, платежи по кредиту и процентам не производятся);

- период наблюдения (наступает после базового периода в случае выполнения условий для списания кредита, в том числе по сохранению численности) – с 1 декабря 2020 года по 1 апреля 2021 года (процентная ставка не более 2 %, платежи по кредиту и процентам не производятся);

- период погашения (может наступить после базового периода или после периода наблюдения и не наступает, если условия для списания кредита выполнены) – продолжительность 3 месяца (процентная ставка не льготная, а стандартная по договору, кредит возвращается тремя равными платежами в зависимости от наступления периода погашения – после базового периода (28 декабря, 28 января и 1 марта 2021) или после периода наблюдения (30 апреля, 30 мая и 30 июня 2021 года)).

На дату окончания базового периода и на дату окончания периода наблюдения начисляемые проценты переносятся в основной долг.

Бухгалтерский учет льготного кредита под 2% для бизнеса, пострадавшего от коронавируса

Если нет стопроцентной уверенности, что льготный кредит будет списан, по нашему мнению, его следует учитывать так же, как обычный кредит.

Денежные средства, полученные по кредитному договору, доходом не признаются, т.к. не соответствуют критериям признания доходов, установленным п. 2 ПБУ 9/99, и отражаются в составе кредиторской задолженности (п. 2 ПБУ 15/2008).

Перечисление денежных средств в счет погашения основной суммы долга по полученным кредитным средствам не является расходом и отражается как погашение кредиторской задолженности (п. 3 ПБУ 10/99, п. 5 ПБУ 15/2008).

Проценты к уплате, начисленные по полученному кредиту, являются расходами, связанными с исполнением обязательств по кредитному договору (п. 3, п. 4 ПБУ 15/2008).

Сумма списания банком кредита и процентов по нему признается прочим доходом организации (п. 2, п. 7, п. 16 ПБУ 9/99).

На счетах бухгалтерского учета операции по получению кредита, начислению процентов (включаемых в состав прочих расходов) отражаются записями в соответствии с Инструкцией по применению плана счетов бухгалтерского учета (утв. приказом Минфина РФ от 31.10.2000 № 94н):

- Дт 51 Кт 66 (основная сумма) – получение кредита;

- Дт 91.2 Кт 66 (проценты) – начисление процентов в базовый период и период наблюдения;

- Дт 66 (основная сумма плюс проценты) Кт 51 – возврат кредита и уплата процентов при невыполнении условий для списания кредита банком;

- Дт 66 (основная сумма плюс проценты) Кт 91.1 – списание кредита и процентов при выполнении условий для списания кредита банком.

Налоговый учет льготного кредита под 2% для МСБ

При исчислении налога на прибыль, средства, полученные и возвращенные по кредитному договору, в состав доходов и расходов не включаются (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ).

В целях исчисления налога на прибыль проценты, начисленные по льготному кредиту на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости, признаются в составе внереализационных расходов только на дату их уплаты (пп. 12 п. 7 ст. 272 НК РФ). Поскольку в базовый период и в период наблюдения начисленные проценты не уплачиваются, то и в расходы они могут быть включены, только если не будут выполнены условия для списания кредита и кредит придется возвращать вместе с уплатой процентов по нему. Если же кредит и проценты при выполнении соответствующих условий будут списаны банком, то расходов по процентам не будет. Признавать сумму списанного кредита и процентов по нему в доходах также не нужно (пп. 21.4 п. 1 ст. 251 НК РФ).

Операции займа в денежной форме (включая проценты по ним) НДС не облагаются (пп. 15 п. 3 ст. 149 НК РФ). Соответственно, банки при выдаче кредитов не исчисляют НДС, для заемщика каких-либо последствий в отношении НДС также не возникает.

В программе «1С:Бухгалтерия 8»

- получение кредита отражается документом «Поступление на расчетный счет»;

- начисление процентов по кредиту отражается документом «Операция»;

- списание суммы кредита и процентов (при выполнении условий для этого) отражается документом «Операция»;

- возврат суммы основного долга и уплата процентов отражается документом «Списание с расчетного счета».

Условия для списания льготного кредита под 2% не выполнены

Пример

Организация ООО «Орион-М» (заемщик) 20.08.2020 получила краткосрочный кредит с государственной поддержкой от ПАО «Сбербанк» (кредитор). В организации 4 сотрудника. Организация зарегистрирована в Москве. Согласно условиям банка максимальная сумма кредита в размере 252 304,00 руб. определена по формуле 12 130 руб. х 4 чел. х 4 мес. базового периода (региональный коэффициент и процентная надбавка к зарплате отсутствуют). Кредитные средства банк перечисляет двумя частями в размере 126 152,00 руб.

Кредитный договор заключен на следующие периоды:

- базовый период с 20.08.2020 по 30.11.2020 включительно.

- период наблюдения с 01.12.2020 оп 31.03.2021 включительно.

- период погашения (при невыполнении условий для списания кредита и процентов по нему) — 3 месяца с даты следующей за датой окончания базового периода или периода наблюдения.

По условиям договора проценты начисляются в течение базового периода и периода наблюдения по ставке 2% годовых и в течение периода погашения по ставке 11% годовых исходя из количества дней в текущем месяце (начиная с дня, следующего за днем получения кредита, по день возврата кредита).

По окончании базового период организация не выполнила условия для списания долга по кредиту. С 01.12.2020 наступил период погашения по кредиту. В течение 3-х месяцев организация погашает кредит равными долями 28 декабря, 28 января, 1 марта.

ООО «Орион-М» использует общую систему налогообложения (ОСН), применяет метод начисления и ПБУ 18/02 (балансовый метод).

|

№ |

Дата | Операция | Дт | Кт | Сумма | Документ 1С

|

Пакет документов

|

|---|---|---|---|---|---|---|---|

| 1 | Поступление кредитных денежных средств и начисление процентов | ||||||

| 1.1 | 20.08.2020 | Получена 1-я часть краткосрочного кредита | 51 | 66.01 | 126 152,00 | Поступление на расчетный счет |  Банковская выписка Банковская выписка |

| 1.2 | 31.08.2020 | Начисленные проценты по кредитному договору отражены в расходах БУ (первый месяц – август 2020) | 91.02 БУ НУ |

66.02 БУ НУ |

75,83 — |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 1.3 | 01.09.2020 | Получена 2-я часть краткосрочного кредита | 51 | 66.01 | 126 152,00 | Поступление на расчетный счет |  Банковская выписка Банковская выписка |

| 1.4 | 30.09.2020 | Начисленные проценты по кредитному договору отражены в расходах БУ (второй месяц – сентябрь 2020) | 91.02 БУ НУ |

66.02 БУ НУ |

406,72 — |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 1.5 | 31.10.2020 | Начисленные проценты по кредитному договору отражены в расходах БУ (третий месяц – октябрь 2020) | 91.02 БУ НУ |

66.02 БУ НУ |

427,40 — |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 1.6 | 30.11.2020 | Начисленные проценты по кредитному договору отражены в расходах БУ (четвертый месяц – ноябрь 2020) | 91.02 БУ НУ |

66.02 БУ НУ |

413,61 — |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 1.7 | Признание ОНА на разницу в стоимости обязательства по процентам по кредиту (август 2020 — ноябрь 2020)

Поскольку проценты ежемесячно начисляются только в бухгалтерском учете (в налоговом учете проценты не начисляются до момента их уплаты в периоде погашения при не выполнении условий для списания кредита банком), на разницу в стоимости обязательства по процентам по кредиту образуется временная разница и признается отложенный налоговый актив (ОНА). Проводки на признание ОНА формируются ежемесячно при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» (Дт 09 Кт 99.02.О). |

||||||

| 2 | Проценты по кредиту за базовый период включены в сумму основного долга | ||||||

| 2.1 | 30.11.2020 | Проценты по кредиту за базовый период включены в основной долг в БУ | 66.02 БУ НУ |

66.01 БУ НУ |

1 323,56 — |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 3 | Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (первый платеж — 28 декабря 2020) | ||||||

| 3.1 | 28.12.2020 | На дату уплаты отражена в расходах в НУ 1/3 начисленных за базовый период процентов по кредитному договору | 91.2 БУ НУ |

66.02 БУ НУ |

— 441,19 |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 3.2 | 28.12.2020 | На дату уплаты включена в основной долг в НУ 1/3 начисленных за базовый период процентов по кредитному договору | 66.02 БУ НУ |

66.01 БУ НУ |

— 441,19 |

||

| 3.3 | 28.12.2020 | Уплачена 1/3 суммы кредита БУ = (252 304 + 1 323,56) / 3 НУ = 252 304 / 3 + 441,19 |

66.01 | 51 | 84 542,52 | Списание с расчетного счета |  Банковская выписка Банковская выписка |

| 3.4 | Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с погашением в декабре 2020 части кредита и процентов, начисленных за базовый период, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 09 Кт 99.02.О «сторно» на сумму уменьшения ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов). |

||||||

| 4 | Учет процентов, начисленных в периоде погашения (декабрь 2020) | ||||||

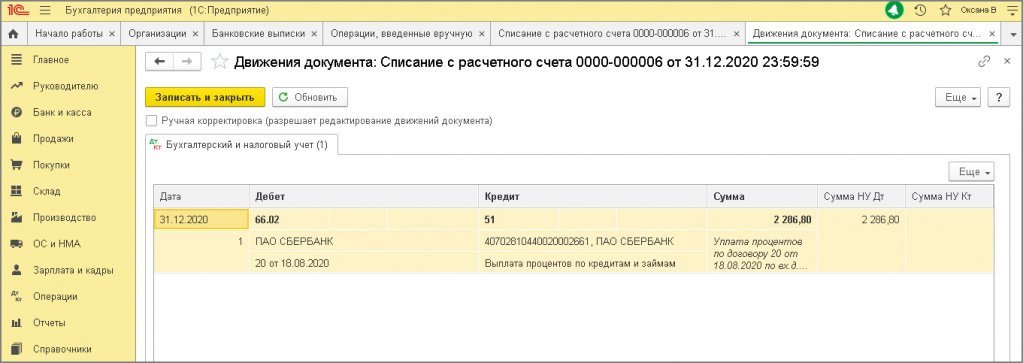

| 4.1 | 31.12.2020 | Уплачены проценты по кредиту, начисленные за декабрь 2020 | 66.02 | 51 | 2 286,80 | Списание с расчетного счета |  Банковская выписка Банковская выписка |

| 4.2 | 31.12.2020 | Отражены в расходах в БУ и НУ проценты по кредиту, начисленные за декабрь 2020 | 91.2 БУ НУ |

66.02 БУ НУ |

2 286,80 | Операция |  Бухгалтерская справка Бухгалтерская справка |

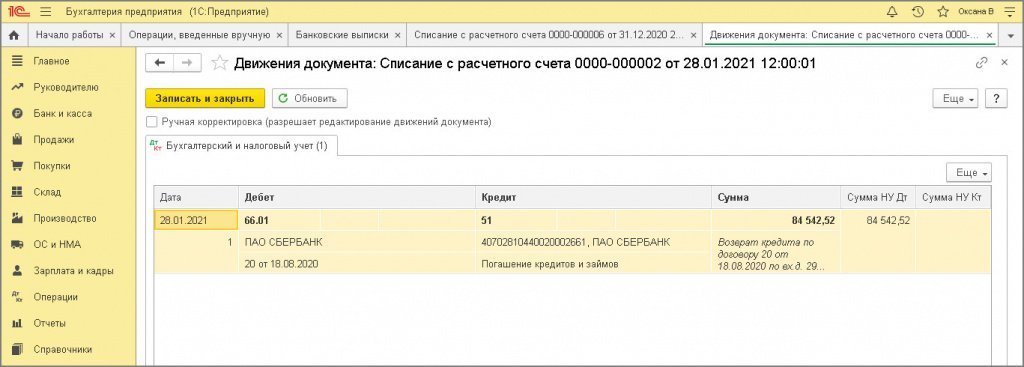

| 5 | Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (второй платеж — 28 января 2021) | ||||||

| 5.1 | 28.01.2021 | На дату уплаты отражена в расходах в НУ 1/3 начисленных за базовый период процентов по кредитному договору | 91.2 БУ НУ |

66.02 БУ НУ |

— 441,19 |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 5.2 | 28.01.2021 | На дату уплаты включена в основной долг в НУ 1/3 начисленных за базовый период процентов по кредитному договору | 66.02 БУ НУ |

66.01 БУ НУ |

— 441,19 |

||

| 5.3 | 28.01.2021 | Уплачена 1/3 суммы кредита БУ = (252 304 + 1 323,56) / 3 НУ = 252 304 / 3 + 441,19 |

66.01 | 51 | 84 542,52 | Списание с расчетного счета |  Банковская выписка Банковская выписка |

| 5.4 | Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с погашением в январе 2021 части кредита и процентов, начисленных за базовый период, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 99.02.О Кт 09 на сумму уменьшения ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов |

||||||

| 6 | Учет процентов, начисленных в периоде погашения (январь 2021 — февраль 2021) | ||||||

| 6.1 | 31.01.2021 | Отражены в расходах в БУ проценты по кредиту за январь 2021 С 1 по 28 января = 1426,80 С 29 по 31 января = 76,44 |

91.02 БУ НУ |

66.02 БУ НУ |

1 503,04 — |

Операция |  Бухгалтерская справка Бухгалтерская справка |

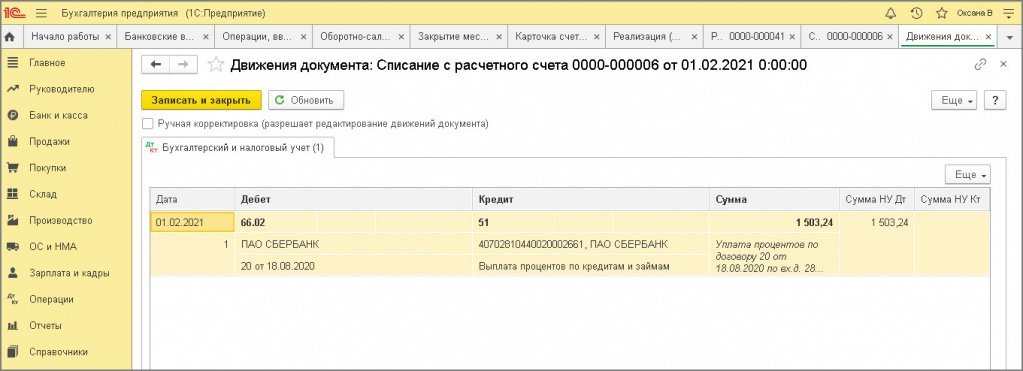

| 6.2 | 01.02.2021 | Уплачены проценты по кредиту за январь 2021 | 66.02 | 51 | 1503,24 | Списание с расчетного счета |  Банковская выписка Банковская выписка |

| 6.3 | 01.02.2021 | Признаны в расходах в НУ проценты по кредиту за январь 2021 С 1 по 28 января = 1426,80 С 29 по 31 января = 76,44 |

91.02 БУ НУ |

66.02 БУ НУ |

— 1503,24 |

Операция |  Бухгалтерская справка Бухгалтерская справка |

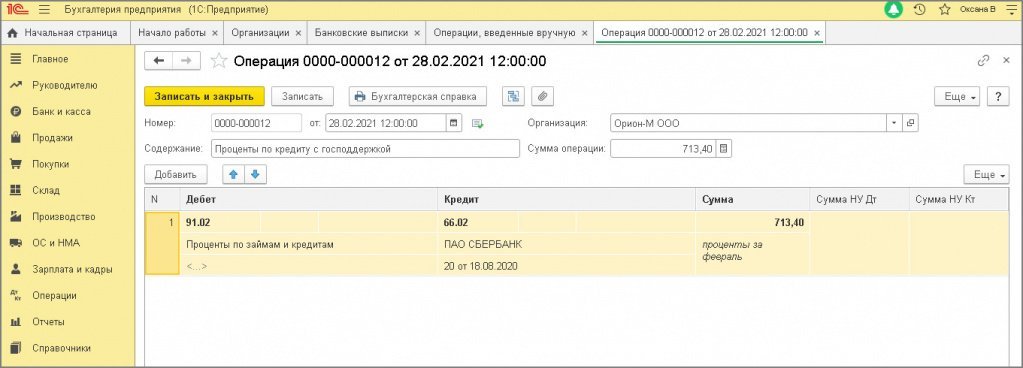

| 6.4 | 28.02.2021 | Отражены в расходах в БУ проценты по кредиту за февраль 2021 | 91.02 БУ НУ |

66.02 БУ НУ |

713,40 — |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 6.5 | Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту В январе 2021 с суммы процентов (не уплаченных банку) при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка по признанию ОНА: Дт 09 Кт 99.02.О. В связи с погашением в феврале 2021 части кредита и процентов, начисленных за базовый период, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 09 Кт 99.02.О на сумму сторно ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов). |

||||||

| 7 | Выплата кредита и начисленных в базовом периоде процентов при невыполнении условий для списания (третий платеж — 01 марта 2021) | ||||||

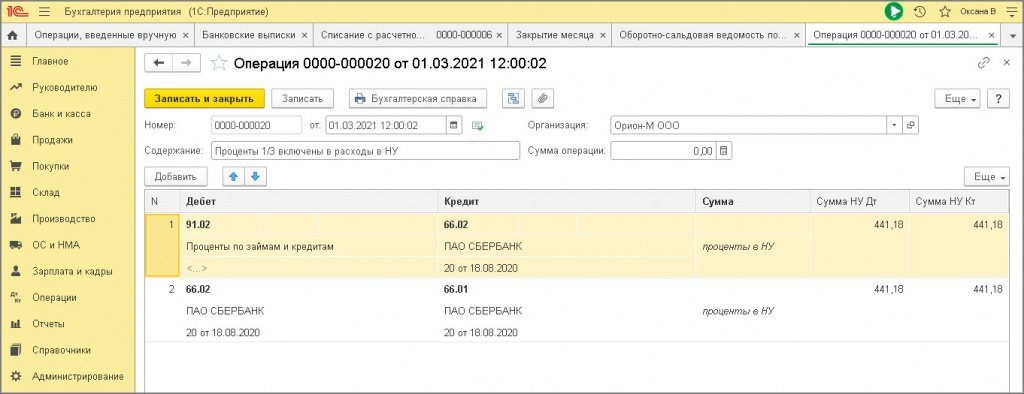

| 7.1 | 01.03.2021 | На дату уплаты отражена в расходах в НУ 1/3 начисленных за базовый период процентов по кредитному договору | 91.2 БУ НУ |

66.02 БУ НУ |

— 441,18 |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 7.2 | 01.03.2021 | На дату уплаты включена в основной долг в НУ 1/3 начисленных за базовый период процентов по кредитному договору | 66.01 БУ НУ |

66.02 БУ НУ |

— 441,18 |

||

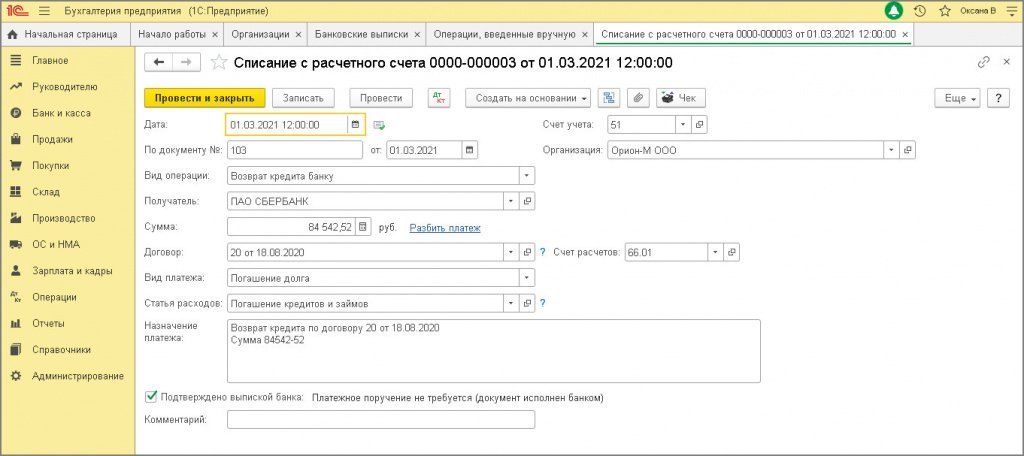

| 7.3 | 01.03.2021 | Уплачена 1/3 суммы кредита БУ = (252 304 + 1 323,56) / 3 НУ = 252 304 / 3 + 441,18 |

66.01 | 51 | 84 542,52 | Списание с расчетного счета |  Банковская выписка Банковская выписка |

| 7.4 | Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с погашением 1 марта 2021 последней части кредита и процентов, начисленных за базовый период при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 99.02.О Кт 09 на сумму уменьшения / погашения ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов). |

||||||

| 8 | Учет процентов, начисленных в периоде погашения (февраль 2021 — март 2021) | ||||||

| 8.1 | 01.03.2021 | Уплачены проценты по кредиту, начисленные за период с 01 февраля 2021 по 01 марта 2021 БУ = 713,40 + 25,48 НУ = 713,40 + 25,48 |

66.02 | 51 | 738,88 | Списание с расчетного счета |  Банковская выписка Банковская выписка |

| 8.2 | 01.03.2021 | Признаны в расходах в НУ проценты по кредиту за февраль 2021 | 91.02 БУ НУ |

66.02 БУ НУ |

— 713,40 |

Операция |  Бухгалтерская справка Бухгалтерская справка |

| 8.3 | 01.03.2021 | Признаны в расходах в БУ и НУ проценты по кредиту за 1 марта 2021 | 91.02 БУ НУ |

66.02 БУ НУ |

25,48 | ||

| 8.4 | Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту В связи с уплатой 1 марта 2021 процентов по кредиту, начисленных за февраль 2021, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 09 КТ 99.02.О на сумму сторно ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов) |

1. Поступление кредита 2% и начисление процентов

1.1 Получена первая часть краткосрочного кредита

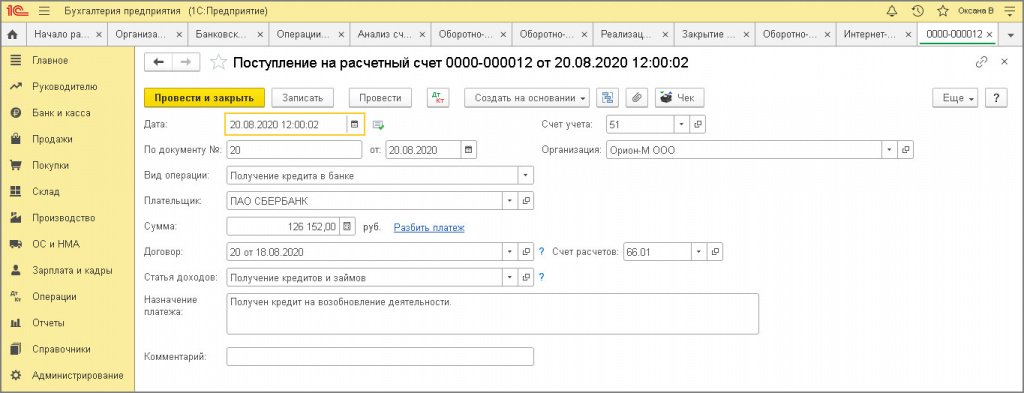

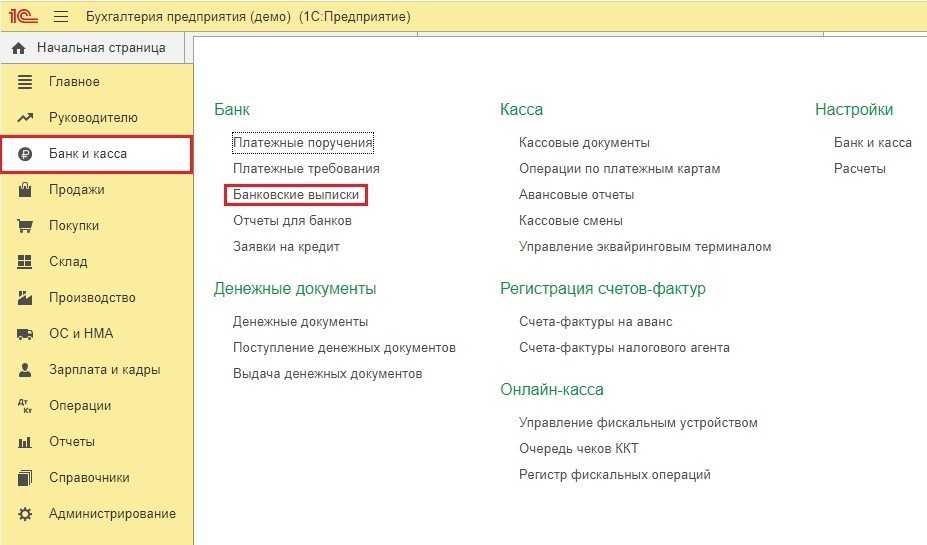

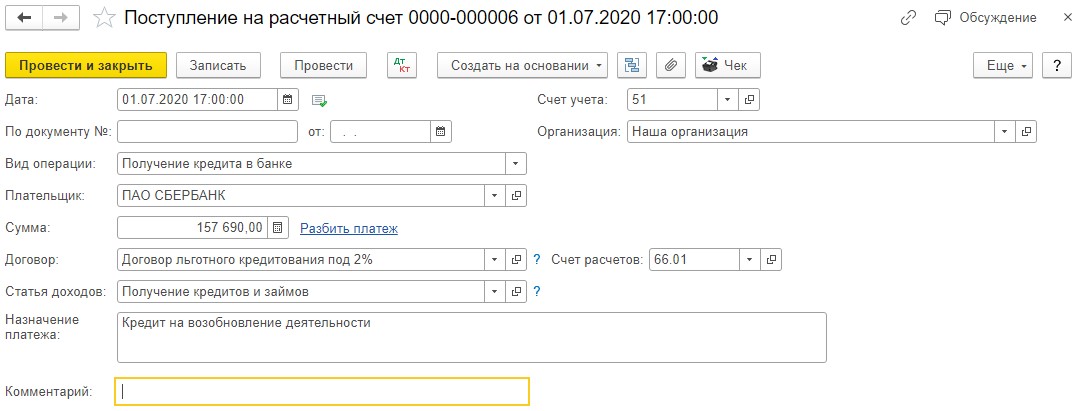

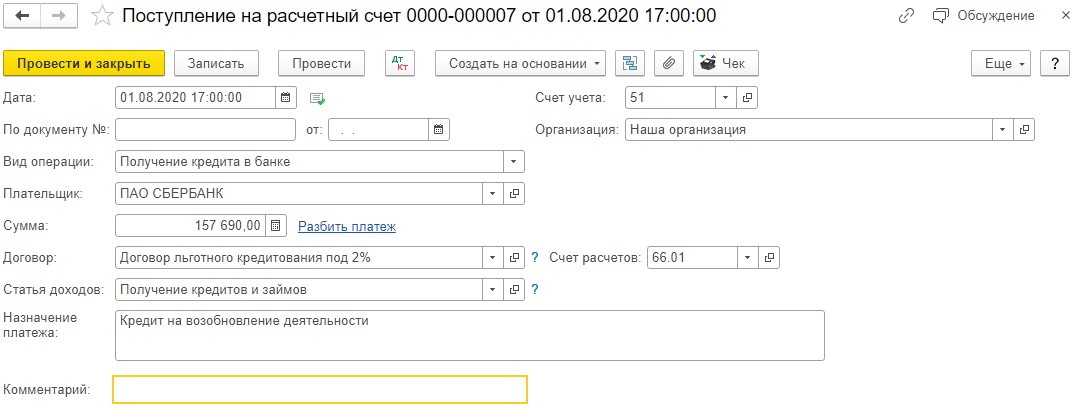

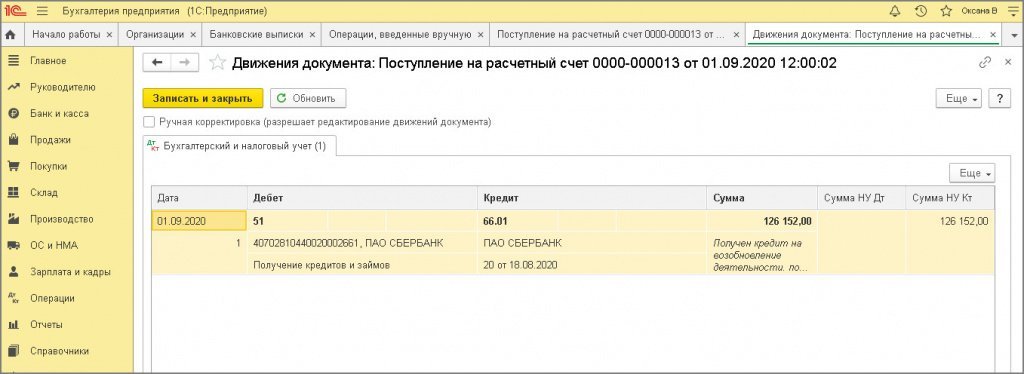

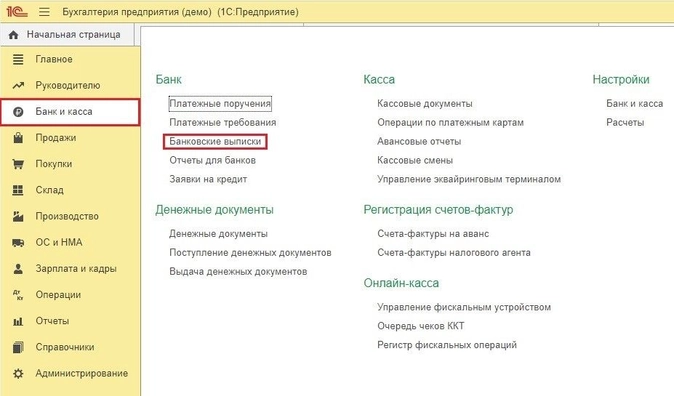

Документ «Поступление на расчетный счет» (рис. 1):

- Документ можно:

- создать как новый документ (Раздел: Банк и касса – Банковские выписки);

- загрузить через «Клиент-банк».

- Раздел: Банк и касса – Банковские выписки

- Создайте документ по кнопке Поступление или откройте ранее загруженный через «Клиент-банк» документ.

- Выберите Вид операции – «Получение кредита в банке».

- Заполните документ:

- в поле Плательщик укажите кредитора;

- в соответствующих полях укажите полученную сумму, кредитный договор;

- в поле Статья доходов выберите / проверьте (при необходимости создайте новую) статью движения денежных средств с видом движения «Получение кредитов и займов»;

- в поле Счет расчетов укажите счет 66.01 «Краткосрочные кредиты».

- Кнопка Провести.

Рис. 1

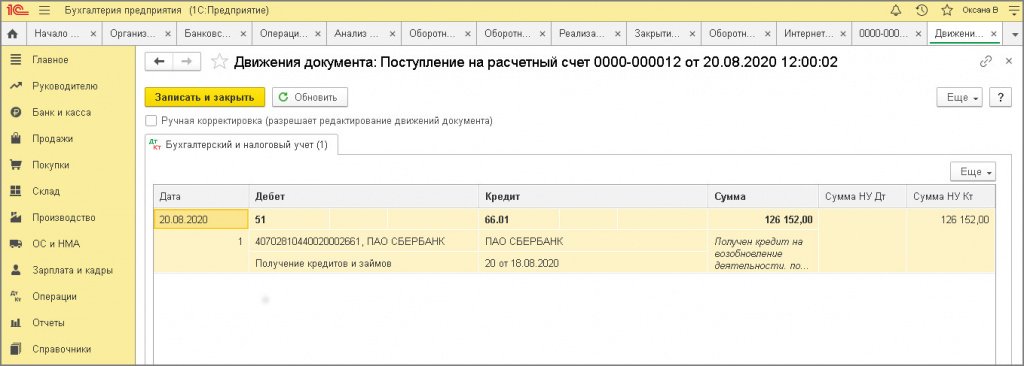

По кнопке посмотрите результат проведения документа (рис. 2).

Рис. 2

1.2 Начисленные проценты по кредитному договору отражены в расходах БУ (первый месяц – август 2020 г.)

Расчет суммы начисленных процентов по договору банковского кредита от 20.08.2020 (за базовый период):

| Период | Количество дней в периоде | Процентная ставка годовых, % | Расчет | Сумма начисленных процентов, причитающихся к уплате, руб. |

|---|---|---|---|---|

| август 2020 | 11 | 2% | 126 152,00 руб. х 2% / 366 дней х 11 дней | 75,83 |

| сентябрь 2020 | 30 | 2% | 126 152,00 руб. х 2 % / 366 дней х 1 день 252 304,00 х 2% / 366 х 29 дней |

406,72 = 6,89 + 399,83 |

| октябрь 2020 | 31 | 2% | 252 304,00 х 2% / 366 дней х 31 | 427,40 |

| ноябрь 2020 | 10 | 2% | 252 304,00 х 2% / 366 дней х 30 | 413,61 |

| Итого | 1 323,56 |

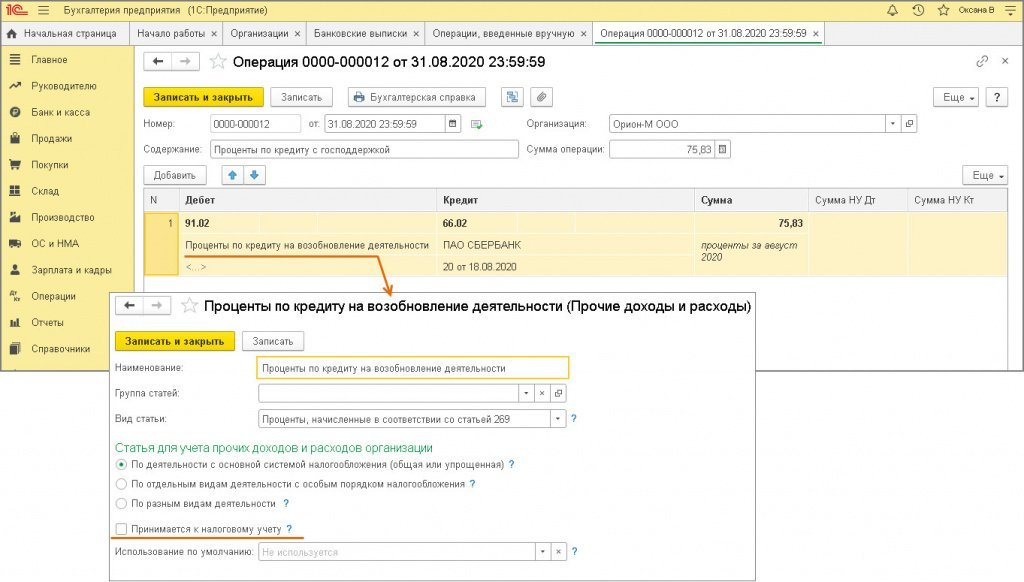

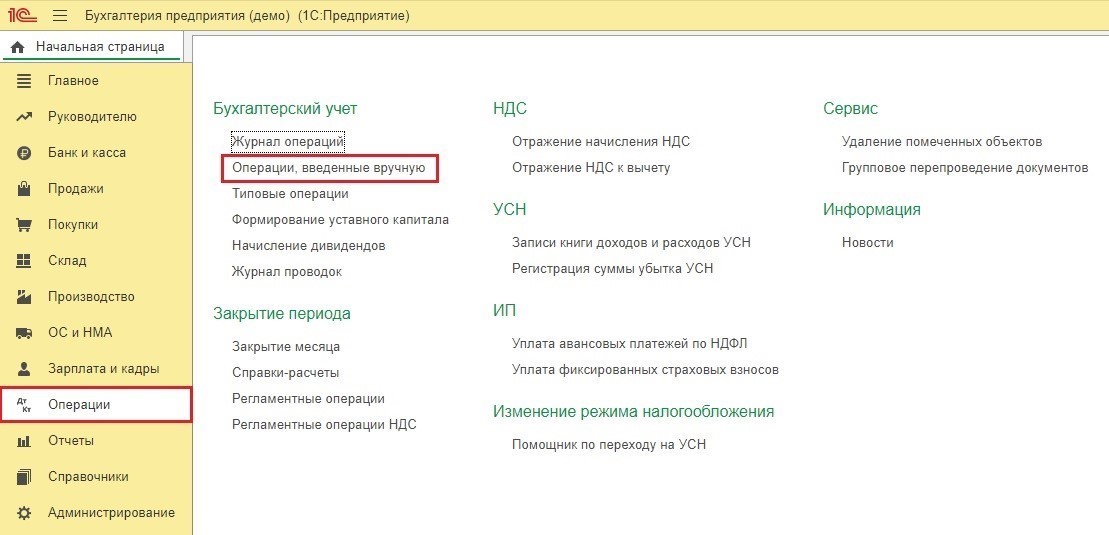

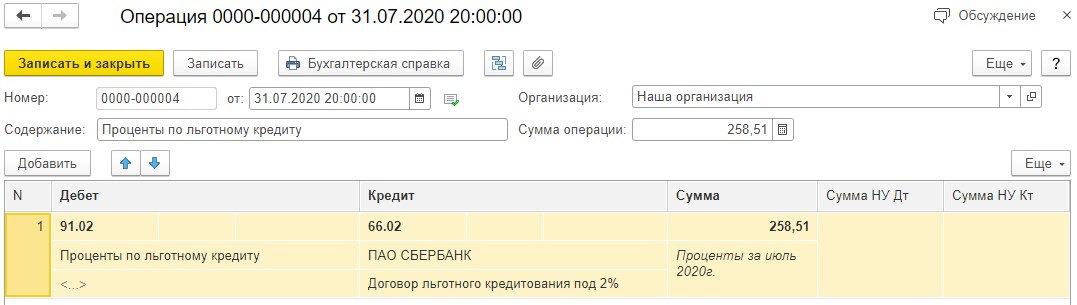

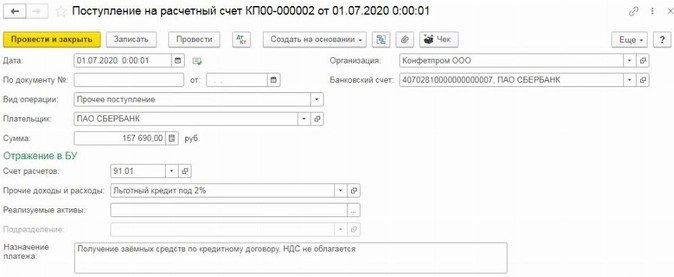

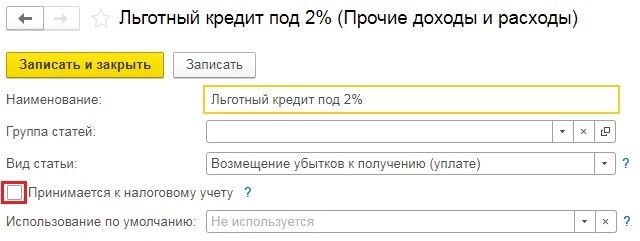

Документ «Операция» (рис. 3):

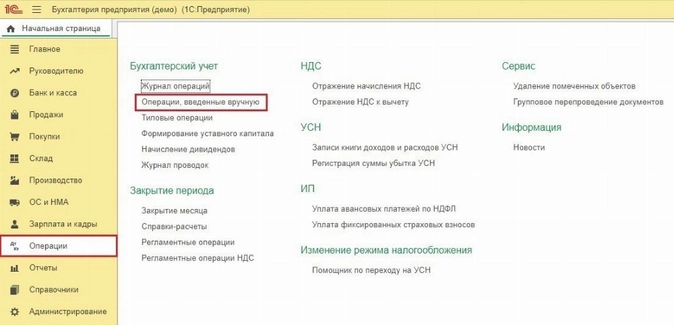

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

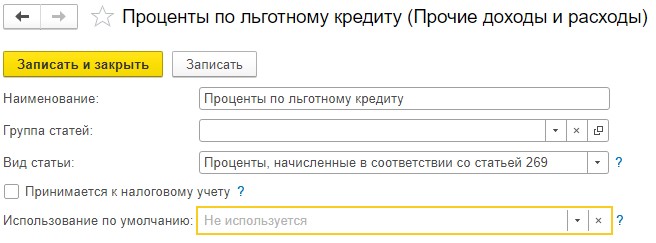

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите (при необходимости создайте новую) статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету»).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета, колонки Сумма НУ Дт и Сумма НУ Кт не заполняйте, поскольку проценты в налоговом учете не начисляются до момента их уплаты в периоде погашения при не выполнении условий для списания кредита банком.

- Кнопка Записать и закрыть.

Рис. 3

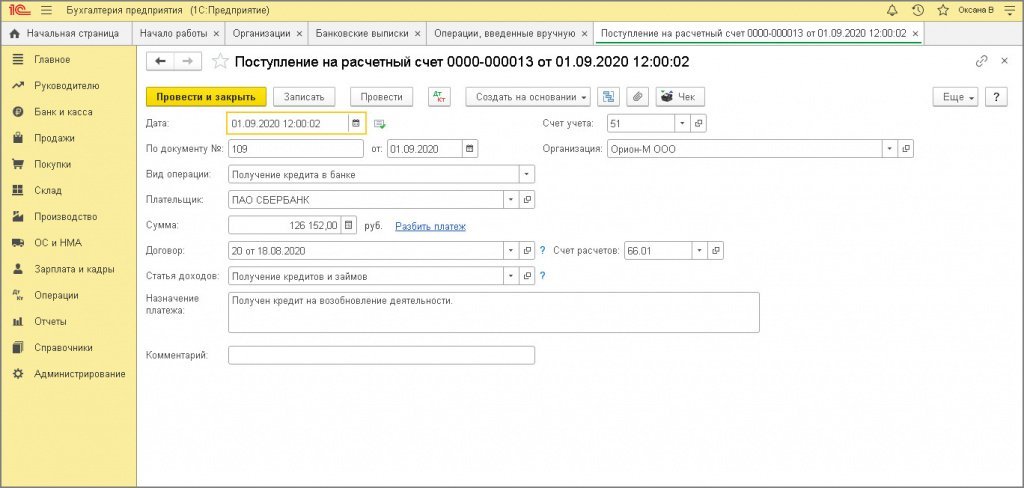

1.3 Получена вторая часть краткосрочного кредита

Документ «Поступление на расчетный счет» (рис. 4):

Создайте, заполните, проведите документ аналогично операции 1.1

Рис. 4

По кнопке посмотрите результат проведения документа (рис. 5).

Рис. 5

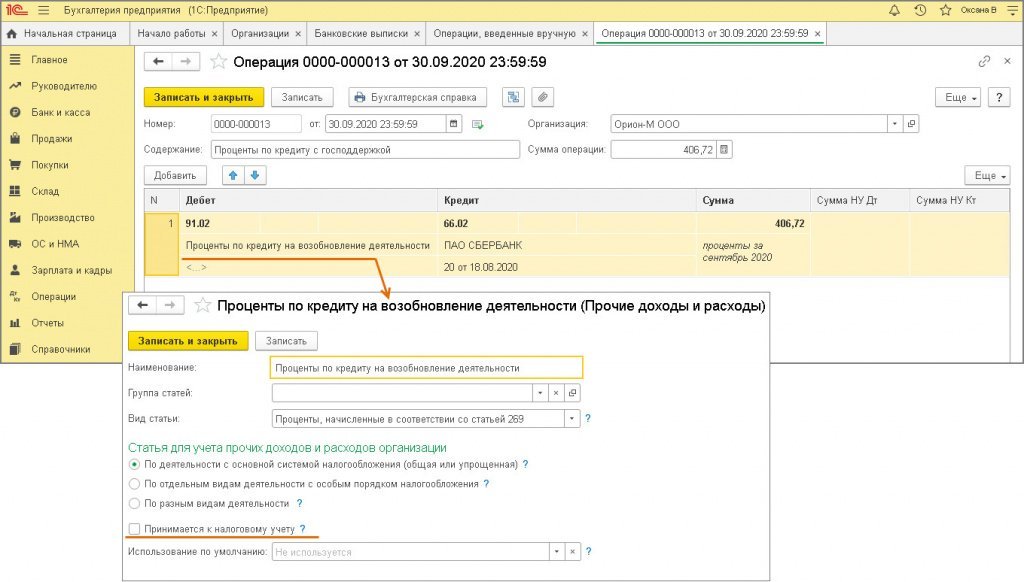

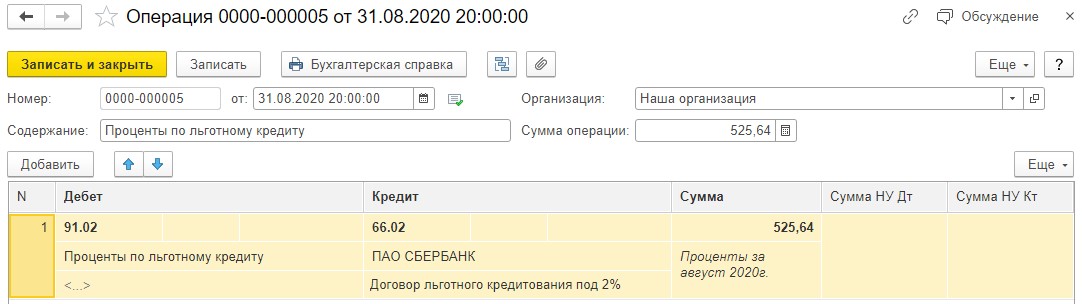

1.4 Начисленные проценты по кредитному договору отражены в расходах БУ (второй месяц – сентябрь 2020 г.)

Документ «Операция» (рис. 6):

Создайте, заполните, проведите документ аналогично операции 1.2.

Рис. 6

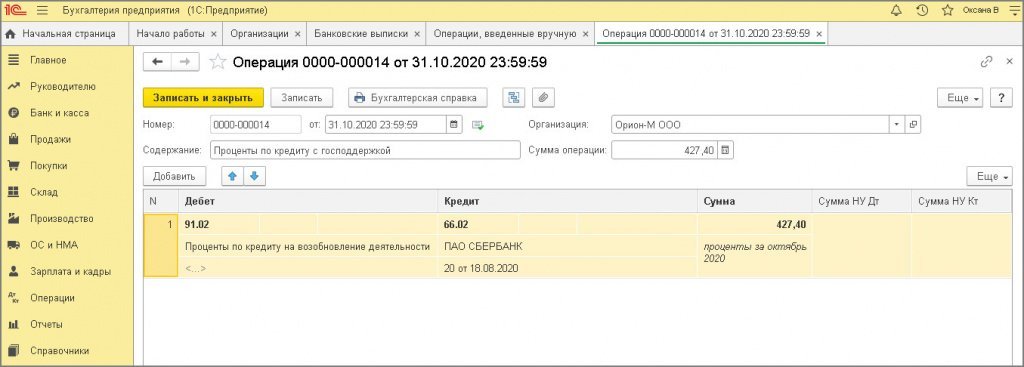

1.5 Начисленные проценты по кредитному договору отражены в расходах БУ (третий месяц – октябрь 2020 г.)

Документ «Операция» (рис. 7):

Создайте, заполните, проведите документ аналогично операции 1.2

Рис. 7

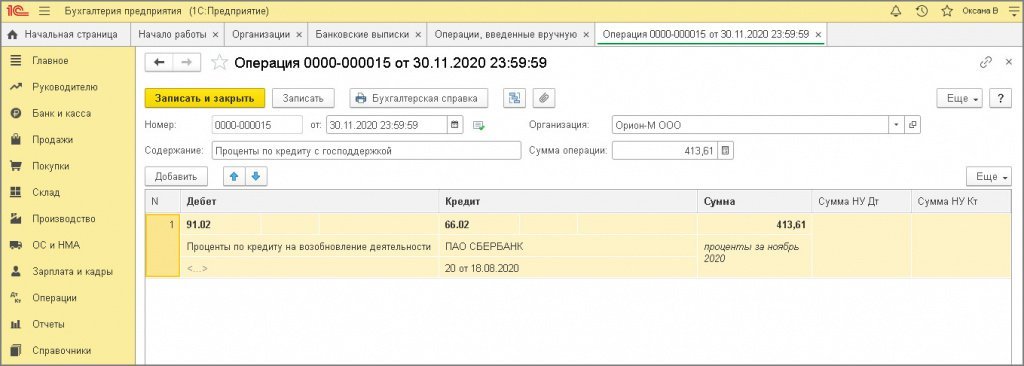

1.6 Начисленные проценты по кредитному договору отражены в расходах БУ (четвертый месяц – ноябрь 2020 г.)

Документ «Операция» (рис. 8):

Создайте, заполните, проведите документ аналогично операции 1.2.

Рис. 8

1.7 Признание ОНА на разницу в стоимости обязательства по процентам по кредиту (август 2020 — ноябрь 2020)

Поскольку проценты ежемесячно начисляются только в бухгалтерском учете (в налоговом учете проценты не начисляются до момента их уплаты в периоде погашения при не выполнении условий для списания кредита банком), на разницу в стоимости обязательства по процентам по кредиту образуется временная разница и признается отложенный налоговый актив (ОНА). Проводки на признание ОНА формируются ежемесячно при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» (Дт 09 Кт 99.02.О).

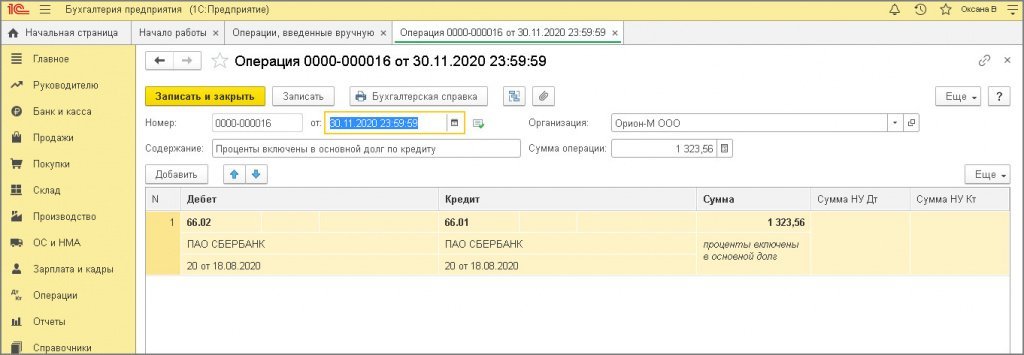

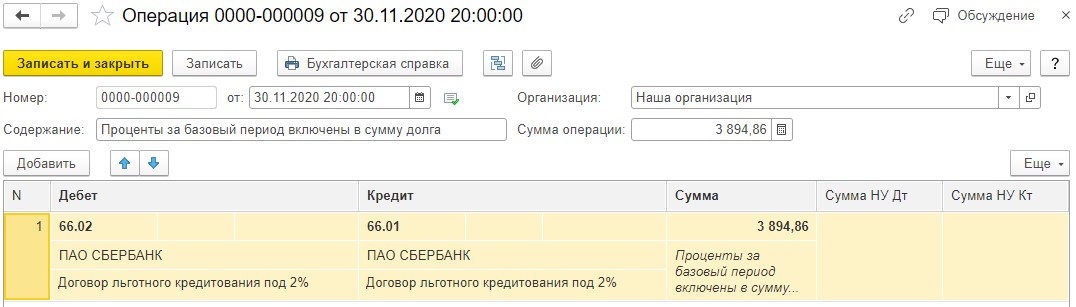

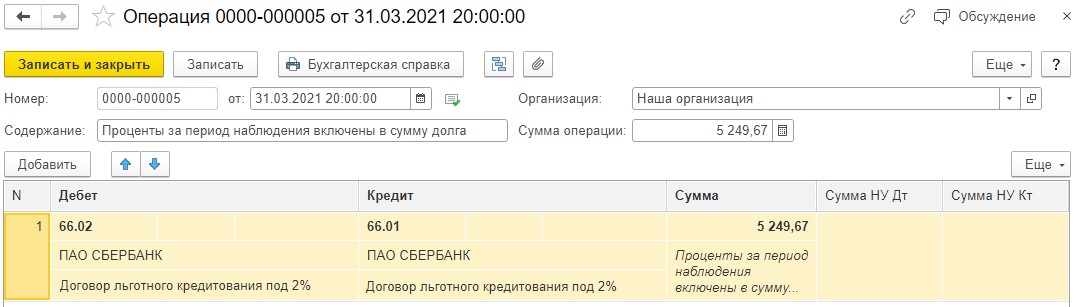

2. Проценты по кредиту за базовый период включены в сумму основного долга

2.1 Проценты по кредиту за базовый период включены в основной долг в БУ

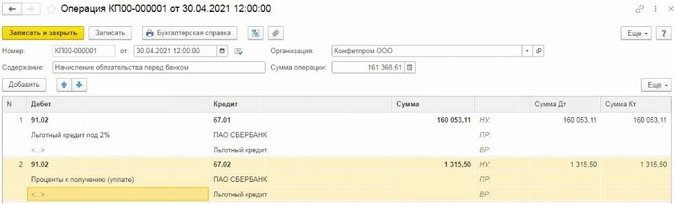

Документ «Операция» (рис. 1):

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Кредит укажите счет 66.01 «Краткосрочные кредиты» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Сумма, укажите сумму начисленных процентов за базовый период. Колонки Сумма НК Дт и Сумма НУ Кт не заполняйте, поскольку проценты в налоговом учете не начисляются до момента их уплаты в периоде погашения при не выполнении условий для списания кредита банком.

- Кнопка Записать и закрыть.

Рис. 1

3. Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (первый платеж 28 декабря 2020)

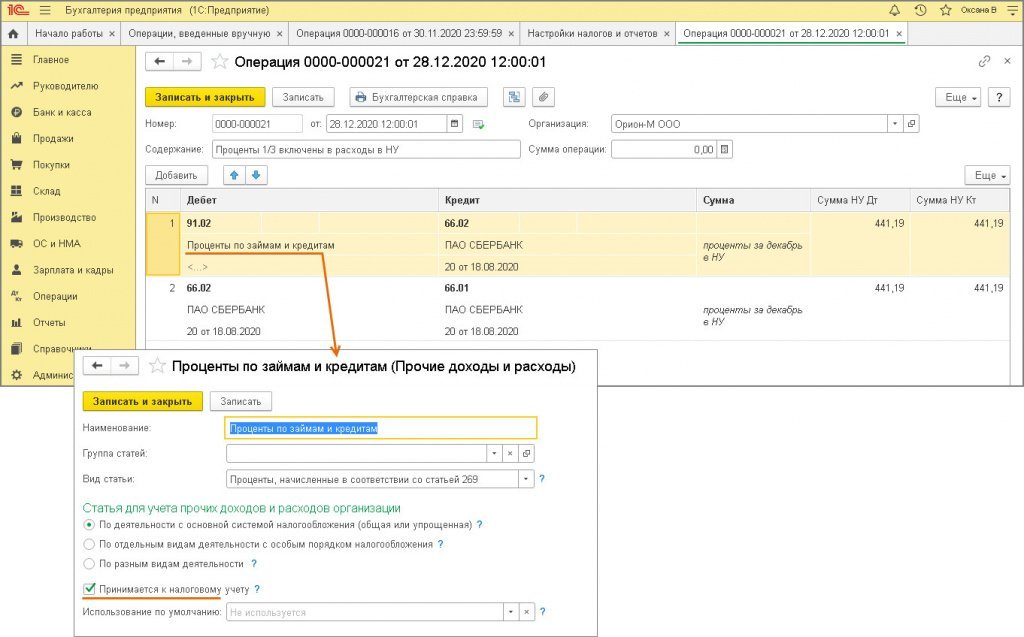

3.1 На дату уплаты отражена в расходах в НУ 1/3 начисленных за базовый период процентов по кредитному договору

3.2 На дату уплаты включена в основной долг в НУ 1/3 начисленных за базовый период процентов по кредитному договору

Документ «Операция» (рис. 1):

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

Проводка 1:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите (при необходимости создайте новую) статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету»).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НУ Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (в примере 1 323,56 / 3 = 441,19).

Проводка 2:

- В колонке Дебет укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Кредит укажите счет 66.01 «Краткосрочные кредиты» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НК Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (та же сумма, что и в проводке 1).

- Кнопка Записать и закрыть.

Рис. 1

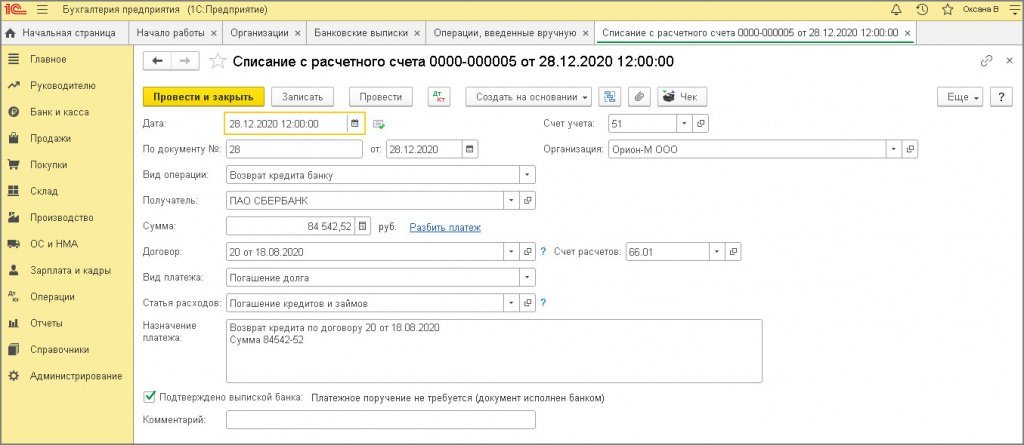

3.3 Уплачена 1/3 суммы кредит 28 декабря

28 декабря 2020 произведена выплата первой части кредита (1/3 от суммы кредита и начисленных в базовом периоде процентов) в размере 84 542,52 руб. ((252 304,00 + 1 323,56) / 3).

Документ «Списание с расчетного счета» (рис. 2):

- Документ можно:

- создать на основании документа Платежное поручение по ссылке Ввести документ списания с расчетного счета, поля документа будут заполнены по умолчанию в соответствии с данными из документа-основания (Раздел: Банк и касса – Платежные поручения);

- загрузить через «Клиент-банк»;

- создать как новый документ (Раздел: Банк и касса – Банковские выписки).

- Раздел: Банк и касса – Банковские выписки.

- Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ.

- Выберите Вид операции – «Возврат кредита банку».

- Заполните документ:

- укажите кредитора (поле Получатель), перечисляемую сумму, кредитный договор;

- в поле Вид платежа выберите «Погашение долга»;

- в поле Статья расходов выберите / проверьте (при необходимости создайте новую) статью движения денежных средств с видом движения «Погашение (выкуп) векселей и других долговых ценных бумаг, возврат кредитов и займов»;

- укажите Счет расчетов 66.01 «Краткосрочные кредиты».

- Установите флажок Подтверждено выпиской банка.

- Кнопка Провести.

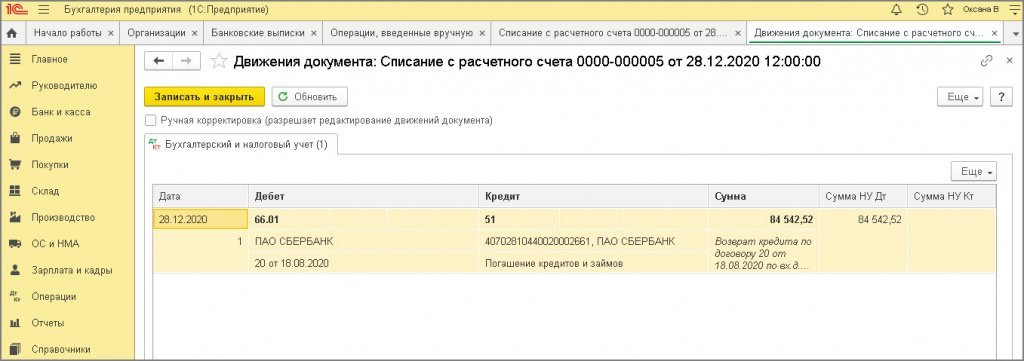

Рис. 2

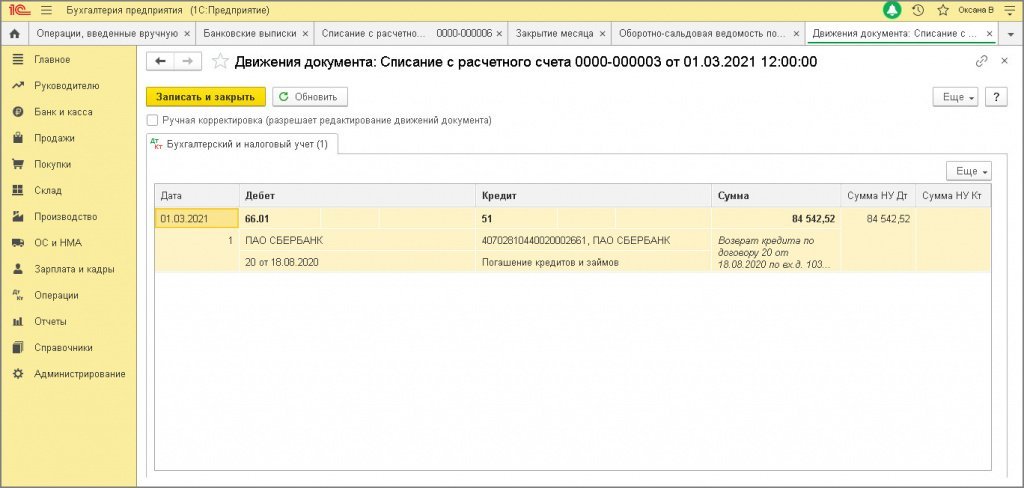

По кнопке посмотрите результат проведения документа (рис. 3).

Рис. 3

3.4 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с погашением в декабре 2020 части кредита и процентов, начисленных за базовый период, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 09 Кт 99.02.О «сторно» на сумму уменьшения ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов).

4. Учет процентов, начисленных в периоде погашения (декабрь 2020)

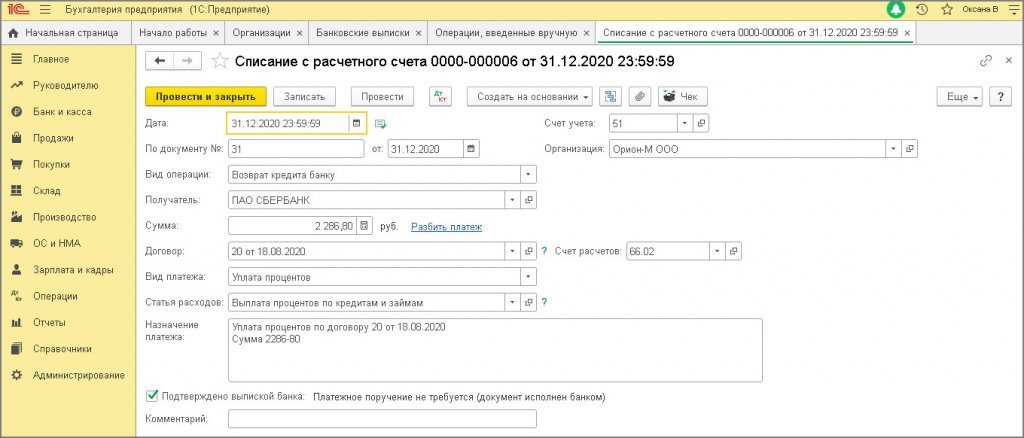

4.1 Уплачены проценты по кредиту за декабрь 2020

Расчет суммы начисленных процентов по договору банковского кредита на базовый период и период погашения с 1 декабря 2020 по 1 марта (при невыполнении условий для списания кредита).

| Период | Количество дней в периоде | Процентная ставка годовых, % | Расчет | Сумма начисленных процентов, причитающихся к уплате, руб. |

|---|---|---|---|---|

| август 2020 | 11 | 2% | 126 152,00 руб. х 2% / 366 дней х 11 дней | 75,83 |

| сентябрь 2020 | 30 | 2% | 126 152,00 руб. х 2 % / 366 дней х 1 день 252 304,00 руб. х 2% / 366 х 29 дней |

406,72 = 6,89 + 399,83 |

| октябрь 2020 | 31 | 2% | 252 304,00 руб. х 2% / 366 дней х 31 | 427,40 |

| ноябрь 2020 | 10 | 2% | 252 304,00 руб. х 2% / 366 дней х 30 | 413,61 |

| декабрь 2020 | 31 | 11% | 253 627,56 руб. х 11 % / 366 дней х 28 дней (253 627,56 руб. — 84 542,52 руб.) х 11% / 366 дней х 3 дня |

2 286,80 = 2 134,35 + 152,45 |

| январь 2021 | 31 | 11% | (253 627,56 руб. — 84 542,52 руб.) х 11 % / 365 дней х 28 дней

(253 627,56 руб. — 84 542,52 руб. — 84 542,52 руб.) х 11 % / 365 дней х 3 дня |

1 503,24 = 1 426,80 + 76,44 |

| февраль 2021 | 28 | 11% | (253 627,56 руб. — 84 542,52 руб. — 84 542,52 руб.) х 11%/ 365 дней х 28 дней | 713,40 |

| 1 марта 2021 | 1 | 11% | 84 542,52 х 11% / 365 дней х 1 день | 25,48 |

| Всего | — | — | — |

Документ «Списание с расчетного счета» (рис. 1):

- Документ можно:

- создать на основании документа Платежное поручение по ссылке Ввести документ списания с расчетного счета, поля документа будут заполнены по умолчанию в соответствии с данными из документа-основания (Раздел: Банк и касса – Платежные поручения);

- загрузить через «Клиент-банк»;

- создать как новый документ (Раздел: Банк и касса – Банковские выписки).

- Раздел: Банк и касса – Банковские выписки.

- Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ.

- Выберите Вид операции – «Возврат кредита банку».

- Заполните документ:

- укажите кредитора (поле Получатель), перечисляемую сумму, кредитный договор;

- в поле Вид платежа выберите «Уплата процентов»;

- в поле Статья расходов выберите / проверьте статью движения денежных средств с видом движения «Погашение (выкуп) векселей и других долговых ценных бумаг, возврат кредитов и займов» (как в операции 3.3);

- укажите Счет расчетов 66.02 «Проценты по краткосрочным кредитам».

- Установите флажок Подтверждено выпиской банка.

- Кнопка Провести.

Рис. 1

По кнопке посмотрите результат проведения документа (рис. 2).

Рис. 2

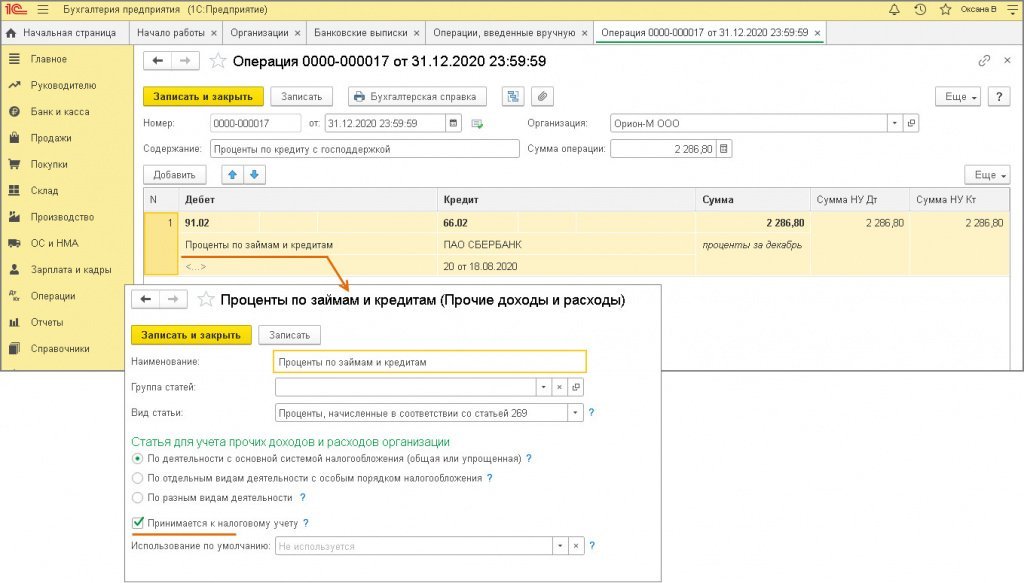

4.2 Отражены в расходах в БУ и НУ проценты по кредиту, начисленные за декабрь 2020

Документ «Операция» (рис. 3).

Сумма уплаченных 31.12.2020 вместе с основных долгом процентов в размере 2 286,80 руб. включается в расходы в НУ на дату уплаты.

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонках Сумма, Сумма Ну Дт, Сумма Ну Кт укажите сумму начисленных за месяц процентов для бухгалтерского и налогового учета.

- Кнопка Записать и закрыть.

Рис. 3

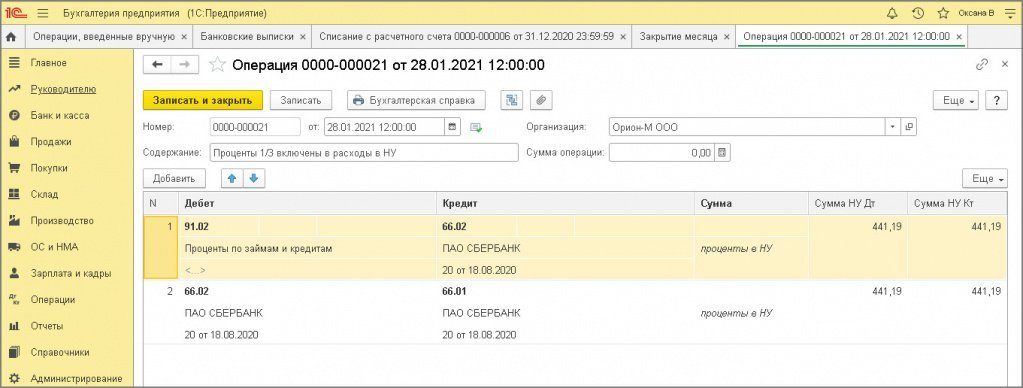

5. Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (второй платеж — 28 января 2021)

5.1 На дату уплаты отражена в расходах в НУ 1/3 начисленных за базовый период процентов по кредитному договору

5.2 На дату уплаты включена в основной долг в НУ 1/3 начисленных за базовый период процентов по кредитному договору

Документ «Операция» (рис. 1):

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

Проводка 1:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НУ Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (в примере 1 323,56 / 3 = 441,19).

Проводка 2:

- В колонке Дебет укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Кредит укажите счет 66.01 «Краткосрочные кредиты» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НК Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (та же сумма, что и в проводке 1).

- Кнопка Записать и закрыть.

Рис. 1

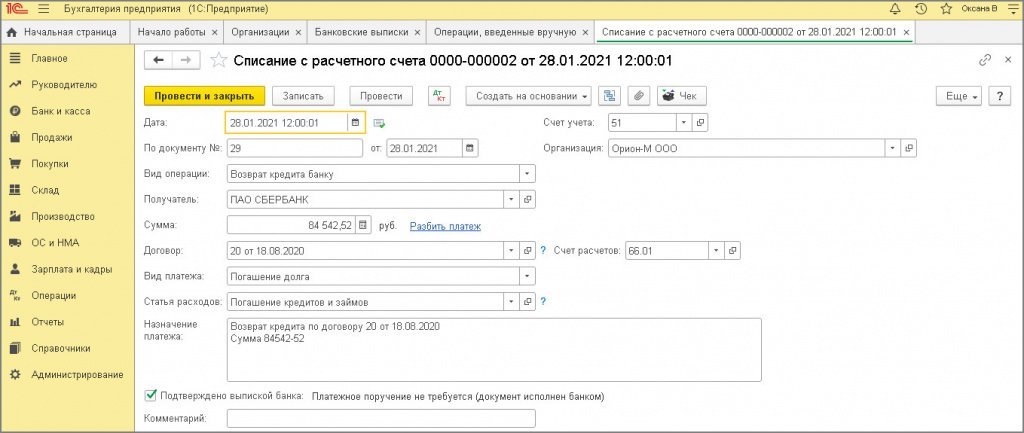

5.3 Уплачена 1/3 суммы кредита

Документ «Списание с расчетного счета» (рис. 2):

Создайте, заполните и проведите документ аналогично операции 3.3.

Рис. 2

По кнопке посмотрите результат проведения документа (рис. 3).

Рис. 3

5.4 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с погашением в январе 2021 части кредита и процентов, начисленных за базовый период, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 99.02.О Кт 09 на сумму уменьшения ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов).

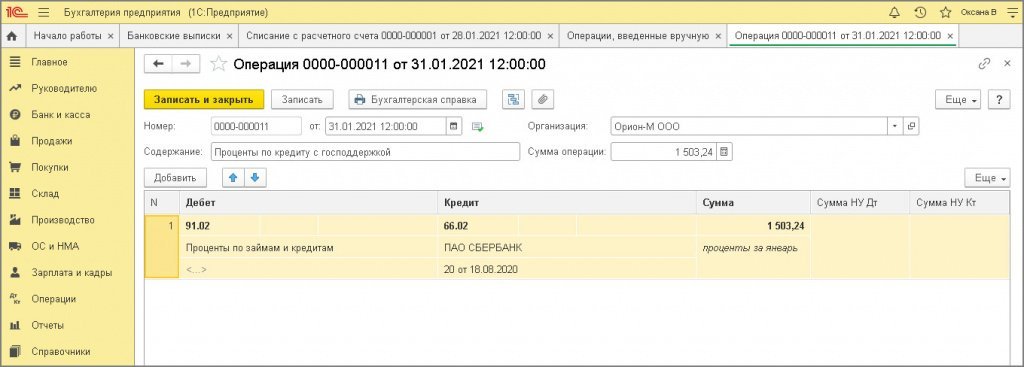

6. Учет процентов, начисленных в периоде погашения (январь 2021 — февраль 2021)

6.1 Отражены в расходах в БУ проценты по кредиту за январь 2021

Документ «Операция» (рис. 1).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету» (как в операции 1.2)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета.

- Колонки Сумма Ну Дт, Сумма Ну Кт не заполняйте, поскольку эта сумма процентов не перечислена банку.

- Кнопка Записать и закрыть.

Рис. 1

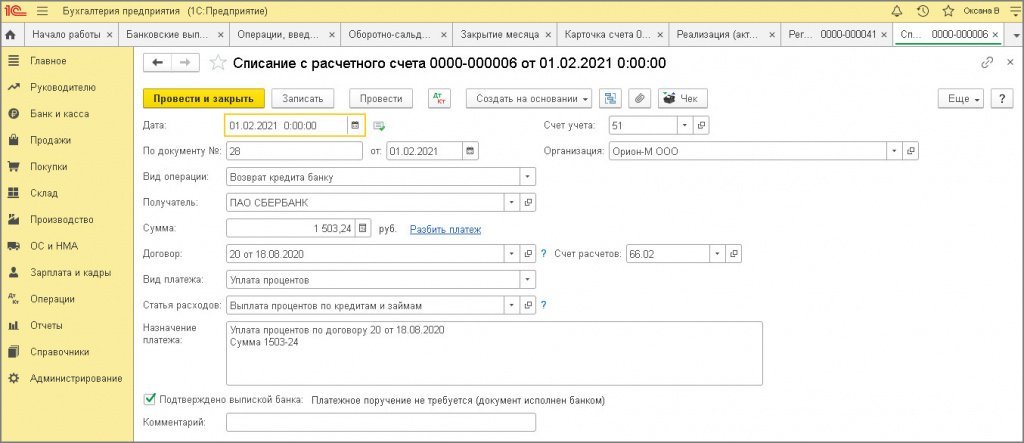

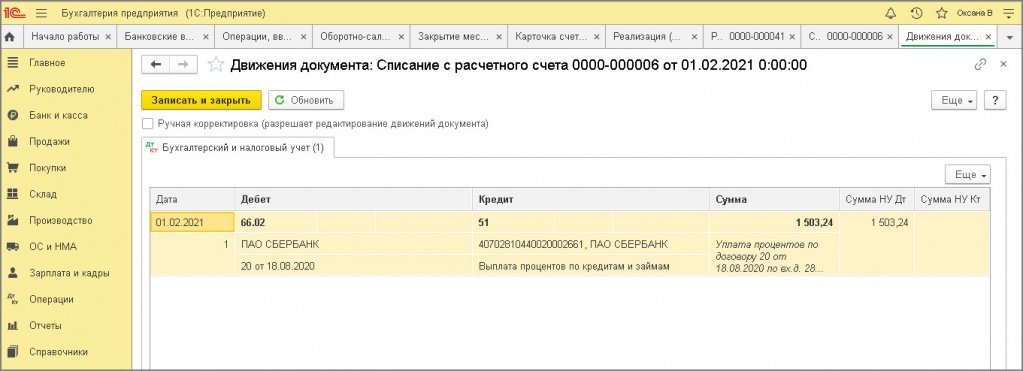

6.2 Уплачены проценты по кредиту за январь 2021

Документ «Списание с расчетного счета» (рис. 2).

Создайте, заполните и проведите документ аналогично операции 4.1.

Рис. 2

По кнопке посмотрите результат проведения документа (рис. 3).

Рис. 3

6.3 Признаны в расходах в НУ проценты по кредиту за январь 2021

Документ «Операция» (рис. 4).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- В поле От укажите дату перечисления процентов банку (в примере 01.02.2020).

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма Ну Дт, Сумма Ну Кт укажите сумму процентов за январь, перечисленных банку 01.02.2020.

- Кнопка Записать и закрыть.

Рис. 4

6.4 Отражены в расходах БУ проценты по кредиту за февраль

Документ «Операция» (рис. 5).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету» (как в операции 1.2).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета за февраль.

- Колонки Сумма Ну Дт, Сумма Ну Кт не заполняйте, поскольку эта сумма процентов не перечислена банку.

- Кнопка Записать и закрыть.

Рис. 5

6.5 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В январе 2021 с суммы процентов (не уплаченных банку) при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка по признанию ОНА: Дт 09 Кт 99.02.О.

В связи с погашением в феврале 2021 части кредита и процентов, начисленных за базовый период, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 09 Кт 99.02.О на сумму сторно ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов).

7. Выплата кредита и начисленных в базовом периоде процентов при невыполнении условий для списания (третий платеж — 01 марта 2021)

7.1 На дату уплаты отражена в расходах в НУ 1/3 начисленных за базовый период процентов по кредитному договору

7.2 На дату уплаты включена в основной долг в НУ 1/3 начисленных за базовый период процентов по кредитному договору

Документ «Операция» (рис. 1):

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

Проводка 1:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НУ Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (в примере 1 323,56 / 3 = 441,18).

Проводка 2:

- В колонке Дебет укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Кредит укажите счет 66.01 «Краткосрочные кредиты» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НК Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (та же сумма, что и в проводке 1).

- Кнопка Записать и закрыть.

Рис. 1

7.3 Уплачена 1/3 суммы кредита

Документ «Списание с расчетного счета» (рис. 2).

Создайте, заполните и проведите документ аналогично операции 3.3.

Рис. 2

По кнопке посмотрите результат проведения документа (рис. 3).

Рис. 3

7.4 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с погашением 1 марта 2021 последней части кредита и процентов, начисленных за базовый период, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 99.02.О Кт 09 на сумму уменьшения / погашения ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов).

8. Учет процентов, начисленных в периоде погашения (февраль — март 2021)

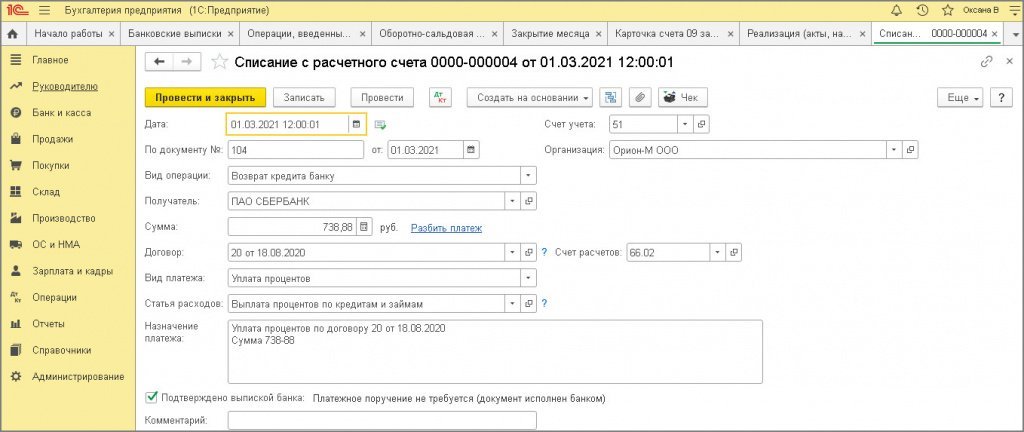

8.1 Уплачены проценты по кредиту за период с 1 февраля по 1 марта

Документ «Списание с расчетного счета» (рис. 1):

Создайте, заполните и проведите документ аналогично операции 4.1.

Рис. 1

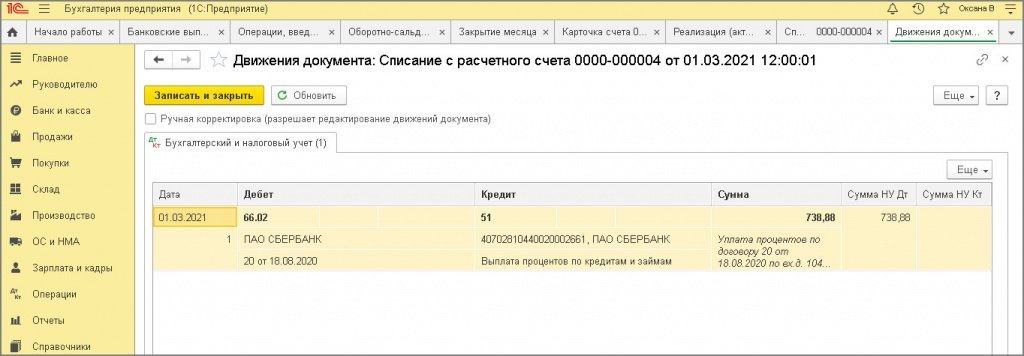

По кнопке посмотрите результат проведения документа (рис. 2).

Рис. 2

8.2 Признаны в расходах в НУ уплаченные проценты по кредиту (начисленные за февраль 2021)

8.3 Признаны в расходах в НУ уплаченные проценты по кредиту (начисленные за 1 марта 2021)

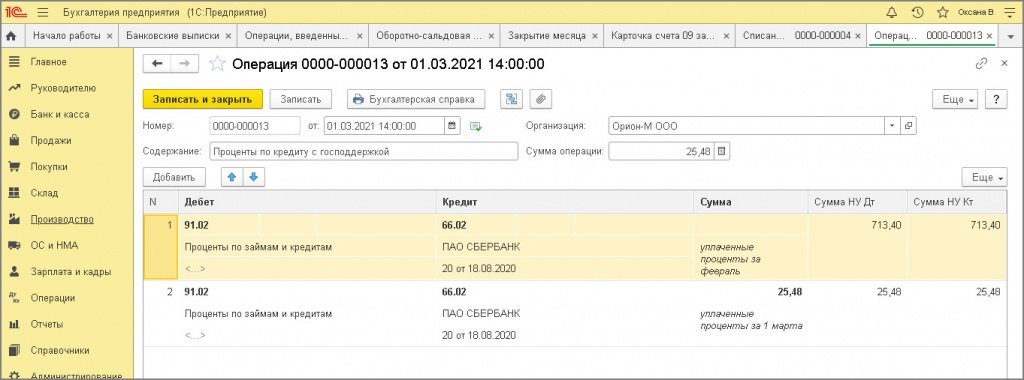

Документ «Операция» (рис. 3).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

Проводка 1 (проценты за февраль 2021):

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте, т.к. ранее проценты уже были учтены в бухгалтерском учете

- В колонках Сумма Ну Дт, Сумма Ну Кт укажите сумму начисленных за февраль процентов, подлежащую уплате.

Проводка 2 (проценты за 1 марта 2021):

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в проводке 1)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонках Сумма, Сумма Ну Дт, Сумма Ну Кт укажите сумму начисленных за 1 марта процентов, подлежащую уплате.

- Кнопка Записать и закрыть.

Рис. 3

8.4 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с уплатой 1 марта 2021 процентов по кредиту, начисленных за февраль 2021, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 09 КТ 99.02.О на сумму сторно ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов).

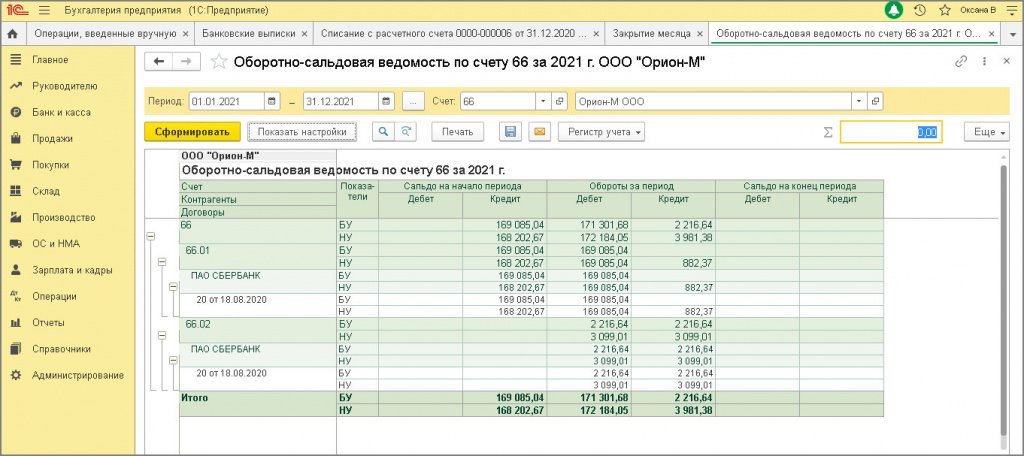

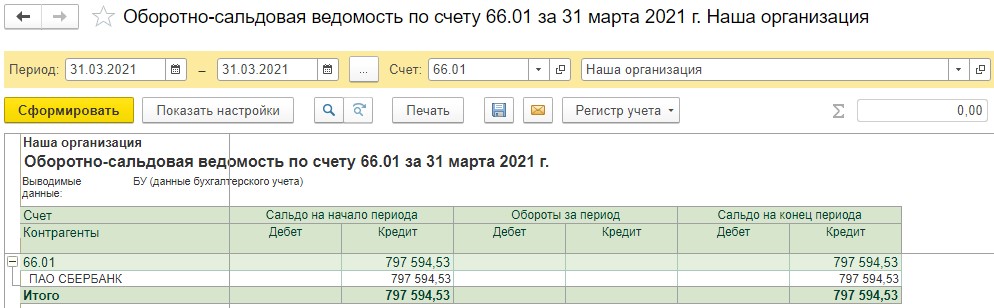

Для контроля за погашением кредита и процентов сформируйте отчет Оборотно-сальдовая ведомость по счету для счета 66 по показателям БУ и НУ с группировкой по субсчетам (рис. 4):

Рис. 4

Источник: ИС 1С:ИТС.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Льготный кредит 2% и его отражение в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 09.07.2020 09:49

- Автор: Administrator

- Просмотров: 27138

А вы знали, что можно взять кредит в банке под 2% годовых и не возвращать его никогда? Да-да, государство его погасит за вас! Нет, это не шутка, а еще одна реальная мера поддержки пострадавших предприятий и предпринимателей в борьбе с коронавирусной инфекцией. Постановлением Правительства РФ от 16.05.2020г. №696 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 году юридическим лицам и индивидуальным предпринимателям на возобновление деятельности» была утверждена возможность получения кредита всего под 2% годовых. Кто может претендовать на получение такого льготного кредита, какие условия нужно соблюсти и как это отразить в программе 1С расскажем далее.

Кто может претендовать на получение такого кредита?

Организации и индивидуальные предприниматели, а также социально ориентированные НКО, имеющие наёмных работников, у которых основной вид экономической деятельности по состоянию на 01.03.2020 г. относится к пострадавшим видам или к требующим поддержки для возобновления деятельности.

С пострадавшими отраслями мы не раз забирались в наших статьях, они перечислены в Постановлении Правительства РФ от 03.04.2020г. №434. А вот чтобы относиться к отрасли, которой требуется поддержка государства для возобновления деятельности, нужно чтобы код ОКВЭД 2 принимал одно из следующих значений: 13, 14, 15, 20.42, 22.19.6, 22.29.1, 23.13.3, 23.13.5, 23.41, 25.99.1, 25.99.3, 25.99.24, 25.99.25, 26.4, 26.52, 27.51, 27.52, 30.92.1, 30.92.2, 30.92.4, 31, 32.3, 32.4, 32.99.3, 32.99.6, 58.1.

Исключениями являются субъекты малого и среднего предпринимательства, у них данный ОКВЭД не обязательно должен быть основным, достаточно если один из них дополнительный.

Также принимается во внимание отсутствие таких процедур как банкротство, приостановка деятельности и ликвидация.

На какую сумму можно претендовать?

Размер заёмных средств, на которые можно рассчитывать, вычисляется путём перемножения числа наёмных работников на количество месяцев, начиная с даты заключения кредитного договора и заканчивая датой 01.12.2020г. и на расчётный размер оплаты труда (МРОТ с учётом районных коэффициентов, процентных надбавок и страховых взносов в размере 30%). При этом максимальный срок кредитования составляет 1 год.

На какие цели выдаётся данный кредит?

Денежные средства, полученные по данной программе, можно потратить как на выплату заработной платы своим сотрудникам, так и на иные цели: погашение других кредитов, оплату аренды, выплаты поставщикам и подрядчикам. Главное, чтобы эти расходы были обоснованы и документально подтверждены.

Единственное, на что нельзя использовать данные средства, так это на выплату дивидендов, выкуп собственных акций и долей в уставном капитале и на благотворительность.

В какие сроки и какие суммы надо платить банку?

Условия оплаты по льготному кредиту зависят от того, с какими показателями численности персонала вы пройдёте три этапа, предусмотренные Постановлением.

Этап 1 – обязательный базовый период. Его продолжительность: с даты заключения кредитного договора до 1 декабря 2020 года. Данный период характеризуется тем, что вы ничего не платите банку, при этом вам начисляются проценты по ставке 2% годовых и включаются в основной долг.

Если в течение первого этапа у вас была введена процедура ликвидации или банкротства, или произошло сокращение численности персонала более чем на 20% по сравнению с данными на 01.06.2020г., то вы пропускаете второй этап и переходите к третьему.

Этап 2 – период наблюдения. Его продолжительность: с 1 декабря 2020 года до 1 апреля 2021 года. На данном этапе вы также ничего не платите банку и вам по-прежнему продолжают начислять проценты и включать их в основной долг.

Если по состоянию на 1 марта 2021 года количество наёмных сотрудников на конец каждого месяца этого периода составит не менее 90% от численности на 1 июня 2020 года, у вас не введена процедура банкротства и средняя зарплата одного работника в период наблюдения была не ниже МРОТ, то весь долг по кредиту, включая проценты, погасит за вас государство.

Если же количество работников по итогам каждого месяца в период наблюдения не будет опускаться ниже 80%, то кредит спишут наполовину, и вы перейдёте к третьему этапу.

Организации и предприниматели, не соблюдающие вышеуказанные требования по сохранности численности персонала или прекращении деятельности, переходят к этапу гашения.

Этап 3 – трёхмесячный период погашения. В период до 30 апреля, 30 мая и 30 июня 2021 года вам нужно будет вернуть все заёмные средства с процентами тремя равными платежами.

Обращаем ваше внимание на то, что в период гашения действует не льготная, а стандартная ставка по кредитному договору.

Как это отразить в 1С: Бухгалтерии предприятия ред. 3.0?

Обязательный базовый период

Для отражения получения кредитных средств воспользуемся документом «Поступление на расчётный счёт» в разделе «Банк и касса» — «Банковские выписки».

В документе укажем «Вид операции» — «Получение кредита в банке» и отразим данные денежные средства на счёте 66.01 «Краткосрочные кредиты».

Проведённый документ создаст проводки: Дт 51 Кт 66.01.

Далее нам нужно ежемесячно начислять проценты.

Рассчитаем проценты за июль 2020 г. Для этого сумму долга умножим на годовую процентную ставку, далее разделим на количество дней в году и умножим на количество дней в расчётном периоде:

157 690 рублей х 2% / 366 дней х 30 дней (в июле 31 день, но день поступления денежных средств не включается в расчёт) = 258,51 рублей.

Для отражения начисленных процентов перейдём в раздел «Операции» и выберем пункт «Операции, введённые вручную».

В открывшемся окне нажмём на кнопку «Создать» и из выпадающего списка выберем пункт «Операция».

Отразим рассчитанные нами ранее проценты по кредиту проводкой: Дт 91.02 Кт 66.02.

При использовании счёта 91.02 следует создать новую статью расходов, не принимаемую к расходам по налоговому учёту и с видом статьи «Проценты, начисленные в соответствии со статьей 269».

Аналогично тому, как мы отражали поступление кредитных средств в первый месяц, их нужно отразить и в последующем месяце.

Далее нам нужно рассчитать проценты за август и теперь расчёт будет состоять из 2х этапов: отдельный расчёт за первое августа и за остальные дни месяца.

За 01.08.2020 г.: 157 690 рублей х 2% / 366 дней * 1 день = 8,62 рублей.

За период с 02.08.2020 г. по 31.08.2020 г.: 315 380 рублей х 2% / 366 дней * 30 дней = 517,02 рублей.

Итого проценты за август составляют: 8,62 + 517,02 = 525,64 рублей.

Отражение исчисленных процентов следует провести аналогично тому, как мы это делали в июле.

В течение всего базового периода (с момента заключения кредитного договора и до 30 ноября 2020г.) операции получения денежных средств и начисления процентов будут чередоваться, а затем сумма всех начисленных процентов по договору должна быть включена в сумму основного долга.

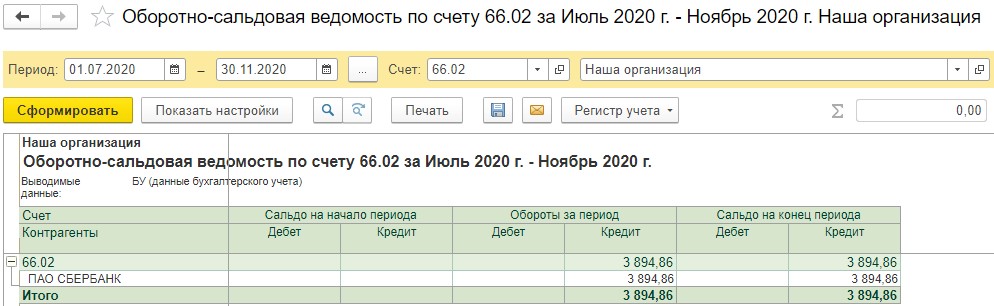

Для анализа сумм начисленных процентов перейдём в раздел «Отчёты» и выберем пункт «Оборотно-сальдовая ведомость по счёту». Сформируем отчёт по счёту 66.02.

Далее перейдём в раздел «Операции» — «Операции, введённые вручную» и введём новый документ с проводкой: Дт 66.02 Кт 66.01 на сумму начисленных процентов.

Период наблюдения

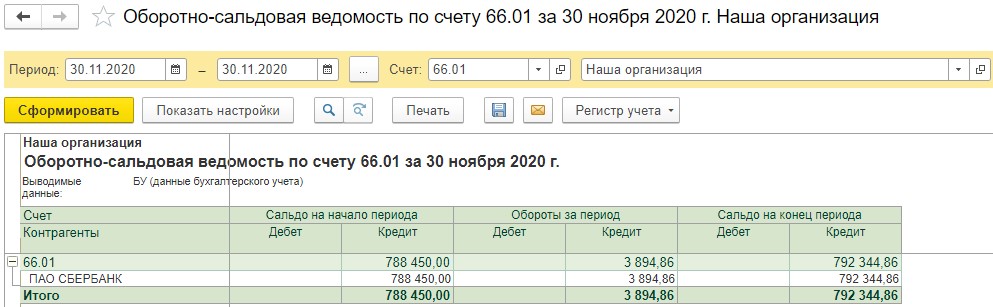

В периоде наблюдения проценты по кредиту начисляются на всю сумму, сформировавшуюся на счёте 66.01, а заёмные средства от банка больше не поступают. Сформируем отчёт «Оборотно-сальдовая ведомость по счёту» 66.01 в разделе «Отчёты».

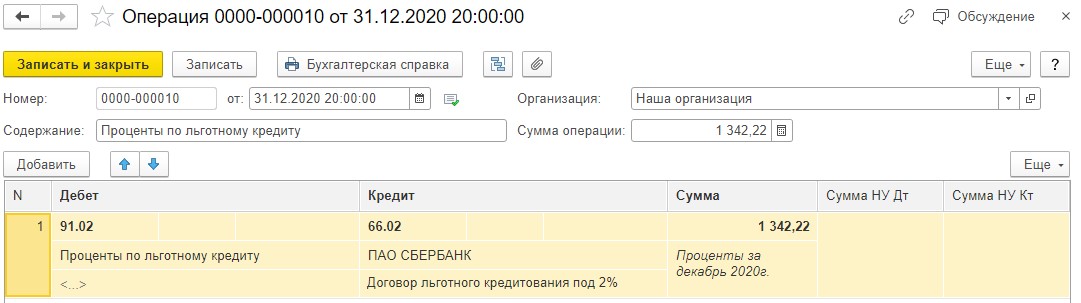

Рассчитаем проценты за декабрь: 792 344,86 рублей * 2% / 366 дней * 31 день = 1 342,22 рублей.

Отразим начисление процентов так, как мы это делали в базовом периоде.

Аналогично следует отразить начисление процентов за период с января 2021 по март 2021 года, а затем снова включить их в сумму основного долга.

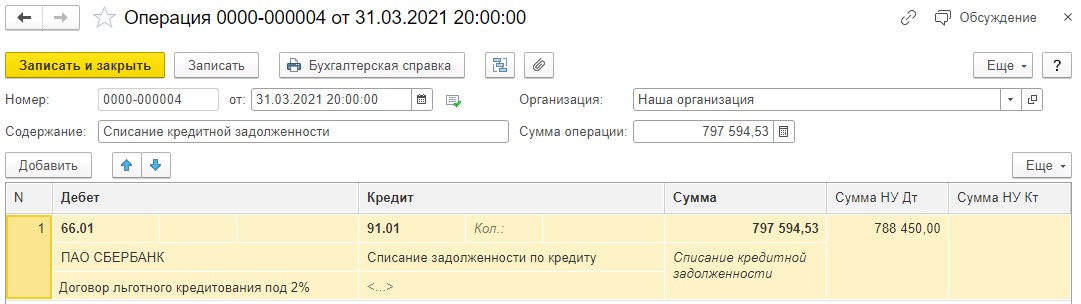

Период погашения (условия выполнены)

При выполнении условий сумму всей задолженности следует списать, так как её за вас погасит государство. Проанализируем размер кредитных средств за период, для этого сформируем «Оборотно-сальдовую ведомость по счёту» 66.01.

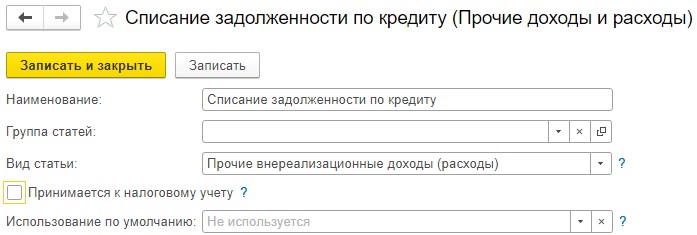

Теперь перейдём в раздел «Операции» — «Операции, введённые вручную» и произведём списание задолженности в состав прочих доходов.

При выборе в проводках счёта 91.01 следует создать новое субконто, не отражаемое в доходах по налоговому учёту, с видом статьи «Прочие внереализационные доходы (расходы)».

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

А вы знали, что можно взять кредит в банке под 2% годовых и не возвращать его никогда? Да-да, государство его погасит за вас! Нет, это не шутка, а еще одна реальная мера поддержки пострадавших предприятий и предпринимателей в борьбе с коронавирусной инфекцией. Постановлением Правительства РФ от 16.05.2020г. № 696 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 году юридическим лицам и индивидуальным предпринимателям на возобновление деятельности» была утверждена возможность получения кредита всего под 2% годовых. Кто может претендовать на получение такого льготного кредита, какие условия нужно соблюсти и как это отразить в программе 1С расскажем далее.

Кто может претендовать на получение такого кредита?

Организации и индивидуальные предприниматели, а такжоциально ориентированные НКО, имеющие наёмных работников, у которых основной вид экономической деятельности по состоянию на 01.03.2020г. относится к пострадавшим видам или к требующим поддержки для возобновления деятельности.

С пострадавшими отраслями мы не раз забирались в наших статьях, они перечислены в Постановлении Правительства РФ от 03.04.2020г. № 434. А вот чтобы относиться к отрасли, которой требуется поддержка государства для возобновления деятельности, нужно чтобы код ОКВЭД 2 принимал одно из следующих значений: 13, 14, 15, 20.42, 22.19.6, 22.29.1, 23.13.3, 23.13.5, 23.41, 25.99.1, 25.99.3, 25.99.24, 25.99.25, 26.4, 26.52, 27.51, 27.52, 30.92.1, 30.92.2, 30.92.4, 31, 32.3, 32.4, 32.99.3, 32.99.6, 58.1.

Исключениями являются субъекты малого и среднего предпринимательства, у них данный ОКВЭД не обязательно должен быть основным, достаточно если один из них дополнительный.

Также принимается во внимание отсутствие таких процедур, как банкротство, приостановка деятельности и ликвидация.

На какую сумму можно претендовать?

Размер заёмных средств, на которые можно рассчитывать, вычисляется путём перемножения числа наёмных работников на количество месяцев, начиная с даты заключения кредитного договора и заканчивая датой 01.12.2020г. и на расчётный размер оплаты труда (МРОТ с учётом районных коэффициентов, процентных надбавок и страховых взносов в размере 30%). При этом максимальный срок кредитования составляет 1 год.

На какие цели выдаётся данный кредит?

Денежные средства, полученные по данной программе, можно потратить как на выплату заработной платы своим сотрудникам, так и на иные цели: погашение других кредитов, оплату аренды, выплаты поставщикам и подрядчикам. Главное, чтобы эти расходы были обоснованы и документально подтверждены.

Единственное, на что нельзя использовать данные средства, так это на выплату дивидендов, выкуп собственных акций и долей в уставном капитале и на благотворительность.

В какие сроки и какие суммы надо платить банку?

Условия оплаты по льготному кредиту зависят от того, с какими показателями численности персонала вы пройдёте три этапа, предусмотренных Постановлением.

Этап 1 — обязательный базовый период. Его продолжительность: с даты заключения кредитного договора до 1 декабря 2020 года. Данный период характеризуется тем, что вы ничего не платите банку, при этом вам начисляются проценты по ставке 2% годовых и включаются в основной долг.

Если в течение первого этапа у вас была введена процедура ликвидации или банкротства, или произошло сокращение численности персонала более чем на 20% по сравнению с данными на 01.06.2020г., то вы пропускаете второй этап и переходите к третьему.

Этап 2 — период наблюдения. Его продолжительность: с 1 декабря 2020 года до 1 апреля 2021 года. На данном этапе вы также ничего не платите банку и вам по-прежнему продолжают начислять проценты и включать их в основной долг.

Если по состоянию на 1 марта 2021 года количество наёмных сотрудников на конец каждого месяца этого периода составит не менее 90% от численности на 1 июня 2020 года, у вас не введена процедура банкротства и средняя зарплата одного работника в период наблюдения была не ниже МРОТ, то весь долг по кредиту, включая проценты, погасит за вас государство.

Если же количество работников по итогам каждого месяца в период наблюдения не будет опускаться ниже 80%, то кредит спишут наполовину, и вы перейдёте к третьему этапу.

Организации и предприниматели, не соблюдающие вышеуказанные требования по сохранности численности персонала или прекращении деятельности, переходят к этапу гашения.

Этап 3 — трёхмесячный период погашения. В период до 30 апреля, 30 мая и 30 июня 2021 года вам нужно будет вернуть все заёмные средства с процентами тремя равными платежами.

Обращаем ваше внимание на то, что в период гашения действует не льготная, а стандартная ставка по кредитному договору.

Как это отразить в 1С: Бухгалтерии предприятия ред. 3.0?

На данный момент времени ещё нет разъяснений от методистов фирмы 1С о том, как верно отразить получение льготного кредита под 2%. Поэтому описанное ниже является нашим мнением.

Для отражения получения кредитных средств воспользуемся документом «Поступление на расчётный счёт» в разделе «Банк и касса» — «Банковские выписки».

В документе укажем «Вид операции» — «Прочее поступление» и отразим данные денежные средства на счёте 91 без отражения их в налоговом учёте.

В графе «Прочие доходы и расходы» следует создать новую статью и заполнить её следующим образом:

Впоследствии, если вы выполните все условия для списания долга, то дополнительно ничего отражать не следует.

Если же вы не прошли по какому-то из критериев, то для начисления обязательства, возникшего перед банком по трёхмесячному гашению, следует перейти в раздел «Операции» и выбрать пункт «Операции, введённые вручную».

В открывшемся окне нужно нажать на кнопку «Создать» и из выпадающего списка выбрать «Операция».

Первой строкой отразим сумму долга перед банком, в которую будет включена сумма процентов, начисленных по ставке 2%. Выбирая счёт по дебету 91.02, субконто следует указывать тоже самое, что мы создавали при получении заёмных средств.

Второй строкой отразим проценты, начисленные по стандартной ставке.

В нашем примере взята условная ставка в 10% годовых. При заполнении субконто на счёте 91.02 следует создать статью «Проценты к получению (уплате) с включённой галочкой «Принимается к налоговому учёту».

Если вам списали половину долга, то в проводках следует указывать не всю сумму заёмных средств, а только ту, которую нужно будет вернуть.

Источник: Учет без забот

Кредит под 2 процента годовых от Путина банки выдавали с 1 июня по 1 ноября 2020 года. А сейчас окончательно стало понятно, действительно ли можно его не отдавать. Об этом и о том, как отразить данный кредит в бухгалтерском и налоговом учете, читайте в нашей статье.

Условия получения кредита на возобновление деятельности под 2%

Правила выдачи кредитов на возобновление деятельности утверждены постановлением Правительства РФ от 16.05.2020 № 696. Получить такой кредит могли юрлица. Доступен кредит под 2 процента годовых был и для предпринимателей, у которых есть наемные работники. Ограничений по масштабу деятельности не устанавливалось. Льготный кредит могли взять как субъекты МСП, так и крупные компании.

Требований к заемщикам было два:

- они должны работать в пострадавших отраслях либо в отраслях, требующих поддержки для возобновления деятельности;

Принадлежность к соответствующей отрасли определялся по ОКВЭД (в ЕГРЮЛ или ЕГРИП) по состоянию на 01.03.2020. Причем в данном случае у малых и микропредприятий учитывался не только основной ОКВЭД, но и дополнительные, а у остальных — только основной.

- не должны находиться в процессе банкротства, приостановления деятельности, а ИП не должен был прекратить деятельность в данном статусе.

Какую сумму давали и на что ее можно был потратить

Сумма кредита зависела от двух факторов:

- численности работников на 1 июня 2020 года;

- даты заключения кредитного договора.

Максимальная сумма рассчитывалась по формуле:

Кредит = (МРОТ с учетом райкоэффициентов и надбавок + 30% МРОТ на страховые взносы) × Численность работников на 01.06.2020 × Количество месяцев с даты заключения договора до 01.12.2020

Например, в компании работало 20 человек. В июле она могла претендовать на кредит по программе господдержки в сумме 1 576 900 руб. ((12 130 + 12 130 × 30%) × 20 чел. × 5 мес.).

Кредит выдавался не единовременно. Банк зачислял деньги раз в месяц, причем сумма каждого транша была ограничена произведением двукратного расчетного размера оплаты труда (это те самые МРОТ + 30% от МРОТ из нашей формулы) и численности работников.

В нашем примере в июле компания получила бы 630 760 руб. ((12 130 + 12 130 × 30%) × 2 × 20 чел.).

Что касается расходования кредита, то есть некоторые ограничения. Этими деньгами можно было оплачивать любые документально подтвержденные расходы на ведение предпринимательской деятельности, в т. ч. выдавать зарплату и гасить ранее полученные по госпрограммам кредиты. Нельзя было за счет кредита выплачивать дивиденды, выкупать собственные акции и доли в уставном капитале, тратиться на благотворительность. Банк может контролировать целевое использование, поэтому будьте готовы предоставить ему подтверждающие документы.

Действительно ли кредит невозвратный

Для тех, кто выполнил все установленные требования, да — кредит и проценты (или половину долга) можно не выплачивать. А требования эти таковы:

- в течение всего периода кредитования численность ваших работников оставалась не меньше 80% численности на 01.06.2020 (проверяется на конец каждого отчетного месяца);

- вы не обанкротились, вашу деятельность на приостанавливали по требованию закона;

- средняя зарплата каждого вашего работника не ниже МРОТ;

- на 01.03.2021 численность персонала составляет не менее 90% от численности на 01.06.2020 — в этому случае кредит и проценты спишут полностью. Если на 1 марта 2021 года сохранено 80% от численности — долг спишут наполовину.

Что делать в период действия кредита

Действия заемщика, получившего кредит под 2 процента, несколько отличаются от традиционных схем кредитования. Здесь выделяются три периода:

- базовый (до 01.12.2020);

- наблюдения (с 01.12.2020 по 01.04.2021);

- погашения (по 30.06.2021).

Разъясняет «КонсультантПлюс»:

Период наблюдения

С 1 декабря 2020 года по 1 апреля 2021 года:

— заемщик ничего не платит банку;

— для заемщика действует конечная ставка не выше 2% годовых;

— начисляемые проценты переносятся в основной долг на дату окончания периода наблюдения.

Весь долг по кредиту, включая проценты, спишут полностью, если…

Проверить соблюдение условий списания долга можно в К+, получив бесплатный пробный доступ.

Тем, кто в течение периодов базового и наблюдения выполнил все установленные условия, сейчас банки должны рассылать уведомления о списании долга по кредиту. Если условия не соблюдены, для вас начался период погашения. Гасить задолженность (тело кредита и начисленные проценты) нужно тремя равными платежами: 30 апреля, 30 мая и 30 июня. При этом с 01.04.2021 по кредиту действует уже не льготная, а стандартная ставка, и проценты по этой ставке начисляются как на сумму основного долга, так и на льготные проценты.

Другие льготные кредиты 2021 — 2022 гг

В 2021 году была предусмотрена программа выдачи льготных кредитов под названием ФОТ 3.0. Условия установлены постановлением Правительства от 27.02.2021 № 279. Воспользоваться ими могли те, кто уже брал кредиты под 2% и входит в обновленный перечень пострадавших отраслей. Этот перечень значительно меньше, чем перечень 2020 года.

Подробнее о программе кредитования 2021 года ФОТ 3.0 читайте в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

2022 год также не обошелся без новых льготных кредитов бизнесу. Причины такой поддержки уже совсем иные — тяжелая экономическая ситуация в связи с проведением специально военной операции.

Какая может быть оказана поддержка в 2022 году:

- кредитные каникулы для определенных видов деятельности по договорам, заключенным до 1 марта;

- для программы кредитования по программе ФОТ 3.0 также доступны кредитные каникулы;

- рефинансирование кредитов;

- оборотные и инвестиционные кредиты для малого и среднего бизнеса.

Программа стимулирования кредитования МСП приведена в КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в программу.

Учитываем льготный кредит в бухучете и налогообложении

В бухучете льготный кредит нужно отражать так же, как обычный — по правилам ПБУ 15/2008, ПБУ 9/99 и ПБУ 10/99:

- получение кредита признается кредиторской задолженностью (это не доход) — Дт 51 Кт 66;

- проценты — расходами, связанными с исполнением кредитного договора, — Дт 91 Кт 66.

ВАЖНО! Несмотря на то, что до определенного момента проценты по льготному кредиту не уплачивались, они должны были начисляться и присоединяться к основной сумме долга. Начислять их в бухучете нужно было в общем порядке.

Если кредит вам спишут, списание основного долга и процентов вы признаете прочим доходом — Дт 66 Кт 91. Делать такую запись нужно на дату получения от банка уведомления о списании долга или на дату, которой оно датировано (в разных банках документооборот разный).

Если кредит все-таки придется оплачивать, отразите погашение кредиторки — Дт 66 Кт 51.

В налоговом учете при получении и списании (или погашении) основной суммы льготного кредита ни доходов, ни расходов не будет (подп. 10, 21.4 п. 1 ст. 251, п. 12 ст. 270 НК РФ), в т. ч. и для упрощенки (п. 1.1 ст. 251, п. 1.1 ст. 345.15 НК РФ).

Списанные банком проценты также не увеличат налоговую базу. А вот если их придется выплачивать, тогда отразите в расходах на дату уплаты (подп. 12 п. 7 ст. 272, подп. 9 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ).

Применяющим ПБУ 18/02 нужно иметь в виду, что при списании кредита и процентов в бухучете будут доходы, а в налоговом нет. Значит, будут разницы. Учесть их по всем правилам вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к нему можно получить бесплатно.

Итоги

Получить кредит под 2% на возобновление деятельности и не гасить его в полном объеме или частично можно при соблюдении определенных условий. Расходовать эти деньги было возможно на текущую деятельность, но с рядом ограничений.

Чтобы поддержать малый и средний бизнес в непростых обстоятельствах в условиях коронавируса, правительство разработало программу льготного кредитования. В период с 30.03.2020 по 01.10.2020 банки выдают кредиты организациям и ИП, ведущим деятельность в сферах, которые включены в перечень наиболее пострадавших от пандемии. Разберём самый актуальный вопрос на данный момент — отражение в бухгалтерском и налоговом учёте льготного кредита, а также доходы и расходы по нему.

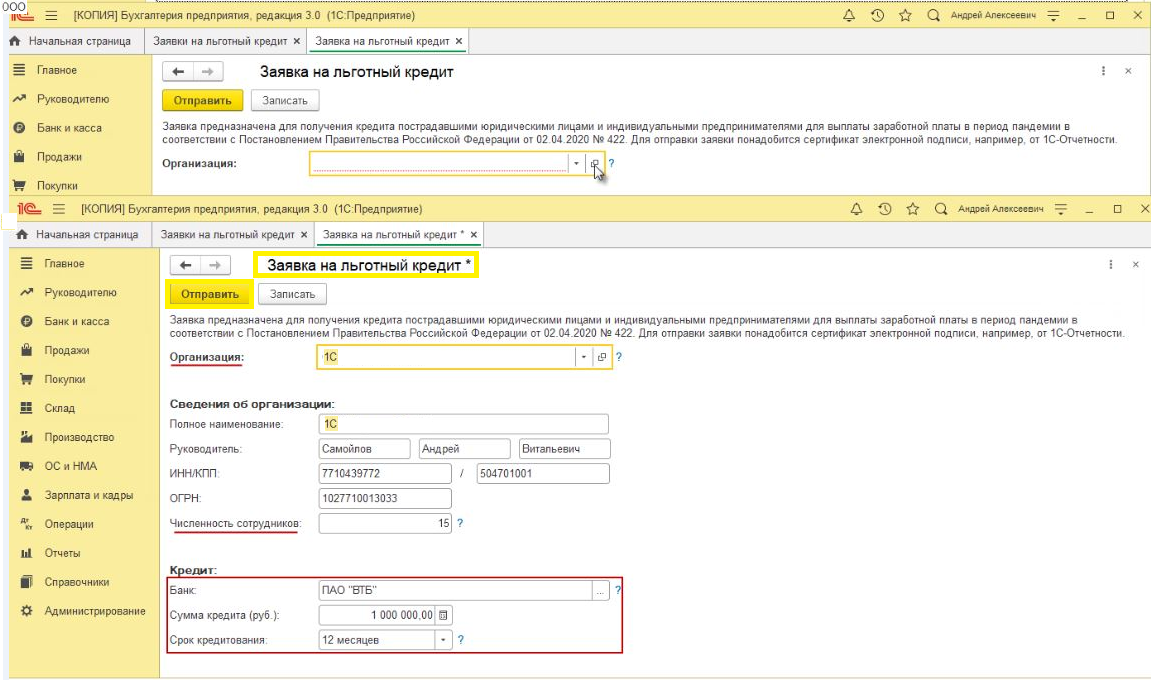

Для начала рассмотрим, как в программе 1С:Бухгалтерия предприятия ред. 3.0 сформировать заявку на получение кредита. В разделе «Главное» реализован подраздел «Антикризис». Здесь по гиперссылке «Проверьте, относится ли Ваша деятельность к пострадавшим от коронавируса» в поисковой строке вводим код деятельности по ОКВЭД и нажимаем «Проверить», программа автоматически выполнит проверку. Перейдём в раздел «Банк и касса» — «Антикризис» — «Льготные кредиты» — «Заявки на льготный кредит». Здесь тоже доступна проверка по ОКВЭД при подборе организации. В блоке «Сведения об организации» отразится ИНН, КПП, ОГРН, а также фамилия, имя, отчество руководителя. В блоке «Кредит»: в поле «Банк» выбираем банк, который является участником программы льготного кредитования. В поле «Сумма» указываем сумму кредита. Сумма льготного кредита будет рассчитана как произведение таких данных, как расчётный размер оплаты труда, численность работников и период. Обязательно указываем срок запрашиваемого кредита. Жмём кнопку «Отправить», и заявка отправляется в банк.

Отразим операцию поступления кредитных денежных средств, для этого предназначен документ «Поступление на расчётный счёт».

Выбираем вид операции — «Получение кредита в банке», заполняем документ: указываем кредитора в графе «Плательщик», полученную сумму, кредитный договор, далее в поле «Статья доходов» указываем статью движения денежных средств — «Получение кредитов и займов». Счёт расчётов выбираем 66.01 «Краткосрочные кредиты». После проведения документа проверяем результат. Проанализировать сумму задолженности кредита можно с помощью ОСВ по счёту — счёт 66.01 «Краткосрочные кредиты».

Для отражения начисленных по кредитному договору процентов используем документ «Операция». Для этого в разделе «Операции» — «Операции, введённые вручную» выбираем «Операция». Заполняем табличную часть по кнопке «Добавить».

В колонке Дт укажите счёт 91.02 «Прочие расходы» и аналитику к нему субконто 1, выбираем или при необходимости создаём новую статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьёй 269» и галкой указываем «Принимается к налоговому учёту».

В колонке Кт укажите счёт 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему субконто 1 (это банк, предоставивший нам кредит), субконто 2, выбираем кредитный договор. В колонках «Сумма», «Сумма Дт», «Сумма Кт» укажите сумму начисленных за месяц процентов для БУ и НУ.

Для уплаты процентов за пользование кредитными средствами создаём документ «Списание с расчётного счёта». В разделе «Банк и касса» — «Банковские выписки» создаём или открываем раннее загруженный через «Клиент-банк» документ. Выберите «Вид операции» — «Возврат кредита банку», заполняем документ.

Возврат банку суммы основного долга оформляем аналогично. В документе «Списание с расчётного счёта» в поле «Вид платежа» выберите «Погашение долга», в графе «Статья расходов» выбираем или при необходимости создаём новую статью ДДС с видом движения «Погашение (выкуп) векселей и других долговых ценных бумаг, возврат кредитов и займов». Счёт расчётов 66.01 «Краткосрочные кредиты».

Дт 66 (основная сумма плюс проценты) Кт 91.1 — списание кредита и процентов при выполнении условий для списания кредита банком.

Полученный и возвращённый кредит при исчислении налога на прибыль в состав доходов и расходов не включаются. А вот проценты, начисленные по льготному кредиту, признаются в составе внереализационных расходов только на дату их уплаты. В случае если кредит и проценты при выполнении условий будут списаны банком, то и расходов по процентам не будет. Поэтому признавать сумму списанного кредита и процентов по нему в доходах также не надо.

В этой статье мы рассмотрели, как подать заявку и отразить получение льготного кредита для малого бизнеса в связи с коронавирусом. По возникшим вопросам обращайтесь на нашу Линию консультаций 1С, где вы сможете получить квалифицированную поддержку специалистов. Первая консультация совершенно бесплатно!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru