Я ехала на свадьбу младшей сестры и попала в ДТП.

Водитель автомобиля, который врезался в меня, выбежал и поинтересовался, все ли целы. И для него, и для меня это была первая авария, поэтому мы решили вызвать сотрудников ГАИ. Наряд приехал через два часа, нам вручили бланк европротокола и уехали. Видимо, посчитали удар незначительным, а мы с этим по неопытности согласились.

Сейчас я уверена, что нам стоило настоять на оформлении документов сотрудниками или хотя бы воспользоваться приложением «Помощник ОСАГО». Тогда бы я получила на 20 тысяч рублей больше. А в ходе этой истории у меня были все шансы остаться вообще ни с чем. В статье расскажу, как так получилось.

Первичный осмотр в сервисе, который предложила страховая

На следующий день после аварии я позвонила в свою страховую компанию. Менеджер предложил несколько СТО, станций технического обслуживания, и время, на которое можно записаться. К дилеру меня отправить уже не могли: это возможно, если машине менее двух лет, а моему Ниссану было десять.

Я выбрала мастерскую, которая была ближе всего к моему дому. В ней были готовы принять меня уже через день.

Когда я в назначенное время приехала на осмотр, было уже темно. Мужчина с фонариком на телефоне осмотрел внешние повреждения автомобиля: помятую крышку багажника и разорванный бампер. Было непонятно, есть ли у машины какие-то скрытые повреждения, но вскрывать ее сотрудник СТО не собирался: сказал, что только осмотрит, а собирать и разбирать не умеет.

Осмотрев машину, мужчина начал настаивать на ремонте в его мастерской. Предупредил, что при выборе денежной компенсации страховая выплатит деньги с учетом износа автомобиля — и на ремонт может не хватить. К тому моменту я начиталась в интернете, что ремонт от страховой может быть очень дешевым и не очень качественным, а еще машину могут держать пару месяцев. Поэтому я отнеслась к словам мастера скептически. К тому же мне не понравились отзывы об этой СТО, я не хотела ремонтировать машину именно тут.

Мужчина составил акт. В нем мне предлагали два варианта действий: провести восстановительный ремонт или получить денежную компенсацию. Вот какие повреждения были указаны в акте:

- Разрыв заднего бампера.

- Деформация крышки багажника.

- Задир защитного молдинга крышки багажника.

- Разрыв фары заднего хода.

Сумму компенсации рассчитали на компьютере. Специалист сказал, что мне выплатят 37 000 Р. Эта сумма меня шокировала, потому что одна только крышка багажника на разборке стоит около 30 тысяч. Я возмутилась — решила провести независимую экспертизу и подать досудебную претензию, чтобы вместо 37 000 Р в акте была указана сумма, на которую реально можно отремонтировать машину.

Я написала в акте большой комментарий о том, что не согласна с проведенным осмотром. При этом я не выбрала в документе ни один из двух предложенных мне вариантов: ни ремонт в СТО, ни деньги. Как потом выяснилось, комментарии владельца в акте никто не читает, важны именно проставленные галочки. Впоследствии из-за отсутствия этой галочки в моем акте все сильно усложнилось.

Независимая экспертиза и досудебная претензия

В марте, спустя месяц после ДТП, по отзывам на Яндексе я выбрала агентство, которое должно было помочь мне сделать независимую оценку повреждений. За услуги агентство просило 7000 Р. Можно было найти и за 5000 Р, но у этих ребят был очень хороший рейтинг. В итоге я осталась довольна их работой.

Мы согласовали время и место оценки: оценщик должен был приехать туда, где стоит мой автомобиль. Мне рассказали, что важно уведомить страховую телеграммой за 3 рабочих дня, чтобы те тоже прислали своего оценщика.

Представитель страховой и независимый оценщик вдвоем осмотрели мою машину и зафиксировали скрытые повреждения. Между ними не было разногласий, каждый составил свой акт осмотра, и все разъехались.

Через неделю от агентства пришел отчет. Они оценили стоимость ремонта с учетом износа в 113 307,76 Р.

В апреле мы с юристом составили досудебную претензию в страховую с требованием выплатить мне компенсацию в размере 120 307,76 Р: 113 307,76 Р — за ремонт, 7000 Р — за независимую экспертизу. Чеки и копии заключения экспертизы мы прикрепили к претензии.

Спустя месяц, в мае, пришел ответ: страховая отказала мне в выплате на законных основаниях. Проблема была вот в чем: при первичном осмотре я не указала в акте, что выбираю денежную компенсацию, — не проставила ту самую галочку.

Меня снова отправили на тот же восстановительный ремонт в мастерскую с ужасными отзывами. Судиться было бесполезно.

Как я все-таки получила деньги

По совету независимого оценщика я поехала на ту же СТО, где проводили первичный осмотр моего Ниссана. Мне нужно было получить от них отказ ремонтировать мою машину. Этот отказ позволил бы мне получить компенсацию деньгами от страховой.

Такой отказ можно получить, если мастерская откажется делать ремонт по одной или нескольким веским причинам. Вот их список:

- Невозможно приобрести запчасть по стоимости единой методики расчета, ЕМР.

- Клиент отказывается доплачивать недостающие деньги.

- Необходимые для ремонта запчасти не получится доставить в установленные сроки ремонта.

- Представители СТО не согласны со списком ремонтных воздействий, которые предусмотрела страховая.

Я спросила, как работники СТО собираются уложиться в 100 000 Р — это ограничение по бумажному европротоколу, — если независимая оценка насчитала за ремонт новыми запчастями 170 000 Р. Мне сразу же написали отказ в ремонте. На следующий день страховая выплатила мне 93 374 Р.

Я до сих пор не разобралась, почему сумма именно такая. Перед тем как написать отказ, мастер сказал, что мне выплатят не больше 50 000 Р. То ли их оценщик так оценил урон, то ли дело было в том, что мы с оценщиком повздорили. А может быть, в страховой посмотрели на результаты независимой экспертизы и решили выплатить 93 тысячи в расчете на то, что меня это устроит и я не пойду в суд. И я действительно решила не тратить нервы и время из-за семи тысяч.

Как я ремонтировала машину

К июню машину отремонтировали. На ремонт я потратила 85 700 Р. Это был третий сервис, куда я ездила по рекомендациям друзей и советовалась по ремонтным работам. В первых двух мне рекомендовали менять крышку багажника и просили за работу и запчасти 120 000 Р, а в третьем сервисе мастера смогли выправить все вмятины и отремонтировали машину дешевле. Работы заняли четыре дня, в конце мне прислали фотоотчет.

Запомнить

- Если произошло хоть сколько-то серьезное ДТП и у машины могут быть скрытые повреждения, не оформляйте европротокол, вызывайте сотрудников ГАИ.

- Если сотрудники приехали и говорят что-то вроде «ничего страшного, оформляйте европротокол», не соглашайтесь и настаивайте на оформлении ДТП. Если бы я так поступила, выплата была бы больше.

- Внимательно читайте и заполняйте документы. Если где-то надо выбрать один из вариантов, отметив его галочкой, не забудьте это сделать.

- Не бойтесь тратиться на независимую экспертизу. В моем случае она окупилась.

Вы попали в ДТП: какие документы нужны для получения максимальной компенсации, какие «подводные камни» могут быть при оформлении ДТП — подробно рассказываем в данной статье.

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам, пассажиры, находившиеся в салоне или сам автомобиль, неизбежно возникает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет её размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, и что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удаётся, то следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток.

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счёт автомобилиста положенную сумму либо направить повреждённое транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую — по их мнению, это гораздо выгоднее, т. к. даёт возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант — требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

Предельно допустимая компенсация по закону составляет 400 тысяч рублей. Но расчёт итоговой суммы складывается из ряда многочисленных факторов:

- износа автомобиля;

- характера и степени повреждений, полученных в результате аварии;

- рыночной цены транспортного средства и пр.

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

СК будет рассматривать иск только в том случае, если клиент предоставит перечень необходимых документов. При этом у обоих участников аварии должен быть действующий полис. На сегодняшний день требуется собрать следующие бумаги:

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения;

- бланк ОСАГО;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на её официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Наличие видеорегистратора позволяет записать всё происходящее на дороге и точно доказать свою невиновность в дорожно-транспортном происшествии. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придётся обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

Сегодня по закону в ряде случаев вы можете зафиксировать аварию самостоятельно, без участия сотрудников ГИБДД. Перечислим основные ситуации, когда можно это сделать:

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Важно! Протокол следует заполнять только в том случае, если вы убедились, что у второго участника дорожно-транспортного происшествия действительный страховой полис. Проверить его вы можете по серии и номеру на официальном сайте Российского союза автостраховщиков. Если такой возможности нет, лучше привлечь к оформлению аварии сотрудников ГИБДД.

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придётся, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше — европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесён только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

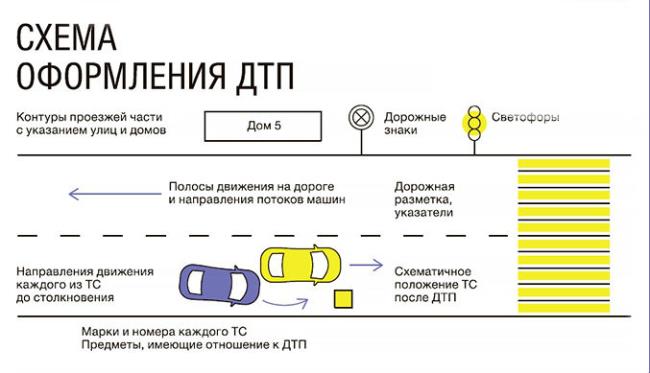

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

Европротокол даёт возможность не занимать проезжую часть, быстро продолжить движение и вообще возобновить прерванную поездку, если автомобиль в результате повреждения не утратил ходовых качеств. Оформленный документ потребуется зафиксировать у сотрудников ГИБДД. Сделать это вы можете на ближайшем посту, который встретится вам на пути.

Плюсом будет то, что вы сэкономите массу своего времени и нервов, не будете препятствовать движению на участке, где произошло ДТП.

Минусом может быть отсутствие действующего полиса ОСАГО у второго водителя. Если у вас нет возможности проверить подлинность документа на сайте РСА по серии и номеру, лучше отказаться от оформления европротокола. В противном случае есть опасность не получить страховую выплату.

Полезная информация. Если вас не устраивает заполнение европротокола и требуется привлечь сотрудников ГИБДД к решению спорной ситуации, вам могут быть пригодиться следующие телефонные номера:

- 112 — номер МЧС;

- 102 — номер Полиции.

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости — обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определённых денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесённые в результате ДТП убытки, но и покрыть остальные затраты. Речь идёт в том числе и об оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации — чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.

В случае задержки с выплатой компенсации со страховщика вы можете взыскать неустойку — её размер равен 1% от величины покрытия за каждые сутки просрочки. В результате автомобилист может получить сумму со значительной переплатой.

Что делать, если СК отказалась от выплат

Нередко возникают ситуации, когда страховщик отказывается удовлетворить требования клиента. Основание для этого может быть как законным, так и неправомерным.

В том случае, если вы получили отказ и не согласны с решением страховой компании, порядок действий может быть следующим:

- Решить вопрос в досудебном порядке. Составьте претензию на имя руководства СК. В заявлении нужно указать, что у вас оформлен полис ОСАГО и он действителен в момент обращения. Страховая компания обязана рассмотреть заявку в течение пяти-семи рабочих дней. Претензию следует составить в двух экземплярах. Если вас не удовлетворит ответ страховщика, то второй документ (обязательно заверенный сотрудником СК) нужно приложить к исковому заявлению, если дело дойдет до суда.

- Дождаться ответа. Если решение страховой компании по вашему вопросу принято отрицательное или ответ просрочен, следует решать вопрос в юридической плоскости. СК обязана предоставить письменный отказ с обоснованием своей позиции. Этот документ впоследствии вы сможете предъявить в суде. Если страховщик не хочет найти компромисс и прийти ко взаимному согласию с клиентом, необходимо сделать следующий шаг.

- Обратиться в суд. К заявлению приложите экземпляр претензии, направленной к страховщику. На документе обязательно должна стоять печать компании, подпись того менеджера, который принял у вас бумагу.

Если ущерб не превышает 50 тысяч рублей, заявление будет рассматривать мировой судья. Если требуется компенсация, которая превышает эту сумму, дело будет рассматривать районный суд. В этом случае нужно уточнить юридический адрес страховой компании, у которой вы купили полис. Это необходимо в связи с тем, что обратиться необходимо будет в районный суд по месту регистрации ответчика (в данном случае – СК). Помимо искового заявления потребуется предоставить ещё и определённый пакет документов.

Какие бумаги потребуются для обращения в суд

Итак, вот какой перечень документов требуется подать в районный суд по месту регистрации ответчика:

- копия полиса и договора со страховщиком;

- письменный отказ страховщика от выплаты компенсации;

- протокол с места аварии (это может быть европротокол или документ, оформленный сотрудниками ГИБДД);

- результат экспертизы с оценкой ущерба в денежном эквиваленте;

- квитанция об оплате государственной пошлины перед обращением в суд;

- подробное описание аварии с указанием причины инцидента и основания отказа страховщика от выплаты компенсации;

- исковое заявление, заполненное по образцу (его вы можете найти в любом отделении суда по месту жительства).

После этого будет запущено разбирательство. Если решение будет в пользу автомобилиста, СК обяжут выплатить страховое покрытие в объеме, который определит суд.

Несколько полезных советов

Приведем несколько полезных советов, которые помогут вам получить наибольшую компенсацию (в том числе и на ремонт автомобиля), решить спорную ситуацию с максимальной выгодой.

- До выплаты компенсации не следует тратить средства на ремонт автомобиля. После ДТП может возникнуть необходимость делать повторную экспертизу, а если её результаты вас не устроят — обращаться в суд. Если вы восстановите автомобиль до этого момента самостоятельно, добиться справедливости будет практически невозможно.

- Если вам выплатили страховое возмещение в полном объёме, но его размер вас не устроил, вы можете подать в суд исковое заявление и потребовать от виновника аварии покрыть разницу между нанесённым ущербом и размером компенсации за счёт собственных средств. При этом важно доказать, что страховое покрытие не соответствует затратам на восстановление авто до того состояния, которое было перед аварией.

- Вы можете отказаться от оценки, которую проводит соответствующий отдел СК, выдавшей полис, и самостоятельно обратиться в независимую экспертизу. Если результаты будут сильно различаться, вы сможете решить вопрос через суд в свою пользу. Провести независимую экспертизу вы можете и параллельно с оценкой страховой компанией. В этом случае у вас будет доказательство реальной величины ущерба и того, какой должна быть компенсация.

- Страховая компания не имеет права требовать от вас подачи заявления на получение выплаты после ДТП в течение суток или двух-трёх дней после аварии. Выполнять такие требования вы не обязаны. По закону срок обращения по ОСАГО составляет пять рабочих дней. В течение этого времени вы можете собрать необходимые документы и подготовить заявление.

- Каждый документ, который вы прикладываете к заявлению в страховую компанию, нужно продублировать. В случае каких-либо противоречий они могут стать доказательством во время судебных разбирательств.

- Если страховщик отказывается от выполнения обязательств и затягивает выплату компенсации в течение 20 дней с момента подачи заявления, требуйте неустойку за каждый просроченный день. Размер такой компенсации может существенно превысить первоначальное значение. Её сумма составит 1% за каждые сутки просрочки, учитывая срок обращения.

- Перед оформлением аварии без привлечения сотрудников ГИБДД убедитесь в том, что полис другого водителя действителен. Это будет легко сделать, если у вас есть доступ к сети интернет. Если вы не можете зайти на сайт РСА и вбить серию и номер чужого полиса, лучше оформить аварию вместе с сотрудниками автоинспекции.

Чтобы избежать проблем при получении страховой выплаты, лучше всего оформить полис у проверенной и надёжной СК, которая дорожит своей репутацией на рынке. Стоимость ОСАГО у такой компании может быть выше. Но при наступлении страхового случая не должно возникнуть проблем с компенсацией.

3.4

Рейтинг статьи 3.4 из 5

Один из важных вопросов, интересующих любого автовладельца, заключается в том, как определяется и производится выплата по страховке при ДТП. Речь идет, главным образом, об ОСАГО или обязательном автостраховании. Попробуем дать детальный и исчерпывающий ответ с учетом актуальной в 2022 году версии законодательства.

Страховые выплаты по ОСАГО

Что не возмещают по ОСАГО?

Необходимые документы и порядок действий для выплаты

Сроки страховых возмещений

Страховые выплаты по ОСАГО

Оформление полиса обязательного автострахования позволяет получить компенсацию ущерба, нанесенного водителем другим участниками дорожного движения и их транспортным средствам. Для получения выплаты необходимо обратиться в страховую компанию с комплектом документов, перечисленных в договоре.

После этого автостраховщик должен в течение 20 рабочих дней перечислить необходимую сумму пострадавшей стороне. При отсутствии выплаты страхователю дается еще 5 суток на повторное обращение. Если страховая снова отказывается платить, нужно обращаться в контролирующие инстанции (Прокуратура, РСА), к регулятору (Центробанк России) или в суд.

Важно учитывать, что действующее законодательство допускает не только компенсацию в виде денежной выплаты, но и ремонт пострадавшей машины. В этом случае действуют специальные правила возмещения ущерба, нанесенного транспортному средству, который не относятся к теме данной статьи.

Суммы страховых выплат

Действующая редакция базового документа в области обязательного автострахования — №40-ФЗ (датируется 25 апреля 2002) устанавливает такой максимальный размер компенсации по ОСАГО:

- 400 тыс. руб. – при причинении ущерба имуществу пострадавшего;

- 500 тыс. руб. – при нанесении вреда его жизни или здоровью.

Претендовать на большую сумму в рамках обязательного автострахования возможно в том случае, если такой пункт содержится в тексте заключенного со страховой компанией договора. В противном случае придется обращаться в суд.

Для большей наглядности имеет смысл рассмотреть несколько практических ситуаций, для каждой из которых действуют разные правила определения суммы компенсации. Чаще всего встречаются следующие из них.

При ДТП по Европротоколу

Если аварийная ситуация оформляется с применением Европротокола, максимальная сумма страховой выплаты равняется 100 тыс. руб. Причем речь идет исключительно об ущербе, который нанесен транспортному средству. Если пострадали люди, такая схема урегулирования конфликтной ситуации, возникшей в результате дорожно-транспортного происшествия, не допускается.

На законодательном уровне допускается увеличение компенсации до максимальных по №40-ФЗ 400 тыс. руб. На практике такая ситуация невозможна, так как требует одновременного выполнения трех условий. Два из них вполне достижимы: ДТП на территории Москвы, СПб, Подмосковья и Ленинградской области, а также фиксации происшествия устройством с поддержкой ГЛОНАСС. А вот третье нереализуемо, так как заключается в обработке данных специальной программой, которая до настоящего времени на разработана или, по крайне мере, не введена в действие.

При повреждениях авто

Сумма компенсации в этом случае определяется на основании экспертного заключения. Если страхователь не согласен с выводами оценщика, он инициирует проведение независимой экспертизы. Полученные по ее результатам данные становятся основанием для обращения в суд.

Авто не подлежит восстановлению

На практике нередко возникает ситуация, когда максимальная сумма выплаты, равная 400 тыс. рублей, не покрывает ущерба, так как транспортное средство попросту не может быть отремонтировано. В этом случае допускается компенсация фактической стоимости автомобиля, даже если она превышает установленный лимит.

Денежные средства сверх 400 тыс. рублей, выплаченные пострадавшей стороны, взыскиваются с виновника дорожно-транспортного происшествия.

Нанесен ущерб жизни или здоровью

Действующие сегодня правила определения компенсации вреда, нанесенного здоровью и жизни пострадавшего в результате ДТП человека, увязывают сумму выплаты с тяжестью ущерба. Таблица выплат по ОСАГО за вред здоровью приводится ниже.

|

Уровень вреда |

Сумма компенсации, тыс. руб. |

В %% от максимальной выплаты по №40-ФЗ |

|

Инвалидность ребенка любой степени |

500 |

100% |

|

Инвалидность взрослого 1 степени |

500 |

100% |

|

Инвалидность взрослого 2 степени |

350 |

70% |

|

Инвалидность взрослого 3 степени |

250 |

50% |

Если ДТП привел к смертельному исходу, выплачивается максимально возможная компенсация в размере полумиллиона рублей. Денежные средства распределяются следующим образом:

- 475 тыс. руб. перечисляются выгодоприобретателям покойного;

- Оставшиеся 25 тыс. руб. направляются в качестве возмещения расходов на похороны усопшего.

Что не возмещают по ОСАГО?

Положения №40-ФЗ четко регламентируют перечень оснований, при наличии которых выплата по ОСАГО не производится. В его состав входят:

- умышленное нанесение вреда;

- пребывание в алкогольном или наркотическом опьянении;

- отсутствие законных оснований для управления транспортным средством (лишение прав, невключение в страховку ОСАГО и т.д.);

- несоблюдение установленной правилами обязательного автострахования процедуры оформления страхового случая;

- покидание места ДТП;

- предоставление недостоверных сведений при оформлении полиса ОСАГО;

- отсутствие обязательной страховки и т.д.

Необходимые документы и порядок действий для выплаты

Для получения выплаты при ДТП по ОСАГО, необходимо подготовить и предоставить в страховую компанию следующий комплект документов:

- заявление о наступлении страхового случая;

- справка из ГИБДД;

- полис обязательной страховки;

- права водителя;

- ПТС и регистрационное свидетельство на машину;

- паспорт автовладельца;

- ИНН.

Формы страховых выплат

Начиная с марта 2017 года, введена еще она форма компенсации ущерба в рамках ОСАГО. Она предусматривает проведение ремонта транспортного средства пострадавшей стороны. Но законодательство оговаривает несколько ситуаций, когда допускается исключительно страховая выплата. В их числе:

- пострадавший признан инвалидом первой или второй группы;

- сумма ущерба превышает 400 тыс. руб.;

- нанесен тяжелый вред здоровью, вплоть до летального исхода;

- машина не подлежит ремонту;

- автосервис, аккредитованный страховой компанией, либо не может выполнить ремонт, либо находиться на расстоянии, превышающем 50 км от расположения автомобиля.

Сроки страховых возмещений

Страховая компания обязана выплатить компенсацию в течение 20 рабочих дней после получения от страхователя полного комплекта необходимых документов.

Нарушение сроков становится основанием для жалобы в контролирующие органы и весьма вероятных штрафных санкций в отношении автостраховщика.

Ответы на вопросы

В чью страховую компанию обращаться?

Если наступил страховой случай по ОСАГО, требуется обращаться к автостраховщику, выдавшему полис виновнику ДТП.

Как распределяется компенсация, если виновны две стороны?

Возможны два варианта решения проблемы. Первый – распределение выплат по 50% каждой из сторон. Второй – урегулирование конфликтной ситуации посредством обращения в суд. Инициатором подачи иска могут стать как участники дорожно-транспортного происшествия, так и страховые компании, выдавшие им полисы ОСАГО.

Когда полис ОСАГО не покрывает ущерб от ДТП?

Если его величина превышает максимальный размер компенсации, составляющий 400 тыс. руб. Оставшуюся сумму придется заплатить виновной стороне, но для ее взыскания потребуется обращение в суд.

От чего зависят величина страховой выплаты?

Страховое возмещение по ОСАГО определяется с учетом нескольких факторов. Первый – это характер ущерба. Если речь идет о вреде здоровью и жизни человека, далее определяется его тяжесть. Максимальное возмещение ущерба при ДТП, повлекшем смерть одного или нескольких людей, составляет полмиллиона рублей.

В ситуации нанесения вреда транспортному средству или другому имуществу пострадавшего, компенсация по ОСАГО не превышает 400 тыс. рублей.

Когда выплаты по ОСАГО не производятся?

Подробный перечень подобных случае приводится в №40-ФЗ. Типичным примером, нередко встречающимся на практике, становится пребывание водителя в состоянии опьянения, наркотического или алкогольного.

Подведем итоги

Механизм совершения страховых выплат по ОСАГО отработан на практике за время действия законодательства об обязательном автостраховании. Поэтому в большинстве случаев он реализуется без возникновения конфликтных ситуаций. На величину компенсации влияют обстоятельства ДТП, а также характер и величина нанесенного ущерба. В случае нарушения прав любой из заинтересованных сторон для их защиты нужно обращаться либо к регулятору, либо в суд.

В каких случаях положен ремонт, а в каких — деньги

Если авто принадлежит юрлицу, собственник может сам выбрать то, что ему выгоднее, — ремонт или деньги. Физлицу же денежная компенсация выплачивается только в случаях, предусмотренных законом об ОСАГО, или по соглашению со страховой компанией.

В большинстве случаев страховые оплачивают ремонт. Как правило, водителю не предоставляют выбор автосервиса, страховщик сам назначает экспертизу ущерба и направляет машину на станцию техобслуживания (СТО). Если машине меньше двух лет, и есть заводская гарантия, страховая обязана обеспечить ремонт в СТО официального дилера.

Отказаться от ремонта в пользу денег физлицо может в нескольких случаях (п. 16.1 ст. 12 закона об ОСАГО):

- авто после аварии не подлежит восстановлению;

- здоровью потерпевшего причинен вред — средней тяжести или тяжкий;

- потерпевший — инвалид и выбрал страховое возмещение в виде денег;

- страховая или СТО требуют доплату за ремонт;

- автосервис, выбранный страховщиком, слишком далеко — расстояние от места ДТП или места жительства пострадавшего превышает 50 км, и страховщик отказывается за свой счет доставить авто в сервис;

- авто не отремонтировали в установленный законом срок — 30 дней;

- стоимость ремонта больше 400 тыс. ₽.

Владельцы полисов ОСАГО, купленных до 28.04.2017, вправе требовать от страховщика денежное возмещение при любых обстоятельствах.

Но даже если в вашем случае страховая не обязана платить деньги, она может согласиться на это добровольно, заключив с вами соглашение. Страховщикам выгодно заплатить деньги вместо ремонта, если замена деталей обойдется дороже.

Например, если в ДТП пострадала машина старше десяти лет, новые запчасти будут стоить дорого, а денежная компенсация, как правило, рассчитывается с учетом износа — чем старше авто и детали, тем меньше выплата.

Как рассчитывается компенсация и сколько можно получить

Стоимость ремонта авто и денежная компенсация владельцу рассчитываются по методике, утвержденной Центробанком. Ее обязаны применять не только все страховые компании, но и независимые оценочные организации и судебные эксперты.

Формула расчета: СК = Д+Р+М, где:

СК — сумма итоговой денежной компенсации;

Д — расходы на приобретение деталей и запчастей, которые требуют замены;

Р — расходы на оплату ремонта по нормочасам;

М — затраты на покупку расходников.

Сумма на ремонт рассчитывается без учета износа. А сумма денежной компенсации — с учетом износа авто и запчастей, но не более 50% от стоимости нового авто и деталей. То есть, какими бы старыми ни были машина и детали, должны выплатить не меньше половины цены нового автомобиля или новых аналогичных запчастей.

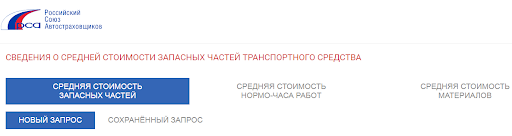

Самостоятельно рассчитать стоимость ремонта (для сравнения с расчетами страховой) можно на сайте Российского союза автостраховщиков.

Чтобы узнать общую сумму положенной выплаты, нужно отдельно рассчитать стоимость запчастей, работ и материалов, а затем сложить полученные цифры

Полученные данные также помогут определиться, что будет выгоднее, — ремонт или деньги.

После ДТП в Москве у нас под замену капот на КIA 5. Кликаем на сайте РСА «средняя стоимость запасных частей», водим номер детали, регион, дату ДТП — и получаем среднюю стоимость запчасти, на которую ориентируются страховщики, это 24 305 ₽. Также узнаем стоимость нормочаса работ для KIA на дату 22.01.23 в Москве — 910 ₽ и лакокрасочных материалов (всего на замену и покраску требуется примерно шесть нормочасов). Например, выбираем краску и лак Brulex — 2 800 ₽. Итоговая компенсация — 32 565 ₽.Эта сумма приблизительная и может отличаться от расчетов страховой и привлеченных экспертов.

Далее смотрим, за сколько можно купить аналогичный капот на сайтах объявлений. Видим предложения новых деталей от 14 000 ₽, а б/у капотов — от 7 000 ₽.

Тогда можно отказаться от ремонта, получить деньги, приобрести запчасти с рук и установить самостоятельно или в недорогом сервисе.

Выгода составит несколько тысяч рублей, даже если выплату рассчитают с учетом износа 20-30%. Примерный расчет:

32 565 – 32 565 × 0,2 (выплата по ОСАГО) – 14 900 (новый капот с авито) – 4 000 (затраты на самостоятельный ремонт) = 7 552 ₽.

С сентября в ценовых справочниках для расчета стоимости ремонта учитываются цены не только оригинальных деталей, но и сертифицированных аналогов запчастей, если оригинальная деталь отсутствует на рынке).

Использование неоригинальных деталей — вынужденная мера, связанная с подорожанием и дефицитом в РФ запчастей на иномарки.

При этом запчасти можно использовать только сертифицированные и сравнимые по цене с оригинальными, они не могут быть некачественными и слишком дешевыми. Они не должны быть дешевле, чем оригинальные, больше чем на 20%. Списки запчастей и цены обновляются раз в три месяца. На момент написания статьи действуют справочники средней стоимости запчастей, нормо-часов и материалов, обновленные 19.12.2022.

Денежная компенсация от страховой имеет лимиты:

- 400 тыс. ₽ — за причинение ущерба автомобилю и другому имуществу, если ДТП оформлено сотрудником ГИБДД или по европротоколу с фотофиксацией;

- 500 тыс. ₽ — если виновником причинен вред жизни и здоровью людей;

- 100 тыс. ₽ — если оформлен европротокол без фотофиксации.

Если реальный ущерб больше предельной суммы компенсации, например, 600 тыс. ₽, деньги сверх лимита — 200 тыс. ₽ — можно взыскать с виновника ДТП через суд. Наличие полиса не освобождает его от обязанности возместить причиненный вред (ст. 1072 ГК РФ).

Как отказаться от ремонта по ОСАГО в пользу денег

Чтобы получить выплату по ОСАГО, нужно правильно зарегистрировать ДТП, иначе можно получить меньшую сумму. В частности, вызвать сотрудников ГИБДД, позвонить в страховую, зафиксировать повреждения на видео или фото, получить у инспектора протокол.

Подать заявление на компенсацию нужно не позже пяти суток с момента аварии. Сделать это можно лично или через представителя по доверенности в любом офисе страховщика, или отправив документы «Почтой России».

В заявлении нужно указать причины и привести доказательства, почему отказываетесь от ремонта и претендуете на денежную выплату. Например, если вам причинен вред здоровью, приложите копии медицинских справок.

Перечень документов, которые нужно предоставить вместе с заявлением, страховая размещает на своем сайте. Также это можно узнать в офисе страховой или по телефону. Не забудьте в заявлении указать реквизиты счета, куда должны перевести деньги.

Деньги по ОСАГО должны поступить в течение 20 рабочих дней с момента принятия заявления к рассмотрению. За задержку выплаты со страховой можно взыскать неустойку: 1% от общей суммы за каждый день просрочки.

Что делать, если отказали в компенсации

Если ваши права нарушены, вы можете направить обращение к финансовому омбудсмену через сайт finombudsmen.ru. Его решение обязательно для страховой компании. Также можно подать жалобу в РСА или направить страховщику досудебную претензию. Если и это не поможет, придется идти в суд.

Часто сумма возмещения кажется несправедливой. Действительно, страховые могут занижать выплаты. Например, при оценке ущерба не учитывая скрытые повреждения, делая расчеты, исходя из ремонта деталей, а не их полной замены и т. д.

В этом случае сначала нужно получить выплату, которую насчитала страховая. А уже затем провести независимую экспертизу ущерба и подать на имя страховщика письменную претензию, указав срок, в течение которого вам должны перевести деньги.

Если доплата не будет зачислена в течение 30 дней, нужно составить иск и направить в суд по адресу регистрации страховой компании.

Допускается разница в расчетах в пределах погрешности 10% (п. 3.5 Положения Банка России № 755-П). Например, если страховая насчитала возмещение в 300 тыс. ₽, а независимая экспертная организация — до 330 тыс. ₽, это допустимо и не оспаривается.

Если страховщик не выполнил ваши требования добровольно, вы вправе дополнительно взыскать потребительский штраф — 50% от суммы, назначенной судом к взысканию. Например, если требуете доплату в 50 тыс. ₽, в случае удовлетворения иска штраф в вашу пользу составит 25 тыс. ₽.

Главное — не бояться и не лениться отстаивать свои интересы. Некоторые страховые на то и рассчитывают, что большинство просто не захотят тратить время на разбирательства. Максимум, на что хватает энтузиазма, — написать в поддержку, онлайн-чат или форум.

Получив формальную «отписку», многие успокаиваются и дальше ничего не предпринимают. Однако тем, кто обращается в суд, все-таки удается добиться своего.

Пример

Страховая выплатила потерпевшему в ДТП водителю 155 тыс. ₽ из расчета 230 тыс. ₽ — рыночная стоимость авто минус 75 тыс. ₽ — годные остатки. Сумма показалась водителю недостаточной, и он обратился к независимым экспертам.Оценщик посчитал, что водителю причитается не 155 тыс. ₽, а 181 400 ₽, то есть страховая не доплатила 26 400 ₽. Экспертам он заплатил 13 тыс. ₽ и 5 тыс. ₽ отдал за дефектовку (демонтаж/монтаж бамперов).

Решить вопрос с представителем страховой не удалось. В ответ на письменную претензию страховая выплатила только 24 460 ₽, компенсировать затраты на проведение экспертизы отказалась.

Тогда водитель обратился в суд и получил полное удовлетворение требований. Суд обязал страховщика выплатить потерпевшему неустойку за просрочку исполнения обязательств в 2 690 ₽, расходы по оплате экспертного заключения в 13 тыс. ₽, дефектовки в 5 тыс. ₽ и компенсацию морального вреда в 1 тыс. ₽ (дело № 2-395/2019).

Заказать независимую экспертизу и оценить реальную сумму ущерба не так дорого — от 5 тыс. ₽, в зависимости от региона. Но и эти деньги можно взыскать со страховой — добавить эту сумму к требованиям в своем иске как «возмещение расходов на проведение экспертизы».

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Уже пять лет страховщики обязаны предлагать автовладельцу возмещение по ОСАГО не только деньгами, но и ремонтом. Причем натуральное возмещение считается приоритетным. Однако на практике в восьми случаях из десяти страхователи выбирают деньги.

С износом или без — вот в чем вопрос

Денежное возмещение выгодно зачастую и страховщику, и страхователю, даже несмотря на учет износа при выплате. Ремонт страховщики обязаны делать новыми деталями (кстати, не обязательно «родными»), а если автовладелец берет деньгами, то зачастую сумма оказывается меньше стоимости аналогичного ремонта. Нужно быть готовым к тому, что даже если страховщик заплатил честно, то за ремонт новыми запчастями вам придется доплатить. Ну или ставить б/у детали.

Разница между стоимостью новых и старых запчастей может составлять 20—30%. Не секрет, что, выезжая из салона, новый автомобиль теряет в цене 10—12% (иногда 20%), примерно на столько же она снижается ежегодно, если не происходит катаклизмов на валютных рынках или не возникает резкого дефицита авто, как в прошлом году. Средний же возраст автомобилей в России, по данным «Автостата», — около 14 лет, так что для некоторых машин износ достигает 50% стоимости.

Однако в конце декабря 2021 года Минфин, ЦБ и страховщики достигли консенсуса по основным положениям законопроекта, включающего запрет учета износа при выплатах, а также повышение лимита выплат в ОСАГО за ущерб жизни и здоровью до 2 млн рублей. Ожидается, что документ удастся подготовить в течение нынешнего года, но вводить его будут поэтапно, чтобы не вызвать взлета стоимости страховки. Если износ перестанут учитывать в денежных выплатах, компенсация деньгами станет еще более популярной.

Есть еще один момент: при калькуляции суммы страхового возмещения стоимость деталей берется из справочника средней стоимости запчастей, материалов и нормо-часов для восстановительного ремонта по ОСАГО, который регулярно обновляет Российский союз автостраховщиков (РСА). Однако резкий рост стоимости запчастей, как было в 2020 и 2021 годах, может не столь оперативно отражаться в справочниках. Плюс цена в вашей СТО или у дилера может сильно отличаться от заявленной в справочнике. Хотя в октябре прошлого года методика составления справочников поменялась, и теперь их будут обновлять чаще, так что случаев занижения стоимости при расчете суммы возмещения по ОСАГО должно стать меньше. Кстати, первые проекты справочников, разработанные в соответствии с обновленной Единой методикой оценки ущерба, уже размещены на сайте РСА для их публичной проверки.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Когда страховщик не откажет в денежной выплате

Если вы уверены в своей станции техобслуживания и решительно настроены получить деньги вместо ремонта, стоит иметь в виду случаи, когда вам не имеют права отказать.

- При полной гибели автомобиля. Но сумма рассчитывается с учетом стоимости годных остатков, которая вычитается из стоимости машины.

- В случае смерти потерпевшего или причинения тяжкого или средней тяжести вреда его здоровью наследники или выгодоприобретатели получат возмещение деньгами.

- Если стоимость восстановительного ремонта превышает страховую сумму по «железу» (400 тыс. рублей) или максимальный размер возмещения при использовании европротокола (при оформлении ДТП без участия ГИБДД), вы можете отказаться доплачивать за ремонт, и тогда страховщик обязан выплатить вам деньги.

- Если все участники ДТП признаны виновными, потерпевший может отказаться производить доплату за ремонт на СТО и требовать денежного возмещения.

- Если ни одна из станций, с которыми у страховщика заключены договоры на проведение восстановительного ремонта, не соответствует установленным правилами и требованиям. Такими требованиями, например, являются расстояние не более 50 км от места ДТП или места жительства потерпевшего (что в масштабах нашей страны довольно частый случай). Автомобили до двух лет должны проходить восстановительный ремонт у официального дилера. Срок ремонта не должен превышать 30 дней, что не всегда возможно соблюсти из-за отсутствия нужных запчастей, которые необходимо заказывать, например, за границей.

- Инвалиды могут получить возмещение деньгами, это требуется указать в заявлении на страховое возмещение.

Существует также удобная оговорка, что выплата в денежном выражении может производиться по соглашению сторон — страхователя и страховщика. А это, как вы понимаете, может быть практически любой случай.

Если стороны договорились или обязательность денежной выплаты оговорена в правилах, то подписывается соглашение о выплате по калькуляции. Как правило, это происходит в день обращения с заявлением о наступлении страхового случая. Страховщик в соглашении прописывает сумму возмещения, рассчитав ее по Единой методике определения размера расходов на восстановительный ремонт. Также в документе указывается срок выплаты возмещения. Задача потерпевшего — проверить сроки выплаты и сумму (можно уточнить по тому самому справочнику стоимость запчастей и необходимых работ или посоветоваться со своим автомастером) и письменно согласиться с ними.

Если вы понимаете, что расчет денежной компенсации покроет предстоящие расходы на ремонт, то можете смело брать выплату деньгами. А если не хотите тратить время и силы на поиск СТО, стоит подумать о восстановительном ремонте от страховщика. Если учет износа отменят, компании, скорее всего, будут более активно предлагать именно этот вариант.

Полина ПАРКЕР для Banki.ru

Здесь я расскажу, свою историю, как получить максимальную выплату по ОСАГО, и о некоторых ошибках, которые я допустил либо которых избежал. Кто не любит много читать — сразу в конец, там кратко 10 советов.

02.09.15 меня стукнули. Регистратор AdvoCam аварию не записал – как выяснилось, он иногда зависает при выключении и запись не сохраняется. Когда это понял чуть в окно его не выкинул.

Виновник просил не вызывать ДПС. Поскольку в оформлении аварий лет 15 не участвовал, вызвал ГИБДД. Через пару минут перезвонил какой-то мент и стал убеждать, что «сейчас можно без ГИБДД, рисуйте схему, езжайте ко мне на пост, если приеду, по 1 т.р. штрафа выпишу каждому за то, что машины с дороги не убрали» и т.п. Сопоставив сумму ущерба (на глаз – не менее 40 т.р.) и сумму угрозы штрафа, решил настаивать на его приезде. Уж лучше пусть всё грамотно оформит, чем из-за какой-то недорисовки на схеме потом по судам бегать.

Мент ездил мне по мозгам минут 10, но я был непреклонен. И оказался на 100% прав – если бы согласился, ДТП считалось бы оформленным по Европротоколу, страховая выплата до 50 т.р., остальное – взыскивай с виновника. Кстати, идиот-виновник тоже хотел без ментов. Доплачивал бы сейчас мне со своего кармана.

Часа 2,5 прождали мента. Пока ждали, заполнили с виновником уведомление о ДТП (дают вместе с полисом) – это делать обязательно. Прибывший ГИБДДшник оформлял аварию минуты 3. Обежал перекрёсток сфоткал аварию, нарисовал на листе бумаги 4 кривых линии, 2 прямоугольника и 2 знака – отдал нам, сказал «сами дорисуете» и свалил на пост. Дорисовали, поехали на пост.

На посту, пока оформлявший справку о ДТП мент осматривал авто, начался развод. Суть развода следующая. Удар был в область колеса, возможно пострадала подвеска. Указывать в справке о ДТП ГИБДДшник обязан только то, что видит. В общем, он мне залечил, что если не вписать в справку скрытые повреждения подвески, то страховая по ним не выплатит. А я, будучи не в теме, согласился. Испугался, что страховая подвеску не оплатит, и отдал оборотню 2 т.р. Мент предлагал ещё за 3 т.р. капот в справку вписать, «типа ты его потом вот здесь немного поцарапай и скажи, что в результате ДТП», но капот реально не задело и я отказался.

Как я потом узнал, справка о ДТП не является основанием для отказа в выплате по скрытым повреждениям. Главное, чтобы основные видимые повреждения в неё попали. А если вписать в справку лишние «типа повреждённые» детали, суд по просьбе страховой назначит трассологическую экспертизу, и эти повреждения из выплаты будут убраны.

На сайте Росгосстраха зарегистрировал страховой случай. Как потом оказалось, сэкономил кучу времени, т.к. зарегистрировать страховой случай в офисе Росгосстраха НЕВОЗМОЖНО. Приёмщица документов говорит, что «заявление о страховом случае она примет только с рег. номером, а зарегистрировать можно только на сайте или по горячей линии. Если что-то не нравится – отправляй пакет документов почтой.». При мне люди, пытавшиеся подать заявление, по 40-60 минут висели на горячей линии в ожидании ответа.

Приехал в Росгосстрах на Суворова. По выходным, естественно, не работают. Будний день, 9-00, у входа толпа человек 50. Я подоспел, когда они уже внутрь повалили. Внутри выстроились в очередь согласно какой-то бумажке, которую вели с 6-30 утра. И я в конце. И за мной те, кто хотел к 9-00, но опоздал.

1/3 народа сразу отфутболивают – у одних рег. номера нет, других, пользуясь их неграмотностью, послали в страховую виновника (прямого возмещения как-бы не существует), третьи синюю бумажку на месте ДТП не оформили.

Дошла очередь до меня. Заявление сотрудница не приняла. Говорит нужна копия протокола об административном правонарушении в отношении виновника – езжай ищи его. И сначала осмотр авто – потом приём заявления. А если что-то не нравится – иди отправляй документы почтой. Почтой отправлять не рискнул – по ФЗ об ОСАГО на подачу документов всего 5 рабочих дней даётся.

Эксперт по осмотру сидит в том же зале, на столе – листик, куда вписываются водители. Я был где-то №30. Знал бы сразу – вместо того чтобы ждать в очереди вписался бы к нему. Пару часов бы сэкономил.

В зале ожидания жара, толпа народу и постоянно появляются желающие влезть без очереди: «до меня вчера очередь не дошла», «пропустите беременную», «я свою очередь №15 просрал, поэтому пропустите меня без очереди после №25» и т.п. Тот ещё цирк с конями. Моя очередь подошла примерно в 14-00. Те, кто приехал в Росгосстрах после 10-00 в этот день с осмотром (а значит и с подачей документов) видимо пролетели.

По результатам осмотра составили акт. Эксперт вписал только видимые повреждения. Я спросил, «почему про перекос кузова не написано», он ответил – «при осмотре фиксируются только внешние повреждения. Если в процессе ремонта обнаружатся скрытые – обращайтесь за дополнительной выплатой». Как потом я позже узнал, эксперт обязан был вписать что «возможны скрытые повреждения». У меня на ход дела отсутствие этой записи не повлияло, но всё-таки рекомендую настаивать, чтобы вписал.

Для тех, кто вообще не в теме, – «скрытые повреждения» это перекосы кузова, повреждения балок и деталей, находящихся под крыльями, бамперами, повреждение движка и подвески, погнутые петли дверей и капота и т.п. Скрытых повреждений нет, если удар совсем слабый либо удар по касательной. Если деталь основательно замята, то однозначно повреждено то, что находится под ней. Скрытые повреждения можно определить только сняв деталь с кузова. При осмотре в страховой этого не делают. Рассчитывают на то, что водитель, получив первую выплату, начнёт ремонтироваться. А когда тачку на сервисе разберут и потребуется доплата – водитель не пойдёт судиться, бросив разобранное авто на 2-6 месяцев на СТО до окончания суда, а заплатит сам.

Попросил копию акта осмотра. Эксперт отказал, говорит: заказчик экспертизы страховая, проси у них. Попросил. Естественно, не дали.

После осмотра приняли документы. И уже 16 сентября перечислили ровно 80 000.00 руб. Понимая, что выплата сделана только по внешним повреждениям, и реально ущерба больше, начал искать оценщика.

По знакомству посоветовали ООО «НЭК «Фавторит». Зря связался с этой конторой. Отчёт ждал 3 недели. При осмотре «эксперт» сфотал повреждение фары, но при составлении отчёта про неё забыл. А новая оригинальная фара — 18 т.р.

К тому же оказалось, 90% оценщиков (в т.ч. мой) не умеют считать скрытые повреждения. Они не разбирают авто. Оценить скрытые повреждения может только автотехник с соответствующими корочками, частично разобрав повреждённые элементы. А в 90% оценочных компаний сидят просто оценщики. Если есть скрытые повреждения – надо искать оценщика, в штате которого есть подобный эксперт.

Я пошёл по другому пути – параллельно сделал дефектовку у официалов и отправил результат оценщику. Он, правда, её к отчёту не приобщил. Посчитал ущерб исходя из каких-то своих соображений. На дефектовку приглашал телеграммой страховую и виновника, те не явились.

За оценку отдал 5 000 руб., ремонта (с учётом износа) посчитали на 157 т.р.

За дефектовку отдал 4 000 руб., ремонта официалы насчитали на 445 (!) т.р. Чтобы меня утешить, предложили скидку 10%. И это при рыночной стоимости моего авто 350 т.р.

Направил 20 октября отчёт в страховую с требованием доплаты. Вместо денег 3 ноября получил отказ.

Составил исковое заявление в суд (кому надо – вышлю). В какой суд писать – разобрался по интернету. Там не сложно. До какой-то суммы – мировой, свыше – районный. Выбирать суд по месту нахождения истца или ответчика – есть там же. Приложил к исковому оригиналы упомянутых в нём документов + копию искового и всех документов (так надо – отправляется ответчику) и попросил жену отвезти. Приняли.

Первое заседание назначили на 15 ноября. Судья, козлина, опоздал на 3,5 часа. Но это – другая история. Заседание длилось 2 минуты. Судья спросил, поддерживаю ли я требования, я ответил что да. Представитель РГС попросил назначить судебную экспертизу за их счёт. Судья согласился и отправил нас ждать приглашения на экспертизу.

3 декабря пришла телеграмма с датой и местом экспертизы.

8 декабря отогнал машину эксперту (суд выбрал экспертом ООО БатЭкс). Там сняли бампер и фару, эксперт все повреждения отфотал и описал в акте. Смотрел внимательно. Глубокую царапину на двери, которая была до ДТП, в акт не включил, хотя дверь и получила в ДТП мелкие царапины. Перед тем как ехать, я начитался в интернете, что эти эксперты «заряжены» страховыми на исключение повреждений из ДТП. Готовился спорить и доказывать, но не пришлось. Эксперт всё описал честно. БатЭкс к стати и независимой оценкой занимается, кому надо: 225-03-99 .

Второе заседание назначили на 28 декабря. Вышел секретарь судьи, сунул мне папку с материалами дела, в которой был подшит отчёт БатЭкс на 143 т.р., и сказал писать уточнение требований с учётом новой оценки. Спросил у ожидавших в приёмной, что такое «уточнение требований» — пояснили, что это типа заявления с повторным расчётом сумм, которые хочу взыскать, но уже с учётом новой оценки. Написал прямо в приёмной «на коленке», отдал секретарю. Позвали в зал заседания. Судья задал пару вопросов по расчёту: что и как считал. Перепроверил на калькуляторе. Представитель РГС попросил на основании каких-то статей снизить размер неустойки и морального вреда, т.к. он не соразмерен нарушению (недоплатили 63 т.р., а неустойки я им насчитал 120 т.р. + 25 т.р. морального). Судья снизил. В итоге к 80 т.р., выплаченным добровольно, мне присудили: 64 т.р. ущерба, 80 т.р. неустойки, 1 т.р. морального вреда, возмещение затрат на оценку и дефектовку, оплату госпошлины. Расходы на юриста – 0 рублей )))

Через месяц решение вступило в силу, я кое-как ещё через получил его копию. Долго делают. Теперь пытаюсь заказать получить испол. лист. Но у них опять препятствия – дело не передано от одного работника другому. 11 марта уже. В ПН опять попробую.

Совет №1 – не покупайте видеорегистраторы AdvoCam – они ненадёжные.

Совет №2 – при ДТП если сумма ремонта может превысить 50 т.р. – требуйте приезда ГИБДДшника.

Совет №3 – При оформлении аварии на посту ДПС проследите, чтобы все видимые повреждения от аварии были вписаны в справку о ДТП. Если просят взятку за вписание в справку скрытых повреждений — не платите, это никак потом не пригодится.

Совет №4 – после оформления ДТП обязательно возьмите у виновника копию протокола об административном нарушении. Потребует страховая.

Совет №5 – после осмотра машины представителем страховой сфотографируйте акт – может пригодиться. Больше вы его не увидите. Желательно сфотать перед тем как подписывать и после. Иначе, как только подпишете, эксперт может и в фотографировании отказать.

Совет №6 – если есть скрытые повреждения, выбирайте оценочную компанию, в которой смогут разобрать авто (т.е. оценивать будет не просто «оценщик», а именно «автотехник»). Иначе реальная сумма ремонта будет определена «на глаз». И где бы ни осуществлялся разбор с целью установления скрытых повреждений – обязательно пригласите страховую и виновника ДТП телеграммой за неделю.

Совет №7 – если ущерб до 200 т.р., не нанимайте юриста. На практике суды в Краснодаре по ОСАГО возмещают услуги адвоката не более 3-5 т.р. А берёт юрист 10-20 т.р. Если ущерб до 50 т.р. – с юристом вообще просудитесь «в минус».

Совет №8 – если нанимаете юриста – проверьте, не разводит ли он Вас. Мне один пытался залечить, что «если наймёшь меня + добавишь 15 т.р. для судьи, то высудим еще 50 т.р. штрафа». Но эти деньги мне и так положены по закону. Достаточно пару абзацев в иск вписать, и они мои.

Совет №9 – не отправляйте исковое заявление с документами по почте. Если почта потеряет – замучаетесь восстанавливать, а ответственность почта не несёт.

Совет №10 – не пытайтесь впихнуть в оценку, которую делаете у «своего» оценщика, повреждения, не относящиеся к страховому ДТП. Сейчас страховые всех отправляют на судебную экспертизу (при мне – 6 из 6 дел), и можно встрять. Например. Если вам страховая заплатила 50 т.р., «ваш» оценщик написал 150 т.р., а назначенный судом эксперт насчитает ущерба на 55 т.р., то все судебные расходы («ваша» оценка 5 т.р., судебная экспертиза 20 т.р., госпошлина 10 т.р.) – лягут на Вас. «Ваш» оценщик в данном случае ни за что не отвечает — как вы ему сказали, что все эти повреждения в результате последнего ДТП, так он их и посчитал.

Законы, с которыми пришлось ознакомиться:

ФЗ об ОСАГО: Федеральный закон №40-ФЗ от 25.04.02 «Об обязательном страховании гражданской ответственности владельцев транспортных средств»

Почти то же самое, что и в ФЗ (не помню, пригодилось или нет): Положение ЦБ №431-П от 19.09.14 «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств»

Методика определения ущерба: Положение ЦБ №432-П от 19.09.14 «О единой методике определения размера расходов на восстановительный ремонт в отношении повреждённого транспортного средства»

По неустойкам (в части, не указанной в ФЗ об ОСАГО) и моральному вреду: Федеральный закон №2300-1 от 07.02.92 «О защите прав потребителей» и Постановление пленума Верховного суда РФ №17 от 28.06.12 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей».

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 223-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 12

1. Потерпевший вправе предъявить страховщику требование о возмещении вреда, причиненного его жизни, здоровью или имуществу при использовании транспортного средства, в пределах страховой суммы, установленной настоящим Федеральным законом, путем предъявления страховщику заявления о страховом возмещении или прямом возмещении убытков и документов, предусмотренных правилами обязательного страхования.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Заявление о страховом возмещении в связи с причинением вреда жизни или здоровью потерпевшего направляется страховщику, застраховавшему гражданскую ответственность лица, причинившего вред. Заявление о страховом возмещении в связи с причинением вреда имуществу потерпевшего направляется страховщику, застраховавшему гражданскую ответственность лица, причинившего вред, а в случаях, предусмотренных пунктом 1 статьи 14.1 настоящего Федерального закона, страховщику, застраховавшему гражданскую ответственность потерпевшего, направляется заявление о прямом возмещении убытков.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 в абз. 3 п. 1 ст. 12 вносятся изменения (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

Заявление потерпевшего, содержащее требование о страховом возмещении или прямом возмещении убытков в связи с причинением вреда его жизни, здоровью или имуществу при использовании транспортного средства, с приложенными документами, предусмотренными правилами обязательного страхования, направляется страховщику по месту нахождения страховщика или представителя страховщика, уполномоченного страховщиком на рассмотрение указанных требований потерпевшего и осуществление страхового возмещения или прямого возмещения убытков.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 в абз. 4 п. 1 ст. 12 вносятся изменения (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

Место нахождения и почтовые адреса страховщика, а также всех представителей страховщика, средства связи с ними и сведения о времени их работы должны быть указаны в перечне представителей страховщика, являющемся приложением к страховому полису.

При недостаточности документов, подтверждающих факт наступления страхового случая и размер подлежащего возмещению страховщиком вреда, страховщик в течение трех рабочих дней со дня их получения по почте, а при личном обращении к страховщику в день обращения с заявлением о страховом возмещении или прямом возмещении убытков обязан сообщить об этом потерпевшему с указанием полного перечня недостающих и (или) неправильно оформленных документов.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 абз. 6 п. 1 ст. 12 утрачивает силу (ФЗ от 14.07.2022 N 327-ФЗ).

Обмен необходимыми документами о страховом возмещении для проверки их комплектности по желанию потерпевшего может осуществляться в электронной форме, что не освобождает потерпевшего от представления страховщику документов в письменной форме о страховом возмещении по месту нахождения страховщика или представителя страховщика. Страховщик обязан обеспечить рассмотрение обращения заявителя, отправленного в виде электронного документа, и направление ему ответа в течение срока, согласованного заявителем со страховщиком, но не позднее трех рабочих дней со дня поступления указанного обращения.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Страховщик не вправе требовать от потерпевшего представления документов, не предусмотренных правилами обязательного страхования.

2. Страховая выплата, причитающаяся потерпевшему за причинение вреда его здоровью в результате дорожно-транспортного происшествия, осуществляется в соответствии с настоящим Федеральным законом в счет возмещения расходов, связанных с восстановлением здоровья потерпевшего, и утраченного им заработка (дохода) в связи с причинением вреда здоровью в результате дорожно-транспортного происшествия.

Страховая выплата за причинение вреда здоровью в части возмещения необходимых расходов на восстановление здоровья потерпевшего осуществляется страховщиком на основании документов, выданных уполномоченными на то сотрудниками полиции и подтверждающих факт дорожно-транспортного происшествия, и медицинских документов, представленных медицинскими организациями, которые оказали потерпевшему медицинскую помощь в связи со страховым случаем, с указанием характера и степени повреждения здоровья потерпевшего. Размер страховой выплаты в части возмещения необходимых расходов на восстановление здоровья потерпевшего определяется в соответствии с нормативами и в порядке, которые установлены Правительством Российской Федерации, в зависимости от характера и степени повреждения здоровья потерпевшего в пределах страховой суммы, установленной подпунктом «а» статьи 7 настоящего Федерального закона.

Информация о номере страхового полиса и наименовании страховщика, застраховавшего гражданскую ответственность владельца транспортного средства, виновного в дорожно-транспортном происшествии, сообщается пешеходу, пострадавшему в таком дорожно-транспортном происшествии, или его представителю в день обращения в отделение полиции, сотрудники которого оформляли документы о таком дорожно-транспортном происшествии.

3. После осуществления в соответствии с пунктом 2 настоящей статьи страховой выплаты потерпевшему за причинение вреда его здоровью страховщиком дополнительно осуществляется страховая выплата в следующем случае:

а) если по результатам медицинской экспертизы или исследования, проведенных в том числе учреждениями судебно-медицинской экспертизы при производстве по делу об административном правонарушении, производстве по уголовному делу, а также по обращению потерпевшего, установлено, что характер и степень повреждения здоровья потерпевшего соответствуют большему размеру страховой выплаты, чем было определено первоначально на основании нормативов, установленных Правительством Российской Федерации. Размер дополнительно осуществляемой страховой выплаты определяется страховщиком как разница между подлежащей выплате суммой, соответствующей установленному характеру повреждения здоровья потерпевшего по представленному им экспертному заключению, и ранее осуществленной в соответствии с пунктом 2 настоящей статьи страховой выплатой за причинение вреда здоровью потерпевшего;

б) если вследствие вреда, причиненного здоровью потерпевшего в результате дорожно-транспортного происшествия, по результатам медико-социальной экспертизы потерпевшему установлена группа инвалидности или категория «ребенок-инвалид». Размер дополнительно осуществляемой страховой выплаты определяется страховщиком как разница между подлежащей выплате суммой, соответствующей указанным в заключении медико-социальной экспертизы группе инвалидности или категории «ребенок-инвалид» по нормативам, установленным Правительством Российской Федерации, и ранее осуществленной в соответствии с пунктом 2 настоящей статьи страховой выплатой за причинение вреда здоровью потерпевшего.

4. В случае, если понесенные потерпевшим дополнительные расходы на лечение и восстановление поврежденного в результате дорожно-транспортного происшествия здоровья потерпевшего (расходы на медицинскую реабилитацию, приобретение лекарственных препаратов, протезирование, ортезирование, посторонний уход, санаторно-курортное лечение и прочие расходы) и утраченный потерпевшим в связи с причинением вреда его здоровью в результате дорожно-транспортного происшествия заработок (доход) превысили сумму осуществленной потерпевшему в соответствии с пунктами 2 и 3 настоящей статьи страховой выплаты, страховщик возмещает указанные расходы и утраченный заработок (доход) при подтверждении того, что потерпевший нуждался в этих видах помощи, а также при документальном подтверждении размера утраченного заработка (дохода), который потерпевший имел или определенно мог иметь на момент наступления страхового случая. Размер осуществляемой в соответствии с настоящим пунктом страховой выплаты определяется страховщиком как разница между утраченным потерпевшим заработком (доходом), а также дополнительными расходами, подтвержденными документами, которые предусмотрены правилами обязательного страхования, и общей суммой осуществленной в соответствии с пунктами 2 и 3 настоящей статьи страховой выплаты за причинение вреда здоровью потерпевшего.

5. Страховая выплата в части возмещения утраченного потерпевшим заработка (дохода) осуществляется единовременно или в ином порядке, установленном правилами обязательного страхования.

Совокупный размер страховой выплаты за причинение вреда здоровью потерпевшего, осуществленной в соответствии с пунктами 2 — 4 настоящей статьи, не может превышать страховую сумму, установленную подпунктом «а» статьи 7 настоящего Федерального закона.

Страховая выплата за причинение вреда здоровью потерпевшего осуществляется потерпевшему или лицам, которые являются представителями потерпевшего и полномочия которых на получение страховой выплаты удостоверены надлежащим образом.

6. В случае смерти потерпевшего право на возмещение вреда имеют лица, имеющие право в соответствии с гражданским законодательством на возмещение вреда в случае смерти кормильца, при отсутствии таких лиц — супруг, родители, дети потерпевшего, граждане, у которых потерпевший находился на иждивении, если он не имел самостоятельного дохода (выгодоприобретатели).

7. Размер страховой выплаты за причинение вреда жизни потерпевшего составляет:

475 тысяч рублей — выгодоприобретателям, указанным в пункте 6 настоящей статьи;

не более 25 тысяч рублей в счет возмещения расходов на погребение — лицам, понесшим такие расходы.

8. Страховщик в течение 15 календарных дней, за исключением нерабочих праздничных дней, со дня принятия первого заявления о страховом возмещении в части возмещения вреда, причиненного жизни потерпевшего в результате страхового случая, принимает заявления о страховом возмещении и предусмотренные правилами обязательного страхования документы от других выгодоприобретателей. В течение пяти календарных дней, за исключением нерабочих праздничных дней, после окончания указанного срока принятия заявлений от лиц, имеющих право на возмещение вреда в случае смерти потерпевшего, страховщик осуществляет страховую выплату.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Страховая выплата, размер которой установлен абзацем вторым пункта 7 настоящей статьи, распределяется поровну между лицами, имеющими право на возмещение вреда в случае смерти потерпевшего. Страховая выплата в части возмещения вреда, причиненного жизни потерпевшего, осуществляется единовременно.

Лицо, имеющее право на возмещение вреда в случае смерти потерпевшего в результате страхового случая и предъявившее страховщику требование о страховом возмещении после того, как страховая выплата по данному страховому случаю была распределена между лицами, имеющими право на возмещение вреда в случае смерти потерпевшего, вправе требовать от этих лиц возврата причитающейся в соответствии с настоящим Федеральным законом части страховой выплаты или требовать выплаты возмещения вреда от лица, причинившего вред жизни потерпевшему в результате данного страхового случая, в соответствии с гражданским законодательством.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

9. Потерпевший или выгодоприобретатель обязан предоставить страховщику все документы и доказательства, а также сообщить все известные ему сведения, подтверждающие объем и характер вреда, причиненного жизни или здоровью потерпевшего.

9.1. В случае, если ответственными за вред, причиненный жизни или здоровью потерпевшего при наступлении одного и того же страхового случая, признаны несколько участников дорожно-транспортного происшествия, страховщики солидарно осуществляют страховую выплату потерпевшему в части возмещения указанного вреда в порядке, предусмотренном пунктом 22 настоящей статьи. В этом случае общий размер страховой выплаты, осуществленной страховщиками, не может превышать размер страховой суммы, предусмотренной подпунктом «а» статьи 7 настоящего Федерального закона.

(п. 9.1 введен Федеральным законом от 01.05.2019 N 88-ФЗ)

КонсультантПлюс: примечание.

С 15.07.2023 абз. 1 п. 10 ст. 12 дополняется предложением (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

10. При причинении вреда имуществу в целях выяснения обстоятельств причинения вреда и определения размера подлежащих возмещению страховщиком убытков потерпевший, намеренный воспользоваться своим правом на страховое возмещение или прямое возмещение убытков, в течение пяти рабочих дней с даты подачи заявления о страховом возмещении и прилагаемых к нему в соответствии с правилами обязательного страхования документов обязан представить поврежденное транспортное средство или его остатки для осмотра и (или) независимой технической экспертизы, проводимой в порядке, установленном статьей 12.1 настоящего Федерального закона, иное имущество для осмотра и (или) независимой экспертизы (оценки), проводимой в порядке, установленном законодательством Российской Федерации с учетом особенностей, установленных настоящим Федеральным законом.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

В случае, если осмотр и (или) независимая техническая экспертиза, независимая экспертиза (оценка) представленных потерпевшим поврежденного транспортного средства, иного имущества или его остатков не позволяют достоверно установить наличие страхового случая и определить размер убытков, подлежащих возмещению по договору обязательного страхования, для выяснения указанных обстоятельств страховщик в течение 10 рабочих дней с момента представления потерпевшим заявления о страховом возмещении вправе осмотреть транспортное средство, при использовании которого имуществу потерпевшего был причинен вред, и (или) за свой счет организовать и оплатить проведение независимой технической экспертизы в отношении этого транспортного средства в порядке, установленном статьей 12.1 настоящего Федерального закона. Владелец транспортного средства, при использовании которого имуществу потерпевшего был причинен вред, обязан представить это транспортное средство по требованию страховщика.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

В случае, если характер повреждений или особенности поврежденного транспортного средства, иного имущества исключают его представление для осмотра и независимой технической экспертизы, независимой экспертизы (оценки) по месту нахождения страховщика и (или) эксперта (например, повреждения транспортного средства, исключающие его участие в дорожном движении), об этом указывается в заявлении и указанные осмотр и независимая техническая экспертиза, независимая экспертиза (оценка) проводятся по месту нахождения поврежденного имущества в срок не более чем пять рабочих дней со дня подачи заявления о страховом возмещении и прилагаемых к нему в соответствии с правилами обязательного страхования документов.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 ст. 12 дополняется п. 10.1 (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

11. Страховщик обязан осмотреть поврежденное транспортное средство, иное имущество или его остатки и (или) организовать их независимую техническую экспертизу, независимую экспертизу (оценку) в срок не более чем пять рабочих дней со дня поступления заявления о страховом возмещении или прямом возмещении убытков с приложенными документами, предусмотренными правилами обязательного страхования для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки), и ознакомить потерпевшего с результатами осмотра и независимой технической экспертизы, независимой экспертизы (оценки), если иные сроки не определены правилами обязательного страхования или не согласованы страховщиком с потерпевшим. Независимая техническая экспертиза или независимая экспертиза (оценка) организуется страховщиком в случае обнаружения противоречий между потерпевшим и страховщиком, касающихся характера и перечня видимых повреждений имущества и (или) обстоятельств причинения вреда в связи с повреждением имущества в результате дорожно-транспортного происшествия.

(в ред. Федеральных законов от 23.06.2016 N 214-ФЗ, от 28.03.2017 N 49-ФЗ, от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)