На какие карты можно переводить деньги с бизнес-карт?

Переводить деньги можно на карты, выпущенные Сбербанком (бизнес-карты и карты физических лиц), и на карты других банков-эмитентов

С каких карт можно переводить деньги на бизнес-карты?

С дебетовых карт Сбербанка — бизнес-карт и карт физических лиц.

Как сделать перевод?

Чтобы совершить перевод с бизнес-карты в мобильном приложении СберБизнес, зайдите в раздел «Создание» → «С карты на карту», выберите карту (если у вас их несколько) для совершения операции перевода, введите номер карты получателя перевода, сумму и назначение платежа, и нажмите кнопку «Перевести». Ознакомьтесь с условиями перевода и комиссией и подтвердите операцию перевода одноразовым паролем, направленным на телефон держателя карты.

В течение какого срока получатель увидит средства перевода на своей карте?

Все операции осуществляются в режиме онлайн. Если карты отправителя и получателя выпущены в одном территориальном банке Сбербанка — отражение операции на расчетном счете происходит в режиме онлайн, но не позднее рабочего дня, следующего за днем ее совершения. Если в разных территориальных банках — операция отразится не позднее второго рабочего дня, следующего за днем ее совершения.

Какая комиссия взимается при осуществлении перевода с бизнес-карты?

При переводе с бизнес-карты на карты Сбера взимается комиссия 1,5% от суммы перевода, минимум 50 ₽. При переводе на карты других банков-эмитентов — 1,5% от суммы, не менее 75 ₽.

При совершении перевода поступают СМС?

СМС о переводе на бизнес-карту поступит держателю, если у него подключена услуга «SMS-информирование». СМС о переводе на карту физического лица с номера 900 — если подключен «Мобильный банк».

Я перевел на карту, чтобы погасить задолженность, а бухгалтерия не может ни найти деньги, ни закрыть мою задолженность.

Увеличение остатка на бизнес-карте происходит раньше, чем данная операция будет отражена по расчётному счету, к которому данная карта выпущена. Зачисление денежных средств на расчетный счет осуществляется не позднее рабочего дня, следующего за днем поступления реестра по совершенным операциям в банк. По факту обработки транзакции она будет отражена в выписке по счету.

Как получить подтверждение совершения перевода?

В веб-версии СберБанк Онлайн и мобильном приложении СберБизнес можно распечатать чек о совершенном переводе. Кроме того, подтверждением факта совершения перевода денежных средств считается отражение операции в выписке по расчетному счету.

Могу ли я установить лимиты для своих сотрудников по переводам?

Да, установка/изменение/деактивация лимитов на переводы доступна в личном кабинете СберБизнеса, как в мобильном приложении, так и в веб-версии.

Можно ли сделать перевод на бизнес-карту с карты физлица по номеру 900?

В настоящее время перевод с номера 900 на бизнес-карту недоступен. Перевести деньги с карты физического лица на бизнес-карту можно в веб-версии СберБанк Онлайн.

Способы снять наличные с расчетного счета ИП

Комиссии за снятие наличных

Снятие наличных с расчетного счета ООО

Способы снять наличные с расчетного счета ИП

В Сбербанке предприниматель сможет обналичить денежные средства на счете следующими способами:

-

В кассе банка;

-

Сначала перевести на личный счет, затем снять деньги в банкомате или в кассе Сбербанка или другой кредитной организации;

-

Если есть бизнес-карта, деньги можно снимать с картсчета.

При выборе способа, учитывайте, что снятие денег с расчетного счета ИП возможно только на определенные нужды.

Деньги на личный счет переводятся с назначением «Под отчет» или «На хозяйственные расходы», в дальнейшем согласно требованиям Порядка ведения кассовых операций, ИП должен отчитаться куда были потрачены средства. Цель получения наличных с личного счета не проверяется.

Как снять деньги с расчетного счета

В таблице представлены способы снятия денег, что для этого понадобиться:

|

Способ |

Что понадобится |

Действия |

|

В кассе банка |

Бумажная или электронная чековая книжка |

|

|

С корпоративной карты |

Карта, банкомат |

|

|

Переводом на личный счет |

Карта, оформленная на ИП, как на физическое лицо |

Перевести деньги можно в представительстве банка, в системе «Сбербанк онлайн» или мобильном приложении, в банкомате |

Снимать деньги можно не только через банкомат Сбербанка, но и любой другой кредитной компании.

Комиссии за снятие наличных

За операцию взимается комиссия, согласно установленных в банке тарифов.

При снятии денег с расчетного счета в кассе банка комиссия зависит от суммы:

-

До 2 млн. руб. – 3% мин. 500 руб./месяц;

-

2–5 млн. руб. – 7%;

-

Более 5 млн. руб. – 10%.

При получении денежных средств по бизнес-карте, величина комиссии зависит от ее типа и способа получения денег:

-

В рамках суточного лимита (170 тыс. руб.) в банкомате Сбербанка – 3-7%, мин. 400 руб.;

-

В кассе Сбербанка по чеку со счета бизнес-карты – 7% мин. 300 руб.

-

В кассе или банкомате другой кредитной организации – 4-7%, мин.+ комиссия стороннего банка.

Комиссии за снятие достаточно высокие, но есть способ сэкономить – перевести деньги на личный счет, затем снять.

Чтобы снять деньги без комиссии, соблюдайте следующие требования:

-

Бесплатно перевести деньги на личный счет можно со своего расчетного счета, используя онлайн-банкинг;

-

Деньги надо снимать в банкомате или кассе Сбербанка.

Если эти условия не соблюдаются, величина комиссии будет зависеть от способа и суммы снятия, типа карты.

-

В кассе Сбербанка она составит:

|

Тип карты |

Лимит, тыс. руб. |

Комиссия |

|

Классические |

150 Более 150 |

0 руб. 0,5% с суммы превышения |

|

Золотые |

300 Более 300 |

0 руб. 0,5% с суммы превышения |

|

Платиновые |

1000 Более 1000 |

0 руб. 0,5% с суммы превышения |

|

Сбербанк – Maestro, Сбербанк – Visa Electron. |

— |

0,75% |

-

Если деньги снимаются с картсчета в кассе другого банка, комиссия составит 1%, мин. 150 руб.

-

Через банкомат Сбербанка деньги можно получить бесплатно по всем типам карт кроме Maestro, Maestro «Momentum», ПРО100 «СТАНДАРТ», Visa Electron. Снятие со счетов этих карт облагается комиссией.

-

За получение денежных средств в банкомате другого банка Сбербанк взимает плату в размере 1%, дополнительно кредитная компания, через которую осуществляется операция, взыскивает свой процент.

Снятие наличных с расчетного счета ООО

Получение наличных с расчетного счета ООО производится аналогично, как по счетам предпринимателя, комиссии и лимиты по операциям установлены одинаковые.

Отражение снятых средств в бухгалтерском учете будет иное.

Полезные ссылки

Узнать о возможных способах перевода можно на официальном сайте Сбербанка в следующих разделах:

-

Дебетовая бизнес-карта, ссылка;

-

Тарифы на операции по переводу денежных средств с использованием бизнес-карт ПАО Сбербанк, ссылка;

-

Тарифы по РКО, ссылка;

-

Тарифы и лимиты по выдаче наличных денежных средств по международным банковским картам, ссылка.

Часто задаваемые вопросы

Можно снять деньги с расчетного счета ИП без комиссии

Напрямую снять деньги с расчетного счета не получится. Надо сначала сделать перевод на личную карту, а затем снять наличные в кассе или банкомате Сбербанка.

Как нужно отражать снятие наличных в учете

ИП находятся на упрощенном порядке ведения кассовых операций. Они могут не устанавливать лимит остатка кассы и хранить в ней наличность сколько угодно, в любой сумме. Оформлять ПКО и РКО ИП, находящиеся на ЕНВД или на патенте, могут не в обязательном порядке. Однако, поскольку имеются противоречия в законодательных требованиях, и по сути, инструкции по ведению бухучета для этой категории бизнеса нет, специалисты советуют в любом случае вести бухгалтерский учет и отражать снятие наличных с расчетного счета ИП, чтобы у контролирующих органов не возникло вопросов при проверке.

Получение денег можно оформить как доход ИП, как прибыль ИП, как выдачу «под отчет».

Снятие денег с расчетного счета, или с корпоративной карты, которая привязана к расчетному счету отражается по Кредиту счета 51 «Расчетный счет».

Дебет счета зависит от того, как предприниматель планирует формировать отчет о полученных денежных средствах:

По Дебету каких счетов может быть отражена операция:

-

Когда снятые деньги относятся на субсчет «Расчеты с индивидуальным предпринимателем», проводка будет в Дт. 76 сч. – выдача для личных нужд;

-

Если сумма снимается «Под отчет», Дт. 71 сч. – Расчёты с подотчётными лицами. В этом случае за получение денег потребуется отчитаться. Отчетными документами являются кассовый чек, товарный чек, авансовый отчёт или иной подтверждающий документ. Если в кассовом чеке указан перечень покупок, то товарный чек не обязателен. Документы надлежащим образом визируются и подшиваются в папку «Документы дня».

-

Если снимаемые деньги признаются доходом, то дебетовый остаток на сч. 76 списывается в конце месяца в «Прочие доходы». Имейте в виду налоговая может обложить эту сумму налогом НДФЛ.

Таким образом,ИП не обязан вести полный учет расходов на какие нужды он снимает наличные деньги, но для того, чтобы не было претензий при налоговой проверке, лучше иметь документальное подтверждение, что все было оформлено так, как надо.

Если возникли вопросы по формированию проводок, можно обратиться за консультацией в специальные компании по ведению бухучета, где профессионалы смогут дать консультацию по каждому индивидуальному случаю.

Можно ли снять деньги на личные траты

Получить деньги на личные расходы с расчетного счета можно, только необходимо учитывать систему налогообложения, которую применяет ИП. При ЕНВД, если ИП на патенте, налоговые органы не контролируют получение денег со счета. Если применяется УСНО, особенно по системе «Доходы минус расходы», контроль осуществляется в обязательном порядке, и снятие денег на личные нужды не войдет в перечень расходов на бизнес и не уменьшит налогооблагаемую базу.

Для того, чтобы отнести расходы по получению наличных в счёт уменьшения дохода, они должны быть не только документально подтверждены, но и экономически оправданы.

Что нельзя делать при снятии наличных

Несмотря на то, что ИП находятся на упрощенной форме ведения кассовых операций, и могут пользоваться денежными средствами на счете без ограничений, лучше соблюдать следующие правила:

-

Не заключайте фиктивные сделки с целью дальнейшего обналичивания денежных средств.

-

Не снимайте необоснованно большие суммы, если ранее снимали маленькие, это может вызвать подозрение у банка.

-

Не стоит снимать сразу все наличные в день их зачисления.

-

Не переводите через карты сотрудников или третьих лиц личные денежные средства для дальнейшего снятия. Налоговая может расценить эти поступления как доход, и начислить налог.

Пользуйтесь расчетным счетом или бизнес-картой не только для получения наличных, но и для совершения безналичных операций.

— Как быстро придут деньги?

Переводы совершаются мгновенно без оформления платежного поручения.

— Когда операция отразится на расчетном счете?

Если ваша бизнес-карта и карта получателя (как юридического, так и физического лица) были выпущены в одном территориальном банке Сбера, то это происходит в онлайн-режиме не позже следующего рабочего дня после того, как вы совершили операцию.

Если карты были выпущены в разных территориальных банках Сбера, то операция отразится на расчетном счете не позже второго рабочего дня после дня совершения операции. При переводе на карту стороннего банка – операция отразится в течение трех рабочих дней.

При переводе с бизнес-карты на другую бизнес-карту Сбера операция отразится на расчетном счете не позже следующего рабочего дня после того дня, когда вы совершили операцию. При переводе с бизнес-карты на карту физического лица Сбера операция отразится на счете на следующий день.

При переводе с бизнес-карты Сбера в другой банк операция отразится на расчетном счете в течение трех рабочих дней.

— Как отправителю узнать, что деньги переведены?

Отправителю, если он владелец бизнес-карты, придет СМС, если у него подключена услуга «СМС-информирование». Также он сможет увидеть поступление средств в выписке в интернет-банке СберБизнес.

— Как получатель поймет, что деньги переведены?

Получатель получит СМС-сообщение о поступлении средств. Операции по переводу отражаются в выписке по карте, ИП или юрлицо увидит их в СберБизнесе, физлицо — в СберБанк Онлайн.

— Как подтвердить перевод?

Вы можете распечатать чек о проведенной операции в интернет-банке СберБизнес. Если перевод был совершен с карты физического лица на бизнес-карту, то распечатать чек из СберБанк Онлайн. Также подтверждением перевода служит выписка по расчетному счету.

Деятельность ИП и юридических лиц связана с необходимостью отправлять деньги физическим лицам. Как перевести нужную сумму с расчетного счета? Может ли предприниматель отправить перевод на собственную карту? Какая комиссия будет удержана за совершение этой операции? Разбираемся в нюансах вместе.

Перечисление денег со счета частному лицу

Сбербанк Бизнес Онлайн позволяет предпринимателям направлять средства как юридическим, так и физическим лицам. Для этого необходимо на главной странице слева выбрать пункт «Создать», а затем вкладку «Платеж контрагенту». В открывшейся форме требуется указать сумму платежа, счет зачисления, дату отправки, а также отметить, что данная операция не облагается НДС. Получателя можно добавить либо выбрать из списка имеющихся контактов.

Чтобы подписать платежное поручение, нажмите «Получить смс-код». На номер мобильного телефона, зарегистрированного в системе, поступит сообщение. Кодовую комбинацию из него нужно ввести в специальное поле. Проверьте правильность указанных данных и нажмите «Отправить в банк».

Для предпринимателей существует еще один способ отправить средства с расчетного счета на карту физического лица:

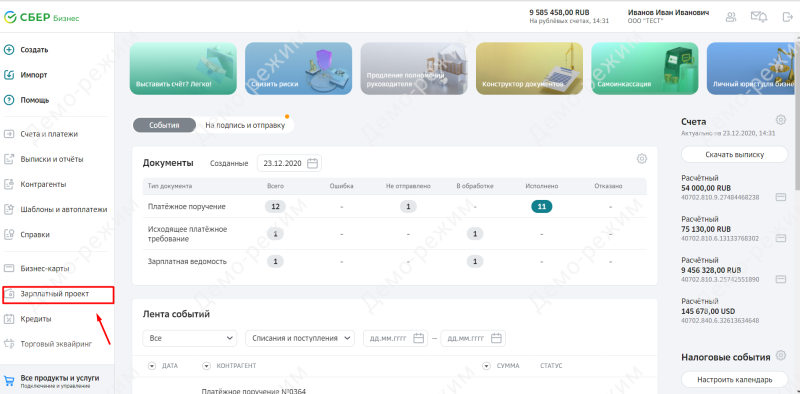

- Зайдите в личный кабинет Сбербанк Бизнес Онлайн и выберите в левом меню пункт «Зарплатный проект».

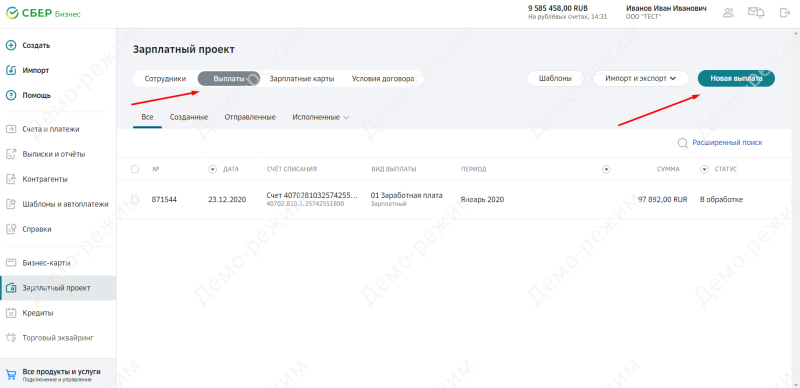

- В разделе «Выплаты» выберите «Новая выплата».

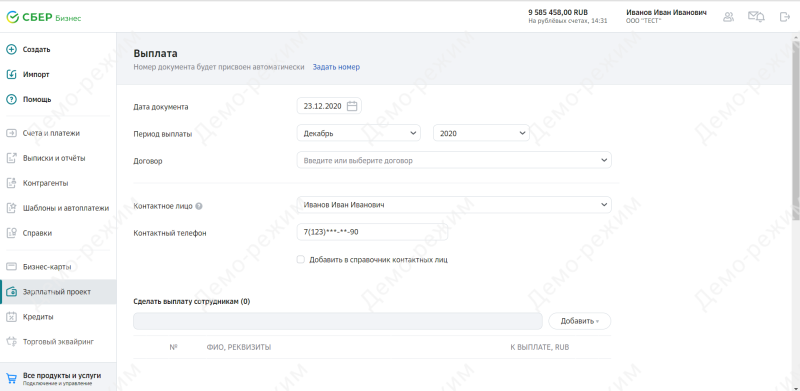

- Заполните открывшуюся форму.

- Нажмите «Добавить» и укажите реквизиты вашего пластика.

- Создайте платежное поручение, подпишите его с помощью смс или электронной подписи, а затем отправьте в финансовую организацию.

Важно! Сведения о дате заключения договора с и его порядковом номере можно найти в разделе «Выпуск зарплатных карт». Там же содержится информация о количестве выпущенных банковских продуктов.

Порядок перевода денег через СберБизнес

Чтобы перевести средства, необходимо войти в личный кабинет и выбрать в меню раздел «Счета и платежи». В выпадающем списке выберите пункт «Платеж контрагенту» – он находится в верхней части первого столбца. В открывшейся форме необходимо заполнить платежное поручение. Для этого нужно указать:

- информацию об отправителе;

- дату отправки;

- вид и порядковый номер поручения;

- счет списания;

- сумму, которая будет перечислена.

В соответствующем поле необходимо указать получателя. В выпадающем списке найдите нужного контрагента и выберите его. Если ранее вы не перечисляли средства данному лицу, то контакт следует добавить в список получателей, нажав кнопку «Создать нового», расположенную под выпадающим списком. В открывшейся форме укажите сведения о контрагенте, затем нажмите «Добавить». Система сохранит указанную вами информацию. При последующем совершении операции вам не потребуется вводить данные вручную.

Комиссии и ограничения на перевод

Сбербанком предусмотрена комиссия за зачисление средств с расчетного счета на карту физического лица. Удержанный процент зависит от общего объема совершенных платежей. Если сумма проведенной операции составляет менее 300 000 рублей, клиенту придется оплатить комиссию 0,5%. Если клиент перевел до 1 500 000 рублей, будет удержано 1,5%. При сумме до 5 000 000 рублей комиссия составит 2%. Если же сумма транзакции превышает 5 000 000 рублей, то у клиента спишется 4%.

Важно! Система позволяет перечислять денежные средства в любое время суток. Это удобно, так как не нужно тратить время на посещение офиса финансовой организации. Кроме того, деньги остаются в безопасности.

Деньги на карту физического лица, выпущенную Сбербанком, поступают в день совершения транзакции. Обычно зачисление происходит в течение нескольких минут. При отправке средств на пластик другой финансовой организации следует ознакомиться с тарифами, так как размер комиссии в этом случае может отличаться. Также нужно учитывать, что зачисление средств может произойти через 2−3 дня.

Почему может быть отказано в переводе

На этапе создания платежного поручения клиент может получить отказ в формировании этого документа. Причин этому может быть несколько:

- На расчетном счете недостаточно денег. В таком случае необходимо либо внести недостающие средства, либо совершить платеж на меньшую сумму.

- Счета могут быть заблокированы по решению суда. Разблокировать счет можно будет после отмены судебного решения, либо если будет доказано, что в дальнейшей блокировке нет необходимости.

- Возникли проблемы технического характера. В таком случае обновите страницу или перезагрузите компьютер. Если на сайте ведутся технические работы, дождитесь их окончания.

- Данные были введены некорректно. Чтобы исправить ошибки, вернитесь к заполнению формы. Проверьте правильность всех указанных сведений.

После того как платежное поручение создано в системе, можно перейти к следующему этапу – добавлению подписи. Сделать это можно при помощи смс-кода.

Создание шаблона в СберБизнес

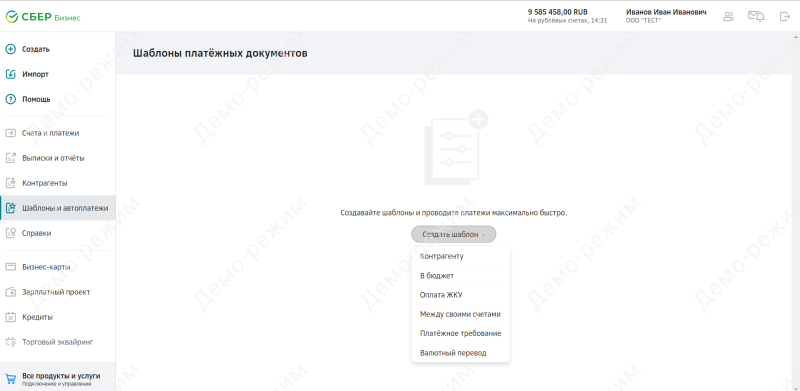

Сбербанк Бизнес Онлайн позволяет предпринимателям и юридическим лицам создавать шаблоны для быстрой оплаты. Благодаря этому управлять компанией становится удобнее и проще.

Чтобы создать шаблон в Сбербанк Бизнес Онлайн, необходимо авторизоваться в системе. Далее в левом меню необходимо выбрать пункт «Шаблоны и платежи». После этого остается только подтвердить операцию.

Кроме того, шаблон можно создать непосредственно после совершения платежа. Для этого предусмотрена специальная кнопка.

Также можно создавать шаблоны на основе документов, регулярно поступающих от клиента в банк. Это выполняется следующим образом:

- Выберите из списка документов тот, для которого будет создаваться шаблон.

- Выберите в меню «Создание шаблона» или нажмите соответствующую кнопку.

- В открывшемся окне необходимо задать название для шаблона.

- После этого нажмите «ОК».

- Система осуществит переход обратно к списку документов.

- В перечне шаблонов появится новый, только что созданный.

Раздел «Управление шаблонами» позволяет пользователю при необходимости изменять настройки шаблонов – переименовывать, удалять, добавлять напоминание и т. д.

Заключение

Сбербанк Бизнес Онлайн был создан специально для предпринимателей и организаций. Система позволяет оперативно управлять бизнес-процессами. При необходимости клиент может вывести средства с расчетного счета на карту физлица. Личный кабинет позволяет совершить эту операцию с максимальной быстротой и удобством.

Рекомендуемые дебетовые карты

Можно платить за рубежом

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Cash back: до 10%

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1,5% | 200 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 200 000 в день | 1 500 000 в месяц |

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах банка | |

| Евро | 2 800 в день | |

| 21 000 в месяц | ||

| Рубли | 200 000 в день | |

| 1 500 000 в месяц | ||

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах других банков | |

| Евро | 2 800 в день | |

| 21 000 в месяц |

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| Доллары США | Любая | 0% | 0 | |

| Евро | Любая | 0% | 0 | |

| В банкоматах других банков | Рубли | Любая | 1% | 300 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 350 000 в день |

| 2 000 000 в месяц | ||

| В банкоматах других банков | Рубли | 350 000 в день |

| 2 000 000 в месяц |

SMS информирование

99 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание: бесплатно

- Cash back: до 100%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 50000 | 0% | 0 |

| от 50000 | 1,99% | 199 |

Надежный банк!

Обслуживание

0 — 150 ₽ в месяц

SMS информирование

70 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Visa Classic, MasterСard Standard, Мир Классическая

- Обслуживание: 0 — 150 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 22 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 150 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 50 000 в день |

| 500 000 в месяц | ||

| В банкоматах других банков | Рубли | 50 000 в день |

| 500 000 в месяц |

Обслуживание

0 — 83 ₽ в месяц

в первый год

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание в первый год: 0 — 83 ₽ в месяц

- Обслуживание со второго года: 0 — 99 ₽ в месяц

- Cash back: до 25%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 100000 | 0% | 0 |

| от 100000 | 1,9% | 99 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 50 000 в день |

| 300 000 в месяц |

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Все про перевод денег с расчетного счета на карту Сбербанка, и в чем разница для частного лица, ИП и юрлица, расскажет Бробанк.

-

Разрешено ли переводить деньги с расчетных счетов на карты

-

Особенности отправки денег с расчетных счетов юридических лиц

-

Как переслать деньги на карту физлица с расчетного счета ИП

-

Как отправить деньги со счета юрлиц

-

Перевод средств через Сбербанк Бизнес Онлайн

-

Как перечислить деньги на расчетный счет ИП

-

У операциониста банка

-

По карте

-

В интернет-банке

-

Какие действуют комиссии и ограничения при переводе в Сбере

-

Как сделать шаблоны в Сбербанк Бизнес Онлайн

-

Причины отказа в перечислении средств

Разрешено ли переводить деньги с расчетных счетов на карты

Переводить деньги с банковских счетов могут как физические, так и юридические лица. При регистрации в банке любому клиенту открывают один или несколько счетов. Одни счета используют для накопления, другие – для расчетов своими деньгами или за счет заемных средств банка. При оформлении кредитов или кредитных карт, клиенту открывают ссудные счета.

Банковские карты привязывают к счетам разного типа, поэтому выпускают стандартные, накопительные и кредитные карты. Расчетные счета, привязанные к стандартной дебетовой или накопительной карте, могут быть одинаковыми, а могут отличаться. Обратите внимание, что карты рассрочки – вариация кредитной карты, которая отличается только условиями обслуживания, а не процессом использования.

Как частные лица, так ИП и компании могут отправлять деньги со своего расчетного счета на карты физическим лицам. Платежные поручения на перечисление можно оформить:

- у специалиста банка – для всех категорий клиентов;

- в платежном терминале – для частных клиентов, ИП и держателей корпоративных карт;

- на сайте Сбербанка Онлайн для частных клиентов или через систему Сбербанк Бизнес Онлайн для юридических лиц.

Если создать шаблон платежного поручения, можно пересылать деньги по реквизитам в любой момент и с минимальными затратами времени.

Важно заострить внимание, что у всех владельцев пластиковых карт есть расчетные счета, которые к этой карте и привязаны. Это может показаться неочевидным некоторым пользователям, у которых мало опыта или они только начали сотрудничество с банком. С этих счетов клиенты могут проводить не только платежи с использованием пластиковой карты, но и безналичные операции без участия пластика. Банковские безналичные расчеты проходят со счета отправителя напрямую по реквизитам получателя или по номеру его карты.

Особенности отправки денег с расчетных счетов юридических лиц

Юридические лица и предприниматели в принципе не могут работать без расчетного счета. У них по безналичному расчету проходят основные денежные обороты. Компании могут осуществлять переводы физическим лицам, ИП, госучреждениям, ООО или предприятиям другой формы собственности.

Переводы физических лиц между собой не вызывают столь пристального внимания, как расчеты ИП и юрлиц. Интерес к движению средств по счетам частных клиентов возникнет, если только операции будут причислены к сомнительным или физлицо будет заподозрено в отмывании денег.

Банки и налоговые органы гораздо тщательнее контролируют операции перевода денег на карты физическим лицам, которые проводят ИП или юрлица. Поэтому предпринимателям и компаниям очень важно указывать точную цель перечисления в назначении платежа:

- При выплате заработной платы сотрудникам, нужно так и сформулировать – «Зарплата» или «Аванс». Также следует написать, за какой месяц происходит перечисление.

- При оплате услуг по договору – вписывайте формулировку, из которой это станет понятно. Можно также добавить, какие именно услуги или товары оплачиваете, а тажке номер договора с контрагентом.

- Если ИП перечисляет деньги в подарок родственнику или другу – указывайте «Перевод личных средств».

Переводы в одном и том же банке приходят день в день. Перевод в другой банк может длиться от 1 до 3 дней.

Как переслать деньги на карту физлица с расчетного счета ИП

Для перевода денег от ИП на карту физлица нужно авторизоваться на сайте и выбрать пункт «Платежи и переводы». Откроется дополнительное меню, где надо перейти по вкладке «Платеж контрагенту». Обязательно укажите, что платеж не облагается НДС, если это перевод себе на карту или подарок. На экране появится форма для заполнения платежного поручения. Укажите в ней:

- данные отправителя;

- текущую дату;

- тип документа и номер платежного поручения;

- счет, с которого нужно списать деньги;

- сумму для перечисления.

В специально отведенном поле укажите получателя денежной суммы. В списке можно выбрать физическое лицо, которому уже отправляли деньги раньше. Если это новый контрагент, добавьте его в перечень остальных получателей. Для этого заполните в специальной анкете информацию о получателе и нажмите «+» около поля. В системе останутся все введенные данные. Если захотите отправить деньги этому же получателю еще раз, можно будет выбрать его из списка сохраненных. Все сведения о контрагенте заполнятся автоматически.

Для подписания платежного поручения на номер телефона, авторизованный в базе данных Сбера, придет смс-код. Введите полученный набор цифр в отдельное поле. Перед тем как завершить операцию, проверьте правильность написанных данных. После этого кликните «Отправить в банк». Когда специалист проверит и подтвердит платежку, деньги спишут со счета ИП и отправят получателю.

Как отправить деньги со счета юрлиц

Юридические лица могут пересылать деньги на карты физических лиц. В назначении платежного поручения можно указать один из нескольких вариантов обоснования перевода средств:

- Заработная плата.

- Отправка денег в подотчет.

- Выдача займа.

- Оплата товаров и услуг.

Во всех случаях за операцию снимут комиссию. Если отправляете деньги под отчет, сотрудник должен предъявить в бухгалтерию доказательства того, куда были израсходованы деньги. Если этого не сделать, налоговая сочтет платеж оплатой труда работника и снимет 13% НДФЛ.

При оплате за товары или услуги в назначении платежа обязательно указать номер и дату контракта, в рамках которого проходит платеж. В этом случае операция вызовет меньше вопросов у налоговой службы.

При переводе денег на карту руководителя, можно использовать обоснования «Перечисление средств под отчет» или «Выплата зарплаты». Директор также как и остальные сотрудники обязан представить отчет по расходованию средств. Если была потрачена не вся сумма, оставшуюся часть возвращают на расчетный счет.

Важно четко конкретизировать цель выдачи средств любому сотруднику и прикладывать максимум подтверждений – авансовые отчеты, расходные ордера, чеки. Это поможет избежать проблем с налоговой службой во время очередной проверки.

Перевод средств через Сбербанк Бизнес Онлайн

В системе Сбербанк Бизнес Онлайн можно перевести деньги с расчетного счета ИП или юрлица на карту физлица, открытую в Сбербанке, если заключено соглашение на зарплатный проект:

- Войдите в систему Сбербанк Бизнес Онлайн.

- Найдите пункт «Зарплатный проект».

- Укажите «Новая выплата».

- Заполните форму, которая появится на экране. В пункте «Вид начислений» укажите «Прочие выплаты», если отправляете деньги на личную карту.

- Кликните кнопку «Добавить» и впишите номер пластиковой карты.

- Сохраните платежное поручение, подпишите его кодом из смс или электронной подписью. Отправьте подтвержденный документ в банк.

Для регулярных переводов удобнее создавать шаблон, чтобы все поля заполнялись автоматически.

| Обслуживание | 0Р |

| % на остаток | 0 |

| Пополнение | 0,15% |

| Платеж | 100 р. |

| Перевод | 0 руб. |

| Овердрафт | Комис. 1,2% |

Информация о дате подписания договора на зарплатный проект и номер документа хранится в разделе «Выпуск зарплатных карт». Там же можно найти и информацию по всем выпущенным картам, если деньги уходят нескольким сотрудникам.

Как перечислить деньги на расчетный счет ИП

Денежный перевод на расчетный счет индивидуального предпринимателя можно провести так же, как на счет юридического лица. Расчеты с ИП могут поступать как от компаний, так и от частных клиентов. Физическим лицам можно провести расчеты с предпринимателем:

- В банке у операциониста.

- По карте.

- С помощью интернет-банка.

У операциониста банка

Классический способ перевода средств – через отделение Сбербанка или любого другого банка. С собой обязательно возьмите паспорт и реквизиты, по которым сотрудник банка сможет отправить деньги. Для этого подойдет квитанция, платежное поручение или распечатанные данные получателя денежной суммы.

Чтобы сотрудник банка оформил платежное поручение, ему нужны:

- номер лицевого счета;

- БИК;

- корреспондентский счет;

- ИНН;

- ФИО получателя платежа;

- ФИО отправителя денег;

- реквизиты счета отправителя.

Эта информация должна быть предоставлена сотруднику отделения банка в полном объеме. После того как операционист сформирует платежное поручение, он передаст его контролеру, который проверит правильность заполнения полей и подпишет его. После этого документ отдают на подпись отправителю. Потом на бланке проставят печать банка и специальную отметку о том, что платеж отправлен.

Перед тем, как подписать платежку, проверьте, достаточно ли средств у вас на текущем счете. Если нет, внесите наличные на свой расчетный счет или переведите сумму по безналу со своего другого счета.

По карте

Если с собой есть карта, с которой планируете отправить деньги на счет предпринимателя, процесс перевода пройдет гораздо быстрее. Вы можете обратиться к специалисту, который поможет оформить перевод средств через терминал.

Если вы тоже индивидуальный предприниматель или хотите отправить собственные деньги со своей карты на расчетный счет, можно тоже воспользоваться банковским терминалом оплаты. Но при этом нужно правильно обосновать цель перевода. Обязательно укажите, что это перевод собственных средств индивидуального предпринимателя. Если этого не сделать, налоговая сочтет это поступление доходом бизнеса, и снимет с суммы налог.

В интернет-банке

Использование интернет-банка для пересылки денег – наиболее удобный и быстрый способ. Для этого потребуется только счет, который выставляет ИП, чтобы правильно внести данные для заполнения формы.

Внимательно заполняйте форму, так как все операции со счета ИП и юридических лиц отслеживают контролирующие органы. Если операция будет регулярной удобнее создать шаблон.

Какие действуют комиссии и ограничения при переводе в Сбере

Сбербанк снимает комиссию при переводе денег с расчетных счетов ИП на карты физических лиц. Размер комиссии зависит от того, какую сумму перечисляют на карту:

| Сумма отправления | Процент от суммы |

| От 1 рубля до 300 тыс. руб. | 0,5% |

| До 1,5 млн руб. | 1,5% |

| До 5 млн руб. | 2% |

| От 5 млн руб. | 4% |

В Сбербанк Бизнес Онлайн можно переводить деньги в любое время дня и ночи. Кроме того не придется тратить время, чтобы добраться до отделения и дождаться своей очереди. Операции в системе можно провести, не выходя из дома.

Если переводите деньги физическому лицу на карту, которая тоже выпущена Сбербанком, средства поступают на счет получателя в день подтверждения операции. Обычно деньги приходят уже через несколько минут. Если хотите отправить средства на карту, выпущенную другим банком, предупредите получателя, что срок ожидания платежа может достигать 3 рабочих дней.

Как сделать шаблоны в Сбербанк Бизнес Онлайн

В Сбербанке Бизнес Онлайн, как и в личном кабинете частного клиента, можно записать шаблоны для оперативных переводов. Индивидуальным предпринимателям и юридическим лицам это позволяет быстрее работать со средствами на расчетном счете, без повторных заполнений одних и тех же сведений:

- Авторизуйтесь в личном кабинете.

- Откройте в меню раздел платежей и выберите пункт «Создание шаблона».

- Подтвердите операцию, которая будет периодически повторяться, после этого шаблон для быстрой оплаты будет создан.

Также шаблон можно записать после того, как проведена определенная транзакция. Для его создания на сайте размещена отдельная кнопка. Для этого:

- В перечне платежных поручений выберите тот, для которого нужен шаблон.

- Активируйте раздел «Создать шаблон» или нажмите специальную кнопку при подтверждении операции.

- Укажите название шаблона в специальном открывшемся окне.

- Нажмите «Ок» для подтверждения действия.

Система снова откроет страницу с документами. Список пополнится только что сохраненным шаблоном. В сервисе размешен раздел «Управление шаблонами». В нем можно менять названия шаблонов, удалять их или добавлять напоминание о проведении.

Причины отказа в перечислении средств

Случается, что юридическое лицо или ИП при переводе денег физическому лицу на расчетный счет или карту получает отказ банка в проведении операции. Обычно это происходит по таким причинам:

- Недостаточно денег на расчетном счете. В этом случае укажите меньшую сумму, которая хватит для проведения операции. Либо пополните счет и только после этого повторяйте отправку платежного поручение.

- Блокировка счетов. Если счет арестован или заблокирован, клиенты банка не смогут совершать операции с использованием средств с расчетного счета до тех пор, пока решение не отменят. Для этого нужно разобраться с судебными приставами или налоговым органом, который обязал банк провести арест счетов. Клиенту придется доказать, что не было никаких противозаконных действий. Если это получится, банк по распоряжению судебных органов или налоговой разблокирует счета, после чего можно проводить операции.

- Технические неполадки. В этой ситуации может оказаться достаточным перезагрузить страницу, систему или проверить интернет-соединение. Если транзакцию невозможно провести и подтвердить из-за технических работ на сайте, придется дождаться их завершения.

- Неправильные сведения, введенные в форму. До отправки платежного поручения для проверки в банк, проверьте данные во всех полях формы. Если нашли ошибку, исправьте ее и попробуйте отправить документ заново. Даже перестановка двух цифр или неточная формулировка назначения платежа приведет к тому, что сотрудники банка вернут платежное поручение на корректировку.

После заполнения всех полей платежного поручения, его следует подписать. Воспользуйтесь смс-кодом или электронной подписью.

Полезные ссылки:

- Инструкция перевода на карту с официального сайта Сбербанка.

Комментарии: 0

Бизнес большинства индивидуальных предпринимателей связан с постоянным оборотом наличных денежных средств. И этот процесс не ограничивается приемом розничных платежей от физических лиц. Часто предприниматели рассчитываются наличными за товары, услуги, хозяйственные операции и пр. Любой предприниматель, независимо от сферы бизнеса, получает личный доход.

Уместно будет вспомнить, что российское законодательство не разделяет собственность ИП, как бизнес-актив и его лично имущество как физического лица. Деньги в кошельке и на расчетном счету рассматриваются одинаково, но порядок обращения с ними различен.

Для тех ИП, кто не открывал расчетного счета в банке, поиск наличных не составляет особенной проблемы, они получают их из собственной кассы. Так же поступают те, кто имеет значительный розничный оборот. Но изрядная доля предпринимателей получает безналичные переводы на расчетный счет или сдает на него выручку по кассе. Для этих ИП вывод денег со счета – важный источник финансирования.

Снятие наличных с расчетного счета ИП может иметь разное значение.

- так получают личный доход.

- так делают для выдачи зарплаты работникам.

- так оплачивают некоторые текущие расходы и хозяйственные операции.

Однако снятие денег с расчетного счета ИП – процесс регламентированный и контролируемый банками и государством в лице налоговых органов.

За снятие наличных со счета может взиматься комиссия, могут вводиться ограничения суммам и целям снятия, а нарушение установленных правил карается штрафом.

Другой угрозой становится подозрение в незаконных операциях, отмывании денег и пр. Это не означает наказания без проверки, но сама проверка может стать наказанием. Потому к обращению с наличными стоит относиться со всем возможным вниманием.

Как снять деньги с расчетного счета ИП?

Прежде всего нужно изучить все законные для ИП обналичивания средств, затем выбрать из наиболее выгодные. Выгода таких операций будет состоять не только в их цене, но и в отсутствии риска нарушить закон.

Однако варианты беспроблемного, а иногда и бесплатного снятия наличных со счета предпринимателя есть. Чаще всего называют 4 таких способа:

- в кассах обслуживающего счет банка;

- с помощью корпоративных карт;

- через личные банковские карты;

- по чековым книжкам.

Последний вариант встречается все реже и может быть отменен в ближайшее время, с заменой чеков банковскими картами. Не стоит считать это потерей, заполнение чеков требовало внимания, ошибки «карались» переписыванием заново всего листа. Для снятия по чеку большой суммы приходилось давать предварительную заявку в отделение банка.

Корпоративные банковские карты (cash-карты) – способ более прогрессивный и удобный. Деньги можно переводить на карт-счет или открывать карту к расчетному счету. С карты можно снимать наличные в кассах и банкоматах. Картой можно рассчитываться в магазинах, как обычной пластиковой карточкой.

Но! Расчеты такой картой должны идти на нужды бизнеса, а не для оплаты личных расходов. Однако ограничений по платежам и снятию наличных здесь нет.

Выдача наличных в кассе отделения банка происходит по заранее поданному заявлению на получение определенной суммы. Деньги списываются с расчетного счета. Затем полученное формально зачисляется в кассу предприятия и выдается на руки уже из кассы, с соблюдением соответствующих правил и отражением в учете. «Формальность» состоит в том, что полученные купюры и монеты не обязательно физически перемещать в кассу, это просто отражается в отчетности.

Перевод на карты физических лиц – самый популярный и сложный способ обналички. Сложность здесь не в технологии перевода на карт-счета, а в соблюдении правил отражения операции по бухгалтерии.

Как обналичить деньги с расчетного счета ИП с наименьшими потерями?

Наилучшим вариантом будет перевод денег на собственную карту индивидуального предпринимателя в качестве личного дохода. Однако и здесь следует соблюдать определенные правила:

- Не снимать деньги прямо с расчетного счета и не платить с него по личной надобности.

- Переводить средства на свой текущий счет, т.е. счет физического лица не связанный с предпринимательской деятельностью.

- Открывать карту к текущему счету.

Эти три правила позволят удержать расходы на снятие в пределах 1-2%, а в идеале – получать наличные бесплатно. Индивидуальный предприниматель не обязан вести полный учет таких расходов, во избежание претензий при налоговой проверке, лучше иметь какое-то подтверждение, что все было проведено именно так, как следует.

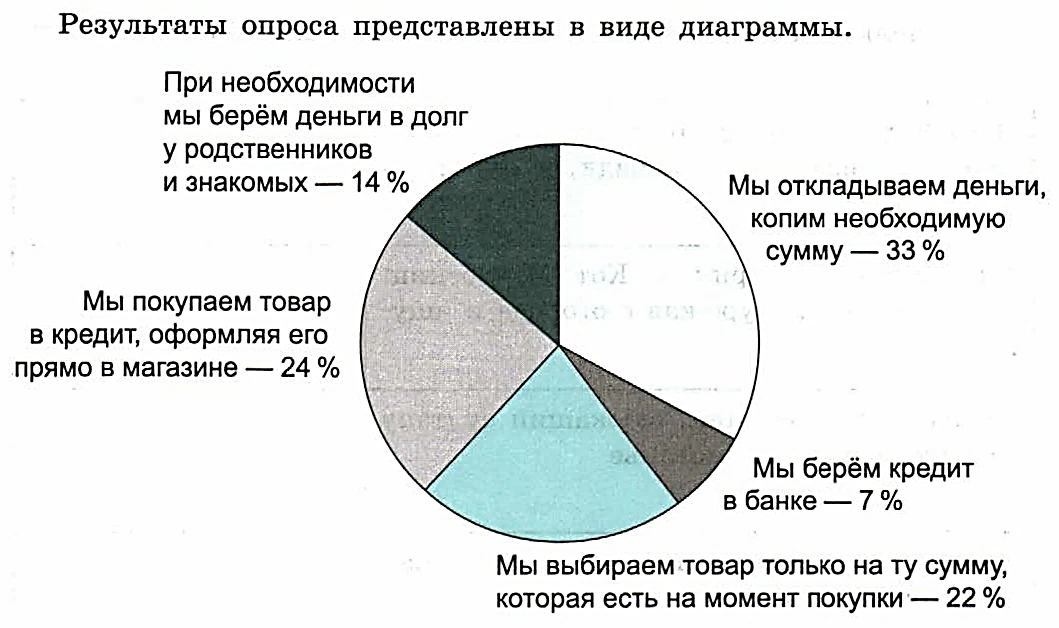

Как снять деньги со счета без комиссии?

Не потерять при переводе безналичных денег в наличные совсем ничего весьма сложно. Российские банки обычно взимают плату за безналичные и наличные операции клиентов. Но здесь возможны варианты – многие банковские учреждения, проводят определенные переводы бесплатно, зарабатывая других операциях. Потому первым, что нужно для этого – найти в банке выгодный тариф.

Дешевле всего в большинстве тарифов стоит перевод личного дохода. Будем рассматривать именно этот вариант, т.к. другие либо обходятся дороже, либо плохо согласуются с законодательством.

Кроме комиссий и платежей за переводы, также существуют ограничения на суммы снятия. Здесь действует общее правило – чем больше наличных снимается – тем выше процент комиссии. Бесплатно удается снять относительно небольшие суммы, которые примерно равны доходу гипотетического среднего предпринимателя.

Выгодный для индивидуального предпринимателя вариант снятия наличных складывается в схему из двух составляющих (как минимум):

- дешевый перевод денег с расчетного счета на личный счет;

- низкая комиссия на снятие наличных с карты открытой к личному счету.

Операции между банками обходятся дороже и происходят медленнее внутрибанковских переводов, потому лучше искать выгодный вариант в одном кредитном учреждении. Банки отлично понимают желания своих клиентов и знают, какие трудности испытывают мелкие предприниматели. Потому основная масса предложений дешевого снятия наличных ориентирована как раз на ИП с малым доходом.

|

Банк и тариф |

до 300 тыс. руб. |

300-500 тыс. руб. |

500-1000 тыс. руб. |

1000-1500 тыс. руб. |

1500-2000 тыс. руб. |

свыше 2 млн. руб. |

|

АльфаБанк «Все что надо» |

0 % |

1,75% |

1,75% |

2,75% |

2,75% |

2,75-10% |

|

Тинькофф «Профессиональный» |

1% + 59 руб. |

1% + 59 руб. |

1-5% + 59 руб. |

5% + 59 руб. |

5% + 59 руб. |

15% + 59 руб. |

|

Точка «Развитие» |

0% |

2,5% |

2,5% |

2,5% |

2,5% |

2,5% |

|

Уралсиб «Тариф 1%» |

0% |

0% |

0% |

0% |

0% |

1,7% |

|

Локо-банк «Безлимит» |

1,4-4,9% |

4,9-5,9% |

5,9-10% |

10% |

10% |

10% |

|

Модульбанк «Ничего лишнего» |

990 руб. |

990 руб. |

990 руб. |

990 руб. |

990 руб. |

990 руб. |

|

ВТБ «Все включено» |

1,5% |

1,5% |

1,5-3,5% |

3,5% |

5,5% |

5,5-10% |

|

Санкт-Петербург «Деловой.Стандарт» |

0-3% |

3%, минимум 250 руб. |

10% |

10% |

10% |

12% |

|

Россельхозбанк «Базовый комфорт» |

0-6% |

6% |

6% |

6% |

6% |

6% |

|

ПромСвязьБанк «Бизнес Лайт» |

1,5-2,5% |

2,5% |

6% |

6% |

6% |

6-11% |

|

СберБанк «Набирая обороты» |

2,5%, минимум 250 руб. |

3,5% |

3,5% |

3,5% |

7% |

7-10% |

|

Авангард |

2-3% |

3,5-4% |

3,5-4% |

3,5-4% |

3,5-4% |

3,5-10% |

|

Открытие |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

1,39%, минимум 199 руб. |

Таблица показывает, что каждый банк имеет свою систему назначения процентов за снятие. Но общая тенденция состоит в назначении большей (в %) комиссии на большие суммы.

Однако комиссия за выдачу денег не единственный критерий выгоды работы с банком, существуют другие платежи, которые не прямо, но косвенно ложатся на общие расходы предпринимателя. Важный аспектом бывает доступность банка и география его отделений. В России нет регионов, где придется искать, как снять деньги с расчетного счета Сбербанка. А вот некоторые малые банки не столь распространены, наличные по их картам придется снимать в чужих устройствах и кассах, часто – с дополнительной комиссией.

Как правильно отразить снятие в учете?

Выдача денег на выгодных условиях еще не означает, что за нее не придется заплатить в дальнейшем. Здесь в худшем положении могут оказаться предприниматели, неправильно ведущие личную бухгалтерию. Самой большой проблемой становится «циклическая ошибка», когда одинаковые операции постоянно отражаются не теми проводками. Особенно если деньги снимаются не только для личного потребления, но в качестве оборотных средств. Тогда каждый такой оборот, т.е. снятие наличных, по результатам проверки будет обложен налогом, к которому добавятся суммы штрафных санкций за его неуплату и др.

Во избежание проблем, снятие должно быть оформлено:

- либо как доход ИП и выдача ему средств наличными;

- либо как прибыль ИП и выплата наличные нужды.

Верное название операций и номера проводок по дебету и кредиту лучше периодически уточнять у профессиональных консультантов в области бухгалтерии.

Чего еще нельзя делать при снятии наличных со счета ИП?

Нельзя переводить личные средства через карты сотрудников и посторонних лиц. Эти переводы будут расценены как доход, с которого придется заплатить налог на доходы физических лиц (НДФЛ).

Не стоит снимать наличные или платить по собственным делам прямо с расчетного счета. Это может быть признано закупкой для предпринимательских целей и увеличить базу для начисления налогов.

Ни в коем случае не следует пользоваться переводами в адрес компаний «отмывающих доходы». Их деятельность довольно быстро раскроется по другим причинам. Но расследование и наказание будет назначено в отношении всех клиентов таких фирм.

Не каждого предпринимателя обязательно и скоро настигнут все названные беды, но даже одной из них будет достаточно, чтобы потерять больше, чем стоит законное снятие личного дохода.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Наша команда активно следит за банками и их тарифами для начинающих предпринимателей, постоянно обновляя калькулятор РКО. Калькулятор учитывает не только стоимость обслуживания, но и объём денег, который предприниматель может снять с нулевой или минимальной комиссией.

Причём многие небольшие или новые банки позволяют снимать больше, чем крупные и известные, выставляя это как своё преимущество. Однако история, о которой я хочу рассказать, не вписывается в уже сложившуюся парадигму «чем больше снимаешь, тем больше комиссия».

Пару месяцев назад знакомый ИП с хорошими доходами от арендного бизнеса решил поменять один ненадёжный банк на более надёжный. В ходе недолгого анализа он выбрал «Сбербанк». Банк хороший, однако лимит вывода без комиссии был крайне маленький — всего 150 тысяч рублей в месяц.

А далее:

- 1% — от 150 до 300 тысяч рублей;

- 1,5% — от 300 тысяч до 1,5 млн рублей;

- 3% — от 1,5 до 5 млн рублей;

- 6% — свыше 5 млн рублей.

Конечно, 5 млн рублей никто выводить не думал, но около 500 тысяч рублей ежемесячно — планировалось. При такой сумме комиссия составила бы 4500 рублей, а это уже немалые деньги. И главное — за что?

Да, я в курсе, что такие тарифы носят специальный заградительный характер, чтобы противостоять легализации (отмыванию) доходов, полученных преступным путём.

И всё же — если я или мой знакомый, да любой из вас, честно заработал 1 млн рублей в месяц и заплатил с него налог, то почему мы должны дополнительно платить до 6% банку за то, что он нам их выдаст? Получается, что это ещё один квазиналог, аналогичный торговому эквайрингу, но с прогрессивной шкалой.

В общем, у моего знакомого были ровно такие же чувства и такое же негодование, которыми он поделился с менеджером «Сбербанка» на этапе оформления документов. На что менеджер абсолютно спокойно предложил оформить зарплатный проект на самого ИП и выводить без комиссии столько, сколько нужно.

Предложенная схема оказалась очень простой:

- Открываешь расчётный счёт на дешёвом или даже бесплатном тарифе.

- Заключаешь зарплатный проект, где указываешь самого ИП и работников, если они есть.

- Получаешь зарплатную карту.

- Переводишь на эту карту по зарплатной ведомости столько, сколько тебе надо, без соблюдения ограничений по лимитам в месяц.

- Банк видит, что деньги идут самому предпринимателю, поэтому не требует удержания НДФЛ с этой суммы.

В чём профит

А в том, что комиссия на выплату зарплаты намного ниже. В большинстве банков — не более 0,5%, есть даже 0%. Как раз нулевую ставку менеджер и предложил, если обороты по счёту будут хорошие.

В итоге вместо комиссии от 4500 до 12 тысяч рублей при снятии денег в размере 500 тысяч или 1 млн рублей в месяц затраты на комиссию банку через зарплатный проект составили 0 рублей.

Но у меня к этой схеме возникли вопросы, так как я точно знаю, что предприниматель сам себе зарплату платить не может. Разумеется, я решил разобраться, какие риски здесь есть. Судя по тому, что идею с зарплатным проектом предложил сам банк, у него этих рисков нет. Тогда кто ещё может вмешаться во взаимоотношения банка и его клиента? ФНС, фонды, Роструд? И на каком основании?

Стал искать законы и разъяснения госорганов по этой теме. Нашёл совсем немного:

- письмо Роструда от 27 февраля 2009 года № 358-6-1;

- письмо УФНС по Москве от 11 января 2011 года № 20-14/2/[email protected];

- письмо Минфина от 16 января 2015 года № 03-11-11/665.

Везде пишут одно и то же:

Деятельность гражданина в качестве индивидуального предпринимателя без образования юридического лица (с привлечением третьих лиц или нет) трудовой деятельностью по смыслу трудового законодательства не является, и он не вправе сам себе начислять и выплачивать заработную плату

Ну не вправе, так не вправе, А что будет, если всё-таки выплатит? Тем более что письма ведомств не служат нормативно-правовыми актами и не имеют силы закона.

В приватной беседе менеджеры нескольких банков мне подтвердили, что на практике перевод денег на зарплатную карту ИП происходит без проблем. Потому что банк (внимание!) должен беспрекословно выполнять распоряжения клиента о перечислении и выдаче сумм со счёта и проведении других операций.

Банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие не предусмотренные законом или договором банковского счета ограничения права клиента распоряжаться денежными средствами по своему усмотрению.

А ещё банк не вправе контролировать уплату НДФЛ с сумм, перечисленных физическим лицам, в том числе самому ИП. Вот что я нашёл по этому вопросу:

Требование Банка о представлении ему документов, подтверждающих уплату истцом НДФЛ, фактически свидетельствует о выполнении Банком функций фискального органа при отсутствии таких полномочий у кредитной организации

постановление АС Дальневосточного округа от 07 мая 2015 года № Ф03-1619/2015 по делу № А24-3103/2014

Но ФНС, которая как раз и является таким фискальным органом, тоже не может требовать уплаты НДФЛ с доходов от предпринимательской деятельности (если только ИП не работает на общей системе).

В результате я пришёл к следующим выводам:

- Законодательство не содержит прямого запрета на получение зарплаты ИП (кроме общих рассуждений об отсутствии в данном случае двух сторон трудового договора).

- Если ИП уже перечислил налоги в рамках своей системы налогообложения, то ни банк, ни ФНС не могут требовать заплатить НДФЛ с суммы, которая выводится через зарплатный проект.

- Размер комиссии при выводе денег на счёт физлица – это внутреннее дело банка и его клиента. И если банк сам вносит имя ИП в зарплатный проект, значит его устраивает низкая или нулевая комиссия на перевод денег.

Резюме

Я так и не нашёл явных рисков перевода (вывода) денег на нужды предпринимателя через зарплатный проект. Я также уверен, что такой способ актуален не только для данного банка, а также для всех остальных.

А если это так, то стоит реально задуматься о том, как теперь показывать или считать возможную сумму денег к выводу без комиссии в нашем калькуляторе тарифов на РКО. Возможно, стоит написать: «Если вы ИП, открывайте зарплатный проект и выводите столько, сколько хотите».

Посчитаем, сколько у нас среди пользователей vc.ru предпринимателей с доходом от 500 тысяч рублей в месяц.

Зарабатываешь больше 500 тысяч рублей в месяц?

Да, бывает и больше

Пока нет, но стремлюсь к этому

Я не ИП, поэтому проблемы ИП меня не беспокоят

Я не ИП, но проблемы ИП меня беспокоят

Показать результаты

Переголосовать

Проголосовать