Признаки дробления бизнеса с точки зрения ИФНС — это факты хозяйственной жизни компаний, вызывающие подозрение Налоговой инспекции в том, что они используют схемы ухода от налогообложения. Одной из таких схем является разделение бизнеса. Несмотря на развивающуюся судебную практику, перечень признаков не получил законодательного закрепления.

Признаки дробления бизнеса

С развитием налогового законодательства совершенствуется и оптимизация деятельности коммерческих организаций. Юридические лица адаптируются к изменениям в законодательстве, изыскивая варианты снизить расходы на обязательные платежи. Основное намерение юридических лиц в этом случае — переход с НДС на УСН или ЕНВД. Дробление бизнеса является одной из моделей поведения, которая помогает снизить финансовую нагрузку, ее использование чревато привлечением пристального внимания налоговых органов.

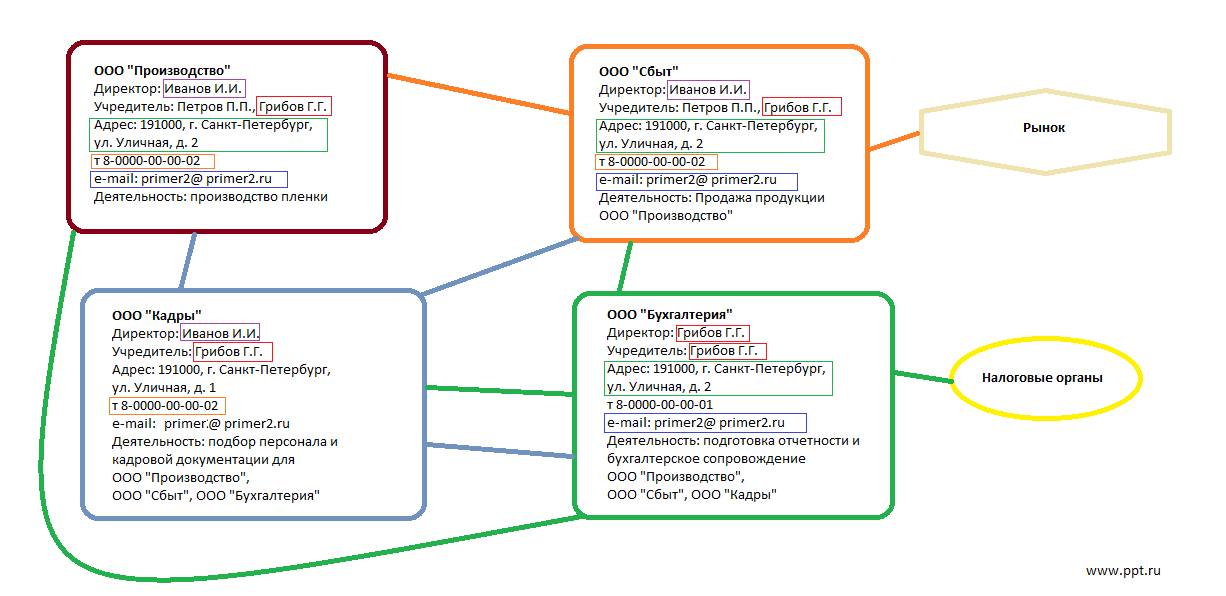

На законодательном уровне не раскрывается понятие, что такое дробление бизнеса и последствия, но исходя из судебной практики, можно его сформулировать. Это отнесение функций юридического лица на подконтрольные организации с целью получения налоговой выгоды и снижения расходов. В качестве примера приведем схему.

Правовое регулирование основывается на разъяснениях ФНС РФ в Письмах № СА-4-7/20486@ от 11.10.2017, № КЧ-4-7/14643 от 30.07.2018, № ЕД-4-9/22123@ от 31.10.2017.

Легальность разделения юридических лиц находится на границе между законной деятельностью и нарушением права. Возникает вопрос: дробление бизнеса — это законная оптимизация или налоговое преступление? Для ответа на него налоговый орган обязан выявить цель, которую преследует налогоплательщик, и доказать несамостоятельность и подконтрольность компаний:

- Если главная задача — изменить систему налогообложения и получить налоговую выгоду, присутствует злоупотребление правом со стороны организации, и она привлекается к ответственности.

- При разделении с целью сохранения самостоятельной производственной и предпринимательской деятельности — правонарушение отсутствует.

Признаки дробления

Действия по изменению структуры организации и избавлению тем самым от уплаты налогов привлекают внимание контролирующих органов. Налогоплательщик злоупотребляет своим правом, чтобы избежать установленной законом обязанности. Для пресечения таких действий ФНС РФ направлено Письмо № СА-4-7/15895@ от 11.08.2017, в котором указывается, по каким признакам инспекторы обнаружат дробление бизнеса, с примерами из арбитражной практики.

Выделяют следующие признаки:

| Признак | Характеристика | Судебная практика |

|---|---|---|

| Расположение по одному адресу. | Юридические лица имеют общий юридический или почтовый адрес. | Постановление Шестнадцатого арбитражного апелляционного суда от 20.07.2018 № 16АП-2479/2018 |

| Наличие общих служб и сотрудников, которые сопровождают действия. | Отдельные подразделения создаются для обслуживания всей системы компаний. Например, ведение бухгалтерского учета и подбор кадров. | Постановление Одиннадцатого арбитражного апелляционного суда от 22.01.2019 № 11АП-19422/2018 |

| Отправление налоговой отчетности и иных документов с одного IP-адреса. | Передача в налоговый орган документов от разных организаций с использованием одной цифровой подписи, IP-адреса. | Постановление Шестого арбитражного апелляционного суда от 08.10.2018 № 06АП-4304/2018 |

| Единый вид экономической деятельности. | Деятельность юридических лиц имеет общую направленность. | Постановление Третьего арбитражного апелляционного суда от 20.08.2018 по делу № А74-13176/2016 |

| Использование единых контактов связи. | При обращении с государственными органами указываются одинаковые контактные данные: электронная почта, телефонная связь, почтовый адрес. | Постановление Пятого арбитражного апелляционного суда от 08.11.2018 № 05АП-6345/2018 |

| Наличие одного руководителя. | Основная и подконтрольные организации имеют одинаковых учредителей или руководителей. | Постановление Арбитражного суда Восточно-Сибирского округа от 23.07.2019 № Ф02-2544/2020 |

По состоянию на 2020 год судебная практика по дроблению бизнеса сложилась так, что контролирующим органом выявляются сразу несколько признаков деления (Определение Верховного Суда РФ № 304-КГ18-11923 от 21.08.2018 и № 302-КГ17-2263 от 05.06.2017). Чем больше признаков аффилированности, тем больше вероятность, что при оспаривании налогоплательщиком решения налогового органа в суде суд примет позицию государственного органа.

Сколько придется заплатить за нарушение

Деление бизнеса с сохранением признаков аффилированности для извлечения налоговой выгоды квалифицируется налоговыми органами по п. 1 и п. 3 ст. 122 НК РФ. Организация должна оплатить штраф, который зависит от размера неуплаченного налога и составляет от 20 до 40 процентов.

Среди субъектов, подвергнутых наказанию, могут оказаться все компании, входящие в группу по аффилированности. Как мера ответственности используется доначисление налогов при дроблении бизнеса, такое действие инспекторы вправе произвести по каждому юрлицу. В этом случае контролирующим органам придется доказать размер обязательств на основании первичных документов. Действующим законодательством уголовная ответственность за дробление бизнеса не предусмотрена. По уголовному законодательству возможна квалификация по ст. 199 УК РФ — уклонение от уплаты налогов, тогда налоговый инспектор обязан направить информацию в следственные органы.

Как отстоять свою позицию и исключить привлечение к ответственности

При выявлении действий, схожих с уклонением от обязательных платежей в бюджет, главная задача налоговых органов — доказать факт умысла у организации. Государственные органы все чаще обращают внимание на дробление бизнеса; три ошибки и два правила выделяют при организации взаимодействия самостоятельных юридических лиц.

Ошибка № 1. Использование единой структурной службы при формальном разделении на разные компании.

Ошибка № 2. Отсутствие своих активов у вспомогательной организации и взаимодействие с тем же кругом лиц, что и основная компания.

Ошибка № 3. Оплачивая налоги при дроблении бизнеса, организации используют упрощенную систему налогообложения и отчитываются посредством одной бухгалтерии.

Правило № 1. Нужно максимально обособить друг от друга смежные организации. Использовать разное местоположение, сотрудников, контакты для связи.

Правило № 2. При переводе работников в смежную организацию меняйте фактическое место их нахождения по адресу новой организации. Сотрудники зависимых компаний не должны руководствоваться одними локальными актами.

При оспаривании решения налогового органа главная задача налогоплательщика — обоснование деловой цели разделения бизнеса для достижения определенного экономического эффекта.

Мичиганин Олег

Юрисконсульт

В 2012 году закончил Российскую правовую академию Министерства Юстиции РФ по специальности юриспруденция. С 2013 года специализируюсь в области арбитражного процесса, гражданских правоотношений, корпоративного и договорного права.

Все статьи автора

Налоговая служба научилась выявлять признаки незаконной оптимизации, применяемые предпринимателями в последнее время.

Когда компания растёт, предприниматель прибегает к разным способам оптимизации налогов. Один из таких — дробление бизнеса. Но налоговая служба сегодня хорошо знает, как определить этот способ ухода от уплаты налогов.

Как показал анализ судебно-арбитражной практики, все или часть приведённых ниже признаков могут свидетельствовать о формальном разделении (дроблении) бизнеса с целью получения необоснованной налоговой выгоды.

Текст взят из официального письма ФНС России от 11.08.2017 № СА-4-7/[email protected]:

1. Дробление одного бизнеса (производственного процесса) происходит между несколькими лицами, применяющими специальные системы налогообложения (систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД) или упрощенную систему налогообложения (далее — УСН)) вместо исчисления и уплаты НДС, налога на прибыль организаций и налога на имущество организаций основным участником, осуществляющим реальную деятельность.

2. Применение схемы дробления бизнеса оказало влияние на условия и экономические результаты деятельности всех участников данной схемы, в том числе на их налоговые обязательства, которые уменьшились или практически не изменились при расширении в целом всей хозяйственной деятельности.

3. Налогоплательщик, его участники, должностные лица или лица, осуществляющие фактическое управление деятельностью схемы, являются выгодоприобретателями от использования схемы дробления бизнеса.

4. Участники схемы осуществляют аналогичный вид экономической деятельности.

5. Создание участников схемы в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей и/или увеличением численности персонала.

6. Несение расходов участниками схемы друг за друга.

7. Прямая или косвенная взаимозависимость (аффилированность) участников схемы дробления бизнеса (родственные отношения, участие в органах управления, служебная подконтрольность и т. п.) .

8. Формальное перераспределение между участниками схемы персонала без изменения их должностных обязанностей.

9. Отсутствие у подконтрольных лиц, принадлежащих им основных и оборотных средств, кадровых ресурсов.

10. Использование участниками схемы одних и тех же вывесок, обозначений, контактов, сайта в сети «Интернет», адресов фактического местонахождения, помещений (офисов, складских и производственных баз и т. п.) , банков, в которых открываются и обслуживаются расчетные счета, контрольно-кассовой техники, терминалов и т. п.

11. Единственным поставщиком или покупателем для одного участника схемы дробления бизнеса может являться другой ее участник, либо поставщики и покупатели у всех участников схемы являются общими.

12. Фактическое управление деятельностью участников схемы одними лицами.

13. Единые для участников схемы службы, осуществляющие: ведение бухгалтерского учета, кадрового делопроизводства, подбор персонала, поиск и работу с поставщиками и покупателями, юридическое сопровождение, логистику и т. д.

14. Представление интересов по взаимоотношениям с государственными органами и иными контрагентами (не входящими в схему дробления бизнеса) осуществляется одними и теми же лицами.

15. Показатели деятельности, такие как численность персонала, занимаемая площадь и размер получаемого дохода, близки к предельным значениям, ограничивающим право на применение специальной системы налогообложения.

16. Данные бухгалтерского учета налогоплательщика с учетом вновь созданных организаций могут указывать на снижение рентабельности производства и прибыли.

17. Распределение между участниками схемы поставщиков и покупателей, исходя из применяемой ими системы налогообложения.

Что дальше?

Если вы не поняли, что написано в этом документе, не знаете, как это применить, но понимаете, что это про вас. Запишитесь на консультацию на сайте —theprotect. ru

В разработке безопасной налоговой модели мы учитываем в том числе и всё вышесказанное.

О компании Protect.

С 2013 года мы выстраиваем безопасность в компаниях малого и среднего бизнеса. Предоставляем услугу «Директор по безопасности на аутсорсе».

Определяем точки, где компания теряет деньги: в налогах, кадрах, информации или документах и исключаем их. В результате собственник не теряет деньги и спокоен за компанию.

Телефон: +7(499)755-92-22

Офисы: Москва, Н. Сусальный пер. , д. 5, стр. 18, оф. 5 и Зеленоград, корп. 2309, оф. 10

Что мы уже делали:

Информация о наших клиентах и их бизнесах строго конфиденциальна. Но мы можем говорить о том, что и как мы сделали без привязки к конкретным названиям и именам.

Кейс 1:

К нам обратился предприниматель, продающий товары на Маркетплейсах. Выручка компании составляла более 500 млн. рублей в год. Предприниматель использовал несколько ИП, оформленных на сотрудников и родственников и находился в зоне риска у налоговой. Риск у предпринимателя составлял порядка 130 млн. рублей в случае доначисления налогов. Задача состояла в грамотном и безопасном налоговом структурировании всей группы компаний, с целью придания всей схеме законности и предотвращении доначисления НДС, налога на прибыль, штрафов и пени со стороны налоговиков. В результате 3 месячной работы была разработана и внедрена новая налоговая бизнес модель, позволившая быть в безопасности и легко масштабировать бизнес. Стоимость нашей работы составила 500 000 рублей.

Кейс 2:

К нам обратился предприниматель, производящий и реализующий товары народного потребления. Выручка компании составляла более 800 млн. рублей в год. Предприниматель использовал для продажи покупателям физическим лицам свою компанию на УСН, а для корпоративных покупателей использовал свою компанию на ОСН. Риск у предпринимателя составлял порядка 180 млн. рублей в случае доначисления налогов. Задача состояла в минимизации НДС, разработке безопасной налоговой бизнес модели с целью масштабирования бизнеса. По результатам 3 месяцев работы была разработана и внедрена новая налоговая бизнес модель, позволившая заметно снизить НДС и увеличить прибыль компании посредством быстрого масштабирования бизнеса. Стоимость нашей работы составила 700 000 рублей.

Кейс 3:

К нам обратился предприниматель, выручка которого от оказания услуг населению в середине года подошла к пределу перехода с УСН на ОСН. Риск предпринимателя с учётом динамики роста составлял порядка 30 млн. рублей в случае перехода на ОСН. Задача состояла в разработке налоговой бизнес модели, которая смогла бы позволить продолжить масштабировать бизнес без перехода на ОСН. В результате 1,5 месячной работы была разработана налоговая бизнес модель, позволившая масштабировать бизнес, не платя НДС. Стоимость нашей работы составила 300 000 рублей.

Налоговые проверки и другие мероприятия налогового контроля возвращаются после приостановки на время пандемии. А значит, налоговики снова будут искать способы наполнить бюджет, и что характерно, за счет бизнеса. Один из способов, который бизнес считает экономией, а налоговики — схемой, это дробление бизнеса. Что это такое, и почему налоговики его так не любят?

Получите бесплатно инструкцию, как обезопасить себя от налоговой проверки.

Что такое дробление бизнеса

Дробление бизнеса — один из способов налоговой экономии (раньше еще говорили оптимизации, но сейчас это почти ругательство). Суть его в том, что при превышении компанией оборотов свыше 150 млн в месяц, она теряет право использовать упрощенную систему налогообложения.

В результате, компания дробится на несколько формально независимых, но по факту, принадлежащих одному (или группе) выгодоприобретателей, с целью раздробить оборот, и оставить его на уровне, не превышающем 150 млн на каждую компанию. Чтобы продолжить использовать УСН.

Все бы хорошо, но налоговики очень не любят, когда бизнес экономит на налогах. Особенно сейчас, когда у бюджета с другими доходами как-то не складывается. По мнению инспекторов, изложенном в Письме ФНС от 29 декабря 2018 г. N ЕД-4-2/25984.

Налоговые преимущества в форме специальных налоговых режимов установлены только для малого бизнеса и по своей сути призваны создать равные конкурентные условия для всех участников рынка.

Злоупотребления такими преимуществами нивелируют усилия государства по налоговой поддержке малого бизнеса.

Самое интересное то, что законодательно понятие дробления бизнеса нигде не закреплено. Но искать его (и находить) этот факт налоговикам совершенно не мешает.

Бухгалтерский аудит может своевременно указать на риски возникновения таких претензий со стороны налоговых органов.

Поговорим о признаках дробления, на которые налоговики смотрят в первую очередь.

Признаки дробления

Признаков дробления бизнеса ФНС в Письме от 11 августа 2017 г. N СА-4-7/15895@ выделяет 17. А именно:

- Разделение компании на несколько, применяющих спецрежимы.

- При расширении хозяйственной деятельности в группе компаний, налоговые обязательства не изменились, и даже уменьшились.

- Совпадение участников, директоров и конечных выгодоприобретателей в группе компаний.

- Все компании в группе осуществляют один и тот же, или сходный вид экономической деятельности.

- Новые компании в группе создаются непосредственно перед расширением бизнеса или увеличением персонала.

- Компании в группе платят друг за друга. По сути, бюджет у них единый.

- Аффилированность (взаимозависимость) участников, руководства и сотрудников компании.

- Один и тот же персонал в разных компаниях группы.

- Одно и то же оборудование, бюджет, кадры на все компании.

- Одни и те же вывески, адреса, контакты, сайты, помещения, склады.

- У всех компаний в схеме одни и те же поставщики и покупатели. Либо разные участники схемы являются единственными поставщиками или покупателями друг у друга.

- Фактически всей группой управляют одни и те же лица.

- На всю группу одна бухгалтерия, HR, кадры, юротдел, служба продаж и закупок, служба логистики.

- Одни и те же лица взаимодействуют с госорганами и другими юрлицами.

- Предельные значения по площади, оборотам, численности персонала, позволяющие применять спецрежимы.

- Данные бухучеты могут указывать на рентабельность производства и прибыли. С учетом вновь созданных компаний в группе.

- Поставщики и покупатели в группе распределены с учетом применяемых ими систем налогообложения. НДС-ники к НДС-никам, упрощенщики к упрощенщикам.

Эти доводы налоговики приводят в судах, и особенно стараются строить доказательную базу именно на них. В противном случае, суды могут встать на сторону бизнеса.

Еще один постулат, на который опираются налоговики содержится в статье 54.1 НК. А именно, если у сделки налогоплательщика отсутствует деловая цель, то налоговая выгода, полученная по такой сделке, считается необоснованной. Это относится к пункту 11, где поставщики и покупатели — участники одной группы компании.

Вы можете бесплатно скачать алгоритм досудебного оспаривания доначислений.

Что будет за дробление бизнеса?

«Будет, будет. Шашлык из тебя будет» — вспоминается фраза из советского мультфильма. Шашлыка, конечно, не обещают, но и предлагаемый букет — не из приятных.

Так, согласно п. 3 ст. 122 НК, компания, уличенная в дроблении, а значит, в необоснованной налоговой экономии, заплатит штраф в размере 40% от неуплаченной суммы налога. А доначислят ее по полной.

Руководство компании рискует пойти под уголовную ответственность. по статье 199 УК, неуплата налогов. Такая ответственность наступает от 15 млн неуплаченных налогов (или по 5 млн за 3 года), привлечь, кроме генерального директора, могут еще и финансового директора, главного бухгалтера.

Налоговые юристы помогут избежать серьёзных рисков, которые могут возникнуть в результате некорректных действий со стороны бухгалтеров и владельцев бизнеса.

Не стоит забывать и о субсидиарной ответственности, использование которой налоговикам существенно расширили пару лет назад. Контролирующим должника лицом (КДЛ) может быть признаны и его родственники, и друзья, и даже дети. И за счет этих лиц будет взыскиваться недоимка.Причем, эта ответственность может быть и внебанкротной. Если у компании денег на финансирование процедуры нет, налоговики вполне могут подать иск о привлечении КДЛ к субсидиарной ответственности. Но, обычно они это делают, если точно знают, что с них есть что взять.

Наша компания поможет:

- просчитать все риски при дроблении бизнеса,

- дать рекомендации по снижению налоговых рисков,

- минимизировать опасность доначисления налогов,

- предложить оптимальные варианты по ведению бизнеса.

Как правильно разделять бизнес

Это, конечно, благая цель, искать необоснованную налоговую выгоду. Но как быть бизнесу на УСН, у которого поставщики тоже на УСН, но при этом обороты превышают разрешенный упрощенной системой предел? Сейчас еще можно по разным видам деятельности комбинировать УСН и ЕНВД, но с 1 января его не будет. Переходить на ОСНО? Можно просто захлебнуться в НДС. Если поставщики его не платят, зачесть его не выйдет.

Правда, в Госдуме сейчас варится законопроект, предусматривающий некий переходный режим для тех, кто превышает обороты для УСН, но не готов перейти на ОСНО. Буквально в эти дни его могут принять.

Данные поправки предполагают переходный налоговый режим для организаций, использующих УСН, и превысивших верхний предел по оборотам (150 млн) не более, чем на 50 млн рублей, а также предел по численности работников (не более 100 чел) не более, чем на 30 человек.

В результате, в следующем году после такого превышения можно будет выбрать стандартные ставки для УСН в 6 или 15%, в зависимости от специфики бизнеса.

Но как быть тем, которые не смогут подойти даже по таким критериям? Тут можно выбрать следующие варианты:

- Переход на ОСНО. То есть, вести полный бухгалтерский учет, уплачивать НДС, налог на прибыль. Чтобы снизить вредное воздействие НДС, искать новых поставщиков, также работающих с НДС. А также, снижать базу для налога на прибыль подтвержденными документально расходами.

Плюсы — налоговая только одобрит такое решение. Также стоит отметить, что при выявлении дробления налоговики доначислят все тот же НДС, вот только зачесть его, хотя бы частично, не выйдет.

Минусы — возросшая налоговая нагрузка. Также, из-за поиска новых поставщиков и покупателей, возможен временный паралич бизнеса.

- Разделение бизнеса. Здесь обязательно нужно проконсультироваться со специалистами по налогам. Разделение должно быть с реальным обоснованием экономических целей. К примеру, две совершенно разные линии производства. Выгодоприобретатели должны быть разные, также, как и разные структурные подразделения, разный персонал, бюджет и основные средства. Также разными должны быть поставщики и покупатели.

Грубо говоря, при разделении бизнеса, ничего общего у них остаться не может. Это же касается аффилированности.

Также стоит отдельно упомянуть два правила, соблюдение которых окажет подспорье в доказательстве правомерности разделения бизнеса:

- компании в группе должны заниматься разными видами экономической деятельности.

- Имущество у этих компаний тоже разное.

Правда, иногда предприниматели применяют уловки, при которых, к примеру, большое производственное помещение дробится на более мелкие части, это регистрируется в Росреестре на разных собственников. Формально, имущество принадлежит разным компаниям (или их бенефициарам). По факту, налоговики могут легко проверить и это.

Но в итоге, налоговикам и бизнесу нужно будет грамотно обосновывать свои позиции в суде. И доказать правомерность своих действий именно суду. А уж суд решит, кто из них прав.

Несмотря на то, что налоговое законодательство является достаточно жестким, оно даёт бизнесменам разные варианты разработки налоговой политики в организации. Для одних фирм в налогах огромный удельный вес имеет НДС, для других — заработная плата. Специалисты ГК Бизнес-Гарант могут предложить решение для улучшения любой ситуации. Эксперты-практики ГК Бизнес-Гарант с опытом работы более 14 лет действуют на основе ГК и Налогового Кодекса. Они принимают во внимание многолетнюю практику использования закона налоговыми органами. Не дают пустых рекомендаций, каждая проверена в деле в практике. Каждую задачу решают комплексно и с индивидуальным подходом к вашему бизнесу

Если вам нужен налоговый консалтинг и другие услуги в компании ГК «Бизнес-Гарант», вы сможете заказать их по доступной стоимости.

Добавить в «Нужное»

Дробление бизнеса

Дробление бизнеса – это схема разделения бизнеса и искусственного распределения выручки между взаимозависимыми лицами для получения необоснованной налоговой выгоды (Письмо ФНС России от 11.08.2017 N СА-4-7/15895@). По каким признакам инспекторы обнаружат дробление бизнеса и чем чревато для компаний и предпринимателей искусственное дробление бизнеса, расскажем в данной консультации.

Дробление бизнеса – законная оптимизация или налоговое преступление?

Само по себе дробление бизнеса законодательством РФ не запрещено. Однако схема дробления бизнеса, направленная только на минимизацию налоговой базы в результате искажения фактов хозяйственной деятельности, Налоговым кодексом РФ не допускается (п. 1 ст. 54.1 НК РФ).

Вместе с этим компания вправе сама выбирать вариант сделки, у которой налоговые последствия будут минимальными. НК РФ не ограничивает в этом организацию, но при условии, что в избранном варианте сделки не содержится признака искусственности. Также инспекторы не вправе настаивать на каком-то определенном варианте построения хозяйственных операций (Письмо ФНС России от 31.10.2017 № ЕД-4-9/22123@).

Может ли быть безопасным дробление бизнеса? Как избежать необоснованного доначисления налогов? Ответы на эти вопросы зависят от того, какие критерии дробления бизнеса присутствуют.

Дробление бизнеса: три ошибки и два правила

Ошибки, вследствие которых разделение бизнеса будет признано необоснованным (п. 1 Письма ФНС России от 11.08.2017 № СА-4-7/15895@):

- Разделение компании на несколько организаций для того, чтобы сохранить право на применение специального налогового режима – УСН. Для возможности применения УСН должны соблюдаться определенные ограничения (по размеру выручки, по численности, по остаточной стоимости основных средств) (подп. 15, подп. 16 п. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ). Чтобы не превысить предельные значения и не слететь с упрощенки учредители зачастую делят бизнес на несколько организаций, которые продолжают заниматься тем же видом деятельности, часто в том же самом помещении (Постановление АС Дальневосточного округа от 22.10.2015 № Ф03-4073/2015).

- Совпадение учредителей и руководителей группы компаний. Участники организаций, должностные лица, фактически управляющие компанией, являются выгодоприобретателями от использования схемы дробления бизнеса (Постановление АС Восточно-Сибирского округа от 07.12.2016 № Ф02-6540/2016).

- Использование в бизнесе ИП на специальных налоговых режимах, являющихся одновременно сотрудниками компании. Нередки ситуации, когда организация регистрирует на своих работников ИП (например, на УСН, ЕНВД или патенте) для реализации через них своей продукции (Постановление АС Волго-Вятского округа от 30.06.2016 № Ф01-2276/2016).

Правила, которые помогут обосновать правомерность разделения бизнеса:

- Все компании ведут разные виды деятельности. Каждая организация из группы компаний ведет самостоятельный вид деятельности, который не является частью единого производственного процесса (Постановление АС Западно-Сибирского округа от 31.01.2017 № Ф04-6830/2016).

- Каждая компания имеет свое имущество. После разделения бизнеса на балансе каждой организации числится отдельное имущество, необходимое для ведения деятельности. Каждая фирма имеет достаточные ресурсы и работает независимо друг от друга (Постановление ФАС Западно-Сибирского округа от 26.05.2014 № А81-4180/2013).

Признаки дробления бизнеса приведены в Письме ФНС России от 11.08.2017 № СА-4-7/15895@. Критерии дробления бизнеса ФНС установила на основании анализа судебно-арбитражной практики. В частности, к таким критериям относятся (п. 1 Письма ФНС России от 11.08.2017 № СА-4-7/15895@):

- заключение компаниями договоров с одними и теми же поставщиками и покупателями;

- показатели компаний, ограничивающие право на применение спецрежимов близки к предельным значениям;

- наличие у компаний общей бухгалтерии, кадровой службы, юридического отдела;

- использование общих вывесок, контактов, сайтов в интернете.

Полный перечень 17-ти признаков, которые могут свидетельствовать о формальном разделении бизнеса с целью получения необоснованной налоговой выгоды, перечислены в п. 1 Письма ФНС России от 11.08.2017 № СА-4-7/15895@.

Согласно разъяснениям ФНС, для того чтобы признать дробление бизнеса не правомерным, направленным исключительно на получение необоснованной налоговой выгоды, оценивать нужно совокупность обстоятельств (Письмо ФНС России от 19.01.2016 № СА-4-7/465@, Письмо ФНС России от 31.10.2017 № ЕД-4-9/22123@).

Дробление бизнеса: ответственность

Если в результате дробления бизнеса проверяющие будут располагать доказательствами, которые в совокупности и взаимосвязи будут однозначно свидетельствовать о совершении группой компаний виновных действий, направленных на получение исключительно необоснованной налоговой выгоды путем уменьшения налоговой обязанности, то инспекция пересчитает налоговые обязательства всех задействованных организаций, как если бы было только одно юридическое лицо (Письмо ФНС России от 11.08.2017 № СА-4-7/15895).

Соответственно, если в результате такого пересчета будут занижены налоги или компания утратит право на применение спецрежима, то налоговым органом будут произведены соответствующие доначисления налогов (в том числе в случае необходимости и по общей системе налогообложения), а также пени и штрафов.

К примеру, компания с целью применения спецрежимов и минимизации налогов разделила бизнес на несколько небольших компаний. Налоговая инспекция сумела доказать, что дробление было искусственным и было направлено исключительно на получение необоснованной налоговой выгоды. Тогда компании доначислят налог на прибыль и НДС, а также пени и штрафы по этим налогам.

20 ноября 2022

Статистика по делам о дроблении бизнеса уже традиционно плохая. Мы ежеквартально мониторим судебную практику сплошным методом и нам есть, что вам рассказать, даже если вы думаете, что дробления бизнеса в вашей группе компаний нет.

Определимся с терминами. Конечно, в Налоговом кодексе нет понятия «дробление» бизнеса, также как и «бумажный НДС», «выгодоприобретатель», «акцептированный разрыв» и т.д. Верховный суд РФ дает такое определение: «распределение доходов от реализации товаров (работ, услуг) между несколькими лицами, которыми прикрывалась фактическая деятельность другого (одного) хозяйствующего субъекта, обладавшего необходимыми ресурсами для ее ведения, но не отвечавшего установленным законом условиям для применения УСН (так называемое «дробление бизнеса»).

- Отметим, что дробления бизнеса нет, если нет налоговой выгоды. Соответственно не должны признаваться дроблением следующие группы компаний (даже при наличии всех признаков дробления): Все участники применяют УСН с одинаковой ставкой налога, и их совокупная выручка не превышает установленные лимиты для обычной ставки (в 2022 г. – 164,4 млн руб., в 2023 г. – 188,6 млн руб.). Другие требования для применения УСН также соблюдаются (в том числе по численности).

- Все участники применяют ОСН и не используют налоговые льготы (что не отменяет деловых целей структурирования, в том числе для обеспечения безопасности вычетов по НДС у покупателей).

Определенные риски есть у следующих групп компаний:

- Все участники применяют УСН с разными ставками или при суммировании их выручки и численности сотрудников, утрачивается право на обычные ставки по УСН. Совокупная выручка и численность сотрудников при этом не превышает лимиты для УСН с повышенными ставками.

- Участники применяют УСН и ПСН или совмещают УСН с ПСН, при сложении утрачивают право на ПСН, но не переходят на ОСН.

- Все участники группы компаний применяют ОСН, но некоторые пользуются налоговыми льготами (как по НДС, так и по налогу на прибыль).

- Организации применяют ОСН и ИП применяют ОСН. Налоговая выгода образуется за счет разницы ставки по налогу на прибыль и НДФЛ.

- Все участники группы компаний применяют ОСН и являются МСП, но при сложении выручки или численности сотрудников утрачивают это право.

И риски признания структуры дроблением высокие если:

- Все участники группы компаний применяют УСН/ПСН, при сложении выручки переходят на ОСН.

- Участники группы компаний применяют УСН и ОСН. Совокупная выручка значение вообще не имеет, так как при объединении группы компаний, НДС будет начисляться на всю выручку (если выгодоприобретатель применяет ОСН).

Конечно, это вовсе не означает, что любая группа компаний совмещающая УСН и ОСН или УСН (если при сложении выручки всех участников группы компаний утрачивается право на спец. режим), получают именно необоснованную налоговую выгоду, а в редких случаях такой выгоды нет вообще. Но статистика судебных споров за 9 мес. 2022 года такая:

По-прежнему риски признания структуры дроблением зависят и от субъекта регистрации участников группы компаний (если вашего субъекта на графике нет, вы можете написать нам на почту info@taxprof.proи мы предоставим вам статистику по вашему региону):

Для доказывания необоснованной налоговой выгоды налоговики используют так называемые признаки дробления. Эти признаки, конечно, не найти в НК РФ, но они встречаются в судебной практике и письмах ФНС. Некоторые из них совсем небесспорны, например – открытие счетов несколькими организациями или ИП в одном банке. Причем не важно системообразующий это банк или нет.

Каждый признак отдельно не свидетельствует о дроблении, но их совокупность – уже может. В судебной практике встречаются более 100 признаков, но основных значительно меньше. Условно(!) их можно разделить на три группы по уровню риска:

1. Высокий:

- взаимозависимость;

- применение специальных налоговых режимов;

- один вид деятельности;

- идентичные контрагенты;

- общее управление;

- общие ресурсы (материальные и трудовые).

2. Средний:

- общий IP-адрес, телефон, электронная почта и т.д.;

- единая система логистики;

- единая ценовая политика;

- использование общего товарного знака;

- осуществление деятельности по одному адресу;

- показания сотрудников на допросах о единстве группы компаний и общем руководстве.

3. Умеренный.

- единая кадровая политика;

- совместительство;

- миграция сотрудников;

- счета в одном банке;

- нарушение условий договоров;

- общее ведение бухгалтерского учета.

Учитывая перечисленные и специфические признаки дробления, любая группа компаний хотя бы часть из них, но имеет. Но при этом дробления все равно может не быть.

В судебной практике за 9 мес. 2022 года в пользу налогоплательщиков расценивались следующие аргументы:

Здесь важно отметить, что также как отдельные признаки дробления еще ни о чем не говорят, так и вырванные из контекста деловые цели не делают дробление законным структурированием.

Если в вашей группе компаний есть признаки дробления, алгоритм следующий:

- рассчитайте сумму предполагаемых доначислений (следует учитывать, что налоговые органы используют разные методики определения действительных налоговых обязательств);

- проанализируйте вероятность выявления дробления налоговыми органами;

- проанализируйте судебную перспективу спора;

- проанализируйте сопутствующие спору риски (корпоративные, банковские, договорные).

Дальше необходимо принять решение, что делать с полученным вами анализом:

- ничего не делать (сумма доначислений незначительная, выявляемость дробления низкая, «авось пронесет», «если что, дадим взятку налоговикам»);

- провести косметический ремонт (спрятать самые вопиющие и легко выявляемые признаки дробления);

- реструктурировать бизнес (признаки дробления – причина, а следствие).

Но что делать с признаками дробления в прошлых периодах? Первое, что необходимо понимать – большинство признаков дробления в прошлом не исправить (IP-адреса, совместители, миграция сотрудников и т.д.), но можно:

- сформировать правовую позицию и деловые цели структуры (корпоративная история, требование законодательства или полное отрицание того, что есть вообще какая-то группа компаний);

- проанализировать и внести изменения во все внутригрупповые договоры (в том числе в части условий оплат и документооборота);

- по возможности внести изменения во внешние договоры (в части контактных телефонов, почт и т.д.);

- при необходимости создать договоры, объясняющие особенности хозяйственных отношений между участниками группы;

- при необходимости разработать бизнес-планы, маркетинговые исследования и т.д.;

- подчистить офисы от лишних документов, печатей, трудовых книжек и т.д.;

- подготовить сотрудников к допросам (хотя бы в части алгоритмов действий при вызове на допрос или попытки опроса);

- погасить внутригрупповую задолженность;

- подготовиться к осмотрам (привести в порядок вывески, ценники, расположение кассовых узлов, перегородок и т.д.);

- подчистить информацию на сайте, соц. сетях, поисковиках работников и т.д.

И это только общий список. Все очень сложно? Тогда смотрим сумму предполагаемых доначислений и либо миримся с ней, либо начинаем реструктурировать группу компаний. Это не обязательно переход на ОСН, более того, иногда именно это и провоцирует ВНП.

В следующей статье поделимся положительными кейсами по спорам о дроблении.

Если Вам требуется квалифицированная оценка налоговых рисков как отдельных сделок, так и всей структуры группы компаний, нивелирования выявленных рисков или разработка законных способов налоговой оптимизации, эксперты Комплаенс Решения готовы оказать качественную юридическую помощь.

Записаться на консультацию можно по телефону 8-800-500-21-36 или оставить заявку на почте info@taxprof.pro.

Вернуться к списку новостей

Деловая цель или есть, или нет

Оптимизация — важный инструмент любого бизнеса, с помощью которого можно не только экономить, но и находить финансовые резервы, например, за счет перераспределения основных средств, возврата неправильно рассчитанных налогов и т.д. Именно такие резервы часто обнаруживаются во время комплексного аудита. Возможность снизить налоговую нагрузку за счет применения специальных режимов (УСН, ЕНВД) — способ «оптимизации», чаще всего осуществляемый путем незаконного дробления.

Кроме нелегального применения спец. режимов, формальное дробление в группе компаний может иметь целью необоснованное занижение доходов/завышение расходов, незаконное возмещение НДС или налоговых вычетов.

Иногда в процессе развития бизнес сталкивается с необходимостью развести учет, управление, финансовые потоки и т.д. Например, вы занимались производством колбасы, а потом решили, что вполне можете продавать колбасу самостоятельно, да еще и возьмете на реализацию сосиски от других поставщиков. В этом случае вы делите производственную и торговую деятельность на два бизнеса, развиваете бизнес путем разделения на самостоятельные единицы, нанимаете людей соответствующего опыта на руководящие позиции, оплачиваете аренду различных помещений и т.д., то есть действуете в соответствии с явной деловой целью.

Один из главных признаков «серой» схемы — отсутствие деловой цели. Например, вы продаете колбасу в своих магазинах ООО «Вини-Пух» (учредитель Иванов И.И.), а интернет-магазин по продаже той же колбасы зарегистрирован на ИП Иванов И.И. Очевидно, что никакой деловой цели в подобном дроблении нет, исключительно злой умысел и желание воспользоваться льготной системой налогообложения.

Если делится компания, обязанная применять ОСНО, на группу компаний, применяющих льготные режимы, для экономии на НДС и налоге на прибыль, то такое деление не имеет деловой цели и является незаконным дроблением.

Быстро избавиться от использования «серой» схемы не удастся. Инспектор, наверняка, найдет негативные признаки, указывающие на искусственное дробление и отсутствие деловой цели. Кстати, Верховный суд РФ готовит постановление, в котором сроки давности за налоговые преступления возможно будут отменены.

Соблазн же для бизнеса велик! Считайте сами. Предположим, у вас ООО на ОСНО, средняя выручка равна 800 млн. руб. в год, рентабельность 20%, при этом налог на прибыль составляет 32 млн. руб. и около 30 млн. руб. — НДС. Итого в бюджет придется заплатить примерно 62 млн. рублей. На «упрощенке» (доходы – расходы) налог не превысит 24 млн. руб.

История вопроса

Интересно, что далеко не во всех странах дробление бизнеса выносится за скобки закона, скорее наоборот. Да и в России так было не всегда. Только с 2014 года, когда была накоплена достаточная судебная практика, налоговые органы взялись за деление, достигнув к 2019 году пика борьбы.

С начала же 2000-х годов только ленивый не использовал дробление для экономии на налогах. Крупный бизнес практически поголовно дробился, переходя на специальные режимы, принятые для поддержки малого бизнеса: упрощенная (УСН), патентная (ПСН) или единого вмененного налога (ЕНВД).

Цена ошибки

Последствия выявления незаконного «дробления» — многомиллионные доначисления и штрафы (40% от неуплаченных налогов согласно п.3 ст. 122 НК РФ). То есть, если налоговый инспектор докажет, что вы получали необоснованные налоговые льготы умышленно, разделив большую компанию на несколько маленьких, вам придется заплатить государству доначисленные налог на прибыль и НДС, а также штрафы и пени. Зачастую это просто колоссальные суммы, приводящие компании к банкротству.

Кроме того, довольно распространены случаи субсидиарной (персональной) ответственности собственников и должностных лиц, например, если компания не в состоянии оплатить доначисления. В этом случае расплачиваться за незаконное дробление придется из своего кармана, а в некоторых случаях за умышленную неуплату или неполную уплату налогов при доначисленной сумме свыше 5 млн. руб. предусмотрено уголовное наказание (ст. 199 УК РФ).

Отягчающим в суде обстоятельством будет считаться факт того, что руководитель одной из компаний в группе фактически им не является!

Фигурантом уголовного дела может стать не только сотрудник компании, должностное лицо, но человек придумавший «серую» схему. Это может быть бухгалтер или даже сторонний налоговый консультант.

7 основных признаков фиктивного дробления

Итак, что же выдает в налогоплательщике фактически «преступника»? В Письме ФНС от 11.08.2017 № СА-4-7/15895@ закреплен целый перечень из семнадцати признаков, указывающих на незаконное дробление. Надо сказать, что сам по себе ни один из признаков нарушением не является. Тем более, что в налоговом кодексе понятие «незаконное дробление» отсутствует в принципе. На умышленное дробление должна указывать совокупность критериев. Не будем дублировать документ, попробуем выделить семь наиболее явных признаков дробления.

Признак № 1. Взаимозависимость субъектов (аффилированность)

Например, ООО «Книга» осуществляла полиграфическую деятельность, используя ОСНО. В какой-то момент компания решила сэкономить на налогах и раздробилась на несколько ИП: ИП Иванов отвечает за производство, ИП Петров за закупку для него бумаги, ИП Алексеев продает готовую полиграфическую продукцию и т.д. При этом Иванов, Петров и Алексеев дружат с 1 класса, ведут схожую деятельность и практически не могут быть самостоятельными деловыми единицами. Как налоговая об этом узнает? В ходе выездной налоговой проверки налоговый инспектор обязательно использует возможность поговорить с сотрудниками или даже допросить их.

Реальный кейс. Определение Верховного Суда РФ от 19.12.2018 N 307-КГ18-21360 по делу N А05-14805/2017. Налоговый орган доначислил ИП более 6,5 млн. руб. налога, уплачиваемого при УСН и пени, «объединив» его бизнес с бизнесом его жены. Налоговый орган доказал, что ИП имея в собственности торговые площади заключил договор аренды со своей женой, передав ей «на бумаге» часть торговой площади, чтобы формально уменьшить площадь магазина и применять ЕНВД. В подтверждение своей позиции налоговики привели следующие аргументы: жена ИП была зарегистрирована в качестве индивидуального предпринимателя незадолго до заключения первого договора аренды нежилого помещения (магазина), при этом до появления у налогоплательщика информации о проведении выездной налоговой проверки не вносила арендную плату, самостоятельную предпринимательскую деятельность не осуществляла и доходами от реализации товаров не распоряжалась. Вместе с тем магазин функционировал как отдельный единый торговый объект, единственным собственником которого является заявитель; разделение торговых площадей в магазине и ассортимента товаров носило формальный характер, выручка от продажи товаров поступала предпринимателю независимо от кассы поступления.

Признак № 2: Единый центр управления

Например, когда собственник и руководитель нескольких юридических лиц — фактически одно лицо. Так, не в пользу налогоплательщика выглядит история, когда все финансы лежат на счетах головной компании, а остальные фирмы функционируют практически без денег.

Определение ВС РФ от 05.09.2018 № 308-КГ18-12753 по делу № А32-44581/2017

Организации доначислили НДС, налог на прибыль, пени и штрафы в общей сумме более 15 млн. руб., включив в ее доходы выручку еще двенадцати компаний, применявших ЕНВД.

Налоговый орган заинтересовали компании, работавшие под одним брендом сети ресторанов быстрого обслуживания, которые были учреждены одним физлицом. При проведении проверки выяснилось, что руководство и координация деятельности всех компаний осуществляется одним лицом — их учредителем, бухгалтерия, отдел маркетинга и т.п. располагаются в одном офисе и обслуживают деятельность всех ресторанов. На допросе учредитель подтвердила, что создание нескольких юридических лиц было необходимо для применения ЕНВД.

Признак № 3: Отсутствие коммерческой выгоды

Например, компания разделилась на несколько фирм, при этом прибыль значительно снизилась.

Признак № 4. Единый статический IP-адрес

Подключение к системе «клиент — банк» с одного IP-адреса является признаком использования одного компьютера для нескольких компаний, а следовательно, пусть и не абсолютно, но все же указывает на единый центр управления и фиктивное деление.

Признак № 5. Подконтрольные лица не самостоятельны

Когда управление группой компаний осуществляется в одном офисе, одними и теми же людьми, учет ведется одним бухгалтером… Частный случай признака № 2.

Признак № 6. Создание участников схемы

Для сохранения права применения специального режима в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей и/или увеличением численности персонала.

Пример. Постановление Арбитражного суда Центрального округа от 03.08.2018 N Ф10-2644/2018 по делу N А48-2167/2017 (Определением Верховного Суда РФ от 05.12.2018 N 310-КГ18-19704 отказано в передаче дела N А48-2167/201 в Судебную коллегию по экономическим спорам Верховного Суда РФ для пересмотра в порядке кассационного производства данного постановления).

Инспекцией ФНС России по г. Орлу проведена выездная налоговая проверка ООО «Торговый дом «Невский», по результатам которой доначислены налоги, пени, и налоговые санкции. Сумма доначислений — более 128 млн. руб.

Суды пришли к выводу о создании ООО «Торговый дом «Невский» схемы ухода от налогообложения путем дробления бизнеса с использованием взаимозависимых «технических» организаций — ООО «Торгсервис» и ООО «Торгсервис плюс», применяющих упрощенную систему налогообложения. Денежные средства, полученные данными обществами от реализации товаров ООО «Торговый дом «Невский», являются, исходя из подлинного экономического содержания доходом самого общества, в связи с чем они подлежат включению в налогооблагаемую базу в целях исчисления налога на прибыль и налога на добавленную стоимость.

В обоснование решения налоговым органом были приведены следующие аргументы: компании осуществляли один и тот же вид экономической деятельности, располагались по одному юридическому адресу, имели расчетные счета в одном и том же банке, пользовались одними IP-адресами, право первой подписи документов от имени всех организаций имели одни и те же лица (в заявлении на заключение договора о предоставлении услуг с использованием системы дистанционного банковского обслуживания было указано на «совместное использование электронного ключа с ООО «Торговый дом «Невский»).

Признак № 7. Все общее

Сайты, офисы, вывески, телефоны и т.д. Счета всех организаций в группе компаний находятся в одном банке.

Повторимся, ни эти, ни один другой признак не является абсолютным доказательством незаконного деления, тем более, если вы можете документально обосновать коммерческую целесообразность разделения. В суде случаи признания права налогоплательщика на разделение бизнеса случаются, хотя и значительно реже, чем обвинительные приговоры за умышленное уклонение от уплаты налогов.

Кстати, оценить наличие признаков искусственного дробления и связанных с ним рисков можно самостоятельно.

Выйти из тени

Скрыть умышленное дробление очень сложно. Однако «выйти из тени» никогда не поздно. Более того, «серый» бизнес абсолютно не жизнеспособен, и ситуация будет только усугубляться.

Что же делать тем компаниям, которые хотят работать без рисков в рамках закона? Прежде всего, эксперты рекомендуют принципиально пересмотреть схему ведения бизнеса. Так, наличие нескольких различных направлений деятельности в группе компаний, позволяет использовать разделение как схему обоснованной оптимизации бизнес-процессов.

Затем необходимо сделать так, чтобы каждый бизнес был самостоятельным, имел собственный центр управления (руководителей, службы, штат и др.), имущество и ресурсы.

Обращаясь к законодательству, важно помнить, что налогоплательщик вправе решать самостоятельно, каким образом ему вести свой бизнес. При этом нельзя уклоняться от налогов используя в корыстных целях специальные режимы и другие льготы, созданные для поддержки малого бизнеса.

Идеально, если для выхода из зоны риска, вы воспользуетесь помощью эксперта — налогового юриста.