- Главная

- Игры

- Викторины

- Познавательные викторины

- Викторины о бизнесе

- Викторины о деньгах и финансах

Выбрав правильный на ваш взгляд вариант ответа, жмите на кнопку «Проверить». Если хотите сразу увидеть правильные ответы, ищите под вопросами ссылку «Посмотреть правильные ответы»

1.

Что такое инвестирование?

Размещение капитала с целью получения прибыли

Размещение капитала с целью сохранения

Размещение своих денег в банке

2.

Что такое акция?

Это ценная бумага, которая не дает право на получение дивидендов

Это ценная бумага, которая дает право на продажу компании

Это ценная бумага, которая дает право инвестору владеть долей в компании

3.

Что такое облигация?

Денежный документ, содержащий поручение о выплате определенной суммы денег данному лицу в соответствии с условиями указанными в документе

Документ о залоге должником имущества

Это долговая ценная бумага, которая обязывает эмитента выплатить определенную сумму и процент за использование средств в установленный срок

4.

Инвестиционный рынок состоит из …

рынка реального инвестирования и финансового рынка

рынка реального инвестирования и инновационного рынка

рынка реального инвестирования, финансового рынка и инновационного рынка

5.

Степень активности инвестиционного рынка характеризуется …

соотношением спроса и предложения

только предложением

только спросом

6.

Инновация — это …

способ инвестирования денег в социально важные проекты

вид инвестиций, связанный с достижениями научно-технического прогресса

способ краткосрочного инвестирования в высоко рискованные проекты

7.

Имущественные и неимущественные права инвестора на рынке ценных бумаг закрепляются …

преобладанием иностранных инвестиций над национальными

преобладанием финансовых активов над материальными

преобладанием материальных активов над финансовыми

8.

Какой биржевой инструмент предполагает гарантированную доходность для инвестора?

9.

Какой финансовый инструмент, по сути, делает инвестора кредитором государства или крупных компаний?

10.

Сколько вы можете накопить, если каждый месяц будете откладывать 10% от зарплаты на накопительный счет? Ваша получка — 70 тысяч рублей в месяц. Срок — полтора года. Проценты в данном случае не учитываем. Они будут приятным бонусом.

188 т. р.

126 т. р.

160 т. р.

Подпишитесь на нас в ВКонтакте, чтобы не пропускать наши новинки.

Каждый начинающий инвестор, определив свои инвестиционные цели и риск-профиль, задумывается, как структурировать свой портфель таким образом, чтобы он соответствовал его потребностям. На рынке представлено большое количество финансовых инструментов, и вопрос правильной структуризации портфеля актуален как никогда.

Акции

Наиболее популярным видом финансовых инструментов является акция — ценная бумага, закрепляющая права ее владельца на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Акции бывают обыкновенные и привилегированные. Права владельцев обыкновенных и привилегированных акций отличаются: привилегированные акции не дают права голоса, но, как правило, по ним заранее известен размер дивиденда и выплаты происходят в первую очередь. Обыкновенные акции, напротив, дают право голоса, но размер дивидендов заранее неизвестен.

И по обыкновенным, и по привилегированным акциям дивиденды не гарантированы. Как правило, дивиденды не выплачиваются, если компания по итогам года получила убыток. Владелец акции получает доход за счет дивидендов и/или за счет роста стоимости акции.

Облигации

Среди более консервативных инвесторов довольно популярны облигации, которые представляют собой долговые ценные бумаги, владельцы которых имеют право получить от эмитента ее номинальную стоимость и проценты (купоны). Приобретая облигации, вы, по сути, даете в долг эмитенту, а он вам за это платит проценты.

Облигации могут быть дисконтные (ее владелец не получает процентных выплат, но зарабатывает за счет того, что покупает ее дешевле номинальной стоимости) и процентные, по которым регулярно выплачивается доход. Как правило, в России можно купить именно процентные облигации.

По типу эмитента облигации обычно разделяют на:

- государственные — заемщиком выступает государство;

- муниципальные — заемщиком выступают местные органы власти;

- корпоративные — заемщиком выступает коммерческая компания.

По способу выплаты купонного дохода облигации тоже отличаются. Купон может быть:

- фиксированным;

- переменным (заранее известна величина купона в каждую дату выплаты, но величина купона может отличаться);

- плавающим (когда ставка привязана к какому-то изменяющемуся индикатору, например, ключевой ставки ЦБ РФ).

Доход по облигациям владелец этой ценной бумаги получает в виде купонных выплат и/или разницы между ценой покупки и продажи.

У облигации есть еще один важный параметр: накопленный купонный доход (НКД), который начисляется в процентах от номинала облигации и будет выплачен владельцу, даже если он продаст ее раньше срока выплаты купона. Это отличает облигации от депозитов по которым, как правило, при досрочном закрытии депозита накопленный процент сгорает.

Биржевые паевые инвестиционные фонды

Для диверсификации и снижении рисков используются биржевые паевые инвестиционные фонды (БПИФы)/ ETF. Это фонды, паи которых можно купить и продать на бирже. Данные фонды следуют указанной в проспекте стратегии и, как правило, разделяются на:

- облигационные фонды;

- фонды акций;

- товарные фонды.

Встречаются и смешанные фонды, в которые в определенной пропорции могут входить все перечисленные ранее активы. Из названия фонда можно понять, какие активы в него входят. Чаще всего ETF и БПИФы повторяют структуру индексов (например, индекс Мосбиржи или S&P500).

Отличительной особенностью и основным преимуществом данных инструментов является диверсификация: покупая паи такого фонда вы можете инвестировать в акции более 100 компаний одновременно. Среди преимуществ также выделяют низкий порог входа: чтобы достаточно хорошо диверсифицировать свой портфель и включить в него хотя бы 10-15 акций и облигаций различных эмитентов, вам понадобится более 100 тыс. рублей.

С помощью ETF/ БПИФ вы сможете сделать это с минимальными вложениями (на московской бирже торгуются ETF стоимостью менее 200 рублей). Некоторые ETF могут также выплачивать дивидендный доход.

Инвестиционные фонды недвижимости

Инвестиционные фонды недвижимости (REIT) очень похожи на ETF, но основным направлением инвестиций таких компаний являются объекты недвижимости. REIT бывают долевыми и ипотечными.

Долевые фонды получают рентный доход и делятся им со своими вкладчиками в виде дивидендов. Долевые REIT обычно специализируются на определенном типе недвижимости: офисные здания, торговые центры, складские помещения, помещения для розничных магазинов и так далее. Ипотечные REIT выкупают ипотечные закладные у банков и получают доход от выплаты процентных платежей по ипотеке.

Эти инструменты считаются достаточно консервативным инструментом с фиксированной доходностью, однако и они подвержены рыночной переоценке — нет гарантий, что стоимость такого фонда не снизится со временем. Отдельно стоит отметить, что дивиденды по REIT облагаются 30% налогом (а доходы по акциям, облигациям и ETF — 13%). Помимо этого REIT пока не торгуются на московской бирже, приобрести их можно на Санкт-Петербургской бирже.

Все из вышеперечисленных инструментов инвестор может купить на бирже, открыв счет у брокера с лицензией.

Драгоценные металлы

К драгоценным металлам относят:

- золото;

- серебро;

- платину;

- палладий.

Наиболее популярным и простым способом покупки этих драгоценных металлов является приобретение ETF на нужный вам металл. На бирже также есть возможность приобрести акции горнодобывающих компаний. Это уже не прямое инвестирование в драгоценный металл, но в бизнес, который напрямую зависит от стоимости данного актива. Альтернативными (и более дорогими) способами инвестиций в драгоценные металлы являются:

- слитки;

- монеты;

- обезличенные счета.

Купить такие продукты или открыть счет можно в банке.

Структурные продукты

Такие продукты являются достаточно сложным для понимания финансовым инструментом, который сочетает в себе защитную и рисковую часть. Защитная часть обеспечивает защиту капитала (полную или частичную), рисковая — позволяет получить потенциально высокую доходность. Ключевое слово — потенциальную, так как доходность не гарантирована и зависит от стратегии (как правило ставка делается на рост акций или индекса).

Структурные продукты бывают:

- с полной защитой капитала (даже если ставка рисковой части не сыграла, вы ничего не потеряете, а вернете свои деньги обратно);

- частичной защитой капитала (когда при неблагоприятном стечении обстоятельств вам вернется заранее оговоренная часть внесенных средств, остальная, соответственно, сгорит);

- без защиты капитала.

С недавнего времени неквалифицированному инвестору доступны только структурные продукты с полной защитой капитала. Приобрести такие инструменты можно у банка, брокера или управляющей компании. Некоторые из структурных продуктов можно купить на бирже (биржевые структурные облигации).

Инвестиционное страхование жизни

По своей структуре очень похоже на структурные продукты, но в оболочке страховки. Такой инструмент помимо возможного потенциального дохода дает страховую защиту: в случае ухода застрахованного из жизни или инвалидности, его наследники или указанные бенефициары получат дополнительные выплаты. Приобрести их можно только напрямую у страховой компании или в банке.

Депозит

Самый известный и популярный в России способ хранения денег, который не нуждается в дополнительных пояснениях.

Инструменты для консервативного инвестора

Консервативному инвестору, который не готов к возможным убыткам, можно включить в свой инвестиционный портфель низкорисковые инструменты: облигации, облигационные биржевые фонды (ETF), инвестиционные фонды недвижимости, депозиты, а также структурные продукты с полной защитой капитала и ИСЖ.

Чаще всего начинающим инвесторам рекомендуется сначала какое-то время поработать только с консервативными инструментами, а со временем добавлять в свой портфель и другие инструменты.

Инструменты для агрессивного инвестора

Агрессивные инвесторы, то есть те, кто ради высокой потенциальной доходности, готов рискнуть значительной частью своего капитала, инвестируют весь свой портфель в акции, производные финансовые инструменты (фьючерсы, опционы), структурные продукты без защиты капитала.

Такие инвесторы зачастую имеют большой опыт на фондовом рынке, крупный размер капитала и в случае неудачи смогут безболезненно ее пережить.

Инструменты для инвестора с умеренным риск-профилем

Инвестор с умеренным риск-профилем сочетает высокорискованные инструменты с консервативными. Добавление в портфель консервативных инструментов снижает риски, а высокорискованные позволяют добиться большей доходности. Классическая схема: 50% портфеля в консервативных инструментах, 50% — в высокорискованных.

Также в портфель дополнительно к указанным можно включить драгоценные металлы в удобной для инвестора форме, акционные ETF (за счет большего количества акций в одном ETF акционные фонды менее рискованны), структурные продукты и ИСЖ с частичной защитой капитала.

Обладая знаниями обо всех доступных финансовых инструментах, каждый инвестор может подобрать себе наиболее подходящие как по уровню знаний и опыту, так и по комфортной рискованности. Главное — подходить к инвестициям осознанно, соотнося каждый инструмент со своим финансовым планом и инвестиционной целью.

Фото на обложке: Khongtham/shutterstock.com

На финансовых рынках торгуется много финансовых инструментов. Вот почему для трейдеров, которые хотят начать торговать или инвестировать, крайне важно знать, что они из себя представляют.

В этой статье разбираются наиболее важные типы финансовых инструментов, такие как первичные финансовые инструменты, производные финансовые инструменты и комбинации, а также их характеристики. Также вы также узнаете об их преимуществах и недостатках и сможете правильно выбрать финансовые инструменты для различных целей.

В этой статье мы разберем:

- Что такое финансовые инструменты? Определение

- Примеры финансовых инструментов

- Виды финансовых инструментов

- Классификация финансовых инструментов

- Характеристики финансовых инструментов

- Зачем это все нужно знать?

- Преимущества и недостатки финансовых инструментов

- Как выбрать подходящий финансовый инструмент?

- Лучшие финансовые инструменты для трейдинга

- Лучшие финансовые инструменты для инвестирования

- Заключение

- FAQ по финансовым инструментам

Что такое финансовые инструменты? Определение

Согласно международным стандартам финансовой отчетности (МСФО), финансовый инструмент — это контракт, в результате которого одна организация получает финансовый актив, а другая финансовое обязательство или долевой инструмент.

Другими словами, финансовый инструмент — это любой актив, доступный инвесторам для покупки и продажи. Контракты, которые мы оцениваем и затем торгуем, например ценные бумаги, являются финансовыми инструментами. К ним также относятся опционные контракты, фьючерсы и векселя.

Примеры финансовых инструментов

Ниже — несколько примеров, кратко объясняющих концепцию финансовых инструментов.

Пример 1

Представьте, что вы положили деньги на сберегательный счет. Банк несет ответственность за сохранность ваших средств и их возврат по истечении срока действия контракта. Денежные депозиты являются распространенным видом финансового инструмента.

Пример 2

Компания А выпустила корпоративные облигации. Инвестор купил часть из них и будет получать фиксированные выплаты в течение срока погашения облигаций. Облигации являются финансовыми инструментами — компания разместила их для привлечения денежных средств.

Виды финансовых инструментов

Существует два основных типа финансовых инструментов: первичные (или денежные) и производные инструменты.

Первичные инструменты

Это денежные инструменты, цена которых определяется непосредственно рынком.

Денежные депозиты

Денежные депозиты — это деньги, которые можно положить на сберегательные или банковские счета. Имея дело с денежными депозитами, вы заключаете соглашение с банком о возврате ваших денег в определенную дату. Таким образом, банк получает обязательство. Однако денежные депозиты предназначены скорее для вкладчиков, чем для инвесторов.

Облигации

Делятся на государственные, корпоративные, еврооблигации и муниципальные.При покупке государственных или корпоративных облигаций, вы одалживаете деньги государственному учреждению или бизнесу. Еврооблигации оцениваются в валюте, отличной от местной валюты страны, в которой выпущена облигация. А муниципальные облигации — это сертификаты долга, их выпускают страны, города или другие местные органы власти для привлечения средств. Вы получаете прибыль в виде процентов по кредиту.

Долевые инструменты

Этот вид финансовых инструментов более известен под названием акции. Когда вы их покупаете, вы буквально покупаете часть бизнеса и становитесь совладельцем или акционером конкретной фирмы. Получаемый доход бывает двух видов. Первый подразумевает, что любое увеличение цены акций делает ваши инвестиции более ценными. Второй вид — вы получаете дивиденды, то есть долю вашей прибыли, которую приносит бизнес.

Производные финансовые инструменты

Цена производного инструмента определяется другим базовым активом или переменной, а не самим производным инструментом. Ниже перечислены виды производных финансовых инструментов:

Форвардные контракты

Это индивидуальный контракт между двумя сторонами на покупку или продажу актива по определенной цене в указанную дату в будущем. Главная особенность этого вида финансовых инструментов — они не торгуются на центральной бирже. Таким образом, форвардные контракты не стандартизированы в соответствии с правилами, что делает их особенно полезными для хеджирования.

Фьючерс

Фьючерсные контракты аналогичны форвардным, только они уже стандартизированы и регламентированы, поэтому фьючерсами можно торговать на бирже. Такие контракты часто используют для торговли сырьевыми товарами.

Опцион

Опционные контракты — это производные инструменты, дающими право, а не обязанность купить или продать финансовый актив по заранее установленной цене в течение определенного времени.

Своп

Своп — это производный финансовый инструмент, который позволяет обменять одну ценную бумагу на другую на основе различных факторов в течение периода времени, указанного в соглашении. Эти потоки денежных средств называются частями свопа. Соглашение о свопе определяет дату, когда денежные средства должны быть выплачены, и порядок их расчета.

Классификация финансовых инструментов

Класс актива может влиять на типологию финансовых инструментов. Таким образом, различают долговые и долевые инструменты.

Финансовые инструменты на основе долга

С их помощью различные учреждения и предприятия увеличивают свой капитал. Эти инструменты могут быть краткосрочными и долгосрочными. Краткосрочные долговые инструменты обычно действуют до года. Примерами таких инструментов являются векселя и коммерческие бумаги. У долгосрочных долговых инструментов срок погашения более года. К ним относятся облигации и долговые обязательства.

Финансовые инструменты, основанные на собственном капитале

Такие инструменты помогают предприятиям в увеличении финансовых активов в долгосрочной перспективе гораздо лучше, чем долговые финансовые инструменты. Однако в этом случае долг не выплачивается владельцами — они не несут ответственности. Акции, фьючерсы на акции и передаваемые права подписки являются типичными финансовыми инструментами, основанными на собственном капитале.

Характеристики финансовых инструментов

Именно по эти основные факторы влияют на решения инвесторов.

Ликвидность

Это показатель того, насколько легко можно обменять актив и насколько быстро вы получаете деньги из актива. Чем быстрее вы сможете конвертировать свои инвестиции в наличные деньги, тем выше их ликвидность. Вот почему у наличных и акций обычно самая высокая ликвидность. Недвижимость менее ликвидна — ее намного сложнее продать.

Конкретной формулы ликвидности не существует. Однако есть два показателя, которые вы можете использовать: коэффициент текущей ликвидности и коэффициент быстрой ликвидности. Высокие значения по обоим показателям свидетельствуют о высокой ликвидности и общем финансовом состоянии.

Ожидаемый доход

Это ожидаемая величина дохода. Однако данный параметр не основан на вашем представлении о финансовых инструментах. Можно приблизительно спрогнозировать ожидаемый доход, изучив среднюю цену актива и историю рынка, но результат будет всего лишь средним значением показателей за всю историю.

Риски

Это вероятность того, что инвестиции принесут результат, отличный от ожидаемого. Вы можете потерять часть или все вложенные средства даже если рассчитывали получить прибыль. Вы также можете получить какие-то средства, но меньше, чем ожидали. Важно понимать, что любая инвестиция — это определенный риск: инфляционный, процентный, политический, валютный, кредитный. Именно поэтому при работе, например, на Forex, вы должны постоянно следить за общей ситуацией на рынке и тщательно оценивать каждую инвестицию с точки зрения риска.

Зачем это все нужно знать?

Инвестирование требует навыков управления капиталом. Это единственный способ понять, как увеличить свой заработок и получить дополнительный источник дохода. Любой начинающий инвестор или трейдер должен знать все о работе финансовой системы и что такое финансовые инструменты. Это поможет выбрать правильный тип инструментов в зависимости от поставленной цели.

Некоторые финансовые инструменты доступны каждому. Вы можете инвестировать в них или торговать ими для получения прибыли. В этот список входят:

-

Forex

-

Криптовалюты

-

Драгоценные металлы

-

Акции

-

Облигации

-

Фонды взаимных инвестиций

-

Собственность

-

Денежные депозиты

Преимущества и недостатки финансовых инструментов

Прежде чем торговать или инвестировать, вы должны оценить потенциальные риски и преимущества каждого финансового инструмента.

|

Финансовый инструмент |

Преимущество |

Недостаток |

|

Облигации |

✅Доход за счет процентных платежей ✅ Можно держать облигацию до погашения и вернуть всю основную сумму ✅Прибыль при перепродаже облигаций по более высокой цене |

❌Облигации приносят меньше дохода, чем акции ❌Компании могут объявить дефолт по облигациям |

|

Акции |

✅Доход за счет дивидендов ✅Высокая доходность с течением времени ✅Высокий уровень ликвидности |

❌Размер дивидендов не фиксирован ❌Компания может обанкротиться ❌Акции могут резко потерять свою ценность |

|

Валюта |

✅Легко использовать ✅Высокий уровень ликвидности |

❌Политические и экономические факторы могут вызвать высокую волатильность |

|

Сырьевые товары |

✅Лучшая защита от инфляции ✅Потенциально высокая доходность ✅Не коррелируют с акциями и облигациями |

❌Могут быть подвержены волатильности ❌Нет постоянного дохода |

|

Индексы |

✅Низкая комиссия ✅Нет необходимости проводить много исследований рынка ✅Высокий уровень диверсификации |

❌Пассивное управление ❌Отсутствие гибкости |

Как выбрать подходящий финансовый инструмент?

У финансовых инструментов разные параметры. Ниже — факторы, которые нужно учитывать.

Шаг 1. Определите, зачем вам нужен этот финансовый инструмент

Финансовые инструменты могут помочь вам добиться финансовых успехов, но сначала вы должны определиться с целями. Это может быть краткосрочная цель, такая как получить средства для покупки нового компьютера, либо долгосрочная, например, финансирование досрочного выхода на пенсию.

Шаг 2. Оцените свою склонность к риску

Риск может по-разному влиять на людей. Это зависит от различных психологических факторов, таких как устойчивость к риску и тревога. Например, государственные облигации с низким уровнем риска и меньшими выплатами — лучший выбор для тех, кто слишком боится рисковать.

Шаг 3. Примите во внимание особенности каждого финансового инструмента

У всех финансовых инструментов есть преимущества и недостатки. Прежде чем сделать выбор, вы должны обдумать все аспекты, связанные с вашей целью, уровнем риска, количеством времени и так далее. Другими словами, вы должны изучить, как работают эти инструменты.

Лучшие финансовые инструменты для трейдинга

Торговля может принести вам деньги в течение нескольких часов, дней, недель или даже месяцев. Однако трейдинг связан с более высоким уровнем риска — ваша ставка либо сработает, либо нет в течение определенного времени. Ниже представлен список финансовых инструментов для торговли:

Forex (Валюты)

Многие инвесторы и трейдеры не знают, что валютный рынок или Forex является крупнейшим в мире. Существует множество валютных пар, которые вы можете покупать и продавать, но при краткосрочных стратегиях лучше выбрать немного, чтобы как можно лучше их освоить.

Акции (CFD)

При владении обычной акцией вы становитесь акционером, но при покупке CFD на акции вы не становитесь совладельцем компании. Вместо этого вы покупаете контракт, чтобы отслеживать динамику базовой акции. CFD на акции торгуются так же, как валюта на Forex.

Сырьевые товары (CFD)

Как и в случае с CFD на акции, покупка и продажа CFD на сырьевые товары не делает вас фактическим владельцем металлов или нефти. Вы покупаете контракт, который отражает движение цены конкретного актива. Вы можете как покупать, так и продавать сырьевые товары и получать прибыль в обоих случаях.

Фондовые индексы (CFD)

Такие финансовые инструменты являются отличной альтернативой покупке отдельных акций. CFD на индексы помогают спекулянтам зарабатывать на изменениях цен. S&P 500 и DJIA — самые популярные индексы.

Если вы не знаете как начать торговать этими инструментами — не волнуйтесь. LiteFinance может помочь вам в торговле, чтобы получить выгоду от движения цен.

Лучшие финансовые инструменты для инвестирования

Быть долгосрочным инвестором означает удерживать свои вложения в течение многих лет. В этом случае вам не нужно беспокоиться о ежедневных колебаниях стоимости вашего портфеля. Ниже — список финансовых инструментов для инвестирования:

ETF

По сути, ETF — это корзина из нескольких инвестиций, в нее могут входить облигации, акции или товары. ETF торгуются как отдельная акция на фондовой бирже. ETF также могут отслеживать определенные отрасли акций, например, технологическую, банковскую и т. д. Инвестиции в ETF — это очень дешевый способ диверсифицировать ваши инвестиции. К тому же это безопаснее, чем вложение в отдельные акции.

Акции «Голубых фишек»

Новичкам рекомендуется инвестировать в компании с рыночной капитализацией более $10 миллиардов — такие предприятия уже долгое время увеличивают свои доходы, их бизнес стабилен по сравнению с мелкими и не слишком надежными компаниями.

Индексные фонды

Индексный фонд — это, по сути, объединенный тип инвестиций, вы можете купить его на своем брокерском счете. Они отлично подходят для тех, кто хочет покупать и держать акции без уплаты сборов за активное управление. Индексные фонды позволяют вам пассивно приумножать свои деньги. Если вы новичок в инвестировании и начнете вкладывать хотя бы в один из таких фондов — вы не прогадаете.

Облигации

Государственные облигации считаются одним из самых безопасных классов активов, поэтому они идеально подходят для долгосрочного инвестирования. Правительства используют данный тип облигаций для финансирования своих проектов или инфраструктуры. Взамен они производят выплаты с фиксированной процентной ставкой с интервалами, указанными в купоне облигации. Когда срок действия облигации истечет, вы получите свои первоначальные инвестиции обратно. Также вы можете присмотреться к корпоративным облигациям. Однако будьте осторожны при выборе компаний и внимательно изучите информацию о ее положении на рынке.

Долговые фонды

Многие учреждения занимают деньги для удовлетворения своих финансовых потребностей: центральные правительства, банки, компании по финансированию инфраструктуры и многие другие. Долговой фонд — это любой инвестиционный пул с фиксированным доходом. Выбирайте компании и учреждения с высокими доходами, денежными потоками и прибылью, поскольку они могут легко обслуживать свои долговые обязательства. Кредитные рейтинговые агентства присваивают им самые высокие оценки.

Заключение

Финансовые инструменты играют важную роль в торговле и инвестициях. Именно поэтому новичкам важно понимать их функционал. Начинающим инвесторам доступно множество инструментов, все они используются по-разному. Самое главное — выбрать правильную стратегию, которая поможет вам достичь долгосрочных или краткосрочных целей. Это станет возможным только после выбора правильного Forex-брокера, такого как LiteFinance.

FAQ по финансовым инструментам

Какие существуют финансовые инструменты?

Существует два основных типа финансовых инструментов. Это первичные и производные инструменты. Они отличаются друг от друга способом оценки. Первичные инструменты оцениваются напрямую, а цена производных определяется косвенно.

Что можно отнести к базовым инструментам?

Вы, вероятно, слышали о большинстве основных инструментов. Это облигации, акции, фонды взаимных инвестиций, сырьевые товары, опционы и фьючерсы. Все они имеют свои особенности и помогают в достижении разных целей. Вот почему вам нужно узнать об их плюсах и минусах, прежде чем начать инвестировать.

Как используются финансовые инструменты?

Финансовые инструменты помогают заработать дополнительные деньги. Вы можете покупать и продавать их и зарабатывать на колебаниях цен. Если вы не любите торговать, то можете инвестировать в них и получить прибыль в долгосрочной перспективе.

Какими основными характеристиками обладают финансовые инструменты?

Наиболее значимые — это ликвидность, ожидаемая доходность и риск. Эти характеристики имеют решающее значение при выборе правильного финансового инструмента. Они показывают, насколько легко актив можно конвертировать в деньги, какую прибыль можно получить и степень риска вложений.

Почему финансовые инструменты важны?

Если вы планируете стать трейдером или инвестором, вам следует понимать суть финансовых инструментов — они являются основным средством заработка на финансовом рынке. Чем больше вы о них знаете, тем увереннее вы себя будете чувствовать при торговле или инвестировании.

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteFinance. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}}

( {{count}} {{title}} )

1. Финансовые инструменты

Существуют различные подходы к трактовке понятия «финансовый инструмент». В наиболее общем виде под финансовым инструментом понимается любой контракт (договор), по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия. В нашем курсе мы будем рассматривать только инструменты, доступные физическим лицам – индивидуальным гражданам. В этом случае формулировка будет выглядеть следующим образом: финансовые инструменты – это обращающиеся финансовые документы, с помощью которых осуществляются операции между Вами (физическим лицом) и другим лицом (физическим или юридическим) на финансовом рынке. На практике это означает, что Вы не просто передали из рук в руки наличные деньги (что тоже имеет свои риски и меры безопасности), а провели сделку через официальных участников рынка (банки, платёжные системы), зафиксировав её документарно.

1.1. Классификация финансовых инструментов.

Всё многообразие финансовых инструментов может быть классифицировано по тем или иным качествам. Главное из них – рынок, на котором они работают или, как говорят финансисты, обращаются.

1.1.1 Классификация по финансовым рынкам.

- Инструменты кредитного рынка – это деньги и расчётные документы (к ним относятся банковские карты, о которых мы поговорим подробнее в Разделе 2);

- Инструменты фондового рынка – разнообразные ценные бумаги;

- Инструменты валютного рынка – иностранная валюта, расчётные валютные документы, а также отдельные виды ценных бумаг;

- Инструменты страхового рынка – страховые услуги;

- Рынок драгоценных металлов – золото (серебро, платина), приобретаемое для формирования резервов.

1.1.2. По виду обращения выделяют следующие виды финансовых инструментов:

- Краткосрочные (период обращения до одного года). Являются наиболее многочисленными, обслуживают операции на рынке денег.

- Долгосрочные (период обращения более одного года). К ним относятся и «бессрочные», срок погашения которых не установлен. Обслуживают операции на рынке капитала (мы такие не будем рассматривать).

1.1.3. По характеру финансовых обязательств финансовые инструменты подразделяются на следующие виды:

- Инструменты, по которым не возникают последующие финансовые обязательства (инструменты без последующих финансовых обязательств). Они являются, как правило, предметом осуществления самой финансовой операции и при их передаче покупателю не несут дополнительных финансовых обязательств со стороны продавца (например, продажа иностранной валюты за рубли, продажа золотого слитка и т.п.).

- Долговые финансовые инструменты. Эти инструменты характеризуют

кредитные экономические отношения между различными юридическими и физическими лицами, возникающие при передаче стоимости (денег или вещей, определенных родовыми признаками) на условиях возврата либо отсрочки платежа, как правило, с уплатой процента. В зависимости от объекта кредитования - товарный капитал или денежный - различают две основные формы кредита: коммерческий (подтоварный) и банковский.отношения между их покупателем и продавцом и обязывают должника погасить в предусмотренные сроки их номинальную стоимость и заплатить дополнительное вознаграждение в форме процента (если оно не входит в состав погашаемой номинальной стоимости долгового финансового инструмента). Примером долговых финансовых инструментов выступаютоблигации (лат. obligatio - обязательство) - ценная бумага, выпускаемая акционерными обществами и государством как долговое обязательство. О. подтверждает, что ее владелец внес денежные средства на приобретение ценной бумаги и тем самым вправе предъявить ее затем к оплате как долговое обязательство, которое организация, выпустившая О., обязана возместить по указанной на ней номинальной стоимости. Такое возмещение называют погашением. О. отличается от акции (см.) тем, что ее владелец не является членом акционерного общества и не имеет права голоса. Кроме выкупа в течение заранее обусловленного при выпуске О. срока, эмитент обязан выплачивать ее обладателю фиксированный процент от номинальной стоимости О. либо доход в виде выигрышей или оплаты купонов к О.,векселя (нем. Wechsel - обмен) - письменное долговое обязательство строго установленной законом формы, выдаваемое заемщиком (векселедателем) кредитору (векселедержателю), предоставляющее последнему безусловное, поддерживаемое законом право требовать с заемщика уплаты к определенному сроку суммы денег, указанной в В. В. бывают: простые; переводные (тратта); коммерческие, выдаваемые заемщиком под залог товаров; банковские, выставляемые банками данной страны на своих заграничных корреспондентов (иностранные банки); казначейские, выпускаемые государством для покрытия своих расходов. Простой В. удостоверяет обязательство заемщика, векселедателя, уплатить заимодавцу, векселедержателю, положенный к возврату долг в оговоренный срок. Переходный В., именуемый траттой, выписывается векселедержателем (трассантом) в виде письменного поручения, приказа векселедателю (трассату) заплатить заимствованную сумму с процентами третьему лицу (ремитенту). Тем самым ремитент становится новым векселедержателем. Например, кредитор Иванов предоставил деньги в долг Сидорову, но перевел полученный от Сидорова вексель на имя третьего лица - Михайлова, которому Сидоров и должен вернуть долг. В данной ситуации Иванов - первичный векселедержатель, трассант, Сидоров - векселедатель, трассат, а Михайлов - вторичный векселедержатель, ремитент,чеки (англ, cheque, амер. check) - денежный документ, содержащий приказ владельца текущего счета банку о выплате указанной в нем суммы определенному лицу или предъявителю, или произвести безналичные расчеты за товары и услуги. Такая чековая операция предварительно предусмотрена чековым договором и между банком и чекодателем. Банк может оплатить Ч. и в счет кредита чекодателю. Имеют место несколько видов Ч.: предъявительские, именные и ордерные. Предъявительский Ч. выписывается на предъявителя, его передача осуществляется простым вручением. Именной Ч. выписывается на определенное лицо. Ордерный Ч. выписывается в пользу определенного лица или по его приказу, т.е. чекодержатель может передать его новому владельцу с помощью индоссамента, который выполняет функции, подобные функциям вексельного индоссамента. Для расчета между банками используются банковские чеки.и т.п. - Долевые финансовые инструменты. Такие финансовые инструменты подтверждают право их владельца на долю в уставном фонде их

эмитента кредитная организация (филиал), осуществляющая эмиссию банковских карт, ценных бумаг или прочих обращающихся финансовых инструментов.и на получение соответствующего дохода (в форме дивиденда , процента и т.п.). Долевыми финансовыми инструментами являются, как правило, ценные бумаги соответствующих видов (акции, инвестиционные сертификаты и т.п.)

1.1.4. По приоритетной значимости различают следующие виды финансовых инструментов:

- Первичные финансовые инструменты (инструменты первого порядка). Такие финансовые инструменты (как правило, ценные бумаги) характеризуются их выпуском в обращение первичным эмитентом и подтверждают прямые имущественные права или отношения кредита акции , облигации, чеки, векселя и т.п.)

- Вторичные (инструменты второго порядка) характеризуют исключительно ценные бумаги, подтверждающие право или обязательство их владельца купить или продать обращающиеся первичные ценные бумаги, валюту, товары или нематериальные активы на заранее определенных условиях в будущем периоде. Часто их называют производными инструментами или деревативами . Такие финансовые инструменты используются для проведения спекулятивных финансовых операций и страхования ценового риска («хеджирования»). В зависимости от состава первичных финансовых инструментов или активов, по отношению к которым они выпущены в обращение, деривативы подразделяются на фондовые, валютные, страховые, товарные и т.п. Основными видами деривативов являются опционы, свопы, фьючерсные и форвардные контракты (эти инструменты предназначены сугубо для биржевых операций, и мы их также не рассматриваем в нашем курсе).

1.1.5. По гарантированности уровня доходности финансовые инструменты подразделяются на следующие виды:

- Финансовые инструменты с фиксированным доходом. Имеют гарантированный уровень доходности при их погашении (или в течение периода их обращения) вне зависимости от колебаний на финансовом рынке.

- Финансовые инструменты с неопределенным доходом. Уровень доходности этих инструментов может изменяться в зависимости от финансового состояния эмитента (простые акции, инвестиционные сертификаты) или в связи с изменением конъюнктуры финансового рынка (долговые финансовые инструменты, с плавающей процентной ставкой, «привязанной» к установленной учетной ставке, курсу определенной «твердой» иностранной валюты и т.п.).

1.1.6. По уровню риска выделяют следующие виды финансовых инструментов:

- Безрисковые финансовые инструменты. К ним относят обычно государственные краткосрочные ценные бумаги, краткосрочные депозитные сертификаты наиболее надежных банков, «твердую» иностранную валюту, золото и другие ценные металлы, приобретенные на короткий период.

- Финансовые инструменты с низким уровнем риска. К ним относится, как правило, группа краткосрочных долговых финансовых инструментов, обслуживающих рынок денег, выполнение обязательств по которым гарантировано устойчивым финансовым состоянием и надежной репутацией заемщика (характеризуемыми термином «первоклассный заемщик»). К таким инструментам относятся чеки и веселя крупных банков, государственные облигации.

- Финансовые инструменты с умеренным уровнем риска. Они характеризуют группу финансовых инструментов, уровень риска по которым примерно соответствует среднерыночному. Примером могут служить акции и облигации крупных компаний, так называемые, «голубые фишки».

- Финансовые инструменты с высоким уровнем риска. К ним относятся инструменты, уровень риска по которым существенно превышает среднерыночный. Это акции более мелких и менее устойчивых компаний.

- Финансовые инструменты с очень высоким уровнем риска («спекулятивные»). Такие финансовые инструменты характеризуются наивысшим уровнем риска и используются обычно для осуществления наиболее рискованных спекулятивных операций на финансовом рынке. Примером таких высокорискованных финансовых инструментов являются акции «венчурных» (рисковых) предприятий; облигации с высоким уровнем процента,выпущенныепредприятием с кризисным финансовым состоянием; опционные и фьючерсные контракты и т.п.

Приведенная классификация отражает деление финансовых инструментов по наиболее существенным общим признакам. Каждая из рассмотренных групп финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, отражающим особенности их выпуска, обращения и погашения.

Подробности описания каждого финансового инструмента можно найти в специализированной литературе или интернете (например, здесь )

1.2 Риски и доходность. Что без чего не бывает?

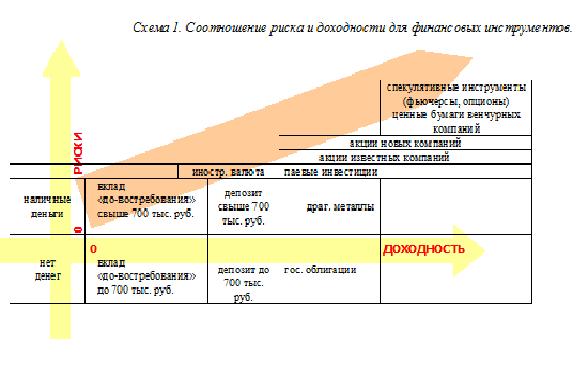

Риск – понятие, которое характеризует вероятность какого-то события, положительно или отрицательно влияющего на ожидаемый результат. Как правило, для частных инвесторов и вкладчиков, интересен только риск отрицательных событий, т.е. событий влияющих на снижение дохода или даже возврата денег. Поэтому для начала построим наглядный график, где по горизонтальной оси будем отмечать рост доходности, а по вертикальной – рост рисков. Ось времени мы намеренно не изображаем, хотя понимаем, — чем далее во времени ожидаемое событие, тем больше факторов на него может влиять, а значит риск возрастает.

Запомним основную формулу – «чем выше предлагается доходность, тем рискованнее инструмент». Это означает, что Вам могут сулить доход и 90%, и 250% годовых, но вероятность этого события (выплаты дохода) будут стремительно падать с ростом обещаний. Что бы ни говорили о надёжных вложениях и перспективных проектах, это будет похоже на создание «пирамиды», хорошо известной по МММ, где деньги выплачиваются недолго и не всем!

Какой вывод нужно из этого сделать? Нет высокого дохода без риска потерять часть вложенной, а иногда(как это было в кризисные годы) почти и всей суммы. На Схеме 1 финансовые инструменты размещены относительно друг друга в оценке доходности/риска. Так вклады и депозиты до 700 тыс. руб. гарантированы к возврату государством даже при наступлении банкротства банка (возможно, что вскоре будет установлена новая планка в 1 млн. руб.). Доходность по гос. облигациям также гарантирована государством, хотя мне памятен 1998 г., когда объявленный дефолт отменил все гарантии.

Product Protocol — это протокол с открытым исходным кодом для краудфандинговых / краудлендинговых кампаний, основанный на выпуске цифровых активов, интеграции со всеми бизнес-процессами, управлением средствами и финансовыми операциями.

Обратите внимание, что наличные деньги на схеме размещены с отрицательной доходностью, но с положительным риском. Первое объясняется инфляцией, которая обесценивает Ваши «неработающие» деньги, второе объясняется рисками их потерять физически (украли, сгрызли, сожгли…)

Итак, какие инструменты доступны Вам? Это зависит от того, какими средствами Вы располагаете (см. Таблицу 1). Предположим, что Вы попадаете в одну из категорий – А (свыше 300 тыс. руб.), Б (от 100 до 300 тыс. руб.), В (от 10 до 100 тыс. руб.) и Г (до 10 тыс. руб.)

Таблица 1. Соотношение риска и доходности для финансовых инструментов.

|

категория что возможно |

А (свыше 300 тыс. руб.) |

Б (100 — 300 тыс. руб.) |

В (10 — 100 тыс. руб.) |

Г ( до 10 тыс. руб.) |

|

торговля акциями |

да |

возможно, но ограниченно |

||

|

паевые инвест. фонды |

да, рекомендуется |

да |

не стоит |

|

|

вложения в драг. металлы |

да |

да |

да, но сомнительная необходимость |

|

|

банковские депозиты |

да |

да |

да |

|

|

вложения в иностр. валюту |

да |

да |

да |

возможно |

|

текущий вклад |

да |

да |

да |

возможно |

|

наличные рубли |

да |

да |

да |

реальность |

Если Вы принадлежите категории А и Б, то Вам уже должны быть известны адреса брокерских компаний и паевых инвестиционных фондов. Там Вам предложат инвестиции на любой вкус (т.е. риск и доходность). Если при этом Вы – консервативный инвестор, т.е. предпочитаете надёжность превыше риска убытков, то Вам предложат портфель из облигаций (в т.ч. гос. облигаций) и, наоборот, если Вы «рисковый игрок» и готовы потерять часть инвестиций, но при этом иметь возможность и получить сверх-доходы, то Вам предложат портфель из акций свежих компаний, коктейль из валютных фьючерсов, опционов на покупку/продажу нефти, золота и прочих биржевых товаров. Окраску в жёлтый и оранжевый цвет я даю условно, т.к. инвестиционный портфель можно сформировать так, что он будет не более рискован, чем «зелёный» доллар или крайне рискован как игра в казино на «красное».

В случае, когда Вы принадлежите к категории В и Г, лучше сохранять консервативную стратегию и оперировать инструментами, окрашенными в зелёный цвет.

Далее мы будем делать упор на инструменты денежного (кредитного) рынка, раскрывая подробнее привычные в бытовом смысле платёжные инструменты (наличные деньги и банковские карты ).

Виды небанковских инструментов инвестирования (акции, облигации, паевые фонды, недвижимость, драгоценные металлы, производные инструменты)

Частный инвестор может использовать разные способы вложения средств для получения дохода. Это ценные бумаги и производные финансовые инструменты, разные формы коллективного инвестирования, прямые инвестиции в недвижимость и драгоценные металлы.

Ценные бумаги выпускают предприятия, чтобы продать их на фондовом рынке и таким образом получить капитал для своей деятельности. Этот процесс называется эмиссией ценных бумаг, а выпустившее их предприятие называется эмитентом. Процессы купли-продажи ценных бумаг осуществляются на фондовом рынке.

По своему типу ценные бумаги делятся на две основные группы – долевые и долговые. Долевые закрепляют за покупателем (владельцем) право собственности на доли эмитента. Наиболее распространенный вид таких бумаг – акции. Долговые закрепляют за покупателем (владельцем) право финансового требования. Наиболее распространенный вид таких бумаг – облигации.

Акции

Самые известные и наиболее распространенные долевые ценные бумаги – это акции. Такая ценная бумага удостоверяет право владельца на долю собственности предприятия, оттуда и ее название.

Если предприятие выпускает акции впервые, это называется первичным размещением, обычно в деловом обороте используется термин на английском – IPO (Initial Public Offering), что в переводе означает первое публичное предложение. При первичном размещении акции предлагаются по номинальной цене, установленной эмитентом, но в ходе торгов определяется их рыночная стоимость, которая может превосходить номинальную в несколько раз.

Перед проведением IPO крупные компании практикуют проведение Road Show – серию поездок топ-менеджмента компании по крупнейшим городам для встреч с потенциальными инвесторами и аналитиками. На таких встречах презентуют результаты деятельности компании, описывают ее положение на рынке, отношения с конкурентами, поставщиками, клиентами, отвечают на вопросы о деятельности предприятия. Также компании-эмитенты используют СМИ для проведения информационной кампании по созданию привлекательного образа финансово устойчивого прибыльного предприятия. IPO крупных компаний широко освещаются в СМИ, информируя потенциальных инвесторов об экономических показателях компании, существующих проблемах и связанных с ними рисках, а также перспективах развития и возможной прибыли для акционеров.

В дальнейшем предприятие может проводить дополнительные эмиссии для привлечения капитала, которые называются SPO (Secondary Public Offering) – вторичное публичное предложение.

Крупных акционеров (как правило, при владении более 5 % акций) называют мажоритарными, или мажоритариями, а владельцев мелких пакетов акций – миноритарными, или миноритариями.

Инвестиции в акции могут приносить доход разными путями. Во-первых, как совладелец предприятия, владелец акции имеет право на долю прибыли от ее деятельности в виде дивидендов. Во-вторых, можно заработать на перепродаже акции по более высокой цене. Но при этом нет никаких гарантий, что акции принесут своему владельцу доход.

Акционерные общества не гарантируют ни стабильной выплаты дивидендов, ни какой-то фиксированной суммы дохода по акциям, за исключением привилегированных.

Каждый год общее собрание акционеров решает, выплачивать дивиденды или нет. Дивиденды могут не выплачивать, если предприятие закончило год с убытками или прибыль невелика. Могут быть и другие причины: например, для достижения стратегических целей выгоднее пустить прибыль на развитие. Или положение на рынке нестабильно, и акционерам представляется целесообразным создать финансовый резерв на случай ухудшения положения предприятия.

Решение утверждается большинством голосов, поэтому оно в большей степени зависит от крупных акционеров, чьи интересы могут не совпадать с интересами держателей мелких пакетов акций.

Привилегированные акции гарантируют фиксированный и регулярный доход, но он, как правило, невелик и может оказаться значительно ниже дивидендов по обычным акциям. Обладатели привилегированных акций традиционно не имеют права голоса на собрании акционеров.

Рыночная цена акций называется курсом (котировкой) акций. Цена на акции может расти или падать в зависимости от спроса. А спрос меняется под воздействием множества факторов – как экономических, так и политических, порой совершенно непредсказуемо. Курс акций может существенно измениться в очень короткий срок. Это свойство ценных бумаг (равно как и валют) называется волатильностью. Чем больше диапазон изменений курса за краткий срок, тем выше волатильность.

Акции классифицируют по степени риска падения стоимости. Самые надежные акции традиционно называют «голубыми фишками» («блю чипс»), это лидеры своих отраслей. Такие акции – высоколиквидные и низкорисковые ценные бумаги. Они редко падают в цене сильно и надолго. Их легко продать. Но и существенно заработать на дивидендах или перепродаже не получится. В России это акции таких компаний, как «Газпром», «Роснефть», «Сбербанк», «Лукойл».

На акциях высокорисковых предприятий можно заработать много, иногда очень много, но можно и все потерять. Хрестоматийным примером можно считать Apple. Эта компания – абсолютный рекордсмен роста котировок акций во всем мире. В 1980 году при первичном размещении акции Apple продавали по 4 доллара, через два года они обесценились почти в три раза, а через 32 года, в 2012 году, выросли в 176 раз, до 705 долларов. К настоящему времени акции Apple прочно заняли положение в ряду «голубых фишек».

Другим характерным примером может служить история Facebook. В мае 2012 года состоялось первичное размещение акций социальной сети. А к августу их цена упала в два раза. Но затем акции Facebook снова пошли верх и выросли более чем втрое. Уровень риска таких инвестиций хорошо виден на примере конкурента Facebook – социальной сети Bebo: с 2008 по 2010 год ее стоимость рухнула с 850 до 10 млн долларов, цена акции упала, таким образом, в 85 раз.

Облигации

Если акции не гарантируют дохода своему владельцу, то долговые ценные бумаги обеспечивают стабильный и фиксированный доход. Для частных инвесторов интерес представляют такие долговые бумаги, как облигации. Облигация служит своего рода распиской в получении денег с обязательством вернуть полученную сумму с процентами. При этом четко указываются размер процентов и срок погашения долга. В зависимости от срока погашения облигации делятся на краткосрочные (до 1 года), среднесрочные (от 2 до 10 лет) и долгосрочные (более 10 лет).

Доход по облигациям называют купонным и чаще всего выплачивают с периодичностью два раза в год. Именно отсюда пошло расхожее выражение «стричь купоны»: раньше облигации выпускали в виде бумажных листов с отрывными купонами на получение дохода.

Кредитором выступает покупатель облигации, а заемщиком – эмитент. В зависимости от эмитента облигации делятся на государственные, муниципальные и корпоративные. Государственные облигации выпускают под гарантии российского правительства или властей одного из регионов. Наиболее распространены ГКО (государственные краткосрочные облигации) и ОФЗ (облигации федерального займа). Муниципальные облигации выпускает администрация муниципальных образований – городов и районов – под свои гарантии. Корпоративные облигации выпускают коммерческие предприятия, обеспечены они имуществом и активами эмитента, поэтому от его финансовой устойчивости зависит уровень их надежности.

Облигации считаются более надежным, но менее доходным инструментом инвестирования, нежели акции. В то же время стоимость акций крайне редко падает до ноля, в то время как облигации могут обесцениться полностью, если эмитент разорится.

Все виды облигаций торгуются на фондовом рынке, их может купить любой желающий. Также как и акции, облигации можно перепродать. Но, в отличие от акций, стоимость облигаций на рынке не подвержена волатильности. Зарабатывают обычно на покупке облигаций с дисконтом, то есть по цене ниже номинала. Продавцы предлагают дисконт, желая продать облигации быстрее, либо риск дефолта по облигациям увеличился. Иногда облигации сразу продают ниже номинала, если эмитент нуждается в деньгах, а спрос на его бумаги низкий.

Российские облигации – и государственные, и корпоративные – выпускают в рублях, долларах и евро. Российские государственные бумаги, номинированные в национальной валюте, стоят от одной тысячи рублей, а в иностранной – от 1 тысячи долларов. Еврооблигации российских компаний, как правило, продают пакетами по 10–20 тысяч долларов. Большинство долговых бумаг в иностранной валюте рассчитано на очень крупных инвесторов, поэтому их продают лотами стоимостью от 500 тысяч долларов.

Доходность по государственным облигациям сравнима с доходностью по банковскому вкладу. Но депозит проигрывает облигациям по двум параметрам. Во-первых, максимальная сумма, которую государство гарантирует выплатить вкладчику – это 1 миллион 400 тысяч рублей. Государственные облигации можно купить на любую сумму, и вы гарантированно получите обратно и вложенные деньги, и процентный доход. Во-вторых, если вы захотите забрать банковский вклад раньше срока, то потеряете почти весь процентный доход. Облигацию можно продать в любой момент и доход при этом не пропадет. Кроме того, купонный доход и доход от погашения государственных облигаций не облагается налогом на доходы физических лиц, что является дополнительной выгодой при таком виде инвестирования.

Производные финансовые инструменты

Производные финансовые инструменты, или деривативы представляют собой соглашение о купле-продаже базисного актива по согласованной цене через определенное время. Базисным активом могут быть разные виды товара (например, нефть, нефтепродукты, электроэнергия, металлы, сельскохозяйственная продукция), ценные бумаги, валюта.

Для частных инвесторов деривативы представляют интерес как инструмент для спекуляций, который позволяет зарабатывать на разнице в ценах на базисный актив. С этой целью обычно используются опционы и фьючерсы.

Рассмотрим принцип действия производных финансовых инструментов на примере опциона колл на ценные бумаги. Покупатель опциона получает право купить пакет акций по условленной цене в определенный срок. Если акции вырастут в цене, владелец опциона получит их по цене ниже рыночной и сможет заработать на перепродаже, окупив затраты на приобретение опциона. Если же ситуация на рынке не позволит заработать на разнице цен, владелец опциона колл может отказаться от сделки.

Фьючерс отличается от опциона тем, что контракт обязывает совершить сделку и продавца, и покупателя, отказаться нельзя, даже если эта сделка будет убыточной.

Торговля производными финансовыми инструментами ведется не на фондовом, а на срочном рынке. Это название объясняется тем, что сделка выполняется через определенный срок после ее заключения.

Для частного инвестора деривативы – наиболее сложный и рискованный финансовый инструмент, они требуют глубокого, практически профессионального знания рынка ценных бумаг и высокой степени погруженности в ежедневные потоки финансовой информации.

Биржевая торговля (биржевой трейдинг)

Ценные бумаги и производные финансовые инструменты продают и покупают на бирже. В России действует четыре биржевые площадки для торговли ценными бумагами и производными финансовыми инструментами – две в Москве и две в Санкт-Петербурге. Крупнейшая биржа в Российской Федерации создана в 2011 году, когда объединились две биржи: ММВБ (Московская межбанковская валютная биржа) и РТС (Российская торговая система) под названием «Московская биржа ММВБ-РТС». Торговлей на бирже занимаются трейдеры.

Инвестор может сам стать трейдером, а может нанять брокера, который будет осуществлять трейдинг (заключать сделки) либо по его поручениям, либо на усмотрение управляющего. У большинства брокерских компаний нет ограничений по минимальному лимиту: начать инвестировать можно с любой суммы, пополняя счет по мере возможностей.

Специально для частных инвесторов разработан особый вид брокерского счета: индивидуальный инвестиционный счет. Если соблюдать правила, установленные для таких счетов, то прибыль, полученная от операций с ценными бумагами, освобождается от налогообложения в рамках специального налогового вычета. Инвестор управляет своими деньгами самостоятельно либо доверяет профессиональному управляющему. Когда вы отдаете денежные средства в доверительное управление, надо помнить, что за это придется платить. Стоимость услуг по управлению вашими деньгами достаточно высока, она составляет от 10 до 30 % от полученной прибыли. И даже если прибыли не будет совсем, вы все равно платите.

Зато профессиональный управляющий может обеспечивать высокую доходность ваших вложений в течение длительного срока. Выбор за инвестором: готов ли он платить за более или менее стабильный доход или предпочтет рискнуть.

Форекс-торговля (форекс-трейдинг)

Forex – это название международного (правильнее будет сказать – всемирного) межбанковского валютного рынка. Сокращение от Foreign Exchange Market. «Forex – это всемирное виртуальное пространство, в котором оперируют национальные и коммерческие банки, страховые компании, инвестиционные и пенсионные фонды, брокерские фирмы и миллионы частных инвесторов. Они становятся и продавцами, и покупателями тех или иных валют или фьючерсов на другие активы. Торговля идет практически ежесекундно. В процессе этой торговли ежесекундно меняются уровни спроса и предложения, соответственно, меняется и стоимость той или иной валюты, измеримая в том, сколько за нее предлагают другой валюты»1.

Рабочими площадками торговых операций рынка Forex стали несколько взаимосвязанных между собой с помощью новейших информационных технологий региональных валютных рынков. Наиболее значительными из них являются Новозеландский и Австралийский валютные рынки (Веллингтон, Сидней), Азиатский рынок (биржи Токио, Сингапура и Гонконга), Европейский рынок (Лондон, Франкфурт-на-Майне, Цюрих, Париж) и Американский рынок (Нью-Йорк, Торонто, Чикаго, Лос-Анджелес). Кроме того, значимыми площадками рынка являются биржи в Москве, Дубае, Йоханнесбурге.

Торговля на рынке форекс представляет собой сделки на приобретение производных финансовых инструментов (фьючерсы и деривативы). В форекс-рынок вовлечено значительное число инвесторов: в России число клиентов форекс-компаний оценивается примерно в 500 тыс. человек. С 2016 года форекс-рынок в РФ регулируется Банком России, деятельность на нем в РФ могут вести только лицензированные форекс-дилеры по нормативам, установленным законодательством РФ и Банком России. Как правило, форекс-трейдинг подразумевает личное участие инвестора в торговле, хотя развиваются и формы пассивного участия по принципу доверительного управления (так называемые ПАММ-счета). Разновидностью форекс-трейдинга является торговля с бинарными опционами (упрощенный вид производных финансовых инструментов, в котором учитывается не конкретная котировка, а принципиальное движение выбранного трейдером инструмента (то есть рост или падение цены).

В развитии форекс-рынка в России СМИ сыграли особенно значимую роль. Объясняется это следующими причинами. Этот рынок способен дать максимально возможную прибыль (вплоть до сотен процентов в день) и отличается низким порогом вхождения (минимально – несколько десятков долларов). Однако форекс-рынку присуща повышенная волатильность и самый высокий из всех сегментов финансового рынка уровень рисков. Это привлекает на форекс-рынок массового клиента, но подавляющее большинство трейдеров остается в убытке. До формирования системы регулирования рынка в Российской Федерации действовало много так называемых «кухонь» (форекс-компаний, не выводящих сделки своих клиентов на рынок, а присваивающих себе клиентские средства и играющих против клиента).

Таким образом, в обществе формируется атмосфера недовольства рынком форекс из-за большого количества оказавшихся в убытке инвесторов. Часто форекс воспринимается как «пирамида» и, к сожалению, российские СМИ не всегда профессионально квалифицируют этот рынок. Напомним, что главный признак «финансовой пирамиды» – обещание гарантированной высокой прибыли. Добросовестный форекс-дилер, напротив, в обязательном порядке информирует о высоких рисках форекс-трейдинга. Таким образом, перед СМИ стоит вызов правильно освещать работу российского форекс-рынка, вошедшего в число «белых» (регулируемых) сегментов. При этом следует иметь в виду, что защита прав потребителей финансовых услуг в сегменте форекса в России до сих пор не выстроена и максимально слаба.

К форекс-трейдингу следует прибегать только тем инвесторам, которые адекватно оценивают степень риска и достаточно квалифицированы в вопросах работы этого рынка.

Паевые инвестиционные фонды

Для частных инвесторов с небольшими суммами наиболее доступным и наименее рискованным способом вложения средств является паевой инвестиционный фонд (ПИФ). Он действует по принципу коллективных инвестиций: средства пайщиков объединяют и передают в управление профессиональным управляющим (трейдерам).

ПИФы различают по направлениям, которые управляющий выбрал для инвестирования, например, фонды облигаций, фонды акций, фонды денежного рынка, фонды недвижимости, фонды прямых инвестиций, фонды товарного рынка, фонды смешанных инвестиций. Частный инвестор может выбрать тот вид фонда, который кажется ему предпочтительнее.

По условиям покупки и продажи паи могут различаться. Если фонд открытый, паи можно покупать и продавать в любое время. Интервальные фонды продают и покупают паи в специально установленные сроки. Паи закрытого ПИФа можно купить только при формировании фонда, а продать – только по завершении срока его деятельности.

Каждый пайщик имеет право на долю имущества фонда и получение прибыли пропорционально своей доле. Размер доли зависит от количества приобретенных паев. У многих фондов цена одного пая составляет всего 1 тысячу рублей. Хотя пай может стоить и значительно дороже: и 100 тысяч рублей, и 1 миллион рублей, если речь идет о закрытом фонде, который обычно создается для узкого круга крупных инвесторов.

Преимущество такого способа инвестирования состоит в том, что профессиональное управление позволяет минимизировать риск убытка при сохранении достаточно высокой доходности. Паи можно покупать и продавать на бирже, через банк или управляющую компанию.

Недвижимость

Инвестиции в недвижимость в России широко практиковали еще в XIX веке. Основным объектом вложения средств были доходные дома для сдачи в аренду жильцам. В наше время частные инвесторы тоже вкладываются в приобретение жилья, чаще всего квартир в многоэтажных домах. Такая инвестиция позволяет получить актив, который с высокой долей вероятности будет расти в цене и даст возможность заработать на его перепродаже. Можно получать доход от сдачи недвижимости в аренду. Но в этом случае выгоднее инвестировать в коммерческую недвижимость. Это может быть приобретение нежилых помещений под офисы, магазины, предприятия бытового обслуживания. Другой вариант – стать совладельцем офисного, торгового или складского центра. Это можно сделать напрямую или через паевой инвестиционный фонд.

Другой классический вид инвестиций в недвижимость – это покупка земельных участков. Преимущество такого способа вложения капитала отмечал еще Марк Твен, чья фраза стала крылатой: «Покупайте землю, ее больше не производят!» Но в России земельный рынок до сих пор не сформировался, поэтому сложно прогнозировать, как будут меняться цены, соответственно, планировать получение дохода от инвестирования.

Также при покупке земельных участков высоки административные риски. Например, приобретенный участок земли может неожиданно поменять свое назначение: вместо жилищного строительства его можно будет использовать только для сельскохозяйственных работ. Из-за этого его ценность резко снизится. Кадастровый учет тоже не до конца налажен, из-за этого сделки с землей могут быть опротестованы и признаны ничтожными. Основной недостаток инвестиций в недвижимость – высокий порог вхождения, они требуют крупных средств либо привлечения такого инструмента, как ипотека.

По данным опроса населения, проведенного по заказу Министерства финансов РФ в 2015 году, вклад в недвижимое имущество большинство считает наиболее надежным и выгодным способом сохранения сбережений на фоне роста цен на недвижимость. Эту позицию подтверждают и итоги ряда опросов ВЦИОМ 2005–2006 годов. По мнению респондентов, покупка квартиры или земельного участка гарантирует, что вложенные средства не обесценятся.

Драгоценные металлы

Драгоценные металлы служат объектом инвестирования с древнейших времен. Наиболее популярны инвестиции в золото в расчете на рост его стоимости. Их отличает высокая надежность, потому что золото может падать в цене, но не может обесцениться, и рано или поздно его можно будет все равно продать с прибылью.

Однако золото может снижаться в цене длительное время, и на ожидание дохода от вложений могут уйти годы и десятилетия, поэтому такие инвестиции рассматриваются, как долгосрочные. Спрос на золото растет в периоды экономических кризисов, хотя его рыночная стоимость при этом может колебаться достаточно резко.

Существуют разные способы вложений в золото. Можно покупать золото в слитках, но в России это самый невыгодный вариант, так как при продаже физического золота приходится платить налог на добавленную стоимость по ставке 18 %.

Покупать ювелирные украшения из драгоценных металлов также невыгодно, поскольку они значительно теряют в цене при перепродаже, а стоимость включает не только рыночную цену драгметалла, но и работу (как правило, от 30 до 50 % цены).

Для вложений в драгоценные металлы подходит покупка инвестиционных монет из золота и серебра. Их несложно продать в случае необходимости.

Могут быть эффективными инвестиции в золото с помощью банковских обезличенных металлических счетов (ОМС). Такой счет служит для учета принадлежащего клиенту драгоценного металла в граммах. Чтобы пополнить счет, клиент приобретает через банк желаемое количество золота, серебра, платины или палладия. При этом покупки металла как таковой не происходит, он просто числится за клиентом. Это позволяет избежать уплаты НДС, которым облагается продажа слитков.

Можно использовать обезличенный металлический счет для хранения драгоценных металлов, а можно зарабатывать на курсовой разнице, продавая металл со счета на росте цен и покупая на снижении.

Использование обезличенного металлического счета позволяет еще и получать налоговый вычет и налоговые льготы, установленные правилами налогообложения ОМС.

Инвестировать в золото можно и через другие финансовые инструменты: через ПИФы или ETF-фонды драгоценных металлов, с использованием фьючерсов и опционов.

По мнению профессиональных инвесторов, самостоятельное инвестирование в драгоценные металлы сопряжено с большим риском, потому что этот рынок требует глубоких специальных знаний. Для частного инвестора, который такими знаниями не обладает, предпочтительнее поручить управление вложениями такого рода специалистам.

Срок инвестирования и ликвидность

Для инвестора большое значение имеет ликвидность его вложений. Ликвидность – это характеристика, которая определяет, насколько быстро можно перевести свой актив в деньги без потерь. Ликвидными активами считаются ценные бумаги – акции и облигации, производные финансовые инструменты, паи ПИФов, драгоценные металлы.

Недвижимость считается активом с низкой ликвидностью, поскольку ее сложно быстро перевести в деньги.

По сроку, необходимому для получения дохода, инвестиции делятся на краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (свыше 5 лет). На короткий срок чаще всего покупают акции, производные финансовые инструменты и драгоценные металлы, чтобы заработать на колебаниях курса. Такие вложения относятся не к инвестициям, а к спекуляциям.

Вложения в акции, облигации, ПИФы, драгоценные металлы, недвижимость могут быть и среднесрочными, и долгосрочными, это зависит от особенностей конкретного финансового инструмента или актива и от ситуации на рынке.

Краткосрочные инвестиции, как правило, используются для высокорискованных операций, а долгосрочные – для консервативных вложений с минимальным риском.

Долгосрочные инвестиции не рассчитаны на быстрое получение прибыли, поэтому используются как для высокорискованных операций, так и для консервативных вложений с минимальным риском.

Баланс риска и доходности

Доходность инвестиции всегда пропорциональна риску: чем выше риск – тем выше доходность, и наоборот: чем ниже риск, тем ниже доходность. Не существует финансовых инструментов, которые гарантируют высокую доходность с минимальным риском.

«Риск для инвестора – вероятность потери своих вложений либо их части за счет падения стоимости инвестиции (например, в случае банкротства эмитента владелец выпущенной им облигации или акции может не получить ничего)».2

К числу рискованных инвестиций относят вложения в акции и производные финансовые инструменты. Более надежными считаются инвестиции в корпоративные облигации и ПИФы. Наименее рискованными считаются инвестиции в государственные облигации, золото и недвижимость.

«Доходность обычно измеряется в процентах годовых – приросте стоимости инвестиции за один год».3

«Финансовые пирамиды»

В новейшей истории «финансовые пирамиды» появились в России в первой половине 90-х годов ХХ века. Это мошеннические организации, которые привлекали средства населения, обещая высокий доход. Самые известными и самыми масштабными стали МММ, «Хопер-Инвест», «Властилина». Их жертвами стали миллионы людей (известно, что только в связи с банкротством МММ 50 человек покончили с собой).

Принцип работы «финансовой пирамиды» прост: деньги новых вкладчиков используются для выплаты дохода более ранним вкладчикам, а часть дохода идет организаторам пирамиды. Поэтому главная цель создателей пирамиды состоит в том, чтобы привлечь как можно больше людей. Пирамида существует до тех пор, пока приток средств от новых вкладчиков превышает расходы на выплату дохода тем, кто вложился раньше. Как только приток средств иссякает, пирамида закрывается и все активные на этот момент вкладчики теряют вложенные деньги.

В наши дни «финансовые пирамиды» преимущественно привлекают вкладчиков через Интернет. Чаще всего они маскируются под инвестиционные компании, обещают доход от торговли валютой на рынке Forex, биткоинами или их аналогами. При этом никакой реальной деятельности пирамиды не ведут, хотя могут ее имитировать, предоставляя вкладчикам информацию о несуществующих финансовых операциях.

Такие пирамиды новой формации получили название хайп-проектов, от аббревиатуры HIYP, которая расшифровывается как High Yield Investment Program, что с английского языка переводится как «инвестиционные программы, обеспечивающие высокий доход». Хайп-проект может существовать от 1 дня и до нескольких лет.

Защита от мошенничества при инвестировании

В России с 2016 года введена административная ответственность за организацию и рекламу «финансовых пирамид». Физическим лицам грозит штраф от 5 до 50 тысяч рублей, должностным лицам – от 20 до 100 тысяч рублей, юридическим лицам – от 500 тысяч до 1 миллиона рублей. Более жесткие меры для создателей «финансовых пирамид» предусматривает Уголовный кодекс РФ: штраф до 1 миллиона 500 тысяч рублей, либо принудительные работы на срок до 5 лет, либо лишение свободы на срок до 6 лет.

Чтобы не стать жертвой «финансовой пирамиды», инвестор должен знать ее характерные признаки:

- обещание гарантированного высокого уровня прибыли (напомним, что высокий уровень прибыли, во-первых, не может быть гарантирован, во-вторых, связан с высоким уровнем рисков);

- объяснение сверхдоходности неведомых сверхприбыльных проектов или невнятных «инноваций» (демагогия и расплывчатость описаний);

- отсутствие лицензии или иного права на осуществление финансовой деятельности в тех сферах, которые подразумевают таковые;

- отсутствие внятной коммуникации с клиентами (телефонные линии), качественного сайта, офисов, недолгий срок существования компании или полная анонимность организаторов и непрозрачность работы;

- агрессивная реклама с некорректной информацией, не соответствующей реалиям и универсальным принципам финансового рынка;

- призыв не раздумывать и инвестировать быстро;

- обещание вознаграждения за приведенных вами клиентов (следует иметь в виду, что наличие бонусных и реферальных программ за приведение клиента не всегда свидетельствует о противоправности действий, но вкупе с другими вышеперечисленными признаками указывает на них).

Следует иметь в виду, что пирамиды могут имитировать наличие лицензии регулятора – например, лицензии профессионального участника рынка ценных бумаг. Данные обо всех выданных лицензиях размещены на сайте Банка России, поэтому достоверность любой лицензии несложно проверить как пользователю услуг, так и СМИ.

Правила и источники раскрытия информации эмитентов

Каждый эмитент, размещающий акции или облигации для открытой продажи на рынке, обязан соблюдать правила раскрытия информации, установленные российским законодательством и нормативными документами Банка России, как регулятора рынка ценных бумаг.

Эмитент обязан публиковать в открытом доступе сведения, которые могут оказать существенное влияние на стоимость его ценных бумаг. Это ежеквартальные и ежегодные отчеты, а также существенные факты о своей деятельности, списки аффилированных лиц. Информация, прилагаемая к ходатайству и/или уведомлению государственного антимонопольного органа, решения и отчеты о выпуске акций, облигаций и проспекты эмиссий и прочие сведения, способные повлиять на котировки ценных бумаг.

Предприятия могут в добровольном порядке раскрывать более подробные сведения, связанные с деятельностью предприятия, для повышения своей прозрачности в глазах инвесторов и акционеров. От уровня прозрачности эмитента во многом зависит успех мероприятий по привлечению капитала на рынке.

Влияние СМИ на привлечение населения к долгосрочным инвестициям/инвестициям в ценные бумаги

Средства массовой информации играют ключевую роль в просвещении населения относительно возможностей приумножения своих сбережений. В сборнике «Повышение финансовой грамотности населения: международный опыт и российская практика» подробно раскрывается роль финансового просвещения для развития экономики страны и благосостояния населения.

«Благодаря финансовому образованию люди с низким уровнем дохода могут накопить максимальные в сложившейся ситуации сбережения, не выплачивая больших комиссионных за финансовые операции, которые взимают нефинансовые организации, или за овердрафт по счету или кредитной карте в финансовых организациях. Что касается граждан, располагающих средствами для осуществления инвестиций, то финансовое образование дает возможность лучшего понимания базовой финансовой информации и более специфической информации, относящейся к конкретным видам инвестиций».4

Через средства массовой информации происходит распространение базовых сведений для частных инвесторов о достоинствах и недостатках разных вариантов стратегий инвестирования и финансовых инструментов, а также о связанных с ними рисках. Полученная информация становится основой для более глубокого изучения принципов инвестирования и обращений за консультациями к специалистам.

«Классический пример воздействия деловых СМИ на процессы, протекающие в финансовой и экономической жизни общества, – скачки цен на акции компаний после опубликования материалов о готовящихся сделках слияния-поглощения.

Иногда такие материалы появляются в СМИ (как правило, в информагентствах либо газетах) до официального сообщения о сделке».5

По данным исследования, проведенного по заказу Министерства финансов Российской Федерации, большая часть населения либо не знает, что такое финансовое инвестирование, либо считает это чем-то крайне далеким от их повседневной реальности. Другие же задумываются об инвестировании и испытывают потребность в получении информации о разных возможностях и рисках.

Роль СМИ в проведении т. н. «народных» IPO и государственных облигационных займов у населения

Средства массовой информации играют основную роль в организации кампаний по привлечению средств населения для нужд бюджета и государственных компаний. В 2007 году было организовано два IPO, получивших название «народных»: «Сбербанка» и ВТБ.

Акции «Сбербанка» купили более 30 тысяч человек, акции ВТБ – 124 тысячи человек. Средства массовой информации сообщали о возможности купить акции государственных банков, разъясняли смысл этой финансовой операции, описывали способы оформления сделки по приобретению ценных бумаг. Эта история подробно описана в «Сборнике практических кейсов по теме «Финансовая грамотность и массовая информация».

«В странах с динамично развивающимися рынками капитала и устойчивым ростом личного располагаемого дохода все больше и больше экономических агентов вовлекаются в процесс потребления финансовых продуктов рынка капитала (или, по крайней мере, получают такую возможность)», – указывают авторы сборника «Повышение финансовой грамотности населения: международный опыт и российская практика». – Потребители в данной сфере финансовых услуг не обладают достаточными знаниями, следствием чего является недоверие к новым финансовым инструментам, а также неэффективное управление риском. По отношению к этим группам населения повышение финансовой грамотности позволит не только увеличить их финансовое благосостояние посредством повышения качества управления риском, но и реализовать потенциал развития финансовых рынков».6

СМИ как инструмент предупреждения «финансовых пирамид» и других видов массового финансового мошенничества