Сдавайте всю отчетность через интернет — с подсказками и проверкой на ошибки. Подключайте блок с управленческими отчетами.

Попробовать

Управленческая (или внутренняя) отчетность — это несколько форм, которые показывают результаты работы компании и ее подразделений или разных направлений бизнеса. Эти формы не регламентированы государством, но в сети можно найти множество их образцов: они удобны, включают понятные термины и показатели. Организация может сама найти и доработать формы под свои особенности.

Управленческий учет не обязателен, компании ведут его добровольно. Этот вид учета дает сведения, от которых зависит эффективность управления компанией, но которые нельзя получить из отчетности в госорганы: обязательная отчетность строится по формализованным правилам, не раскрывая текущего положения дел в организации. К тому же в ней есть сведения только по предыдущим периодам, а этого недостаточно для оценки возможного развития бизнеса.

Вот на каких пользователей рассчитана отчетность:

- владельцы бизнеса, которые принимают важные решения и регулируют составление такой отчетности;

- инвесторы, страховщики, кредиторы, которым нужно оценить возможные риски при сотрудничестве с компанией;

- средний менеджмент организации, который контролирует работу своих подразделений и должен выдерживать запланированные показатели — им нужна отчетность о текущих периодах, прогнозы, а также анализ по подразделениям.

Отчетность состоит из двух больших групп в зависимости от того, для каких пользователей ее составляют.

Внешняя — нужна инвесторам, банкам, страховщикам или кредиторам, которые планируют вложить средства в компанию. Благодаря такой отчетности они оценивают риски, принимают решения об объеме и условиях кредитования или инвестиций.

Внутренняя — требуется сотрудникам компании, ее владельцам и управляющим, чтобы принимать решения по развитию бизнеса. На основании этой отчетности высший менеджмент видит реальное положение дел в компании, может прогнозировать развитие бизнеса, а также оценивать, регулировать и контролировать все процессы. С учетом показателей отчетности планируют, прогнозируют работу компании и ее структурных подразделений.

Отчитывайтесь за организацию и ИП через интернет, получайте управленческие отчеты автоматически.

Попробовать

Чтобы отчеты были удобными для работы, они должны иметь такие свойства:

- информативность — в отчетах есть вся информация, необходимая для анализа и принятия управленческих решений;

- лаконичность — в отчетах указывают только полезную, важную информацию в сжатой форме;

- своевременность — отчетность показывает ситуацию, которая сложилась в компании на текущий момент, или дает прогноз развития бизнеса на ближайший период;

- детализированность — информацию в отчетности можно раскрыть в понятной, информативной, лаконичной аналитике;

- уместность — усилия, затраченные на создание отчета, должны быть меньше, чем эффект от него.

На основании управленческой отчетности руководство компании принимает оперативные решения: может обезопасить компанию, снизить риски ведения бизнеса.

Есть базовые принципы для составления отчетности:

- простота;

- достоверность;

- оперативность.

Есть другие принципы: например, существенность — когда управленческая отчетность включает только значимую информацию. Для этого при составлении отчета по компании в целом можно сгруппировать статьи без указания конкретных контрагентов или проектов. Но если отчетность составляют для определенного проекта, то сведения детализируют.

Другой принцип внутренней отчетности — сопоставимость, она важна для ретроспективного анализа. Создавать отчеты нужно так, чтобы можно было сравнивать между собой показатели за разные периоды.

При ведении внутреннего учета нужно соблюдать принципиальные моменты:

- составлять отчет под цели пользователей управленческой информации;

- вносить в отчеты только полезные сведения, которые можно применить в практических целях;

- составлять отчет так, чтобы было удобно интерпретировать информацию;

- вносить данные целостно, без ошибок или неполных сведений;

- вносить актуальные сведения;

- заполнять отчетные формы с установленной периодичностью;

- соблюдать конфиденциальность всех полученных и обработанных сведений.

Отчитаться в ФНС, ПФР, ФСС и Росстат через интернет, подключить управленческие отчеты.

Попробовать

Простота

Первый принцип внутренней отчетности — простота восприятия: информацию в отчеты нужно вносить в простом, понятном виде, чтобы пользователи трактовали ее однозначно. Для этого формат управленческих отчетов и способ их составления должны соответствовать задачам управленческого учета. Такие задачи нужно определить еще до заполнения отчетных форм — на этапе разработки управленческих документов.

Достоверность

Второй принцип отчетности — достоверность, или правдивость: сведения в отчетных формах нужно вносить без сокрытия операций. При этом в отчетности могут быть погрешности: в отличие от бухгалтерских, эти отчеты не требуют соблюдения абсолютной точности.

Но величина неточностей не должна существенно искажать реальное положение дел. Если отчеты не соответствуют принципу достоверности, из-за этого могут приниматься ошибочные управленческого решения.

Оперативность

Третий принцип внутренней отчетности — оперативность предоставления информации: отчеты нужно составлять в срок, с отражением реальной картины происходящего, иначе руководство не сможет эффективно использовать сведения, принимать грамотные управленческие решения.

В связи с оперативностью могут появляться неточности, поскольку не всегда есть время выверять информацию, вносимую в отчет. Поэтому во внутренней отчетности допустимы небольшие погрешности.

Управленческую отчетность разделяют на три большие группы на основании информации, которая в них содержится:

- по финансовым результатам;

- по денежным средствам;

- по балансу.

Для детального анализа составляют более узкие отчеты, а каждую из групп также делят на подгруппы в зависимости от направлений бизнеса, имущества и обязательств компании:

- отчетность по финансовым результатам делится на отчеты по доходам и расходам, структуре себестоимости, отдельным видам расходов (ТМЦ, оплата труда, коммерческие расходы, реклама);

- отчетность по денежным средствам часто разделяют на отчеты о движении денежных средств, по управлению денежными средствами, бюджеты по движению денежных средств;

- отчетность по балансу в основном делится на управленческий баланс, отчеты по оборотному и внеоборотному капиталам, финансовым активам и обязательствам, структуре собственного капитала.

Состав и структура отчетности зависят от потребностей владельцев, руководства компании, а также от особенностей бизнеса. Комплект отчетности может меняться в зависимости от нужд пользователей.

Сдавайте всю отчетность через интернет — с подсказками и проверкой на ошибки. Подключайте блок с управленческими отчетами.

Попробовать

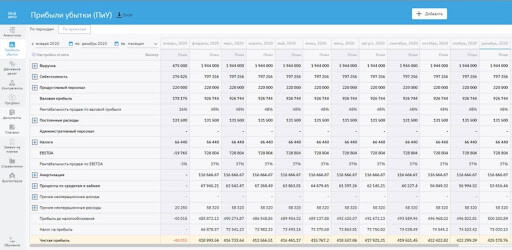

Отчет о финансовых результатах (прибылях-убытках)

Отчет о прибылях и убытках (ОПУ) помогает оценить рентабельность или прибыльность компании. Он показывает изменения в бизнесе за период и состоит из доходной и расходной частей, каждая из них может дробиться на подотчеты, расходная часть обычно имеет более детальную структуру по сравнению с доходной. Отчет можно строить на будущее, тогда он превращается в бизнес-план. Анализировать его лучше в связке с отчетом о движении денег.

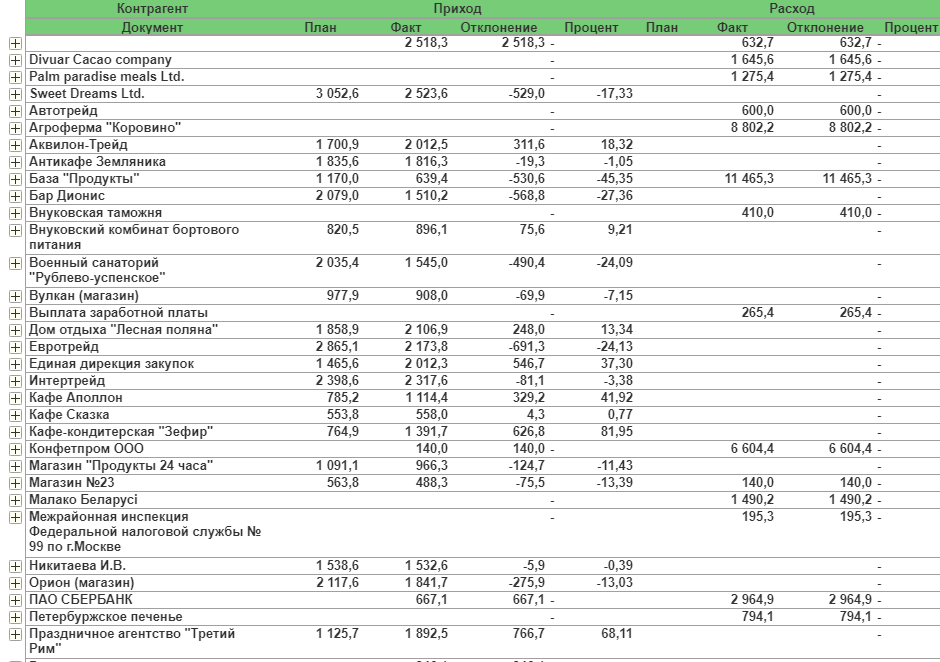

На основании отчета о прибылях и убытках видят, откуда приходят деньги, куда уходят и на чем получится сэкономить. Контролируют долги — свои и контрагентов. А еще определяют, какие бизнес-направления или проекты приносят нулевую прибыль (доходы равны расходам) или даже отрицательную (доходы меньше расходов). На основании этих сведений владельцы и руководители компании принимают решение о том, какие направления бизнеса убыточны и их лучше закрыть, а какие — прибыльные, а потому их можно развивать дальше.

При построении отчета о прибылях и убытках используют метод начисления: в нем отражаются также обязательства, по которым оплаты еще не было.

Финансовые результаты определяют на основании следующих показателей отчета:

| Показатель | Расчет |

|---|---|

| Валовая прибыль | Разница между выручкой от продаж и себестоимостью продаж |

| Прибыль или убыток от продаж | Разница между выручкой от продаж и себестоимостью продаж, управленческими затратами, коммерческими расходами |

| Прибыль или убыток до налогообложения | Разница между всеми доходами и всеми расходами компании до уплаты налога на прибыль |

| Чистая прибыль или убыток | Прибыль или убыток, которые образовались после вычета налога на прибыль и иных обязательных платежей |

При расчете результатов обращают внимание на общую выручку, постоянные и переменные расходы, маржинальную прибыль, операционную прибыль, валовую прибыль, себестоимость и чистую прибыль.

Отчет о прибылях и убытках помогает определить рентабельность организации или отдельных направлений бизнеса, проанализировать эффективность применяемой бизнес-модели.

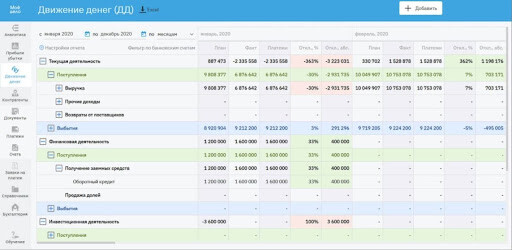

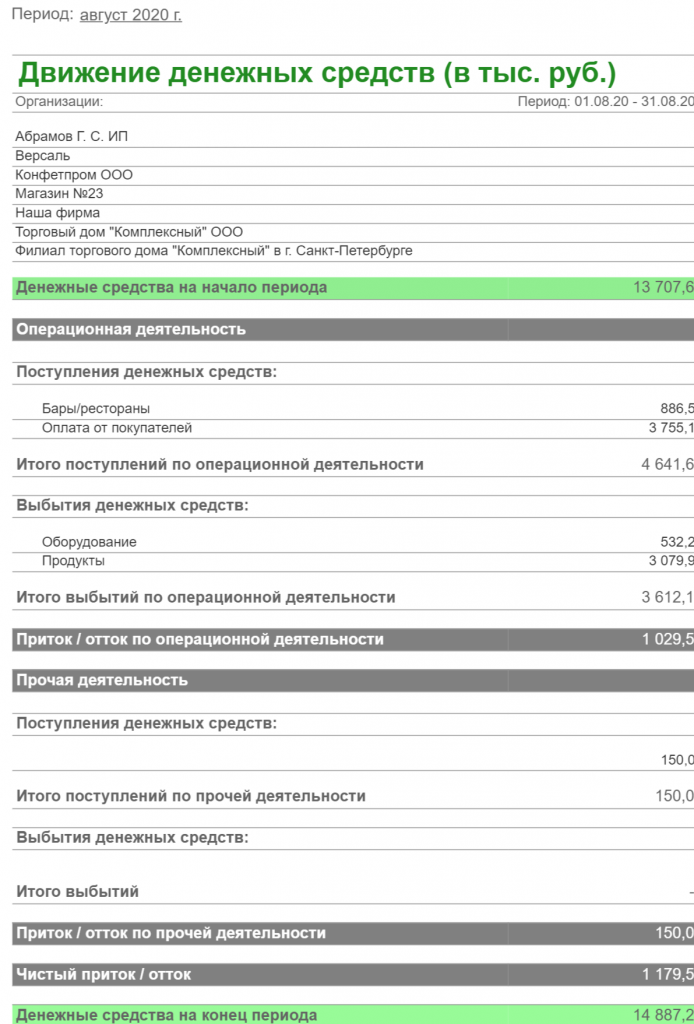

Отчет о движении денежных средств (ОДДС)

Отчет о движении денежных средств — самый понятный и простой из управленческих отчетов. ОДДС составляют чаще других отчетов, поскольку он помогает контролировать сумму денег в бизнесе, поступление и расходование средств, следить за кассовыми разрывами. Отчет помогает понимать, когда можно сделать очередную трату, хватит ли денег на зарплату или налоги.

Отчитаться в ФНС, ПФР, ФСС и Росстат через интернет, подключить управленческие отчеты.

Попробовать

В ОДДС отражаются все операции, проводимые по расчетным счетам и кассе. Его составляют по кассовому методу, и при этом учитывают статьи прихода и расхода денег, а также центры финансовой ответственности. В результате на основании ОДДС пользователь получает информацию о том, сколько денег получено, на что потрачено и сколько их осталось.

На основании отчета можно понять, удается ли организации генерировать денежные потоки для работы в настоящем и будущем. Для этого одновременно с ОДДС анализируют платежный календарь, необходимый для еженедельного прогноза движения денег.

В этом отчете все денежные потоки классифицируют по видам деятельности:

- операционная деятельность — в разделе показывают сведения о денежных потоках по основному направлению работы (выручка от продаж, оплата поставщикам, выплата зарплаты, уплата налогов);

- инвестиционная деятельность — в разделе фиксируют информацию о денежных потоках, которые относятся к операциям с основными средствами, недвижимыми объектами, лицензиями, транспортом, оборудованием;

- финансовая деятельность — в разделе указывают сведения по финансовым потокам компании, которые связаны с получением и предоставлением кредитов, займов, а также субсидий.

В отчете о движении денежных средств все суммы указывают с НДС, если организация применяет общую систему налогообложения.

Управленческий баланс

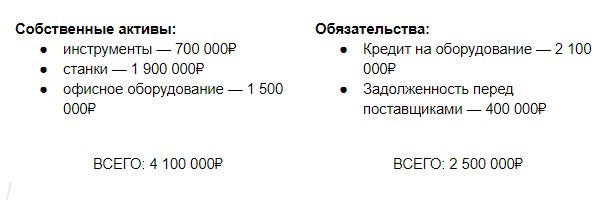

В управленческом балансе сводятся воедино результаты отчетов о прибылях и убытках и о движении денежных средств. На основании этого документа контролируют корректность управленческого учета, распределяют прибыль, работают с дебиторской и кредиторской задолженностями. Баланс помогает взглянуть на бизнес целиком и похож на «фотографию» предприятия в конкретный момент. Анализ баланса помогает видеть, куда «вморожены» деньги и откуда их можно изъять, какими ресурсами владеет компания, как распределяется ее прибыль, из каких средств финансируется убыток.

Форма управленческого баланса состоит из двух разделов:

Активы — то, чем компания обладает и что использует для ведения своей деятельности (деньги, товары, основные средства, сырье и материалы, дебиторская задолженность, незавершенное производство).

Пассивы — то, из чего складываются активы (уставный капитал, нераспределенная прибыль, кредиты и займы, кредиторская задолженность).

Общий итог по разделу активов должен быть равен общему итогу по разделу пассивов. Если равенство не достигнуто, то где-то были допущены ошибки. Управленческий баланс составляют реже, чем ОДДС и ОПУ, на его основе оценивают корректность заполнения этих отчетов и ведения управленческого учета в целом.

Отчитывайтесь за организацию и ИП через интернет, получайте управленческие отчеты автоматически.

Попробовать

По сведениям из баланса рассчитывают показатели деятельности компании:

- коэффициент текущей ликвидности — показывает, может ли организация в кратчайший период покрыть свои обязательства; для его расчета сумму оборотных средств делят на сумму краткосрочных обязательств;

- коэффициент рентабельности активов — показывает, сколько прибыли приносят инвестиции в активы; для его расчета прибыль делят на стоимость активов;

- коэффициент финансовой независимости — показывает, в какой степени организация может погасить обязательства за счет собственных средств; для его расчета сумму собственного капитала делят на стоимость активов;

- ресурсоотдача — показывает, насколько эффективным оказались инвестиции в активы организации; для его расчета сумму выручки делят на стоимость активов.

Можно рассчитать другие показатели: коэффициент структуры капитала, коэффициент соотношения собственных и заемных средств.

Формы управленческой отчетности применяют для текущего анализа и перспективного планирования работы компании. Управленческие формы не регламентируются законом: организация разрабатывает их сама и закрепляет в локальных актах. Заполняет отчеты добровольно в удобные сроки и по собственной методике. Отчеты детализируют в зависимости от нужд компании. Компания сама разрабатывает форму и методику заполнения отчетов, но это не значит, что учет идет гладко: на этапе внедрения возможны ошибки и сложности.

Для внутреннего учета есть три группы инструментов.

- Google-таблицы и Excel — они бесплатны, но требуют времени бухгалтера или руководителя. Это хороший инструмент для контроля финансов на старте, пока обороты бизнеса невелики. Главное — не забывать регулярно переносить в отчеты свежие сведения, иначе потом сложно будет восстановить их, и тогда отчеты уже не будут достоверны.

- Управленческий учет в бухгалтерском сервисе — здесь отчеты автоматически строит система, а за базу берет бухгалтерскую отчетность, банковскую выписку или данные бухучета. Такой инструмент встроен во многие сервисы учета и отчетности и дополнен блоком финансового анализа. Его плюс — в автоматизации: вам не нужно тратить время на составление отчетов, нужно только вести учет и составлять отчеты, а затем просто заходить в нужный раздел и анализировать внутреннюю отчетность.

Например, в Контур.Экстерне есть бухгалтерские модификаторы для ведения учета, в которых есть раздел управленческой отчетности. Система строит несколько отчетов:- раздельный учет средств по каждому проекту или направлению;

- выручка и продажи по разным видам товаров или услуг;

- поступления по разным категориям;

- отчет об остатках;

- себестоимость и прибыльности разных видов товаров или услуг;

- сверка с контрагентами по долгам и оплатам;

- финансовый анализ, который рассчитывает вероятность банкротства, проверок и дает рекомендации по решению проблем в бизнесе.

Отчитывайтесь за организацию и ИП через интернет, получайте управленческие отчеты автоматически.

Попробовать

- Специализированные сервисы для управленческого учета — это отдельные программы для построения внутренней отчетности. Их можно интегрировать с бухгалтерской системой и интернет-банком для загрузки выписки, чтобы сервис автоматически подтягивал нужные данные и строил отчеты. Плюс таких программ в гибкости: их можно настроить под нужды руководителя, чтобы получать отчеты с определенной детализацией. Можно подключить несколько расчетный счетов, вести учет по филиалам, вводить категории доходов и расходов, строить аналитику.

Цель управленческого учета — составление отчетности и ее анализ для принятия управленческих решений. В ходе такого анализа пользователь оценивает, насколько эффективно работала компания в конкретные периоды, а затем принимает решения о дальнейших действиях.

При анализе выявляются проблемные участки или «узкие места», на которые нужно обратить внимание. Это может быть низкая выручка от продажи конкретной продукции или большие затраты при производстве некоторых видов товаров.

Анализ отчета о прибылях и убытках помогает:

- определять причины изменения чистой выручки;

- анализировать влияние учетной политики;

- оценивать показатели рентабельности;

- определять эффективность работы компании за конкретный период времени;

- оценивать потенциал развития бизнеса.

Анализ отчета о движении денежных средств помогает:

- классифицировать поступления и расходование денег;

- определять ежемесячное количество денег, которое нужно компании для нормальной работы;

- прогнозировать потоки денежных средств на ближайшую перспективу;

- определять значение неснижаемого остатка денег на конец периода.

Анализ управленческого баланса помогает:

- определять долю собственных и заемных средств;

- видеть распределение заемных ресурсов по срокам их погашения;

- оценивать долю дебиторской задолженности в структуре активов;

- выявлять источники финансирования деятельности;

- оценивать задолженность компании перед контрагентами, бюджетом, кредитными организациями, сотрудниками.

По результатам проведенного анализа принимаются управленческие решения о ведении бизнеса и отработке проблем.

Коротко о главном. Ведение управленческого учета оправдано, если затраты на составление отчетности меньше, чем экономический эффект и перспективные возможности, которые она открывает. Управленческая отчетность не регламентирована законодательством: компания самостоятельно определяет, какие отчеты она будет вести, по какой методике заполнять, каким образом анализировать и как применять в практических целях.

Составляйте и отправляйте бухгалтерскую отчетность в Контур.Экстерне. А бухгалтерский модификатор поможет автоматически построить управленческие отчеты для руководителя на основе бухучета.

Попробовать

Многие финансисты сталкиваются с необходимостью разрабатывать и внедрять управленческий учет на предприятии. Можно сказать, что это своеобразный тест на профпригодность: получилось построить учет – можешь считаться высококвалифицированным специалистом, не получилось – недостаточно хорошо разбираешься в финансах предприятия. В статье рассмотрим важный аспект построения управленческого учета – формы управленческой отчетности, и разберемся, какие формы использовать в том или ином бизнесе, как их строить и автоматизировать.

Общие характеристики управленческой отчетности

Назначение управленческих отчетов отлично от бухгалтерских. Бухгалтерские (регламентированные) — в первую очередь служат интересам внешних пользователей информации:

- материнским кампаниям,

- потенциальным инвесторам,

- ФНС,

- государственным и негосударственным службам и фондам,

- аналитикам и исследователям рынка.

Внутренним пользователям: топ-менеджменту, управляющему совету или собственнику регламентированная отчетность не интересна, так как составляется она поздно, без должной детализации и не отражает тех выводов, которые должен сделать для себя собственник после ее прочтения.

Управленческие отчеты служат целям внутренних пользователей – они всегда содержат актуальную информацию по необходимым областям учета и в необходимой детализации.

Характеристики управленческих отчетов:

- Информативность – они содержат всю необходимую для анализа и принятия управленческих решений информацию.

- Лаконичность – в них есть только полезная информация, представленная в наиболее сжатой форме.

- Своевременность – отчет отражает ситуацию в текущий момент и / или прогноз развития ситуации на несколько финансовых периодов вперед.

- Детализируемость – каждая заинтересовавшая цифра в отчете может быть раскрыта в понятных, информативных и лаконичных аналитиках.

- Уместность – объем затраченных усилий на формирование управленческого отчета должен быть меньше, чем эффект от создания этого отчета.

Виды управленческой отчетности

Великое множество форм управленческих отчетов можно разделить на три категории, исходя из информации, которую они представляют:

- Отчеты по финансовому результату.

- Отчеты по балансу.

- Отчеты по денежным средствам.

Далее каждая категория может быть разделена еще на несколько подкатегорий.

Отчеты по финансовому результату:

- Общий отчет по доходам и расходам.

- Отчеты по структуре себестоимости.

- Отчеты по отдельным разделам расходов: сырье и материалы, ФОТ, маркетинговые расходы и прочее.

- Бюджеты по доходам и расходам.

- Скользящий прогноз.

Отчеты по балансу:

- Управленческий баланс.

- Отчеты по оборотному капиталу.

- Отчеты по внеоборотному капиталу.

- Отчеты по финансовым активам и обязательствам.

- Отчеты по прочим обязательствам.

- Отчеты по структуре собственного капитала.

- Бюджеты по балансу.

Отчеты по денежным средствам:

- Общий отчет о движении денежных средств.

- Операционные отчеты управления денежными средствами.

- Бюджеты по движению денежных средств.

В статье рассмотрим наиболее распространенные управленческие отчеты из перечисленных выше.

Отчеты по финансовому результату

Общий отчет по доходам и расходам

Это, пожалуй, лидер среди управленческих отчетов по частоте применения. Стандартный отчет по доходам и расходам делают многие финансисты, чаще всего в Excel.

Примерная форма его представлена в таблице 1.

Таблица 1. Примерная форма отчета о доходах и расходах (фрагмент)

| Статьи доходов и расходов | Январь | Февраль | Март |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| Прочие доходы | |||

| РАСХОДЫ | |||

| Себестоимость производства | |||

| Сырье и материалы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % | |||

| Расходы на продажу | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| Административные расходы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| EBITDA | |||

| % | |||

| EBIT | |||

| % | |||

| Прочие расходы | |||

| Проценты к уплате | |||

| Налоги | |||

| Чистая прибыль | |||

| % |

Скачать форму отчета о доходах и расходах

Из полезной дополнительной информации по нему могу добавить, что сформировать его можно не только вручную в Excel, но и напрямую из «1С», используя аналитики программы «Статьи доходов и расходов» и панель «Финансовый результат и контроллинг». Вам достаточно настроить справочник статей доходов и расходов, организовать внесение первичной информации в соответствии с этим справочником, и на выходе вы получите всегда актуальный, автоматизированный отчет без дополнительных усилий на подсчет и сведение данных.

Отчеты по структуре себестоимости

С этой группой отчетов уже интереснее, так как, обладая широким продуктовым портфелем, финансист и топ-менеджер должны понимать, что происходит на стадии формирования себестоимости по каждому производимому продукту, по каким продуктам маржинальность выше, по каким ниже и почему.

Для этого минимум, который должен соблюдаться при введении первичной документации – разделение ее на продукты, а при настройке закрытия – распределение общих статей затрат (аренды, амортизации, заработной платы и т.д.) пропорционально выбранной базе распределения. В общем, ничего нового в ведение бухгалтерии управленческий учет не привнесет. Механизм формирования себестоимости единицы произведенной продукции и так ведется аналогичным образом, весь вопрос в детализации единицы произведенной продукции. Например, если предприятие производит игрушки, то одна игрушка уже сейчас является единицей произведенной продукции и учет ведется по ней. Но если предприятие работает по договорам подряда, то учет нужно вести по каждому из договоров и дополнительных соглашений, а например, не по одному договору в целом. Тогда вы без проблем сможете отследить себестоимость и сделать анализ маржинальности производимой продукции.

Форма отчета по себестоимости может быть любой, удобной для конкретной отрасли, например такой, как в таблице 2.

Таблица 2. Форма отчета по себестоимости (фрагмент)

| Статьи доходов и расходов | Продукт 1 | Продукт 2 | Продукт 3 |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| РАСХОДЫ | |||

| Сырье и материалы | |||

| Сырье 1 | |||

| Сырье 2 | |||

| Сырье 3 | |||

| Сырье 4 | |||

| ФОТ | |||

| Окладная часть | |||

| Премиальная часть | |||

| Социальные взносы | |||

| Аренда | |||

| Прочие расходы | |||

| … | |||

| … | |||

| … | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % |

Скачать отчет о себестоимости

Так же, как и отчет по доходам и расходам, отчеты по структуре себестоимости можно формировать из 1С. Самым простым по настройке является отчет «Валовая прибыль», стандартный отчет во многих программных решениях 1С. Детализировав его по статьям расходов, вы получите действенный инструмент анализа себестоимости, который еще и позволяет «проваливаться» вглубь расходов, детализировав их до Документа-регистратора.

Отчеты по отдельным разделам расходов

Такие отчеты используют реже, поэтому уделим им меньше внимания. Однако одним из них, отчетом по фонду оплаты труда, многие пользуются только исходя из распределения сотрудников по регламентированным отделам: производство, продажи, бухгалтерия и так далее.

Гораздо же интереснее и информативнее смотреть отчет по ФОТ исходя из управленческих подразделений (или ЦФО), особенно сравнивая его с выручкой по тому или иному ЦФО, например, такой, как в таблице 3.

Таблица 3. Отчет по ФОТ по ЦФО

|

Статьи доходов и расходов |

Окладная часть |

Премиальная часть |

Социальные взносы |

СПРАВОЧНО |

|

ЦФО ПРОЕКТ 1 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 2 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 3 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ИТОГО ПРОИЗВОДСВО |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

Скачать отчет по ФОТ

Бюджет доходов и расходов

За планирование на большинстве предприятий отвечает Бюджет доходов и расходов. Обычно он утверждается на год, но может составляться и на другие промежутки времени. Форма бюджета доходов и расходов соответствует отчету о доходах и расходах с двумя целями: во-первых, не нужно вносить повторно статьи доходов и расходов, а во-вторых, удобно, что план-факт анализ можно делать автоматически, подтягивая факт к занесенному ранее плану. Бюджетирование не является стандартной функцией 1С, но на сегодняшний день реализовано немало решений, помогающих автоматизировать этот процесс.

Примерная форма план-факт анализа по бюджету представлена в таблице 4.

Таблица 4. Форма план-факт анализа по бюджету

| Статьи доходов и расходов | Январь план |

Январь факт |

Отклонения абс |

Отклонения отн |

| ДОХОДЫ | ||||

| Выручка от операционнной деятельности | ||||

| Прочие доходы | ||||

| РАСХОДЫ | ||||

| Себестоимость производства | ||||

| Сырье и материалы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| ВАЛОВАЯ ПРИБЫЛЬ | ||||

| % | ||||

| Расходы на продажу | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| Административные расходы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| EBITDA | ||||

| % | ||||

| EBIT | ||||

| % | ||||

| Прочие расходы | ||||

| Проценты к уплате | ||||

| Налоги | ||||

| Чистая прибыль | ||||

| % |

Скачать отчет для план-факт анализа по бюджету

Однако, единожды согласованный бюджет не является актуальным уже спустя месяц, так как бизнес-среда все время меняется, появляются новые контракты с заказчиками, новые поставщики и другие вводные. Поэтому помимо бюджета по доходам и расходам принято вести Rolling forecast (скользящий прогноз), обновляющий плановую информацию при появлении новых данных по факту. Форма его ничем не отличается от бюджета – а вот смысловая нагрузка другая. Бюджет можно защитить перед собственниками и стараться выполнить, а rolling forecast показывает, к чему стремится результат предприятия в отчетном периоде.

Все отчеты по доходам и расходам целесообразно делать с периодом в месяц. Чаще не имеет смысла так как не закрыт финансовый период, реже – нет возможности повлиять на ситуацию оперативно.

Отчеты по балансу

Управленческий баланс

По своей структуре может отличаться от регламентированного баланса, а может соответствовать ему. Цель управленческого баланса – дать расшифровку статей, достаточную для анализа текущей ситуации на основании цифр.

Отчеты по оборотному капиталу

Это большая группа отчетов, относящихся к оборотным активам. Все они делятся на отчеты, отражающие дебиторскую задолженность (чаще представлены отчетом ДЗ по срокам долга), незавершенное производство (представлены отчетом по заказам ), запасы сырья и готовой продукции (отчет по остаткам сырья на складе, отчет по остаткам ГП на складе ).

Общей целью формирования отчетов по оборотным активам (рабочему капиталу) является подержание уровня оборотных активов на наименьшем возможном уровне. См. также про управление и анализ активов.

Рассмотрим, например, отчет ДЗ по срокам долга (Ageing debtors report). Его форму вы найдете в таблице 5. Отчет помогает понять, какая часть дебиторской задолженности находится в пределах сроков оплаты, а какая уже просрочена, и принять своевременные действия по истребованию задолженности. Задолженность по срокам долга – также один из стандартных отчетов, которые можно сформировать в 1С, практически ничего не настраивая (панель «Продажи»). Использовать его лучше еженедельно.

Таблица 5. Отчет по дебиторской задолженности по срокам долга (фрагмент)

| Заказчик | Сумма задолженности | Не просрочено | Просрочено | от 1 до 10 дней |

| Заказчик 1 | ||||

| Заказчик 2 | ||||

| Заказчик 3 | ||||

| Заказчик 4 | ||||

| Заказчик 5 | ||||

| Заказчик 6 | ||||

| Заказчик 7 | ||||

| Заказчик 8 | ||||

| Заказчик 9 | ||||

| Заказчик 10 | ||||

| … |

Скачать отчет по дебиторской задолженности

Отчет по незавершенному производству может выглядеть по-разному, в зависимости от отрасли, в которой работает предприятие. Основной идеей формирования этого отчета является снижение НЗП, «зависшего» на том или ином этапе производства с помощью выяснения, где и почему оно «зависло». В таблицах 6 и 7 есть 2 формы отчета. К нему применимы как возможность формирования в 1С, так и еженедельное использование.

Таблица 6. Форма отчета по незавершенному производству по заказам покупателей (фрагмент)

| Заказ покупателя | Остаток на начало | Поступило | Списано | Остаток на конец |

| Заказ покупателя 1 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 2 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 3 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 4 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 5 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| … |

Скачать управленческий отчет по НЗП

Таблица 7. Отчет по незавершенному производству (фрагмент)

| Остаток на начало | Итого поступило | |||

| Приход ТМЦ со склада | Приход ТМЦ из других цехов | Прочий приход | ||

| Цех 1 | ||||

| ТМЦ 1 | ||||

| шт | ||||

| руб | ||||

| ТМЦ 2 | ||||

| шт | ||||

| руб | ||||

| … | ||||

| Цех 2 | ||||

| Цех 3 | ||||

| … |

Скачать отчет по незавершенному производству

Незаменимыми с точки зрения управления операционным циклом предприятия являются отчет по запасам сырья и отчет по запасам ГП. Этим отчетом заведуют департамент закупок и департамент продаж соответственно и используют их в непрерывном режиме. Для финансового менеджера отчеты имеют свою ценность, когда нужно посчитать оборачиваемость оборотных активов или статей активов.

Форма отчета представлена в таблице 8. Отчет на 100% повторяет оборотно-сальдовую ведомость по 10, 43 и 41 счетам с той лишь разницей, что в нем показан неснижаемый остаток по каждому ТМЦ. Настроить автоматический контроль неснижаемых остатков можно во многих конфигурациях 1С в панели «Закупки». Таким образом, при снижении остатка сырья или готовой продукции на складе ниже указанного уровня будет выдаваться сигнал менеджеру и формироваться заказ поставщику.

Таблица 8. Отчет по запасам

| Сырье и материалы | Остаток на начало | Итого поступило | Итого списано | Остаток на конец | Неснижаемый остаток |

| ТМЦ 1 | |||||

| шт | |||||

| руб | |||||

| ТМЦ 2 | |||||

| шт | |||||

| руб | |||||

| … |

Скачать отчет по запасам

Отчеты по внеоборотным активам

Используются фондоемкими производствами или предприятиями с большой долей нематериальных активов, в РСБУ не учитываемых. По форме своей неотличимы от ведомости по основным средствам, поэтому приводить их в статье не будем.

Также опустим три оставшихся типа отчетов:

- отчет по финансовым активам и обязательствам из-за узкой применимости и большой вариации отчетных форм,

- отчет по прочим обязательствам из-за его схожести с отчетом по ДЗ по срокам долга,

- бюджет по балансу из-за схожести формы бюджета форме управленческого баланса и схожести процесса формирования и план-фактного анализа бюджету доходов и расходов.

Отчеты по денежным средствам

Отчет по движению денежных средств

Стоит отметить, что отчет о движении денежных средств может формироваться двумя способами: прямым и косвенным.

Косвенный способ предполагает пересчет остатка денежных средств с помощью анализа отчета о доходах и расходах (величина полученной прибыли в периоде плюс амортизация) и статей баланса (величина немонетарных статей – задолженностей, запасов, прочих активов и пассивов). Этот способ формирования ОДДС хорош для анализа уже свершившихся фактов коммерческой деятельности и ответа на вопрос собственников: «Прибыль есть, а где деньги?»

Мы же в статье обратимся к отчету о движении денежных средств построенному прямым способом, т.е. напрямую по движению денежных средств.

У такого способа построения есть немало преимуществ:

- он понятен не только финансисту, но и любому здравомыслящему менеджеру;

- он дает возможность заглянуть «внутрь» цифр, «провалиться» до первичной проводки;

- на его основании легко делать прогноз.

Форма отчета о движении денежных средств, представленная в таблице 9, очень похожа на форму отчета о доходах и расходах, но строки в ней – это поступления и выплаты, а не начисления. В отчете не будет немонетарных статей (в т.ч. амортизации), но появятся статьи движения средств, не отраженные в отчете о доходах и расходах (такие как выплаты дивидендов, НДС, например).

Таблица 9. Отчет о движении денежных средств

| Статьи ДДС | Январь | Февраль | Март | Апрель | Май |

| Остаток ДС на начало | |||||

| ПОСТУПЛЕНИЯ | |||||

| Оплата от покупателя | |||||

| Прочие поступления | |||||

| ВЫПЛАТЫ | |||||

| Оплата поставщику | |||||

| Выплата заработной платы | |||||

| Оплата налогов и соцвзносов | |||||

| Прочие выплаты | |||||

| … | |||||

| Проценты к уплате | |||||

| Поступление и возврат кредита | |||||

| Выплаты дивидендов | |||||

| Остаток ДС на конец |

Скачать пример управленческого отчета о движении денежных средств

Формировать отчет о движении денежных средств прямым способом можно чаще чем раз в месяц, так как он не зависит от закрытия финансового периода, но всегда нужно пользоваться критерием целесообразности. С помощью возможностей 1С можно настроить автоматическое формирование отчета, при условии, что первичные платежные документы вносятся с использованием статей движения денежных средств.

Операционные отчеты управления денежными средствами

В этой группе лидирует платежный календарь, как наиболее удобный инструмент работы с платежами и поступлениями.

Суть платежного календаря – с помощью наглядной визуализации обеспечить сотрудника ответственных за проведение платежей (назовем его казначеем) информацией о ликвидности предприятия в ближайшие дни (недели).

Форма платежного календаря полностью повторяет отчет о движении денежных средств, но составляется от очень подробно с тем, чтобы каждый приход / выплата денежных средств могли быть раскрыты и обработаны. Казначей должен иметь возможность запланировать реестр платежей по дням оплаты, исходя из запланированных приходов и остатков денежных средств на счетах. Ведется такой календарь ежедневно.

В стандартных конфигурациях 1С не реализована возможность ведения платежного календаря, но она есть во многих разработанных решениях для 1С. Благодаря этим решениям предприятие проводит согласование платежей в электронном виде через заявки на оплату. Согласованные заявки на оплату являются той базой, из которой казначей формирует реестры на оплату на тот или иной день. Как только платеж выполнен, он переходит в состав платежных поручений исполненных и уменьшает остаток на расчетном счете. Весь процесс проходит с минимальным вмешательством ручного труда.

Бюджет движения денежных средств

Если предприятие ведет бюджет доходов и расходов, то в планировании бюджета денежных средств либо нет необходимости (если кассовые разрывы невелики), либо он может быть сформирован практически в автоматизированном режиме.

Говоря об автоматизации, я имею в виду, что бюджет доходов и расходов заполнен в 1С и заполнены так же сроки оплаты по основным договорам с покупателями и поставщиками. Тогда планирование денежных средств превращается в легкий процесс:

Запланировали выручку -> программа посчитала оплату от покупателя исходя из сроков оплаты в договоре.

Запланировали расходы -> программа посчитала оплату поставщику исходя из сроков операционного цикла и сроков оплаты в договоре.

Статья получилась обзорная по множеству управленческих отчетов, которые вы можете использовать в своей работе. Выбирайте те, которые применимы именно для вашей отрасли и внедряйте их в ежедневную деятельность и успех в постановке управленческого учета на предприятии вам обеспечен.

-

Что такое управленческая отчётность и для чего она нужна

-

Виды управленческой отчётности

-

Порядок составления и образцы управленческой отчётности предприятия

-

Порядок организации управленческой отчётности

-

Анализ управленческих отчётов

Что такое управленческая отчётность и для чего она нужна

Управленческая отчётность является набором отчётов компании о её внутренних процессах и результатах деятельности. Она не регламентируется законодательством РФ, поэтому ведётся в свободном виде и предназначается в основном для руководителей организации.

Разделяется управленческая отчётность на два вида: внутреннюю и внешнюю.

Внутренняя управленческая отчётность используется для целей поднятия эффективности работы предприятия, чёткого понимания руководителями внутренних дел и определения будущих целей.

Внешняя управленческая отчётность составляется для потенциальных контрагентов, инвесторов, клиентов, кредитных и страховых организаций, чтобы показать внутреннее состояние компании и оценить риски сотрудничества.

Управленческая отчётность должна удовлетворять ряду следующих требований:

- Точность. Это главное требование при ведение управленческой отчётности. Например, при составлении управленческого баланса должно соблюдаться равенство пассивов и активов. Если эти показатели не сходятся, то верить отчётности нельзя, нужно искать ошибки и добиваться полноценного баланса.

- Оперативность. Периодичность составления отчётности в управленческом учёте определяется компанией. Чем больше бизнес-процессов, тем чаще необходимо её вести и предоставлять руководителям компании, чтобы они «чувствовали» свой бизнес.

- Информативность. Обычно состав управленческой отчётности состоит из анализа доходов, оценки рентабельности, прогноза прибыли и наличия денежных средств, но также он может подкрепляться дополнительной отчётностью, которую решит вести компания.

Также нельзя путать управленческую и бухгалтерскую отчётность — их разница существенна. Первая составляется для внутренних сотрудников, а вторая для контролирующих органов. Вдобавок, имеется ряд характеристик, по которым данные отчётности разграничивают:

| Характеристика | Бухгалтерская отчётность | Управленческая отчётность |

|---|---|---|

| Метод ведения | Строгий. Соблюдаются правила заполнения и сроки сдачи, установленные законодательством РФ. | Свободный. Требования к управленческой отчётности устанавливает руководство организации. |

| Цель ведения | Для предоставления в ФНС. | Для внутренних сотрудников, которые, на основании полученной информации, должны принимать полезные решение для компании. |

| Сроки предоставления | Устанавливает законодательство РФ. | Периодичность составления отчётности в управленческом учёте устанавливается руководством организации. |

| Обязательность ведения | Необходимо в течение календарного года вести и сдавать отчётность, чтобы не получить штраф и начисление пеней. | Можно не вести, но так не получиться масштабировать бизнес и контролировать деятельность. |

| Количество отображаемой информации при ведении | Устанавливает законодательство РФ. | Устанавливает сама организация. Определяются процессы, которые важно контролировать, и впоследствии постоянно информация о них обновляется в отчётности. |

Виды управленческой отчётности

Управленческая отчётность схожа с бухгалтерской, так как подразделяется на следующие виды:

- Отчёт о движении денежных средств (ДДС);

- Отчёт о финансовых результатах (прибыль и убытки);

- Управленческий баланс.

Дополнительно рассмотрим, какие документы составляют управленческую отчётность:

- Отчёт о кредиторской задолженности;

- Отчёт о дебиторской задолженности;

- Отчёт по запасам сырья;

- Отчёт о закупках;

- Отчёт по запасам готовой продукции;

- Отчёт о себестоимости производимой продукции;

- Отчёт о производственных расходах;

- Отчёт о транспортных расходах;

- Отчёт о продаже;

- Отчёт о маржинальной прибыли;

- Отчёт о коммерческих расходах;

- Отчёт о заработной плате;

- Отчёт о неисправностях и производственном браке;

- Отчёт по операционной деятельности;

- Отчёт по финансовой деятельности;

- Отчёт по инвестиционной деятельности.

Формы управленческой отчётности предприятия могут быть разными. Их число, вид и порядок ведения устанавливает каждая организация самостоятельно, исходя из собственных особенностей деятельности и потребностей.

Порядок составления и образцы управленческой отчётности предприятия

Управленческая отчётность не регламентирована, поэтому она составляется индивидуально из желаний и требований компании. Мы рассмотрим три самых популярных отчёта и приведём примеры управленческой отчётности для наибольшего понимания их пользы.

Отчёт по движению денежных средств

hidden>

Отчёт ДДС является основным в управленческом учёте. Благодаря ему можно контролировать поступления, выплаты и остатки денежных средств. Для точного ведения ДДС в отчёт вносятся все производимые операции компании, что позволяет понимать, сколько у неё имеется денежных средств наличными и на расчётом счете.

Структура отчётности ДДС разделяется на три раздела:

- Текущая деятельность. Фиксируются выручка по основному виду деятельности (продажи, услуги и другие виды работ) и списание денежных средств (ремонт, сырьё, реклама, налоги, зарплата и другое). По данному показателю можно определить, насколько компания может генерировать денежный поток, чтобы одновременно развиваться и покрывать свои обязательства.

- Финансовая деятельность. Указываются потоки финансов, связанных с деятельностью. По этому показателю рассчитываются возможные будущие требования кредиторов.

- Инвестиционная деятельность. Указываются поступления и выбытия, связанные с операциями по недвижимости, с оборудованием, транспортом и так далее.

Благодаря такому разделению можно точно понять, сколько и по каким категориям в компанию приходит и уходят деньги в течение дня, недели, месяца, квартала и года.

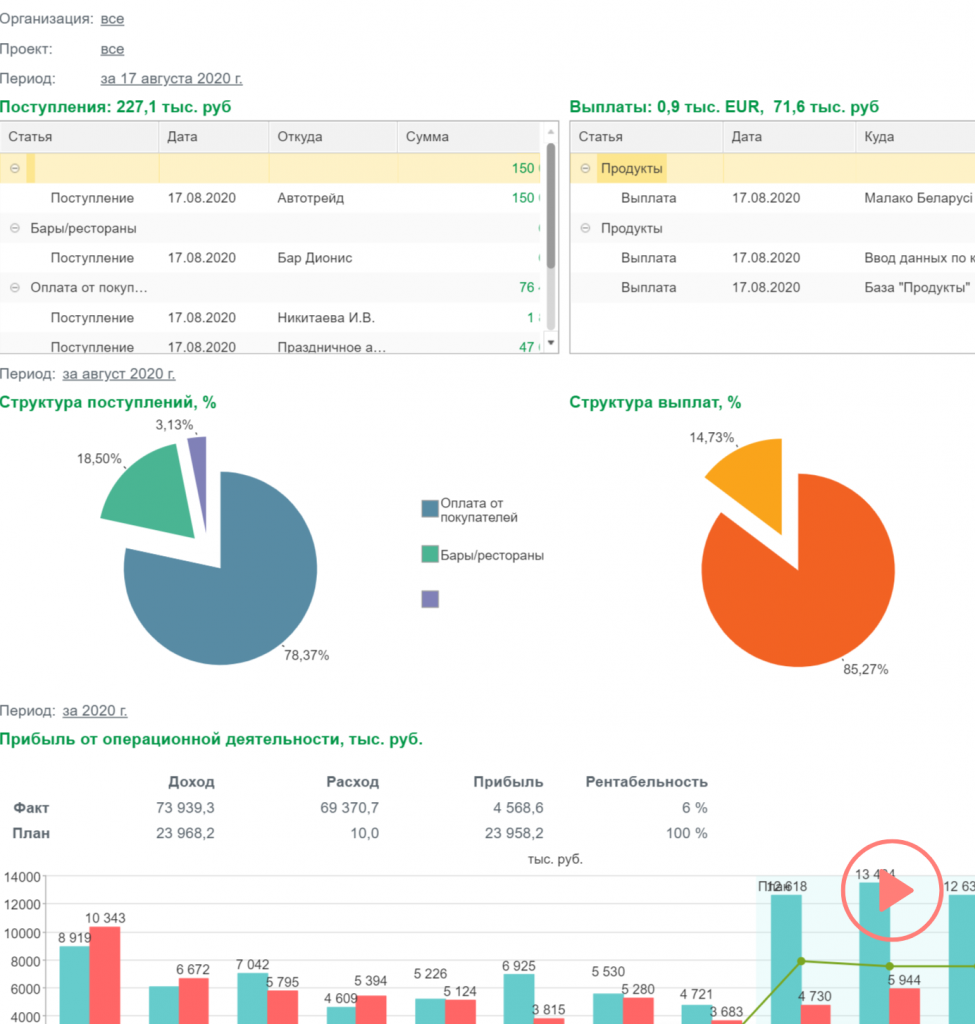

Пример управленческой отчётности организации в онлайн-сервисе «Моё дело Финансы».

Пример управленческой отчётности организации

Отметим, что в ДДС все поступления и выбытия указываются с НДС, если компания работает на ОСНО.

Отчёт по доходам и расходам

hidden>

По результатам ведения данного отчёта можно определить рентабельность компании в целом или её отдельных направлений, а также проанализировать эффективность используемой бизнес-модели.

В отчёте по доходам и расходам (прибылям-убыткам или ПиУ) можно проводить глубокую детализацию по общей прибыли и убыткам, тем самым, понимая свой бизнес до мельчайших деталей.

Обычно на практике в ПиУ ведутся следующие основные показатели управленческой отчётности:

- Общая выручка. Заработок компании в целом за календарный период, разложенный на категории.

- Постоянные расходы. Затраты, которые не зависят от количества произведённой продукции, продаж и услуг.

- Переменные расходы. Затраты, которые зависят от объема производимой продукции.

- Маржинальная прибыль. Часть общей выручки, которая остаётся после вычета переменных расходов.

- Операционная прибыль. Часть маржинальной прибыли после вычета постоянных расходов.

- Валовая прибыль. Разность выручки от продаж и себестоимости продукции (услуги).

- Себестоимость. Затраты на одну штуку продукции или услуги.

- Чистая прибыль. Общий доход, из которого вычитаются все расходы.

Точность ведения данного отчёта формально является обязательным для любого бизнеса, хоть это и не прописано в законодательстве. Благодаря этим показателям получится понять, стоит ли вообще продолжать деятельность, в правильном ли направлении идёт компания и на какие аспекты нужно обратить внимание.

Пример управленческой отчётности по доходам-расходам (прибыли-убыткам) в онлайн-сервисе «Моё дело Финансы».

Пример управленческой отчётности по доходам-расходам

Отметим, что прибыль и убытки в данной управленческой отчётности вносятся без НДС.

Управленческий баланс

hidden>

Управленческий баланс составляется на основании данных из отчёта по движению денежных средств и отчёта по доходам и расходам. Объединив их данные в балансе, можно контролировать кредиторскую и дебиторскую задолженность, а также в целом понимать финансовое положение компании на текущий момент времени.

Баланс разделяется на две категории:

- Активы. Это все владения компании: денежные и основные средства, складские резервы, дебиторская задолженность, незавершенное производство и другое.

- Пассивы. Все источники формирования средств компании. Сюда относятся кредиторская задолженность, собственный капитал, займы, ФОТ и так далее.

Главное правило ведения управленческого баланса — соблюдения равенства активов и пассивов. Если эти показатели не сходятся, значит где-то были допущены ошибки, не указаны данные, следовательно, такой отчётности полностью доверять нельзя.

На основании управленческого баланса рассчитываются следующие показатели:

- Коэффициент текущей ликвидности. Показывает, готова ли компания в кратчайшие сроки покрыть свои обязательства. (Формула: Оборотные средства / Краткосрочные обязательства).

- Коэффициент рентабельности активов. По размеру данного показателя можно понять, сколько прибыли приносят инвестиции, вложенные в активы. (Формула: Прибыль / Стоимость активов компании).

- Коэффициент финансовой независимости. Чем больше показатель, тем выше шансы, что компания сможет покрыть обязательства засчёт собственных средств. (Формула: Собственный капитал / Стоимость активов компании).

- Ресурсоотдача. Показывает, насколько в динамике были эффективны инвестиции в активы компании. (Формула: Выручка / Стоимость активов компании).

Порядок организации управленческой отчётности

Принципы составления управленческой отчётности схожи в любом бизнесе независимо от масштабов. Руководителю необходимо проделать ряд шагов, чтобы добиться постоянного и корректного ведения управленческого учёта.

Оценить примерные проблемы из-за отсутствия управленческого учёта. Это важный этап, на котором руководству компании нужно понять, для чего нужна управленческая отчётность, есть ли смысл её вводить и окупятся ли вложения времени, сил и денежных средств в него:

- Сформировать задачи. Нужно поставить цели, которые необходимо достигнуть путём формирования и анализа управленческой отчётности предприятия.

- Оценить ресурсы и силы. Важно понять, какие цели будут достигаться собственными усилиями и сотрудниками, а для каких придётся привлекать внешние силы.

- Назначить ответственных лиц. Найти сотрудников, которые будут вести внешнюю и внутреннюю управленческую отчётность. Если организация маленькая, то выгоднее обратиться в специализированный сервис, чем нанимать штатного работника.

- Найти пользователей управленческой отчётности. Выделить сотрудников, которые, на основании получаемой отчётности, будут принимать важные стратегические решения компании.

- Определить процессы и объекты. Выделить все бизнес-процессы, которые должны фигурировать в системе управленческого учёта и отчётности.

- Разработать правила и регламент. Содержание управленческой отчётности должно отвечать требованиям организации, чтобы не допустить хаоса и сформировать единое понимание учёта для всех работников, которые будут задействованы в этом процессе.

По ходу деятельности обязательно контролируйте и выявляйте особенности управленческой отчётности. Только так получится эффективно вести учёт и понимать всю картину работы организации до мельчайших деталей.

Какие сложности бывают в формировании управленческой отчётности

hidden>

Даже если управленческая отчётность формируется в соответствии с понятными требованиями и правилами, то всё равно могут появляться некоторые сложности, особенно, на первоначальном этапе введения.

- Отсутствие знаний и навыков. Если в ведение управленческого учёта участвует множество людей, у которых нет соответствующего опыта, то нужно быть готовым к ошибкам и несостыковкам отчётности. Данная проблема будет решаться со временем, как только работники поймут важность своевременного ведения и ощутят трудоёмкость аудита управленческой отчётности для поиска ошибок.

- Стремление всё сделать самостоятельно. Если найм специалистов для ведения бухгалтерской и управленческой отчётности организации невыгоден, то руководитель может взять эти обязательства на себя или передать на ближайшего помощника. Из-за высокого объёма работы могут появляться ошибки, которые умножат все усилия «на ноль». Лучше довериться специалистам со стороны и обратиться, например, в «Моё дело Финансы».

- Разочарование в управленческом учёте. В первое время руководство может не оценить целесообразность его введения, из-за небольшого количества, качества, объёма получаемой информации, трудоёмкости и появления лишних проблем.

- Человеческий фактор. Даже опытные специалисты могут ошибаться из-за невнимательности, заболеть или по ТК РФ уйти в отпуск, из-за чего управленческий учёт может встать и руководителю нужно будет искать временную замену.

- Неправильная постановка целей и задач. Руководители должны отчётливо понимать свои цели при ведении управленческого учёта и донести их до работников, чтобы в будущем избежать разногласий и переработок.

- Избыточность ручной работы. Формирование системы управленческой отчётности может происходить таким образом, что сотруднику приходится делать много рутинной работы, из-за чего у него быстрее заканчивается мотивация качественно вести управленческой учёт, появляются ошибки и несостыковки.

Нужно быть готовым к тому, что изначально управленческий учёт будет скорее проблемным, чем полезным для руководителей организации. Поэтому разумнее начинать с небольшого ведения отчётов, с приемлемых правил и требований.

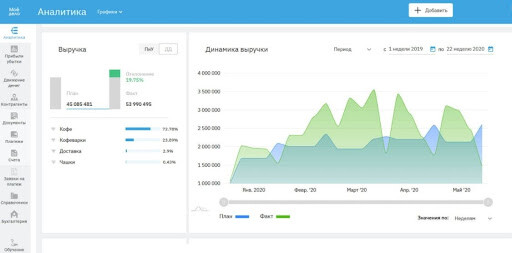

Анализ управленческих отчётов

Самым главным аспектом управленчёского учёта является — анализ. Именно для него проделываются большие объёмы работы, тратятся денежные средства, строго соблюдаются правила и требования.

Благодаря анализу получается понять «суть бизнеса»: понять его рентабельность, выделить прибыльные и неприбыльные направления, правильно сформировать новые цели, вовремя выявить проблемные аспекты и уделить им необходимое внимание.

К анализу управленческих отчётов каждый руководитель или ответственный специалист подходит индивидуально. У всех свои выводы, мысли и идеи, что делать после получения подробной информации об организации.

Если вам необходима помощь профессионалов в ведении управленческого учёта, то рекомендуем обратиться в онлайн-сервис «Моё дело Финансы». Он идеально подходит представителям малого бизнеса, начинающим предпринимателям, руководителям экономического отдела и бухгалтерам.

В онлайн-сервисе вы сможете вести вместе с управленческим учётом также бухгалтерский. Они будут синхронизироваться, поэтому получиться точно контролировать доходы и расходы, избегать кассовых разрывов, правильно считать прибыль и главное — больше зарабатывать.

Образец управленческой отчётности — анализ показателя выручки в «Моё дело Финансы».

Образец управленческой отчётности

Подобным образом можно также проанализировать: себестоимость, постоянные расходы, темп роста выручки, точку безубыточности, воронки продаж, доли рекламы от выручки и другие важные показатели бизнеса.

Управление бизнесом – сложная задача, включающая много составляющих: управление продажами, закупками, развитием, маркетингом, сотрудниками. Все области управления взаимосвязаны между собой и влияют друг на друга. Оценить степень влияния этих взаимосвязей можно с помощью финансов компании, так как все области находят отражение в деньгах. Для анализа финансов могут использоваться два вида отчетности: бухгалтерская и управленческая.

Основное отличие между ними в том, что бухгалтерская отчетность используется для сдачи в налоговую, а управленческая помогает увидеть реальную ситуацию в компании и оперативно реагировать на текущие изменения.

Что такое управленческая отчетность и кому она может быть полезна?

Управленческая отчетность – это «фотография» бизнеса в понятных получателям отчетности терминах.

Основной уклон в формировании управленческой отчетности сделан в сторону «получателей отчетности», ведь именно от их запросов и составляется не только структура отчетов, но перечень самих форм управленческих отчетов.

Кому же может понадобиться управленческая отчетность и почему для этих целей не подходит бухгалтерская отчетность?

-

Собственники бизнеса и лица, принимающие управленческие решения, ведь эффективность управления компанией зависит от количества и качества информации, которая доступная первым лицам. Поэтому даже в малом бизнесе крайне затруднительно использовать для целей стратегического управления бухгалтерскую отчетность, составленную прежде всего для налоговых органов и по определенным правилам заполнения, на которые невозможно повлиять.

-

Инвесторы, крупные кредиторы – данная группа использует управленческую отчетность совместно с бухгалтерской для оценки своих возможных рисков. Поскольку бухгалтерская отчетность предоставляет только информацию за предыдущие периоды, то ее часто бывает недостаточно чтобы оценить возможное развитие бизнеса. Поэтому для инвесторов и кредиторов часто необходимо подготовить управленческую отчетность с прогнозом на срок инвестирования (кредита).

-

Средний менеджмент компании, так как они в своей работе используют отдельные элементы отчетности, которые позволяют контролировать деятельность своих подразделений. Использовать для этих целей бухгалтерскую отчетность зачастую не представляется возможным в связи с тем, что она составляется по всей компании в целом. Оценить вклад каждого подразделения и выявить его ключевые показатели на основе консолидированной бухотчетности практически невозможно.

Рассмотрим более подробно первую группу – собственники бизнеса, топ-менеджмент компании – для чего им может быть полезна внутренняя управленческая отчетность? Оценить полезность использования управленческого учета собственники бизнеса могут через рост рентабельности компании и увеличения ее конкурентоспособности на занимаемом рынке. Для эффективного решения данной задачи управленческая отчетность может фокусироваться на управлении реальной прибыльностью компании через управление издержками, что приводит к тому, что эффективная управленческая отчетность должна иметь бόльшую степень детализации и используемой аналитики, высокую регулярность составления по сравнению с бухгалтерской отчетностью (например, ежемесячно).

Состав ключевой информации для собственника по операционному управлению компанией помимо анализа расходов может включать в себя:

- анализ доходов (по ключевым клиентам)

- оценка рентабельности компании в целом и по отдельным проектам (или другим ЦФУ )

- прогноз прибыли компании

- прогноз достаточного наличия денежных средств, предупреждение о кассовых разрывах

Получить данную аналитику можно из различных видов управленческой отчетности.

Виды (формы) управленческих отчетов

Основной комплект управленческой отчетности схож по составу с бухгалтерским:

- отчет о прибылях и убытках (P&L),

- управленческий баланс,

- отчет о движении денежных средств (ДДС).

Отчет о прибылях и убытках

Отчет по прибылям и убыткам (ОПУ) позволяет оценить рентабельность (прибыль) компании. ОПУ состоит из доходной и расходной частей, которые могут декомпозироваться по различным аналитикам. При этом расходы в этом финансовом отчете обычно имеют более глубокую детализацию по статьям затрат.

Управленческий отчёт о прибылях и убытках поможет определить те проекты (сегменты бизнеса), которые генерируют нулевую или отрицательную рентабельность. P&L помогает сконцентрироваться на тех направлениях бизнеса, которые приносит реальную прибыль. Для формирования отчета используется метод начисления, то есть могут учитываться обязательства, по которым еще не было оплаты.

Рис.1. Отчет о прибылях и убытках

Управленческий баланс

Управленческий баланс — это отчет, который сводит результаты отчетов ОПУ и ДДС в один. Документ помогает контролировать корректность учета, направления использования прибыли, дебиторскую и кредиторскую задолженность.

Если ДДС ведут практически все компании, анализ ОПУ — стандарт для среднего и крупного бизнеса, то управленческий баланс практически не используется. Однако этот отчет позволяет соединить воедино два предыдущих отчета и проверить корректность их составления. Из Баланса собственник может получить информацию о том, чем владеет фирма, и как распределяется прибыль компании, или из чего финансируется убыток. Баланс состоит из двух основных групп – активы и пассивы.

Активы – это то, чем фирма обладает и что используется в ее деятельности: денежные средства, оборудование, товары и сырье на складе. С другой стороны, Пассивы – это источники формирования Активов: капитал, нераспределенная прибыль, кредиты и прочее. Главное правило составления баланса – равенство Активов и Пассивов.

Рис. 2 Пример отчета в сервисе «Управленка»

Отчет о движении денежных средств в управленческом учете

Самый простой и интуитивно-понятный – отчет по движению денежных средств (ДДС). Данный отчет используется практически в каждой фирме – он позволяет в кратчайшие сроки получить инструмент по контролю за оплатами, обязательными платежами и кассовыми разрывами. В ДДС заносят каждую операцию по расчетному счету или кассе, отмечают откуда пришли или куда ушли деньги, наполняют управленческими аналитиками (статья и ЦФУ). В результате собственник получает полную картину – сколько компания получила денег, на что потратила, сколько осталось.

С помощью Отчета о движениях денежных средств можно узнать, насколько компания готова генерировать денежный поток для поддержания текущей деятельности, а также для развития компании и покрытия кредитов. Часто в целях управления финансами используется еженедельный прогноз движения денежных средств – платежный календарь.

Пример ДДС в управленческом учете:

Рис. 3 Отчет ДДС

В сервисе «Управленка» отчет о движении денежных средств является основным управленческим отчетом. Показатели примера отчета ДДС можно условно разделить на 4 группы:

- Начальные остатки по группе компаний или по выбранным счетам, кошелькам и компаниям.

- Группа операционной деятельности – формирование текущих денежных потоков в разрезе статей.

- Группа прочей деятельности, которая объединяет финансовую и инвестиционную.

- Результирующий денежных поток и остатки денежных средств на конец периода.

Помимо управленческого ДДС по компаниям и счетам этот отчет можно сформировать для каждого проекта. Тогда вместо начального и конечного остатка ДС, будет выводиться прибыль и рентабельность проекта, рассчитанная кассовым методом.

Приведенный образец отчета ДДС в сервисе Управленка (рис. 3) можно формировать за любой промежуток времени, однако необходимо учитывать, что для корректного расчета всех показателей, операции за выбранный период должны быть разнесены по статьям управленческого учета и проектам. Тогда каждый показатель управленческого ДДС можно будет расшифровать до конкретной операции.

Объединение финансовой и инвестиционной деятельности обусловлено тем, что в малом бизнесе эти виды деятельности не всегда используются. Посмотреть более глубокую управленческую аналитику по ОДДС можно в отчет план факт. Этот отчет позволяет выводить группировки по видам деятельности, типам денежных средств, статьям, проектам и контрагентам.

Помимо он-лайн сервиса, образцы отчетов доступны в чат-боте телеграмм, в котором можно получить все преднастроенные варианты отчетов в формате excel или pdf.

Состав комплекта управленческой отчетности может меняться в зависимости от конкретных потребностей руководителей и необходимого уровня финансового контроля компании:

Рис. 4 Отчет по движению денежных средств (ДДС) в сервисе «Управленка»

Порядок составления управленческой отчетности

Отчет по движению денежных средств

Отчет по движению денежных средств отражает источники и размеры реальных денежных средств, потраченных и полученных компанией за определенный период. Структура ДДС состоит из нескольких разделов:

- Операционная деятельность

- Инвестиционная деятельность

- Финансовая деятельность

Раздел операционная деятельность служит для отражения результирующего денежного потока от основной деятельности организации. Данная сумма является ключевой и отражает насколько компания готова генерировать денежный поток для поддержания текущей деятельности, а также для развития компании, покрытия кредитов.

Формирование денежного потока от операционной деятельности включает в себя приток от продаж, дивиденды от акций других организаций и оттоки денежных средств по платежам основным поставщикам, оплата ФОТ, налоги, платежи прочим контрагентам для осуществление операционной деятельности.

В части поступления/выбытия денег от инвестиционной деятельности отображаются данные о финансовой массе, которую компания инвестирует в ресурсы, которые в состоянии формировать денежные потоки в дальнейшем. Здесь чаще отображаются операции, имеющие отношение к покупке/выходу внеоборотных активов и других инвестиций.

В составе финансовой деятельности, в большинстве своём приводятся потоки финансов, меняющие состав капитала и заемных средств. Эти данные обеспечивают возможность специалистам по отчетности спрогнозировать будущие требования кредиторов.

Отчет по прибыли и убыткам

Отчет о прибылях и убытках показывает результаты деятельности компании и позволяет анализировать эффективность используемой бизнес-модели. Основной принцип – это отражение в отчете показателей доходов и расходов, на основании которых можно рассчитать прибыльна фирма или нет. Часто для анализа используют несколько показателей прибыли, основные из которых:

- Маржинальная прибыль

- Валовая прибыль

- Операционная прибыль

- EBITDA

- EBIT

- Чистая прибыль

Расчет показателей и их сравнение приведено в таблице:

|

Показатель |

Описание |

Формула |

|---|---|---|

| Маржинальная прибыль | Маржинальная прибыль – это часть выручки, которая остается для покрытия постоянных затрат и получения прибыли. | Маржинальная прибыль = Выручка – Переменные расходы |

| Операционная прибыль | Операционная прибыль – это часть маржинальной прибыли после вычета постоянных затрат. | Операционная прибыль = Маржинальная прибыль – Постоянные расходы |

| EBITDA | EBITDA – показатель прибыли, рассчитанный без учёта амортизационных отчислений и переоценки активов | EBITDA = Операционная прибыль + Неоперационная прибыль + Амортизация — Переоценка активов |

| EBIT | Прибыль до уплаты налогов и процентов – включает в себя операционную и неоперационную прибыль, без учета процентов | EBIT = Операционная прибыль + Неоперационная прибыль |

| Чистая прибыль | Итоговый показатель, включающий в себя все расходы компании, в том числе по налогу на прибыль | Чистая прибыль = EBIT – Проценты – Налог на прибыль |

Необходимо учитывать, что доходы и расходы в ОПУ берутся без НДС, в то время как в ДДС все поступления и выплаты указываются с НДС в том размере, как они прошли по банку или кассе.

Управленческий баланс

После составления ДДС и ОПУ необходимо составить Баланс – этот отчет является их объединением и показывает финансовое состояния компании на текущую дату. В Балансе отображаются: кредиторская и дебиторская задолженности, объем незавершенного производства у организации, объем налогов, которые необходимо уплатить. На основании управленческого баланса рассчитывают основные показатели финансового состояния.

|

Показатель |

Описание |

Формула |

|---|---|---|

| Коэффициент текущей ликвидности | Коэффициент текущей ликвидности показывает может ли компания быстро покрыть текущие обязательства. | Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства |

| Коэффициент финансовой независимости | Чем выше показатель, тем больше финансовая независимость компании, и тем вероятнее она сможет погасить долги за счет собственных средств | Коэффициент финансовой независимости = Собственный капитал / Все активы компании |

| Коэффициент рентабельности активов (ROA) | Показатель отдачи от использования основных средств компании. С его помощью определяют, сколько прибыли приносят вложенные в активы инвестиции | ROA = Прибыль / Стоимость активов |

| Ресурсоотдача | В динамике показывает насколько эффективны были вложения в активы компании. | Ресурсоотдача = Выручка / Стоимость активов |

Составленные управленческие отчеты должны удовлетворять следующим основным критериям:

- Понятность. Формат отчетов и методология составления финансовых отчетов должны коррелировать с целями управления и задачами менеджмента компании. Для это цели составления отчетов должны быть определены еще на этапе разработки классификаторов управленческой аналитики.

- Существенность. Управленческая отчётность должна включать только значимые данные, например, для отчетов по компании возможна группировка статей, а контрагентов и проекты можно не выводить вовсе. При этом формирование комплекта отчетности для конкретного проекта должно включать более детализированию информацию (конкретные статьи и контрагенты). А для определённого круга лиц – достаточно выводить только ключевые показатели управленческой отчетности и несколько основных коэффициентов.

- Достоверность и правдивость. Используемые данные в отчетах должны отражать реальные (правдивые) хозяйственные операции. При этом необходимо учитывать то, что управленческая отчетность может содержать погрешности и не требует абсолютной точности, как бухгалтерская отчетность. Размер этих неточностей не должен искажать реальное состояние дел в компании

- Сопоставимость. Данное условие необходимо для возможности ретроспективного анализа деятельности компании. Составленные отчеты должны сохранять возможность сравнения различных показателей между собой в течении продолжительного периода времени. Это достигается за счет предварительной разработки методики составления отчетов.

Корректно составленная управленческая отчетность позволяет учитывать при принятии решений гораздо большее количество факторов, уменьшить срок реакции на изменение показателей деятельности компании и избегать кассовых разрывов.

Достичь этого можно используя специализированные средства автоматизации управленческого учета. В качестве средства автоматизации управленческого учета компаний малого бизнеса можно использовать готовые онлайн сервисы.

Сервис «Управленка» позволяет, не тратя время на внедрение и настройку отчетов, сразу получить оперативную информацию по финансам компаний.

Сервис помогает бизнесу:

- выполняет синхронизацию управленческого учета с банками;

- предоставляет информацию по прибыльности различных частей бизнеса (проектов);

- планирует предстоящие платежи и поступления ДС, предсказывает кассовый разрыв.

С работой в сервисе вы получите:

- Настроенный управленческий учет для небольших компаний

- Продуманную визуализацию основных показателей бизнеса

- Платежный календарь с обязательными платежами

- Интеграцию с банками, автоматическую загрузку выписки

- Синхронизацию с аутсорсингом бухгалтерского учета

- Управление с мобильного телефона через чат-бот Telegram

- Высокую отказоустойчивость

Дополнительно заказав услугу аутсорсинга управленческого учета, вы сможете забыть о ведении управленческого учета, сосредоточившись на управлении бизнесом. В объем консультационной поддержки входит:

- помощь в первичной настройке Сервиса, добавления статей движения денежных средств, проектов, помощь в настройке шаблонов;

- внесение данных о движении денежных средств по банковским счетам;

- внесение данных о движении наличных денежных средств по мере получения соответствующей информации;

- присвоение статей движения денежных средств и проекта каждой операции движения денежных средств на основании согласованных правил (шаблонов);

- персональное обучение ваших сотрудников работе с Сервисом.

С помощью сервиса, даже не имея опыта в финансовом и управленческом учете, можно точно определить, сколько денег приносит тот или иной проект или оценить убыток от реализации проекта. Также он помогает планировать платежи и избегать кассовых разрывов, и вам не нужно думать хватит ли денег для оплаты зарплаты сотрудникам и подрядчикам.

Вы узнаете

Что входит в состав управленческой отчетности предприятия

Какие данные управленческой отчетности используют в ходе анализа деятельности предприятия

С помощью каких методов анализируют показатели управленческой отчетности

Управленческая отчетность отличается от регламентированной (бухгалтерской) многообразием отчетных форм и большей детализацией показателей, поэтому анализ деятельности компании на основе управленческой отчетности дает больше информации, чтобы выявить проблемы и возможности в развитии бизнеса. Однако при анализе управленческой отчетности возникает риск излишних трудовых и временных затрат на обработку информации, которая не влияет на выработку управленческих решений. По этой причине предлагаем использовать определенную методику для качественного анализа управленческой отчетности.

ГРУППИРОВКА И СОСТАВ УПРАВЛЕНЧЕСКОЙ ОТЧЕТНОСТИ ПРЕДПРИЯТИЯ

Управленческая отчетность предназначена в первую очередь для лиц, принимающих решения по управлению бизнесом компании. Поскольку система управления предприятием состоит из трех уровней (стратегический, тактический и оперативный), то управленческие отчеты можно разделить на три группы:

Группа 1. Отчеты для собственников и руководства компании (стратегический уровень).

Группа 2. Отчеты для топ-менеджеров компании (тактический уровень).

Группа 3. Отчеты для руководителей подразделений и ключевых сотрудников компании (оперативный уровень).

Рассмотрим подробнее состав каждой группы управленческой отчетности.

Группа 1. Отчеты для собственников и руководства компании (стратегический уровень)

В первую группу входят следующие сводные отчеты о деятельности компании:

• Отчет о прибылях и убытках (ОПиУ);

• Отчет о движении денежных средств (ОДДС);

• Управленческий баланс.

Для пользователей стратегического уровня составляют также вспомогательные управленческие отчеты, которые детализируют данные сводных отчетов:

- Отчет о реализации продукции;

- Отчет об операционных затратах;

- Отчет о просроченной дебиторской задолженности;

- Отчет о запасах ТМЦ;

- Отчет об инвестициях в основные средства;

- Отчет об использовании прибыли.

Важный момент: при необходимости в пакет управленческой отчетности могут быть включены и другие формы отчетов, утвержденные собственниками и руководством конкретной компании.

Для анализа управленческой отчетности этой группы используют показатели не только фактических результатов, но и утвержденные ранее плановые показатели соответствующих бюджетов (рис. 1).

Поскольку данная группа отчетов предназначена для высшего уровня управления деятельностью компании и служит основой для выработки стратегических управленческих решений, влияющие на результаты бизнеса в будущем, их анализируют по завершении отчетных периодов (месяца, квартала, года).

Группа 2. Отчеты для топ-менеджеров компании (тактический уровень)

Эта группа управленческой отчетности состоит из функциональных отчетов, которые необходимы топ-менеджменту для выработки управленческих решений тактического уровня. В составе пакета такой управленческой отчетности чаще всего используют следующие формы:

- Отчет о продажах в различной аналитике (по товарным группам, категориям покупателей, географии сбыта, торговым менеджерам и т. д.);

- Отчет о выпуске продукции в детализации по товарным группам и производственным подразделениям;

- Отчет о себестоимости выпуска продукции в детализации по товарным группам и производственным подразделениям;

- Отчет о закупках товарно-материальных ценностей в детализации по группам ТМЦ и поставщикам компании;

- Отчет по операционным затратам функциональных подразделений компании;

- Отчет по дебиторской задолженности в детализации по группам покупателей и срокам возникновения;

- Отчет о кредиторской задолженности в детализации по группам поставщиков и срокам возникновения;

- Отчет по движению и остаткам товарно-материальных ценностей на складах в детализации по группам ТМЦ и складам хранения.

В ходе анализа данных этой управленческой отчетности исследуют динамику фактических результатов, их отклонение от показателей утвержденных функциональных бюджетов.

Данные управленческих отчетов второй группы анализируют более часто (неделя, месяц, квартал) по сравнению с отчетностью первой группы.

Группа 3. Отчеты для руководителей подразделений и ключевых сотрудников компании (оперативный уровень)

К третьей группе управленческой отчетности относятся отчеты, формируемые ежедневно или еженедельно, которые используют на самом нижнем (оперативном) уровне управления.

Показатели отчетов данной группы анализируют руководители структурных подразделений компании путем исследования динамики фактических результатов в течение отчетного месяца и сопоставления их с утвержденными в компании нормами и лимитами.

Примеры оперативных управленческих отчетов:

- Отчет по исполнению заявок на оплату поставщикам;

- Отчет о просроченной дебиторской задолженности;

- Отчет о выполнении заявок покупателей;

- Отчет о выполнении производственных заданий;

- Отчет по производственному браку и потерям;

- Отчет о пробеге транспорта и расходе ГСМ;

- Отчет об остатках сырья и материалов на складах;

- Отчет об остатках готовой продукции на складах.

Как видим, управленческая отчетность компании включает достаточно много отчетных форм, которые предназначены для различных категорий пользователей и содержат различные показатели. Поэтому методики использования показателей рассмотренных нами групп отчетности для анализа результатов деятельности предприятия будут отличаться друг от друга.

МЕТОДИКА ИСПОЛЬЗОВАНИЯ УПРАВЛЕНЧЕСКОЙ ОТЧЕТНОСТИ ДЛЯ АНАЛИЗА ДЕЯТЕЛЬНОСТИ КОМПАНИИ

Суть и цели методов анализа управленческой отчетности

Анализ деятельности предприятия на основе показателей управленческой отчетности подразумевает использование различных методов, которые можно разделить на следующие группы: