Бухгалтерский учет и налогообложение (СПО 210205)

Установите соответствие между понятиями и их определениями:

организация должна быть ориентирована на большую готовность к признанию расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов

Принцип имущественной обособленности

соответствие законодательным и нормативным актам

имущество организации существует обособленно от имущества ее собственников и других организаций

исключение возможности формирования информации на основе удовлетворения интересов одних групп пользователей в ущерб другим

Бухгалтерский учет и налогообложение (СПО 210205)

_________ капитал организации – средства, которыми организация может располагать наиболее свободно и уверенно: инвестировать на долгосрочной основе, вкладывать в капитальное строительство и разработку новых технологий и инновационных продуктов.

Бухгалтерский учет и налогообложение (СПО 210205)

Сторонние пользователи бухгалтерской информации с _____________ финансовым интересом — налоговые органы, казначейство, Контрольно-ревизионное управление Министерства финансов РФ, органы планирования экономики и другие пользователи.

Бухгалтерский учет и налогообложение (СПО 210205)

__________ отчетность — отчетность, составляемая на основе данных оперативного учета и содержащая сведения по основным показателям за короткие промежутки времени — сутки, неделю, декаду, половину месяца.

Бухгалтерский учет и налогообложение (СПО 210205)

__________ — договор, в силу которого одна сторона (заимодавец) передает другой стороне (заемщику) в собственность или оперативное управление деньги или вещи на условиях возврата с уплатой процентов или без уплаты таковых.

Бухгалтерский учет и налогообложение (СПО 210205)

_________ баланс – учетный документ, в котором на определенную дату в денежном выражении показывают хозяйственные средства и их использование в сопоставлении с источниками их образования и получения.

Бухгалтерский учет и налогообложение (СПО 210205)

_____________ пользователи бухгалтерской информации — сотрудники предприятия, которые осуществляют свою деятельность в рамках данного предприятия и принимают решения на основе информации о деятельности предприятия.

Бухгалтерский учет и налогообложение (СПО 210205)

Установите соответствие между понятиями и их определениями:

те средства, которые инвестированы в активы предприятия для осуществления хозяйственной деятельности

часть капитала, инвестированного в оборотные средства предприятия

капитал, используемый в процессе осуществления спекулятивных финансовых операций, т.е. в операциях, основанных на разнице в ценах приобретения и реализации

средства, которые используются в процессе осуществления инвестиционной деятельности предприятия

Бухгалтерский учет и налогообложение (СПО 210205)

Принцип ______________ — принцип формирования бухгалтерской информации, а именно формирование информации об отдельных активах, обязательствах, доходах и расходах обособленно в случае их существенности.

Бухгалтерский учет и налогообложение (СПО 210205)

Установите соответствие между понятиями и их определениями:

система дифференциации заемщиков по признаку платежеспособности

система мер по обеспечению возврата кредитору ссуды в срок

Страхование кредитного риска

письменный договор кредитора и должника при предоставлении-получении кредита, подробно оговаривающий условия возвратности, срочности и платности

риск невозврата дебитором кредитору кредита

Бухгалтерский учет и налогообложение (СПО 210205)

_________– совокупность средств производства, представленных в денежной оценке, которые при приложении к ним труда и предпринимательской инициативы могут приносить прибавочную стоимость, то есть является стоимостью, имеющей способность к возмещению авансированной, инвестированной суммы и самовозрастанию при наличии благоприятных условий для этого процесса.

Бухгалтерский учет и налогообложение (СПО 210205)

_________ инвестиции – инвестиции, характеризующие вложения капитала государственных предприятий, а также средств государственного бюджета разных его уровней и государственных внебюджетных фондов.

Бухгалтерский учет и налогообложение (СПО 210205)

______________ инвестиции — инвестиции, характеризующие вложения капитала в инвестиционные проекты или финансовые инструменты, ожидаемый уровень чистой инвестиционной прибыли, по которым существенно превышает среднюю норму этой прибыли на инвестиционном рынке.

Бухгалтерский учет и налогообложение (СПО 210205)

_________ инвестиции – инвестиции, характеризующие такие виды инвестиций, которые самостоятельно реализованы быть не могут (они могут быть проданы на инвестиционном рынке лишь в составе целостного имущественного комплекса).

Бухгалтерский учет и налогообложение (СПО 210205)

Установите соответствие между понятиями и их определениями:

вложения капитала в воспроизводство основных средств, в инновационные нематериальные активы (инновационные инвестиции), в прирост запасов товарно-материальных ценностей и другие объекты инвестирования, связанные с осуществлением операционной деятельности предприятия или улучшением условии труда и быта персонала

инвестиции, характеризующие вложения капитала инвестора, опосредованные другими лицами (финансовыми посредниками)

инвестиции, подразумевающие прямое участие инвестора в выборе объектов инвестирования и вложении капитала

Реальные (капиталообразующие) инвестиции

вложения капитала в различные финансовые инструменты инвестирования, главным образом, в ценные бумаги с целью получения дохода

#статьи

- 16 сен 2022

-

0

Бухгалтерский баланс: что это такое и как его составить

Что показывают в бухгалтерском балансе? Из каких строк он состоит? Как собрать активы и пассивы баланса? Какую форму использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Бухгалтерский баланс — форма №1 бухгалтерской отчётности. Её обязаны составлять и ежегодно сдавать в налоговую все компании, зарегистрированные на территории РФ, включая малый бизнес.

С помощью бухгалтерского баланса анализируют результаты работы компании и её финансовое состояние. Поэтому, кроме налоговой, этот документ могут запросить собственники бизнеса, инвесторы, банки или контрагенты.

В статье разберёмся:

- что такое бухгалтерский баланс и из чего он состоит;

- кто должен представлять бухгалтерский баланс и в какие сроки;

- что такое активы и пассивы бухгалтерского баланса, что они включают;

- по какой форме составляют баланс и по каким правилам;

- как узнать больше о формах бухгалтерской отчётности.

Бухгалтерский баланс — свод информации о стоимости имущества и обязательствах компании. Он показывает состояние всех счетов на определённую дату.

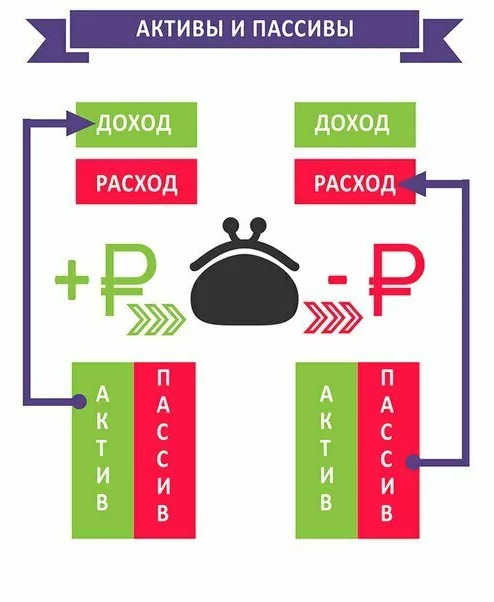

Бухгалтерский баланс состоит из двух разделов: актива и пассива.

Актив баланса — имущество компании в денежном выражении, которое задействовано в её финансово-хозяйственной деятельности и приносит выгоду. Активы показывают, какие рабочие ресурсы есть у компании.

Пассив баланса — источники средств, за счёт которых сформированы активы баланса. Пассивы показывают, на какие средства — собственные или заёмные — приобретено имущество компании.

Итоговые суммы актива и пассива баланса должны быть равны. Подробнее о том, что входит в их состав, рассказываем ниже.

Кто должен представлять бухгалтерский баланс и в какие сроки? Бухгалтерский баланс представляют все компании, зарегистрированные на территории Российской Федерации. Компании малого бизнеса могут делать это по упрощённой форме. Формы баланса в обычном и упрощённом виде приводим ниже.

Бухгалтерский баланс составляют на конец первого квартала, на конец полугодия, на конец девятого месяца работы и на конец года. В налоговую инспекцию представляют только годовой баланс, в период с 1 января по 31 марта года, следующего за отчётным. Периодичность составления баланса для внутреннего использования компания выбирает сама.

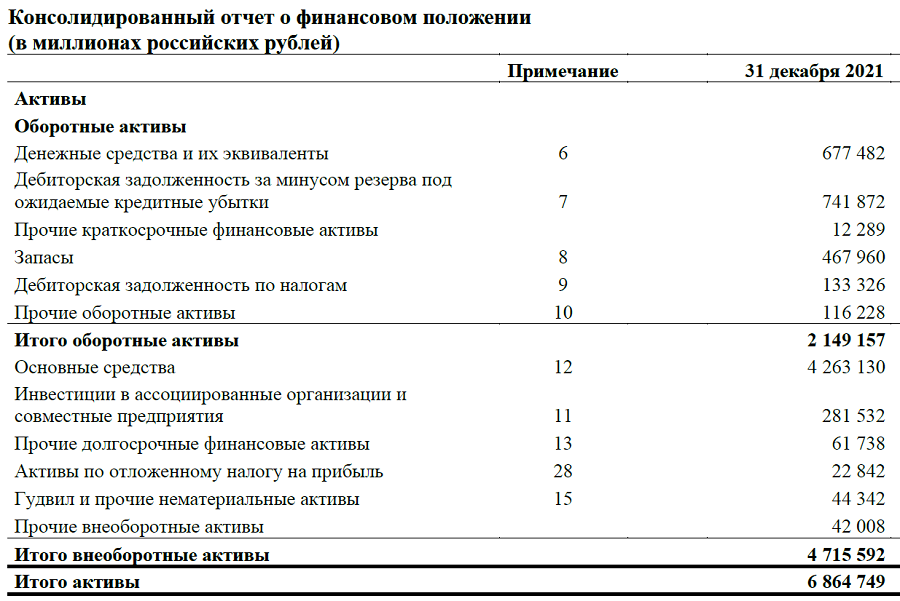

Как мы говорили выше, актив баланса — имущество компании, которое используют в финансово-хозяйственной деятельности для получения выгоды.

Это, например, запасы материалов, которые компания использует для оказания услуг и, соответственно, получения прибыли. Или товары, которые компания планирует в дальнейшем перепродать.

Активы делят на две группы в зависимости от срока их использования:

- Внеоборотные активы — имущество, которое компания будет использовать дольше года: недвижимость, транспорт, оборудование.

- Оборотные активы — имущество, которое компания планирует использовать в течение ближайшего года: материалы, товары, деньги.

В каждой группе активы располагают в порядке роста или снижения их ликвидности — способности компании быстро превратить активы в деньги.

Более подробно постатейную разбивку активов рассмотрим ниже. Там же покажем, как выглядит перечень активов в виде отчёта.

Пассив баланса показывает источники финансирования компании.

Например, деньги или заёмные средства, за счёт которых приобретали основные средства компании или товары для перепродажи.

Пассивы делят на три группы:

- Капитал и резервы — отражают собственные средства компании: например, уставный капитал, резервный капитал, прибыль.

- Долгосрочные обязательства — показывают кредиторскую задолженность компании со сроком погашения более 12 месяцев.

- Краткосрочные обязательства — показывают кредиторскую задолженность компании со сроком погашения менее 12 месяцев.

Более подробно постатейную разбивку пассивов также рассмотрим ниже.

Бухгалтерский баланс представляет собой таблицу, которая разделена на две части: актив баланса и пассив баланса. Над таблицей указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Есть две формы бухгалтерского баланса: полная и упрощённая.

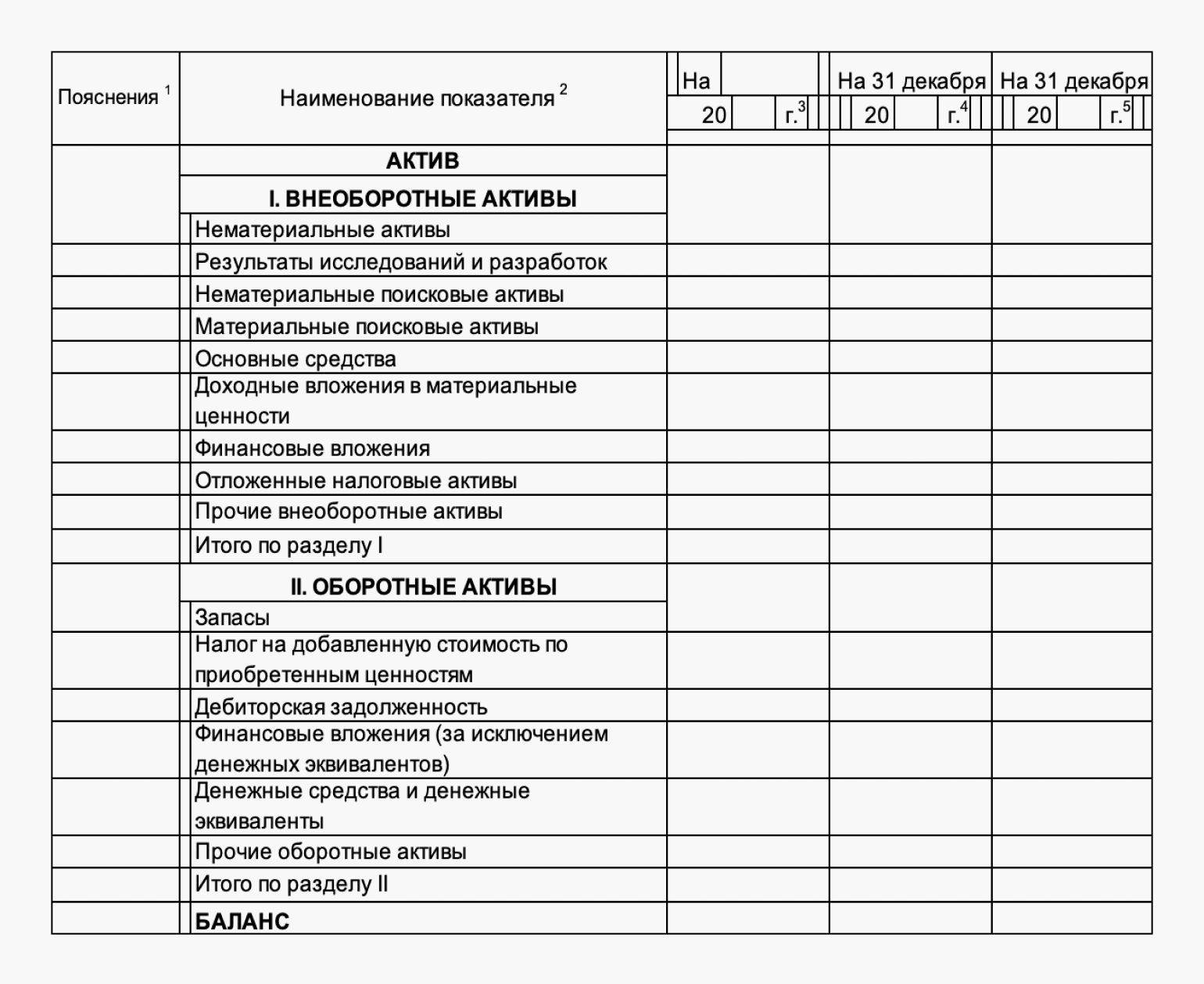

Полная форма бухгалтерского баланса. В ней по умолчанию отражён весь перечень статей, которые рекомендуется заполнять.

Скриншот: «Консультант Плюс»

Каждая компания сама решает, какие статьи ей отражать. При этом оценивается важность показателей для компании. Например, можно исключить из отчёта те строки, по которым нет данных. Или, наоборот, включить в него дополнительные статьи, если это улучшит наглядность отчёта.

Также в полной форме бухгалтерского баланса есть графа для отражения примечаний к каждой статье. Её нужно заполнять при любом отклонении от стандартной рекомендованной формы бланка.

Здесь можно скачать бланк полной формы бухгалтерского баланса.

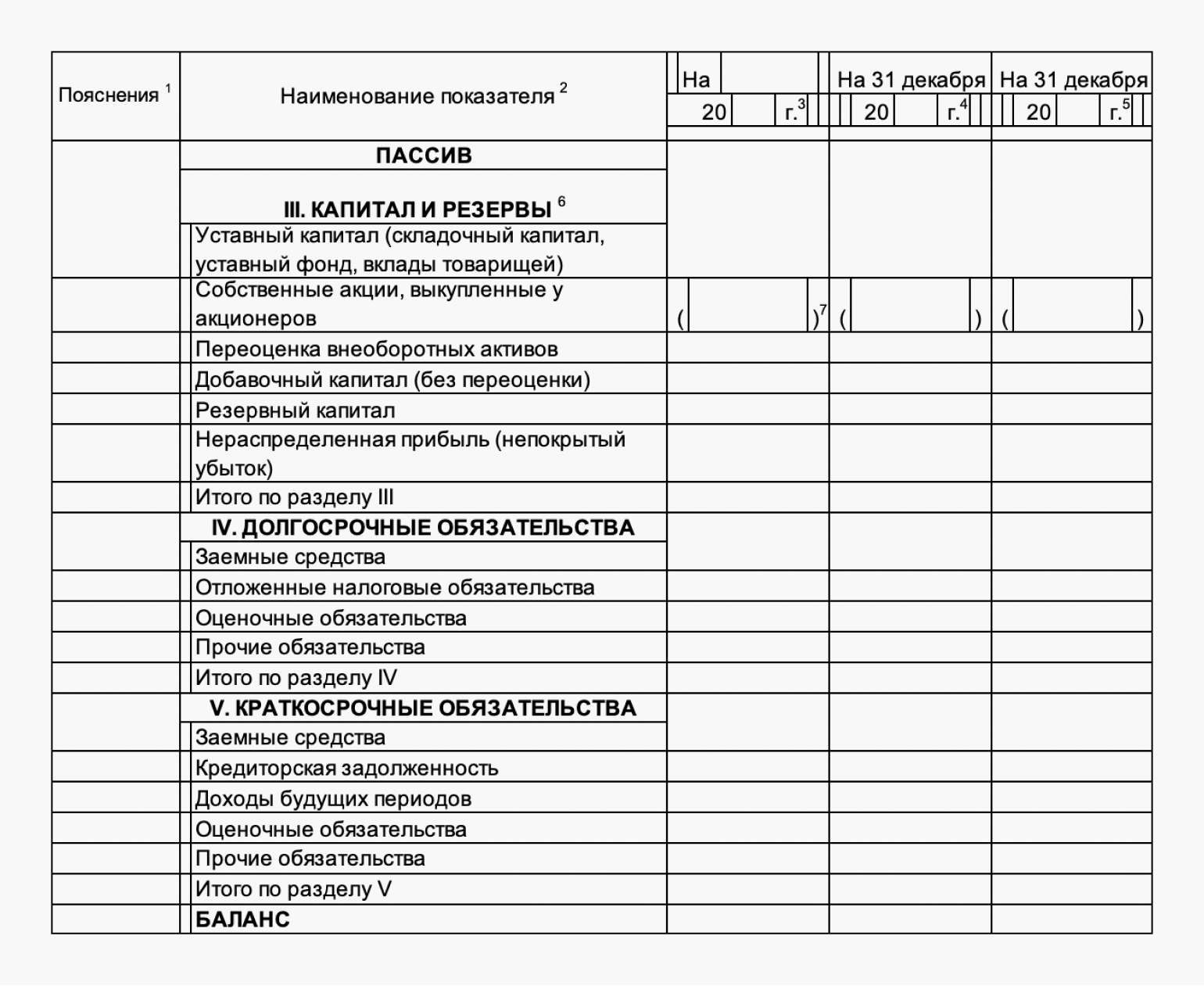

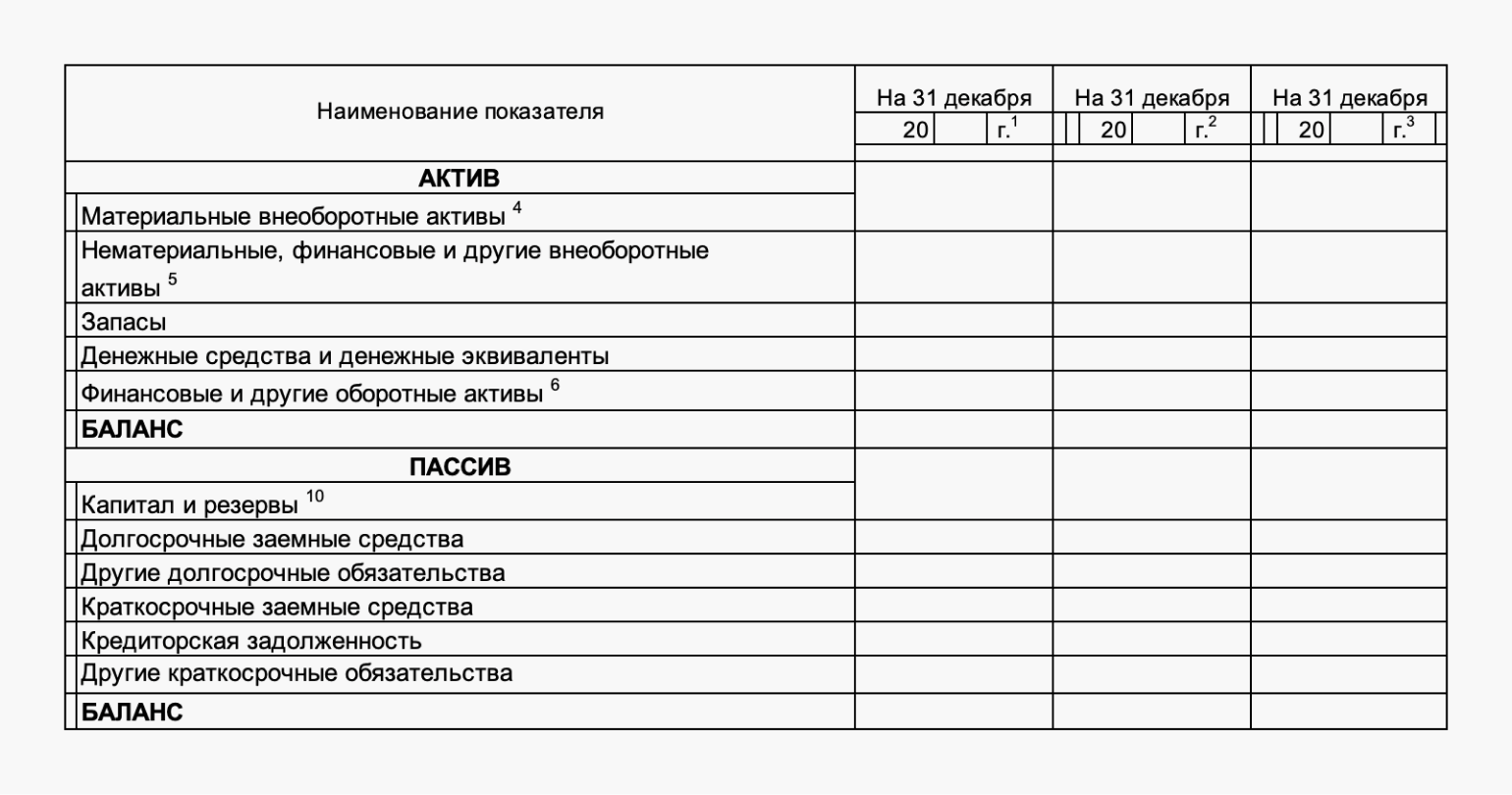

Упрощённая форма бухгалтерского баланса. Её могут заполнять компании, которые ведут упрощённый бухгалтерский учёт.

В такой форме нет разделения по группам активов и пассивов, нет графы для примечаний, некоторые статьи объединены для укрупнения показателей.

Скриншот: «Консультант Плюс»

Здесь можно скачать бланк упрощённой формы бухгалтерского баланса.

О том, как заполнять статьи баланса, подробно рассказывают на курсе Skillbox «Профессия Бухгалтер».

Вот основные правила, на которые нужно опираться при составлении баланса:

- Источник информации для составления бухгалтерского баланса — данные бухгалтерского учёта. Они должны быть достоверны, полны и сформированы в соответствии с правилами действующих ПБУ и принятой в компании учётной политикой.

- Компании с несколькими филиалами должны составлять единый баланс для всех филиалов.

- Компания самостоятельно определяет степень детализации разделов бухгалтерского баланса — какие статьи отражать, а какие нет. Это зависит от того, какие статьи для неё более и менее существенны.

- Активы баланса отражают по их учётной стоимости: за вычетом созданных резервов, наценки и амортизации.

- В текущем отчёте данные предыдущих периодов должны соответствовать цифрам окончательной отчётности за эти периоды.

- Учётные данные годового отчёта должны быть подтверждены результатами инвентаризации.

- Итоговая сумма активов должна быть равна сумме пассивов.

- Бухгалтерский баланс — форма №1 бухгалтерской отчётности. Он показывает состояние всех счетов на определённую дату: информацию о стоимости имущества и обязательствах компании.

- Бухгалтерский баланс состоит из двух разделов: актива и пассива. Активы — имущество компании, которое задействовано в финансово-хозяйственной деятельности и приносит выгоду. Пассивы — источники средств, за счёт которых сформировано это имущество.

- Бухгалтерский баланс представляют все компании, зарегистрированные на территории РФ. Компании малого бизнеса могут делать это по упрощённой форме.

- В налоговую инспекцию баланс представляют ежегодно в период с 1 января по 31 марта года, следующего за отчётным.

- Бухгалтерский баланс — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах: отчёте о финансовых результатах и отчёте о движении денежных средств.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в «1C», готовить бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Научитесь: Профессия Бухгалтер

Узнать больше

Наверное, все, кто читает финансовые новости и интересуется инвестициями, встречали такие понятия, как активы и пассивы. Иногда может возникать некоторая путаница в понимании их значений. Разъясняем, что это такое

В этом тексте узнаете:

- Что такое активы

- Какие есть виды активов

- Что такое пассивы

- Какие есть виды пассивов

- Как активы и пассивы соотносятся в балансе

- Какая самая распространенная ошибка в понимании значений

Что такое активы

Активы — это все, чем может распоряжаться компания или частное лицо в своей деятельности.

Не совсем точно говорить, что активы — это имущество, находящееся в распоряжении компании. Кроме имущества, в состав активов включается задолженность других лиц перед компанией. Например, те деньги, которые должны заплатить компании покупатели за уже отправленную им продукцию или за уже оказанные им услуги. У компании этих денег на счетах пока еще нет, но они учитываются как часть активов и компания принимает их в расчет при финансовом планировании.

Это уточнение имеет особенно важное значение для банков, так как значительная доля их активов — это выданные кредиты. Часть из них остается в виде денег на счетах клиентов банка, но если клиент снимет наличные или переведет деньги в другой банк, то фактически этих средств в банке уже не будет. Однако они все равно станут учитываться в составе активов.

Виды активов

По материальному или функциональному характеру активы разделяются на:

- материальные;

- нематериальные;

- финансовые.

Материальные активы

Материальные активы — это активы, имеющие физическое воплощение. Например, здания, станки, оборудование, топливо, материалы, из которых делается продукция, товары на полках и тому подобное. Причем в таком разрезе не имеет особого значения, сколько служит актив — десятилетия, как оборудование шахты, или короткое время, как уголь, сжигаемый в печах металлургического завода.

Нематериальные активы

Нематериальные активы — это имеющие стоимость интеллектуальные невещественные объекты. Например, компьютерные программы, приложения, товарные знаки, лицензия на разработку месторождения, патенты на изобретения, авторские права и т. п.

Финансовые активы

Финансовые активы — это активы, представляющие собой либо непосредственно деньги, либо денежные обязательства в пользу компании —

ценные бумаги

, которыми владеет компания, выданные кредиты, дебиторская задолженность.

Такое разделение активов отражает их физическую форму, но, как ни странно, не является самым полезным для финансового управления компанией.

Гораздо важнее разделение по характеру использования активов в деятельности или по принципу оборачиваемости. Активы используются компаниями для извлечения денежного дохода. При использовании активы теряют свою стоимость, а потеря стоимости учитывается в затратах. При этом одни активы служат долго и теряют свою стоимость постепенно, а другие полностью используются и теряют всю свою стоимость в течение одного производственного цикла (оборота). Поэтому при классификации активов по принципу оборачиваемости их делят на:

- оборотные активы;

- внеоборотные активы.

Оборотные активы

Оборотные активы — это активы, которые в течение одного производственного цикла или оборота полностью теряют свою стоимость.

Из листов металла производится кузов автомобиля. Это можно сделать только однажды. Лист металла перестает быть заготовкой, и другого кузова из него уже не сделаешь. Этого листа больше не существует, и как лист металла он больше не имеет своей стоимости. Поэтому материалы, сырье, топливо относятся к оборотным активам. Также к оборотным активам относятся товары на полках магазинов, деньги на счетах и финансовые обязательства. При разной физической природе их можно израсходовать лишь однократно.

Внеоборотные активы

Внеоборотные активы — это активы, которые участвуют в производственном цикле или обороте многократно, теряя свою стоимость постепенно в течение длительного срока.

К внеоборотным активам относятся здания, оборудование, транспортные средства и т. п. Если товар на полке магазина — это оборотный актив, то сама полка и здание магазина — внеоборотный.

При этом внеоборотные активы далеко не обязательно должны быть осязаемыми и материальными. Большая часть нематериальных активов относится к внеоборотным. Лицензия на месторождение или товарный знак могут служить компании многие годы, вовсе не теряя своей стоимости и даже увеличивая ее либо теряя небольшими порциями.

Разделение активов на внеоборотные и оборотные очень важно для финансового планирования. Менеджеру компании необходимо представлять, покупку каких активов придется финансировать в ближайшее время и какие покупки потребуют более масштабной подготовки. Именно по критерию оборачиваемости активы обособляются в финансовой отчетности в разделы «внеоборотные» и «оборотные».

Отображение активов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Помимо прочего, классификация активов на оборотные и внеоборотные помогает в определении источников финансирования. А когда мы говорим об источниках финансирования, то имеем в виду пассивы.

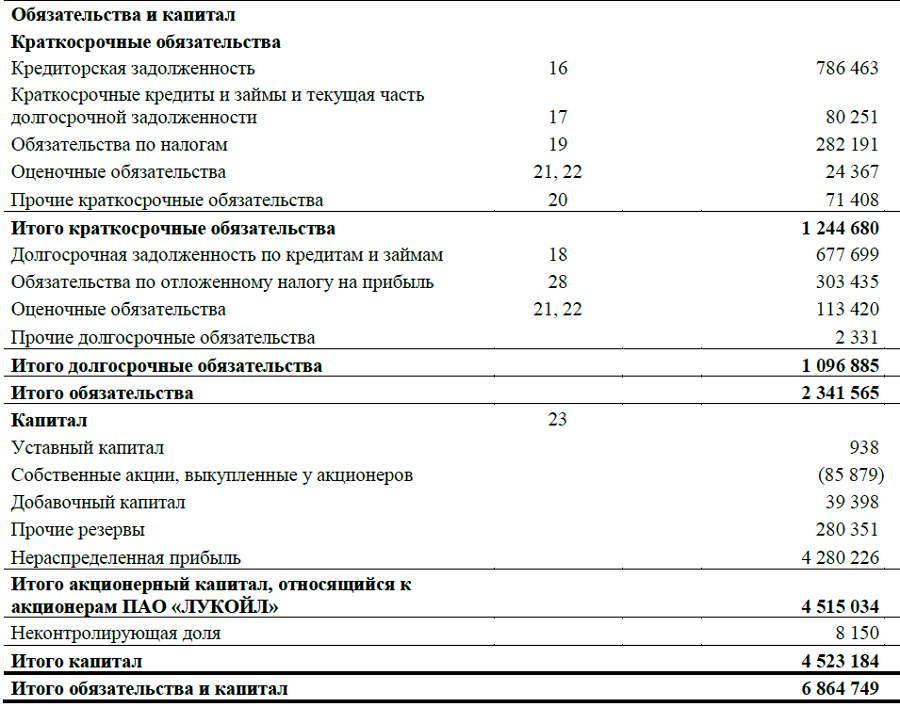

Что такое пассивы

Пассивы — это все источники, за счет которых сформированы активы.

Важно отметить, что источники могут быть как собственными, так и привлеченными. Пассивы классифицируются в первую очередь именно по этому признаку.

Виды пассивов

Компания может покупать имущество и работать как за собственный счет, так и пользуясь привлеченными средствами. Поэтому в каждый отдельный момент времени пассивы представляют собой две основные группы:

- Собственный капитал;

- Обязательства.

Собственный капитал

Собственный капитал — это сумма средств, затраченных компанией на формирование активов за свой счет.

Собственный капитал складывается из уставного капитала (взносы учредителей или акционеров при формировании компании или дополнительной эмиссии акций), нераспределенной прибыли и различных фондов (фонды накопления, резервный фонд и т. п.).

Обязательства

Обязательства — это сумма средств, которые компания или предприниматель обязаны уплатить или погасить другим образом иным лицам. В состав обязательств включаются суммы займов и процентов по ним, начисленные налоги, сумма задолженности по зарплате, торговые или производственные обязательства.

Погашение обязательств может быть в денежной форме (выплата зарплаты, уплата налогов, возврат кредита) и в неденежной (например, за счет поставки товаров или оказания услуг).

Обязательства компании могут разделяться по нескольким принципам.

Например, по характеру или экономической сути. По такому принципу обязательства делятся на:

- финансовые;

- производственные (торговые).

Финансовые обязательства — это обязательства по займам и кредитам. Учет этих обязательств позволяет компании и инвесторам определять уровень долговой нагрузки и некоторые мультипликаторы (например, EV/EBITDA).

Производственные (торговые) — это обязательства, возникшие в процессе деятельности компании. К ним относятся текущая задолженность по зарплате, налоговые обязательства, кредиторская задолженность (обязательства перед поставщиками или клиентами при условии постоплаты и предоплаты соответственно).

Но наиболее важно разделение обязательств по срочности. Таким образом обязательства делятся на:

- долгосрочные;

- краткосрочные.

Долгосрочные обязательства — это обязательства, которые компания должна погасить в срок, превышающий один год.

Краткосрочные обязательства — это те, которые компания должна погасить в течение года.

Как долгосрочные, так и краткосрочные обязательства могут быть обязательствами по кредитам, по налогам, перед поставщиками, подрядчиками или клиентами. Главным критерием здесь служит срок погашения. Именно по принципу срочности погашения обязательства обособляются в балансе.

Отображение пассивов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Как активы и пассивы соотносятся в балансе

Равенство активов и пассивов

Один из главнейших в финансовой отчетности — отчет о финансовом состоянии, который также носит название «баланс». Этим выражается самое главное соотношение активов и пассивов — они равны. Иными словами, сумма всех активов равна сумме всех пассивов. В самом деле, все имущество компании обязательно имеет какие-то источники возникновения.

Собственный капитал. Валовые и чистые активы

Важно посмотреть на это главное соотношение под другим углом. А именно, из него следует, что собственные средства компании — это разница между денежной суммой имущества и суммой обязательств.

Стоимость активов = Сумма обязательств + Собственный капитал

или

Стоимость активов — Сумма обязательств = Собственный капитал

Мало того, что эта разница должна отражаться в итоге раздела баланса «Собственный капитал», она определяет и сумму чистых активов — долю стоимости имущества компании, приходящуюся на ее собственников. В то время как сумма всех активов отражает валовые активы компании.

Показатели ликвидности

Порядок, в котором располагаются активы и пассивы, в балансе не случаен.

Активы в балансе располагаются по мере нарастания или убывания

ликвидности

, а пассивы — по мере убывания или нарастания срочности исполнения. Причем порядок расположения активов и пассивов находится во взаимном соответствии.

Например, если в балансе сначала указан раздел оборотных активов, а затем внеоборотных, то в пассиве, как правило, сначала будут указаны краткосрочные обязательства, затем долгосрочные и лишь потом собственный капитал. Такое соответствующее расположение активов в балансе позволяет быстро оценивать возможность компании своевременно расплачиваться по своим обязательствам. Логика здесь легко объяснима — компания в первую очередь должна погасить краткосрочные обязательства, а сделать это она может, если имеет достаточное количество быстрореализуемых (ликвидных) активов. Поэтому если в пассивах сначала обозначены краткосрочные обязательства, то удобнее, чтобы в первую очередь были указаны и самые ликвидные активы.

При таком расположении удобнее вычислить коэффициенты ликвидности, с помощью которых количественно оценивается возможность компании своевременно расплачиваться по своим обязательствам. Например, коэффициент быстрой (срочной) ликвидности (quick ratio, QR) показывает возможность компании погашать краткосрочные обязательства за счет наиболее ликвидных активов.

QR = (ДС + КФВ + КДЗ)/КО, где

QR — коэффициент быстрой ликвидности;

ДС — денежные средства (активы);

КФВ — краткосрочные финансовые вложения (активы);

КДЗ — краткосрочная дебиторская задолженность (активы);

КО — краткосрочные обязательства (пассивы).

Другой коэффициент — коэффициент текущей ликвидности (current ratio, CR) — показывает, насколько компания может расплачиваться по текущим обязательствам за счет оборотных активов.

CR = ОА/КО, где

CR — коэффициент текущей ликвидности;

ОА — оборотные активы;

КО — краткосрочные обязательства (пассивы).

Чем больше значения коэффициентов, тем выше способность компании без затруднений оплачивать текущие счета.

Однако чрезмерно высокие значения показателей могут означать либо неэффективность использования активов, либо недостаточность использования заемных пассивов, которые позволили бы увеличить рентабельность собственного капитала.

Ошибки в понимании

Нередко можно встретить ошибочное или своеобразное понимание активов и пассивов. Чаще всего ошибочную трактовку дают люди, весьма далекие от финансов. Например, под активами понимается имущество, которое приносит доход, а под пассивами — имущество, на которое были потрачены деньги, но дохода не приносящее. В качестве иллюстрации подобной точки зрения можно встретить такой пример: квартира, которую сдают в аренду, — это актив, а купленная, но простаивающая квартира — это пассив. В качестве авторитета порой ссылаются на высказывание писателя и предпринимателя Роберта Кийосаки: «Активы — это то, что кладет деньги в ваш карман. Пассивы — это то, что вынимает деньги из вашего кармана».

В действительности, такое понимание, как и трактовка Кийосаки, ошибочно. В обоих случаях в примере квартира все равно является активом. В этих примерах просто показывается разная отдача от использования актива.

Кстати говоря, существуют специальные экономические показатели, с помощью которых оценивают эффективность использования активов. Например, коэффициент рентабельности активов ROA, который считается как отношение чистой прибыли к стоимости активов. Такие показатели численно помогают увидеть важность умения управлять активами.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Активы и пассивы в бухгалтерском балансе

Формирование финансовой бухгалтерской отчетности — прямая обязанность всех экономических субъектов, ведущих бухучет. Некоторые компании и организации вправе вести учет в упрощенном виде, а некоторые вовсе освобождены. Например, индивидуальные предприниматели вправе вовсе отказаться от ведения бухгалтерского учета. Но если на предприятии бухучет ведется, то составление отчетности становится неизбежным.

Формирование отчетности необходимо для получения актуальной информации о деятельности, имущественном положении и обязательствах субъекта. Анализ полученных сведений позволяет оперативно и своевременно принимать верные управленческие решения, тем самым позволяя предприятию функционировать бесперебойно, извлекать прибыль, выполнять функции и полномочия, для исполнения которых оно было создано.

По сути, отчетность — это отражение имущества и капиталов, а также источников, за счет которых они были получены, только в денежном выражении. Ключевая форма финансовой отчетности — это бухгалтерский баланс, унифицированная форма которого утверждена Приказом Минфина № 66н. Для учреждений бюджетной сферы действуют иные формы отчетов: Приказы Минфина № 33н и 191н. Однако независимо от типа организации структура бухгалтерского баланса практически не отличается, то есть бланки включают актив и пассив бухгалтерского баланса.

Структура бухгалтерского баланса

Отразим структуру показателей бухгалтерского баланса в таблице активов и пассивов баланса.

|

Активная часть |

Пассив |

|---|---|

|

Внеоборотные Оборотные |

Капитал и резервы Долгосрочные обязательства Краткосрочные обязательства компании |

Такая группировка показателей определена для форм отчетности по Приказу Минфина № 66н, который регламентирует бланки для коммерческих фирм и некоммерческих организаций. Теперь рассмотрим показатели баланса более подробно.

|

Активная часть |

Пассив |

|---|---|

|

ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы Результаты исследований и разработок Нематериальные поисковые активы Материальные поисковые активы Основные средства Доходные вложения в материальные ценности Финансовые вложения Отложенные налоговые активы Прочие внеоборотные активы |

КАПИТАЛ И РЕЗЕРВЫ 6 Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) Собственные акции, выкупленные у акционеров Переоценка внеоборотных активов Добавочный капитал (без переоценки) Резервный капитал Нераспределенная прибыль (непокрытый убыток) |

|

ОБОРОТНЫЕ АКТИВЫ Запасы Налог на добавленную стоимость по приобретенным ценностям Дебиторская задолженность Финансовые вложения (за исключением денежных эквивалентов) Денежные средства и денежные эквиваленты Прочие оборотные активы |

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства Отложенные налоговые обязательства Оценочные обязательства Прочие обязательства КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства Кредиторская задолженность Доходы будущих периодов Оценочные обязательства Прочие обязательства |

Что входит в активную часть бухгалтерского баланса

Это любое имущество учреждения. Например, денежные средства в кассе, материальные запасы, основные средства, здания, станки и прочие материальные и финансовые ценности, которые непосредственно принадлежат компании.

В активе баланса сгруппированы оборотные и внеоборотные ценности предприятия. При формировании отчетности следует учитывать, что актив баланса — это группировка имущества по срокам его полезного использования, а также по скорости (времени) их оборачиваемости, то есть ликвидности.

В форме бухгалтерского баланса ценности сгруппированы по степеням их ликвидности. В начале указываются ресурсы предприятия, которые наименее ликвидные, а затем по возрастанию. Иными словами, актив баланса — это группировка экономических ресурсов по скорости их обращения в средства платежа.

Отметим, что самые ликвидные ценности — это, конечно, денежные средства: наличные в кассе и на расчетных счетах компании. А к наименее ликвидным относятся основные фонды учреждения, объекты НМА и долгосрочные финвложения, которые быстро и без потерь реализовать не получится.

В активе баланса в сгруппированном виде представлены показатели бухгалтерского учета на отчетную дату. Анализ данных бухгалтерских показателей позволяет сделать вывод о платежеспособности предприятия.

Что такое пассивы и их классификация в бухгалтерском балансе

К пассивам баланса можно отнести все обязательства организации, которые были приняты ею в отчетном периоде, а также источники формирования материальных ценностей и ресурсов учреждения. Иными словами, пассив баланса — это группировка активов по источникам их формирования, то есть пассивы — это и есть источники образования материальных ценностей, денежных средств, НМА.

Основная классификация пассивов бухбаланса — это разделение пассивов на капиталы и обязательства.

Капиталами признаются средства, направленные учредителями на осуществление деятельности, например на приобретение имущества, на обеспечение гарантий кредиторам, создание резервных фондов. Капиталы пассива могут быть собственными или заемными. Собственные средства — это капиталы, которые принадлежат учредителям, создателям компании. А заемные капиталы пассива — это средства, полученные от сторонних организаций и частных лиц во временное пользование.

Обязательства пассива баланса — это задолженность компании перед третьими лицами по выполнению определенных финансовых или имущественных требований. В свою очередь, обязательства делят на долгосрочные (срок более 12 месяцев) и краткосрочные задолженности, которые следует исполнить за 12 месяцев и ранее.

Правила составления бухгалтерского баланса

Разберем, какие показатели бухучета отражать в активной части бухгалтерского баланса. Приведем расшифровку по счетам и показателям отчетной формы:

|

Структура |

Что включать |

|---|---|

|

I. ВНЕОБОРОТНЫЕ |

|

|

Нематериальные активы |

Здесь должна отражаться остаточная стоимость нематериальных объектов предприятия. Определите значение как разницу между счетом 04 «НМА» и 05 «Амортизация НМА». При исчислении исключите значения, соответствующие данным о результатах исследований и разработок, а также сведения о нематериальных поисковых активах. |

|

Результаты исследований и разработок |

Если организация ведет исследовательскую деятельность, и на балансе числятся результаты НИОКР, то в данном разделе бухгалтерского баланса отражайте остаточную стоимость НИОКР по счету 04. |

|

Нематериальные поисковые активы |

Заполняется организациями, которые ведут освоение природных ресурсов, разведывательную деятельность. Экономические субъекты отражают сведения о таких объектах на счете 08. Если объект имеет вещественно-материальную оболочку, то это материальный поисковый актив, нематериальные — не имеющие формы, оболочки, структуры. Обратите внимание, что по поисковым активам предусмотрено начисление амортизации по счетам 02 и 05. |

|

Материальные поисковые активы |

|

|

Основные средства |

Остаточная стоимость объектов основных фондов. Определите разницу между первоначальной стоимостью по счету 01 и начисленной амортизацией, остаток по счету 02. |

|

Доходные вложения в материальные ценности |

Отразите разницу между остатками по счету 03 и начисленной амортизацией по соответствующим объектам учета (счет 02). |

|

Финансовые вложения |

Это долгосрочные финансовые вложения, срок которых не менее 12 месяцев. Например, отразите остаток по счету 55 при наличии депозитов, открытых на срок более 12 месяцев. Также отражайте долгосрочные вложения по счетам 58 (финансовые вложения) и 73 (займы работникам учреждения). Уменьшите остаток по счету 58, если организация сформировала резерв по сч. 59. |

|

Отложенные налоговые активы |

Отразите остаток по сч. 09. Показатели отражаются в соответствии с ПБУ 18/02. |

|

Прочие внеоборотные активы |

Отразите иные виды внеоборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс. |

|

Итого по разделу I |

Формируется итог по соответствующему разделу. |

|

II. ОБОРОТНЫЕ |

|

|

Запасы |

Отразите сумму остатков по счетам 10, 11 (за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97. |

|

Налог на добавленную стоимость по приобретенным ценностям |

Включите информацию о конечном сальдо по сч. 19 «НДС». |

|

Дебиторская задолженность |

Для получения показателя суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76. Кредитовый остаток в расчет не включайте. |

|

Финансовые вложения (за исключением денежных эквивалентов) |

Это депозиты, финансовые вложения, займы работникам со сроком обращения менее 12 месяцев. Формируем остатки по сч. 55, 58, 73. Учитываем резерв по сч. 59, его вычитаем при наличии сальдо. |

|

Денежные средства и денежные эквиваленты |

Фактические деньги компании, числящиеся на счетах 50, 51, 55 (кроме депозита), 52, 57 по состоянию на отчетную дату. Отражаем сумму дебетового сальдо. |

|

Прочие оборотные активы |

Отразите иные виды оборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс. |

|

Итого по разделу II |

Суммарное значение показателей раздела. |

|

БАЛАНС |

Сумма раздела 1 и 2. |

Как правильно составлять пассив бухгалтерского баланса

Представим информацию в таблице.

|

Пассив |

Что включить в строки пассива баланса |

|---|---|

|

III. КАПИТАЛ И РЕЗЕРВЫ 6 |

|

|

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

Строка пассива формируется как сведения по кредиту счета 80. |

|

Собственные акции, выкупленные у акционеров |

Отражается по сумме остатков счета 81, сформированных на отчетную дату. |

|

Переоценка внеоборотных активов |

Отражается информация, если в отчетном периоде в организации проводилась переоценка основных средств и нематериальных активов. Формируется остаток по сч. 83. |

|

Добавочный капитал (без переоценки) |

При формировании добавочного капитала компания отражает сведения по остаткам по счету 83. Обратите внимание, сумма указывается без учета переоценки ОС и НМА. |

|

Резервный капитал |

В строку пассива бухгалтерского баланса включите сальдо по счету 82 на конец отчетного периода. Отражает информацию о сформированном резервном капитале по организации. |

|

Нераспределенная прибыль (непокрытый убыток) |

При формировании пассива годового бухгалтерского баланса используйте данные сальдо счета 84. При формировании промежуточной отчетности эта цифра — два остатка по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года). Обратите внимание, что если результатом является убыток, то сумма отражается с минусом. |

|

Итого по разделу III |

Суммарное значение по соответствующему разделу пассива бухгалтерского баланса. |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

Обязательства пассива, срок погашения которых превышает 12 месяцев. |

|

Заемные средства |

Отражаем в пассиве баланса остаток по счету 67, если срок обязательств превышает один год. Обратите внимание, что проценты по займам необходимо включать в раздел краткосрочных обязательств. |

|

Отложенные налоговые обязательства |

Является показателем остатка по счету 77, заполняется на основании положений ПБУ 18/02. |

|

Оценочные обязательства |

Отражаем сальдо счета 96 «Резервы предстоящих расходов» сроком более одного года. |

|

Прочие обязательства |

В данной строке раскройте информацию об иных видах долгосрочных обязательств, которые не были детализированы в других строках бухгалтерского баланса. |

|

Итого по разделу IV |

Суммирует показатели строк раздела. |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

Обязательства пассива со сроком действия менее 12 месяцев. |

|

Заемные средства |

Отражается сальдо по счету 66. При этом в данную строку пассива баланса следует включить проценты, уплачиваемые по долгосрочным займам. |

|

Кредиторская задолженность |

Показатель формируется как сумма кредитовых остатков по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76. |

|

Доходы будущих периодов |

Показатель равен сумме остатков по счетам 86 (полученное целевое финансирование) и 98 (доходы будущих периодов). |

|

Оценочные обязательства |

Сформируйте сальдо по счету 96 (резервы предстоящих расходов) в части тех резервов, срок использования которых составляет менее 12 месяцев. |

|

Прочие обязательства |

Здесь расшифруйте краткосрочные обязательства, не вошедшие в другие строки пассива баланса. |

|

Итого по разделу V |

Сумма строк по разделу. |

|

БАЛАНС |

Суммарное значение по разделам пассива баланса. |

Значения активов и пассивов всегда отражается в денежном выражении. Причем операции фиксируются исключительно в рублях. Если расчеты совершаются в иностранной валюте, то операция подлежит пересчету в рубли. Используется курс валют, утвержденный Центральным банком России на момент совершения факта хозяйственной деятельности.

Баланс и иная финансовая отчетность составляется в рублях либо в тысячах рублей. Если обороты компании значительны, то допустимо указывать суммы в балансе в миллионах рублей.

Принцип равенства баланса

Основной принцип составления бухгалтерского баланса заключается в том, что суммарное значение активов всегда равно суммарным показателям пассивов отчета. Конечно, арифметические разницы допускаются в исключительных случаях. Но все выявленные расхождения должны быть обоснованы экономически.

Равенство активов и пассивов бухгалтерского баланса обусловлено тем, что все записи в бухучете отражаются по методу двойной записи. Суть этого метода заключается в том, что при отражении любого факта хозяйственной деятельности по балансовым счетам предприятия формируется запись в дебете одного счета и одновременно в кредите корреспондирующего счета, но в той же сумме.

Принцип двойной записи выражает закономерность, что при изменении одной стороны баланса, актива или пассива, должно быть отражено аналогичное движение на другой стороне. Если в учреждении увеличивается сумма актива, то одновременно должен увеличиться показатель обязательств или капиталов — источников, за счет чего были приобретены имущественные ценности. Либо отражается уменьшение иных видов активов.

Например, увеличение стоимости основных средств. Если компания оплатила стоимость имущества, то при увеличении показателей внеоборотных активов уменьшается показатель оборотных активов (денежные средства). Получается: внеоборотный актив увеличился и одновременно уменьшился оборотный актив. Например, компания приобрела и оплатила материалы. В таком случае динамика показателей отражается внутри одного раздела бухгалтерского баланса «Оборотные активы». Увеличивается стоимость запасов, но уменьшается объем денежных средств.

Если компания получила основные средства (оборудование, машины), но еще не заплатила за них, то в бухучете компании образуется кредиторская задолженность. Увеличивается стоимость внеоборотного актива, также увеличивается сумма долговых обязательств в пассиве баланса. Краткосрочных или долгосрочных — в зависимости от срока осуществления расчетов.

Пример заполнения

Скачать

Для грамотного распределения финансов и накопления капитала необходимо иметь базовые знания об активах и пассивах. Грамотное применение полученных знаний помогает достичь поставленных финансовых целей — накопить нужную сумму, улучшить материальное положение или приобрести жилье.

Что такое актив и пассив

Есть две основные трактовки понятий активов и пассивов. Если говорить о бизнесе и бухгалтерии, эти термины обозначают важную часть экономического баланса, отражающее положение компании. Актив в этом случае — оборотный и основной капитал предприятия, а пассив — уставной капитал компании, всевозможные привлеченные средства и долговые обязательства.

Более доступное для понимания простых людей определение дал успешный инвестор Роберт Кийосаки:

- Активы — все то, что приносит своему владельцу доход. Другими словами, это положительный денежный поток;

- Пассивы — отрицательный денежный поток. Это все то, на что человек тратит деньги без возможности получить доход.

Есть много разновидностей активов, так как этот термин применим к любым средствам, генерирующим постоянный финансовый доход.

Важно! В повседневной жизни очень важно соблюдать правильный баланс активов и пассивов. Это значит, что расходы не должны превышать доходы, а для этого нужно держать под контролем личный бюджет и корректировать его в случае необходимости.

Активы

Так называют любые вложения в успешные проекты, приобретение ценных бумаг, стоимость которых со временем увеличивается. Описать все разновидности активов невозможно, но можно выделить несколько наиболее популярных вариантов:

- Банковские вклады. Деньги, помещенные на депозитный счет, дают регулярную прибыль в виде процентов;

- Акции. Можно зарабатывать на продаже акций в период увеличения их стоимости;

- Облигации. Получение прибыли осуществляется путем регулярных выплат;

- Недвижимость. Владелец дома или квартиры может получать доход в виде арендной платы или зарабатывать на повышении стоимости квадратных метров;

- Материальные ценности. К этой категории относятся предметы старины и искусства, драгоценные металлы, цифровая валюта.

В целом к личным активам можно отнести все ценности, которыми владеет человек. Пассивами можно назвать все имеющиеся задолженности в любом виде.

Пример. Человек приобретает автомобиль. После покупки машина становится пассивом. Если владелец идет работать таксистом, авто становится активом — источником прибыли.

Активы можно классифицировать по степени их ликвидности. Ликвидность — показатель того, насколько быстро имеющиеся ценности перевести в денежный эквивалент. Самыми популярными по уровню ликвидности считаются следующие активы:

- Наиболее ликвидные (банковские вклады);

- Быстро реализуемые (приобретенные товары реализуются с наценкой);

- Медленно реализуемые (прибыль, образующаяся при росте стоимости акций и других ценных бумаг);

- Труднореализуемые (коллекционные предметы, антиквариат).

Активами с самой низкой ликвидностью можно считать собственность, реализация которой требует внушительных временных (а иногда и финансовых затрат). Ярким примером является недвижимость в небольших населенных пунктах и неблагополучных районах крупных городов. Точно так же недвижимость в хорошем месте будет расти в цене, пользоваться спросом среди арендаторов и приносить прибыль.

Пассивы

Пассивом можно назвать любые виды займов, кредитные карты и убыточный бизнес, требующий регулярных денежных вложений при отсутствии прибыли. Кредит, который был взят для покупки туристической путевки, бытовой техники или нового телефона — тоже пассив. В эту категорию попадают автомобили и дома в собственности, за обслуживание которых приходится регулярно платить.

Важно! Любые деньги, которые человек берет в долг, являются отрицательным денежным потоком. Речь идет не только о кредите, который был оформлен в банке и предполагает выплату процентов. Пассивом являются даже те денежные средства, которые дают в долг родственникам и знакомым.

Структура актива и пассива предприятия

Непременным атрибутом при ведении бухгалтерской деятельности компании является баланс. Он делится на две части — актив и пассив. Все финансовые операции заносятся в одну из этих частей. Согласно основам бухгалтерского дела, актив обязательно должен равняться пассиву. Классическая структура баланса представлена в таблице ниже.

Структура Актива

Внеоборотные активы:

- Основные средства

- Нематериальные активы

- Финансовые вложения

Оборотные активы:

- Денежные средства

- Материально-производственные запасы

- Дебиторская задолженность

- Финансовые вложения

Структура Пассива

Капитал и резервы:

- Нераспределенная прибыль

- Заемные средства

- Кредиторская задолженность

Внеоборотными активами называют такие активы, которые планируется использовать для получения прибыли в течение периода более 12 месяцев. Оборотные активы предполагается превратить в деньги в период менее 12 месяцев.

Классификация внеоборотных активов

Все внеоборотные активы предприятия делятся на несколько видов. Самый крупный и значимый из них — основные средства. К ним относятся:

- Здания различного назначения (офисы, склады);

- Транспорт;

- Производственное оборудование;

- Земельные участки;

- Производственный инвентарь.

Все эти активы составляют основу предприятия, позволяют организовывать производственный процесс и реализовывать продукцию.

Также к внеоборотным активам относятся следующие виды ценностей:

- Нематериальные активы. В эту группу входят объекты интеллектуальной собственности — патенты на изобретения и промышленные образцы, авторские права, товарные знаки.

- Долгосрочные финансовые вложения. Это деньги, вложенные в стартапы или другие компании, ценные бумаги и государственные облигации.

У компании могут быть и другие внеоборотные активы. К этой группе относятся объекты незавершенного строительства, творческие разработки и прочее.

Классификация оборотных активов

Все оборотные активы также подразделяются на виды.

- Денежные средства. Сюда относятся счета компании в банках, наличные средства в кассе.

- Материально производственные запасы — инвентарь, материалы, товары и готовая продукция.

- Дебиторская задолженность — право на получение денежных средств от контрагентов или должников. Например, магазин покупает у производителя партию товара. Плата за него и будет дебиторской задолженностью.

- Финансовые вложения — инвестиции в ценные бумаги других предприятий, банковские вклады, выдаваемые займы.

Чтобы отнести тот или иной объект имущества к тому или иному виду активов, нужно проанализировать его назначение (использование при производстве, последующая продажа), источник поступления (собственное производство, поступление из сторонних источников).

Классификация пассивов

Пассив всегда отражает обязательства, которые берет на себя организация в ходе своей деятельности. Обязательства могут быть краткосрочными и долгосрочными. В первом случае взятые обязательства (например, оплата партии сырья) нужно погасить в течение 1 года с момента составления бухгалтерского баланса. Во втором случае подразумевается частичное погашение задолженности в течение длительного времени (например, кредит в банке).

Существует три категории обязательств организации:

- Мнимые пассивы. Их всегда отражают в бухгалтерском учете, но при этом фактически они отсутствуют. Учитывают их для расчета точной стоимости чистых активов.

- Скрытые пассивы. Эта разновидность обязательств, которые фактически отсутствуют, но при этом отражаются в структуре налоговых и кредитных платежей. Они появляются из-за несвоевременного списания налоговых и кредитных задолженностей.

- Фактические — все те обязательства, которые есть по факту. При исполнении обязательств по этим пассивам (например, внесение ежемесячного платежа по кредиту) компания лишается части активов.

Примеры актива в бухгалтерском учете

Каждой компании для осуществления своей деятельности нужны средства и предметы труда. Примером такого актива может стать автомобиль. Чаще всего он выступает в роли внеоборотного актива. С его помощью можно получать прибыль (перевозить грузы) или использовать для нужд персонала (привозить сотрудников к месту работы).

Пример пассива в бухгалтерском учете

Наличие собственных средств — большое преимущество для любого предприятия, показатель стабильности компании. Однако без заемных средств обычно тоже не обойтись, и это нормально. Например, компания берет кредит на аренду помещения и закупку сырья для производства продукции. Если товар удается реализовать и получить прибыль, компания направляет полученные средства для погашения долга.

Как управлять активами и пассивами

При составлении бюджета (будь то семья или бизнес) нужно учитывать все источники дохода и статьи расходов. Эти сведения помогут правильно распределить средства: часть денег направить на текущие нужды, часть — инвестировать. Стратегия распределения бюджета позволит не только обеспечить нужный уровень благосостояния, но и вложить часть средств в прибыльные проекты с разной доходностью. Речь идет не только о банковских вкладах, но и о более рискованных способах заработка (покупке-продаже ценных бумаг).

Чтобы выработать личную финансовую стратегию, нужно выяснить для себя несколько основных моментов:

- Определение точной суммы, необходимой для обслуживания имеющихся пассивов (кредиты, образование, транспорт, питание);

- Оптимизация полученной суммы. В каждом бюджете присутствуют траты, от которых можно отказаться без значительного ущерба качеству жизни. Это могут быть частые походы в кино и кафе, спонтанный шопинг, заказ готовой еды на дом и т.д.

- Далее нужно рассчитать и спрогнозировать активы. Здесь отмечаются все имеющиеся источники дохода — прибыль от сдачи недвижимости, пособия, заработная плата и премии.

- Выявление разницы между активами и пассивами.

Важно! Для реализации успешной финансовой стратегии необходимо получать больше, чем тратить. Если в результате анализа имеющихся данных выясняется, что категория пассивов превышает активы — денежного кризиса не миновать.

Следующим шагом станет составление пошагового плана действий по увеличению доходов и снижению расходов. Оптимальным решением станет приобретение новых активов на деньги, полученные от работы активов имеющихся. Любые действия нужно совершать после тщательного анализа возможных рисков.

Заключение

Активы и пассивы давно перестали быть исключительно бухгалтерскими терминами. Грамотное распределение личных финансов между ними поможет увеличить капитал и не погрязнуть в долговых обязательствах. Базовые знания об этих понятиях будут полезны всем — начинающим инвесторам, бизнесменам и даже домохозяйкам.

Ведение бухгалтерского учета предполагает использование большого количества специальных терминов. Среди самых часто употребляемых – актив и пассив. Нужно отметить, что они применяются как при оформлении многочисленных документов, включая традиционный баланс, так и в обычной речи бухгалтеров и экономистов. Поэтому имеет смысл рассмотреть значение каждого из слов подробнее.

Что такое активы

Если говорить простым языком, активы – это ресурсы, способные приносить доход. Термин обозначает все виды имущества, как материального, так и нематериального. К первому относят недвижимость, оборудование, транспортные средства, ко второму – деньги или авторские права.

Для классификации активов используются разные признаки, перечисленные в следующем разделе. Здесь же необходимо отметить одно из основных их свойств – наличие первоначальной стоимости, используемой для отражения на балансе предприятия.

Виды активов

Как было отмечено, активы – это имущество хозяйствующего субъекта, причем самое разное, классификация которого происходит по трем основным параметрам. Первый из них – функционал. По этому параметру различают такие виды активы:

- Материальные. Включают недвижимость (земля, здания), продукцию, оборудование, транспорт, сырье для производства.

- Нематериальные. Наглядные примеры активов этого типа – торговая марка, лицензии, патенты, авторские права.

- Финансовые. Простой и понятный ресурс, который выражается в виде денежных средств – наличных и безналичных, а также долгов контрагентов.

Второй признак для классификации – участие в производственном процессе. В этом случае различают оборотные и внеоборотные активы. Первые используются в основной хозяйственной деятельности предприятия. Оборотные активы включают в себя:

- деньги в любых формах;

- краткосрочные инвестиции;

- производственные запасы в виде сырья, инвентаря и готовой продукции;

- задолженности дебитором в пределах года;

- НДС, который подлежит зачету.

Внеоборотные средства участвуют в деятельности предприятия многократно. Они переносят стоимость в цену товара постепенно – посредством амортизации. Несмотря на сложность определения, примеры внеоборотных активов дают наглядное представление о сути термина. К ним относятся здания, долгосрочные инвестиции, оборудование и нематериальные ценности.

Завершающий критерий для разделения на виды – источник формирования активов. По этому параметру они классифицируются на валовые и чистые. Приобретение первых предусматривает использование собственных и заемных средств. Покупка вторых происходит с применением исключительно своих ресурсов.

В тематической литературе можно встретить еще два вида активов – скрытые и мнимые. Под первым понимаются активы, которые не отражены в балансе. Например, текущие расходы на покупку лицензии, не принесшие результата.

Мнимыми называют активы, отраженные в балансе, но не имеющие реальной ценности. Типичный пример – задолженность, которая не будет погашена. Большая часть мнимых активов в последующем попросту списывается.

Что такое пассивы

Под пассивами понимаются расходы предприятия, направленные на формирование активов, а также обязательства хозяйствующего субъекта по отношению к контрагентам, которые выступают в статусе кредиторов.

Примерами пассивов выступают:

- налоги;

- ипотечные и потребительские кредиты;

- деньги, которые взяты в долг;

- различные виды имущества.

Последний пункт требует отдельного пояснения. Дело в том, что любое имущество формирует и активы, и пассивы предприятия, что зависит от характера его практического использования. Например, покупка квартиры сопровождается расходами и выступает как пассив. Но в случае дальнейшей сдачи в аренду, недвижимость начинает приносить доход и становится активом.

Показанный пример наглядно демонстрирует, в чем заключается разница между активом и пассивом. При этом четко прослеживаться и взаимосвязь обоих терминов, которая детальнее рассматривается ниже

Виды пассивов

Классификация пассивов происходит по двум базовым критериям. Первый – характер формирования. По этому параметру пассивы делятся на такие категории:

- Капитал и резервы. Представляют собой учредительный капитал, фонды накопления, нераспределенную прибыль и другие подобные источники формирования активов.

- Обязательства предприятия. Подразделяются еще на две группы: краткосрочные, которые предусматривают погашения в срок до года, и долгосрочные с периодом закрытия, превышающим 12 месяцев. Примеры финансовых обязательств организации – задолженность по кредиту, отложенные выплаты по налогам, долги перед контрагентами и т.д.

По отражению в балансе и необходимости погашения пассивы делятся на три категории:

- Мнимые. По аналогии с активами, в балансе отражены, но либо уже закрыты, либо не требуют возврата.

- Скрытые. Существующие долги, но в силу каких-либо причин, не отраженные в балансе. Обычно учитываются в следующем отчетном периоде.

- Фактические. Обычный вид пассивов, реально существующих и при этом отраженных в балансе.

Взаимодействие активов и пассивов

Один из базовых принципов бухгалтерского учета – активы и пассивы организации всегда равняются друг другу. Это достигается за счет отражения каждой операции сразу по двум счетам – в одном по кредиту, в другом – по дебету. Правило называется методом двойной записи.

Нужно привести простой пример. Операция – покупка кирпича. Учет активов организации отражает сделку снижением размера денежных средств и увеличением на аналогичную сумму величины запасов. Общее значение не меняется. На пассивах сделка никак не отражается. Результат работы бухгалтера и действия правила двойной записи – сумма активов и пассивов остается равной.

С некоторой долей условности, бухгалтерский баланс предприятия можно представить в формате размещенной ниже таблицы. В ней перечислены основные виды активов и пассивов хозяйствующего субъекта.

| Активы организации | Пассивы организации |

| Оборотные. Включают товары для реализации в течение года и денежные средства. | Собственный капитал. Средства владельцев, собранный в виде учредительного фонда. |

| Внеоборотные. Имущество, не предназначенное на продажу: недвижимость, оборудование, транспортные средства, инвестиции на длительный срок и т.д. | Резервы на будущие выплаты. Фонды накопления и другие резервы предприятия. |

| Расходы будущих периодов. Затраты, которые отражаются в бухучете за следующий отчетный период. Например, аренда офиса, оплаченная за 2 года. Выплата за второй год относится к расходам будущих периодов. | Долгосрочные обязательства. Кредиты со сроком погашения больше года, акции и облигации, выпущенные предприятием, долги контрагентам, не требующие выплаты в течение ближайшего года. |

| Доходы будущих периодов. Аналогичная описанной в предыдущем пункте ситуация. Но распространяется на доходы, которые еще не отражены в балансе. Например, аванс за товар, который будет поставлен в следующем году. | Краткосрочные обязательства. Текущие расходы предприятия, запланированные на следующие 12 месяцев. |

Разница между активами и пассивами

Как было отмечено, актив от пассива отличается, прежде всего, тем, что выступает как источник дохода. Важно понимать, что такая способность определяется действиями владельца, а вовсе не характеристиками имущества.

Приведенный ранее пример очень нагляден. Квартира, которая используется владельцем для собственного проживания, выступает пассивом. Но она же, сданная квартиросъемщику, становится активом, так как приносит доход.

Аналогичная ситуация складывается по отношению практически к любым видам имущества. Главное, что отличает активы от пассивов – способ использования собственником.

Что делать с активами и пассивами

Основной принцип бухучета наглядно демонстрирует взаимосвязь рассматриваемых понятий. Без пассивов невозможно формирование активов и, как следствие, рост реальной рыночной стоимости предприятия. Поэтому требуется соблюдать баланс между получаемым доходом и совершаемыми расходами.

В подобной ситуации экономические активы и пассивы увеличиваются, но этот рост обусловлен объективными причинами. Главной из которых становится эффективная работа компании. Чтобы добиться такого развития событий, нужно следовать нескольким простым рекомендациям. Они включают следующие действия, доступные и руководителю предприятия, и частному лицу:

- Определение пассивов, то есть уровня текущих расходов, способных обеспечить нормальную работу предприятия или комфортные условия жизни человека.

- Анализ полученных цифр с точки зрения возможности отказаться от ненужных статей затрат.

- Определение активов, приносящих доход с разбивкой на календарные периоды, аналогичные тем, что использовались для пассивов.

- Сравнение полученных результатов. Хороший вариант – равенство активов и пассивов. Оптимальный – превышение первых над вторыми, что позволит создавать подушку безопасности, актуальную и для организации, и для частного лица.

Примеры активов и пассивов

В качестве логичного окончания статьи имеет смысл еще раз привести самые часто встречающиеся на практике примеры рассматриваемых в статье понятий. Активами следует считать:

- Деньги. Самый простой и понятный пример. Денежные средства относятся к активам, так как представляют собой доход, выраженный в виде финансов.

- Недвижимость. Один из самых ценных активов. Включает землю и стоящие на ней капитальные здания или сооружения.

- Оборудование, транспорт и техника. Ликвидное имущество, обычно имеющее немалую ценность. Используется практически во всех видах деятельности предприятия.

- Товарные и производственные запасы. Представляют собой сырье, расходный инструмент и готовые товары, предназначенные для реализации.

- Дебиторская задолженность. Предусматривает получение от должника денежных средств или имущества.

- Нематериальные активы. Включают в себя лицензии, товарные знаки, патенты и авторские права.

- Иные активы, отраженные в балансе предприятия. Например, ценные бумаги других организаций, краткосрочные и долгосрочные инвестиции.

К пассивам относятся следующие виды источников формирования активов:

- Учредительный капитал. Представляет собой взносы владельцев.

- Резервы. Формируются в процессе работы предприятия с целью повышения финансовой стабильности.

- Кредиты и другие финансовые обязательства (кратко- или долгосрочные).

- Имущество компании, которое используется не для получения дохода. Например, квартиры сотрудников, предоставленные для проживания бесплатно, или служебный транспорт.

Вывод

Понятия «актив» и «пассив» справедливо относятся к числу самых часто используемых в экономической и бухгалтерской сфере. Поэтому настолько важным считается понимание сути каждого, а также очевидно присутствующей взаимосвязи между ними. Особенно – для практикующих бухгалтеров и экономистов, а также руководителей предприятий.

Добавить в «Нужное»

Пассив баланса

Источники формирования активов организации отражаются в пассиве бухгалтерского баланса. При этом итоговые величины активов и пассивов организации равны между собой, что обеспечивается в том числе действием принципа двойной записи. Напомним также, что итоговая сумма пассивов организации, равно как и активов, именуется валютой баланса. А какие показатели отражаются в пассиве баланса?

Состав пассива бухгалтерского баланса

Действующая форма бухгалтерского баланса, утвержденная Приказом Минфина от 02.07.2010 № 66н, предусматривает следующую структуру пассива:

| Раздел | Код строки | Группа статей |

|---|---|---|

| III «Капитал и резервы» | 1310 | Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

| 1320 | Собственные акции, выкупленные у акционеров | |

| 1340 | Переоценка внеоборотных активов | |

| 1350 | Добавочный капитал (без переоценки) | |

| 1360 | Резервный капитал | |

| 1370 | Нераспределенная прибыль (непокрытый убыток) | |

| IV «Долгосрочные обязательства» | 1410 | Заемные средства |

| 1420 | Отложенные налоговые обязательства | |

| 1430 | Оценочные обязательства | |

| 1450 | Прочие обязательства | |

| V «Краткосрочные обязательства» | 1510 | Заемные средства |

| 1520 | Кредиторская задолженность | |

| 1530 | Доходы будущих периодов | |

| 1540 | Оценочные обязательства | |

| 1550 | Прочие обязательства |

В пассиве бухгалтерского баланса обязательства должны показываться в зависимости от срока погашения как краткосрочные или долгосрочные. Обязательства рассматриваются как краткосрочные, если срок их погашения не превышает 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. А все остальные обязательства в пассиве баланса отражаются как долгосрочные (п. 19 ПБУ 4/99).

Капитал, резервы и обязательства в пассиве баланса сгруппированы по срочности их погашения и расположены в порядке возрастания такой срочности. Именно поэтому вначале представлен раздел собственного капитала (в т.ч. уставный капитал и нераспределенная прибыль), а в конце баланса – раздел краткосрочных обязательств, в т.ч. краткосрочная кредиторская задолженность.

Подробнее о том, данные каких счетов бухгалтерского учета подлежат отражению в конкретных строках пассива баланса, мы рассказывали в отдельной консультации.

Форум для бухгалтера: