Варвара Гранкова для Ведомостей

В ответ на пандемию коронавируса государства приняли меры, которые обрушили мировую экономику. Многие компании столкнулись с нехваткой средств, когда долговая нагрузка на корпоративный сектор небывало велика. Экономические спады 2001 и 2008 гг. тоже приводили к проблемам с ликвидностью, но лишь у ограниченного числа организаций – у тех, у которых было много долгов, а доходы зависели от фазы экономического цикла. Нынешний кризис заставил множество компаний лихорадочно искать деньги.

В этой ситуации план А для большинства предприятий – действовать в рамках ограничений, обусловленных их финансовыми соглашениями. Это означает, что компании вынуждены брать столько, сколько можно, из имеющихся у них возобновляемых кредитных линий. Но когда эти ресурсы иссякают, многие обнаруживают, что при постоянно низком доходе потребность в ликвидных средствах делает структуру их капитала, в которой и так велика доля заемных средств, несостоятельной, особенно в условиях постепенного возвращения к жизни мировой экономики. Поэтому единственный выбор для множества компаний – реструктуризация.

Что входит в реструктуризацию

На самом базовом уровне реструктуризация – процесс пересмотра ключевых контрактов фирмы. Ключевые контракты могут быть операционными (договоры о создании совместного предприятия, контракты с сотрудниками и поставщиками и т. д.) или финансовыми (о сроках и условиях краткосрочных кредитов, ссудах, выпуске облигаций и разного рода акций). Пересмотр финансовых контрактов позволяет перераспределить финансовую и договорную нагрузку, связанную с финансовыми обязательствами организации, так, чтобы эта нагрузка соответствовала ценностям и потокам денежных средств компании. Кроме того, пересмотр облегчает приток в бизнес нового капитала.

Роль совета директоров в этом начинании будет зависеть от платежеспособности компании. Если она платежеспособна, совет поставит на первое место интересы акционеров. В противном случае ему придется рассматривать интересы кредиторов. Ключевая цель совета директоров – максимально повысить ценность предприятия. Для этого, скорее всего, понадобится упростить доступ к ликвидности, необходимой компании для финансирования доходной операционной деятельности и проектов.

Кредиторы компании, которые рискуют потерять капитал, могут смягчить потери: можно позволить компании принять меры, которые поднимут ее стоимость, и потребовать увеличить свою долю в этой стоимости или настоять на изменении структуры этой доли, с тем чтобы выросла вероятность окупить инвестиции.

В каком бы положении ни находилась компания, у нее будет один и тот же набор инструментов для достижения цели. Я называю его «реструктуризационный инструментарий». Расскажу только о самых эффективных инструментах, которые компания или ее кредиторы могут применить, чтобы изменить финансовое положение. Инструменты делятся на две категории: те, что используются во внесудебном контексте, и те, что нужны во время судебного процесса.

Внесудебная реструктуризация

Внесудебные реструктуризации обычно обходятся дешевле, чем судебные, но для них нужно почти единодушное согласие кредиторов на изменения, затрагивающие, например, проценты по кредиту или срок его возврата. Добиться такого единодушия бывает трудно, особенно если интересы акционеров и кредиторов расходятся. Ниже описаны основные инструменты для внесудебной реструктуризации.

50% компаний

по всему миру, судя по их корпоративной отчетности за 2019 г., не имеют денежных средств для обслуживания своих долгов в 2020 г., кризис, связанный с коронавирусом, еще больше усугубляет эту ситуацию, сообщается в информационном бюллетене Банка международных расчетов за апрель 2020 г.

Отмена или пересмотр договоров займа. Обычно на первом этапе реструктуризации, особенно если у предприятия не слишком острые экономические проблемы, компания пытается получить временное освобождение от части обязательств по договорам займа или же пересматривает соглашения с кредиторами, чтобы изменить их ключевые условия. Можно получить поблажки по условиям обслуживания (например, освободиться от обязательства сохранять определенное соотношение долг / EBITDA) или послабление ограничений на сумму нового долга, если он у компании появится.

Замена одного долга другим. Если пересмотр условий договора займа невозможен, есть другой способ изменить структуру капитала – заменить один долг другим. Компания договаривается с кредиторами о замене долга на другой, с более низкой номинальной стоимостью или процентной ставкой либо более долгим сроком погашения. Такие замены часто подразумевают и кнут, и пряник. Новый долг с более долгим сроком погашения может, например, иметь приоритет перед предыдущим старым в случае банкротства.

Новое финансирование за счет заемных средств или путем выпуска акций. Благодаря недавнему вмешательству американского Федерального резерва в происходящее на долговых рынках многие компании, чтобы удовлетворить потребность в ликвидности, реструктурировали финансы посредством привлечения нового долгового капитала. Это усугубило их долговую нагрузку, но позволило избежать размывания акций (уменьшения долевого участия акционеров в распределении чистого дохода).

Снижение долговой нагрузки посредством выкупа долговых обязательств. Вместо того чтобы просто влить в компанию дополнительный капитал в денежной форме, акционеры могут договориться о выкупе долговых обязательств компании – обычно дешевле их номинальной стоимости, – а затем погасить их в обмен на дополнительную долю в капитале, тем самым снижая долговую нагрузку на компанию и позволяя ей использовать средства, сэкономленные на выплате процентов, для финансирования операционной деятельности.

Обмен долга на акции. Некоторые кредиторы могут согласиться на конвертацию всех или некоторых долговых облигаций в долевые ценные бумаги. Это тоже позволяет снизить долговую нагрузку на компанию, как и выкуп долговых обязательств, но приводит к уменьшению долевого участия акционеров в распределении чистого дохода.

Продажа активов, в том числе с одновременной арендой. Если актив не нужен для воплощения бизнес-плана компании, его можно просто продать, а поступления от его реализации использовать для облегчения долговой нагрузки. Вырученные средства можно потратить на выплату зарплаты или покупку необходимых расходных материалов для продолжения операционной деятельности. Компания также может продать актив, необходимый для ее операционной деятельности, и одновременно взять его в лизинг у приобретателя.

Продажа компании. Наконец, совет директоров может прийти к выводу, что лучший способ повысить ценность предприятия и обеспечить его денежной подпиткой – продажа третьей стороне, у которой больше ресурсов. Фонды прямых инвестиций, у которых сейчас много свободных средств, конечно, могут выступить в качестве покупателей в таких ситуациях. Однако у многих частных компаний серьезный недостаток денежных средств, и вряд ли они схватятся за возможность выгодных приобретений, возникшую вследствие кризиса.

Судебная реструктуризация

Если компания и ее кредиторы не могут достичь соглашения о реструктуризации вне суда, им, возможно, придется урегулировать спор в суде.

Реорганизация. В рамках процесса банкротства по американскому законодательству компания может договориться о «плане реорганизации», который, по сути, представляет собой утвержденную судом реструктуризацию по внесудебным схемам, но без полного согласия кредиторов. Компания и ее кредиторы договариваются об одной или нескольких из описанных выше мер – например, о замене или конвертировании долга.

Продажа активов и всей компании. Согласно разделу 363 Кодекса США о банкротстве банкротящийся должник может продать некоторые – или даже все – активы своей компании на более выгодных, чем вне банкротства, условиях для их покупателей. Так, те приобретают активы свободными и чистыми от всех обязательств и избегают риска отмены сделки впоследствии в связи с выявлением отчуждения имущества во вред кредиторам. Эти преимущества могут побудить покупателя заплатить больше, чем вне банкротства, или вступить в сделку, в которую он иначе не вступил бы.

Отклонение контракта. Американское законодательство также дает должнику возможность аннулировать некоторые контракты, даже если он не может полностью компенсировать подрядчикам их расторжение. Например, розничная сеть с убыточными магазинами может отказаться от их аренды, повышая прибыльность предприятия в целом. Арендодатель, конечно, получит свою недвижимость обратно, но может не суметь сдать ее в аренду по той же цене. Ему придется взять на себя этот убыток.

Многие считают, что реструктуризация только еще один способ разрезать пирог. В результате, если смешать метафоры, этот пирог становится яблоком раздора для компаний и их разных кредиторов. Каждая сторона старается откусить побольше в ущерб остальным. Но во многих случаях реструктуризация задолженности может действительно повысить ценность активов. И произойдет это благодаря:

снятию или отсрочке долговых обязательств, которые могут препятствовать инвестициям и росту;

созданию условий для притока капитала в бизнес;

появлению возможности прекратить убыточные контракты;

облегчению продажи невыгодных активов и перенаправлению ресурсов в более продуктивные сферы деятельности.

Эти преимущества получает не только компания. Кредиторам тоже выгодна реструктуризация, повышающая ценность активов, на которые у них есть права.

Об авторе: Майк Хармон – управляющий партнер в Gaviota Advisors, LLC, до этого более 20 лет работал специалистом по инвестициям в особых обстоятельствах Oaktree Capital Management

Статья впервые опубликована в «Harvard Business Review Россия». Оригинал статьи здесь.

ПРИНЯТИЕ РЕШЕНИЙ

Приток денежных средств от операционной деятельности позволяет компании оплачивать закупки, производить выплаты дивидендов, а также расти и развиваться. Отток денежных средств в результате операционной деятельности обозначает, что компания использует другой источник получения денежных средств, который в будущем может иссякнуть, если операционная деятельность компании будет неудачна.

Для анализа финансового состояния компании могут использоваться различные методики. Самыми главными рассматриваемыми вопросами являются ликвидность, прибыльность, потенциал роста и риски. Традиционно, аналитики концентрируются на информации, полученной из отчета о прибылях и убытках и баланса, но в настоящее время все большее внимание уделяется анализу потоков денежных средств и информации, отражаемой в отчете о движении денежных средств в сочетании с отчетом о прибылях и убытках и балансом.

Информация о потоках денежных средств дает понимание о направлении развития компании. Компания может получать денежные средства из внутренних источников путем осуществления успешной операционной деятельности и эффективной инвестиционной политики, или из внешних источников путем заимствований или эмиссии дополнительных акций. В долгосрочной перспективе, компания должна генерировать положительный поток денежных средств от операционной деятельности. Ни кредиторы, ни акционеры не будут долго поддерживать потребности компании в деньгах, если она не будет производить денежные средства из внутренних источников.

Вполне возможно получить представление о внутренних источниках получения денежных средств путем анализа основных категорий отчета о движении денежных средств. В таблице №1 приведены различные сочетания потоков денежных средств от операционной, инвестиционной и финансовой деятельности.

|

Вариант |

Операционная |

Инвестиционная |

Финансовая |

Комментарий |

|

1 |

+ |

+ |

+ |

Компания получает деньги от основной деятельности, от продажи активов и от привлечения финансирования для того, чтобы накопить денежные средства. Такая компания должна быть очень ликвидной, и, возможно, готовится к тому, чтобы приобрести другую компанию. |

|

2 |

+ |

— |

— |

Компания использует деньги, полученные от основной деятельности, чтобы приобрести основные средства и произвести выплаты по займам. |

|

3 |

+ |

+ |

— |

Компания использует деньги, полученные от основной деятельности, а также деньги, вырученные от продажи основных средств, для того чтобы погасить долги по займам или выплатить дивиденды акционерам. |

|

4 |

+ |

— |

+ |

Компания использует деньги от основной деятельности и привлекает кредиты для того, чтобы расшириться. |

|

5 |

— |

+ |

+ |

Проблемы компании с потоками денежных средств от операционной деятельности покрываются за счет продажи основных средств и заимствованиями или эмиссией дополнительных акций. |

|

6 |

— |

— |

+ |

Компания быстро растет, но недостаток денежных средств от основной деятельности и приобретения основных средств покрываются путем привлечения долгосрочных займов |

|

7 |

— |

+ |

— |

Компания компенсирует недостаток денежных средств от основной деятельности и необходимости выплат по займам путем продажи основных средств. |

|

8 |

— |

— |

— |

Компания использует резервы для того, чтобы покрыть недостаток денежных средств от основной деятельности, выплат акционерам и приобретения основных средств. |

Варианты 1 и 8 встречаются редко. Вариант 1 может существовать, когда компания получает денежные средства от всех трех видов деятельности. Скорее всего, компания пытается накопить значительную сумму денежных средств из стратегических соображений. Вариант 8, когда денежные средства расходуются по всем трем видам деятельности, возможен только в очень небольшом промежутке времени, если компании имеет денежные резервы. В долгосрочном плане, эта ситуация приведет к банкротству.

Варианты 2-4 показывают приток денежных средств, который может быть подкреплен потоками от инвестиционной (вариант 3) или финансовой (вариант 4) деятельности и может быть использован для погашения займов, выплат дивидендов акционерам или расширения компании.

Варианты 5-7, скорее всего, свидетельствуют о нездоровом финансовом состоянии компании, когда отток денежных средств в результате операционной деятельности погашается путем дополнительных заимствований или продажи внеоборотных активов.

ПРИМЕР 10-14

Отчет о движении денежных средств (ОАО «Ростелеком», 1997)

В завершение хочется отметить, что при анализе отчет о движении денежных средств нужно использовать в совокупности с остальными компонентами финансовой отчетности.

Дайте краткую характеристику финансовой политики ОАО «Ростелеком» за три прошедших года на основании отчета о движении денежных средств. Что изменилось?

Задержки в выплате заработной платы сотрудникам предприятия.

Рост кредиторской задолженности перед контрагентами (в частности, перед поставщиками и подрядчиками), банками и иными финансово-кредитными организациями.

Рост кредиторской задолженности по платежам в бюджет и внебюджетные фонды, а также по иным обязательным платежам.

Заметное снижение ликвидности активов предприятия.

Увеличение производственного цикла из-за несвоевременной поставки сырья, материалов и комплектующих вследствие неплатежей (или задержки платежей) поставщикам и подрядчикам.

Причины возникновения дефицита денежных средств можно разделить на две группы: внутренние и внешние.

К внутренним причинам относятся те, что зародились на самом предприятия и обусловлены его спецификой. Наиболее распространенные из них — это:

Потеря одного или нескольких крупных покупателей продукции (работ, услуг), отсюда заметное снижение объемов реализации.

Недостатки в планировании и управлении ассортиментом продукции предприятия, что также может вызвать падение объемов продаж.

Слабая реализация финансового планирования на предприятии либо отсутствие финансового планирования.

Отсутствие оптимальной организационной структуры финансовых служб предприятия.

Отсутствие управленческого учета. В настоящее время только бухгалтерского учета явно недостаточно для эффективного управления предприятием.

Потеря контроля над затратами предприятия.

Нерациональное использование прибыли, остающейся в распоряжении предприятия.

Низкая квалификация персонала предприятия, в первую очередь — специалистов бухгалтерского, финансового и управленческого учета.

Внешние причины возникновения дефицита денежных средств не зависят от предприятия. Среди них могут быть следующие:

Жесткая конкуренция со стороны других производителей аналогичных товаров (работ, услуг).

Возникновение кризиса неплатежей.

Распространение неденежных форм расчетов (бартерные операции, зачеты взаимных требований и т. д.).

Дефицит или значительный рост цен на энергоносители.

Потери от экспорта продукции, вызванные снижением обменного курса валюты.

Противоречивость налогового законодательства, давление со стороны налоговых органов.

Высокая стоимость кредитных и иных привлеченных средств.

Инфляция.

Для преодоления дефицита денежных средств существует два основных пути, которые желательно реализовывать в комплексе: увеличение притока и уменьшение оттока денежных средств.

Как увеличить поступление денежных средств

Одним из наиболее распространенных способов увеличения поступления денежных средств на предприятие является продажа или сдача в аренду внеоборотных активов. При этом продажа дает сиюминутный и единичный приток денежных средств (за исключением случаев, когда внеоборотные активы продаются в рассрочку), а аренда обеспечивает постоянное поступление денег в течение всего периода аренды.

Достаточно эффективным способом увеличения притока денежных средств является оптимизация и рационализация ассортимента выпускаемой продукции. Это выглядит вполне логично: зачем выпускать товары (выполнять работы, оказывать услуги), которые не пользуются спросом на рынке или пользуются ограниченным спросом? Следует переориентировать производство на более актуальный ассортимент.

В условиях неплатежей или чрезмерного распространения неденежных форм расчетов для увеличения притока денежных средств можно использовать механизм полной либо частичной предоплаты. В таком случае покупателям и заказчикам выдвигается жесткое условие: продукция предприятия будет поставляться только после поступления предоплаты на расчетный счет либо в кассу предприятия.

Предоплату можно использовать в комплексе с еще одним эффективным способом увеличения притока денежных средств — разработкой и внедрением системы скидок для покупателей и заказчиков (чем больше сумма предоплаты, тем больше скидка). Без предоплаты лучше ничего не отпускать или отпускать с дополнительной наценкой.

Для решения актуальных финансовых проблем можно использовать механизм краткосрочного финансирования в банке либо другом финансово-кредитном учреждении. Во многих случаях более удобным является не привлечение кредита, а открытие кредитной линии. При предоставлении предприятию кредита на расчетный счет перечисляются все деньги по договору. Через определенный период времени предприятие должно возвратить банку эту сумму с уплатой процентов.

Что касается кредитной линии, то в данном случае денежные средства на расчетный счет предприятия не перечисляются. При необходимости компания имеет возможность в любой момент взять требуемую сумму и перечислить ее по назначению. Сумма кредитной линии может быть исчерпана одним или несколькими платежами. При этом проценты рассчитываются за фактическое пользование денежными средствами.

Кредитная линия, как и кредит, предоставляется на определенный срок, например на год. Это означает, что в течение года предприятие может по мере необходимости совершать платежи за счет заемных средств в пределах суммы кредитной линии. Например, предприятию нужно срочно оплатить поставщику 300 000 рублей (предположим, что в банке открыта кредитная линия на сумму 1 000 000 рублей).

Предприятие оплачивает эту сумму за счет кредитной линии; через несколько дней, когда финансовое положение стабилизируется (например, крупную сумму оплатил покупатель продукции), предприятие возвращает эти 300 000 рублей банку. Если эта сумма была возвращена, например, через 5 дней, то и проценты предприятие должно будет уплатить только за эти 5 дней.

Если предприятие имеет свои акции (облигации), то поправить финансовое положение можно за счет дополнительной эмиссии этих ценных бумаг. Однако систематическое использование данного метода может привести к их обесцениванию.

Еще один способ увеличения притока денежных средств на предприятие — это поиск потенциального инвестора, в качестве которого может выступать юридическое либо физическое лицо, желающее вложить деньги в предприятие с целью получения в дальнейшем дивидендов от его деятельности.

Также достаточно распространенным является такой способ привлечения денежных средств, как продажа дебиторской задолженности предприятия. Допустим, что какой-то покупатель (или несколько покупателей) имеет крупную задолженность перед предприятием за полученные товарно-материальные ценности (выполненные работы, оказанные услуги), однако рассчитаться за эти ценности не в состоянии. Чтобы получить хотя бы часть своих денег, предприятие может продать свою дебиторскую задолженность тому, кто согласится ее приобрести (разумеется, со значительной скидкой, которая в некоторых тяжелых случаях доходит до 50%).

Как уменьшить расходование денежных средств

Один из самых популярных способов уменьшения расходования денежных средств — это отсрочка платежей по текущим обязательствам. В некоторых случаях такую отсрочку предоставляют кредиторы, но нередко предприятие, испытывающее финансовые затруднения, задерживает платежи без согласия поставщиков.

Уменьшить отток денежных средств также можно с помощью пересмотра структуры затрат предприятия и их оптимизации. Это относится не только к производственным, но и к общехозяйственным, коммерческим и другим расходам.

Для экономии денежных средств предприятие должно использовать различные системы скидок, предоставляемых поставщиками, например: может быть установлена скидка за досрочный платеж или за приобретение крупной партии товара.

Если предприятие осуществляет инвестиционную деятельность, то для оптимизации расходных денежных потоков можно пересмотреть ее программу. Очевидно, что в случае серьезных финансовых затруднений целесообразно отказаться от инвестиций либо иных финансовых вложений в пользу решения насущных проблем.

Чтобы уменьшить расход денежных средств, можно перейти с теми либо иными поставщиками на неденежные формы расчетов: бартер, взаимозачет, расчеты векселями и т. д. Например, при проведении бартерной операции одновременно происходит экономия денежных средств и в то же время реализация товарно-материальных ценностей. Основные преимущества бартерных сделок (с точки зрения предприятия, погашающего задолженность).

Значительное снижение расходования денежных средств с одновременным сохранением прежних объемов производства.

Погашение задолженности без денежных трат.

Возможность расчета с контрагентами в случае, когда счета предприятия заморожены (например, по требованию налоговых органов).

Возможность даже при трудном финансовом положении отказаться от привлечения заемных денежных средств для сохранения непрерывного производственного цикла.

В некоторых случаях стоимость бартерных контрактов ниже обычных, денежных. Это обусловлено тем, что при осуществлении бартерных операций иногда можно уменьшить сумму уплачиваемых налогов.

Следует отметить, что бартерные сделки имеют свои недостатки, которые во многом обусловлены перечисленными выше преимуществами и в некотором роде представляют собой их зеркальное отражение. Например, вместо живых денег предприятие-дебитор получает товарно-материальные ценности, которые еще нужно кому-то продать. При этом появляются лишние затраты, связанные с хранением и реализацией полученных ценностей. Для дебитора стоимость бартерного контракта может оказаться выше стоимости обычного за счет некоторого увеличения суммы налогов, которые уплачиваются денежными средствами. Поэтому уговорить кредитора на бартерную сделку при изначальной договоренности о денежной форме расчета удается далеко не всегда: обычно такой вариант возможен только в том случае, когда задолженность безнадежна.

Еще один эффективный способ экономии денежных средств производственного предприятия — переход на работу с давальческим сырьем (взятым у другого предприятия для переработки). Это избавляет организацию от необходимости платить за сырье живыми деньгами.

ВЫ СТУДЕНТ ИДК (Институт Деловой Карьеры) и ОБУЧАЕТЕСЬ ДИСТАНЦИОННО?

На ЭТОМ сайте, Вы найдете ответы на вопросы тестов ИДК.

Регистрируйтесь, пополняйте баланс и без проблем сдавайте тесты ИДК.

ПРЕИМУЩЕСТВА ПОЛЬЗОВАНИЯ САЙТОМ ЗДЕСЬ

Как посмотреть ответ ИНСТРУКЦИЯ

У ВАС ДРУГОЙ ВУЗ? НЕ БЕДА…..

ПОСМОТРИТЕ ДРУГИЕ НАШИ САЙТЫ С ОТВЕТАМИ — СПИСОК

Если в списке нет Вашего вуза, вернитесь сюда и купите найденный Вами вопрос, иногда предметы полностью совпадают в разных вузах.

Компания может компенсировать недостаток денежных средств посредство следующих мероприятий:

Выберите один или несколько ответов:

сокращение товарно-материальных запасов

продажа имеющейся дебиторской задолженности

увеличение периода оборачиваемости кредитной задолженности;

получение банковского кредита

ОТВЕТ предоставляется за плату. Цена 5 руб. ВОЙТИ и ОПЛАТИТЬ

- Предмет: Корпоративные финансы

-

Куплено раз: 49

/korporativnye-finansy/22277-kompaniya-mozhet-kompensirovat-nedostatok-denezhnykh-sredstv-posredstvo-sleduyushchikh-meropriyatij

Содержание

- Прогнозирование и планирование движения денежных средств

- Пример формирования БДДС в WA:Финансист

- Контроль на этапе оперативного планирования

- Управление временно свободными денежными средствами

- Контроль и анализ

Управление денежными средствами предприятия — это ежедневный мониторинг и контроль денежных средств с целью сбалансированности притока и оттока финансовых средств.

Управление денежными средствами организации является залогом стабильной платежеспособности. При отсутствии планирования и своевременного контроля за платежами, организация неизбежно сталкиваются со следующими проблемами:

- задержками зарплаты;

- увеличением дебиторской задолженности;

- дефицитом денежных средств (кассовые разрывы);

- дефицитом собственного оборотного капитала;

- трудностями привлечения займов и кредитов.

Для оптимизации денежных потоков предприятия нужно создать рычаги управления: прогнозировать и планировать движение денежных средств, осуществлять контроль на этапе оперативного планирования, управлять временно свободными денежными средствами, осуществлять контроль и анализ фактических денежных потоков.

Прогнозирование и планирование движения денежных средств

Управление денежными средствами предприятия включает в себя прогнозирование и планирование движения денежных средств на предприятии. Спрогнозировать необходимую массу денежного потока на предстоящий период позволяет формирование бюджета движения денежных средств в разрезе текущей, финансовой и инвестиционной деятельности.

Бюджет движения денежных средств (БДДС) — это бюджет (план) движения безналичных денежных средств на расчетных счетах и наличных денежных средств в кассе (кассах) предприятия или его структурных подразделений, центров финансовой ответственности (ЦФО), который включает все прогнозируемые поступления и выплаты денежных средств в результате деятельности компании. БДДС составляется на определенный период, например, квартал, месяц, неделю, декаду и т.д.

БДДС используют для того, чтобы обеспечить постоянное наличие денежных средств, которые затем направляются на погашение различных обязательств компании. Кроме того, БДДС помогает эффективно использовать избыток этих средств, когда поступления значительно превышают выплаты в определенном периоде. Таким образом, при составлении БДДС можно избежать «кассовых разрывов», ситуаций с недостатком денежных средств для текущих выплат. Для компенсации «кассового разрыва» финансовый менеджер может запланировать, например, банковский кредит, выпуск облигаций или поступление денежных средств от других операций.

Временно свободные денежные средства могут направляться, например, на банковский депозитный счет и т.д.

Таким образом, БДДС должен обеспечивать наличие оптимального ежедневного остатка (конечного сальдо) денежных средств на протяжении всего периода планирования.

Сбалансированный денежный поток по всем видам деятельности является показателем эффективного планирования денежных средств.

Пример формирования БДДС в WA:Финансист

Возможности «WA:Финансист» в части формирования Бюджета движения денежных средств и контроля платежей на его основании.

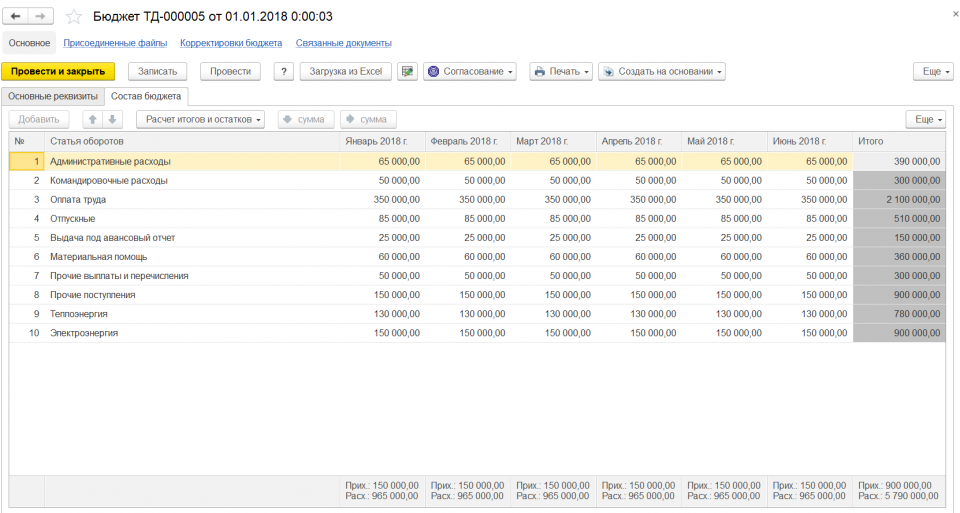

БДДС формируется в «WA:Финансист» согласно общей схеме формирования бюджетов, с использованием объекта «Бюджет»:

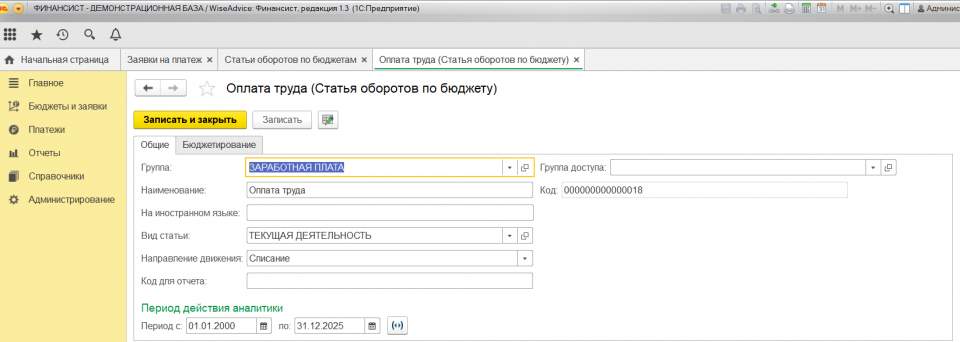

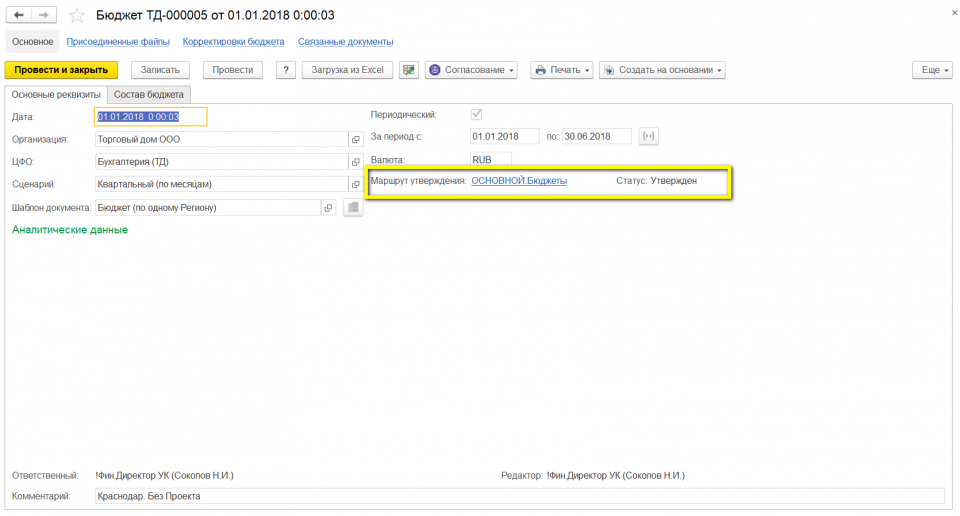

После утверждения «Бюджета», содержащего статьи оборотов с признаком принадлежности к БДДС, его данные признаются системой автоматически как лимиты платежей для заявок на оплату:

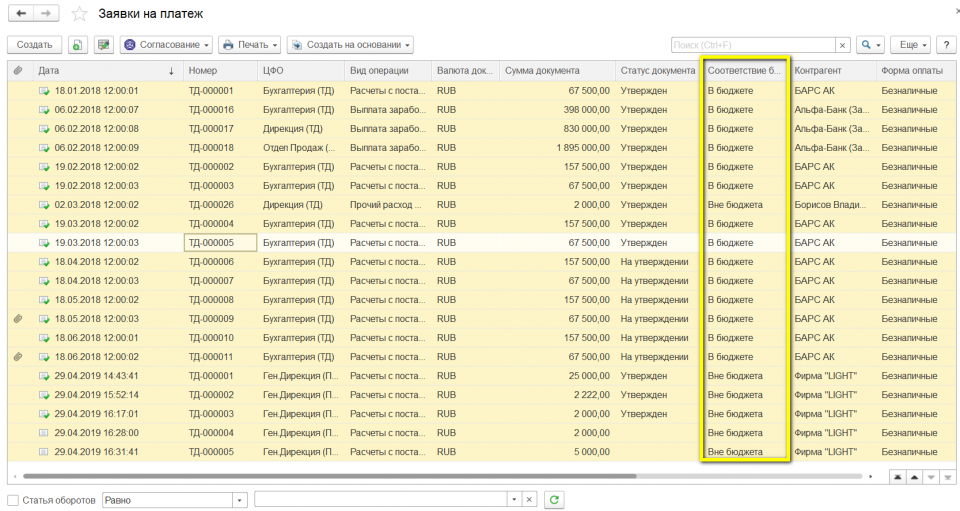

Отражение в форме списка заявок на платеж статуса соответствия БДДС:

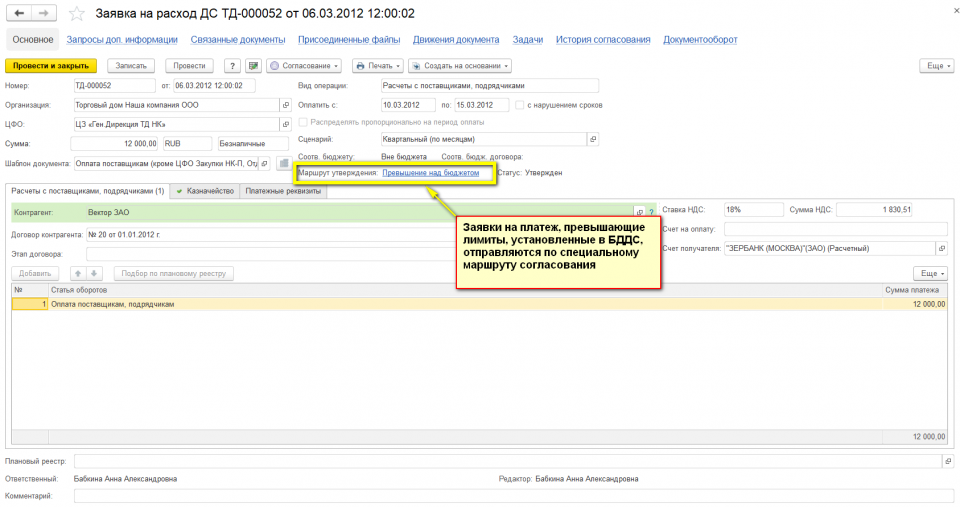

Система может автоматически определять, соответствует ли заявка на платеж лимитам БДДС, но принятие решения, что дальше должно происходить с такой заявкой – полностью управленческое. При этом «Финансист» позволяет реализовать разные варианты такого решения:

- Запретить платеж, превышающий лимиты (например, до их корректировки);

- Разрешить платеж с сигнализацией о превышении;

- Отправить платеж по отдельному маршруту согласования – лицам, имеющим право принятия решения о сверхбюджетном платеже:

Контроль на этапе оперативного планирования

Контроль исполнения БДДС осуществляется как на этапе заключения договоров, так и в процессе акцепта заявок на расход, путем предотвращения перерасхода денежных средств, который находится вне рамок утвержденных бюджетов. Контроль синхронности потоков денежных средств осуществляется путем ежедневного формирования платежного календаря. Производится оптимизация денежных потоков предприятия и учет движения денежных средств на предприятии в разрезе расчетных счетов и касс. Балансировка платежного календаря осуществляется путем ранжирования платежей по их приоритетности.

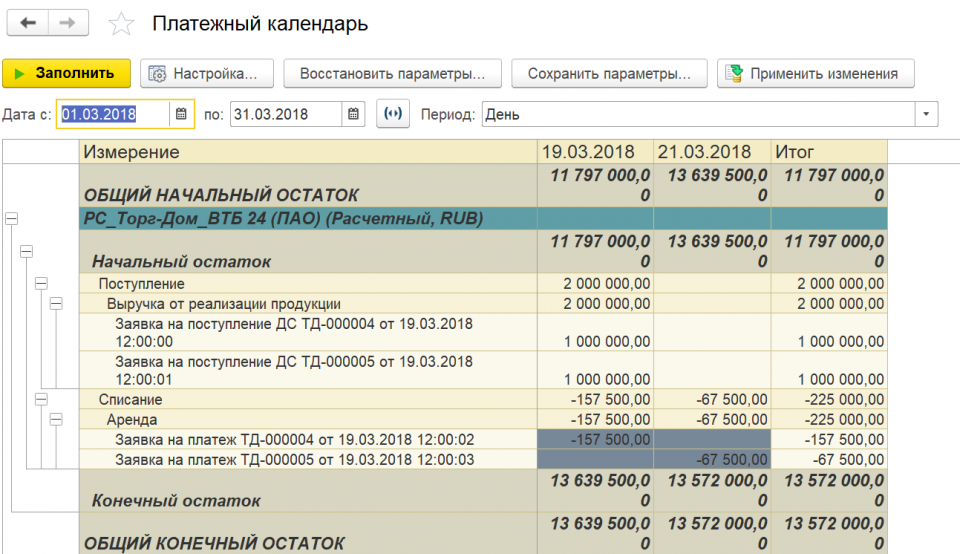

Рисунок 1. Платежный календарь на примере программного продукта «WA: Финансист».

Управление временно свободными денежными средствами

Управление временно свободными денежными средствами заключается в возможности рационального использования свободных денежных средств и инвестирования денежных средств, с целью получения дополнительных источников дохода.

Временно свободные денежные средства могут возникать в компаниях, бизнес которых подвержен сезонности, либо в компаниях, которые стремятся создать определенный резерв для будущих инвестиционных сложений.

Финансовый менеджер может использовать временно свободные средства для получения дополнительного дохода, например, использовать размещение на банковском депозите, вложение в векселя или ценные бумаги. При этом, необходимо учитывать доходность финансового инструмента, уровень риска и ликвидности.

Главной проблемой в процессе управления временно свободными средствами является возможность быстрого извлечения денег из финансового инструмента и вложения их в основную деятельность компании. Наиболее подходящим финансовым инструментом в данном случае может являться банковский депозит. При этом нужно учитывать, что доходность банковского депозита будет наименьшая.

В случае, если у компании появляются более «длинные» свободные средства (на срок до нескольких месяцев), можно использовать вложения в векселя. Необходимо оценить рынок и приобрести векселя наиболее доходных и надежных эмитентов. Часто таким эмитентом может служить обслуживающий банк.

Контроль и анализ

Заключается в регулярном анализе движения денежных средств, выявлении отклонений посредством план-фактного анализа исполнения бюджета движения денежных средств, анализ и работа с дебиторской задолженностью.

Управление денежными средствами на предприятии обеспечивает синхронность платежей на этапе прогнозирования потоков денежных масс и способствует своевременному их перераспределению с целью предотвращения нехватки финансовых ресурсов.

Контроль и анализ денежных потоков удобно осуществлять на базе специализированного финансового продукта, например, «WA: Финансист». Большое количество различных отчетов позволяет проанализировать денежные потоки в различных разрезах. Отчеты системы, построенные на механизмах компоновки данных, дают пользователю возможность самостоятельно настраивать внешний вид отчета, его отборы и группировки. Настройки отчета можно сохранить в виде варианта отчета и использовать совместно с другими пользователями.

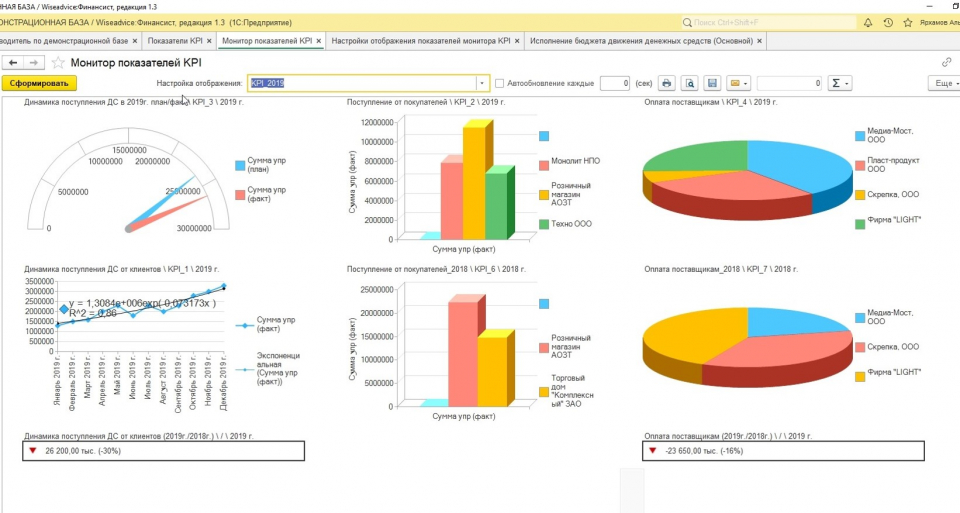

Дашборд руководителя в системе «WA: Финансист».

Таким образом, эффективность управления денежными средствами организации является залогом успешного функционирования компании, формируя финансовую устойчивость и предотвращая банкротство.

В современном мире в условиях жесткой конкуренции вопрос управления дебиторской задолженностью играет важную роль в повышении эффективности управления оборотными активами любой компании. Компании могут инвестировать значительные денежные средства в дебиторскую задолженность, тем самым лишая себя мобильности и возможности осуществлять активную инвестиционную деятельность, снижая ликвидность. Управление дебиторской задолженностью осуществляется посредством разработки кредитной политики, а именно решения вопроса о том, кому предоставлять товарный кредит, на каких условиях и на какой срок. Грамотно разработанная кредитная политика позволяет максимизировать денежный поток и компенсировать риск, принимаемый на себя компанией, что в конечном счете повышает стоимость компании и благосостояние акционеров.

Кредитная политика подразумевает решение следующих немаловажных вопросов:

- об определении срока предоставления кредита (период времени, в течение которого дебитору представляется отсрочка платежа);

- о стандартах кредитоспособности (определение кредитного рейтинга покупателя и вытекающих отсюда размеров допустимых сумм кредита);

- о системе сбора платежей (политика и процедура истребования дебиторской задолженности, показатели, отражающие нарушения в оплате и пр.);

- о скидках, представляемых за раннюю оплату (размер скидок и период, в течение которого ими можно воспользоваться).

Для того чтобы решить эти вопросы и разработать кредитную политику, адекватную выбранной стратегии развития компании, необходимо:

- проанализировать существующую дебиторскую задолженность по срокам возникновения, с позиции платежной дисциплины, по оборачиваемости;

- определить возможный объем денежных средств, направляемый на финансирование дебиторской задолженности и изменение прибыли компании при различных условиях кредитования;

- сформировать стандарты определения кредитного рейтинга клиентов;

- выработать критерии предоставления кредитов;

- обеспечить использование современных кредитных инструментов;

- обеспечить контроль исполнения кредитной политики и внедрение в систему мотивации менеджеров составляющих, связанных с оплатой реализованных товаров.

Рассмотрим каждый из этапов более подробно.

Для анализа дебиторской задолженности используются приведенные ниже показатели.

1. Коэффициент оборачиваемости дебиторской задолженности Кдз:

Кдз = Общий объем реализации / Средняя величина дебиторской задолженности.

Этот коэффициент показывает, насколько быстро компания собирает деньги с клиента за поставленные товары.

2. Оборачиваемость дебиторской задолженности в днях (средний период инкассации):

DSO = Средняя величина дебиторской задолженности / Среднедневная выручка от продажи в кредит

или

DSO = 365 / Кдз.

Если этот показатель превышает контрактные (или нормативные) условия ” платежи поступают с нарушением установленных сроков.

3. Средняя величина дебиторской задолженности ДЗср зависит от годового объема продаж в кредит S и среднего периода инкассации DSO:

ДЗср = S × DSO / 365

или

ДЗср = S / Кдз

4. Средняя величина инвестиций предприятия в счета дебиторов:

INVD = DSO × Общие годовые издержки / Годовой объем продаж = DSO × Доля издержек в цене реализации.

5. Коэффициент просроченной дебиторской задолженности:

Кпдз = Сумма просроченной задолженности / Общая величина дебиторской задолженности.

Результаты расчетов вышеописанных показателей используются при разработке отдельных аспектов кредитной политики компании.

Для контроля над платежной дисциплиной дебиторов используются различные отчеты. Отчет по расчетам с дебиторами призван контролировать своевременность погашения задолженности в соответствии с договорными условиями. Этот вид отчета может составляться раз в неделю. Он отражает динамику платежной дисциплины всех клиентов в разрезе выставленных счетов (табл. 1).

Таблица 1. Отчет по расчетам с дебиторами

Целесообразно отчет по расчетам с дебиторами дополнять реестром старения дебиторской задолженности (табл. 2), который отражает распределение задолженности по срокам по каждому дебитору, а также процентную долю, приходящуюся на каждый из периодов просрочки в разрезе клиентов и в целом по общей сумме дебиторской задолженности. Данный вид отчета целесообразно составлять не реже одного раза в месяц, а также подводить итог за квартал и за год.

Таблица 2. Реестр старения дебиторской задолженности

Если бизнес подвержен сезонным или циклическим колебаниям, то анализ реестра старения дебиторской задолженности может привести к ошибочным выводам, поскольку колебания объема реализации оказывают влияние на процентное соотношение распределения дебиторской задолженности. В этом случае целесообразно составлять также ведомость непогашенных остатков (табл. 3), которая помимо контроля за состоянием задолженности позволяет прогнозировать ее величину.

Таблица 3. Ведомость непогашенных остатков

Таблица заполняется следующим образом: из выручки за каждый месяц квартала выделяется непогашенная дебиторская задолженность, определяется ее доля в выручке. Например, в январе выручка от реализации составила 100 000 руб., а непогашенная дебиторская задолженность за январь на конец I квартала составила 50 000 руб. или 50 %. Такую ведомость необходимо формировать по итогам каждого квартала и за год.

На следующем этапе определяется возможная сумма финансовых ресурсов, инвестируемых в дебиторскую задолженность:

INVдз = S × V ×DSO / 365,

где INVдз ” инвестиции в дебиторскую задолженность;

S ” планируемый объем реализации продукции в кредит;

V ” переменные затраты как процент от валового объема реализации (затраты на производство, связанные с хранением запасов, административные расходы кредитного отдела и другие переменные затраты);

DSO ” средний период оборачиваемости дебиторской задолженности (в том числе с учетом просроченных платежей), в днях.

Для оценки последствий изменения кредитной политики целесообразно использовать приростный анализ, в рамках которого определяется размер увеличения (уменьшения) объема реализации и затрат в результате изменения отдельных параметров кредитной политики. При либерализации кредитной политики посредством предоставления больших скидок, удлинения периода кредитования, смягчения политики по взиманию просроченной задолженности, смягчению стандартов кредитоспособности компания может ожидать увеличения объема реализации. В то же время это потребует дополнительных инвестиций для покупки большего объема сырья, материалов, рабочей силы, увеличатся затраты на поддержание возросшей дебиторской задолженности, увеличатся объем безнадежных долгов, расходы, связанные с предоставлением скидок и т. д.

В процессе приростного анализа сравниваются между собой дополнительные приростные доходы и дополнительные расходы, и в случае ожидания положительной приростной прибыли, решение в сторону изменения кредитной политики может быть положительным (при условии полной компенсации возможного риска).

Для определения прироста дебиторской задолженности в результате изменения кредитной политики при условии увеличения объема реализации используется формула:

ΔДЗ = ((DSON ” DSOo)(Sо / 365)) + V(DSON(SN ” So) / 365),

где So ” текущая валовая выручка от реализации;

SN ” прогнозная валовая выручка от реализации;

V ” переменные затраты как процент от валового объема реализации (за исключением потерь от безнадежных долгов, текущих расходов, связанных с финансированием дебиторской задолженности, и затраты на предоставление скидок);

DSOо ” период инкассации дебиторской задолженности до изменения кредитной политики, в днях;

DSON ” период инкассации дебиторской задолженности после изменения кредитной политики, в днях.

Для определения прироста дебиторской задолженности в результате изменения кредитной политики при условии уменьшения объема реализации используется формула:

ΔДЗ = ((DSON ” DSOo)(SN / 365)) + V(DSOo(SN ” So) / 365).

Далее можно определить влияние изменений кредитной политики на доналоговую прибыль компании:

ΔР = (SN ” So)(1 ” V) ” kΔДЗ ” (BNSN ” BoSo) ” (DNSNPN ” DoSoPo),

где k ” стоимость капитала, инвестируемого в дебиторскую задолженность;

BN ” средний объем безнадежных долгов при новом объеме реализации (процент от валового объема реализации);

Bо ” средний объем безнадежных долгов при текущем объеме реализации (процент от валового объема реализации);

DN ” предполагаемый процент торговой скидки при новом объеме реализации;

Do ” процент торговой скидки при текущем объеме реализации;

PN ” доля объема реализации со скидкой в валовом объеме реализации после изменения кредитной политики, в %;

Ро ” доля объема реализации со скидкой в валовом объеме реализации до изменения кредитной политики, в %.

Пример 1

Компания “Х- осуществляет реализацию продукции в соответствии с разработанной кредитной политикой. Выручка от реализации в 2006 г. составила 960 477 тыс. руб. Переменные затраты составляют 92 % объема реализации, цена капитала, инвестируемого в дебиторскую задолженность, ” 12 %, безнадежные долги ” 1 % объема реализации, период инкассации ” 23 дня, торговая скидка ” 1 % при оплате до 5 дней, срок кредита ” 20 дней.

Рассматривается возможность изменения кредитной политики посредством увеличения скидки до 3 %, удлинения срока кредита до 30 дней. Предполагается, что изменение кредитной политики обеспечит увеличение объема реализации до 1 100 000 тыс. руб., безнадежные долги останутся на том же уровне, период инкассации составит 35 дней.

Рассмотрим, как изменится дебиторская задолженность при этих условиях, для чего воспользуемся формулой прироста дебиторской задолженности с учетом увеличения объема реализации: ΔДЗ = ((35 ” 23)(960 477 / 365)) + 0,92(35(1 100 000 ” 960 477) / 365) = 43 886 тыс. руб.

Таким образом, при увеличении периода кредитования дополнительно необходимо будет инвестировать 43 886 тыс. руб. в дебиторскую задолженность. В этой формуле учтены приростные затраты на дебиторскую задолженность, связанные с прежним объемом реализации, и затраты, связанные с приростом объема реализации. В приростных затратах на дебиторскую задолженность, связанных с прежним объемом реализации, учтены затраты прямого финансирования и альтернативные затраты. В затратах, связанных с дебиторской задолженностью, обусловленной приростом объема реализации, учтены только затраты прямого финансирования.

Далее оценим влияние новой кредитной политики на доналоговую прибыль компании: ΔР = (1 100 000 ” 960 477)(1 ” 0,92) ” 0,12 × 43 886 ” (0,01 × 1 100 000 ” 0,01 × 960 477) ” (0,03 × 1 100 000 × 0,5 ” 0,01 × 960 477 × 0,5) = “7197 тыс. руб.

Таким образом, мы видим, что изменение кредитной политики для анализируемой компании не выгодно, по крайней мере при данных условиях, поскольку прогнозируется сокращение прибыли.

Определение стандартов кредитоспособности дебиторов ” одна из основных задач кредитной политики компании. При оценке кредитоспособности (риска неплатежа) потенциальных клиентов можно использовать следующие критерии:

- общее время работы с данным покупателем;

- объем хозяйственных операций с покупателем и стабильность их осуществления в предшествующие периоды;

- показатель оборачиваемости дебиторской задолженности по данному покупателю;

- объемы и сроки просроченной дебиторской задолженности;

- финансовые показатели деятельности покупателя;

- конъюнктуру товарного рынка;

- неформальную оценку значимости клиента работающим с ним менеджером.

Для определения числового значения кредитного рейтинга клиента все вышеперечисленные критерии должны быть переведены в 100-балльную шкалу. При этом наивысший балл в этой шкале присваивается наиболее предпочтительному значению. Затем каждому критерию присваивается вес значимости и выводится сводный рейтинг клиента.

Веса значимости могут быть либо проставлены экспертно, либо определены с помощью коэффициента корреляции на основании статистики за прошлые периоды путем определения влияния каждого из критериев на погашение дебиторской задолженности.

По результатам оценки все клиенты могут быть распределены в группы следующим образом:

- А: при наборе 70 баллов и выше. Покупатели, которым кредит предоставляется на стандартных условиях, а также возможны эксклюзивные условия в случае стратегической значимости конкретного покупателя или предполагаемых экономических выгод в будущем;

- В: от 50 до 70 баллов. Покупатели, которым кредит может быть предоставлен в ограниченном объеме. Ограничение может накладываться на сумму кредита или на отсрочку платежа с последующим жестким контролем срока оплаты;

- С: менее 50 баллов. Кредит покупателям не предоставляется.

Хотя большинство решений, связанных с предоставлением кредитов являются субъективными, некоторые компании используют статистические методы оценки кредитоспособности своих клиентов, а именно множественный дискриминантный анализ. В данном анализе в качестве зависимой переменной выступает вероятность невыполнения обязательств, а в качестве независимой ” параметры, характеризующие финансовую устойчивость клиента и его ликвидность, например, коэффициент быстрой ликвидности, доля заемного капитала в общей сумме источников, срок существования фирмы клиента и т. п. В рамках данного анализа устанавливается связь между отдельными факторами и вероятностью невыполнения обязательств, таким образом вычисляется показатель рисковости клиента. По результатам такого анализа клиенты также ранжируются на группы риска, в соответствии с которыми разрабатываются стандарты кредитования наименее рисковых групп.

Минимально допустимый кредитный рейтинг покупателя (вероятность оплаты товара), при котором клиенту может быть предоставлен кредит, рассчитывается по следующей формуле:

Rmin = С(1 + rT / 365) / S,

где S ” объем предполагаемой закупки клиентом;

С ” себестоимость данного объема товара;

T ” срок, на который может быть предоставлен кредит;

r ” ставка альтернативного дохода для предприятия.

Например, клиент планирует приобрести товар на сумму 2 000 000 руб., себестоимость данного объема товара составляет 1 840 000 руб., срок кредита ” 20 дней, ставка альтернативного дохода для предприятия составляет 12 % (например, компания может предоставить заем другой организации под эту ставку). Определим кредитный рейтинг клиента: Rmin = 1840 000 × (1 + 0,12 × 20 / 365) / 2 000 000 = 0,93.

Интерпретация полученного результата следующая: если кредитный рейтинг клиента выше Rmin, то имеет смысл продавать товар в кредит этому клиенту, если меньше ” то невыгодно.

Критерии предоставления кредита включают в себя определение максимально возможного срока кредита и размера скидки.

Возможный срок кредита обычно взаимосвязан с величиной скидок, предоставляемых, если покупатель оплачивает товар ранее. На практике условия предоставления кредита и скидок формируются следующим образом:

“q / t; net T”,

где q ” величина предоставляемой скидки;

t ” срок действия скидки;

Т ” срок кредита.

Величина приемлемой скидки рассчитывается по следующей формуле:

q = r / [r + 365 / (T ” t)],

где r ” ставка альтернативного дохода.

Пример 2

Компания “Х” хочет определить величину приемлемой скидки, если срок кредита установить в 45 дней, срок действия скидки ” 14 дней, при ставке альтернативного дохода 12 %.

q = 0,12 / (0,12 + 365 / (45 ” 14)) = 0,01 = 1 %

Таким образом, приемлемой скидкой при данных условиях кредитования для компании “Х” будет скидка в размере 1 %.

В случае если компания испытывает некоторые трудности, связанные с дефицитом денежных средств, она может либо взять кредит в банке, либо ускорить поступление денежных средств посредством предоставления дополнительных скидок покупателям. В этом случае необходимо сравнить полученную ставку альтернативного дохода с фактической ставкой привлечения финансовых ресурсов. В случае превышения ставки альтернативного дохода над фактической ставкой делается вывод, что скидка выгодна для компании. В противном случае компании выгодно предоставлять дополнительную скидку и целесообразно привлечь банковский кредит для покрытия дефицита в денежных средствах. Расчет величины альтернативного дохода компании осуществляется по следующей формуле:

r = [q / (1 ” q)] × 365 / (T ” t).

Пример 3

В условиях дефицита денежных средств компания Х может взять краткосрочный кредит или предоставить покупателям существенные скидки при оплате товара по факту отгрузки. Кредит может быть получен под ставку 12 % годовых. Компания осуществляет продажи на условиях “net 20″. Клиенты готовы немедленно оплачивать товар, если размер скидки составит не менее 2,5 %. Выгодно ли это компании”

r = (0,025 / (1 ” 0,025)) × 365 / (20 ” 0) = 0,468 = 46,8 %

r < rфакт

12 % < 46,8 %. Следовательно, скидка невыгодна для компании.

В этих условиях компании выгоднее взять краткосрочный кредит, чем дать скидку.

В случае если компания испытывает серьезный дефицит денежных средств, для выравнивания ситуации и заинтересованности клиентов в предоплате или в своевременном погашении задолженности за поставленные компанией товары необходимо разработать достаточно привлекательные системы скидок и льгот. Для этих целей можно рассчитать точку безубыточности, которая будет выступать пороговым значением при разработке системы скидок. Разница между текущим процентом прибыли и расчетным минимально допустимым разбивается на сегменты, и в соответствии с ними осуществляется дифференциация скидок.

Система скидок может включать самые большие скидки за предоплату, дифференцированные скидки за платежи ранее установленного срока, за своевременность оплаты, скидки за большие объемы закупок и т. д.

Контроль исполнения кредитной политики компания организует в рамках построения общей системы финансового контроля в компании как самостоятельный блок. Контроль исполнения кредитной политики включает в себя постоянный мониторинг дебиторов по обоснованности включения их в ту или иную группу (АВС-анализ), по срокам возникновения дебиторской задолженности, контроль непогашенных остатков, периода инкассации и прочее.

В целом для повышения эффективности управления дебиторской задолженности помимо грамотно разработанной кредитной политики можно придерживаться ряда простых правил:

- Автоматизируйте систему учета взыскания дебиторской задолженности, поскольку ведение данных по учету звонков дебиторам, кредитной истории клиента, платежной дисциплины и прочих данных вручную отнимает значительные силы и время у ответственных за этот участок работников. Использование единой компьютерной базы данных по всей компании позволит значительно повысить эффективность работы данной категории сотрудников и упростит всю процедуру анализа кредитной истории клиентов и разработки кредитной политики.

- Выставляйте счета дебиторам чуть раньше положенного срока в надежде на более раннюю оплату или же выставляйте промежуточные счета по этапам работы (если это позволяют сфера бизнеса и договорные условия).

- Поощряйте оплату наличными, что позволяет ускорить оборачиваемость дебиторской задолженности и сократить затраты на обслуживание платежей.

- Мотивируйте менеджеров по продажам на скорейшее получение оплаты от покупателей посредством привязки бонусной части оплаты их труда к поступившим денежным средствам, а не к объему реализации.

- Делайте напоминание дебитору сразу на следующий день после истечения срока платежа. Напоминание об оплате в письменной форме должно быть адресовано соответствующему лицу. В нем следует осведомиться о наличии какой-либо причины неплатежа и попросить немедленно сообщить о ней.

- Если после напоминания платеж не поступает в течение ближайшего времени (например, недели), следует связаться с лицом, ответственном за платежи, или менеджером, сделавшим заказ, и настойчиво требовать осуществления платежа, не откладывая эту процедуру на потом, поскольку с течением времени вероятность поступления оплаты снижается.

- Дифференцируйте счета дебиторской задолженности по размеру и координируйте работу персонала, ответственного за данный участок таким образом, чтобы они были сосредоточены на самых крупных заказах.

В настоящее время в связи с развитием банковской системы и расширением спектра банковских услуг стало возможным рефинансирование дебиторской задолженности, что в условиях постоянных задержек платежей является для компании способом получения необходимых денежных средств в ранние сроки. Основные формы рефинансирования дебиторской задолженности, используемые компаниями, ” факторинг, учет векселей и форфейтинг.

Факторинг – инструмент ускорения поступления платежей и, таким образом, увеличения объема оборотных средств. Фирма заключает договор с факторинговой компанией о взимании просроченных платежей и управлении дебиторской задолженностью.

Учет векселей, выданных покупателями продукции, представляет собой финансовую операцию по их продаже банку по определенной цене, устанавливаемой в зависимости от номинала векселя, срока, оставшегося до его погашения, и величины применяемой банком учетной ставки.

Форфейтинг соединяет в себе элементы факторинга и учета векселей и используется при осуществлении долгосрочных экспортных поставок, позволяя экспортеру немедленно получать денежные средства путем учета векселей.

Автор: Яковлева И.Н., генеральный директор ООО “ФСК”

Источник: Журнал “Справочник экономиста”, № 10 2008г.

Причины возникновения дефицита денежных средств можно разделить на две группы: внутренние и внешние. К внутренним причинам относятся те, что зародились на самом предприятия и обусловлены его спецификой. Внешние причины возникновения дефицита денежных средств не зависят от предприятия. Для преодоления дефицита денежных средств существует два основных пути, которые желательно реализовывать в комплексе: увеличение притока и уменьшение оттока денежных средств.

Последствия дефицита денежных средств могут быть для предприятия весьма неприятными, а в некоторых случаях — плачевными. Некоторые из них перечислены ниже.

- Задержки в выплате заработной платы сотрудникам предприятия.

- Рост кредиторской задолженности перед контрагентами (в частности, перед поставщиками и подрядчиками), банками и иными финансово-кредитными организациями.

- Рост кредиторской задолженности по платежам в бюджет и внебюджетные фонды, а также по иным обязательным платежам.

- Заметное снижение ликвидности активов предприятия.

- Увеличение производственного цикла из-за несвоевременной поставки сырья, материалов и комплектующих вследствие неплатежей (или задержки платежей) поставщикам и подрядчикам.

Причины возникновения дефицита денежных средств можно разделить на две группы: внутренние и внешние.

К внутренним причинам относятся те, что зародились на самом предприятия и обусловлены его спецификой. Наиболее распространенные из них — это:

- Потеря одного или нескольких крупных покупателей продукции (работ, услуг), отсюда заметное снижение объемов реализации.

- Недостатки в планировании и управлении ассортиментом продукции предприятия, что также может вызвать падение объемов продаж.

- Слабая реализация финансового планирования на предприятии либо отсутствие финансового планирования.

- Отсутствие оптимальной организационной структуры финансовых служб предприятия.

- Отсутствие управленческого учета. В настоящее время только бухгалтерского учета явно недостаточно для эффективного управления предприятием.

- Потеря контроля над затратами предприятия.

- Нерациональное использование прибыли, остающейся в распоряжении предприятия.

- Низкая квалификация персонала предприятия, в первую очередь — специалистов бухгалтерского, финансового и управленческого учета.

Внешние причины возникновения дефицита денежных средств не зависят от предприятия. Среди них могут быть следующие:

- Жесткая конкуренция со стороны других производителей аналогичных товаров (работ, услуг).

- Возникновение кризиса неплатежей.

- Распространение неденежных форм расчетов (бартерные операции, зачеты взаимных требований и т. д.).

- Дефицит или значительный рост цен на энергоносители.

- Потери от экспорта продукции, вызванные снижением обменного курса валюты.

- Противоречивость налогового законодательства, давление со стороны налоговых органов.

- Высокая стоимость кредитных и иных привлеченных средств.

- Инфляция.

Для преодоления дефицита денежных средств существует два основных пути, которые желательно реализовывать в комплексе: увеличение притока и уменьшение оттока денежных средств.

Как увеличить поступление денежных средств

Одним из наиболее распространенных способов увеличения поступления денежных средств на предприятие является продажа или сдача в аренду внеоборотных активов. При этом продажа дает сиюминутный и единичный приток денежных средств (за исключением случаев, когда внеоборотные активы продаются в рассрочку), а аренда обеспечивает постоянное поступление денег в течение всего периода аренды.

Достаточно эффективным способом увеличения притока денежных средств является оптимизация и рационализация ассортимента выпускаемой продукции. Это выглядит вполне логично: зачем выпускать товары (выполнять работы, оказывать услуги), которые не пользуются спросом на рынке или пользуются ограниченным спросом? Следует переориентировать производство на более актуальный ассортимент.

В условиях неплатежей или чрезмерного распространения неденежных форм расчетов для увеличения притока денежных средств можно использовать механизм полной либо частичной предоплаты. В таком случае покупателям и заказчикам выдвигается жесткое условие: продукция предприятия будет поставляться только после поступления предоплаты на расчетный счет либо в кассу предприятия.

Предоплату можно использовать в комплексе с еще одним эффективным способом увеличения притока денежных средств — разработкой и внедрением системы скидок для покупателей и заказчиков (чем больше сумма предоплаты, тем больше скидка). Без предоплаты лучше ничего не отпускать или отпускать с дополнительной наценкой.

Для решения актуальных финансовых проблем можно использовать механизм краткосрочного финансирования в банке либо другом финансово-кредитном учреждении. Во многих случаях более удобным является не привлечение кредита, а открытие кредитной линии. При предоставлении предприятию кредита на расчетный счет перечисляются все деньги по договору. Через определенный период времени предприятие должно возвратить банку эту сумму с уплатой процентов.

Что касается кредитной линии, то в данном случае денежные средства на расчетный счет предприятия не перечисляются. При необходимости компания имеет возможность в любой момент взять требуемую сумму и перечислить ее по назначению. Сумма кредитной линии может быть исчерпана одним или несколькими платежами. При этом проценты рассчитываются за фактическое пользование денежными средствами.

Кредитная линия, как и кредит, предоставляется на определенный срок, например на год. Это означает, что в течение года предприятие может по мере необходимости совершать платежи за счет заемных средств в пределах суммы кредитной линии. Например, предприятию нужно срочно оплатить поставщику 300 000 рублей (предположим, что в банке открыта кредитная линия на сумму 1 000 000 рублей). Предприятие оплачивает эту сумму за счет кредитной линии; через несколько дней, когда финансовое положение стабилизируется (например, крупную сумму оплатил покупатель продукции), предприятие возвращает эти 300 000 рублей банку. Если эта сумма была возвращена, например, через 5 дней, то и проценты предприятие должно будет уплатить только за эти 5 дней.

Если предприятие имеет свои акции (облигации), то поправить финансовое положение можно за счет дополнительной эмиссии этих ценных бумаг. Однако систематическое использование данного метода может привести к их обесцениванию.

Еще один способ увеличения притока денежных средств на предприятие — это поиск потенциального инвестора, в качестве которого может выступать юридическое либо физическое лицо, желающее вложить деньги в предприятие с целью получения в дальнейшем дивидендов от его деятельности.

Также достаточно распространенным является такой способ привлечения денежных средств, как продажа дебиторской задолженности предприятия. Допустим, что какой-то покупатель (или несколько покупателей) имеет крупную задолженность перед предприятием за полученные товарно-материальные ценности (выполненные работы, оказанные услуги), однако рассчитаться за эти ценности не в состоянии. Чтобы получить хотя бы часть своих денег, предприятие может продать свою дебиторскую задолженность тому, кто согласится ее приобрести (разумеется, со значительной скидкой, которая в некоторых тяжелых случаях доходит до 50%).

Как уменьшить расходование денежных средств

Один из самых популярных способов уменьшения расходования денежных средств — это отсрочка платежей по текущим обязательствам. В некоторых случаях такую отсрочку предоставляют кредиторы, но нередко предприятие, испытывающее финансовые затруднения, задерживает платежи без согласия поставщиков.

Уменьшить отток денежных средств также можно с помощью пересмотра структуры затрат предприятия и их оптимизации. Это относится не только к производственным, но и к общехозяйственным, коммерческим и другим расходам.

Для экономии денежных средств предприятие должно использовать различные системы скидок, предоставляемых поставщиками, например: может быть установлена скидка за досрочный платеж или за приобретение крупной партии товара.

Если предприятие осуществляет инвестиционную деятельность, то для оптимизации расходных денежных потоков можно пересмотреть ее программу. Очевидно, что в случае серьезных финансовых затруднений целесообразно отказаться от инвестиций либо иных финансовых вложений в пользу решения насущных проблем.

Чтобы уменьшить расход денежных средств, можно перейти с теми либо иными поставщиками на неденежные формы расчетов: бартер, взаимозачет, расчеты векселями и т. д. Например, при проведении бартерной операции одновременно происходит экономия денежных средств и в то же время реализация товарно-материальных ценностей. Основные преимущества бартерных сделок (с точки зрения предприятия, погашающего задолженность).

- Значительное снижение расходования денежных средств с одновременным сохранением прежних объемов производства.

- Погашение задолженности без денежных трат.

- Возможность расчета с контрагентами в случае, когда счета предприятия заморожены (например, по требованию налоговых органов).

- Возможность даже при трудном финансовом положении отказаться от привлечения заемных денежных средств для сохранения непрерывного производственного цикла.

- В некоторых случаях стоимость бартерных контрактов ниже обычных, денежных. Это обусловлено тем, что при осуществлении бартерных операций иногда можно уменьшить сумму уплачиваемых налогов.

Следует отметить, что бартерные сделки имеют свои недостатки, которые во многом обусловлены перечисленными выше преимуществами и в некотором роде представляют собой их зеркальное отражение. Например, вместо живых денег предприятие-дебитор получает товарно-материальные ценности, которые еще нужно кому-то продать. При этом появляются лишние затраты, связанные с хранением и реализацией полученных ценностей. Для дебитора стоимость бартерного контракта может оказаться выше стоимости обычного за счет некоторого увеличения суммы налогов, которые уплачиваются денежными средствами. Поэтому уговорить кредитора на бартерную сделку при изначальной договоренности о денежной форме расчета удается далеко не всегда: обычно такой вариант возможен только в том случае, когда задолженность безнадежна.

Еще один эффективный способ экономии денежных средств производственного предприятия — переход на работу с давальческим сырьем (взятым у другого предприятия для переработки). Это избавляет организацию от необходимости платить за сырье живыми деньгами.

Если вы заметили опечатку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.