Бухгалтерскую отчётность за 2022 год нужно будет представить с учётом применения нового ФСБУ 26/2020 «Капитальные вложения». Это требование коснётся всех организаций, кроме бюджетников.

Новый стандарт серьеёзно изменяет порядок бухучёта капитальных вложений, поэтому требует к себе значительного внимания. Эксперт «Что делать Консалт» в своей статье рассматривает внесённые изменения, а также рассказывает о тех, кому повезло больше в плане послаблений в учёте.

Что признаётся капитальными вложениями

Согласно п. 5 ФСБУ 26/2020 капвложения в бухучёте ‒ это расходы предприятия на покупку, создание, улучшение и восстановление объектов основных средств.

Как правило, расходы собираются на счёте 08. Но не только. Стоимость ещё не использованных материалов, предназначенных для улучшений и восстановлений ОС, могут учитываться и на других счетах, но они также относятся к капвложениям. Это принципиальное нововведение: под действие стандарта попадает имущество, которое используется для создания, улучшения и (или) восстановление объектов ОС. Ранее такое имущество учитывалось, как правило, в составе МПЗ до момента его использования в процессе приобретения, создания, улучшения и (или) восстановления объектов ОС.

В качестве примеров можно назвать следующие капвложения:

− покупка имущества для использования в качестве ОС;

− строительство ОС;

− достройка, дооборудование, модернизация, ремонт, реконструкция, замена запчастей, техосмотры;

− доставка ОС до места использования, монтаж и установка;

− проведение пусконаладочных работ, испытаний;

− разработка документации (проектной, архитектурной, технологической, рабочей, организационной, разрешений на строительство);

− работы по улучшению и восстановлению ОС;

− коренное улучшение земель;

− организация строительной площадки;

− осуществление авторского надзора.

Однако следует учитывать, что ФСБУ ФСБУ 26/2020 не применяется к работам и услугам по созданию, улучшению, восстановлению ОС для других лиц, а также к затратам на покупку и создание активов, предназначенных для продажи. Это следует из п. 3 ФСБУ 26/2020. Например, к затратам на строительство здания для последующей перепродажи данный стандарт не применяется. Ранее застройщики учитывали затраты на свои услуги в качестве капвложений, теперь так делать нельзя.

С помощью СПС КонсультантПлюс вы будете легко ориентироваться в законодательстве, вовремя отслеживать все изменения.

Что не включается в капитальные вложения

Состав расходов, не включаемых в состав капвложений, закреплён в п. 16 ФСБУ 26/2020.

В их числе, в частности, поименованы:

− расходы, которые были произведены до момента принятия решения о приобретении, создании, улучшении и (или) восстановлении объектов ОС;

− расходы на поддержание работоспособности ОС, их текущий ремонт и неплановый ремонт (из-за аварий, поломок и т. д.). Это объясняется тем, что такой ремонт только восстанавливает нормативные показатели ОС, но не улучшает их и не продлевает срок использования;

− расходы, которые возникли из-за ненадлежащего процесса осуществления капитальных вложений. Например, сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брака, нарушений трудовой и технологической дисциплины;

− расходы, которые возникли из-за стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций;

− управленческие расходы, за исключением тех, которые непосредственно связаны с приобретением, созданием, улучшением и (или) восстановлением основных средств;

− расходы на рекламу и продвижение продукции;

− расходы на ликвидацию ранее использовавшихся ОС;

− расходы на обучение персонала;

− иные затраты, которые не являются необходимым для приобретения, создания, улучшения и (или) восстановления ОС.

Такие расходы признаются расходами текущего периода, то есть отражаются на счетах 20, 26, 25, 91 и т. д.

Кто обязан перейти на стандарт

Все организации за исключением бюджетной сферы (п. 2 ФСБУ 26/2020).

Для кого есть послабления

Для субъектов малого бизнеса, которые ведут упрощённый бухучёт. «Малыши» могут не использовать отдельные положения ФСБУ 26/2020 . Об этом поговорим немного позже. А остальным придётся разобраться с учётом по новому стандарту.

Когда признаются капвложения

В п. 6 ФСБУ 26/2020 «Капитальные вложения» впервые приведены условия, при которых капвложения признаются в бухучёте. А именно требуется одновременное выполнение следующих условий:

1) понесённые расходы обеспечивают получение в будущем экономических выгод для предприятия в течение более 12 месяцев или операционного цикла (если длительность производственного цикла предприятия больше 12 месяцев). Для НКО затраты должны обеспечивать достижение целей, ради которых она создана;

2) имеется возможность точно определить сумму понесённых затрат или приравненную к ней величину (например, при безвозмездном получении). При этом неважно, затраты понесены при первоначальном приобретении или создании ОС или же возникли при последующем восстановлении, модернизации.

То есть, как только выполняются эти два условия, капвложения признаются. Ранее капвложения признавались, как правило, при первоначальной покупке или создании объектов ОС.

Капвложения признаются по мере осуществления фактических затрат.

Единица учёта капвложений ‒ это приобретаемый, создаваемый, улучшаемый или восстанавливаемый объект.

Вести бухучёт капвложений нужно в разрезе объектов ОС, которые организация приобретает, создаёт, улучшает или восстанавливает (п. 7 ФСБУ 26/2020).

Уникальные аналитические материалы СПС КонсультантПлюс помогут вам при возникновении сложных ситуаций.

Как производится оценка капвложений

На счёте 08 сумма капвложений складывается на основе фактически понесённых затрат на покупку (создание) ОС и его подготовки для применения в запланированных целях (согласно п. 9 ФСБУ 26/2020).

Затраты ‒ это выбытие (уменьшение) активов организации или появление (увеличение) её обязательств, связанных с капвложениями.

В сумму фактических расходов, осуществляемых для покупки (создания) и подготовки к использованию ОС, в том числе включают (пп. 10, 11 ФСБУ 26/2020):

− суммы, уплачиваемые поставщику (продавцу, подрядчику), за минусом возмещаемого НДС, но с учётом всех бонусов, скидок, премий;

− стоимость матценностей, списываемых в связи с их использованием при создании ОС;

− амортизация ОС и НМА, используемых при создании ОС;

− расходы на доставку, монтаж, установку ОС;

− затраты на поддержание работоспособности (исправности) активов, используемых при осуществлении капитальных вложений, текущий ремонт этих активов;

− зарплата и другие вознаграждения работникам организации, которые заняты созданием ОС, а также отчисления по страховым взносам;

− проценты по займам, привлечённым для покупки (создания) ОС, которое признаётся инвестиционным активом;

− суммы возникших в связи с приобретением (созданием) ОС оценочных обязательств: ликвидационных обязательств, оценочных обязательств по оплате отпусков работникам, занятым созданием ОС, и т. п.

Обратите внимание, не признаётся расходами предварительная оплата поставщику (продавцу, подрядчику) до того момента, как он не выполнит свои договорные обязательства по передаче имущества, имущественных прав, выполнению работ, оказанию услуг (п. 9 ФСБУ 26/2020).

Отдельно прописан порядок определения стоимости для некоторых случаев.

Случай 1. Если организация получила отсрочку (рассрочку) по оплате поставщику (подрядчику) на период более 12 месяцев или установленный организацией меньший срок (организация может в учётной политике установить меньший период), то в затратах по капвложениям учитывается та сумма денег, которая была бы уплачена при отсутствии такой отсрочки (рассрочки) (п. 12 ФСБУ 26/2020).

Данная сумма рассчитывается путём дисконтирования. А разница между указанной суммой и номинальной величиной денег, которая подлежит уплате в будущем, учитывается равномерно как проценты по ПБУ15/2008 «Учёт расходов по займам и кредитам».

Проводки при этом такие:

Дт 08 — Кт 60 ‒ признана стоимость капвложений без учёта рассрочки

Дт 91 — Кт 60 ‒ оставшаяся стоимость капвложений признана равномерно

Случай 2. Если организация получает имущество безвозмездно, то в затратах по капвложениям учитывается справедливая стоимость этого полученного имущества (п. 14 ФСБУ 26/2020). Справедливая стоимость определяется по нормам МСФО (IFRS) 13 «Оценка справедливой стоимости» (введённым в действие на территории РФ Приказом Минфина России от 28.12.2015 № 217н).

Случай 3. Если оплата происходит полностью или частично неденежными средствами, то в затратах по капвложениям (в части указанной оплаты) по умолчанию учитывается справедливая стоимость переданного имущества, имущественных прав, работ, услуг. Справедливая стоимость определяется также по нормам МСФО (IFRS) 13.

Если определить справедливую стоимость передаваемого имущества (прав, работ, услуг) невозможно, то учитывается справедливая стоимость приобретаемого имущества (прав, работ, услуг).

Если же невозможно определить справедливую стоимость как передаваемого, так и приобретаемого имущества (прав, работ, услуг), то учитывается балансовая стоимость передаваемых активов, фактические расходы, понесённые на выполнение работ, оказание услуг.

Компании, которые используют упрощённый способ бухучёта, могут принять решение отражать затраты сразу в размере балансовой стоимости передаваемых активов, независимо от возможности определения справедливой стоимости (Информационное сообщение № ИС-учет-28).

Если в процессе капвложений (например, при проведении испытаний) компания получает какую-то продукцию, вторичное сырье или другие материальные ценности, которые планирует продать или использовать иным образом, то величина капвложений уменьшается на расчётную стоимость таких полученных ценностей. При этом расчётная стоимость полученных ценностей рассчитывается исходя из их справедливой стоимости, чистой стоимости продажи, стоимости аналогичных ценностей и не может превышать сумму расходов, из которой вычитается эта стоимость (п. 15 ФСБУ 26/2020).

В стоимость капвложений также нужно включать оценочные обязательства (подп. «ж» п. 10 ФСБУ 26/2020).

Например, это могут быть расходы по предстоящему демонтажу или восстановлению окружающей среды.

Проводки при этом такие:

Дт 08 — Кт 96 ‒ сформировали оценочное обязательство при осуществлении капвложений

Дт 91 — Кт 96 ‒ провели корректировку обязательства перед каждым годовым отчётом

Дт 96 — Кт 60 (69, 70, 71…) ‒ списано оценочное обязательство после проведения фактических расходов.

Готовые решения СПС КонсультантПлюс подскажут, как действовать в конкретной ситуации: пошаговые инструкции, образцы документов, ссылки на правовые акты.

Проверка капвложений на обесценение

Капвложения обязательно нужно проверять на обесценение. Изменение их балансовой стоимости в результате обесценения учитывается по нормам МСФО (IAS) 36 «Обесценение активов».

К признакам обесценения в том числе относят:

− снижение рыночной стоимости актива;

− увеличение ставки дисконтирования в результате увеличения рыночных процентных ставок;

− физические повреждения актива или моральное устаревание;

− выявили, что экономический эффект ниже, чем предполагали ранее, и т. д.

Оценить капвложения нужно по самой большой из двух величин:

1) справедливая стоимость за минусом расходов на выбытие;

2) ценность использования, то есть сумма будущих денежных выгод от объекта с учётом дисконтирования.

Отметим, что в бухучёте специального счёта для обесценения нет. В данном случае можно применять отдельный субсчёт к счёту 02 аналогично обесценению ОС.

Тогда проводка будет такой:

Дт 91 — Кт 02 ‒ отражён убыток от обесценения капвложений.

Когда списываются капвложения

После того как объект капвложений приводится в то состояние и в то месторасположение, когда он пригоден к использованию в запланированных целях, он признаётся основным средством.

В учёте это отражается проводкой Дт 01 — Кт 08 на всю сумму фактических затрат на капвложения.

Если компания стала использовать какую-то часть объекта капвложения до окончания капвложений в целом, то такая часть уже признаётся самостоятельным объектом ОС (п. 18 ФСБУ 26/2020).

Капитальные вложения, которые выбывают или не способны приносить организации экономические выгоды в будущем, списываются с бухгалтерского учёта. Например, списание может быть связано с:

— передачей имущества другому лицу (продажа, вклад в капитал другой организации, передача в НКО и т. д.);

— физическим выбытием имущества в связи с его утратой, стихийным бедствием, пожаром, аварией и другими чрезвычайными ситуациями;

— прекращением осуществления капвложений при отсутствии перспектив возобновления или продажи незавершённых объектов.

Если капвложения выбывают или не способны приносить экономические выгоды в будущем, то их надо списать в периоде выбытия. То есть когда становится понятно, что нет перспектив возобновления использования или продажи.

Расходы на демонтаж и утилизацию объектов и на восстановление окружающей среды учитываются в расходах текущего периода, если только в отношении этих затрат не признавалось оценочное обязательство (п. 21 ФСБУ 26/2020).

При этом разница между суммой балансовой стоимости списываемых вложений и затрат на их выбытие, с одной стороны, и поступлениями от их выбытия, с другой стороны, признаётся расходом или доходом периода (дебет или кредит счёта 91).

Проводки при этом такие:

Дт 91 — Кт 08 ‒ списана стоимость капвложения

Дт 91 — Кт 60 (70, 71…) ‒ отражены расходы на демонтаж

Дт 10 — Кт 91 ‒ отражена стоимость материалов, поступивших от выбытия капвложений

Что предусмотрено для «малышей»

Данный ФСБУ не стал исключением в плане послаблений для малых предприятий.

Итак, те, кто имеет право на упрощённый бухучёт, могут:

− учитывать в расходах только те суммы, которые непосредственно перечислили поставщикам и подрядчикам согласно подп. «а» п. 10 ФСБУ 26/2020. А все остальные виды расходов из п. 10 можно списать на расходы текущего периода;

− при расчёте капвложений не брать во внимание скидки, бонусы, уступки от продавцов;

− при длительной рассрочке (отсрочке) учитывать в капвложениях всю сумму расходов без пересчётов с дисконтированием;

− оценивать капвложения по балансовой стоимости при передаче активов в счёт оплаты неденежными средствами;

− не проводить проверку обесценения;

− раскрывать в бухотчётности информацию по капвложениям в ограниченном объёме.

Какая информация о капвложениях подлежит раскрытию в бухотчётности

Новый ФСБУ скорректировал требования к раскрытию информации о капвложениях в отчётности. В частности, теперь нужно раскрывать (п. 23 ФСБУ 26/2020):

1) отдельно балансовую стоимость капвложений в инвестиционную недвижимость и отдельно в другие объекты на начало и конец отчётного периода;

2) результат от выбытия капитальных вложений за отчётный период;

3) результат обесценения капитальных вложений и восстановления обесценения, включённый в расходы или доходы отчётного периода;

4) информацию об авансах, предоплате, задатках, связанных с капвложениями;

5) сумму возмещения убытков, связанных с обесценением или утратой объектов капитальных вложений, предоставленных организации другими лицами;

6) информацию об обесценении капитальных вложений.

Предприятия с правом ведения упрощённого учёта могут не раскрывать в отчётности информацию по обесценению и авансовым платежам любого вида.

Типовые ситуации в СПС КонсультантПлюс позволят бухгалтеру быстро решать вопросы, с которыми он сталкивается ежедневно.

Как нужно перейти на новый стандарт

Переход на стандарт обязателен с 1 января 2022 года. Но можно не дожидаться и перейти на него досрочно.

В общем случае изменения учётной политики, связанные с переходом на ФСБУ 26/2020 , отражаются в отчётности ретроспективно. То есть с пересчётом всех показателей так, как будто новый стандарт применялся с начала их формирования (п. 25 ФСБУ 26/2020).

Но полагаем, как было и с другими ФСБУ, большинство предпочтёт перспективный способ. То есть скорректировать учёт только с даты начала работы по новому стандарту (п. 26 ФСБУ 26/2020).

Организация должна в первой бухгалтерской отчётности после начала использования нового стандарта указать выбранный вариант пересчёта (п. 27 ФСБУ 26/2020).

Разобраться с требованиями нового стандарта и перейти на учёт поможет справочно-правовая система КонсультантПлюс.

Автор: ведущий экономист-консультант «Что делать Консалт» Екатерина Копейкина

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Расходы на рекламу: как учитывать и на какие проблемы можно натолкнуться

Участие в форумах и конференциях, организация собственных выставок и показов, листовки, брошюры, буклеты, наружные вывески, СМИ, интернет. Без рекламы современный бизнес существовать не может, и тут нет разницы, большой игрок или маленький.

Однако, правомерность учета таких расходов вызывает споры и противоречия и неопределенности.

Объявление – двигатель прогресса.

Людвиг Метцель, основатель первого в России рекламного бюро, 1878 год

Рекламные бюджеты достигают в некоторых компаниях до 10% от прибыли. А когда речь заходит о вновь открывшемся бизнесе, то и того более, ведь новичкам нужно активнее рекламироваться.

Но не все так просто и однозначно с маркетинговыми затратами, поэтому давайте разбираться.

Какие бывают расходы

В первую очередь обратимся к основному регламентирующему документу – Налоговому кодексу, который позволяет учитывать рекламные расходы в составе прочих (п. 4 ст. 264).

Чтобы понять, как принимать расходы, в каком объеме для уменьшения налогов, нужно разобраться с двумя понятиями: «нормируемые» и «ненормируемые» рекламные расходы. Мы должны сортировать затраты с целью определения правомерности принятия в налоговом учете. А далее нам надо обратиться к закону «О рекламе», чтобы найти определение понятия рекламы.

Реклама – информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Выделяем и запоминаем слова «неопределенному кругу лиц».

Расходы признаются полностью в налоговом учете, как при расчете налога на прибыль (для тех, кто на ОСНО), так и для применяющих УСН 15% (доход-расход), если они направлены к неопределенному кругу лиц и являются одними из перечисленных ниже ненормируемых расходов:

- Реклама в средствах массовой информации (печать, радио- и телепередачи, через сеть Интернет, и при кино- и видеосервисах).

- Наружная реклама, световая и иная, в том числе изготовление стендов и рекламных щитов (например билборды).

- Расходы на организацию участия в выставках, ярмарках, экспозициях.

- Оформление витрин, выставок-продаж, комнат образцов, демо- выставочных залов; изготовление листовок, брошюр, каталогов и иной аналогичной рекламной продукции, содержащих информацию о работах, товарах, услугах, товарных знаках, знаках обслуживания или самой организации.

- Уценка товаров, полностью или частично утративших свое первоначальное качество в процессе экспонирования.

Второй вид – нормируемые расходы, по сути своей – все иные виды рекламы, не перечисленные в Налоговом кодексе.

Если ваша реклама адресная, то есть можно определить тех лиц, на кого она направлена, такие расходы являются весьма спорными и, по мнению фискальных органов, не могут быть приняты к учёту в составе затрат на рекламу в полном объеме.

Из определения следует, что существует некий норматив, то есть для уменьшения налога можно принять к учёту только сумму, которая составляет не более 1% от выручки (считается нарастающим итогом с начала года).

Если не уложились в норматив в текущем квартале, затраты можно списать в следующих отчётных периодах или по итогам года.

Важно: особенность расходов на рекламу при УСН 15%, для определения показателя в 1% нужно считать выручку с учётом поступивших авансов.

Всем известный факт что расходы организации должны быть экономически обоснованы, документально подтверждены и направлены на получение дохода.

А для применяющих УСН 15% еще и оплачены.

Какие документы подготовить заранее

Налоговые инспекторы очень любят копаться в затратах на рекламу и маркетинг. Для того чтобы избежать доначислений нужно заранее обладать документальным подтверждением.

Рекомендуется создавать такие документы как:

- Положение о маркетинговой политике.

- Разработку рекламной стратегии.

- Приказ руководителя о проведении рекламной компании.

- Договора с подробным и детальным описанием состава рекламы.

- Акты об оказанных услугах.

- Документы, подтверждающие размещение рекламы (особенно касается размещения в социальных сетях, здесь подойдут выписки и отчеты из личных рекламных кабинетов, скрин-шоты страниц в Интернет, документы подтверждающие трафик рекламной компании и т. д.).

- Документы, подтверждающие факт оплаты.

Нужно заранее понимать, иметь четкое представление о видах рекламных расходов и верно классифицировать их. Иметь документальное подтверждение и обоснованность своих действий и быть заранее готовым к возможным вопросам от фискалов.

Прочие маркетинговые расходы

Кроме того, у вас есть затраты, которые не попадают под определения рекламных, но условно являются разновидностью маркетингового продвижения. Так как реклама сейчас весьма разнообразна, и порой очень трудно определить, как и к какому виду отнести расходы.

Обратите внимание: Налоговый кодекс имеет открытый перечень принимаемых затрат. В том числе, если затраты направлены на извлечение прибыли, то компания имеет право учесть их в составе прочих расходов, связанных с производством и реализацией.

Важно. Эта норма действует для компаний, применяющих общую систему налогообложения. Для УСН 15% перечень расходов закрытый и не подлежит расширенному толкованию.

Тут отдельно хочется выделить ИП, которые применяют ОСН, так как вместо налога на прибыль они рассчитывают и оплачивают НДФЛ. И в таком случае расходы на рекламу также делятся на нормируемые и не нормируемые, и списываются аналогично с налогом на прибыль у организаций.

Бухгалтерский учет

Что же касается бухгалтерского учёта, то тут все проще. Затраты на рекламу признаются коммерческим и расходами по обычным видам деятельности. Нет никаких дополнительных понятий и определений для принятия к учету.

Списываются в периоде, когда были произведены. Порядок прописывается в учетной политике.

Добавить в «Нужное»

С 2022 г. капитальные вложения организации учитываются в бухучете по правилам, установленным в отдельном ФСБУ 26/2020 «Капитальные вложения» (утв. приказом Минфина от 17.09.2020 № 204н). Этот стандарт обязателен для всех организаций, кроме бюджетной сферы.

Что такое капитальные вложения в соответствии с ФСБУ 26/2020

Капитальные вложения для целей бухучета — это затраты организации на приобретение, создание, улучшение и восстановление объектов основных средств. Можно привести следующие примеры капитальных вложений (п. 5 ФСБУ 26/2020):

- приобретение имущества, которое впоследствии будет использоваться в качестве основных средств;

- строительство объектов основных средств;

- подготовка проектной, рабочей и организационно-технологической документации;

- улучшение и восстановление объекта основных средств.

В то же время положения ФСБУ 26/2020 не распространяются на работы и услуги по созданию, улучшению, восстановлению средств производства для других лиц, а также на затраты на приобретение и создание активов, предназначенных для продажи (п. 3 ФСБУ 26/2020). Например, к затратам на строительство дома, который предполагается потом продать, стандарт не применяется.

Когда нужно признать в учете капитальные вложения

Для признания капитальных вложений (напомним, они отражаются в бухучете на счете 08) должны одновременно соблюдаться следующие условия (п. 6 ФСБУ 26/2020):

- затраты обеспечат получение в будущем экономических выгод (а для некоммерческой организации — достижение целей, ради которых она создана) в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

- определена сумма затрат или приравненная к ней величина.

Это относится как к затратам при первоначальном приобретении и создании объектов основных средств, так и при их последующем улучшении или восстановлении.

Единица учета капвложений – приобретаемый, создаваемый, улучшаемый или восстанавливаемый объект (п. 7 ФСБУ 26/2020).

Оценка капитальных вложений по ФСБУ 26/2020

На счете 08 «Капитальные вложения» капвложения отражаются по сумме фактических затрат на приобретение, создание, улучшение и (или) восстановление объектов основных средств.

Затраты — это выбытие (уменьшение) активов организации или возникновение (увеличение) ее обязательств, связанных с капвложениями. Не считается затратами предварительная оплата поставщику (продавцу, подрядчику) до момента исполнения им своих договорных обязанностей по предоставлению имущества, имущественных прав, выполнению работ, оказанию услуг (п. 9 ФСБУ 26/2020).

В сумму фактических затрат включаются, в частности (п. 10, 11 ФСБУ 26/2020):

- суммы, подлежащие уплате поставщику (продавцу, подрядчику), за вычетом возмещаемого НДС, но с учетом всех скидок, вычетов, премий;

- стоимость активов, списываемая в связи с использованием этих активов при осуществлении капитальных вложений;

- амортизация ОС и НМА, используемых при осуществлении капитальных вложений;

- затраты на поддержание работоспособности (исправности) активов, используемых при осуществлении капитальных вложений, текущий ремонт этих активов;

- зарплата и другие вознаграждения работникам организации, труд которых используется для капитальных вложений, а также страховые взносы с вознаграждений;

- связанные с осуществлением капитальных вложений проценты, которые подлежат включению в стоимость инвестиционного актива;

- величина возникшего при капитальных вложениях оценочного обязательства, в том числе по будущему демонтажу, утилизации имущества и восстановлению окружающей среды, а также возникшего в связи с использованием труда работников организации.

Если организация получила отсрочку (рассрочку) по платежам поставщику (подрядчику) на период, превышающий 12 месяцев или установленный организацией меньший срок, то в капитальные вложения включается сумма денег, которая была бы уплачена при отсутствии отсрочки (рассрочки) (п. 12 ФСБУ 26/2020). А разница между указанной суммой и номинальной величиной денег, подлежащих уплате в будущем, учитывается как проценты в соответствии с ПБУ 15/2008 «Учет расходов по займам и кредитам» (утв. Приказом Минфина от 06.10.2008 № 107н).

Если организация получает имущество безвозмездно, то фактические затраты на капвложения равны справедливой стоимости этого имущества (п. 14 ФСБУ 26/2020). А справедливая стоимость определяется в соответствии с МСФО (IFRS) 13 «Оценка справедливой стоимости», введенным в действие на территории РФ Приказом Минфина от 28.12.2015 № 217н.

Если в ходе капитальных вложений (например, при проведении пусконаладочных работ, испытаний) организация получает продукцию, вторичное сырье, другие материальные ценности, которые намерена продать или иным образом использовать, расчетная стоимость таких ценностей вычитается из величины капитальных вложений. При этом расчетная стоимость полученных ценностей определяется исходя из их справедливой стоимости, чистой стоимости продажи, стоимости аналогичных ценностей и не может быть выше суммы затрат, из которой вычитается эта стоимость (п. 15 ФСБУ 26/2020).

Отметим, что капитальные вложения необходимо проверять на обесценение в соответствии с МСФО (IAS) 36 «Обесценение активов», введенным в действие на территории РФ Приказом Минфина от 28.12.2015 № 217н (п. 17 ФСБУ 26/2020).

Что не включается в капитальные вложения

В капитальные вложения не включаются (п. 16 ФСБУ 26/2020):

- затраты, понесенные до принятия решения о приобретении, создании, улучшении и (или) восстановлении объектов ОС;

- затраты на поддержание работоспособности или исправности основных средств, их текущий ремонт;

- затраты на неплановые ремонты основных средств, обусловленные поломками, авариями, дефектами, ненадлежащей эксплуатацией, если ремонты не улучшают и не продлевают нормативные показатели по ОС;

- затраты, возникшие в связи с ненадлежащей организацией процесса осуществления капитальных вложений (сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брака, нарушений трудовой и технологической дисциплины);

- затраты, возникшие в связи со стихийными бедствиями, пожарами, авариями и другими чрезвычайными ситуациями;

- обесценение других активов, независимо от того, использовались ли эти активы при капитальных вложениях;

- управленческие расходы, если только они не непосредственно связаны с приобретением, созданием, улучшением и (или) восстановлением основных средств;

- расходы на рекламу и продвижение продукции;

- затраты, связанные с организацией хозяйственной деятельности в новом месте, с новыми покупателями или с новыми видами продукции;

- затраты на перемещение, ликвидацию ранее использовавшихся ОС;

- затраты на предстоящую реструктуризацию деятельности организации;

- затраты на обучение персонала;

- иные затраты, которые не являются необходимым для приобретения, создания, улучшения и (или) восстановления ОС.

Все перечисленные выше затраты признаются расходами текущего периода (отражаются на счетах 20, 26, 25, 91 и т.д.).

Что делать дальше с капвложениями

Как только объект капитальных вложений приведен в состояние и местоположение, в которых он может использоваться в запланированных целях, он считается основным средством. То есть нужно сделать проводку по дебету счета 01 и кредиту счета 08 на всю сумму фактических затрат на капвложения.

Если до завершения капвложений в целом организация начинает использовать какую-то ее часть, то эта часть признается самостоятельным объектом основных средств (п. 18 ФСБУ 26/2020).

Если капвложения выбывают или не способны приносить выгоды в будущем, то их надо списать в периоде выбытия (отсутствия перспектив возобновления или продажи). Такое возможно (п. 19, 20 ФСБУ 26/2020):

- при передаче имущества другому лицу в связи с его продажей, меной, передачей в виде вклада в капитал другой организации, передачей в некоммерческую организацию;

- при физическом выбытии имущества в связи с его утратой, стихийным бедствием, пожаром, аварией и другими чрезвычайными ситуациями;

- при прекращении капитальных вложений при отсутствии перспектив возобновления или продажи незавершенных объектов.

Затраты на демонтаж и утилизацию капвложений и на восстановление окружающей среды признаются расходами текущего периода (если только в отношении этих затрат не признавалось оценочное обязательство) (п. 21 ФСБУ 26/2020).

При выбытии капвложений разница между суммой балансовой стоимости списываемых вложений и затрат на их выбытие, с одной стороны, и поступлениями от их выбытия, с другой стороны, признается расходом или доходом периода (дебет или кредит счета 91).

Например, сумма капвложений в строящийся объект ОС – 2 000 000 руб. Организация принимает решение продать недострой за 1 800 000 руб. тогда надо сделать следующие проводки:

- дебет счета 91-2 – кредит счета 08 – на сумму 2 000 000;

- дебет счета 76 – кредит счета 91-1 – на сумму 1 800 000.

Порядок перехода на ФСБУ 26/2020 с 2022 г.

Организация самостоятельно выбирает, как она начнет применять ФСБУ 26/2020 (п. 25, 26, 27 ФСБУ 26/2020):

- ретроспективно, то есть так, как если бы стандарт применялся с момента возникновения капвложений по капвложениям, существующим по состоянию на 1 января 2022 г.;

- перспективно, то есть только в отношении тех капвложений, которые возникнут после 1 января 2022 г.

Образец учетной политики на 2022 г. с учетом новых правил можно посмотреть на нашем сайте.

Упрощенные способы учета капитальных вложений малыми предприятиями

Организации, которые вправе применять упрощенные способы ведения бухучета, а это в том числе малые предприятия, могут использовать следующие послабления при учете капитальных вложений (п. 4 ФСБУ 26/2020):

- в фактические затраты на капвложения можно включать только суммы, подлежащие уплате поставщику (подрядчику), без увеличения их на все прочие затраты, связанные с капвложениями (к примеру, без учета в капвложениях амортизации активов), а также без учета скидок, предоставляемых организации поставщиком;

- если по платежам поставщику (подрядчику) предоставлена отсрочка (рассрочка), то организация-СМП вправе включать в капвложения всю сумму, подлежащую уплате, без применения п. 12 ФСБУ 26/2020;

- капвложения по договорам, предусматривающим оплату неденежными средствами, можно оценивать упрощенно. В этом случае фактическими затратами на капвложения считается или справедливая стоимость передаваемых имущества, имущественных прав, работ, услуг или балансовая стоимость передаваемых активов, фактические затраты, понесенные на выполнение работ, оказание услуг;

- капвложения можно не проверять на обесценение.

Учет расходов на рекламу в бухгалтерском учете — вопрос актуальный для бухгалтера. Каждая организация прибегает к рекламным трюкам для продвижения своего продукта, услуг или работ. Как учесть траты, сопровождающие рекламу в бухгалтерском учете, для расчета налога на прибыль при УСН «доходы минус расходы», разберем в этой статье.

Расходы на рекламу в налоговом учете 2022 — 2023

Регламент признания рекламных расходов для целей налогового учета прописан в ст. 264 НК РФ. П. 4 данной статьи прямо указывает, что все рекламные расходы для расчета налога на прибыль делятся на расходы, включаемые в полной сумме (так называемые ненормированные расходы), и расходы, учитываемые в пределах норматива, — нормированные.

Ненормированные расходы на рекламу

Список рекламных расходов, признаваемых НК РФ в полной сумме, строго ограничен.

Если расходы на рекламу организации можно отнести к одной из выше перечисленных групп, то они в полной сумме уменьшают налогооблагаемую базу при расчете налога на прибыль. Следует отметить, что в п. 4 ст. 264 указаны лишь брошюры и каталоги. Несмотря на то что Минфин РФ считает буклеты, флаеры и листовки разновидностью рекламных брошюр, споры об отнесении их к ненормированным расходам не исключены.

Отметим некоторые нюансы, которые надо учитывать при принятии ненормированных рекламных расходов к учету, т. е. включении полной суммы затрат.

- Для принятия в качестве таковых расходов на рекламу в СМИ необходима копия свидетельства о регистрации в качестве СМИ контрагента, размещающего вашу рекламу.

- Минфин РФ в своем письме от 15.06.2011 № 03-03-06/2/94, ссылаясь на ст. 16 закона «О рекламе» от 13.03.2006 № 38-ФЗ, указал: чтобы рекламное объявление, опубликованное в печатном издании, не работающем на рекламе, рассматривалась с признаками, подходящими для норм рекламы в печатных изданиях, оно должно включать соответствующую метку — «Реклама» или «На правах рекламы».

- Если рекламное изделие, например рекламный щит, имеет стоимость свыше 100 000 руб. и предназначен для употребления дольше 12 месяцев, то расходы на него учитываются через амортизационные отчисления.

К оценке ненормированных рекламных расходов есть повышенный интерес у налоговиков. Во избежание снятия рекламных трат в полной сумме бухгалтеру необходимо скрупулезно относиться к подтверждающим рекламные ненормированные расходы документам. Главное требование кроме общепринятых для первичных документов — подтверждение отнесения этих расходов к упомянутым в п. 4 ст. 264 НК РФ.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете затраты на рекламу при подсчете налогооблагаемой прибыли. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Раздача рекламной продукции и НДС

Организациям, прибегающим к мероприятиям по продвижению на рынке своего товара, работ или услуг в формате раздачи рекламных материалов, важно помнить один момент. Министерство финансов РФ в письмах от 23.10.2014 № 03-07-11/53626, от 16.07.2012 № 03-07-07/64 обращает внимание: только безвозмездная отдача в рекламных целях брошюр и каталогов освобождается от начисления НДС независимо от стоимости их приобретения. Для всей остальной передаваемой в рекламных целях продукции, имеющей вещественную форму, будь это кружки, календари с логотипом компании и пр., действует правило: если стоимость 1 шт. раздаточного материала превышает 100 руб., в случае передачи должен быть начислен НДС в общеустановленном порядке.

ВАЖНО! С 2015 года при расчете НДС к уплате можно брать в зачет полную сумму входящего НДС по рекламным расходам, не беря в расчет, нормируемые это траты или нет.

Нормируемые рекламные расходы

По сути, любые рекламные траты, прямо не указанные в перечне ненормированных, можно смело относить к нормируемым.

ВАЖНО! Рекламой признается только массовое распространение информации о товаре, услугах, работах, предназначенное для заранее неясного окружения.

Для исчисления налога на прибыль норма рекламных трат — 1% выручки без учета НДС и акцизов. Непринятые в расходы согласно нормативу и выручке этого отчетного периода рекламные расходы переносятся на следующий отчетный период календарного года. С увеличением выручки объем рекламных нормированных трат, которые можно принять к учету, растет. По итогам года может быть посчитана предельная величина учитываемых нормативных рекламных расходов. Сверхнормативный объем при расчете налога на прибыль не берется в расчет.

Счет учета сверхнормативных расходов на рекламу

Счет учета расходов на рекламу, как нормативных, так и сверхнормативных, — 44 «Расходы на продажу». Для удобства пользования и правильного отнесения суммы нормированных трат необходимо наладить аналитический учет рекламных издержек на этом счете.

Рекламные расходы при УСН «доходы минус расходы»

Согласно ст. 346.16 НК РФ организациям на УСН разрешено учесть в своих тратах издержки на рекламу. Определяются такие издержки в порядке, предусмотренном для расчета налога на прибыль. То есть все расходы разделяются по тем же основаниям на нормируемые и нет. Признать рекламные траты, документально подтвержденные и экономически обоснованные, при исчислении единого налога позволено только после их оплаты. У организаций на УСН выручка начисляется кассовым методом, в ее состав включается и полученная предоплата. Сумма нормированных рекламных затрат рассчитывается также в пределах 1% от нее.

О нюансах учета расходов на рекламу при УСН рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный бесплатный доступ к системе К+.

Ознакомиться со всеми видами трат, какие применяются для расчета единого налога при УСН, с порядком их признания можно в статье: «Перечень расходов при УСН «доходы минус расходы».

Бухгалтерский учет расходов на рекламу

В бухгалтерском учете рекламные траты нормированию не подвергаются и включаются в затратную часть в полной стоимости в том отчетном периоде, в каком они имели место, вне зависимости от того, оплачены они или нет. Для их признания необходимы подтверждающие документы. При этом делается запись:

- Дт 44 Кт 60 (76) — отражены рекламные услуги;

- Дт 44 Кт 10 — рекламная продукция, не являющаяся основным средством, списана в расходы;

- Дт 44 Кт 02 — начислена амортизация по основному средству, используемому в рекламных целях.

Итоги

Рекламные расходы привлекают большое внимание проверяющих. Это требует тщательной оценки бухгалтера при принятии тех или иных затрат как нормируемых или ненормируемых маркетинговых трат.

Источники:

- Налоговый кодекс РФ

- закон «О рекламе» от 13.03.2006 № 38-ФЗ

Прежде чем переходить к вопросам учета, нужно определиться с терминологией. А именно — какие конкретно публикации в сети считаются рекламой.

Реклама — информация, которая направлена на привлечение внимания к объекту, формирование или поддержание интереса к нему, его продвижение на рынке, и адресована неопределенному кругу лиц. Способ и средства, при помощи которых распространяется такая информация, значения не имеют (п. 1 ст. 3 Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе»).

Кроме рекламы, компании зачастую размещают в интернете объявления о продаже. Или, выражаясь юридическим языком, публичные оферты.

Оферта — это не реклама, а один из этапов заключения договора (ст. 426 ГК РФ). Несмотря на то, что объявления также адресованы неопределенному кругу лиц и содержат информацию, способную привлечь внимание потенциальных клиентов, их цель — не привлечение внимания к продукции и ее продвижение, а заключение договора с конкретным покупателем. Кроме того, реклама не преследует цели сообщения потенциальному контрагенту существенных условий будущего договора, тогда как для оферты они обязательны (п. 2 ст. 437 ГК РФ).

Объявление о продаже (оферта) — это не реклама. Поэтому затраты на размещение таких объявлений в интернете, в том числе в личных кабинетах маркетплейсов и т.п., надо учитывать как расходы, связанные с реализацией.

Для целей налогообложения затраты на рекламу в Интернете не нормируются.

Перечень рекламных затрат, которые можно учитывать при налогообложении в полном объеме, приведен в п. 4 ст. 264 НК РФ, который применяется и при УСН (п. 2 ст. 346.16 НК РФ). Среди прочих видов рекламы там упоминается продвижение через телекоммуникационные сети. В свою очередь, интернет — это и есть телекоммуникационная сеть общего пользования (ст. 18.1, пп. «б» п. 1 ч. 2.2 ст. 27, пп. «г» п. 3 ч. 2.2 ст. 27 Закона «О рекламе»).

Затраты на рекламу через интернет, учитываются при налогообложении в фактически понесенном размере (письмо Минфина от 29.01.2007 № 03-03-06/1/41).

При этом вид рекламы не важен. В расходы можно включить стоимость текстовых или иных визуальных блоков, а равно и затраты на производство и размещение аудио и видео-роликов (письмо Минфина от 07.12.2011 № 03-03-06/1/812).

Сами рекламные расходы учитываются при налогообложении не только при ОСНО, но и при УСН:

- на ОСНО — включаются в состав прочих расходов, связанных с производством и (или) реализацией на основании пп. 28 п. 1 ст. 264 НК РФ.

- на УСН — уменьшают доходы на основании пп. 20 п. 1 ст. 346.16 НК РФ.

В обоих ситуациях на расходы относят затраты, связанные с рекламой как продукции (товаров, работ, услуг), производимых или перепродаваемых налогоплательщиком, так и используемого при этом товарного знака или знака обслуживания.

Сдать всю отчетность через интернет — с подсказками и проверкой на ошибки.

Попробовать

Как и любые другие расходы, затраты на рекламу через Интернет должны быть подтверждены документами (п. 1, 2 ст. 252 НК РФ).

Конкретный перечень документов, которые необходимы для подтверждения рекламных интернет-расходов, в НК РФ не приведен. Поэтому для этих целей можно использовать любую документацию. Главное, чтобы из нее было очевидно какие именно затраты были осуществлены (письма Минфина от 19.03.2019 № 03-03-06/1/17927, от 21.03.2019 № 03-03-07/19097).

Применительно к расходам на рекламу через интернет это значит, что в подтверждающих документах должны быть следующие сведения:

- период,

- цель,

- средства распространения,

- способы и порядок оплаты,

- подтверждение соответствия распространяемой информации критериям рекламы с точки зрения Закона «О рекламе» и объектов рекламирования, приведенных в НК РФ.

Факт оказания услуг и выполнения работ по рекламным мероприятиям через интернет может подтверждаться договорами и приложениями к ним, актами сдачи-приемки работ, счетами-фактурами, рекламными материалами (письмо УФНС по г. Москве от 27.09.2012 № 16-15/091449). Также для этих целей можно использовать данные автоматизированных систем расчетов (систем биллинга) и справки бухгалтера, составляемые самим налогоплательщиком на их основании (письмо Минфина от 18.03.2019 № 03-03-06/1/17847).

Обратите внимание, что сами подтверждающие документы могут быть составлены как на бумажном носителе, так и в электронном виде (письмо Минфина от 02.10.2019 № 03-11-11/75556).

Если реклама заказана и оплачена через сторонние ресурсы, то для подтверждения затрат понадобятся дополнительные документы.

Они, в первую очередь, должны подтверждать роль, которую выполняет такой посредник. Принимает ли он только платежи за рекламу, размещаемую налогоплательщиком самостоятельно, или предоставляет возможность такого размещения при помощи соответствующих ресурсов и ПО. Или, может, оказывает услуги полного цикла, включающие создание и размещение интернет-рекламы.

Кроме того, при такой организации процесса рекламирования могут потребоваться документы, подтверждающие внесение платы именно за рекламу, а не за иные услуги, оказываемые посредником (аналитика, консультирование и т.п.).

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Соответственно в подобных ситуациях для подтверждения расходов понадобится договор с посредником. А если он оказывает услуги полного цикла, то также различные отчеты, графики и т.п. материалы, указывающие на фактическое размещение рекламы. Также для этих целей могут использоваться подписанные обеими сторонами акты (письма Минфина от 22.06.2012 № 03-03-06/2/71 и от 06.09.2012 № 03-03-06/1/467).

Расходы на рекламу в бухгалтерском и налоговом учете

- Опубликовано 28.01.2020 09:16

- Автор: Administrator

- Просмотров: 16267

Как говорил Людвиг Метцель – создатель первого рекламного агентства: «Реклама – двигатель торговли». Как он был прав в своём 19 веке! Реклама в последнее время набрала такую популярность, что теперь она повсюду: интернет, радио, «холодные» звонки, общественный транспорт, листовки, раздаваемые на улицах города. Но, к сожалению, не все виды рекламы можно в полном объёме принять к расходам в налоговом учёте.

В плане учёта и отражения расходы на рекламу разделяют на нормируемые и ненормируемые. К рекламе, которую разрешается принять в полном объёме к расходам, связанным с производством и реализацией, можно отнести затраты на мероприятия через средства массовой информации, наружную рекламу, участие организации в выставках, ярмарках и иных аналогичных мероприятиях, а также на изготовление рекламных брошюр и каталогов. Эти нормы закреплены в пункте 4 статьи 264 НК РФ. Все остальные виды рекламы отражаются в налоговом учёте в размере равном не более 1% от выручки от реализации отчётного периода.

В бухгалтерском учёте расходы на рекламу принимаются в полном объёме и относятся к прочим расходам, связанным с производством и реализацией, что следует из пункта 1 статьи 264 НК РФ. В связи с тем, что в налоговом учёте часть рекламных расходов отражается с учётом нормирования, суммы сверх нормы относятся к постоянным разницам. В соответствии с ПБУ 18/02 постоянные разницы приводят к появлению постоянного налогового обязательства. Если в следующем отчётном периоде суммы выручки нарастающим итогом с начала года будет достаточно для принятия в целях налога на прибыль ранее не учтённых рекламных расходов, то будет признан постоянный налоговый актив. Рассмотрим отражение расходов на рекламные мероприятия в программе 1С: Бухгалтерия 8.

Документы, которыми могут быть отражены расходы на рекламу в программе, зависят от метода их поступления в организацию. Так расходы могут быть подтверждены чеками, предоставляемыми подотчётным лицом, накладными или актами выполненных работ от поставщиков, а также требованиями-накладными на списание товаров или материалов со склада в рекламных целях.

Учёт ненормируемых рекламных расходов

Предположим, мы заказали рекламу в газете, и издательство предоставило нам отчётные документы: договор на оказание услуг, акт выполненных работ, счёт и счёт-фактуру. Хочется отметить, что на форумах часто обсуждают тему: «Надо ли прикладывать к акту сам выпуск газеты с рекламным объявлением?» В налоговом кодексе прямого указания к такому действию нет, но если боитесь споров с инспекторами, то лишним не будет.

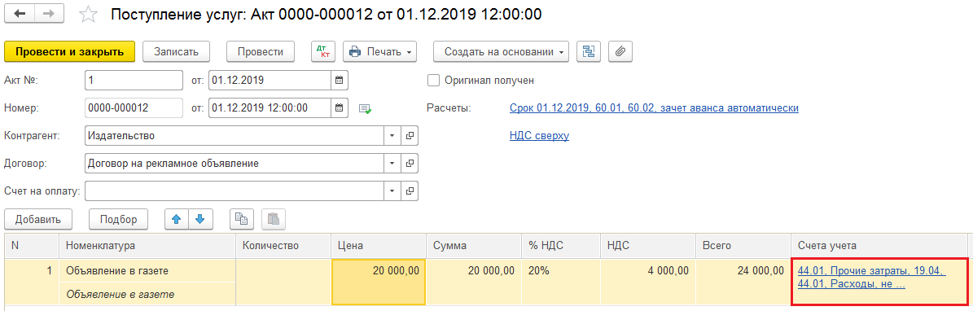

Для отражения операции введём документ «Поступление (акты, накладные)» в разделе «Покупки» с видом поступления «Услуги (акт)». Заполним номер и дату акта, наименование издательства или рекламного агентства, предоставившего услуги, и реквизиты договора.

В табличной части необходимо указать наименование услуги, её стоимость и заполнить счёт затрат. Чаще всего, расходы на рекламу отражают на 44 счёте с субконто «Прочие расходы», но также можно использовать и 26 счёт.

Остаётся провести документ и зарегистрировать счёт-фактуру.

Учёт нормируемых рекламных расходов

Учёт нормируемых расходов несколько отличается от предыдущего примера в отношении принятия этих затрат в налоговом учёте. Для выполнения условия отнесения расходов на нормируемые необходимо выбирать для счета затрат субконто с видом расходов по НУ: «Расходы на рекламу (нормируемые)».

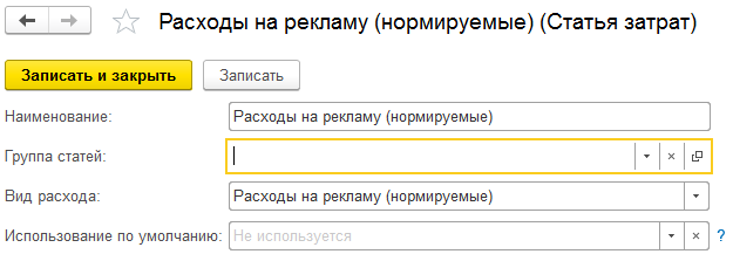

Предположим, маркетолог нашей компании приобрёл 100 новогодних игрушек с логотипом для раздачи их прохожим в рекламных целях. Для начала введём новую статью затрат в разделе «Справочники». Наименование можно указать любое, например, расходы на рекламу, рекламная акция или затраты на рекламные сувениры. А вот вид расхода обязательно – «Расходы на рекламу (нормируемые)».

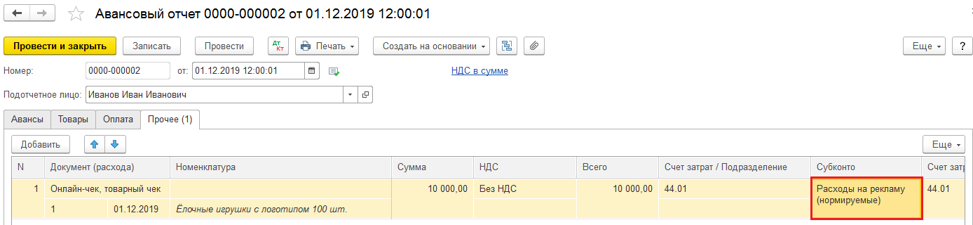

Затем введём авансовый отчёт на вкладке «Банк и касса». Заполним графу «Подотчётное лицо». Вносить операции по отражению расходов на рекламу будем на вкладке «Прочие». Укажем наименование, дату и номер предоставленных документов, содержание операции, сумму и НДС. В графе «Счёт затрат» выбираем 26 или 44 счёт, а в субконто – созданную нами заранее статью затрат «Расходы на рекламу (нормируемые).

Определение норматива

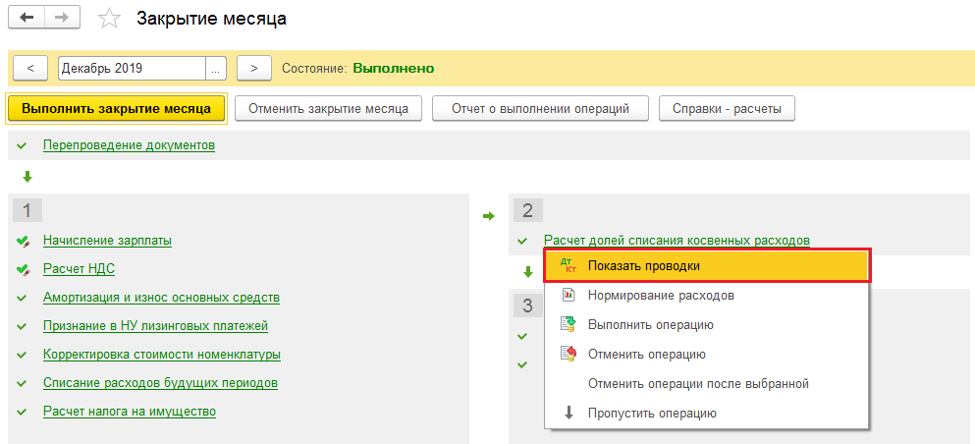

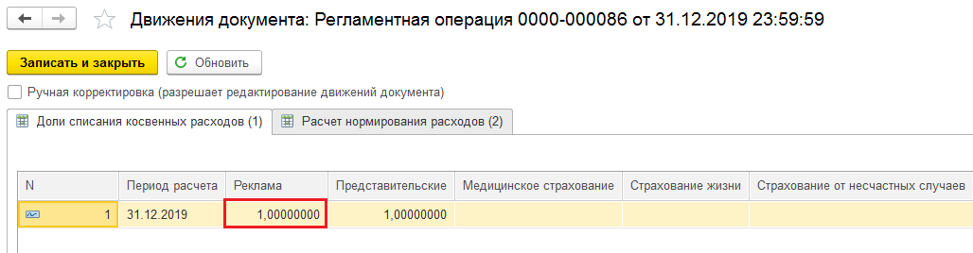

Как уже говорилось ранее, нормируемые рекламные расходы принимаются в налоговом учёте в сумме, не превышающей 1% от выручки. А выручка может быть определена лишь в конце периода, то есть при закрытии месяца. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». После нажатия на кнопку «Выполнить закрытие месяца», проанализируем операцию «Расчёт долей списания косвенных расходов». Для этого нажмём на данную строку и из выпадающего меню выберем «Показать проводки».

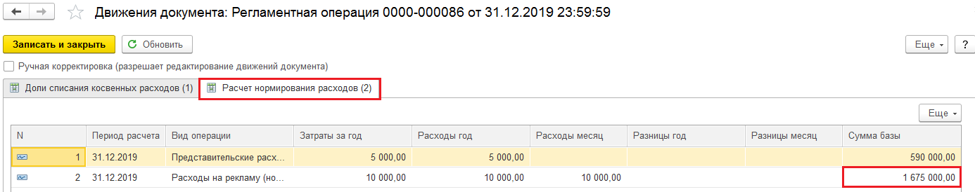

В графе «Реклама» мы видим долю принимаемых к налоговому учёту расходов. Значение равное единице означает, что затраты в полном объёме были приняты. На вкладке «Расчёт нормирования расходов» есть возможность посмотреть размер рассчитанного норматива.

Всего расходов на рекламные мероприятия в нашем примере было на 10000 рублей, а выручка составила 1675000 рублей. Соответственно 1% от выручки – это 16750 рублей, что больше понесённых нами затрат.

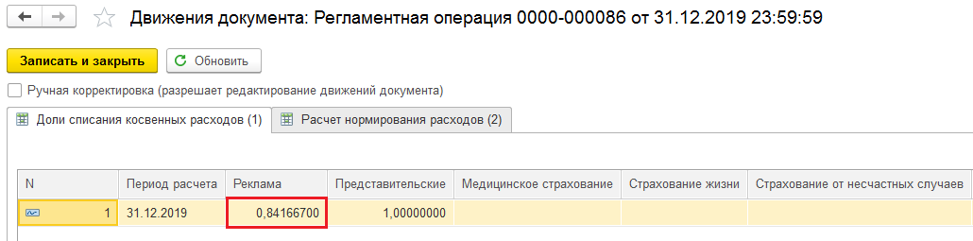

А если бы размер выручки не позволил нам принять 100% расходов в налоговом учёте? Тогда в проводках доля допустимых затрат выглядела бы так:

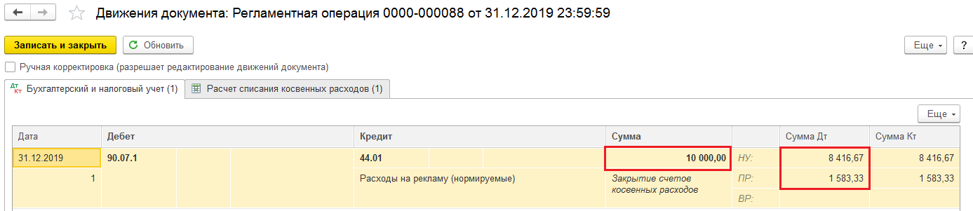

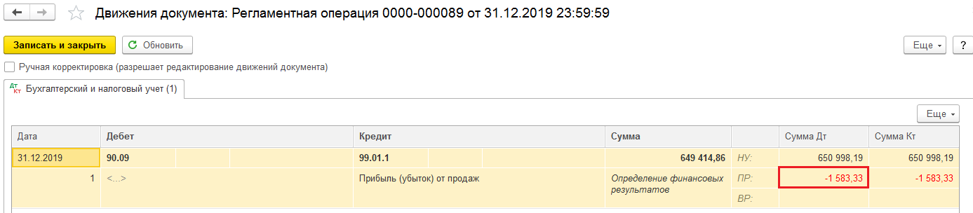

Исходя из нашего примера, расходы приняты на 84%. То есть, если расходы в бухгалтерском учёте были равны 10000 рублей, то в налоговом учёте мы смогли принять лишь 8416,67 рублей. Разницу между бухгалтерской и налоговой суммой затрат мы можем увидеть в операциях «Закрытие счет 44 «Издержки в обращении» и «Закрытие счетов 90, 91».

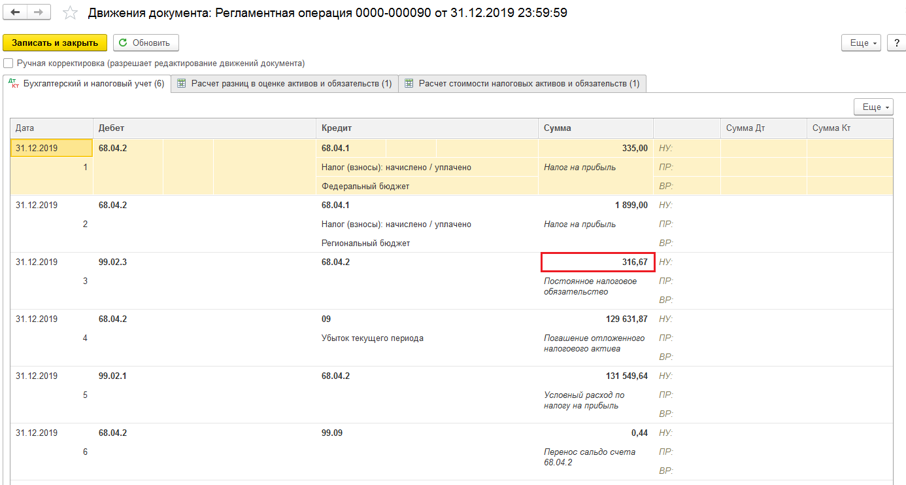

При выполнении операции «Расчёт налога на прибыль» программа должна признать постоянное налоговое обязательство в размере 20% (ставка налога на прибыль) от постоянной разницы. По данным нашего примера – это 1583,33 х 20% = 316,67 рублей.

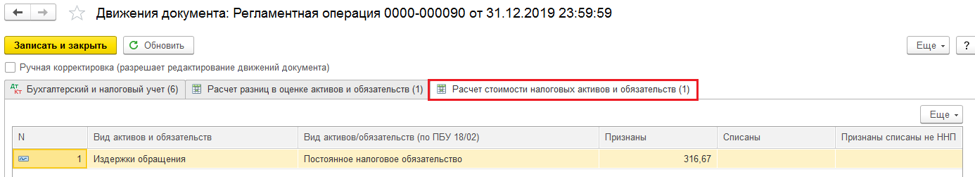

На вкладке «Расчёт стоимости налоговых активов и обязательств» можно посмотреть исходя из каких расходов сформировалось постоянное налоговое обязательство.

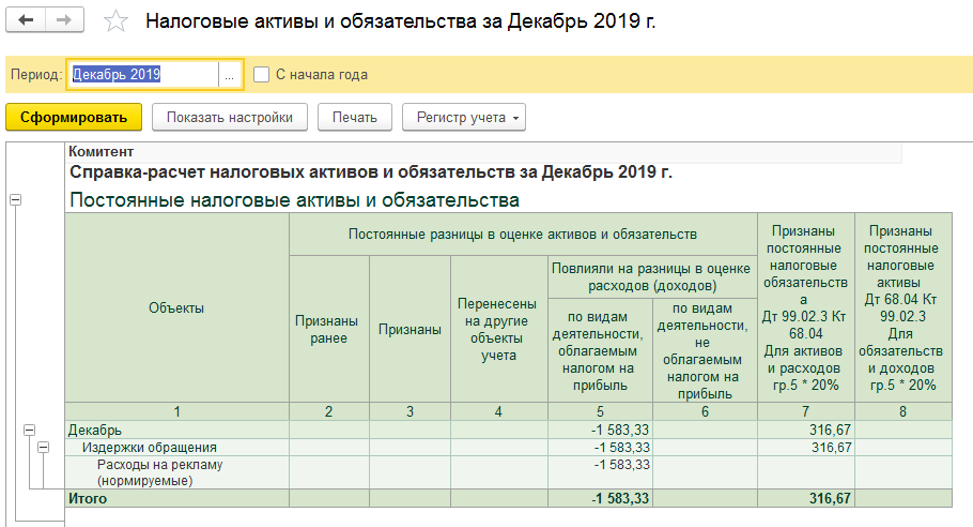

Также если мы нажмём на строку «Расчёт налога на прибыль» и из выпадающего меню выберем справку-расчёт «Налоговые активы и обязательства», то увидим сумму разницы и статью расходов, исходя из которых возникло налоговое обязательство.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов