Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Накопил подушку, перехожу к инвестициям и надеюсь на ваши советы.

Поставил себе цель — за 15 лет создать капитал, который будет приносить пассивный доход на расходы и реинвестирование.

Первые три года планирую вкладывать 50 тысяч рублей в месяц, затем два года — по 70 тысяч, а потом 10 лет — по 100 тысяч рублей в месяц. Примерная итоговая сумма с учетом сложного процента при инвестициях под 10% годовых — 31,9 млн рублей.

Исходя из расчета, мне нужен набор инструментов с доходностью от 10% годовых. Конечно, если закладывать инфляцию, этот процент должен быть выше, но я представляю самый простой расчет.

Я открыл ИИС, прикупил ETF, планирую пассивно вкладывать в фонды акций и облигации. Фонды акций кажутся разумным вложением на долгий срок: несмотря на возможные падения в моменте, в целом они растут и доходность приемлемая. Что касается валют, думаю держать 70% в долларах и 30% в рублях.

Подходит ли такой портфель под мою цель? Реально ли приблизиться к доходности в 10% с учетом инфляции?

Буду рад любым советам и комментариям.

Вы не указали точной структуры портфеля — в какой пропорции держите акции и облигации. Поэтому рассмотрим несколько классических вариантов для пассивного инвестирования: когда указанные акции и облигации размещаются в пропорциях 40/60, 60/40 и более агрессивный аналог — 80/20.

Анализ исходных данных и выбор стратегии

Горизонт инвестирования — 15 лет, но структура пополнений довольно сложна. Плюс ко всему нужно учитывать поведение рублевых и долларовых активов, инфляцию каждой из валют, а также девальвацию одной из них по отношению к другой.

Так как не стоит задача вычислить точный итоговый результат, упростим исходные данные: пойдем от общего к частному и будем вести расчет в долларах, как в более стабильной валюте. Считать будем по текущему курсу, а тестировать варианты портфелей — с помощью сервиса Portfolio Visualizer. Далее отдельно рассмотрим влияние на портфель рублевых активов.

Начнем с общего анализа стратегий. Чтобы упростить, предположим, что первые пять лет вы просто копили на банковском депозите, тем самым нивелировав действие инфляции. Накопленный итог составил бы минимум 3 480 000 Р, то есть примерно 45 585 $. А потом, допустим, вы вложили эти деньги в фондовый рынок и держали 10 лет — пока считаем без пополнений.

В портфели включим в соответствующих пропорциях фонды VTI и TLT — это акции из индекса S&P 500 и долгосрочные казначейские облигации США. Портфели будем сравнивать с бенчмарком — индексом S&P 500. Посмотрим результат на дистанции с января 2011 по сентябрь 2020 года при стартовом капитале 45 585 $. Считаем с учетом инфляции.

Результаты портфелей за неполные 10 лет без пополнений

| Итог | Годовая доходность | Лучший год | Худший год | Максимальная просадка | |

|---|---|---|---|---|---|

| S&P 500 | 123 896 $ | 10,8% | 32,18% | −4,52% | −19,63% |

| 80/20 | 116 731 $ | 10,12% | 27,36% | −4,49% | −13,53% |

| 60/40 | 110 635 $ | 9,52% | 24,05% | −3,77% | −8,26% |

| 40/60 | 103 421 $ | 8,77% | 21,4% | −3,05% | −8% |

Годовая доходность

10,80%

Максимальная просадка

−19,63%

Годовая доходность

10,12%

Максимальная просадка

−13,53%

Максимальная просадка

−8,26%

Максимальная просадка

−8%

На дистанции в 10 лет и без пополнений только портфель 80/20 и индекс S&P 500 показали доходность выше 10% с учетом инфляции. Но в то же время это более рисковые и волатильные варианты: у них наибольшая просадка в моменте и убыток по итогам года.

А теперь посмотрим результат портфелей на той же дистанции, но с ежемесячными пополнениями на 1307 $ — текущий эквивалент 100 000 Р.

Результаты портфелей за неполные 10 лет с ежемесячным пополнением

| Итог без учета инфляции | Итог с учетом инфляции | Доходность с инфляцией | |

|---|---|---|---|

| S&P 500 | 462 082 $ | 389 115 $ | 14,23% |

| 80/20 | 439 070 $ | 369 737 $ | 13,27% |

| 60/40 | 420 812 $ | 354 361 $ | 12,05% |

| 40/60 | 400 705 $ | 337 429 $ | 10,74% |

Итог без учета инфляции

462 082 $

Итог с учетом инфляции

389 115 $

Доходность с инфляцией

14,23%

Итог без учета инфляции

439 070 $

Итог с учетом инфляции

369 737 $

Доходность с инфляцией

13,27%

Итог без учета инфляции

420 812 $

Итог с учетом инфляции

354 361 $

Доходность с инфляцией

12,05%

Итог без учета инфляции

400 705 $

Итог с учетом инфляции

337 429 $

Доходность с инфляцией

10,74%

Получается, что даже самый безрисковый вариант, с 60% облигаций, приблизил нас к желаемой доходности. Это достигается за счет регулярных пополнений: становится не так важна конкретная точка входа, потому что каждый месяц мы усредняемся.

Теперь сделаем тест портфеля 40/60 уже с вашими условиями пополнения на дистанции 15 лет. По-прежнему считаем в долларах по текущему курсу.

Финансовый результат 40/60 за 15 лет при заданной схеме пополнений

| Период | Стартовый капитал | Ежемесячный взнос | Результат |

|---|---|---|---|

| Январь 2006 — декабрь 2008 года | 1 $ | 653 $ | 26 584 $ |

| Январь 2009 — декабрь 2010 года | 26 584 $ | 915 $ | 53 989 $ |

| Январь 2011 — декабрь 2020 года | 53 989 $ | 1307 $ | 419 201 $ |

Январь 2006 — декабрь 2008 года

Январь 2009 — декабрь 2010 года

Стартовый капитал

26 584 $

Январь 2011 — декабрь 2020 года

Стартовый капитал

53 989 $

Если бы вы в 2005 году начали с 1 $ и первые три года вносили ежемесячно по 653 $ — 50 000 Р, затем два года по 915 $ — 70 000 Р, потом 10 лет по 1307 $ — 100 000 Р, то к концу 2020 года портфель 40/60 без учета инфляции принес бы 419 201 $, или 32 073 068 Р.

В этом расчете мы не учитывали налоги и комиссии брокера, но также льготы по ИИС, если выбирать бумаги, торгующиеся на российских биржах.

Конечно, важно отметить, что результаты в прошлом не гарантируют успеха в будущем.

Добавление российских активов

Посмотрим, как влияет наличие рублевых активов в портфеле. Сравним портфели из американских и российских акций — фонды VTI и ERUS, а также показатели портфеля с распределением этих активов в пропорции 70/30.

Доходность портфелей за 10 лет

| Доходность без инфляции | Доходность с инфляцией | |

|---|---|---|

| VTI | 13,21% | 11,23% |

| 70/30 | 9,95% | 8,03% |

| ERUS | −0,36% | −2,1% |

Из-за рублевой девальвации портфель, который целиком состоит из отечественных эмитентов, по итогам десятилетия показал убыток. А добавление 30% отечественных акций к американским снижает доходность последних в среднем на 3,2%. Для портфеля 80/20 это будет значительной потерей в доходности.

Что же касается облигаций, то совокупная доходность казначейских облигаций США за 10 лет составила 7,39%.

Совокупная и ценовая доходности фонда TLT

| 1 год | 3 года | 5 лет | 10 лет | С 2002 года | |

|---|---|---|---|---|---|

| Совокупная доходность | 16,52% | 11,99% | 8,32% | 7,39% | 7,55% |

| Ценовая доходность | 16,13% | 11,92% | 8,26% | 7,36% | 7,53% |

А для RGBITR — индекса полной доходности российских ОФЗ — есть данные с начала 2012 года. За это время они принесли в районе 117%, что больше результата американских. Но в то же время курс доллара вырос почти на 160%, что фактически съело всю доходность.

То есть можно сделать вывод, что на длинной дистанции рублевые активы могут снижать общую доходность портфеля. Держать их в своем портфеле или нет, решать, конечно, вам.

Наших консультантов довольно часто просят найти инструменты (фонды и акции), дающие высокий дивидендный доход. И если в поисковую программу внести такое условие (например, дивидендная доходность – не ниже 8% годовых), поисковик даст вам немало предложений. Так в чем же причина? Почему опытные инвесторы не покупают такие фонды, а предпочитают низкодоходные фонды и ETF’s?

8% ГОДОВЫХ И НЕ МЕНЬШЕ!

К нам обратился Олег с просьбой делать ему пенсионный портфель, дивидендная доходность по которому была бы не менее 8% годовых чистыми (за вычетом всех комиссий и налогов). Честно говоря, я бы и сам был бы не против инвестировать свой капитал с невысокими рисками и доходностью 8%. Но таких чудес на рынке не бывает и такой доход можно получить, лишь взяв на себя более высокие риски.

Наш консультант ответил, что основное условие создания пенсионного портфеля – получение приемлемого дохода с невысокими рисками. Олег с этим полностью согласился. Но на взгляд консультанта такой пенсионный портфель на сегодняшний день (при очень низких процентных ставках) не может давать доход более 4-5% в год. Да и такой доход получить непросто. Олег настаивал, что ему нужно для жизни не менее 8% в год. На том и попрощались.

ИЩИТЕ И НАЙДЕТЕ

Через пару недель Олег вернулся к нам, чтобы показать, что мы были неправы и другой консультант сделал ему такой портфель, который будет давать Олегу около 10% в год чистыми (за вычетом налогов и комиссий). То есть практически гарантированно (кстати, этот портфель с такой доходностью висит в качестве примера пенсионного портфеля на сайте этого консультанта). Что же включал в себя этот портфель? В основном это были различные ETF’s с дивидендной доходностью до 15% годовых. Сейчас задача нашего консультанта состояла в том, чтобы предупредить его о рисках инвестирования в данный портфель.

ГДЕ ЖЕ ПОДВОХ?

Покажу на примере одного из ETF’s, включенного в портфель – YieldShares High Income ETF (YYY). Данный фонд инвестирует в 30 закрытых фондов (это так называемый «фонд фондов») и выплачивает дивиденды в размере 10% в год. За вычетом налога 30% и минимальных комиссий (1%) чистый дивидендный доход составит 6,9%, что очень неплохо. Но давайте взглянем на поведение самого фонда – как изменялась его цена в прошлом?

1 год – 14% (для сравнения индекс S&P500 – +20%)

2 года – минус 11% (+11%)

5 лет – минус 8% (+75%)

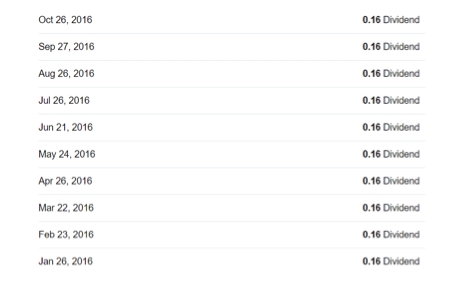

То есть, разница в доходности фонда и индекса S&P500 просто огромная – 67% за 5 лет! Сам по себе встает вопрос: если фонд так хорош, почему его цена падает? Причина кроется в системе выплаты дивидендов. В последние 2 года фонд выплачивает ежемесячно ровно 0,16 доллара на одну акцию фонда.

Неужели все входящие в этот фонд компании платят каждый месяц одинаковые дивиденды? Конечно же нет. Вот пример выплаты дивидендов индексным фондом SPDR S&P 500:

В такой ситуации, когда вы видите, что фонд регулярно выплачивает одинаковую сумму в виде дивидендов, нужно быть очень осторожным. Обычно выплачивают дивиденды в таких случаях следующим образом:

– Одну часть – за счет дивидендов, получаемых от компаний, входящих в состав фонда. Но это небольшая часть, потому что дивидендная доходность компаний сегодня составляет от 2 до 5% в год.

– Вторую часть – за счет средств, инвестированных в данный фонд. То есть, за счет средств инвесторов. Получается, что фонд выплачивает своим инвесторам ими же внесенные туда средства.

И именно по этой причине цена акций этого фонда не растет, а падает.

ЗАКЛЮЧЕНИЕ

Позвольте дать вам простой совет – не думайте, что вы умнее всех остальных инвесторов. Если кто-то предлагает вам 10% годовых на рынке, где ставки колеблются от 2 до 5%, это означает, что вам предлагают инвестировать с высокими рисками.

Дивидендные фонды и ETF’s – очень интересный инвестиционный инструмент и мы почти всегда их используем в портфелях наших клиентов. Но там нет ни одного фонда с дивидендами выше 8% годовых. И вам я рекомендую избегать таких фондов.

Уровень инфляции с каждым годом растет и в 2021 году уже превысил 6%. То есть, именно на такой процент за последний год обесценились сбережения, хранящиеся “под подушкой”. Чтобы не терять деньги просто так, важно заставить их “работать”. Более того, удачно размещенные инвестиции позволят не только сохранить, но и приумножить капитал. Выгодно вложив деньги, можно получать пассивный ежемесячный доход, который станет отличной прибавкой к зарплате или заменит ее. Давайте же разберем, куда вложить деньги, чтобы получать ежемесячный доход.

Содержание

- Почему стоит инвестировать деньги

- Типы инвестирования

- Во что инвестировать, чтобы получать доход каждый месяц

- Что нужно сделать перед тем, как вкладывать деньги

- Как правильно инвестировать

Почему стоит инвестировать деньги

Инвестировать — означает размещать свой капитал с целью получения прибыли. В стереотипном представлении инвестор — человек в дорогом костюме, каждую минуту проверяющий котировки акций. Но портрет типичного инвестора иной. Это обычные люди, которые трудятся на обычных работах, имеют семью и не увлекаются исключительно финансами. Для них инвестирование — источник дополнительного дохода, возможность жить лучше и качественней, способ обеспечить себе комфортную старость.

Заниматься инвестированием можно в любом возрасте и не всегда для этого нужна большая сумма. Если подумать, то это единственный вариант получать стабильный пассивный доход, откладывать на старость или разбогатеть. Фактически, инвестирование означает то, что ваши деньги работают на вас. В то время, как с детства нас учили, что это мы должны работать, тратить свои умственные и физические силы на то, чтобы получить деньги.

Но слегка поразмыслив, не сложно понять, чтобы получать больше денег нужно и больше работать, а человеческие ресурсы не безграничны. Никто не может работать больше разумных пределов, и не всем удается дослужиться до высокой должности и получить финансовую независимость работая. Та и зачем нужны тогда деньги, если вы будете все время работать?

Учитывая это, инвестировать по определению необходимо. Условно финансовые вложения можно представить в виде вашего заместителя, который работает вместе с вами или вместо вас. Ему все равно, чем вы заняты: работаете, пьете чашку любимого кофе или летите в самолете на курорт — он продолжает работать вместо вас.

Вот лишь некоторые преимущества инвестирования:

- получать доход можно без существенных усилий;

- потенциально можно получить огромную прибыль;

- инвестирование защищает от инфляции;

- единожды вложив средства в успешный проект можно обеспечить себе безбедную старость.

Помимо этого, инвестирования способствует также получению новых знаний, навыков и умений.

Типы инвестирования

С понятием инвестирования знакомы многие, но мало кто разбирается в видах вложения капитала. Классифицируют типы инвестирования по времени размещения капитала, размеру, объектам инвестирования, форме собственности, уровню рисков и целям.

По срокам можно выделить следующие типы инвестирования:

- кратковременные — капиталовложение сроком до 1 года;

- среднесрочные — деньги требуется вложить на срок от 1 года до 5 лет;

- долгосрочные — срок инвестирования 5 и более лет.

По форме собственности можно также различить три типа капиталовложения. Инвестирование считается частным, если инвестором выступает физическое лицо, зарубежным — если вложение капитала осуществляет нерезидент страны, и государственным — вкладчиком является государственное учреждение.

По уровню рискованности все виды инвестирования можно разделить на следующие категории:

- консервативные с минимальным риском потерять вложения;

- среднерискованные с умеренным риском;

- агрессивные с высоким риском и высокой прибылью.

В зависимости от того, что выступает объектом инвестирования, классифицировать инвестиции можно также на три категории:

- спекулятивные — заработать на данного рода инвестициях можно купив их дешевле и продав дороже;

- венчурные — инвестирование в перспективные сферы деятельности, например, стартапы, ноу-хау технологии;

- реальные — вложение в существующие объекты, например, коммерческие здания или драгоценные металлы.

Что же касаемо целей инвестирования, можно выделить следующие типы:

- прямые инвестиции — капиталовложения осуществляется в одно направление;

- портфельные — инвестор вкладывается сразу в несколько проектов и из них формирует инвестиционный портфель;

- интеллектуальные — поддержка инвестициями научных и технологических проектов;

- нефинансовые — инвестиции, не требующие материальных затрат, например, затраты на получения образования.

Учитывая вышеуказанные типы инвестирования следует сразу решить для себя какой формат капиталовложения вам подходит и на какие риски вы готовы пойти.

Во что инвестировать, чтобы получать доход каждый месяц

Существует множество финансовых инструментов куда можно вложить деньги, чтобы получать стабильный доход каждый месяц. Выбор между ними зависит от размера инвестиционного капитала, желаемой доходности, допустимых рисков, текущих знаний, навыков или готовности им обучаться.

Ниже мы рассмотрим множество инвестиционных инструментов, распишем особенности, преимущества и недостатки каждого из вариантов.

Банковский депозит

- Сумма инвестиций: от $10.

- Ежемесячный возврат: от 5-14%.

- Преимущества: минимальные риски; сбережения защищены фондом страхования вкладов.

- Недостатки: инфляция, невысокая доходность; чтобы жить только на проценты потребуется вложить большую сумму.

Открытие банковского вклада можно назвать наиболее доступным и наименее рискованным вариантом капиталовложения. Сегодня многие банки позволяют открыть депозит прямо онлайн и разместить на него любую доступную сумму, которая есть в наличии. Кроме того, многие депозитные договора предусматривают теперь возможность досрочного закрытия депозита в любой момент.

Проценты по депозитам варьируются от суммы, срока, валюты, условий банка. В среднем за размещения вклада в национальной валюте можно получить от 5 до 14% годовых. Начисление процентов по вкладу может производится как на депозитный счет, увеличивая в геометрической прогрессии размер депозита, так и на основной.

Депозитные программы без возможности пополнения и досрочного снятия имеют более высокий процент. Но несложно подсчитать, что для того, чтобы получать хотя бы чуть больше 100 долларов в месяц по депозиту с 12% годовыми в месяц, нужно вложить порядка 10 тыс. долларов. Поэтому, несмотря на возможность начать с минимальных вложений, чтобы получать хороший ежемесячный доход, потребуется хороший начальный капитал.

Акции

- Сумма инвестиций: от $10-1000.

- Ежемесячный возврат: 25-50% прибыли компании, распределенные пропорционально количеству акций, доход от роста акций непредсказуем и варьируется от 2-3% до нескольких тысяч.

- Преимущества: есть возможность получить потенциально высокий доход; не требует усилий в случае использования услуг брокера.

- Недостатки: рынок акций непредсказуем; акции многих компаний растут лишь на небольшой процент за долгий срок.

С этим финансовым инструментом скорей всего знакомы многие. В свое время практически у каждого были акции национального банка, завода, где он работал и еще парочки местных компаний. Купить акции можно было прямо в компании или банке. Но сегодня в основном купля и продажа акций на фондовом рынке осуществляется через лицензированных брокеров.

Брокер представляет собой посредника, который от вашего имени совершает сделки на фондовом рынке, фиксирует доход, уплачивает налоги. За свои услуги брокеры взимает небольшую комиссию с прибыли.

Получать прибыль от акций можно с дивидендов. В случае владения дивидентной акцией инвестору полагается определенный процент от прибыли компании каждый месяц. Получать доход можно также на росте стоимости акций и спекулятивной торговлей ими. Ежемесячный доход в данном случае зависит от суммы инвестиций, ситуации на рынке и умений брокера. К примеру, акции компании Tesla в прошлом году подорожали на более чем 700%, несмотря на кризис вызванный пандемией.

Размер начальных инвестиций зависит от стоимости акций компании или условий брокера. Некоторые брокерские компании предлагают начать инвестирование начиная с $10, другие работают только с инвесторами, готовыми инвестировать от $1000 и более.

Облигации

- Сумма инвестиций: от $10-1000.

- Ежемесячный возврат: 7-10%.

- Преимущества: высокая ликвидность;

- Недостатки:

Выгодно вложить деньги можно и в облигации. Данный инвестиционный инструмент также позволяет зарабатывать на фондовом рынке, но с меньшими рисками. В отличие от акций, держателю облигаций полагается фиксированный доход, размер которого заранее известен. Формально, с помощью облигаций инвестор дает свои деньги взаймы компаниям и получает за это определенную процентную ставку.

Кроме того, облигации обладают высокой ликвидностью. Это означает, что в нужный момент их можно легко продать. И в моменты кризиса фондового рынка их можно назвать главным кризисным активом.

Более надежными считаются облигации государственных компании, а не корпоративные, поскольку у них шанс обанкротиться ниже. Есть также и еврооблигации, номинированные в иностранной валюте. Их доходность составляет 2-3%, но за счет колебаний курса национальной валюты может быть и значительно выше.

Жилая недвижимость

- Сумма инвестиций: от $30-40 тысяч.

- Ежемесячный возврат: $200-400 в месяц в виде арендной платы или 0-50% при перепродаже.

- Преимущества: можно получить хороший прирост капитала, если немного подождать; стабильный рынок; актив не обесценивается.

- Недостатки: высокий порог входа; нужно постоянное участие; не высокая месячная доходность.

Покупка жилой недвижимости является хорошим способом уберечь свой капитал от инфляции, ведь в долгосрочной перспективе стоимость жилья постоянно растет. Особенно внушительный рост стоимости можно заметить в крупных, быстроразвивающихся городах.

Инвестиции в недвижимость — один из лучших вариантов куда лучше вложить деньги, чтобы гарантированно получать стабильный ежемесячный доход. Ведь сдавая квартиру в аренду можно получать по $200 и более, в зависимости от состояния жилья, города и количества квадратных метров. Кроме этого, постепенно будет расти и сама стоимость жилья.

Чтобы зафиксировать крупную прибыль на рынке недвижимости, можно приобрести жилье от строителей, а после сдачи дома продать его по более высокой цене. Доход от данной спекуляции может достигать и 50%. Однако, существует риск, что дом так и не будет сдан, и тогда можно уйти даже в существенный минус.

Коммерческая недвижимость

- Сумма инвестиций: от $100 тыс. долларов.

- Ежемесячный возврат: от $800-1000.

- Преимущества: стабильность; высокая доходность; арендаторы сами заботятся о хорошем состоянии недвижимости.

- Недостатки: высокие начальные инвестиции; можно долго искать подходящего арендатора.

Покупка коммерческой недвижимость может стать отличным капиталовложением. Многие аналитики и эксперты сходятся во мнении, что коммерческая недвижимость приносит инвесторам в два раза больше прибыли, нежели жилая. Кроме того, арендаторы коммерческой недвижимости чаще всего заключает договор сразу на весомый срок, и сами заботятся о том, чтобы помещение было в отличном состоянии.

Под понятием инвестирования в коммерческую недвижимости можно подразумевать что угодно, от покупки помещений для маленьких магазинов до строительства торговых центров. Естественно, чем больше размер первоначальных инвестиций, тем выше и ежемесячный доход. При этом спрос на коммерческую недвижимость постоянно растет. Только за последний год спрос на помещения на первых этажах вырос на 25-30%, а на маленькие офисы на 10-15%.

Субаренда

- Сумма инвестиций: от $150-200.

- Ежемесячный возврат: $600.

- Преимущества: доступна даже с небольшими инвестициями; практически нет риска.

- Недостатки: требует постоянного поиска новых арендаторов; возможна потеря части прибыли из-за простоя.

Субаренда — временная переуступка арендованного жилья или его части другим арендаторам. Это не только хороший способ снизить затраты на аренду собственной недвижимости, но и получать стабильный доход. Получать доход с субаренды можно несколькими путями:

- сдавая лишнюю часть своего арендованного жилья;

- арендуя недвижимость дешевле и сдавая дороже на долгосрок;

- снимая на долгосрок и сдавая посуточно.

Последняя схема наиболее распространенная, ведь аренда посуточно, особенно в крупных и туристических городах очень востребована, а в пересчете на долгосрочную аренду стоит намного дороже.

Существенное преимущество данного способа инвестирования заключается в том, что он доступен даже тем, у кого еще нет весомого капитала. Прибыль относительно небольшая, но ее можно реинвестировать в другие проекты или объекты.

Криптовалюты

- Сумма инвестиций: от $10.

- Ежемесячный возврат: во многом зависит от типа инвестирования и навыков, и варьируется от 3% до нескольких тысяч процентов.

- Преимущества: не требует наличия крупного капитала; доступно множество вариантов заработка на криптовалютах; есть возможность получить огромную прибыль.

- Недостатки: нужно знание рынка; высокие риски.

Приумножить деньги легко позволит инвестирование в криптовалюты. Рынок цифровых активов отличается куда большей волатильности, нежели фондовой, а поэтому может принести и более высокую потенциальную прибыль своим инвесторам.

Есть множество вариантов получать прибыль от инвестирования в криптовалюты:

- Трейдинг. Данный способ предполагает получение спекулятивной прибыли от покупки и перепродажи криптовалют на специализированных биржах. Для успешной торговли криптовалютами потребуются определенные знание и навыки. Есть и брокеры криптовалют, готовые помочь за небольшую комиссию.

- Майнинг. Инвестировать средства можно в оборудование для добычи криптовалют. Но и данный способ нельзя причислить к пассивному виду заработку, ведь потребуется постоянно следить за работой майнинговой фермы, обновлять оборудование и переключаться между добычей различных криптомонет. Для создания собственной рентабельной фермы по добыче криптовалют потребуется достаточно крупные капиталовложения в оборудование.

- Облачный майнинг. В данном случае также предполагается инвестирование в добычи криптовалют, только для инвестора это сводиться к заключению контракта на добычу онлайн со специализированной компанией. Средства от облачной добычи обычно зачисляются ежедневно, а размер начальных инвестиций может составлять всего несколько десятков долларов.

- Холдинг. В перерасчете на длительный срок стоимость криптовалют постоянно растет. Наглядным примером тому является стоимость Биткоина, которая с нескольких центов возросла до 60 тыс. долларов. Поэтому, чтобы получать прибыль от криптовалют, достаточно инвестировать в перспективный коин и удерживать его некоторое время.

- Стейкинг. Можно сказать, что стейкинг — улучшенная версия майнинга. Сегодня многие криптовалютные проекты позволяют своим инвесторам зарабатывать пассивный фиксированный доход удерживая монеты на своем счету, обрабатывая транзакции и поддерживая работу блокчейн цепи. Ставки по стейкингу варьируются от 3% до 50% годовых.

Экономика цифровых активов постоянно развивается. Ежегодно на рынок выходят сотни перспективных проектов, построенных на блокчейне. Это открывает перед инвесторами огромные перспективы заработка, а самое главное — инвестировать в криптовалюту и при этом хорошо зарабатывать можно даже с минимальными вложениями.

IPO

- Сумма инвестиций: от $100.

- Ежемесячный возврат: от 0 до нескольких тысяч процентов.

- Преимущества: грамотно вложив деньги можно получить высокую прибыль.

- Недостатки: высокие риски; блокировка актива на несколько месяцев; нужно фундаментально изучать компанию, выходящую на IPO, на что потребуется много времени.

IPO — первичное размещение акций. Принцип здесь тот же, что и при инвестировании в акции, однако вкладываются инвестора не в уже хорошо известные компании, а начинающие, и те, которые только становятся публичными и открывают продажу своих акций.

Вложения в IPO могут порадовать высокой доходностью. Однако, тут есть свои подводные камни. На рынок IPO могут выходить совсем молодые компании-стартапы с высокими рисками обанкротиться. Если спрос на акции большой, акции будут распределены пропорционально между инвесторами и купить их желаемое количество не выйдет. Также обычно спустя три месяца после завершения IPO инвестора не могут продавать акции данной компании. Это делается, чтобы спекулянты не обвалили их стоимость.

ICO и IEO

- Сумма инвестиций: от $10.

- Ежемесячный возврат: сотни и тысячи процентов.

- Преимущества: большой выбор проектов; возможна огромная прибыль; цифровые активы — перспективная сфера экономики.

- Недостатки: многие проекты ICO заканчиваются провалом; нужен фундаментальный анализ проекта; высокие риски.

Фактически, ICO и IEO — аналоги IPO для криптовалютного рынка. Инвестора могут принимать участие в запуске новых проектов, оказывая им финансовую помощь на ранних стадиях посредством покупки токенов. Данный вид инвестирования в криптовалюты связан с наибольшими рисками, но в случае успеха инвестор может получить сотни и тысячи процентов прибыли.

ICO — первичное предложение монет. В 2017 году эта форма инвестирования наделала много шума и превратила рынок криптовалют в настоящий пузырь. В рамках проведения ICO инвесторам предлагают к покупке токены новых проектов по наиболее низкой цене. Совершить покупку обычно предлагается на официальном сайте будущего проекта — инвестор отправляет свои криптовалюты (обычно ВТС и ЕТН), а взамен получает эквивалентное количество токенов проекта.

IEO — первичное биржевое предложение. Эта форма инвестирования пришла на смену ICO, которым пользовались многие не добросовестные “стартаперы”. В данном случае инвестора совершает покупку токенов уже на криптовалютной бирже, при этом профессиональная команда торговой платформы уже проверила проект и одобрила его для добавления в листинг. Такой формат позволяет сразу отсечь множество некачественных и сырых проектов.

Заработок от инвестирования в ICO или IEO зависит от роста проекта. При правильном выборе актива уже через несколько месяцев инвестор может зафиксировать хороший доход. Но безусловно, это один из наиболее рискованных видов инвестирования.

Бизнес

- Сумма инвестиций: от $100 000.

- Ежемесячный возврат: 20-35% годовых.

- Преимущества: можно получить огромную прибыль; оказывается поддержка бизнесу и экономике.

- Недостатки: 20% всех стартапов проваливаются на первом году существования и 75% закрываются к седьмому году.

В поисках того, куда лучше вложить деньги, многие приходят инвестировать в бизнес. Экономика постоянно меняется в соответствии с запросами людей. В наше время люди особенно ценят время и комфорт, что привело к открытию новых типов услуг. В тренде здоровый образ жизни, технологии, забота об экологии.

Если найти перспективный проект, соответствующий трендам, можно существенно приумножить свой капитал. Однако, вливание венчурных инвестиций — всегда рискованно. Даже на первый взгляд успешная компания может разориться при неграмотном управлении или под влияниям экономического кризиса.

Согласно статистике, 75% всех стартапов банкротятся, а 30-40% не оправдывают ожиданий инвесторов. И что самое главное — требуется огромные капиталовложения, ведь зачастую потребуется вкладываться сразу в несколько проектов, чтобы диверсифицировать риски. Но если компания “выстреливает”, доход от такого вложения может достигать тысячи процентов.

Доверительное управление

- Сумма инвестиций: от $100-1000.

- Ежемесячный возврат: 4-12%.

- Преимущества: начать зарабатывать можно в несколько кликов; не нужны особые знания, навыки и затраты времени.

- Недостатки: есть риски прогореть выбрав не надежную компанию; сотрудничество с некоторыми компания требует наличие огромного капитала.

Доверительное управление представляет собой особый вид инвестиций, при котором средства передаются профессиональному управляющему или специализированной компании с целью их сохранения и приумножения. Это пассивный вид инвестиций с приемлемыми рисками.

Однако крайне важно выбрать надежного управленца с хорошей репутацией. В противном случае можно уйти и в минус, если управляющая компания плохо диверсифицирует риски или вкладывается только в высокорискованные, плохо изученные проекты.

Главное достоинство данного способа заключается в том, что можно войти даже на те рынки, которые недоступны с частным капиталом. Фонды доверительного управления объединяют средства своих вкладчиков, инвестируют в крупные проекты, а затем разделяют прибыль между всеми инвесторами согласно доли их вложений. Кроме того, не требуется никаких действий — можно инвестировать в строительство, торговать на Форексе или акциями, ничего при этом не делая.

Прибыль начисляется каждый месяц или квартал в зависимости от условий компании. Размер начальных инвестиций также зависит от индивидуальных требований фонда. Требуемый минимальный размер инвестиций может варьироваться от нескольких сотен долларов до нескольких миллионов.

Драгметаллы

- Сумма инвестиций: от $100.

- Ежемесячный возврат: 3-5% в год.

- Преимущества: небольшие риски; стабильный рост активов начиная с 19-го столетия.

- Недостатки: возможно временное снижение цен, из-за чего можно уйти в минус.

Если в стремлении приумножить деньги, вы готовы рассмотреть долгосрочные инвестиции, хорошим вариантом станет покупка драгоценных металлов. Например, золото всегда в цене и вы точно не прогорите на такой инвестиции. Но можно и не заработать, ведь стоимость драгоценных металлов низковолатильна и высоких доходов за несколько месяцев ожидать не стоит.

Инвестировать можно в золото, серебро, платину, палладий. Для этого можно покупать банковские слитки, монеты, украшения.

Форекс

- Сумма инвестиций: от $10-100.

- Ежемесячный возврат: 60-70% годовых и выше.

- Преимущества: хороший доход; быстрое получение прибыли.

- Недостатки: волатильный рынок; нужны знания и навыки для самостоятельного трейдинга.

Forex — один из самых ликвидных рынков в мире, позволяющий торговать бинарными валютными опционами. Торговля на нем ведется круглосуточно, и в отличие от фондового рынка приступить к торговле может любой желающий, а ваши инвестиции никогда не упадут до нуля, ведь валюта не может обесценится вовсе.

Торговать на Форексе можно как в качестве самостоятельного трейдера, так и доверив свои средства опытному управляющему. В настоящий момент действует множество ПАММ-счетов для заработка на валютном рынке. Торговля на Форексе может приносить как стабильный долгосрочный доход, так и краткосрочную сверхприбыль. Начать самостоятельную торговлю можно с нескольких десятков долларов. Минимальные инвестиции через ПАММ-счета обычно составляют от 100 долларов и более. Зависит от индивидуальных требований компании.

МФО

- Сумма инвестиций: от $100000.

- Ежемесячный возврат: $20-25%.

- Преимущества: при правильном управлении можно хорошо заработать.

- Недостатки: риски обанкротиться, высокий порог входа в бизнес.

Хорошим вариантом того, куда можно вложить деньги, могут стать и микрофинансовые компании, оказывающие услуги кредитования населению. Большинство существующих сегодня МФО открыты на венчурном капитале и выплачивают своим вкладчиками порядка 25% прибыли.

Но выбирая данный вариант размещения капитала важно обратить внимание на несколько нюансов. Во-первых, МФО имеют риски обанкротиться при неправильном управлении. Во-вторых, забрать свои инвестиции в любой момент не выйдет. Как правило, заключается договор сроком на несколько лет. Помимо этого, инвестирование в МФО требует крупных вложений. Размер минимальных инвестиций обычно стартуют от 100 тыс. долларов.

Интеллектуальная собственность

- Сумма инвестиций: $1000.

- Ежемесячный возврат: порядка 10% от каждого использования.

- Преимущества: пассивный пожизненный вид дохода; требует минимум затрат времени и сил.

- Недостатки: если не повезет и продукт окажется ненужным, можно и вовсе ничего не заработать.

Этот способ инвестирования больше всего подойдет людям, которые хорошо разбираются в технологиях, искусстве и могут правильно оценить кому и в каких масштабах может потребоваться то или иное изобретение, песня, музыка, книга и другие продукты интеллектуальной собственности.

Покупка патента у автора на какое-либо изобретение позволит получать пассивный доход каждый раз, когда кто-либо будет его использовать. Можно также получить доход от его последующей перепродажи. Но сколько реальной прибыли можно будет получить — заранее предсказать сложно.

Частное кредитование

- Сумма инвестиций: $100.

- Ежемесячный возврат: 7-20%

- Преимущества: не требует особых знаний; можно начать с небольших инвестиций; выдавать частные кредиты теперь можно в онлайне.

- Недостатки: можно нарваться на недобросовестного заемщика.

В последнее время P2P-кредитование набирает все больше популярности — все больше людей отдают предпочтения кредитам от частных лиц, и все больше сервисов создается для оказания данной услуги. Эпоха объявлений в газетах о займах прошла. Сегодня существует множество бирж частных кредитов, подобную услугу оказывают и многие платежные системы. В последнее время набирают популярность и займы криптовалют на специализированных блокчейн-проектах.

Платформы частного кредитования служат связующим звеном между кредитором и заемщиком, обеспечивая им комфортное взаимодействия и выступая гарантом в соблюдении условий сделки.Такой тип сотрудничества выгоден как заемщикам, которые получают удобный способ кредитования, так и инвесторам, ищущим пассивный доход. Правда, частью прибыли потребуется поделиться и с сервисом.

Хайп-проекты

- Сумма инвестиций: $10.

- Ежемесячный возврат: 100-300%.

- Преимущества: требуются только очень простые действия; можно получить высокий доход, особенно используя реферальную программу.

- Недостатки: высокие риски; неизвестно, когда проект соскамится.

Хайп-проекты по сути представляют собой современные финансовые пирамиды. Наверняка вы уже натыкались на них, пролистывая рекламу в Интернете. Это такие сайты, которые предлагают огромную прибыль за то, что вы будете в игре растить помидоры, чай, собирать яйца у птиц.

Цель всех хайп-проектов одна — выманить у своих игроков как можно больше денег. В один прекрасный момент такие проекты закрываются, а их основатели уходят со всеми деньгами. Однако, до этого момента на хайп-проектах можно хорошо зарабатывать. Главное своевременно остановиться и успеть вывести деньги. Вывод денег, к слову, может быть закрыт еще задолго до закрытия самого сайта.

Собственный бизнес и онлайн-проекты

- Сумма инвестиций: $10000.

- Ежемесячный возврат: 20-30%.

- Преимущества: высокий доход; все зависит только от самого инвестора и немного от везения; можно открыть бизнес не выходя из дома.

- Недостатки: требуется постоянное участие; первую прибыль можно получить не сразу, а ее размер зависит от идеи и успеха ее реализации.

Выгодно вложить деньги всегда можно в собственный бизнес. При этом в отличие от всех описанных ранее вариантов в данном случае доход зависит только от самого инвестора, его умений и трудоспособности. Главное иметь хорошую идею и желание ее реализовать.

Правда, спешим вас разочаровать — ниши цветочных магазинов, кафе, барбершопов и салонов красоты уже переполнены. Впрочем новые возможности открывают современные технологии. Бизнес уходит в онлайн и вы можете легко соответствовать данному тренду, управляя своей компанией прямо с домашнего компьютера. В качестве идеи можно рассмотреть создание интернет-магазина, сайта, блога, онлайн-курса.

Франчайзинг

- Сумма инвестиций: $1000.

- Ежемесячный возврат: 10-15%.

- Преимущества: готовая рабочая схема заработка; высокий стабильный доход; механизм работы уже налажен и участие практически не требуется.

- Недостатки: работать можно только по “методичке” владельца франшизы без возможности что-то изменить; часть дохода точки уходит владельцу торговой марки.

Иметь свой бизнес — хорошо, но все же достаточно рискованно и затратно. Альтернативой в данном случае может быть открытие филиалов по франшизе какого-либо известного бренда. Франчайзинг освобождает бизнесмена от необходимости придумывать идею, раскручивать бренд, наращивать клиентов. Условно, инвестор берет уже готовый бизнес и зарабатывает на нем.

Кроме того, в случае с франчайзингом вложить 10 тыс.долларов — более чем достаточно. В то время, как для открытия собственного бизнеса этой суммы может быть маловато. В некоторых случаях начать можно и с 1000 долларов. Работающая бизнес модель позволяет выйти в плюс уже за 1,5-3 года. Самыми распространенными франшизами являются заведения общепита, мед. проекты, химчистки, магазины.

Что нужно сделать перед тем, как вкладывать деньги

Прежде чем начать инвестировать, следует определить для себя несколько ключевых вещей. Прежде всего, решите какую сумму вы готовы вложить. Некоторые способы позволяют начать инвестировать, имея в кармане всего несколько долларов, но нужно понимать, что такого объема инвестиций недостаточно для того, чтобы получать хороший ежемесячный доход.

Выделите для инвестиций столько, сколько вы не боитесь потерять. Представьте, что ваш вклад прогорел и вы остались не с чем — если для вашего бюджета это не катастрофа, то сумма начального инвестиционного капитала подходящая. В дальнейшем вы можете увеличить ее, путем реинвестирования уже полученной прибыли.

Оцените сколько времени вы готовы тратить на инвестирования. Если свободного времени у вас в обрез, отдать предпочтение лучше пассивным способам получения дохода. Поищите хороших брокеров или ПИФы. Когда же дефицита во времени нет, начните изучать рынок, на который хотите войти.

Следующим шагом следует заранее определить свою стратегию на рынке. Это позволит не поддаваться панике и управлять своими рисками. Инвестиционный капитал рекомендуется распределить между высоко-, средне- и низкорискованными проектами. Большую часть следует отдать низко- и среднерискованным проектам. Они позволят перекрыть убытки, если вы вдруг прогорите на высокрисованных инвестициях. А поскольку последние имеют высокий потенциальный доход, то и небольшой суммы, вложенной в них хватит, чтобы получить огромную прибыль.

Прежде чем входить на рынок, обязательно найдите себе надежных компаньонов. Это могут быть брокеры или фонды управления, если желаете инвестировать через посредников. Либо же качественные информационные сайты для обучения и получения последних новостей с рынка, биржи и различные сервисы, которые вам помогут, если планируете инвестировать самостоятельно.

Помните, что именно качественный предварительный анализ инвестиционного актива является залогом успеха. Очень важно изучить как сам актив, так и тренды рынка.

Обратите внимание и на то, что доход от инвестиций облагается налогом, поэтому обязательно предварительно изучите законы вашей страны касательно этого.

Как правильно инвестировать

Деньги должны работать и приносить доход — это знают все. Но не каждого из нас с детства учили как правильно заставить их работать. А между тем, каждая допущенная ошибка может стоить денег.

Рассмотрим общие принципы правильного инвестирования и наиболее распространенные ошибки.

- Не вкладывайте все сбережения. Многие начинающие инвесторы в погоне за большой прибылью вкладывают все свои сбережения. Это не самый разумный путь, ведь на случай неудачи у вас должны оставаться сбережения. Кроме того, в форс-мажорных обстоятельствах придется досрочно слить свои активы, что может привести к потере доходности или даже уходу в жесткий минус.

- Пройдите обучение. Многие методы инвестирования на первый взгляд могут показаться простыми, но никогда не следует действовать на авось. Обязательной пройдите предварительное обучение и детально ознакомьтесь с тем, как все устроено на рынке.

- Не вкладывайте чужие деньги. Иногда инвестирование может показаться единственным способом избавления от финансовых проблем, и многие готовы ради этого даже залезть в долговую яму. Но делать этого категорически не рекомендуется. Инвестировать можно только свои деньги и только те, которые вы не боитесь потерять.

- Не поддавайтесь эмоциям. Какой бы способ инвестирования вы бы не выбрали, всегда могут быть как резкие взлеты, так и падения. Лучшее заранее установите допустимые границы потерять и четко придерживайтесь своей стратегии.

- Не ведитесь на заоблачную прибыль. Нет способа гарантировано получить 500% прибыли. Где высокие проценты дохода, там всегда высокий риски, а за такими предложениями чаще всего скрываются финансовые пирамиды.

Разобраться во всех тонкостях инвестирования прочитав одну статью невозможно. Но надеемся, что с помощью нашего гайда вы смогли выбрать подходящий для себя способ заработка и усвоили азы. А мастерство грамотно заставлять свои деньги работать и получать доход выше прогнозируемого придет с опытом. Самое главное в инвестировании — начать уже сейчас.

С 30 ноября по 16 декабря 2021 года Банк России совместно с Агентством стратегических инициатив при поддержке Московской биржи проводит Четвертый Всероссийский онлайн-зачет по финансовой грамотности для населения и предпринимателей.

Любой желающий может проверить, насколько хорошо он ориентируется в финансовых вопросах, и получить индивидуальные рекомендации, которые помогут повысить уровень финансовой грамотности.

Впервые в этом году можно не только принять участие в личном зачете и самостоятельно отвечать на вопросы, но и собрать друзей или коллег и попробовать силы в командном соревновании.

Дополнительно будет проходить опрос субъектов малого и среднего предпринимательства относительно востребованности финансовых услуг и удовлетворенности ими.

Верно ли утверждение:

«Пользоваться общественной сетью Wi-Fi для совершения финансовых операций вполне безопасно»?

Выберите один верный ответ:

Да

- Нет

Укажите, верно ли утверждение:

«Цифровые рубли можно будет использовать точно так же, как и обычные купюры и монеты, банковские карты и электронные кошельки: расплачиваться за товары и услуги, делать переводы. Цифровые рубли будут эквивалентны наличным и безналичным: 1 наличный рубль = 1 безналичный рубль = 1 цифровой рубль».

Выберите один верный ответ

- Да

Нет

Виталий решил открыть депозит, но в Петропавловске-Камчатском, где он живет, банки предлагают по вкладам не больше 4,5% годовых.

А его сестра Наталья, которая переехала в Калининград, рассказывает, что там можно положить деньги в банк и под 6%. Что может сделать Виталий, чтобы стать клиентом банка, у которого нет офиса в его городе?

Выберите один верный ответ

- У Виталия есть возможность открыть вклад, а также купить ценные бумаги и оформить страховые полисы в компаниях из других регионов дистанционно — через финансовый маркетплейс

Виталию придется съездить один раз в другой город, заключить договор с нужной ему финансовой организацией и дальше он сможет дистанционно с ней работать — другого выхода нет

Инвестиции — Что нужно знать инвестору 5 вопросов

Как инвестор может приобрести ОФЗ-н («народные» облигации федерального займа)?

Выберите один верный ответ

Все ценные бумаги обращаются на бирже, поэтому их можно приобрести через любого брокера

- Купить ОФЗ-н можно только в банках-агентах — в офисах обслуживания, через личные кабинеты на их сайтах или мобильные приложения банков

Покупая данную ценную бумагу, инвестор приобретает право на получение текущего дохода в виде периодически выплачиваемого процента и возвращение фиксированной суммы в конце указанного срока. О каком финансовом инструменте идет речь?

Выберите один верный ответ

Акция

Форвардный контракт

- Облигация

Фьючерсный контракт

Друзья Александра то и дело хвастаются, что зарабатывают деньги на операциях с ценными бумагами, убеждая его, что это гораздо выгоднее депозитов.

Но Александр никогда раньше не инвестировал и плохо разбирается в фондовом рынке, да и вообще он не склонен к риску. Какие шаги ему стоит предпринять, если он все же поддастся уговорам и решит попробовать инвестировать на фондовом рынке?

Выберите все верные ответы

- Пройти бесплатное обучение для начинающих инвесторов

Открыть брокерский счет, спросить у друзей, во что они инвестируют, и можно начинать самому

Для начала: выбрать пассивную стратегию инвестирования (например, используя коллективные инвестиции)

Не нужно ничего делать, инвестиции — это большой риск. Если получилось у друзей, это не значит, что получится у вас

Василий ведет учет доходов и расходов. Его бюджет на протяжении года профицитный, и оставшиеся средства он тратит на развлечения.

Друзья рассказали ему о торговле на бирже, и он решил, что разницу между доходами и расходами будет инвестировать, хотя у него нет никаких накоплений. Как вы думаете, правильно ли он собрался поступить?

Выберите один верный ответ

- Нет, так как, прежде чем инвестировать, необходимо создать денежный резерв (подушку безопасности), определить цели инвестирования и разобраться, как это работает

Да, так как тогда он сможет еще больше заработать и за счет этого создаст накопления

Инвестор вправе иметь только один договор на ведение индивидуального инвестиционного счета (ИИС).

Что необходимо сделать в случае заключения нового договора на ведение ИИС?

Выберите один верный ответ

- Ранее заключенный договор на ведение ИИС должен быть прекращен в течение месяца

Ранее заключенный договор на ведение ИИС должен быть расторгнут до заключения нового договора

Ранее заключенный договор на ведение ИИС должен быть прекращен в срок не более 3 месяцев

Финансовое мошенничество — Как обезопасить себя и свои деньги от мошенников 3 вопроса

Вам на почту пришло письмо от портала «Госуслуги», но оказалось в папке «Спам». В нем сообщается, что вам положена выплата от государства за прививку.

Ниже дана ссылка, по которой надо активировать письмо, чтобы получить выплату. Ваши действия?

Выберите один верный ответ

Письмо случайно попало в спам, нужно перейти по ссылке, поскольку это официальный источник

Надо обратиться по указанным контактом за разъяснениями и выполнить то, что скажет контактное лицо

- Так действуют мошенники через сайты-подделки (фишинговые сайты) — ничего не следует открывать

Вы играете в онлайн-игру, где можно общаться между собой и знакомиться с другими игроками. Игра бесплатная, но для расширения опций существует магазин, в котором можно купить дополнения.

В игровой чат новый знакомый скинул вам ссылку на неофициальный магазин со сниженными ценами. Как будете действовать в такой ситуации?

Выберите один верный ответ

- Не станете переходить по ссылке от нового знакомого

Попробуете сэкономить деньги и перейдете по ссылке для оплаты

Узнаете у нового знакомого, безопасны ли такие операции, и совершите

Недавно Игорю пришло странное уведомление в Google-календарь: «На сегодня запланирован вывод 105 230 руб. получение» и какая-то ссылка.

По ссылке открылся сайт. Там было написано, что на его счет идет перевод, но надо оплатить комиссию, и тогда деньги зачислятся на карту. Была приписка — если он не заплатит комиссию, то счет заблокируют. Для того чтобы оплатить комиссию, Игорю нужно ввести данные своей карты. На сайте были отзывы разных людей, которые уже получили деньги. Как следует поступить в этой ситуации?

Выберите один верный ответ

- Не вводить свои данные. Позвонить в банк и уточнить, что это за перевод

Ввести номер карты, номер телефона и ждать получения денег

Страхование — Возможности компенсации в случае непредвиденных потерь 3 вопроса

В вашей квартире прорвало трубу, и вы случайно затопили соседей этажом ниже. Какая из перечисленных страховок поможет вам покрыть причиненный соседям ущерб?

Выберите один верный ответ

Страхование имущества от риска затопления

- Страхование ответственности за причинение вреда

Каков максимальный размер выплаты на ремонт автомобиля по полису обязательного страхования автогражданской ответственности (ОСАГО)?

Выберите один верный ответ

- 400 000 рублей

500 000 рублей

700 000 рублей

1 400 000 рублей

Вы стали участником ДТП. У обоих водителей действующие полисы ОСАГО. Вы оформили европротокол.

В течение какого срока необходимо представить извещение в вашу страховую компанию для получения выплаты по ОСАГО?

Выберите один верный ответ

- В течение 5 рабочих дней

На следующий день после ДТП

В течение 14 календарных дней

В течение 21 календарного дня

Пенсии — Как работает пенсионная система 3 вопроса

Какие организации участвуют в системе пенсионного обеспечения Российской Федерации?

Выберите все верные ответы

Негосударственные пенсионные фонды (НПФ)

- Страховые компании

- Управляющие компании, с которыми Пенсионный фонд Российской Федерации (ПФР) заключил договор доверительного управления средствами пенсионных накоплений

- ПФР

Каким образом может получить свои накопления(в том числе — добровольные взносы) гражданин, формирующий средства пенсионных накоплений в негосударственном пенсионном фонде (НПФ) или Пенсионном фонде Российской Федерации (ПФР), при выходе на пенсию?

Выберите один верный ответ

В виде единовременной выплаты

В виде пожизненной выплаты

Путем выплаты в течение нескольких лет

- Все вышеперечисленные варианты верны

Что может включать в себя доход человека на пенсии?

Выберите один верный ответ

Государственная пенсия (ПФР+НПФ)

Дополнительная пенсия (НПФ)

Долгосрочный вклад

- Все перечисленное

Общая финансовая грамотность — Какие знания, умения и навыки необходимы, чтобы принимать правильные финансовые решения 4 вопроса

Что из перечисленного верно в отношении понятия «финансовая подушка безопасности»?

Выберите все верные ответы

Подушка безопасности должна равняться как минимум двум годовым доходам семьи

- Желательный размер подушки безопасности составляет от 3 до 6 сумм ежемесячных доходов семьи

Семьи с невысоким доходом не имеют возможности создать подушку безопасности

- Финансовая подушка безопасности — это определенная сумма денег, которая призвана обеспечивать человеку привычный образ жизни в кризисной ситуации

Если вы решили взять кредит, на что в первую очередь следует обратить внимание?

Выберите один верный ответ

На удобство расположения офиса банка

- На полную стоимость кредита

На бонусные программы банка

На биографии руководителей банка

На купонном поле банкноты кто-то ручкой написал номер телефона. Можно ли оплатить покупку в магазине такой банкнотой?

Выберите один верный ответ

- Да

Нет

Кто должен знать ПИН-код?

Выберите один верный ответ

Владелец карты и сотрудник банка

- Только владелец карты

Близкие люди владельца карты

ПИН-код должен быть написан на карте те

Налоги — Как платить налоги и получать налоговые вычеты 3 вопроса

На каких платформах можно оплатить налоги онлайн?

Выберите все верные ответы

- В личном кабинете на сайте своего банка

- На сайте Министерства финансов

- На портале «Госуслуги»

- На сайте Федеральной налоговой службы

Ответ: все варианты

С какой суммы дохода взимается подоходный налог (налог на доходы физических лиц — НДФЛ) в размере 15%?

Выберите один верный ответ

С суммы дохода, который превысит 1 млн рублей в год

С суммы дохода, который превысит 3 млн рублей в год

- С суммы дохода, который превысит 5 млн рублей в год

С суммы дохода, который превысит 10 млн рублей в год

Какие виды налоговых вычетов из перечисленных существуют?

Выберите все верные ответы

- Стандартные

- Социальные

Долговые

- Имущественные

Банки и банковская деятельность — Как правильно пользоваться банковскими услугами и сервисами 3 вопроса

Верно ли утверждение:

«При аннуитетном способе погашения кредита размер ежемесячного платежа зависит от остатка»?

Выберите один верный ответ

- Да

Нет

Надо ли выплачивать кредит банку с отозванной лицензией?

Выберите один верный ответ

- Кредит необходимо продолжать выплачивать в соответствии с информацией на специальном портале Агентства по страхованию вкладов

Нет, теперь можно не выплачивать кредит

Продолжать выплачивать кредит нужно только в том случае, если это потребуют сделать официальным письмом

Соотнесите понятия (1-4) с правильными определениями (А-D). Каждому понятию соответствует только одно определение

Перетащите соответствующий вариант из левого столбца в правый

1 Кэшбэк

2 Грейс-период

3 Овердрафт

4 Кредитный лимит

A Сумма, в пределах которой банк готов предоставить клиенту кредит для оплаты товаров и снятия наличных

В Вид потребительского кредита, представляющий собой, по сути, перерасход по дебетовой карте

С Период беспроцентного пользования денежными средствами по кредитной карте клиента при условии полного погашения задолженности в установленные банком сроки

D Возврат части денег, которые вы потратили при оплате покупки банковской картой

Ответ:

Кредитный лимит

A Сумма, в пределах которой банк готов предоставить клиенту кредит для оплаты товаров и снятия наличных

Овердрафт

В Вид потребительского кредита, представляющий собой, по сути, перерасход по дебетовой карте

Грейс-период

С Период беспроцентного пользования денежными средствами по кредитной карте клиента при условии полного погашения задолженности в установленные банком сроки

Кэшбэк

D Возврат части денег, которые вы потратили при оплате покупки банковской картой

Защита прав потребителей финансовых услуг — Что делать, если ваши права нарушены 3 вопроса

Каким способом можно направить жалобу в Центральный банк Российской Федерации?

Выберите все верные ответы

- Через электронную форму на сайте Центрального банка Российской Федерации

- По почте

- Лично через общественную приемную Центрального банка Российской Федерации

- С помощью мобильного приложения «ЦБ-онлайн»

Ответ: все варианты

Укажите, верно ли утверждение:

«Законом установлены сроки рассмотрения и принятия финансовым уполномоченным решения по обращению».

Выберите один верный ответ

- Да

Нет

Какая из перечисленных организаций защищает права потребителей финансовых услуг?

Выберите один верный ответ

Минфин России

Минэкономразвития России

МЧС России

- Банк России

Ответы Продвинутый уровень — Финзачет 2021

Цифровая безопасность — Как защитить личную финансовую информацию в интернете 3 вопроса

На чем основаны биометрические технологии?

Выберите один верный ответ

- На идентификации человека по уникальным, присущим только ему биологическим признакам

На идентификации человека по официальным документам

Как называется резервное копирование данных?

Выберите один верный ответ

Плагиат

- Бэкап

Пикап

Скрининг

Какие данные о человеке необходимо предоставить в Единую биометрическую систему (ЕБС) для получения разрешения проводить дистанционно все финансовые услуги?

Выберите все верные ответы

- Изображение лица

- Голос

Отпечатки пальцев

Радужка глаза

Инвестиции — Что нужно знать инвестору 5 вопросов

Соотнесите понятия (1-4) с правильными определениями (А-D). Каждому понятию соответствует только одно определение

Перетащите соответствующий вариант из левого столбца в правый

1 Доверительный управляющий

2 Брокер

3 Эмитент

4 Инвестор

А Вкладывает свои деньги в надежде на получение прибыли

В Юридическое лицо, орган государственной власти или орган местного самоуправления, который выпускает ценные бумаги

С Посредник между инвестором и эмитентом, профессиональный участник рынка, который совершает сделки с ценными бумагами для инвестора

D Организация, которой вы доверяете управление пакетом ценных бумаг по заранее оговоренной и утвержденной стратегии

Ответ:

Инвестор

А Вкладывает свои деньги в надежде на получение прибыли

Эмитент

В Юридическое лицо, орган государственной власти или орган местного самоуправления, который выпускает ценные бумаги

Брокер

С Посредник между инвестором и эмитентом, профессиональный участник рынка, который совершает сделки с ценными бумагами для инвестора

Доверительный управляющий

D Организация, которой вы доверяете управление пакетом ценных бумаг по заранее оговоренной и утвержденной стратегии

Выберите все верные утверждения, характерные для инвестиционного страхования жизни (ИСЖ).

Выберите все верные ответы

Вложения в ИСЖ входят в систему страхования вкладов

- В рамках ИСЖ нет гарантии дополнительного дохода. В отличие от банковских вкладов, процент по которым известен заранее, доход по ИСЖ непредсказуем

- Вернуть досрочно все вложенные в ИСЖ деньги удастся только в период охлаждения — в течение 14 дней с момента заключения договора при условии, что страховой случай не наступил

Друг рассказал вам, что в прошлом году по акциям компании, в которую он вкладывал часть своих денег, доходность была достаточно высокой.

Означает ли это, что если вы сейчас вложите свои деньги в эту же компанию, то точно получите такой же результат?

Выберите один верный ответ

Да, раз друг получил такую доходность, то и вы сможете

- Нет, ситуация на бирже изменчива, предыдущая доходность не гарантирует доходности в будущем

Как выбрать инвестиционного советника?

Выберите все верные ответы

- Проверить, есть ли инвестсоветник в соответствующем реестре на официальном сайте Банка России

- Проверить, состоит ли инвестсоветник в одной из саморегулируемых организаций (СРО): Национальной ассоциации участников фондового рынка (НАУФОР), Национальной финансовой ассоциации (НФА) или Ассоциации международных инвестиционных консультантов и советников (АМИКС)

Проверить наличие официального сайта уинвестсоветника

Проверить наличие страниц в социальных сетях у инвестсоветника

Выберите все верные утверждения относительно использования индивидуального инвестиционного счета (ИИС).

Выберите все верные ответы

- Для получения налогового вычета ИИС должен быть открыт на срок не менее 3 лет

- Взносы на ИИС можно делать как в рублях, так и в долларах

Денежные средства на ИИС застрахованы АСВ аналогично банковским вкладам

- Можно получить налоговый вычет

Финансовое мошенничество — Как обезопасить себя и свои деньги от мошенников 3 вопроса

Что необходимо предпринять в первую очередь, если вы потеряли банковскую карту?

Выберите один верный ответ

Обратиться в полицию

- Обратиться в банк и заблокировать карту

Обратиться в Банк России

Обратиться в Агентство по страхованию вкладов

Укажите, что из нижеперечисленного является признаком финансовой пирамиды.

Выберите все верные ответы

- Гарантируют высокий доход без всякого риска

- На сайте компании отсутствуют контакты для связи

Есть лицензия Банка России

- Вам показывают только красивые презентации и не дают взглянуть на финансовые документы

В кафе официант приносит вам POS-терминал, вы расплачиваетесь, но тут официант говорит, что оплата не прошла, и просит повторно ввести ПИН-код вашей карты. Ваши действия?

Выберите один верный ответ

Отказываюсь платить повторно, я уже оплатил!

Да, конечно, введу повторно ПИН-код, надо же оплатить услугу!

- Попрошу чек с уведомлением о сбое или отказе от операции и проверю СМС- сообщение о проведенном платеже.

Пенсии — Как работает пенсионная система 3 вопроса

Укажите возможные способы увеличения пенсии при помощи Негосударственного пенсионного фонда (НПФ).

- Перевести накопительную пенсию в НПФ

- Заключить договор негосударственного пенсионного обеспечения

Сформировать основную страховую пенсию

Все перечисленное

До заключения договора об обязательном пенсионном страховании (ОПС) НПФ обязан проинформировать человека о том, что:

Выберите все верные ответы

Прибыль по пенсионным накоплениям не гарантирована

- Ваши средства, находящиеся в НПФ, не наследуются

- Застрахованное лицо не осуществляет оплату каких-либо сборов и платежей по договорам об ОПС

- Пенсионные накопления невозможно забрать из НПФ до наступления пенсионных оснований — можно только перевести в другой фонд

Ваши средства, находящиеся в НПФ, не застрахованы в Агентстве по страхованию вкладов (AСB)

До заключения договора о негосударственном пенсионном обеспечении (НПО) НПФ обязан проинформировать человека о том, что:

Выберите все верные ответы

- Могут быть предусмотрены нестандартные пенсионные основания для получения негосударственной пенсии

В случае досрочного прекращения действия договора (НПО) ваши накопления переводятся на благотворительность

Пенсионные взносы и выплаты не облагаются налогом

Договором НПО может быть предусмотрена возможность наследования

- Ваши средства, находящиеся в НПФ, застрахованы в Агентстве по страхованию вкладов (АСB)

Страхование — Возможности компенсации в случае непредвиденных потерь 3 вопроса

Что такое франшиза в страховании?

Выберите один верный ответ

Стоимость страхового случая

Дополнительная страховая сумма, которую выплачивает страховщик, если страховой случай наступил по его вине

- Часть компенсации убытков, которую страхователь берет на себя

Дочерняя компания страховой организации

Что такое «Зеленая карта»?

Выберите один верный ответ

Полис ОСАГО зеленого цвета

Банковская карта с фоновым рисунком зеленого цвета

СНИЛС

- Аналог страхования по ОСАГО, который действует за границей

У страховой компании отозвали лицензию и суд признал ее банкротом. С данной компанией у вас заключен договор ОСАГО. Что будет в этом случае?

Выберите один верный ответ

В связи с отзывом лицензии договоры ОСАГО прекращаются по истечении 45 календарных дней с даты вступления в силу решения органа страхового надзора об отзыве лицензии

Несмотря на отзыв лицензии и признание компании банкротом, договоры ОСАГО продолжают свое действие

- Необходимо заключать новые договоры и обращаться в Агентство по страхованию вкладов (АСВ) с заявлением о возврате части страховой премии пропорционально не истекшему сроку действия договоров

Необходимо заключать новые договоры и обращаться во временную администрацию, которую Банк России назначил на этапе приостановки лицензии или сразу после отзыва лицензии

Общая финансовая грамотность — Какие знания, умения и навыки необходимы, чтобы принимать правильные финансовые решения 4 вопроса

Выберите верное утверждение:

Выберите один верный ответ

Личный финансовый план имеет смысл составлять только на период более 5 лет

Ведение финансового плана лучше всего доверить финансовому управляющему

- Личный финансовый план можно корректировать исходя из меняющихся условий

Вы расписали свои доходы и расходы и поняли, что расходы больше, чем доходы. Что вы можете предпринять, как финансово грамотный человек, чтобы изменить ситуацию?

Выберите все верные ответы

- Найти легальные способы увеличения дохода

- Уменьшить (оптимизировать) расходы

Ничего не предпринимать, так тоже можно жить

- Взять в кредит сумму разницы между доходами и расходами

Вы хотите обменять валюту в офисе банка или пункте обмена валют. В каком случае вам нужно будет предъявить паспорт?

Выберите один верный ответ

Предъявлять паспорт при совершении операций по обмену валют не требуется

- Если нужно обменять больше 40 000 рублей

Если нужно обменять больше 100 000 рублей

Предъявлять паспорт при совершении операций по обмену валют требуется всегда, независимо от суммы

Кто такой самозанятый по закону?

Выберите один верный ответ

- Человек, который платит специальный налог на профессиональный доход

Индивидуальный предприниматель

Безработный

Человек, работающий по трудовому договору

Налоги — Как платить налоги и получать налоговые вычеты 3 вопроса

Нужно ли платить НДФЛ на доход по банковским счетам и вкладам?

Выберите один верный ответ

Нет, доход по банковским счетам и депозитам налогом не облагается

- Да, при условии, что сумма процентов по вкладу (вкладам) превысит установленный законом лимит

Укажите, какое из утверждений верно.

Выберите один верный ответ

Имущественный налоговый вычет можно получить только один раз в жизни за покупку одного объекта

- Имущественный налоговый вычет можно получить несколько раз в жизни за покупку нескольких объектов, но при условии, что размер вычета по всем объектам в сумме не будет превышать 260 000 рублей

Продолжите фразу:

«Если из дохода налогоплательщика (физического лица) производятся удержания (по его распоряжению, по распоряжению суда и т.д.), то…»

Выберите один верный ответ

Они уменьшают налоговую базу по налогу на доходы физических лиц, если удержания производятся по распоряжению налогоплательщика

Они уменьшают налоговую базу по налогу на доходы физических лиц, если удержания производятся по решению суда

Они уменьшают налоговую базу по налогу на доходы физических лиц, если удержания производятся по решению иных государственных органов

- Никакие из вышеназванных удержаний не уменьшают налоговую базу

Банки и банковская деятельность — Как правильно пользоваться банковскими услугами и сервисами 3 вопроса

Что означает санация банка?

Выберите один верный ответ

Применение к банку санкций

Банкротство банка

Объединение с другим банком

- Процедура финансового оздоровления банка

Укажите, верно ли утверждение:

«Требования к поручителю, связанные с нарушением основного обязательства, могут быть предъявлены кредитором лишь при неисполнении или ненадлежащем исполнении должником обязательства по выплате кредита».

Выберите один верный ответ

- Верно

Неверно

Укажите, какое из утверждений верно.

Выберите один верный ответ

- Один из видов реструктуризации кредита (займа) — это погашение задолженности за счет другого кредита (займа)

Один из видов реструктуризации кредита (займа) — это уменьшение размера регулярных платежей по кредиту за счет увеличения срока кредита

Защита прав потребителей финансовых услуг — Что делать, если ваши права нарушены 3 вопроса

У Александра долгов стало слишком много, а денег нет и взять неоткуда. Он решил объявить себя банкротом. Укажите, что из перечисленного относится к минусам судебного банкротства.

Выберите все верные ответы

Долг перестает расти. Начисление процентов, штрафов и пени по просроченным кредитам и займам прекращается

- Банкротство портит деловую репутацию и ухудшает кредитную историю

- Имуществом и деньгами будут распоряжаться другие. Вы сможете тратить не более 50 000 рублей ежемесячно, если суд не одобрит другую сумму

У банкрота не могут потребовать сверх того, что есть в его собственности

Как получить статус банкрота без суда?

Выберите один верный ответ

Подать заявление в Федеральную налоговую службу

- Подать заявление в МФЦ

Обратиться к Уполномоченному по правам человека

Подать заявление в Банк России

В течение какого срока ломбард имеет право продать имущество заемщика в случае невозврата займа вовремя?

Выберите один верный ответ

- Не ранее чем через 1 месяц

Не ранее чем через 2 месяца

Не ранее чем через 10 календарных дней

Не ранее чем через 14 календарных дней

Куда выгодно вложить деньги, даже если их совсем немного

Объяснения экспертов для начинающих инвесторов.

Можно ли инвестировать, если у вас мало денег

Допустим, у вас появились свободные 30, 20 или даже 10 тысяч и вы хотите их выгодно вложить. Возникает логичный вопрос, куда и можно ли вообще это сделать. Не все опции инвестирования доступны с такими суммами. Например, очевидно, что вложиться в недвижимость и сдавать её в аренду не выйдет. Однако это не значит, что с идеей стоит попрощаться.

Такие суммы называют микроинвестициями или наноинвестициями. Отношение к ним финансовых институтов крайне скептическое. И зря, потому что нередко с таких сумм и начинается путь великих инвесторов.

Игорь Файнман

финансовый консультант

Вложив 10 тысяч и остановившись на этом, вы вряд ли разбогатеете. Но если это станет только началом формирования вашего инвестиционного портфеля, шансы на успех определённо есть.

Куда вложить деньги

Банковский вклад

Самый очевидный способ. Особенно удачным его, впрочем, не назовёшь. Средняя ставка при сроке от года до трёх составляет 5,83%.

Стоит иметь вклады в виду, если вы не хотите ни в чём разбираться и при этом не готовы к риску.

Облигации

Классические облигации — относительно простой финансовый инструмент с фиксированной доходностью. Их смысл заключается в следующем: компания (или государство в случае облигаций федерального займа) берёт у вас деньги в долг. Взамен она обязуется платить процентные отчисления от этой суммы, а также вернуть номинал облигации — тело займа — в конце срока, на который вы договаривались.

В большинстве случаев одна облигация стоит 1 тысячу рублей. И даже на 10 тысяч можно составить небольшой инвестиционный портфель, состоящий из 10 эмитентов. Понятно, что доход будет мизерный. Но зато инвестор приобретёт опыт управления личным капиталом. В среднем доходность от вложений в облигации российских эмитентов колеблется от 7 до 12% годовых.

Игорь Файнман

Акции

Ценные бумаги разных компаний стоят по‑разному, так что достаточно небольшой суммы, чтобы стать акционером. Получать прибыль можно несколькими способами.

За счёт дивидендов

Если компания закончила год с прибылью, её часть она распределяет между акционерами. Какую именно и каким будет размер выплат каждому — решается на общем собрании держателей ценных бумаг. Если купить акции крупной компании со стабильным финансовым результатом, можно ежегодно получать некоторую сумму. Например, по итогам 2018 года «Газпром» выплачивал 16,61 рубля на одну акцию, Сбербанк — 16 рублей.

Чтобы сделать правильный выбор, стоит изучить дивидендную политику компании за предыдущие годы. Скажем, держателям обычных акций могут ничего и не выплачивать. В этом случае стоит купить привилегированные, они имеют приоритет при распределении прибыли.

За счёт изменения цены на акции

Стоимость ценных бумаг нестабильна. Можно купить их сегодня по одной цене, а через год, пять, десять лет продать значительно дороже. Разница и будет вашим доходом.

Вот вам красивый пример. В начале 2019 года акция Apple стоила в районе 150 долларов, сегодня — 314. Это сумасшедший рост — 107%, тогда как обычно считается хорошим результатом, когда он выше 3%. Есть абсолютные рекордсмены, одним из них является Netflix. Пять лет назад одна акция компании стоила в районе 50 долларов. Сейчас — больше 300.

Дмитрий Кувшинов

исполнительный директор Bilderlings

Здесь важно тщательно подойти к выбору компаний, акции которых вы покупаете, посмотреть на динамику стоимости ценных бумаг, учесть разные факторы, которые могут на неё повлиять. В общем, процесс не из простых, но и не ядерная физика.

Если у вас есть небольшая сумма, потеря которой не разобьёт вам сердце, то можно поучиться разбираться в акциях именно на ней. Хотя, возможно, вы сразу всё сделаете правильно. Причём не стоит зацикливаться на ценных бумагах зарубежных компаний, рассмотрите все варианты.

Отечественный рынок акций отличают быстрые темпы роста. Достаточно сказать, что за 2019 год индекс Московской биржи, который рассчитывается по 50 наиболее ликвидным акциям отечественных эмитентов, увеличился на 28,55%. Это лишь средний темп прироста, акции некоторых компаний значительно опережают основной коэффициент развития российского фондового рынка.

Олег Богданов

ведущий аналитик QBF

Важно не путать покупку акций со ставками на их курс. В первом случае вы владеете ценными бумагами. Во втором — играете в азартную игру, пытаясь угадать изменение их курса. И шансы выиграть не так высоки.

ETF‑фонд

Если не знаете, какие акции выбрать, можно вложиться в ETF‑фонд. У него уже есть портфель ценных бумаг, и, инвестируя в него, вы приобретаете долю этого портфеля. При этом вам не нужно самостоятельно отбирать акции, это уже сделали за вас.

ПИФ

Паевой инвестиционный фонд — это форма коллективных инвестиций. Вкладчики объединяют свои деньги, а управляющая компания распоряжается ими для получения дохода. Входной порог маленький, купить и продать паи вы можете в любой рабочий день.

ETF и ПИФ концептуально похожи. Но паи доступны к покупке и без брокерского или индивидуального инвестиционного счёта, что несколько упрощает процесс.

ПИФы выгодны тем, что там есть люди, которые принимают решения за вас. Но в этом же и минус: всё зависит от их компетенций. И вы подвержены внешним факторам риска. Застраховать себя от колебаний рынка вы никак не можете, это вопросы макроэкономики.

Дмитрий Кувшинов

Краудлендинг