У каждой компании есть право самостоятельно разрабатывать формы первичных учетных документов. Разберем, как сделать это правильно.

У компаний есть право самостоятельно разрабатывать формы первичных учетных документов (п. 9 Закона № 402-ФЗ). С 1 января 2013 года формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению (Информация Минфина России № ПЗ-10/2012).

Обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов. Например, организации не имеют права самостоятельно разрабатывать приходные и расходные кассовые документы — их необходимо применять только по унифицированным формам.

Разобрались: отдельные первичные учетные документы можно разработать самостоятельно. Самое главное, в этом процессе – не навредить! Ведь «первичка» всегда была объектом пристального внимания контролирующих органов.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Требования к первичным учетным документам

При самостоятельной разработке «первички» обратите внимание на следующие моменты:

- Формы самостоятельно разработанных первичных учетных документов, также как и унифицированные формы, должны быть утверждены руководителем организации.

- Самостоятельно разработанные формы первичных учетных документов, также как и унифицированные формы, следует закрепить в учетной политике.

- При самостоятельной разработке первичного учетного документа за основу можно взять унифицированные формы.

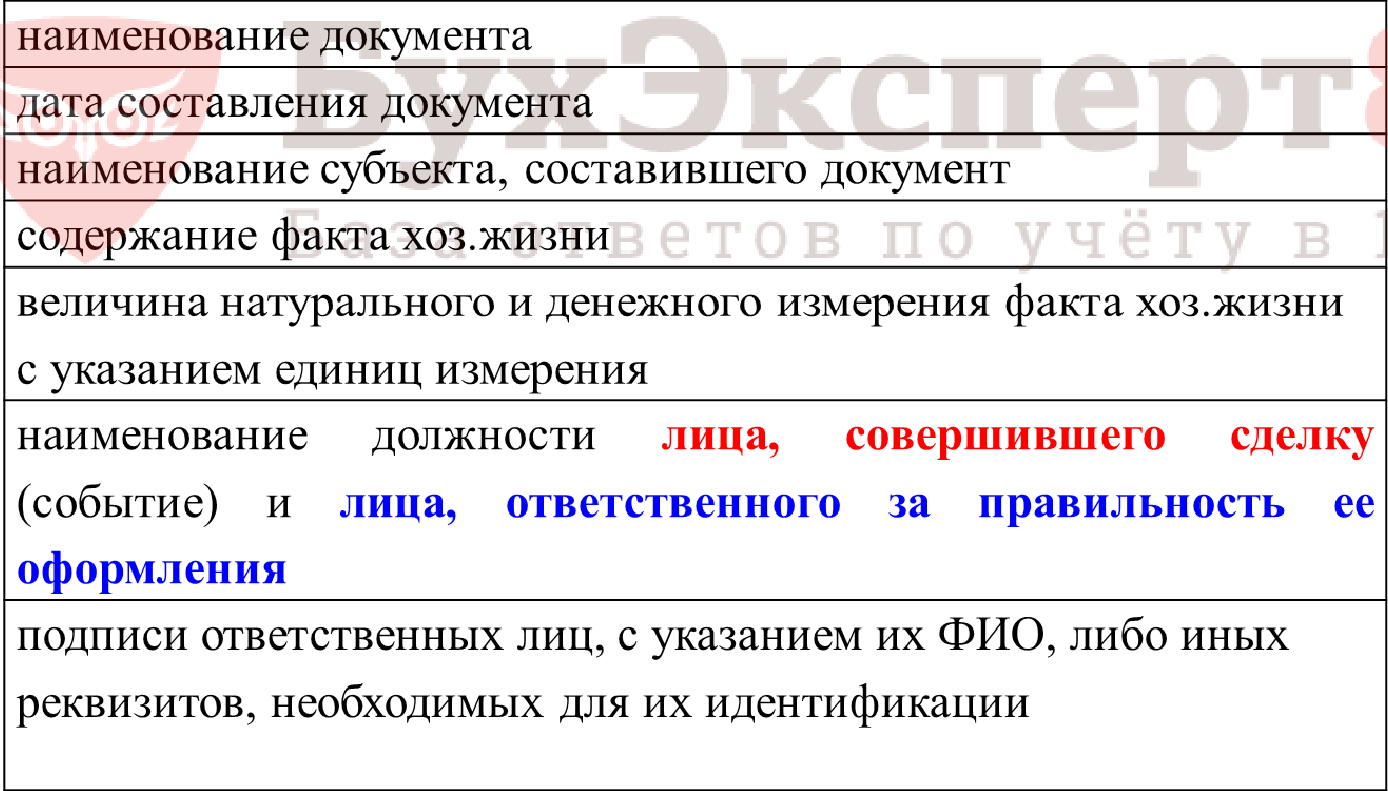

- Каждый первичный документ должен содержать обязательные реквизиты, поименованные в п. 2 ст. 9 Закона № 402-ФЗ:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события;

- подписи лиц, предусмотренных пунктом 6, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Ольга Букина, аудитор:

«Сейчас форму документов и порядок их заполнения организация определяет самостоятельно. Поэтому первичный документ можно назвать как угодно (накладная, требование-накладная, акт, ведомость и т. д.). Иногда бухгалтеры задают вопрос: «Как мне это назвать: ведомость или ведомость на списание?». Как хотите, так и называйте. Наименование субъекта, составившего документ, может быть краткое или полное. Главное, чтобы было понятно, что это вы. Если документ оформляется по месту нахождения филиала, вы можете также через запятую указать наименование филиала или обособленного подразделения».

Печать на первичных документах: нужна или нет?

У вас может возникнуть вопрос: а должен ли быть в первичном документе такой реквизит, как печать? Ведь в перечне реквизитов он отсутствует.

Да, отсутствует. И это значит, что такое поле, как «М.П.» (место печати) можно не предусматривать. Но устроит ли это ваших контрагентов? Возможно, нет. Поэтому в тех формах «первички», которые вы будете передавать контрагентам, лучше все-таки предусмотреть поле «М.П.».

При этом будьте внимательны, перечень реквизитов по некоторым первичным учетным документам может быть расширен иными нормативными актами.

Не проще ли принять унифицированные формы?

При принятии решения о самостоятельной разработке первичного учетного документа определитесь: не усложнит ли это вашу работу, не будет ли данная форма вступать в противоречие с другими нормативными документами или с бухгалтерской программой, в которой вы ведете учет.

Ответы лектора на самые популярные вопросы по оформлению первичных учетных документов читайте в статье Первичные документы: что надо знать бухгалтеру.

Рекомендуем видеолекцию в Контур.Школе «Как оформить первичные документы при транспортных перевозках».

Первичные учётные документы или попросту первичка — это основа для учёта. Без них не будет ни бухгалтерской, ни налоговой отчётности. Поэтому бухгалтеры так настойчиво требуют вовремя составлять их и сдавать в бухгалтерию. Рассказываем, для чего нужна первичка, как её оформлять и хранить.

Для чего нужна первичка

Любой факт хозяйственной жизни должен регистрироваться в первичном учётном документе. Это требование закреплено в статье 9 закона «О бухгалтерском учёте» № 402-ФЗ. Первичный документ нужно составить в момент совершения операции или непосредственно после её окончания.

Когда налоговики или аудиторы будут проверять отчётность, они прежде всего убедятся, есть ли первичный документ на каждую операцию. Нет документа — нет хозяйственной операции, а значит отчётность составлена неправильно и налоги посчитаны неверно.

Для каждого типа операции применяются свои первичные документы. Например, оказанные услуги обычно фиксируются в акте об оказании услуг, продажа товаров — в накладной, поступление денег — в приходном кассовом ордере, а списание материалов в производство — в требовании-накладной. Все эти документы нужно хранить и предъявлять контролёрам по их требованию.

Формы первичных документов

Когда-то первичные документы нужно было оформлять только по формам, которые разработал Госкомстат. Но с 2013 года для коммерческих организаций такого требования нет, за некоторыми исключениями, о которых расскажем ниже. Компании сами могут разработать формы документов и закрепить их в учётной политике.

В базе документов сервиса «Моё дело» вы найдёте все формы первичных документов и несколько вариантов учётной политики. А став пользователем сервиса вообще избавитесь от забот по заполнению документов. Сервис сам формирует документы, автоматически подтягивая данные и реквизиты из базы.

На практике многие организации и предприниматели продолжают использовать унифицированные формы, при необходимости дорабатывая их под себя: удаляют ненужные поля или добавляют новые.

Даже самостоятельно разработанные или доработанные формы должны содержать обязательные реквизиты, перечисленные в пункте 2 статьи 9 закона о бухучете:

- наименование документа;

- дата составления;

- наименование организации, от имени которой составлен документ;

- содержание факта хозяйственной жизни;

- измерители в натуральном и денежном выражении — рубли и, например, штуки;

- наименование должностей лиц, ответственных за совершение операции и правильность её оформления;

- личные подписи этих лиц с расшифровкой.

Для некоторых документов законами могут быть предусмотрены другие обязательные реквизиты, которые не упомянуты в законе о бухучёте. При разработке таких документов придется учитывать специальные требования. Например, в отношении путевого листа.

Все формы первичных документов, которые использует организация, должны быть закреплены в учётной политике и применяться, как минимум, год — до утверждения новой политики.

Первичка не обязательно должна быть бумажной. Закон 402-ФЗ разрешает составлять первичные учётные документы в электронном виде и подписывать их электронной подписью. Если это двусторонний или многосторонний первичный документ, то обе стороны сделки должны его подписать электронной подписью. Замена подписи одной из сторон на собственноручную в таком случае недопустима (письмо ФНС России № ЕД-4-15/7760 от 23 апреля 2018 г.). То есть если вы подписали накладную электронной подписью, то же самое должен сделать и ваш контрагент. Если у кого-то нет такой возможности, придётся по старинке оформлять бумажный документ.

Если оформляете первичку на бумаге, подписи должны быть строго «живыми». Подписывать нужно ручкой с чернилами синего, фиолетового или чёрного цвета. Факсимиле использовать нельзя (письмо Минфина № 03-01-10/8-404 от 26 октября 2005 г.).

Когда можно применять только унифицированные формы

Не всегда у организаций и предпринимателей есть полная свобода в выборе формы первичного документа. Иногда нужно использовать строго унифицированные формы.

Так, при перевозке грузов автотранспортом можно применять только транспортную накладную, утверждённую Постановлением Правительства РФ № 272 от 15 апреля 2011 г.

При проведении безналичных расчетов используют расчётные документы, утверждённые банковским законодательством. В частности, Положением ЦБ РФ № 383-П от 19 июня 2012 г.

Унифицированными должны быть кассовые документы: приходные и расходные ордеры, книга учёта принятых и выданных кассиром денежных средств, кассовая книга, платежные и расчётно-платежные ведомости. Это требование Указания Банка России от 11.03.2014 № 3210-У.

Можно ли оформлять первичку в валюте

В законе о бухучёте нет конкретного условия, что первичные документы нужно составлять именно в рублях. Но тот же закон говорит, что объекты бухучёта нужно отражать в рублях, а если их стоимость выражена в валюте, нужно пересчитать в рубли. И в рублях же нужно составлять отчётность. Поэтому и первичка должна быть тоже в рублях.

Если нужен первичный документ на иностранном языке или в валюте для иностранного контрагента, можно сделать так:

- предусмотреть в документе несколько граф для рублей и другой валюты;

- оформить два экземпляра — один в валюте или на иностранном языке, а второй — для подтверждения совершения сделки по нормам российского законодательства;

- составить дополнительный документ (например, бухгалтерскую справку), разъясняющий содержание документа, составленного в валюте (на иностранном языке).

Как вносить исправления в первичные документы

Если после того, как документ приняли к учёту, в нем обнаружили ошибку, заменить его новым уже нельзя, можно только исправить существующий. Исключение — счета-фактуры и УПД. Для них предусмотрены корректировочные формы.

Чтобы внести исправление в бумажный документ, нужно выполнить следующие действия.

- Зачеркните неправильный текст или сумму одной чертой. Так, чтобы можно было прочитать исправленное.

- Над зачёркнутым текстом напишите исправленный текст или сумму.

- Верные данные подтвердите записью «Исправлено» и подписями лиц, составивших исправляемый документ, с указанием их фамилий и инициалов (других реквизитов, позволяющих идентифицировать этих лиц), укажите дату внесения исправлений.

Как вносить исправления в электронные первичные документы, организация может решить сама. Выбранный способ нужно зафиксировать в учётной политике.

Нужно ли заверять первичку печатью

В обязательных реквизитах первичных документах печать не упомянута. Поэтому такой обязанности у организаций нет. Но есть исключения.

- Печать обязательна в некоторых документах, форма которых утверждена нормативными актами, не относящимися к сфере бухучета. Например, расчетные (платежные) документы.

- Если вы решили использовать применявшиеся раньше унифицированные формы документов, не внося в них никаких изменений, печать нужна, потому что эти формы содержат реквизит печати.

Если в документах, которые вы разработали самостоятельно и закрепили в учётной политике, есть реквизит печати, её нужно всегда проставлять в таких документах.

Организациям целесообразно заверять оформляемые документы печатью. Это сводит к минимуму возможность его подделки, позволяет с наибольшей достоверностью идентифицировать организацию и полномочия её доверенных лиц.

Как организовать хранение первичных документов

Согласно п. 6 Положения Минфина СССР от 29.07.1983 № 105, первичные документы, которые используются в текущей деятельности, до передачи в архив нужно хранить в бухгалтерии в специальных помещениях или закрывающихся шкафах под ответственность лиц, уполномоченных главным бухгалтером.

После того, как документы перестают использоваться в текущей деятельности, их помещают на хранение в архив. Можно использовать как собственный архив, так и воспользоваться услугами специализированных сторонних организаций.

Можно хранить первичку и в электронном виде, но только если она заверена электронной подписью. При этом нужно осуществлять и хранение средств для воспроизведения электронных документов и проверки подлинности электронной подписи.

Порядок хранения документов и процедуру передачи документов в архив лучше прописать во внутренних документах организации.

О сроках хранения документов с последними изменениями мы подробно рассказали в этой статье. Для большинства документов бухгалтерского и налогового учёта срок хранения — 5 лет, а для документов по личному составу и информации, которая влияет на расчёт пенсии — 50/75 лет.

Что делать при утере документов

Нужно расследовать причины пропажи и найти либо восстановить документы. Для расследования назначают специальную комиссию. Если нужно — с участием госорганов. По результатам расследования составляют акт.

Если документы не нашлись, нужно отправить письменные запросы контрагентам, банкам и налоговой инспекции на предоставление дубликатов.

Если какую-то часть документов восстановить невозможно, нужно составить акт об этом и указать причины.

Всю документацию, подтверждающую расследование и работу по восстановлению документов, нужно сохранить. Это акты, запросы, переписка и т.д.

Ответственность за отсутствие документов

Отсутствие первичных документов считается грубым нарушением правил учёта. За это налоговики могут оштрафовать:

- на 10 000 рублей за нарушение в одном налоговом периоде;

- на 30 000 рублей за нарушение в нескольких налоговых периодах;

- на 20% от неуплаченного налога или взносов, но не менее, чем на 40 000 рублей, если нарушение привело к занижению налоговой базы.

За непредставление первичных документов для налогового контроля штрафуют на 200 рублей за каждый документ. Плюс есть административная ответственность, которая может достигать 50 000 рублей в зависимости от вида и последствий нарушения.

Станьте пользователем сервиса «Моё дело», и вы сможете в автоматическом режиме формировать первичные документы, заполнять отчёты, рассчитывать налоги и получать консультации экспертов.

- Создано 09.06.2021 08:05

- Опубликовано 09.06.2021 08:05

- Автор: Administrator

- Просмотров: 4081

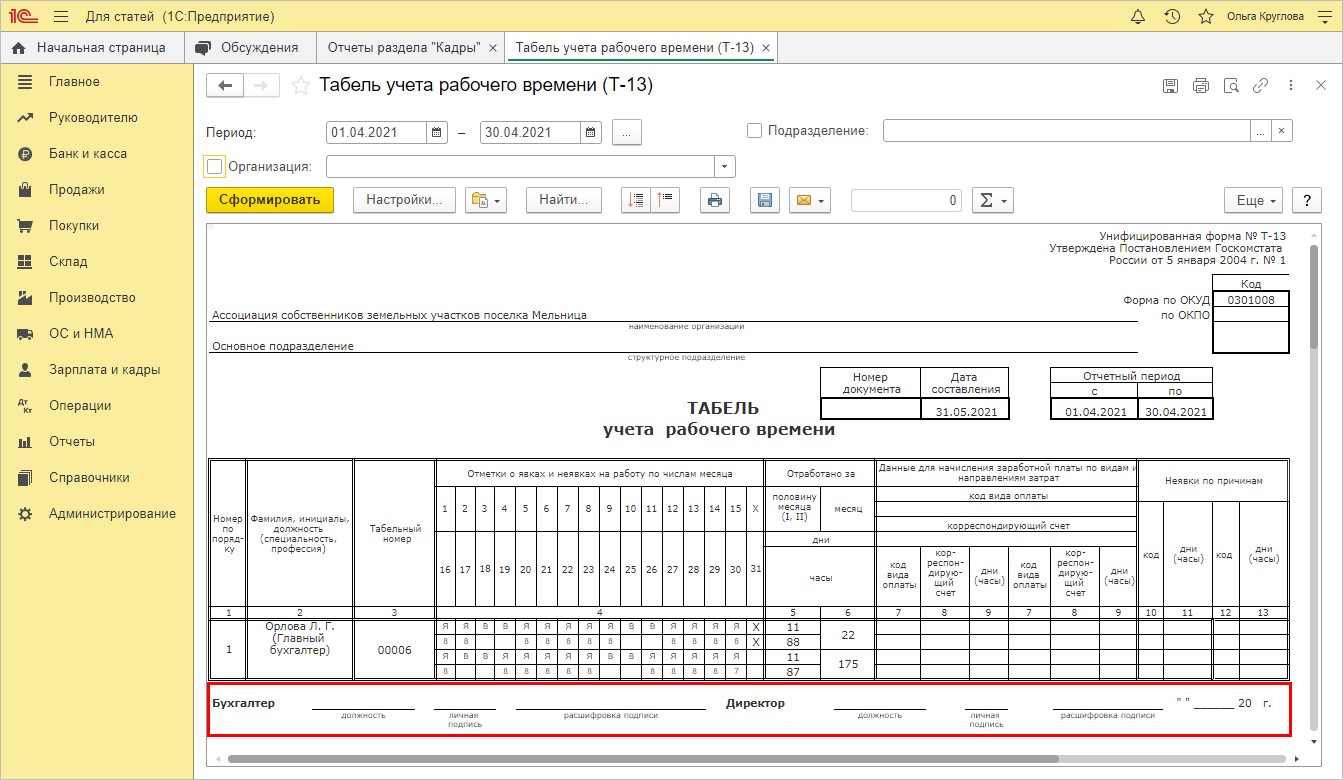

Чем хорош наш чат «Учет без забот» в Телеграмм, так это тем, что ежедневно туда поступают интересные вопросы, на которые мы стараемся дать ответы. И вот недавно наша подписчица задала достаточно распространенный на линии консультаций 1С вопрос: «Как в программах 1С из табеля рабочего времени убрать поле «работник кадровой службы» и заменить «ответственное лицо» на «бухгалтера», а «руководителя структурного подразделения» на «директора»?» В этой статье мы расскажем, можно ли это делать с точки зрения законодательства, и как такие изменения самостоятельно реализовать в 1С?

Итак, организация имеет право использовать в своей деятельности любые формы первичной учетной документации (унифицированные формы и/или разработанные самостоятельно), содержащие все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона № 402-ФЗ. Исключение составляют формы первичных документов, обязательные к применению, например, кассовые документы (информация Минфина России от 04.12.2012 № ПЗ-10/2012).

Формы первичных учетных документов обязательно должны быть утверждены в учетной политике организации (п. 4 ПБУ 1/2008) с учетом следующих особенностей:

1. Если вы будете использовать унифицированные формы документов, установленные Госкомстатом РФ, без их изменения, то в учетной политике можно просто сослаться на применение унифицированных форм документов и привести ссылки на соответствующие постановления Госкомстата РФ.

2. Если вы в своей деятельности будете использовать самостоятельно разработанные формы или унифицированные формы документов, но с дополнительными реквизитами, то образцы форм первичной документации следует утвердить в качестве приложения к учетной политике или отдельным приказом руководителя со ссылкой на этот приказ в учетной политике организации.

Из этого следует, что по закону вы можете изменить форму документа под ваши нужды, не забыв при этом утвердить их в учетной политике.

Как же это всё реализовать в 1С?

Любая печатная форма, будь то документ, или отчем имеет свой макет. Примеры по изменению макетов печатных форм мы уже рассматривали ранее на примере программы 1С: Бухгалтерия предприятия и документе «Счет».

Изменить макет «Табеля учета рабочего времени» не сложно, достаточно найти его и отредактировать.

Рассмотрим действия на примере двух программ: 1С: Бухгалтерии предприятия ред. 3.0 и 1С: ЗУП ред. 3.1.

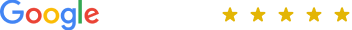

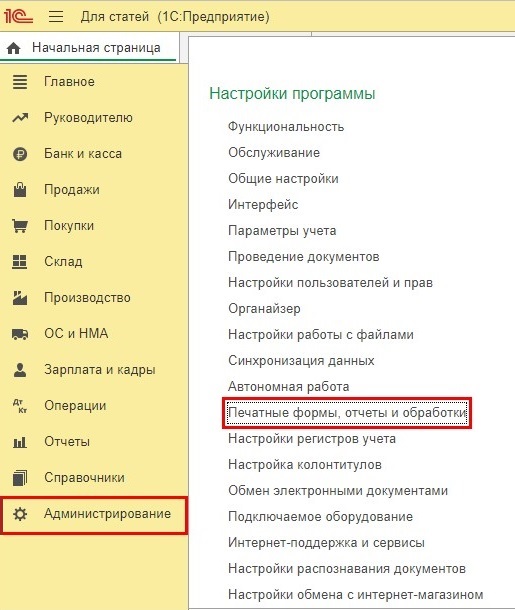

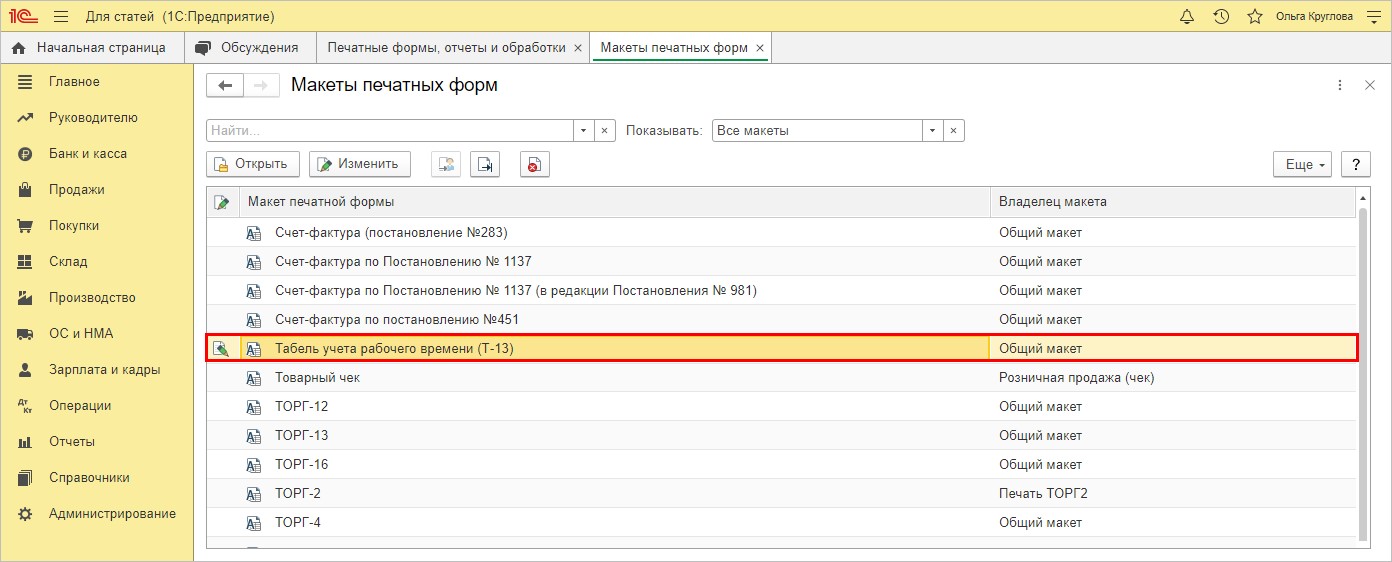

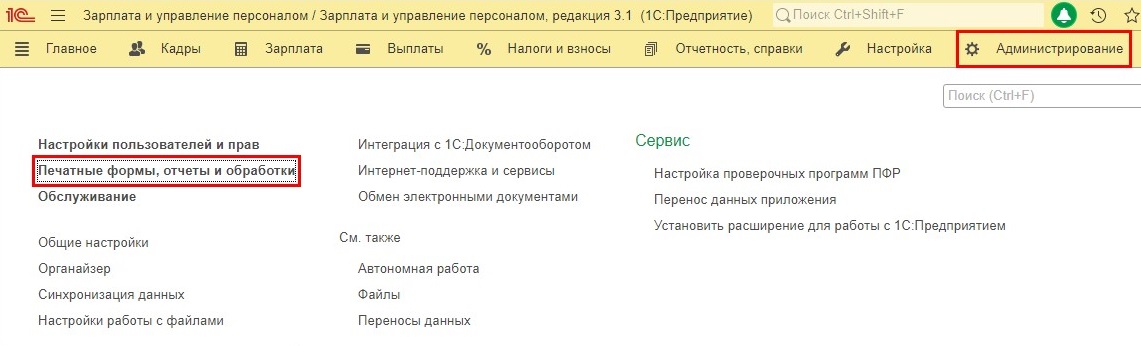

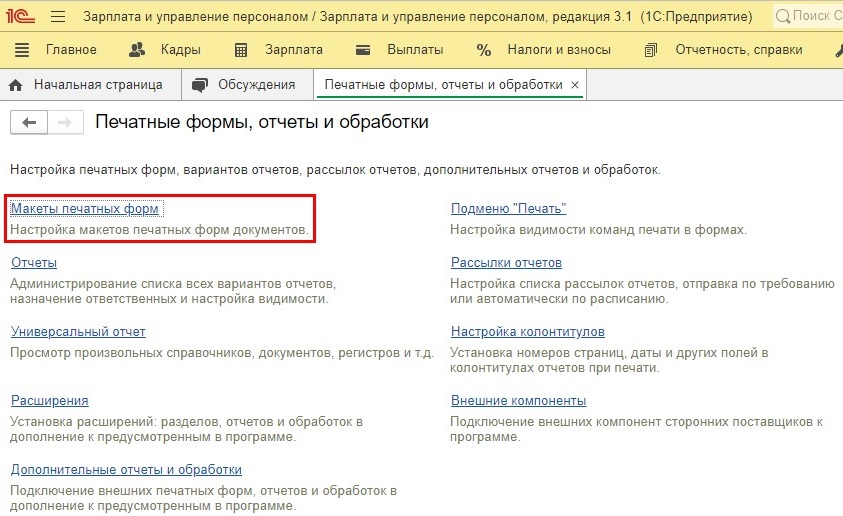

В 1С: Бухгалтерии предприятия макеты печатных форм доступны в разделе «Администрирование» — «Печатные формы, отчеты и обработки».

Шаг 1. Перейдите по гиперссылке «Макеты печатных форм».

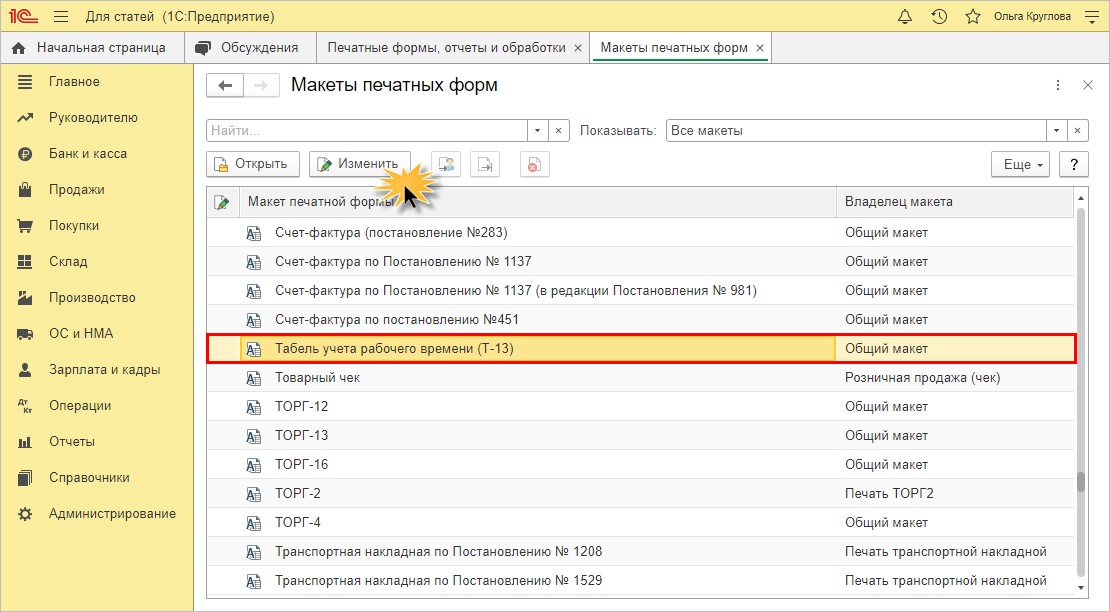

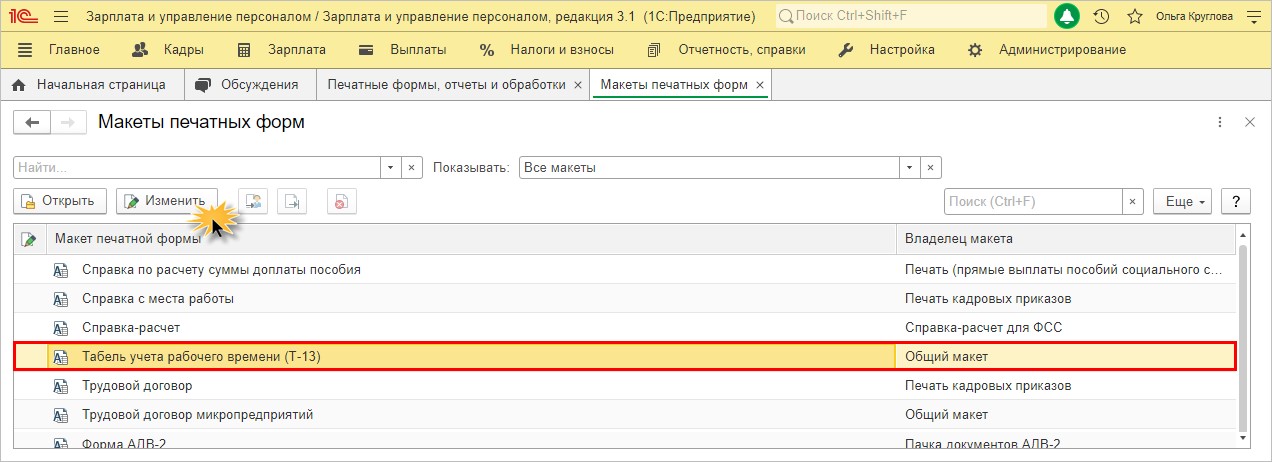

Шаг 2. Найдите в списке форму макета «Табель учета рабочего времени» и нажмите «Изменить».

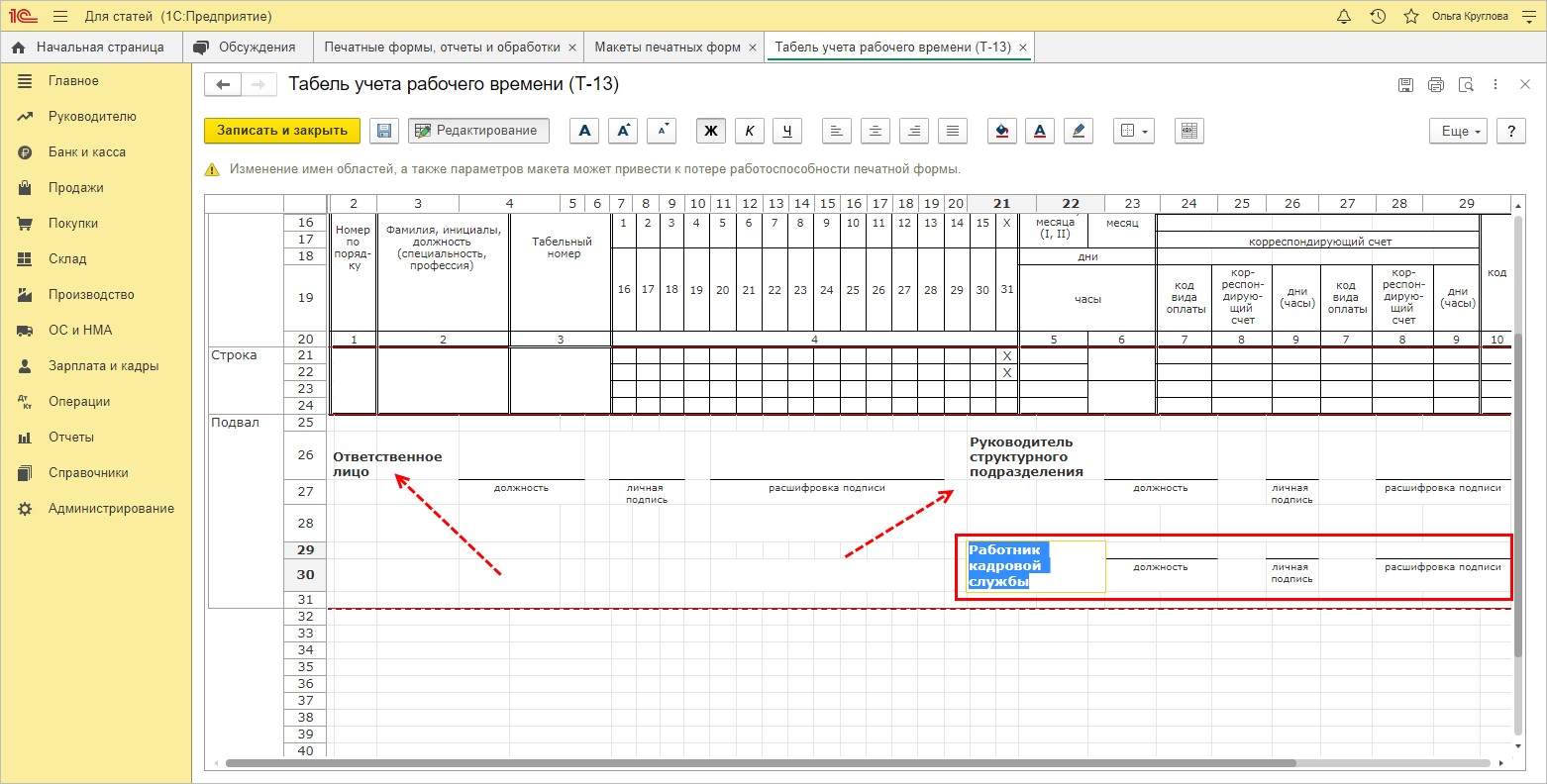

Шаг 3. Очистите ячейки, которые хотите удалить.

А текст подписей измените на нужный.

Чтобы не «заморачиваться» со свойствами ячеек, и чтобы убрать полоски для подписей, можно полностью удалить строки.

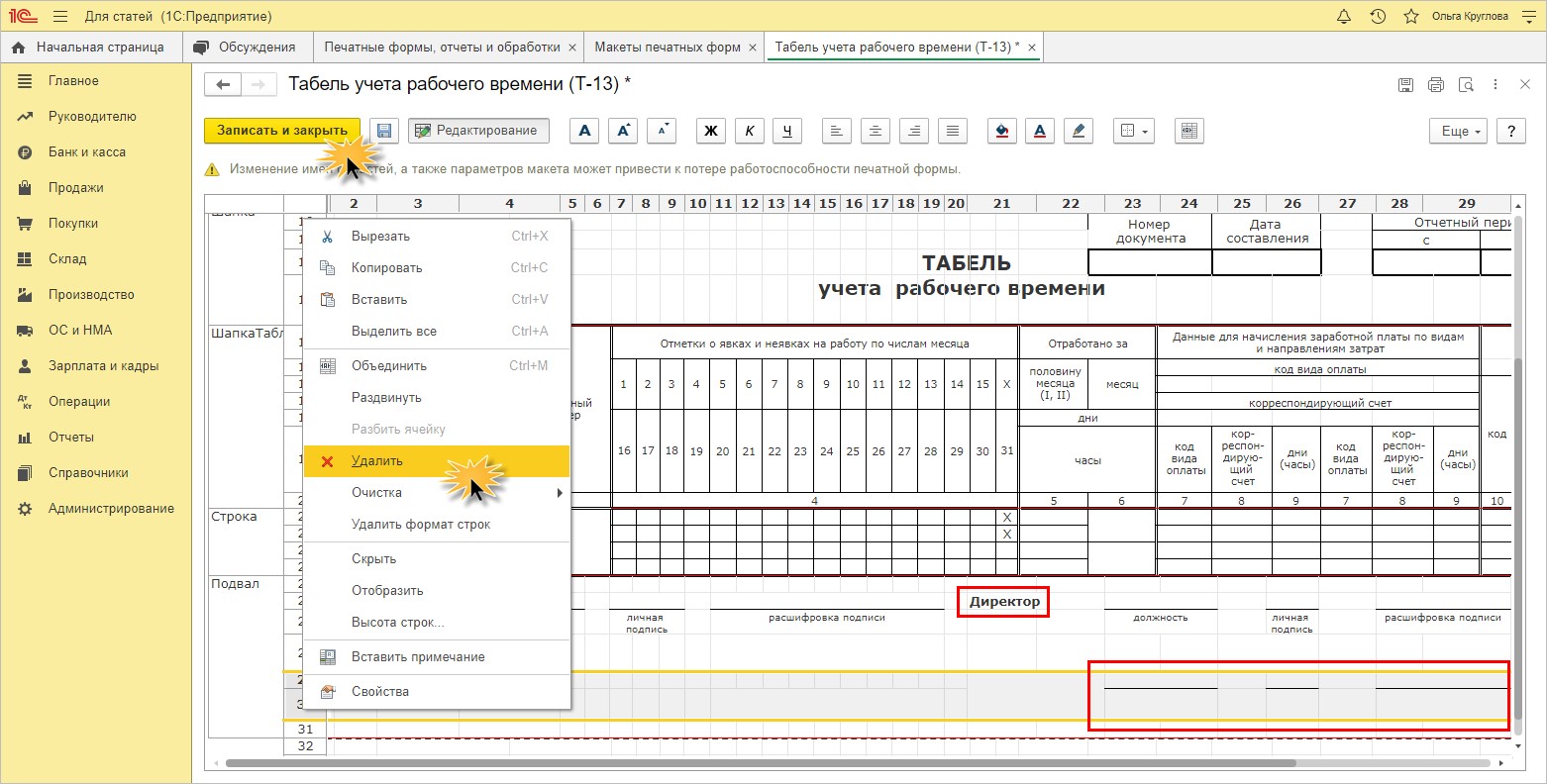

Шаг 4. Выделите строки и, нажав правой кнопкой мышки, выберите команду «Удалить». Сохраните макет – «Записать и закрыть».

В результате изменений в списке макетов, возле измененной формы появится обозначение – «карандашик».

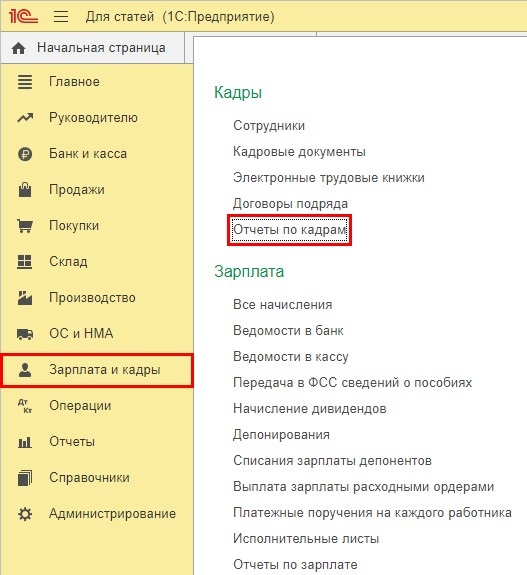

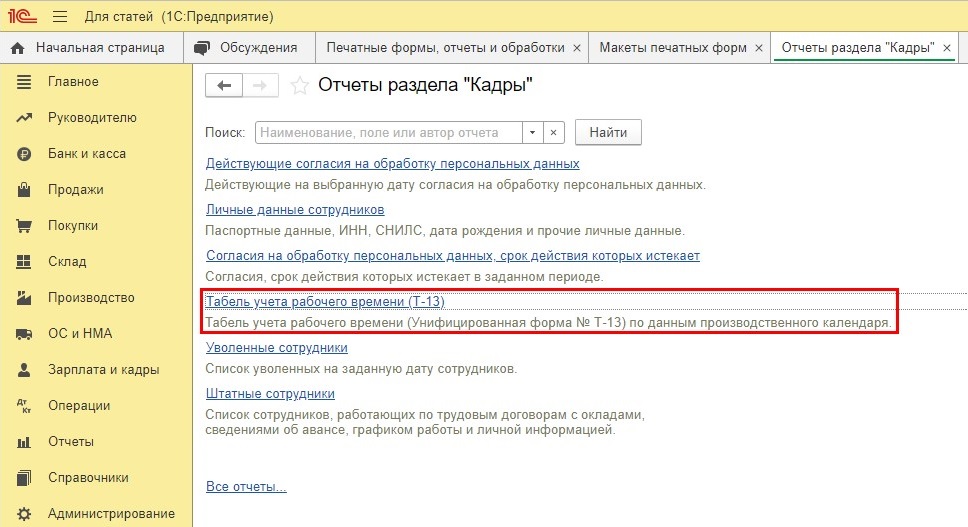

Шаг 5. Перейдите в раздел «Зарплата и кадры» — «Отчеты по кадрам».

Шаг 6. Сформируйте отчет «Табель учета рабочего времени».

Надписи в печатной форме отчета изменены.

В программе 1С: ЗУП макеты печатных форм также находятся в разделе «Администрирование» — «Печатные формы, отчеты и обработки».

Макеты печатных форм находятся в одноименном разделе.

Порядок изменения макета табеля аналогичен рассмотренному выше варианту.

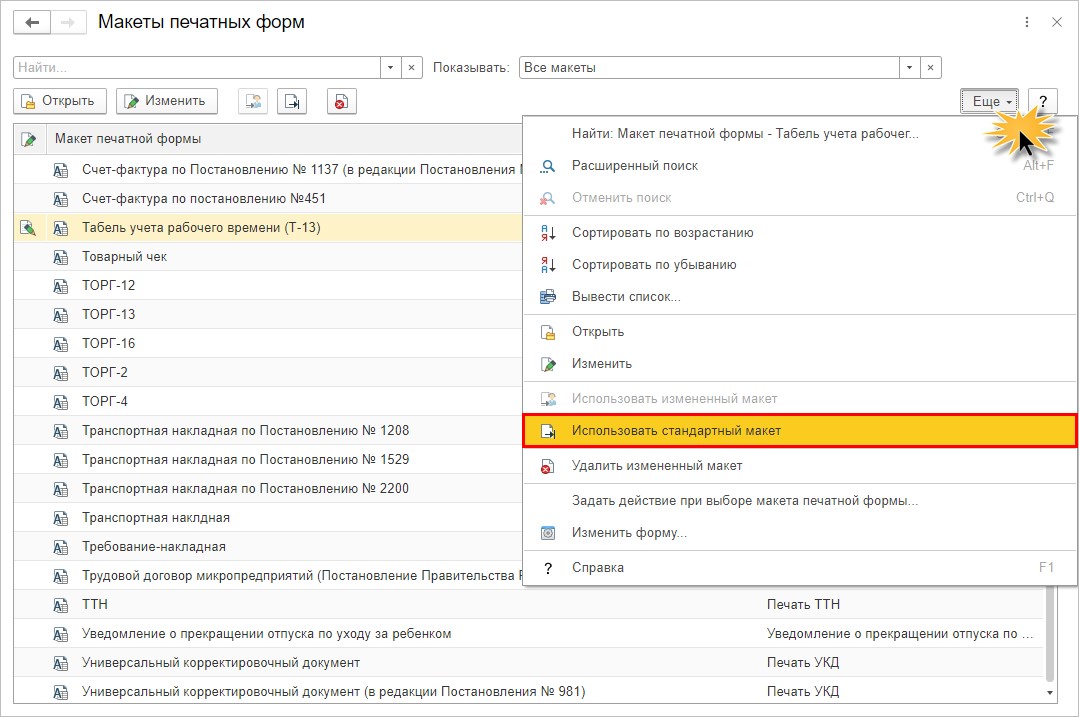

Чтобы вернуть макет, используемый по умолчанию обратно, достаточно выделить нужный макет, нажать кнопку «Еще» и выбрать команду «Использовать стандартный макет».

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Унифицированные формы документов привычны и удобны в работе, поэтому, несмотря на то, что большинство из них с 2013 года необязательны, они применяются до сих пор. Об унифицированных формах документов мы расскажем в этой статье.

Унифицированные формы первичных бухгалтерских документов — что это значит?

На протяжении долгих лет, вплоть до 2013 года, в качестве первичных документов для целей бухгалтерского и налогового учета могли использоваться лишь документы, составленные по специально утвержденным формам. Эти формы получили название унифицированных. В свободной форме допускалось составлять только те документы, для которых унифицированной формы не существовало.

Со вступлением в силу закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ экономические субъекты получили право разрабатывать формы документов самостоятельно при условии соблюдения определенных требований к ним. С 2022 года требования закона о бухучете в части документооборота дополняет новый ФСБУ 27/2021. Читайте о новом ФСБУ в нашей статье.

Однако многие компании продолжают применять унифицированные бланки, т.к. они соответствуют всем требованиям законодательства. Эксперты КонсультантПлюс собрали все формы в единый материал. Получите пробный доступ к системе и бесплатно переходите в Справочную информацию.

После этого большинство унифицированных форм первичных документов стали рекомендуемыми, однако остались и обязательные. О них речь пойдет далее.

Какие унифицированные формы первичной учетной документации являются обязательными

Обязательными продолжают оставаться формы первичной документации, установленные уполномоченными органами в соответствии и на основании других федеральных законов (см. письмо Минфина России от 06.03.2013 № 03-03-06/1/6700). Например, это:

- Кассовые документы из альбома унифицированных форм, утвержденного постановлением Госкомстата РФ от 18.08.1998 № 88 (информация Минфина России № ПЗ-10/2012, письмо Минфина России от 28.02.2013 № 03-03-06/1/5971).

- Транспортная накладная по форме из приложения 4 к Правилам перевозок грузов автомобильным транспортом, утвержденных постановлением Правительства РФ от 15.04.2011 № 272 (это следует из писем Минфина России от 06.09.2016 № 03-03-06/1/52112, от 20.07.2015 № 03-03-06/1/41407, ФНС РФ от 17.05.2016 № АС-4-15/8657@)..

Таким образом, обязательность применения унифицированных форм относится не только к кассовым документам, но и к транспортной накладной.

Как правильно оформлять первичные документы, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Скачать бланк транспортной накладной вы можете в статье «Подтверждение транспортных расходов — какими документами?».

А еще обязательными являются формы, установленные для бюджетников. Их можно найти в приказе Минфина от 30.03.2015 № 52н об утверждении форм первичных документов и регистров бухучета госорганов и бюджетников и указаний по их применению.

Что означает «альбом унифицированных форм первичной учетной документации» (примеры)

Альбомом унифицированных форм принято именовать так называемую тематическую подборку форм документов. Так, существуют альбомы по учету:

- кадров, рабочего времени и расчетов с персоналом по оплате труда;

- кассовых операций;

- торговых операций;

- основных средств и нематериальных активов;

- материалов;

- продукции, товарно-материальных ценностей в местах хранения;

- результатов инвентаризации;

- работ в капитальном строительстве и ремонтно-строительных работ и др.

Унифицированные формы кадровых документов (табели, ведомости и т. п.)

Унифицированные формы кадровых документов утверждены постановлением Госкомстата РФ от 05.01.2004 № 1. Условно их можно разделить на 2 группы:

- Документы непосредственно по учету кадров — от приема до увольнения:

- приказ (распоряжение) о приеме на работу;

См. «Унифицированная форма № Т-1 — скачать бланк и образец».

- личная карточка работника;

См. «Унифицированная форма № Т-2 — бланк и образец заполнения».

- штатное расписание;

См. «Унифицированная форма № Т-3 — Штатное расписание (бланк)».

- приказ (распоряжение) о предоставлении отпуска работнику;

См. «Унифицированная форма № Т-6 — скачать бланк и образец».

- график отпусков;

См. «Унифицированная форма № Т-7 — график отпусков».

- приказ об увольнении и др.

См. «Унифицированная форма № Т-8 — бланк и образец заполнения».

- Документы, отражающие данные для расчетов с персоналом:

- табели учета рабочего времени по формам № Т-12 и Т-13;

См. «Унифицированная форма № Т-12 — бланк и образец» и «Унифицированная форма № Т-13 — бланк и образец».

- зарплатные ведомости: расчетно-платежная, расчетная и платежная;

См. «Унифицированная форма № Т-49 — бланк и образец», «Унифицированная форма № Т-51 — расчетный лист» и «Зарплатная ведомость формы Т 53 (скачать бланк)».

- лицевой счет и др.

См. «Унифицированная форма № Т-54 — лицевой счет».

Унифицированная документация по учету кассовых операций

Повторимся: данные формы являются обязательными. Это значит, что составлять кассовые документы вы обязаны строго по формам, которые присутствуют в альбоме, утвержденном постановлением Госкомстата РФ от 18.08.1998 № 88. Это всем известные:

- приходный кассовый ордер;

См. «Унифицированная форма № КО-1 — приходный кассовый ордер».

- расходный кассовый ордер;

См. «Унифицированная форма № КО-2 — расходный кассовый ордер».

- кассовая книга и т. п.

См. «Унифицированная форма № КО-4 — Кассовая книга»

Другие документы по кассе ищите на нашем сайте в рубрике «Онлайн-кассы ККТ ККМ».

А основные формы первичной учетной документации по другим участкам и объектам вы найдете в рубрике «Бухгалтерский учет > Документы бухгалтерского учета».

ОБРАТИТЕ ВНИМАНИЕ! На нашем сайте для всех документов есть заполненные образцы, которые можно не только посмотреть на сайте, но и скачать в форматах Word или Excel.

Итоги

У организации есть выбор: самостоятельно разрабатывать первичные документы или применять их унифицированные формы. Но есть исключение: при совершении операций по перевозке грузов автомобильным транспортом или приемке/ выдаче денежных средств по прежнему необходимо применять утвержденную в нормативных документах форму транспортной накладной и документы для оформления кассовых операций (приходный/расходный кассовый ордера, кассовую книгу).

Источники:

закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ

Все ПУД должны быть утверждены руководителем (в учетной политике):

- ПУД, установленные уполномоченными органами на основании других законов, обязательны к применению (кассовые документы);

- ПУД могут быть разработаны самостоятельно (в том числе утверждены из альбомов унифицированных форм «первички»);

- ПУД могут быть рекомендованы к применению (форма «Универсальный передаточный документ» Письмо ФНС РФ от 21.10.2013 N ММВ-20-3/96@).

Каждая форма ПУД должна содержать 7 обязательных реквизитов (ч. 2 ст. 9 Федерального закона N 402-ФЗ).

Дополнительные реквизиты не запрещается включать в форму.

Первичный документ должен содержать обязательные реквизиты (ч. 2 ст. 9 Федерального закона N 402-ФЗ):

См. также:

- Приказ о новых формах первичных документов

- Формы первички в учетной политике

- Порядок утверждения первички

- Правила хранения бухгалтерских документов

- Форма и реквизиты первички

- Бухгалтерская справка с БУ и НУ

- УПД за поставщика

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Что такое первичная документация и как с нею работать: расскажем о тонкостях создания, обработки и хранения «первички».

Что такое «первичные документы»

В федеральном законе 402-ФЗ «О бухучете» описаны все бухгалтерские и первичные документы. Они нужны, в основном, для налоговой — как документы, которые подтверждают понесенные вами расходы и правильность определения налоговой базы.

Первичные документы нужно хранить пять лет после года, в котором использовали их последний раз. В течение этого времени налоговая может в любой момент их запросить для проверки вас или ваших контрагентов. «Первичка» также используется в судебных процессах при спорах с контрагентами.

Формально организация может уничтожить первичку через пять лет. Но согласно разъяснениям Росархива, первичку с истекшим сроком хранения можно уничтожить только после того, как ее проверит налоговая и другие контролирующие органы, а также аудиторы (письмо Росархива от 26.03.2020 № 7/905).Документы первичного учета составляются в момент осуществления хозяйственных операций и свидетельствуют об их совершении. Список документов, сопровождающих ту или иную сделку, в зависимости от типа сделки может быть разным. Подготовкой всех необходимых первичных документов, как правило, занимается поставщик. Особое внимание нужно уделять тем документам, которые возникают в ходе сделок, где вы покупатель, потому что это ваши расходы, и поэтому вы более заинтересованы в соблюдении буквы закона, нежели ваш поставщик.

Вывод: первичные документы нужны налоговой для подтверждения доходов и расходов и правильного расчета налога. Их нужно хранить 5 лет. Документы оформляет поставщик, важно следить за их правильным оформлением.

Разделение первичных документов по стадиям бизнеса

Контур.Бухгалтерия рассчитает суммы, выберет проводки, заполнит и проверит отчеты для отправки через интернет.

Начать пользоваться

Все сделки можно разделить на 3 этапа:

Этап 1. Вы договариваетесь об условиях сделки

Результатом будут:

- договор;

- счет на оплату.

Этап 2. Происходит оплата по сделке

Подтверждают оплату:

- выписка с расчетного счета, если оплата была безналом, или путем эквайринга, или через платежные системы, где деньги перечисляются с вашего расчетного счета;

- кассовые чеки, квитанции к приходным кассовым ордерам, бланки строгой отчетности — если оплата производилась наличными. В большинстве случаев такой способ оплаты используют ваши сотрудники, когда берут деньги под отчет. Расчеты между организациями редко бывают в форме наличных денег.

Этап 3. Получение товара или услуги

Обязательно нужно подтвердить, что товар действительно получен, а услуга оказана. Без этого налоговая не разрешит уменьшать налог на потраченные деньги. Подтверждают получение:

- товарная накладная — для товаров;

- товарный чек — обычно выдается в пару к кассовому чеку, или если товар продает ИП;

- акт выполненных работ/оказанных услуг.

Заношу первичку, разобрался сразу

«Я заношу в Контур.Бухгалтерию первичку, учетом и отчетностью занимается бухгалтер. У сервиса очень удобный и понятный интерфейс, разобрался сразу, без всякой помощи. Очень добротно, сделано для людей! И, конечно, удобно то, что заходить в систему можно из любого места, с любого устройства».

Марат Иманов, директор в ООО «Диалог», Санкт-Петербург.

Обязательные первичные документы

Несмотря на вариативность сделок, есть перечень обязательных документов, которые оформляются для любого вида сделки:

- договор;

- счёт;

- бланки строгой отчетности, кассовый, товарный чек;

- накладная;

- акт выполненных работ (оказанных услуг);

- счет-фактура.

Договор

С клиентом при осуществлении сделки заключается договор, в котором уточняются все детали предстоящих хозяйственных операций: порядок расчетов, отгрузка товара, сроки выполнения работ или условия оказания услуг.

В договоре регламентируются права и обязанности сторон. В идеале каждая сделка должна сопровождаться отдельным договором на поставку товаров или услуг. Однако при продолжительном сотрудничестве и осуществлении однотипных операций можно заключить один общий договор. Договор оформляется в двух экземплярах с оттисками печатей и подписями каждой из сторон.

Для некоторых сделок не требуется письменная форма договора. Скажем, договор купли-продажи с момента получения покупателем кассового или товарного чека является заключенным.

Вывод: договор нужен для сделок, по которым не выдается кассовый чек. Проследите за всеми условиями: порядок расчетов, отгрузка товара, сроки, права и обязанности сторон, НДС, если есть.

Счет на оплату

Счет на оплату — это соглашение, в соответствии с которым поставщик фиксирует цену на свои товары или услуги.

Покупатель принимает условия соглашения, производя соответственную оплату. Форма счета на оплату строго не регламентирована, поэтому каждая компания имеет право разработать собственную форму этого документа. В счете можно прописать условия сделки: сроки, уведомление о предоплате, порядок оплаты и поставки и прочее.

В соответствии статьей 9-ФЗ «О бухгалтерском учете», наличие подписи директора или главного бухгалтера и печати необязательны для этого документа. Но ими не стоит пренебрегать во избежание вопросов со стороны контрагентов и государства. Счет не позволяет предъявить поставщику требования — он лишь фиксирует цену товара или услуги. При этом за покупателем остается право на требование возврата денежных средств в случае необоснованного обогащения поставщика.

Вывод: счет — это фиксация цены и иногда срока оплаты. У него нет строгой формы, можно вводить свою. Подпись и печать на счете не обязательны, но помогают избежать лишних вопросов.

Платежные документы: кассовые чеки, бланки строгой отчетности (БСО)

Эта группа первичных документов позволяет подтвердить факт оплаты приобретаемых товаров или услуг.

К платежным документам относятся товарные и кассовые чеки, БСО, платежные требования и поручения. Поручение покупатель может получить в банке, осуществив оплату безналичным платежом. Чек кассовый или товарный покупатель получает от поставщика при оплате наличными.

Вывод: платежные документы нужны для подтверждения факта оплаты, их важно сохранять.

Товарная накладная или товарный чек

Товарные чеки, как мы уже говорили выше, оформляются при продаже товара физлицам или самими физлицами.

Накладные используются преимущественно юрлицами для оформления отпуска/продажи товаров или товарно-материальных ценностей и дальнейшего оприходования их клиентом.

Оформлять накладную следует в двух экземплярах. Первый остается у поставщика как документ, подтверждающий факт передачи товаров, а второй экземпляр передается покупателю.

Данные в накладной должны совпадать с цифрами в счете-фактуре. Уполномоченное лицо, отвечающее за отпуск товара, ставит в накладной свою подпись и печать организации. Сторона, принимающая товар, также обязана поставить роспись и заверить ее печатью в товарной накладной. Применение факсимильной подписи допускается, но это должно быть зафиксировано в договоре.

Вывод: товарная накладная оформляется в двух экземплярах, закрепляется подписью ответственного лица и печатью обеих сторон. Товарный чек выдают покупателю в единственном экземпляре.

Акт оказанных услуг (выполненных работ)

Акт — это двусторонний первичный документ, который подтверждает факт свершения сделки, стоимость и сроки выполнения услуг или работ.

Акт выдается исполнителем своему клиенту по итогу оказания услуг или выполненных работ. Этот первичный документ подтверждает соответствие оказанных услуг (выполненных работ) условиям заключенного договора.

Вывод: акт аналогичен накладной, но касается работ или услуг, его оформляют в двух экземплярах — по одному для каждой стороны и заверяют подписями и печатями сторон.

Счет-фактура

Счет-фактура — документ, который нужен исключительно для того, чтобы контролировать движение НДС. Счета-фактуры обычно оформляются в пару к товарным накладным или актам. Встречаются счета-фактуры на выплаченный аванс.

Этот первичный документ строго регламентирован. Он содержит:

- информацию о суммах денежных средств;

- фактурную часть.

Счет-фактура — это основание для принятия предъявленных сумм НДС к вычету. Его обязаны выписывать все предприятия-плательщики НДС.

В последнее время популярен УПД — универсальный передаточный документ. Этот документ заменяет пару накладная + счет-фактура или акт + счет-фактура.

Вывод: счет-фактура нужен для контроля за движением НДС, его оформляют в пару к накладной или акту. Иногда такая пара заменяется универсальным передаточным документом — УПД.

Ведите бизнес в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис автоматически формирует первичные документы и УПД.

Попробовать бесплатно

.png)