Новый год готовит бухгалтерам существенные изменения в порядке расчета, уплаты и удержании НДФЛ, поменяются отчетные формы, добавятся новые уведомления по налогу. Расскажем основные новации с января 2023 года.

Новые расчетные периоды

С 2023 года будут изменены базовые правила расчета налога и налогооблагаемой базы. В 2022 году датой получения доходов сотрудником считается последний день месяца, за который компания выплатила доход.

Например, зарплата за октябрь 2022 года была выплачена 10 ноября. Для целей налогообложения НДФЛ этот доход относится к октябрю, и датой его получения считается 31 октября.

С нового года логика определения расчетного периода будет существенно изменена: для расчета НДФЛ будут учитываться выплаты сотруднику за период с 23 числа предыдущего месяца по 22 число текущего месяца. Поэтому выплаченная 10 ноября зарплата будет относиться не к октябрьским доходам, а к выплатам за период с 23 октября по 22 ноября.

Одновременно с этим, меняется порядок определения даты получения дохода: теперь она соответствует дате фактической выплаты зарплаты. Продолжая пример с ноябрьской выплатой зарплаты, датой получения дохода в целях налогообложения будет считаться 10 ноября (до 2023 года – 31 октября). Это важное изменение, т. к. налог нужно будет удерживать с каждой выплаты, перечисляемой сотруднику.

До вступления в силу этих новаций налог с авансовых выплат не удерживается, доход за вычетом полной суммы ежемесячного НДФЛ выплачивается в начале следующего месяца. В соответствии с новыми правилам, аванс по заработной плате должен быть перечислен сотруднику без суммы подоходного налога.

Консалтинговая компания Созидание и Развитие подберет для вас оптимальные варианты налогового планирования, для снижения фискальной нагрузки на бизнес.

Изменение сроков уплаты налога

До 2023 года перечисление НДФЛ в бюджет осуществляется не позднее следующего дня после выплаты зарплаты или иного дохода сотрудникам. В примере с октябрьской зарплатой, выплаченной в ноябре, компания обязана перечислить налог не позднее 11 ноября.

С нового года оформлять платежку и платить НДФЛ необходимо не позднее 28 числа текущего месяца. До этой даты необходимо уплатить налог с доходов, выплаченных работнику за период с 23 числа предыдущего месяца по 22 число текущего. Таким образом, налог с октябрьской зарплаты необходимо удержать 10 ноября (в день выплаты), а перечислить в бюджет – до 28 ноября.

Для удержания и уплаты НДФЛ с декабрьской зарплаты действуют особые правила. С доходов работников, полученных за период с 23 по 31 декабря 2022 года, налог уплачивается не позднее последнего рабочего дня текущего года – 30 декабря. НДФЛ с выплат, осуществленных с 1 по 22 января 2023, должен быть перечислен в бюджет до 28 января 2023 года.

После окончания года собственники компаний хотят получить достоверные данные о финансовом состоянии бизнеса. Аудиторы компании Созидание и Развитие проведут комплексную проверку бухгалтерской отчетности.

Уплата налога за счет организации

С 2023 года отменяется запрет на перечисление НДФЛ в бюджет за счет собственных средств работодателя, ранее налог можно было заплатить только из удержанных денежных средств работников.

В новом году компании самостоятельно должны определять за счет чьих денег уплачивать НДФЛ. Доля собственных средств при перечислении НДФЛ законодательно не регламентирована. При этом необходимо учитывать, что при расчете и уплате налога, компания должна в полном объеме выполнить функции налогового агента по НДФЛ.

Необходимо учитывать, что с 2023 года сумма НДФЛ будет перечисляться в составе единого налогового платежа, т. е. отдельных платежных документов по НДФЛ больше не будет.

В дополнение к единому платежу компании будут обязаны направлять в ИФНС специальное уведомление с информацией о расчете налога по налогам, которые платятся до представления декларации. Сведения нужно будет представлять в инспекцию до 25 числа перед уплатой налога. Например, расчет налога по доходам, выплаченным в период с 23 октября по 22 ноября, нужно направить в налоговую службу до 25 ноября.

Компания Созидание и Развитие специализируется на проведении аудита и налоговом консалтинге. Наши специалисты готовы проконсультировать по любым налоговым вопросам бизнеса.

Изменения в 6-НДФЛ

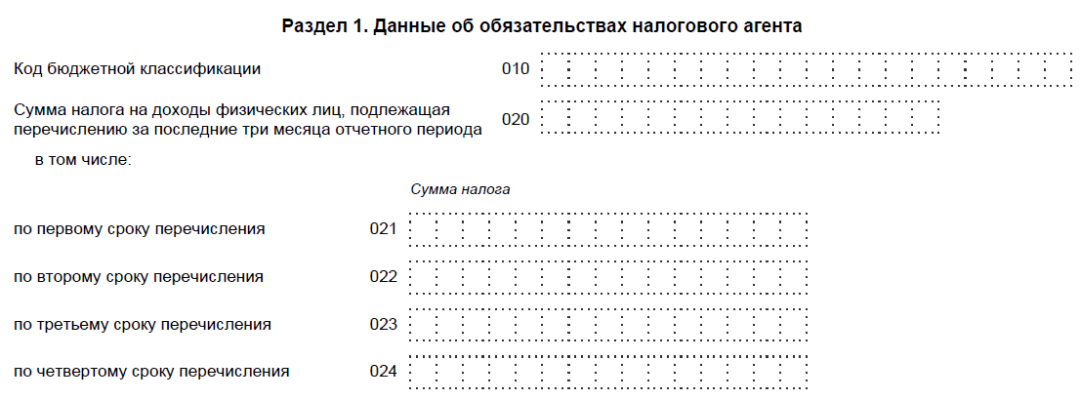

С 1 января 2023 года меняется не только порядок расчета и уплаты налога, но и отчетная форма по НДФЛ: в форме 6-НДФЛ в разделе 1 будет четыре новых строки, в которых будут отражаться суммы налога по срокам уплаты за каждый из расчетных периодов, приходящихся на отчетный квартал, плюс дополнительное поле, которое будет заполняться только в годовом отчете.

В дополнение к перечисленным строкам, в отчете будет введена строка 020, в которой будет отражаться общая сумма налога к уплате за три месяца отчетного периода.

Сроки представления отчета в ИФНС сдвинули: с 2023 года за отчетные кварталы форму надо сдать до 25 числа следующего месяца. Годовой отчет компания обязана сдать до 25 февраля следующего года.

Совокупная налоговая база

Налог на доходы физических лиц, облагаемый с использованием прогрессивной шкалы, с 2023 года будет рассчитываться из совокупности налоговых баз всех видов доходов. До вступления в силу изменений, выплаты по ставке 15% облагались налогом отдельно.

Например, гражданин за 2023 год получит 4,5 млн рублей доходов от работодателя в виде зарплаты и премий. Дополнительно он получил 2 млн рублей дивидендов. Налоговые агенты по каждому из видов выплат удержали налог по общей ставке 13%. Однако, общая сумма дохода за 2023 год превысила 5 млн рублей и по сумме превышения должна применяться ставка 15%.

С 2023 года окончательный размер налоговых обязательств по НДФЛ будет определяться налоговой инспекцией с учетом совокупности налоговых баз за календарный год. Поэтому если совокупные доходы физического лица превысят 5 млн рублей, то ИФНС на основании полученных данных от налоговых агентов самостоятельно рассчитает налог по ставке 15% и направит налоговое уведомление.

Коды доходов для автоматизированной УСН

Налогоплательщики, которые в 2023 году будут применять экспериментальный налоговый режим – автоматизированную УСН, обязаны передавать в уполномоченные банки сведения о доходах сотрудников. Информация необходима для исполнения кредитными организациями функций налоговых агентов по НДФЛ.

Специально для подобных ситуаций ФНС разработала коды видов доходов, вычетов и выплат, освобождаемых от взносов, для компаний и предпринимателей на автоматизированной упрощенке. Вновь введенные коды необходимо указывать при передаче сведений о выплатах сотрудникам.

Если вы планируете сменить систему налогообложения и рассматриваете АУСН как один из вариантов, обратитесь в компанию Созидание и Развитие, наши эксперты проведут анализ вашего бизнеса и подберут налоговый режим с оптимальной нагрузкой.

Изменения в налоговых вычетах

С суммы доходов, полученных за 2022 год, социальные налоговые вычеты за медицинские услуги и расходы на спорт можно будет применять, пока ребенку не исполнится 24 года. Ранее действовал возрастной ценз – 18 лет.

Ключевое условия получения возврата налога – обучение ребенка на очном отделении вуза. При этом налоговый вычет могут получить не только родители, но и усыновители и/или попечители, которые оплатили лечебные процедуры или спортивные занятия.

Порядок получения социальных вычетов, а также – ограничения на сумму возврата налога, не изменились.

Новации в регистрах по НДФЛ

С 2023 года законодатель освободил компании от необходимости указывать в налоговых регистрах нескольких обязательных полей. С нового года необязательно заполнять в них данные о реквизитах платежей в бюджет, а также дату перечисления фискального платежа.

Остальные обязательные поля остались. В регистрах по НДФЛ потребуется заполнять:

- Данные о налогоплательщике.

- Вид перечисляемых доходов.

- Информацию о предоставленных налоговых вычетах.

- Расходы и суммы, уменьшающие налоговую базу.

- Суммы дохода и даты их выплаты.

- Статус налогоплательщика.

- Даты удержания НДФЛ.

С 2023 года поменяется дата признания дохода в виде зарплаты, поэтому работодатели будут считать и уплачивать НДФЛ с аванса. Вот как выглядят новые и старые правила:

| Дата получения дохода | В какой момент удержать налог | Регулирующая норма | |

|---|---|---|---|

| Порядок до 2023 года | Последний день месяца, за который начислен заработок. Пока месяц не закончился, доход считается неполученным | При окончательном расчете за месяц | п. 2 ст. 223 НК РФ (не действует с 2023 года) |

| Порядок с 2023 года | День выплаты зарплаты | При каждой выплате денег сотруднику — и с аванса, и со второй части зарплаты | подп. 1 п. 1 ст. 223 НК РФ |

Таким образом, с 2023 года вид дохода не будет иметь значения, главное — в какой период исчислен и удержан налог. Это касается любых доходов — в виде зарплаты, отпускных, больничных.

Пример. В компании установлены сроки выплаты аванса — 25 число текущего месяца, зарплаты — 10 число следующего месяца. По новым правилам за январь 2023 года удержать НДФЛ нужно и 25.01.2023 — с аванса, и 10.02.2023 — с окончательного расчета.

Со следующего года НДФЛ будем платить одним платежом, на один КБК и в единый срок — до 28 числа каждого месяца (п. 6 ст. 226 НК РФ в ред. 263-ФЗ). Но есть особые правила для декабря. Исключение — налог с доходов иностранцев, которые трудятся в РФ по найму (ст. 227.1 НК РФ), он в единый платеж не входит.

Читайте также: Как изменится уплата налогов в 2023 году: обязательный единый налоговый платеж

А еще для работодателей вводится новая обязанность — придется подавать в ИФНС уведомления об исчисленном налоге.

Подробности по срокам смотрите в таблице:

| Период удержания НДФЛ | Срок перечисления НДФЛ (п. 6 ст 226 НК РФ в ред. 263-ФЗ) |

Срок подачи уведомления (п. 9 ст. 58 НК РФ в ред. 263-ФЗ) |

|---|---|---|

| С 1 по 22 января | Не позже 28 января | Не позже 25 января |

| С 23 числа предшествующего месяца по 22 число текущего месяца | Не позже 28 числа текущего месяца | Не позже 25 числа текущего месяца |

| С 23 по 31 декабря | Не позже последнего рабочего дня календарного года |

Пример. Установленный срок выплаты аванса в организации — 24 число. В этом случае перечислить НДФЛ в бюджет, например, с аванса за февраль 2023 года надо не позднее 28.03.2023, а подать уведомление (с учетом переноса срока из-за выходных) — не позднее 27.03.2023.

А если дата выплаты аванса установлена на 21 число, то крайний день уплаты НДФЛ с февральского аванса будет на месяц раньше — 28.02.2023, а срок подачи уведомления — 27.02.2023.

Форма уведомления об исчисленном налоге утверждена Приказом ФНС от 02.03.2022 № ЕД-7-8/178@ (КНД 1110355). Но ее налоговики собираются скоро обновить — уже подготовлен проект приказа. Планируется, что будет удалена строка, где указывается срок уплаты налога, зато добавят две новые строчки: для кода отчетного (налогового) периода и для отчетного года. И еще хотят утвердить порядок заполнения уведомления.

Уведомление в электронном виде можно передать в налоговую через Экстерн или через личный кабинет налогоплательщика. Работодатели, сдающие отчетность на бумаге, могут подать форму в бумажном виде.

Формируйте платежные поручения по ЕНП, отправляйте уведомления с суммами платежей и сверяйте расчеты с ФНС в Экстерне

Попробовать

С 2023 года отменяется п. 9 ст. 226 НК РФ, запрещающий налоговым агентам уплачивать НДФЛ из собственных средств. Изменения связаны с переходом на уплату бюджетных платежей через единый налоговый счет (ЕНС).

Это значит, что переводить деньги на ЕНС для уплаты НДФЛ можно будет до удержания налога. При этом платеж налоговики спишут в момент возникновения обязанности по уплате — 28 числа или в последний рабочий день года.

Со следующего года многие налоговые отчеты будем сдавать не позже 25 числа по окончании соответствующего периода (п. 2 ст. 230 НК РФ в ред. 263-ФЗ). Сроки по 6-НДФЛ будут выглядеть так:

| Период | Срок подачи до 2023 года | Срок подачи с 2023 года |

|---|---|---|

| Отчет за квартал, полугодие, 9 месяцев | Не позже последнего числа месяца, идущего за отчетным периодом | Не позже 25 числа месяца, идущего за отчетным периодом |

| Отчет за год | Не позже 1 марта года, идущего за отчетным годом | Не позже 25 февраля года, идущего за отчетным годом |

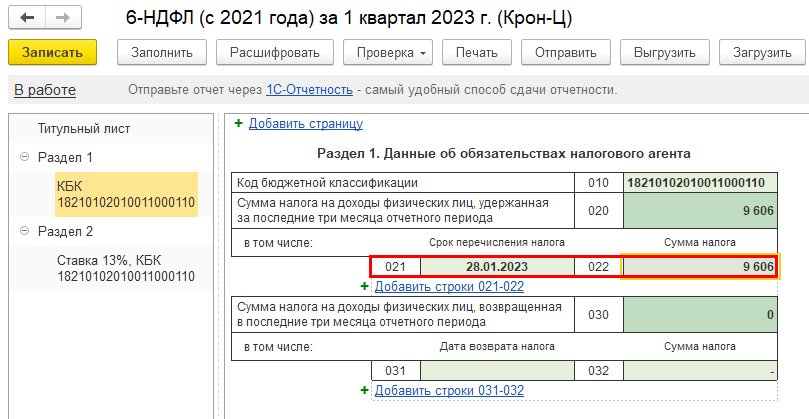

В обновленной форме 6-НДФЛ учтены переход на ЕНП и новые сроки платежей. Она утверждена приказом ФНС от 29.09.2022 № ЕД-7-11/881@.

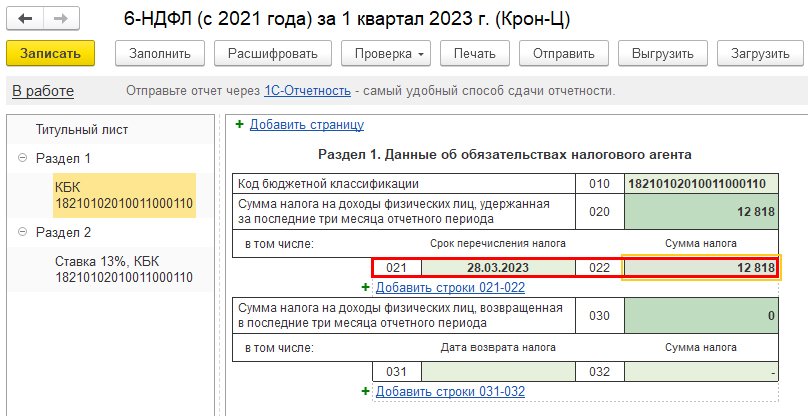

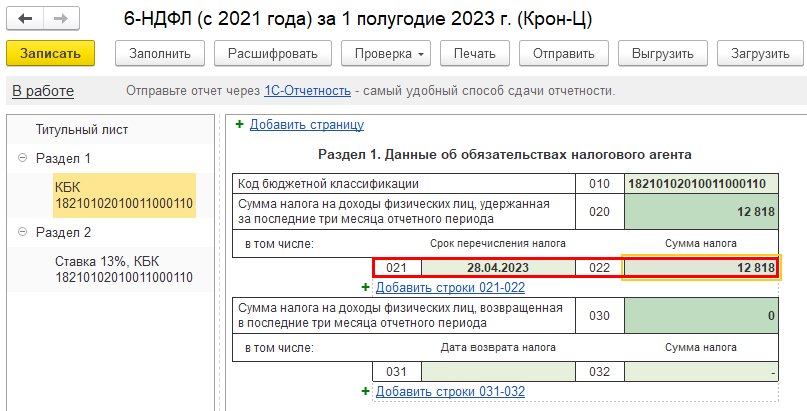

В разделе 1 серьезно изменится блок с НДФЛ, удержанным за последние три месяца:

- в строке 020 будем показывать НДФЛ, подлежащий перечислению за последние три месяца;

- в строках 021–024 будем делить сумму из строки 020 по срокам перечисления, которые приведены в порядке заполнения.

В 2022 году в 6-НДФЛ попадает налог, удержанный до последнего числа отчетного периода. Например, в отчете за 1 квартал — НДФЛ, удержанный с 1 января по 31 марта. А с 2023 года в расчет за 1 квартал будет попадать налог, подлежащий перечислению с 1 января по 22 марта.

Подробно изменения формы, формата и порядка заполнения 6-НДФЛ мы разобрали в статье «6‑НДФЛ с 2023 года — обзор изменений в форме».

В Экстерне всегда актуальные формы и встроенные проверки

Отчитаться

Налоговики разработали новый бланк декларации 3-НДФЛ, который будем применять с отчетности за 2022 год:

- изменилось приложение к Разделу 1, оно станет заявлением о возврате переплаты по НДФЛ, сейчас — о зачете (возврате) переплаты. В заявлении можно будет указывать нескольких банковских счетов.

- учтены поправки в законодательство, связанные с предоставлением вычетов.

А раз обновится форма, то изменится и порядок ее заполнения, а также электронный формат.

С 2023 года НДФЛ по прогрессивной шкале исчисляется из совокупности налоговых баз. Сейчас ставка 15 % применяется к каждой налоговой базе отдельно (п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ).

Пример. Алексей за 2023 год получил зарплату 4 млн рублей и выиграл в лотерею 2 млн рублей. Рассчитаем сумму дохода, к которому будет применяться ставка 15 %.

Совокупная налоговая база в нашем примере равна 6 млн рублей (4 млн рублей + 2 млн рублей).

Установленный законом предел, свыше которого применяется ставка 15 %, — 5 млн рублей. Поэтому по повышенной ставке в 2023 году будем считать НДФЛ с 1 млн рублей (6 млн рублей – 5 млн рублей).

А вот если бы доход был получен в 2022 году, ставка 15 % не применялась бы, т. к. каждая налоговая база в этом примере не превышает 5 млн рублей.

Компании и ИП на АУСН не обязаны сами считать НДФЛ, однако они все равно исполняют обязанности налоговых агентов. Рассчитывает НДФЛ за них уполномоченный банк, но для этого ему необходимо передать сведения по сотрудникам.

В связи с этим Приказом ФНС от 07.06.2022 № ЕД-7-11/473@ для спецрежима АУСН утверждены коды:

- видов доходов;

- видов вычетов;

- выплат, освобождаемых от взносов.

Эти коды необходимо указывать при передаче сведений в банк.

Налоговые агенты самостоятельно разрабатывают форму регистра по НДФЛ. Но есть ряд обязательных требований — они установлены п. 1 ст. 230 НК РФ.

Сейчас регистр по НДФЛ должен содержать в том числе дату перечисления налога в бюджет и реквизиты соответствующей платежки. С 2023 года этих сведений в регистрах не будет, так как их исключили из п. 1 ст. 230 НК РФ в ред. 263-ФЗ.

С доходов за 2022 год соцвычеты за медуслуги и спортивные занятия можно применять, пока ребенку не исполнится 24 года, при условии, что он учится очно (ст. 219 НК РФ в ред. Федерального закона от 14.07.2022 № 323-ФЗ). Вычет дается родителям, усыновителям и попечителям, оплатившим лечение или спорт.

Напомним, что до принятия поправок до 24 лет действовали вычеты на обучение и стандартный, а на лечение и фитнес — только до 18 лет.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

И еще несколько новшеств, которые могут вступить в силу в самое ближайшее время. Большинство из них предусмотрено проектом Минфина «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2023 год и плановый период 2024 и 2025 годов».

Компенсации дистанционщикам

С 2023 года чиновники хотят установить лимит для компенсаций удаленным сотрудникам за использование в работе личного имущества: телефонов, компьютеров, интернета. От НДФЛ освобождается 35 рублей за рабочий день, то есть чуть больше 700 рублей в месяц. Подтверждающие документы от сотрудника на эту сумму не нужны. Соответствующая норма появится в п. 1 ст. 217 НК РФ.

Сейчас норматива нет, компания может установить в своих НПА любую сумму компенсации, которая при наличии подтверждающих документов не будет облагаться НДФЛ.

Социальный пенсионный вычет

В НК РФ может появиться ст. 231.2 НК РФ, устанавливающая новый вид социальных вычетов. На этот раз — работающим пенсионерам. Они смогут вернуть половину НДФЛ со своей зарплаты за календарный год, максимум — 25 тыс. рублей.

Чтобы получить вычет, пенсионер по окончанию календарного года должен подать в свою ИФНС заявление и декларацию 3-НДФЛ. Если с документами все будет в порядке, налоговики вернут НДФЛ в течение месяца с даты подачи заявления.

НДФЛ с выплаты заграничным дистанционщикам

В новых подп. 6.2 и 6.3 п. 1 ст. 208 хотят закрепить порядок налогообложения выплат дистанционщикам, выполняющим трудовые обязанности за пределами РФ. Согласно поправкам, доходы людей, живущих за границей и работающих удаленно в российских компаниях или иностранных обособках, зарегистрированных в РФ, будут облагаться НДФЛ. Причем по высокой ставке: для нерезидентов, живущих более 180 дней за рубежом, она составляет 30%.

По прежнему не придется платить НДФЛ, если человек трудится за рубежом в филиале российской фирмы.

Не будет лимита по выигрышам

Из НК РФ собираются исключить подп. 5 п. 1 ст. 228, устанавливающий лимит по выигрышам в 15 000 рублей, до которого физлицо уплачивает НДФЛ с дохода самостоятельно. Это значит, что со всех выигрышей рассчитывать НДФЛ будет налоговый агент-организатор азартных игр. Ставки для таких доходов — 13 % для резидентов, 30 % — для нерезидентов.

Нормирование «разъездных» суточных

Суточные разъездным работникам и сотрудникам, чья работа проходит в пути, будут нормировать — как для НДФЛ, так и для страхвзносов. Такое правило появится в п. 2 ст. 422 НК РФ. Необлагаемый лимит будет, как при командировках, — 700 рублей в день.

Такую же сумму установят для вахтовиков по надбавке за вахтовый метод работы. Сейчас ни «разъездные» суточные, ни вахтовые надбавки не облагаются НДФЛ и взносами.

Зарубежные фирмы без обособок будут агентами по НДФЛ

В НК РФ появятся новые нормы — подп. 1.1 ст. 226 и п. 6 ст. 230, которые обяжут иностранные компании, не имеющие филиалов и представительств, уплачивать НДФЛ с выплат российским исполнителям и сдавать отчетность по этому налогу.

Сейчас такие фирмы не удерживают НДФЛ и не отчитываются, налог платит физлицо самостоятельно.

Вычет на недееспособных детей без ограничения по возрасту

В подп. 4 п. 1 ст. 218 НК РФ внесут поправки, устанавливающие, что люди, на обеспечении которых находятся недееспособные дети или подопечные, имеют право на стандартный вычет без ограничения по возрасту ребенка.

Новая форма для социальных вычетов

Налоговики подготовили проект с новыми формой и форматом заявления о получении налоговых соцвычетов по НДФЛ. Напомним, что с 2023 года вычеты по расходам на обучение, медуслуги, фитнес и др. можно будет получить в упрощенном порядке — без подачи декларации 3-НДФЛ. Все необходимые документы о расходах инспекторы получат от организаций, оказывающих соответствующие услуги, а сведения об уплаченном НДФЛ — из отчетности работодателей. То есть порядок будет такой же, какой предусмотрен для имущественных и инвестиционных вычетов.

Планируемая дата начала применения новой формы — 1 января 2023 года.

Компенсации волонтерам освободят от НДФЛ

В Федеральный закон от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)» и в ст. 217 НК РФ собираются внести поправки, освобождающие от НДФЛ компенсацию услуг связи добровольцам (волонтерам). Ожидается, что эти новшества будут применяться к доходам граждан, полученным начиная с налогового периода 2023 года.

В 2023 году произойдут несколько изменений в части НДФЛ:

- в порядке удержания НДФЛ;

- сроках его уплаты;

- порядке и сроках сдачи отчености по НДФЛ;

- правилах для налоговых агентов.

Нужно будет удерживать НДФЛ с аванса по зарплате

Сейчас действует особый порядок уплаты НДФЛ с зарплаты. Днем получения дохода является последний день месяца, за который начислен заработок. До окончания месяца доход не считается полученным. Поэтому при выплате аванса НДФЛ не исчисляется и не удерживается. А произвести удержание и уплату налога в бюджет работодатель — налоговый агент должен при окончательном расчете за месяц. Такие правила установлены п. 2 ст. 223 НК РФ.

С 2023 года эту норму отменяют (закон от 14.07.2022 № 263-ФЗ). Датой дохода для зарплаты будет являться день её выплаты. Соответственно, и удерживать налог нужно будет при каждой выплате денег работнику, в т. ч. при выплате аванса.

Например, сроки выплаты аванса за январь — 25.01.2023, зарплаты — 10.02.2023. Удержать НДФЛ нужно и с первой части зарплаты (25 января) и со второй (10 февраля). К обеим суммам можно применить стандартные вычеты.

Как это отразится на учете и отражении в отчетности зарплаты за декабрь 2022 года, мы рассказываем здесь.

Почему придется повысить размеры авансов, читайте в этой публикации.

Изменятся сроки перечисления НДФЛ в бюджет

Все налоги, включая НДФЛ, будут уплачиваться в единый срок — до 28 числа каждого месяца. По НДФЛ будут еще две платежные даты:

- последний рабочий день года — для налога, удержанного с 23 по 31 декабря;

- 28 января — для налога, удержанного с 1 по 22 января.

Это касается также НДФЛ с отпускных и больничных в 2023 году. Специального срока уплаты для них больше нет.

Таким образом, на сроки уплаты НДФЛ в 2023 году влияют:

- вид дохода и дата его получения;

- то, когда налог удержали.

Смотрите подсказки в наших таблицах.

Дата получения дохода для целей НДФЛ в 2023 году (таблица)

|

Вид дохода |

Дата дохода |

Срок удержания |

|

Зарплата по трудовому договору, вознаграждение по договору ГПХ |

День выплаты (подп. 1 п. 1 ст. 223 НК РФ) |

В день выплаты |

|

Аванс по зарплате, договору ГПХ |

||

|

Отпускные |

||

|

Больничные |

||

|

Премии (производственные и непроизводственные) |

||

|

Вылаты по среднему заработку (командировочные, донорские, простой и пр.) |

||

|

Выплаты при увольнении, в т. ч. компенсация за неиспользованный отпуск, выходное пособие, средний заработок на период трудоустройства |

||

|

Сверхлимитные суточные |

Последний день месяца, в котором утвержден авансовый отчет (подп. 6 п. 1 ст. 223 НК) |

Из ближайшей денежной выплаты |

|

Компенсация проезда и проживания в командировке при отсутствии подтверждающих документов |

||

|

Матпомощь свыше 4000 руб. |

Дата выплаты (подп. 1 п. 1 ст. 223 НК) | В день выплаты |

|

Подарки свыше 4000 руб. |

День выдачи (подп. 2 п. 1 ст. 223 НК) | Из ближайшей денежной выплаты |

|

Матвыгода от экономии на процентах по займам Матвыгода за 2021-2023 гг. освобождена от НДФЛ |

Последний день каждого месяца срока действия займа (подп. 7 п. 1 ст. 223 НК) | Из ближайшей денежной выплаты |

Удержание НДФЛ с доходов в натуральной форме и в виде матвыгоды производится налоговым агентом за счет любых доходов, выплачиваемых в денежной форме. При этом удерживаемая сумма не может превышать 50% денежной суммы.

Сроки уплаты НДФЛ в 2023 году (таблица)

|

Срок уплаты |

Налог, удержанный, за период: |

|

30.01.2023 (перенос с 28 января) |

с 1 по 22 января |

|

28.02.2023 |

с 23 января по 22 февраля |

|

28.03.2023 |

с 23 февраля по 22 марта |

|

28.04.2023 |

с 23 марта по 22 апреля |

|

29.05.2023 |

с 23 апреля по 22 мая |

|

28.06.2023 |

с 23 мая по 22 июня |

|

28.07.2023 |

с 23 июня по 22 июля |

|

28.08.2023 |

с 23 июля по 22 августа |

|

28.09.2023 |

с 23 августа по 22 сентября |

|

30.10.2023 |

с 23 сентября по 22 октября |

|

28.11.2023 |

с 23 октября по 22 ноября |

|

28.12.2023 |

с 23 ноября по 22 декабря |

|

29.12.2023 (последний рабочий день) |

с 23 декабря по 31 декабря |

Меняются правила сдачи отчетности по НДФЛ

Поскольку НДФЛ будет перечисляться на единый налоговый счет, для идентификации платежа и направления его по назначению с 2023 года нужно подавать в налоговую уведомления об исчисленном налоге:

- каждый месяц не позднее 25 числа — о налоге, удержанном с 23 числа предыдущего месяца по 22 число текущего;

- не позднее 25 января — о налоге, удержанном с 1 по 22 января;

- не позднее последнего рабочего дня в году — о налоге, удержанном с 23 по 31 декабря.

Сроки для уведомлений об исчисленном НДФЛ в 2023 году (таблица)

|

Срок представления |

Налог, удержанный, за период: |

|

25.01.2023 |

с 1 по 22 января |

|

27.02.2023 (перенос с 25 февраля) |

с 23 января по 22 февраля |

|

27.03.2023 (перенос с 25 марта) |

с 23 февраля по 22 марта |

|

25.04.2023 |

с 23 марта по 22 апреля |

|

25.05.2023 |

с 23 апреля по 22 мая |

|

26.06.2023 (перенос с 25 июня) |

с 23 мая по 22 июня |

|

25.07.2023 |

с 23 июня по 22 июля |

|

25.08.2023 |

с 23 июля по 22 августа |

|

25.09.2023 |

с 23 августа по 22 сентября |

|

25.10.2023 |

с 23 сентября по 22 октября |

|

27.11.2023 (перенос с 25 ноября) |

с 23 октября по 22 ноября |

|

25.12.2023 |

с 23 ноября по 22 декабря |

|

29.12.2023 (последний рабочий день) |

с 23 декабря по 31 декабря |

Поменяется и срок сдачи отчетности. Он будет единым для всех деклараций и расчетов, включая 6-НДФЛ, и назначен на 25 число.

Сроки сдачи 6-НДФЛ в 2023 году (таблица)

|

Срок представления |

Расчет за период: |

|

27.02.2023 (перенос с 25 февраля) |

2022 год |

|

25.04.2023 |

1 квартал 2023 года |

|

25.07.2023 |

2 квартал (полугодие) 2023 года |

|

25.10.2023 |

3 квартал (9 месяцев) 2023 года |

Снимут запрет на уплату НДФЛ за счет средств налогового агента

С 2023 года отменяется положение п. 9 ст. 226 НК РФ, которое запрещает платить НДФЛ налоговым агентам за свой счет. Значит, перечислять средства на ЕНС в счет предстоящей уплаты НДФЛ можно будет до удержания налога у налогоплательщика.

Подробнее об уплате налогов посредством ЕНП с 2023 года читайте в Готовом решении от «КонсультантПлюс». Пробный доступ к системе бесплатный.

Содержание статьи

Показать

Скрыть

С доходов, полученных по вкладам в 2023 году, впервые нужно будет заплатить налог. Разбираемся, как рассчитывается сумма НДФЛ, когда ее нужно уплатить и каким образом это можно сделать.

Когда появился налог на доходы по вкладам

C 1 января 2021 года вступил в силу закон о налоге на проценты по банковским вкладам. Согласно этому закону, люди, у которых процентный доход по вкладам за год превысит определенный лимит, должны заплатить подоходный налог.

Лимит зависит от ключевой ставки Банка России. Его рассчитывают следующим образом: 1 млн рублей умножается на максимальное значение ключевой ставки ЦБ за год, в котором человек получил доход. С процентного дохода, превышающего эту сумму, надо заплатить НДФЛ.

Для чего нужна ключевая ставка ЦБ и на что она влияет

В марте 2022 года президент России подписал новый закон, в соответствии с которыми россиян освободили от уплаты налога с прибыли, полученной от процентов по вкладам за 2021 и 2022 годы.

Таким образом, в 2022 (с доходов, полученных в 2021 году) и 2023 (с доходов, полученных в 2022 году) годах платить такой налог не нужно.

А вот прибыль, полученная по вкладам в течение 2023 года, уже будет облагаться налогом. Заплатить налог на процентный доход по вкладам, полученный в 2023, необходимо до 1 декабря 2024 года.

Важно! Налогом облагаются не сами вклады, а процентный доход по ним. В законе сказано, что налог взимается с процентов от вкладов во всех банках, находящихся на территории РФ.

Какие налоги необходимо уплатить с вклада в 2023 году

В ст. 214 НК РФ говорится, что в расчет берутся не только банковские вклады, но и другие продукты, по которым гражданин получает доход в виде процентов. Для расчета налоговой базы учитываются доходы по вкладам, накопительным и карточным счетам, облигациям, ценным бумагам и так далее.

Полученный по всем продуктам процентный доход за год суммируется, и если полученная сумма превышает установленный лимит, с суммы сверх этого лимита уплачивается НДФЛ по ставке 13% (или 15%, если годовой доход физлица превышает 5 млн рублей).

Если ключевая ставка в 2023 году не будет расти и ее максимальное значение составит 7,5%, необлагаемая сумма дохода составит 75 тыс. рублей. Если ЦБ повысит ставку, возрастет и не облагаемая налогом сумма. При этом максимальное значение ключевой ставки будет определяться исходя из значения этого показателя на начало каждого месяца.

Пример. Допустим, в декабре 2022 года вы положили 1 млн рублей на годовой депозит со ставкой 8% с выплатой процентов в конце срока. Процентный доход по нему за год составит 80 000 рублей. Если эта сумма превысит лимит, придется заплатить налог.

Чтобы рассчитать лимит, умножим 1 млн рублей на максимальное значение ключевой ставки за год (так как годовая динамика ключевой ставки пока неизвестна, для примера воспользуемся текущим значением 7,5%):

1 000 000 × 7,5% = 75 000

То есть налог нужно будет заплатить не со всей суммы дохода, а только с разницы между доходом и лимитом:

(80 000 – 75 000) × 13% = 650

Таким образом, сумма налога составит 650 рублей.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Важно! Доходы по вкладам с процентной ставкой 1% годовых и менее налогом не облагаются (большинство таких счетов — накопительные и зарплатные). Также освобождены от налогов доходы по счетам эскроу (специальные счета для покупателей строящейся недвижимости).

Валютные вклады

Если у человека имеются банковские вклады в иностранной валюте, по ним тоже нужно будет платить налоги по новой схеме, вне зависимости от размера ставки. Доходы по таким вкладам будут пересчитываться в рубли по курсу ЦБ, который действовал на дату выплаты процентов.

Важно! Если курс иностранной валюты за время действия депозита вырос, налог с валютной разницы платить не придется, так как сумма вклада является не доходом, а имуществом и, соответственно, не подлежит налогообложению.

Что делать, если банк не выдает деньги с валютного вклада

Вклады по наследству

Если человек стал обладателем банковского вклада по причине наследования, налог с процентов по этому вкладу платить не придется.

Налог на вклады до 1 млн рублей

Некоторые вкладчики считают, что налог распространяется только на вклады свыше 1 млн рублей, но это не так. В тексте внесенных в Налоговый кодекс поправок ничего не говорится про размер вкладов, а сумма 1 млн рублей применяется исключительно как величина для расчета налогового вычета. На самом деле вклады до 1 млн рублей тоже могут попасть под налогообложение — все зависит от ставки по вкладу.

Пример. Допустим, в декабре 2022 года вы положили на год 800 тыс. рублей под 10%. Ваш доход в 2023 году составил 80 тыс. рублей, то есть превысил не облагаемый налогом лимит в 75 000 рублей. Таким образом, с суммы превышения (80 000 – 75 000 = 5000) придется заплатить 13%, то есть 650 рублей.

Кто должен уплачивать налоги с вклада

Налог на процентный доход по вкладам и счетам платят все граждане, получающие процентные доходы в России: как налоговые резиденты (физические лица, которые, независимо от гражданства, проводят на территории страны не менее 183 календарных дней в течение 12 месяцев подряд), так и налоговые нерезиденты (физические лица, которые, независимо от гражданства, проводят на территории страны менее 183 календарных дней в течение 12 месяцев подряд).

Для пенсионеров и людей с инвалидностью тоже нет особых условий и льгот по уплате налога на вклады. Они платят налог на общих основаниях, наравне с остальными категориями налогоплательщиков.

Как платить налоги с вклада в 2023 году

Самостоятельно декларировать и рассчитывать доходы по вкладам не требуется.

Налоговый орган сам рассчитает сумму налога по итогам года на основе ежегодных сведений от банков (банки обязаны представлять сведения о доходах физлиц в ФНС не позднее 1 февраля) и в случае необходимости пришлет уведомление об уплате налога. Если доходы превысят не облагаемую налогом сумму, информация об этом появится в личном кабинете налогоплательщика.

Подобрать вклад

После получения уведомления останется только заплатить налог любым удобным способом.

Сделать это можно:

- в личном кабинете налогоплательщика;

- через сервис «Заплати налоги»;

- в личном кабинете банка или офисе любого банка;

- через платежные терминалы.

Важно! Заплатить налог на процентный доход по вкладам, полученный в 2023 году, требуется до 1 декабря 2024 года.

Что будет, если не платить налоги с вклада

С 2023 года, после перехода на уплату налогов через единый налоговый счет изменились правила начисления штрафов, пеней и освобождения от ответственности за долги по налогам.

С 2023 года введено понятие «совокупная обязанность налогоплательщика» — это общая сумма всех налогов, сборов, взносов, авансов, штрафов и т. д. Неуплата или неполная уплата сумм налога (сбора, страховых взносов) влечет взыскание штрафа в размере 20% от неуплаченной суммы налога (сбора, страховых взносов).

Как платить налоги с вклада: кратко

Если доход по вкладам за год превысит установленный лимит, придется заплатить налог. Никаких законных оснований для освобождения от него нет.

Не платить налог можно только в том случае, если доход по всем вашим вкладам в банках окажется ниже не облагаемого налогом лимита. В 2023 году ключевая ставка ЦБ сохранялась на уровне 7,5%, и если она не будет повышаться, сумма лимита составит 75 тыс. рублей.

Если предполагаемый доход по вкладам превышает сумму лимита, законно избежать налога можно, только открыв депозиты на членов семьи.

При этом открывать несколько вкладов на одного человека в разных банках, чтобы избежать налога, бессмысленно. ФНС будет суммировать процентный доход, полученный вкладчиком во всех банках по всем продуктам.

С помощью сервисов Банки.ру вы можете подобрать вклад сроком на три месяца, полгода или год, найти интересующий накопительный счет, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

До 5% годовых: вклады в юанях, долларах и евро на три месяца

ФНС РФ в своем письме от 09.11.2022 № БС-4-11/15099@ объяснила на примерах, как считать и платить НДФЛ с 2023 года в связи с изменениями из-за единого налогового платежа.

С 1 января 2023 года дата фактического получения дохода в денежной форме в виде оплаты труда определяется в соответствии с подп. 1 п. 1 ст. 223 НК РФ как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (Федеральный закон от 14.07.2022 № 263-ФЗ).

По общим правилам зарплата выплачивается не реже, чем каждые полмесяца (ст. 136 ТК РФ). То есть если зарплата за выполнение трудовых обязанностей в декабре (в одном налоговом периоде) выплачивается в январе следующего календарного года (в другом налоговом периоде), то такой доход относится к другому налоговому периоду.

Исчисление сумм НДФЛ производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ, нарастающим итогом с начала налогового периода (абз.1 п. 3 ст. 226 НК РФ).

С 1 января 2023 года налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца (п. 6 ст. 226 НК РФ). То есть НДФЛ нужно перечислить:

- за период с 1 по 22 января – не позднее 28 января,

- за период с 23 по 31 декабря – не позднее последнего рабочего дня года.

Пример 1

Сотруднику организации зарплата за декабрь 2022 г. и оплата отпуска за январь 2023 г. выплачиваются 10.01.2023. Эти доходы относятся к налоговому периоду 2023 г., дата получения доходов – 10.01.2023. Срок перечисления НДФЛ с указанных доходов установлен не позднее 30.01.2023 (28 и 29 января – выходные дни).

Таким образом, доходы в виде зарплаты и оплаты отпуска, выплачиваемые 10.01.2023, и НДФЛ с данных доходов нужно отразить в Разделах 1 и 2 расчета 6-НДФЛ за первый квартал 2023 года. В расчете 6-НДФЛ за 2022 год указанные доходы не отражаются.

Внимание! Пример выполнен в программе «1С:Зарплата и управление персоналом 8» ред. 3 версии 3.1.24.107. Изменение формы 6-НДФЛ планируется в будущих релизах. О поддержке новой формы 6-НДФЛ в решениях «1С:Предприятие 8» см. в «Мониторинге законодательства».

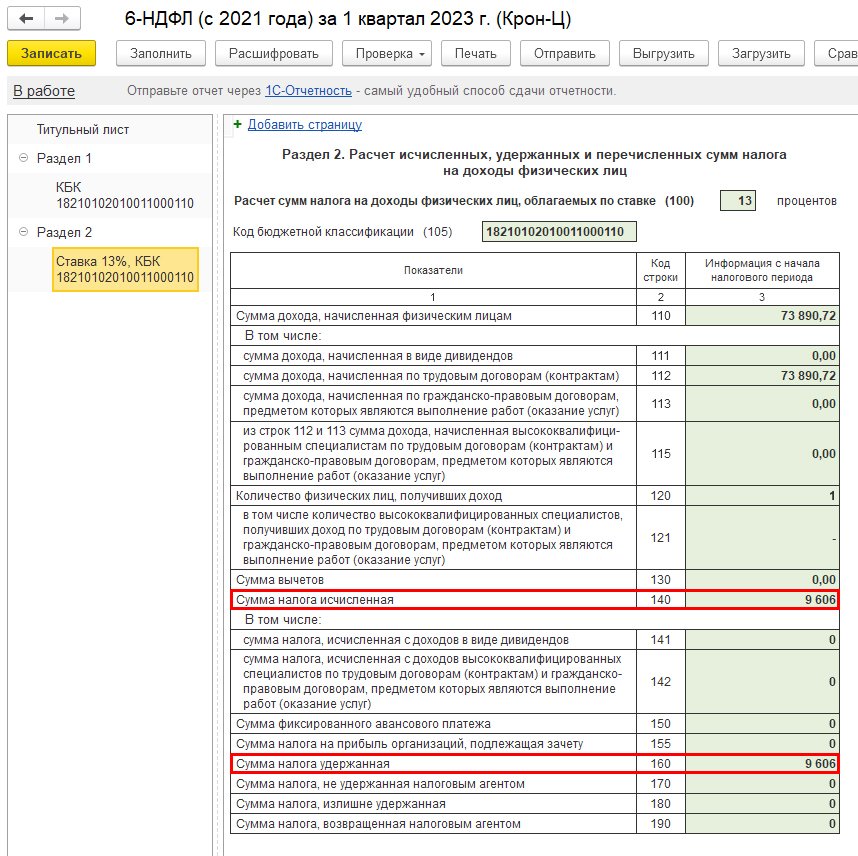

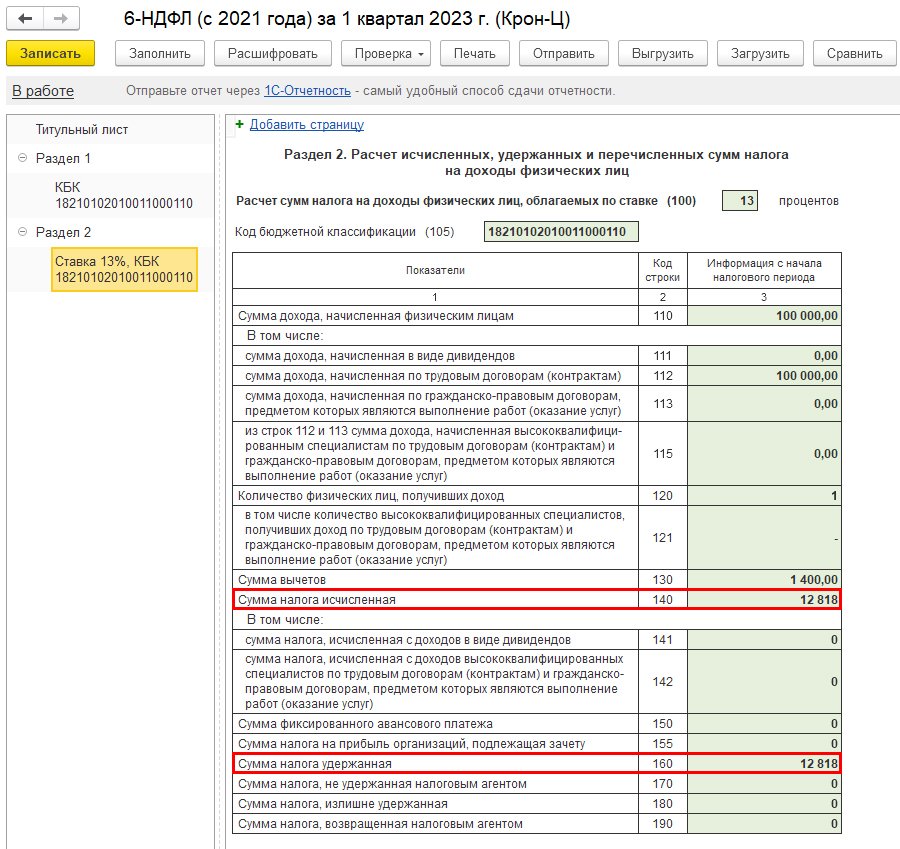

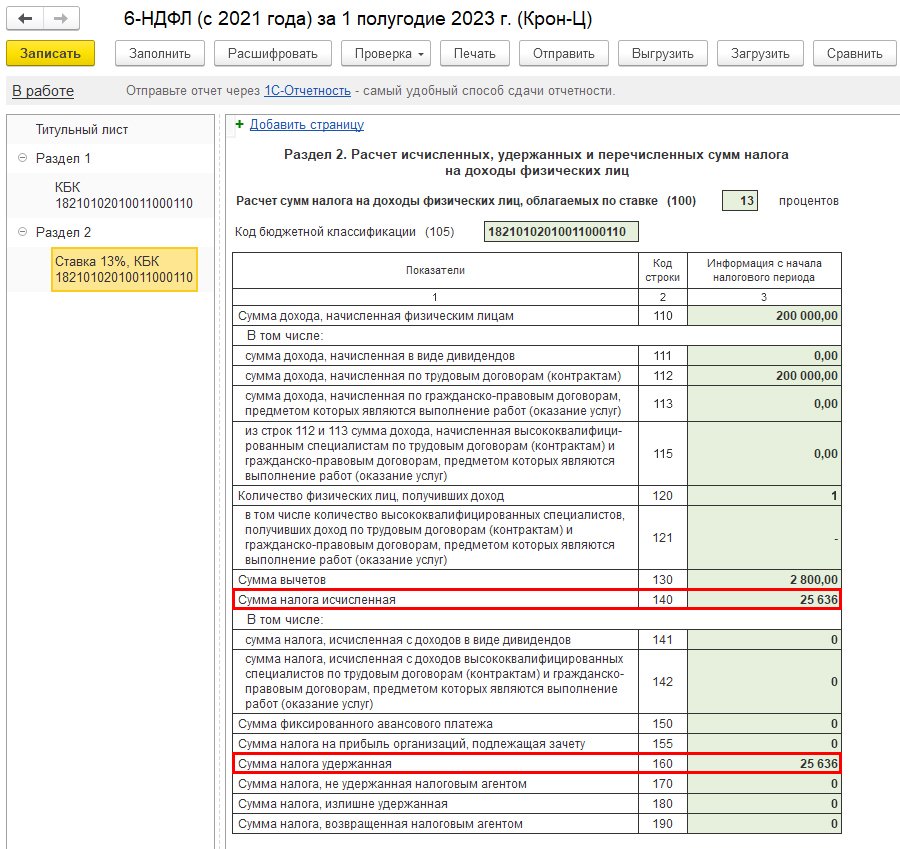

Пример 2

Сотрудник организации принят на работу 01.03.2023 с зарплатой 200 000 рублей в месяц. У сотрудника есть ребенок 8 лет. Зарплата за первую половину марта 2023 г. (100 000 руб.) выплачивается ему 17.03.2023, а за вторую половину марта 2023 г. (100 000 руб.) выплачивается 03.04.2023.

Дата получения дохода в виде зарплаты за первую половину марта 2023 года – 17.03.2023, с дохода в виде заработной платы за вторую половину марта 2023 года – 03.04.2023.

За март и за апрель 2023 г. работнику предоставляется стандартный налоговый вычет в размере 1 400 рублей.

Срок перечисления НДФЛ с зарплаты установлен:

за первую половину марта 2023 года – не позднее 28.03.2023;

за вторую половину марта 2023 года – не позднее 28.04.2023.

Таким образом, доход в виде зарплаты за первую половину марта 2023 года, выплачиваемый 17.03.2023, и НДФЛ с данного дохода, подлежат отражению в Разделах 1 и 2 расчета 6-НДФЛ за первый квартал 2023 года. Доход в виде зарплаты за вторую половину марта 2023 года, выплачиваемый 03.04.2023, и НДФЛ с данного дохода, подлежат отражению в Разделах 1 и 2 расчета 6-НДФЛ за полугодие 2023 года.