Документ применяется в части, не противоречащей Федеральному закону N 402-ФЗ (Информация Минфина России N ПЗ-10/2012).

10. Изменение учетной политики организации может производиться в случаях:

изменения законодательства Российской Федерации и (или) нормативных правовых актов по бухгалтерскому учету;

разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает повышение качества информации об объекте бухгалтерского учета;

(в ред. Приказа Минфина России от 28.04.2017 N 69н)

(см. текст в предыдущей редакции)

существенного изменения условий хозяйствования. Существенное изменение условий хозяйствования организации может быть связано с реорганизацией, изменением видов деятельности и т.п.

Не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации.

11. Изменение учетной политики должно быть обоснованным и оформляться в порядке, предусмотренном пунктом 8 настоящего Положения.

12. Изменение учетной политики производится с начала отчетного года, если иное не обуславливается причиной такого изменения.

13. Последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, оцениваются в денежном выражении. Оценка в денежном выражении последствий изменений учетной политики производится на основании выверенных организацией данных на дату, с которой применяется измененный способ ведения бухгалтерского учета.

14. Последствия изменения учетной политики, вызванного изменением законодательства Российской Федерации и (или) нормативных правовых актов по бухгалтерскому учету, отражаются в бухгалтерском учете и отчетности в порядке, установленном соответствующим законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету. Если соответствующее законодательство Российской Федерации и (или) нормативный правовой акт по бухгалтерскому учету не устанавливают порядок отражения последствий изменения учетной политики, то эти последствия отражаются в бухгалтерском учете и отчетности в порядке, установленном пунктом 15 настоящего Положения.

15. Последствия изменения учетной политики, вызванного причинами, отличными от указанных в пункте 14 настоящего Положения, и оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, отражаются в бухгалтерской отчетности ретроспективно, за исключением случаев, когда оценка в денежном выражении таких последствий в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью.

При ретроспективном отражении последствий изменения учетной политики исходят из предположения, что измененный способ ведения бухгалтерского учета применялся с момента возникновения фактов хозяйственной деятельности данного вида. Ретроспективное отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье «Нераспределенная прибыль (непокрытый убыток)» и (или) других статей бухгалтерского баланса на самую раннюю представленную в бухгалтерской (финансовой) отчетности дату, а также значений связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, как если бы новая учетная политика применялась с момента возникновения фактов хозяйственной деятельности данного вида.

(в ред. Приказа Минфина России от 28.04.2017 N 69н)

(см. текст в предыдущей редакции)

В случаях, когда оценка в денежном выражении последствий изменения учетной политики в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью, измененный способ ведения бухгалтерского учета применяется в отношении соответствующих фактов хозяйственной деятельности, свершившихся после введения измененного способа (перспективно).

15.1. Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут отражать в бухгалтерской отчетности последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, перспективно, за исключением случаев, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету.

(п. 15.1 введен Приказом Минфина России от 08.11.2010 N 144н; в ред. Приказов Минфина России от 27.04.2012 N 55н, от 06.04.2015 N 57н)

(см. текст в предыдущей редакции)

16. Изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, подлежат обособленному раскрытию в бухгалтерской отчетности.

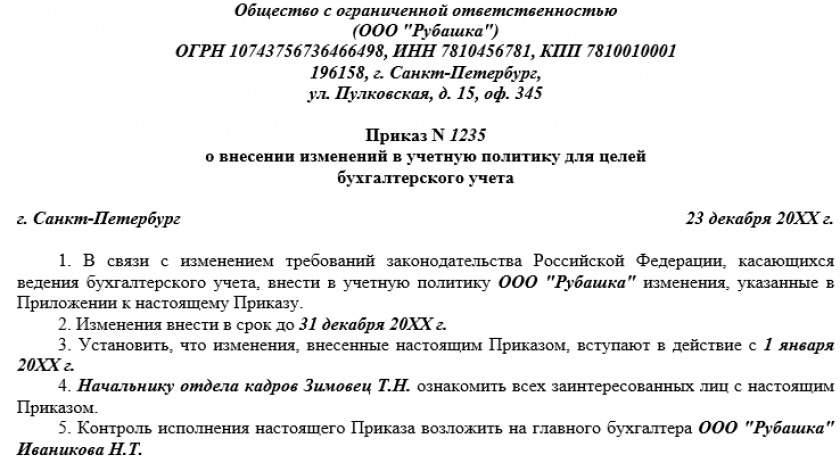

Как изменить учетную политику по бухгалтерскому учету

Внесение изменений во внутренние правила ведения бухгалтерского учета, регламентированные учетной политикой, имеет ряд особенностей, которые необходимо учитывать при составлении приказа руководителя. Расскажем о них более подробно.

В каких случаях надо менять учетную политику по бухгалтерскому учету

Законодательно предусмотрено три ситуации, когда учетную политику надо менять в обязательном порядке:

- если меняются требования нормативных актов, регулирующих порядок ведения бухучета (в частности – федеральный или отраслевые стандарты);

- если компания внедряет новые способы бухгалтерского учета, которые повысят качество информации о бизнесе;

- если существенно меняются условия деятельности организации: смена собственников, реорганизация, отказ от какой-либо деятельности и т.д.

Изменения в учетной политике вступают в силу с 1 января года, следующего за годом утверждения, если нет оснований применять их в течение текущего года (ч. 7 ст. 8 закона от 06.12.2011 № 402-ФЗ, п. 12 ПБУ 1/2008).

Корректировки, которые обусловлены изменениями в законодательстве, вступают в силу в порядке, указанном в нормативном правовом акте (п. 14 ПБУ 1/2008).

Изменения в учетной политике могут существенно повлиять на финансовые результаты или движение денег организации, поэтому нововведения необходимо раскрывать в бухгалтерской отчетности (п. 16 ПБУ 1/2008).

Кроме изменений, в УП могут вноситься дополнения. Учетную политику дополняют, когда в работе компании впервые возникает новая операция или факт хозяйственной жизни (п. 10 ПБУ 1/2008).

Дополнения вносятся на основании приказа или распоряжения руководителя организации (п. 8 ПБУ 1/2008). Типового образца для такого приказа нет, поэтому он составляется в произвольной форме.

Дополнения в учетную политику применяются с первой операции, для которой они понадобились.

Пересчет показателей бухгалтерской отчетности

В случае внесения изменений в УП компания начинает по-новому отражать операции, которые были уже давно.

Чтобы обеспечить сопоставимость данных, в ряде случаев нужно пересчитать данные за прошлые периоды.

Эта обязанность зависит от того, есть ли у компании право на упрощенный бухучет и можно ли сделать пересчет с достаточной степенью точности.

Степень точности бухгалтер определяет на основании собственного профессионального суждения.

Если у компании нет права вести упрощенный бухучет и пересчет показателей можно выполнить с высокой точностью, то придется пересчитать показатели отчетности за прошлые периоды, которые отражены в текущем балансе или отчете о финансовых результатах.

Пересчет выполняется исходя из предположения, что измененный способ применялся с момента возникновения деятельности данного вида. Это ретроспективный пересчет.

В частности, потребуется пересчет задним числом показателя статьи 84 «Нераспределенная прибыль (непокрытый убыток)», других статей баланса, на которые повлияло изменение, а также смежных статей.

Поскольку это приведет к изменению остатков активов и обязательств, информацию о результатах пересчета отразите в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах к отчетности. Это документально обоснует изменения.

Далее – внесите изменения в данные бухгалтерской отчетности текущего периода и отразите в них результаты перерасчета показателей предыдущих периодов (п. 21 ПБУ 1/2008).

А в бухучете отразите разницу между фактическими данными и результатами пересчета. Необходимые записи внесите в учет в межотчетном периоде между 31 декабря и 1 января.

В итоге они не попадут в заключительное сальдо баланса за отчетный год, но будут включены во вступительное сальдо баланса следующего года. Различия между этими двумя показателями покажут денежную оценку изменений в учетной политике.

Такой порядок установлен пунктами 15 и 16 ПБУ 1/2008. Разъяснения на эту тему приведены в рекомендациях Минфина от 19.01.2018 № 07-04-09/2694.

Если принимается новый или изменяется существующий нормативно-правовой акт, в нем может быть установлен конкретный период или порядок перерасчета. Тогда перерасчет проводите в установленном этим документом порядке (п. 21 ПБУ 1/2008).

Если провести пересчет с достаточной точностью невозможно, то его проводить не требуется. Измененный способ бухучета можно применять перспективно, т.е. с начала нового отчетного периода (п.15 ПБУ 1/2008).

Аналогичное правило действует для компаний, имеющих право на упрощенный бухучет, – они применяют нововведения в УП перспективно.

Раскрытие в отчетности

Изменения учетной политики описываются в бухгалтерской отчетности – в пояснениях к балансу и отчету о финансовых результатах за отчетный год.

Если такое раскрытие по предшествующему периоду или по более ранним отчетным периодам невозможно, также сообщите об этом. Также укажите период, в котором начинается применение изменений.

В частности, раскройте информацию, которая прописана в пункте 21 ПБУ 1/2008:

-

причину изменения;

-

содержание обновленных или новых пунктов;

-

порядок того, как отразили изменения: ретроспективно или перспективно;

-

суммы корректировок, которые связаны с изменением, по каждой статье бухгалтерской отчетности за каждый из представленных отчетных периодов;

-

сумму корректировки по отчетным периодам, которые предшествуют представленным в бухгалтерской отчетности, – в той степени, в которой это возможно.

Изменения учетной политики, которые оказали или способны оказать существенное влияние на финансовое положение компании, ее финансовые результаты или движение денег, покажите в бухгалтерской отчетности обособленно. Такие требования прописаны в пункте 16 ПБУ 1/2008.

Спасибо, что прочитали наш материал. Надеемся, информация была для вас полезной.

Поделитесь, пожалуйста, в комментариях, узнали ли вы для себя что-то новое из вышеописанного.

Бонусное видео о том, как самостоятельно провести налоговую проверку компании

Есть вопросы по налогам в вашей компании? Нужна защита от ФНС, налоговая консультация, инициативный налоговый аудит, подбор, тестирование бухгалтеров или обучение по налогам и учету? Обращайтесь в личку.

Изменение учетной политики должно вводиться по особым алгоритмам и с учетом определенных ограничений. Как правильно внести изменения в учетную политику компании? На какие нормативные акты опираться? О тонкостях этой процедуры узнайте из нашего материала.

Закон № 402-ФЗ об изменениях в учетной политике

В законе «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ перечислен закрытый перечень условий, при наличии которых в действующую учетную политику могут вноситься изменения (п. 6 ст. 8):

- появление новых требований в бухгалтерском законодательстве;

Например, Минфин внес поправки в ФСБУ 25/2018 «Бухгалтерский учет аренды». Соответствующий приказ от 29.06.2022 № 101н вступил в силу 7 августа 2022 года. Но применять новые положения нужно с нового отчетного периода, т. е. с 2023 года. Соответственно, их нужно учесть при формировании учетной политики на 2023 год. Какие именно новеллы появились в арендном ФСБУ, читайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

- введение хозяйствующим субъектом в свой учетный процесс измененных учетных алгоритмов;

- коренные преобразования в деятельности компаний, существенно корректирующие условия их работы.

П. 7 ст. 8 указанного закона определены дополнительные важные аспекты:

- календарная граница внедрения корректировок в учетный процесс — с начала отчетного года;

- цель установления данной временной границы — обеспечение сопоставимости бухотчетности;

- исключение из установленного правила — внедрение в учетный процесс нововведений производится с другой даты, если это обусловлено причиной изменения.

Как ПБУ 1/2008 детализирует процесс внесения изменений

ПБУ 1/2008 «Учетная политика организации» (утверждено приказом Минфина РФ от 06.10.2008 № 106н) растолковывает алгоритмы внесения изменений в учетную политику в расширенном формате — в положении имеется для этого отдельная глава, устанавливающая:

- причины введения изменений (п. 10) — они полностью соответствуют перечисленным в ст. 8 закона № 402-ФЗ;

- требование обоснованности вносимых изменений (п. 11);

- требования к оформлению — изменения утверждаются приказом или распоряжением руководителя;

- требование к дате внесения изменений (п. 12) — оно совпадает с указанным в п. 7 ст. 8 закона № 402-ФЗ;

- требование денежной оценки последствий изменений (п. 13) — оно относится к изменениям, способным существенно повлиять на финансовое положение организации, результаты ее деятельности и (или) движение денежных средств;

- необходимость отражения в бухучете последствий изменений учетной политики (пп. 14, 15) одним из указанных способов: перспективно или ретроспективно;

- схему описания в отчетности последствий применения изменений — обособленному раскрытию подлежат изменения, оказавшие или способные оказать существенное влияние на финансовые показатели деятельности организации.

Помимо указанных требований, гл. III ПБУ 1/2008 содержит важные уточнения:

- о том, какие учетные нововведения изменениями не считаются — утверждение учетных способов фактов хозяйственной деятельности, появившихся в деятельности организации впервые или отличающихся по существу от имевших место ранее (абз. 5 п. 10);

- о том, когда все изменения можно отражать в отчетности перспективно — если организация организует бухучет с применением упрощенных способов (п. 15.1).

О том, кому разрешено применение упрощенного учета, читайте в статье «Особенности бухгалтерского учета на малых предприятиях».

Рассмотренные требования описывают алгоритмы изменения бухгалтерской учетной политики. Однако их требуется еще и должным образом оформить. Делается это путем составления приказа, дополняющего или изменяющего учетную политику.

Оформляем внесение в учетную политику изменений (образец)

Необходимость внесения изменений может возникнуть не только в отношении бухгалтерской, но и в части налоговой учетной политики. Условия, при которых в налоговую учетную политику вносятся изменения, указаны в абз. 6 ст. 313 НК РФ, они идентичны вышеописанным бухгалтерским нормам.

О том, как организуется налоговый учет и чем он отличается от бухгалтерского, читайте здесь.

Оформление изменений в учетной политике организации рассмотрим на примере.

Пример

Фирма «Мир» применяет учетную политику, утвержденную приказом от 28.12.20ХХ № 412/У. Согласно п. 5.8 учетной политики применяемый налоговый способ начисления амортизации основных средств — линейный. По решению руководства, принятому в октябре 20ХХ года, метод начисления амортизации планируется заменить на нелинейный.

При оформлении изменений были учтены следующие организационно-методические аспекты:

- в учетную политику изменения вводятся с 01.01.20ХХ — такое правило установлено в ст. 313 НК РФ для изменений, вносимых налогоплательщиком не в связи с изменением законодательства, а по причине принятия решения самим налогоплательщиком;

- введение нового «амортизационного» способа производится путем издания приказа, подписанного генеральным директором ООО «Мир»;

- в качестве предварительных мероприятий по подготовке к переходу на новый учетный способ произведены расчеты суммарных балансов по каждой амортизационной группе, разработаны регистры учета начисленной амортизации, а также определен срок применения указанного способа с учетом установленных НК РФ ограничений.

Образец приказа о внесении изменений в учетную политику вы можете увидеть на нашем сайте.

Приказ о внесении изменений в учетную политику

Скачать

О том, в какие еще виды учетной политики может потребоваться внесение изменений, читайте в статьях:

- «Учетная политика для целей управленческого учета»;

- «Учетная политика в формате МСФО — основные положения».

Итоги

Текущие изменения в учетную политику 2022-2023 года могут быть внесены при поправках в законодательство, вступивших в силу в течение года, а также при появлении у организации новых или отличающихся по существу от имевших место ранее видов деятельности. Такие изменения утверждаются приказом (распоряжением) руководителя, дополняющим учетную политику.

Кроме того, с 2023 года в учетную политику необходимо будет внести изменения, если применявшиеся ранее учетные алгоритмы откорректированы законодательством с начала года или организация самостоятельно решила изменить применявшиеся правила учета.

В представленном материале ознакомимся с основными положениями СГС «Учетная политика»[1], регулирующими формирование, утверждение и изменение учетной политики, а также отражение в бюджетной (бухгалтерской) отчетности последствий изменения учетной политики, оценочных значений и исправлений ошибок. Действовать названный стандарт будет при ведении учета с 1 января 2019 года и составлении отчетности начиная с отчетности 2019 года.

Разработка и утверждение учетной политики.

Учетная политика представляет собой документально утвержденную совокупность способов организации и ведения бухгалтерского учета, применяемых учреждением последовательно из года в год.

Разрабатывается этот документ исходя из особенностей структуры учреждения, отраслевых и иных нюансов его деятельности, из его полномочий и (или) функций в соответствии с законодательством РФ. При этом принимаются во внимание положения действующих законодательных актов РФ, СГС «Учетная политика», иных нормативных правовых актов, регулирующих ведение бухгалтерского учета и составления бухгалтерской (финансовой) отчетности (далее – нормативные правовые акты), а также учетная политика органа, осуществляющего полномочия и функции учредителя (п. 7 СГС «Учетная политика»).

Если в отношении какого‑либо объекта учета нормативными правовыми актами не предусмотрены правила его отражения в бухгалтерском учете, учреждение по согласованию с учредителем и финансовым органом соответствующего публично-правового образования определяет учетную политику исходя из требований, установленных СГС «Концептуальные основы»[2].

За процесс формирования учетной политики отвечает главный бухгалтер или иное физическое (юридическое) лицо, на которое возложено ведение учета. А обязанность по утверждению этого документа возлагается на руководителя учреждения (п. 8 СГС «Учетная политика»).

Отметим, что учреждение должно обеспечивать хранение документов учетной политики и иных документов, связанных с организацией и ведением бухгалтерского учета, в том числе средств, обеспечивающих воспроизведение электронных документов, а также проверку подлинности электронной подписи – не менее пяти лет после года, в котором они использовались для составления отчетности в последний раз (п. 22 СГС «Учетная политика»).

Составляющие учетной политики.

В составе учетной политики утверждаются (п. 9 СГС «Учетная политика»):

- методы оценки объектов бухгалтерского учета, порядок признания (постановки на учет) и прекращения признания (выбытия из учета) объектов учета и (или) раскрытия информации о них в отчетности;

- рабочий план счетов бухгалтерского учета, содержащий применяемые счета учета для ведения синтетического и аналитического учета (номера счетов бухгалтерского учета) либо коды счетов учета и правила формирования номера счета учета;

- порядок проведения инвентаризации активов, имущества, учитываемого на забалансовых счетах, обязательств, иных объектов бухгалтерского учета;

- формы первичных (сводных) учетных документов, регистров бухгалтерского учета, иных документов, применяемых для оформления фактов хозяйственной жизни, ведения бухгалтерского учета, по которым законодательством РФ не предусмотрены обязательные формы; утвержденные формы документов бухгалтерского учета должны содержать обязательные реквизиты и соответствовать требованиям СГС «Концептуальные основы»;

- правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения в учете в соответствии с утвержденным графиком документооборота и (или) порядком взаимодействия структурных подразделений и (или) лиц, ответственных за оформление фактов хозяйственной жизни, по предоставлению первичных учетных документов для ведения бухгалтерского учета;

- правила документооборота, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения их в бухгалтерском учете в соответствии с утвержденным графиком документооборота, технология обработки (представления (обмена) учетной информации при условии ведения учета и (или) составления отчетности централизованной бухгалтерией;

- порядок организации и обеспечения (осуществления) внутреннего контроля;

- порядок признания в учете и раскрытия в отчетности событий после отчетной даты;

- иные способы ведения бухгалтерского учета, необходимые для организации ведения учета и формирования отчетности учреждением.

В учетной политике бюджетных и автономных учреждений, осуществляющих полномочия получателей бюджетных средств, дополнительно раскрываются особенности организации и ведения бухгалтерского учета в части операций по исполнению соответствующих полномочий (п. 10 СГС «Учетная политика»).

Основные положения и (или) копии документов учетной политики следует размещать на официальном сайте учреждения.

Корректировка учетной политики.

Корректировка учетной политики возможна только при возникновении следующих обстоятельств (п. 12 СГС «Учетная политика»):

- изменение законодательства РФ о бухгалтерском учете, нормативных правовых актов;

- разработка или утверждение новых правил (способов) ведения учета, применение которых позволит представить отчетность с достоверной и более релевантной информацией;

- существенное изменение условий деятельности учреждения, включая его реорганизацию, изменение возложенных на учреждение полномочий и выполняемых функций.

Изменение учетной политики производится с начала отчетного периода, если иное не обуславливается причиной такого изменения. Поправки, которые вносятся в течение года, подлежат обязательному согласованию с учредителем и соответствующим финансовым органом.

При этом не считается изменением учетной политики (п. 14 СГС «Учетная политика»):

- применение правила (способа) организации и ведения бухгалтерского учета для отражения фактов хозяйственной жизни, которые отличны по существу от фактов хозяйственной жизни, имевших место ранее;

- утверждение нового способа организации и ведения бухгалтерского учета для отражения фактов хозяйственной жизни, которые возникли в деятельности учреждения впервые.

Применение измененной учетной политики.

Применять на практике положения измененной учетной политики необходимо одним из следующих способов, показанных на схеме (п. 6 СГС «Учетная политика»).

|

Способы применения измененной учетной политики |

|

|---|---|

|

Перспективный способ |

Ретроспективный способ |

|

Измененные положения применяются к фактам хозяйственной жизни, возникающим после даты соответствующей корректировки учетной политики |

Измененные положения применяются к фактам хозяйственной жизни таким образом, как если бы они применялись с момента возникновения соответствующего факта хозяйственной жизни |

Последствия изменения учетной политики, оказавших или способных оказать существенное влияние на финансовое положение, финансовый результат или движение денег учреждения, оцениваются в денежном измерении (стоимостном выражении) на дату, с которой применяются указанные изменения (п. 15 СГС «Учетная политика»).

Последствия корректировки учетной политики, вызванной изменением законодательства РФ о бухгалтерском учете, федеральных и (или) отраслевых стандартов и нормативных правовых актов, отражаются в учете и отчетности в порядке, установленном соответствующим нормативным правовым актом (п. 16 СГС «Учетная политика»). При отсутствии такого порядка применяется ретроспективный способ. Если корректировка вызвана иными причинами, оказавшими или способными оказать существенное влияние на финансовое положение, финансовые результаты деятельности и (или) движение денег учреждения, последствия отражаются ретроспективно (п. 17 СГС «Учетная политика»). При применении такого способа корректировке подлежат:

- входящие остатки по статье «Финансовый результат экономического субъекта» бухгалтерского баланса;

- показатели связанных статей бухгалтерской (финансовой) отчетности за самый ранний год, предшествующий году, для которого в отчетности раскрываются сравнительные показатели. Информация о корректировке сравнительных показателей предшествующего года (годов) указывается в отчетности текущего отчетного года.

При ретроспективном способе пересматривать, менять и повторно представлять отчетность за предыдущий год не надо.

Ретроспективное применение измененной учетной политики недопустимо, если оценка в денежном выражении последствий такого изменения (п. 18, 19 СГС «Учетная политика»):

- не может быть произведена в связи с недостаточностью (отсутствием) информации за соответствующий предшествующий год;

- требует использования оценочных значений, основанных на информации, которая не была доступна на дату представления бухгалтерской (финансовой) отчетности за предшествующий год.

В таких ситуациях измененная учетная политика применяется перспективно, то есть после даты ее корректировки.

Отражение положений учетной политики в отчетности.

В силу положений п. 20 СГС «Учетная политика» бухгалтерская (финансовая) отчетность должна содержать сведения о применяемых способах ведения учета, составе и содержании документов учетной политики.

Порядок раскрытия таких сведений в отчетности устанавливается соответствующими нормативными правовыми актами.

В отношении изменений учетной политики в пояснениях к бухгалтерской (финансовой) отчетности указывается следующая информация:

1) обоснование изменений;

2) содержание изменений;

3) порядок отражения последствий изменения учетной политики в отчетности, включая указание на обстоятельства, в связи с которыми применяется выбранный порядок, и дата, с которой применяется измененная учетная политика;

4) в случае ретроспективного применения измененной учетной политики:

- суммы корректировок, связанных с изменением учетной политики, по каждой статье бухгалтерской (финансовой) отчетности за каждый из предшествующих годов, для которых в отчетности раскрываются сравнительные показатели;

- сумма корректировки, относящаяся к годам, предшествующим тем, для которых в отчетности раскрываются сравнительные показатели. Данная сумма раскрывается в отношении сопоставимых показателей в случае, когда такие корректировки возможно определить.

Кроме того, в пояснениях к отчетности также раскрывается факт невозможности отражения информации об изменении сравнительных показателей одного или нескольких предыдущих годов (если в отчетности раскрыта сравнительная информация по этому году или годам). При этом указывается отчетный период, в котором начинается применение изменений в учетной политике (п. 21 СГС «Учетная политика»).

Оценочные значения, их корректировка и отражение в отчетности.

СГС «Учетная политика» введено новое понятие – оценочное значение. Им является рассчитанное или приблизительно определенное значение какого‑либо показателя, необходимого для ведения учета и (или) отражаемого в отчетности, при отсутствии точного способа его определения. К оценочным значениям относят (п. 6 СГС «Учетная политика»):

- сроки полезного использования основных средств и нематериальных активов;

- величины оценочных резервов;

- величины амортизационных отчислений;

- стоимость нефинансовых активов (в случаях, предусмотренных федеральными и отраслевыми стандартами бухучета);

- иные значения показателя, необходимого для ведения учета и (или) отражаемого в отчетности, рассчитываемые или приблизительно (оценочно) определяемые на основе экспертных заключений (профессиональных суждений) при отсутствии точного способа его определения.

Изменение оценочного значения – это корректировка показателя, отраженного в учете или отчетности, обусловленная изменением допущений, обстоятельств, информации, на основе которых был выполнен его расчет. Такое изменение не является исправлением ошибки, а также изменением учетной политики. В свою очередь, изменение метода определения (расчета) оценочного значения является изменением учетной политики и подлежит раскрытию в отчетности (п. 23, 24 СГС «Учетная политика»).

Изменение оценочного значения отражается в бухгалтерской (финансовой) отчетности перспективно, то есть:

- в периоде, в котором произошло изменение, если такое изменение влияет на показатели отчетности только данного отчетного периода;

- в периоде, в котором произошло изменение, и в будущих периодах, если такое изменение влияет на отчетность данного отчетного периода и будущих периодов.

В пояснениях к отчетности отражается следующая информация:

- описание изменения оценочного значения, повлиявшего на отчетность за отчетный период, с указанием денежных (стоимостных) значений таких изменений;

- описание изменения оценочного значения, которое повлияет на показатели периодов, следующих за отчетным, с указанием денежных (стоимостных) значений таких изменений. Также раскрытию подлежит тот факт, что оценить в денежном выражении влияние изменения оценочного значения на отчетность за будущие периоды не представляется возможным (п. 25, 26 СГС «Учетная политика»).

Порядок исправления ошибок в отчетности.

Особенности отражения исправлений ошибок в бухгалтерской (финансовой) отчетности прописаны в разд. V СГС «Учетная политика».

В целях применения указанного стандарта ошибкой в отчетности считается пропуск и (или) искажение, возникшее в результате неправильного использования или неиспользования информации о фактах хозяйственной жизни. Ошибки в зависимости от даты их обнаружения (выявления) подразделяются на ошибки отчетного периода и предшествующего отчетного периода.

Они исправляются следующим образом:

|

Время обнаружения |

Порядок исправления |

|---|---|

|

Ошибки отчетного периода |

|

|

При осуществлении внутреннего контроля после даты подписания отчетности*, но до предельной даты ее представления** |

Дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись на последнюю отчетную дату отчетного периода Уточнение отчетности |

|

При проведении камеральной проверки после предельной даты представления отчетности, но до даты принятия уполномоченным органом*** |

Дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись на конец отчетного периода Уточнение отчетности |

|

В ходе проведения внутреннего и внешнего контроля, аудита после даты принятия отчетности, но до даты ее утверждения**** |

Дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись на конец отчетного периода Уточнение отчетности |

|

После даты утверждения квартальной отчетности |

Дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись в период (на дату) обнаружения ошибки Раскрытие в пояснениях к отчетности информации о существенных ошибках, выявленных в отчетном периоде, с описанием ошибки (содержания и суммы), а также суммы выполненной корректировки |

|

Ошибки предшествующего отчетного периода |

|

|

После даты утверждения годовой отчетности |

Дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись в период (на дату) обнаружения ошибки Ретроспективный пересчет отчетности***** Раскрытие в пояснениях к отчетности за отчетный год информации об ошибке, сумме корректировки, описание причин, по которым корректировка сравнительных показателей отчетности за один или несколько предшествующих годов не является возможной, а также описание способа исправления ошибки с указанием периода, в котором отражены исправления |

* Дата подписания отчетности – дата, когда субъект отчетности в установленном

порядке подписывает полный комплект отчетности.

** Предельная дата представления отчетности – последний рабочий день установленного срока направления отчетности субъекту консолидированной отчетности или органу, уполномоченному ее принимать.

*** Дата принятия отчетности уполномоченным органом – дата проставления им отметки (направления уведомления) о принятии отчетности по результатам проведения камеральной проверки.

**** Дата утверждения отчетности – дата утверждения отчета об исполнении бюджета соответствующего публично-правового образования или дата утверждения отчетности в соответствии с бюджетным законодательством.

***** Ретроспективный пересчет отчетности – исправление ошибки предшествующего отчетного года (годов) путем корректировки сравнительных показателей отчетности за предшествующий отчетный год (годы) таким образом, как если бы ошибка не была допущена. При этом корректировке подлежат сравнительные показатели, раскрываемые в отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка, за исключением случаев, когда это невозможно. Такая корректировка отражается в отчетности с отметкой «пересчитано».

* * *

Положения СГС «Учетная политика» во многом повторяют действующие нормы Закона о бухгалтерском учете[3] и Инструкции № 157н[4]. Как и сейчас, ответственным за формирование учетной политики будет являться главный бухгалтер или иное лицо, на которое возложено ведение учета, а за ее утверждение – руководитель учреждения. Состав учетной политики останется неизменным. На сегодняшний день в этом документе закрепляются показатели, поименованные в п. 6 Инструкции № 157н.

Стандартом введены новые термины и их определения. Указано, как осуществляется перспективное и ретроспективное применение измененной учетной политики, перспективное признание результатов изменения оценочного значения, ретроспективный пересчет отчетности. Рассмотрены правила отражения исправлений ошибок в бухгалтерской (финансовой) отчетности.

[1] Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки», утв. Приказом Минфина РФ от 30.12.2017 № 274н.

[2] Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Концептуальные основы бухгалтерского учета и отчетности для организаций государственного сектора», утв. Приказом Минфина РФ от 31.12.2016 № 256н.

[3] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете».

[4] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного само-

управления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Учреждения культуры и искусства: бухгалтерский учет и налогообложение, №7, 2018 год

Каждая организация обязана вести учетную политику бухгалтерского и налогового учетов, чтобы контролирующие органы и другие заинтересованные лица могли получить достоверную информацию о ее финансовом состоянии. В соответствии со статьей 8 закона №402-ФЗ «О бухгалтерском учете» от 06.12.2011 принятый документ последовательно пролонгируется из года в год. При этом для любого предприятия разрешено – по внутренним причинам либо при внесении поправок в законодательные нормы.

Причины изменения УП

В соответствие с ПБУ 1/2008 (п.10) внесение поправок в бухгалтерскую и/или налоговую учетную политику фирмы допускается в трех случаях:

- организация разработала новый способ ведения бухучета, например, начисления амортизации, применение которого повышает качество отражения информации;

- условия хозяйствования предприятия существенно изменились вследствие реорганизации, нового профиля деятельности, смены собственника и т.п.;

- законодательство по бухгалтерскому учету или налогообложению было дополнено поправками, появился новый нормативный акт.

НУЖЕН АУДИТ УЧЕТНОЙ ПОЛИТИКИ? ОБРАЩАЙТЕСЬ В РОСКО!

Внесение изменений в учетную политику по другим причинам недопустимо. При этом на дополнение УП ограничений нет, так как изменения и дополнения – вещи принципиально разные. При изменениях нужно делать ретроспективный пересчет, чтобы отобразить в обязательной бухгалтерской отчетности данные прошлых лет и входящие учетные остатки. Дополнения вносятся при появлении нового вида деятельности и не требуют пересчета, так как применяются для корректного отражения текущей учетной информации. Например, торговое предприятие помимо розничных продаж решает торговать оптом – УП нужно дополнить способами, с помощью которых планируется отражать оптовые операции.

Когда можно делать изменение учетной политики

Изменения для бухгалтерской УП можно разработать и утвердить соответствующим приказом в любое время. Но применять их можно только с наступлением следующего отчетного года, например, приказ на изменения от 1 апреля 2018 года фактически вступит в силу 1 января 2019 года. При внутренней корректировке налоговой УП сроки аналогичны.

БУХГАЛТЕРСКИЙ УЧЕТ ООО С КОМПАНИЕЙ РОСКО! ЗВОНИТЕ +7 (499) 444-00-00!

Если внесение изменений в учетную политику связано с законодательными поправками, то новая редакция бухгалтерской или налоговой УП применяется с момента вступления в силу нормативного акта (ПБУ 1/2008 п.12).

ЭКСПРЕСС АУДИТ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Правила изменения учетной политики организации

Любые изменения УП нужно не только утвердить приказом руководителя фирмы, но и обязательно обосновать. Дополнительно утверждать поправки в налоговой инспекции не требуется. Форма и структура внутреннего распоряжения произвольны, но документ должен полномерно раскрывать изменения. Разъяснениям подлежит:

ФОРМИРОВАНИЕ УЧЕТНОЙ ПОЛИТИКИ С РОСКО!

- причина и содержание поправок в учетной политике;

- порядок отражения последствий изменения в отчетности;

- суммы корректировок по всем статьям бухучета за отчетный период;

- сумма корректировок за предшествующие периоды (по возможности).

Также в приказе следует отразить, какие пункты/положения изменены в действующей учетной политике, создать приложение с текстом измененного или нового пункта. Дату применения корректировок, внесенных по воле компании, нужно указывать как 1 января следующего года. Если причина изменений – законодательство, дата будет совпадать с днем вступления в силу нормативного акта.

УЧЕТНАЯ ПОЛИТИКА ОРГАНИЗАЦИИ

Порядок применения изменений (кроме тех, что связаны с законодательством) ретроспективен. То есть в бухгалтерской отчетности нужно пересчитать начальный остаток по статье «Нераспределенная прибыль (непокрытый убыток)», а также скорректировать другие статьи, которых коснулись поправки.

Если изменение учетной политики невозможно отразить для предыдущих отчетных периодов, бухгалтерская отчетность пересчитывается перспективно – учет корректируется в отношении тех операций, которые совершались после поправок (ПБУ 1/2008 п.15). Предприятия, работающие по упрощенному бухучету и сдающие отчетность по упрощенным формам, пересчитывают последствия изменений именно перспективным способом.

Когда поправки к НК РФ, ПБУ и другим профильным законам диктуют конкретный способ ведения учета, фирма обязана применить этот способ в любом случае (даже если не нуждается в корректировке действующей учетной политики).

Законодательство часто меняется, поэтому даже опытные бухгалтеры не всегда в курсе новых требований. Оптимальный вариант – внесение изменений в учетную политику силами профессионалов: специалисты «РосКо» подготовят необходимые корректировки оперативно и грамотно. Заказать услугу можно через онлайн-заявку. Если нужна консультация, позвоните по контактному телефону или задайте вопрос на сайте.

При создании компании бухгалтер разрабатывает учетную политику, а руководитель ее утверждает. Но в ходе работы часто приходится вносить изменения в УП: например, для упрощения бухучета или раскрытия дополнительной информации. Как это сделать — разберем далее.

Что такое учетная политика

Учетная политика — документ, устанавливающий методы и способы ведения налогового и бухучета фирмы. Отходить от утвержденного варианта можно только в случае своевременного внесения изменений.

Формируют политику самостоятельно все субъекты, ведущие учет. То есть все юрлица пишут учетную политику по налогам и по бухучету. У индивидуальных предпринимателей задача проще: если они не ведут бухучет, то и бухгалтерская политика им не нужна, а налоговую формировать все равно придется.

Кто разрабатывает и утверждает учетную политику

Разрабатывает УП главбух или руководитель, который затем ее утверждает. Важно, чтобы документ не противоречил следующим нормативно-правовым актам:

- ФЗ «О бухгалтерском учете» №402-ФЗ от 6 декабря 2011 г.;

- Налоговый Кодекс РФ;

- ПБУ, из которых основное ПБУ 1/2008.

Директор утверждает политику в течение 90 дней со дня регистрации фирмы.

Можно ли работать без учетной политики

УП сдавать в налоговую не нужно. Поэтому до определенного момента никто и не узнает, что у вас ее нет. Однако ФНС может запросить документ в ходе проверки. И за непредставление наложит на организацию штраф.

Без политики будет сложно доказать свою правоту в случае спора с налоговой. Если у вас не прописаны правила ведения учета, ничто не мешает инспекторам трактовать отсутствие учетной политики в свою пользу и доначислять налоги.

Когда можно внести изменения

По утвержденной политике компания работает из года в год. Законодатель не разрешает вносить изменения по своему желанию. Редактировать документ разрешено п.10 ПБУ 1/2008 только в следующих случаях.

- Изменение законодательства. Тут все просто — УП не может противоречить закону. Поэтому, если в области бухучета произошли изменения, например, вступил в силу новый акт, то своевременно измените политику компании.

- Фирма разработала новый способ ведения учета. Важный момент — изменения, внесенные в политику, должны повышать качество информации о деятельности компании.

- Изменились условия работы. Это может быть изменение основного вида деятельности, слияние, поглощение, разделение компании и так далее.

Внесение правок в политику происходит на основании приказа, подписанного руководителем организации. Пишется распоряжение в свободной форме.

С какого периода начинают действовать изменения

Изменения действуют с начала отчетного года. Если редактирование вызвано изменением бухгалтерского законодательства, изменения начинают действовать с даты вступления в силу соответствующего закона.

Если правки оказали существенное влияние на финансы компании, отразите их в учете ретроспективно. Придется оценить, какой результат был бы, если бы компания применяла новую учетную политику с начала своей деятельности. На практике ретроспективное отражение — это корректировка нераспределенной прибыли и других статей баланса на самую раннюю дату в отчетности, если это можно сделать с достаточной надежностью. Если надежность обеспечить нельзя, применяйте новые положения учетной политики с момента введения правок.

Можно ли изменить учетную политику в середине года

Такой вариант тоже возможен. Об этом говорит письмо Минфина РФ №003-03-06/1/45756 от 03.07.2018 г. Законодатель выделяет две причины внесения правок в середине года: осуществление нового вида деятельности и изменение законодательства.

Как отразить изменение учетной политики в бухотчетности

Все существенные изменения отражайте в бухгалтерской отчетности. Для этого составьте пояснительную записку. П.21 ПБУ 1/2008 содержит перечень информации, которую нужно отразить:

- причина изменения;

- характер изменений;

- как отражаются изменений в отчетности;

- сумма корректировок в результате изменения УП.

Если политику переработали из-за требований законодательства, то раскрывать последствия нужно так, как это указано в соответствующем законе.

Чем отличаются дополнение и изменение

При внесении изменений вы меняете порядок учета тех фактов жизни, которые уже были раньше. Это влечет за собой изменение финансовых результатов, доходов, расходов и, следовательно, необходимость пересчета в ретроспективе.

Дополнения возникают только в отношении тех операций, которые вы раньше не совершали. Например, появление нового вида деятельности вдобавок к старому. В таком случае просто прописывайте новые положения. Пересчитывать статьи баланса и определять влияние корректировок на прошлые даты не нужно.

При ведении бухгалтерского и налогового учета придерживайтесь разработанной учетной политики. Это поможет отстоять свою позицию при споре с ФНС. Чтобы не отходить от своей политики, воспользуйтесь облачным сервисом Контур.Бухгалтерия. Программа умеет работать с разными способами ведения бухгалтерского и налогового учета. Всем новичкам дарим бесплатный пробный период на 14 дней.