Содержание статьи

Показать

Скрыть

Эти тесты дадут инвестору доступ к инструментам, которые максимально похожи на валютные вклады.

В предыдущих пяти сериях мы разбирали тесты на тему

опционов, фьючерсов и других производных, высокодоходных (мусорных) облигаций, маржинальной торговли, РЕПО и иностранных акций вне индексов.

Купить облигации

Для кого этот тест?

Рано или поздно валютные вкладчики начинают искать замену депозитам в долларах и евро, которые сейчас не приносят ощутимого дохода. Еврооблигации — ближайшая альтернатива: они дают фиксированный доход в валюте с доходностью от 1% до 8% годовых. И их можно покупать начиная с нескольких сотен долларов или евро.

— исторически устоявшееся название для долговых ценных бумаг, размещенных на внебиржевых площадках Европы. Российские эмитенты чаще всего выпускают такие бумаги в долларах. Основные покупатели — зарубежные инвесторы. Небольшая часть выпусков параллельно торгуется на Московской бирже специально для продажи частным инвесторам.

Полный перечень еврооблигаций, доступных для рядового инвестора, можно найти на специальной

страничке Мосбиржи, которая постоянно обновляется. Там собраны все валютные облигации, в том числе со структурным доходом. Но этот тест касается только традиционных евробондов.

К ним относятся около сотни выпусков (по данным на октябрь 2021 года) из основной таблицы «Еврооблигации корпоративных эмитентов и иностранных государств» и еще 15 «Еврооблигаций Минфина России». Под иностранными государствами здесь имеется в виду чаще всего Белоруссия. Некоторые бонды недоступны даже после тестирования, они имеют пометку «для квал. инвесторов».

Как называется тест?

Еврооблигации выпускают не российские компании напрямую, а их зарубежные «дочки» (так называемые SPV), зарегистрированные в офшорных юрисдикциях. Поэтому официально тест называется очень длинно, и смысл этого названия — «зарубежные облигации с низким рейтингом, по которым отвечает юрлицо из России».

Исполняя новый закон, брокеры не знали, как коротко назвать этот тест, поэтому сделали это по принципу «кто во что горазд». Мы нашли четыре разных варианта, но могут, конечно, встречаться и другие с похожим смыслом:

— еврооблигации;

— иностранные облигации без рейтинга;

— облигации иностранных эмитентов, требующие тестирования;

— сделки по приобретению облигаций, которым не присвоен кредитный рейтинг.

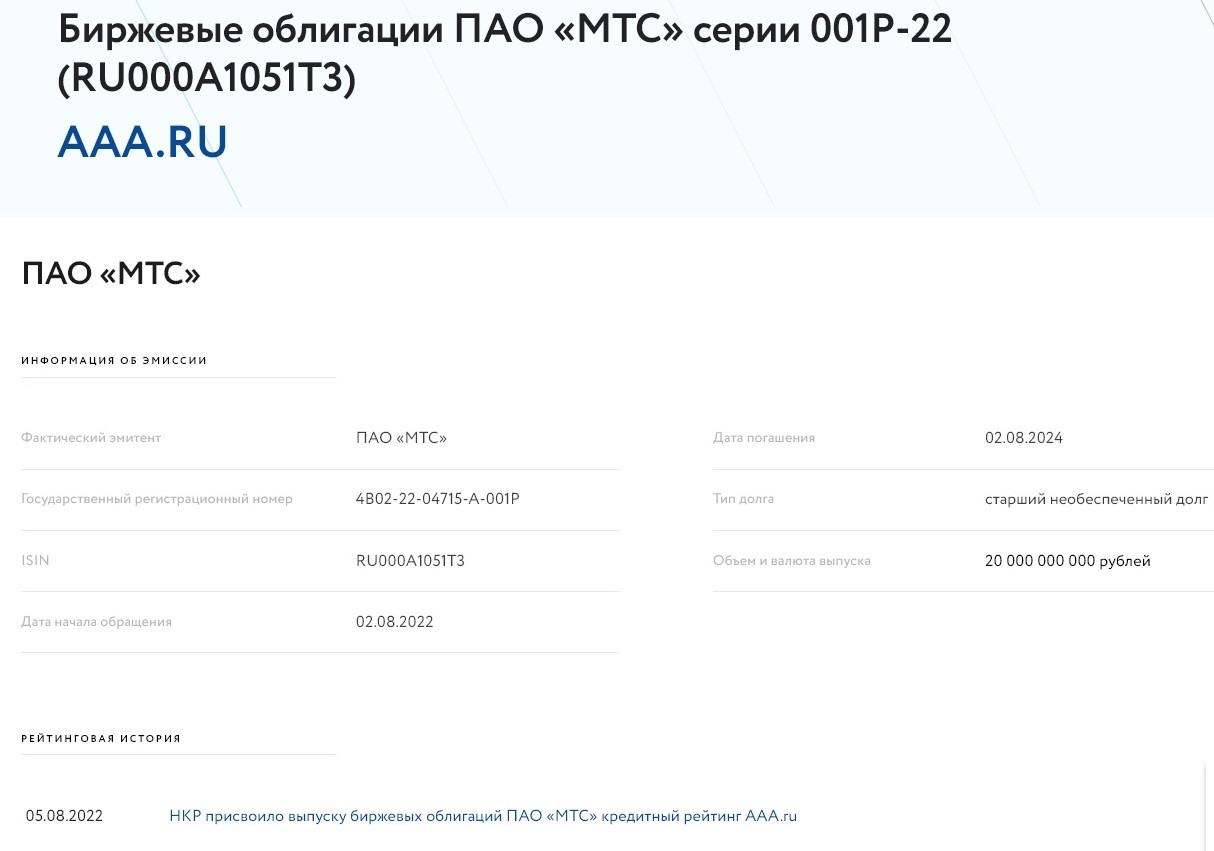

Из этих примеров ясно, что брокеры не совсем понимают, какие валютные облигации подпадают под тестирование, а какие нет. В последнем на момент публикации статьи решении ЦБ на эту тему сказано, что речь про облигации с рейтингом не ниже «AAA» по национальной шкале (агентства «АКРА», «НРА», «Эксперт»).

Стоит отметить, что даже евробонды Минфина, которые торгуются на Мосбирже, такого рейтинга не имеют, поскольку они были выпущены до появления новой российской системы рейтингов. То есть по факту покупка любой облигации в иностранной валюте требует сдачи теста.

Какие будут вопросы?

Тестирование целиком собрано из вопросов других тем, поэтому те, кто уже сдавал экзамен на тему иностранных акций и облигаций без рейтинга, ничего нового не увидят. Однако стоит пояснить пару моментов, которые могут оказаться полезными в будущем при покупке еврооблигаций.

Традиционно будут первые три вопроса на самооценку (они на результат не влияют) и затем четыре вопроса на знания. Количество и формулировки неправильных вариантов у разных брокеров могут отличаться, но правильный — у всех один. Он совпадает во всех тестах слово в слово. Мы дадим верные ответы сразу, а ниже разберем их на примере еврооблигаций.

Вопросы теста на знания

Вопрос 1. Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, это:

— рекомендация покупать облигации;

— свидетельство высокой надежности и качества услуг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям;

— страховка кредитного рейтингового агентства компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, от банкротства;

— оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям (правильный ответ).

Вопрос 2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

— В любой рабочий день, определенный самим инвестором.

— Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель (правильный ответ).

— Не раньше следующего объявленного периода выкупа облигаций эмитентом («оферта»).

— В дату выхода отчетности компании — эмитента облигации.

Вопрос 3. Пожалуйста, выберите правильный ответ из следующих утверждений.

— Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (правильный ответ).

— Ликвидность облигаций не влияет на разницу между ценами заявок на покупку и продажу (спред).

— Наличие иных видов ценных бумаг у эмитента облигаций снижает ликвидность облигаций.

— Ни один из ответов не является правильным.

Вопрос 4. В случае если вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, ваш налогооблагаемый доход в России составит:

— 10 долларов США;

— 750 рублей;

— 3 250 рублей (правильный ответ);

— 0 рублей, поскольку налог на доход, полученный в результате роста стоимости иностранной ценной бумаги, уплачивается в иностранном государстве.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Пояснения и комментарии

По вопросу 1. Кредитный рейтинг — это экспертная оценка от агентства по ее собственной шкале. Обычно в буквенном выражении от «AAA» (наивысший) до D (состоявшийся дефолт). Это один из важнейших критериев выбора облигации, однако информацию о нем найти можно лишь с большим трудом.

В открытых источниках кредитные рейтинги каждого выпуска не публикуют. Два крупнейших агрегатора облигаций Rusbonds и Cbonds дают информацию по подписке. Максимум, что можно узнать на их сайте, — есть ли рейтинг вообще.

Для этого нужно скопировать номер ценной бумаги (ISIN) cо страницы облигации на сайте биржи или у своего брокера и ввести его в поисковое поле. Так, можно узнать, что выпуск Минфина России под номером XS0088543193 с доходностью 2,2% годовых в долларах имеет три международных рейтинга уровня «BBB» и не имеет ни одного российского.

Таким будет результат поиска рейтингов еврооблигаций Минфина с погашением в 2028 году.

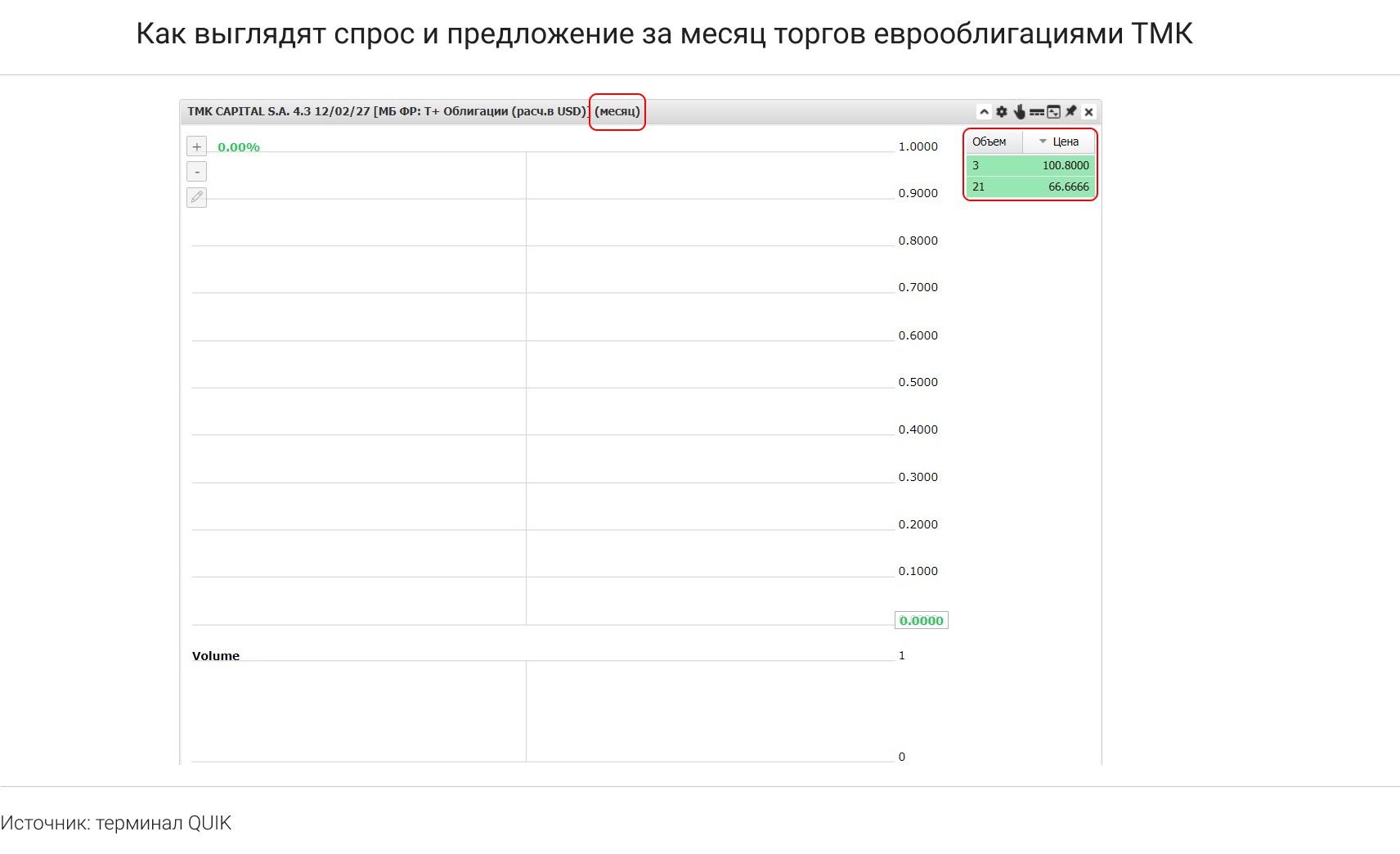

По вопросу 2. Большинство еврооблигаций на Московской бирже можно отнести к низколиквидным, потому что частота сделок с ними в разы ниже, чем в акциях или рублевых облигациях. Но даже среди них есть такие, которые в принципе невозможно купить или продать.

Это график сделок с еврооблигациями ТМК: за полтора года с момента размещения бумаги по ней не было ни одной сделки. Пример того, чем опасны инвестиции в еврооблигации. В торговом стакане (список заявок на продажу или покупку) видны всего две заявки с разницей в 33%. Скорее всего, это торговые роботы, которые ловят новичков и неосторожных инвесторов, пытаясь купить облигацию за бесценок.

Иначе говоря, инвестор, который сумеет приобрести такую же неликвидную бумагу, может потом месяцами стоять на бирже, как эти два робота, и не суметь ее продать до самого погашения, в данном случае — до 2027 года (ждать больше пяти лет).

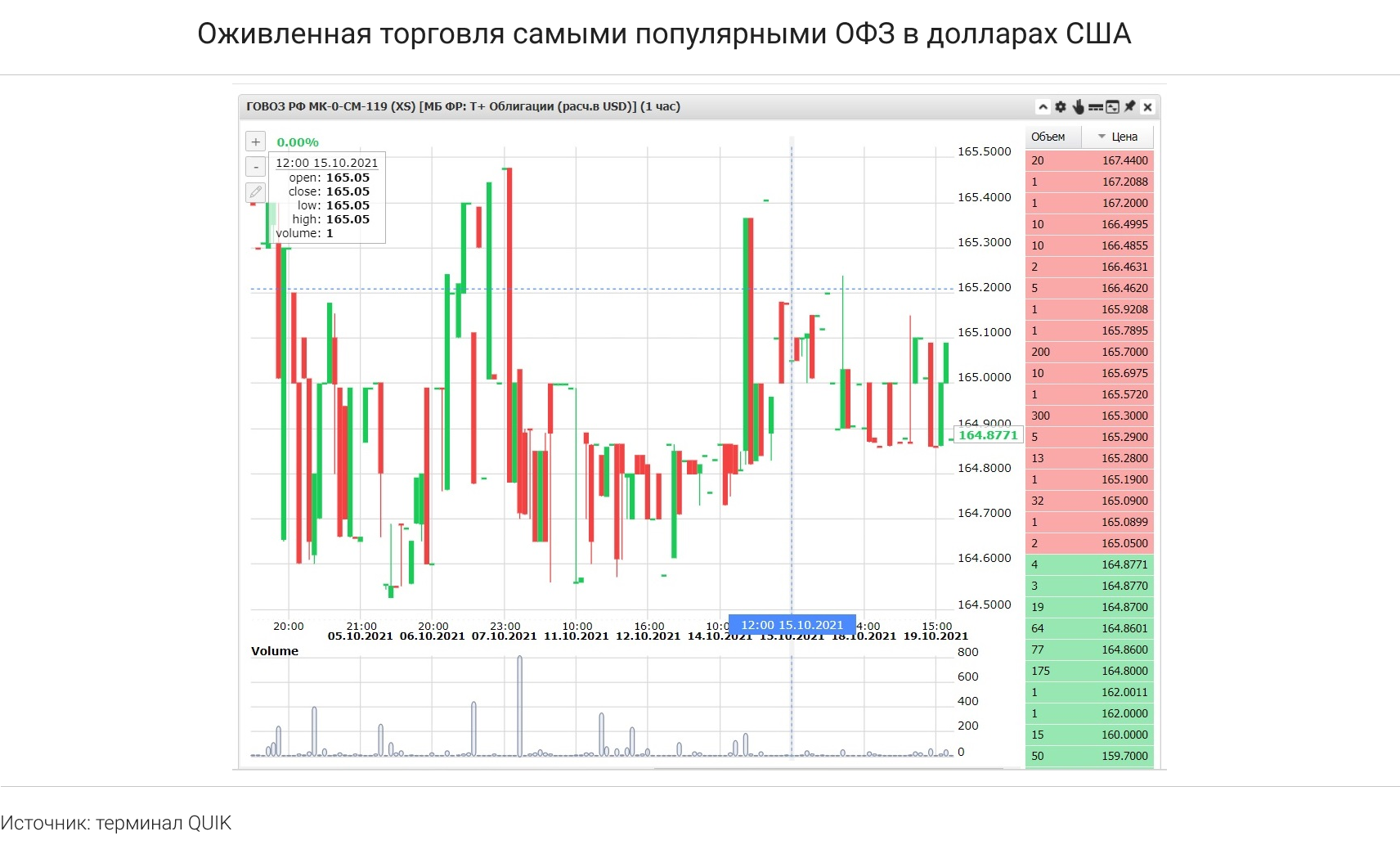

По вопросу 3. Эта тема напрямую связана с предыдущим вопросом. Ликвидные облигации легко продать, неликвидные — сложно или нельзя вообще. Для наглядности можно привести график популярных евробондов, например той самой облигации Минфина с международным рейтингом «BBB».

Так выглядят торги с разбивкой по часам у самой популярной ОФЗ в долларах.

Тут уже относительно много покупателей и продавцов, что позволяет вновь прибывшим без особых проблем входить в эту еврооблигацию и выходить из нее почти в любое время торгового дня. Подтверждением служит узкий спред (разница между лучшей ценой покупки и продажи).

Мы сделали этот снимок экрана вечером. Но даже в такое время мы видим, что на каждом евробонде инвестор теряет не более 0,17 процентного пункта. Спред облигаций, то есть разницу между ценой покупки и продажей бумаг, можно легко посчитать как разницу между нижней красной ценой и верхней зеленой: 165,0500 – 164,8771 = 0,17 п. п., или около 1,73 доллара (при номинале 1 000 долларов).

Выбор пользователей Банки.ру

| Название облигации, эмитент |

Доходность

в год |

Дата погашения

или оферты |

|

|---|---|---|---|

|

СФО РуСол 1-А-об СФО РуСол 1 |

84.81% |

21.03.2023 погашение |

Купить |

|

СФО РуСол 1-Б-об СФО РуСол 1 |

70.54% |

21.03.2023 погашение |

Купить |

|

РОСНАНО-БО-002Р-05 РОСНАНО |

26.85% |

21.03.2023 погашение |

Купить |

|

РОСНАНО-БО-002Р-04 РОСНАНО |

26.59% |

21.03.2023 погашение |

Купить |

|

МаксимаТелеком-БО-П02 МаксимаТелеком |

18.68% |

21.03.2023 погашение |

Купить |

По вопросу 4. Решение этой задачи мы уже приводили в теме про иностранные акции. Если коротко: считаем цену продажи в рублях по курсу на день продажи и вычитаем цену покупки на день покупки. Но с облигациями есть нюансы. Во-первых, за 100 долларов облигаций не бывает, обычный номинал — 1 000 единиц валюты.

Во-вторых, в день покупки к биржевой цене будет добавляться НКД (накопленный купонный доход), а потом вычитаться из цены продажи. Например, купив облигацию с доходностью 5% за 1 000 долларов перед самой выплатой купона и продав ее через год, но уже после выплаты, инвестор может потратить 1 050 и получить обратно лишь 1 000 долларов.

Инвестор получит убыток 50 долларов со сделки купли-продажи и прибыль 100 долларов в виде купонов. В нашем примере налоговая служба разобьет их на несколько операций по разному курсу. С купли-продажи вместо убытка получится прибыль: 1 000 × 75 – 1 050 × 50 = 22 500 рублей. И еще с двух годовых купонов: 50 × 50 + 50 × 75 = 6 250 рублей. Итого 28 750 рублей номинального дохода инвестора.

Что получаем? Реально человек заработает только 50 долларов, но заплатит налогов более чем на 380 долларов (по новому курсу, указанному в задаче). Потери на росте курса — почти вдвое выше, чем при вложении в акции, хотя доходность в облигациях была вдвое ниже, чем из тестовой задачи.

Мы продолжаем выполнять взятые на себя обязательства и на следующей неделе разберем очередную главу теста о структурных облигациях.

Купить облигации

Удачи на тестировании!

Евгения НОВИКОВА для Banki.ru

Раз вы здесь, то наверное уже знаете про то, что с 1 октября 2021 года, если вы являетесь квалифицированным инвестором, то сможете приобретать «сложные финансовые инструменты» и совершать маржинальные сделки только после прохождения тестирования. ЦБ разместил документ «Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих брокеров«, в котором, на 26 странице опубликованы вопросы.

Содержание

- Маржинальная торговля

- Производные финансовые инструменты

- Договоры РЕПО

- Структурные облигации

- Закрытые паевые фонды (ЗПИФ)

- Облигации без рейтинга

- Иностранные облигации без рейтинга

- Облигации со структурным доходом

- Акции, не включенные в котировальные списки

- Иностранные акции

- Иностранные ETF

- Вопросы и ответы по самому тесту

Ниже я постарался собрать максимально полную информацию, доступную из открытых источников, которая поможет вам в сдаче тестов. Пост будет обновляться, поэтому добавляйте в закладки, делитесь с друзьями, всё это важно. Кстати, ответы на вопросы будут обновляться и добавляться комментарии, чтобы вы могли не просто пройти тест, но и получить знания. Также, не у всех брокеров полный набор тестов, например у Тинькофф нет тестов про РЕПО почему-то, а у Фридом Финанс – есть, также, как говорят, у других брокеров есть тест про валюты (как появится у нас – дополним пост).

Маржинальная торговля

Как ещё может называться у брокеров:

- Тинькофф: Маржинальная торговля

- Фридом Финанс: тест 4

Вопросы и ответы

1. Маржинальная торговля – это:

Торговля с использованием заемных средств брокера

2. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Может, если это предусмотрено договором с брокером

3. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Больше, чем при торговле только на собственные средства

4. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

В случае недостаточности обеспечения по маржинальной/необеспеченной позиции

Полезные ссылки

- Маржинальная торговля – Тинькофф

- Маржинальная торговля – Википедия

Производные финансовые инструменты

Как ещё может называться у брокеров:

- Тинькофф: Фьючерсы и опционы

- Фридом Финанс: тест 5 Договоры, являющиеся производными финансовыми инструментами и не предназначенные для квалифицированных инвесторов

Вопросы и ответы

1. Если Вы купили опцион на покупку акций, Вы:

Имеете право купить акции по цене, предусмотренной условиями опциона

2. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ничем не ограничены

3. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Нет, убыток не возместят

4. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Полезные ссылки

- Деривативы – Тинькофф

- Производный финансовый инструмент – Википедия

Договоры РЕПО

Как ещё может называться у брокеров:

- Фридом Финанс: Тест 6 Договоры репо, требующие проведения тестирования

Вопросы и ответы

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг

Структурные облигации

Как ещё может называться у брокеров:

- Тинькофф: Структурные облигации

- Фридом Финанс: Тест 7 Сделки по приобретению структурных облигаций, не предназначенных для квалифицированных инвесторов

Вопросы и ответы

1. Выберите верное утверждение в отношении структурных облигаций:

Право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

2. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Да, может

3. Что из перечисленного, как правило, не является риском по структурной облигации?

Риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

4. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

80%

Полезные ссылки

- Структурные облигации – Тинькофф

- Структурированный продукт – Википедия

Закрытые паевые фонды (ЗПИФ)

Как ещё может называться у брокеров:

- Тинькофф: Закрытые паевые фонды

- Фридом Финанс: Тест 8 Сделки по приобретению инвестиционных паев ЗПИФ

Вопросы и ответы

1. Инвестиционный пай – это:

Ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

2. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Снижается

3. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

4. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Да, если это предусмотрено правилами доверительного управления фондом

Облигации без рейтинга

Как ещё может называться у брокеров:

- Тинькофф: Облигации с низким рейтингом

- Фридом Финанс: Тест 9 Сделки по приобретению облигаций российских эмитентов без кредитного рейтинга

Вопросы и ответы

1. Кредитный рейтинг облигаций — это:

Вариант у брокера Т: Оценка кредитным рейтинговым агентством способности компании-эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

Вариант у брокера Ф: Оценка кредитным рейтинговым агентством способности компании – эмитента облигаций

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Вариант у брокера Т: Невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель

Вариант у брокера Ф: Выполнять взятые на себя финансовые обязательства по этим облигациям невозможно определить, поскольку заключить сделку можно только при наличии покупателя

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Полезные ссылки

- Высокодоходные облигации (ВДО) – Тинькофф

Иностранные облигации без рейтинга

Как ещё может называться у брокеров:

- Тинькофф: Еврооблигации

- Фридом Финанс: Тест 10 Сделки по приобретению облигаций иностранных эмитентов без кредитного рейтинга

Вопросы и ответы

1. Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

4. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей

Полезные ссылки

- Еврооблигации – Московская биржа

- Еврооблигация – Википедия

Облигации со структурным доходом

Как ещё может называться у брокеров:

- Тинькофф: Облигации со структурным доходом

- Фридом Финанс: Тест 11 Сделки по приобретению облигаций со структурным доходом

Вопросы и ответы

1. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Вариант у брокера Т: Нет, размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но не известны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Полезные ссылки

- Структурные облигации – Тинькофф

- Структурные облигации – Московская биржа

Акции, не включенные в котировальные списки

Как ещё может называться у брокеров:

- Тинькофф: Акции, не включенные в котировальные списки

- Фридом Финанс: Тест 12 Сделки по приобретению акций, не включенных в котировальные списки

Вопросы и ответы

1. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Нет, не возместят

2. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Точная дата не может быть определена

3. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки:

Как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

4. Выберите верное утверждение:

Акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Полезные ссылки

- Российские акции вне котировальных списков – Тинькофф

Иностранные акции

Как ещё может называться у брокеров:

- Тинькофф: Иностранные акции

- Фридом Финанс: Тест 13 Сделки по приобретению иностранных акций, требующие проведения тестирования

Вопросы и ответы

1. Ликвидность акции характеризует:

Способность инвестора продать акцию с минимальными потерями в минимальный для него срок

2. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Риск изменения суверенного рейтинга Российской Федерации

3. В фондовый индекс, рассчитываемый биржей, включаются:

Акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

4. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей

Иностранные ETF

Как ещё может называться у брокеров:

- Тинькофф: Иностранные ETF

- Фридом Финанс: Тест 14 Сделки по приобретению паев иностранных ETF, требующих проведения тестирования

Вопросы и ответы

1. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

2. Как устроен механизм формирования цены ETF?

Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Риск изменения суверенного рейтинга РФ

4. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

4 000 рублей

Полезные ссылки

- Иностранные ETF – Тинькофф

- Торгуемый на бирже фонд – Википедия

Вопросы и ответы по самому тесту

Сколько попыток?

Бесконечно. Однако некоторые разрешают пересдать тест сразу, а некоторые – через сутки.

Есть ли вопросы с несколькими ответами?

Нет, каждый вопрос имеет только один ответ

Можно ли переносить тест от брокера к брокеру?

Нет, нужно сдавать у каждого брокера, у которого вы хотите совершать сделки.

Можно ли не сдавать тест?

Не знаю, но вроде нельзя.

Как отвечать на вопрос блока “Самооценка”?

Как угодно, они ни на что не влияют, но ваши ответы должны сохраняться брокером. Желательно ответить честно.

С 1 октября 2021 года в России ввели обязательное тестирование инвесторов, при их попытке приобрести сложные финансовые инструменты, например иностранные акции.

Обновление 01.09.2022: с 1 сентября 2022 года в тестах появились новые вопросы, ответы уже опубликованы на этой странице

Оглавление

- 1 Покупка иностранных акций

- 2 Акции, не включенные в котировальные списки

- 3 Допуск к необеспеченным сделкам (маржинальная торговля)

- 4 Заключение договоров РЕПО

- 5 Опционы, фьючерсы, производные финансовые инструменты

- 6 Структурные облигации

- 7 Паи закрытых паевых инвестиционных фондов (ЗПИФ)

- 8 Облигации российских эмитентов, которым не присвоен рейтинг или он ниже уровня

- 9 Облигации иностранных эмитентов в валюте (еврооблигации) которым не присвоен рейтинг или он ниже нужного уровня

- 10 Облигации со структурным доходом

- 11 Вопросы для допуска к иностранным ETF

- 12 Иностранные ETF

- 13 Конвертируемые облигации

- 14 Облигации Российских эмитентов с критериями

- 15 Облигации иностранных эмитентов

- 16 Паи/акции ETF, не включенные в котировальные списки, при наличии договора с биржей

В тесте будет 7 вопросов:

- 3 вопроса на самооценку инвестора

- 4 вопроса на знания о финансовом инструменте

Первые 3 вопроса в зачёт прохождения теста не идут, они нужны брокеру чтобы лучше узнать инвестора.

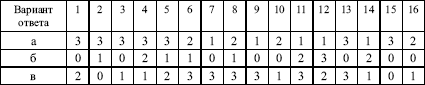

Для прохождения теста нужно ответить правильно на все 4 вопроса из блока про знания. Четыре вопроса выбираются из 8-ми случайным образом. При пересдаче вопросы будут меняться.

Тест можно проходить бесконечное количество раз. Варианты ответов формируются методом случайного выбора и заранее неизвестны.

Кому тест проходить не нужно:

- Квалифицированным инвесторам;

- Инвесторам, которые до 1 октября 2021 совершили хотя бы одну сделку с инструментом, для которого требуется тестирование.

Ниже приведён перечень всех вопросов и правильные ответы на них. Текущая версия: август 2022 года. Я лично прошёл все вопросы у одного из брокеров и подтверждаю правильность ответов.

Покупка иностранных акций

Правильные ответы на вопросы тестирования расположены ниже.

Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Кто в Российской Федерации является налоговым агентом по операциям покупки / продажи иностранных акций?

Ответ: Брокер, доверительный управляющий, управляющая компания

В случае выплаты дивидендов по акциям иностранных эмитентов кто обязан предоставить сведения в Федеральную налоговую службу Российской Федерации?

Ответ: Инвестор самостоятельно должен предоставить заполненную налоговую декларацию.

Выберите верное утверждение в отношении акций иностранного эмитента:

Ответ: вхождение иностранной акции в фондовый индекс само по себе будет давать неполное представление о ликвидности акции

К требованиям по включению иностранных акций в фондовый индекс могут относиться требования в отношении:

Ответ: все перечисленное верно

Акции, не включенные в котировальные списки

Правильные ответы на вопросы тестирования расположены ниже.

Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят

Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Выберите риски, которые могут возникнуть при инвестировании в акции, не включенные в котировальные списки

Ответ: риск не найти покупателя или продавца

Отличительной особенностью акций, вошедших в некотировальную часть списка ценных бумаг, является

Ответ: отсутствие необходимости соответствовать специальным требованиям к объему выпуска, установленным биржей

Выберите верное утверждение в отношении стоимости акций российских эмитентов:

Ответ: отсутствие акции в котировальном списке биржи само по себе не означает, что ее цена будет всегда ниже, чем цена акции, включенной в котировальный список

Выберите верное утверждение в отношении требований, предъявляемых биржей к компаниям, чьи акции торгуются на бирже. Требования, предъявляемые к таким компаниям…

Ответ: устанавливаются биржей отдельно как для разных уровней котировальных списков, так и для некотировальной части списка

Допуск к необеспеченным сделкам (маржинальная торговля)

Правильные ответы на вопросы тестирования расположены ниже.

Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера

Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства

В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточности обеспечения по маржинальной / необеспеченной позиции

С какой целью брокер использует ставки риска в связи с маржинальными / необеспеченными сделками?

Ответ: Для расчета размера начальной или минимальной маржи.

При покупке ценных бумаг Вы использовали 50% собственных и 50% заемных средств от брокера. Через некоторое время Вы продали ценные бумаги на 5% дороже. Какой Ваш финансовый результат (без учета налогов)?

Ответ: Финансовый результат невозможно определить по представленной информации, поскольку на него также влияют комиссии брокера за совершение сделок и стоимость заемных средств от брокера.

Выберите верное утверждение в отношении возможных убытков при торговле с использованием необеспеченных / маржинальных сделок:

Ответ: При заключении необеспеченных / маржинальных сделок по продаже ценных бумаг размер убытков не ограничен и может превышать объем средств, которые находятся на брокерском счете.

Стоимость Вашего портфеля стала ниже величины минимальной маржи. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, которые увеличат стоимость Вашего портфеля до величины выше минимальной маржи. В противном случае, если стоимость портфеля будет оставаться ниже минимальной маржи, брокер должен принудительно закрыть некоторые Ваши позиции.

Заключение договоров РЕПО

Правильные ответы на вопросы тестирования расположены ниже.

Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Ответ: будете покупать такую же ценную бумагу

Переоценка по договору репо

Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора репо

Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Ответ: в любом случае, даже если Вы этот доход фактически не получили

Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Ответ: при неисполнении покупателем своих обязательств по договору репо, а также при погашении ценных бумаг

Если по первой части репо Вы купили ценную бумагу, по второй части репо Вы:

Ответ: будете продавать такую же ценную бумагу

Если Вы являетесь продавцом по договору репо, требование о перечислении маржинального взноса может Вам поступить:

Ответ: если снизилась стоимость ценных бумаг, переданных Вами по договору репо

Если Вы продали по первой части договора репо ценные бумаги, а покупатель по договору репо фактически получил доход (дивиденды или купон), то:

Ответ: покупатель должен перечислить сумму такого дохода Вам

Покупатель по договору репо передал продавцу по договору репо денежные средства. Риск невозврата денежных средств, переданных по первой части договора репо, для покупателя может реализоваться:

Ответ:

Опционы, фьючерсы, производные финансовые инструменты

Правильные ответы на вопросы тестирования расположены ниже.

Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона

Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены

Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят

Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Если Вы продали поставочный опцион на покупку акций, Вы:

Ответ: обязаны продать акции по цене, предусмотренной условиями опциона, если этого потребует покупатель опциона

Вы купили опцион на продажу акций. Ваши потенциальные убытки (без учета уплачиваемых комиссий)

Ответ: ограничены премией, которую Вы уплатили (должны уплатить) по опциону

Вы заключили внебиржевой договор, являющийся производным финансовым инструментом. Выберите верное утверждение:

Ответ: Договор может предусматривать, что, если Вы решите его расторгнуть до окончания срока действия, Вы можете потерять часть инвестированных денежных средств.

Вы получили информацию от брокера о необходимости довнести средства или закрыть позиции, поскольку Ваших активов недостаточно для поддержания позиций на срочном рынке. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, в результате которых Ваших активов станет достаточно для поддержания позиций. В противном случае брокер может принудительно закрыть некоторые Ваши позиции.

Структурные облигации

Правильные ответы на вопросы тестирования расположены ниже.

Выберите верное утверждение в отношении структурных облигаций:

Ответ: Возврат эмитентом номинальной стоимости при погашении структурной облигации, выплаты владельцам облигации дополнительного дохода (при наличии) зависят от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных показателей, которые связаны со структурной облигацией (влияют на размер или возможность выплат по структурной облигации).

Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может

Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Является ли облигация, по которой выплата всей номинальной стоимости осуществляется при ее погашении, а сумма дохода зависит от изменения цены драгоценного металла, структурной облигацией?

Ответ: Не является

Может ли изменяться порядок выплаты при погашении структурных облигаций по решению эмитента или по указанию их владельца после размещения таких облигаций?

Ответ: Не может, за исключением случаев, когда возможность изменения порядка выплат определена эмиссионной документацией до начала размещения облигаций.

Если инвестор принимает решение продать принадлежащие ему структурные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Что из перечисленного верно в отношении дополнительного дохода (дохода, не начисляемого по фиксированной процентной ставке и выплата которого зависит от выполнения определённого условия) по структурным облигациям?

Ответ: Размер дополнительного дохода зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, курсы валюты, процентные ставки и иные показатели, предусмотренные законом.

Паи закрытых паевых инвестиционных фондов (ЗПИФ)

Правильные ответы на вопросы тестирования расположены ниже.

Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: снижается

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Допускается ли изменение типа паевого инвестиционного фонда с закрытого на интервальный или на открытый?

Ответ: Да, если соответствующие изменения внесены в правила доверительного управления таким фондом.

Расчетная стоимость инвестиционного пая определяется:

Ответ: путем деления стоимости чистых активов паевого инвестиционного фонда на количество выданных инвестиционных паев на дату определения расчетной стоимости пая

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, по какой цене он может осуществить продажу?

Ответ: По цене, зависящей от многих факторов, определяющим из которых является совпадение цены, по которой инвестор хотел бы (готов) продать такие паи, с ценой, по которой на такие паи найдется покупатель.?

В каком случае инвестор вправе продать принадлежащие ему инвестиционные паи закрытого паевого инвестиционного фонда на бирже до погашения?

Ответ: Если это предусмотрено правилами доверительного управления фондом.

Облигации российских эмитентов, которым не присвоен рейтинг или он ниже уровня

Правильные ответы на вопросы тестирования расположены ниже.

Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Какой вывод можно сделать, если облигациям российского эмитента не присвоили рейтинг?

Ответ: все перечисленное верно

Выберите верное утверждение в отношении рыночного риска по облигациям с рейтингом и облигациям без рейтинга.

Ответ: рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом

К кредитному риску можно отнести:

Ответ: все перечисленное верно ?

Выберите верное утверждение в отношении облигации без рейтинга:

Ответ: ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже

Облигации иностранных эмитентов в валюте (еврооблигации) которым не присвоен рейтинг или он ниже нужного уровня

Правильные ответы на вопросы тестирования расположены ниже.

Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Какой вывод можно сделать, если облигациям иностранного эмитента не присвоили рейтинг?

Ответ: все перечисленное верно

Выберите верное утверждение:

Ответ: рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом

Выберите верное утверждение в отношении ликвидности облигаций иностранных эмитентов:

Ответ: ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже

Вы купили иностранную облигацию за имеющиеся у Вас $100 на бирже в 13 часов. Курс доллара США составил:

– биржевой на 13 часов валютных торгов дня покупки облигации 77,20 рублей;

– биржевой на момент закрытия валютных торгов предыдущего дня (дню покупки) 77, 05 рублей;

– биржевой на момент закрытия валютных торгов дня покупки 77,10;

– Банка России на день покупки 77 рублей.

Через год Вы продали эту облигацию на бирже в 14 часов за $106. Курс доллара США составил:

– биржевой на 14 часов валютных торгов дня продажи облигации 71,30 рублей;

– биржевой на момент закрытия валютных торгов предыдущего дня (дню продажи) 71 рубль;

– биржевой на момент закрытия валютных торгов дня продажи 70,70 рублей;

– Банка России на день продажи 71 рубль.

Какой финансовый результат Вы получили в долларах и рублях?

Ответ: прибыль в долларах составила $ 6, а в рублях был получен убыток в размере 174 рубля

Облигации со структурным доходом

Правильные ответы на вопросы тестирования расположены ниже.

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Кем и в какой момент устанавливается порядок определения сумм выплат по облигации со структурным доходом?

Ответ: Порядок устанавливается уполномоченным органом эмитента до даты начала размещения выпуска облигаций со структурным доходом.

Выберите правильное утверждение. Размер дохода инвестора по облигациям со структурным доходом…

Ответ: зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, валюты, процентные ставки и иные законодательно определенные показатели

Облигации со структурным доходом гарантируют их владельцам выплату …

Ответ: только номинальной стоимости при погашении ?

Вы приобрели облигацию со структурным доходом, по которой предусмотрен доход по фиксированной ставке купона и купонный доход (не является фиксированным).

Купонный доход по такой облигации зависит от цены акции компании А и выплачивается при погашении облигации при условии, что цена акции компании А на дату наблюдения выше первоначальной цены. Цена акции на дату наблюдения оказалась ниже первоначальной цены на 1%. При этом на дату выплаты купонного дохода цена акции была выше первоначальной цены на 5%.

Что будет выплачено при погашении облигации?

Ответ: доход по фиксированной ставке купона и её номинальная стоимость

Вопросы для допуска к иностранным ETF

Правильные ответы на вопросы тестирования расположены ниже.

Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации

В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Чем отличается ETF на индекс, состоящий из акций эмитентов сельскохозяйственной отрасли Бразилии (далее – индекс с/х компаний Бразилии), от ETF на индекс S&P 500?

Ответ: В отличии от ETF на индекс S&P 500 при негативных событиях исключительно в сельскохозяйственной отрасли Бразилии цена ETF на индекс с/х компаний Бразилии сильно снизится.

На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: диверсификации вложений за счет инвестирования через фонд ETF в различные активы

Паи/акции ETF были допущены к торгам на российской бирже по заключенному договору с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, должно по российскому законодательству раскрывать информацию о паях/акциях ETF

Как влияет курс рубль/доллар на размер Вашего налогооблагаемого дохода в случае, если Вы купили пай/акцию ETF на американские акции, при условии, что стоимость пая/акции ETF в долларах осталась неизменной, а рубль обесценился за время владения этой ценной бумагой?

Ответ:

Иностранные ETF

Правильные ответы на вопросы тестирования расположены ниже.

Выберите правильное утверждение в отношении ETF на индекс акций:

Ответ: благодаря диверсификации инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в акции компаний, входящих в индекс

Как устроен механизм формирования цены на паи/акции ETF?

Ответ: формируется на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев/акций фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай/акцию ETF, то авторизованный участник фонда, вернет цену к справедливому уровню

Что из перечисленного не является риском, напрямую связанным с вложениями российских инвесторов в паи/акции ETF на иностранный фондовый индекс?

Ответ: риск, связанный с изменением суверенного рейтинга Российской Федерации

Паи/акции ETF были допущены к торгам на российской бирже без заключения договора с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, как правило, не поддерживает биржевую ликвидность по ним ?

Российская биржа допустила паи/акции ETF без заключения договора с лицом, обязанным по ним. На основном иностранном биржевом рынке праздничный день, поэтому торги данными ценными бумагами не проводятся. Выберите верное утверждение.

Ответ: Биржа имеет право проводить торги такими паями/акциям ETF в указанный день, однако биржевая ликвидность может быть ниже, чем в иные дни.

На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: диверсификации вложений за счет инвестирования через фонд ETF в различные активы

Российская биржа осуществила делистинг паев/акций ETF, которые ранее были допущены к торгам без договора с лицом, обязанным по таким ценным бумагам. Кто должен обеспечить выкуп этих паев/акций ETF у инвесторов?

Ответ: Никто. Вы можете продать паи/акции ETF на бирже до делистинга или после – на внебиржевом рынке при условии, что найдется покупатель.

В случае, если Вы купили пай/акцию ETF за 100 долларов США и продали его/ее через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4 000 рублей

Конвертируемые облигации

Правильные ответы на вопросы тестирования расположены ниже.

Что означает коэффициент конвертации в условиях выпуска конвертируемых облигаций?

Ответ: Количество иных ценных бумаг, которые могут быть получены в результате конвертации на одну облигацию.

Какие риски несет инвестор при приобретении конвертируемых облигаций:

1) риск банкротства или неплатежеспособности эмитента;

2) риск убытков вследствие снижения рыночной стоимости ценных бумаг, в которые конвертируются облигации, на дату погашения конвертируемых облигаций;

3) риск снижения рыночной стоимости конвертируемой облигации в результате снижения котировок акций и иных аналогичных ценных бумаг эмитента;

4) риск принудительной конвертации облигаций по решению эмитента в соответствии с условиями выпуска конвертируемых облигаций.

Ответ: Все перечисленные.

Если инвестор принимает решения продать принадлежащую ему конвертируемую облигацию. Как быстро он сможет это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вы получили убыток от конвертации облигации в иные ценные бумаги эмитента, так как рыночная стоимость данных ценных бумаг на дату конвертации существенно снизилась. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят

Выберите верное утверждение в отношении конвертируемых облигаций.

Ответ: Порядок конвертации облигаций, цена, курс и дата конвертации фиксируются в условиях выпуска таких облигаций и на дату конвертации облигаций могут отличаться от текущей рыночной стоимости ценных бумаг, в которые конвертируются облигации.

Является ли верным следующее утверждение: Эмитент облигаций при наступлении определенных условий, перечисленных в условиях выпуска конвертируемых облигаций, вправе осуществить принудительную конвертацию облигаций ранее даты погашения облигаций с возмещением инвестору понесенных им убытков.

Ответ: да

Вы приобрели двухлетнюю конвертируемую облигацию номинальной стоимостью 1000 рублей с условием ее обмена на 10 акций эмитента по цене 100 рублей за одну акцию в дату конвертации. Какую сумму прибыли или убытка получит инвестор в результате совершения операции по конвертации, если на дату конвертации рыночная цена акций эмитента составит 50 рублей за акцию.

Ответ: Инвестор получит убыток в размере 500 рублей.

Получает ли инвестор за время владения конвертируемыми облигациями дивиденды или иные выплаты, которые эмитент выплачивает по ценным бумагам, в которые могут быть конвертированы облигации?

Ответ: Нет, за время владения конвертируемыми облигациями инвестор не получит дивиденды и иные выплаты по ценным бумагам, в которые могут быть конвертированы эти облигации

Облигации Российских эмитентов с критериями

Правильные ответы на вопросы тестирования расположены ниже.

Соглашение об избежании двойного налогообложения – это

Ответ: договор между российским правительством и правительством иностранного государства, по которому какие-либо виды дохода могут освобождаться от налогообложения в одном из государств и/или в отношении отдельных видов дохода может устанавливаться льготный режим налогообложения

Компании, выпустившие облигации, различаются по уровню кредитного рейтинга. Расположите показатели кредитного рейтинга эмитента в порядке его убывания:

Ответ: АА, А+, BBВ, BВ+, ВВ

Пожалуйста, выберите правильное утверждение в отношении облигаций, выпущенных российским эмитентом по иностранному праву.

Ответ: при выпуске и обращении учитываются требования законодательства места выпуска облигаций, а также могут учитываться обязательные требования к эмитенту по месту его нахождения;

Эмитент облигаций объявил обратный выкуп части выпуска, не предусмотренный в эмиссионной документации. Что это означает для инвестора – владельца таких облигаций?

Ответ: Инвестор имеет право в установленные сроки передать облигации эмитенту для досрочного погашения, но не обязан и имеет право отказаться

Если инвестор принимает решение продать принадлежащие ему облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Если облигация выпущена российским эмитентом по законодательству иностранного государства, требования инвестора к эмитенту, не исполняющему надлежащим образом обязательства по облигациям…

Ответ: могут быть предъявлены в суд по месту нахождения эмитента или по месту регистрации выпуска облигаций

Вы приобрели облигацию российского эмитента, выпущенную на территории и по законодательству страны Х. Между Россией и Х отсутствует соглашение об избежании двойного налогообложения. Эмитент выплатил по облигациям доход в размере 100 денежных единиц. Ваш совокупный доход за налоговый период не превышает 5 миллионов рублей. Ставка налога в России составляет 13 %, ставка налога в Х составляет 13 %. Какова минимальная сумма дохода по облигациям после налогообложения, которую Вы можете получить?

Ответ: 75,69 единиц;

Сколько потратит инвестор при покупке еврооблигаций на вторичном внебиржевом рынке?

Ответ: (Цена покупки*номинал еврооблигации + НКД) *количество бумаг + комиссия брокера + комиссия депозитария

Облигации иностранных эмитентов

Правильные ответы на вопросы тестирования расположены ниже.

Соглашение об избежании двойного налогообложения – это

Ответ: договор между российским правительством и правительством иностранного государства, по которому какие-либо виды дохода могут освобождаться от налогообложения в одном из государств и/или в отношении отдельных видов дохода может устанавливаться льготный режим налогообложения

Компании, выпустившие облигации, различаются по уровню кредитного рейтинга. Расположите показатели кредитного рейтинга эмитента в порядке его убывания:

Ответ: АА, А+, BBВ, BВ+, ВВ

Пожалуйста, выберите правильное утверждение в отношении облигаций, выпущенных иностранным эмитентом по иностранному праву:

Ответ: при выпуске и обращении учитываются требования законодательства места выпуска облигаций, а также могут учитываться обязательные требования к эмитенту по месту его нахождения;

Эмитент облигаций объявил обратный выкуп части выпуска, не предусмотренный в эмиссионной документации. Что это означает для инвестора – владельца таких облигаций?

Ответ: Инвестор имеет право в установленные сроки передать облигации эмитенту для досрочного погашения, но не обязан и имеет право отказаться

Если инвестор принимает решение продать принадлежащие ему облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Если облигация выпущена иностранным эмитентом по законодательству иностранного государства, требования инвестора к эмитенту, не исполняющему надлежащим образом обязательства по облигациям…

Ответ: могут быть предъявлены в суд по месту нахождения эмитента или по месту регистрации выпуска облигаций

Вы приобрели облигацию иностранного эмитента, выпущенную по законодательству страны Х. Между Россией и Х отсутствует соглашение об избежании двойного налогообложения. По облигациям выплачен доход 100 денежных единиц. Ваш совокупный доход за налоговый период не превышает 5 миллионов рублей. Ставка налога в России – 13 %, ставка налога в Х – 20 %. Какова минимальная сумма дохода по облигациям после налогообложения, которую Вы можете получить?

Ответ: 69,6 единиц

Сколько потратит инвестор при покупке облигаций иностранного эмитента на вторичном внебиржевом рынке?

Ответ: (Цена покупки*номинал облигации + НКД) *количество бумаг + комиссия брокера + комиссия депозитария

Паи/акции ETF, не включенные в котировальные списки, при наличии договора с биржей

Выберите правильное утверждение в отношении паев/акций ETF на индекс акций

Ответ: Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Как устроен механизм формирования цены паев/акций ETF?

Ответ: Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: диверсификации вложений за счет инвестирования через фонд ETF в различные активы

Как влияет курс рубль/доллар на размер Вашего налогооблагаемого дохода в случае, если Вы купили пай/акцию ETF на американские акции, при условии, что стоимость пая/акции ETF в долларах осталась неизменной, а рубль обесценился за время владения этой ценной бумагой?

Ответ: Налогооблагаемый доход увеличится.

Паи/акции ETF были допущены к торгам на российской бирже по заключенному договору с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, должно по российскому законодательству раскрывать информацию о паях/акциях ETF.

В случае, если Вы купили пай/акцию ETF за 100 долларов США и продали его/ее через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 рублей

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи/акции ETF?

Ответ: Риск изменения суверенного рейтинга Российской Федерации.

Уважаемые читатели, я старался для подготовки этой статьи, если она вам понравилась подпишитесь на мои социальные сети

Академия·

16 окт 2022, 10:00

0

0

Кредитный рейтинг облигаций и его отсутствие: что нужно знать инвестору

Инвесторам, приобретающим облигации без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России, придется пройти тестирование у брокера. Но знания о кредитном рейтинге пригодятся любому инвестору

Кредитный рейтинг облигаций — это оценка кредитным рейтинговым агентством способности компании — эмитента облигаций выполнять взятые на себя финансовые обязательства по определенному выпуску облигаций.

Оценка дается в соответствии со специальной рейтинговой шкалой. Рейтинговые агентства анализируют финансовую отчетность эмитента и на основе имеющихся данных оценивают, способен ли

эмитент

выполнять финансовые обязательства (выплачивать купонный доход, погасить номинальную стоимость и так далее) по тому или иному выпуску облигаций, и, исходя из этого анализа, присваивают бумагам рейтинг. Агентство, как правило, кратко обосновывает присвоение рейтинга в специальном пресс-релизе, которое публикует на своем сайте.

Пример кредитного рейтинга выпуска облигаций

(Фото: НКР)

Инвесторы используют кредитные рейтинги для принятия решения, вкладываться в компанию, бумагу или нет. Однако рейтинги не являются ни индикаторами качества инвестиций, ни рекомендациями по покупке, хранению или продаже бумаг. Как отмечает Банк России, кредитный рейтинг не может и не должен являться единственным способом оценки кредитного риска. «Однако в отсутствие возможности самостоятельно проводить анализ кредитоспособности заемщика или эмитента он является независимым суждением, которое может помочь инвестору или кредитору принять решение», — подчеркивает регулятор.

Отсутствие

кредитного рейтинга

у выпуска облигаций — это отсутствие оценки кредитного рейтингового агентства кредитного риска конкретного выпуска облигаций. Это не означает, что компания не сможет платить по своим обязательствам, а лишь то, что независимой оценки у рейтинговых агентств она не получила.

Старший управляющий директор рейтингового агентства НКР Александр Проклов рассказал «РБК Инвестициям», чем отличается кредитный рейтинг компании и кредитный рейтинг выпуска облигаций: «По своей сути кредитный рейтинг компании (эмитента) и кредитный рейтинг облигаций (эмиссии) отвечают на один и тот же вопрос о вероятности

дефолта

эмитента, и в большинстве случаев рейтинг эмиссии совпадает с рейтингом эмитента. Однако в случае облигаций, которые имеют дополнительное обеспечение (например, залог) либо когда имеет место так называемая субординация долга (например, есть условия возможной конвертации облигаций в капитал, отсутствует срок погашения, предусмотрена возможность одностороннего отказа от выплат со стороны эмитента и так далее), кредитный рейтинг выпуска облигаций может отличаться от рейтинга эмитента и быть выше или ниже».

Банком России по состоянию на 7 октября 2022 года в реестр включены четыре кредитных рейтинговых агентства:

- Аналитическое кредитное рейтинговое агентство (АКРА);

- Рейтинговое агентство «Эксперт РА» (Эксперт РА);

- Национальное рейтинговое агентство (НРА);

- Национальные кредитные рейтинги (НКР).

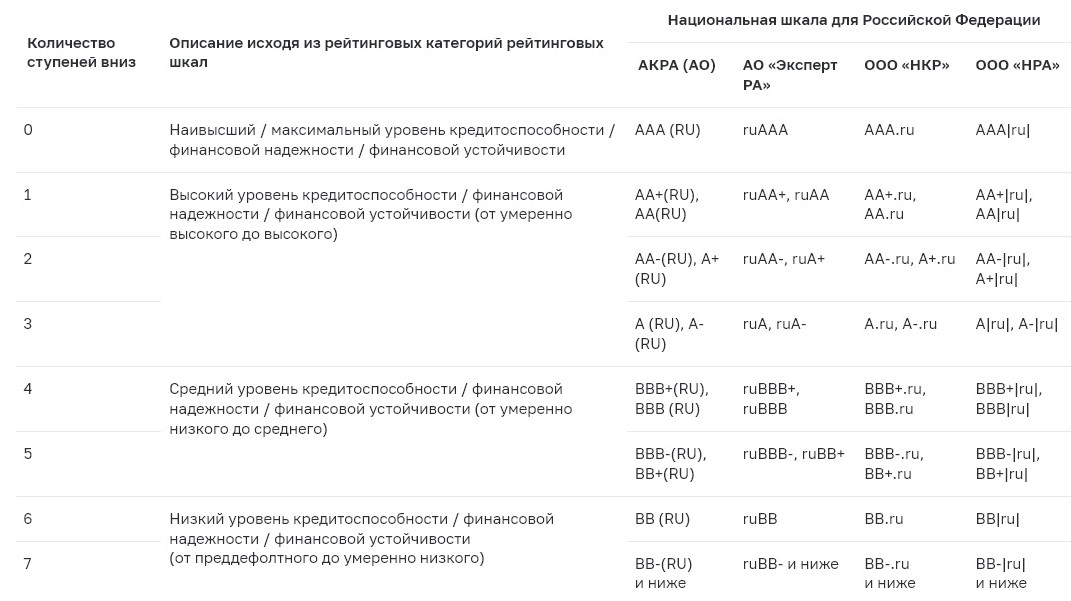

Их рейтинговые шкалы соответствуют национальной рейтинговой шкале и имеют небольшие отличия друг от друга в визуальном оформлении. У каждого рейтингового агентства имеется собственная методология присвоения той или иной оценки, но в целом шкалы разных агентств сопоставимы между собой согласно требованию Банка России. Благодаря этому инвестор может сравнивать информацию о кредитном рейтинге компаний или выпусков облигаций между собой. Например, у компании, назовем ее «Ромашка», рейтинг выпуска облигации имеет оценку АКРА AA+ (RU), а у компании «Василек» рейтинг облигаций от агентства НКР на уровне BBB+.ru.

Облигации

«Ромашки» имеют более высокий уровень кредитоспособности.

Сопоставление рейтинговых шкал российских кредитных рейтинговых агентств

(Фото: Банк России)

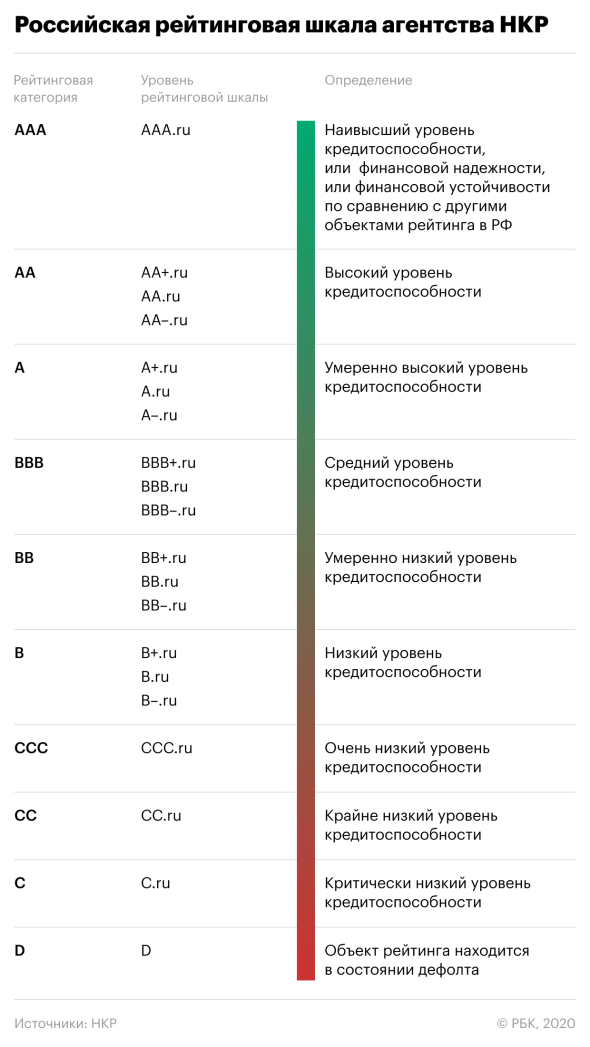

Национальная рейтинговая шкала для Российской Федерации — это шкала, которая используется для оценки кредитоспособности компаний, ведущих деятельность преимущественно на территории России.

Основная информация о кредитном риске эмитента или

ценной бумаги

обозначается буквой. Эмитенты или облигации с рейтингом А — самые надежные, с рейтингом В — средние, С — с высокой вероятностью банкротства и D — в состоянии дефолта. Количество букв, а также знаки «плюс» и «минус» показывают градацию каждой категории. Если в рейтинге стоит обозначение ru, то он присвоен по национальной шкале.

Российская рейтинговая шкала агентства НКР

(Фото: РБК)

Кредитный рейтинг облигаций

1 / 2

Кредитный рейтинг облигаций — это:

Индикатор качества инвестиций

Неверно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Мнение рейтингового агентства о кредитоспособности компании и целесообразности инвестиций в тот или иной выпуск ее облигаций

Неверно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Оценка рейтингового агентства того, способен ли эмитент выполнить взятые на себя финансовые обязательства по определенному выпуску облигаций

Верно! Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Рекомендация аналитиков, покупать тот или иной выпуск облигации

Неверно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

2 / 2

Если выпуску облигаций не присвоен рейтинг, это означает:

Рейтинговое агентство не оценивало кредитные риски данного выпуска облигаций

Частично вы правы, но для полного верного ответа кое-чего не хватает. Если выпуску облигаций не присвоен рейтинг, это означает, что рейтинговое агентство не оценивало кредитоспособность, финансовую надежность и финансовую устойчивость компании по определенной эмиссии

Рейтинговое агентство не оценивало, может ли эмитент выполнять взятые на себя обязательства по этим облигациям

Частично вы правы, но для полного верного ответа кое-чего не хватает.. Если выпуску облигаций не присвоен рейтинг, это означает, что рейтинговое агентство не оценивало кредитоспособность, финансовую надежность и финансовую устойчивость компании по определенной эмиссии

Рейтинговое агентство не проводило оценку устойчивости финансовых потоков эмитента

Частично вы правы, но для полного верного ответа кое-чего не хватает.. Если выпуску облигаций не присвоен рейтинг, это означает, что рейтинговое агентство не оценивало кредитоспособность, финансовую надежность и финансовую устойчивость компании по определенной эмиссии

Все перечисленное верно

Вы правы! Если выпуску облигаций не присвоен рейтинг, это означает, что рейтинговое агентство не оценивало кредитоспособность, финансовую надежность и финансовую устойчивость компании по определенной эмиссии

Попробуйте еще раз

Попробуйте еще раз

Вы на полпути!

Ваших знаний пока не хватает, чтобы пройти тест успешно.

Вы восхитительны!

Поздравляем! Вы ответили правильно на вопросы.

Другие разборы банковских тестов для неквалифицированных инвесторов:

- Маржинальная торговля

- Опционы и фьючерсы

- Договоры РЕПО

- Структурные продукты

- Кредитный рейтинг, ликвидность и налоги

- Иностранные акции

- ПИФы и ETF

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Привет, друзья. С 1 октября 2021 года по требованию Центробанка инвесторы, желающие получить доступ к высокорисковым инструментам и операциям, должны пройти небольшой тест. Причем проходить его нужно у каждого брокера отдельно.

К примеру, если вы пользуетесь услугами брокера Финам и Тинькофф, тестирование придется сдавать дважды.

Сегодня я подготовил для вас ответы на тесты для неквалифицированных инвесторов, чтобы вы смогли подготовиться и не паниковали напрасно.

Немного о самом тестировании

Проходить данный тест нужно неквалифицированным инвесторам, которые до 1 октября 2021 года не совершали операций со сложными финансовыми инструментами. К ним относятся:

- маржинальная торговля (сделки с использованием кредитного плеча);

- фьючерсы и опционы;

- структурные облигации и облигации со структурным доходом;

- ЗПИФы;

- иностранные акции, не входящие в индексы из списка ЦБ;

- российские акции и иностранные ETF на индексы, не входящие в котировальные списки Мосбиржи;

- облигации российских компаний с низким рейтингом.

Соответственно, после успешного прохождения тестирования инвестор получает доступ ко всем вышеперечисленным инструментам.

Для каждого из видов сложных инструментов составлен отдельный тест. Он состоит из 7 вопросов, которые разделены на два блока:

- Первый называется «Самооценка», он не влияет на результаты тестирования и нацелен на выяснение, владеет ли участник опроса нужными знаниями и реальным опытом торговли.

- Второй блок – «Знания». Он состоит из 4-х вопросов про конкретный финансовый инструмент и принципы его работы. Каждый вопрос имеет 4 варианта ответа.

Чтобы успешно пройти тестирование, необходимо верно ответить на все 4 вопроса из блока «Знания».

Кстати, количество пересдач не ограничено, поэтому волноваться в любом случае не стоит.

Где можно найти такой тест? Он откроется автоматически, если вы соберетесь приобрести один из перечисленных выше инструментов, нажав кнопку «Купить».

Также можно пройти все тесты сразу.

К примеру, в мобильном приложении Тинькофф их можно найти в разделе «Еще» — «Профиль» — «Тестирование». У брокера ВТБ следующим образом: «Прочее» — «Тестирование инвесторов».

Вопросы из блока «Самооценка»

Поскольку ответы в данном разделе никак не влияют на итоговую оценку, здесь я приведу только вопросы.

- Обладаете ли вы знаниями о финансовом инструменте?

- Как долго (в совокупности) вы осуществляете сделки с этим инструментом?

- Сколько сделок с этим инструментом вы заключили за последний год?

Все эти три вопроса дублируются в каждом тесте.

Ответы на вопросы из блока «Знания»

Ниже последуют все имеющиеся тесты с четырьмя вопросами и ответами на них.

Маржинальная торговля

Маржинальная торговля – это:

- Ответ: торговля с использованием заемных средств брокера.

Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

- Ответ: может, если это предусмотрено договором с брокером.

Если при инвестировании вы совершаете маржинальные / необеспеченные сделки, как правило, размер возможных убытков:

- Ответ: больше, чем при торговле только на собственные средства.

В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

- Ответ: в случае недостаточного обеспечения по маржинальной / необеспеченной позиции.

Сделки РЕПО

Если вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО вы:

- Ответ: будете покупать такую же ценную бумагу.

Переоценка по договору РЕПО:

- Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО.

Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов. В каком случае вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

- Ответ: в любом случае, даже если вы этот доход фактически не получили.

Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться: