Открыть эту статью в PDF

Финансовая модель — основной инструмент оценки инвестиционных проектов или бизнеса (при доходном подходе). Однако модель неудобно делать слишком протяженной по времени, и она, как правило, не отражает всё возможное будущее проекта.

Мы планируем проект на 5-10 лет, но приобретенное для него оборудование может работать дольше, а бизнес существовать хоть вечно. Для того, чтобы учесть выгоды, полученные за горизонтом финансовой модели, вычисляют терминальную стоимость (Terminal Value, TV) бизнеса, которую затем добавляют к денежным потокам модели:

Поскольку терминальная стоимость — это оценка потенциальной стоимости бизнеса на конец прогнозной модели, то соответствующую сумму ставят в конец денежных потоков модели и дисконтируют так же, как и другие потоки. В зависимости от способа дисконтирования денежных потоков, терминальная стоимость в финансовой модели в Excel может включаться в общее дисконтирование по-разному:

- Если денежные потоки дисконтировались по началу периода (рекомендуемый вариант для оценки инвестиционных проектов), то TV можно добавить в свободный денежный поток как бы в виде еще одного периода, это обеспечит правильный учет дисконтирования.

- Если денежные потоки дисконтировались по концу или по середине периода, то лучше всего вычислить индекс дисконтирования для терминальной стоимости отдельно.

Существует три основных подхода к оценке терминальной стоимости. Они зависят от того, какое предположение мы берем за основу для вычисления: компания продолжит работать дальше, ее ликвидируют или продадут по некой рыночной цене, сложившейся для похожих бизнесов.

Продленная стоимость

Продленная стоимость — это расчет дисконтированных доходов компании на бесконечный период, то есть мы делаем предположение, что за рамками горизонта прогноза компания просто стабильно продолжает работу и постоянно приносит доход.

Мы предполагаем, что доход постоянно растет на какой-то процент в год, поэтому одно из названий этой формулы — модель постоянного роста.

Базовая формула:

где:

CF0 — свободный денежный поток последнего прогнозного периода. Показатель зависит от метода оценки — FCFF, FCFE или любой другой.

g — темп роста доходов. Консервативный прогноз обычно основан на предположении, что темп роста равен инфляции, то есть реального роста больше не будет, но денежные суммы увеличиваются с инфляцией. В некоторых случаях в оценку включают и ожидания реального роста и ставят g выше инфляции.

d — ставка дисконтирования. Как правило, это та же ставка, которую применяли для дисконтирования денежных потоков прогнозного периода.

Использование NOPLAT вместо FCF

При моделировании проекта или бизнеса детальные прогнозы капитальных вложений приходятся на начало модели, а в последнем периоде уменьшаются или совсем отсутствуют. В большей степени это естественно для проектов, которые начинаются с крупных инвестиций и затем работают на основе созданных активов.

Если в такой модели свободный денежный поток последнего периода использовать, чтобы оценить перспективы бесконечного продолжения работы, то величина TV будет завышенной, ведь она не содержит расходов на поддержание производства в рабочем состоянии, а такие расходы время от времени будут нужны.

Для того, чтобы учесть этот фактор в оценке терминальной стоимости часто применяют не свободный денежный поток, а показатель NOPLAT: Net Operating Profit Less Adjusted Taxes, Посленалоговая операционная прибыль.

Она рассчитывается следующим образом:

+ Доход

— Расходы на основную деятельность

= Прибыль до выплаты налогов и процентов (EBIT)

— Налог на прибыль

= NOPLAT

Важное отличие NOPLAT от свободного денежного потока в том, что вместо капитальных вложений каждого периода в неё включается амортизация, то есть расходы на содержание инфраструктуры компании учтены усредненно. Это позволяет сгладить влияние неравномерных капвложений и исключить завышения TV.

Ликвидационная стоимость

Другое возможное предположение — после окончания прогнозного периода компания будет ликвидирована, а ее активы — распроданы. При этом делают следующие допущения:

- Все оборотные средства реализуют по балансовой стоимости.

- Основные средства продают по остаточной стоимости.

- Из полученных денег гасят все обязательства компании.

- Оставшиеся деньги станут дополнительным доходом акционеров.

Таким образом, терминальная стоимость равна балансовой стоимости активов компании минус обязательства. Этот показатель называется «чистые активы». При моделировании проектов или бизнеса чистые активы практически всегда можно считать равными величине собственного капитала в пассивах баланса финансовой модели.

Стоимость на основе рыночных мультипликаторов

И последнее предположение — компанию продадут, причем сумму, определят на основе рыночных мультипликаторов, то есть сравнением с другими подобными компаниями.

В качестве рыночных мультипликаторов обычно выбирают один из следующих показателей:

- P/E (price to earnings) — соотношение цены акционерного капитала компании и ее прибыли.

- EV/EBITDA (enterprise value to EBITDA) — соотношение стоимости компании и прибыли до вычета процентов, амортизации и налога.

- EV/Sales (enterprise value to sales) — соотношение стоимости компании и дохода от продаж.

Принципы определения стоимости в данном случае — стандартный рыночный подход к оценке бизнеса. В качестве аналогов для расчета мультипликаторов применяют публичные компании, сделки слияния-поглощения частных компаний или оценки, которые использовали в прошлом для определенного бизнеса.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

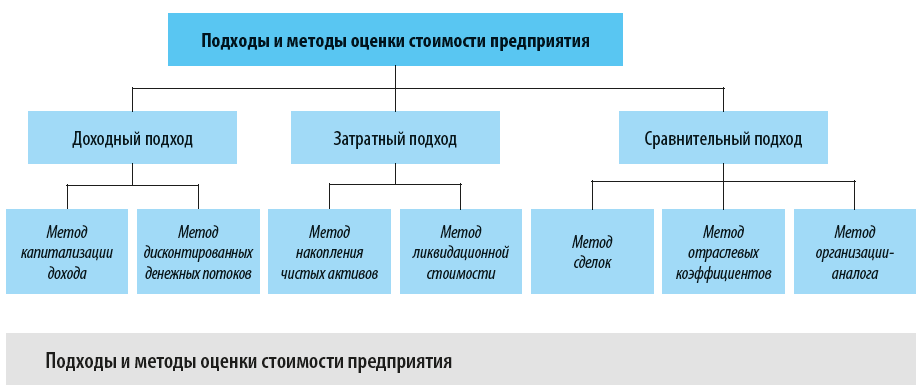

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

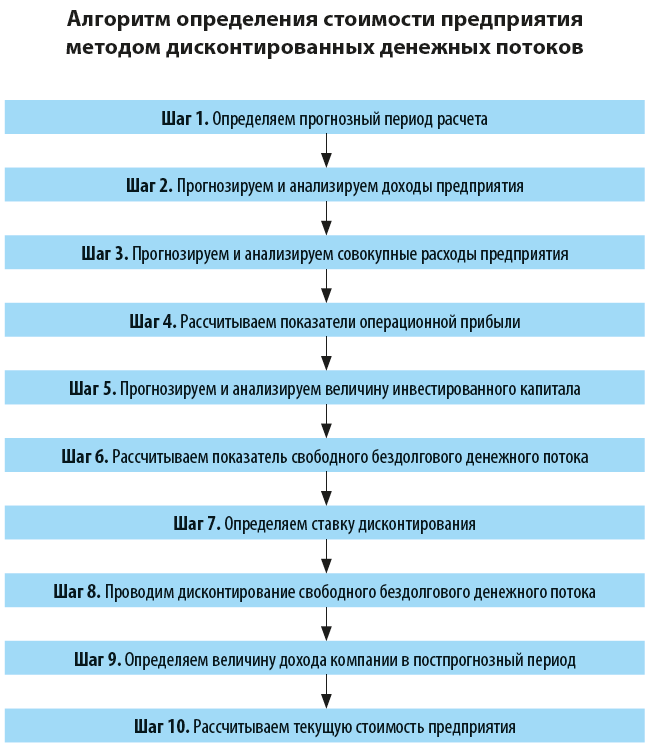

Алгоритм применения метода дисконтированных денежных потоков

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

Как применить метод дисконтированных денежных потоков на практике

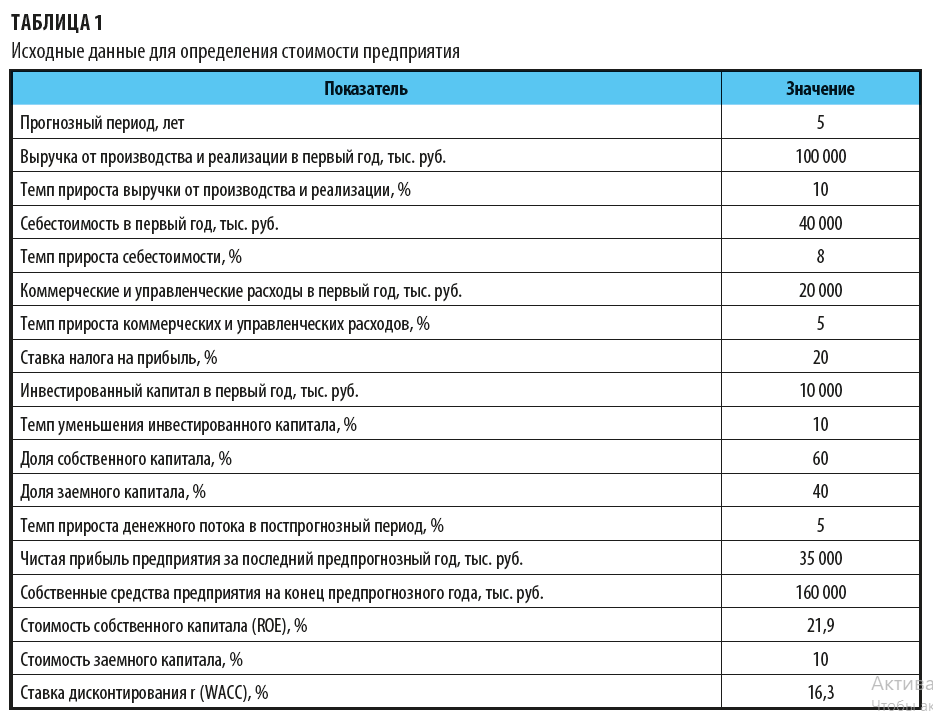

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

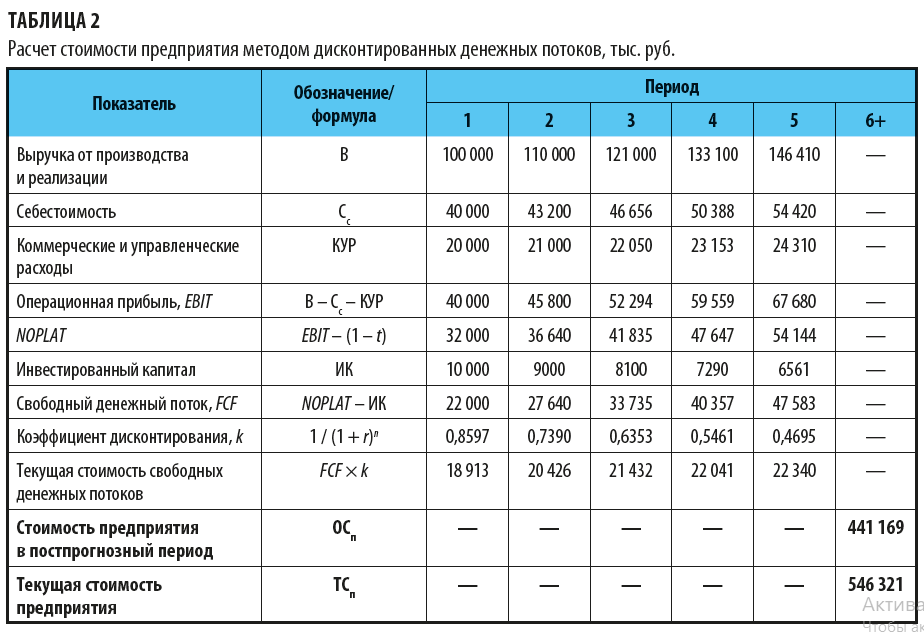

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;

– размер ставки дисконтирования, имеющий ключевое значение, достаточно сложно корректно определить на весь прогнозный период, что также может негативно влиять на качество оценки стоимости компании.

Чтобы уменьшить количество возможных субъективных ошибок при проведении оценки стоимости предприятия методом дисконтированных денежных потоков, можно построить несколько финансовых моделей, учитывающих разные сценарии развития ситуации (оптимистический, нормальный и пессимистический), а также выставить различные веса отдельным ключевым показателям.

Таким образом, несмотря на имеющиеся недостатки, метод дисконтированных денежных потоков позволяет достаточно глубоко проанализировать финансовые и хозяйственные показатели эффективности деятельности предприятия, понять специфику функционирования компании, а также оценить стоимость компании на основе ключевого для любого инвестора показателя — размера свободных денежных потоков, генерируемых предприятием в будущем.

А чтобы оценка стоимости предприятия была комплексной, доходный подход, основанный на дисконтировании денежных потоков, применяйте вместе с другими методами определения стоимости компаний: сравнительным и затратным подходами. Использование разных методов оценки позволит избежать субъективных ошибок и повысить объективность, а значит, и точность оценки стоимости предприятия.

Статья опубликована в журнале «Справочник экономиста» № 10, 2021.

14 Июля 2017

Уважаемая Елена,

На Ваш вопрос ответил Ю.В.Козырь, председатель ЭС РОО:

Ответ следующий.

Приведенная (текущая) терминальная стоимость (TV) равна:

PV(TV) = TV/(1+r)^n, (1)

где r — ставка дисконтирования, а n — количество лет в прогнозном периоде.

Для расчета терминальной стоимости обычно применяют так называемую формулу Гордона (примечание: оригинальная формула Гордона содержала не денежный поток, а дивиденд):

TV = CF1/(r-g), (2)

Например, TV = 105/(0,2 — 0,05) = 700.

где CF1 — денежный поток первого постпрогнозного года (часто его принимают равным денежному потоку последнего прогнозного года, умноженному на (1+ g)),

g — ожидаемый в постпрогнозном периоде темп роста денежных потоков (в год).

При высоких значениях ставки дисконтирования и темпов роста, а также при отсутствии понимания структуры поступления денежных потоков внутри каждого из годов прогнозного периода обычной практикой является дисконтирование на середину периода, при этом стоимость, формируемая денежными потоками прогнозного периода будет равна: сумма от первого прогнозного года до последнего прогнозного года (СFi/(1+r)^(i-0,5)) (3)

(при этом предполагается, что дата оценки — начало первого прогнозного года).

И вот здесь возникает интересный момент: если в прогнозном периоде мы дисконтировали потоки всех лет на середину периода и у нас нет никаких оснований ожидать, что в постпрогнозном периоде потоки вдруг начнут поступать не равномерно, то и в постпрогнозном периоде логично дисконтирование осуществлять на середину периода. Однако формула Гордона была выведена в предположении о том, что денежные потоки будут неограниченно долго поступать В КОНЦЕ каждого из годов постпрогнозного периода. Соответственно, применение формулы (2) для расчета постпрогнозной стоимости будет приводить к разрыву логики: в прогнозном периоде дисконтируем на середину периода, а в постпрогнозе — не конец периода. Для избежания такого разрыва (чтобы в постпрогнозе, так же, как и в прогнозном периоде, дисконтировать на середину периода) для расчета терминальной (постпрогнозной) стоимости следует применять модифицированный вариант формулы Гордона, предусматривающий дисконтирование на середину периода:

TV = (CF1*(1+r)^0,5)/(r-g), (4)

Например, TV = (105*(1+0,2)^0,5)/(0,2-0,05) = 766,81.

где все обозначения соответствуют ранее принятым.

Если теперь подставить выражение (4) для TV в формулу (1), получим следующее выражение для расчета текущего значения терминальной стоимости:

PV(TV) = CF1/[(r-g)*(1+r)^(n-0,5)], (5)

(примечание: применение этого выражения подразумевает поступление денежных потоков в каждом из годов постпрогнозного периода в середине года)

Соответственно, у нас есть теперь 2 способа применения единой и «неразрывной» логики, при которой потоки прогнозного и постпрогнозного периода должны дисконтироваться на середину периода.

Способ 1. Мы применяем для расчета недисконтированной терминальной стоимости модифицированную формулу Гордона (4) и численный результат расчета подставляем затем в формулу (1).

Например, при 2-летнем прогнозном периоде и принятых ранее численных значениях получим следующее значение приведенной (текущей/дисконтированной) терминальной стоимости: 766,81/1,2^2 = 532,508.

Способ 2. Мы применяем для расчета недисконтированной терминальной стоимости обычную формулу Гордона (2) и численный результат расчета дисконтируем затем, деля на (1+ r)^(n-0,5), т.е. по сути применяем формулу (5):

— применение обычной формулы Гордона дает: TV = 105/(0,2 — 0,05) = 700. (это числитель формулы (5)). Дисконтирование этой величины на (1+ r)^(n-0,5) (это знаменатель формулы (5) приводит к результату: 700/1,2^(2-0,5) = 532,508.

Таким образом, ответ, предлагаемый А.Н. Фоменко, является по сути правильным, и к этому правильному варианту можно придти также немного по-другому (но в итоге так же), т.е. из четырех потенциально возможных способов расчета два (представленных выше) являются правильными и тождественно равными между собой.

Как подсчитать справедливую стоимость компании по модели DCF

Справедливой называют обоснованную цену сделки купли-продажи, устраивающую и покупателя, и продавца. О том, как выполнить расчет справедливой цены компании по модели дисконтированных денежных потоков (DCF), — в статье.

Денежный поток (cash flow) — это сумма денег, которой располагает компания после вычета всех расходов. Очевидно, что покупатель не захочет продать компанию ниже, чем текущая стоимость генерируемых ею будущих денежных потоков, а покупатель — заплатить больше этой величины. Таким образом, мы можем получить справедливую оценку стоимости бизнеса.

- Как устроена модель DCF

- Формула DCF

- Расчет денежных потоков

- Расчет ставки дисконтирования

- Терминальная стоимость

- Ограничения модели DCF

- Пример расчета

- Кратко

Как устроена модель DCF

Методика дисконтированных денежных потоков (discounted cash flow, DCF) основана на суммировании всех денежных потоков, которые компания может генерировать в будущем. Денежные потоки дисконтируются к настоящему моменту времени, поскольку стоимость денег сегодня выше, чем стоимость денег в будущем.

Модель DCF может использоваться в двух основных направлениях:

- при оценке бизнеса для продажи, инвестиционных целей, при кредитовании;

- при расчете справедливой стоимости акций при фундаментальном анализе.

Полученная оценка стоимости компании доходным методом не зависит от сиюминутных, конъюнктурных факторов, поскольку она основана на объективных показателях деятельности.

Метод DCF заслужил хорошую репутацию при оценке крупных, финансово устойчивых компаний, но при этом его не применяют при оценке стартапов и быстро растущих технологических компаний, которые еще не приносят прибыль.

Также этот метод стараются не использовать при оценке финансовых учреждений и управляющих компаний в сфере недвижимости.

Формула DCF

Формула расчета приведенной стоимости по модели DCF выглядит следующим образом:

PV=CF11+r+CF2(1+r)2+ CF3(1+r)3+ CF4(1+r)4+ CF5(1+r)5+ FV,

где PV — это суммарная величина дисконтированных денежных потоков, генерируемых компанией за все время ее деятельности;

CFi — годовые денежные потоки в ближайшие пять лет;

r — ставка дисконтирования;

FV — суммарная величина денежных потоков за пределами прогнозного периода в настоящее время, т. н. терминальная стоимость.

Обычно в модели DCF прогнозный срок составляет пять лет, хотя в период нестабильности экономики российские эксперты закладывали в оценку компаний трехлетний прогнозный период.

Таким образом, расчет справедливой стоимости компании по методу дисконтированных денежных потоков включает следующие действия:

- Анализ денежных потоков в предыдущие годы для обоснования прогнозных величин;

- Прогнозирование денежных потоков на пятилетний период с учетом анализа рыночной конъюнктуры, корпоративных планов, макроэкономической ситуации и рисков;

- Расчет ставки дисконтирования;

- Расчет приведенной стоимости каждого расчетного годового денежного потока;

- Определение темпа роста бизнеса и ставки дисконтирования в постпрогнозный период для расчета терминальной стоимости;

- Суммирование дисконтированной стоимости компании в прогнозный и постпрогнозный периоды.

Спрогнозировать будущие обороты и величину ставки дисконтирования можно лишь приблизительно: качество выполненных оценок будет зависеть от квалификации экспертов и располагаемой ими информации. Поскольку объем информации о рынке и компании может существенно меняться со временем, оценка методом DCF обладает ограниченным сроком годности. Специалисты советуют обновлять оценки стоимости компании на ежегодной основе.

Расчет денежных потоков

Свободный денежный поток фирмы (FCF) определяется как разность всех поступлений и всех издержек, налогов и чистых инвестиций. При расчете неважно, приобретены ли активы на деньги акционеров или на заемные средства. Чистые инвестиции, в свою очередь, рассчитываются как суммарные капиталовложения минус амортизация и плюс увеличение оборотного капитала.

СF = EBIT* (1 – T) + D&A – CapEx – CWK,

где СF — денежный поток, EBIT — прибыль до вычета процентов и налогов, Т — налоговая ставка на прибыль, D&A — амортизационные расходы, CapEx — вложения в основные средства компании, CWK — изменения в оборотном капитале компании (увеличение оборотного капитала уменьшает денежный поток, сокращение оборотного капитала увеличивает его).

Эти данные можно взять из финансовой отчетности по международным стандартам, показатель EBIT рассчитывается вычитанием амортизации из чаще указываемого бизнес-показателя EBITDA.

Для компаний, отчитывающихся по российским стандартам бухгалтерской отчетности, денежный поток можно определить на основании данных отчета о движении денежных средств. Для этого из чистого денежного потока от операционной деятельности нужно вычесть величину капитальных затрат.

Для того чтобы обосновать величину будущих денежных потоков для модели DCF, будет полезным рассчитать денежные потоки за предыдущие три года и оценить динамику их изменений.

При анализе отчетных документов нужно изучить структуру расходов, обратив особое внимание на единовременные и чрезвычайные статьи расходов, которые встречались в прошлом, но вряд ли возникнут в будущем. Для полноценного анализа будет не лишним провести сравнение структуры расходов оцениваемой компании с соответствующими показателями конкурентов.

При прогнозе показателей будущих периодов следует учесть множество факторов, включая:

- рост спроса на продукты или услуги компании,

- общий рост цен,

- общеэкономические и отраслевые тренды,

- будущие инвестиции и отдачу от них,

- конкурентные преимущества компании.

Однако в простейшем расчете можно отказаться от столь громоздкого анализа, предположив стабильный рост оборотов компании на определенную величину.

Расчет ставки дисконтирования

Ставка дисконтирования — это коэффициент, отражающий ожидаемую или требуемую ставку доходности капитала. Уровень ставки должен быть выбран таким, чтобы учитывать инфляцию и все виды рисков, присущие оцениваемому бизнесу.

В качестве ставки дисконтирования можно принять средневзвешенную стоимость совокупного капитала фирмы (weighted average cost of capital, WACC). Это усредненная стоимость собственного и заемного капиталов, где в качестве весов выступают доли собственных и заемных средств в балансе компании.

Формула расчета по методу WACC выглядит следующим образом:

WACC (%)= wd*rd*(1-T) +we*re,

где wd — доля заемного капитала в общем капитале бизнеса, rd — ставка по заемному капиталу, we — доля собственного капитала, re — ставка по собственному капиталу и T — ставка налога на прибыль.

Стоимость заемного капитала — это средние ставки по кредитам компании. В том случае, если данные по взятым компанией обязательствам недоступны, берутся рыночные ставки по кредитам для юридических лиц.

Доходность собственного капитала либо устанавливается с помощью экспертных оценок, либо рассчитывается с помощью модели CAPM (Capital Asset Pricing Model) — подробнее в статье Ставка дисконтирования: суть и методы расчета.

Терминальная стоимость

Терминальная стоимость компании равна дисконтированной на сегодняшний день сумме всех денежных потоков за пределами прогнозного периода. Обычно считается, что бизнес компании будет стабильно расти постоянными темпами, а ставка дисконтирования останется неизменной.

Расчет терминальной стоимости производят по модели Гордона:

FV=CFn+1r-t

где: FV — терминальная стоимость, r — ставка дисконтирования, t — темп прироста денежного потока компании.

Процент прироста денежных потоков не должен превышать величину ставки дисконтирования, поскольку в противном случае можно получить негативную стоимость компании.

Ограничения модели DCF

В модели DCF используется большое количество экспертных оценок, касающихся как будущих денежных потоков, так и ставки дисконтирования. При этом неправильная оценка одного из факторов может привести к существенному изменению в конечной оценке бизнеса.

Также в рамках модели полагают, что весь денежный поток будет доступен для владельцев, размер дивидендных выплат не учитывается. Кроме этого, расчет по модели DCF достаточно трудоемкий и требует умения работать с бухгалтерской отчетностью.

Терминальная стоимость нередко превышает суммарную величину приведенных денежных потоков в прогнозном периоде. Однако оценить с высокой точностью то, что будет происходить за пределами прогнозного периода, практически невозможно.

Таким образом, наибольшую точность метод DCF демонстрирует при оценке стабильно растущих компаний, с долговременными рыночными перспективами, либо тех компаний, которые созданы на проектной основе, обладающих конечным сроком деятельности.

Пример расчета

Допустим, что денежный поток компании в первый прогнозный год составит 100 млн рублей, во второй — 110, в третий — 115, в четвертый — 125, в пятый — 130 и в шестой — 140 млн рублей. Оценим стоимость компании по модели DCF, если ставка дисконтирования составляет 15%, а рост в постпрогнозном периоде составит 3%.

Тогда (в млн рублей):

PV=1001,15+110(1,15)2+ 115(1,15)3+ 125(1,15)4+ 130(1,15)5+1400,15-0,03≈1550

В нашем примере 75% общей стоимости компании приходится на терминальную стоимость в постпрогнозном периоде.

Кратко

-

1

Методика дисконтированных денежных потоков (discounted cash flow, DCF) основана на суммировании всех денежных потоков, которые компания может генерировать в будущем. -

2

Метод DCF заслужил хорошую репутацию при оценке крупных стабильно растущих компаний, но при этом его не применяют при оценке стартапов и быстро растущих технологических компаний, которые еще не приносят прибыль. -

3

Для расчета стоимости компании по модели DCF требуется спрогнозировать денежные потоки компании на прогнозный период, вычислить ставку дисконтирования и терминальную стоимость компании. -

4

Терминальная стоимость компании равна дисконтированной на сегодняшний день сумме всех денежных потоков за пределами прогнозного периода. Считается, что бизнес компании будет стабильно расти постоянными темпами, а ставка дисконтирования останется неизменной. -

5

Поскольку в модели DCF используется большое количество экспертных оценок, неправильная оценка одного из факторов может привести к существенному изменению в конечной оценке бизнеса.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

МСФО: обучение, методология и практика внедрения для компаний и специалистов

Совместный проект ИПБ России и журнала «Корпоративная финансовая отчетность. Международные стандарты».

Оценка справедливой стоимости для целей МСФО

Цель оценки справедливой стоимости, согласно МСФО (IFRS) 13 «Оценка справедливой стоимости», заключается в том, чтобы определить цену, по которой была бы осуществлена обычная сделка по продаже актива или передаче обязательства между участниками рынка на дату оценки в текущих рыночных условиях. В данной статье рассматриваются основные методы оценки справедливой стоимости и их разновидности, а также критерии их выбора.

Оценка справедливой стоимости требует, чтобы компания определила следующие компоненты (МСФО (IFRS) 13, Приложение B, п. B2.):

- актив или обязательство, подлежащие оценке (соответственно единице учета);

- в отношении нефинансового актива — базовую предпосылку, являющуюся уместной для оценки (сообразно наилучшему и наиболее эффективному использованию этого актива);

- основной (или наиболее выгодный) рынок в отношении данного актива или обязательства;

- метод оценки, необходимый для определения справедливой стоимости с учетом наличия информации для получения исходных данных, представляющих собой допущения, которые использовались бы участниками рынка при определении цены на актив или обязательство, а также уровень в иерархии справедливой стоимости, к которому относятся эти исходные данные.

На практике при оценке справедливой стоимости актива или обязательства наиболее сложным моментом является последний пункт, а именно выбор метода оценки и его применение.

Классификация методов оценки

В соответствии со стандартом «компания должна выбрать такой метод оценки, который был бы уместен в данных обстоятельствах, для которого существовало бы достаточно информации для оценки справедливой стоимости и который позволил бы компании в большей степени использовать рыночные данные и в меньшей степени нерыночные допущения и предположения». (МСФО (IFRS) 13, п. 61.)

МСФО (IFRS) 13 в п. 62 определяет три основных метода оценки для определения справедливой стоимости активов или обязательств:

- рыночный подход;

- доходный подход;

- затратный подход.

В рамках этих подходов существуют виды оценки, которые применяются в зависимости от типа актива (обязательства). Их мы и рассмотрим далее.

Сразу стоит отметить, что указанные подходы не могут одновременно применяться ко всем активам и обязательствам. При расчете справедливой стоимости актива (обязательства) компания может использовать один или несколько подходов в зависимости от характеристики оцениваемого объекта и наличия необходимых и достаточных данных для оценки. Например, если компания определяет справедливую стоимость активов или обязательств, которые котируются на регулируемом рынке, то в данном случае достаточно использовать только один рыночный подход. Если же компания производит оценку бизнеса, то будет более правильным использовать несколько подходов. При использовании нескольких подходов полученные результаты, как правило, оцениваются и взвешиваются и рассчитывается разумный диапазон справедливой стоимости. Справедливая стоимость будет представлять собой ту величину в пределах данного диапазона, которая является наиболее репрезентативной в сложившихся обстоятельствах. (МСФО (IFRS) 13, п. 63.)

В таблице ниже представлены основные подходы и их виды.

|

Рыночный подход |

Доходный подход |

Затратный подход |

|---|---|---|

|

Метод сравнения сопоставимых компаний (guideline company method) в основном используется при оценке финансовых инструментов |

Метод дисконтирования денежных потоков (discounted cash flow method) — наиболее популярный метод в рамках доходного подхода; чаще всего используется при оценке бизнеса |

Метод скорректированных чистых активов (adjusted nets assets method) может использоваться при оценке бизнеса |

|

Метод сравнения сопоставимых сделок (comparable transactions method) используется при оценке различных активов, котируемых на регулируемом рынке |

Метод освобождения от роялти (relief from royalty method) используется при оценке нематериальных активов, например торговых знаков, патентов |

Метод стоимости замещения (current replacement cost method) в основном используется при оценке основных средств |

|

Метод сравнения прямых продаж (direct sales comparison method) в основном используется при оценке коммерческой недвижимости |

Метод избыточных прибылей (multi-period excess earnings method) используется при оценке гудвилла и нематериальных активов |

Рыночный подход

Рыночный подход МСФО (IFRS) 13 определяет как «метод оценки, который использует цены и другие данные, основанные на результатах рыночных сделок, связанных с участием идентичных или сопоставимых активов и обязательств, или группы активов и обязательств (например, бизнес)».

|

Рыночный подход: достоинства и недостатки |

|

|---|---|

|

Достоинства |

Недостатки |

|

Данный подход наиболее точно отражает рыночную стоимость активов (обязательств) или бизнеса |

Не всегда возможно определить основной рынок для определенных видов сделок |

|

При использовании данного подхода в наименьшей степени применяются нерыночные оценки и допущения |

Могут быть сложности в оценке сопоставимых рыночных сделок из-за отсутствия общедоступной информации |

|

Данный подход наилучшим образом определяет справедливую стоимость в соответствии с трактовкой стандарта |

Возможно допущение грубых ошибок в применении корректировок к выбранным рыночным сделкам — аналогам |

|

Справедливая стоимость, рассчитанная с помощью рыночного подхода, подвержена изменению из-за волатильности рынка (например, снижается рыночная капитализация компании вследствие ухудшения экономической ситуации в стране) |

Основные шаги при применении рыночного подхода (на примере метода сравнения сопоставимых сделок):

- проводится анализ и изучение рынка, а также сегмента, к которому принадлежит оцениваемый объект;

- осуществляется поиск и идентификация аналогичных (сопоставимых) сделок на рынке;

- после нахождения аналогичных сделок производится сопоставление их с оцениваемым объектом;

- к выбранным сделкам применяются корректировки для сближения с оцениваемым объектом;

- определяется справедливая стоимость оцениваемого объекта.

Доходный подход

Доходный подход МСФО (IFRS) 13 определяет как «метод оценки, который приводит будущие денежные доходы и расходы („денежные потоки“) к текущей (дисконтированной) стоимости. Справедливая стоимость определяется исходя из текущих ожиданий рынка о будущих денежных потоках».

|

Доходный подход: достоинства и недостатки |

|

|---|---|

|

Достоинства |

Недостатки |

|

Стоимость актива или бизнеса равна текущей стоимости всех будущих выгод, генерируемых данным активом или бизнесом |

Прогноз будущих денежных потоков может отличаться от фактических результатов |

|

Входящие данные, используемые в модели, могут быть изменены в зависимости от специфики оцениваемого объекта или бизнеса (например, премия за риск, прогнозируемый рост, прогнозируемый уровень денежного потока и т. д.) |

Компания может неправильно выбрать ставку дисконтирования или неправильно оценить рискованность будущих денежных потоков, что серьезно может повлиять на расчет справедливой стоимости |

|

Расчет модели довольно прост, и следствием этого может быть:

|

Рассмотрим некоторые примеры использования доходного подхода.

Метод дисконтирования денежных потоков (Discounted cash flow method)

Метод дисконтирования денежных потоков определяет стоимость актива или бизнеса путем расчета его стоимости в зависимости от ожидаемых доходов за будущие периоды, приведенных к текущему периоду.

Основные шаги при применении метода дисконтирования денежных потоков:

- определяется актив или группа активов и обязательств (бизнес), подлежащих оценке;

- определяется прогнозный период (например, пять лет);

- прогнозируются будущие денежные потоки, которые будут генерироваться оцениваемым активом или бизнесом (как правило, используются денежные потоки после уплаты налогов; будущие денежные потоки определяются на основе различных сценариев с учетом разной степени вероятности);

- определяется ставка дисконтирования (она выбирается исходя из стоимости денег во времени и рисков, связанных с будущими денежными потоками; выбор подходящей ставки дисконтирования является одной из спорных тем, возникающих в процессе оценки);

- будущие денежные потоки за прогнозный период приводятся (дисконтируются) к текущей стоимости с использованием соответствующей ставки дисконтирования, таким образом рассчитывается приведенная стоимость актива за прогнозный период;

- определяется текущая стоимость будущих потоков в постпрогнозный период (терминальная стоимость), если в этом есть необходимость;

- определяется справедливая стоимость бизнеса путем суммирования приведенной и терминальной стоимости (то есть суммирования всех текущих стоимостей будущих денежных потоков в прогнозный и постпрогнозный периоды).

Пример 1

Расчет справедливой стоимости методом дисконтирования денежных потоков (доходный подход)Приведенная ниже модель позволяет рассчитать справедливую стоимость бизнеса при использовании метода дисконтирования будущих денежных потоков.

Год 1

Год 2

Год 3

Год 4

Год 5

Последующие годы

Прибыль до вычета налогов и уплаты процентов (Earnings before interests and taxes, или EBIT)

А1

А2

А3

А4

А5

Налог на прибыль

B1 = A1 ×

× ставка налога на прибыльB2 = A2 ×

× ставка налога на прибыльB3 = A3 ×

× ставка налога на прибыльB4 = A4 ×

× ставка налога на прибыльB5 = A5 ×

× ставка налога на прибыльПрибыль после налогообложения

A1 − B1

A2 − B2

A3 − B3

A4 − B4

A5 − B5

Амортизация ОС и НМА (Depreciation and amortization)

С1

С2

С3

С4

С5

Увеличение оборотного капитала (increase in working capital)

D1

D2

D3

D4

D5

Капитальные расходы (capital expenditure)

E1

E2

E3

E4

E5

Денежные потоки после уплаты налогов (after tax cash flow)

F1 = A1 −

− B1 + C1 − D1 − E1F2 = A2 −

− B2 + C2 − D2 − E2F3 = A3 −

− B3 + C3 − D3 − E3F4 = A4 −

− B4 + C4 − D4 − E4F5 = A5 −

− B5 + C5 − D5 − E5Фактор текущей стоимости (при ставке дисконтирования x %)

y1 = 1 /

/ (1 + x)y2 = 1 /

/ (1 + x)2y3 = 1 /

/ (1 + x)3y5 = 1 /

/ (1 + x)4y5 = 1 /

/ (1 + x)5Текущая стоимость будущих денежных потоков («приведенная стоимость») в прогнозный период (год 1 — год 5)

F1 × y1

F2 × y2

F3 × y3

F4 × y4

F5 × y5

Текущая стоимость

будущих денежных

потоков в постпрогнозный период

(«терминальная стоимость») (год 6 и далее)G*

Справедливая стоимость бизнеса (Business enterprise value, или BEV)

Справедливая стоимость бизнеса =

= F1 × y1 + F2 × y2 + F3 × y3 + F4 × y4 + F5 × y5 + G* G — терминальная стоимость, то есть стоимость будущих денежных потоков, ожидаемых за пределами периода прогнозирования при условии постоянного и стабильного темпа прироста.

Метод освобождения от роялти (Relief from royalty method)

Этот метод обычно используется для оценки стоимости нематериальных активов, которые могут быть лицензированы, то есть передаваться третьим лицам на определенный срок за определенное вознаграждение (роялти), например торговые знаки, лицензии, патенты. Роялти обычно выражается в процентах от общей выручки, полученной от продажи товаров, произведенных с использованием нематериального актива. Размер роялти определяется на основании анализа рынка. Этот метод несет черты как доходного, так и рыночного подхода.

Согласно данному методу справедливая стоимость нематериального актива представляет собой текущую стоимость будущих лицензионных платежей («приведенную стоимость») в течение экономического срока службы актива, которую заплатила бы компания, если бы не владела данным нематериальным активом («освобождение от роялти»).

Основные шаги при применении метода освобождения от роялти:

- определяется нематериальный актив, подлежащий оценке;

- определяется срок полезного использования нематериального актива, который может быть как конечным, так и неопределенным во времени (МСФО (IAS) 38, п. 88.); также следует помнить, что юридический и экономический срок полезного использования могут не совпадать, поэтому необходимо делать реалистичный прогноз относительно срока использования актива;

- составляется прогноз объема продаж, связанный с использованием нематериального актива в течение срока полезного использования;

- определяется ставка роялти на основании анализа данных о сопоставимых рыночных сделках (если такая информация отсутствует, можно использовать справочники с базами данных о ставках роялти на аналогичные активы, подобные справочники можно найти в интернете или в различных периодических изданиях, специализирующихся на оценке);

- рассчитывается сумма роялти путем умножения ставки роялти на прогнозируемый объем продаж;

- определяется ставка дисконтирования;

- будущие денежные потоки приводятся (дисконтируются) к текущей стоимости нематериального актива с использованием соответствующей ставки дисконтирования;

- рассчитывается справедливая стоимость нематериального актива путем суммирования всех текущих стоимостей будущих денежных потоков.

Пример 2

Расчет справедливой стоимости методом освобождения от роялти (доходный подход)АО «Наш продукт» владеет сетью розничных магазинов. В конце 2016 года компания приобрела небольшое предприятие, выпускающее мясную продукцию с узнаваемой торговой маркой «Мясной ряд». АО «Наш продукт» необходимо оценить справедливую стоимость торговой марки на дату приобретения для постановки ее на баланс. Руководство компании приняло решение использовать текущую торговую марку «Мясной ряд» в течение пяти лет, после чего произвести ребрендинг. Компания определила, что ставка роялти для аналогичной торговой марки составляет 4 %, ставка дисконтирования составляет 10 %, а налог на прибыль равен 20 %.

Расчет справедливой стоимости

Период

2017 год

2018 год

2019 год

2020 год

2021 год

Прогноз продаж, связанный с использованием торговой марки, млн руб. (A)

500

550

600

650

700

Ставка роялти, % (B)

4

4

4

4

4

Сумма роялти до налогообложения, млн руб. (C = A × B)

20

22

24

26

28

Налог на прибыль (20 %) (D = C × 20 %)

4

4,4

4,8

5,2

5,6

Сумма роялти после налогообложения (E = C − D)

16

17,6

19,2

20,8

22,4

Фактор текущей стоимости при ставке дисконтирования 10 % [F = 1 / (1 + 10 %)n (период)]

0,9091

0,8264

0,7513

0,683

0,6209

Текущая стоимость будущих денежных потоков, млн руб.

(G = E × F)14,55

14,55

14,43

14,21

13,91

Справедливая стоимость торговой марки, млн руб. (сумма текущих стоимостей будущих денежных потоков за пять лет)

71,63

Затратный подход

В понимании МСФО (IFRS) 13 затратный подход — это метод оценки, который определяет текущую стоимость замещения оцениваемого актива. Стандарт говорит о том, что справедливая стоимость представляет собой сумму затрат, которую понесет любой участник рынка, являющийся покупателем актива, чтобы приобрести или построить замещающий актив, обладающий сопоставимыми функциональными характеристиками, с учетом износа. Понятие износа охватывает физический износ, функциональное (технологическое) устаревание и экономическое (внешнее) устаревание и является более широким, чем понятие амортизации для целей финансовой отчетности (распределение исторической стоимости) или налоговых целей. Во многих случаях метод текущей стоимости замещения применяется для оценки справедливой стоимости материальных активов, которые используются в сочетании с другими активами либо с другими активами и обязательствами. (МСФО (IFRS) 13, п. B9.)

Есть небольшие различия в применении затратного подхода при оценке активов и оценке бизнеса:

- при оценке активов основной упор делается на стоимость замещения;

- при оценке бизнеса активы и обязательства компании оцениваются индивидуально, а потом зачитываются друг против друга для определения текущей стоимости собственного капитала (метод скорректированных чистых активов).

Основные шаги при применении затратного подхода:

- определяется актив, подлежащий оценке;

- определяется стоимость замещения аналогичного объекта;

- делается поправка на физический, функциональный и экономический износ оцениваемого объекта;

- рассчитывается справедливая стоимость оцениваемого актива, то есть полученная текущая стоимость замещения актива с учетом износа.

Пример 3

Расчет справедливой стоимости в рамках затратного подходаАО «Рабочие инструменты» производит оценку справедливой стоимости станка для производства шлифовальных инструментов на отчетную дату.

Покупная стоимость станка — 10 млн руб.

Остаточная стоимость станка на момент оценки — 5 млн руб.Расчет справедливой стоимости

Во-первых, руководство АО «Рабочие инструменты» провело анализ аналогичных станков на рынке и определило, что стоимость замещения аналогичного станка равна 12,5 млн руб.

Во-вторых, компания оценила, что физический, функциональный и экономический износ оцениваемого объекта на дату оценки составил 8 млн руб.

На основании этих данных компания рассчитала справедливую стоимость станка.

Стоимость замещения аналогичного оборудования — 12,5 млн руб.

Минус: накопленный физический износ — 5 млн руб.

функциональный износ — 2 млн руб.

экономический износ — 1 млн руб.

Справедливая стоимость оборудования составляет: 12,5 − (5 + 2 + 1) =

= 4,5 млн руб.

Выбор подхода для оценки справедливой стоимости

При выборе того или иного подхода для оценки справедливой стоимости необходимо учитывать следующие факторы.

Во-первых, решение о выборе подхода зависит от природы оцениваемого объекта.

Во-вторых, компания должна учитывать достоинства и недостатки каждого подхода, а также уровень допущений, применяемых в нем. Например, допущения, используемые в одном подходе, могут быть более объективными в связи с использованием рыночных показателей или требовать меньше субъективных корректировок, чем в другом подходе.

В-третьих, желательно, чтобы компания использовала несколько подходов для оценки справедливой стоимости и сравнивала полученные результаты в рамках нескольких подходов. Использование как минимум двух подходов при оценке справедливой стоимости позволяет обеспечить дополнительную проверку полученных результатов и более точно оценить справедливую стоимость. Если компания применила несколько подходов и получила существенно отличающиеся друг от друга результаты, это может означать, что компания ошиблась в расчетах или в допущениях, используемых в расчетах, и ей нужно провести дополнительный анализ. Как правило, если компания использует корректные данные и допущения при расчете справедливой стоимости в рамках рыночного и доходного подходов, полученные результаты находятся приблизительно в одинаковом диапазоне.

Пример 4

Выбор подхода для оценки основных средствКомпания проводит ежегодный тест на обесценение основных средств. Оборудование, которое компания тестирует, было приобретено у внешнего поставщика, но впоследствии было перенастроено для использования в производственных целях. Перенастройка не привела к существенным изменениям в технических характеристиках оборудования, и оборудование может быть легко возвращено в первоначальное состояние.

Анализ

При выборе методов оценки компания делает вывод, что имеет достаточно данных для оценки оборудования затратным подходом. Кроме того, компания решает применить рыночный подход, так как оборудование может быть легко возвращено в первоначальное состояние. Компания не может применить доходный подход, так как оборудование не генерирует отдельно идентифицируемые потоки денежных средств.

Затратный подход определяет стоимость замещения аналогичного оборудования в данной отрасли с учетом физического, функционального и экономического износа. Справедливая стоимость оборудования при затратном подходе составила 520 тыс. руб.

Рыночный подход определяет стоимость оборудования с использованием рыночных цен на аналогичное оборудование и с поправкой на разницу в настройках оборудования. Справедливая стоимость отражает цену, которую компания может получить за оборудование в его текущем состоянии и местонахождении (установлено и настроено для использования), тем самым включая в расчет установку и транспортные расходы. Справедливая стоимость оборудования при рыночном подходе составила 480 тыс. руб.

Вывод

По результатам сравнения двух подходов компания решила, что справедливая стоимость, полученная при применении рыночного подхода, более правильная, так как основные допущения данного подхода основывались на рыночных данных (например, ценах на аналогичное оборудование), требовали меньше субъективных оценок, а также включали в себя глубокий анализ сопоставимого оборудования. Компания определила, что справедливая стоимость оцениваемого оборудования составила 480 тыс. руб.

Пример 5

Выбор подхода для оценки нематериальных активовКомпания проводит ежегодный тест на обесценение группы нематериальных активов. В данную группу включено программное обеспечение, которое было специально разработано для компании внешним поставщиком.

Анализ

При выборе методов оценки компания решила, что имеет достаточно данных для оценки программного обеспечения доходным и затратным подходами. Рыночный подход применить нельзя, так как программное обеспечение было разработано специально для компании и на рынке не существует сопоставимых аналогов.

Доходный подход определяет стоимость оцениваемого актива методом дисконтирования будущих денежных потоков. Денежные потоки, участвующие в расчете, представляют собой будущие доходы, которые компания ожидает получить от использования программного обеспечения в течение срока его службы. Справедливая стоимость программного обеспечения при доходном подходе составила 150 тыс. руб.

Затратный подход определяет стоимость замещения (воссоздания) аналогичного программного обеспечения в данной отрасли с учетом физического, функционального и экономического износа. Справедливая стоимость программного обеспечения при затратном подходе составила 100 тыс. руб.

Вывод

Несмотря на то что для определения справедливой стоимости программного обеспечения были выбраны затратный и доходный подходы, компания решила, что затратный подход не соответствует требованиям МСФО (IFRS) 13, согласно которому оценки и предположения, используемые компанией в своих расчетах, должны быть доступны любому участнику рынка при определении цены актива или обязательства. Так как программное обеспечение было разработано специально для компании и содержит в себе уникальные функции и свойства, участник рынка не сможет самостоятельно определить стоимость замещения аналогичного актива. Поэтому компания решила, что справедливую стоимость программного обеспечения следует определять на основе доходного подхода. И значит, она составит 150 тыс. руб.

Изменения в выборе подхода

Согласно п. 65 МСФО (IFRS) 13 методы оценки (подходы), используемые для определения справедливой стоимости, должны применяться последовательно в каждом отчетном периоде. Тем не менее использование другого подхода или изменение в применении старого подхода допустимы, если изменение приводит к более точной и правильной оценке справедливой стоимости в существующих обстоятельствах. Такая необходимость может возникнуть, например, при появлении новых рынков, новой информации или в случае изменения рыночных условий. Изменения, возникшие в результате применения другого метода оценки, отражаются в учете как изменение в оценочных значениях согласно МСФО (IAS) 8.

В заключение необходимо еще раз отметить, что выбор и правильное использование метода оценки справедливой стоимости требуют высокого уровня квалификации в области оценки, глубоких знаний об оцениваемом активе, обязательстве или бизнесе, а также широкого применения профессионального суждения. Поэтому к оценке дорогостоящих активов, обязательств или бизнеса желательно привлекать профессиональных оценщиков. Также в процессе оценки стоит принимать участие прочим департаментам компании в зависимости от ее структуры — например, департаменту, отвечающему за приобретение активов и развитие компании, бюджетному и другим отделам.

Другие статьи рубрики

Понятие активного рынка в РСБУ и МСФО

А. Н. Ивенкова

В настоящее время регулирующие органы существенным образом изменяют порядок бухгалтерского учета и составления отчетности по РСБУ. Происходит активное сближение российских стандартов с международными стандартами. Одним из наиболее значимых процессов такого сближения является внедрение в реалии российского бухгалтерского учета понятия «справедливая стоимость». Оценка справедливой стоимости активов согласно требованиям международных стандартов — довольно трудоемкий, сложный процесс, и одним из его этапов является оценка активности рынка, на котором обращается оцениваемый актив. В данной статье мы рассмотрим, какие шаги уже были сделаны для сближения российских и международных стандартов в сфере применения справедливой стоимости для оценки финансовых инструментов, какие шаги еще предстоит совершить, а также изучим подходы к оценке активности рынка в РСБУ и МСФО.

Методология автоматизации: сокращение трудозатрат на ведение учета по МСФО в «1С»

Л. В. Шуклов

Предприятия, которые автоматизируют процесс подготовки отчетности по МСФО на базе программных продуктов «1С», стремятся не только повысить качество и достоверность отчетности по МСФО. Сокращение сроков и снижение стоимости подготовки отчетности и аудита — также довольно важная задача. Эти выгоды обеспечивают окупаемость затрат на внедрение программного продукта за два-три года.

Особенности подготовки международной отчетности инвестиционных компаний

Д. И. Нечаев

Среди различных категорий финансовых институтов особое место занимают инвестиционные компании (в том числе инвестиционные банки, фонды и аналогичные структуры). Подготовка консолидированной финансовой отчетности таких организаций в соответствии с МСФО имеет ряд особенностей, принципиально отличающих отчетность таких компаний от аналогичной отчетности в других сферах бизнеса.

Учет золота по МСФО

А.Н. Фумина

Во все времена золото выступало как средство защиты активов от нестабильной экономической ситуации в мире. В наше время в условиях кризиса его резервная функция остается актуальной. Усиление колебаний курсов валют, падение рынка недвижимости и банковского сектора вынуждают организации искать альтернативные пути создания резервов. И золото как запас богатства здесь занимает главенствующее место. Слитки драгоценных металлов являются высоколиквидным товаром, они имеют рыночную котировку, а также способны приносить доход за счет роста курсовой стоимости.

Учет инфляции по МСФО

О. В. Рожнова

Кризисное состояние российской экономики находится в центре внимания бухгалтерского сообщества.

Автоматизация учета по МСФО: унификация методологии, как способ сокращения затрат

С. В. Манько