Какие полисы являются недействительными и поддельными

Полис ОСАГО — это договор между водителем и страховой компанией, по условиям которого страховщик выплачивает возмещение при причинении вреда жизни, здоровью, имуществу, которое возникло при использовании авто. Страховая компания выдает полисы ОСАГО в печатном или электронном виде. Каждому полису присваивается уникальный номер и QR-код.

Полис ОСАГО не нужен для владельцев транспорта, скорость которых не превышает 20 км/ч, не имеющего колес, а также иностранным перевозчикам (если они застрахованы за границей).

К недействительным относятся полисы ОСАГО, которые:

-

выданы без уникального номера или оформлены не на официальном сайте страховщика;

-

такой же полис есть у другого водителя, который получил его раньше;

-

полис оформлен после отзыва или приостановлении действия лицензии страховщика;

-

выданы на испорченных, утерянных или похищенных у страховщика бланках;

-

выданы на старых бланках, использование которых не продлено.

Подделывают полисы ОСАГО по-разному: кто-то изменяет дату выдачи и период действия документа, подпись на нем или гербовую печать. Так, в Воронеже автолюбитель переписал ручкой срок страховки, а в Волгограде злоумышленник оформил полис на мототехнику, затем в фотошопе изменил сведения о водителе и авто.

Спрашивали?Отвечаем*

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что в такой ситуации необходимо подать заявление в полицию, поскольку в действиях менеджера имеются признаки преступления по ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»). В рамках проверки будет установлен виновник, добавляет эксперт: «Затем вы вправе предъявить гражданский иск о взыскании материального и морального вреда к причинителю ущерба».

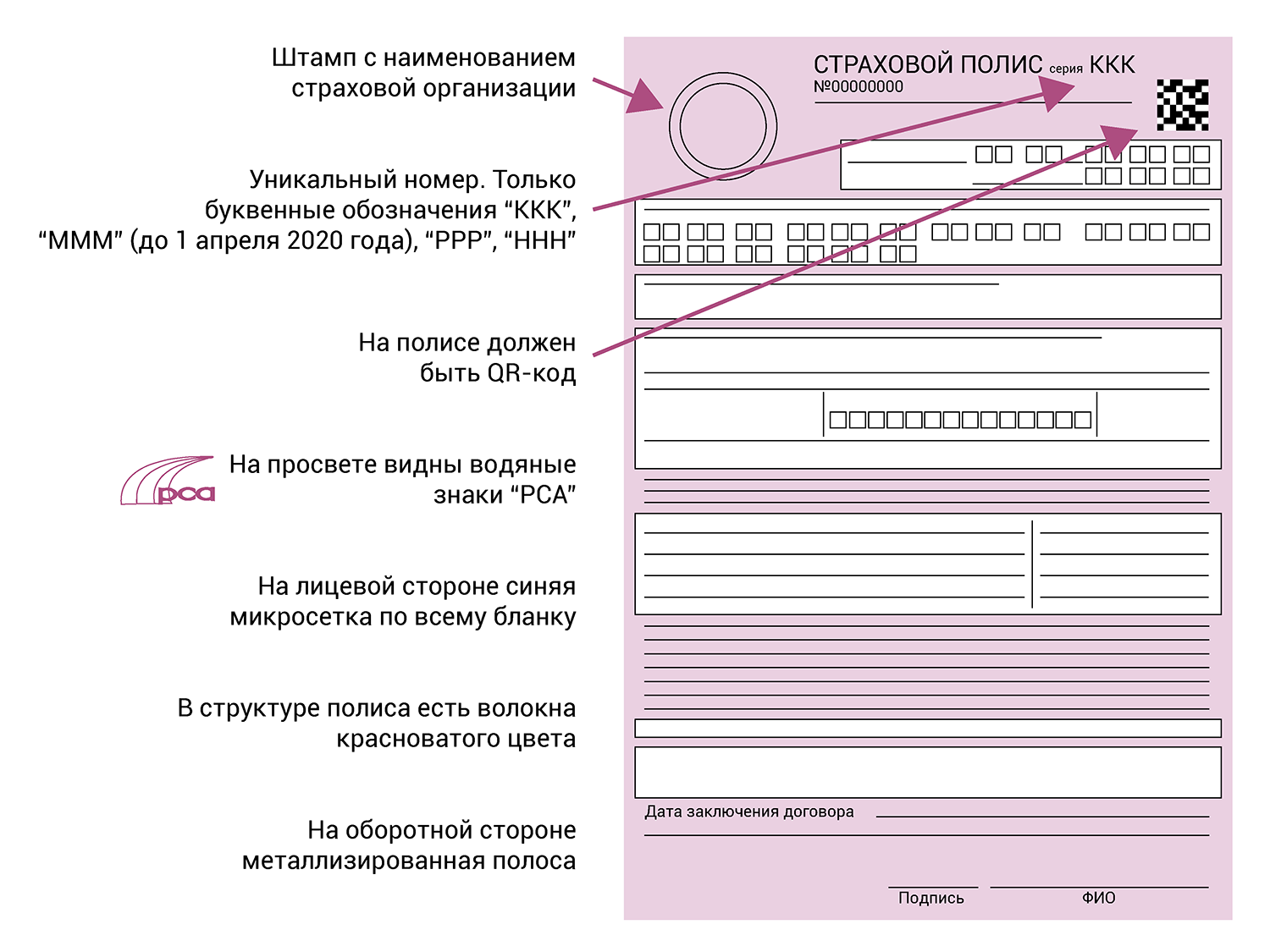

Как проверить действительность страховки

Автовладельцу необходимо ввести серию и номер полиса ОСАГО на сайте Российского союза автостраховщиков (РСА). Помимо действительности полиса водитель узнает, принадлежит ли документ страховщику и какой договор ОСАГО он заключал. Также можно проверить страховку через QR-код или сравнить по характеристикам подлинного полиса.

Основные признаки действительного полиса ОСАГО

Какое наказание грозит за недействительный полис

Если водитель ездит с недействующей страховкой, то получит штраф 800 руб. по ч. 2 ст. 12.37 КоАП («Несоблюдение требований об ОСАГО»). Если полис подложный, то автовладельцу грозит уголовная ответственность по ч. 1,5 ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»):

-

за подделку страховки или изготовление подложных бланков для использования или сбыта;

-

использование заведомо ложного полиса ОСАГО.

Если водитель обнаружил, что полис является фиктивным, то ему необходимо написать заявление в полицию, чтобы изготовителей незаконной продукции нашли и привлекли к уголовной ответственности.

Кто будет выплачивать возмещение при отсутствии страховки, поддельном полисе

Вред здоровью после аварии возмещается Российским союзом автостраховщиков независимо от наличия и действительности полиса ОСАГО.

при превышении этой суммы вред здоровью возмещает виновник ДТП

Виновник даже может быть не установлен или скрыться с места ДТП, а потерпевшие получат компенсацию. Но затем РСА будет взыскивать эти деньги с виновника происшествия.

Если при аварии никто из людей не пострадал, а ущерб был причинен только имуществу, то расходы будет компенсировать виновник. Но если водитель ехал на служебной машине по рабочим делам и попал в ДТП, то придется платить работодателю.

Если при ДТП причинили только вред имуществу, то расходы возместит виновник или его работодатель, если авария произошла, когда сотрудни исполнял трудовые обязанности.

Спрашивали?Отвечаем*

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что можно обратиться к виновнику ДТП для возмещения вреда даже в том случае, если автомобиль продан. Денежная сумма от продажи не влияет на размер ущерба, отмечает эксперт: «Если после ДТП вы продали авто без оценки, то в суде доказать убытки будет сложно».

Определяем ущерб, затем договариваемся с виновником

Сначала нужно рассчитать сумму вреда, причиненного автомобилю после ДТП. Это делает независимый эксперт. Он подготовит отчет, в котором укажет сумму ремонта авто. Помимо денег на ремонт автовладелец может взыскать с виновника аварии расходы на проведение экспертизы, эвакуацию машины и ее хранение, доставку пострадавшего в больницу, проезд на общественном транспорте к месту нахождения авто или эксперта.

Потерпевший вправе требовать возмещение реального ущерба, в том числе, утрату товарной стоимости авто.

После оценки потерпевший просит другого участника ДТП заплатить за ремонт добровольно. Для этого он вручает претензию лично или направляет её по почте. Когда виновник согласен возместить ущерб, стороны заключают соглашение, в котором определяют размер выплат и порядок их перечисления. Если отказывается, то автовладелец может обратиться в суд.

Подаем иск в суд

Потерпевший вправе требовать выплаты ущерба имуществу с виновника через суд в течение трех лет с момента, когда узнал о своем нарушенном праве. Иск о возмещении вреда здоровью не ограничивают по времени. Но компенсация будет взыскана только в счет расходов за последние три года.

Иск подается в суд по месту жительства виновника ДТП. Заявление о возмещении вреда здоровью может быть подано по месту жительства потерпевшего или причинении ему вреда. Если сумма ущерба не превышает 50 000 руб., то дело рассмотрит мировой судья, в остальных случаях — районный суд.

В исковом заявлении необходимо описать обстоятельства ДТП, повреждения автомобиля, в какой части ущерб не был возмещен, сведения о попытке разрешить спор до суда, требование о возмещении ущерба с его размером. Также истцу следует обратить внимание на отсутствие страховки у виновника или наличие недействительного/подложного полиса.

Кроме этого, к иску следует приложить:

-

схему ДТП, объяснения очевидцев, протокол об административном правонарушении по водителю без страховки и др.;

-

документы на автомобиль (свидетельство о госрегистрации, паспорт транспортного средства);

-

отчет эксперта об оценке ущерба;

-

досудебное соглашение, претензию или иные документы, подтверждающие, что истец пытался урегулировать спор до суда;

-

квитанцию об оплате госпошлины;

-

уведомление о вручении копии иска с приложением другим участникам процесса (ответчику, третьим лицам).

Судебное разбирательство длится, как правило, два месяца. Решение суда вступит в силу через месяц, если его никто не обжалует. В противном случае решение вступит в силу незамедлительно после рассмотрения жалобы вышестоящим судом.

Спрашивали?Отвечаем*

Юрист «Европейской Юридической Службы» Евгений Иванов говорит, что следует обжаловать решение суда в апелляционной инстанции, ссылаясь на то, что выплаченные суммы не являются неосновательным обогащением. Эксперт утверждает: «Страховая компания перед возмещением признала аварию страховым случаем, проверила и подтвердила факт заключения между виновником ДТП и страховщиком договора ОСАГО, действовавшего на дату ДТП, поэтому она не может требовать возврата выплат как неосновательного обогащения».

Обращаемся к судебным приставам

После вступления решения суда в законную силу водителю нужно получить исполнительный лист в суде и направить его приставу. Тот возбудит исполнительное производство. В ходе исполнения пристав может наложить арест на имущество или денежные средства должника, взыскать деньги с банковских карт или других источников дохода и даже запретить выезд виновнику за границу.

Если приставу не удастся взыскать деньги, то он окончит исполнительное производство. Только через 6 месяцев после такого решения автовладелец сможет возобновить исполнение.

*Вопросы найдены на автомобильных форумах и сайтах.

В настоящее время все больше водителей ездят без полиса ОСАГО, причина здесь одна, полис с каждым годом становится все дороже и многим он просто не по карману. Так же к водителям без страховки можно отнести водителей которые приобретают полис ОСАГО за 1500 рублей у сомнительных дельцов, но такой полис приобретается лишь для виду, чтобы показать его инспектору ГИБДД и избежать штрафа, но пользы от такого полиса никакой, если человек с поддельным полисом попадает в ДТП и признан в нем виновником, то деньги за ремонт авто пострадавшего, ему придется выкладывать из своего кармана, так предусматривает закон, а именно пункт 6 статьи 5 «Закона об ОСАГО». В данном пункте прописано, что владельцы транспортных средств которые на застраховали свою гражданскую ответственность, возмещают причиненный вред в соответствии с Гражданским Законодательством, а это значит, что из своего кармана.

Что делать если у виновника ДТП нет полиса ОСАГО?

После того как в вас въехали выясняется, что у виновника ДТП нет полиса ОСАГО, он просрочен или поддельный, то есть купленный за копейки и конечно же его нет в базе РСА. В такой ситуации вам придется взыскивать деньги с виновника ДТП, как раньше, по старинке когда не было полисов страхования.

Взыскивать деньги скорее всего придется по суду, так как добровольно возмещать ущерб, готовы не многие, а точнее подавляющее меньшинство. Но сперва необходимо получить все документы из ГИБДД, справка и определение, на основании данных документов будет ясно, кто и когда вам причинил ущерб и как только вы получите на руки данные документы, то можно двигаться дальше, то есть в сторону взыскания денег на ремонт вашего авто с виновника ДТП.

Но для того, что бы взыскать деньги, необходимо узнать, какой же реальный размер ущерба причинен вашему авто, для этого вам необходимо обратиться в организацию проводящую независимую экспертизу авто. В таких организациях работают независимые эксперты, которые смогут посчитать какой ущерб был причинен вашему автомобилю. Стоимость такой экспертизы колеблется от 5000 до 10000 рублей, все зависит от сложности экспертизы, от количества повреждений и других моментов.

Обязательно ли делать экспертизу?

Да эта процедура обязательна, если конечно вы хотите взыскать деньги на ремонт!

Видите ли, размер причиненного ущерба необходимо подтвердить, на глаз его сложно определить, так как у вас нет знаний, да и эксперты не могут определить размер ущерба на глаз, так как это не реально. Это первый момент, а второй момент, это то, что если виновник ДТП отказывается вам возмещать ущерб, то вы должны обратиться в суд, а суд обязательно запросит документальное подтверждение размера ущерба, а такое подтверждение может сделать только эксперт и отразить свое заключение в отчете, как раз по отчету судья и будет видеть, сколько он должен будет взыскать с причинителя вреда. А если у вас не будет экспертизы, то суд вам просто откажет и все же отправит вас делать экспертизу. Как видите без нее никуда.

Вернуться ли деньги потраченные на экспертизу и подготовку к суду?

И еще один важный момент, затраты на экспертизу взыскиваются с виновника ДТП сверх суммы ущерба и так же все судебные издержки взыскиваются с причинителя вреда, так что не беспокойтесь о потраченных на подготовку к суду средствах, они вам вернутся после того, как вы получите исполнительный лист и взыщете с виновника ДТП деньги.

Как правильно должна проводится экспертиза?

На экспертизу обязательно приглашается виновник ДТП, это обязательно правило, если его не пригласить, то экспертиза буде недействительной и виновник в суде ее обязательно признает таковой, так как его не предупредили и не уведомили о проведении экспертизы и суд на этом основании откажет вам и заставить проводить еще одну экспертизу, нам этого не надо и мы все сделаем правильно.

Вызываем виновника на экспертизу. Для этого отправим ему телеграмму на его адрес проживания, в телеграмме мы укажем, когда, в какое время и в каком месте будет проводится экспертиза. О доставке телеграммы у вас на руках будет уведомление. Уведомление это доказательство того, что виновник получил вашу телеграмму и знает, когда будет проводится экспертиза и в каком месте. Телеграммой вы надлежащим образом уведомляете ответчика, а придет он или нет на экспертизу, это уже не важно, важно то, что вы его уведомили по закону, ведь уведомление о вручении это юридически значимый документ, который имеет силу в суде.

После в назначенное время проводится экспертиза, на которой ваш авто разбирают и фиксируют все повреждения, составляется акт осмотра. После того, как акт составлен, вы в нем расписываетесь и если виновник ДТП прибыл на экспертизу, то он так же ставит свою подпись и делает пометки с чем он не согласен.

После эксперт в течении нескольких дней считает повреждения и готовит отчет с итоговой суммой ущерба. Как только отчет готов, вам сообщают, вы оплачиваете экспертизу и с этого момента, вы можете начинать взыскивать деньги с виновника, так как у вас на руках официальный документ, подтверждающий размер ущерба.

Пытаемся договориться с виновником или посылаем претензию!

Для начала пробуем договориться с виновником ДТП по хорошему, можно встретиться с ним и обозначить ему вашу позицию, показать отчет и поговорить о добровольном возмещении ущерба.

Если вы нашли общий язык и виновник согласен возместить ущерб, то заключайте соглашение в письменном виде и в двух экземплярах. В соглашении подробно опишите условия на которых будет происходить возмещение ущерба, особенно если виновник хочет платить вам деньги частями. Если виновник будет нарушать условия соглашения, то вы можете подать на него в суд.

Это идеальный вариант, особенно если деньги предлагают сразу и одной суммой, по частям так же не плохо и помните, что виновник еще сверх суммы, должен вам оплатить расходы на экспертизу, но здесь как договоритесь, если вам предлагают сумму ущерба сразу, то соглашайтесь и считайте что вам повезло.

Если виновник отказывается возмещать ущерб добровольно?

Поговорили ни чего не вышло, отказался возмещать ущерб, или просто не берет трубку.

Действуем следующим образом, направляем виновнику претензию, в которой требуем возместить ущерб в добровольном порядке. Претензию направляем виновнику ДТП на его адрес проживания, заказным письмом с описью и уведомлением о вручении. Претензию пишем в двух экземплярах, один остается у вас, второй направляем виновнику, на обоих экземплярах ставим свою подпись и дату. После того как вы отправили претензию необходимо через несколько дней прийти на почту и получить уведомление, этот документ будет подтверждать то, что вы действительно направили претензию и виновник ее получил и тем самым вы пытались урегулировать спор в досудебном порядке, это очень важно для суда и необходимая процедура.

В течении 10 дней с момента ее вручения виновник с вами не связался, то подаем на него в суд.

Для этого необходимо составить исковое заявление и приложить к нему все необходимые документы, чеки и прочие бумаги связанные с делом.

Помочь вам в суде, могут специалисты нашей компании. Мы занимаемся юридическим сопровождением, ведь у нас в штате работают опытные автоюристы.

Так же у нас вы можете заказать независимую экспертизу авто.

В любом случае, если вы попали в такую не простую ситуацию, ущерб необходимо взыскивать, добровольно его практически никто не возмещает, это большая редкость.

Так же наши автоюристы знают, как сделать так, чтобы взыскать деньги с виновника, за счет его имущества. Есть небольшой секрет, который помогает еще до суда наложить запрет на продажу имущества виновника и если у него не будет денег, то решения суда о взыскании ущерба с виновника, можно будет удовлетворить за счет его имущества. Что очень удобно и если арестовать имущество виновника, то появляется 100% уверенность в том, что деньги с виновника ДТП вы получите.

Обращайтесь в нашу организацию и мы вам поможем!

В этом случае не действует прямое возмещение убытков (ПВУ), когда пострадавший может обращаться в свою страховую компанию. Ваш полис не имеет отношения к происшествию, если нет вашей вины в ДТП. Он страхует только вашу ответственность перед другими участниками движения. Для страхования вашего имущества (автомобиля) [существует страхование каско](https://www.banki.ru/insurance/order/auto/type/kasko/). Если у вас есть каско, можете обратиться к своему страховщику, а он уже будет разбираться с виновником. Если же каско нет, нужно фиксировать ДТП (заполнять извещение, вызывать полицию) и пытаться договориться с виновником полюбовно, чтобы он добровольно возместил вам ущерб. Если же он не признает свою вину или вы не можете договориться о размере ущерба, придется подавать иск.

Если не у всех участников есть [полисы ОСАГО](https://www.banki.ru/insurance/order/auto/type/osago/), процедура прямого возмещения убытков не применяется. Соответственно, необходимо обращаться в страховую компанию виновника ДТП — именно она должна возместить вам ущерб. Впоследствии в ряде случаев эта компания может направить регрессный иск виновнику, чью ответственность она страховала, если он нарушил ряд правил страхования. Например, был за рулем в состоянии алкогольного опьянения. Вас это уже не коснется, но для обращения за выплатой вам также необходимо зафиксировать происшествие.

В этом случае возможна выплата от РСА, но только по вреду, причиненному жизни и здоровью потерпевшего. Возмещение ущерба имуществу потерпевшего в данном случае законом не предусмотрено. Такие риски покрывает страхование каско вашего автомобиля.

В данном урегулировании страховые компании участия не принимают. Вам необходимо вызвать полицию и заполнить бланк извещения о ДТП, пытаться договориться о компенсации с виновником. Если не получится — подавать в суд. Суд определит наличие вины ответчика и размер возмещения на основании независимой экспертизы. Скорее всего, виновнику ДТП без полиса ОСАГО придется также оплатить судебные издержки, в том числе экспертизы. А также заплатить за ремонт собственного автомобиля, если у него [нет полиса каско](https://www.banki.ru/news/lenta/?id=10157176).

Это сделает Российский союз автостраховщиков (РСА) в пределах лимита, предусмотренного законом — 500 тыс. рублей на каждого пострадавшего. Все, что свыше этой суммы, должен будет выплатить виновник происшествия.

Полис страхования автогражданской ответственности пострадавшего в ДТП в данном случае не имеет отношения к делу. Важно, есть ли полис у виновника ДТП. Если он есть, ответственность за выплаты по нанесению вреда жизни и здоровью участников движения несет страховая компания виновника — в рамках предусмотренной законом суммы (500 тыс. рублей на каждого пострадавшего). Если нанесенный вред больше этой суммы на человека, тогда 500 тыс. рублей пострадавший получит от страховой компании, а разницу ему придется взыскивать с виновника напрямую. Кстати, получение выплаты по ущербу жизни и здоровью в рамках ОСАГО не исключает возможности получения возмещения пострадавшим в ДТП по полису страхования жизни или от несчастного случая, если его жизнь была застрахована.

Страхование автогражданской ответственности никоим образом не освобождает от уголовной ответственности и не смягчает наказания за правонарушения по Уголовному кодексу РФ.