Бизнес-карта: как операции по ней отражаются в учете

Банковскими картами пользуются и физлица, и организации. В отличие от физлиц, организации должны отражать операции по картам в бухгалтерском учете. Рассказываем, как это сделать.

Преимущества использования корпоративных карт

Бизнес-карта – это платежный инструмент, привязанный к расчетному счету компании или ИП. Если генеральный директор или работник расплатится такой картой в магазине или любом другом месте, деньги спишутся с расчетного счета организации.

Удобство в том, что деньги за покупку списываются с расчетного счета мгновенно и без каких-либо комиссий.

Корпоративную карту также используют для выдачи сотрудникам подотчетных средств на командировочные или хозяйственные расходы, связанные с закупкой товаров или услуг. Но руководитель или предприниматель должен утвердить внутренние правила использования бизнес-карт. Надо создать положение о картах в компании и указать круг лиц, использующих карты, порядок передачи карт и систему отчетности.

Плюсы использования бизнес-карт:

-

Не придется заранее переводить деньги с основного расчетного счета на счет карты.

-

Деньги с расчетного счета, к которому привязана карта, не зависят от длительности платежного дня и доступны в любое время.

-

Директору или бухгалтерии легко контролировать траты сотрудников с расчетного счета.

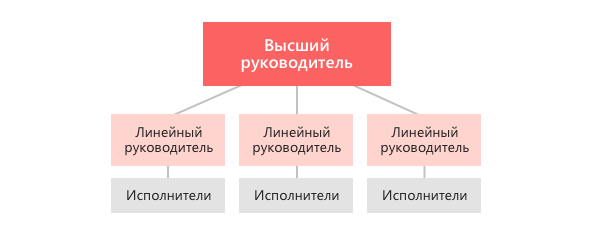

Кто может пользоваться корпоративной картой

ИП может пользоваться бизнес-картой для оплаты личных нужд, как обычной дебетовой картой. Можно совершать любые покупки. При этом, если ИП применяет налоговый режим УСН 15% «Доходы минус расходы», понесенные на нужды бизнеса затраты снижают налоговую базу.

Юридические лица могут оплачивать бизнес-картой корпоративные покупки: канцелярские расходы, ГСМ, онлайн-сервисы и услуги. Можно снимать или вносить деньги через банкомат.

Бизнес-карты для сотрудников используют, чтобы выдавать подотчетные деньги. Руководитель или ИП могут контролировать расходы по карте в личном кабинете. А при необходимости можно установить лимиты на оплату и снятие наличных.

Проводки по операциям с корпоративными картами

Для учета операций по такой карте обычно используется счет 51. При оплате сотрудником товаров и услуг деньги с 51-го счета направляются напрямую в его подотчет:

Д 71 – К 51.

В дальнейшем работник приносит авансовый отчет по этим тратам с приложением подтверждающих документов. Здесь возникают стандартные проводки по закрытию подотчета:

Д 10, 41, 20, 26 – К 71.

Счет дебета зависит от того, что именно закупал сотрудник.

Часто этот сотрудник – руководитель организации. Он тратит деньги с расчетного счета по своему усмотрению и, вероятно, на собственные нужды. В таких случаях деньги тоже относят на 71 счет в подотчетные средства директора.

Бизнес-карта для ИП и юридических лиц с бесплатным обслуживанием. Привязана к расчетному счету. Предназначена для бизнес-расходов и личных трат ИП.

Выпустить карту

Бизнес-карта привязана к отдельному расчетному счету

Существует еще один вид корпоративных банковских карт – когда к карте открыт отдельный счет. При необходимости организация перечисляет деньги со своего расчетного счета на счет карты. Этими деньгами и распоряжается работник, которому выдана карта.

Как правило, для таких карт используется счет 55 «Специальные счета в банках». Тогда проводки по подотчету будут гораздо сложнее.

Корпоративная карта Тинькофф Бизнеса привязана к расчетному счету организации, поэтому учет операций по такой карте происходит в упрощенном варианте – с расчетного счета напрямую подотчет.

В случае, когда к бизнес-карте открывается отдельный расчетный счет, проводки по операциям с картой будут такими.

Сначала деньги перечисляются на карточный счет:

Д 55 – К 51.

Работник может снять эти деньги в банкомате:

Д 71 – К 55.

Если при этом он принес деньги и сдал в кассу организации, то проводка будет такой:

Д 50 – К 71.

Деньгами в своей кассе в дальнейшем распоряжается организация.

Может быть, что наличку работник снял, а до кассы не донес: сразу пошел оплачивать нужные организации товары и услуги. В этом случае проводок по кассе не производится, ведь деньги в кассу не поступали. Снятие денег в банкомате просто отражается проводкой:

Д 71 – К 55.

В дальнейшем работник приносит авансовый отчет и закрывающие документы. Его подотчет закрывается, как описано выше.

За пользование картой, как и по операциям по расчетному счету, банк может выставлять комиссию и списывать ее с карточного счета. В этом случае проводки будут аналогичными проводкам по расчетному счету:

Д 91 – К 55.

Если бизнес-карта кредитная, то будут дополнительные операции по обслуживанию кредитных денег на ней.

Когда перечисление на карту производится за счет средств банка, возникает операция:

Д 55 – К 66.

Начисленные за пользование кредитными деньгами проценты на карте отражаются в составе прочих расходов:

Д 91 – К 55.

Погашение кредитных средств отражается проводкой

Д 66 – К 55.

Чаще всего это происходит в сумме обязательного платежа по карте в рамках кредитных отношений с банком.

Бизнес-карта от Тинькофф Бизнеса всегда под рукой, привязана к расчетному счету и обеспечивает моментальное списание денег за покупку товаров или услуг. Чтобы расходы сотрудников по корпоративной карте были всегда под контролем, можно установить лимиты на оплату и снятие наличных.

Заявка на выпуск карты

Учет выдачи карты

При выдаче карты работнику может возникнуть вопрос, нужно ли эту операцию отражать в учете. Здесь есть две точки зрения.

Первая: поскольку карта – собственность банка, то не нужно. Учету подлежат только деньги, которые на ней находятся, ведь именно они – собственность организации. При этом никто не мешает вести, скажем, журнал учета выдачи карт сотрудникам или другой аналогичный внутренний документ.

Вторая: нужно отражать бизнес-карту на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Стоимостная оценка может быть небольшой и отражать скорее факт пользования картой. Например, в размере 1 ₽. Выбор методики учета остается за организацией.

Бизнес-карты в командировках

Когда работника направляют в командировку, можно оформить и выдать ему корпоративную карту. Однако использование бизнес-карты в организации стоит регламентировать локальным нормативным актом.

В этом случае сотрудник оплачивает картой расходы на свой проезд и проживание, а также возможные дополнительные траты.

Размер суточных будет определяться исходя из количества дней командировки и установленного в организации лимита суточных. Стандартный размер суточных при поездках по России составляет 700 ₽ в день. Организация может увеличить этот лимит по своему усмотрению, но с суммы, превышающей 700 ₽ в день, нужно удерживать с работника НДФЛ.

По потраченным деньгам сотрудник по возвращении из командировки должен отчитаться – предоставить авансовый отчет с документами.

Для заграничной поездки руководителю или сотруднику можно выпустить к валютному счету организации бизнес-карту «Мир». Бизнес-карта выпускается только в валюте счета, к которому она привязана. Стоит учитывать, что карты «Мир» принимают не во всех странах.

Реклама: АО «ТИНЬКОФФ БАНК», ИНН: 7710140679

Некоторые предприниматели не любят, когда им платят по безналу.

Кажется, что деньги на расчетном счете уже не совсем твои: их видит налоговая, с них надо платить налоги. Тут надо пояснить.

Можно ли ИП не открывать расчетный счет?

Да, ИП может законно работать без расчетного счета. Клиенты будут платить наличными, а предприниматель может оплачивать налоги и взносы через операциониста в банке также наличными. Платежку можно заполнить на сайте налоговой. Другой вариант — платить с личного счета ИП.

Для наличных расчетов предпринимателя с организациями или другими ИП есть лимит — 100 000 Р в рамках одного договора. Вид договора, например купля-продажа, заем или аренда, срок его действия и количество платежей по нему значения не имеют. Если сумма в вашем договоре больше 100 000 Р, нужно рассчитываться по безналу.

Хитрая схема «а мы сделаем несколько однотипных договоров по 100 тысяч» не сработает. Налоговики при проверке кассовой дисциплины быстро вычислят сделки, у которых одни и те же контрагенты, суммы и предметы. И скажут, что фактически это один договор, но он был формально разделен на несколько. А так делать запрещено. За это может прилететь штраф:

- для малых и микропредприятий — 20 000—25 000 Р;

- для среднего и крупного бизнеса — 40 000—50 000 Р;

- для ИП — 4000—5000 Р.

Кроме того, при любых расчетах с физлицами, как наличных, так и безналичных, ИП должен применять онлайн-кассу. А в расчетах с организациями и ИП — при оплате наличными или электронными средствами платежа, то есть картой либо смартфоном через POS-терминал.

По общему правилу ИП может не применять ККТ лишь в некоторых случаях, например когда он:

- торгует в киоске мороженым и безалкогольными напитками или продает с автоцистерн квас, молоко, сезонные овощи;

- принимает от населения стеклотару;

- оказывает населению услуги по ремонту и окраске обуви, изготовлению ключей.

Предпринимателям на патенте можно не пробивать чеки только по некоторым видам деятельности, названным в пункте 2.1 статьи 2 ФЗ о ККТ. Но для розницы, общепита, автоперевозок онлайн-касса обязательна.

А вот самозанятые ИП могут работать без ККТ, они оформляют чеки в приложении «Мой налог».

А можно использовать для ИП свою банковскую карту?

В принципе можно, но могут быть определенные трудности.

Нигде в законе нет прямого запрета на использование личных карт для деятельности ИП. Но есть оговорки в инструкциях ЦБ и в договорах банковского обслуживания.

В инструкции ЦБ об открытии счетов сказано, что:

- Текущие счета открываются физлицам для операций, не связанных с ведением предпринимательской деятельности в качестве ИП.

- Расчетные счета открываются организациям и ИП для ведения бизнеса.

Поэтому банки обычно прописывают в договорах банковского счета, заключенных с людьми без статуса ИП, что их текущий счет не может использоваться для «предпринимательских» платежей. И потом на этом основании могут отказываться проводить бизнес-платежи по личной карте ИП. Делают они это обычно потому, что размер комиссии для операций по бизнес-счету гораздо выше, чем по обычному счету.

Где открыть счет

Пользуясь случаем, рекомендуем расчетный счет в Тинькофф Бизнесе. С ним все круто: длинный платежный день, к счету сразу привязана карта, удобный интернет-банк и приложение, встроенная облачная бухгалтерия, сразу оформляем вам КЭП, можно отправлять отчеты в налоговую. Счета клиентам можно выставлять прямо в телефоне.

Ехать никуда не надо. На бумажки и проверки уйдет 2—3 дня, а счет зарезервируют сразу, и во всем будут помогать менеджеры.

Открыть счет

Я слышал, что если деньги от клиента пришли на счет юрлица, то достать их оттуда сложно. Это так?

Если говорить о счете именно организации, то да, это сложновато. Если речь о счете ИП, то, наоборот, деньгами пользоваться очень легко. Мало кто об этом знает.

Деньги на счете ИП — ваша собственность. А если вы в браке, то ваша совместная с супругом собственность. Вы можете эти деньги тратить, как посчитаете нужным: хоть на оборудование, хоть на закупки, хоть на корм для кота. Для ИФНС главное, чтобы вы платили налоги и не занимались обналом. Остальное уже ваше дело.

Самый простой способ пользоваться деньгами ИП — подключить к счету банковскую карту и платить ей везде, где надо: в магазинах и кафе, в путешествиях. С нее же можно снимать деньги, но с этим надо быть аккуратным, об этом ниже.

А еще писали, что если тратить деньги с карты ИП на свои дела, то счет блокируют, потому что деятельность не по ОКВЭДам

Как на самом деле: банк может приостановить оплату одной или нескольких операций и запросить пояснения или подтверждающие документы к ним, если операции покажутся ему сомнительными.

Если вы просто тратите деньги с карты, для банка и налоговой это нормально. Имущество ИП, включая средства на счетах, нельзя разграничить по принципу «вот это используется для бизнеса, а это — для личных целей». Такова позиция Конституционного суда.

У меня ИП на УСН «Доходы минус расходы». Расходы по карте зачтутся сами?

Нет, документы, подтверждающие расходы, нужно будет предоставить по запросу инспекции отдельно от других документов. Предприниматели на УСН для учета доходов и расходов обязаны вести специальную книгу учета.

В книге учитываются все ваши предпринимательские поступления и траты, и уже на основании книги и других документов вы будете доказывать налоговой, что ваши расходы могут уменьшать налогооблагаемую базу.

Кстати, с 1 июля 2022 года в четырех регионах России для микробизнеса в качестве эксперимента вводится новый налоговый спецрежим — АУСН. Вот на этом режиме доходы и расходы будут учитываться автоматом. Про АУСН можно почитать в материале Тинькофф Журнала.

А что с наличными?

Банки и ЦБ не любят, когда ИП снимают наличные, поэтому тут появляются ограничения.

Все банки берут комиссию и устанавливают лимиты на снятие наличных с расчетного счета ИП. В Тинькофф Бизнесе комиссия начинается от 1% + 59 Р, это если снимать до 800 000 Р. Сделать это можно в любом банкомате.

Банки внимательно следят за суммами снятия: если вы получили и сразу сняли все или почти все деньги со счета, вам наверняка позвонят и попросят объяснить происхождение поступивших денег. Придется объясняться с сотрудниками банка, показывать им договор и закрывающие документы с клиентом.

Для клиентов Тинькофф Банка есть секрет: переводите на личную карту Tinkoff Black сумму в пределах лимита (этот перевод будет без комиссии) и уже с этого личного счета снимайте деньги в банкоматах. Ежемесячно ИП может переводить на личный счет Tinkoff Black до 500 000 Р.

А можно переводить со счета ИП другим людям или в другие банки?

Можно, но с оговорками.

Себе в другой банк или со счета ИП на личный счет в том же банке — без проблем. В тарифе банка будут некоторые ограничения, когда это делается без комиссии, но в целом ни у банка, ни у налоговой вопросов не будет.

Другим людям просто так, без повода — чаще всего можно. Например, если хотите перевести деньги родственникам, то вопросов не будет. Перечислить подруге круглую сумму в честь дня рождения — пожалуйста.

Другим людям регулярно — тоже можно, если только не переводить одному и тому же человеку каждый день, например, 100 000 Р. В противном случае у банка могут возникнуть вопросы, уж не занимаетесь ли вы отмывом денег.

А налоговая может начать подозревать, нет ли у вас трудовых отношений. Например, если вы регулярно отправляете одну и ту же сумму одному и тому же человеку, но при этом он не ваш сотрудник и вы не платите за него страховые взносы и не удерживаете налог на доходы, то налоговая может провести проверку. Если выяснится, что у вас трудовые отношения, то могут доначислить НДФЛ, взносы и назначить штрафы.

Если я накопил на счете ИП первый взнос за квартиру, я могу просто его внести со счета? Или надо плясать с бубном?

Да, можете, но предусмотрите все варианты. Вы заплатите такую комиссию, какую заплатили бы за перевод юридическому или физическому лицу, в зависимости от продавца. Кроме того, банк наверняка запросит документы о сделке.

У меня есть деньги на счете ИП, хочу купить машину у частника. Я могу просто перевести ему деньги?

Можете, но и здесь банк тоже наверняка попросит договор купли-продажи — держите его под рукой.

Переводы физлицам дороже, чем переводы юрлицам. В Тинькофф Бизнесе комиссия начинается от 1% + 59 Р.

Есть ли смысл держать на счете ИП много денег?

Смотря для чего.

Банки хотят, чтобы вы держали у них деньги, поэтому стараются создавать для этого выгодные условия. В Тинькофф Бизнесе по счетам сейчас дают доходность до 4% годовых на остаток. Если ваша цель — получать дополнительный доход, то есть смысл держать деньги на счете.

Тем, кто переживает из-за сохранности капитала, можно распределить риски и держать деньги во многих банках, у нескольких брокеров и в разных ликвидных инвестиционных инструментах. Складывать все деньги на один счет кажется слишком рискованным, но это общая проблема с финансами, а не конкретно с ИП.

А если у банка отзовут лицензию?

Любой банк входит в систему страхования вкладов, поэтому деньги на счете ИП застрахованы так же, как деньги обычных людей, — в пределах лимита 1,4 млн рублей. Процедура выплаты такая же, как и с физлицами без статуса ИП.

Если у вас в одном банке и личный счет, и расчетный счет ИП, то лимит для двух счетов будет один — 1,4 млн рублей, так как оба счета принадлежат одному и тому же человеку.

О чем еще полезно знать, если у меня ИП и расчетный счет в банке?

ЦБ рекомендует платить налоги и взносы с каждого счета не менее 0,5% от оборота по нему. Если, например, вы работаете с тремя банковскими счетами, безопаснее, чтобы налоги платились со всех трех, а не с одного.

Многие предприниматели по закону должны применять онлайн-кассу при приеме безналичных платежей от физлиц без статуса ИП.

Если вы ИП на УСН, вам нужно будет отчитываться перед налоговой о своих доходах или доходах и расходах. Для этого удобно, когда ваша бухгалтерия имеет доступ к вашему банку или у них настроена интеграция. Например, в Тинькофф Бизнесе собирают все операции и учитывают их при подаче декларации и оплате налога прямо внутри банковского приложения, интеграция не нужна.

Если вам платят из-за границы, на вас распространяется валютный контроль. Это серьезное дело, будьте внимательны. Консультируйтесь с юристами и бухгалтерами.

Найдите бухгалтера

Заручитесь поддержкой профессионального бухгалтера. Не решайте сложные вещи по советам и статьям из интернета. Не рискуйте. Найдите профессионала.

Бизнес-карта: что это такое, зачем она нужна и как правильно пользоваться этим инструментом.

Несмотря на повсеместное распространение «безнала», бизнесмены не могут полностью обойтись без расчетов наличными. Такие операции нужны, например, для выдачи командировочных, оплаты текущих хозяйственных расходов и т.п. Чтобы упростить работу с платежами, банки выдают владельцам расчетных счетов бизнес-карты.

Что такое бизнес-карта и чем она полезна

Бизнес-карта для предприятия или ИП выполняет те же функции, что и обычная дебетовая карта для физического лица. При открытии счета банк может «привязать» к нему одну или несколько таких бизнес-карт. Иногда для бизнес-карты открывают отдельный счёт, но он тоже привязан к компании. Единственное отличие отдельного счёта: перед покупкой чего-либо придётся на такой счёт переводить деньги с основного счёта.

Некоторые банки (например — Сбербанк) предлагают и кредитные бизнес-карты. Здесь также видна аналогия с «кредитками» для физических лиц: банк устанавливает определенный лимит, в пределах которого бизнесмен может пользоваться заемными средствами. Также условия использования бизнес-кредитки обычно включают в себя и льготный (беспроцентный) период.

Руководитель компании либо другие уполномоченные лица могут финансировать необходимые для бизнеса затраты, расплачиваясь картой.

Использование бизнес-карты позволяет:

- Практически отказаться от работы с наличными. Т.е. не нужно ездить в банк, хранить крупные суммы денег на предприятии, оформлять кассовые документы.

- Если наличные все-таки нужны (например – продавец не принимает карты), то деньги можно без проблем получить в ближайшем банкомате.

- Лимитировать и контролировать текущие расходы.

- Оперативно и без проблем производить обмен валюты, например – в заграничных командировках.

- Снизить затраты на проведение платежей за счет возврата процента от уплаченной суммы (кэшбэк).

- Получать дополнительные бонусы, например – скидки при покупках у компаний-партнеров банка.

- Вернуть аванс по упрощенной схеме, если продавец не исполнил свои обязанности. Если был проведен «обычный» безналичный платеж, то получить назад свои деньги можно только по соглашению с продавцом, или через суд. А при оплате бизнес-картой возможно провести возврат во внесудебном порядке на основании правил расчетов, установленных платежной системой (чарджбэк).

Как можно использовать бизнес-карту

Бизнес-карта позволяет:

- Оплачивать все «обычные» текущие расходы, необходимые для бизнеса: материалы, товары, услуги и т.п.

- Финансировать командировочные затраты. В данном случае удобно то, что по бизнес-карте можно устанавливать ограничение на расход. Поэтому сотруднику при направлении в командировку выдается бизнес-карта с лимитом, соответствующим целям поездки и его статусу. А если средств по какой-то причине не хватило (например – командировку пришлось продлить), то лимит можно легко увеличить через интернет-банк.

- Перечислять налоги и другие обязательные платежи.

- Снимать наличные без посещения отделений банка. Как правило, при этом устанавливается более низкая комиссия, чем при получении денег в банке.

- Зачислять выручку торговых точек на счет через банкоматы (самоинкассация). Таким образом отпадает или существенно снижается необходимость в услугах сторонних инкассаторов.

С зарплатой ситуация сложнее. Средства, снятые с бизнес-карты, считаются подотчетными суммами. Поэтому их нужно сначала сдать в кассу и только потом можно выдать вознаграждение сотрудникам. Поэтому в большинстве случаев проще выплатить зарплату в обычном порядке, т.е. сразу перечислить деньги с расчетного счета на личные карты работников.

Может ли ИП тратить средства с бизнес-карты на личные нужды

Индивидуальный предприниматель, как физическое лицо, имеет право свободно распоряжаться всеми своими средствами. Поэтому он после уплаты налогов может пользоваться деньгами на счете для личных покупок, в т.ч. и с помощью бизнес-карты.

Бухучет ИП вести не обязан, а налоговый учет в данном случае зависит от режима налогообложения.

- Если ИП применяет налоговую систему, которая предполагает использование расходов для расчета базы (ОСНО или УСН «Доходы минус расходы»), то нужно обязательно разделять личные и относящиеся к бизнесу затраты. В противном случае ИП занизит сумму налога и при проверке заплатит штраф и пени.

- Если применяются спецрежимы, где налог считается без учета затрат (УСН «Доходы», ЕНВД, ПСН), то ИП формально может вообще не учитывать расходные операции по бизнес-карте. Но, конечно, так лучше не поступать. Если не следить за расходами и бесконтрольно использовать оборотные средства на личные нужды, то у бизнесмена неизбежно возникнут финансовые проблемы. Поэтому контролировать свои затраты нужно в любом случае, даже если закон и не обязывает делать это.

Можно ли оплачивать с бизнес-карты ООО личные затраты собственников и руководства компании

Руководитель организации, особенно, если он является еще и учредителем, иногда «путает» средства на бизнес-карте со своими личными деньгами. Но так поступать не следует, потому что, в отличие от ИП, деньги компании не принадлежат ее собственнику «напрямую», даже если он – единственный владелец.

С юридической точки зрения имущество коммерческой организации обособлено от ее учредителей (п. 1 ст. 66 ГК РФ). Все деньги на счете – это средства компании, поэтому их можно тратить только на ведение бизнеса, вне зависимости от налогового режима. Если производились затраты на личные нужды, то у собственника и организации может возникнуть немало проблем:

- Налоговики посчитают все эти затраты доходом владельца (руководителя) и доначислят НДФЛ, страховые взносы, штрафы и пени.

- Иногда организации «маскируют» личные расходы собственников и руководства под корпоративные. Например – по такой схеме часто приобретают дорогостоящие автомобили. Но всегда остается риск, что налоговики при проверке выявят истинную цель покупки. Тогда организации доначислят налог на прибыль и НДС (либо «упрощенный» налог). Также, естественно, придется заплатить НДФЛ и взносы, т.к. покупку признают доходом директора.

- Если у компании возникнут финансовые проблемы, то кредиторы могут подать в суд заявление о признании ее банкротом. Если при рассмотрении дела выяснится, что собственник или директор использовали ресурсы бизнеса на личные нужды, то их поведение может быть признано недобросовестным. Тогда кредиторы взыщут долги организации с виновных лиц в порядке субсидиарной ответственности.

- Если средствами компании распоряжается наемный директор, то предъявить к нему материальные претензии могут не только внешние кредиторы, но и сами владельцы бизнеса.

Во всех описанных случаях виновным может грозить не только материальная, но и уголовная ответственность. Нарушение перейдет в статус уголовного преступления при следующих условиях:

- Доказан умысел виновного лица.

- Сумма недоимки по налогам или иного ущерба превысила определенный лимит. Например, при банкротстве это – 2,25 млн руб., а при неуплате налогов – 5 млн руб. за три года.

Снятие наличных с бизнес-карты ИП и ООО

Снимать наличные с бизнес-карты могут, как юридические лица, так и предприниматели.

В целом здесь «работает» то же ограничение, что и при безналичной оплате картой. Предприниматели могут расходовать средства, как на бизнес, так и на личные нужды, но должны вести раздельный учет. А юридические лица обязаны соблюдать целевую направленность всех расходов – тратить деньги только на нужды компании.

Однако следует помнить еще и о «специфических» рисках, связанных именно с наличными расчетами. В соответствии с законом от 07.08.2001 № 115-ФЗ банки пристально следят за оборотом наличных денег, и это в равной степени касается как юридических лиц, так и предпринимателей.

Каждый банк использует свои критерии для выявления «подозрительных» операций с наличными, но можно дать несколько общих советов:

- Старайтесь, чтобы операции снятия наличных составляли не более 30% от месячного оборота.

- Не снимайте сразу все поступившие средства. Дайте деньгам «отлежаться» несколько дней, а затем получайте их частями.

- В любом случае, даже при больших оборотах, избегайте единовременного снятия крупных сумм (более 600 тыс. руб.).

Как быть, если вы уже провели «сомнительную» операцию

Если ошибочная операция уже проведена, то во многих случаях ситуацию можно исправить. Действия здесь зависят от того, какая именно ошибка допущена:

- Сняты наличные средства с бизнес-карты, которые затем использованы для личных нужд собственника.

Такие деньги считаются выданными в подотчет. Самый простой вариант – вернуть эти средства в кассу. Но если там накопилась крупная сумма, то задолженность можно зачесть в счет будущих выплат. Это могут быть дивиденды или зарплата (в случае, если собственник одновременно является и директором).

- За счет средств на бизнес-карте собственник оплатил свои покупки или иные расходы.

Эту операцию можно квалифицировать, как распоряжение собственника третьему лицу (т.е. своей компании) произвести за него расчеты (ст. 313 ГК РФ). В дальнейшем он должен взять на себя обязательство возместить организации понесенные затраты. Это может быть, как прямой возврат средств, так и удержание из полагающихся владельцу выплат.

Рассмотренные выше способы позволяют полностью избавиться от проблем, но здесь требуется добрая воля собственника. Если же он искренне считает все средства компании своими и отказывается помогать бухгалтерам, то остаются только «сомнительные» варианты решения вопроса:

- Оформить затраты директора, как займ. Т.к. возвращать его никто не собирается, то теоретически сумму займа через три года можно списать, как безнадежную. Но налоговики, скорее всего, квалифицируют такое списание, как подарок, и заставят заплатить НДФЛ (письмо Минфина РФ от 22.01.2010 N 03-04-06/6-3).

Если же невозвратные займы выдаются регулярно, то инспектора, скорее всего сочтут их выплатой заработной платы. Тогда придется заплатить не только подоходный налог, но и страховые взносы.

- Использовать «бесконечный» подотчет. Например, у руководителя числится сумма задолженности перед организацией в 500 тыс. руб. В этом случае директор периодически «возвращает» в кассу эти средства и в тот же день «берет» их снова. Риски здесь такие же, как и при регулярной выдаче займа. Если подобная ситуация длится годами, то проверяющие, скорее всего, сочтут подотчетную сумму зарплатой руководителя и начислят НДФЛ со взносами.

- Попытаться оформить затраты директора на компанию, как связанные с производственной необходимостью. Этот способ подходит, если куплено имущество «двойного назначения», которое можно использовать как в личных целях, так и в бизнесе. Например – автомобиль, мебель или оргтехника.

Также некоторые личные расходы можно оформить, как командировочные или представительские. Это могут быть авиа- и железнодорожные билеты, услуги гостиниц и ресторанов, покупка сувениров и т.п.

Но нужно быть готовым к тому, что при проверке придется обосновать деловую цель произведенных затрат. А если речь идет о покупке имущества, то его необходимо будет предъявить контролерам.

Вывод

Бизнес-карта — удобный платежный инструмент, привязанный к расчетному счету компании или ИП. Она позволяет уменьшить долю наличного оборота, упростить финансирование текущих затрат бизнесмена и снизить расходы на проведение платежей.

Однако при использовании бизнес-карты следует помнить следующее:

- С ее помощью нельзя напрямую выдавать зарплату.

- Не следует слишком увлекаться снятием наличных, чтобы не вызвать подозрений у банка.

- ИП может использовать бизнес-карту и для финансирования личных расходов, но следует вести раздельный учет.

- Юридические лица имеют право использовать средства с бизнес-карты только на затраты, связанные с бизнесом.

Вопросы и ответы

В чем удобство использования бизнес-карты для бухгалтерии?

Бизнес-карта значительно упрощает оплату хозяйственных и представительских расходов и их последующий учет. Сотрудники организации могут расплачиваться бизнес-картой в любое время, при этом оплата не зависит от загрузки бухгалтерии. Бизнес-карту удобно использовать для оплаты услуг различных сервисов, рекламы в соцсетях, покупок в интернет-магазинах и на автозаправках. Многие поставщики (Яндекс.Такси, Gett, мобильные операторы) отправляют электронные чеки за свои услуги на e-mail.

Для каких расходов можно использовать бизнес-карту?

Бизнес-картой можно оплачивать любые расходы компании. Особенно удобно использовать бизнес-карту для бронирования билетов и гостиниц в командировках, покупки канцтоваров, оплаты любых хозяйственных расходов, топлива на АЗС, представительских и других расходов.

Можно ли оплачивать покупки в интернете бизнес-картой?

Да, можно. Для оплаты в интернете понадобится номер карты, срок ее действия, код безопасности (CVV2/CVC2) — три цифры на полосе для подписи на оборотной стороне карты. Также необходимо подключить СМС-информирование по бизнес-карте.

Можно ли использовать бизнес-карту за рубежом?

Да, сотрудники компании могут использовать бизнес-карту в зарубежных поездках для оплаты товаров и услуг либо для снятия наличных.

Каким образом происходит учет расходов по бизнес-карте?

Учёт расходов по бизнес-карте можно вести так же, как и в случае с любыми другими расходами. ИП на УСН 6% и патент может пользоваться бизнес-картой как обычной банковской картой. Если компания для учёта налогов использует традиционную систему с НДС или УСН 15%, то необходимо собирать весь пакет документов (накладные, чеки и т.п.), чтобы можно было учесть расходы по бизнес-карте при расчёте налога.

Нужно ли оформлять авансовый отчет для расходов по бизнес-карте?

Если необходимый предприятию товар или услугу руководитель, бухгалтер или другое лицо, имеющее право распоряжаться денежными средствами на счёте, оплатили бизнес-картой, а не наличными, бухгалтеру не нужно готовить авансовый отчёт, достаточно получить счёт-фактуру и товарную накладную по факту оплаты.

Как оформляются в бухгалтерском учёте операции зачисления кешбэка?

Кешбэк — это доход вашей компании, который должен быть отражён в налоговом и бухгалтерском учете. Если вы применяете патентную систему налогообложения, сумма налога не связана с размером полученного дохода, поэтому кешбэк не требует учета. Если у вас УСН/ОСНО, отразите доход от получения кешбэка в текущем периоде как «Прочие доходы».

Поручите бухгалтерию команде экспертов

- Главная

- Бизнес-карты

Расчёты по бизнес-карте: что можно, а что нельзя

Делать моментальные переводы, расплачиваться за покупки в интернете и офлайн, снимать наличные в банкоматах — у бизнес-карт масса плюсов, но есть и свои особенности. Разбираемся, когда бизнес-картой можно оплатить доставку еды на дом, а в каких случаях надо тратить деньги только в интересах бизнеса — и как вообще это всё работает.

Корпоративная карта упрощает безналичную оплату: она проходит мгновенно и без оформления лишних бумаг. Оплатить покупку в интернете или офлайн можно в любое время суток: поставщик сразу получит деньги и начнёт собирать заказ. При этом классические платежи по реквизитам расчётного счёта могут идти дольше.

Клиенты Сбера также могут переводить деньги по номеру карты: с бизнес-карты на бизнес-карту или на карту физлица. К примеру, так можно оплачивать услуги подрядчиков.

Ориентируйтесь на количество сотрудников, специфику и потребности бизнеса. Небольшой компании или фрилансеру-ИП подойдет базовый вариант — моментальная бизнес-карта с бесплатным обслуживанием на срок до года, которая выпускается в отделении Сбера за несколько минут при открытии расчётного счёта. На один счёт можно оформить до 5 карт. В любое время за пару минут можно выпустить карту без пластика в интернет-банке СберБизнес: её обслуживание дешевле и природу сберегаете.

Нет. Бизнес-карта выпускается к расчётному счёту определённой компании или ИП. Привязать карту к другому счёту или сразу к нескольким нельзя.

ИП на всех системах налогообложения, кроме УСН «Доходы» или патента, а также все ООО и АО уменьшают налог на сумму расходов для бизнеса. Поэтому налоговая проверяет траты и следит, чтобы они были обоснованными.

По каждой операции нужно доказательство, что она совершена для работы, а не в личных целях. Траты подтверждаются документами, такими как чеки, квитанции и акты. Если документов нет или налоговая заподозрит, что операция совершена в личных целях, её не включат в перечень расходов — и доначислят налог.

Единственные, кому не нужно отчитываться о тратах перед налоговой — ИП на УСН «Доходы» или патенте. Только им можно покупать по бизнес-карте всё: от ноутбука для работы до еды с доставкой на дом.

Все остальные, кроме этих двух типов предпринимателей, не могут оплачивать бизнес-картой никакие личные траты.

Закажите бизнес-карту

Простой доступ к деньгам на расчётном счёте 24/7

Теги:

- Бухгалтерия

- Бизнес-карта

- Контрагенты

- Безналичные платежи

Поделиться:

Рекомендации

Главное

Лучшие дебетовые карты других банков

Премиальная карта UnionPay Diamond

Газпромбанк

- % на остаток

от 0 - Cashback до 15%

Оформить карту

Условия бизнес-карты в Тинькофф Банке

Карта бизнес-счета Тинькофф Банка выпущена специально для предпринимателей и бизнесменов. Она предполагает возможность получать кэшбэк, совершать как виртуальные сделки, так и с использованием физического носителя. Банк предлагает целую линейку таких продуктов от эконом-вариантов до премиальных. В зависимости от потребностей компании к одному бизнес-счету можно выпустить одну или несколько карточек.

Условия получения

Бизнес-карта Тинькофф Банка онлайн оформляется для контроля совершенных операций. Сделать это легко через личный кабинет. Руководитель может устанавливать и менять лимиты. При выборе сделайте акцент на:

- суточный лимит;

- тарифы;

- комиссии за выдачу в банкоматах Тинькофф Банка и других банков;

- лимиты переводов внутри банка;

- СМС-информирование.

Карточка дает возможность производить безналичные расчеты с контрагентами без комиссии.

Для ее получения нужно написать заявление на получение бизнес-карты Тинькофф Банка. Предприниматели должны предоставить паспорт, юридические лица – устав, приказы о назначении директора и главбуха, ИНН компании и другие данные.

Как оформить?

Изучите предложения по бизнес-карте Тинькофф Банка для ИП и юридических лиц на этой странице, внимательно прочитайте условия. Останется подать онлайн-заявку, дождаться звонка менеджера. Он подробно расскажет о том, как получить пластик в офисе, с помощью курьера или по почте. Сразу выбирайте тот тариф, который подойдет вашей компании.

Сервисы и продукты Банкирос.ру

Дебетовые карты

- Платежная карта Мир

- Visa Classic дебетовая

- Тинькофф Блэк Мир дебетовая карта условия пользования

- Карты Visa Classic

- Карта Виза Платинум Газпромбанка преимущества

- Россельхозбанк Амурский тигр

- Карта Opencard Открытие

- Карта Автодрайв

- Тинькофф Молодежная карта дебетовая

- Виртуальная карта Мир Тинькофф условия обслуживания дебетовая

- ВТБ карта Мир детские пособия

- Дебетовые карты со снятием наличных

- Дебетовая карта Привилегия

- Банк Санкт Петербург Детская

- Карта Мир Открытие Продвинутая

Ипотека

- Сбербанк калькулятор ипотеки 2023 вторичное

- Росбанк ипотека калькулятор 2023

- Россельхоз сельская ипотека

- Как взять ипотеку без созаемщика

- Ипотечный калькулятор Тинькофф рассчитать

- Взять ипотеку в ВТБ в 2023 году рассчитать калькулятор

- Программа сельская ипотека 2023

- Как сделать ипотеку

- С каким первоначальным взносом лучше взять ипотеку

- ПСБ военная ипотека калькулятор

- Ипотека на жилье 2023

- Тинькофф расчет ипотеки

- Льготная ипотечная ставка

- Россельхозбанк ипотечный калькулятор 2023

- Как выгодно взять ипотеку в 2023

Кредиты

- Оплатить кредит банку Тинькофф

- Кредит 70 тысяч рублей

- Рефинансирование кредита для ип без залога

- Тягачи в кредит без первоначального взноса

- Банк Открытие погашение кредита

- Совкомбанк оплата кредита онлайн

- Россельхозбанк погашение кредита

- Образовательные кредиты в России

- Рено в кредит

- Кредит 40 тысяч рублей

- Газпромбанк погашение кредита

- Льготные кредиты для ИП

- Шкода в кредит

- Оплатить кредит Ренессанс Банк

- С какого возраста выдают кредит

Займы

- Займ на 6 месяцев без процентов

- Микрозайм без звонков

- Деньги тут займ онлайн

- Долгосрочный займ на карту онлайн с помесячным погашением без отказа

- 15000 займ на месяц

- Повторный займ в Екапуста

- Займы онлайн без подтверждения

- ООО Вэббанкир

- Центр займа онлайн

- Новые МФК займы

- Как продлить займ в Екапуста

- Взять займ 3000 рублей

- Займ на карту топ 100

- Займ на карту кукуруза

- Получить деньги в интернете

Кредитные карты

- Льготный период кредитной карты МТС Банка

- Кредитная карта 150 дней без процентов условия

- Кредитная карта АТБ 120

- СМП Банк кредитные карты

- Кредитная карта Тинькофф рассрочка 12 месяцев

- Карта рассрочки для путешествий

- Премиальные кредитные карты

- Закрыть кредитную карту другой кредитной картой

- Кредитная карта рейтинг 2023

- Рассчитать минимальный платеж по кредитной карте Тинькофф

- Тинькофф 700 тысяч рублей кредитная карта

- Как снять деньги с кредитки без процентов

- Льготный период кредитной карты МТС Деньги Weekend

- Возможности кредитной карты Сбербанка

- Транскапиталбанк кредитная карта

Вклады

- Металлический вклад в Сбербанке

- Смартвклад

- Тинькофф Банк вклады физических лиц 2023

- Накопительный счет с лестничным начислением процентов

- Вклады на 12 месяцев

- Вклад Мобильный

- Вклад 15

- Росбанк вклады физических лиц 2023 проценты

Бизнесмены, как никто другой знают: время – деньги. Не тратить драгоценные минуты на визиты в банк и оформление платежных поручений позволяет бизнес-карта. Что это такое, где ее можно оформить и как пользоваться – рассказывает Выберу.ру.

Что такое бизнес-карта

По сути своей, это обычная пластиковая карта, выпущенная для ИП или организации и привязанная к определенному расчетному счету. С ее помощью легко оплачивать повседневные расходы, снимать деньги в банкомате или пополнять счет. Инструмент подходит для ведения любого бизнеса – автосервиса, косметологического кабинета или компании по производству мебели.

Банк выдает дебетовые и кредитные бизнес-карты. Дебетовые позволяют использовать собственные деньги, размещенные на счете компании. Кредитные бизнес-карты дают возможность оплачивать закупки и совершать переводы в пределах доступного лимита.

Различают также именные и неименные карты. Независимо от того, указано ли на пластике имя держателя, пользоваться продуктом может только владелец. Передавать карту третьим лицам запрещено. Чтобы оформить неименной пластик, в банк нужно предоставить документы, подтверждающие полномочия будущего владельца. Это трудовой договор и копия паспорта.

Как оформить

Для выпуска бизнес-карты обратитесь в банк, в котором вы планируете открыть расчетный счет, или в тот, где счет уже открыт. Напишите заявление, приложив к нему необходимые документы – перечень каждая финансовая организация устанавливает самостоятельно.

Чтобы сэкономить время, оформите заявление на выпуск со страницы портала Выберу.ру. Для этого зайдите в раздел «Бизнес-карты» и выберите подходящий вариант.

Важно! При выборе продукта ориентируйтесь на тарифы банка и суммы, которые планируется тратить с расчетного счета.

Можно выпустить карты для нескольких человек сразу. Тогда использовать средства компании смогут также бухгалтер, секретарь, работники, которые часто ездят в командировки. Чтобы избежать лишних трат и уложиться в бюджет, установите ограничения по каждой карте. Тогда держатель не сможет потратить больше определенного лимита. История операций в личном кабинете позволит отслеживать совершенные траты.

Использование корпоративной карты

Корпоративная карта позволяет:

- оплачивать повседневные расходы. Вы можете закупать товары и материалы, оплачивать услуги контрагентов и аренду и т. д.;

- расплачиваться в поездках и командировках, совершать представительские расходы – авиабилеты, проживание в гостинице, бензин, деловые встречи в ресторане;

- отчислять в бюджет налоги, взносы, штрафы;

- снимать наличные в банкоматах и терминалах – это экономит время предпринимателей. При этом комиссия в таких случаях зачастую ниже, чем в кассе банка;

- получать кешбэк за покупки до 10% (в зависимости от выбранного банка);

- вносить выручку на счет через банкомат. Самоинкассация позволяет сократить расходы на услуги сторонних инкассаторов.

Важно! С помощью карты можно практически полностью отказаться от расчетов наличными. Благодаря этому отпадает необходимость посещать банк, оформлять документы для получения на руки необходимой суммы. Хранение средств на счете позволяет отказаться от сейфов.

Отслеживая все совершенные операции в личном кабинете, руководитель может контролировать траты компании. Он также может указать перечень товаров и услуг, на которые разрешено тратиться держателю пластика.

Отчет о тратах по карте

Если индивидуальный предприниматель использует УСН или патент, предоставлять отчет о тратах по карте нет необходимости. Если же размер налога напрямую связан с доходом компании, придется отчитываться так же, как и при расходах наличными. Руководство готовит приказ о тратах, а все документы об оплате с корпоративной карты прикрепляют к отчету. Поэтому важно сохранять все чеки и квитанции, подтверждающие факт расходов.

Если карту использует сотрудник компании, то он создает авансовый отчет, куда прикрепляет все платежные документы.

Важно! Наличные, которые были сняты с карты, но не потрачены, нужно возвратить в бухгалтерию и зафиксировать это в документах.

Траты на личные нужды

Представителей малого и среднего бизнеса зачастую волнует вопрос использования денег с расчетного счета в личных целях. Для ИП и юридических лиц здесь действуют разные правила. Проясняем ситуацию.

При статусе ИП

Индивидуальный предприниматель – это физическое лицо, поэтому он имеет право пользоваться средствами с карты по своему усмотрению. Деньги, оставшиеся на расчетном счете после того, как были оплачены налоги, штрафы и обязательные платежи, ИП может израсходовать на личные нужды – купить себе одежду, обувь, гаджеты и т. д.

Ведение налогового учета в таком случае зависит от системы налогообложения:

- при использовании режима ОСНО или УСН «Доходы минус расходы» нужно разграничивать расходы компании и личные траты. Иначе предприниматель рискует получить пени и штрафы, так как сумма налога будет занижена;

- специальные налоговые режимы (ЕНВД, ПСН, УСН «Доходы») позволяют ИП отказаться от формального учета трат по бизнес-карте.

Важно! Лучше все же отслеживать расходные операции. Иначе бесконтрольное использование средств компании может привести к проблемам. Они могут быть как «небольшими» (начисление НДФЛ, страховых взносов, штрафов и пеней), так и серьезными, вплоть до банкротства. Будьте внимательны!

С бизнес-карты ООО

Юридическим лицам разрешается тратить средства с корпоративной карты только на нужды организации независимо от того, какой налоговый режим используется. Дело в том, что по закону имущество компании не принадлежит ее учредителю или владельцу (п. 1 ст. 66 ГК РФ).

Если руководитель ООО использует корпоративные средства в своих целях, у него могут возникнуть серьезные проблемы – материальная и даже уголовная ответственность:

- личные траты налоговая служба сочтет доходом владельца, поэтому начислит НДФЛ, страховые взносы, пени и штрафы;

- распространение получила схема, по которой владелец тратит средства на собственные нужды, прикрываясь корпоративными расходами. Однако в таком случае всегда остается риск, что налоговой службе станет известна цель покупки, а это грозит начислением налога на прибыль и НДС. Кроме того, собственнику организации придется выплатить взносы, так как все дорогостоящие покупки (автомобиль, техника и т. д.) посчитают его доходом;

- если компания окажется на грани банкротства, а проведенная проверка выявит, что причиной послужило нецелевое использование средств, виновных лиц (как правило, руководство) привлекут к субсидиарной ответственности и обяжут выплатить все долги;

- если за расходы отвечал наемный директор (не собственник), потребовать возмещения материальных убытков у него могут сами владельцы бизнеса.

Важно! Нарушения квалифицируются как уголовное преступление, если будет доказано, что виновник действовал умышленно, а недостающая сумма превышает максимально возможный лимит. При банкротстве это 2,25 млн рублей, при неуплате налогов – 5 млн за три года.

Снятие наличных с бизнес-карты

Обналичивать деньги с карты разрешается и юридическим лицам, и ИП. Однако здесь нужно учесть, что руководители ООО могут расходовать деньги исключительно на нужды бизнеса. Индивидуальные предприниматели могут использовать средства на любые цели. При этом ИП обязаны вести раздельный учет, чтобы не смешивать личные траты с расходами на бизнес.

Важно! Деньги, снятые с карты, не получится выдать в качестве заработной платы. Сначала их придется сдать в кассу. Поэтому проще перечислять деньги непосредственно с расчетного счета на личные карты сотрудников.

Банки, в свою очередь, контролируют оборот наличных у предпринимателей и организаций. Причина столь пристального внимания – отслеживание «подозрительных» операций. Насторожить банк могут определенные действия:

- вы сняли сумму, превышающую 30% от оборота средств за месяц;

- как только средства поступили на счет, вы обналичили всю сумму разом;

- вы снимаете более 600 000 рублей за один раз.

При малейших подозрениях в неправомерных операциях к вам могут прийти с проверкой.

Что делать при проведении «сомнительной» операции

В большинстве случаев ситуацию можно исправить. Все зависит от серьезности нарушений.

Приведем пример: учредитель ООО «Альфа» Владимир Петрович снял сумму наличных с бизнес-карты, но потратил их на собственные нужды. Он еще может выйти из сложившейся ситуации – средства нужно просто вернуть в кассу. Если сумма задолженности достаточно велика, то есть и второй вариант. Ее можно учесть в счет дивидендов или заработной платы. Однако, увы, Владимир Петрович из нашего примера этого сделать не может, так как собственник и директор в ООО «Альфа» не одно и то же лицо.

Если собственник потратил на личные нужды средства с бизнес-карты, он также должен будет возместить расходы организации. Сделать это можно напрямую через кассу, либо удержав недостающую сумму из заработной платы или иных выплат, полагающихся владельцу компании.

Однако эти способы действуют только при желании собственника исправить положение вещей. Если же бизнесмен считает средства компании своими собственными и не готов добровольно возмещать убытки, в дело вступают сомнительные способы:

- совершенные собственником расходы оформляются как заем. В таком случае сумму недоимки можно будет списать по истечении трех лет. Однако налоговая при проверке вероятнее всего сочтет это прибылью руководителя и заставит выплачивать НДФЛ. Если ситуация регулярно повторяется, то проверяющие сочтут это заработной платой – в результате к НДФЛ добавятся страховые взносы;

- постоянное использование подотчетных средств. Например, директор израсходовал 400 000 рублей из средств компании. Время от времени он возвращает сумму в кассу, однако сразу же берет деньги обратно. Риски такие же, как в предыдущем пункте.

Внимание! Выберу.ру ни в коем случае не призывает использовать вышеизложенные методы. Мы за честный бизнес.

Заключение

Бизнес-карта – удобный финансовый инструмент, который позволяет сократить временные затраты и упростить отслеживание расходов компании. Это удобнее и безопаснее, чем проведение наличных расчетов. Разнообразие карт, предлагаемых банками, позволяет выбрать подходящий продукт в соответствии с особенностями бизнеса и величиной оборота.