Можно ли иметь несколько договоров страхования жизни и здоровья?

Дискуссия — Страховой полис

Добрый день! У меня есть полис страхования жизни и здоровья, оформленный моим работодателем, выгодоприобретателем по которому являюсь я (либо мои наследники). Кроме того, при оформлении ипотеки я также застраховала жизнь и здоровье. Тут уже выгодоприобретатель — банк. Могу ли я еще самостоятельно приобрести полис страхования здоровья, предусматривающий компенсацию затрат на лечение в случае наступления страхового случая? Правомерно ли иметь несколько схожих полисов, и как будут осуществляться страховые выплаты при страховом случае?

Спасибо!

Дата: 26.11.2015 13:16

В консультации принимал участие

Ответ эксперта

Здравствуйте, Татьяна!

Вы имеете право ещё самостоятельно приобрести полис страхования здоровья, предусматривающий компенсацию затрат на лечение в случае наступления страхового случая.

Несколько схожих полисов иметь правомерно.

Но если Вы застрахованы в нескольких страховых компаниях, то совокупная выплата по страховому случаю (жизни и здоровья) не может превышать наивысшую сумму страховки одной их страховых компаний, в которой Вы застраховались.

«совокупная выплата по страховому случаю (жизни и здоровья) не может превышать наивысшую сумму страховки одной их страховых компаний, в которой Вы застраховались».

Прошу сообщить, а где в законе или нормативном акте это указано?

Алексей — 2019-04-25 16:44:46

Алексей

Смотрим Закон РФ от 27.11.1992 № 4015-1 (ред. от 28.11.2018) «Об организации страхового дела в Российской Федерации» (с изм. и доп., вступ. в силу с 01.01.2019)

Статья 10. Страховая сумма, страховая выплата, франшиза

2. При осуществлении страхования имущества страховая сумма не может превышать его действительную стоимость (страховую стоимость) на момент заключения договора страхования. Стороны не могут оспаривать страховую стоимость имущества, определенную договором страхования, за исключением случая, если страховщик докажет, что он был намеренно введен в заблуждение страхователем.

Прошу принять к сведению, что при страховании жизни и здоровья в нескольких страховых компаниях (СК) следует учитывать особенности, которые связаны с выплатой страхового возмещения Страхователю разными СК. Если Вы застраховали свои жизнь и здоровье в разных СК на определённую сумму, то при наступлении страхового случая и обращение за выплатой страхового возмещения в разные СК сумма выплаты не может превышать страховую стоимость, (другими словами — сумму, на которую Вы страховались).

Например: если Вы застрахованы в двух СК на сумму сто тысяч рублей, то совокупная выплата в этих двух СК не сможет превысить сто тысяч рублей, дабы не получить обвинения в страховом мошенничестве, что грозит уголовной ответственностью.

Но написали же, что «наивысшую сумму страховки одной их страховых компаний, в которой Вы застраховались», а не общей их суммы?

В указанном выше законе, написано как раз про сумму страховых сумм!

Алексей — 2019-09-19 09:30:52

Алексей

В статье 10 указанного выше Закона РФ от 27.11.1992 № 4015-1 (см. последнюю редакцию) «Об организации страхового дела в Российской Федерации» (далее — Закон) по этому поводу сказано, что Закон устанавливает понятия страховой суммы, страховой выплаты, франшизы и регламентирует основные условия их формирования и реализации.

Пункт 2 рассматриваемой статьи Закона предусматривает следующие специальные условия в отношении определения размера страховой суммы:

1. Страховая сумма не может превышать действительную стоимость (иными словами — страховую стоимость) страхуемого имущества на момент заключения договора страхования. При этом, стороны не вправе оспаривать страховую стоимость имущества, которая определена договором страхования (кроме случая, когда страховщик сможет доказать намеренное введение его в заблуждение страхователем (см. Определение СК Верховного Суда РФ от 13.05.1995).

2. Обозначая страховую сумму при осуществлении личного страхования Закон не предусматривает жестких ограничений, определяя, что конкретный размер страховой суммы либо способ её определения устанавливается страховщиком по соглашению со страхователем в заключённом между ними договоре страхования.

Более подробно изложено в «Комментарии к Закону Российской Федерации от 27 ноября 1992 года № 4015-I «Об организации страхового дела в Российской Федерации» (постатейный).

Если рассматривать п. 6 этого закона, где говорится о личном страховании, а не о страховании имущества, то там написано «6. При осуществлении личного страхования страховая выплата (страховая сумма) производится страхователю или лицу, имеющим право на получение страховой выплаты (страховой суммы) по договору страхования, независимо от сумм, причитающихся им по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда. В соответствии с условиями договора страхования страховщик в счет страховой выплаты (страховой суммы) вправе организовать оказание медицинских услуг застрахованному лицу и оплатить медицинские услуги, оказанные застрахованному лицу.» То есть по страхованию здоровья может быть хоть 10 программ и получить клиент может 10 выплат, если риски совпадут, правильно?

Анна — 2019-12-20 17:10:38

Анна

Смотрим действующую редакцию:

6. При осуществлении личного страхования страховая выплата (страховая сумма) производится страхователю или лицу, имеющим право на получение страховой выплаты (страховой суммы) по договору страхования, независимо от сумм, причитающихся им по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда. В соответствии с условиями договора страхования страховщик в счет страховой выплаты (страховой суммы) вправе организовать оказание медицинских услуг застрахованному лицу и оплатить медицинские услуги, оказанные застрахованному лицу …

Действительно, если клиентом заключено несколько договоров страхования, то страховая выплата ему должна быть произведена независимо от сумм, которые причитаются ему по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда.

Однако, прошу обратить внимание на следующий момент: — для получения страховой выплаты клиент должен предоставить оригиналы документов, подтверждающих оказание медицинских услуг клиенту, как застрахованному лицу, и покупку необходимых медикаментов. А, как мы с Вами прекрасно понимаем, оригиналы документов, подтверждающих вышеизложенное, возможно оставить только в одной организации, осуществляющей страховую выплату (даже если риски совпадут).

Но, в любом случае, если Вам откажут в выплате, Вы можете прислать нам копию письменного отказа для правового анализа, после чего наши профильные специалисты готовы оказать Вам дистанционную поддержку и сопровождать ваш вопрос до окончательного его решения в положительную сторону.

Ответ ваш неверный.

Ловите правильный ответ, бесплатно: Жизнь считается бесценной, поэтому предельной стоимости жизни нет. Поэтому выгодоприобретатель получит выплату по ВСЕМ полисам, действующим на момент страхового случая.

Наталья — 2021-09-01 20:34:00

А если 2 полиса одной СК, при наступлении страхового случая выплаты идут по обоим полисам иили по одному. ( 1 полис оформили при взятии потребительского кредита, второй заставили взять при расширении кредита)

Светлана — 2021-12-15 11:17:32

100% ошибочная консультация. Жизнь и здоровье бесценны. Можно купить любое количество страховых полисов и в случае причинения вред здоровью пойти и оформить такое же количество выплат.

Страховой помощник — 2022-04-18 06:41:32

Страхование имущества и страхование жизни разные вещи. Жизнь можно страховать столько раз сколько хочешь и выплату должны получить по всем полисам в каждом компании где застрахованы.

Ирина — 2022-09-21 16:57:20

Поскольку жизнь и здоровье бесценны, то страховая выплаты положена от каждой страховой компании в пределах страховой суммы по конкретному договору. Ограничений про наивысшую сумму страховки не существует.

Ольга — 2022-09-21 17:01:27

Жизнь и здоровье бесценны, никакого страхового мошенничества не будет! Коллега путает Страхование имущества и здоровья.

Ольга — 2022-09-21 17:03:44

Здравствуйте. У меня 7 страховок от несчастных случаев и болезней. Со мной произошел страховой случай( ожоги) . 6 компаний оплатили согласно таблице выплат. А 7 компания в течении 2 месяцев рассматривала мое страховое дело и решила со мной расторгнуть договор через суд как мне обьяснил оператор их контакт центра с сылаясь на то что у меня происходят выплаты по другим страховкам за индентичные риски. Могли бы вы пояснить мне может ли компания со мной рассторгнуть договор и на каких основаниях и не заплатить мне при этом компенсацию?

Алексей — 2020-02-14 14:49:24

Страхование жизни в нескольких (двух и более) договорах. Возможно ли это?

Юлия — 2020-04-19 14:15:42

Подскажите, сколько договоров ИСЖ можно иметь?

Вадим — 2020-05-20 13:35:56

Оставьте отзыв о нашем сервисе

Нам важно знать ваше мнение. Оставьте отзыв о нашем сервисе

Как мне можно вернуть деньги которыми я погасил чужой кредит?

Добрый день. Ситуация такова. Приобрел автомобиль у гражданина, который не оформлял его на

себя. Уверял меня что автомобиль чистый, исправный и т.д. К моему горькому сожалению

проверять автомобиль на наличие арестов и запретов не стал и как оказалось при оформлении

авто с ограничениями на регистрационные действия. Не прошло 10 ти дней, а продавец наотрез

отказался возвращать мне деньги и выяснилось, что по постановлению суда удовлетворены

требования некой микрофинансовой компании(у которой авто оказалось в залоге) о изъятии

автомобиля и выставлении ее на торгах для погашения задолженности гражданина А, который

продал ее гражданке Б, которая после успешной регистрации и постановления на учет в ГИБДД

пользовалась ей и продала гражданину В, который вскоре продал ее мне. Немного запутанно, но

постараюсь объяснить. Суд обратился к продавцу В, который «скинул» эту большую проблему на

меня, и тот сообщил что продал машину мне и якобы он не при делах, и его не трогайте. Суд

присылает повестку мне, я ознакамливаюсь с делом, в котором выясняется, что требования истца

удовлетворены, машину изъять и я остаюсь без машины и без денег. Долгов у этого В столько, что

если суд и постановит взыскать с него деньги за авто, то он всю жизнь будет выплачивать. Было

принято решение погасить задолженность за А, так как это единственный выход с 100%

сохранением автомобиля. Изучив дело и выяснив что задолженность, указанная в иске,

составляет в округленной форме 120 т.р. я не стал спешить и думаю давайка я проверю его в

залоговом реестре(хоть что то положительное в этой ситуации, я узнал что это такое и что нужно

проверять авто

Гражданка Б, на которую был оформлен автомобиль без проблем, была чиста, а вот А как

оказалось и вправду оставил ее в залоге у МФК, и более того, не по одному а по двум кредитным

договорам. и теперь получается, что оплатив сумму иска я бы ничего не успел сделать как были

бы приняты обеспечительные меры по второму кредитному договору. В связи с этим я связался с

истцом, уточнил все данные и обстоятельства, узнал общую сумму задолженности это 240 т.р.

Решили, что истец составляет гарантийное письмо, на основании которого я оплачиваю эту сумму,

и они убирают из залогового реестра записи о том, что этот авто находится в залоге и как к новому

владельцу автомобиля не имеют ко мне никаких претензий. так все и было сделано, записи с

реестра убрали, запрет осталось снять у ОСП и можно оформлять. Теперь вопрос который нужно

решить. Как мне можно вернуть деньги которыми я погасил чужой кредит? Имеются чеки, выписки,

ДКП. Я знаю уже о том что мы все недобросовестные покупатели, что нужно перед покупкой

проверять и т.д. Но как говорится знал бы… Спасибо заранее!

19 марта, 16:24, вопрос №3643238, Денис Строганов, г. Оренбург

Есть ли возможности уйти по сокращению или с выплатами в размере двух окладов?

Добрый день. На работе произошла такая ситуация — у нас сменился руководитель, было небольшое обучение и две недели мы с коллегами были без связи и глобальных задач. Затем нам дается задание подготовить презентацию на 5 минут с тем, каким мы видим отдел через год и назначают встречу на следующий день — ассесмент по итогам обучения. Мы проходим ассесмент и через день нам дают ос что мы все некомпетентные и у нас есть два дня подумать о том, хотим ли мы вообще продолжать работу. Через день проводится встреча, где нам объявляют о том, что наших должностей больше нет, будет другая, с зп в два раза ниже и снова дают время подумать. Документов по новой должности нам никто не дал. В этот понедельник нам нужно дать ответ, но мы не хотим оставаться в этой компании больше, а хотим уйти. Есть ли возможности уйти по сокращению или с выплатами в размере двух окладов?

19 марта, 11:39, вопрос №3642938, Галина, г. Москва

Могу ли я расторгнкть сдрлеу купли продажи и получить свой задаток обратно?

Здравствуйте. Ситуация такая есть три собственника квартиры, на словах договаривались что на сделке купли продажи бкжут все три собственика, по факту два и довереность на одного из них. Могу ли я расторгнкть сдрлеу купли продажи и получить свой задаток обратно?

18 марта, 12:52, вопрос №3642190, Татьяна, г. Апатиты

Здравствуйте подскажите пожалуйста, оставила обращение на сайте МВД России, суть в том, что человек угрожал жизни мне и моим близким и снял видео интимного характера и распространяет в сети

Здравствуйте подскажите пожалуйста,оставила обращение на сайте МВД России,суть в том,что человек угрожал жизни мне и моим близким и снял видео интимного характера и распространяет в сети.. сейчас этот человек готов понести материальный ущерб,и загладить вину,чтобы его не посадили . Заявление в полиции я не писала. Но следователь говорит,что обратного пути нет и закрыть это дело не получится. Что делать?

18 марта, 07:19, вопрос №3641834, Клиент, г. Краснодар

Дренаж есть через дорогу, хоть он и не чистится коммунальщиками, но хоть как-то работает

Ситуация: живу в частном доме на окраине города, где только частный сектор. Есть центральное водоснабжение, но нет центральной канализации. Люди ставят септики, у меня тоже септик. При этом участок не окружен дренажом, с двух сторон соседи впритык, с двух сторон грунтовая дорога в ~5м от участка. Дренаж есть через дорогу, хоть он и не чистится коммунальщиками, но хоть как-то работает.

Наш участок заливается, постоянно в нем стоят лужи. Септик — обычные бетонные кольца не справляется с работой и переливается, со всеми вытекающими проблемами: запах, да и вообще антисанитария.

Я писал в администрацию города запрос, на что мне ответили, что с марта по август как бы будут проводиться работы по организации дренажа.

Мы хотим ставить современный септик, который выводит воду, очищенную до 96% в отходы. Однако ставить септик в по сути болото даже технически очень сложно. Но и ждать нет никакого желания, летом все эти проблемы с заливкой участка будут еще больше из-за более частых дождей.

Поэтому вопрос: как можно ускорить процесс и поторопить администрацию, что и куда надо отправить? Самостоятельно проводить работы я не хочу, так как скорее всего надо будет класть трубу через дорогу, а это все чревато проблемами для меня же, за мой счет.

18 марта, 06:02, вопрос №3641798, Булат, г. Москва

Страхование жизни и здоровья является одним из приоритетных составляющих в структуре страховой защиты. Оно охватывает большинство сфер деятельности человека, а страховой случай может наступить в любой жизненной ситуации. Перед оформлением полиса люди часто задаются вопросом, возможно ли страхование жизни в нескольких компаниях.

Страхование жизни и здоровья в нескольких страховых компаниях вполне законно. Однако, стоит учитывать ряд особенностей по выплатам. Во-первых, многое зависит от условий договора. Во-вторых, важен факт признания страхового случая.

В каких случаях выплачивается компенсация?

Страхование жизни осуществляется на основании заключенного договора. По его условиям одна из сторон, именуемая «страховщик», берет на себя обязательства заплатить оговоренную страховую сумму. Она выплачивается, если в период страхования наступает страховой случай в жизни второй стороны, именуемой «страхователь». Таким образом, договор страхования жизни напрямую относится к жизни конкретного человека — застрахованного лица, который должен быть указан в договоре. Застрахованным может выступать как сам страхователь, так и третье лицо.

Порядок произведения выплат подробно описан в каждом договоре страхования. Он может существенно отличаться в зависимости от компании, вида и условий программы. Тем не менее, главным основанием для выплаты компенсаций является наступление инцидента, предусмотренного соглашением.

Так, право на получение страховых выплат появляется после возникновения страхового случая. Но, чтобы компания одобрила возмещение, требуется соблюдение нескольких условий:

- Своевременное уведомление организации о страховом случае.

- Наличие документов, подтверждающих факт страхового случая.

- Вся предоставленная информация должна быть достоверной.

- Заключенный договор оговаривает данный страховой случай.

- Условий соглашения должны быть соблюдены.

Как правило, страхование жизни действует при следующих событиях:

- Достижение определенного возраста.

- Наступление смерти застрахованного лица.

- Получение инвалидности.

- Возникновение несчастного случая, приведшего к травме или серьезным заболеваниям.

- Выявление смертельного заболевания.

- Временная нетрудоспособность.

- Потребность в срочной хирургической терапии.

Страхование жизни: размер страховой суммы.

Поскольку, страхование жизни и здоровья относится к личному страхованию, порядок выплат отличается от имущественного страхования отсутствием лимита страховой суммы. Стоимость собственной жизни определяет сам страховщик. При этом разрешается заключение нескольких договоров с одной или разными компаниями. Если возникнет страховой случай, то по каждому из полисов будет произведено возмещение. Чаще всего, это происходит после предоставления полного комплекта документов и установки факта соответствия сложившейся ситуации правилам страховой компании.

Например, Валентин, заключил соглашение с двумя страховыми компаниями: №1 и №2. Страховая сумма в компании №1 составляет 500 тысяч рублей, а в компании №2 200 тысяч рублей. С Валентином произошла неприятность. Он получил травму в виде перелома руки. В договорах с обеими компаниями присутствует риск получения подобных повреждений. Как следствие, возникшая ситуация признается страховым случаем и в одной, и в другой. В соответствии с таблицей выплат компания №1 при переломе выплачивает 2% от страховой суммы, а компания №2 – 4%. Тогда застрахованный Валентин получает следующую компенсацию:

Выплата №1 (2% от 500 000 рублей) + Выплата №2 (4% от 200 000 рублей) = 18 000 рублей

Хотя, сумма страхования может быть любая, стоит учитывать следующие моменты:

1. Взносы по накопительному договору страхования жизни составляют, как правило, 1% от страховой суммы. Если жизнь и здоровье оценены высоко, размер регулярных платежей тоже будет существенным.

2. Обязательным условием заключения договора является прохождение медицинского осмотра. В ходе обследования акцент делается на общее состояние здоровья клиента, а также обнаружение хронических заболеваний и склонность к ним. Если таковые будут выявлены, то вряд ли получится сильно повысить страховую сумму.

Особенности страхования жизни в нескольких компаниях.

Страхователь обладает полным правом страховать свою жизни в нескольких компаниях. Никакие требования не ограничивают их количество. Однако, при заключении соглашений не стоит скрывать наличие других договоров страхования с иными компаниями. Подобные действия могут привести не только к отказу в выплате компенсации, но и к подозрению в мошеннических действиях клиента.

Страховые компании досконально изучают информацию о финансовом положении своих клиентов. Одним из основных условий одобрения сделки будет соответствие официальных доходов страхователя и планируемых страховых взносов. Если данные показатели имеют серьезный разрыв, и доходы значительно ниже, то скорее всего страховая откажет в заключении договора. Таким образом компании стараются обезопасить себя от «подставных» случаев, связанных с заблаговременной подготовкой обманных ситуаций.

Каждый страховой случай подвергается подробному разбирательству на предмет его соответствия условиям соглашения. Если зафиксируется факт мошенничества, в выплатах по страховке будет отказано. Более того, застрахованное лицо будет добавлено в «черный» список. И повторные соглашения с данной компанией станут невозможными. К тому же, сведения о попытках обмана будут находится в открытом доступе для других страховых компаний. Которые, в свою очередь, могут так же отказать в заключении договора.

В случае гибели застрахованного лица, порой, не удается однозначно определить причину. Например, отдельные ситуации могут классифицироваться, как умышленное самоубийство. В ряде случаев компании настаивают на том, что смерть наступила по неосторожности страхователя. При этом не дают согласие на выплату компенсаций. В таких ситуациях обязательно проведение независимой экспертизы. Она позволит установить точную причину смерти. Эти доказательства будут необходимы при дальнейшем судебном разбирательстве для отстаивания прав клиента.

Читайте также:

Накопительное страхование жизни

Кредит пенсионерам в Почта Банке

Незаконное пользование чужими деньгами: расчет процентов.

Можно ли продать машину, находящуюся в кредите?

- Главная

- Правовые ресурсы

- Подборки материалов

- Двойное страхование жизни

Двойное страхование жизни

Подборка наиболее важных документов по запросу Двойное страхование жизни (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2022 год: Статья 966 «Исковая давность по требованиям, связанным с имущественным страхованием» ГК РФ«Доводы заявителя кассационной жалобы об отсутствии пропуска срока исковой давности нельзя признать состоятельными, поскольку согласно пункту 1 статьи 966 Гражданского кодекса Российской Федерации срок исковой давности по требованиям, вытекающим из договора имущественного страхования, за исключением договора страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, составляет два года. Пункт 1 статьи 200 Гражданского кодекса Российской Федерации определяет, что, если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права. Пунктом 2 названной статьи предусмотрено, что по обязательствам, срок исполнения которых не определен или определен моментом востребования, срок исковой давности начинает течь со дня предъявления кредитором требования об исполнении обязательства, а если должнику предоставляется срок для исполнения такого требования, исчисление срока исковой давности начинается по окончании срока, предоставляемого для исполнения такого требования. Истец 20.08.2018 предъявил ответчику счета на уплату страховых премий. Впоследствии истец, ссылаясь на результаты сверки расчетов на 28.08.2018, в претензии N 3493-18 от 29.08.2018 потребовал от ответчика уплаты страховых премий в течение 5 рабочих дней с момента получения претензии. Ответчик, получив претензию 18.10.2018, указанное требование не выполнил. При этом настоящий иск заявлен посредством системы «Мой Арбитр» 07.04.2021, то есть за пределами двухгодичного срока исковой давности. В силу пункта 2 статьи 199 Гражданского кодекса Российской Федерации истечение срока исковой давности, о применении которой заявлено стороной в споре, является самостоятельным основанием к вынесению судом решения об отказе в иске. Иные доводы заявителя кассационной жалобы вывод суда о пропуске срока исковой давности не опровергают.»

Статьи, комментарии, ответы на вопросы

Таким образом, жизнь и здоровье можно застраховать сразу в нескольких страховых компаниях на любую сумму — это не будет противоречить ни законам РФ, ни правилам страхования и при наступлении страхового случая выплата (компенсация) будет получена от каждого страховщика в полном объёме.

Можно ли застраховать имущество в двух страховых компаниях?

Отметим, что закон не запрещает страховать одно и то же имущество в нескольких страховых компаниях в том случае, если общая сумма страхового возмещения не превышает его стоимость. Это называется дополнительным страхованием (ст. … В первом полисе сумма страховки равна 60% стоимости квартиры, а во втором – 40%.

Можно ли застраховать жизнь другого человека?

Страховать можно как свою жизнь, так и другого человека. Однако в последнем случае нужно будет взять у него письменное согласие на это.

Можно ли иметь два страховых полиса?

Нет. К сожалению, Вы не сможете одновременно застраховать в рамках ОСАГО одно и то же транспортное средство в двух разных страховых компаниях. По закону на конкретный временной интервал можно оформить на каждое транспортное средство лишь один полис ОСАГО.

Можно ли застраховать свою жизнь?

Можно застраховать жизнь и здоровье ребенка? Да, можно. У нас есть много программ как ДМС, так и страхования от несчастного случая.

Какие есть виды страхования?

Виды страхования

- страхование от несчастных случаев и болезней;

- страхование имущества граждан, за исключением транспортных средств;

- страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору;

- страхование финансовых рисков;

- медицинское страхование.

Что такое перестрахование?

1. Перестрахование — деятельность по страхованию одним страховщиком (перестраховщиком) имущественных интересов другого страховщика (перестрахователя), связанных с принятым последним по договору страхования (основному договору) обязательством по страховой выплате.

Как работает страховка на человека?

В чистом виде рисковое страхование жизни подразумевает один-единственный страховой случай — уход из жизни. В таком случае страхуемый делает один взнос или платит их регулярно — здесь все зависит от договора. Когда наступает страховой случай, деньги получают его родственники.

Как застраховать другого человека?

Можно застраховать автомобиль на другого человека. Для этого потребуется в процессе оформления/покупки страхового полиса, заявить об этом страховому агенту, либо указать в графе «страхователь» данные того человека, на которого планируете оформить полис.

Что нужно для того чтобы застраховать жизнь?

Документы для страхования жизни и здоровья заемщика

- прохождение предстраховой медицинской комиссии;

- выписку из истории болезни (если таковая была указана при заполнении анкеты);

- официальную справку об отсутствии наследственных, хронических и онкологических заболеваний;

Можно ли иметь 2 страховки на одну машину?

Нет. К сожалению, Вы не сможете одновременно застраховать в рамках ОСАГО одно и то же транспортное средство в двух разных страховых компаниях. По закону на конкретный временной интервал можно оформить на каждое транспортное средство лишь один полис ОСАГО.

Можно ли иметь 2 полиса КАСКО?

«Можно ли одновременно застраховаться в нескольких компаниях?» – один из самых популярных вопросов, которые получают страховые агенты от автовладельцев при оформлении КАСКО. Стоит сказать сразу, что вполне возможно застраховать один и тот же автомобиль в нескольких страховых компаниях. …

Можно ли по одному полису ОСАГО застраховать два транспортных средства?

Если речь идёт про полисы страхования для разных транспортных средств, то такое возможно. Если же Вас интересует, можно ли дважды оформить полис ОСАГО на одно и то же транспортное средство, то это не представляется возможным. В настоящее время все полисы ОСАГО оформляются через единую базу данных РСА.

Чем поможет страхование?

Зачем нужно страхование? Страховка не обезопасит от несчастных случаев, стихийных бедствий, банкротства, болезней и прочих неприятных вещей. Зато поможет покрыть убытки: … Но не так обидно, если страховая компания оплатит ремонт квартиры.

Что такое страхование своими словами?

Страхование — вид отношений по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Что такое страхование жизни и здоровья?

Страхование жизни и здоровья Страхование жизни и здоровья – это поддержание финансового благополучия семьи при наступлении несчастного случая с любым членом семьи и забота о здоровье взрослых, детей, спортсменов.

Двойное страхование в личном и имущественном страховании

Понятие двойного страхования в личном и имущественном страховании встречается в работе и в жизни нередко.

Двойное страхование называют еще дополнительным, а также неоднократным, но нужно различать эти понятия.

Что же такое двойное страхование, когда его используют и чем чревато?

Двойное страхование при страховании имущества

Дополнительное имущественное страхование представляет собой страхование одного и того же предмета в один и тот же период в ряде страховых организаций.

При этом общая сумма страхования по обоим договорам не может быть больше страховой стоимости предмета. Законодательством такой вид страхования свободно разрешается.

Двойное же страхование случается, когда предмет страхуют против одного и того же риска в одном страховом периоде в нескольких страховых организациях, а суммы выплат по всем сделкам превышают страховую цену этого предмета. При возникновении страхового случая сумма возмещения, которую выплачивают страховые компании, будет превышать общую сумму полученного ущерба.

Часто к такому виду страхования прибегают ради незаконного получения прибыли, поэтому при страховании возможного ущерба оно строго запрещается законодательством.

Но если предмет застрахован от разных рисков, ситуация не может быть причислена к двойному страхованию и разрешена законом. К примеру, телевизор страхуется от пожара в одной фирме, от кражи – в иной.

Если подытожить, то получается, что законодательство разрешает страховать объект в разных страховых компаниях только в том случае, если сумма денежных выплат за полученный предметом ущерб не будет больше суммы нанесенного ущерба.

Как оговаривается факт двойного страхования в документации?

Чтобы не произошло ситуации повторного страхования, законодательные акты, регулирующие страховой процесс, поясняют: страхователь (это лицо, страхующее некий предмет) обязан сообщить страховщику (компании, осуществляющей страховую защиту) всю информацию о договорах по страхованию, которые он подписал с другими организациями.

Узнайте подробнее что такое страхование недвижимого имущества, какие виды страхования существуют и от каких рисков можно застраховаться.

Если Вы хотите защитить свое имущество от хищения или угона, ознакомьтесь ЗДЕСЬ с несложными правилами страхования автомобиля.

Сообщение страхователя фиксируют в заявлении и часто – в тексте самого договора. Там же страховая компания указывает, что, если будет обнаружен случай двойного страхования, компании разрешается не выплачивать возмещение денег по этому договору.

Страховой случай, возникающий при двойном страховании

В случае если повторное страхование оформляется лицом не первый раз или иным способом обнаруживается цель страхования ради получения незаконных доходов, страховщик имеет право признать все страховые договоры недействительными путем судебного разбирательства.

В таком случае страховщик получает заплаченные ему премии до конца того периода, когда был найден факт нечестного страхования.

Однако доказать нечестные намерения страхователя обычно довольно сложно.

Иногда такая ситуация возникает без какого-либо умысла страхователя совершить противозаконный акт.

Здесь различают два возможных исхода:

- двойное страхование обнаруживается задолго до появления страхового случая;

- двойное страхование обнаруживается после появления страхового случая.

В первой ситуации общая сумма страхования по всем договоренностям приводится в соответствие со страховой ценой объекта. Иными словами, если сумма страхуемого объекта 10 тысяч рублей, во всех договорах она будет значиться как 10 тысяч рублей.

В таком случае клиент-страхователь может требовать снижения страховой стоимости предмета по договору, который был подписан позже, путем снижения страховой премии.

Таким образом, клиент снижает собственные издержки, выплачивая страховую премию страховой компании в меньшем объеме, чем предполагалось ранее.

В случае прекращения страхового договора выплаченная ранее премия (даже уплаченная с авансом) не возвращается. Если договоры заключаются одновременно и клиент-страхователь дал на это свое согласие, суммы выплаты по договорам могут пропорционально уменьшить.

Узнайте как производятся страховые выплаты от страховых компаний и что при этом необходимо учитывать.

Читайте ЗДЕСЬ как обезопасить себя от мошенничества страховых компаний.

Всё о правовом регулировании страхования имущества в этой статье:

//dom/estate/imushhestvo.html

Вторая ситуация считается гораздо более сложной: она обязывает страховую компанию заплатить все страховое возмещение так, чтобы общая сумма не была больше цены полученного ущерба.

Важно, что каждая страховая компания ответственна по своему договору в размере указанной в нем суммы страхования. Исходя из этого, клиент имеет право получать всю выплату по страхованию от одной организации, а остальные страховые компании делят выплату между собой и уже свою часть отдают организации-плательщику.

Двойное страхование в личном страховании

Обычно при личном страховании схему повторного страхования не используют, но и законом она не возбраняется.

В таком случае каждая страховая компания работает автономно и независимо выполняет свои обязательства перед страхующимся лицом.

Например, если человек застраховал здоровье одновременно в нескольких компаниях, он имеет законное право в случае болезни получить компенсацию от каждой страховой компании.

Сообщать страховой компании о других договорах страхования не нужно, так как такое требование установлено только по отношению к страхованию имущества.

При таком виде страхования размер суммы страхования устанавливают только путем соглашения между страхователем и страховщиком (к примеру, дожитие до возраста 50 лет), и можно повторно застраховать этот же риск: превысить стоимость страхования в этом случае не получится, равно как и ущемить кого-либо из страховщиков.

Дополнительное страхование – страхование имущества в разных компаниях на сумму, которая не больше страховой стоимости самого объекта страхования. Законом разрешается.

Двойное страхование — страхование имущества в разных компаниях на сумму, которая больше страховой стоимости самого объекта страхования. Законом запрещено.

Факт повторного страхования объекта должен оговариваться в заключаемом договоре. Страхование одного объекта (имущества) от разных рисков и личное страхование (жизни и здоровья) не считаются двойным.

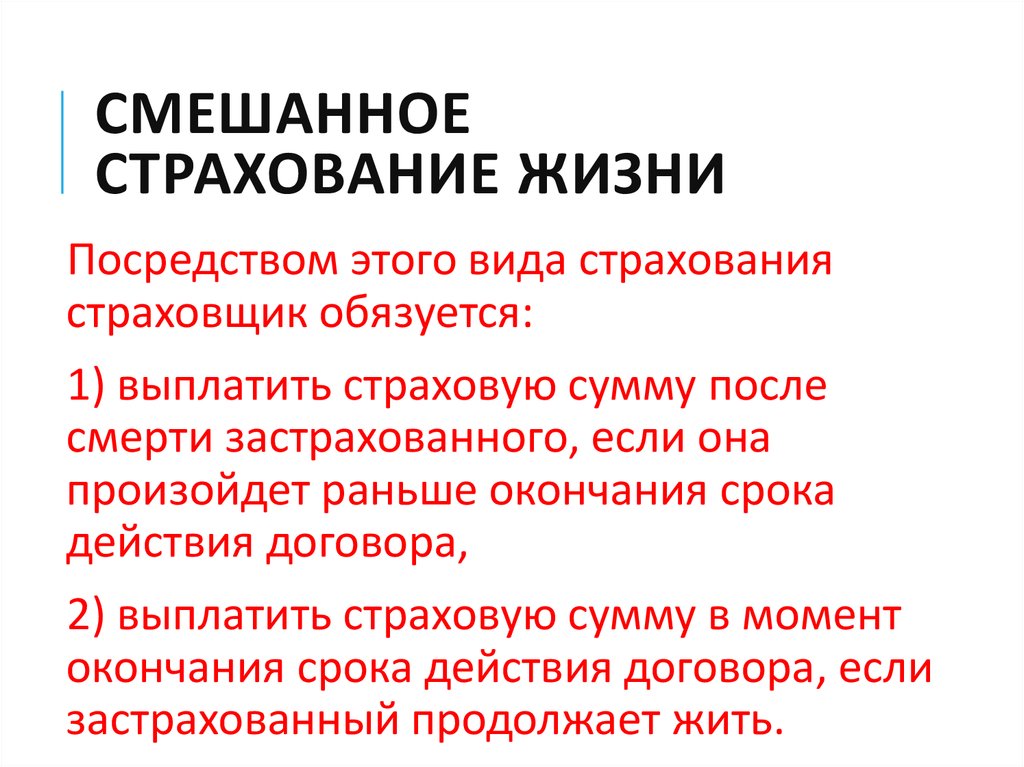

Смешанное страхование жизни — защита здоровья и капитала

02.04.2020

Основные тенденции развития страхования в РФ — усовершенствование действующих программ и создание новых продуктов, приближенных к современным реалиям. Смешанное страхование жизни (ССЖ) хотя и появилось в конце 80-х годов прошлого столетия, для российского рынка — новинка. Программа ССЖ объединяет несколько видов страховок — страхование жизни в сочетании с медицинским страхованием, защитой от несчастного случая, страхованием ответственности. Распространенное сочетание:

- на дожитие (до окончания срока действия полиса с возможностью возврата накоплений);

- от потери здоровья в результате несчастного случая;

- на случай смерти застрахованного лица.

Таким образом, полис гарантирует материальное обеспечение 2 и более страховых случаев, при наступлении которых СК выплачивает возмещение.

Преимущества и недостатки ССЖ

Полисодержателями являются физические лица:

- граждане РФ (или с двойным гражданством);

- 18-75 лет (в полных годах);

- без тяжелых и опасных заболеваний. Договор не заключают с инвалидами I-II группы, детства, больными СПИДом, онкологией, туберкулезом, лицами, состоящими на учете или на стационарном лечении в наркологии, психоневрологических диспансерах.

По сути, продукт ССЖ рассчитан на долгосрочную перспективу, поэтому страхователю важно обезопасить себя при изменении экономической, политической ситуации в стране и мире, системы налогообложения, законодательства, юридической практики. Учитывая эти нюансы, СК предлагают разные опционы, позволяющие дополнять или менять условия договора, например:

- увеличивать страховую сумму по мере роста цен или доходов страхователя;

- включать в договор супруга/супругу, как застрахованное лицо;

- применять льготы по оплате взносов — временное прекращение платежей на период безработицы и в других ситуациях, уменьшение размера.

Основные риски полисодержателей при страховании жизни — издержки, досрочное расторжение страховых договоров, смертность — минимизированы при ССЖ.

Смешанное страхование:

- сочетает краткосрочную (от несчастного случая) и долгосрочную (накопительную) защиту;

- покрывает несколько рисков одновременно, а страховой платеж значительно меньше, чем за отдельный вид личного страхования жизни;

- выплаты производят по каждому страховому случаю, происшедшему в период действия договора, при этом полисодержатель (выгодоприобретатель) по истечении срока полиса получит возмещение в размере полной страховой суммы.

К минусам смешанного страхования жизни можно отнести обязательное медицинское освидетельствование, которое отнимает время, затягивает процесс оформления договора. Но зато человек получает полную картину состояния своего здоровья. Главный недостаток — в отношении утраты здоровья в результате болезни, несчастного случая полис начинает действовать не сразу, поскольку СК защищают свои интересы. Например, если клиент умер от сердечнососудистых заболеваний или от онкологии в течение 6 месяцев после оформления страховки, полис будет недействительным.

Формы ССЖ

Существуют различные виды смешанного страхования жизни, при котором заключают договоры:

- с постоянной страховой суммой, когда полисодержатель не участвует в прибыли, получаемой СК. Это — базовая форма ССЖ с фиксированными взносами и гарантированными выплатами как до окончания договора (сразу после смерти), так и после (в случае дожития). Покрытие на случай смерти может быть выше, чем покрытие на дожитие;

- с гарантированной страховой суммой + бонусы за период действия страховки. Одна из форм договора — страхование с двумя страховыми суммами — базовой с процентами и гарантированной на случай смерти. При наступлении страхового случая СК выплачивает большую из них, а по истечении строка действия договора — базовую с бонусами;

- с периодической уплатой премий, без фиксированной даты окончания;

- со снижением страховой суммы (редукция) — при непоступлении очередных страховых взносов договор продолжает действовать, но обязательства СК уменьшаются (пропорционально неоплаченным взносам);

- инвестиционные — одна часть (меньшая) страхового платежа обеспечивает будущие выплаты, а вторую (большую) вкладывают в покупку юнитов. По окончании страховки клиенту выплачивают стоимость юнитов (по цене покупки), а в случае его смерти — большую из двух сумм (юниты или гарантированное возмещение);

- аннуитетные — накопления с периодическими выплатами (пока застрахованный жив). Простой аннуитет — однократная премия, пожизненная годовая рента. Отложенный — периодические премии. Срочный — ренту выплачивают до определенной даты или до смерти клиента. С защитой капитала — с получением полной суммы уплаченных премий, с пожизненной выплатой доходов.

На зарубежном страховом рынке популярность приобретает программа смешанного страхования — «универсальная жизнь» (universal life), сочетающая финансовый, сберегательный и страховой продукт. Суть программы — плата за страхование в свободном режиме, в произвольной сумме, гарантии, необходимые клиенту на период действия договора. СК корректирует свои денежные обязательства в зависимости от внесенных платежей, набора рисков.

Заключение договора ССЖ — важные моменты

Каждая СК утверждает свои условия страхования, поэтому нужно внимательно читать программу, чтобы понять основное:

- Размер страховой защиты — как рассчитывают параметры программы.

- Размер страхового платежа, периодичность оплаты — ежеквартально, раз в полугодие, ежегодно путем безналичного перечисления из заработной платы, со сберегательного вклада в банке или наличными, возможность рассрочки.

- Что является страховым случаем — смерть, травмы, диагностирование критических заболеваний, госпитализация в результате несчастного случая.

- Какие заболевания покрывает полис.

- Порядок возмещения при наступлении страхового случая — в какой срок сообщать в СК, каким способом (по телефону, через электронную почту и другие), какие нужно предоставить документы.

- Ответственность сторон — что будет за несвоевременную уплату взносов, в каком объеме отвечает страховщик по своим обязательствам.

- Срок действия договора — от одного года до 20 и более лет. Обратите внимание, когда соглашение вступает в силу. Например, защита по страховке от несчастных случаев (смерть, инвалидность, травмирование, диагностирование инфекционных заболеваний) начинает действовать на 15 календарный день после оплаты страховой премии.

- Порядок расторжения соглашения и разрешения споров — возможно ли досрочное расторжение, какие последствия этого.

Если клиент при покупке полиса скрыл информацию о наличии у него заболеваний, опасных для жизни, СК признает договор недействительным, со всеми вытекающими последствиями.

Компенсация, выплаченная по страховым рискам, не облагается налогом.

Взносы по договорам, заключенным на срок 5 и более лет, можно вернуть в виде налогового вычета (в размере не более НДФЛ).

В случае смерти застрахованного лица на страховку не распространяется наследственное право — возмещение получает выгодоприобретатель, указанный в договоре.

Полис и полученная компенсация не могут быть предметом спора при разделе имущества, на него не накладывают арест, не конфискуют.