Аннотация: Рассмотрено содержание прединвестиционной, инвестиционной и эксплуатационной стадий жизненного цикла инвестиционного проекта.

Цель лекции: научиться определять продолжительность жизненного цикла инвестиционного проекта и разделять его на стадии.

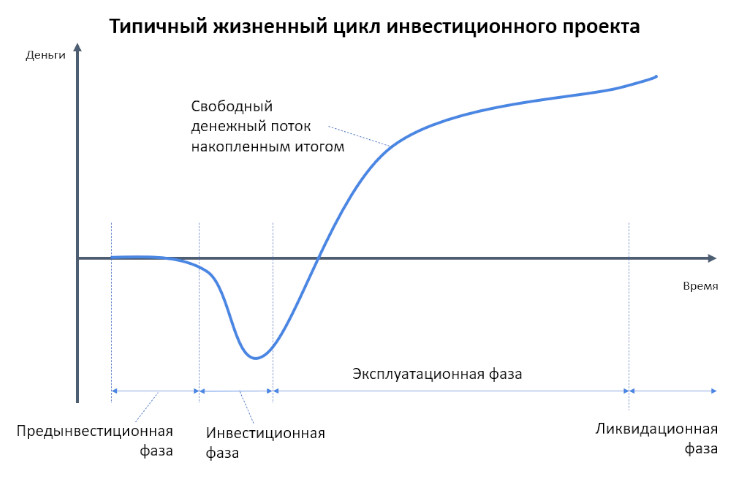

Жизненный цикл инвестиционного проекта – это промежуток времени между моментом появления проекта и моментом его ликвидации. Ниже мы будем рассматривать жизненный цикл инвестиционного проекта на примере проекта строительства производственного предприятия. Выбор такого примера обусловлен тем, что именно такой тип инвестиционного проекта является наиболее распространенным. Для проектов другого направления конкретное содержание стадий жизненного цикла может меняться, но суть останется той же

[

3

]

.

Стадии жизненного цикла – это состояния, которые проходит проект в своем развитии. Обычно жизненный цикл проекта делят на три стадии:

- Прединвестиционная стадия.

- Инвестиционная стадия.

- Эксплуатационная стадия.

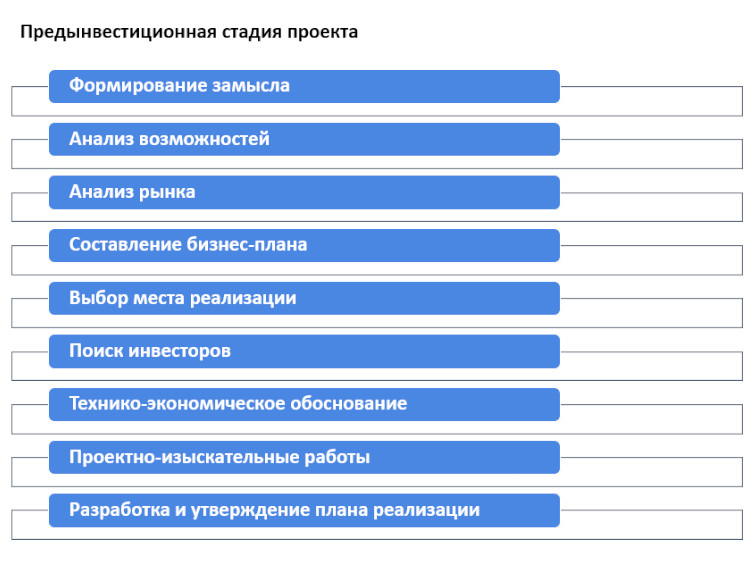

Прединвестиционная стадия жизненного цикла — это промежуток времени между моментом появления первоначального замысла проекта и моментом принятия окончательного решения о его реализации. На прединвестиционной стадии происходит выбор одного проекта из нескольких вариантов инвестирования либо составление инвестиционной программы из нескольких проектов (независимых или взаимодополняющих). Решение о выборе варианта инвестирования принимается исходя из сравнительной эффективности и рискованности каждого проекта, а также исходя из имеющихся ресурсов. Прединвестиционная стадия жизненного цикла включает в себя следующие этапы:

- Формирование первоначального замысла проекта. Любой проект начинается с возникновения идеи, конкретизации желаемого результата.

- Анализ инвестиционных возможностей реализации проекта. Оценивается потребность в финансовых ресурсах, рассматриваются возможные источники получения этих ресурсов.

- Маркетинговые исследования (анализ рынка). Оценивается уровень спроса на товары или услуги, производство которых предполагается проектом. Определяется целевая аудитория (потребители) продукции. Оценивается конкуренция на рынке данной отрасли и региона.

- Разработка бизнес-плана. Основная цель бизнес-плана — показать привлекательность проекта возможному инвестору.

- Выбор местоположения строящегося предприятия (если осуществление инвестиционного проекта предполагает строительство).

- Поиск инвесторов. Инвестиционный проект может финансироваться полностью за счет собственных средств инвестора либо с привлечением заемного капитала. При этом соотношение собственного и заемного капитала в структуре источников инвестиций может быть различным.

- Выделение инвестиций на проектно-изыскательские работы.

- Проведение конкурса на проектно-изыскательские работы и заключение контракта с проектировщиком. Как правило, проектно-изыскательские работы выполняются по договору подряда. Заказчик объявляет конкурс (тендер), в котором могут принять участие проектные организации. При принятии решения учитывается смета затрат на проектно-изыскательские работы, а также репутация организации-проектировщика, сроки выполнения работ и т.п.

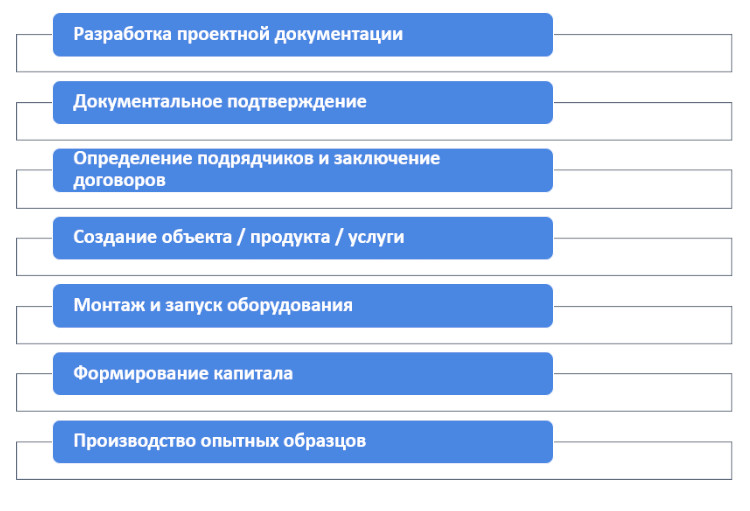

Инвестиционная стадия жизненного цикла — это промежуток времени от момента начала проектно-изыскательских работ до выхода предприятия на проектную мощность. Инвестиционная стадия жизненного цикла состоит из следующих этапов:

- Разработка технико-экономического обоснования инвестиций. Технико-экономическое обоснование инвестиций составляется на основе бизнес-плана, но при этом делается акцент на технологическую сторону проекта (обосновывается целесообразность выбора конкретной технологии производства и оборудования).

- Разработка проектной документации. Осуществляется организацией-проектировщиком, выбранной на конкурсной основе.

- Отвод земли под строительство объекта, получение разрешения на строительство (если инвестиционный проект предполагает строительство).

- Заключение договора подряда. На конкурсной основе (путем проведения тендера) выбирается подрядная строительная организация. С ней заключается договор о строительстве объекта, утверждается смета затрат.

- Строительство объекта. В процессе строительства подрядчик может привлекать субподрядные организации для возведения инженерно-технических коммуникаций.

- Монтаж технологического оборудования, пусконаладочные работы.

- Формирование капитала предприятия (активов и трудовых ресурсов). Приобретаются объекты основного капитала (машины, различный инвентарь) и первоначальный оборотный капитал (материалы на производство первой партии продукции). Формируется кадровый состав предприятия (руководители, сотрудники и специалисты, рабочие).

- Производство опытных образцов продукции и выход на проектную мощность. В большинстве случаев освоение производственных мощностей происходит постепенно и достигает 100% не в год начала производства, а позднее.

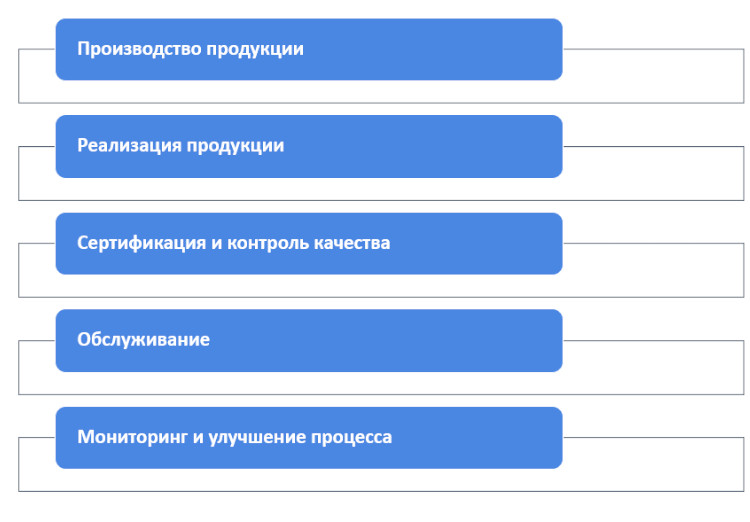

Эксплуатационная стадия жизненного цикла — это промежуток времени между выходом предприятия на проектную мощность и завершением проекта, то есть ликвидацией предприятия. Эксплуатационная стадия жизненного цикла включает в себя следующие этапы:

- Производство и реализация продукции. Важное значение приобретает мониторинг уровня спроса на продукцию и соотнесение объема производства с реальным объемом продаж.

- Сертификация продукции. Оформление документации, подтверждающей качество производимой продукции.

- Создание центров ремонта и обслуживания (при производстве продукции, требующей гарантийного обслуживания и ремонта).

- Текущий мониторинг экономических показателей (непрерывной контроль эффективности работы предприятия, своевременное реагирование на изменение рыночной ситуации).

-

Ликвидация проекта. Остановка производства, расформирование и продажа активов

[

2

]

.

Пример. Определить продолжительность жизненного цикла проекта строительства завода железобетонных конструкций, если проведение маркетинговых исследований займет 2 месяца, разработка бизнес-плана – 1 месяц, поиск инвесторов и выделение инвестиций на проектирование – 3 месяца, выбор местоположения объекта – 1 месяц, выбор проектировщика и заключение договора на проведение проектно-изыскательских работ – 2 месяца. Проектирование здания завода будет продолжаться полгода. В этот же период времени будет разработано технико-экономическое обоснование инвестиций. После этого начнется строительство. Завод ЖБК будет построен за 2 года. После этого он будет работать 30 лет. Время ликвидации проекта составит 1 год.

Решение.

Определим продолжительность прединвестиционной стадии Т1: Т1=2+1+3+1+2=9 (месяцев)=0,75(лет) Определим продолжительность инвестиционной стадии Т2: Т2=0,5+2=2,5 (лет) Определим продолжительность эксплуатационной стадии Т3: Т3=30+1=31 (лет) Определим продолжительность жизненного цикла проекта строительства завода железобетонных конструкций: ЖЦ=Т1+Т2+Т3=0,75+2,5+31=34,25 (лет).

Ответ: продолжительность жизненного цикла проекта строительства завода железобетонных конструкций составит 34,25 лет.

Управление проектом на каждой стадии жизненного цикла имеет свои особенности. Если рассматривать предметно-динамический аспект управления проектом, то мы увидим, что на прединвестиционной и инвестиционной стадиях основная роль принадлежит управлению инвестициями, а на эксплуатационной – управлению капиталом. Управление рисками присутствует на всех стадиях, но при этом меняется перечень рисков. На прединвестиционной стадии основные риски связаны с ошибками при разработке бизнес-плана. Как правило, эти ошибки связаны с неверными прогнозами (завышен ожидаемый уровень спроса, занижена ставка дисконтирования). На инвестиционной стадии увеличиваются риски, связанные со строительством (задержка сроков сдачи объекта, проблемы при монтаже технологического оборудования и вследствие этого задержка выхода на проектную мощность и убытки). На эксплуатационной стадии уровень риска в целом снижается, но остаются и технологические риски (риск производственных аварий), и финансовый (риск потери платежеспособности предприятия).

На каждой стадии присутствуют все функции управления (анализ, планирование, организация, контроль), но конкретное содержание этих функций меняется. С функционально-динамическим аспектом управления инвестиционным проектом можно ознакомиться по таблице 2.1 .

| стадия ЖЦ | функция управления | вид работ по управлению |

|---|---|---|

| прединвестиционная | анализ |

|

| планирование |

|

|

| организация |

|

|

| контроль | контроль результатов выполнения всех вышеперечисленных работ | |

| инвестиционная | анализ | оперативный анализ текущей ситуации; |

| планирование |

|

|

| организация | практические действия по организации проектирования, строительства и запуска производства | |

| контроль |

|

|

| эксплуатационная | анализ |

|

| планирование |

|

|

| организация | практические действия по реализации составленных планов; | |

| контроль | контроль результатов выполнения планов. |

Понятие жизненного цикла исполняет ряд функций в управлении инвестиционным проектом. Можно выделить следующие функции жизненного цикла инвестиционного проекта:

- Определение продолжительности проекта.

- Определение перечня работ по проекту.

- Подсчет статей затрат.

- Детализация и увязка во времени работ по осуществлению проекта.

- Контроль за ходом работ по осуществлению проекта.

Основные характеристики инвестиционного проекта на прединвестиционной, инвестиционной и эксплуатационной стадиях различны. Так, на прединвестиционной стадии уровень затрат относительно невелик, на инвестиционной стадии он резко возрастает, на эксплуатационной стадии остается достаточно стабильным, в конце эксплуатационной стадии (при ликвидации проекта) резко снижается. Риск недостижения конечной цели проекта на прединвестиционной стадии максимален, на протяжении жизненного цикла он постепенно снижается.

Краткие итоги:

- Жизненный цикл инвестиционного проекта – это промежуток времени между моментом появления проекта и моментом его ликвидации.

- Жизненный цикл инвестиционного проекта включает в себя 3 стадии: прединвестиционную, инвестиционную и эксплуатационную.

- Прединвестиционная стадия жизненного цикла — это промежуток времени между моментом появления первоначального замысла проекта и моментом принятия окончательного решения о его реализации.

- Инвестиционная стадия жизненного цикла — это промежуток времени от момента начала проектно-изыскательских работ до выхода предприятия на проектную мощность.

- Эксплуатационная стадия жизненного цикла — это промежуток времени между выходом предприятия на проектную мощность и завершением проекта, то есть ликвидацией предприятия.

Упражнения:

- Определить продолжительность жизненного цикла проекта, если между появлением идеи проекта и принятием решения о его осуществлении пройдет 6 месяцев, между началом проектирования и выходом на проектную мощность — 3 года, после этого завод будет работать 20 лет.

- Определить продолжительность прединвестиционной стадии жизненного цикла, если маркетинговые исследования будут продолжаться 3 месяца, разработка бизнес-плана — 1 месяц, анализ инвестиционных возможностей и поиск инвесторов — 2 месяца, выбор проектировщика на конкурсной основе — 1 месяц.

- Определить продолжительность инвестиционной стадии жизненного цикла, если проектно-изыскательские работы займут 8 месяцев, строительство — 2 года, монтаж технологического оборудования и пусконаладочные работы — 6 месяцев. Формирование активов предприятия будет происходить одновременно с пусконаладочными работами. Выпуск опытной партии продукции произойдет в течение 1 месяца, затем предприятие сразу выходит на проектную мощность.

- Завод по производству кирпича построен за 5 лет. После этого он работает 20 лет и закрывается. Какова продолжительность эксплуатационной стадии жизненного цикла?

Темы для курсовых работ, рефератов, эссе:

- Особенности жизненного цикла экологического проекта.

- Особенности жизненного цикла социального проекта.

- Риски прединвестционной стадии жизненного цикла.

- Риски инвестционной стадии жизненного цикла.

- Риски эксплуатационной стадии жизненного цикла.

Один из самых сложных вопросов для стартапа — поиск ресурсов на самом раннем этапе создания проекта.

Инвестиции на стадии прототипа и первых продаж

Рано или поздно в жизни любого проекта наступает момент, когда своих сил и денег у основателей стартапа не хватает. На определённом этапе развития стартапу требуются внешние ресурсы. И тогда возникает вопрос: как привлечь финансирование в формате т.н. «smart money». Под этим термином понимается привлечение ресурсов, необходимых именно вашему проекту на этой стадии. А это не только деньги, но еще и опыт, связи, знание рынка и т.д.

Часто возникает вопрос об инфраструктуре для стартапов. Сейчас действуют различные программы акселерации, бизнес-инкубаторы, стартап-школы и т.д. Проводятся конкурсы, на которых отбираются лучшие проекты. Участвовать в конкурсах нужно, только хорошо подготовившись, проведя анализ того, что из себя представляет конкурс, есть ли там призовой фонд, что вообще предлагают победителям и участникам. Кроме того, конкурс должен быть профильным — посмотрите состав жюри, проанализируйте, какие проекты финансировались или получали призы на этом конкурсе за последние несколько лет, и тогда уже решайте, стоит или нет участвовать.

В настоящее время призами конкурсов часто являются участие в программах акселерации, в том числе и в европейских программах. Такие программы очень полезны, так как, получая небольшую денежную поддержку, стартап получает место в инкубаторе (офис, иногда оргтехнику, доступ к инфраструктуре инкубатора), ментора-наставника, который следит за развитием команды и проекта, а также участие в образовательных программах.

Привлечение инвестиций от бизнес-ангелов

Бизнес-ангелы — это, как правило, физические лица, инвестирующие часть собственных средств в стартапы на ранних стадиях развития. Бизнес-ангелы — это первые профессиональные инвесторы, вкладывающие средства в ваш проект. Бизнес-ангелы относятся к венчурным инвесторам, по типу инвестиций их относят к инвестициям в акционерный капитал.

От бизнес-ангелов начали свой путь к вершинам бизнеса Intel, Yahoo, Amazon, Google, Fairchild Semiconductors и многие другие ведущие технологические бренды. Бизнес-ангелы более гибко принимают финансовые решения, чем венчурные капиталисты. У них свои инвестиционные критерии, более широкие инвестиционные горизонты («терпеливые деньги»), короче оформление и ниже ставка рентабельности.

Финансирование из государственных источников

Это гранты и различные программы по поддержке малого предпринимательства. Такие деньги хорошо использовать для проведения НИР. Однако, у такого источника есть свои минусы: сложность получения, ограниченный объём, ограниченная область использования, необходимость предоставления большого количества отчётности.

Долговое финансирование

Долговое финансирование имеет множество форм. В России наиболее часто используются долгосрочные кредиты и облигационные займы. Российские банки не готовы к долгосрочному кредитованию нового бизнеса. Кроме того, банки, как правило, выдвигают ряд дополнительных условий, например, перевод активов компании в банк-кредитор или предоставление владельцами компании личных гарантий. Это вариант для российских стартапов не подходит по целому ряду причин и мы его обсуждать не будем.

Инвестиции в акционерный капитал

Этот вариант подразумевает привлечение венчурного капитала.

- Венчурный капитал — это капитал, используемый для осуществления прямых частных инвестиций, который обычно предоставляется внешними инвесторами для финансирования новых, растущих компаний.

- Венчурные инвестиции — это рисковые инвестиции, обладающие доходностью выше среднего уровня. Также они являются инструментом для получения доли во владении компанией.

- Венчурный капиталист — это лицо, которое осуществляет подобные инвестиции.

- Венчурный фонд — это механизм инвестирования с образованием общего фонда (обычно партнерства), для инвестирования финансового капитала, в основном, сторонних инвесторов в предприятия, которые для обычных рынков капитала и банковских займов представляют слишком большой риск.

Основатель компании обменивает согласованную долю акций компании на венчурный капитал. Венчурные капиталисты приобретают долю компании и не вмешиваются в управление компанией. Однако в случае технологических стартапов часто происходит не просто вмешательство в операционную деятельность, но и прямая замена команды, что с точки зрения бизнеса является оправданной мерой — часто основатели стартапа не готовы управлять компанией, особенно в период быстрого роста.

Немного истории. Несмотря на то, что в прошлом существовали и другие похожие механизмы инвестирования, отцом современной индустрии венчурного капитала принято считать генерала Джорджиза Дориота.

В 1946 Дориот основал Американскую Корпорацию Исследований и Развития (АКИР), величайшим успехом которой стала Digital Equipment Corporation. Когда Digital Equipment Corporation разместила свои акции на бирже в 1968 году, она обеспечила АКИР рентабельность 101 % в год. 70 тысяч долларов, которые АКИР инвестировала в Digital Equipment Corporation в 1959 году, имели рыночную стоимость 37 миллионов долларов в 1968 году.

Принято считать, что первой компанией, которая была создана с помощью механизма венчурных инвестиций, является Fairchild Semiconductor — американская компания, которая в 1959 году впервые в мире создала интегральную схему, пригодную для массового производства, и была одной из ключевых фирм Кремниевой долины в 1960-х годах.

Однако история венчурной области началась значительно раньше. Но до 2-ой мировой войны инвестиции в форме венчурного капитала были главным образом сферой влияния состоятельных частных лиц и обеспеченных семей.

Венчурный капиталист обеспечивает финансирование, в котором компания нуждается для расширения бизнеса. Кроме того, он предлагает ряд дополнительных услуг, которые формируют понятие «умные деньги», о которых мы уже говорили в этой лекции:

- Консалтинг: рекомендует актуальные стратегии, консультирует по производственным и финансовым вопросам. Часто инвесторы становятся членами совета директоров и порой существенно влияют на выбор стратегии компании;

- Альянсы: может вывести компанию в разветвлённую сеть стратегических партнёров, отечественных и международных, а также определить возможные цели для приобретения предприятия;

- Организация выхода из бизнеса: помогает подготовиться к первоначальному размещению акций на фондовом рынке (IPO), может оказать содействие и в продаже компании (продавая свою долю на следующем раунде инвестиций).

Большинство венчурных капиталистов стремится вернуть свои вложения в компанию через 3-5 лет. Если в бизнес-плане предпринимателя предусматривается более длительный период до ликвидности, то венчурный капиталист может и не подойти в качестве инвестора. Предпринимателям следует учитывать и следующие моменты:

- ценообразование — у венчурных капиталистов обычно больше опыта и они умеют лучше вести переговоры о цене;

- вмешательство — венчурный капиталист, скорее всего, пожелает оказывать влияние на стратегию компании;

- управление — венчурный капиталист, вероятно, будет пытаться взять управление в свои руки, если руководство компании окажется неспособным продвигать бизнес.

Принято различать следующие источники венчурного финансирования: неформальный сектор (физические лица, бизнес ангелы, частные компании и т. д.) и формальный сектор (венчурные фирмы, фонды, институциональные инвесторы, банки и т. д.).

Среди компаний, которым помог развиться венчурный капитал, можно выделить Microsoft, Intel, Amazon, Apple, Yahoo, Sun Microsystems.

Классификация венчурных инвесторов:

- FFF –семья, друзья и дураки

- Angels – бизнес-ангелы

- Seed Funds – посевные фонды

- Early Stage Funds – фонды ранних стадий

- Later Stage Funds – фонды поздних стадий

- Corporate Investor – стратегичекий инвестор

- Venture Funds – венчурные фонды

Стадии развития стартапа с точки зрения инвестора

Выбор источника финансирования и соответствующие ему условия сделки сильно варьируются в зависимости от стадии развития компании. С точки зрения инвестора, в истории компании-объекта инвестирования можно выделить несколько стадий:

- Бизнес-идея (seed stage) — маркетинг идеи, предложение «пилотных» образцов товара/услуги.

- Создание бизнеса (start-up stage) — переход к полноценному функционированию бизнеса.

- Стадия роста (expansion stage) — освоение новых производственных мощностей, рост численности персонала.

- Расширение (mezzanine stage) — завоевание доли рынка, стабилизация прибыли.

- Стадия ликвидности (liquidity stage) — возникновение у бизнеса реальной рыночной стоимости (образование выгодной возможности прямой продажи акций или проведения IPO).

Следует понимать, что доверие и терпение инвесторов стоят довольно дорого. Типичный первый раунд финансирования начинающей компании оставляет основателям от 25% до 15% доли в бизнесе, а иногда и меньше. Менеджерам и ключевым сотрудникам резервируют пул опционов от 20% до 15%. Все остальное — 55-70% — достается инвесторам.

Часто одного и даже двух раундов финансирования стартапу не хватает. Каждый раунд означает привлечение новых инвестиций, а значит, выпуск и продажу новых акций и, как следствие, размывание долей основателей.

Обычное соотношение долей перед окончательной продажей стартапа (при выходе на IPO или продаже бизнеса более крупной компании): 25% — основателям и менеджменту, 75% — инвесторам. При этом 25% обычно включают в себя доли управленцев, которые могут быть наняты инвесторами, т.е. доля изначальных основателей компании при этом может составлять всего 5-15%. Это обычно с трудом принимается авторами проекта на самой ранней стадии, но в таком случае стоит почитать истории развития таких проектов, как Твиттер (история про Джека Дорси) и других. Кроме того, вы наверняка предпочтете иметь 5-15% от очень большой суммы, чем 90% от маленькой.

Основные факторы, определяющие привлекательность стартапа для инвестора

Можно выделить несколько факторов, на которые в первую очередь обращает внимание инвестор:

- Разумность и востребованность проекта, его целевая аудитория. Если есть целевая аудитория, значит, есть рынок, если есть рынок, значит, будут и деньги.

- Риски проекта, возможность их минимизации. Венчурное инвестирование по определению является высокорисковым, но все инвесторы хотят максимально снизить возможные риски.

- Возможность контроля за ходом проекта. Большинство инвестором хотят «держать руку на пульсе» и иметь возможность вносить корректировки в процесс развития бизнеса, если, по их мнению, развитие компании идет не туда, куда нужно. Это может вызывать конфликт между инвестором и основателями, если основатели не учтут, что опыт инвестора в бизнесе может помочь избежать ряда ошибок.

- Предполагаемая норма прибыли проекта. На начальных этапах эту цифру получить сложно, но инвестор хочет понимать, сколько он получит на выходе из проекта.

- Глубина анализа прогнозов по финансовым и маркетинговым параметрам проекта. Этот фактор говорит об уровне компетенции и осознанности действий основателей.

- Команда. Нужно показать инвестору, что у команды проекта хватит знаний и профессиональных навыков закончить разработку продукта.

- Стабильность роста области бизнеса, на которую нацелен проект. Как правило, инвесторы находятся в курсе текущих трендов и стремятся вкладывать деньги в перспективные области и проекты.

- Возможность выхода из проекта. Выход из проекта — конечная цель инвестора и он должен понимать, каким образом он её достигнет.

- Масштабируемость. Последний по порядку, но не по значению пункт. Мы уже говорили об этом: инвесторы стараются выбрать проекты, где график зависимости между затратами на расширение бизнеса и ростом прибыли стремится к графику экспоненты. Другими словами: затраты на каждый последующий доллар прибыли стремятся к нулю.

Оценка стартапа

На ранних стадиях

У стартаперов есть идея. И поскольку реальная стоимость компании в данном случае стремится к нулю, оценка происходит исходя из самых субъективных соображений.

Что оценивают: возможный потенциал продукта, профессионализм команды и, если есть, то предыдущий опыт команды и автора проекта.

Как правило, сумма инвестиций на данном этапе не превысит $5-10 тыс., которые пойдут полностью на разработку прототипа, если его еще нет, и на исследование рынка.

Первый рауд инвестиций (Round A)

Есть продукт, готов бизнес план, и в целом у стартапа есть шансы занять нишу рынка при условии наличия инвестиций.

Как оценивают:

- Cost-to-Recreate (CtR)

- Market Multiple Model (MMM)

- Discounted Cash Flow (DCF)

Cost-to-Recreate (CtR)

Самый простой метод из всех возможных.

Считаем все затраты, необходимые на то, чтобы открыть точно такой же стартап с нуля: оборудование, зарплата, аренда помещения, цена патентов, интеллектуальная собственность и т.д. — все возможные материальные и нематериальные активы, которые нужны будут, чтобы воссоздать стартап с чистого листа.

Метод не учитывает таких вещей, как мотивация, профессионализм команды, ее опыт и прочие более глобальные внешние факторы, но дает грубое представление о цене.

Market Multiple Model (MMM)

Метод популярен среди венчурных капиталистов, поскольку при адекватном использовании модель даст оценку близкую к реальной.

Метод основан на анализе стартапов, похожих на ваш, которые в недавнее время приобретались или финансировались. Далее цену, в которую стартап оценили инвесторы, разделить на показатель (например) продаж за период, и вы получаете мультипликатор, который можете применить к себе.

Пример: нашли похожий в отрасли стартап, который был продан за 1 млн руб. Его показатель продаж за полгода составил 500 тыс руб. Мультипликатор равен 2 = 1 млн руб/ 500 тыс руб. А в нашем случае — за полгода продажи 250 тыс. Соответственно, при грубой оценке стоимость стартапа 250 тыс. руб. x 2 = 500 тыс. руб. Можно взять несколько экономических параметров, помимо результата продаж, а потом привести к среднему.

Discounted Cash Flow (DCF)

Метод использует прогнозируемые показатели денежных потоков (cash flow) на несколько лет вперед. И суммирует их с учетом ставки дисконтирования (например, с поправкой на инфляцию):

CF – cash flow за период (денежные средства в распоряжении стартапа после вычета расходов за n-период)

DCF в данном случае показывает сколько будет стоить стартап за n-лет с учетом функции r — инфляции, рисков, альтернативных доходов и всего прочего. Но в упрощенном варианте вместо r можно поставить простую ставку по вкладам в каком-нибудь средненьком банке. Это уже позволит грубо оценить целесообразность инвестиций.

Каналы поиска инвесторов

Определившись с типом привлекаемого инвестора, для поиска инвестора компания может использовать достаточно широкий набор инструментов поиска:

- личные связи

- интернет

- рассылка резюме инвестиционного проекта

- публикации

- консультанты, инвестиционные компании

- ассоциации и объединения инвесторов.

В поиске инвестора могут также помочь родственники, друзья и просто случайные знакомые. Чем шире набор использованных методов поиска, тем больше шансы компании найти подходящего по типу, объему финансирования, и выдвигаемым требованиям инвестора.

Проведение процедуры Due Diligence инновационного проекта

В российской финансовой и юридической практике due diligence толкуется как «проверка должной добросовестности», «правовой анализ истории юридического лица», «изучение деятельности компании», «исследование бизнеса». Это один из ключевых этапов взаимодействия инновационной компании и инвестора.

Основная цель этой процедуры — выявить риски, связанные с инвестированием в акции компании, а также выработать мнение о степени легальности бизнеса и его активов, дать предложения по снижению указанных рисков инвестирования и рекомендации по улучшению организационно-правовой формы бизнеса.

Что происходит во время процедуры due diligence:

- проверка достоверности представленной финансовой и иной информации;

- найти подтверждение предположениям, заложенным в бизнес-плане;

- убедиться в правильности оформления всех необходимых документов, в том числе на предмет их соответствия действующему законодательству;

- убедиться в том, что руководители компании являются теми людьми, которые способны реализовать стратегию и обеспечить достижение поставленных целей

В ходе осуществления процедуры Due Diligence проверке подлежит широкий ряд аспектов деятельности компании. Среди них: сфера менеджмента компании, персонал, область маркетинга, производство, финансовая сфера, список контактов.

Завершение цикла финансирования

После выхода проекта на необходимый уровень доходности, достижении стадии стабильного роста продаж, венчурный фонд уже не заинтересован в том, чтобы продолжать держать данный проект в своем портфеле проектов и у него есть несколько вариантов выхода из проекта — private placement (продажа стратегическому инвестору), IPO, MBO и некоторые другие.

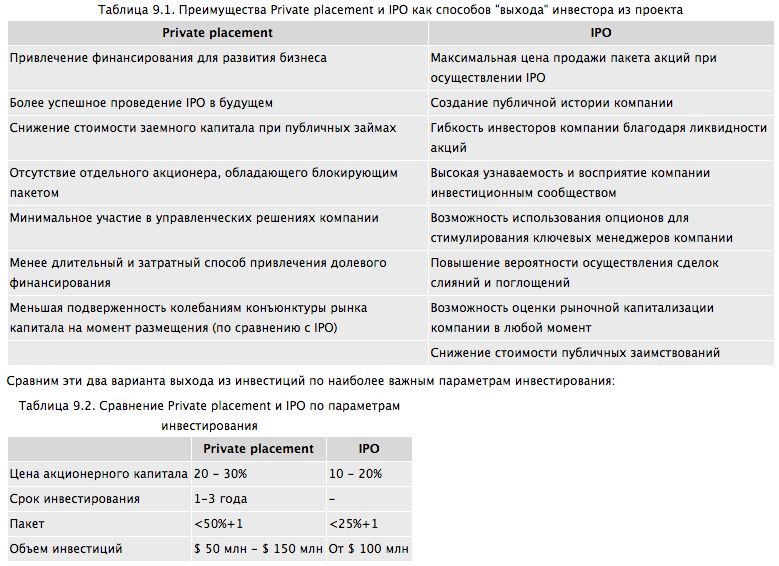

Сравним первые два варианта завершения цикла венчурного финансирования — private placement и IPO, и выявим преимущества каждого из них.

Дополнительные материалы

- Книга Евгения Калинина «Упаковка для стартапов»

- Статья «Венчурное финансирование: оценка стоимости компаний и корпоративное управление» (в 2 частях)

- Фрагмент из книги «Оценка стоимости и ценообразование в венчурном инвестировании и при выходе на рынок IPO»

- Глава из книги Вадима Котельникова «Венчурное финансирование»

- «Цукерберг позвонит» — один из самых популярных блогов о стартапах. Есть много занимательных статей и кейсов.

Вопросы для самоконтроля

- На какой стадии жизненного цикла привлечение инвестиций компанию является критически важным?

- Какие существуют критерии оценки инновационной компании?

- Варианты завершения цикла венчурного финансирования?

- На какой стадии финансирование можно (как правило) привлечь только от бизнес-ангелов?

- Как образуется венчурный фонд?

- Что такое «smart money»?

- На что ориентируется венчурный фонд при отборе проектов по критерию сроков финансирования?

- Какие существуют способы «выхода» венчурного инвестора из проекта?

- Что такое Due Diligence и что этот процесс в себя включает?

- Что проверяется в ходе Due Diligence?

- Какие подходы к оценке стоимости компании применимы к инновационной компании?

Содержание страницы

- Что собой представляет жизненный цикл проекта

- Фазы жизненного цикла

- Стадии жизненного цикла

- Особенности организации системы контроля

- Пример фаз жизненного цикла

- Структура жизненного цикла

- Главные процессы и их характеристика

- Модели жизненного цикла

- Что дает определение жизненного цикла проекта

- Функции участников проекта

Проект представляет собой совокупность действий, направленных на достижение одной цели. От производственной системы он отличается тем, что имеет однократный характер. Система же предполагает цикличность. Жизненный цикл (ЖЦП) предполагает протяженность исполнения проекта.

Что включает в себя жизненный цикл продукции производственно-технического назначения?

Что собой представляет жизненный цикл проекта

Проект – это не рутинная производственная деятельность. Он отличается ограниченными сроками исполнения. Понятие ЖЦП особенно распространено в экономике и менеджменте из-за специфики проектов. Жизненный цикл предполагает комплекс последовательных фаз. Их особенности зависят от потребностей компании, особенностей управленческих процессов. Цикл включает в себя различные этапы, которые реализуются в процессе исполнения проекта.

Каковы требования к проектно-сметной документации?

ЖЦП подразделяется на фазы. Это большие промежутки времени, которые выделяются по ряду характеристик. Фазы, в свою очередь, подразделяются на этапы. Точное количество фаз и этапов определить невозможно. Это зависит от особенностей конкретного проекта. Одновременно с этим составляющие цикла отличаются общими признаками. На основании фаз и этапов производится управление проектом.

Начало и окончание

ВАЖНО! Рекомендации по планированию от КонсультантПлюс доступны по ссылке

Для определения жизненного цикла нужно установить его начало и окончание. Началом исполнения можно считать следующие действия:

- Начало финансирования деятельности.

- Формирование идеи.

- Дату инициирования исполнения запланированных работ.

Рассмотрим признаки завершения проекта:

- Ввод объекта, полученного в ходе выполнения проекта, в эксплуатацию.

- Исполнение ранее сформированных целей.

- Завершение периода окупаемости трат.

- Завершение финансирования.

- Роспуск команды сотрудников, которые трудились над проектом.

- Ликвидация.

Жизненный цикл – это протяженность времени от начала до окончания работ.

Фазы жизненного цикла

Фазы зависят от особенностей проекта. Рассмотрим фазы инвестиционного проекта:

- Подготовка. В этой фазе проводятся исследования, подбирается наилучший вариант проекта. Ведутся переговоры с контрагентами.

- Инвестирование. В этой фазе продаются акции или прочие финансовые инструменты. Компания получает средства для реализации идеи.

- Проект начинает эксплуатироваться в соответствии с планом.

- Постинвестиционное исследование, предполагающее анализ эффективности деятельности.

В большинстве проектов реализуется именно 4 фазы. Однако могут быть и двухфазные, и трехфазные проекты.

Стадии жизненного цикла

Нужно иметь в виду, что стадия может делиться над подстадию. Подобная разбивка нужна для удобства исполнения. Цикл делится на 4 стадии:

- Концептуальная стадия. На этом этапе проект только инициируется. Сформированная идея тщательно изучается. Составляется прогноз относительно прибыльности. Задаются цели и задачи проекта, определяется команда, на которую будет возложена работа. Менеджеру также необходимо определить источники финансирования. Это крайне важный этап. Если в этой стадии не будет проведен полноценный анализ, результаты деятельности могут быть неудовлетворительными.

- Планирование. Планирование представляет собой формирование плана проекта. План представляет собой заранее созданный порядок деятельности, перечень предстоящих задач, последовательность их решения. На этом этапе формируется стратегия, политика проекта, а также комплекс действий, которые нужны для достижения поставленных целей. Планирование также может включать в себя анализ прибыльности проекта, выявление возможных рисков. В дальнейшем деятельность работников будет сверяться именно с составленным проектом. Планирование касается всех стадий жизненного цикла. Сформированные решения должны обеспечивать достижение цели, реализацию проекта в сжатые сроки с минимальными затратами. Без планирования невозможна согласованная деятельность всех участников проекта. Именно на основании плана проводятся контрольные мероприятия, учет, а также оперативное управление. План должен быть утвержден руководителем.

- Реализация проекта. После того как план утвержден руководителем, его положения начинают реализовываться. Руководитель должен контролировать деятельность сотрудников. Как проводятся контрольные мероприятия? Менеджер осуществляет сбор информации о ходе работ, после чего полученные сведения сверяются с планом. Отклонения от плана должны быть исключены. Однако нужно иметь в виду, что полностью ликвидировать их нельзя. Существует допустимый уровень отклонений, который несущественно влияет на результаты деятельности. Если зафиксирован критический уровень отклонений, на их устранение могут быть выделены дополнительные ресурсы.

- Окончание проекта. Проект будет завершен тогда, когда истекут ранее установленные сроки. Однако для определения окончания работы нельзя ориентироваться только на сроки. Следует принимать во внимание также достижение поставленных целей. В некоторых случаях проект завершается раньше времени. Связано это может быть с ликвидацией, прекращением финансирования. В любом случае завершение проекта предполагает совершение определенных действий. Точный перечень этих действий зависит от особенностей проекта. Это может быть инвентаризация, передача оборудования на склад, сверка результатов подрядных проектов положениям договора. Крайне важной частью мероприятий по завершению проекта является формирование заключительного отчета.

Это самый примерный перечень стадий жизненного цикла. Точный перечень определяется спецификой проекта.

Особенности организации системы контроля

Ключевую роль в ЖЦ играют контрольные мероприятия. Эффективная система контроля базируется на этих принципах:

- Формирование четкого плана. Контроль предполагает сверку плановых и фактических показателей. По этой причине так важно составлять план. Это база для реализации контрольных мероприятий. Если требуется, положения плана можно менять. Однако коррекция не должна осуществляться слишком часто, так как это снизит эффективность контроля.

- Формирование четкой системы отчетности. В отчет вносятся сведения о состоянии проекта. Фактические показатели сравниваются с плановыми. Результаты должны быть зафиксированы в отчетности. В рамках сравнения используются одинаковые критерии. Важно оговорить сроки сдачи того или иного отчета. Информация, изложенная в документах, выносится на коллегиальное обсуждение.

- Создание полноценной системы анализа реальных показателей. Если в результате сверки фактических и плановых показателей обнаружились отклонения от плана, рассматривается их серьезность. Существуют допустимые отклонения, несущественно влияющие на конечные результаты деятельности. Однако важно обратить пристальное внимание на серьезные отклонения. Они могут негативно сказаться на итогах проекта. Как правило, ход проекта анализируется с точки зрения двух ключевых аспектов – сроки и стоимость. Некоторые задачи выполняются слишком долго. На реализацию других нужно слишком много средств.

- Создание системы анализа тенденций. Менеджер должен прогнозировать намечающиеся тенденции. То есть специалист определяет риски и проблемы, которые могут появиться в дальнейшем. К примеру, из компании ушел дизайнер. Менеджер понимает, что дизайнерская часть работы будет простаивать. То есть сроки исполнения этой задачи могут быть сорваны. Менеджер также прогнозирует увеличение затрат.

- Разработка эффективной системы реагирования. Последний этап контрольных мероприятий – действия, направленные на ликвидацию обнаруженных отклонений. Не все отклонения можно убрать. Если их ликвидация невозможна, план проекта редактируется.

Рекомендуется контролировать деятельность сотрудников на каждом этапе. Своевременное обнаружение мелких ошибок позволяет быстро их устранить и не допустить возникновения крупных недочетов.

Пример фаз жизненного цикла

Как уже говорилось ранее, структура ЖЦ зависит от конкретного проекта. Рассмотрим пример фаз для строительной компании:

- Прединвестиционная. Проводятся предварительные исследования, включающие анализ развития региона, создание инвестиционной идеи, ее согласование с руководителями, составление оферт. Оценивается жизнеспособность проекта, проводятся экспертизы. Формируется предварительный план. Вторая подфаза – создание проектно-сметной документации и подготовка к работам. На этом этапе формируется план проектно-изыскательных работ, согласуется проект, утверждается рабочая документация. На этой же фазе приобретается земельный участок под строительство. Требуется получить разрешение на строительные работы.

- Инвестиционная или строительная. Первая подфаза – составление контрактов, тендеров. Вторая подфаза – сами строительно-монтажные работы. На этом этапе формируется оперативный план строительства, графики работы оборудования. На этой фазе обязателен контроль деятельности сотрудников. Оплачивается работа подрядчиков. Третья подфаза – окончание строительной фазы. Включает в себя пуско-наладочные работы, сдачу-приемку, анализ итогов работы.

- Эксплуатационная. Включает в себя непосредственно эксплуатацию объекта, ремонтные работы.

- Завершение. Предполагает вывод объекта из эксплуатации, демонтаж.

Это стандартный проект на 4 фазы, в котором есть начало и завершение.

Структура жизненного цикла

Структура цикла проекта включает в себя различные процессы:

- Организационные. Включают в себя управление проектом, формирование инфраструктуры, анализ жизненного цикла, учебные мероприятия.

- Основные. Включают в себя покупку ресурсов и их поставку, разработку, ввод в эксплуатацию и в эксплуатацию, сопроводительные мероприятия.

- Вспомогательные. Это документооборот, управление конфигураций, работа над повышением качества, верификация, аттестация, оценка и работа с проблемными моментами.

Все эти процессы взаимосвязаны. Грамотность организационных процессов обеспечивает успешность прочих процессов.

Главные процессы и их характеристика

Рассмотрим базовые процессы, входящие в структуру жизненного цикла:

- Приобретение. Заказчик выявляет потребности, которые могут возникнуть в ходе проекта, и делает соответствующие покупки.

- Поставка. Составляется договор, формируется ОСУ проекта, а также технические требования. Производится поставка в соответствии с положениями, указанными в договоре.

- Разработка. Происходит работа над объектом проекта.

- Эксплуатация. Включает в себя формирование эксплуатационных стандартов, тестирование.

КСТАТИ! Процессы также могут быть вспомогательными. К ним относится документирование, контроль над качеством, аттестация.

Модели жизненного цикла

Модель жизненного цикла помогает понять особенности исполнения работы. В частности, модель – это подробное описание последовательности необходимых действий. Это совокупность действий, нужных для достижения цели. Модели зависят от специфики проекта. Общие модели выявить достаточно трудно. Рассмотрим модели цикла, актуальные при разработке программного обеспечения:

- Каскадные. Включают в себя традиционную, итерационную модель.

- Эволюционные. Это модель оперативного прототипирования, спиральная модель.

- Инкрементная. Относится к типу фундаментальных моделей.

Это лишь малая часть моделей жизненного цикла. Рассмотрим модели подробнее:

- Каскадная модель. Предполагает последовательное исполнение действий. Характеризуется наличием четкого плана, комплекса задач по каждому действию, наличием промежуточных этапов, по окончании каждого из которых проводится контроль.

- Спиральная модель. Актуальна для цикличной работы. На каждом витке анализируется эффективность разработки и ее соответствие фактическим затратам. Основное отличие спиральной модели – наличие определенного риска. Это может быть недостаток в специалистах, большие затраты, риск сорвать сроки, утрата актуальности идеи за время ее реализации, отсутствие необходимых ресурсов, несогласованная работа подразделений.

- Инкрементная модель. Она используется в том случае, если работа идет над масштабным проектом, в который вовлечено множество сотрудников. Предполагает разделение рабочего процесса на мелкие составляющие. Преимуществом этой модели является возможность разделения финансирования. Для реализации проекта не обязательно получать ресурсы на первом этапе. Финансирование может производиться поэтапно. Инкрементная модель обеспечивает надежный контроль над каждым этапом работ, а также уменьшение рисков.

Как выбрать подходящую модель? Подбор зависит от ресурсов компании, масштабности проекта, особенностей финансирования.

Что дает определение жизненного цикла проекта

Определение цикла проекта обеспечивает достижение следующих целей:

- Создание структуры проекта, которая облегчает работу.

- Прогнозирование сроков исполнения проекта.

- Осуществление всех работ по запуску: поиск партнеров, подготовка сотрудников, работа над документацией.

- Осуществление всех работ по завершению: инвентаризация, контроль и оценка результатов работы.

- Понимание сотрудниками масштабов предстоящей работы.

- Обеспечение согласованности деятельности всех подразделений.

- Анализ достаточности ресурсов компании для исполнения проекта.

Понимание жизненного цикла играет важную роль в организационной деятельности. Менеджер должен ясно понимать структуру проекта. Это способствует установлению адекватных сроков работы, помогает прогнозировать результаты.

Функции участников проекта

Над проектом работает команда сотрудников. Рассмотрим подробнее ключевые фигуры, участвующие в работе:

- Инвестор. Это ЮЛ или ФЛ, которые финансируют проект с целью извлечения прибыли в дальнейшем.

- Проектировщики. Эти сотрудники, которые работают над проектно-сметной документацией. Лица, ответственные за эту деятельность, – это инженеры или архитекторы.

- Поставщик. Это лицо, обеспечивающее проект оборудованием и материалами.

- Консультанты. Как правило, это представители сторонних компаний.

- Руководитель. ЮЛ, которому передаются функции по управлению проектом.

- Команда проекта. Формируется для эффективной согласованной деятельности.

- Лицензиар. Лицо, владеющее лицензией на научно-техническую разработку, используемую в рамках проекта.

Участником также может являться банковское учреждение, финансирующее деятельность. Чем масштабнее проект, тем больше лиц принимает в нем участие. Сотрудников не должно быть больше, чем нужно, так как это увеличит затраты. Однако недостаток специалистов – это серьезный недостаток ресурса.

Просмотров 2.5к.

Инвестиционные проекты — самостоятельные или входящие в инвестиционную программу -имеют свой жизненный цикл. Эта характеристика нужна инвесторам для оценки инвестиционной привлекательности и принятия решения о финансировании проекта.

Вкладывая деньги, инвестор должен быть уверен, что идея принесет прибыль. Для этого важно знать, сколько времени будет продолжаться проект, какие нужно провести работы, сколько на это уйдет денег.

Жизненный цикл инвестиционного проекта — что это

Жизненный цикл инвестиционного проекта – это интервал времени от идеи проекта до его полной ликвидации. Это основное понятие для анализа финансирования, которое позволяет принимать грамотные решения, связанные с организацией, развитием и окончанием проекта.

Инвестпроект проходит четыре последовательные фазы: прединвестиционную, инвестиционную, эксплуатационную и период ликвидации. Рассмотрим каждую стадию подробно.

Первая фаза инвестиционного проекта — прединвестиционная

Прединвестиционная фаза – самый важный период осуществления проекта. Это время от появления идеи до принятия решения о ее реализации. Инициаторы проекта выбирают один или несколько вариантов инвестирования. Для этого нужно сравнить эффективность и рискованность каждого и оценить имеющиеся ресурсы.

На этом этапе оценивается состоятельность идеи в финансовом, организационном, техническом и экономическом плане. Обычно эта фаза проходит без участия инвесторов.

Инициаторы проекта формируют первоначальный замысел проекта, анализируют и обосновывают идею, прорабатывают техническую сторону ее воплощения.

Кроме этого:

- определяют место объекта, в который предлагают инвестировать, прорабатывают шаги по согласованию проекта с местной администрацией;

- разрабатывают технические документы для освоения инвестиций;

- анализируют собственные и инвестиционные финансовые возможности, рассматривают источники привлечения инвестиций;

- описывают ресурсы, которые нужны, чтобы реализовать проект;

- разрабатывают бизнес-план, в нем показывают привлекательность инициативы для инвестора;

- составляют инвестиционную декларацию (меморандум) – предложение инвестору вложить средства в предприятие;

- ищут инвестора;

- определяют организацию, которая составит проектно-сметную документацию и выделяют на это деньги;

- проводят экспертизу подготовленных документов;

- корректируют ТЭО (технико-экономическое обоснование), в котором представлена целесообразность создания продукта;

- получают разрешительные документы на возведение объекта, разрабатывают и утверждают график строительства;

- передают документацию инвестору и согласуют с ним этапы работ.

На этой фазе все работы финансирует инициатор проекта. Затраты составляют 3-8 процентов от объема инвестиций.

Инвестиционная фаза

На инвестиционной фазе цикла к проекту часто подключается инвестор, который обеспечивает старт проекта своим финансирование.

Это время, когда инициаторы проекта разрабатывают проектную документацию, заключают договоры подряда (выбирают строительную организацию, рассчитывают смету на строительство). Затем:

- подготавливают строительную площадку и начинают строить объект;

- закупают технологии и оборудование;

доставляют, монтируют и готовят к запуску технику; - принимают на работу персонал и обучают работе на объекте;

- формируют капитал предприятия – основной и оборотный;

- выпускают опытные образцы продукта и постепенно выводят предприятие на проектную мощность.

В этой фазе резко возрастает уровень затрат. Эта фаза заканчивается сдачей объекта в эксплуатацию.

В это же время проводятся маркетинговые мероприятия по выводу продукта на рынок, построение бренда.

Эксплуатационная фаза

Большая часть жизненного цикла инвестиций – это эксплуатационная фаза. На нее приходится 90-95 процентов всего времени.

Проект считается тем эффективнее, чем длиннее эта стадия. В это время:

- организуют производство;

- получают сертификаты на продукт;

- продвигают его на рынке;

- организуют сервисное обслуживание (при необходимости ремонта и гарантийного обслуживания продукции);

- управляют производством, учитывая рыночные изменения;

- отслеживают эффективность производства;

- определяют момент снижения интереса потребителей к продукту и находят способы его поддержания.

Затраты на этой стадии остаются стабильными.

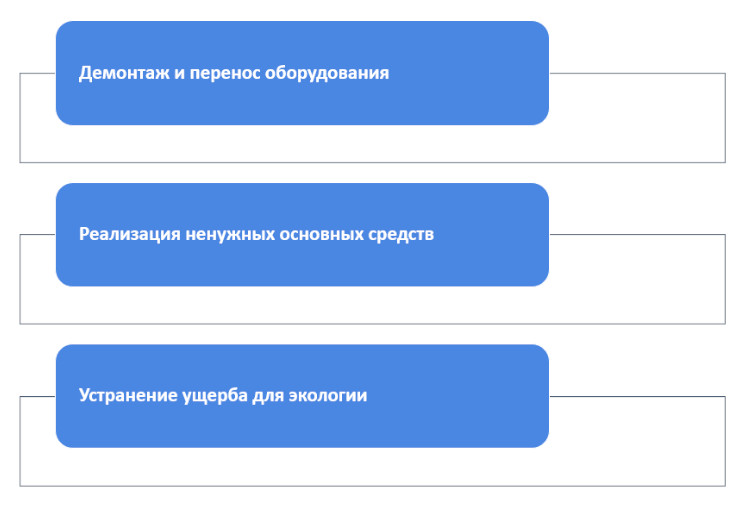

Завершающая стадия инвестиционного проекта — ликвидационная

Ликвидационная фаза – такая стадия, когда спрос на продукт еще есть, но рентабельность производства снижается. Вместе с ней уменьшается средневзвешенная стоимость капитала объекта инвестиций. Это говорит о том, что пора искать способы повышения эффективности или прекращать производство продукта.

Главное – не пропустить момент невозврата, когда выгоднее закрыть проект, чем продолжать работу.

Ликвидационная фаза может быть быстротечной или длиться несколько лет. Ликвидацию производства проводят в два этапа:

- Демонтируют оборудование, освобождают помещение под новый проект.

- Распродают ставшее ненужным оборудование. Оно еще имеет запас прочности, поэтому мелкие предприятия могут купить его для своего производства.

На каждой стадии инвестиционного проекта существуют свои особенности управления. В прединвестиционной и инвестиционной фазе основная задача – управление инвестициями, в эксплуатационной – капиталом. Одновременно с этим на каждой стадии присутствуют свои риски.

На первом этапе это риски недоработок в бизнес-плане: ошибочные прогнозы по уровню спроса на продукт, ставке дисконтирования.

В инвестиционной фазе возникают риски, связанные с возведением объекта: задержка сроков сдачи и выхода на проектные мощности.

На этапе эксплуатации риски снижаются, но остаются технологические и финансовые риски.

Деление жизненного цикла на фазы позволяет определить продолжительность проекта и выделить конкретный перечень работ на каждой стадии. Понимание этапов развития дает возможность эффективно контролировать инвестиционный проект с момента зарождения идеи до его полной ликвидации.

-

Жизненный цикл инвестиционного проекта

— это период

времени, на который реализуются

постановленные в проекте цели. Он

включает в себя промежуток времени от

начальных инвестиционных затрат до

последних поступлений денежных средств

по проекту.

-

Фазы развития жизненного цикла инвестиционного проекта

Период времени,

в течение которого реализуются цели,

поставленные в проекте, называется

жизненным циклом проекта. Он включает

определенные этапы:

Начальная

(предынвестиционная) стадия

обычно подразделяется на предынвестиционные

исследования и разработку проектно-сметной

документации, планирование проекта и

подготовку к строительству.

Предынвестиционная

стадия непосредственно предшествует

основному объему инвестиций. Именно

на данной стадии жизненного цикла

проекта закладываются его жизнеспособность

и инвестиционная привлекательность.

При

проведении предынвестиционной стадии,

как правило, выделяют три фазы:

1)

изучение инвестиционных возможностей

проекта;

2)

предпроектные исследования;

3)

оценка осуществимости инвестиционного

проекта. Различие между уровнями

предынвестиционных исследований

весьма

условно, и глубина проработки каждого

уровня зависит от сложности проекта,

временных ограничений, требований

потенциального инвестора и от многих

других факторов.

Инвестиционная (строительная)

стадия включает:

– проведение

торгов и заключение контрактов,

организацию закупок и поставок,

подготовительные работы;

– строительно-монтажные

работы;

– завершение

строительной фазы проекта. Эксплуатационная стадия

включает в себя эксплуатацию, ремонт,

развитие производства и закрытие

проекта.

Применительно

к действующим в Российской Федерации

нормативным документам принципиальную

схему жизненного цикла традиционного

инвестиционного проекта составляют

четыре фазы:

1)

концепция (1-5%);

2)

планирование и разработка (9-15%);

3)

осуществление (65-80%);

4) завершение (10-15%).

-

Предынвестиционная, инвестиционная и эксплуатационная фазы развития инвестиционного проекта, их содержание

Фаза 1 —

предынвестиционная,

предшествующая

основному объему инвестиций, не может

быть определена достаточно точно. В

этой фазе проект разрабатывается,

изучаются его возможности, проводятся

предварительные технико-экономические

исследования, ведутся переговоры с

потенциальными инвесторами и другими

участниками проекта, выбираются

поставщики сырья и оборудования.

Если инвестиционный

проект предусматривает привлечение

кредита, то в данной фазе заключается

соглашение на его получение; осуществляется

юридическое оформление инвестиционного

проекта: подготовка документов,

оформление контрактов и регистрация

предприятия.

Затраты, связанные

с осуществлением первой стадии, в случае

положительного результата и перехода

к осуществлению проекта капитализируются

и входят в состав предпроизводственных

затрат, а затем через механизм амортизации

относятся на себестоимость продукции.

Фаза 2 —

инвестиционная,

когда

происходит инвестирование или

осуществление проекта. В данной фазе

предпринимаются конкретные действия,

требующие гораздо больших затрат и

носящие

необратимый

характер, а именно: разрабатывается

проектно-сметная документация;

заказывается оборудование; готовятся

производственные площадки; поставляется

оборудование и осуществляется его

монтаж и пусконаладочные работы;

проводится обучение персонала; ведутся

рекламные мероприятия.

На этой фазе

формируются постоянные активы

предприятия. Некоторые затраты, их еще

называют сопутствующими (например,

расходы на обучение персонала, проведение

рекламных кампаний, пуск и наладка

оборудования), частично могут быть

отнесены на себестоимость продукции

(как расходы будущих периодов), а частично

капитализированы (как предпроизводственные

затраты).

Фаза 3 —

эксплуатационная (или производственная).

Она начинается с момента ввода в действие

основного оборудования (в случае

промышленных инвестиций) или приобретения

недвижимости либо других видов активов.

В этой фазе осуществляется пуск в

действие предприятия, начинается

производство продукции или оказание

услуг, возвращается банковский кредит

в случае его использования.

Эта фаза

характеризуется соответствующими

поступлениями и текущими издержками.

Продолжительность эксплуатационной

фазы оказывает существенное влияние

на общую характеристику проекта. Чем

дальше во времени отнесена ее верхняя

граница, тем больше совокупная величина

дохода.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Жизненный цикл инвестиционного проекта одна из важнейших его характеристик, вытекающих, в свою очередь, из его параметров. Инвестиции имеют ряд признаков, которые накладывают на процесс инвестирования особые требования и условия их реализации. Жизненный цикл инвестиционного проекта это промежуток времени между оформленной идеей ее реализации на бумажном носителе в виде инвестиционного проекта и исчерпанием возможностей реализованной идеи в процессе ее эксплуатации в производстве.

Условно инвестиционные проекты можно классифицировать по следующим признакам:

- По сущности они разделяются на инновационные и проекты простого расширенного воспроизводства.

- По масштабам можно выделить глобальные и крупномасштабные, региональные и отраслевые, локальные и проекты одного предприятия.

- По продолжительности на долгосрочные, среднесрочные и краткосрочные. К последним относятся проекты с жизненным циклом до 1 года, к среднесрочным от 1 до 5 лет и долгосрочным свыше 5 лет.

Последняя классификация имеет непосредственное отношение к жизненному циклу инвестиционных проектов, однако полностью определяется параметрами предыдущих классификаций. Так, например, инновационные проекты по длительности жизненного цикла, при прочих равных условиях, всегда по длительности будут больше проектов расширения производства на существующей технологической и технической базе производства. Также крупномасштабные проекты, будут иметь более длительный жизненный цикл, нежели локальные.

Исходя из этого, жизненный цикл инвестиций нельзя трактовать однозначно: длительность цикла больше, значит проект лучше. Надо воспринимать его как характеристику продолжительности инвестиционного проекта, в течение которого делаются инвестиции и поступают денежные притоки от них на инвестируемом объекте. В некоторых случаях его можно использовать как показатель эффективности инвестиций, особенно при расширении производства на существующей технологической базе производства.

Чем дольше длится процесс эксплуатации инвестиций, тем выше его эффективность. Также возможно его использовать при сравнении проектов с одинаковыми характеристиками эффективности, выраженными в относительных единицах, например, с одинаковой внутренней нормой доходности инвестируемого капитала. В этом случае проект с большей длительностью жизненного цикла будет предпочтительнее.

Основные характеристики жизненного цикла

В большинстве случаев в жизненном цикле инвестиционного проекта выделяют четыре фазы его существования:

- прединвестиционная,

- инвестиционная,

- эксплуатационная,

- ликвидационная.

На рисунке изображен в графическом виде жизненный цикл инвестиционного проекта.

Отрезок времени:

- между 0 – 1, прединвестиционная фаза;

- между 1 – 2, инвестиционная фаза;

- между 2 – 3, эксплуатационная фаза;

- между 3 – 4, ликвидационная фаза.

Прединвестиционная фаза

- Анализ и обоснование идеи.

- Техническая проработка реализации идеи.

- Разработка технической документации по реализации инвестиций.

- Определение места реализации инвестиций и проработка взаимодействия с администрацией места размещения инвестируемого объекта.

- Определение необходимых ресурсов для реализации проекта.

- Определение собственных финансовых возможностей для реализации на инвестируемом объекте.

- Поиск проектной организации и финансирование проектно-изыскательских работ по реализации инвестиционных начинаний.

- Разработка инвестиционного меморандума для потенциальных инвесторов и поиск инвестиций и инвесторов.

- Разработка первоначального бизнес-плана.

- Проведение экспертизы проектно-сметной документации.

- Уточнение бизнес-плана и технико-экономического обоснования проекта.

- Разработка рабочей документации проекта и ее экспертиза.

- Отвод земли под строительство и получение разрешения на строительство инвестируемого объекта.

- Разработка плана подготовки строительства и его утверждение.

- Передача документации выбранному инвестору и согласование с ним этапов реализации проекта.

Прединвестиционная фаза жизненного цикла может длиться несколько лет. Все зависит от сложности проекта и уровня бюрократизации региона, где будет размещаться объект.

Инвестиционная фаза

Инвестиционная фаза характеризуется активным участием в ней инвестора или инвесторов. В этой фазе происходят существенные финансовые мероприятия: закупка оборудования и технологий, подготовка строительства и начало строительства инвестируемого объекта, доставка, монтаж и пусконаладка оборудования на построенном объекте, прим на работу и подготовка персонала для эксплуатации объекта.

Завершением этой фазы является сдача объекта в эксплуатацию. На этом этапе проводятся маркетинговые исследования, начатые в предыдущей фазе цикла, по вхождению в рынок и его освоению, осуществляется брэндинг продукции.

Инвестиционная фаза по времени в жизненном цикле занимает относительно небольшую часть, чаще всего определяемую сроками строительства и сдачи в эксплуатацию инвестируемого объекта.

Эксплуатационная фаза

Эксплуатационная фаза составляет большую часть жизненного цикла от 90 до 95%. В данном случае, чем больше эта фаза, тем эффективнее проект.

Эксплуатационная фаза включает:

- сертификацию выпускаемой продукции;

- организацию производства;

- продвижение продукции на рынок;

- оперативное управление производством с учетом изменений на рынке продукции;

- организация сервисного обслуживания производимой продукции.

- слежение за эффективностью производства и реализации продукции, определение момента снижения интереса у потребителя к производимой продукции и поиск методов и способов продления ее эффективного производства.

Ликвидационная фаза

Данная фаза может протекать быстро, а может затянуться на несколько лет. Главное в ней определить точку невозврата к данному производству продукции, после которой производство должно быть остановлено, несмотря на еще имеющийся спрос на производимую продукцию.

Ликвидация производства протекает в два этапа:

- демонтаж оборудования и подготовка помещений для новых инвестиций;

- реализация оборудования на вторичном рынке.

Демонтируемое оборудование, еще имеющее запас до физического износа, приобретают небольшие предприятия для организации собственного производства аналогичной продукции, на которую еще сохранился спрос. В редких случаях оборудование сдается как металлолом.

Все фазы жизненного цикла инвестиционного процесса подвержены риску. Особенно он велик на прединвестиционной фазе, где элементы неопределенности максимальны.

В инвестиционной фазе сохраняются риски по востребованности данной продукции рынком, которые проверяются на начальной эксплуатационной фазе. Классические риски связываются со сроками строительства инвестируемого объекта. Эти риски иногда очень влияют на эффективность производства в эксплуатационной фазе, поскольку задержка ввода в эксплуатацию производства ухудшает экономические показатели проекта и создает возможность конкурентам занять ту долю рынка, на которую рассчитывали инициаторы инвестиционных начинаний.

Как правильно рассчитать срок окупаемости инвестиционного проекта.

Принципы оценки эффективности инвестиционных проектов.

Что такое NPV инвестиционного проекта и пример его расчета.

Что такое денежный поток и все о его анализе.

Жизненный цикл инвестиционного проекта – последовательность стадий (фаз) в период между началом проекта (документально оформленной идеей в виде инвестиционного проекта) и его ликвидацией вследствие исчерпания возможностей реализации идеи.

Содержание статьи

- Взаимосвязь параметров жизненного цикла

- Прединвестиционная стадия

- Инвестиционная стадия

- Эксплуатационная стадия

- Ликвидационная стадия

- Расчёт продолжительности жизненного цикла инвестиционного проекта

Продолжительность цикла рассчитывается математически для каждой фазы инвестиционного проекта с последующим их суммированием.

- предынвестиционная,

- инвестиционная,

- эксплуатационная.

Некоторые авторы заключительный этап эксплуатационной стадии – ликвидацию проекта – рассматривают в качестве самостоятельной ликвидационной фазы.

Успешный запуск зависит от его инициации. На данном этапе производится разработка будущих задач, целей, назначаются ответственные руководители, создается соответствующая техническая документация. Начало разработки дальнейших мероприятий происходит в зависимости от общей политики компании, поручений вышестоящего руководства. Начинающие руководители допускают ошибки на данном этапе, так как не придают ему серьезного значения. Начинается разработка устава, согласно пожеланиям главного руководителя.

Основными причинами инициации будут:

- понижение степени рисков;

- повышение объемов чистой прибыли;

- сокращение финансовых затрат на реализацию.

Взаимосвязь параметров жизненного цикла

Существует целый ряд классификаций инвестиционных проектов по различным параметрам, однако некоторые из них имеют прямое отношение к параметрам жизненного цикла и связаны между собой. Так параметр времени реализации инвестиционных проектов с разделением их на краткосрочные, среднесрочные и долгосрочные зависит от сущности проектов, которая определяет проекты либо как инновационные, либо как проекты простого расширения производства. Так, при прочих равных, проекты из инновационной группы будут воплощаться дольше проектов из группы расширения производства на существующей технической базе. А мега- и крупномасштабные проекты, при прочих равных, всегда имеют более продолжительный жизненный цикл, чем региональные и отраслевые.

Условия существования инвестиционного проекта также формирует ряд зависимостей:

- Чем более благоприятный инвестиционный климат, тем меньше бюрократических проволочек и тем меньше жизненный цикл при одновременной более высокой отдаче инвестиций.

- Чем дольше эксплуатируются инвестиции, тем выше их эффективность (зависимость ярче проявляется в процессе расширения производства на уже существующей технологической базе).

- Чем длиннее жизненный цикл инвестиционного проекта, тем предпочтительнее инвестиции при условии одинаковых характеристик эффективности, выраженных в относительных единицах (например, при одинаковой внутренней норме доходности поступающего с инвестициями капитала).

При этом сама по себе, вне остального контекста, длительность жизненного цикла инвестиционного проекта ещё не определят качества инвестиционного проекта, не создавая обязательной зависимости «чем дольше, тем лучше».

Продолжительность каждой стадии жизненного цикла инвестиционного проекта различна. В классическом виде предынвестиционная стадия занимает около 17-20% времени. Ещё порядка 8-10% времени приходится на инвестиционную стадию, после завершения которой начинается операционная деятельность. При этом весь этот период располагается ниже линии окупаемости проекта. Далее около 70% проектного времени занимает период эксплуатационной стадии, причём, начиная приблизительно с 1/5 этой фазы линия денежного потока проходит точку окупаемости инвестиций и начинает постепенное движение вверх. Конец эксплуатационной фазы совпадает с окончанием операционной деятельности и началом ликвидации проекта. На ликвидационную стадию, если рассматривать её отдельно, приходится порядка 5% общего времени жизненного цикла.

Все этапы жизненного цикла инвестиционного проекта по-своему важны, но ключевой считается первая предынвестиционная стадия.

Прединвестиционная стадия

От эффективности предынвестиционной фазы зависит судьба инвестиционного проекта в целом, поскольку целесообразность и жизнеспособность идеи, её технического и материально-финансового воплощения оценивается именно на этом этапе. Эта фаза определяется как промежуток времени между появлением первоначального замысла и окончательным принятием решения о фактической реализации. Но для того чтобы принятие решения было взвешенным и объективным, нередко выбор проекта делается после сравнения с другими конкурирующими проектами. Причём, могут быть представлены как несколько вариантов инвестирования, так и целые инвестиционные программы, где предстартовую экспертизу проходят несколько независимых или взаимодополняющих проектов.

- Формирование замысла и формулирование его в виде основной идеи с конкретизацией предпочитаемого результата.

- Анализ возможностей проекта с точки зрения эффективности инвестирования. Здесь в первую очередь, оценивается потребность в привлечении финансовых ресурсов и, после выявления объёма потребности, – возможные источники ресурсного обеспечения. Параллельно оцениваются собственные финансовые возможности и их место в общем объёме средств.

- Анализ рынка на основе маркетингового исследования.

В серьёзных проектах не существует т. н. «очевидных потребностей», которые можно интуитивно назвать, не проводя статистических исследований и не анализируя с помощью специальных методов целевую аудиторию. Оценить уровень спроса на товар и/или услуги, проанализировать конкурентную среду и

потребительский спрос – отдельная важнейшая задача. - Составление бизнес-плана. Цель этого этапа – выделить конкурентные преимущества, продемонстрировав потенциальному инвестору привлекательность проекта.

- Выбор среды реализации проекта. Если, например, речь идёт о строительстве, то на данном этапе определяется месторасположения будущего предприятия. Здесь же прорабатываются меры взаимодействия исполнителя проекта с администрацией той территории, в зоне которой будет воплощаться проект (достигается договорённость о выделении земли и о получении разрешения на строительство).

- Поиск инвесторов. Выбор потенциальных инвесторов зависит от соотношений собственных средств инвестора и привлечения заёмного капитала. Одним из инструментов взаимодействия (рассмотрения предложения обеими сторонами) становится инвестиционный меморандум, адресованный потенциальным инвесторам. Он представляет собой декларацию возможностей для определённого инвестора, на основе которой можно понять, стоит ли вкладывать средства в проект. Несмотря на то, что перечень нормативных документов РФ не включает в себя инвестиционный меморандум, им широко пользуются на практике. Это узконаправленный документ для избранного круга инвесторов, как правило, на двух языках (для нерезидентов), в котором проговариваются возможности и риски, характеристика компании с дочерними фирмами и прописывается взгляд на проект с точки зрения самого инвестора и т. д.

- Выделение первоначальных инвестиций на проектно-изыскательные работы. На данном стадии исследования занимают порядка 50% всего времени.

- Конкурс на проектно-изыскательные работы. Чаще всего такие работы проводятся по договору подряда, поэтому одна из задач этого этапа – заключение контракта с выбранным проектировщиком. Учётными факторами при проведении тендера становятся репутация проектировщика, стоимость работ (смета затрат), сроки выполнения и другие факторы.

- Утверждение плана подготовки к строительству и согласование с инвестором этапов реализации после передачи документации выбранному инвестору.

На предынвестиционной стадии участие инвестора зачастую не требуется совсем, а работы этого периода проводятся за счёт инициатора. Но на этой стадии максимально высоки риски, поскольку значимее всего и факторы неопределённости.

Инвестиционная стадия

Инвестиционная стадия определяется как время от начала проектно-изыскательных работ до перехода работающего предприятия на проектную мощность, что требует вложения порядка 3-8% всего объёма инвестиций.

- Создание технико-экономического обоснования. Оно делается на основе бизнес-плана, но с акцентом на технологической стороне проектной реализации – определяется более перспективная и целесообразная технология и обосновывается её выбор.

- Разработка проектной документации.

- Документальное оформление прежней договорённости о месте реализации проекта (выделение и закрепление земли под предприятие, разрешение на строительство и т. д.).

- Определение подрядчика и заключение договора с ним. Строительная организация выбирается путём проведения тендера, после чего утверждается окончательная смета.

- Создание объекта – производительной базы инвестиционного проекта. В случае строительства подрядчик чаще всего привлекает субподрядные компании для возведения инженерных и технических коммуникаций.

- Монтаж и запуск технологического оборудования. Этот этап завершается проведением пусконаладочных работ.

- Формирование капитала. На данном этапе складываются активы и трудовые ресурсы – кадровый состав, состоящий из руководителей, специалистов, рабочих. Деньги инвестируются в приобретение объектов основного и первоначального оборотного капиталов.

- Производство первых опытных образцов. Этап завершается выходом на проектную мощность, однако надо учитывать, что полное освоение производственных мощностей, как правило, происходит не сразу (в текущем по отношению к старту году), а со временем.

Несмотря на то, что объект в завершении этой стадии уже сдаётся в эксплуатацию, маркетинговые исследования продолжаются, а их результаты влияют на брендинг продукции.

Эксплуатационная стадия

Самая длинная по времени стадия жизненного цикла, причём, чем она длиннее (90-95%), тем проект считается успешнее. Эксплуатационная стадия определяется как время между выходом на проектную мощность и завершением проекта. В случае выделения ликвидационной стадии в отдельную, эксплуатационная фаза завершается исчерпанностью процесса.

- Производство продукции. Объём произведённого продукта зависит от мониторинга уровня спроса.

- Реализация продукции. Показатели этого этапа соотносятся с показателями предыдущего этапа, то есть, объём производства коррелирует с фактическим объёмом продаж.

- Сертификация продукции. Документальное подтверждение качества производимого продукта.

- Обслуживание продукции. Если в ходе проекта производится продукция, требующая ремонта и гарантийного обслуживания, на этом этапе создаются центры ремонта.

- Постоянный мониторинг процесса. В ходе этого непрерывного мониторинга отслеживается как эффективность работы предприятия, с одной стороны, так и изменение рыночной ситуации – с другой для своевременной реакции на возможные изменения. В целом отслеживаются все значимые экономические показатели с обеих сторон.

Завершением эксплуатационной стадии считается и ситуация, при которой для реконструкции текущего процесса необходимо создание нового инвестиционного проекта.

Ликвидационная стадия

На этой стадии, где происходит остановка производства и распродажа активов, важно определить точку невозврата. Сложность в том, что спрос на продукции ещё может существовать, но рентабельность уже снижается, что снижает и средневзвешенную стоимость капитала. Это становится сигналом к завершению производства и/или создания более эффективных условий производства.

Окончательная ликвидация может проходить быстро, но может и значительно растягиваться во времени, проходя два этапа:

- Демонтаж оборудования и переоснащение помещений для новых инвестиционных проектов.

- Реализация устаревшего для данного проекта оборудования на вторичном рынке. Если оборудование ориентировано на специфическую продукцию с ещё сохранившимся спросом, и оно по-прежнему имеет запас прочности до физического износа, его покупают мелкие предприятия для возобновления цикла в более мелких масштабах. Если нет, оборудование может быть реализовано в качестве металлолома.

В функционально-динамическом аспекте управления на первых двух стадиях основное значение имеет управление инвестициями, а на эксплуатационной – управление капиталом. При этом управление рисками – составная часть процесса на любой стадии – меняется только специфика. Предынвестиционная стадия связана с рисками, зависящими от ошибок в бизнес-плане (неверные прогнозы ставки дисконтирования, уровня спроса и др.). В инвестиционной стадии на первый план выходят риски срыва строительного процесса из-за задержек строителей или технологических проблем. На эксплуатационной стадии сохраняются технологические риски, связанные с авариями, и финансовые, связанные с платёжеспособностью, однако в целом на этой стадии уровни риска ниже, чем на предыдущих.

Расчёт продолжительности жизненного цикла инвестиционного проекта

На примере возведения и запуска завода железобетонных конструкций можно продемонстрировать расчёт продолжительности жизненного цикла проекта. Вводными условиями считаются следующие показатели:

- 2 месяца – проведение маркетинговых исследований,

- 1 месяц – разработка бизнес-плана,

- 3 месяца – поиск инвесторов проведение переговоров по выделению инвестиций на проектирование,

- 1 месяц – определение местоположения объекта,

- 2 месяца – проведение тендера по выбору компании-проектировщика и заключение с ней договора.

- 6 месяцев – проектирование заводских корпусов с параллельной разработкой технико-экономического обоснования.

- 24 месяца – непосредственное строительство завода.

- 360 месяцев (то есть, ориентировочно – 30 лет) – время эффективной работы предприятия.

- 12 месяцев – время ликвидации проекта.