From Wikipedia, the free encyclopedia

In the theory of capital structure, internal financing is the process of a firm using its profits or assets as a source of capital to fund a new project or investment. Internal sources of finance contrast with external sources of finance. The main difference between the two is that internal financing refers to the business generating funds from activities and assets that already exist in the company whereas external financing requires the involvement of a third party. Internal financing is generally thought to be less expensive for the firm than external financing because the firm does not have to incur transaction costs to obtain it, nor does it have to pay the taxes associated with paying dividends. Many economists debate whether the availability of internal financing is an important determinant of firm investment or not. A related controversy is whether the fact that internal financing is empirically correlated with investment implies firms are credit constrained and therefore depend on internal financing for investment.[1][2] Studies show that the availability of funds within a company is a major driver for investment decisions.[3] However, the success and growth of a company is almost entirely dependant on the financial management and the use of internal financing does not explicitly mean success or growth for the firm. The financial manager can use a range of sources including but not limited to retained earnings, the sale of assets, and the reduction and control of working capital to drive expansion and better utilise funds. The availability of internal finance does not have a massive effect on firm growth.[4]

Internal Finance in Practice[edit]

The specific source of internal financing used by a financial manager depends on the industry the firm operates in, the goals of the firm and the restrictions (financial or physical) that are placed on the firm. The sources of internal finance mentioned above can be used in conjunction with one another or individually. The mix of methods that the financial manager would choose also depends on several factors including the goals of the firm, their restrictions and their industry. For example, a retail firm specialising in consumer goods would generally not have as many assets as a car manufacturer. Therefore, the two firms would differ in that the retail firm would rely more on the reduction and control of working capital and retained earnings whereas the car manufacturer would generate more funds through the sale of assets (i.e., plant and equipment).

A big downfall of internal financing revolves around the financial manager and their motives. Financial managers who control large internal sources of finance are more likely to seek investment opportunities that generate lower returns than shareholders can generate for themselves for the purpose of firm growth. Alternatively, managers who source funds externally are monitored closely by the financial market and therefore are inclined to act in the interest of shareholders.[5]

Advantages & Disadvantages of Internal Financing[edit]

Internal financing — like all other business functions — has advantages and disadvantages, they are as follows;

Advantages[edit]

- By using internal sources of finance, the financial manager helps the company maintain ownership and control. If the company were to alternatively issue new shares to raise funds, they would be forfeiting a specific amount of control to their shareholders.

- The use of internal financing means no legal obligations to the company and lower costs. Legal obligations are irrelevant in the use of internal financing because the company has no obligation to pay or consult any third party. Costs are less because the cost of borrowing to raise funds through debt financing is eliminated.

- Internal financing helps improve (lower) the debt-to-equity ratio of a company making investments in the company attractive.

- Capital is immediately available

- No control procedures regarding creditworthiness

- No influence of third parties

- More flexibility

Disadvantages[edit]

- Internal financing is not ideal for long-term projects or accelerated growth. Internal financing limits a company’s ability to borrow funds and therefore their growth is limited by the rate at which they can generate profits.

- Debt financing, a form of external financing, comes with the benefit of tax deductions on the interest payments made by the company. By choosing internal financing the company does not receive any tax benefits.

- The use of internal finance limits a company’s ability to expand its network. By limiting the potential expansion of a company’s network, they miss out on potential benefits and external expertise

- No increase of capital

- Losses (shrinking of capital) are not tax-deductible

- Limited in volume (volume of external financing as well is limited but there is more capital available outside — in the markets — than inside of a company)

Retained Earnings[edit]

Retained earnings is the most common source of internal financing for a company. Retained earnings are the profits of a company that are not distributed to shareholders in the form of dividends, but rather are reinvested to fund new projects or ventures. Because retained earnings are reinvested rather than distributed in dividends, the company must insure that the investments they make, or the projects they fund using the earnings, yield a rate of return that is equivalent to or higher than the rate of return that investors can generate by reinvesting those dividends that they could have received, all while maintaining the same level of risk. By failing to do so the financial manager may face adverse effects and risk losing shareholders which would lead to a decrease in company value.[6]

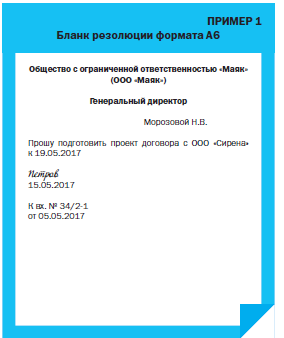

Basic process of internal financing through retained earnings and the sale of assets to generate capital.

The reinvestment of earnings helps current shareholders in that it allows them to maintain the value of their shares. By sourcing the funds internally, a company would not need to issue new shares to raise capital through an IPO thus preventing the dilution of current shareholders’ share values. Because retained earnings are funds that are already flowing through the company, the firm does not need to wait to receive those funds, meaning they are readily available for use. It is important to note that companies can do more than just reinvest their earnings or pay them out as dividends. When companies choose to pay out dividends, they only use between 50% and 70% of their earnings, the rest may be utilised elsewhere.[6]

Commonly, most firms rely heavily on internal financing, and retained earnings remains the most prominent form of financing for a firm.[7] Shareholders in a firm are generally happy for retained earnings to be reinvested into the business as long as the projects that the funds are invested in produce a positive NPV. The reason for this is that any projects that are invested in which produce a positive NPV will subsequently increase a shareholders wealth. If internal funds in the form of retained earnings are not enough to cover the cost of an investment then the company faces a financial deficit. In order to overcome this deficit the company would need to cut back on paying dividends in order to increase their retained earnings or alternatively source their funds externally.[7] Studies show that financial managers rely heavily on internal financing because they tend to avoid external financing based on irrational or self-serving fears.[7] For example, by issuing new shares to raise capital the financial manager will be subject to the scrutiny of the financial market and may face awkward questions from potential investors.

Sale of Assets[edit]

Sale of assets refers to a company selling some or all of its assets in exchange for financial or physical gain. These assets can be tangible (physical), intangible (financial), or a combination of both. The sale of assets is an essential aspect of internal financing and one of the more common sources of financing for a company.[8] The assets which a company can sell are not limited. It is down to the financial manager to strategise and decide what assets are to be sold, physical or financial, and the decision is based on either company growth or downsizing.

The sale of assets, through a theoretical perspective, is viewed as a way to increase asset efficiency or raise capital. By increasing asset efficiency, which is done through asset reallocation, companies can take advantage of economic changes and increase their value. This is different to the sale of assets which serves the purpose of generating capital. Both are valid approaches in which a company can initiate growth.[8]

As the business in itself is an asset, a part of the business can be sold to an investor in exchange for cash. Shares in the company may be sold on the share market. For small businesses, this can be done through the addition of a business partner where an individual pays the business owner a specified amount of money in exchange for a specified degree of control within the business.

The sale of assets can produce short-term and long-term finance dependent on the type of asset sold. The sale of equipment which has become obsolete or is outdated is a source of short-term internal financing. Regular screening of the fixed asset register aids in finding assets which are no longer being used and can be sold, usually at a loss, in order to satisfy financial needs. The sale of more substantial assets such as buildings, land and machinery can be used as a source of long-term internal financing as those assets often produce an increased financial gain. If the business sells off useful assets or assets that are still within their useful life, they can put themselves at a loss as they would no longer receive any benefit from that asset.

Reduction and Control of Working Capital[edit]

Reduction and control of working capital both fall under the management of working capital. According to Sagner[9] «Working capital management involves the organisation of a company’s short-term resources to sustain on-going activities, mobilise funds, and optimise liquidity.» Working capital is a complex concept that can be described as the difference between the current assets of a company and their current liabilities.[10] By managing and controlling working capital the financial manager can reallocate and restructure funds to provide the capital that the company requires from an internal source.

Working Capital is a measure of a firm’s ability to meet its short-term financial obligations, the firm’s efficiency or lack-off in business operations and short-term financial strength. If current assets outweigh current liabilities, the firm has positive working capital and their ability to invest and grow increases. If current liabilities outweigh current assets, the firm has negative working capital and the ability to invest and grow is decreased along with the ability to pay back debts that are outstanding.

A business can reduce their working capital through the enhancement of receivables and payables accounts. Speeding up the cycle of accounts receivable means the company can generate cash quickly by acquiring cash flows and profits they are set to receive, before they are expected to be collected. Lengthening of accounts payable can aid in the reduction of working capital through delayed payments. This means the business can free up working capital to be used as a source of internal financing by delaying payments relating to the reduction of debt arising from accounts which are payable by the business.

See also[edit]

- External financing

- Capital structure

References[edit]

- ^ Hubbard, Kashap and Whited, «Internal Financing and Investment», Journal of Money, Credit & Banking, 1995

- ^ RE Carpenter, BC Petersen , «Is the Growth of Small Firms Constrained by Internal Finance?,» Review of Economics and Statistics, 2002 https://ssrn.com/abstract=259864

- ^ Buzzacchi, Luigi; Scellato, Giuseppe; Ughetto, Elisa (2013). «The investment strategies of publicly sponsored venture capital funds». Journal of Banking & Finance. 37 (3): 707–716. doi:10.1016/j.jbankfin.2012.10.018.

- ^ Hasan, Hafnida (2018-11-05). «Relationship between Financial Development and Economic Growth: Empirical Evidence in Indonesia». International Journal of Economics and Finance. 10 (12): 37. doi:10.5539/ijef.v10n12p37. ISSN 1916-9728.

- ^ Dickerson, Andrew P.; Gibson, Heather D.; Tsakalotos, Euclid (July 2000). «Internal vs External Financing of Acquisitions: Do Managers Squander Retained Profits?». Oxford Bulletin of Economics and Statistics. 62 (3): 417–431. doi:10.1111/1468-0084.00178. ISSN 0305-9049.

- ^ a b Atrill, Peter; McLaney, Edward; Harvey, David (2014). Accounting: An Introduction (6th ed.). Melbourne, VIC: Pearson. pp. 469–499. ISBN 9781486008797.

- ^ a b c Brealey, Richard; Myers, Stewart; Allen, Franklin (2020). Principles of Corporate Finance (13th ed.). New York: McGraw-Hill Education. pp. 365–367. ISBN 978-1-260-56555-3.

- ^ a b Curi, Claudia; Murgia, Maurizio (2020). Asset Sales — Their Role in Restructuring and Financing Firms. Switzerland: Springer. pp. 1–5. ISBN 978-3-030-49573-2.

- ^ Sagner, James S. (2011). «Cut costs using working capital management». Journal of Corporate Accounting & Finance. 22 (3): 3–7. doi:10.1002/jcaf.20669.

- ^ Preve, Lorenzo A. (2010). Working capital management. Sarria-Allende, Virginia. New York: Oxford University Press. ISBN 978-0-19-973741-3. OCLC 427757227.

External links[edit]

- Definition at investor words.

Что такое Нераспределенная прибыль?

Нераспределенная (RE) прибыль является важным понятием в бухгалтерском учете. Этот термин означает историческую прибыль, полученную компанией, за вычетом дивидендов, которые она выплатила в прошлом. Слово “нераспределенная” отражает тот факт, что эти доходы не были выплачены акционерам в качестве дивидендов, а были сохранены компанией. По этой причине нераспределенная прибыль уменьшается, когда компания либо теряет деньги, либо выплачивает дивиденды, и увеличивается, когда появляются новые прибыли.

Основные выводы

- Нераспределенная прибыль (НДП) – это сумма чистой прибыли, оставшаяся у компании после выплаты дивидендов акционерам.

- Решение об удержании прибыли или ее распределении между акционерами обычно принимается руководством компании.

- Компания, ориентированная на рост, может вообще не выплачивать дивиденды или выплачивать их в очень небольших размерах, поскольку она может предпочесть использовать нераспределенную прибыль для финансирования деятельности по расширению.

Формула и расчет нераспределенной прибыли

RE = BP + Чистый доход (или убыток) – C- S

где:

RE = Нераспределенная прибыль

BP = Нераспределенная прибыль начального периода

C = Денежные дивиденды

S = Дивиденды по акциям

О чем говорит нераспределенная прибыль

Всякий раз, когда компания получает дополнительный доход, часть долгосрочных акционеров может рассчитывать на некоторый регулярный доход в виде дивидендов в качестве вознаграждения за то, что они вложили свои деньги в компанию. Трейдеры, которые ищут краткосрочную прибыль, могут также предпочесть получение дивидендных выплат, которые предлагают мгновенную прибыль.

Дивиденды также являются предпочтительными, так как во многих юрисдикциях дивиденды разрешены в качестве дохода, не облагаемого налогом, в то время как прибыль от акций облагается налогами. С другой стороны, руководство компании может полагать, что они могут лучше использовать деньги, если они хранятся внутри компании. Точно так же могут быть акционеры, которые доверяют управленческому потенциалу и могут предпочесть позволить им удерживать прибыль в надежде на гораздо более высокую прибыль (даже с учетом налогов).

Ключевые моменты

- Нераспределенная прибыль (RE) – это сумма чистой прибыли, оставшаяся для бизнеса после выплаты дивидендов своим акционерам.

- Решение о сохранении прибыли или ее распределении между акционерами обычно остается за менеджментом компании.

- Компания, ориентированная на рост, может вообще не выплачивать дивиденды или платить очень небольшие суммы, поскольку она может предпочесть использовать нераспределенную прибыль для финансирования деятельности по расширению.

Использование нераспределенной прибыли

Следующие варианты широко охватывают все возможности использования излишков денег:

- Деньги дохода могут быть распределены (полностью или частично) между собственниками (акционерами) бизнеса в виде дивидендов .

- Его можно инвестировать в расширение существующих бизнес-операций, например, в увеличение производственных мощностей существующих продуктов или наем дополнительных торговых представителей.

- Его можно инвестировать в запуск нового продукта / варианта, например, производителя холодильников, занимающегося производством кондиционеров, или производителя шоколадного печенья, запускающего варианты со вкусом апельсина или ананаса.

- Деньги можно использовать для любого возможного слияния , поглощения или партнерства, которое приведет к улучшению деловых перспектив.

- Его также можно использовать для обратного выкупа акций .

- Прибыль может быть использована для погашения любой непогашенной ссуды (долга), которая может быть у бизнеса.

Первый вариант приводит к тому, что прибыль навсегда исчезает из бухгалтерских книг и счетов бизнеса, потому что выплата дивидендов необратима. Однако все другие варианты сохраняют прибыль для использования в рамках бизнеса, и такие инвестиции и деятельность по финансированию составляют нераспределенную прибыль (RE).

По определению нераспределенная прибыль – это совокупная чистая прибыль или прибыль компании после учета дивидендных выплат. Он также называется профицитом прибыли и представляет собой резервные деньги, которые доступны руководству компании для реинвестирования обратно в бизнес. Выраженный в процентах от общей прибыли, он также называется коэффициентом удержания и равен (1 – коэффициент выплаты дивидендов ).

Хотя последний вариант погашения долга также приводит к утечке денег, он по-прежнему оказывает влияние на бизнес-счета, например, сберегает будущие процентные платежи, что дает право на включение в нераспределенную прибыль.

Управление и нераспределенная прибыль

Решение о сохранении прибыли или ее распределении между акционерами обычно остается за менеджментом компании. Однако акционеры могут оспорить это большинством голосов, поскольку они являются настоящими владельцами компании.

Руководство и акционеры могут желать, чтобы компания удерживала прибыль по нескольким причинам. Будучи более информированным о рынке и бизнесе компании, руководство может иметь в виду проект с высокими темпами роста, который они могут рассматривать как кандидата на получение значительной прибыли в будущем. В долгосрочной перспективе такие инициативы могут привести к увеличению прибыли для акционеров компании, а не к выплате дивидендов. Как менеджмент, так и акционеры предпочитают погашение долга с высокой процентной ставкой вместо выплаты дивидендов.

Чаще всего руководство компании придерживается взвешенного подхода. Он включает в себя выплату номинальной суммы дивидендов и удержание значительной части прибыли, что обеспечивает беспроигрышный вариант.

Дивиденды и нераспределенная прибыль

Дивиденды могут быть распределены в денежной или акционной форме. Обе формы распределения уменьшают нераспределенную прибыль. Выплата дивидендов наличными приводит к оттоку денежных средств и отражается в бухгалтерских книгах и счетах как чистое уменьшение. Когда компания теряет право собственности на свои ликвидные активы в виде денежных дивидендов, она снижает стоимость активов компании в балансе, тем самым влияя на доход от капитала.

С другой стороны, хотя дивиденды по акциям не приводят к оттоку денежных средств, выплаты по акциям переводят часть нераспределенной прибыли в обыкновенные акции. Например, если компания выплачивает одну акцию в качестве дивиденда за каждую акцию, принадлежащую инвесторам, цена за акцию снизится до половины, потому что количество акций существенно удвоится. Поскольку компания не создала никакой реальной стоимости, просто объявив дивиденды по акциям, рыночная цена за акцию корректируется в соответствии с пропорцией дивидендов по акциям.

Хотя увеличение количества акций может не повлиять на баланс компании, поскольку рыночная цена автоматически корректируется, оно снижает оценку стоимости одной акции, что отражается в счетах движения капитала, тем самым влияя на RE.

Компания, ориентированная на рост, может вообще не выплачивать дивиденды или платить очень небольшие суммы, поскольку она может предпочесть использовать нераспределенную прибыль для финансирования таких мероприятий, как исследования и разработки, маркетинг, требования к оборотному капиталу, капитальные затраты и приобретения, чтобы добиться дополнительного роста. . Такие компании имеют высокие показатели ВЭ на протяжении многих лет. У созревающей компании может не быть много вариантов или проектов с высокой доходностью для использования излишков денежных средств, и она может предпочесть выплату дивидендов. У таких компаний низкий RE.

Нераспределенная прибыль и доход

Как выручка, так и нераспределенная прибыль важны для оценки финансового состояния компании, но они подчеркивают различные аспекты финансовой картины. Выручка находится в верхней части отчета о прибылях и убытках и часто упоминается как число верхней строки при описании финансовых показателей компании. Поскольку выручка – это общий доход, полученный компанией, это доход, полученный до операционных расходов, и накладные расходы вычитаются. В некоторых отраслях выручка называется валовой выручкой, поскольку валовая сумма приводится без вычетов.

Нераспределенная прибыль – это часть прибыли компании, которая удерживается или удерживается и сохраняется для будущего использования. Нераспределенная прибыль может быть использована для финансирования расширения или выплаты дивидендов акционерам позднее. Нераспределенная прибыль связана с чистой (а не валовой) прибылью, поскольку это сумма чистой прибыли, сэкономленная компанией с течением времени.

Ограничения нераспределенной прибыли

Как аналитик, абсолютный показатель нераспределенной прибыли в течение определенного квартала или года может не дать какой-либо значимой информации, а его наблюдение за период времени (например, за пять лет) может указывать только на тенденцию относительно того, сколько денег удерживает компания. . Как инвестор, можно сделать вывод о гораздо большем, например о том, какую прибыль принесла нераспределенная прибыль и были ли они лучше любых альтернативных инвестиций.

Сохраненная прибыль до рыночной стоимости

Чтобы оценить, насколько успешно компания использовала нераспределенные деньги, нужно взглянуть на ключевой фактор, называемый «нераспределенная прибыль по отношению к рыночной стоимости». Он рассчитывается за период времени (обычно за пару лет) и оценивает изменение цены акций по сравнению с чистой прибылью, удерживаемой компанией.

Например, за четырехлетний период с сентября 2013 года по сентябрь 2017 года цена акций Apple выросла с 58,14 доллара до 160,36 доллара за акцию.1 За тот же пятилетний период общая прибыль на акцию составила 38,87 долларов США, а общая сумма дивидендов, выплаченных компанией, составила 10 долларов США на акцию.2 Эти цифры получены путем суммирования прибыли на акцию и дивидендов на акцию за каждый из пяти лет. Эти цифры доступны в разделе «Ключевые показатели» отчетов компании.

Как доступно на портале Morningstar , у Apple были следующие цифры EPS и дивидендов за указанный период времени, и их суммирование дает вышеуказанные значения для общей EPS и общих дивидендов:

Разница между общей прибылью на акцию и общими дивидендами дает чистую прибыль, удерживаемую компанией: 38,87 долларов – 10 долларов = 28,87 долларов. То есть за пятилетний период компания сохранила прибыль в размере 28,87 долларов на акцию. За тот же период цена его акций выросла на (154,12 – 95,30 доллара = 58,82 доллара) за акцию. Разделение этого повышения цены на акцию на чистую нераспределенную прибыль на акцию дает коэффициент (58,82 доллара / 28,87 доллара = 2,037), который указывает на то, что на каждый доллар нераспределенной прибыли компании удалось создать рыночную стоимость на 2,037 доллара.

Если бы компания не сохранила эти деньги и вместо этого взяла бы процентную ссуду, полученная стоимость была бы меньше из-за исходящей выплаты процентов. RE предлагает свободный капитал для финансирования проектов, позволяющих эффективно создавать стоимость прибыльными компаниями.

Аналогичный расчет для другой акции, Walmart Inc. ( зрелой компании выросла с 58,61 доллара до 105,88 доллара, а нераспределенная чистая прибыль составила 12,36 доллара на акцию.3 Изменение рыночной стоимости по отношению к нераспределенной прибыли составляет (105,88–58,61 долл. США) / 12,36 долл. США = 3,824, что означает, что Walmart произвел более чем в три раза больше рыночной стоимости на каждый доллар нераспределенной прибыли.

Созданная ценность

Тем не менее, читатели должны отметить, что приведенные выше расчеты указывают на ценность, созданную в отношении использования только нераспределенной прибыли, и не указывают на общую стоимость, созданную компанией. Возможно, что в целом акции Apple могли принести больше прибыли, чем акции Walmart в течение периода исследования, потому что Apple, возможно, дополнительно сделала отдельные (не относящиеся к RE) крупномасштабные инвестиции, что привело к увеличению общей прибыли. С другой стороны, Walmart может иметь более высокое соотношение нераспределенной прибыли к фактору рыночной стоимости, но, возможно, он испытывал трудности в целом, что приводило к сравнительно более низкой общей прибыли.

Пример нераспределенной прибыли

Вот пример нераспределенной прибыли:

Допустим, в первый год работы компании ABC Inc. чистая прибыль составила $500 000. Совет директоров компании решил оставить $100 000 из этой прибыли для реинвестирования в деятельность компании, а оставшиеся $400 000 направить акционерам в качестве дивидендов.

Во второй год чистая прибыль ABC Inc. составила $700 000, но совет директоров решил оставить всю прибыль, доведя общую сумму нераспределенной прибыли до $800 000. Нераспределенная прибыль добавляется к балансу компании как форма капитала, и она может быть использована для финансирования будущего расширения, погашения долга или выплаты дивидендов в будущем.

С помощью этого дополнительного капитала ABC Inc. может расширить свою деятельность, инвестировать в исследования и разработки или приобрести новое оборудование для повышения производительности. Удерживая прибыль, а не распределяя ее в виде дивидендов, компания может укрепить свое финансовое положение и улучшить долгосрочные перспективы роста и прибыльности.

Цена капитала представляет собой общую сумму средств, которую нужно уплатить за использование определенного объема финансовых ресурсов. Цена каждого из источников финансирования инвестиций различна. Можно выделить пять основных источников капитала: банковский кредит, облигационный заем, привилегированные акции, обыкновенные акции, нераспределенная прибыль. Рассмотрим методику расчета цены каждого из перечисленных источников.

Выбор оптимальной структур источников финансирования является одним из решающих вопросов для инвестора. Этот выбор осуществляется после того, как выбраны стратегические цели развития организации, определена идея проекта, учтены возможные риски.

На итоговое решение о целесообразности того или иного проекта оказывает влияние выбор ставки дисконтирования. Эта ставка (цена капитала) отражает уровень расходов инвестора по проекту. Поэтому объективный (или хотя бы удовлетворяющий всех участников) выбор ее величины достаточно важен.

Цена каждого из источников финансирования инвестиций различна. Известно, чтоцена капитала представляет собой общую сумму средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженную в процентах к этому объему:

ri = Ci / Ii

где ri — цена i-го источника средств финансирования; Ci — годовые финансовые издержки по обслуживанию средств i-го источника финансирования; Ii — сумма средств, полученная из i-го источника финансирования.

Можно выделить пять основных источников капитала: банковский кредит, облигационный заем, привилегированные акции, обыкновенные акции, нераспределенная прибыль. Рассмотрим методику расчета цены каждого из перечисленных источников.

1. При определении цены банковского кредита, как правило, исходят из размера годовой процентной ставки, оговоренной в кредитном договоре. Однако это не совсем верно. Поскольку цена банковского кредита, т.е. размер процентов, уплачиваемых заемщиком, зависит не только от уровня годовой процентной ставки, но и применяемой схемы начисления процентов (простые или сложные проценты), а также числа внутригодовых процентных начислений.

Универсальным показателем, обеспечивающим сравнение кредитных договоров с различными условиями, является эффективная годовая процентная ставка rе.

Суть ее расчета основана на том, что любой схеме наращения процентов, где заданы первоначальная стоимость кредита PV, годовая процентная ставка r, число начислений сложных процентов m rе, которая обеспечивает точно такое же наращение, как и исходная схема, но при однократном начислении процентов, т.е. m = 1.

Эффективная годовая процентная ставка rе рассчитывается по формуле: rе = (1 + r / m)m — 1,

где m — число внутригодовых процентных начислений ( m = 12 при ежемесячном начислении, m = 4 при ежеквартальном начислении, m = 2 при полугодовом начислении процентов).

Пример 1. Инвестор может получить кредит а) или на условиях ежеквартального начисления процентов из расчета 18% годовых; б) или на условиях ежемесячного начисления процентов из расчета 16% годовых. Какой из вариантов наиболее предпочтителен?

Первый вариант: re = (1 + 0,18/4)4 — 1 = 0,193 (19,3%).

Второй вариант: re = (1 + 0,16/12)12 — 1 = 0,172 (17,2%).

Расчеты показывают, что в первом случае расходы инвестора по обслуживанию долга выше, поскольку уровень эффективной годовой процентной ставки выше. Таким образом, вторая схема получения кредита предпочтительнее.

С позиции кредитора, в данном случае — банка, выгоднее предоставлять кредит по первой схеме, так как наращенная стоимость капитала в этом случае будет выше.

Необходимо отметить, что принятие решения не зависит от величины кредита, поскольку критерием является относительный показатель — эффективная ставка, а она, как следует из формулы, зависит лишь от номинальной ставки и количества процентных начислений.

2. Определение цены размещения облигационного займа представляет собой более сложную задачу. Базовая формула для нахождения текущей стоимости облигации с периодичностью выплаты процентов раз в год представлена следующим выражением:

Ц0 = КД * FM4( r, n) + НС * FM2(r, n)

где Ц0 — текущая стоимость (рыночная цена) облигации; КД — годовая сумма купонного дохода по облигации; r — доходность облигации; НС — нарицательная стоимость облигации; n — число лет, по окончании которых произойдет погашение облигации, год; FM2(r, n) — дисконтирующий множитель для единичного платежа; FM4( r, n) — дисконтирующий множитель для потока платежей за n лет по ставке r.

В случае если процент выплачивается дважды в год, цену облигационного займа рекомендуется определять с использованием следующего выражения:

Ц0 = КД / 2 * FM4 ( r / 2, n * 2) + НС * FM2 ( r / 2, n * 2).

Пример 2. Облигация с 20%-ным купоном (процент выплачивается раз в полугодие) имеет нарицательную стоимость 1000 руб. Текущая цена облигации составляет 920 руб. При условии, что через 3 года произойдет погашение облигационного займа, доходность облигации можно определить из следующего уравнения:

920 = {(1000 * 0,2 / 2) * FM4 ( r / 2, n * 2)} + НС * FM2 ( r / 2, n * 2).

Для нахождения r воспользуемся электронными таблицами EXCEL (вкладка «Финансовые функции»). Найденное значение будет равно 22% годовых.

В более простом случае, когда определяется цена облигационного займа с нулевым купоном, процентная ставка может быть найдена из формулы

Ц0 = ПО / (1 + r) n = ПО * FM2 ( r, n),

где ПО — сумма, причитающаяся держателю облигации при ее погашении.

3. Нахождение цены средств финансирования, полученных в ходе нового выпуска акций компании, основывается на предположении, что дивидендные выплаты с позиции эмитента рассматриваются в качестве финансовых издержек. В соответствии с этим цена акций предприятия приблизительно равна уровню дохода, получаемого держателями акций. Также в цену эмиссии требуется включить затраты по оформлению и регистрации выпуска ценных бумаг.

Расчет цены привилегированных акций не представляет большой сложности из-за достаточной предсказуемости получения инвесторами дивидендного дохода.

Некоторые компании осуществляют выпуск привилегированных акций на условиях, предоставляющих инвестору право выкупить их в определенный момент времени по заранее установленной цене. В этом случае цена привилегированных акцийисчисляется по формуле

Ца = Д / ЧД = Д / (Цэ — З),

где Д — дивидендный доход по привилегированным акциям; ЧД — чистая сумма средств, полученных предприятием от продажи одной привилегированной акции; Цэ — эмиссионная цена привилегированной акции; З — затраты предприятия на выпуск привилегированной акции.

Для нахождения цены вновь выпускаемых обыкновенных акций необходимо особое внимание уделять прогнозу уровня дивидендных выплат в различные периоды времени. В финансовой практике рассматриваются обыкновенные акции с постоянной величиной дивиденда, постоянным и изменяющимся темпами прироста дивидендов.

Если рассматриваются обыкновенные акции с постоянной динамикой изменения уровня дивидендов, цена капитала рассчитывается по формуле

Ца = Д1 / [Цэ * (1 + K)] + g,

где Д1 — ожидаемая величина дивиденда на ближайший период; Цэ — эмиссионная цена одной обыкновенной акции; К — коэффициент издержек по выпуску и реализации обыкновенных акций, равный отношению их абсолютного значения к эмиссионной цене, g — ожидаемый темп прироста дивидендов.

4. На следующем этапе анализа необходимо определить цену нераспределенной прибыли, направляемой на цели финансирования долгосрочных инвестиций. Как правило, это часть прибыли предприятия, оставшаяся после отчислений налогов, уплаты дивидендов и других распределений чистой прибыли, согласно компетенции общего собрания акционеров (участников). Перед собственниками и менеджментом коммерческой организации встает сложная задача решить, на какие цели использовать нераспределенную прибыль.

Если будет принято решение направить прибыль на цели инвестирования, цена данного источника финансирования будет равна рентабельности, которую смогли бы получить акционеры (собственники) организации при вложении полученного ими дивидендного дохода в альтернативные проекты со сравнимыми рисковыми характеристиками (реализация принципа вмененных издержек: определение цены каждого компонента инвестированного капитала должно базироваться на оценке потенциальной доходности альтернативного вложения средств, соответствующей конкретным условиям данного рынка).

Исходя из вышеизложенного в практике инвестиционного анализа существуют четыре методики расчета цены нераспределенной прибыли:

- Расчет цены прибыли на основе САРМ-модели, основанный на том, что инвестору необходим дополнительный доход, превышающий возможный доход от полностью застрахованных от риска ценных бумаг (таких, как правительственные облигации). Дополнительный доход является компенсацией инвестору за инвестиции в рисковые активы. Модель служит для определения необходимой нормы дохода на основании трех компонентов: номинальной безрисковой ставки, средней доходности нессудных операций в экономике и бета-коэффициента, измеряющего систематические риски. Примерами систематических рисков могут служить появление излишнего числа конкурирующих объектов, введение и действие каких-либо ограничений и т.п.

- Определение цены реинвестированной прибыли по второй методике базируется на формуле дисконтированного денежного потока. При этом допускается, что акционеры предприятия на полученные дивиденды могут купить акции других компаний.

- Третий подход предполагает использование альтернативных ставок рентабельности. В этом случае в качестве цены реинвестированной прибыли рекомендуется использовать депозитный процент по вкладам в стабильной иностранной валюте (выбор банка осуществляется по уровню безопасности вложенных средств) или депозитную ставку Сбербанка России.

- Четвертый подход, так называемая модель суммирования, предполагает корректировку нормы дохода безрисковой ценной бумаги на премию за риск для данной компании. Премия за риск прибавляется к очищенной от риска норме доходности и рассчитывается на основе рисков, учитывающих размер и финансовую структуру компании, диверсификацию производства и клиентуры, качество управления и прочие риски.

В качестве безрисковой рентабельности (доходности) принято использовать ставку дохода по долгосрочным правительственным облигациям.

В современных российских условиях для оценки инвестиционных операций, совершенных в долларах США, применяется ставка, предложенная на лондонском межбанковском рынке LIBOR. По операциям в российских рублях в качестве безрисковой ставки рекомендуется использовать величину, равную 0,25-0,3 ставки рефинансирования ЦБ России. Ипотечное кредитование (под залог недвижимости) — наиболее безопасный вид кредитных операций, осуществляемых российскими коммерческими банками с юридическими и физическими лицами, имеет премию за риск в пределах от 8 до 20%.

Бухгалтерия

Изучаем источники финансирования организаций

Разбираемся, как финансируются организации, что включает это понятие, а также проводим анализ источников финансирования.

Источники финансирования организации

Источниками финансирования (ИФ) называют различные каналы получения предприятием денежных средств, которые будут направлены на развитие бизнеса и на ведение СМП финансово-хозяйственной деятельности.

Источники финансирования деятельности организации классифицируются следующим образом:

- По месту возникновения финансовые ресурсы подразделяются на внутренние и внешние.

- По источникам формирования выделяют ресурсы, образуемые за счет:

- собственных средств предприятия;

- привлеченных средств финансового рынка;

- финансов, полученных в порядке распределения.

Еще одна классификация систематизирует происхождение финансирования как внутреннее (прибыль — чистая или от реализации продукции, амортизация и проч.), привлеченное (инвестиции от иностранных компаний), заемное (кредит, лизинг и т. п.) и смешанное (комплексное).

Внутренние источники финансирования малого бизнеса

Внутренние ИФ — это персональные ресурсы компании, то есть фонды, образованные за счет собственных либо приравненных к ним средств предприятия. К таким ИФ относятся:

- прибыль;

- амортизационные отчисления;

- уставный капитал;

- кредиторская задолженность;

- реализация продукции, имущества и проч.

Компании зачастую самостоятельно перераспределяют полученную ими прибыль. Чем больше величина полученной прибыли, тем большее количество средств направляется на внутренние ИФ, и, соответственно, тем меньше потребность в привлечении дополнительных финансовых ресурсов.

Внутренние ИФ исключает дополнительные издержки организации малого бизнеса на привлечение капитальных вложений извне, что влечет к сохранению контроля собственников за финансово-хозяйственной деятельностью учреждения.

Однако величина прибыли после уплаты налогов не всегда позволяет воспользоваться ей в полной мере, поэтому в современных условиях большинство организаций, относящихся к СМП, не ограничиваются внутренними ИФ.

Внешние источники финансирования малого бизнеса

Внешние, или привлеченные, ИФ — это ресурсы, которые поступают в учреждение извне от таких субъектов, как учредители и иные физические и юридические лица, государство, кредитные, финансовые и нефинансовые организации.

К внешним ИФ относятся ресурсы, мобилизуемые на финансовых рынках и получаемые предприятием за счет распределения.

К первой группе относятся средства, поступающие в учреждение за счет продажи акций и облигаций, операций с валютными фондами, полученных кредитов и процентов по предоставленным кредитам и прочее.

К ресурсам, получаемым организацией за счет распределения, относятся государственные субсидии, возмещения по страховым взносам и поступления от различных компаний и отраслевых структур.

Также внешними ИФ могут выступать и иностранные инвестиции, однако для предприятий малого бизнеса это чревато потерей контроля над финансово-хозяйственной деятельностью и увеличением доли инвестора в структуре предприятия.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Основные фонды создаются путем капитальных вложений. Каковы источники финансирования капитальных вложений и виды источников финансирования, расскажем в статье.

15 января 2019

Формирование государственного задания — это особый алгоритм доведения ключевых показателей деятельности до подведомственного учреждения. Еще в 2018 году процесс формирования государственного (муниципального) задания серьезно поменялся. Разбираемся в реалиях госзадания 2020 года.

4 января 2019

Определим ключевые особенности финансирования бюджетного дефицита, классификацию источников и их особенности.

30 января 2018

Заявление на скидку по взносам на травматизм — это документ, позволяющий оформить льготу на страховые платежи в ФСС. Льгота достигает 40%.

24 октября 2019

Содержание страницы

- Что делать с нераспределенной прибылью

- От чего зависит размер нераспределенной прибыли

- Нераспределенная прибыль. Счет

- Расчет нераспределенной прибыли. Подробная формула

- Держи баланс. Рациональное направление средств НП

Нераспределенная прибыль (НП) – распространенное бухгалтерское понятие, с которым сталкиваются многие предприятия. Данный термин расшифровывается как средства, полученные за счет хозяйственной деятельности фирмы и имеющиеся в ее распоряжении после выплаты налоговых отчислений, дивидендов, штрафов и т.п. Проще говоря, всех обязательных платежей.

Альтернативное название нераспределённой прибыли – сохраненный профицит средств. В отдельных случаях используется понятие «коэффициент удержания прибыли».

Главное отличие нераспределенной прибыли от прибыли чистой в том, что она всегда рассчитывается не только за конкретный период, но и за общий срок существования предприятия. Тогда как чистая прибыль определяется лишь за отчетный период. Но по итогам года, что логично, оба показателя могут быть одинаковыми.

Нераспределенная прибыль (непокрытый убыток) в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций.

Нераспределенная прибыль в балансе относится к пассивной части средств. По умолчанию считается, что ее необходимо распределять между собственниками и использовать для оптимизации бизнес-модели компании. До этого момента такую прибыль можно назвать не иначе, как долг компании по отношению к ее владельцам. Относится к долгосрочным источникам финансирования, поэтому целью финансовой стратегии компании должно быть ее обязательное накопление.

Что делать с нераспределенной прибылью

Существует несколько основных способов, куда направить НП. Среди них:

- выплаты дивидендов владельцам/акционерам;

- компенсация более ранних убытков;

- накопление средств резервного фонда;

- иные согласованные руководителями цели.

ВАЖНО! Насчёт последнего пункта стоит сделать небольшое уточнение. Под руководителями в данном случае подразумеваются не номинальные должностные лица, а собственники бизнеса. Как правило, такие вопросы они решают в ходе итоговой годовой встречи, на которой оформляется соответствующий протокол.

От чего зависит размер нераспределенной прибыли

В разные отчетные периоды показатель может отличаться. На него влияют такие моменты, как:

- сумма дивидендов, выплаченных собственникам компании;

- изменение чистой прибыли;

- увеличение либо снижение стоимости товарных активов;

- изменение накладных расходов;

- пересмотр налоговых ставок;

- изменение деловой стратегии фирмы.

На что может быть направлена нераспределенная прибыль прошлых лет?

Нераспределенная прибыль. Счет

Вся НП за минувшие годы суммируется на бухгалтерском счете 84, сальдовый кредитный остаток помешается в строке 1370 баланса. Эта же строка содержит величину непокрытого убытка (если таковой имеется), которая указывается в скобках. Под непокрытым убытком подразумевают разницу между расходами и доходами компании в течение года, согласно которой первый пункт превышает второй.

Счет содержит информацию о номинале и изменении суммы за отчетный год. В конце года сумма поступает в кредит счета 84, убыток же списывается в дебет. Главная задача этого счета – хранение информации о целевых предназначениях, для которых использовались средства.

Непокрытый убыток иногда называют дефицитной прибылью. Компенсировать убыток полностью или частично можно при помощи средств резервного капитала. В случае компенсации данные об изначальном убытке не заполняются (при частичной компенсации в скобках указывается лишь оставшаяся сумма убытка).

ВАЖНО! По желанию бухгалтерии для разграничения цифр за отчетный и прошлые года в балансе могут быть прописаны дополнительные строки – 1371 и 1372.

Расчет нераспределенной прибыли. Подробная формула

Итак, мы выяснили, что нераспределенная прибыль – это объем средств, оставшийся в распоряжении владельцев компании после всех налоговых и иных обязательных отчислений. Рассчитать этот показатель можно по формуле:

HПк = HПн + ЧП – Д

где:

- HПк – профицит средств на конец отчетного периода;

- HПн – тот же показатель на начало периода;

- ЧП – чистая прибыль с вычетом налога на прибыль;

- Д – распределенные за отчетный период дивиденды, исходя из НП периодов предыдущих.

Примечание: В качестве отчетного периода стандартно используется год.

Если за текущий период фирма получила чистый убыток вместо прибыли, формула приобретает несколько иной вид:

НПк = НПн – ЧУ – Д

где:

- HПк – профицит средств на конец отчетного периода;

- HПн – тот же показатель на начало периода;

- ЧУ – чистый убыток;

- Д – распределенные за отчетный период дивиденды, исходя из НП периодов предыдущих.

Остальные показатели аналогичны предыдущей формуле.

Вопрос: Вправе ли ООО осуществлять поощрительные выплаты работникам из нераспределенной прибыли и как это оформить, а также учитываются ли они при расчете средней заработной платы?

Посмотреть ответ

Держи баланс. Рациональное направление средств НП

Считается, что масштабирование бизнеса должно быть приоритетной целью при определении того, куда пойдет нераспределенная прибыль. Грамотное реинвестирование способно повысить общую доходность бизнеса и биржевую стоимость ее акций. Что, в свою очередь, станет основным преимуществом для инвесторов. Банальная выплата дивидендов хороша лишь в короткой перспективе, тогда как поступательное развитие создает потенциал для стабильного долгосрочного заработка. Если компания не будет расти, инвесторы не увидят этого потенциала и захотят повышения дивидендов уже сейчас, что нежелательно с финансовой точки зрения для самой компании.

С другой стороны, даже с учетом логичности вышесказанного, между дирекцией и управленческим отделом предприятия часто возникают дискуссии относительно того, куда направить нераспределенную прибыль.

Если менеджмент противостоит тому, чтобы выделять средства на выплату дивидендов, а хочет использовать их исключительно для реализации новых проектов, акционеры могут принять решение о продаже акций.

В результате биржевые котировки предприятия снизятся, равно как и ее рыночная капитализация.

Поэтому для финансового руководства важно придерживаться так называемой золотой середины, обеспечивая инвесторам ту доходность, на которую они рассчитывают, и параллельно с этим направляя средства на развитие компании.

Инвестиции из суммы нераспределенной прибыли зачастую направляются на приобретение нового оборудования, маркетинговые исследования, совершенствование технологий и другие пункты, от которых во многом зависит дальнейшая конкурентоспособность и финансовый успех бизнеса.

Вопрос: Как отразить в учете организации (участника ООО) увеличение номинальной стоимости ее доли в связи с увеличением уставного капитала ООО за счет имущества общества (средств нераспределенной прибыли)?

Посмотреть ответ