Вопрос

Обязан ли гражданин РФ (учредитель) отражать в отчете 3- НДФЛ полученные дивиденды от участия в российских организациях? НДФЛ с дивидендов удерживает налоговый агент — юрлицо.

Ответ

Если физлицо-гражданин РФ (учредитель) получило дивиденды от российской организации, то, по общему правилу, организация является налоговым агентом, т.е. исчисляет и удерживает НДФЛ при выплате дивидендов, а также подает сведения об НДФЛ в налоговый орган. Поэтому при отсутствии других доходов, облагаемых НДФЛ, физлицу не нужно платить НДФЛ и подавать декларацию 3-НДФЛ.

Обоснование

Согласно ст. 230 НК РФ обязанность по представлению в налоговый орган сведений о доходах физического лица и суммах начисленных и удержанных налогов с указанных доходов возложена на налогового агента.

При выплате дивидендов физлицу налоговым агентом выступает организация (ст. 214 НК РФ). Именно она исчисляет и уплачивает НДФЛ, а также предоставляет сведения об НДФЛ в налоговый орган.

Вместе с тем у физлица может появиться обязанность по представлению в налоговый орган декларации 3-НДФД, в случаях, предусмотренных ст. 227 и 228 НК РФ:

- При получении дохода по трудовому или гражданско-правовому договору от лица, не являющегося налоговым агентом.

- При получении дохода от продажи имущества или имущественных прав.

- При получении дохода из-за рубежа.

- При получении других доходов, при выплате которых налоговым агентом не был удержан НДФЛ.

- При получении дохода в виде выигрыша в лотерее или в азартных играх.

- При получении вознаграждения как наследник или правопреемник.

- При получении дохода в виде подарка от физического лица.

- При получении дохода в виде денег от некоммерческой организации при возврате ранее пожертвованного имущества.

Таким образом, если физлицо-гражданин РФ (учредитель) получило дивиденды от российской организации, то, по общему правилу, организация является налоговым агентом, т.е. исчисляет и удерживает НДФЛ при выплате дивидендов, а также подает сведения об НДФЛ в налоговый орган. Поэтому при отсутствии других доходов, облагаемых НДФЛ, физлицу не нужно платить НДФЛ и подавать декларацию 3-НДФЛ.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Содержание статьи

Показать

Скрыть

Декларация 3-НДФЛ — отчетность, которую гражданам нужно заполнять и подавать самостоятельно. Часть россиян никогда не сдавали 3-НДФЛ, хотя имеют доходы для декларирования и рискуют нарваться на штрафы. Многие могут получить налоговые вычеты, но упускают выгоду, потому что не понимают принципы заполнения декларации.

Рассказываем, когда и кому нужно заполнять и сдавать 3-НДФЛ, какие штрафы за несдачу документа положены и как заполнить его верно с первого раза.

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ — утвержденный налоговый отчет о доходах физического лица. Его подают все граждане, которые получают налогооблагаемый доход. На основании данных в документе налоговая служба исчисляет размер налога на доходы физического лица (НДФЛ) и контролирует его уплату.

Если вы получили доход, то подать справку 3-НДФЛ — ваша обязанность.

Кроме задач по декларированию полученных доходов и расчета суммы налога, форма 3-НДФЛ необходима в следующих случаях:

- Для оформления налогового вычета — возврата части ранее уплаченного НДФЛ.

- При оформлении кредита. В этом случае 3-НДФЛ поможет подтвердить заявленный уровень доходов.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Когда нужно подавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно подать при получении следующих доходов в отчетном году:

- Вознаграждение за труд, другие выплаты от организаций и ИП.

- Доход от предпринимательской деятельности. Подают ИП, работающие по основной системе налогообложения (ОСНО).

- Подарки от граждан и компаний.

- Доход от продажи недвижимости и другого имущества, если с момента оформления его в собственность не прошло 3 или 5 лет.

Также справку 3-НДФЛ подают граждане, которые хотят получить налоговый вычет.

Остановимся подробнее на каждом виде дохода.

Вознаграждение от организаций и ИП. К этой категории доходов относятся:

- заработная плата, вознаграждение по договору ГПХ;

- премии по итогам работы;

- доплаты за особые условия труда, звания и классность;

- матпомощь и другое.

Если сотрудник в течение года получил матпомощь или подарок на сумму до 4 тыс. рублей, НДФЛ с них уплачивать не нужно, как и включать эти статьи доходов в декларацию. Работодатель сам заполняет декларации о матпомощи и заработной плате сотрудников.

Оформить декларацию 3-НДФЛ самостоятельно нужно при выигрыше в лотерее или конкурсе, организатором которого выступает ИП или компания. Ставки НДФЛ и формы справок в таких случаях будут отличаться.

Оформить декларацию 3-НДФЛ и уплатить налог необходимо, если сумма выигрыша составляет от 4 до 15 тыс. рублей. Если эта сумма выше, подавать отчетность и перечислять налог должен организатор конкурса.

Подарки от частных лиц. Оформить 3-НДФЛ и уплатить налог придется, если даритель не является близким родственником налогоплательщика. Денежные подарки налогом не облагаются. Но уплатить его придется с подаренного движимого и недвижимого имущества.

При оформлении дарственной нотариус передает сведения в налоговую. Поэтому получателю необходимо в определенный срок направить 3-НДФЛ в ФНС и вовремя уплатить налог.

Игнорирование этого требования может грозить нарушителю штрафом, а в некоторых случаях и уголовной ответственностью.

Доход от продажи имущества. Оформить декларацию и уплатить налог при продаже имущества необходимо, если собственник владел им менее 3 или 5 лет. Налоговой базой здесь будет разница между суммами продажи и покупки. Для продажи автомобиля необходимый срок владения составляет 3 года, а для недвижимости — 5 лет. Исключение — продажа единственного жилья или доли в нем, подаренного, унаследованного, приватизированного или полученного в результате ренты с пожизненным содержанием жилья. В этих случаях необходимый срок составит 3 года.

Прочие доходы. К таким относятся доходы от сдачи недвижимости в аренду, преподавательской деятельности, иностранных источников и инвестиционной деятельности.

Ставка НДФЛ составит 13%.

Общие требования к заполнению 3-НДФЛ

Кто обязан подавать декларацию 3-НДФЛ

Согласно ст. 227 и 228 Налогового кодекса РФ, справку подают:

- индивидуальные предприниматели;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — не налоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 тыс. рублей.

Кому не нужно подавать декларацию

От налога на доходы, а также обязанности подавать декларацию освобождены граждане, которые продали недвижимость, выждав необходимый минимальный период.

С 1 января изменились условия для освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом снизили с 5 до 3 лет, если жилье или доля в нем были единственными, в том числе в совместной собственности супругов.

Срок необходимого владения снижается также до 3 лет в случаях, когда продавец получил жилье в результате дарения, наследования, приватизации, договора ренты с пожизненным содержанием.

В большинстве случаев срок отсчета необходимого периода владения отсчитывается с момента государственной регистрации прав собственности на недвижимость.

После ее продажи налоговая в следующем году вышлет вам уведомление о необходимости подать декларацию 3-НДФЛ, независимо от периода владения квартирой. Если минимальный срок выждан, достаточно подать в ФНС пояснение об этом и подтверждающие документы. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы.

Где взять справку

Бланк для справки можно скачать на сайте ФНС. Его нужно распечатать и заполнить от руки или внести необходимые сведения в текстовом редакторе. Кроме того, заполнить документ можно с помощью программы «Декларация». Система удобна тем, что автоматически проверяет правильность внесения данных и вычислений.

Порядок заполнения декларации

Прежде чем заполнить декларацию, важно подготовить необходимые документы:

- паспорт;

- свидетельство о постановке на учет в налоговой — ИНН;

- справка о доходах за отчетный период;

- документы на декларируемые доходы и расходы, за которые положена компенсация, например, квитанции или платежные поручения.

Как заполнить декларацию в бумажном виде

Бланк 3-НДФЛ заполняют синей или черной ручкой. Данные вносят печатными буквами, а в пустых ячейках ставят пропуски.

На первой странице декларации необходимо указать количество листов отчета и прилагаемых к нему документов.

Если вы заполняете бланк в текстовом редакторе, стоит использовать шрифт Courier New высотой 16 или 18 пунктов. Выравнивание текста по правой стороне.

Если страниц в форме недостаточно, можно использовать дополнительные. Нумерацию необходимо указывать в поле «Стр.» в формате 001, 002, 003 и так далее.

В каждой ячейке допустимо указывать только один символ. Исключение — точки в датах и дробных числах.

Сумму подоходного налога округляют в меньшую сторону, для сумм от 50 копеек — в большую.

Валютные доходы переводят в рубли по курсу Центробанка на момент получения.

Как заполнить декларацию в электронном виде

Вы также можете заполнить декларацию на сайте налоговой. Для этого:

- Авторизуйтесь на сайте ФНС. Если у вас есть учетная запись на «Госуслугах», войти можно по ней.

- Необходимо заказать электронную подпись, если вы не сделали этого раньше. Выберете на сайте раздел «Получить ЭП» и сформируйте заявку. На создание электронной подписи может уйти несколько дней.

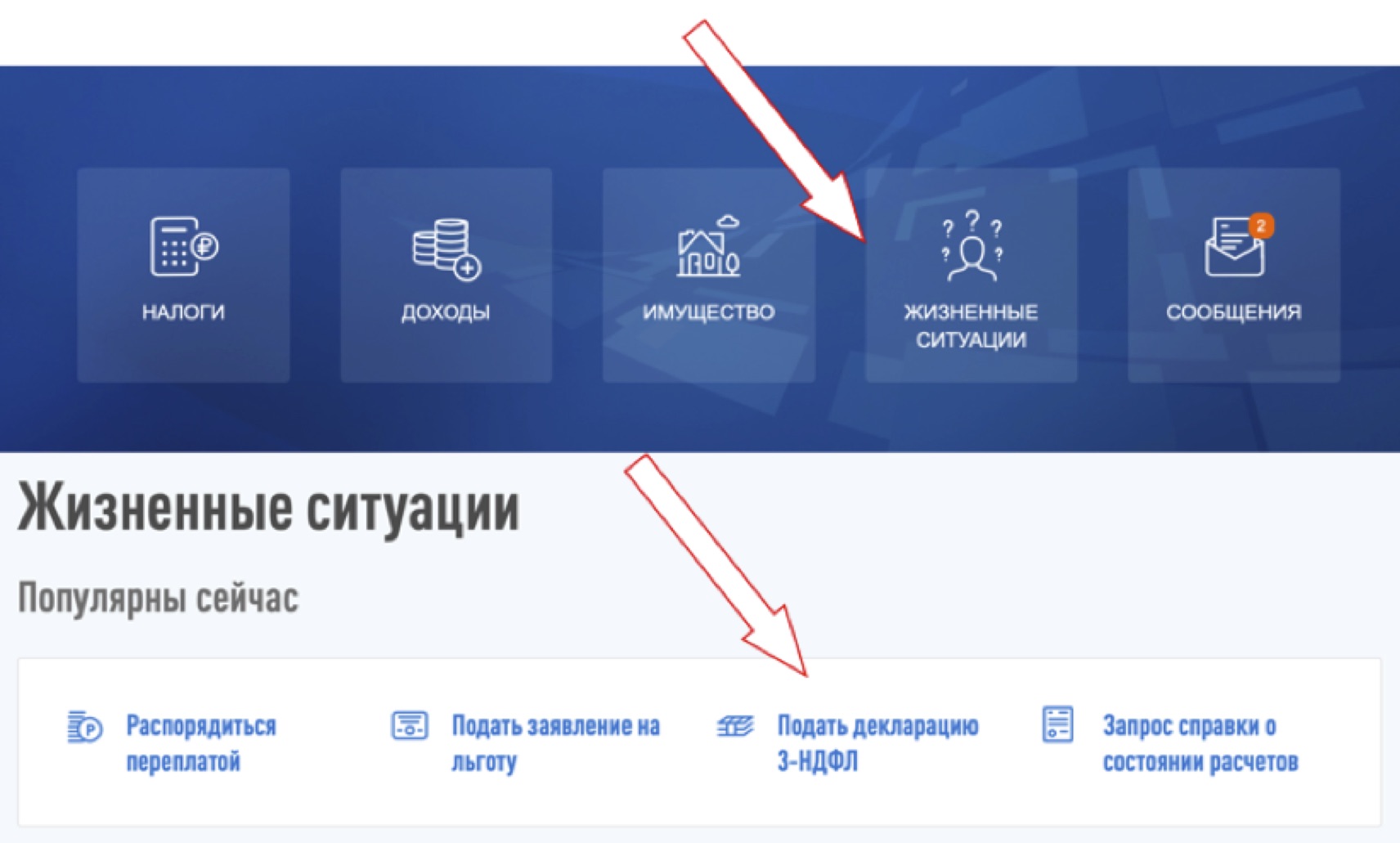

- Перейдите в раздел «Жизненные ситуации», нажмите кнопку «Подать декларацию 3‑НДФЛ».

- Укажите период, за которые вы подаете сведения.

- Ответьте на вопросы о повторном заполнении и статусе резидента.

- Заполните раздел «Доходы». С помощью кнопки «Добавить доход» по каждому коду дохода можно указать сумму поступлений и вычетов за отчетный год.

- Проверьте правильность суммы поступлений, удержаний и облагаемого дохода в строке «Налоговая база».

- Если вам нужно подать отчетность по дополнительным поступлениям, откройте раздел «Физическое лицо или иной источник».

- Прикрепите копии подтверждающих документов, введите пароль к электронной подписи.

- Нажмите кнопку «Подтвердить и отправить».

Отследить статусы проверки, уведомления и запросы от ФНС можно в разделе «Сообщения».

Аналогичная процедура заполнения формы действует и на «Госуслугах».

Куда подавать налоговую декларацию

Это можно сделать в электронном виде:

- в личном кабинете налогоплательщика на сайте ФНС. Нужна регистрация и электронная подпись;

- через портал «Госуслуги».

В бумажном виде:

- заказным письмом в налоговую с описью вложений;

- лично в территориальном отделении ФНС.

Декларацию необходимо подать в отделение налоговой по адресу временной или постоянной регистрации. Уточнить ваше отделение можно на сайте ФНС.

Сроки подачи декларации

Если вы хотите получить налоговый вычет, то 3-НДФЛ нужно подать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были расходы. Так, в 2023 году налогоплательщик может обратиться для получения вычетов за период с 2020 по 2022 годы.

Если речь об отчетности о доходах, то подать декларацию необходимо до 30 апреля календарного года, следующего за отчетным.

Если 30 апреля выпадает на выходной, то декларацию необходимо подать не позднее ближайшего рабочего дня после. В 2023 году по проекту производственного календаря этот день выпадает на 2 мая.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит 1 тыс. рублей. Если платить НДФЛ было нужно, то штраф составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить налог все равно придется.

Вычеты из доходов налогоплательщика

При продаже имущества до истечения минимального срока можно применить налоговый вычет.

Налогоплательщик может уменьшить сумму налога на расходы, которые он понес на приобретение жилья, сказано пп. 2 п. 2 ст. 220 Налогового кодекса РФ.

Также гражданин может получить вычет в 1 млн рублей при продаже жилых домов, квартир, комнат, садовых домов, земельных участков или долей в них. Вычет в 250 тысяч рублей можно получить при продаже иных объектов недвижимости, например, машины или гаража. Такой вид вычета применяют, если расходы нельзя подтвердить документально. При этом из суммы продажи вычитают размер вычета.

Имущественные вычеты при заполнении декларации через сайт ФНС вносятся автоматически на основании имеющихся данных. Галочку необходимо проставить напротив того объекта недвижимости, по которому вы хотите получить вычет.

Вкладку со стандартными вычетами необходимо заполнить в том случае, если работодатель не предоставлял вычеты на детей.

Во вкладке «Социальные вычеты» вы указываете потраченные суммы на лечение, обучение, благотворительность, страхование и так далее. Туда же вносите данные из справки 2-НДФЛ — ее можно получить у работодателя, а также данные организации, к услугам которой вы прибегали.

Вы также можете указать данные по инвестиционному вычету, если проводили операции с ценными бумагами.

В разделе «Просмотр» отобразится сумма налога к возврату/уплате. В этом разделе необходимо прикрепить сканированные образы (фотографии) подтверждающих документов. Ввести пароль электронной подписи, подтвердить и отправить декларацию в налоговую.

После заполнения необходимо нажать кнопку «Далее». Программа самостоятельно рассчитает сумму положенного вам вычета.

Помните, что по социальным расходам вы можете получить 13% от потраченной суммы. При этом она не может быть больше 120 тысяч рублей в год по всем социальным вычетам. Исключение — дорогостоящее лечение. Здесь сумма рассчитывается отдельно. Так, по социальным вычетам можно получить максимально до 15 600 рублей.

При стандартных вычетах сумма на первого и второго ребенка составит 1 400 рублей в год. На третьего и последующих — 3 тыс. рублей.

На ребенка с инвалидностью вычет составит 12 тыс. рублей для родителей и усыновителей и 6 тыс. рублей — для опекунов и попечителей.

Вычет предоставляют ежемесячно, пока доход налогоплательщика за год без учета НДФЛ не превысит 350 тыс. рублей.

Для инвестиций вычет составит 13% от внесенных на ИИС средств, но не более 52 тыс. рублей.

Как рассчитать сумму налога по декларации 3-НДФЛ

Согласно ст. 224 Налогового кодекса РФ, предусмотрено 5 налоговых ставок на доходы физлиц: 9%, 13%, 15%, 30% и 35%.

Самая распространенная ставка — в 13%. Ее применяют для доходов физлиц по договорам ГПХ, продажи имущества, выигрышей в казино, букмекерских конторах и гослотереях и так далее.

9% используют для исчисления налога по доходам резидентов РФ:

- от долевого участия в деятельности компании;

- процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- от доходов учредителя доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 1 января 2007 года.

Ставку подоходного налога в 30% применяют, если выигрыш получает нерезидент РФ. Ставка 35% НДФЛ для граждан РФ распространяется на выигрыши от коммерческих компаний, которые они проводили в рекламных целях.

Ставка в 30% используется для доходов от трудовой деятельности нерезидентов РФ.

Ставку в 15% применяют для доходов, которые превысили за год 5 млн рублей. При реализации имущества стоимостью более 5 млн рублей тем не менее применяется ставка в 13%.

Сумму доходов по каждой категории за отчетный период умножают на необходимую ставку. Полученные значения необходимо сложить. Это и будет предварительная сумма для уплаты налога за прошедший год.

Если вы заполняете декларацию на сайте ФНС или в программе «Декларация», суммы налога рассчитают автоматически.

После подачи декларации налоговая еще раз проверит все сведения. Если вы подаете бумажную декларацию, стоит приложить к ней пояснения с расчетами, чтобы исключить вероятность вопросов от налоговых инспекторов.

Особенности заполнения 3-НДФЛ для ИП и фрилансеров

ИП обязаны заполнять декларацию, если работают на ОСНО. Для фрилансеров декларация необходима, если они получили доход по договору ГПХ не от налогового агента, а, например, в результате сдачи квартиры в аренду и не имеют статуса самозанятого.

С 2023 года действует Единый налоговый счет. Предприниматель или фрилансер перечисляют средства на счет, а затем подают в ФНС уведомление о снятии с него определенной суммы в счет уплаты НДФЛ.

Предприниматели также могут подать декларацию онлайн. Однако в этом случае им потребуется квалифицированная электронная подпись.

Декларацию за 2022 год подают по новой форме из приказа ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Предприниматель также вправе заявить в декларации право на вычеты.

Ответы на часто задаваемые вопросы

Какие ошибки допускаются при заполнении 3-НДФЛ?

Частая ошибка при заполнении декларации 3-НДФЛ — отсутствие данных по стандартным вычетам. Например, если работник получал вычет за ребенка у работодателя, но не указал эти сведения в отчетности.

При заполнении раздела «Продажа», например авто, в строке «Наименование покупателя…» многие указывают «продажу», хотя надо указать ФИО покупателя.

Какие штрафы предусмотрены за неправильное заполнение?

Штрафы предусмотрены только за несвоевременную подачу декларации или неподачу ее в принципе. При неправильном заполнении формы ФНС вышлет уведомление об ошибках.

Какие ситуации могут привести к отказу в учете налоговых вычетов?

ФНС имеет право отказать в вычете в следующих ситуациях:

- Вы не предоставили оригиналы подтверждающих документов по просьбе инспектора.

- Предоставили не все подтверждающие документы или они заполнены с ошибками.

- Опоздали со сроком оформления вычета. Например, подали в 2023 году заявление на вычет по расходам на лечение в 2019 году.

- У вас не было права на вычет. Например, в год, когда вы проходили платное обучение, вы не являлись плательщиком НДФЛ.

- Подали декларацию не по той форме, которая действовала за отчетный период. Ежегодно утверждают новую форму бланков.

- В декларации допущены ошибки, которые исказили достоверность представленных данных.

- Подали декларацию в отделение ФНС не по месту регистрации.

Заключение

- Декларацию 3-НДФЛ заполняют и подают самостоятельно.

- Подавать декларацию необходимо, если вы получили доходы по договорам ГПХ, если заказчик — не налоговый агент, от продажи имущества, выигрышей, инвестиционной и предпринимательской деятельности. В этом случае ее нужно подать до 30 апреля года, следующего за отчетным. Если этот день выходной, ее подают в ближайший рабочий день после.

- Декларацию также подают, если планируют получить вычет. В этом случае ее можно подать в течение трех лет после налогового периода.

- Заполнить форму можно на сайте ФНС, в программе «Декларация», на портале «Госуслуги» или от руки.

- К декларации стоит приложить подтверждающие документы и расчеты. Это снизит вероятность возникновения вопросов у налоговой службы.

- За опоздание в подаче декларации грозит штраф в размере 1 тыс. рублей, если платить налог было не нужно, или 5% от суммы ежедневно до момента подачи отчетности, но не более 30%.

Памятка для самостоятельной подготовки и отправки декларации 3-НДФЛ через сервис ФНС «Личный кабинет налогоплательщика физического лица»

В памятке приведены шаги по подготовке декларации в отношение следующих видов доходов и вычетов:

- Дивиденды по акциям иностранных эмитентов

- Доходы от российских компаний для целей получения налоговых вычетов или учета убытков

- Вычет типа, А по ИИС (в размере внесенных на ИИС денежных средств)

Обращаем ваше внимание, что за налоговый период может быть подана только одна налоговая декларация. В связи с этим при заполнении, пожалуйста, убедитесь, что вы вносите в декларацию все, что планировали задекларировать, и все виды вычетов, которые вы планируете получить.

Обратите также внимание, что если вы уже ранее подавали декларацию и сейчас будете подавать уточненную, то в эту версию также необходимо включить все то, что было в первоначальной декларации. Уточненная декларация не является отдельной дополнительной, а корректирует ранее поданную версию.

Данная памятка носит информационный характер. Для получения налоговой консультации, в том числе по порядку заполнения и подачи налоговой декларации, а также списку необходимых подтверждающих документов, необходимо обратиться непосредственно в налоговые органы или к налоговому консультанту.

Зайдите в ваш «Личный кабинет налогоплательщика» (далее – ЛК) через сайт Федеральной налоговой службы www.nalog.ru.

Для этого необходимо ввести логин (ИНН) и пароль. В ЛК можно также войти, используя пароль от портала «Госуслуги» (ЕСИА), выбрав данный вариант при входе.

В личном кабинете налогоплательщика выберите раздел «Получить вычет» или «Заявить доход» в зависимости от причины подачи декларации:

Мы рассмотрим пример заполнения декларации для отражения нескольких видов доходов и вычетов. Для этого необходимо выбрать «Заявить доход» (рис. 1).

Далее вам будет предложено выбрать, один или несколько видов доходов вы хотите заявить. Необходимо выбрать опцию «Подать декларацию 3-НДФЛ» (рис. 2).

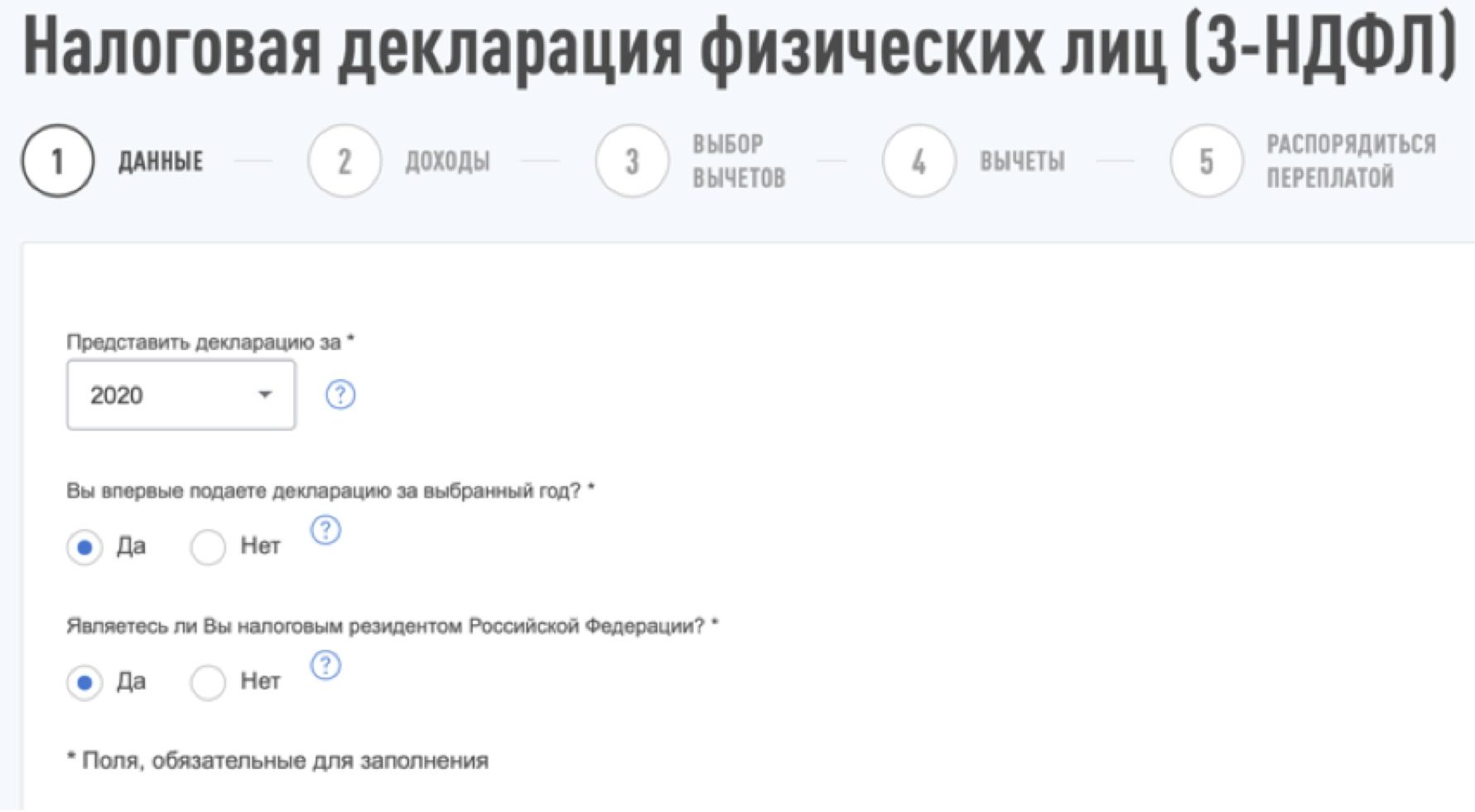

Вам будут представлены 8 этапов заполнения декларации. Первое окно «Данные» заполняется автоматически. При необходимости поменяйте год, за который предоставляется декларация, и «да» на «нет», если в этом году вы подаете не первую декларацию и/или не являетесь налоговым резидентом РФ*. Затем нажмите кнопку «Далее».

*Обращаем внимание, что налоговые нерезиденты РФ не имеют право на получение налоговых вычетов, в том числе по ИИС.

Также рекомендуется указать номер телефона в соответствующем окошке, чтобы при возникновении вопросов инспектор мог оперативно с вами связаться.

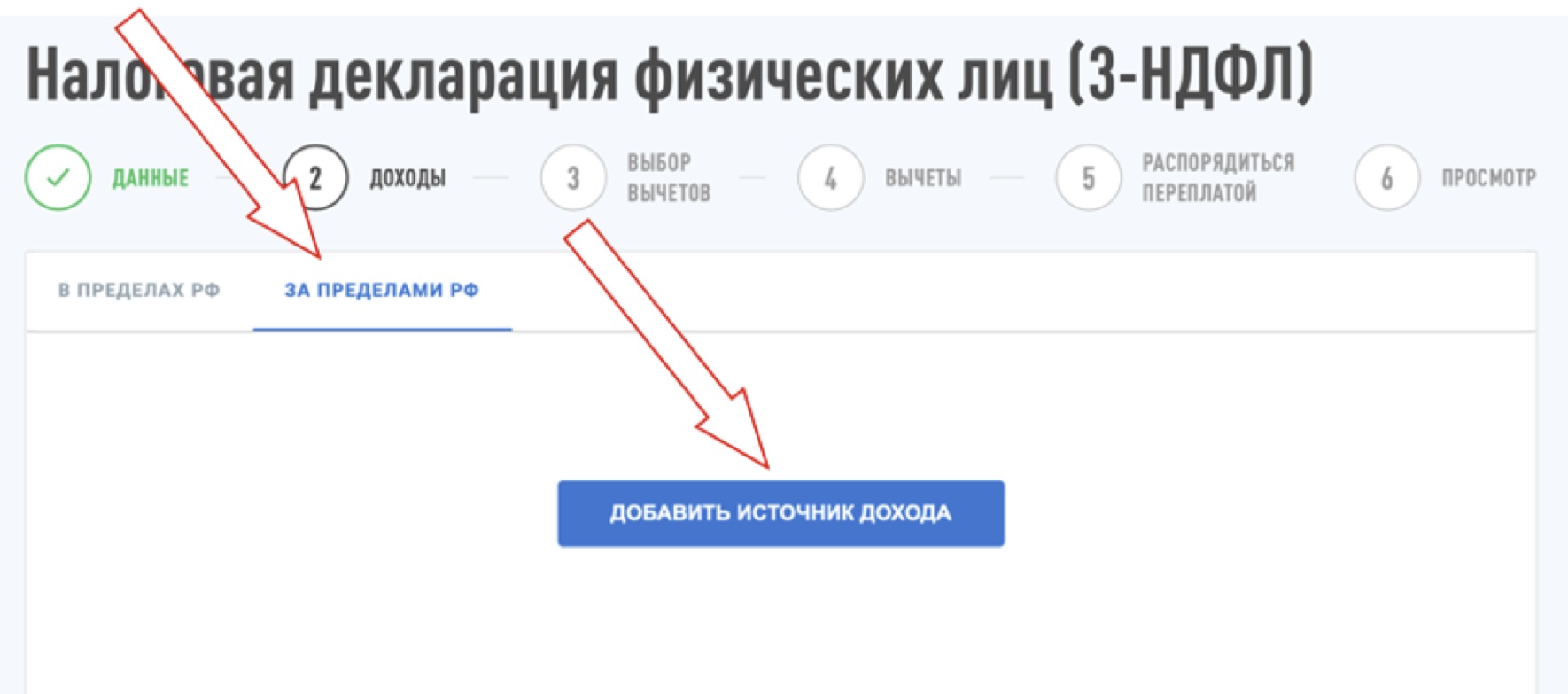

На следующей вкладке «Доходы» может быть несколько вариантов. Рассмотрим следующие примеры:

Пример 1. Отражение доходов в виде дивидендов по иностранным акциям.

Для этого необходимо выбрать «За пределами РФ» и «Добавить источник дохода».

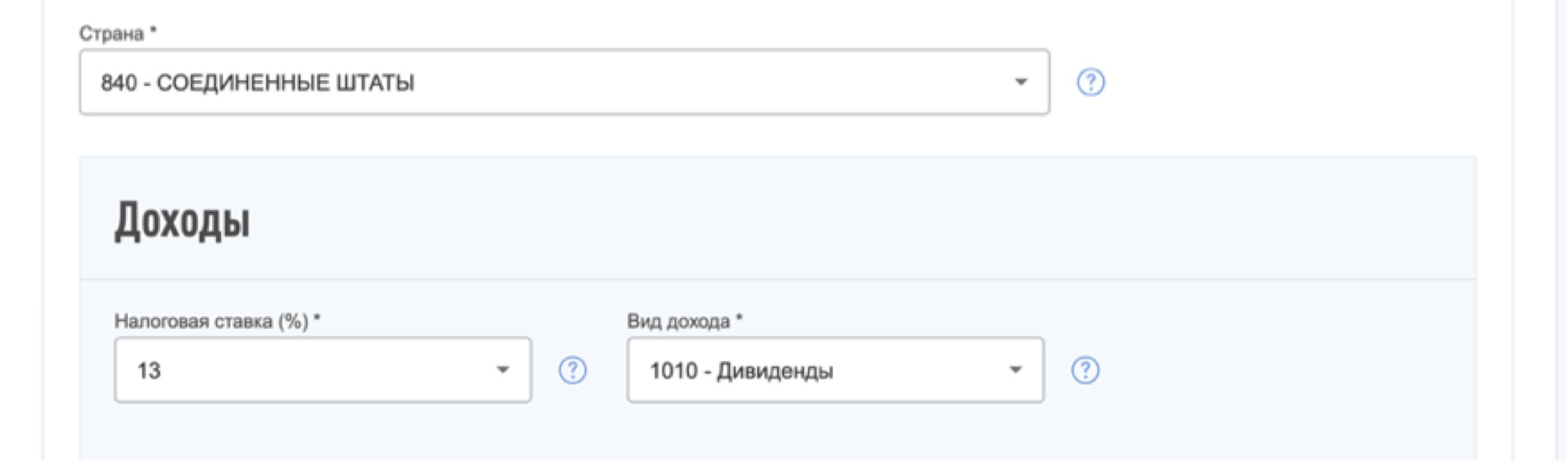

В следующем окне в строке «Наименование» нужно ввести наименование ценной бумаги (например, Apple).

В строке «Страна источника выплаты» — страну нахождения источника дохода. Чтобы определить страну, можно воспользоваться ресурсом https://cbonds.ru: для этого на сайте необходимо ввести ISIN ценной бумаги.

Для определения кода страны можно воспользоваться классификатором стран мира — https://classifikators.ru (поле — ОКСМ) или начать вводить в строке название страны, которую вы определили, и код будет указан автоматически.

В строке «Страна зачисления выплаты» необходимо указать код страны, на счет в финансовой организации которой был зачислен этот доход. Например, если доход получен на счет российского брокера, то необходимо выбрать Россию — 643. Далее нажмите «Добавить».

Далее вам необходимо будет заполнить данные о полученных дивидендах.

В строке «Код дохода» начните ввод наименования или код дохода и выберите подходящее значение «1010 — Дивиденды». Ниже выберите «Не представлять налоговый вычет».

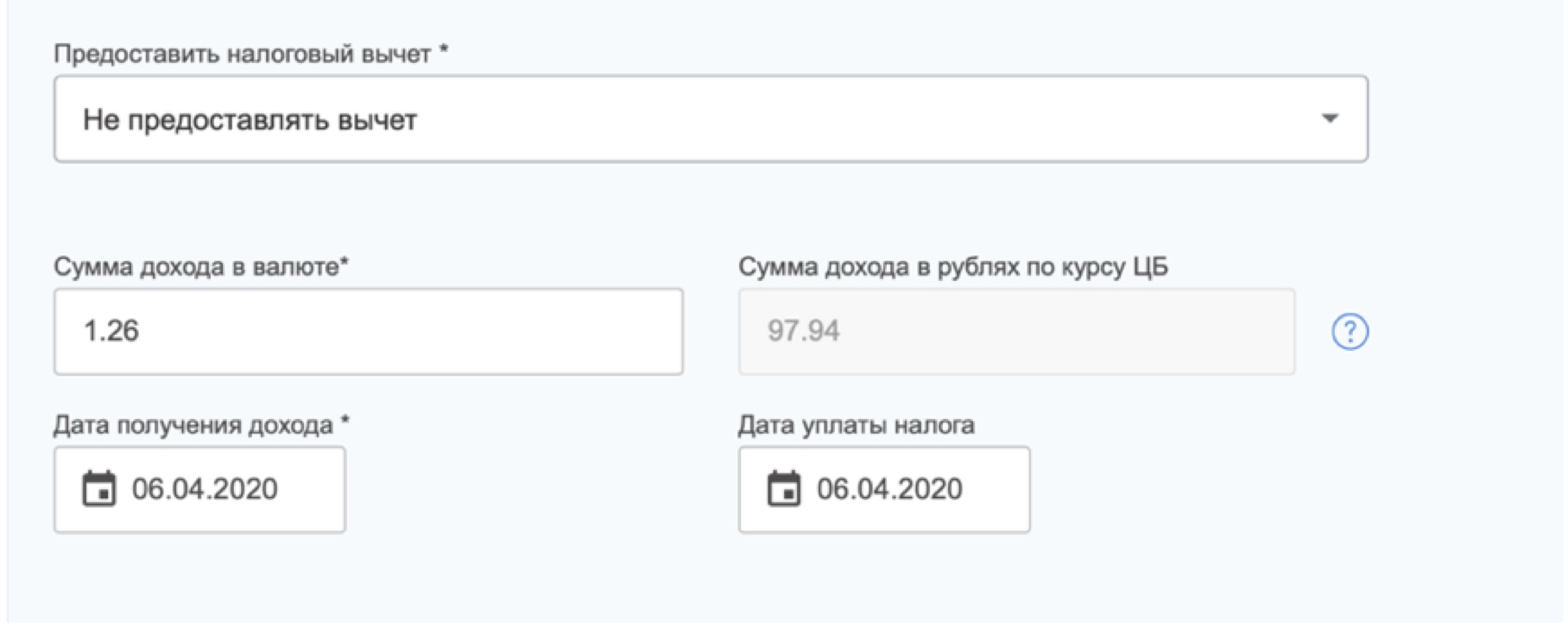

Далее укажите «Сумму дохода в валюте» и «Дату получения дохода» (рис.6).

Эту информацию можно получить из отчета о выплате дивидендов по иностранным эмитентам. Запросить его можно увашего менеджера.

Также необходимо заполнить поле «Дата уплаты налога». Как правило, по дивидендам с удержанным у источника выплаты налогом это та же дата, что и дата получения дохода.

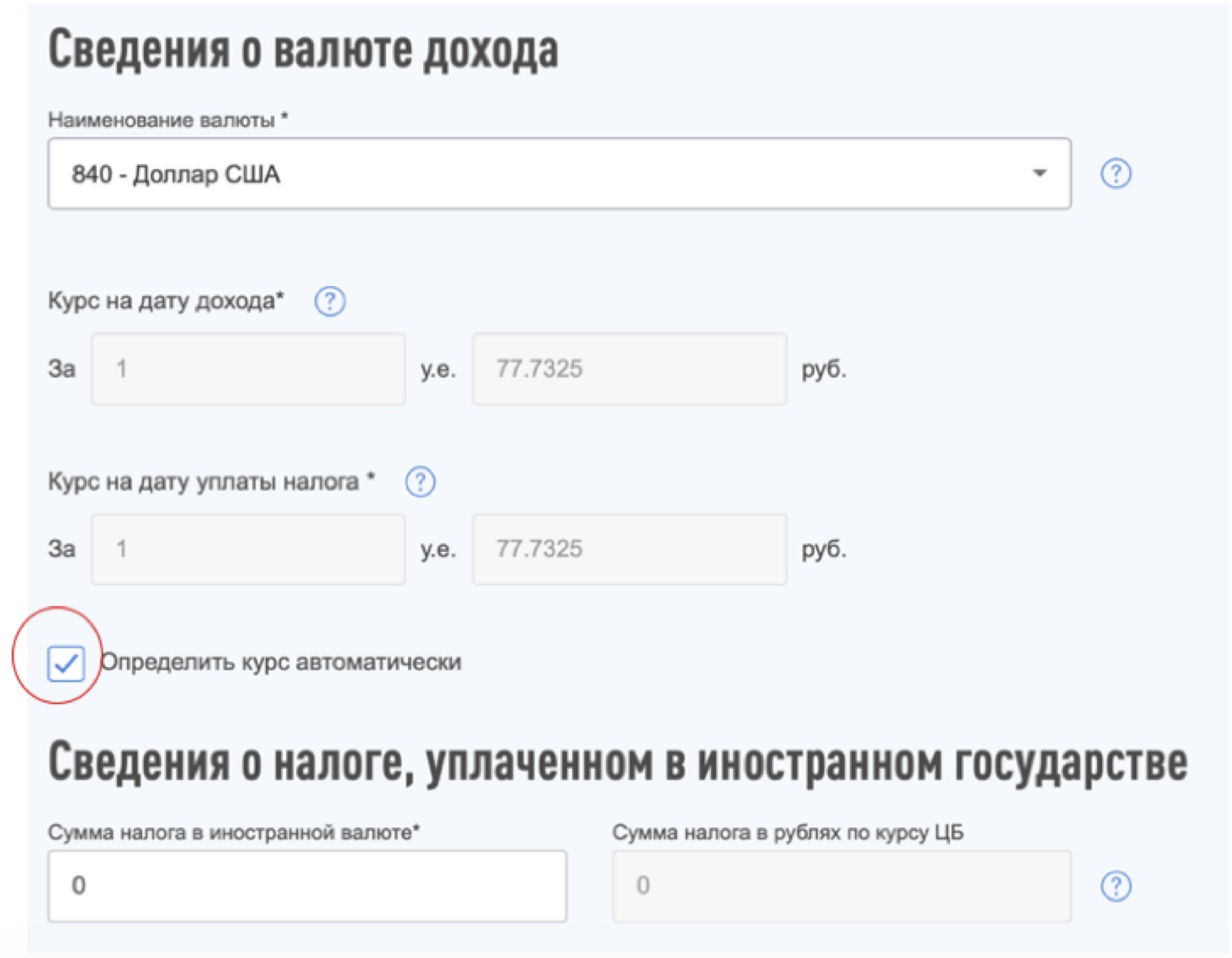

В строке «Наименование валюты» необходимо указать валюту, в которой был получен доход (рис.7). Код валюты можно также найти на ресурсе https://classifikators.ru (поле — ОКВ). Для автоматического определения курса валюты необходимо поставить флаг «Определить курс автоматически».

Ниже необходимо заполнить информацию о сумме налога, удержанного эмитентом у источника. В поле «Сумма налога в иностранной валюте» необходимо указать сумму налога.

Эту информацию можно также получить из отчета о выплате дивидендов по иностранным эмитентам.

Сумма налога автоматически рассчитается в рублях по курсу ЦБ РФ на дату уплаты налога, которую вы указали выше.

ВАЖНО: по иностранным ценным бумагам нельзя внести общую сумму всех доходов одного вида, а необходимо вносить отдельно по каждой бумаге на каждую отдельную дату получения дохода.

Для того, чтобы добавить несколько выплат дивидендов необходимо заново пройти шаги начиная от добавления источника выплаты дохода.

После того, как вы внесли все доходы, нажмите «Далее».

Пример 2. Справка 2-НДФЛ

Справку 2-НДФЛ необходимо вносить, если Вы планируете получать налоговые вычеты или учитывать убытки других брокеров. Если цель заполнения декларации — только уплата налога, то данный шаг можно пропустить.

На вкладке «В пределах РФ» необходимо выбрать источник дохода из трех вариантов: «организация РФ», «индивидуальный предприниматель» или «физическое лицо или иной источник».

Организация РФ — работодатель или брокер. В данном разделе заполните все сведения о компании: наименование, ИНН, КПП и код организации по ОКТМО (пункт 1 из справки 2-НДФЛ).

Далее укажите все виды доходов, которые были получены от этой организации (пункт 3 из справки 2-НДФЛ). Обратите внимание на общие суммы, получившиеся в итоге (раздел «общие суммы дохода и налога»), они должны соответствовать пункту 5 из 2-НДФЛ. Чтобы внести каждый дополнительный доход нужно нажать на кнопку «Добавить доход» в правом верхнем углу данного раздела.

К доходу по операциям с ценными бумагами можно также добавить соответствующие суммы расходов или внести сумму предоставленного налоговым агентом инвестиционного налогового вычета (Рис.9). Код вычета расхода и сумму можно также увидеть в пункте 3 справки 2-НДФЛ.

В случае, если вы заполняете информацию об убытке, вам необходимо получить дополнительный отчет у брокера, где будут видны фактические суммы расходов, которые будут превышать суммы доходов, и внести их при заполнении данного раздела. В АТОНе таким документом является отчет НОБ, который можно запросить через мобильное приложение или у вашего менеджера.

Обращаем ваше внимание, что отчет НОБ является справочным, предварительным расчетом налоговых показателей.

Налоговая база (строка «Сумма облагаемого дохода») посчитается автоматически. Сумму удержанного налога (строка «Сумма налога удержанная») необходимо заполнить самостоятельно исходя из раздела 5 справки 2-НДФЛ (рис.6).

Внесите столько источников дохода, сколько необходимо. Затем нажмите «Далее».

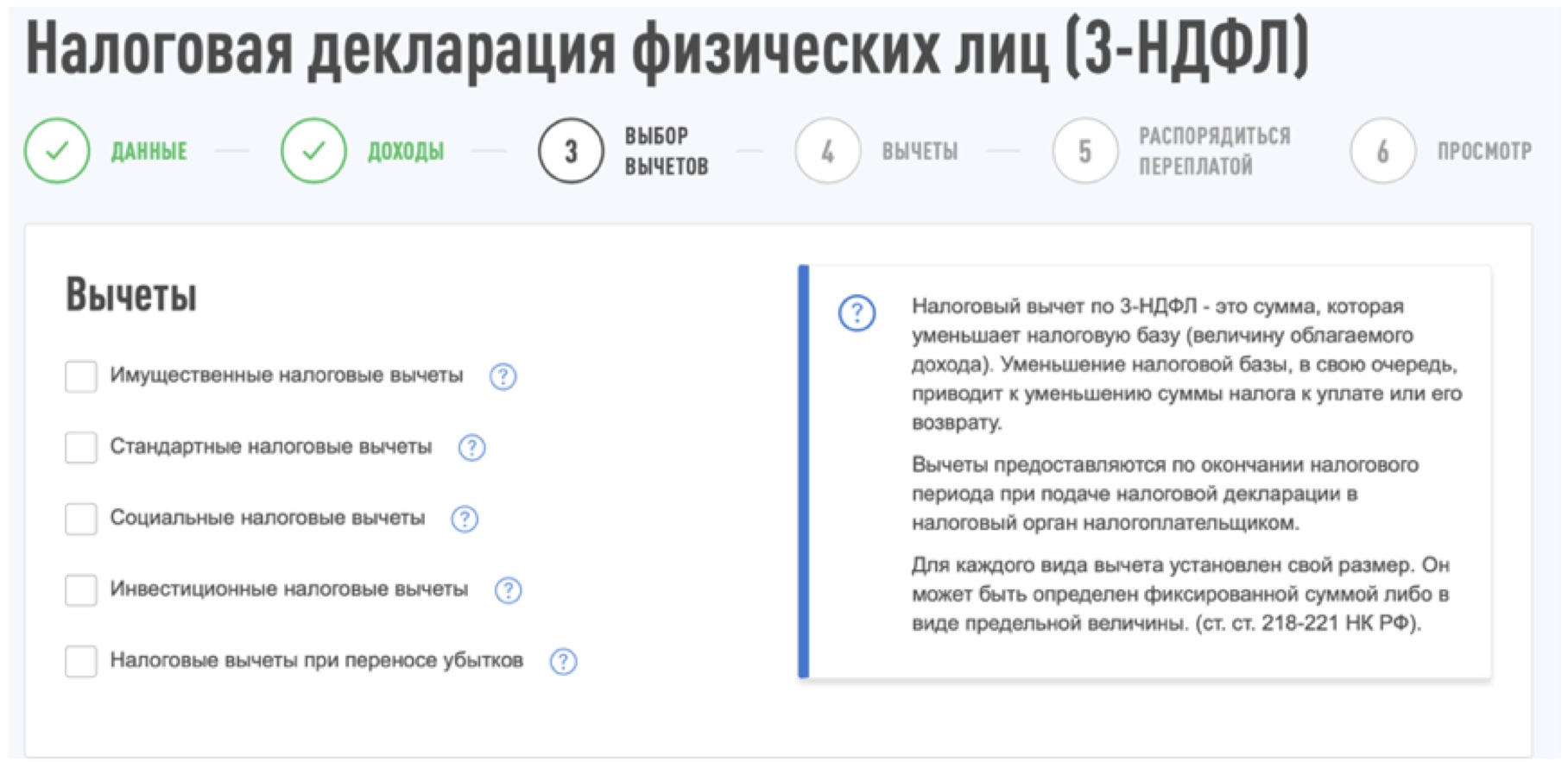

Следующее окно «Выбор вычетов». Тут необходимо поставить галочку рядом с теми вычетами, которые Вы хотите заявить в декларации. Ознакомиться с описанием каждого вида вычета можно, нажав соответствующую кнопку «?».

Обратите внимание, что с 2021 года, если ваши единственные источники дохода — это инвестиционные доходы (доходы по ценным бумагам), в том числе дивиденды, или доходы ИП/самозанятого, то получить какой-либо вычет не представляется возможным.

Чтобы получить вычеты необходимо внести на странице с доходами данные о вашей зарплате.

Вычет ИИС. Необходимо отметить галочкой «Инвестиционные налоговые вычеты» и нажать «Далее».

Согласно налоговому законодательству, по ИИС можно рассчитывать на вычет в размере не более 400 тысяч рублей, внесенных на инвестиционный счет.

Информация о брокере должна уже отражаться в данном разделе. Если автоматического заполнения не произошло, то вам необходимо самостоятельно заполнить все требуемые данные по брокеру.

В строке «Сумма средств, внесенных на индивидуальный инвестиционный счет, принимаемая к вычету» нужно указать сумму, которую Вы внесли на счет в отчетный год.

Обратите внимание, что если единственная причина подачи декларации — это вычет ИИС, то процесс заполнения можно упросить, выбрав на Шаге 2 «Получить вычет» и далее «При инвестировании». Последуют 6 этапов заполнения декларации в более упрощенном виде.

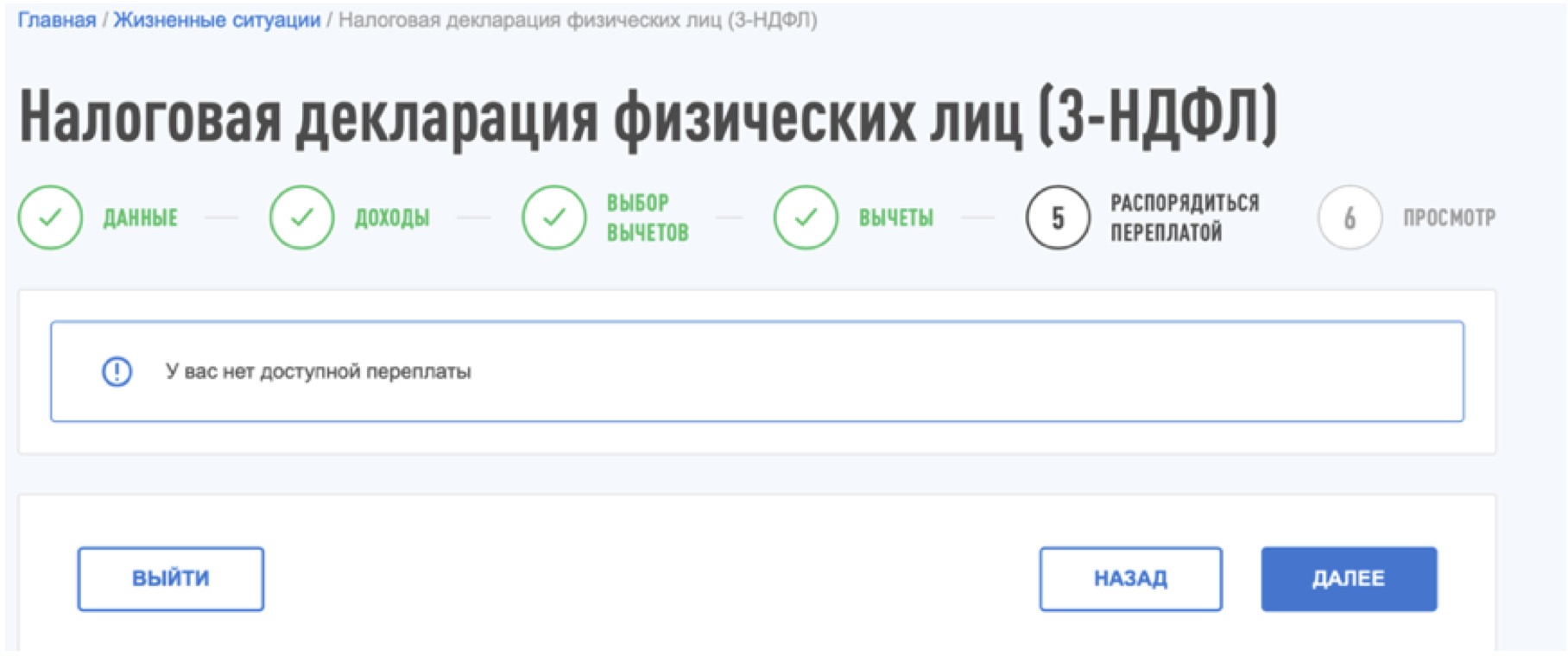

Далее вы переходите к окну «Возврат переплаты». Если она у вас есть по итогу заполнения декларации, ее можно вернуть на ваш счет. При этом, вам будет предложен список счетов, из которого можно выбрать необходимый.

Альтернативно можно нажать «Добавить новый» и ввести реквизиты счета самостоятельно, если среди предложенных вам счетов нет того, на который вы хотели бы получить возврат.

Если при заполнении декларации у вас был как налог к доплате, так и возврат, они учтутся между собой. Если по итогам расчета переплаты не возникает, данный раздел можно пропустить.

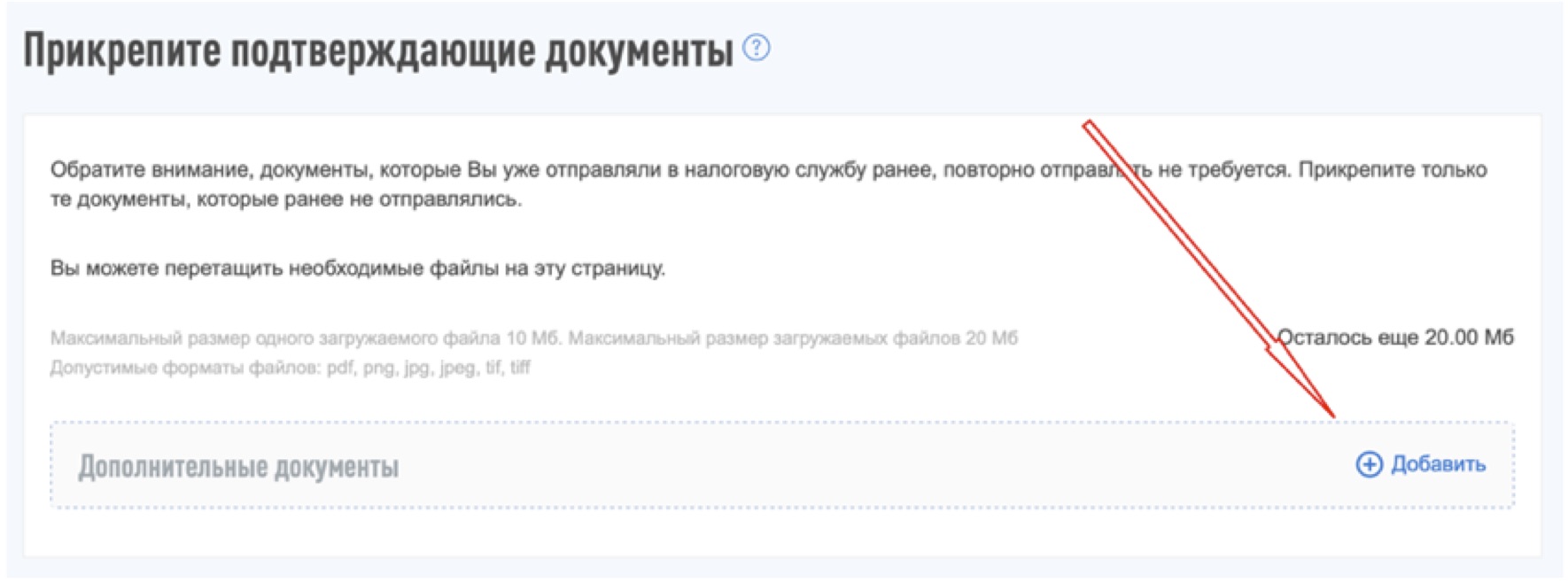

Далее раздел «Документы». Следующим действием необходимо прикрепить все требуемые документы. Важно учитывать, что все файлы не должны по объему превышать 20 Мб.

Документы, необходимые по каждому виду вычета, будет автоматически поименованы отдельными полями, куда их можно подгрузить. Отдельно ознакомиться со списком документов по вычетам можно на официальном сайте ФНС.

Для подтверждения суммы удержанного налога эмитентом с дивидендов по иностранным акциям необходимо приложить документ, в котором указана сумма дохода и налога. В АТОНе такой документ можно запросить у вашего менеджера.

Для подтверждения суммы убытка необходимо подгрузить документ, в котором видна сумма дохода и расхода, полученные у брокера, на основании которого вы заполняли декларацию. В АТОНе данную информацию подтверждает отчет НОБ и его можно запросить через мобильное приложение или у вашего менеджера.

Обращаем ваше внимание, что отчет НОБ является справочным, предварительным расчетом налоговых показателей.

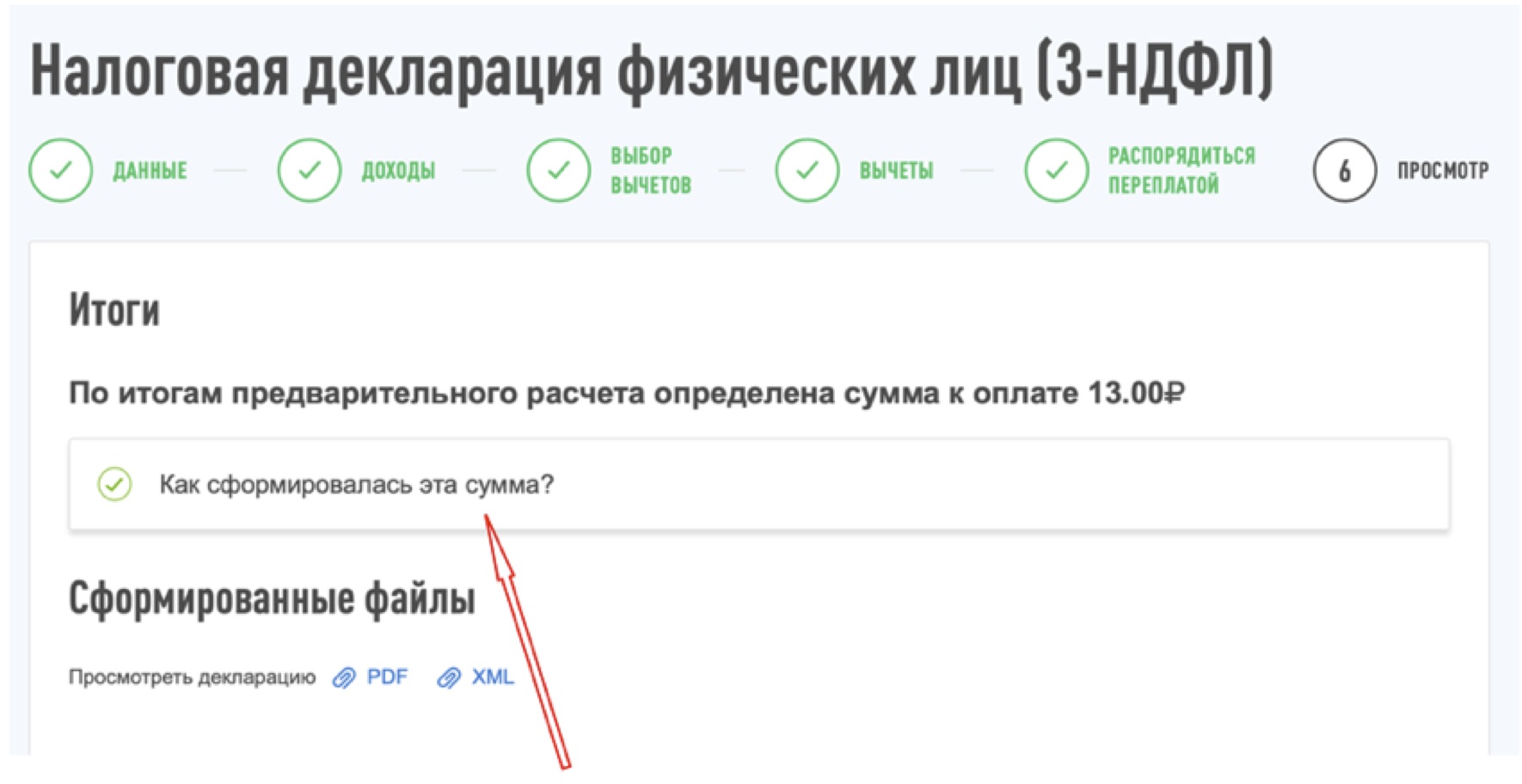

Теперь можно посмотреть предварительные результаты и размер налога, подлежащий доплате/возврату. Рекомендуется сохранить декларацию перед её отправкой, а также сверить суммы со своими расчетами.

Для подписания и отправки декларации нужно ввести пароль к сертификату электронной подписи и нажать «Отправить».

После того, как вы нажмете кнопку «Отправить», ваши документы будут отправлены в налоговую инспекцию. О результатах камеральной налоговой проверки декларации вы можете узнать из раздела «Сообщения» или в разделе «Доходы и вычеты».

В разделе «Доходы и вычеты» вы также можете просмотреть данные о ранее поданных декларациях и черновики деклараций, которые сохраняются, если вы прерываете процесс заполнения.

Продолжая использовать этот сайт, вы даете согласие на обработку файлов cookie и пользовательских данных (сведения о местоположении; тип и версия ОС; тип и версия браузера; тип устройства и разрешение его экрана; источник, с которого пользователь пришел на сайт; с какого сайта или по какой рекламе; язык ОС и браузера; какие страницы открывает и на какие кнопки нажимает пользователь; ip-адрес). Это позволит функционировать сайту, проводить ретаргетинг, статистические исследования и обзоры.

Если вы торгуете на бирже, вам надо платить налоги с доходов.

Обычно все вопросы с налоговой за инвестора решает его налоговый агент — чаще всего это брокер и депозитарий. Это могут быть как две отдельные компании, связанные между собой договором, так и одна компания, у которой есть лицензии на брокерскую и депозитарную деятельность одновременно.

Налоговый агент — дальше для краткости я буду называть его брокером — рассчитывает ваши доходы, учитывает понесенные расходы, удерживает налог и подает сведения в налоговую.

В большинстве случаев этого достаточно и заполнять налоговую декларацию самостоятельно инвестору не нужно. Но бывают и исключения. О них эта статья.

Ситуация 1

Если вы получили дивиденды по иностранным бумагам

Дивиденды по ценным бумагам иностранных компаний, например «Эпла» или «Фейсбука», — это доход от источников за рубежом. По таким доходам брокер в РФ не выступает налоговым агентом. Отчитываться по ним нужно самостоятельно в любом случае, это не зависит от того, куда пришел доход: на брокерский счет, на банковский счет или на индивидуальный инвестиционный счет.

Бывает, что налог по таким доходам удерживает эмитент бумаг или вышестоящий депозитарий за рубежом, который перечисляет дивиденды вашему депозитарию. Но то, что за границей удержали налог, не освобождает инвестора от обязанности декларировать доходы и платить налоги в РФ. Надо подавать налоговую декларацию в срок до 30 апреля.

Дивиденды в России облагаются по ставке 13%. Если иностранное государство удержало налог с ваших дивидендов, а у России с этим государством есть соглашение об избежании двойного налогообложения, то «иностранный» налог можно зачесть в счет уплаты российского НДФЛ и доплатить в России разницу.

Если вы торгуете американскими акциями и подписывали у своего брокера форму W-8BEN, с дивидендов по акциям американских компаний в США будет удерживаться 10%. Если у вас есть подтверждение уплаты налога в США, то можно зачесть эти 10% и доплатить в России только 3% — разницу между 13%, подлежащими уплате «у нас», и 10%, уже уплаченными «у них».

Если вы не подписывали форму W-8BEN, с дивидендов в США будет удерживаться налог 30%. Хотя 30%, удержанные «у них», больше, чем 13%, подлежащие уплате «у нас», доход в виде дивидендов все равно надо задекларировать. Если есть подтверждение уплаты налога в США, то доплачивать сверху ничего не придется, но вернуть разницу между 30% и 13% не получится.

Если вы торгуете иностранными акциями, выпущенными не в США, они облагаются налогом по законам той страны, в которой зарегистрированы. Форма W-8BEN для них не действует.

Пример. У Петра есть 200 акций компании Apple Inc. 17 мая 2018 года Apple Inc. выплатила дивиденды — 0,73 $ за акцию. Петру начислили 146 $ дивидендов. При выплате иностранный депозитарий удержал у него налог в размере 14,6 $. 131,40 $ зачислили на брокерский счет 28 мая 2018 года. Петр отчитался за этот доход. Вот какие он использовал документы:

- Подтверждение суммы и даты дохода — уведомление о выплате дивидендов. Если его нет, подойдет отчет брокера или выписка по банковскому счету, в котором видно зачисление дивидендов.

- Подтверждение уплаченного за рубежом налога — необходим документ, в котором указаны следующие сведения: вид дохода, сумма дохода, календарный год, в котором был получен доход, сумма налога и дата его уплаты. Эти требования прописаны в статье 232 налогового кодекса.

Если все эти сведения есть в отчете вашего брокера, можно просто использовать его, Минфин разрешает. По американским акциям обычно пользуются формой 1042-S — ее используют американские компании, чтобы сообщить в Службу внутренних доходов США (IRS) о выплаченном доходе и удержанном с него налоге.

Форму предоставляют все иностранные компании, в том числе брокеры, если они выплачивают доходы и выступают по ним налоговыми агентами. Но и эта форма не содержит всей информации, которая требуется по российскому налоговому кодексу.

Некоторые брокеры в принципе не смогут подтвердить, что налог уплачен именно за вас. Это зависит от того, как у брокера организован выход на международный рынок. Инвестору в этому случае надо попросить брокера предоставить любые другие документы, которые у него есть.

Моя подруга Евгения в ноябре 2018 года получила дивиденды по иностранным акциям — 0,49 $. Брокер выдал ей уведомление о выплате дохода и брокерский отчет. В обоих документах нет сведений, которые нужны для зачета налога в России, поэтому Евгения по закону заплатила налог со всей полученной в виде дивидендов суммы — с 0,49 $.

ИФНС может не зачесть налог, уплаченный за рубежом, если у вас не будет документа с полным набором перечисленных в налоговом кодексе сведений. Тогда НДФЛ придется заплатить со всей суммы полученных дивидендов. Окончательное решение о возможности зачесть налог примет налоговый инспектор, который будет проверять вашу декларацию.

Если документы на иностранном языке, ИФНС может запросить нотариально заверенный перевод, но на практике может подойти и самостоятельный перевод.

Как рассчитать налог. Считаем так:

- Пересчитайте сумму дохода в рубли по курсу ЦБ на дату зачисления средств на брокерский или банковский счет.

- Посчитайте 13% от суммы дохода, округлите до целого рубля, менее 50 копеек отбросьте. Например, 1 рубль 49 копеек округляются до 1 рубля, а 1 рубль 50 копеек — до 2 рублей.

- Пересчитайте сумму удержанного налога в рубли по курсу ЦБ на дату уплаты налога за рубежом. Сумму округлите до целого рубля.

- Рассчитайте сумму, которую нужно доплатить в России.

В нашем примере доход Петра от дивидендов Apple — 146 $. По курсу на 28.05.2018 это 9003,22 Р:

61,6659 Р × 146 $ = 9003,22 Р

Сумма налога по российскому законодательству:

9003,22 Р × 13% = 1170 Р

Сумма уплаченного за рубежом налога — 14,6 $ по курсу на 17.05.2018:

62,3033 × 14,6 = 910 Р

Сумма налога к доплате в РФ:

1170 − 910 = 260 Р

Я покажу оба примера заполнения.

В программе «Декларация» вам нужен раздел «Доходы за пределами РФ». Чтобы он стал активен, на первой вкладке нужно отметить галочкой пункт «Имеются доходы в иностранной валюте».

Заполнять будем для Петра из нашего примера. Источник выплаты — эмитент. Код дохода для дивидендов — 1010.

ЦБ устанавливает курс доллара США с точностью до четырех знаков после запятой. В программе «Декларация» нельзя указать больше двух знаков после запятой, поэтому я вношу курс за 100 $.

После этого из программы можно сформировать файл XML и отправить его в налоговую через личный кабинет налогоплательщика. Если личного кабинета нет, можно распечатать декларацию на бумаге, подписать ее и отнести в свою налоговую инспекцию.

В интернете декларацию нужно заполнять в личном кабинете налогоплательщика. С 2019 года интерфейс личного кабинета изменился, поэтому я покажу, как заполнить декларацию на примере 2021 года. Курс доллара вырос, поэтому цифры на примерах будут отличаться.

Когда система предложит выбрать доходы, о которых вы хотите заявить в декларации, нужно выбрать вкладку «За пределами РФ».

Источник выплаты — эмитент. Вид дохода — 1010 — дивиденды. По иностранным акциям вычет не применяется, так и выбирайте: «не предоставлять вычет».

После этого отправьте декларацию, нажав на кнопку «Подтвердить и отправить». Налог на основании декларации нужно будет заплатить не позднее 15 июля.

Ситуация 2

Если ваши ценные бумаги выкупил эмитент

Иногда компания-эмитент или акционер, который владеет крупным пакетом акций, выкупает у других акционеров их ценные бумаги. Выкуп может происходить по требованию акционеров, на основании добровольного или обязательного предложения — тогда держатель бумаг сам решает, продавать их или нет. Выкуп может быть и принудительным. Тогда акционер не имеет возможности отказаться от участия в выкупе, кроме как в судебном порядке.

При выкупе акций эмитент и брокер не выступают налоговыми агентами. Подавать декларацию они за вас не будут. Это нужно делать самостоятельно, даже если в результате выкупа вы понесли убытки: получили за счет выкупа меньшую сумму, чем потратили на изначальную покупку бумаг. Так тоже может быть.

Пример. Допустим, тот же Петр 15 августа 2017 года приобрел 100 акций «Уралкалия» за 13 435 Р. В 2018 году «Уралкалий» проводил программу выкупа акций и Петр в ней участвовал. Акции выкупали по 135,95 Р за штуку.

Петр должен самостоятельно отчитаться об этом перед налоговой. Вот какие нужны документы:

- Подтверждение суммы дохода: платежное поручение или выписка по банковскому счету.

- Подтверждение расходов: отчет брокера за период с момента приобретения бумаг до момента списания бумаг при выкупе.

Если в отчете брокера не отражено, что бумаги списали в счет выкупа, дополнительно может потребоваться выписка по счету депо из депозитария.

У некоторых брокеров можно заказать справку с изначальной стоимостью выкупленных бумаг — то есть с суммой расходов на их приобретение. У разных брокеров такая справка может называться по-разному, например «О стоимости выведенных ценных бумаг», «О балансовой стоимости». Справка особенно пригодится, если ценные бумаги вы покупали не одним пакетом, а разными сделками с разрывом по времени и считать расходы на приобретение по отчету брокера трудозатратно.

Закон не обязывает брокеров предоставлять клиентам такие справки, но большинство идут навстречу и готовят документы по запросу.

Как рассчитать налог. Доходы, полученные за выкупленные акции, можно уменьшить на расходы, понесенные на их приобретение. Нужно рассчитать расходы по отчету брокера или взять сумму из справки брокера. Налог — 13% от получившейся суммы.

В нашем примере доходы от выкупа акций Петра считаются так:

100 акций × 135,95 Р = 13 595 Р

Изначальные расходы на приобретение акций — 13 435 Р. Сумму налога считаем так:

(13 595 Р − 13 435 Р) × 13% = 21 Р

Как отразить это в декларации. В программе «Декларация» вам нужен раздел «Доходы, полученные в РФ». Источник выплаты — юридическое лицо, которое выкупило бумаги. В случае Петра из нашего примера — «Уралкалий».

Дальше необходимо определить, являются выкупленные акции обращающимися или не обращающимися на рынке. Какие бумаги считаются обращающимися, написано в налоговом кодексе. Если бумаги торгуются на бирже и в течение последних трех месяцев по ним рассчитывалась рыночная котировка — они считаются обращающимися. Если этот вопрос вызывает сомнения — спросите у своего брокера.

Для обращающихся ценных бумаг используют код дохода 1530 и код вычета (расхода) 201. Для необращающихся бумаг используют код дохода 1531 и код вычета 202.

Заполним раздел данными из нашего примера.

В личном кабинете налогоплательщика, когда система предложит выбрать доходы, о которых вы хотите заявить в декларации, нужно выбрать вкладку «В пределах РФ».

В нашем примере: источник выплаты — «Уралкалий». Код дохода: 1530 — обращающиеся ценные бумаги. Код вычета: 201 — расходы по операциям с обращающимися бумагами.

Ситуация 3

Если вы получили на банковский счет суммы от погашения облигаций

Чаще всего суммы от погашения облигаций зачисляются на брокерский счет, а не на банковский. В этом случае за вас все действия сделает брокер, о налогах можно больше не думать.

Но иногда по заявлению клиентов такие доходы выплачиваются на банковский счет, минуя брокерский. Некоторые брокеры при этом не считают себя налоговым агентами, так как выплаты через брокерские счета не проходят. Рекомендую обязательно уточнить, какого мнения придерживается ваш брокер. От этого зависит, нужно ли вам самостоятельно отчитываться по таким доходам. Если ваш брокер считает себя налоговым агентом в отношении таких выплат — вам можно ничего не делать. Если не считает — заполняем декларацию.

Пример. Допустим, 28 сентября 2017 года Петр приобрел 15 облигаций Министерства финансов — ОФЗ 25081 — за 14 929 рублей. 31 января 2018 года эти облигации были погашены, Петр получил 15 000 рублей на свой банковский счет. Он уточнил у брокера, и оказалось, что ему надо заполнять декларацию.

Какие нужны документы:

- Подтверждение суммы дохода: уведомление о выплате дохода или выписка по банковскому счету.

- Подтверждение расходов: отчет брокера за период с момента приобретения облигаций по момент списания облигаций при погашении.

Если в отчете брокера не отражено основание списания облигаций (погашение), то дополнительно может потребоваться выписка по счету депо из депозитария. Также пригодится справка, в которой указаны суммы расходов на приобретение списанных со счета облигаций — если ваш брокер предоставляет такие справки. Это та же справка, о которой мы писали в предыдущем кейсе про выкуп бумаг.

Как рассчитать налог. Доход, полученный при погашении облигаций, можно уменьшить на расходы, затраченные на покупку этих облигаций. Нужно рассчитать расходы по отчету брокера или взять сумму из справки брокера. Налог — 13% от получившейся суммы.

В нашем примере доходы от погашения — 15 000 Р. Расходы на приобретение облигаций — 14 929 Р. Сумма налога:

(15 000 − 14 929) × 13% = 9 Р

Как отразить в декларации. В программе «Декларация» вам нужен раздел «Доходы, полученные в РФ». Источник выплаты — эмитент облигации.

Точно так же, как и в предыдущем примере, нужно определить, являются облигации обращающимися или не обращающимися на рынке на момент погашения. Если точно не знаете, спросите у своего брокера. Для обращающихся ценных бумаг используют код дохода 1530 и код вычета (расхода) 201. Для необращающихся бумаг используют код дохода 1531 и код вычета 202.

Заполним раздел данными из нашего примера.

После заполнения формируете файл XML и отправляете его через личный кабинет налогоплательщика. Если личного кабинета нет, распечатайте декларацию на бумаге, подпишите и отнесите в свою налоговую инспекцию.

Если заполнять декларацию в личном кабинете налогоплательщика, нужно выбрать вкладку «В пределах РФ».

В нашем примере источник выплаты — Минфин. Код дохода: 1530 — обращающиеся ценные бумаги. Код вычета: 201 — расходы по операциям с обращающимися бумагами.

Ситуация 4

Если вы получили купоны по еврооблигациям на банковский счет

У налогообложения еврооблигаций есть интересная особенность: если доход по купонам зачисляется на брокерский счет или на ИИС, налоговым агентом по такой выплате признается брокер. А вот если доход зачисляется на банковский счет, обязанность задекларировать доход и заплатить налог ложится на инвестора. Подробно об этом писал Минфин в специальном письме.

Пример. Допустим, 10 сентября 2018 года Петр получил на банковский счет купонный доход по 20 еврооблигациям «Газпрома» — Gaz Capital S.A. (XS0290580595) — на общую сумму 651 $. Ему нужно платить налог.

Из документов понадобится подтверждение суммы и даты дохода — например, уведомление о выплате дохода. Если его нет, подойдет просто выписка по банковскому счету.

Как рассчитать налог. Нужно уплатить 13% от суммы полученного купона в рублях по курсу на дату получения дохода.

В нашем примере курс доллара на 10.09.2018 — 69,0286 Р за 1 $. Сумма дохода Петра в рублях — 44 937,61 Р. Сумма налога — 5842 Р.

Как отразить в декларации. В программе «Декларация» нужен раздел «Доходы за пределами РФ». Чтобы он стал активен, на первой вкладке нужно отметить галочкой пункт «Имеются доходы в иностранной валюте».

Источник выплаты — эмитент облигации. Код дохода 1530 или 1531 — в зависимости от того, обращающиеся у вас облигации или необращающиеся. Включать купон по облигациям в налоговую базу по операциям с ценными бумагами позволяет нам п. 7 ст. 214.1 НК РФ.

Дальше все аналогично примерам выше: загружаете и отправляете файл через кабинет налогоплательщика или относите декларацию на бумаге в ИФНС.

Если заполняете декларацию в личном кабинете налогоплательщика, нужно выбрать вкладку «За пределами РФ». После этого отправьте декларацию, нажав на кнопку «Подтвердить и отправить», а налог заплатите не позднее 15 июля.

Ситуация 5

Если вы продали валюту

Иностранная валюта — это имущество. Доход, полученный от продажи валюты на бирже, по закону нужно самостоятельно задекларировать. К доходам от продажи валюты можно применить имущественный налоговый вычет — не более 250 000 Р за год. Либо доходы от продажи валюты можно уменьшить на расходы — сумму, за которую вы ее изначально купили.

У нас была отдельная статья о том, как платить налог с дохода от продажи валюты. Но в случае с торговлей на бирже может не быть чистой покупки и последующей продажи валюты. Обычно сначала вы покупаете доллары, на них — акции, акции потом продаете, получаете доллары и конвертируете их в рубли. В этом случае возникают две отдельные налоговые базы: доходы от торговли ценными бумагами и доходы от продажи валюты.

Если вы торгуете через российского брокера, он выступает налоговым агентом по доходам от купли-продажи ценных бумаг, а вам остается задекларировать только продажу валюты. Если торгуете через иностранного брокера, надо декларировать оба типа доходов самостоятельно.

Пример. Петр торгует ценными бумагами через российского брокера. 2 октября 2018 года Петр приобрел 3000 $ на бирже по курсу 65,3253 Р за доллар. На эти деньги он 23 ноября купил 100 акций Bank of America по 27,03 $ за акцию, а 28 ноября продал их по 28,34 $ за акцию. 20 декабря 2018 года Петр продал 2000 $ по курсу 68,3097 Р за доллар. Его доход по операциям с ценными бумагами — 11 919,61 Р, с него удержит налог брокер и отчитается об этом. Доход Петра от операций с валютой — 5968,8 Р, его нужно задекларировать самостоятельно.

Чтобы отчитаться перед налоговой, нужен отчет брокера за период, включающий покупку и продажу иностранной валюты.

Как рассчитать налог. Сумма полученного дохода — это сумма, вырученная от продажи иностранной валюты. В нашем случае это 136 619,4 Р. К доходам от продажи валюты можно применить имущественный налоговый вычет, не более 250 000 Р за год. Это удобно, когда объемы продажи валюты невелики. Сумму налога считаем так:

Сумма налога = (сумма дохода − сумма вычета) × 13%

В нашем случае сумма дохода меньше 250 000 Р, поэтому налога у Петра не возникает.

Вместо использования имущественного вычета доходы от продажи валюты можно уменьшить на расходы на ее приобретение. Это выгоднее, если вы продали большой объем валюты.

Сумма расходов — это сумма в рублях, затраченная на покупку валюты. В нашем случае:

2000 × 65,3253 = 130 650,6 Р

Сумма налога = (сумма дохода − сумма расходов) × 13%. Сумму налога считаем так:

(136 619,4 − 130 650,6) × 13% = 776 Р

В нашем примере Петру выгоднее использовать имущественный вычет.

Как отразить в декларации. Если заполняете декларацию 3-НДФЛ в программе «Декларация», нужен раздел «Доходы, полученные в РФ». Источник выплаты — брокер, через которого вы торговали валютой.

Есть несколько вариантов, как задекларировать такие операции.

Вариант первый: отражать операции с валютой по коду дохода 2900. Для этого кода не предусмотрена возможность применения вычета, поэтому отражаем в сумме дохода финансовый результат — прибыль. Такой вариант не подойдет, если вы используете имущественный вычет или если валюта продана с убытком.

Второй вариант: отразить операции с валютой по коду дохода 1520, применить к нему имущественный вычет до 250 000 Р — код вычета 906 — либо уменьшить сумму дохода на сумму расхода — код вычета 903.

Если не пользуетесь имущественным вычетом, а уменьшаете доходы на произведенные расходы, вместо кода вычета 906 выбирайте код вычета 903, а в графе «Сумма вычета» указывайте сумму этих расходов.

Далее все как обычно: отправляйте декларацию до 30 апреля и платите налог не позднее 15 июля.

Ситуация 6

Если вы торговали ценными бумагами через иностранного брокера

Вы можете торговать иностранными ценными бумагами через российских брокеров — они выступают налоговым агентом по торговым операциям с иностранными бумагами. Если вы торгуете через иностранного брокера, все расчеты придется взять на себя. При активной ежедневной торговле это требует значительных усилий от инвестора.

Какие нужны документы. Отчет брокера и перевод отчета на русский язык. Дополнительно в произвольной форме нужно предоставить расчеты и пояснения по рассчитанным суммам.

Как рассчитать налог. Каждую сделку продажи нужно пересчитать из валюты в рубли по курсу ЦБ на дату получения дохода. Дата получения дохода, то есть дата расчетов по сделке продажи, указана в отчете иностранного брокера.

Каждую сделку покупки ценных бумаг нужно пересчитать в рубли по курсу ЦБ на дату совершения расхода, то есть на дату расчетов по сделке покупки. Расходы на приобретение бумаг, которые еще не проданы на конец года, в расчете не участвуют.

Комиссии надо переводить в рубли по курсу на дату списания комиссии по отчету брокера. Налоговым кодексом предусмотрен пересчет в рубли отдельно доходов и расходов, а не общего финансового результата.

После этого определите финансовый результат в рублях по каждой сделке продажи ценных бумаг. Расходы учитываются по методу ФИФО, first in first out: первыми продаются те бумаги, которые были первыми куплены. Суммируйте финансовые результаты по сделкам, рассчитайте налог 13%.

Если вы торгуете не только акциями, но и фьючерсами, нужно отдельно считать налог по ценным бумагам и по производным финансовым инструментам.

Как отразить в декларации. В программе «Декларация» нужен раздел «Доходы за пределами РФ». Чтобы он стал активен, на первой вкладке отметьте галочкой пункт «Имеются доходы в иностранной валюте», а в личном кабинете налогоплательщика поставьте галочку напротив пункта «Доходы от источников за пределами Российской Федерации».

В декларации необходимо отразить отдельными строками доходы на каждую дату их получения, то есть на каждую дату, в которую происходили продажи бумаг. К каждой из этих дат нужно заполнить курс валют по данным Центрального банка.

Расходы не обязательно отражать отдельными датами. Все расходы надо разделить на группы в зависимости от того, к какому из типов инструментов они относятся: например, акции или фьючерсы. Пересчитанные в рубли расходы можно суммировать отдельно по каждому типу инструментов и отразить их общей суммой к любой дате получения дохода по этой группе инструментов.

Сумму налога к уплате программа рассчитает самостоятельно.

И напоследок

Если вы активно инвестируете и вам подходят сразу несколько случаев из моей статьи, не надо подавать отдельные декларации на каждую ситуацию: все доходы и все вычеты нужно включить в одну декларацию.

Не забудьте, что срок подачи декларации за 2020 год — не позднее 30 апреля 2021 года, а последний день уплаты налога на основании декларации — 15 июля 2021 года.

В налогах лучше разобраться перед началом инвестирования. В этой пошаговой инструкции собрано все, что важно знать о налогах по дивидендам

Существует две основные статьи дохода, по которым инвестору нужно заплатить налог: с прибыли от продажи

ценных бумаг

и с дивидендов. В нашей статье разберем подробно, как платить налоги с дивидендов. Об этом расскажет автор курсов по инвестициям и член экспертного совета ЦБ Александра Вальд.

В этой статье:

- Сколько платить

- Особенности оплаты для США

- Как подать декларацию

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Но в случае с дивидендами все сложнее: есть ситуации, при которых инвестор должен самостоятельно подать декларацию. Все зависит от того, откуда пришли

дивиденды

.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

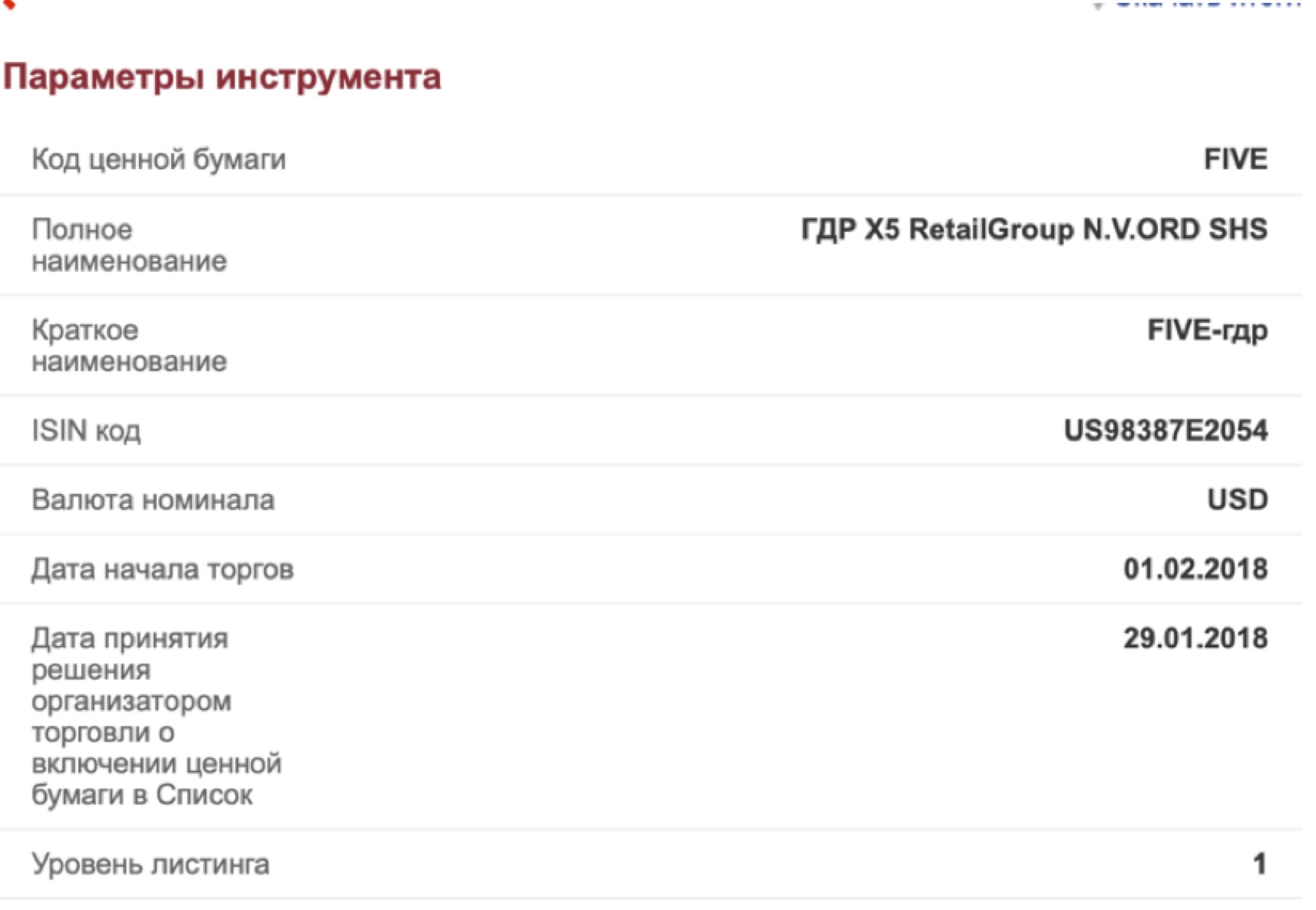

1. Определить, откуда компания

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

В этом коде нужно обратить внимание на первые две буквы — они будут обозначать страну эмитента. Если первые буквы RU, значит компания из России. Если в начале кода стоит любая другая комбинация букв — это иностранный

эмитент

, по такой бумаге придется самостоятельно отчитаться о налогах.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

Расчет налога на дивиденды напрямую зависит от страны регистрации компании

2. Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

Узнать размер налога на дивиденды в любой стране можно на сайте Deloitte

3. Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

- Сначала нужно зайти в личный кабинет налогоплательщика или в программу «Декларация».

- В личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», далее — «Подать декларацию 3-НДФЛ».

- На вкладке «Данные» надо ввести общие сведения и выбрать в меню, что декларация за 2020 год представляется впервые.

- Выбрать вкладку «За пределами в РФ» и нажать «Добавить источник дохода».

- Запросить у брокера справку о доходах за пределами РФ за 2020 год. Одним из подтверждающих документов может выступать форма 1042-S. В появившемся окне декларации следует внести наименование эмитента.

- В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент. Для США — 840.

- Внести информацию о полученном доходе. Для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. Вид дохода нужно выбрать «1010-Дивиденды».

- По иностранным акциям вычет не применяется, поэтому нужно выбрать «Не предоставлять вычет». В строке «Сумма дохода в валюте» указать сумму дивидендов.

- В полях «Дата получения дохода» и «Дата уплаты налога» поставить дату из отчета брокера — это день зачисления дохода на счет.

- Сумму нужно указывать до удержания налога. То есть сумму чистых дивидендов до того, как иностранный эмитент вычел налоги с них за рубежом.

- Заполнить информацию о валюте. Можно поставить галочку, чтобы программа автоматически считала курс валюты.

- В последней строке указать сумму налога, которую удержал налоговый агент.

- Перейти на вкладку «Выбор вычетов» и оставить ее пустой.

- Во вкладке «Распорядиться переплатой» будет указано, есть ли у вас переплата.

- На вкладке «Итоги» будет указана сумма, которую необходимо доплатить в бюджет.

- Проверить, как посчитался налог, и прикрепить подтверждающие документы:

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Налоги для инвестора

Многие начинающие инвесторы даже не догадываются, что по незнанию особенностей налогообложения доходов от ценных бумаг, могут нажить себе неприятности. До 4 мая 2022 года люди, получившие доход (сюда попадает результат инвестиционной деятельности и дивиденды), должны его задекларировать и сдать отчет в налоговую инспекцию.

Тут сразу сделаем оговорку, что отдельно декларировать необходимо доходы, которые не задекларировали ваши налоговые агенты.

Кто такие налоговые агенты

Самым распространенными налоговыми агентами являются работодатели. С каждой вашей заработной платы, они самостоятельно рассчитывают и выплачивают в бюджет налог НДФЛ (налог на доходы физических лиц).

Второй по распространенности налоговый агент — ваш брокер. Он так же фиксирует результат каждой вашей сделки и при получении дохода, самостоятельно удерживает с вашего счета и выплачивает в бюджет все тот же НДФЛ. Те же действия совершаются с полученными вами дивидендами.

В данном материале мы рассмотрим исключительно вопрос о налогах на дивиденды.

Дивиденды с ценных бумаг: ставка и отчетность

С российскими ценными бумагами и брокерами, зарегистрированными на территории страны, ситуация довольно простая и понятная: 13-15% (про градацию процентов налога НДФЛ подробнее тут) с любого вашего дохода переходит в пользу государства (о возможных подводных камнях мы расскажем ниже).

C иностранными брокерами ситуация несколько сложнее. В рамках российского законодательства он не является налоговым агентом, поэтому инвестор самостоятельно готовит и сдаёт декларацию по всем сделкам, совершенным с помощью иностранных брокеров.

Еще один очень важный, но практически неизвестный новичкам нюанс имеется в отношении дивидендов с иностранных ценных бумага при работе с российскими брокерами. При возникновении такого дохода последние не выступают в роли налогового агента по НДФЛ, а сумма дивиденда приходит к вам только за вычетом удержанного в пользу другой страны налога. Если между вашей страной и страной регистрации эмитента, выплатившего вам дивиденды, есть соглашение об избежании двойного налогообложения, то вы самостоятельно должны посчитать, должны ли вы своему государству, или налоги в стране эмитента перекрывают налоговый процент в вашей стране.

Удержанный по дивидендам налог зависит от страны эмитента и вида бумаги. Самый распространенный налог с дивидендов акций американских компаний — 10% — удерживается сразу депозитарием. Остаток в 3% необходимо задекларировать и заплатить в налоговую РФ в случае подписанной формы W-8BEN.

Если этого не сделать, то с дивидендов по умолчанию удержат 30% — в этом случае доплачивать в России ничего не надо, но все равно нужно подать декларацию.

Важно! Если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК).

Кроме вышеуказанных особенностей межгосударственного налогообложения, существует так же ряд исключений из общих правил исчисления налогов.

Приведем несколько примеров:

- С дивидендов фондов недвижимости REIT удерживается налог 30% во всех случаях, даже если подписана W-8BEN.

- Limited Partnership — налог 37% во всех случаях, даже если подписана W-8BEN.

- Акции/ГДР/АДР других иностранных эмитентов — по ставке на дивиденды в стране регистрации эмитента. Форма W-8BEN не влияет.

Как уже говорилось выше, расчет доплаты по налогу на дивиденды осуществляется налогоплательщиком самостоятельно. Он производится на основании годовых отчетов брокеров. Более полную информацию о полученных доходах можно запросить у депозитария, но при этом надо иметь в виду, что услуга платная.

Полученные из отчета данные вы отражаете в декларации по форме 3-НДФЛ, которая подается в налоговые органы одним из удобных для вас способов:

- в письменной форме в ИФНС по месту жительства;

- в электронном виде в личном кабинете налогоплательщика.

Для формирования формы 3-НДФЛ можно либо воспользоваться онлайн-формой в личном кабинете налогоплательщика, либо заполнить ее с помощью актуальной на год составления декларации программой «Декларация».

Для 2021: актуальную версию программы можно скачать с сайта ФНС. Сформированную с помощью программы форму 3-НДФЛ можно подать в личном кабинете налогоплательщика или распечатать и подать лично.

После подачи декларации налоговая инспекция проводит камеральную проверку, длящуюся до трех месяцев со дня её представления. Проверить вашу декларацию могут и быстрее, но как показывает практика, лучше рассчитывать именно на этот срок.

Статус камеральной проверки можно контролировать в личном кабинете на сайте госуслуг или ФНС. Если в ходе контрольных мероприятий инспекция выявит ошибки, неточности или расхождения, то вы получите специальное требование, где будет указано, какие из поданных данных нуждаются в уточнении или корректировке. Если такое требование не поступит — значит камеральная проверка вашей декларации завершилась без ошибок. Об успешном контроле ИФНС вам сообщать не должна.

Уплата НДФЛ с дивидендов

Немного особенностей по уплате налогов на дивиденды, о которых обещали рассказать выше.

Готовясь к заполнению декларации, вы можете обнаружить, что по некоторым выплаченным дивидендам российских компаний не удержали 13%. Без паники! Есть холдинги, например, АФК «Система», которые получают прибыль в виде дивидендов от компаний, в которых имеет долю. На счет АФК «Система» дивиденды поступают уже за вычетом 13%, и она распределяет всю полученную прибыль между своими акционерами. Поэтому второй раз уплачивать не надо.

Так же, такие компании как Алроса, ФСК ЕЭС, МРСК Урала получают дивиденды от других компаний, и с их дивидендов будет удержано меньше 13%. Ничего доплачивать с дивидендов этих компаний не надо.

Другая ситуация: инвесторы не волнуются по вопросу уплаты налогов на дивиденды «российских» компаний, но все не так просто. Есть ряд ценных бумаг, которые являются депозитарными расписками и фактически зарегистрированы вне юрисдикции РФ.

Для российских компаний, зарегистрированных в других странах, налог на дивиденды рассчитывается по ставке страны регистрации. Если налоговая ставка ниже российской (13%) или подобного налога в стране регистрации нет вовсе, то инвестор должен самостоятельно рассчитать, задекларировать и уплатить недостающую сумму налогов. Брокер в данной ситуации уже не выступает вашим налоговым агентом, о чем многие и не догадываются!

Ярким примером таких «российских» компаний является компания РУС АГРО ПЛС: зарегистрирована на Кипре, где не удерживается налог и, следовательно, вам необходимо будет задекларировать и выплатить все 13% НДФЛ с данных дивидендов. В эту же категорию попадают акции российских компаний, которые фактически являются бумагами иностранных эмитентов. Пример: Полиметалл Интернэшнл плс (Polymetal International plc) — зарегистрирована в Джерси.

Определить страну регистрации можно по ISIN — уникальному идентификационному коду ценной бумаги. Первые две буквы обозначают страну регистрации. Справочный сайт: www.isin.ru. По ISIN нельзя определить страну регистрации депозитарных расписок, т. к. их выпускает иностранный банк-депозитарий.

Стоит также помнить, что в случае нахождения за границей более 183 дней (суммарно, не подряд) в календарном году вы автоматически становитесь налоговым нерезидентом. По всем доходам за период с 1 января по 31 декабря текущего года налоговая ставка будет считаться, как для нерезидентов: это касается в том числе дивидендов и купонов по российским бумагам.

При подаче декларации вы можете не только отчитаться по полученным дивидендам, но и провести сальдирование убытков в случае их получения. Например, вы получили убыток при работе с одним из брокеров, а через другого брокера получили дивиденды, т. е. чистый доход. Снизить налогооблагаемую базу дохода можно путем подачи заявления на сальдирование, т. е. на вычет убытка из дохода.

Интересный факт. Кулуарно среди брокеров бродит информация, что налоговая не сильно горит оптимизмом относительно взыскания сумм дохода, налог с которых не превышает одну тысячу рублей и, как правило, закрывает на невыплату таких сумм глаза (информация не точная).

В заключении хотим отметить, что незнание законов не освобождает от ответственности. И учитывать обязательства перед государством в виде налогов, желательно, не в период необходимости их выплачивать, а перед планированием инвестиций, закладывая их в себестоимость проводимых сделок.

Надеемся данный материал будет актуален и полезен нашим читателям. Удачных инвестиций!