Термины и определения (глоссарий).

Производственный процесс – совокупность процессов труда, направленных на превращение сырья и материалов в готовую продукцию. Технологические процессы есть часть производственного процесса, связанного непосредственно с производством готовой продукции.

Производственный цикл – время выполнения производственного процесса.

Производственный цикл включает время работы и время перерывов. Время работы делится на подготовительно-заключительное, основное, вспомогательное и время обслуживания рабочего места. Подготовительно-заключительное время – затрачивается на подготовку к работе, получение задания, ознакомление с работой, получение материала, подготовку рабочего места, наладку оборудования и т.д. Основное время затрачивается на осуществление технологического процесса. В течение этого времени происходит изменение предмета труда или пространственное перемещение его в процессе транспортировки. Вспомогательное время затрачивается на подготовку к основной работе. Время обслуживания рабочего места затрачивается на уход за оборудованием, приспособлениями и инструментами в течение смены. Время перерывов подразделяется на отдых и естественные надобности.

Концентрация производства – процесс сосредоточения производства на все более крупных предприятиях.

Экономическая эффективность концентрации выражается в улучшении технико-экономических показателей производства: росте производительности, снижении себестоимости, повышении фондоотдачи.

Специализация производства – форма разделения труда, выражающаяся в расщеплении процесса производства на самостоятельные процессы.

Специализация производства обеспечивает предпосылки для внедрения высокопроизводительной техники, поточных методов, позволяет наладить устойчивые связи с поставщиками и потребителями.

Кооперирование производства – форма производственных связей, которые возникают в результате общественного разделения труда и устанавливаются между специализированными предприятиями.

Комбинирование производства – соединение на одном предприятии производств, относящихся к разным направлениям и отраслям промышленности.

При комбинировании достигается более полное использование сырья, отходов производства, т.е. снижается материалоемкость продукции. Объединение на одном предприятии нескольких технологически связанных между собой производств позволяет повысить непрерывность производственных процессов, что создает необходимые условия для интенсификации производства. Ускорение производственных процессов и экономия ресурсов уменьшают потребность в оборотных средствах.

Основные фонды – это средства труда, которые целиком участвуют во многих производственных циклах, сохраняя при этом свою натуральную форму и перенося свою стоимость на вновь созданный продукт частями по мере своего износа.

Основные производственные фонды (ОПФ) по действующей типовой классификации подразделяются на следующие группы:

- здания

- сооружения

- передаточные устройства – водопроводные сети, электросети, теплосети, газонефтепроводы и т.д.;

- машины и оборудование

- транспортные средства

- инструмент, производственный и хозяйственный инвентарь

В зависимости от роли основных средств в производственном процессе они подразделяются на активные и пассивные. Машины и оборудование, транспортные средства, вычислительная техника, инструменты принимают непосредственное участие в технологических процессах, поэтому относятся к активной части основных фондов. Другие группы основных фондов (здания, сооружения, передаточные устройства и инвентарь) способствуют выполнению производственных функций и относятся к пассивной части.

Виды денежной оценки основных фондов:

- первоначальная стоимость – это сумма фактических затрат на приобретение или создание основных фондов;

- восстановительная стоимость – это стоимость основных фондов созданных в разное время, но оцененных в ценах данного года;

- остаточная стоимость представляет собой разность между первоначальной или восстановительной стоимостью основных фондов и суммой их износа.

Повышение интенсивности использования ОПФ является важнейшим условием и резервом роста эффективности производства.

Для оценки эффективности использования ОПФ применяются показатели фондоотдачи, фондоемкости, фондовооруженности, фондорентабельности.

1. Фондоотдача Фо (руб.) – показатель, который отражает товарооборот, приходящийся на 1 руб. ОПФ: Фо = ТП / Соф, где: ТП — товарооборот предприятия, тыс. руб., Соф — среднегодовая стоимость ОПФ, тыс. руб.

2. Фондоемкость Фе (руб.) – показатель, обратный фондоотдаче. Он характеризует стоимость ОПФ, приходящуюся на каждый рубль товарооборота:

Фе = Соф / ТП

3. Фондовооруженность Фв (тыс. руб./чел.) – показатель, характеризующий обеспеченность каждого работника ОПФ: Фв = Соф / Чспис, где: Чспис. — среднесписочная численность работников, чел.

4.Фондорентабельность (%) представляет собой отношение балансовой прибыли предприятия к стоимости ОПФ: Фр = Пбал. / Соф * 100, где: Пбал. — балансовая прибыль предприятия, тыс. руб.

Износ основных фондов — частичная или полная утрата основными фондами потребительских свойств и стоимости как в процессе эксплуатации, так и при их бездействии.

Различают физический и моральный износ.

Физический износ представляет собой утрату основными фондами своих производственно-технических качеств в процессе эксплуатации и влияния природно-климатических условий.

Моральный износ – это снижение стоимости действующих основных фондов в результате появления новых их видов

Для своевременной замены средств труда, без ущерба для предприятия, необходимо чтобы стоимость выбывающих фондов была полностью перенесена на готовую продукцию.

Амортизация – это процесс переноса стоимости основных фондов на стоимость произведенной продукции.

Денежные средства, которые идут на возмещение стоимости ОПФ называются амортизационными отчислениями.

Расчет амортизационных отчислений ведется по нормам амортизации, которые устанавливаются для каждой группы ОПФ и зависят от срока полезного использования фондов.

В зависимости от срока полезного использования основные средства в настоящее время объединяются в 10 амортизационных групп.

Срок полезного использования – это период времени, в течение которого использование объектов основных средств призвано приносить доход организации или служить для выполнения целей ее деятельности.

Срок полезного использования определяется предприятием самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества на основании классификации основных средств, определяемой Правительством РФ.

Если в классификации не указан срок полезного использования объекта основных средств, то предприятие устанавливает этот срок самостоятельно, исходя из технической характеристики объекта и рекомендаций его производителей.

Норма амортизации На (%) основных фондов рассчитывается по формуле:

На = (Соф. пер. — Л / Соф. пер. × Т) × 100, где: Соф. пер. — первоначальная стоимость ОПФ, тыс. руб., Л — ликвидационная стоимость ОПФ, тыс. руб., Т — срок полезного использования ОПФ, лет.

Сумма годовых амортизационных отчислений (тыс. руб.) определяется по формуле:

Аг = Соф. пер. × На / 100

В условиях рыночной экономики расчет амортизационных отчислений по основным средствам (кроме зданий, сооружений и передаточных устройств со сроком службы более 20 лет) можно проводить тремя методами:

- равномерная амортизация – накопление амортизационных отчислений ведется равномерно в течение срока полезного использования ОПФ;

- неравномерная амортизация – когда большая часть стоимости ОПФ включается в себестоимость продукции в первые годы эксплуатации;

- ускоренная амортизация – нормы амортизации для активной части ОПФ можно увеличить, но не более чем в два раза.

Оборотные фонды – это предметы труда, которые потребляются в однократном производственном цикле, полностью утрачивают свою натуральную форму, при этом их стоимость единовременно переносится на стоимость готовой продукции.

Оборотные фонды делятся на оборотные производственные фонды и фонды обращения.

В состав оборотных производственных фондов входят:

- производственные запасы – запасные части, смазочные материалы, шины, топливо и т.д., а также средства труда сроком службы не более 1 года;

- незавершенное производство – предметы труда, вступившие в производственный процесс и находящиеся в процессе обработки или сборки;

- расходы будущих периодов – это затраты, произведенные в текущем или прошлом году, но относимые на себестоимость в следующем году (освоение новой техники и т.д.).

Фонды обращения состоят:

- готовая продукция на складе;

- товары в пути;

- денежные средства;

- средства в расчетах с потребителями продукции (дебиторская задолженность).

Для характеристики использования оборотных средств применяют следующие показатели:

1. Коэффициент оборачиваемости (оборотов) показывает, сколько оборотов совершили оборотные средства за анализируемый период (квартал, полугодие, месяц, год).

Коб = ТП / Зоб. ср., где: Зоб. ср. — средний запас оборотных средств, тыс. руб.

2. Длительность одного оборота (дней) показывает, за какой срок к предприятию возвращаются его оборотные средства в виде доходов от реализации продукции.

Доб = Тп / Коб, где: Тп — количество дней в отчетном периоде (год — 360, квартал — 90), дней.

3. Коэффициент закрепления (загрузки) оборотных средств характеризует количество оборотных средств, приходящееся на 1 руб. товарооборота предприятия.

Кз = Зоб. ср. / ТП

Производительность труда – количество продукции, произведенной в единицу времени или затраты труда на единицу продукции.

Для характеристики уровня производительности труда применяют два показателя:

1. Выработка – количество продукции, произведенной в единицу времени.

Wвыр. = Q / T, где: Q — количество произведенной продукции, T — время, затраченное на производство продукции, чел — ч.

2. Трудоемкость – количество времени, затрачиваемого на единицу продукции W тр. = T / Q

Для оценки характера изменения производительности труда изучают его динамику с определением прироста и темпов прироста производительности труда.

Абсолютный прирост производительности труда определяется разностью между уровнем, достигнутым в сравниваемом периоде, и уровнем в базисном периоде.

Темп прироста показывает, на сколько процентов производительность труда в рассматриваемом периоде больше или меньше производительности труда в базисном периоде, принятом для сравнения.

Факторы роста производительности труда:

- внедрение достижений научно-технического прогресса (НТП);

- совершенствование материального стимулирования;

- совершенствование организации производства;

- совершенствование технологии производства;

- повышение квалификации кадров.

Нормирование – установление количества и качества труда, необходимого для выполнения какой-либо работы.

Нормирование труда является основой не только рациональной организации труда, но и планирования труда и фонда заработной платы. Оно позволяет оценивать эффективность труда путем сравнения с нормами его фактических затрат, сопоставлять результаты труда у различных работников.

Нормирование труда на предприятиях включает разработку и утверждение следующих норм:

- норма времени – время, установленное на выполнение данной работы или изготовления единицы продукции;

- норма выработки – это количество единиц продукции, которое должно быть произведено в единицу времени (час, смену);

- норма обслуживания – это количество единиц оборудования, машин, которое должен обслужить один рабочий за определенное время;

- норма численности – это число работников, необходимое для выполнения заданного объема работ или обслуживания оборудования.

Надеемся, что приведенные термины и определения по новым (забытым старым) регалиям рыночной экономики позволят активизировать процесс адаптации работников предприятия к новой среде и призваны облегчить вхождение новых сотрудников в процессы повышения производительности труда.

/proizvod-truda-2.htm

Последнее обновление: 8 мая 2015 г., 16:47

Добавить в «Нужное»

Основные производственные фонды

В одной из наших консультаций мы рассказывали, что основные средства и основные фонды – это, строго говоря, не одно и то же. Однако когда речь идет об основных производственных и непроизводственных фондах, подразумеваются все-таки именно основные средства. И так как некоторым бухгалтерам привычнее называть ОС основными фондами, мы будем их именовать так же в этом материале.

Основные производственные фонды – это…

В широком смысле слова основные производственные фонды – это активы, используемые организацией неоднократно или постоянно в течение длительного периода времени (не менее года) для производства продукции и не теряющие свою натуральную форму. При этом основные производственные фонды переносят свою стоимость на продукцию частями по мере использования. Перенос стоимости происходит через механизм амортизации.

К основным производственным фондам относятся те ОС, которые непосредственно участвуют в процессе производства продукции (активные основные фонды), а также те фонды, которые в процессе производства продукции не участвуют, но необходимы для создания нормальных условий для функционирования активных основных фондов (пассивные основные фонды).

К активной части основных фондов относятся, например, станки, оборудование, транспорт. К пассивной части основных фондов можно отнести, к примеру, здания.

Основные непроизводственные фонды

Основные непроизводственные фонды – это те ОС, которые, по сути, вообще не имеют отношения к процессу производства, а относятся к объектам социальной сферы.

К непроизводственным основным фондам относятся, к примеру, жилые дома, больницы, детские сады, школы, столовые и т.д.

Чем важен механизм переноса стоимости актива по частям?

Как оценить влияние эффективного использования основных фондов?

Экономика основных фондов — это баланс между оптимизацией затрат и поддержанием объектов в рабочем состоянии, их восстановлением и обновлением. Расскажем. как добиться этого баланса.

Особенность основных фондов в том, что они многократно участвуют в производственном процессе, сохраняя при этом свою первоначальную форму и основные технические характеристики. Стоимость таких активов существенна, поэтому и переносится она в стоимость готового продукта по частям посредством начисления амортизации. Эти особенности определяют степень влияния основных фондов на себестоимость продукции. И это влияние может быть очень существенным (об этом далее).

ЧЕМ ВАЖЕН МЕХАНИЗМ ПЕРЕНОСА СТОИМОСТИ АКТИВА ПО ЧАСТЯМ

Механизм переноса стоимости актива по частям называется амортизацией и представляет собой систематическое распределение стоимости объекта основных средств на себестоимость продукции в течении утвержденного срока использования этого объекта.

«Изобретение» амортизации позволило уйти от резких перекосов в определении себестоимости продукции и возникновения необоснованных убытков. Кроме того, систематическое включение в стоимость готового продукта части стоимости основного средства позволяет постепенно возместить стоимость объекта. Формально можно считать, что, списывая в затраты стоимость актива основных средств и систематически увеличивая на эту сумму стоимость своих товаров, работ и услуг, компания накопит сумму, эквивалентную стоимости такого объекта.

Пример 1

Компания производит хлебо-булочные и кондитерские изделия. Годовой объем выручки небольшой и составляет 13 128 320 руб. Чистая прибыль — 647 257 руб.

В отчетном периоде организация приобрела производственное помещение стоимостью 15 000 000 руб.

Если организация включит стоимость приобретенного актива в себестоимость единовременно, она получит огромный убыток:

647 257 руб. – 15 000 000 руб. = –14 352 743 руб.

С любой стороны такой подход будет необоснованным:

• во-первых, компанию назвать убыточной никак нельзя. Она работает с прибылью, а единовременное включение всей стоимости актива в затраты приведет к отражению убытка, что не будет отображать реальное финансовое положение дел на предприятии;

• во-вторых, приобретенное производственное помещение будет эксплуатировать очень долго, участвовать в производственном процессе много лет. А значит, его стоимость будет относиться к выпускаемой в течении этого периода продукции;

• в-третьих, повышение себестоимости, конечно, может привести к снижению валовой прибыли предприятия, если продажная цена останется неизменной. Но если предположить обратное, а именно что будет неизменной наценка предприятия, то повышение себестоимости продукции вызовет и необходимость повышения цены.

Формально организация, включая расходы на приобретения цеха в себестоимость продукции и повышая на эту величину цену, перекладывает эти затраты на покупателя.

Конечно, на практике никто не учитывает эти разницы как-то обособленно, но ясно, что за период переноса стоимости актива на себестоимость продукции накопятся в общем итоге те же самые 15 000 000 руб.

Важно!

Чем больше стоимость актива и чем меньше срок его полезного использования, тем больше сумма амортизационных отчислений, следовательно, тем выше себестоимость продукции.

Пример 2

Компания производит мебельную продукцию на заказ. Ассортимент продукции в отчетном периоде небольшой — 5 ед.

Бухгалтерия рассчитывает производственную себестоимость продукции исходя из стоимости использованных материалов, затрат на аренду, величины коммунальных платежей, заработной платы и прочих расходов. Накопленные расходы распределяются пропорционально доле выручки конкретного изделия в общем объеме реализации.

Основных средств у компании раньше не было. А в отчетном периоде был приобретен станок стоимостью 8 280 000 руб. В соответствии с Классификацией основных средств, включаемых в амортизационные группы[1], которой определяются сроки полезного использования активов, такой объект относится к четвертой группе — имущество со сроком полезного использования свыше 5 лет до 7 лет включительно. То есть срок полезного использования можно утвердить в диапазоне от 61 мес. до 84 мес.

От выбранного сроков полезного использования будут зависеть суммы амортизации, включаемые в себестоимость продукции:

• если установить срок полезного использования 61 мес., то сумма амортизации составит 135 737,70 руб. в мес. (8 280 000 руб. / 61 мес.);

• если установить срок полезного использования 84 мес., сумма амортизации составит 98 571,43 руб. в мес. (8 280 000 руб. / 84 мес.).

Соберем все расходы предприятия (табл. 1) и рассчитаем себестоимость выпущенной продукции.

Таблица 1

Расходы предприятия за отчетный период

|

Статьи расходов |

Сумма, руб. |

|

Материалы |

1 987 547,00 |

|

Аренда помещения |

65 000,00 |

|

Аренда оборудования |

98 000,00 |

|

Коммунальные платежи |

19 000,00 |

|

Заработная плата и отчисления с нее |

182 300,00 |

|

Прочие расходы |

15 474,00 |

|

Амортизация вариант 1 (срок использования — 61 мес.) |

135 737,70 |

|

Амортизация вариант 2 (срок использования — 84 мес.) |

98 571,43 |

|

Итог 1 (амортизация вариант 1) |

2 503 058,70 |

|

Итог 2 (амортизация вариант 2) |

2 465 892,43 |

По результатам расчетов можем сделать вывод, что суммы амортизационных отчислений, рассчитанные исходя из наименьшего срока полезного использования объекта основных средств, увеличивают себестоимость продукции (Итог 1), а амортизационные отчисления, рассчитанные исходя из наибольшего срока, наоборот, снижают ее (Итог 2).

Теперь рассмотрим, как влияют суммы амортизационных отчислений на себестоимость отдельных видов продукции (табл. 2).

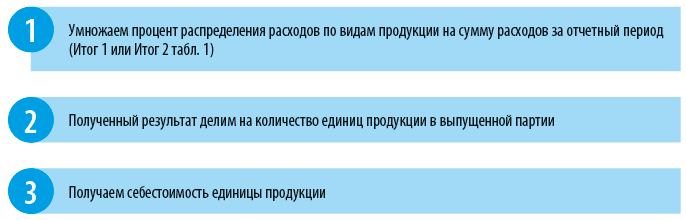

Как рассчитываем амортизацию, включенной в себестоимость выпущенной партии:

Так, себестоимость стола офисного (тип 1) составит:

• при начислении амортизации по варианту 1:

(2 503 058,70 руб. × 33,493 %) / 120 шт. = 6986,25 руб.;

• при начислении амортизации по варианту 2:

(2 465 892,43 руб. × 33,493 %) / 120 шт. = 6882,51 руб.

Таблица 2

Расчет себестоимости продукции и влияния на нее сумм амортизации

|

Виды продукции |

Кол-во выпущенной продукции, ед. |

Продажи по видам продукции за отчетный период, руб. |

Продажная стоимость единицы продукции, руб. |

% распределения расходов по видам продукции за отчетный период |

Cебестоимость, руб. (амортизация вариант 1) |

Cебестоимость, руб. (амортизация вариант 2) |

Разница в себестоимости на единицу продукции, руб. |

||

|

выпущенной партии |

единицы продукции |

выпущенной партии |

единицы продукции |

||||||

|

Стол офисный, тип 1 |

120 |

1 358 400 |

11 320 |

33,493 |

838 349,45 |

6986,25 |

825 901,35 |

6882,51 |

103,74 |

|

Стол офисный, тип 2 |

97 |

504 400 |

5200 |

12,436 |

311 280,38 |

3209,08 |

306 658,38 |

3161,43 |

47,65 |

|

Шкаф офисный, тип 1 |

57 |

570 000 |

10 000 |

14,054 |

351 779,87 |

6171,58 |

346 556,52 |

6079,94 |

91,64 |

|

Шкаф офисный, тип 2 |

126 |

1 533 420 |

12 170 |

37,808 |

946 356,43 |

7510,77 |

932 304,61 |

7399,24 |

111,53 |

|

Тумба офисная |

28 |

89 600 |

3200 |

2,209 |

55 292,57 |

1974,73 |

54 471,56 |

1945,41 |

29,32 |

|

Итого |

428 |

4 055 820 |

× |

100,00 |

2 503 058,70 |

× |

2 465 892,42 |

× |

× |

Как видим, при разных сроках полезного использования даже одного объекта основных производственных фондов возникают немаленькие разницы — например, по столу офисному тип 1 разница на единицу продукции составляет 103,74 руб.

А если количество основных средств намного больше, как и в разы больше их стоимость? В этом случае влияние основных фондов на себестоимость продукции проявится еще существеннее.

ЭФФЕКТИВНОЕ ИСПОЛЬЗОВАНИЕ ОСНОВНЫХ ФОНДОВ И СЕБЕСТОИМОСТЬ ПРОДУКЦИИ

Себестоимость продукции зависит и от того, насколько эффективно используются основные средств в производственном процессе. Если, например, мы приобрели дорогостоящий актив, но не используем его в деятельности, по факту мы заморозили вложенные в него средства. А это не может не сказаться на эффективности деятельности в целом.

Чтобы оценить эффективность использования основных фондов, используются показатели фондоотдачи и фондоемкости (таких показателей гораздо больше, но эти самые популярные).

[1] Утверждена Постановлением Правительства РФ от 01.01.2002 № 1 (в ред. от 27.12.2019).

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 12, 2020.

Слово «капитал», означающее в переводе с латинского «главный», вполне выражает суть явления, о котором пойдет речь дальше. Капиталы – это ресурсы предприятия, которые могут быть направлены в производство ради получения прибыли. Без них функционирование предприятия невозможно. Капитал в физической форме подразделяется на основной и оборотный. Длительно функционирующая часть относится к основному капиталу, а другая – к оборотному. Рассмотрим их основные черты, сходства и различия.

Что такое инвестиции в основной капитал?

Основной капитал

Производственный процесс, кроме труда занятой в нем рабочей силы, происходит с помощью средств труда и предметов труда. Основной капитал относят к средствам труда. Это машины, оборудование, приборы и пр., необходимые в производстве. Средства труда, воздействуя на предметы труда (сырье, материалы и др.) при участии человеческого фактора, создают продукцию. Средства труда, если говорить об основном капитале в виде зданий, сооружений, также создают условия для производства продукции.

Как провести инвентаризацию основных средств?

Структура и состав основного капитала зависят от специфики производства, сектора рынка, к которому относится предприятие. Сельскохозяйственное предприятие и промышленное будут иметь существенную разницу в составе основного капитала. Играют роль и отраслевые особенности (растениеводство, животноводство; отрасль промышленности), величина предприятия, состав выпускаемой продукции и многие другие факторы. Структурируют основной капитал в зависимости от цели исследования.

Чаще всего применяют приведенные ниже характеристики:

- Производственные и непроизводственные объекты. Различаются по использованию в производственном цикле либо в целях культурного, бытового обслуживания работников предприятия. Пример: цеховое здание относится к производственным средствам, а здание клуба на балансе предприятия – к непроизводственным.

- Имущество движимое и недвижимое. Пример: земельный участок является недвижимостью, а станки – движимым имуществом.

- Роль в производстве. Здесь речь идет о том, участвует ли имущество непосредственно в производственном процессе или создает условия для него. Пример: оборудование непосредственно, активно участвует в производстве, а цеховое здание участвует пассивно, создавая условия для работы.

Какие существуют способы пополнения оборотных средств?

Применяют также классификации:

- по видам (с указанием удельного веса каждого вида, пример: отдельно здания, сооружения, оборудование);

- технологическую (аналогично, удельный вес отдельной подгруппы внутри группы, пример: удельный вес спецмашин в составе автомобильного парка);

- структура по признаку времени использования (т.н. возрастная) и др.

Изучив состав и структуру основного капитала, можно прийти к выводу, что используется он в производстве множество раз, при этом подвергаясь износу. Износ, выраженный в денежной форме, называют амортизацией. Эта величина включается в стоимость произведенной продукции. Основные понятия при расчете амортизации – первоначальная стоимость и норма амортизации. При этом в бухгалтерском и налоговом учете способы расчета амортизации могут различаться.

И в том и в другом виде учета существует линейный способ расчета амортизации, который на практике чаще всего используется. Расчет ведется по формуле А = Пс * На, где Пс – первоначальная стоимость объекта, а На – норма амортизационных отчислений. При этом На = 1/n * 100%, где n – число месяцев полезного использования объекта, определяемое по утвержденному Правительством Классификатору (Пост. №1 от 1/01/02 г.).

Кроме этого способа:

- в НУ используют нелинейный (только для отдельных групп объектов, в соответствии со ст. 259.2 НК РФ, п. 5);

- в БУ применяют способ уменьшаемого остатка пропорционально сроку полезного использования, пропорционально объему продукции (ПБУ 6/01 п. 18).

Могут применяться ускоряющие амортизацию коэффициенты.

Собственники основного капитала стремятся к тому, чтобы его стоимость окупалась до момента износа физического (фактическая непригодность для дальнейшего использования, утрата полезных свойств) либо морального, стоимостного (утрата стоимости в связи с прогрессом, созданием новейшего оборудования).

Технический прогресс приводит к необходимости закреплять законодательно ускоренные способы и нормы амортизации оборудования, техники. Сокращаются сроки амортизации.

На заметку! Кроме термина «основной капитал» в учете используются как синонимы понятия «основные средства» и «основные фонды». Аналогично используют и термины «оборотный капитал», «оборотные средства».

Оборотный капитал

Оборотный капитал — это предметы труда, подвергающиеся воздействию в производственном процессе. Структура капитала также сильно зависит от отрасли, в которой он используется, принятой на предприятии технологической схемы производства и многих других факторов.

Само наименование «оборотный» говорит о том, что этот капитал в производстве используется единожды, при этом либо полностью утрачивают свою форму (топливо) либо изменяют ее (ткань в швейном производстве). Оборотный капитал может быть представлен сырьем и материалами, готовой продукцией, полуфабрикатами, незавершенной производством продукцией, тарой, денежными средствами и пр.

Чем быстрее оборачиваются такие капитальные средства, тем шире производственные возможности и, в конечном итоге, больше прибыль. Скорость оборачиваемости показывает коэффициент К = ВР/ОБС, где К — число оборотов в год, ВР – выручка от реализации за год, ОБС – остаток оборотных средств в среднем за год по балансу.

Оборотные активы разделяют на:

- оборотные фонды производства;

- фонды обращения.

К первым относят:

- сырье, материалы основные и вспомогательные, п/фабрикаты и комплектующие изделия, топливо и запчасти, тару, спецодежду, малоценные предметы – это производственные складские запасы;

- «незавершенку»; п/фабрикаты, запчасти, использующиеся для внутренних нужд предприятия, расходы будущих периодов (на освоение нового производства, на опытные образцы продукции – они спишутся на себестоимость в будущем) – это запасы непосредственно в производстве;

Ко вторым относят:

- деньги наличные и безналичные, в кассе, на счетах;

- инвестиции в ценные бумаги;

- дебиторскую задолженность;

- готовую продукцию на складе и отгруженную.

Анализируя представленную структуру в процентном отношении применительно к конкретному предприятию, получим структуру оборотного капитала. Кроме того, популярен анализ оборотного капитала по источникам формирования (собственный, заемный, привлеченный со стороны).

Давайте сравним

Рассмотрев столь подробно основной и оборотный капитал предприятия, мы можем сравнить их. Главное отличие основного капитала от оборотного заключается в нижеследующем.

Оборотный капитал (предметы труда):

- потребляются сразу, в одном цикле производства;

- теряют свою форму в процессе производства;

- их стоимость полностью входит в стоимость продукции.

Основной капитал (средства труда):

- употребляются в производстве многократно;

- натуральную форму теряют постепенно;

- стоимость «отдают» частями в стоимость продукции, при каждом новом производственном цикле.

Тезисно

- Основной и оборотный капитал предприятия вместе с трудовыми ресурсами составляют элементы производственного процесса. Важнейшие различия между основным и оборотным капиталами состоят в следующем: первый используется в производстве многократно, теряет свою форму постепенно и переносит стоимость на готовую продукцию так же постепенно; второй используется один раз, немедленно изменяет или теряет свою первоначальную форму, и стоимость его включается в стоимость продукции полностью.

- Структура того и другого вида капитала зависит от специфики производства, сектора рынка и других, значимых для конкретного предприятия, факторов. По отношению к оборотному капиталу стремятся к более быстрому его использованию, а основной капитал в условиях НТП требует более интенсивной амортизации. Окупить его стоимость собственник стремится еще до наступления физического и (или) морального износа.

Данная статья представляет собой шпаргалку для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные с бухгалтерским учетом основных средств.

Нормативная база

В 2020 году и ранее для учета основных средств организации применяли ПБУ 6/01 «Основные средства».

В 2021 году у компаний был выбор. Они могли по-прежнему применять ПБУ 6/01, либо перейти на федеральный стандарт бухгалтерского учета ФСБУ 6/2020 с аналогичным названием (см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Начиная с 2022 года, все организации должны руководствоваться ФСБУ 6/2020. При этом ПБУ 6/01 утратила силу.

Получить образец учетной политики для небольшого ООО

Получить бесплатно

Что относится к основным средствам

Согласно ФСБУ 6/2020 к основным средствам относится актив, то есть имущество организации, для которого выполняются четыре условия:

- Объект имеет материально-вещественную форму.

- Объект предназначен для использования в ходе обычной деятельности: при производстве или продаже продукции; при выполнении работ (оказании услуг); для сдачи в аренду; для управленческих нужд; для охраны окружающей среды.

- Объект предназначен для использования в течение срока, превышающего 12 месяцев (либо обычного операционного цикла, если он превышает 12 месяцев).

- Объект способен в будущем принести экономическую выгоду.

Примеры основных средств: здания и сооружения, рабочие и силовые машины, оборудование, компьютеры, транспортные средства, инструмент, хозяйственный инвентарь, племенной скот, многолетние насаждения и проч.

Важно

Прежде в ПБУ 6/01 говорилось: для признания ОС нужно, чтобы организация не планировала последующую перепродажу объекта. В ФСБУ 6/2020 подобного критерия нет.

Что не является основными средствами

Во-первых, капитальные вложения. Их определение дано в ФСБУ 26/2020 с одноименным названием (см. «Новый федеральный стандарт о капитальных вложениях: как применять ФСБУ 26/2020»).

Во-вторых, долгосрочные активы к продаже. Это ОС, которое перестали использовать в связи с предстоящей продажей, а также предназначенные для реализации матценности, полученные при выбытии внеоборотных активов (п. 10.1 ПБУ 16/02 «Информация по прекращаемой деятельности»).

Что такое инвентарный объект

Это единица бухгалтерского учета основных средств. Инвентарным объектом может быть отдельный предмет (например, шкаф), либо комплекс конструктивно сочлененных предметов, представляющий собой единое целое. Такой комплекс представляет собой несколько предметов с общими приспособлениями и принадлежностями, смонтированных на одном фундаменте. Они могут иметь одинаковое или разное назначение. Главное, чтобы каждый предмет мог выполнять свои функции только в составе комплекса, а не самостоятельно.

Каждому инвентарному объекту бухгалтер присваивает свой инвентарный номер и заводит отдельную карточку. Существует унифицированный бланк — форма ОС-6 (утверждена постановлением Госкомстата России от 21.01.03 № 7). В 2012 году и ранее применение данной формы было обязательным. Начиная с 2013 года организации вправе разработать и утвердить собственную форму инвентарной карточки для учета ОС.

Как определить первоначальную стоимость объекта

Чтобы принять объект ОС к учету, бухгалтер должен определить его первоначальную стоимость. Это величина капитальных вложений, осуществленных до признания основного средства. К капложениям, в частности, относится:

- сумма, перечисленная поставщику;

- плата за доставку и за приведение в состояние, пригодное для использования;

- оплата работ по договорам строительного подряда;

- стоимость консультационных и информационных услуг, связанных с покупкой ОС;

- вознаграждение посредника, через которого приобретен объект ОС;

- таможенные пошлины и сборы, уплаченные при импорте основного средства;

- государственная пошлина, перечисленная в связи с покупкой объекта;

- иные затраты, непосредственно связанные с объектом.

Обратите внимание: капвложения не включают в себя НДС. Например, основное средство обошлось компании в 120 000 руб., в том числе НДС 20% — 20 000 руб. К капвложениям нужно отнести только 100 000 руб. (120 000 — 20 000), а сумму НДС учесть отдельно (подробнее о капвложениях см. «Новый федеральный стандарт о капитальных вложениях: как применять ФСБУ 26/2020»).

В общем случае первоначальная стоимость фиксируется один раз и в дальнейшем не пересматривается. Но из этого правила есть исключения. Если в первоначальной стоимости учтено оценочное обязательство (например, по будущему перевооружению), и оно изменилось, то вместе с ним изменится и первоначальная стоимость.

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам

Попробовать бесплатно

Как принять объект ОС к учету

Все капвложения, связанные с объектом, учитываются по дебету счета 08 «Вложения во внеоборотные активы». В итоге здесь формируется величина, равная первоначальной стоимости. В момент, когда объект принят к учету в качестве ОС, бухгалтер списывает данную величину в дебет счета 01 «Основные средства».

Не существует четких правил относительно того, когда именно объект нужно переводить в состав основных средств. Поэтому компании вправе самостоятельно установить этот момент и зафиксировать его в учетной политике. Чаще всего основное средство ставят на баланс на дату ввода в эксплуатацию, либо на дату, когда объект готов к эксплуатации (например, после успешного тестирования).

Малоценные активы, отвечающие критериям ОС, допустимо не признавать основными средствами. Стоимость таких активов можно списать на текущие расходы. Порог стоимости, для которой применяется указанный порядок, компания определяет самостоятельно. В налоговом учете порог утвержден и составляет 100 тысяч руб. Чтобы избежать временных разниц, многие организации принимают порог 100 тысяч руб. и для целей бухучета (см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Особые правила установлены для объектов недвижимости, права на которые подлежат государственной регистрации. Если здание уже построено, и капитальные вложения в него завершены, объект необходимо признать основным средством независимо от факта госрегистрации. В ситуации, когда здание еще не зарегистрировано, его следует отразить на специальном субсчете к счету 01.

При принятии к учету основного средства бухгалтер составляет акт. Можно воспользоваться унифицированным бланком по форме ОС-1 (для зданий и сооружений — по форме ОС-1а, для групп объектов — по форме ОС-1б), а можно разработать собственную форму.

Срок полезного использования

Одной из важных характеристик основного средства является срок его полезного использования. Это период, в течение которого объект приносит организации доход. Организация определяет его самостоятельно.

Существует классификация ОС, утвержденная постановлением Правительства РФ от 01.01.02 № 1. В ней все основные средства распределены на группы, и для каждой группы задан нижний и верхний предел срока полезного использования. К примеру, вычислительная техника отнесена ко второй группе со сроком полезного использования от двух до трех лет включительно.

Для целей бухгалтерского учета использование данной классификации является добровольным, а для целей налогового учета — обязательным. Поэтому, чтобы максимально сблизить два вида учета, большинство компаний при назначении срока полезного использования в бухучете также руководствуются классификацией.

У сложных объектов, состоящих из нескольких частей, сроки полезного использования для каждой составляющей могут существенно отличаться. В этом случае каждую часть необходимо учитывать как самостоятельное основное средство.

Амортизация

После того, как основное средство принято к учету, бухгалтер должен его амортизировать, то есть регулярно списывать на текущие расходы часть стоимости объекта. Исключение предусмотрено для земельных участков и объектов природопользования. Такие ОС не подлежат амортизации, потому что их потребительские свойства со временем не изменяются. Кроме того, не амортизируется инвестиционная недвижимость, оцениваемая по переоцененной стоимости.

Согласно правилам бухучета существует три способа амортизации: линейный; способ уменьшаемого остатка; способ списания стоимости пропорционально объему продукции (работ).

Вести учет амортизируемого имущества по действующим правилам

Попробовать бесплатно

К слову

В налоговом учете действуют иные правила. Там предусмотрено всего два метода: линейный и нелинейный. Чтобы избежать расхождений, многие компании по возможности устанавливают и в бухгалтерском, и в налоговом учете линейный метод. Для его применения необходимо рассчитать годовую норму амортизации. Она равна 100%, деленным на количество лет полезного использования. Так, если срок полезного использования равен пяти годам, то годовая норма составит 20% (100%: 5 лет). Затем первоначальную стоимость объекта необходимо умножить на норму, и получится годовая сумма амортизационных отчислений.

Вне зависимости от того, какой способ амортизации применяет компания, бухгалтер ежемесячно должен сделать проводку на сумму, равную величине годовых амортизационных отчислений, деленной на 12. В дебете проводки стоит «затратый» счет, в кредите — счет 02 «Амортизация основных средств».

Добавим, что начинать амортизацию нужно с даты признания ОС в бухучете и отражения его на счете 01. Прекращать амортизацию — в момент списания объекта с бухучета (со счета 01). Но организация может выбрать и другой способ: начинать амортизацию 1-го исла месяца, следующего за принятием ОС к учету, а заврешать — 1-го числа месяца, следующего за списанием (подробнее см. «ФСБУ 6/2020 «Основные средства»: что такое и как перейти»).

Разница между первоначальной стоимостью и начисленной амортизацией называется балансовой стоимостью объекта. Именно ее следует указать в бухгалтерском балансе, а данные о первоначальной стоимости и амортизации сообщить в пояснениях.

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

Переоценка основных средств

После признания в бухучете ОС оценивается одиним из двух способов.

- По первоначальной стоимости. Тогда первоначальная стоимость и накопленная амортизация в общем случае не меняются.

- По переоцененной стоимости. Переоценку проводят регулярно (чаще всего — раз в год по состоянию на 31 декабря) таким образом, чтобы балансовая стоимость равнялась справедливой, т.е. рыночной.

Переоценку проводят в отношении всех основных средств, входящих в группу однородных объектов. Доступны два способа переоценки. Первый — отдельно пересчитать первоначальную стоимость и амортизацию. Второй — сначала найти разницу между первоначальной стоимостью и амортизацией, а потом полученную цифру пересчитать.

В результате переоценки стоимость объекта может быть либо уменьшена (уценка), либо увеличена (дооценка).

Результаты уценки бухгалтер отражает на счете 91 «Прочие доходы и расходы».

Проводки будут следующие:

ДЕБЕТ 91 КРЕДИТ 01 — отражена сумма уценки объекта

ДЕБЕТ 02 КРЕДИТ 91 — отражена сумма корректировки амортизации, сделанной по итогам уценки.

Если в последующие периоды этот же объект будет вновь дооценен на ту же сумму, то величину дооценки нужно показать по кредиту счета 91.

Результаты дооценки бухгалтер зачисляет в добавочный капитал и отражает по кредиту счета 83.

Проводки будут следующие:

ДЕБЕТ 01 КРЕДИТ 83 — отражена сумма дооценки объекта

ДЕБЕТ 83 КРЕДИТ 02 — отражена сумма корректировки амортизации в результате дооценки.

Если в последующие периоды этот же объект будет уценен, то сумму уценки необходимо отнести на уменьшение добавочного капитала и отразить по дебету счета 83. Уценку, которая по величине превышает первичную дооценку, нужно частично списать на уменьшение добавочного капитала, а оставшуюся сумму отразить по дебету счета 91.

Смените сложную учетную программу на понятный веб‑сервис для малого бизнеса

Попробуйте бесплатно

Как учесть расходы на содержание и ремонт основных средств

Суммы, потраченные компанией на текущий или капитальный ремонт основных средств, списываются на расходы и учитываются по дебету «затратных» счетов. То же относится и к издержкам на техосмотр, поддержание в рабочем состоянии и проч.

При модернизации и реконструкции возможен иной вариант учета. Если в результате данных мероприятий улучшаются первоначально принятые показатели (срок полезного использования, мощность, качество применения и проч.), то затраты не списываются в текущие расходы, а увеличивают первоначальную стоимость объекта. Иными словами, бухгалтер должен отражать затраты на модернизацию или реконструкцию на счете 08, а по завершении работ списать на счет 01. Сумму ежемесячной амортизации необходимо пересчитать исходя из увеличенной первоначальной стоимости и увеличенного срока полезного использования.

Проведение модернизации и реконструкции необходимо зафиксировать в карточке. Компания вправе использовать унифицированный бланк по форме ОС-6, либо разработать свою форму. Если характеристики и назначение основного средства изменились существенным образом, допустимо завести новую карточку, а старую хранить как источник информации.

Списание основных средств

Объект следует списать, если он перестал приносить прибыль, либо в случае его выбытия (например, продажи). Компания должна создать специальную комиссию, в состав которой обязательно входит главный бухгалтер. Комиссия осматривает объект и подписывает акт на списание. Можно применить унифицированный бланк по форме ОС-4 (для транспорта — по форме ОС-4а, для групп объектов — по форме ОС-4б), либо разработать собственную форму В инвентарной карточке делается отметка о выбытии, после чего организации хранит карточку не менее пяти лет.

При списании бухгалтеру надо открыть специальный субсчет к счету 01 (обычно его называют 01-В), и задействовать его в соответствующих проводках.

Остаточную стоимость и затраты, связанные с выбытием, показывают по дебету счета 91, выручку от реализации — по кредиту счета 91. Доходы и расходы от списания отражают в отчетном периоде, к которому они относятся.

В случае списания основного средства, переставшего приносить прибыль, проводки будут следующие:

ДЕБЕТ 01-В КРЕДИТ 01 — списана первоначальная стоимость объекта

ДЕБЕТ 02 КРЕДИТ 01-В — списана амортизация

ДЕБЕТ 91 КРЕДИТ 01-В — списана остаточная стоимость объекта

ДЕБЕТ 91 КРЕДИТ 60 — списана стоимость услуг сторонней организации по ликвидации объекта.

В случае продажи основного средства проводки будут следующие:

ДЕБЕТ 01-В КРЕДИТ 01 — списана первоначальная стоимость объекта

ДЕБЕТ 02 КРЕДИТ 01-В — списана амортизация

ДЕБЕТ 91 КРЕДИТ 01-В — списана остаточная стоимость объекта

ДЕБЕТ 62 КРЕДИТ 91 — получена выручка от продажи объекта

ДЕБЕТ 91 КРЕДИТ 68 — учтен НДС от продажи объекта.

Учет основных средств и налог на имущество

Во время налоговых проверок инспекторы обязательно смотрят, насколько правильно ведется бухгалтерский учет основных средств. Дело в том, что данные об остаточной стоимости ОС используются при начислении налога на имущество (с 2019 года под налог на имущество подпадают только недвижимые основные средства).

Соответственно, любая ошибка, допущенная при учете основных средств, облагаемых налогом на имущество, может привести к налоговым штрафам и пеням.