Банковский мультипликатор

Как бы ни парадоксально это звучало, но деньги имеют способность к саморазмножению, или увеличению своего количества. И это не мистика. Это тот самый процесс создания новых денег банковской системой, в основе которого заложен механизм эмиссии, движимый так называемым банковским мультипликатором. Эту особенность финансовой системы из денег производить деньги заметил еще Бенджамин Франклин, один из первых сказавший, что «… деньги обладают способностью размножаться…».

Как деньги могут «расти»

Конечно, рост денег не означает, что достаточно закопать в землю пять золотых, и из них вырастет денежное дерево. Мультипликация (monetary multiplier), или иначе – умножение денег происходит в процессе денежного оборота, когда через механизмы кредитования и инвестиций одними банками других и прямых кредитов в производство создается новый товар, имеющий более высокую потребительскую ценность, или добавленную стоимость. И в этом кроется сущность и механизм банковского мультипликатора.

Если денег для совершения покупки нет, это означает только то, что вы не произвели столько товара, чтобы его было достаточно обменять на требуемую вам сумму денег.

Как деньги вообще появляются в экономике и современные риски

Объективно появление денег в экономике напрямую связано с производством товаров или услуг. Замена золотого стандарта с его стихийной поддержкой экономики за счет регулирования потоков и оттоков их из хранилищ на монетарные способы и появление кредитных денег, как и переход на безналичную систему платежей, не уменьшил потребности в их количестве, но только перевел оборачиваемость средств в более формальную плоскость. При этом возникает опасность, что неадекватная оценка потребности в кредитной эмиссии приводит к инфляции или обесцениванию денег.

Контроль за соответствием денежной массы реальной покупательской способности денежной единицы осуществляется Центробанком, в задачу которого входит общее управление монетарными процессами.

Что такое мультипликатор банковской системы

Если определять мультипликатор банковской системы формально, то это следует понимать как числовое значение коэффициента, показывающего, в какой степени выросла денежная масса вследствие изменений Центробанком объемов денежной массы. Иначе, это соотношение прироста массы денег к приросту денежной базы.

Увеличением или уменьшением денежной массы, допускаемой в денежно-кредитный оборот, Центробанк управляет мультипликацией денег.

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МКК «Академическая»

«Ничто так не придает вес, как денежная масса», — афорист Валентин Домиль.

Оказывается, для увеличения денежной массы вовсе не обязательно включать печатный станок.

С мультипликацией или размножением денег успешно справляется банковская система.

Это проявляется, когда банк получает, например, кредит от центрального банка страны и затем выдает его в виде кредита заемщику для оплаты за товар, продавец товара кладет эти деньги на депозит в банк, а тот снова выдает кредит, который снова и снова попадает на депозит…

Однако это повторяется не бесконечно, а сколько – описывается таким понятием, как банковский мультипликатор.

Формула его расчета, влияние на возрастание или сокращение денежной массы и использование для управления уровнем инфляции – в статье.

Банковская мультипликация

Денежная эмиссия в условиях развитого рынка и кредитно-банковской системы подвержена эффекту денежного мультипликатора, т. е. увеличению денег в ритме действия определенного коэффициента. При банковской эмиссии могут возникнуть ситуации большого роста денежной массы по сравнению с ее первоначальным увеличением (первичной эмиссией).

Банковский мультипликатор формула

Например, центральный банк покупает на 10 тыс. руб. ценных бумаг и, расплачиваясь с их продавцом, выпускает на эту сумму деньги (банкноты). Продавец же может положить полученные деньги на свой счет в коммерческий банк, который в связи с увеличением своих активов, в свою очередь, может выдать кредитов на 10 тыс. руб., осуществляя тем самым новую кредитную эмиссию и увеличивая денежную массу.

Возможны и последующие этапы перемещения денег и их соответствующего увеличения. Такой эффект получил название денежного мультипликатора. В нашем примере его можно записать следующим образом:

Поскольку значение первоначально эмитированной денежной массы — величина не постоянная, а переменная, то в общем виде формула денежного мультипликатора выглядит следующим образом:

K = Э / (1 — k)

где Э — первичная эмиссия; k — денежный мультипликатор.

Денежный мультипликатор

Для управления денежной массой рассчитывается показатель денежного мультипликатора. Центральный банк регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном.

Величина денежного мультипликатора колеблется во времени и в пространстве (она различна в различных странах). В развитых странах величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии.

В процессе регулирования центральным банком размера денежного мультипликатора (k) возникает понятие денежной базы, в основе которой лежат наличные деньги, как самые ликвидные, и депозиты коммерческих банков (обязательные) в центральном банке:

Денежная база = М0 + денежные средства в обязательных резервах (в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ.

Денежная база показывает, какой величиной денежной массы может оперировать Центральный банк:

Денежная масса = Денежная база * Денежный мультипликатор

Следовательно, Денежный мультипликатор = М2 (денежная масса) / Денежная база.

Между величиной обязательных резервов коммерческих банков в центральном и величиной денежного мультипликатора существует обратно пропорциональная зависимость. Чем выше норма обязательных резервов коммерческих банков в центральном, тем ниже величина денежного мультипликатора.

Если денежный мультипликатор высокий, происходит увеличение безналичного оборота по сравнению с наличным, так как рост денежного мультипликатора всегда зависит от роста наличных денег и остатка на корреспондентских счетах в ЦБ РФ.

Сущность и механизм банковской мультипликации и его роль в регулировании денежного оборота

Механизм эмиссии денег по-разному осуществляется в странах с командно-распределительной и рыночной экономикой:

- В первом случае эмиссия денег происходит на основе директивных планов.

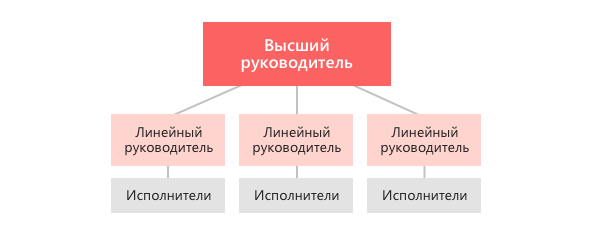

- Во втором случае существует двухуровневая банковская система в виде центрального и коммерческих банков.

Здесь механизм эмиссии строится на основе банковской (кредитной, депозитной) мультипликации. Центральный банк, управляя механизмом мультипликации, расширяет или ссужает эмиссионные возможности коммерческих банков.

В экономической науке мультипликатор означает коэффициент изменения совокупного выпуска на одну денежную единицу прироста совокупного спроса.

Под денежной мультипликацией понимается процесс эмиссии платежных средств участниками хозяйственного оборота при возрастании денежной базы (денег центрального банка) на одну денежную единицу.

Денежный мультипликатор — это числовой коэффициент, показывающий, во сколько раз возрастет либо сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу, и определяемый как отношение денежной массы (агрегат) к узкой денежной базе.

Денежная база (в узком смысле) включает наличные деньги в обращении вне Центрального банка РФ и обязательные резервы кредитных организаций по привлеченным средствам в национальной валюте.

В широком смысле денежная база включает:

- наличные деньги в обращении вне Центрального банка РФ,

- обязательные резервы кредитных организаций по привлеченным средствам в национальной и иностранной валютах,

- средства кредитных организаций на корреспондентских и депозитных счетах в Банке России,

- обязательства его по обратному выкупу ценных бумаг и облигациям Банка России,

- средства резервирования по валютным операциям, внесенные в Банк России.

Коэффициент денежной мультипликации можно представить следующим образом:

Банковский мультипликатор, формула расчета

В современной экономической литературе кроме понятия денежного мультипликатора дается понятие банковского мультипликатора, содержательно и функционально представлен механизм банковской мультипликации.

Банковский мультипликатор — это процесс увеличения денег на депозитных счетах коммерческого банка при их движении от одного коммерческого банка к другому.

Механизм банковского мультипликатора может быть задействован не только в случае предоставления банковских кредитов, но и тогда, когда центральный банк покупает у коммерческих банков ценные бумаги или валюту. В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемые для кредитных операций, т.е. включается механизм банковской мультипликации.

Включить этот механизм центральный банк может и тогда, когда он уменьшает норму отчислений обязательных резервов. В этом случае также увеличивается свободный резерв коммерческих банков, что приводит к увеличению кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора, а следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Таким образом, центральный банк выполняет свою функцию денежно-кредитного регулирования путем расширения или сжатия эмиссионных возможностей коммерческих банков.

Таким образом, банковская мультипликация представляет собой процесс многократного (мультипликативного) увеличения (уменьшения) денег в качестве бессрочных депозитов в коммерческих банках в результате увеличения (уменьшения) банковских резервов при осуществлении коммерческими банками кредитно-депозитных и расчетных операций в рамках банковской системы.

Мультипликативным может быть как расширение, так и сужение денежной массы. В экономической литературе наибольшее внимание уделяется процессам многократного увеличения денег, поскольку от этого во многом зависят устойчивость денежной системы и уровень инфляции.

Банковская мультипликация представляет собой комбинацию процессов депозитного и кредитного расширения.

Более того, один процесс не может существовать изолированно от другого. Их связывает общая природа денег оборота: денег центрального банка (денег на резервном счете) и денег коммерческого банка (денег на депозитных счетах клиента).

Деньги на резервном счете представляют собой обязательства центрального банка и одновременно активы коммерческого банка.

Пример

Хозяйствующий субъект, обслуживающийся в банке А, продал экспортную выручку при непосредственном участии банка на межбанковской валютной бирже на сумму 5000 руб., которая была зачислена на корреспондентский счет банка РКЦ ЦБ РФ. Банк А зачислил сумму на расчетный счет (депозит до востребования). Часть этой суммы должна быть размещена на специальном счете в виде обязательных минимальных резервов.

По существующим нормативным документам норма обязательных резервов (R) составляет 2,5%; сумма резерва составит 119 руб. Таким образом, у коммерческого банка останется 4881 руб.. которые могут быть использованы в дальнейшей деятельности. Эта сумма представляет собой так называемые избыточные резервы коммерческого банка.

Банк за счет этих средств может предоставить кредит другому клиенту. Второму клиенту предоставлен кредит в сумме 4881 руб., в результате чего происходит сокращение избыточного резерва с 4881 руб. до нуля при одновременном увеличении банковских депозитов на эту же сумму.

Далее, клиент расплатится средствами с депозита за оборудование и перечислит всю сумму своему контрагенту в банк Б. В результате данной операции банк Б получит на свой счет в Центральном банке РФ 4881 руб. и увеличит свои резервы, затем эта сумма будет зачислена на расчетный счет клиента.

Данный банк от суммы депозита сформирует резерв в сумме 122 руб. и перечислит на резервный счет в ЦБ РФ. Разницу между суммой резерва и обязательного резерва (4881-122 = 4759 руб.) банк Б трансформирует в кредит. Таким образом, мы получаем в дополнение к уже существующим депозитам и кредитам новый депозит 48 810 руб. и кредит 4759 руб.

Следовательно, осуществляется процесс последовательного появления новых депозитов в коммерческих банках (эмиссия денег жирооборота) в результате расширения кредитов на основе многократного перемещения избыточных резервов в рамках банковской системы. В результате появления новых депозитов формируется обязательный резерв в ЦБ РФ, появляются избыточный резерв и новые кредиты.

Банковский мультипликатор представляет собой количественную оценку процесса мультипликации денег на депозитных счетах коммерческих банков. Механизм банковской мультипликации действует постоянно и определяется с помощью коэффициентов:

Механизм банковской мультипликации может работать только в рамках двухуровневой банковской системы:

- центральный банк (первый уровень) управляет этим механизмом,

- коммерческие банки (второй уровень) заставляют его действовать автоматически, независимо от желания руководителей отдельных банков.

Один банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков.

В случае уменьшения нормы обязательных минимальных резервов центрального банка у коммерческих банков увеличится свободный резерв, что приведет к росту объема кредитования и включению механизма банковской мультипликации.

Из всех вложений коммерческих банков в активные операции только кредитные вложения создают новые депозиты, т.е. позволяют выполнять эмиссионную функцию банковской системы страны.

Чем больше доля кредитов в ее активах, тем больше объем ее эмиссионной деятельности.

Эмиссионная деятельность банковской системы, млн руб.

Поскольку банковский мультипликатор основан на депозитно-кредитных операциях коммерческих банков, то нередко в экономической литературе его называют депозитно-кредитным. Необходимо уточнить данные понятия.

Банковский мультипликатор характеризует процесс мультипликации с позиции субъекта, т.е. дается ответ на вопрос, кто мультиплицирует деньги; кредитный мультипликатор показывает двигатель мультипликации, а именно то, что мультипликация может производиться при кредитовании хозяйства.

Кредитный мультипликатор — это отношение динамики объема кредитования, осуществляемого группой однородных кредитных организаций, к динамике резервных активов, вызвавшей изменение объема кредитов.

Иными словами, кредитный мультипликатор представляет собой отношение изменения банковских депозитных обязательств, вызванного расширением кредитов, к первоначальному приросту резервных активов.

Кредитный мультипликатор можно выразить следующим образом:

Депозитный мультипликатор отражает объект мультипликации, т.е. деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации).

Источник: "grandars.ru"

Определение термина мультипликатор

Денежный мультипликатор — это экономический коэффициент, выраженный числом, и определяющий увеличение или уменьшение денежного предложения в зависимости от изменения размеров вкладов в денежно-кредитную систему.

Значение денежного мультипликатора

Если брать понятие денежного мультипликатора в соотношении с нормой резервирования, то его величина будет обратно пропорциональна этой норме. Также это название используется в в качестве банковского.

Денежный мультипликатор — это величина, характеризующая увеличение денежных средств в процессе действия определенного коэффициента.

Денежный мультипликатор выявляет себя с двух сторон:

- как кредитный мультипликатор;

- как депозитный мультипликатор.

Суть кредитного мультипликатора сводится к тому, что мультипликация должна осуществляться только в результате кредитования хозяйства, то есть кредитный мультипликатор таким образом представляет собой двигатель мультипликации.

Банки, выдавая кредиты, приобретают прибыль. Процесс получения прибыли за счёт вложенных клиентами средств называется кредитным расширением или кредитной мультипликацией. Когда клиент берёт деньги со своего счёта и величина депозитов уменьшается, происходит противоположный процесс — кредитное сжатие.

В свою очередь, депозитный мультипликатор отражает объект мультипликации — денежные ресурсы на депозитных счетах коммерческих банков. Денежный мультипликатор призван приумножить прибыль. Для управления денежной массой необходимо рассчитать показатель денежного мультипликатора.

Величина денежного мультипликатора может колебаться во времени и в пространстве (она также различна в разных странах). В более развитых странах величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии.

В процессе регулирования центральным банком размера денежного мультипликатора (k) возникает понятие денежной базы, в основе которой лежат наличные деньги как самые ликвидные, а также депозиты коммерческих банков (обязательные) в центральном банке. Механизм эмиссии денег может по-разному осуществляется в странах с командно-распределительной и рыночной экономикой.

Также сам механизм банковского мультипликатора может быть задействован не только в случае предоставления банковских кредитов, но и тогда, когда центральный банк покупает у коммерческих банков ценные бумаги или валюту.

Рассмотрим более детально, что значит термин денежный мультипликатор. Денежный мультипликатор (от лат. multiplicare — умножить, приумножать, увеличивать) — это экономический коэффициент, равный отношению денежной массы к денежной базе и показывающий возможную степень прироста денежной массы за счёт кредитно-депозитных банковских операций.

В более узком смысле денежный мультипликатор — это числовой коэффициент, который показывает, во сколько раз возрастет или, наоборот, сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу. Определяется денежный мультипликатор как отношение денежной массы к узкой денежной базе.

Денежный мультипликатор — это коэффициент самовозрастания денег, и он показывает, как изменяется предложение денег при изменении денежной базы на единицу.

В условиях стремительного развития денежного рынка можно сталкиваться с таким явлением, как денежная эмиссия (то есть выпуск в обращение новых денег, что приводит к увеличению всей денежной массы в обращении), которая подвержена, в свою очередь, процессу денежной мультипликации – то есть увеличению суммы денег по определённому коэффициенту.

Для успешного управления банком денежной массой рассчитывается показатель (коэффициент) денежного мультипликатора. Центральный банк государства регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном.

Величина денежного мультипликатора

Величина денежного мультипликатора может колебаться во времени и в пространстве (она различна также в разных странах). В развитых странах, например, величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии.

В процессе регулирования центральным банком размера денежного мультипликатора, возникает понятие денежной базы, в основе которой лежат наличные деньги как самые ликвидные и обязательные депозиты коммерческих банков в центральном банке государства. Формула такая:

Денежная база = М0 + денежные ресурсы в обязательных резервах (в центральном банке Российской Федерации) + денежные средства на корреспондентских счетах коммерческих банков Центрального банка Российской Федерации.

Денежная база показывает, какой величиной денежной массы может располагать и оперировать Центральный банк. Денежная масса равна произведению денежной базы и денежного мультипликатора. Значит, денежный мультипликатор можно рассчитать как отношение денежной массы к денежной базе.

Стоит запомнить, что между величиной денежного мультипликатора и величиной обязательных резервов коммерческих банков в центральном существует обратно пропорциональная зависимость. То есть, чем выше норма обязательных резервов коммерческих банков в центральном, тем ниже величина денежного мультипликатора, и наоборот, чем ниже норма обязательных резервов коммерческих банков в центральном, тем выше величина денежного мультипликатора.

Если денежный мультипликатор высокий, происходит увеличение безналичного оборота по сравнению с наличным, так как рост денежного мультипликатора всегда зависит от роста наличных денег и остатка на корреспондентских счетах в Центральном банке Российской Федерации.

Банковский мультипликатор — это процесс увеличения денег на депозитных счетах коммерческих банков во время их движения от одного коммерческого банка к другому. Банковский, кредитный и депозитный мультипликаторы характеризуют сам механизм мультипликации, но с различных позиций. Стоит отметить особо, что мультиплицировать деньги не может какой-то один коммерческий банк, их мультиплицирует вся система существующих коммерческих банков.

Мультипликатор кредитный раскрывает двигатель самого процесса мультипликации — то есть мультипликация денежных ресурсов может осуществляться только в результате кредитования хозяйства. Депозитный же мультипликатор отражает сам объект мультипликации — количество денег на депозитных счетах коммерческих банков (именно эти деньги увеличиваются в процессе мультипликации).

Механизм банковского мультипликатора непосредственно связан со свободным денежным резервом. Свободный резерв — это совокупность свободных денежных ресурсов всех коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций, они же и обеспечивают запуск механизма мультипликации.

Описание банковского мультипликатора

Банковский мультипликатор всегда действует независимо от того, кому предоставляются кредиты — коммерческим банкам или федеральному правительству. Деньги в любом случае поступят на бюджетные счета в коммерческих банках, поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится и тогда включится механизм банковского мультипликатора.

Механизм банковского мультипликатора может заработать не только в случае предоставления централизованных кредитов. Он может быть задействован и тогда, когда центральный банк что-то покупает у коммерческих банков (например, валюту или ценные бумаги).

В результате этого уменьшаются ресурсы банков, которые были вложены в активные операции, и одновременно увеличиваются свободные резервы этих банков, используемые для кредитных операций, и таким образом включается механизм банковской мультипликации.

Включить этот механизм центральный банк может еще одним способом, когда он, например, уменьшит норму отчислений в централизованный резерв. В этом случае также увеличится свободный резерв системы коммерческих банков, что при остальных равных условиях неуклонно приведет к росту кредитования и включению банковского мультипликатора.

Изменение предложения денег зависит от двух факторов:

- величины резервов коммерческих банков, выданных в кредит

- величины банковского (депозитного) мультипликатора

Воздействуя на один из этих факторов или на оба фактора, Центральный банк может изменять величину предложения денег, проводя монетарную (кредитно-денежную) политику. Управлять механизмом банковского мультипликатора -это прерогатива Центрального банка.

По своему усмотрению этот банк может или расширять или же сужать эмиссионные возможности других коммерческих банков, тем самым Центральный банк выполняет одну из своих основных функций — денежно-кредитного регулирования всех остальных коммерческих банков в государстве.

Источник: "biznes-prost.ru"

Банковский мультипликатор — сущность и механизм

При функционировании двухуровневой банковской системы эмиссия денег осуществляется на основе банковского мультипликатора (депозитного, кредитного).

Банковский мультипликатор — это процесс роста (мультипликации) денег, расположенных на депозитных счетах в коммерческих банках во время их движения от банка к банку. Депозитный, кредитный и банковский мультипликаторы отражают механизм мультипликации с различных позиций.

Банковский мультипликатор показывает процесс мультипликации с точки зрения субъектов мультипликации. В этом случае здесь отвечают на вопрос: кто же, собственно, мультиплицирует деньги.

Подобный процесс проводится коммерческими банками. Отдельно взятый коммерческий банк не сможет мультиплицировать деньги, для этого необходима состоящая из коммерческих банков система.

Кредитный мультипликатор отражает сам двигатель у процесса мультипликации, а именно то, что мультипликация возможна только как результат кредитования хозяйств.

Депозитный мультипликатор показывает объект мультипликации, которым выступают деньги, находящиеся на депозитных счетах в коммерческих банках (именно данные деньги увеличиваются в ходе мультипликации).

Механизм банковского мультипликатора вполне может существовать непосредственно в рамках двухуровневых (возможно и больше) банковских систем:

- первый уровень представлен центральным банком, который осуществляет управление данным механизмом,

- вторым уровнем являются коммерческие банки, которые заставляют мультипликатор действовать, причем действовать полностью в автоматическом режиме, независимо от того, желают ли это или нет отдельно взятые банки.

Механизм банковского мультипликатора тесным образом связан со свободными резервами. Свободным резервом является совокупность ресурсов, находящихся в распоряжении коммерческих банков, и которые могут в данный момент быть использованы для проведения банковских активных операций.

Подобный термин пришел в Россию из зарубежной литературы, посвященной экономике. Необходимо сказать, что оно далеко не совсем точное. В реальности оперативные (свободные) резервы, которыми располагают коммерческие банки, являются ликвидными активами, а из определения следует, что это понятие отнесено к ресурсам, то есть к пассивам коммерческих банков.

Это понятие основано на том, что коммерческие банки имеют возможность проводить свои активные операции (покупать ценные бумаги, выдавать ссуды, валюту и так далее) только в рамках ресурсов, имеющихся у них в распоряжении.

Свободный резерв, принадлежащий системе коммерческих банков, формируется из свободных резервов отдельно взятых коммерческих банков, из-за этого от увеличения или снижения свободных резервов отдельно взятого банка общий размер свободного резерва самой системы коммерческих банков не должен измениться.

Размер свободного резерва отдельно взятого коммерческого банка будет равен:

Источник: "dengifinance.ru"

Расчет денежного мультипликатора с учетом нормы депонирования

Банки создают деньги за счет кредитно-депозитных операций. Денежная масса в стране теоретически может превысить денежную базу на величину, обратную норме обязательных резервов. Таким образом, изменяя норму резервирования, ЦБ может управлять денежной массой.

Обычно в примерах сознательно идут на следующее допущение: все денежные средства в процессе обмена (сделок между клиентами) возвращались обратно в банковскую систему на счета клиентов. Но в реальной жизни такое практически недостижимо – в любой стране часть денежной массы находится на руках населения в виде наличных денег. Сегодня поговорим о влиянии этого фактора.

Статья будет больше теоретической, но приведенные теоретические основы очень важны для понимания взаимосвязей между процессами. А выявление взаимосвязей между глобальными процессами, понимание того, что происходит в стране на макроуровне очень важно для правильного восприятия информации и управления личными финансами.

Расчет мультипликатора в случае хранения сбережений в виде наличных денег

Теоретические выкладки взаимосвязи денежного мультипликатора от соотношения между безналичными денежными средствами и наличными деньгами выглядят следующим образом:

В приведенных расчетах мы ввели очень важный показатель норма депонирования – отношение наличных денег (в виде банкнот и монет) к безналичным.

Денежный мультипликатор – отношение денежной массы к денежной базе, зависит от нормы депонирования, а также от нормы резервирования (норматив обязательных резервов). При этом норма депонирования находится как в числителе денежного мультипликатора, так и в знаменателе.

Что характеризует показатель норма депонирования и от чего он зависит

Норма депонирования, как уже было отмечено, это отношение наличных денег к безналичным. Когда произойдет увеличение показателя? Когда увеличится количество наличных денег в стране (по отношению к безналичным). Для предприятий уровень наличных денег, и расчеты, которые могут быть произведены с помощью «налички», регулируются законодательством. Предприятия должны производить расчеты с помощью безналичных денежных средств.

Население же, как правило, предпочитает расчеты с помощью наличных денег. Конечно, в последнее время все больше количество людей рассчитываются за товары и услуги с помощью пластиковых карт, безналичными переводами. Но здесь, как говорится, «еще есть куда расти».

Еще один важный момент – как население предпочитает сберегать свои денежные средства:

- В периоды финансовой устойчивости население размещает свои сбережения во вклады с целью получения дополнительного дохода.

- Однако в периоды финансовой нестабильности, особенно в острых фазах, население совершает «набеги на банки», досрочно расторгает свои вклады и «уходит в наличку».

Если в этот момент наблюдается процесс ослабления национальной валюты – девальвация, то часть денег конвертируется в «доллары» и «евро» (часть рублей возвращается в кассы обменных пунктов).

Таким образом, норма депонирования косвенно характеризует уровень доверия к банковской системе страны.

Влияние нормы депонирования на денежный мультипликатор

Из полученной формулы m=(cr+1)/(cr+rr) очевидно, что, несмотря на то, что норма депонирования cr находится как в числителе, так и в знаменателе, влияние на денежный мультипликатор m норма депонирования все же оказывает:

- При значения cr, приближающимся к 0, денежный мультипликатор стремится к значению 1/rr – величине, обратно пропорциональной норме резервирования.

- Если же значение cr будет приближаться к 1 (а теоретически возможен случай, когда cr будет больше 1 – наличных денег в стране больше чем безналичных), то значение денежного мультипликатора будет в меньшей степени зависеть от норматива обязательных резервов.

Источник: "finstok.ru"

Механизм банковского мультипликатора

Эмиссия безналичных денег первична, она осуществляется путем зачисления дополнительно выпускаемых денег на корреспондентские счета кредитных учреждений в виде кредитов центрального банка или бюджетных ассигнований. При наличии двухуровневой банковской системы механизм безналичной денежной эмиссии действует на основе банковского мультипликатора.

Банковский мультипликатор – это процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому.

Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации денег с разных позиций:

- Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации, а мультипликацию денег осуществляет система коммерческих банков.

- Кредитный мультипликатор раскрывает двигатель процесса мультипликации, то есть мультипликация осуществляется лишь в результате кредитования хозяйства.

- Депозитный мультипликатор отражает объект мультипликации — деньги на депозитных счетах коммерческих банков.

Механизм банковского мультипликатора может действовать в двухуровневых (и более) банковских системах. Первый уровень – Центральный банк – управляет этим механизмом, а второй уровень – коммерческие банки – заставляет его действовать. Для этого необходим свободный резерв.

Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков общая его величина не изменяется.

Величина свободного резерва (СР) отдельного коммерческого банка определяется по формуле:

СР = К + ПР + ЦК + МБК – ОЦР – АО,

где К – капитал коммерческого банка;

ПР – привлеченные ресурсы коммерческого банка (средства на депозитных счетах);

ЦК – централизованный кредит, предоставленный коммерческому банку Центральным банком;

МБК – межбанковский кредит;

ОЦР – отчисления в централизованный резерв, находящийся в распоряжении Центрального банка;

АО – ресурсы, которые на данный момент уже вложены в активные операции коммерческого банка.

Пример действия механизма

Рассмотрим действие механизма банковского мультипликатора на примере. Клиент получает кредит в банке 1 для оплаты поставок клиенту в банке 2 в сумме 10 млн. руб. Не имея свободного остатка, банк 1 берет его в Центральном банке, образует свободный остаток и выдает его клиенту.

Клиент банка 2 получает оплату, в результате в банке 2 образуется свободный резерв 10 млн. руб. Часть свободного резерва он передает в Центральный банк (20 %, 2 млн. руб.), а оставшуюся часть (8 млн. руб.) использует для выдачи кредита клиенту своего банка. Данный клиент за счет ссуды, полученной в банке 2, расплачивается с клиентом банка 3, где образуется свободный резерв 8 млн. руб.

Банк 3 часть свободного резерва передает ЦБ (20 % – 1,6 млн. руб.), а оставшуюся часть (8,0 – 1,6 = 6,4) выдает клиенту своего банка для оплаты поставок клиенту банка 4.

В банке 4 происходит аналогичная операция: 6,4 – 0,2*6,4 = 5,12 млн. руб. В соответствии с рассмотренной схемой, деньги на расчетных счетах клиентов банков, получающих оплату в банках З, 4 и др., остаются нетронутыми, и поэтому общая сумма денег на расчетных (депозитных) счетах многократно превышает первоначальный депозит (10 млн. руб.).

Однако деньги на депозитных счетах могут увеличиться не более, чем в 5 раз, при норме отчислений в централизованный резерв 20 %, так как величина коэффициента мультипликации – отношение образовавшейся денежной массы на депозитных счетах к величине первоначального депозита – обратно пропорциональна норме отчислений в централизованный резерв. Получаем 100 * 1/20 = 5.

Однако, коэффициент мультипликации при этой норме никогда не достигнет показателя «5», так как всегда часть свободного резерва используется для других, не кредитных операций (например, наличность по кассе).

Механизм банковского мультипликатора включается не только от фактора предоставления централизованного кредита. Он также запускается, если ЦБ покупает у коммерческих банков валюту или ценные бумаги, или если уменьшается норма отчислений в централизованный резерв. Это приводит к увеличению свободного резерва системы коммерческих банков, в результате возрастают размеры кредитования и включается банковский мультипликатор.

Источник: "theory-of-money.ru"

Расчет коэффициентов мультипликации

Банковский мультипликатор – числовой коэффициент, показывающий во сколько раз возрастет или сократится денежная масса в результате увеличения или сокращения вкладов в денежно – кредитную систему на одну денежную единицу. Банковский мультипликатор представляет собой количественную оценку процесса мультипликации денег на депозитных счетах коммерческих банков.

Банковская мультипликация – это процесс многократного увеличения остатков не депозитных счетах коммерческих банков в результате расширения их кредитов. Эффект банковского мультипликатора лежит в основе такого экономического явления, как создание денег банками и другими денежно–кредитными институтами.

Пример расчета

Предположим, что банк получил в виде вкладов 10 млн.руб. Для того, чтобы в любой момент выдать деньги вкладчику, нет необходимости держать всю сумму вкладов всех клиентов в банке. Достаточно только части. В настоящее время в банках различных стран доля наличных денег, необходимых на случай выдачи вкладчику (резервов), колеблется от 3 до 20% общей суммы вкладов.

Возьмем для нашего случая долю резервов, равную 10%. В этом случае балансовый счет банка будет выглядеть следующим образом:

Соответственно, количество денег в обращении увеличивается с 10 млн.руб до 19 млн.руб, из которых 9 млн.руб. представляют собой созданные (дополнительно введенные в обращение) банком. На этом процесс не заканчивается. Тот, кто взял ссуду в 9 млн. руб. будет тратить деньги, а тот, кто их получит (те же 9 млн. руб), положит их в банк.

Очевидно, что процесс создания денег будет продолжаться до тех пор, пока вся сумма первоначального вклада не будет использована в качестве резервов. Учитывая изложенное, легко подсчитать, зная первоначальный вклад и долю резервов, какова общая сумма созданных банком денег:

10 млн.руб + 9 млн.руб + 8,1 млн.руб. + … = 100 млн.руб.

Механизм банковской мультипликации может работать только в рамках двухуровневой банковской системы:

- центральный банк (первый уровень) управляет этим механизмом;

- коммерческие банки (второй уровень) заставляют его действовать автоматически.

Один коммерческий банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков.

Механизм банковской мультипликации действует постоянно и определяется с помощью коэффициентов:

Коэффициент мультипликации рассчитывается за определенный период времени (год) и показывает, насколько за это период увеличилась денежная масса в обращении.

Способность коммерческих банков выдавать ссуды и создавать депозиты регулируется центральным банком через систему обязательных резервов, которая предполагает обязательное депонирование коммерческими банками в центральном банке определенного процента от сумы их обязательств.

Процесс мультипликации регулируется центральным банком воздействием при помощи нормы обязательных отчислений в централизованный резерв на величину свободных ресурсов, находящихся в распоряжении коммерческих банков, уменьшая или увеличивая их кредитные (эмиссионные) возможности.

Устанавливая это процент (норму обязательных резервов), центральный банк управляет механизмом банковского мультипликатора.

Коэффициент банковской мультипликации показывает, во сколько раз сумма вновь образовавшихся депозитов превышает величину первоначально поступившей в банк суммы денег (первоначального депозита, кредита центрального банка и т.д.).

Банковский мультипликатор (Бм) обратно пропорционален норме обязательных резервов (r):

Максимально возможное (предельное) увеличение предложения денег, возникшее в результате появления нового депозита, равно:

где Д – первоначальный депозит.

Благодаря мультипликативному эффекту сокращение объема уровня резервов в национальной банковской системе приводит к увеличению массы денег в обращении и наоборот. Регулирование объема денежной массы центральный банк осуществляет путем операций по кредитованию коммерческих банков и операций по купле – продаже ценных бумаг.

У коммерческих банков, получивших от центрального банка кредит или продавших ему ценные бумаги либо иностранную валюту, образуются свободные ресурсы. В объеме этих ресурсов они предоставляют кредиты своим клиентам, образуя тем самым первоначальные депозиты.

С этих депозитов клиенты оплачивают счета своих партнеров, обслуживаемых другим банками, у которых в свою очередь появляются свободные ресурсы и право осуществлять кредитование, создавая в результате новые депозит.

Денежная мультипликация обусловлена тем, что эмиссионная функций, выполняемая банками, разделена на:

- эмиссию наличных денег осуществляет центральный банк;

- эмиссию безналичных денежных знаков – коммерческие банки.

Влияние банковского мультипликатора на предложение денег зависит не только от нормы обязательных резервов, но и от возможного оттока денег с депозитов в наличность, т.е. на коэффициент депонирования:

М=Н+Д, ДБ=Н+R,

где kд – коэффициент депонирования,

М – денежная масса;

ДБ – денежная база;

Н – наличные деньги;

Д – депозиты;

R – обязательные резервы, депонируемые в Банке России.

Денежная мультипликация – процесс эмиссии платежных средств участниками хозяйственного оборота при возрастании денежной базы (денег центрального банка) на одну денежную единицу.

Денежный мультипликатор (коэффициент денежной мультипликации) определяется как отношение предложения денег (денежная масса по денежному агрегат М2) к денежной базе.

Денежный мультипликатор раскрывает способность денежных агрегатов воздействовать на экономические процессы:

Дм=М/ДБ

где Дм – денежный мультипликатор; М – денежная масса; ДБ – денежная база (резервные деньги).

Следовательно, денежный мультипликатор можно представить формулой

Разделив почленно числитель и знаменатель правой части управления на Д, получим:

где kд=Н/Д – коэффициент депонирования; r – норма обязательных резервов.

Источник: "helpiks.org"

Суть банковского мультипликатора

При существовании двухуровневой банковской системы механизм эмиссии действует на основе банковского (кредитного, депозитного) мультипликатора. Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому.

Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций. Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации. Здесь дается ответ на вопрос: кто мультиплицирует деньги? Такой процесс осуществляется коммерческими банками. Один коммерческий банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков.

Кредитный мультипликатор раскрывает двигатель процесса мультипликации, то, что мультипликация может осуществляться только в результате кредитования хозяйства. Депозитный мультипликатор отражает объект мультипликации ~ деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации).

Как же действует механизм банковского мультипликатора? Этот механизм может существовать только в условиях двухуровневых (и более) банковских систем, причем первый уровень — центральный банк управляет этим механизмом, второй уровень — коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков.

Механизм банковского мультипликатора непосредственно связан со свободным резервом. Свободный резерв представляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

Такое понятие пришло в Россию из западной экономической литературы. Следует отметить, что оно не совсем точное. На самом деле свободные (оперативные) резервы коммерческих банков — это их ликвидные активы, из определения же видно, что данное понятие относится к ресурсам, т.е. пассивам коммерческих банков.

Данное понятие основывается на том, что коммерческие банки могут осуществлять свои активные операции (выдавать ссуды, покупать ценные бумаги, валюту и т. д.) только в пределах имеющихся у них ресурсов.

Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков общая величина свободного резерва всей системы коммерческих банков не изменяется.

Величина свободного резерва отдельного коммерческого банка вычисляется по формуле:

С = К + ПР + ЦК ± МБК — ОЦР — Ао,

где К — капитал коммерческого банка;

ПР — привлеченные ресурсы коммерческого банка (средства на депозитных счетах);

ЦК — централизованный кредит, предоставленный коммерческому банку центральным банком;

МБК — межбанковский кредит;

ОЦР — отчисления в централизованный резерв, находящийся в распоряжении центрального банка;

Ао — ресурсы, которые на данный момент уже вложены в активные операции коммерческого банка.

Механизм банковского мультипликатора на условном примере

Рассмотрим механизм банковского мультипликатора на условном примере, причем для упрощения сделаем три допущения:

- коммерческие банки на данный момент не располагают свободными резервами;

- каждый банк имеет только двух клиентов;

- банки используют свои ресурсы только для кредитных операций.

Клиент 1 нуждается в кредите для оплаты поставок от клиента 2, но банк 1 не может предоставить ему кредит, поскольку не имеет свободного резерва.

Банк 1 обращается к центральному банку и получает от него централизованный кредит в сумме 10 млн руб. У него образуется свободный резерв, за счет которого выдается ссуда клиенту 1.

Клиент 1 со своего расчетного счета оплачивает поставку клиенту 2. В результате свободный резерв в банке 1 исчерпывается, но возникает свободный резерв в банке 2, поскольку клиент 2 держит свой расчетный счет именно в этом банке, и привлеченные ресурсы (ПР) этого банка возрастают (см. формулу).

Часть свободного резерва банк 2 отдает в распоряжение центрального банка в виде отчислений в централизованный резерв (ОЦР). Условно принимаем норму таких отчислений в размере 20% привлеченных ресурсов. Оставшаяся часть (8 млн руб.) свободного резерва используется для предоставления кредита в размере 8 млн руб. клиенту 3.

Клиент 3 расплачивается за счет этого кредита с клиентом 4, обслуживаемым коммерческим банком 3. Таким образом уже у этого банка возникает свободный резерв, в то время как у банка 2 он исчезает.

Банк 3 часть свободного резерва 1,6 млн руб. (20 %ПР) отчисляет в централизованный резерв, а оставшаяся часть — 6,4 млн руб. используется для выдачи ссуды клиенту 5. При этом деньги на расчетном счете клиента 4 остаются нетронутыми.

Клиент 5 за счет ссуды, полученной от банка 3, расплачивается с клиентом 6, переводя их на его расчетный счет, открытый в банке 4.

Отсюда в банке 3 свободный резерв исчезает: в банке 4 — возникает. Опять же 20 % этого резерва (1,3 млн руб.) отчисляется в централизованный резерв, оставшаяся часть используется для выдачи ссуды в размере 5,1 млн руб. клиенту 7, который за счет этой ссуды расплачивается с клиентом 8, расчетный счет которого находится в коммерческом банке 5.

Свободный резерв коммерческого банка 4 исчезает (хотя средства на расчетном счете клиента 6 остаются неизрасходованными), у коммерческого банка 5 он появляется.

В свою очередь этот банк часть своего свободного резерва — 1 млн руб. (20% ПР) оставляет в центральном банке в виде отчислений в централизованный резерв, а остальную часть (4,1 млн руб.) использует для выдачи ссуды клиенту 9.

Далее процесс продолжается до полного исчерпания свободного резерва, который в итоге за счет отчислений в централизованный резерв аккумулируется в центральном банке и достигает размера первоначального свободного резерва (10 млн руб. в банке 1).

В соответствии со схемой деньги на расчетных счетах клиентов 2, 4, 6, 8 и т. д. (всех четных клиентов) остаются нетронутыми и поэтому общая сумма денег на расчетных (депозитных) счетах составит в конечном счете величину, многократно большую, чем первоначальный депозит — 10 млн руб., образовавшийся при выдаче ссуды клиенту 1.

Однако деньги на депозитных счетах могут увеличиться не более чем в 5 раз, поскольку величина коэффициента мультипликации, представляющая собой отношение образовавшейся денежной массы на депозитных счетах к величине первоначального депозита, обратно пропорциональна норме отчислений в централизованный резерв.

Таким образом, если норма отчислений в централизованный резерв равна 20 %, то коэффициент мультипликации будет составлять 5(1/20 х 100). Он никогда не будет достигать 5, потому что всегда часть свободного резерва используется для других, не кредитных операций (например, в кассе любого банка должны быть наличные деньги для кассовых операций).

Чем включается механизм мультипликатора

Поскольку процесс мультипликации непрерывен, коэффициент мультипликации рассчитывается за определенный период времени (год) и характеризует, насколько за этот период времени увеличилась денежная масса в обороте. Банковский мультипликатор действует независимо от того, предоставлены ли кредиты коммерческим банкам или они предоставлены федеральному правительству.

Деньги в этом случае поступят на бюджетные счета в коммерческих банках, а они тоже относятся к привлеченным ресурсам (ПР), поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится (см. формулу) и включится механизм банковского мультипликатора.

Механизм банковского мультипликатора заработает не только от предоставления централизованных кредитов.

Он может быть задействован и в том случае, когда центральный банк покупает у коммерческих банков ценные бумаги или валюту. В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемые для кредитных операций, т.е. включается механизм банковской мультипликации.

Включить этот механизм центральный банк может и тогда, когда он уменьшит норму отчислений в централизованный резерв. В этом случае также увеличится свободный резерв системы коммерческих банков, что при прочих равных условиях приведет к росту кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора и, следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя одну из основных своих функций — функцию денежно-кредитного регулирования.

Источник: "bibliotekar.ru"

Пример банковского мультипликатора

Выдача банком кредита на определенную сумму приводит к тому, что количество денег в обращении увеличивается во много раз: данное явление получило название «банковский мультипликатор».

Величина банковского мультипликатора вычисляется по формуле:

где М – банковский мультипликатор; R – норма банковского резерва.

Рассмотрим абстрактный пример. Предположим, что банк получил депозит на сумму 100 тыс. руб. Если норма резерва, установленная центральным банком, равна 20%, то банк может выдать кредит на сумму 80 тыс. руб., а 20 тыс. направляет в Центробанк в качестве резерва.

Клиент, получивший кредит, расходует, например, эти деньги на приобретение товаров. Продавец товаров, получив 80 тысяч, вполне может сделать вклад в банк (а почему бы и нет?). Теперь банк выдает новый кредит в размере 64 тыс. руб. (80*((80:100)*0,2))); 16 тысяч направляются в Центробанк. Деньги вновь оборачиваются, и в следующий раз банк выдает кредит на сумму 51,2 тыс. руб. (64*((64:100)*0,2))).

Соответственно, 12,8 тыс. руб. – резервная сумма. Данный процесс теоретически может повторяться до бесконечности. В результате 100 тыс. руб., полученных банком в качестве депозита, превратятся в 500 тыс. руб. (100 тыс. руб. М (М = 1/0,2 = 5)) выданных банком кредитов. Реально в природе существует, как и существовало раньше, 100 тыс. бумажных или металлических рублей, но все они переместились в качестве резервов в центральный банк.

Остальные же 400 тыс. руб. существуют только в качестве долговых записей заемщиков и счетов кредиторов банка. Насколько увеличится сумма на счетах банка, можно рассчитать по следующей формуле:

где D – максимальное увеличение денег на текущих счетах; Е – избыточные резервы (средства, которые банк может выдавать в качестве кредитов).

Факторы, замедляющие мультипликацию

Функционирование модели банковского мультипликатора осложняется существованием других видов изъятий денег у коммерческих банков помимо изъятия обязательных резервов. Факторы, замедляющие мультипликацию:

- Прежде всего, увеличение денег в обращении может протекать не столь быстрыми темпами, если заемщик решит часть суммы получить наличными. Более того, если он потребует всю сумму наличными, то процесс мультипликации денег мгновенно остановится.

- Вторым фактором, замедляющим мультипликацию, является решение банка сократить сумму избыточных резервов. Обычно это происходит в случаях, когда банки в ожидании инфляции принимают решение о сокращении активных операций, так как известно, что общий рост цен более выгоден для заемщиков.

Источник: "finlit.online"

Влияние банковского мультипликатора на кредитно-денежную политику

Благодаря системе частичного резервирования универсальные коммерческие банки могут создавать деньги. Следует иметь в виду, что деньги могут создавать только эти кредитные учреждения (ни небанковские кредитные учреждения, ни специализированные банки создавать деньги не могут). Процесс создания денег называется кредитным расширением или кредитной мультипликацией.

Он начинается в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, т.е. если наличные деньги превращаются в безналичные. Если величина депозитов уменьшается, т.е. клиент снимает деньги со своего счета, то произойдет противоположный процесс – кредитное сжатие.

Предположим, что в банк I попадает депозит, равный $1000, а норма резервных требований составляет 20%. В этом случае банк должен отчислить $200 в обязательные резервы (R обяз. = D x rr = 1000 х 0.2 = 200), и его кредитные возможности составят $800 (К = D x (1 – rr) = 1000 х (1 – 0.2) = 800).

Если он их использует полностью, то его клиент (любой экономический агент, поскольку банк универсальный) получит в кредит $800.

Эти средства клиент использует на покупку необходимых ему товаров и услуг (фирма – инвестиционных, а домохозяйство – потребительских или покупку жилья), создав продавцу доход (выручку), который попадет на его (продавца) расчетный счет в другом банке (например, банке II).

Банк II, получив депозит, равный $800, отчислит в обязательные резервы $160 (800 х 0.2 = 160), и его кредитные возможности составят $640 (800 х (1 – 0.2) = 640), выдав которые в кредит банк даст возможность своему клиенту оплатить сделку (покупку) на эту сумму, т.е. обеспечат выручку продавцу, и $640 в виде депозита попадут на расчетный счет этого продавца в банке III.

Обязательные резервы банка III составят $128, а кредитные возможности $512. Предоставив кредит на эту сумму, банк Ш создаcт предпосылку для увеличения кредитных возможностей банка IV на $409.6, банка V на $327.68 и т.д.

Получим своеобразную пирамиду:

Это и есть процесс депозитного расширения. Если деньги не будут покидать банковскую сферы и оседать у экономических агентов в виде наличных денег, а банки будут полностью использовать свои кредитные возможности, то общая сумма денег (общая сумма депозитов банка I, П, Ш, IV, V и т.д.), созданная коммерческими банками, составит:

Таким образом, мы получили сумму бесконечно убывающей геометрической прогрессии с основанием (1 – rr), т.е. величины меньше 1. В общем виде эта сумма будет равна

М = D x 1/(1 – (1 – rr)) = D x 1/rr

В нашем случае М = 1000 х 1/0.8 = 1000 х 5 = 5000. Величина 1/rr носит название банковского (или кредитного, или депозитного) мультипликатора multбанк = 1/rr Еще одно его название – мультипликатор депозитного расширения. Все эти термины означают одно и то же, а именно: если увеличиваются депозиты коммерческих банков, то денежная масса увеличивается в большей степени.

Банковский мультипликатор показывает, во сколько раз изменится (увеличится или уменьшится) величина денежной массы, если величина депозитов коммерческих банков изменится (соответственно увеличится или уменьшится) на одну единицу.

Таким образом, мультипликатор действует в обе стороны. Денежная масса увеличивается, если деньги попадают в банковскую систему (увеличивается сумма депозитов), и сокращается, если деньги уходят из банковской системы (т.е. их снимают с депозитов).

А поскольку, как правило, в экономике деньги одновременно и вкладывают в банки, и снимают со счетов, то денежная масса существенно измениться не может. Такое изменение может произойти только в том случае, если Центральный банк изменит норму обязательных резервов, что повлияет на кредитные возможности банков и величину банковского мультипликатора.

Не случайно это есть один из важных инструментов монетарной политики (политики по регулированию денежной массы) Центрального банка. (В США банковский мультипликатор равен 2.7). С помощью банковского мультипликатора можно подсчитать не только величину денежной массы (М), но и ее изменение (DМ).

Поскольку величина денежной массы складывается из наличных и безналичных денег (средств на текущих счетах коммерческих банков), т.е. М = С + D, то на депозит банка I деньги ($1000) поступили из сферы наличного денежного обращения, т.е. они уже составляли часть денежной массы, и лишь произошло перераспределение средств между С и D.

Следовательно, денежная масса в результате процесса депозитного расширения увеличилась на $4000 (DМ = 5000 – 1000 = 4000), т.е. коммерческие банки создали денег именно на эту сумму.

Это явилось результатом выдачи ими в кредит своих избыточных (сверх обязательных) резервов, поэтому процесс увеличения предложения денег начался с увеличения общей суммы депозитов банка II в результате предоставления кредита банком I на сумму его избыточных резервов (кредитных возможностей), равную $800.

Следовательно, изменение предложения денег может быть рассчитано по формуле:

Таким образом, изменение предложения денег зависит от двух факторов:

- величины резервов коммерческих банков, выданных в кредит

- величины банковского (депозитного) мультипликатора

Воздействуя на один из этих факторов или на оба фактора, Центральный банк может изменять величину предложения денег, проводя монетарную (кредитно-денежную) политику.

Источник: "gumanitarist.narod.ru"

Содержание:

- 1 Банковская мультипликация

- 1.1 Денежный мультипликатор

- 1.2 Сущность и механизм банковской мультипликации и его роль в регулировании денежного оборота

- 1.3 Банковский мультипликатор, формула расчета

- 1.4 Пример

- 2 Определение термина мультипликатор

- 2.1 Значение денежного мультипликатора

- 2.2 Величина денежного мультипликатора

- 2.3 Описание банковского мультипликатора

- 3 Банковский мультипликатор — сущность и механизм

- 4 Расчет денежного мультипликатора с учетом нормы депонирования

- 4.1 Расчет мультипликатора в случае хранения сбережений в виде наличных денег

- 4.2 Что характеризует показатель норма депонирования и от чего он зависит

- 4.3 Влияние нормы депонирования на денежный мультипликатор

- 5 Механизм банковского мультипликатора

- 5.1 Пример действия механизма

- 6 Расчет коэффициентов мультипликации

- 6.1 Пример расчета

- 7 Суть банковского мультипликатора

- 7.1 Механизм банковского мультипликатора на условном примере

- 7.2 Чем включается механизм мультипликатора

- 8 Пример банковского мультипликатора

- 8.1 Факторы, замедляющие мультипликацию

- 9 Влияние банковского мультипликатора на кредитно-денежную политику

В статье рассмотрим банковский и денежный мультипликатор. При наличии двухуровневой структуры механизм безналичной эмиссии функционирует на основе банковской кредитной, а, кроме того, депозитной мультипликации. Чтобы правильно понимать безналичную денежную эмиссию как объективно действующий процесс, который влияет на хозяйственный оборот, требуется знать принцип работы механизма мультипликации. В переводе с латинского языка, «мультипликация» означает «умножение».

Что такое банковский мультипликатор?

В рамках оценивания безналичной денежной эмиссии следует учитывать возможность влияния прочих участников хозяйственных оборотов на мультипликационный механизм безналичных средств. На фоне всей жесткости работы банковской структуры, которая создается специальными экономическими нормативами, при определенных условиях, финансовые учреждения могут согласно своему усмотрению, а, кроме того, в соответствии с ситуацией финансового рынка, не только создать, но и полностью ликвидировать депозиты.

Для чего он нужен?

ЦБ РФ благодаря управлению мультипликатором банковских резервов может расширять или сужать эмиссионные возможности финансовых структур. В определение узкой финансовой базы вкладывают выпущенные центральным банком в обращение наличные деньги, а также остатки средств на счетах необходимых резервов из кредитных центров.

Правда, необходимо учитывать, что в государствах с развивающейся экономикой управление денежными средствами играет различные роли, с точки зрения использования узкой финансовой базы, по сравнению с промышленно развитыми странами. Это сопряжено с тем, что государства с развитой экономикой всегда стараются минимизировать необходимые резервы в качестве элемента узкой денежной базы.

Денежная база и ее элементы

Немалым значением для управления работой банковского мультипликатора обладает денежная база в широком понимании, которая кроме элементов узкой финансовой основы включает в себя следующие средства из кредитных учреждений в центральном банке:

- Денежные средства, которые находятся на корреспондентских счетах.

- Депозитные средства.

- Вложения в облигационные бумаги центрального банка.

- Прочие обязательства, которые несет центральный банк по тем или иным операциям с кредитными центрами в национальной валюте.

Чему равен банковский мультипликатор? Это частый вопрос.

Понятие резервных денег

Следует подчеркнуть и то, что в аналитическом определении центральный банк использует также понятие резервных денег. Они в количественном отношении могут превышать широкую финансовую базу на сумму депозита до востребования учреждений, являющихся участниками хозяйственного оборота, обслуживаемыми в центральном учреждении. По этой причине в полной мере оценивать основу наряду с возможностями депозитной эмиссии, которая влияет на хозяйственный оборот, удастся лишь в том случае, если использовать потенциал элементов широкой финансовой базы, а, кроме того, резервных денег и их динамику.

Механизм кредитования

Мультипликатор банковской системы в своем широком смысле является встроенным механизмом кредитования, который обеспечивает эластичность хозяйственных и денежных оборотов наряду с быстротой реакции на поведение участников финансового рынка.

Под финансовым мультипликатором понимают процессы эмиссии платежных средств хозяйственных оборотов при возрастании денежной базы на одну единицу. То есть имеются в виду средства центрального банка. Особенности по регулированию и оцениванию данного процесса напрямую зависят от включения в расчет денежных агрегатов финансовых активов с пониженной ликвидностью. При этом одновременно важно учитывать и вероятность оттока части денежных средств с депозитов банковской структуры в наличность.

Механизм банковского мультипликатора

Коэффициент мультипликаций определяют как отношение предложения денег к финансовой базе. Денежным мультипликатором раскрывается способность финансовых агрегатов влиять на экономические процессы. С 1998 года до 2003 денежный мультипликатор в России поменялся с показателя, равного 1,40 до значения 2,1.

При оценивании воздействия механизма финансовой мультипликации требуется учитывать следующие факторы:

- Существующие условия передвижения денежных средств между банковскими организациями.

- Влияние передвижения финансовых средств на расширение кредитного вложения банковской структуры.

- Степень обоснования зависимости существующего объема кредитного вложения от наличия депозита в том или ином банке.

- Возможность осуществления резервации банками больших финансовых средств.

- Изъятие некоторой части банковских депозитов в форме наличных средств.

- Превращение определенной доли банковских депозитов в срочные формы, что может не включаться в расчеты величины денежной массы.

- Платная основа предоставляемого банковскими организациями кредита.

- Уровень заинтересованности банковских учреждений в получении прибыли.

- Открытость, а, кроме того, прозрачность финансового рынка.

Что еще подразумевает банковский мультипликатор?

Основы механизма

В наиболее содержательной и функционально обоснованной форме в современной литературе механизм банковской мультипликации представлен в учебниках по макроэкономике.

Важно учитывать особенности функционирования банковской структуры в качестве самостоятельного, а, кроме того, автономного и профессионального участника хозяйственных оборотов. Поэтому требуется, прежде всего, изучение специфики правовой базы наряду с проводимыми операциями.

Количественная оценка

Банковский мультипликатор является количественной оценкой процесса умножения денег на депозитных счетах в коммерческих структурах. Непосредственно механизм банковской мультипликации функционирует постоянно, его определяют с помощью следующих коэффициентов:

- Значение банковской мультипликации.

- Показатель перемен в денежной массе.

Механизм банковских мультипликаций может функционировать лишь в рамках двухуровневой финансовой системы. При этом первым уровнем является центральный банк, который управляет данным механизмом.

Второй уровень представлен коммерческими банками, которые заставляют этот механизм действовать. При этом действовать его они заставляют автоматически, вне зависимости от желания руководства отдельных банков.

Таким образом, одним коммерческим банком не могут быть мультиплицированы деньги. Денежные средства мультиплицирует непосредственно вся система.

Банковский депозитный мультипликатор функционирует вне зависимости от того, были ли предоставлены кредиты коммерческим учреждениям или же правительству. Финансы в данной ситуации поступят на бюджетные счета в коммерческие банки.

Данные деньги тоже имеют отношение к привлеченным ресурсам, поэтому включается действие механизма банковской мультипликации. Формула банковского мультипликатора выглядит так:

- m = Денежная масса / Денежная база = M / Б.

Этот механизм работает не только благодаря предоставлению центральным банком кредитования. Он может быть запущен и в ситуациях, при которых центральный банк приобретает у коммерческих организаций ценные бумаги либо ту или иную валюту.

Включить данный механизм центральный банк способен и в ситуациях, при которых он уменьшает норму отчислений в пользу обязательных резервов. В этом случае увеличивается свободный резерв коммерческих организаций, что при других равных условиях может приводить к возрастанию объема кредитования, а, кроме того, к включению денежного мультипликатора. Банковские деньги должны быть использованы правильно.

Из всех фактических вложений коммерческих учреждений в активные операции лишь кредитные вклады могут создавать новые депозиты. Таким образом, банковской системе страны они дают возможность выполнять эмиссионную функцию. Поэтому чем выше удельный вес кредитования в активах, тем больше будет объем эмиссионной деятельности.

Процесс мультипликации как непрерывное явление

Может ли такое быть, что банковский мультипликатор равен «5»? Он никогда не сможет достигнуть такого значения. Это объясняется тем, что часть денежных средств всегда будет использоваться для других операций, которые не являются кредитными. В кассе любого банковского учреждения всегда должны присутствовать наличные деньги для осуществления кассовых операций.

Учитывая то, что процесс мультипликации является непрерывным, его коэффициент рассчитывают за определенный промежуток времени, например, за один год. Расчеты показывают, насколько за данный период была увеличена денежная масса, которая находилась в обращении. Необходимо обратить внимание и на то, что размер возможного увеличения финансов коммерческими структурами никак не зависит от их общего числа.

Большое значение при оценивании механизма банковского мультипликатора приобретают различные факторы, которые оказывают влияние на его коэффициент.

Минимальный капитал

Минимальный размер установленного законодательством уставного капитала коммерческой организации и банковской структуры в целом, в рамках увеличения, оказывает повышательное влияние на механизм, а, кроме того, и на коэффициент мультипликации. Но на фоне официального увеличения устанавливаемого минимального размера капитала число банковских организаций может сокращаться настолько, что совокупный размер активов всей финансовой системы может значительно уменьшиться.

Конъюнктура некоторых отдельно взятых сегментов финансового рынка наряду с изменениями денежных доходов населения, величиной кредитования центрального банка коммерческим организациям и правительству, изменением размера стоимости на товары, структурой привлеченных ресурсов, состоянием системы по безналичным расчетам и объемами межбанковских кредитов тоже могут оказывать повышательное воздействие в рамках функционирования механизма мультипликации.

Правда, следует отметить, что по ряду позиций такая тенденция может приобрести и противоположное направление. К примеру, нечто подобное возможно в рамках предпочтения кредитными институтами операций на рынках ценных бумаг, а, кроме того, на валютной площадке. Инфляционное увеличение цен на услуги и товары в том числе, которое не сопровождается подъемами производства, может вынуждать банковские учреждения сокращать объемы по своему кредитованию.

Заключение

Таким образом, эмиссия безналичных финансов является первичной и происходит посредством зачисления дополнительно выпускаемых средств на корреспондентский счет кредитного учреждения в форме займа центрального банка либо бюджетного ассигнования.

При существовании двухуровневой банковской структуры механизм безналичных денежных эмиссий действует на основании мультипликации. Под банковским мультипликатором понимают, в свою очередь, процесс увеличения денежных средств на депозитном счете коммерческого банка в период их движения от одной финансовой структуры к другой.

Банковская система и банковский мультипликатор

Введение

Важную роль в экономической теории играет концепция мультипликатора. В переводе мультипликатор означает «множитель» (multiplication — умножение, увеличение; multiplier — множитель, коэффициент). Инвестиционный мультипликатор множит, усиливает спрос в результате воздействия инвестиций на рост дохода. Мультипликатор показывает, как влияет прирост инвестиций (государственных и частных) на прирост выпуска (и дохода). Мультипликатор помогает «почувствовать» эффект государственного стимулирования.

Общий эффект мультипликатора не проявляет себя сразу, а как бы «растягивается» на протяжении определенного периода. Применительно к показателям американской экономики 20-х годов затухание первоначального эффекта продолжалось примерно полтора-два года. Эффекты мультипликации наслаивались и добавлялись. В реальной действительности действует не простой, а многосложный мультипликатор. Само проявление мультипликационного эффекта предполагает наличие определенных условий. Он проявляет себя, прежде всего, при наличии неиспользованных мощностей, свободной рабочей силы. Весьма существенно, куда, в какие отрасли направляются инвестиционные вложения, какова их структура. Эффект мультипликации имеет место обычно в условиях подъема, а не в период спада.

Вообще, мультипликатор — механизм с двумя лезвиями: он может усиливать как рост национального дохода, так и его сокращение. Рассматривая эффект мультипликации, нужно иметь в виду в первую очередь расходы из государственного бюджета, в том числе на общественные работы.

Стимулирующий эффект мультипликатора зависит от многих факторов. Если увеличиваются налоги, то величина реального мультипликатора снижается. Если слишком значителен импорт, то часть новых доходов «уплывет» за границу, увеличится вероятность дефицита платежного баланса. Как известно, инвестиционная деятельность наименее стабильна, она сильнее подвержена внешним воздействиям, чем, например, сфера потребления. На учете действия мультипликационных связей строится экономическая политика, принимаются решения по регулированию экономической жизни. Понимание мультипликационных взаимосвязей необходимо и для уяснения особенностей экономических сдвигов в условиях переходной экономики, именно поэтому эта тема актуальна для рассмотрения. Выясним же, как мультипликатор воздействует на сферу экономики, какие есть виды мультипликатора, и какое назначение у каждого из них.

Актуальность заданной темы обуславливается тем, что одним из важнейших атрибутов рыночной экономики является банковская система, которая выступает своего рода генератором, аккумулирующими снабжающим государство и всех членов общества финансовыми средствами. Еще одним неотъемлемым элементом рыночной экономики, которая все более и более проникает во все сферы нашей хозяйственной жизни, являются расчетные и кредитные правоотношения, составляющие значительный объем отношений между предпринимателями — физическими и юридическими лицами. При этом ведущей формой кредитных отношений в рыночной экономике является банковский кредит, который в качестве экономической категории выступает одним из способов движения ссудного капитала.

Цель данной работы заключается в рассмотрении банковской системы и денежного мультипликатора. Поставленная задача была выполнена путем анализа экономической литературы и журналов, посвященных экономической тематике.

Глава 1. Развитие и основные этапы банковской системы РФ

.1 История возникновения банковской системы РФ

Для оценки значения процессов, происходящих в банковской системе страны, целесообразно совершить небольшую экскурсию в прошлое России. Нам представляется, такой ретроспективный подход позволит не только взвешенно подойти к анализу складывающейся ситуации в банковском деле, но и в определенной степени предвидеть будущее [2;34]

Коммерческие банки, естественно, не представляют собой инновации переходного периода Союза Независимых Государств. Это банки, присущие любой экономической формации, занимающиеся кредитованием и финансированием промышленности и торговли за счет денежных капиталов, привлеченных в виде вкладов и путем выпуска собственных акций и облигаций. Коммерческие банки пополняют также свои ресурсы за счет заимствований у эмиссионных банков. Аккумулируя денежные капиталы, временно высвобождающиеся в процессе производства и обращения, а также свободные средства населения, коммерческие банки передают их в ссуду функционирующим предпринимателям. Иными словами, через эти банки происходит перераспределение капиталов между различными отраслями хозяйства. Коммерческие банки создают кредитные орудия обращения посредством открытия текущих счетов своим заемщикам, на которые последние выписывают чеки. Через коммерческие банки осуществляются безналичные расчеты через корреспондентские счета в центральных банках. Просматривается объективная тенденция, (конечно, не в наших современных условиях) объединения коммерческих банков в банковские монополии и их широкое внедрение в промышленность и иные сферы производства[3;10]

Итак, немного истории. До проведения одной из важнейших экономических реформ — отмены крепостного права — банковская система страны состояла в основном из дворянских банков. Сферой их деятельности являлся поземельный кредит, который предоставлялся под залог помещичьих имений из расчета числа крепостных «душ», а также драгоценностей. Первый дворянский банк был учрежден в 1854 г. с конторами в Петербурге и Москве, и назывался Банк для дворянства. Кредитованием промышленности и торговли занимались прежде всего банковские фирмы и менялы, широко процветало ростовщичество. С 60-х годов стали учреждаться акционерные коммерческие банки, развитие которых активизировалось в 90-е годы. Важную роль в экономической жизни страны стали играть ипотечные банки, представляющие кредиты под землю и недвижимость, и городские банки, находящиеся в ведении городских управлений [3;15]

Банковская система России в преддверии первой мировой войны включала эмиссионный Государственный банк, акционерные коммерческие банки, ипотечные банки, городские банки. Продолжался процесс концентрации, слияния банковских ресурсов. До 80% капитала акционерных коммерческих банков, которых насчитывалось около 50, было сосредоточено в 18 банках. Из них выделились 5 крупнейших банков — Русско-Азиатский, Петербургский международный коммерческий, Азово-Донской, Русский (для внешней торговли) и Русский торгово-промышленный. Собственные капиталы и вклады этих банков превысили 2 млрд. рублей, или 48% указанных средств всех акционерных коммерческих банков. Ведущая пятерка банков имела 418 филиалов по всей стране. Под контролем акционерных коммерческих банков находилось множество крупнейших промышленных и торговых фирм. Например, Русско-Азиатский банк контролировал такие предприятия, как Путиловский завод, Петербургский и Русско-Балтийский вагоностроительный заводы, Петербургский международный банк представительствовал в 50 акционерных обществах. Особенностью банковской политики России являлось активное привлечение иностранного капитала, в основном французского. В 1914 году примерно половина акционерного капитала 18 коммерческих банков принадлежала иностранным партнерам.

Система ипотечных банков включала два государственных — крестьянский поземельный и дворянский земельный, 10 акционерных земельных банков, 36 губернских и городских кредитных обществ. Свыше 60% общей суммы ипотечной задолженности приходилось на государственные банки. Городских общественных банков насчитывалось 317. Они специализировались преимущественно на выдаче ссуд под городскую недвижимость[5;27]

Одним из первых актов Октябрьской революции был захват Государственного банка России, а затем, в конце декабря 1917 года, издан декрет ВЦИК о национализации частных акционерных банков. В 1917-1919 годах в связи с отменой частной собственности на землю были ликвидированы ипотечные банки. Сохранилась лишь кредитная кооперация, осуществляющая выдачу ссуд крестьянским хозяйствам. Национализированные частные банки, объединенные с Госбанком, образовали Народный банк РСФСР, который в 1920 году прекратил свою деятельность, будучи трансформирован в Центральное бюджетно-расчетное управление Наркомфина.