Умерла бабушка, я единственная наследница. У бабушки остались два кредита. В документах нашла полис комплексного страхования от несчастных случаев и болезней к одному из этих кредитов, где в качестве страхового случая прописана смерть страховщика.

Можно ли погасить страховой суммой оставшиеся после смерти бабушки кредиты? Какие документы нужно собрать для этого? И как правильно составить заявление в банк по этому вопросу?

Анна, страховкой действительно можно погашать кредиты, но в вашем случае она действует только в отношении одного кредитного договора. Полностью погасить долг по нему можно, если соблюдаются два условия: смерть бабушки подпадает под страховой случай, а суммы страховки хватает, чтобы закрыть кредит. Расскажу подробнее о процедуре и необходимых документах.

Как работает кредитная страховка

Кредитные страховые продукты бывают обязательными и добровольными, комплексными и индивидуальными. Страховка на случай болезни или смерти заемщика — распространенная практика. Ее используют и при обязательном, и при добровольном страховании. Когда наступает один из этих случаев — болезнь или смерть заемщика, — это называется страховым случаем. Он активирует возможность получить страховое возмещение.

Кредитное страхование — два взаимосвязанных продукта: кредита и страхования. Цель страховки — обеспечить исполнение кредитного обязательства, если наступит страховой случай. Например, если заемщик, как ваша бабушка, умрет.

Смерть заемщика и страхователя не прекращает действие договоров кредитования и страхования — долг по кредиту и права по страховке переходят к наследникам. Если вы приняли или уже полностью оформили наследство, значит, обязаны погасить кредит и можете воспользоваться для этого страховкой.

Ваша бабушка оформила страховку только в рамках одного кредитного договора, поэтому, к сожалению, второй кредит вам придется погасить за свой счет: на него договор страхования не распространяется.

Страховое возмещение по кредиту не перечисляется наследнику — деньги направляются в банк. Но если сумма возмещения превышает долг, то разницу вы сможете получить лично. Этими деньгами вы вправе распорядиться как угодно: можно хотя бы частично погасить второй кредит — насколько хватит денег.

С другой стороны, может быть так, что страхового возмещения будет недостаточно, чтобы покрыть всю сумму долга по застрахованному кредиту. Тогда остаток вам придется погасить за свой счет.

В первую очередь вам нужно внимательно изучить кредитные договоры и договор страхования. В последнем должен быть четко прописан порядок действий — следуйте ему.

Сообщите банкам и страховой компании о смерти заемщика — направьте почтой или отнесите лично письменное уведомление. Это позволит быстрее запустить процесс и избежать лишних начислений по кредитам. Когда будете обращаться в банк, просите приостановить штрафные санкции, если они уже стали начисляться. К обращениям приложите копию свидетельства о смерти бабушки и копию свидетельства о праве на наследство, если вы его уже получили.

Куда и как обратиться за выплатой страхового возмещения

Договор кредитного страхования заключают со страховой компанией, а не с банком. Но если у финансовой организации есть лицензия на страховую деятельность, она тоже может быть страховщиком.

На практике крупные банки, как финансовые организации, состоят из нескольких компаний, которые образуют так называемую экосистему. Туда могут входить компании, которые занимаются, например, кредитно-финансовой, страховой и инвестиционной деятельностью. Каждая — своим направлением. Поэтому нередко договоры кредитования и страхования оформляются одновременно одним специалистом. Из-за этого кажется, что банк — это и есть страховщик. Но, чтобы точно знать, нужно посмотреть договор страхования — кто указан там в качестве страховой компании.

Если страховщик входит в экосистему финансовой организации, вы можете обратиться в банк. Если нет — только в страховую компанию, с которой бабушка заключила договор.

Вот какие документы нужны:

- Заявление о выплате страхового возмещения. Его можно оформить на месте при обращении к страховщику.

- Ваш паспорт.

- Кредитный договор и договор страхования.

- Свидетельство о смерти бабушки.

- Свидетельство о праве на наследство.

- Другие документы, которые перечислены в договоре страхования для выплаты страхового возмещения и которые страховщик попросит представить дополнительно.

Как правило, в договоре или правилах страхования указан срок, в течение которого страхователь или другой выгодоприобретатель, например наследник, вправе обратиться за страховым возмещением. В этот срок желательно уложиться. Если не получилось, не переживайте: страховщик все равно обязан принять и рассмотреть документы.

Если он откажет из-за пропуска срока, вы вправе обжаловать решение в судебном порядке: нужно будет подать в суд иск о взыскании страхового возмещения. Заявление подается мировому судье, если сумма иска не превышает 50 000 Р, а если равна или превышает эту сумму — в районный суд по месту своего жительства. Срок исковой давности — три года с момента наступления страхового события, то есть смерти бабушки. Поэтому, думаю, вы вполне успеваете.

Рекомендую обратиться к страховщику лично, то есть прийти в отделение. Так будет быстрее, а главное, надежнее, чем решать вопрос по телефону или в переписке. Вы сразу сможете уточнить порядок действий и на месте оформить заявление — как правило, его составляет специалист. Если запросят дополнительные документы, постарайтесь побыстрее их собрать и представить.

Дальше останется дождаться решения. Вам придет уведомление на указанный почтовый адрес. В некоторых случаях приходит смс или письмо на электронную почту, если в заявлении вы укажете номер телефона и адрес электронной почты и попросите направить уведомление на них.

Как только и если вы погасите кредит за счет страхового возмещения, обязательно запросите в банке справку о закрытии обязательства и отсутствии претензий. Если сумма страховки не покроет весь кредит, остаток придется внести самостоятельно за свой счет.

Поскольку ко второму кредитному договору страховки нет, начинайте его гасить прямо сейчас, иначе набегут лишние штрафы. В любом случае то, что вы вступили в наследство, означает, что долг перейдет к вам.

- Кто может получить выплату по страховке?

- Необходимый пакет документов для получения выплаты

- Что еще нужно знать

После потери близкого решать финансовые и организационные вопросы тяжело вдвойне. Зачастую в этой ситуации люди впервые сталкиваются с юридическими нюансами, о которых они и не подозревали. Мы составили подробную инструкцию для получения страховых выплат в случае смерти застрахованного лица.

Кто может получить выплату по страховке?

В случае смерти застрахованного лица выплату по договору получает выгодоприобретатель. Им может быть:

-

Любой человек (не обязательно родственник), которого клиент страховой компании назначил выгодоприобретателем по договору. В этом случае имя выгодоприобретателя (или выгодоприобретателей) будет известно страховой компании и зафиксировано в документах.

-

Наследники застрахованного лица по завещанию или по закону.

- Банк, выдавший кредит, — по программам страхования жизни заемщиков.

Подробнее о выгодоприобретателях и их назначении мы писали в отдельной статье.

Необходимый пакет документов для получения выплаты

Для страховой компании единственный способ узнать о случившемся — получить заявление от родственников или выгодоприобретателя. Поэтому, чтобы получить страховую выплату после смерти застрахованного лица, первым делом нужно связаться со страховщиком. Как правило, его контакты есть в договоре страхования и на официальных сайтах.

Если страховка оформлена в Райффайзен Лайф, самый быстрый и простой способ сообщить о страховом случае — заполнить заявление на сайте. Там же вы найдете список документов, которые нужно предоставить для получения выплаты.

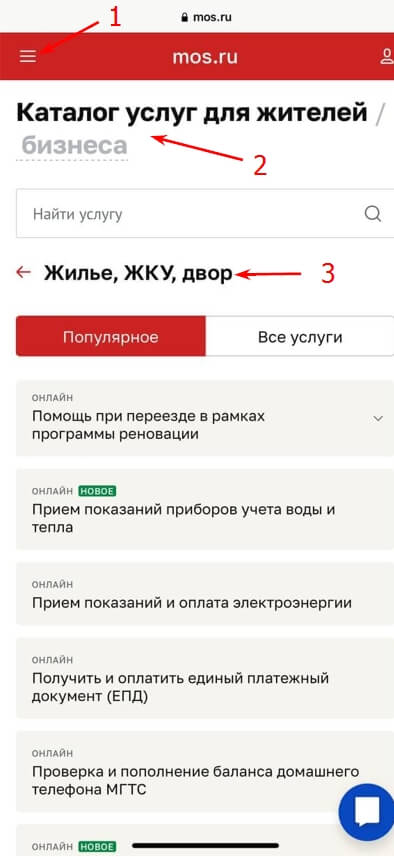

Первое, что необходимо сделать, — оформить свидетельство о смерти и справку о смерти застрахованного. Заявление на их получение можно подать в ЗАГС или отделение МФЦ, либо отправить заявку через Госуслуги.

Помимо заявления понадобится:

-

Паспорт заявителя

-

Паспорт или другой документ, удостоверяющий личность умершего,

-

Медицинское свидетельство о смерти или решение суда о признании человека умершим,

-

Документ, подтверждающий родство.

Разные программы страхования жизни предусматривают выплату при смерти застрахованного от разных причин. Допустим, «Самое важное» включает в себя только риск ухода из жизни в результате несчастного случая, тогда как «Под контролем» или программы защиты заемщиков наряду с этим покрывают смерть застрахованного в результате болезни. Поэтому перечень документов для получения выплаты по смерти включает в себя подтверждение причины смерти.

Это могут быть:

- Посмертный эпикриз из стационара, где лечился умерший;

-

Акт судебно-медицинского исследования из МОРГа, где проводилось вскрытие;

-

Выписка из истории болезни, амбулаторная карта или выписка из амбулаторной карты с датой постановки диагноза, которую можно получить в поликлинике,

-

Если смерть наступила в результате ДТП, потребуется копия справки из ГИБДД;

-

Если смерть наступила в результате преступных действий, нужно будет обратиться в правоохранительные органы за протоколом, а также за постановлением о возбуждении или об отказе в возбуждении уголовного дела.

Иногда родственники умершего сталкиваются с отказом медицинского учреждения предоставить все нужные документы. В этом случае вы имеете полное право настаивать на своем. По закону близкие родственники умершего имеют право на получение о нем медицинских сведений, включая информацию, составляющую врачебную тайну. Также они могут получить медицинские документы и выписки из них, в том числе в электронном виде.

В список людей, которым должны предоставить сведения о лечении и состоянии здоровья пациента, входят супруг или супруга умершего, близкие родственники, а также любые другие лица, указанные в письменном добровольном согласии умершего, если это согласие имеется. Исключение составляют лишь ситуации, когда пациент при жизни запретил распространять информацию, составляющую врачебную тайну.

-

Так как получить выплату по страховке после смерти застрахованного имеет право только выгодоприобретатель, может потребоваться подтверждение этого статуса. Если выгодоприобретатель указан в договоре, то достаточно документа, удостоверяющего его личность. Если же на выплату претендует наследник (или наследники), нужно предоставить свидетельство о праве на наследство, также подойдет свидетельство на любое имущество или денежные средства. Его выдает нотариус по месту открытия наследства, которым является последнее место жительства застрахованного. Чтобы получить такое свидетельство, потребуется письменное заявление.

-

В любом договоре страхования есть исключения — обстоятельства, при которых происшедшее не будут считать страховым случаем, а значит, и выплата не будет предусмотрена. Почти всегда в выплате отказывают, если застрахованный был пьян и его действия в этом состоянии привели к смерти.

Кроме того, получение выплат по страховке после смерти застрахованного не предусмотрено в следующих случаях:

- застрахованный умер при совершении противоправного деяния,

- застрахованный скончался в результате самоубийства или преднамеренного нанесения вреда своему здоровью, если договор действовал менее 2 лет,

- застрахованный умер в результате злоупотребления наркотическими веществами или лекарствами, кроме препаратов, прописанных врачом в указанных им дозировках,

- смерть наступила из-за заболевания, которым застрахованный страдал до заключения договора страхования,

- застрахованный умер из-за того, что сознательно подверг себя рискам, включенным в перечень исключений по договору страхования (это могут быть, например, экстремальные виды спорта).

При принятии решения о выплате страховщик руководствуется информацией из медицинских документов. В редких ситуациях, страховая компания может запросить что-то дополнительно.

Полный перечень страховых рисков и исключений указан в договоре страхования и полисных условиях. Перед обращением в страховую компанию за выплатой внимательно перечитайте эти документы.

Что еще нужно знать

- Не нужно тянуть с обращением в страховую компанию. На сообщение о страховом случае отводится 30 дней с момента происшествия — в нашем случае со дня смерти застрахованного.

-

Чтобы максимально ускорить и упростить процесс получения выплаты соберите необходимые документы. Сообщите о страховом случае | СК «Райффайзен Лайф» (raiffeisen-life.ru), заполните заявление на выплату и отправьте все документы в страховую компанию. Обязательно указывайте ваши актуальные контакты, это также упростит процесс.

-

После получения всех документов страховая компания может рассматривать ваш страховой случай до 30 дней. После принятия решения выплату перечислят по указанным вам в заявлении реквизитам в течение 5 дней. В 9 случаях из 10 Райффайзен Лайф принимает решение и перечисляет деньги за 10 рабочих дней.

-

Выгодоприобретатель, указанный в договоре страхования, может получить деньги в течение 5 дней после того, как страховая примет положительное решение о выплате. А вот наследнику выплату перечислят только после его вступления в право наследования — то есть через 6 месяцев со дня смерти застрахованного.

- Подробно алгоритм получения выплаты описан в статье «Как получить страховую выплату: пошаговая инструкция».

Спасибо! Ваше предложение отправлено.

Многих людей смерть застигает внезапно. Они не успевают проститься с родными или завершить начатые дела. Довольно часто членам семьи усопшего приходится еще долго разбираться в его финансовых вопросах. Иногда завещание позволяет частично прояснить ситуацию. Однако оно затрагивает только вопросы наследования квартиры, ценных бумаг или банковского депозита. А вот долги умершего лица обычно остаются без должного внимания. Попробуем разобраться, должен ли наследник выплачивать ссуду за умершего родственника.

Законодательная база по кредитам умершего

Не наследуемые по закону долги

Платят ли родственники долги за умершего

Порядок действий после смерти заемщика

Как поступить второму заемщику, если первый умер

Случаи наследования кредита страховой компанией

Возможное освобождение от страховых обязательств

Как быть, если кредитор просит срочно погасить займ умершего

Наследуется ли автокредит после смерти

Размер выплат по кредиту умершего

Как не платить штрафы и проценты после смерти заемщика

Могут ли банки передать долг коллекторам

Обязательства поручителей и созаемщиков

Законодательная база по кредитам умершего

Вступление в наследство происходит в течение 6 месяцев со дня смерти наследодателя (ст.1154 ГК РФ). Правило действует в отношении претендентов 1 линии родства. Для остальных наследников предусмотрены другие сроки.

За это время человек должен подать заявление нотариусу или выполнить необходимые действия, которые подтверждают фактическое принятие имущества. Через полгода граждане получают причитающиеся им доли наследства и долговые обязательства наследодателя. Если наследников двое или трое, то они отвечают перед кредиторами солидарно (ст.1175 ГК РФ).

На заметку! Обязательства по долгам перед кредиторами наступают у наследников только через полгода после открытия наследства (смерти должника). До момента получения свидетельства и регистрации права собственности они не являются владельцами имущества.

Не наследуемые по закону долги

По закону далеко не все долги наследуются родственниками усопшего. В состав наследства не входят права и обязанности наследодателя, которые неразрывно связаны с его личностью (ст.1112 ГК РФ). Сюда относятся:

-

право на алименты;

-

возмещение ущерба за причинение вреда здоровью;

-

административные штрафы.

Обязательства подобного рода аннулируются сразу после смерти наследодателя. А вот остальные долги переходят по наследству. Например, коммунальные платежи, долг (кредит) умершего родственника или неоплаченные налоги (ст.44 НК РФ).

Платят ли родственники долги за умершего

Закон не разделяет имущественные права и обязательства наследодателя. Если правопреемники принимают наследство, то к ним автоматически переходят кредиты умершего человек. Граждане не могут принять часть имущества, а от остальной собственности отказаться. Наследство принимается единовременно и в полном объеме (ст.1152 ГК РФ).

Избежать погашения чужих долгов можно только путем отказа от наследства. Отказ может быть адресным или абсолютным. Способы отказа – по умолчанию или путем подачи заявления нотариусу (ст.1159 ГК РФ).

На заметку! Правопреемники отвечают перед кредиторами исключительно в пределах стоимости унаследованного имущества.

Оформить документы о погашении задолженности по кредиту умершего человека можно после истечения 6-месячного срока. До этого времени наследники не являются собственниками имущества, а значит, не имеют юридического отношения к долгам усопшего.

Вопрос погашения задолженности в период оформления наследства остается на усмотрение наследников. Кредитор не вправе требовать досрочного закрытия займа. Однако наследникам желательно уведомить заимодавца о смерти заемщика. Это позволит избежать начисления штрафов и пени за просрочку по кредиту.

Юристы рекомендуют наследникам выполнить следующие действия:

-

найти кредитный договор и узнать сумму долга;

-

сделать запрос в БКИ. Процедура решения вопроса в законодательном порядке осуществляется через нотариуса. Поэтому правопреемникам, вначале придется подать заявление об открытии наследства. Обращение в Бюро позволит узнать об имеющихся кредитах и организациях, в которых они были оформлены;

-

направить в банк нотариальную копию свидетельства о смерти и справку из морга.

При необходимости правопреемники могут договориться с кредитором о погашении займа до фактического вступления в права наследования.

Сроки исковой давности

Общий срок исковой давности – 3 года (ст.196 ГК РФ). Отсчет времени начинается с момента, когда кредитор узнал о нарушении своих прав и о личности ответчика по иску.

Срок давности по требованиям кредиторов наследодателя не прерывается, не отменяется и не приостанавливается. Следовательно, заимодавец может предъявить претензии в течение трех лет с момента возникновения просрочки по кредиту умершего, а не после кончины должника. Восстановление пропущенных сроков не допускается (п.59 Постановления Пленума ВС РФ от 29.05.2012 №9 ).

Наследникам также нужно учитывать разъяснения Верховного суда:

-

смерть должника не является основанием для досрочного погашения кредита. Например, если у заемщика не было просрочек, то наследники могут продолжить погашать заем согласно договору;

-

сумма займа выданного заемщику на личные или семейные нужды может быть возвращена наследниками досрочно. Однако нужно уведомить банк о внесении денег минимум за 30 дней до даты платежа, при условии, что договором не установлен более короткий срок.

Порядок действий после смерти заемщика

Порядок действий созаемщика, поручителя или наследников после смерти должника зависит от фактических обстоятельств дела на момент наступления события. Рассмотрим несколько ситуаций.

Как поступить второму заемщику, если первый умер

Привлечение созаемщика обычно происходит по автокредитам или ипотечным займам. В случае смерти одного заемщика права и обязанности по кредиту переходят к другому. Созаемщик может продолжить ежемесячно платить кредит умершего родственника или продать имущество и досрочно закрыть долг.

Как поступить поручителю

Поручитель выступает дополнительной гарантией для банка. К нему переходят права и обязанности по договору в случае если человек взял займ и скончался. Поручителю придется выплачивать не только сумму долга, но и начисленные по нему проценты или штрафы.

Если родственники откажутся от принятия наследства, то поручитель может возместить свои убытки за счет продажи выявленного имущества.

Случаи наследования кредита страховой компанией

Многие банки выдают кредиты на покупку авто или квартиры, при условии, что будет оформлена страховка. Наличие полиса является гарантией возврата денег в случае смерти человека. Однако страховщики далеко не всегда покрывают убытки. Полный список страховых рисков содержится в договоре.

Страховой случай

Наследнику нужно внимательно изучить положения страхового полиса. Документ должен содержать исчерпывающий перечень случаев, которые покрывает страховка. Например, гибель застрахованного лица от болезни, несчастного случая или противоправных действий третьих лиц. При наличии оснований нужно сразу обращаться к страховщику.

Как поступить наследнику при страховке займа

Если срок действия страховки не истек на момент смерти наследодателя, то наследникам нужно подготовить документы и подать заявление на выплату в страховую компанию. Пакет документов для получения страховки зависит от выбранной организации. Детали можно узнать на сайте страховщика.

Если решение по заявке будет положительным, то СК переведет указанную в договоре сумму в банк для погашения займа.

Как быть, если наследникам неизвестно о наличии страхового полиса? Правопреемники могут изучить кредитный договор или сделать запрос в БКИ. Это позволит узнать, где наследодатель брал деньги. Затем можно сделать запрос в банк обо всех компаниях, с которыми он работает или обратиться во все страховые организации города.

Возможное освобождение от страховых обязательств

Страховщик освобождается от обязательств по договору в следующих случаях:

-

самоубийство;

-

хроническая болезнь, которая была диагностирована до оформления полиса;

-

гибель во время занятия экстремальными видами спорта;

-

смерть в местах лишения свободы;

-

гибель в результате военных действий;

-

смерть в результате ядерной аварии;

-

истек срок действия страховки.

Полный список исключений из страховых случаев содержится в полисе.

Обратиться за выплатой страхового возмещения может только наследник или выгодополучатель, который прописан в договоре.

Как быть, если кредитор просит срочно погасить займ умершего

Банк может потребовать погасить кредит досрочно. Заимодавец обычно ссылается на длительный период просрочки и начисленные штрафы. Однако подобные требования неправомерны.

Наследник может предоставить свидетельство о смерти заемщика и не общаться с сотрудниками банка до вступления в права наследования. После оформления наследства можно будет продолжить платить кредит, произвести реструктуризацию долга или погасить заем досрочно.

Вправе ли банки требовать штрафы и пени с наследников после оформления наследства? В этом случае действия банка будут правомерными. Однако стоит обратить внимание на размер штрафных санкций. Возможно, целесообразно поднять вопрос об уменьшении суммы.

Наследуется ли автокредит после смерти

Любые долговые обязательства переходят к членам семьи умершего заемщика, при условии, что они вступают в права наследования. Автокредит не исключение.

При наличии полиса КАСКО задолженность по кредиту можно погасить за счет страховой выплаты. Если на момент смерти заемщика займ не был застрахован, наследники могут принять имущество и погашать кредит согласно графику или продать автомобиль и закрыть долг. В случае отказа от наследства имущество заемщика отойдет банку.

Размер выплат по кредиту умершего

Сумма долга усопшего распределяется в равных долях между наследниками. Правопреемники отвечают перед кредитором в размере стоимости унаследованного имущества. Остаток долга списывается. Банк не вправе требовать с наследников разницу между суммой кредита и вырученной от продажи имущества суммой.

Как не платить штрафы и проценты после смерти заемщика

Избежать уплаты процентов по кредиту нельзя. А вот уменьшить размер пени можно (ст.333 ГК РФ). Наследнику придется обратиться в суд и доказать, что размер начисленной пени несоизмерим с последствиями нарушения обязательств по договору.

Избежать начисления штрафных санкций можно путем своевременно уведомления кредитора о смерти наследодателя.

При желании правопреемник может отказаться от принятия наследства. В таком случае обязательства усопшего к нему не перейдут.

Могут ли банки передать долг коллекторам

Любой банк вправе передать долги человека третьим лицам, в т. ч. коллекторскому агентству. Это происходит путем заключения договора цессии (ст.382 ГК РФ). Возможность переуступки права требования обычно прописывается в кредитном договоре. Согласие должника на переход прав кредитора к третьим лицам не требуется.

Единственное условие – новый кредитор должен иметь лицензию на осуществление банковской деятельности. Иначе потребуется согласие должника на переход прав кредитора к другому лицу. (Определение ВС РФ от 14.05.2019 по делу №67-КГ19-2).

Если кредитный договор не содержит такую оговорку, то кредитор не вправе переуступать долг заемщика третьим лицам без его согласия.

Как не возвращать долг

Единственный способ избежать погашения чужих долгов – отказ от наследства. Наследникам целесообразно отказываться от имущественных прав, если сумма задолженности превышает стоимость выявленного имущества. Однако изменить свое решение наследник уже не сможет. Нотариальный отказ является безотзывным.

Если долг по кредиту небольшой, тогда уместно вступить в права наследования и закрыть его. Оценить примерную стоимость актива можно самостоятельно или путем обращения в оценочную компанию. Например, если нужно узнать стоимость объекта недвижимости, бизнеса или авторского права.

В случае отказа от принятия наследства граждане не смогут свободно пользоваться квартирой. Погашение долга будет происходить за счет выявленного имущества. Родственникам умершего человека придется покинуть квартиру. Исключением являются малолетние дети и нетрудоспособные родители. Кредитор не имеет права их выселять. Однако нужно учитывать обстоятельства дела (Определение ВС РФ от 06.08.2013 № 24-КГ13-4).

Обязательства поручителей и созаемщиков

При заключении кредитного договора банки часто привлекают созаемщиков и поручителей. Они несут солидарную ответственность по обязательствам. Например, в случае просрочки по кредиту или смерти основного должника. Мера ответственности определяется договором. Обычно сюда относится возврат суммы займа и начисленных процентов.

В качестве созаемщика часто выступает супруг должника. Поручителем может быть третье лицо. Погашение задолженности по кредиту осуществляется за счет средств вышеуказанных лиц или путем продажи имущества.

Наиболее сложные обстоятельства складываются по беззалоговым займам. Наследство отходит родственникам умершего человека, а долги по кредиту придется погашать созаемщику и поручителю. Впрочем, если созаемщиком является супруг покойного, то он может погасить задолженность за счет своей доли наследства.

На заметку! Поручитель вправе предъявить встречное требование к наследствам после выплаты своей части кредита (ст.365 ГК РФ). Если правопреемники откажутся возместить убытки поручителя, то он может обратиться в суд.

Дополнительные вопросы

№1. Сколько времени дается на принятие наследства?

Подать заявление нотариусу или совершить действия, указывающие на фактическое принятие наследства, можно в течение 6 месяцев со дня смерти наследодателя.

№2. Когда уместно отказаться от принятия наследства?

Целесообразно отказаться от прав и обязанностей наследодателя в том случае, если выявленное имущество не покрывает долговые обязательства усопшего. В остальных случаях стоит вступить в права, продать имущество, закрыть долги и забрать остаток средств.

№3. Можно ли принять только часть наследства?

Закон не допускается подобные манипуляции. Правопреемник должен принять наследство единовременно и в полном объеме.

№4. Как не платить кредит за умершего родственника?

Если родственник принимает наследство, то к нему переходят и долги наследодателя. Единственный способ избавиться от них – отказ от наследства. Что касается размера задолженности, то ее можно уменьшить путем переговоров с кредитором и в суде.

№5. Должны ли родственники и наследники выплачивать кредит умершего человека, если он скончался в последний день действия страховки?

Если страховой случай не относится к категории «Исключения», то страховщик обязан сделать выплату возмещения. То есть наследникам не нужно будет погашать кредит. Срок действия страховки обычно заканчивается в 24:00 даты, указанной в договоре.

№6. Можно ли отозвать отказ от наследства?

Если отказное заявление было подано нотариусу, то отозвать его уже нельзя.

Заключение

Немногие заемщики задумываются о своей смерти при заключении договора. А ведь при оформлении займа они не только получают необходимую сумму, но и обязанность по ее возврату. Чтобы обезопасить своих родственников от долговых обязательств, нужно заранее продумывать варианты развития событий. Заемщику не помешает оформить страхование жизни. В случае его смерти обязательства по кредиту перейдут к страховщику. Отдельно стоит извещать родных об оформлении займов, чтобы потом это не было для них сюрпризом.

Когда умирает человек с обязательствами по кредиту, родственники и знакомые зачастую не знают, что делать. И если вовремя не сообщить банку о случившемся, по кредиту начнут начисляться штрафы и неустойки. Рассказываем, как этого избежать и остановить начисление штрафных санкций, и что делать в сложившейся ситуации.

1. Позвоните в страховую компанию

Когда человек оформляет кредит, ему предлагают застраховать жизнь и здоровье. Свяжитесь со страховой компанией — ее контакты и реквизиты можно найти в интернете. Если возникнут сложности, позвоните в банк, где был получен кредит — в офис или на горячую линию.

Сообщите о смерти заемщика как можно скорее, чтобы страховая компания рассмотрела пакет документов и произвела страховую выплату в счет погашения кредита. Список необходимых документов указан в договоре страхования.

Страховой компании понадобятся ФИО умершего, даты его рождения и смерти, краткое описание обстоятельств случившегося, а также другие сведения и документы, установленные договором страхования. Еще укажите контактный телефон для связи. Обязательно получите подтверждение от сотрудника, что он принял все документы.

Страховая компания рассмотрит обращение и выплатит возмещение, если случай будет признан страховым. Размер и условия выплаты возмещения зависят от договора страхования. Обычно сумма полностью покрывает задолженность по кредиту, и наследникам не приходится ничего доплачивать.

2. Сообщите в банк о смерти заемщика

Принесите в ближайший офис банка документ, подтверждающий смерть клиента. Еще понадобится ваш паспорт. Также можно отправить копию документа на death.debtor@open.ru. В теме письма укажите «Свидетельство о смерти ФИО», так же нужно назвать и прикладываемый документ. В письме обязательно сообщите свое имя и информацию для связи с вами представителя банка.

Какие документы подтверждают смерть человека:

- Свидетельство о смерти (в том числе выданное повторно), выданное органами ЗАГС или органом местного самоуправления. В случае смерти российского гражданина за пределами страны — консульством РФ.

- Заверенная копия решения суда об объявлении умершим.

- Медицинское свидетельство о смерти.

Передайте документы в банк как можно скорее, чтобы избежать начисления штрафов и неустоек. После вашего обращения банк остановит начисление штрафных санкций на 6 месяцев с даты смерти заемщика.

Дальнейшие действия зависят от того, вступили вы в наследство или еще нет.

Если вы вступили в наследство

Статус наследника подтверждает свидетельство о праве на наследство. Также подтвердить право на получение наследства могут копия решения суда с отметкой о вступлении в законную силу или копия исполнительного листа.

Позвоните в банк по бесплатному номеру 8 800 444 70 13.

Если вы не вступали в наследство

Сообщите банку о намерении вступить в наследство. Помните, что долги по кредиту передаются по наследству — это предусмотрено Гражданским кодексом РФ.

Если вы созаемщик или поручитель

Свяжитесь с банком, чтобы обсудить дальнейшие шаги по обслуживанию кредита. Вам подскажут, как можно урегулировать ситуацию, и ответят на любые вопросы.

Наши сотрудники всегда готовы подобрать оптимальную стратегию погашения долга, исходя из сложившейся ситуации, финансового состояния и долговой нагрузки.

Если вы знакомый или близкий друг

Позвоните в банк по бесплатному номеру 8 800 444-70-13 или напишите в чат. Мы расскажем, как вы можете помочь родственникам умершего человека и какие действия можно предпринять.

Как связаться с банком для решения вопросов по кредиту

- Позвоните по телефону 8 800 444-70-13.

- Закажите обратный звонок на сайте банка.

- Напишите в чат мобильного приложения или интернет-банка.

- Напишите на электронную почту death.debtor@open.ru.

Что происходит с кредитом после смерти заемщика? Страховать кредит на случай смерти заемщика, потери работы или инвалидности – необходимость. Страховка кредита защитит человека и его семью от претензий банка в случае потери платежеспособности или смерти. Страхование кредита защитит наследника умершего от необходимости его возвращать из своих средств – это сделает страховщик.

Если спорной ситуации не возникло, он выполнит свои обязательства и выплатить страховку банку, который закроет задолженность по кредиту.

Страховые компании в России часто не хотят по своей воле выплатить страховку по кредиту

Но это в теории. Хотя у этой услуги есть очевидные преимущества, в действительности воспользоваться ею удается не всегда. Российская практика показывает, что наличие страховки кредита часто не защищает в реальной жизни – под разными предлогами страховщики отказываются платить. Нередко спорные ситуации между наследниками и страховщиком разбираются в суде.

Важно понимать, что попадает под страховой случай

Обычно страховщики мотивируют свой отказ выплатить страховку тем, что обстоятельства наступления смерти не подпадают под страховой случай. Поэтому при заключении договора нужно тщательно изучить договор и указанные в нем страховые случаи. Обычно страховка не выплачивается в следующих случаях:

- покойный совершил самоубийство или смерть наступила вследствие его неосторожности;

- смерть наступила вследствие хронической болезни, сокрытой при заключении договора.

Отказ выплачивать страховку кредита из-за сокрытой хронической болезни

Чаще всего страховщик заинтересован в том, чтобы сослаться на второй случай. Например, самая распространенная причина смерти в России – это сердечно-сосудистые заболевания. Если умерший скончался из-за инфаркта или инсульта, то страховщик, вероятно, будет пытаться доказать факт сокрытия страхователем хронического сердечно-сосудистого заболевания.

Обратитесь в страховую компанию немедленно

Наследникам следует обратиться к страховщику в первые же дни после смерти наследодателя. После обращения страховщик обязан принять решение о выплате в банк и сообщить о нем заявителю.

Как правило, наследники должны предоставить:

- полис страхования;

- свой паспорт;

- гербовое свидетельство о смерти.

Страховая компания может запросить дополнительные документы, например, медицинское свидетельство о смерти, больничную карту покойного, историю болезни. Они нужны страховщику для принятия решения о выплате.

Внимательно изучите страховые случаи в страховом договоре

Наследникам важно внимательно изучить договор о страховании кредита: в нем указаны страховые случаи, сроки и порядок рассмотрения обращения, другая важная информация.

Проконсультируйтесь заранее с юристами

Если речь идет о страховке кредита на большую сумму, то наследникам нужно сразу обратиться к юристам за консультацией. Лучше потратить малое, чтобы получить большее.

Велика вероятность, что заставить страховщика выплатить, сможете только через суд

Родственникам покойного следует приготовиться к тому, что свои права придется отстаивать в суде. Страховщики будут искать зацепки, чтобы не выплачивать банку задолженность страхователя.

Возможно, вам будет интересно:

- Человек умер, остался кредит. Что делать?

- Получить деньги на похороны со счета умершего – инструкция

- Как получить вклад умершего

20 декабря 2018

Автор

Алексей Полежаев

Ритуальный агент, автор статей раздела «Ритуальный бизнес»

Наследуется ли долг по кредиту?

Наследство представляет собой совокупность всех имущественных прав и обязанностей наследодателя. Это единый комплекс всего имущества и долгов умершего, который можно либо целиком принять, либо целиком отказаться от него. Нельзя выбрать и оставить себе только «удобную» часть наследства, например, принять квартиру наследодателя, а от обязанности выплатить долг по ипотечному кредиту отказаться (п. 3 ст. 1158 ГК РФ).

Поскольку обязанность платить по кредиту носит имущественный характер и не связана с личностью должника, она не прекращается его смертью, а переходит к его наследникам по наследству в полном объеме (п. 1 ст. 1110, ст. 1112 ГК РФ). Поэтому если наследник принял наследство, а не отказался от него, то он обязан платить по кредиту наследодателя уже со дня, следующего за днем смерти.

Обратите внимание, что по наследству переходит и сам долг, и обязанность уплатить проценты по кредиту на условиях кредитного договора. А вот проценты за просрочку по выплатам (штрафные санкции) банк не имеет права начислять за время, необходимое для принятия наследства (п. 10 Обзора, утв. Президиумом Верховного Суда РФ 04.07.2018).

Если наследников несколько, то долг делится между ними в соответствующих долях. Например, если вы унаследовали 1/3 долю, то и долг по кредиту вы гасите только в этой доле.

Бывают такие ситуации, когда наследуемое имущество стоит меньше, чем все совокупные долги наследодателя. В этом случае наследник отвечает по обязательствам наследодателя только в пределах стоимости наследственного имущества, то есть своими деньгами не рассчитывается.

Как не платить по кредиту наследодателя

Итак, мы выяснили, что долги наследодателя, в том числе, по кредитам, переходят в полном объеме к его наследникам. Существуют ли законные способы не платить по долгам умершего? Таких способа только два: отказаться от наследства или погасить долг за счет страховки.

Отказаться от наследства

В этом случае вы откажетесь как от долгов, так и от имущества. Для отказа от наследства нужно обратиться к нотариусу с заявлением об отказе от принятия наследства в течение 6 месяцев с даты смерти наследодателя. Как вариант, можно не предпринимать никаких действий по принятию наследства, это будет также считаться отказом от наследства. Обратите внимание, что если вы зарегистрированы по одному адресу с умершим, то будете считаться фактически принявшим наследство даже, если к нотариусу не обращались.

Погасить долг наследодателя по кредиту с помощью страховки

При заключении ипотечного кредитного договора заемщику всегда предлагается оформить добровольное страхование жизни и здоровья. Если у наследодателя имелась такая страховка, наследник может попытаться получить страховое возмещение и погасить долг по кредиту. Для этого случай смерти должен быть признан страховым.

Как погасить кредит страховкой

Наличие страховки отнюдь не дает гарантии наследнику, что кредит будет погашен страховой компанией: во-первых, далеко не каждый случай болезни или смерти может быть признан страховым; во-вторых, процедура сбора документов для страховой компании непроста и продолжительна по времени. Тем не менее, попытаться стоит.

Ниже инструкция, как действовать наследнику в такой ситуации и на какие нюансы обратить особое внимание.

Подготовьте для страховой компании на погашение кредита

Подготовьте все имеющиеся у вас документы и сделайте несколько нотариально заверенных копий:

- свидетельство о смерти;

- медицинское свидетельство о смерти;

- справка о смерти с указанием причины смерти по форме № 11 или 12;

- документы, подтверждающие родство, в зависимости от того, кем приходится вам заемщик (например, свидетельство о заключении брака, свидетельство о рождении и т.д.);

- кредитный договор;

- страховой полис.

Все эти документы вам понадобятся неоднократно.

Обратитесь в банк

Как можно быстрее обратитесь в банк, выдавший кредит умершему (по телефону или посетите лично офис). Сообщите о его смерти. У любого банка есть разработанная и утвержденная форма заявления на этот случай. С момента обращения в банк с заявлением о смерти заемщика перестают начисляться любые штрафные санкции и неустойки по кредиту.

Обратитесь в страховую компанию

Сообщите о том, что произошел страховой случай. Здесь также вам предложат оформить заявление по утвержденной банком форме – о наступлении страхового случая и выплате страхового возмещения. Для подтверждения страхового случая у вас запросят целый пакет документов, среди которых:

- Все документы, перечисленные нами в п. 1 (нотариальные копии);

- Паспорт наследника (нотариальная копия);

- Выписка из медицинской карты поликлиники по месту жительства, где наблюдался умерший последние 5 лет;

- Выписка из медицинской карты стационарного больного и история болезни с диагнозами;

- Посмертный эпикриз.

В зависимости от обстоятельств смерти страховая компания может потребовать и иные документы: копию протокола патологоанатомического исследования трупа или документа об отказе от проведения вскрытия; копию постановления о возбуждении/отказе от возбуждения уголовного дела; копию акта о несчастном случае на производстве и т.д.

Откройте наследственное дело у нотариуса

Откройте наследственное дело. Это нужно сделать в течение 6 месяцев со дня смерти, но в случае со страховкой рекомендуем открыть дело как можно быстрее.

Для этого обратитесь к любому нотариусу по месту жительства умершего. Например, если он проживал в городе Твери, то обращайтесь к любому нотариусу Тверского городского нотариального округа. Если наследственное дело уже открыто другим наследником, то придется обращаться к тому же нотариусу.

В нотариальную контору возьмите свой паспорт, свидетельство о смерти, документ, подтверждающий родство с наследодателем и/или завещание (при наличии). Нотариус примет от вас заявление о принятии наследства и выдаст справку об открытии наследственного дела. Делу присвоят номер.

Соберите медицинские документы

Соберите медицинскую документацию, которую запросила страховая компания. Отнестись к сбору этих документов следует со всей серьезностью: страховщик вправе для принятия решения о выплате страхового обеспечения проверять достоверность сообщенных данных и информации, направлять запросы в компетентные органы, а в случае возникновения сомнений – запрашивать дополнительные документы.

Обычно требуют выписной посмертный эпикриз из стационара, а также выписки из медицинских карт в поликлинике, где наблюдался умерший.

Для получения медицинской документации рекомендуем обращаться в больницы и поликлиники не устно, а составить письменные запросы и направить их почтой, электронной почтой или отвезти в приемную больницы лично. При наличии письменного запроса вероятность, что вам откажут, крайне низкая.

Если умерший проходил периодические медосмотры по месту работы, то направьте запросы в то медучреждение, которое их проводило. Выписка оттуда также может помочь в признании случая страховым.

Снова обратитесь в страховую компанию

Собрав все необходимые документы, отнесите их в страховую компанию. Документы передадут на рассмотрение медицинскому эксперту. Именно от него будет зависеть, признает ли страховая компания случай страховым и выплатит ли страховку.

В первую очередь, эксперт выясняет, могли ли заболевания, которые имелись у застрахованного на момент заключения договора страхования, заведомо привести к смерти, не находился ли он в момент смерти в состоянии алкогольного или наркотического опьянения и т.д.

О ходе рассмотрения дела страховой компанией удобно узнавать по горячей линии. Обычно рассмотрение длится от месяца до трех.

Когда решение будет принято, страховая компания уведомит вас по электронной почте или по телефону.

Как происходит погашение кредита и снятие обременения.

При положительном решении в течение 3 дней денежная сумма будет направлена напрямую в банк в погашение ипотечного долга. Наследнику эти деньги не перечисляются.

Далее банк, увидев поступление денежной суммы, закрывшей задолженность, самостоятельно направит заявление в Росреестр с просьбой снять залоговое обременение на квартиру.

Получить свидетельство о праве на наследство

После снятия обременения снова обратитесь к нотариусу и получите свидетельство о праве на наследство. Это можно сделать по истечении 6 месяцев со дня смерти.

Продолжать ли вносить платежи по кредиту пока оформляется страховой случай

Очень важный вопрос, который закономерно возникает у наследника, оказавшегося в описанной ситуации: а нужно ли ему продолжать вносить ежемесячные платежи по кредиту, пока он пытается получить страховое возмещение?

Ответ: да, безусловно, оптимально будет продолжать платить.

Все дело в том, что наследство считается принадлежащим наследнику со дня смерти наследодателя. Следовательно, на него сразу же ложатся и обязанности по уплате по кредитным обязательствам. Пока вы занимаетесь страховкой, банк вполне может по истечении трех месяцев неуплаты по кредиту обратиться в суд с требованием досрочной выплаты всей суммы кредита. Заранее предугадать, сколько времени займет получение страховой выплаты, и примет ли страховая вообще положительное решение, невозможно.

Если в итоге у вас возникнет переплата по кредиту, то после получения страхового возмещения, банк самостоятельно или по вашему заявлению возвратит вам излишки.

***

Итак, в случае смерти наследодателя обязанность по выплате его кредитных долгов переходит к его наследникам. Освободить себя от выплат по долгам наследодателя можно только, отказавшись от наследства полностью, либо если жизнь умершего была застрахована, получив страховое возмещение.

Здравствуйте.

Умер заемщик кредита. Пенсионерка.

Съездил в банк написали заявление о приостановлении процентов, санкций и платежей по кредиту. Банк ответил на заявление через трое суток, просит предоставить ему документы:

1. Справка о смерти (в загс)

2. Выписка из амбулаторной карты поликлиники за весь период времени диагноз/дата (в поликлинники)

3. Посмертный эпикриз либо отказ (в больнице где умер заемщик)

4. Протокол-карта (вроде как в морге получать)

5. Патологоанатомическое исследование (в морге)

Банк так же застраховал кредит пенсионерке, и страховая компания требует документы:

1. Свидетельство о смерти (нотариально заверенное)

2. Копия договора страхования

3. Заявление о выгоде приобретателя (в договоре страхования написан преобретатель — наследник), а значит только через пол года получается страховая сможет оплатить. Т.к. сейчас никто не вступил в наследство.

4. Заверенная копия справки о смерти

5. Выписку из амбулаторной карты поликлинники за последнии 5 лет с указанием диагнозов и дат их постановки.

6. Заверенная копия посмертного эпикриза либо отказ от больницы

Собственно вопрос такой: Имеет ли банк и страховая компания требовать столько документов, или это их работа!? Разве банк не обязан после смерти приостановить платежи после заявления, а не тогда когда соберутся справки. Т.к. не все справки ещё готовы в некоторых заведениях. А проценты все капают по кредиту…