Ответственность за оценку способности организации продолжать непрерывно свою деятельность

3. Некоторые концепции подготовки финансовой отчетности содержат явное требование к руководству проводить специальную оценку способности организации продолжать непрерывно свою деятельность, а также требования стандартов в отношении вопросов, которые необходимо рассмотреть, и информации, которую следует раскрыть в связи с допущением о непрерывности деятельности. Например, в соответствии с Международным стандартом финансовой отчетности (IAS) 1 руководство должно выполнить оценку способности организации продолжать непрерывно свою деятельность. <1> Требования в отношении обязанности руководства проводить оценку способности организации продолжать непрерывно свою деятельность и в отношении раскрытия соответствующей информации в финансовой отчетности также могут быть предусмотрены законами или нормативными актами.

———————————

<1> МСФО (IAS) 1 «Представление финансовой отчетности», пункты 25 — 26.

4. В других концепциях подготовки финансовой отчетности может отсутствовать явное требование о необходимости проведения руководством специальной оценки способности организации продолжать непрерывно свою деятельность. Однако в тех случаях, когда принцип непрерывности деятельности, используемый в бухгалтерском учете, представляет собой основополагающий принцип подготовки финансовой отчетности, как указано в пункте 2, при подготовке финансовой отчетности руководство должно оценить способность организации продолжать непрерывно свою деятельность, даже если концепция подготовки финансовой отчетности не содержит соответствующего явного требования.

5. Оценка руководством способности организации продолжать непрерывно свою деятельность предполагает вынесение суждения в конкретный момент в отношении неопределенных по своей сути будущих результатов каких-либо событий или условий. Для такого суждения имеют значение следующие факторы:

— степень неопределенности, связанной с результатом события или условия, значительно возрастает по мере удаленности во времени момента возникновения в будущем такого события или условия либо их результата. По этой причине в большинстве концепций подготовки финансовой отчетности, которые четко требуют от руководства проведения такой оценки, указан период, в отношении которого руководство должно учесть всю имеющуюся информацию;

— на суждение в отношении результата событий или условий оказывают воздействие размер организации и сложность выполняемых ею операций, характер и условия ведения бизнеса, а также степень влияния на нее внешних факторов;

— любое суждение в отношении будущих периодов основывается на информации, имеющейся на момент его вынесения. Вследствие возникновения событий после отчетной даты может быть получен результат, не соответствующий суждениям, которые являлись обоснованными на момент их вынесения.

Успешная компания — это без сомнения эффективная компания. Однако даже большие и эффективные компании, бывает, бесславно уходят с рынка. Почему одни бизнесы умирают, а другие продолжают жить и развиваться даже в условиях кризиса и прочих катаклизмов?

Успешная компания — это без сомнения эффективная компания. Однако даже большие и эффективные компании, бывает, бесславно уходят с рынка. Почему одни бизнесы умирают, а другие продолжают жить и развиваться даже в условиях кризиса и прочих катаклизмов?

Термин «жизнеспособность бизнеса» ввели в обиход в компании McKinsey. Они выделили 9 основных компонентов, которые влияют на способность компании противостоять неприятностям.

Если вы хотите построить крепкую компанию не намерены уходить из большого бизнеса, то стоит узнать, какие отличительные черты характерны для жизнеспособной компании.

Компоненты жизнеспособного бизнеса

Давайте кратко рассмотрим каждый из девяти компонентов:

1. Понимание направления развития компании

Ясное представление того, куда и каким образом должна двигаться организация, и способов достижения цели, ясной для всех сотрудников компании. Исследования показали, что компании, сотрудники которых четко понимают в каком направлении движется компания, зарабатывают больше почти в 2 раза!

2. Руководство

Определяет, насколько успешно руководители побуждают к действию рядовых членов компании.

Независимо от отрасли, финансовые результаты организации напрямую зависят от действий руководства, готовности сотрудников выполнять распоряжения руководства, а также их готовности качественно выполнять свою работу. По данным исследований, влияние руководства на чистый доход и продажи составляет 62,8 и 71,5 % соответственно.

3. Рабочая среда и корпоративная культура

Наличие у сотрудников общих ценностей, уровень доверия внутри компании и качество взаимодействия между ее подразделениями.

Чем выше корпоративная культура в компании, тем выше… EBITDA! А исследование, которое провели Коттер и Хескетт в 1992 году показало, что для компаний с развитой корпоративной культурой и благоприятной рабочей средой оказались характерны: увеличение выручки на 21%, рост стоимости акций на 23%, а чистой прибыли – на 22%, тогда как у компаний с неблагоприятной корпоративной культурой перечисленные показатели увеличились на 9,5 и 0% соответственно.

4. Ответственность за результат

Степень понимания сотрудниками компании, что от них требуется, насколько они наделены соответствующими полномочиями и готовы брать на себя ответственность за достижение результата.

В 2009 г. Эйви, Аволио, Кроссли и Лютанс доказали, что чувство общности с компанией прямо соотносится с ответственным поведением сотрудников, в частности, склонностью предлагать новые идеи по улучшению работы организации. При этом между подобным чувством принадлежности и нарушениями рабочего распорядка, напротив, существует обратная зависимость.

5. Координация и контроль

Способность четко оценить текущее состояние бизнеса, риски, справиться с возникающими проблемами и использовать новые возможности. Целый ряд исследований в различных отраслях доказывает, что чем лучше координация и управление в компании, тем выше финансовые показатели.

6. Развитие корпоративных навыков

Наличие навыков и умений, необходимых для следования выбранной стратегии и создания конкурентных преимуществ.

Это одно из ключевых условий финансового благополучия компании, ведь вероятность того, что компания с высокими показателями развития корпоративных навыков будет иметь EBITDA выше среднего, составляет 67%.

7. Мотивация сотрудников

Наличие энтузиазма, который заставляет сотрудников прилагать неимоверные усилия для достижения результата.

Исследователи подсчитали, что только очень высокая мотивация сотрудников дает видимый эффект. Недовольные и незаинтересованные сотрудники, кстати, еще и чаще других отсутствуют на работе из-за болезни, а то и вовсе без уважительных причин.

8. Эффективность внешнего взаимодействия

Качество отношений с клиентами, поставщиками, партнерами и другими заинтересованными сторонами. Сейчас это называют одним словом — клиентоориентированность.

В большей степени этот показатель влияет на уровень финансовых показателей в компаниях, работающих в сфере услуг, и в в меньшей – на компании, работающие в производственной сфере. Тем не менее специалисты советуют если и не доводить этот показатель до совершенства, то хотя бы не отставать.

9. Инновации и приобретение знаний

Здесь мы понимаем это как качество и интенсивность появления новых идей внутри компании и способность бизнеса адаптироваться и принимать отвечающую конкретной ситуации форму.

Зависимость между уровнем инноваций и производительностью имеет практически линейный характер, т. е. улучшения в области инноваций приводят к соответствующему улучшению финансовых показателей компании.

Инновационность продуктов напрямую связана с уровнем чистой прибыли компании, ростом продаж, рентабельностью продаж. А также ряд исследований обнаружили связь между инновациями и качеством продукта, которое само по себе является показателем эффективности компании.

Выводы

Жизнеспособность – это умения организации координировать свою деятельность, достигать цели и обновляться быстрее, чем это делают конкуренты.

Эти способности так же важны как и традиционные факторы, определяющие эффективность бизнеса. Обеспечивать жизнеспособность организации — это значит приспосабливаться к настоящему и формировать будущее быстрее и эффективнее конкурентов.

Следите за показателями эффективности и жизнеспособности в своей компании и вы получите бизнес, который работает без сбоев, быстро развивается, показывает отличные результаты сегодня и будет способен быстро измениться в ответ на возможные изменения ситуации в будущем

Многие руководители собираются перестраивать свои компании, повышая их жизнестойкость. Но проблемой устойчивости бизнеса к катастрофам занимаются лишь несколько бизнес-школ, и нынешний управленческий инструментарий рассчитан прежде всего на управление финансовой результативностью. Поэтому компании редко могут спроектировать, измерить и проконтролировать системы надежности бизнеса.

Прочность компании – это ее способность, выдержав стресс, восстановить деятельность и вновь заработать эффективно в изменившихся обстоятельствах. Коронавирусный кризис – идеальный пример системного стресса. Из-за вмешательства человека в естественную окружающую среду увеличился риск межвидовой передачи инфекций. Из-за высокой плотности городского населения первичная вспышка болезни быстро превратилась в эпидемию. В результате перемещений людей по странам и континентам она охватила весь мир. Сложные международные цепочки поставок разрушились. Это нанесло серьезный урон мировой экономической деятельности, и в результате обострились неравенство и социальная напряженность.

Эта эпидемия не единичное явление. SARS, MERS и вирус Эбола были предвестниками неминуемости пандемии, и у нас есть основания ожидать, что будут и другие всемирные эпидемии. Заметим, что по тем же законам заражения распространяются компьютерные вирусы и экономическая нестабильность, связанная с изменением климата или социальной напряженностью.

Метрики для стойкости

Компании, как правило, создаются с прицелом на максимальное увеличение акционерной стоимости – дивидендов и курса акций. Очень мало компаний хотя бы пытаются измерить свою прочность; обычно дело ограничивается раскрытием конкретных материальных рисков. Компании и акционеры часто сосредоточены на получении максимальной краткосрочной выгоды. Оценка прочности, однако, требует отказа от некоторой доли прибыли сегодня, чтобы получить более устойчивую доходность в будущем.

Компании сосредоточены на составлении и исполнении планов. Это хорошо работает, если причинно-следственные отношения предсказуемы и неизменны. А жизнестойкость предполагает, что компания переживет последствия неизвестного, изменчивого, непредсказуемого и невероятного.

В нынешней модели корпоративного капитализма каждая компания воспринимается как экономический остров, который нужно оптимизировать индивидуально. Это упрощает управление и контроль, но не учитывает экономической и социальной взаимозависимости всех заинтересованных сторон. Но прочность отдельной компании мало что значит, если травмированы ее цепь поставок, клиентская база или социальные системы, от которых она зависит.

Поэтому управление, нацеленное на повышение стойкости, – это не просто добавление новых инструментов к привычным, а полностью другая ментальная модель бизнеса. Конечно, во многих компаниях уже есть разные формы управления рисками, но чаще всего они учитывают лишь конкретные и известные риски. Жизнестойкость подразумевает способность противостоять и непознанным рискам, а также трансформацию компании, призванную амортизировать стресс и даже усилить компанию в результате преодоления стресса.

Строительство жизнеспособных предприятий

Компании могут стать прочнее, оптимизировав оргструктуру и процессы принятия решений. Они должны учитывать шесть принципов долговечных систем.

Избыточность и дублирование повышают сопротивляемость систем неожиданным потрясениям, пусть даже в ущерб краткосрочной эффективности. Резерв можно создать, копируя элементы (например, создав несколько заводов, производящих один и тот же товар) или поручая разным элементам одну и ту же задачу (функциональные резервы).

Разнообразие реакций на новые стрессы помогает предотвратить катастрофические сбои в системах, пусть даже в ущерб эффективности, достигаемой за счет стандартизации. В бизнесе оно достигается не только за счет найма людей разного происхождения с разными когнитивными профилями, но и за счет создания среды, благоприятной для взращивания разных типов мышления и подходов к работе.

Модульная конструкция позволяет всей системе не рушиться при поломке отдельных элементов, пусть даже отказавшись от выгод, связанных с хорошо интегрированной структурой. Так как модульную организацию можно разделить на мелкие участки с четкими интерфейсами на выходе, ее проще разобрать и перепрошить во время кризиса.

Адаптивность – способность эволюционировать методом проб и ошибок. Она требует определенного уровня вариативности и разнообразия, достигаемого посредством естественных или плановых экспериментов в сочетании с итерационным механизмом отбора, позволяющим расширять использование идей, которые сработали лучше всего. Процессы и структуры в адаптивных организациях разработаны с прицелом на гибкость и обучение, а не на стабильность и ограниченную вариативность.

Предусмотрительность означает следование принципу «Если что-то может случиться, оно в конце концов случится». Она требует разработки планов экстренного реагирования и проверки стрессоустойчивости компании при реализации вероятных серьезных рисков. Эти меры можно спланировать и подготовить посредством сценарного планирования, военных игр, мониторинга ранних диагностических сигналов, анализа системных уязвимостей и других техник.

Встроенность – это совпадение целей и направлений деятельности компании с целями и направлениями деятельности более широких систем. Она критически важна для долгосрочного успеха, потому что компании встроены в цепи поставок, бизнес-экосистемы, экономику, общество, природные экосистемы. Для компании хороший способ предотвратить свой конфликт с обществом и избежать противодействия, ограничений и санкций – сформулировать свое предназначение, т. е. обозначить, какую важную потребность общества она стремится удовлетворить.

Помимо этих структурных возможностей компания может выработать стратегии перемещения – например, менять свое бизнес-портфолио по таким параметрам, как товары, каналы, география и бизнес-модели, чтобы довести свои возможности до максимума, а неблагоприятные обстоятельства свести к минимуму. Основной рычаг перемещения – распределение капитала, для которого нужны и конкурентная разведка, и ментальная гибкость, позволяющая увидеть новые риски и возможности, пока их не заметили соперники. Ключевое понятие здесь – достаточность. В меняющихся условиях многие компании разработают и запустят новые модели, но успешно сдвинут центр тяжести своего бизнеса только те из них, которые выделят для этого направления достаточный капитал.

Также есть стратегии формирования среды. Компании, поздно пришедшей на сформировавшийся рынок, приходится вписываться в уже сложившуюся бизнес-среду. Но первопроходец, воспользовавшийся новой возможностью, может эту среду формировать. Вообразив, какими будут новые реалии, особенно в динамичных средах, и затем воплотив их посредством формирования бизнес-среды и убеждения заинтересованных сторон, компании могут в некоторой степени защититься от нежелательных потрясений. Миграция и формирование среды – это больше чем предотвращение риска. Они позволяют создать и использовать новые возможности для процветания.

Наконец, компании могут повысить свою жизнестойкость посредством сотрудничества с другими игроками. Бизнес-экосистемы, такие как цифровые платформы, могут повышать свою коллективную жизнестойкость, наращивая гибкость и уменьшая фиксированную стоимость вступления в бизнес путем использования общих активов. Платформы «общего пользования» обеспечивают реальную защиту от неожиданностей, инвестируя в общие механизмы выполнения заданий, адаптации и обновления.

Как стать более жизнеспособной компанией

Пандемия COVID-19 дает компаниям уникальный шанс переосмыслить бизнес-модели, чтобы повысить стойкость управленческих систем. Вот шесть мер, которые нужно принять в начале.

Ищите преимущества в неблагоприятной ситуации. Не ограничивайтесь уменьшением риска или ущерба либо восстановлением того, что было. Вместо этого стремитесь извлечь преимущество из неблагоприятной ситуации, эффективно адаптируясь к новым реалиям.

Смотрите вперед. В краткосрочной перспективе кризис может казаться тактическим и операционным, но в перспективе новые потребности и падение конкурентов создают возможности. Кризисы также могут быть лучшим предлогом для ускорения долгосрочных трансформационных изменений. Одна из ключевых ролей лидера в связи с этим – отодвинуть подальше ее горизонты планирования.

Выработайте коллегиальную, системную точку зрения. В стабильные времена бизнес может восприниматься как достижение максимального результата посредством выбранной бизнес-модели в определенном контексте. Жизнестойкость, напротив, зависит от того, как отношения между компонентами бизнеса или между бизнесом и его контекстом меняются под действием стресса. Чтобы это понять, нужны системное мышление и системные решения, которые, в свою очередь, невозможны без кооперации между сотрудниками, потребителями и другими заинтересованными сторонами.

Измеряйте не только результативность. Здоровье бизнеса оценивается не только по показателям, определяющим его финансовые результаты, для которых характерна ретроспективность. Измерять гибкость компании, ее способность адаптироваться и другие компоненты жизнестойкости критически важно для построения устойчивого бизнеса. Это можно легко сделать, оценив преимущества или возможности компании.

Премия за разнообразие. Жизнестойкость зависит от способности создавать альтернативные способы реагирования на ситуации, которые, в свою очередь, зависят от умения смотреть на происходящее свежим взглядом. Устойчивый бизнес высоко ставит когнитивное разнообразие, ценит несхожесть и альтернативность.

Примите изменения как норму жизни. Основатель компании Alibaba Джек Ма считает, что основа всего – изменение, а не стабильность. Для жизнестойкости менее важны случайные меры по приспособлению к чрезвычайным обстоятельствам и более важно построение организаций и систем их поддержки, основанных на постоянном изменении и экспериментах. Во-первых, оно позволяет избежать ригидности. Во-вторых, итерационная постепенная адаптация гораздо менее рискованна, чем масштабная однократная перестройка.-

Об авторах: Мартин Ривз – старший партнер и управляющий директор сан-францисского офиса BCG; Кевин Уитакер – начальник отдела стратегической аналитики BCG Henderson Institute

Статья впервые опубликована в «Harvard Business Review Россия». Оригинал статьи здесь

ОТДЕЛЬНЫЕ ВОПРОСЫ

СОСТАВЛЕНИЯ КОНСОЛИДИРОВАННОЙ ФИНАНСОВОЙ ОТЧЕТНОСТИ

ОРГАНИЗАЦИЙ, СВЯЗАННЫЕ С УСЛОВИЯМИ ДЕЯТЕЛЬНОСТИ В 2020 Г.

Формирование информации для составления консолидированной финансовой отчетности в 2020 г. и за 2020 г. происходит в условиях, определяющихся такими факторами, как распространение новой коронавирусной инфекции (далее — пандемия), меры, принимаемые по противодействию ее распространению, сложная экономическая ситуация, меры, принимаемые государством по поддержке экономики.

В связи с этим Межведомственная рабочая группа по применению Международных стандартов финансовой отчетности обращает внимание на следующие вопросы составления консолидированной финансовой отчетности в 2020 г. и за 2020 г. При этом перечень рассматриваемых в настоящем документе вопросов не является исчерпывающим. Реализация положений, содержащихся в настоящем документе, зависит от конкретных фактов и обстоятельств деятельности организации-составителя отчетности.

Непрерывность деятельности

Согласно пунктам 25 — 26 МСФО (IAS) 1 «Представление финансовой отчетности», введенного в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, при подготовке финансовой отчетности руководство должно оценить способность организации продолжать деятельность непрерывно и то, является ли допущение о непрерывности деятельности обоснованным.

При проведении своей оценки относительно непрерывности деятельности руководство учитывает всю имеющуюся информацию о будущем; при этом учитываются данные, имеющиеся вплоть до даты выпуска финансовой отчетности.

Кроме того, необходимо раскрыть соответствующую информацию, если финансовая отчетность составляется не на основе допущения о непрерывности деятельности или если руководство, проводя свою оценку, располагает информацией о существенной неопределенности в отношении событий или условий, которые могут вызвать серьезные сомнения в способности организации непрерывно продолжать свою деятельность. Также необходимо раскрывать информацию о значительных суждениях, если при оценке наличия существенной неопределенности использовались такие суждения.

При оценке обоснованности использования допущения о непрерывности деятельности необходимо учитывать всю имеющуюся информацию о будущем, рассматривая, как минимум, срок в двенадцать месяцев после окончания отчетного периода, но не ограничиваясь только им. Эта оценка должна осуществляться вплоть до даты выпуска финансовой отчетности.

Оценка

Руководство должно оценить способность организации продолжать деятельность непрерывно. При проведении этой оценки, где это уместно, руководство принимает во внимание реальное и предполагаемое влияние пандемии на деятельность организации в рамках оценки обоснованности использования допущения о непрерывности деятельности. Например, если в прошлом организация осуществляла прибыльную деятельность и имела свободный доступ к внешним финансовым ресурсам, но в связи с пандемией приостановила свою деятельность до или после отчетной даты, руководство должно проанализировать широкий спектр факторов, относящихся к текущей неблагоприятной ситуации, включая ожидаемое влияние на ликвидность и прибыльность, прежде чем оно сможет убедиться в уместности использования допущения о непрерывности деятельности. При проведении оценки способности продолжать деятельность непрерывно руководство должно учитывать всю доступную информацию о будущем, полученную после окончания отчетного периода, включая информацию о мерах, предпринятых государственными органами и банками с целью оказания помощи пострадавшим организациям.

При оценке реального и предполагаемого влияния пандемии на способность организации продолжать деятельность непрерывно руководство должно рассмотреть, как минимум, следующие вопросы:

а) сможет ли организация продолжать свою деятельность, если сотрудники не смогут физически присутствовать на рабочих местах;

б) период, в течение которого организация может «продержаться» с учетом доступности денежных средств и гибкости структуры ее расходов;

в) произошло ли значительное уменьшение выручки/снижение спроса;

г) существует ли вероятность нарушения долговых ковенантов в результате неблагоприятного влияния на финансовые показатели;

д) имеются ли опасения в отношении возможных сбоев в цепочке поставок и/или увеличения операционных расходов;

е) покрывают ли страховые полисы организации какие-либо убытки, обусловленные пандемией, и если да, то в течение какого периода могут быть произведены выплаты;

ж) окажут ли какое-либо влияние на будущие денежные потоки меры государственной поддержки;

з) окажут ли какое-либо влияние на будущие денежные потоки модификации основных договоров (договоров с основными покупателями, поставщиками, подрядчиками), кредитных договоров, договоров аренды);

и) в случае, когда организация входит в состав группы организаций, имеет ли она возможность запросить поддержку у материнской организации группы (с одновременной оценкой способности материнской организации оказать такую поддержку/выполнить свои обязательства).

Раскрытие информации

Учитывая непредсказуемость возможных последствий пандемии, возможно наличие существенной неопределенности, которая может вызвать серьезные сомнения в способности организации непрерывно продолжать свою деятельность. Если, несмотря на это, организация составляет свою консолидированную финансовую отчетность на основании допущения о непрерывности деятельности, в данной отчетности необходимо раскрыть информацию об этих существенных неопределенностях, чтобы пользователи могли понять, что допущение о непрерывности деятельности, использованное руководством, подвержено существенной неопределенности.

Финансовые инструменты

Условия пандемии и принимаемые в этой связи меры государственной поддержки могут оказать непосредственное влияние на порядок учета финансовых инструментов. Решение вопросов учета финансовых инструментов и соблюдение требований к раскрытию информации, предусмотренных МСФО (IFRS) 9 «Финансовые инструменты», введенным в действие на территории Российской Федерации приказом Минфина России от 27.06.2016 N 98н, и МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации», введенным в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, требуют от организаций особой тщательности.

Текущая уязвимость вследствие концентрации рисков

и риска ликвидности

В консолидированной финансовой отчетности раскрывается информация о подверженности организации финансовым рискам (кредитному риску, риску ликвидности, валютному и другим ценовым рискам), а также любые изменения в финансовых рисках или в целях, политике и процессах управления этими рисками.

Организации, которым присуща концентрация рисков, могут быть в большей степени подвержены риску потерь, чем другие организации. Пункт 34(c) МСФО (IFRS) 7 требует раскрывать информацию о концентрациях риска, если это не очевидно из прочей предоставленной информации о рисках. Поэтому организации должны раскрывать следующую информацию:

а) описание того, каким образом руководство определяет концентрации риска;

б) описание общей характеристики, которая отличает каждую концентрацию. Например, общей характеристикой может служить распределение контрагентов по географическому признаку на группы стран, отдельные страны или регионы внутри стран и/или по отраслевому признаку;

в) величина подверженности риску по всем финансовым инструментам, объединенным указанной общей характеристикой.

Организации, которые определили, что их деятельность сосредоточена в регионах или отраслях, затронутых пандемией (например, авиаперевозки, туризм и гостиничный бизнес), и которые ранее не раскрывали информацию о концентрациях риска, поскольку полагали, что организация не подвержена риску значительного влияния в ближайшем будущем, теперь должны рассмотреть необходимость раскрытия такой информации. Организации, которые идентифицировали концентрации риска в регионах или отраслях, затронутых пандемией, и которые ранее не раскрывали такую информацию, теперь должны рассмотреть возможность раскрытия такой информации.

Аналогичным образом возрастает риск ликвидности в текущих экономических условиях. Таким образом, ожидается, что информация, раскрываемая о риске ликвидности согласно МСФО (IFRS) 7, будет отражать любые значительные изменения состояния ликвидности, обусловленные пандемией. В частности, дополнительные раскрытия могут понадобиться, если пандемия или меры по ее сдерживанию повлияли на уровень денежных поступлений от продаж или доступность денежных средств из других источников (например, на доступность банковских кредитов, в том числе в рамках мер государственной поддержки, возможность факторинга дебиторской задолженности или получения другого финансирования (авансов от покупателей, др.)). Организации также должны рассмотреть возможность своевременного погашения либо модификации (реструктуризации) имеющихся банковских кредитов, обязательств по аренде или иных видов задолженности.

Организации должны помнить, что раскрытие этой информации должно соответствовать их оценке допущения о непрерывности деятельности.

Организации, подготавливающие промежуточную консолидированную финансовую отчетность согласно МСФО (IAS) 34 «Промежуточная финансовая отчетность», введенному в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, в случае значительных изменений риска ликвидности и концентрации рисков по сравнению с их последней годовой консолидированной финансовой отчетностью, должны раскрыть указанную выше информацию в своей промежуточной консолидированной финансовой отчетности.

Влияние продажи активов на их классификацию

и оценку бизнес-модели

Ухудшение кредитоспособности заемщика или эмитента финансового актива вследствие пандемии может привести к тому, что организации решат продать инвестиции, которые согласно МСФО (IFRS) 9 были классифицированы как активы, удерживаемые для получения предусмотренных договором денежных потоков. Продажа вследствие увеличения кредитного риска по активам в новых условиях может не противоречить бизнес-модели, целью которой является удержание финансовых инструментов для получения предусмотренных договором денежных потоков, поскольку кредитное качество финансовых активов имеет значение для способности организации получить предусмотренные договором денежные потоки. Продажа финансового актива ввиду того, что он более не удовлетворяет критериям кредитного качества, установленным в документально оформленной инвестиционной политике организации, является примером продажи, которая будет соответствовать бизнес-модели, цель которой заключается в удержании финансовых активов для получения предусмотренных договором денежных потоков.

Кроме того, увеличение частоты или объемов продаж в определенный период не обязательно противоречит цели удержания финансовых активов для получения предусмотренных договором денежных потоков, если организация может объяснить причины таких продаж и продемонстрировать, почему в будущем частота или объемы таких продаж будут ниже. Например, в случаях, когда значительное снижение спроса на продукцию или услуги организации в результате пандемии (например, авиабилеты или массовые мероприятия) приводит к временному недостатку ликвидных средств, продажа финансовых активов, которые удерживаются для получения предусмотренных договором денежных потоков, может не противоречить цели такой бизнес-модели.

Предполагается, что реклассификация вследствие изменения бизнес-модели, применяемой для управления финансовыми активами, будет происходить крайне редко и будет возможна только тогда, когда организация начнет или прекратит осуществлять значительную деятельность (например, при приобретении, выбытии или прекращении деятельности направления бизнеса). Изменение намерений в отношении определенных финансовых активов (даже в обстоятельствах значительных изменений рыночных условий) не является изменением бизнес-модели.

Модификации договора

Пострадавшие организации могут столкнуться с проблемами движения денежных средств в результате перебоев в деятельности, более высоких операционных затрат или потери выручки. Таким организациям, возможно, придется обратиться к кредиторам за дополнительной финансовой помощью и/или пересмотреть условия существующих кредитных договоров. В таких случаях они должны будут проанализировать положения МСФО (IFRS) 9, чтобы определить, являются ли изменения существующих условий договора значительной модификацией или прекращением договора, что в любом случае окажет влияние на порядок учета.

Финансовые обязательства. Организация прекращает признание финансового обязательства, когда оно погашено (т.е. когда предусмотренная договором обязанность исполнена, аннулирована или прекращена по истечении срока), либо в случае существенного изменения условий инструмента.

МСФО (IFRS) 9 содержит руководство для определения того, является ли модификация финансового обязательства существенной, которое предусматривает сопоставление денежных потоков до и после модификации, дисконтированных по первоначальной эффективной процентной ставке, что обычно называют «тестом 10%». Если разница между этими дисконтированными денежными потоками составляет более 10%, то признание финансового инструмента прекращается. Однако прекращение признания может быть обусловлено другими качественными факторами независимо от «теста 10%» (например, в случае реструктуризации долга, когда добавляется встроенный долевой инструмент).

Финансовые активы. В случае финансовых активов в МСФО (IFRS) 9 отсутствуют четкие указания в отношении того, когда модификация приводит к прекращению признания. Поэтому организации применяют свои собственные учетные политики, которые часто основываются на количественных факторах, и в некоторых случаях применяется «тест 10%». Однако Комитет по разъяснениям МСФО отметил, что применение «теста 10%» в отрыве от других факторов не всегда будет уместным ввиду возможных несоответствий с требованиями МСФО (IFRS) 9 в отношении обесценения. Некоторые составители консолидированной финансовой отчетности могут применять различные учетные политики в зависимости от того, происходит ли модификация договора в результате финансовых затруднений заемщика, при этом может быть сделан вывод, что такое обстоятельство редко приводит к прекращению признания финансового актива.

Если в результате пересмотра условий договора должнику предоставляется лишь временное освобождение, и условия существенно не меняются, модификация вряд ли будет считаться существенной. Например, если срок погашения дебиторской задолженности увеличивается с 90 дней до 180 дней, скорее всего, это не будет считаться существенной модификацией этой дебиторской задолженности.

Если в результате модификации не происходит прекращения признания финансового актива или обязательства, применяется первоначальная эффективная процентная ставка и осуществляется кумулятивная корректировка прибыли или убытка с учетом изменений ожидаемых денежных потоков, дисконтированных по этой процентной ставке. В случае финансовых инструментов с плавающей процентной ставкой изменение рыночной процентной ставки учитывается перспективно. Однако любое другое изменение условий договора (например, применения спреда поверх процентной ставки) также приведет к кумулятивной корректировке на дату модификации.

Оценка ожидаемых кредитных убытков

Наличие крупномасштабных сбоев в работе бизнеса может привести к возникновению проблем с ликвидностью у определенных организаций. Это также может оказать косвенное влияние на кредитное качество организаций, участвующих в цепочке поставок. Это также повлияет на розничные портфели (потребительские и ипотечные кредиты), так как многие организации будут вынуждены сократить численность сотрудников, что приведет к увеличению количества безработных.

Ухудшение кредитного качества кредитных портфелей, а также, например, торговой дебиторской задолженности в результате пандемии может оказать значительное влияние на оценку ожидаемых кредитных убытков (далее — ОКУ). При оценке ОКУ необходимо рассматривать меняющиеся условия. В текущих условиях пандемии предыдущие допущения и критерии, которые применялись при оценке ОКУ, могут утратить актуальность. Например, предоставление кредитных каникул всем заемщикам не обязательно означает значительное увеличение кредитного риска по каждому из них.

В текущих условиях организациям может быть сложно учесть конкретные эффекты пандемии и мер государственной поддержки непосредственно в моделях расчета ОКУ. Однако их можно учесть при разработке макроэкономических сценариев и/или выполняя корректировки к результатам применения моделей.

Оценка ОКУ должна осуществляться на основе непредвзятой, взвешенной с учетом вероятности величины, которая определяется путем оценки ряда возможных результатов с учетом временной стоимости денег. Организации должны использовать суждение и приложить максимум усилий, чтобы учесть всю обоснованную и подтверждаемую информацию о прошлых событиях, текущих условиях и прогнозах в отношении будущих экономических условий.

Учитывая беспрецедентность сложившейся ситуации, очень важно, чтобы организации обеспечивали прозрачное раскрытие информации о ключевых допущениях и суждениях, использованных при оценке ОКУ.

Пересмотр состава кредитных портфелей или групп

дебиторской задолженности

Для целей оценки ОКУ и определения того, произошло ли значительное увеличение кредитного риска, организация должна классифицировать финансовые инструменты по группам исходя из общих характеристик кредитного риска с использованием обоснованной и подтверждаемой информации, доступной на уровне портфеля.

Пандемия может изменить характеристики кредитного риска некоторых займов или дебиторской задолженности, поскольку соответствующие заемщики или клиенты могут осуществлять деятельность в том регионе или в той отрасли, которые были затронуты или в большей степени подвержены влиянию пандемии. Следовательно, организации должны рассмотреть необходимость пересмотра своего подхода к объединению инструментов в группы (портфели).

Оценка займов, дебиторской задолженности и активов

по договору на индивидуальной и групповой основе

Учитывая исключительный характер сложившихся обстоятельств, организации может потребоваться некоторое время, чтобы определить реальные изменения показателей риска применительно к конкретному контрагенту. Чтобы ускорить отражение таких изменений кредитного качества, которые еще не были идентифицированы на индивидуальном уровне, может быть уместно скорректировать рейтинги и вероятность дефолта на групповой основе, учитывая такие характеристики риска, как отрасль или географическое расположение заемщиков. Организации, которые используют матрицу оценочных резервов для расчета ОКУ по торговой дебиторской задолженности, должны будут произвести соответствующие корректировки убытков прошлых периодов для отражения текущих экономических условий и прогнозной информации. Например, организация, осуществляющая поставку товаров или услуг авиатранспортным предприятиям, скорее всего, предположит, что вероятность дефолта (или уровень убытков, если используется матрица оценочных резервов) ее клиентов увеличилась независимо от конкретных событий, имеющих место на уровне отдельных контрагентов.

При определении вероятности дефолта, уровня убытков и ОКУ организации должны учитывать влияние мер государственной поддержки, доступных для клиентов (например, возможность рефинансирования или иные формы финансовой помощи, включая гарантии), которыми клиенты с высокой вероятностью смогут воспользоваться. Кроме того, организации, которые используют множественные экономические сценарии при оценке ОКУ, должны рассмотреть возможность повторного анализа данных сценариев, чтобы отразить изменения в текущих условиях.

Продление сроков погашения

В случае продления сроков погашения вследствие сложившейся экономической ситуации необходимо проанализировать условия такого продления, чтобы определить их влияние на оценку ОКУ, а также последствия на порядок учета в целом. Например, если сроки погашения дебиторской задолженности увеличиваются с 90 дней до 180 дней, то такое изменение вряд ли будет считаться существенной модификацией этой дебиторской задолженности. Однако продление сроков может свидетельствовать об увеличении вероятности дефолта, что в свою очередь окажет влияние на оценку ОКУ.

Обесценение нефинансовых активов

В соответствии с МСФО актив считается обесцененным, если организация неспособна возместить его балансовую стоимость посредством использования или продажи данного актива. Для целей тестирования на обесценение организация определяет возмещаемую сумму актива. Возмещаемая сумма — справедливая стоимость за вычетом затрат на выбытие или ценность использования, в зависимости от того, какая из данных величин больше. Ценность использования — приведенная стоимость будущих денежных потоков, которые ожидается получить от актива или генерирующей единицы. При расчете ценности использования учитывается расчетная оценка будущих денежных потоков и ожидания относительно возможных колебаний таких будущих денежных потоков.

МСФО (IAS) 36 «Обесценение активов», введенный в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, требует, чтобы на конец каждого отчетного периода организация оценивала наличие признаков обесценения нефинансовых активов. В отношении гудвила и нематериальных активов с неопределенным сроком полезного использования тест на обесценение должен проводиться ежегодно, а также при наличии признаков обесценения. В отношении других классов активов, относящихся к сфере применения стандарта, организация должна оценивать наличие признаков обесценения на конец каждого отчетного периода; тест на обесценение проводится только при наличии таких признаков.

Согласно Разъяснению КРМФО (IFRIC) 10 «Промежуточная финансовая отчетность и обесценение», введенному в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, организация не может восстанавливать убытки от обесценения, признанные в отношении гудвила в последней промежуточной финансовой отчетности в соответствии с МСФО (IAS) 34.

События после отчетного периода и информация, полученная после даты окончания отчетного периода, учитываются при оценке наличия признаков обесценения только в том случае, если они обеспечивают дополнительное свидетельство условий, существовавших на дату окончания отчетного периода. Аналогичным образом при определении возмещаемой суммы актива информация, полученная после даты окончания отчетного периода, учитывается только в том случае, если такая информация относится к событиям или условиям, существовавшим на дату окончания отчетного периода. При проведении такой оценки необходимо рассматривать все факты и обстоятельства.

Наличие признаков обесценения

Организация должна оценивать наличие признаков обесценения на каждую отчетную дату. Принимая во внимание развитие пандемии, в настоящее время имеются как внутренние, так и внешние источники информации, указывающие на то, что актив может быть обесценен.

Примерами признаков обесценения на отчетную дату являются:

а) падение цен на акции и сырьевые товары;

б) изменение рыночных процентных ставок;

в) закрытие производственных предприятий;

г) закрытие магазинов;

д) указание показателей внутренней отчетности на то, что экономическая эффективность актива хуже, чем ожидалось;

е) простой активов;

ж) превышение балансовой стоимости активов над их рыночной капитализацией;

з) нарушение цепочек поставок;

и) снижение спроса и цен на товары и услуги;

к) изменения в бизнес-плане организации, планируемая реструктуризация и/или продажа активов;

л) существенные ограничения в осуществлении операций (импорт, экспорт, мобильность персонала);

м) увеличение стоимости капитала организации;

н) существенные колебания курсов иностранных валют, в которых осуществляются операции организации.

Оценка

При оценке обесценения организация должна определить возмещаемую сумму актива.

Справедливая стоимость за вычетом затрат на выбытие определяется в соответствии с МСФО (IFRS) 13 «Оценка справедливой стоимости», введенным в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н.

Оценка ценности использования подразумевает определение величины будущих денежных притоков и оттоков, связанных с использованием актива и его последующим выбытием, и применение соответствующей ставки дисконтирования к таким денежным потокам.

В обоих случаях сложившаяся неопределенность вызывает значительные трудности при подготовке руководством прогнозов будущих денежных потоков. В этих обстоятельствах для учета неопределенности метод ожидаемых денежных потоков, основанный на взвешенных с учетом вероятности сценариях, может оказаться уместнее метода наилучшей оценки.

В случае если возмещаемая сумма рассчитывается на основе ценности использования, прогнозные денежные потоки должны отражать наилучшую расчетную оценку, определенную руководством на дату окончания отчетного периода относительно экономической конъюнктуры, которая будет существовать на протяжении оставшегося срока полезного использования актива. Если для определения возмещаемой суммы используется справедливая стоимость, сделанные допущения должны отражать допущения участников рынка.

В связи с тем, что срок полезного использования многих активов, таких как гудвил, является продолжительным, организации должны учитывать влияние не только краткосрочных последствий, но особенно долгосрочных последствий.

Раскрытие информации

Чем больше неопределенности в текущих условиях, тем большее значение имеет раскрытие подробной информации о принятых организацией допущениях, суждениях и свидетельствах, на которых они основаны, и влиянии изменений в ключевых допущениях (анализ чувствительности).

Учитывая высокую степень неопределенности и чувствительность суждений и расчетных оценок, раскрытие информации о ключевых допущениях и суждениях, принятых при оценке возмещаемой суммы, будут иметь первостепенное значение. В особенности это связано с тем, что такие допущения, суждения и расчетные оценки будут значительно отличаться от допущений, суждений и расчетных оценок, использованных в последней годовой консолидированной финансовой отчетности. Например, могут быть пересмотрены значения ключевых допущений и весовые коэффициенты множественных сценариев в случае использования метода ожидаемых результатов.

Поскольку на данном этапе развития экономической ситуации невозможно предсказать все последствия влияния пандемии, руководству необходимо применять значительный объем суждения, чтобы принять обоснованные допущения, которые отражали бы условия, существующие на отчетную дату, для целей тестирования на обесценение. В сложившейся ситуации основная часть этих допущений будет подвержена значительной неопределенности. В связи с этим организации должны рассмотреть возможность раскрытия подробной информации о допущениях и факторах чувствительности.

Аренда <1>

———————————

<1> В апреле 2020 г. Совет по МСФО выпустил документ, в котором рассматриваются требования МСФО (IFRS) 16 «Аренда», введенного в действие на территории Российской Федерации приказом Минфина России от 11.07.2016 N 111н, и ряда других стандартов. Документ подготовлен в образовательных целях и предназначен для оказания помощи организациям в определении порядка учета льгот по договорам аренды, предоставленным в связи с пандемией. Документ не изменяет, не исключает и не добавляет какие-либо требования МСФО.

В условиях пандемии особую актуальность приобрел такой вопрос учета аренды, как оценка того, является ли уступка по договору аренды модификацией, которая в МСФО (IFRS) 16 определяется как изменение сферы применения договора аренды или возмещения за аренду, которое не было предусмотрено первоначальными условиями аренды.

Изменение сферы применения договора аренды

При оценке того, произошло ли изменение сферы применения договора аренды, организация анализирует, произошло ли изменение права пользования, которое передается арендатору по данному договору. Изменение сферы применения договора аренды предусматривает добавление или исключение права пользования одним или несколькими базовыми активами либо продление или сокращение срока действия договора аренды. Арендные каникулы или снижение арендной платы сами по себе не являются изменением сферы применения договора аренды.

Изменение суммы возмещения по договору аренды

При оценке того, произошло ли изменение суммы возмещения по договору аренды, организация анализирует общее влияние любых изменений арендных платежей. Например, если арендатор не осуществляет арендные платежи на протяжении трех месяцев, размер арендной платы в последующие месяцы может быть пропорционально увеличен таким образом, что общая сумма возмещения по договору аренды останется неизменной.

Изменение, не предусмотренное первоначальными условиями

договора аренды

Если произошло изменение сферы применения договора аренды или суммы возмещения по нему, организация должна определить, были ли эти изменения предусмотрены первоначальными условиями договора аренды. Согласно пункту 2 МСФО (IFRS) 16 организация должна учитывать условия договоров, а также все уместные факты и обстоятельства при применении стандарта. Уместные факты и обстоятельства могут включать положения договора, законодательство или нормативно-правовые акты, применимые к договорам аренды.

Договоры аренды или применимое законодательство и нормативные акты могут содержать положения, предусматривающие изменение арендных платежей в случае наступления определенных событий или обстоятельств. Действия государства (например, закрытие магазинов розничной торговли на определенный период в связи с пандемией) могут быть истолкованы как своего рода обстоятельства непреодолимой силы, положения о которых содержались в первоначальном договоре или предусмотрены применимым законодательством и нормативными актами. Изменения арендных платежей, которые обусловлены положениями первоначального договора или применимого законодательства и нормативных актов, являются частью первоначальных условий договора аренды, даже если последствия от применения таких положений (в связи с такими событиями, как пандемия) ранее не рассматривались в договоре. В таких случаях модификация договора аренды для целей применения МСФО (IFRS) 16 отсутствует.

Поправки в МСФО (IFRS) 16

29 мая 2020 г. Совет по МСФО выпустил поправку в МСФО (IFRS) 16 «Уступки по договорам аренды в связи со вспышкой COVID-19». Данная поправка к МСФО (IFRS) 16 позволяет в качестве упрощения практического характера арендаторам не проводить анализ того, являются ли какие-либо уступки по договорам аренды, обусловленные пандемией, модификациями договора аренды. Вместо этого арендаторы, которые применят данное упрощение практического характера, будут учитывать такие уступки, как если бы они не являлись модификацией договора аренды. Названные поправки не предусматривают каких-либо изменений для арендодателей.

Согласно поправкам в МСФО (IFRS) 16 упрощение практического характера будет применяться только к тем уступкам, которые являются прямым следствием пандемии, и только в тех случаях, когда выполняются все приведенные ниже условия:

а) в результате изменения арендных платежей пересмотренная сумма возмещения по договору аренды становится ниже или остается практически неизменной по сравнению с суммой возмещения, которая подлежала уплате непосредственно до таких изменений;

б) любое снижение арендных платежей касается только тех платежей, которые первоначально подлежали уплате по июнь 2021 г.;

в) другие условия договора аренды значительно не меняются.

Арендатор, который применит данное упрощение практического характера, должен раскрыть данный факт в отчетности.

Арендатор должен применять данную поправку ретроспективно с признанием суммарного эффекта первоначального применения данной поправки в качестве корректировки вступительной нераспределенной прибыли (или другого компонента собственного капитала) на начало годового отчетного периода, в котором арендатор впервые применит данную поправку. Предлагаемое упрощение практического характера будет применяться в отношении годовых отчетных периодов, начинающихся 1 июня 2020 г. или после этой даты. Допускается досрочное применение, в том числе в консолидированной финансовой отчетности, которая еще не одобрена к выпуску на дату выпуска данной поправки.

Налоги на прибыль

Требования

В связи с пандемией государством принят комплекс налоговых мер поддержки организаций. Влияние этих мер подлежит учету при формировании в консолидированной финансовой отчетности информации учета налогов на прибыль.

Согласно МСФО (IAS) 12 «Налоги на прибыль», введенному в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, обязательства и активы по текущему налогу за текущий и предыдущие периоды должны оцениваться в сумме, которую ожидается уплатить налоговым органам (истребовать к возмещению налоговыми органами), рассчитанной с использованием ставок налога и налогового законодательства, действующих или по существу принятых по состоянию на конец отчетного периода.

Организации должны определить, являлись ли изменения ставок налога и налогового законодательства, планируемые в целях уменьшения последствий пандемии, по существу принятыми на отчетную дату. Необходимо тщательно проанализировать характеристики налоговых льгот и вычетов, предоставленных государством, чтобы определить соответствующий порядок их учета — в качестве уменьшения расходов по налогу на прибыль либо в качестве государственной субсидии.

Отложенные налоговые активы и обязательства должны оцениваться по тем ставкам налога, которые, как ожидается, будут применяться в периоде реализации актива или погашения обязательства, также с использованием ставок налога и налогового законодательства, действующих или по существу принятых по состоянию на конец отчетного периода.

Бухгалтерские оценки

Во избежание ошибок при подготовке консолидированной финансовой отчетности пункт 5 МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки», введенного в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, требует, чтобы организации использовали надежную информацию, которая была доступна на момент одобрения финансовой отчетности к выпуску, и можно обоснованно ожидать, что она была получена и учтена при подготовке и представлении данной финансовой отчетности. Изменения в бухгалтерских оценках, обусловленные новой информацией или новыми стандартами, не считаются исправлениями ошибок и должны учитываться в том периоде, в котором они произошли (и в будущих периодах, если они затронуты). Будущие изменения сумм, признанных в финансовой отчетности, которые связаны с появлением новой информации или опыта, как правило, будут учитываться как изменения в бухгалтерских оценках.

При применении суждения организации могут использовать положения Разъяснения КРМФО (IFRIC) 23 «Неопределенность в отношении правил исчисления налога на прибыль», введенного в действие на территории Российской Федерации приказом Минфина России от 12.12.2017 N 225н. Хотя Разъяснение КРМФО (IFRIC) 23 разрабатывалось без особой отсылки на изменения налогового законодательства или текущую ситуацию, вызванную пандемией, в нем содержатся полезные указания, которые организации могут принять во внимание при учете неопределенностей, существующих в отношении налоговой трактовки в свете каких-либо изменений в законодательстве. Организация должна оценить, существует ли высокая вероятность того, что налоговый орган согласится с неопределенной налоговой трактовкой. Если организация решит, что вероятность принятия налоговой трактовки отсутствует, необходимо отразить влияние этой неопределенности при учете налога на прибыль.

Признание

Условия предоставления налоговых льгот

Некоторые налоговые льготы могут быть структурированы таким образом, что они будут применяться только к организациям, которые пострадали от последствий пандемии и отвечают определенным критериям, например, только к организациям, осуществляющим деятельность в определенной отрасли, организациям установленного размера (по выручке) или организациям, которые понесли определенную величину убытков. Это может привести к возникновению неопределенности и необходимости использования суждения и расчетных оценок при определении порядка учета налога на прибыль, например, достигнет ли выручка организации в рассматриваемом налоговом периоде минимума, необходимого для получения налоговой льготы. Организации должны также оценить, имеется ли вероятность того, что налоговые органы примут их трактовку. Если это не произойдет Разъяснение КРМФО (IFRIC) 23 требует, чтобы организации оценили необходимость признания любого дополнительного обязательства в отношении неопределенной налоговой трактовки. Аналогичные требования применяются в отношении признания неопределенных налоговых активов.

Налоговые вычеты

Налоговые льготы могут принимать форму налоговых вычетов. Определение налоговых вычетов отсутствует в МСФО, и организации должны применять суждение при определении того, как необходимо учитывать предоставленные налоговые вычеты: как уменьшение налогового обязательства согласно МСФО (IAS) 12 или как государственные субсидии согласно МСФО (IAS) 20 «Учет государственных субсидий и раскрытие информации о государственной помощи», введенному в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н, если они предоставляются в денежной форме или имеют другие признаки субсидии, например, предоставляются на условиях, не связанных с налогами (например, денежные средства для осуществления одобренной деятельности, направленной на исследования и разработки). В качестве показателей налоговых вычетов, которые будут учитываться в соответствии с МСФО (IAS) 12, можно рассматривать уменьшение налога на прибыль к уплате (его отмена или отсрочка уплаты в случае недостаточности средств) и отсутствие или небольшое количество условий, не связанных с налогами. Налоговые вычеты, которые должны учитываться в соответствии с МСФО (IAS) 20, часто будут урегулироваться непосредственно денежными средствами в случае недостаточности средств для уплаты налогов и будут иметь условия, не связанные с налогами. В любом случае при анализе сущности соглашения необходимо учитывать все факты и обстоятельства, относящиеся к конкретному освобождению.

Оценка

Текущие и отложенные налоговые активы и обязательства

В апреле и мае 2020 г. государством объявлены меры налогового стимулирования экономики. Эти меры не влияют на порядок учета и оценки текущих и отложенных налоговых активов и обязательств, представленных по состоянию на 31 декабря 2019 г. Поскольку согласно МСФО (IAS) 12 налоговые активы и обязательства должны оцениваться в соответствии со ставками и законодательством, которые уже были приняты по существу на отчетную дату, любое влияние, относящееся к предыдущим налоговым периодам, будет отражаться только в том финансовом периоде, в котором изменения законодательства являются по существу принятыми.

Организации должны проанализировать, являются ли налоговые льготы, объявленные в первой половине 2020 г., по существу принятыми до даты окончания отчетного периода. Если будет сделан вывод, что изменения были по существу принятыми до даты окончания отчетного периода, то текущие и отложенные налоговые активы и обязательства будут оцениваться с учетом налоговых стимулов, включая пониженные ставки налога, предусмотренные программой стимулирования экономики.

В тех случаях, когда налоговые льготы предоставляются в течение периода, охватывающего несколько лет, например, при постепенном снижении ставки налога, также необходимо будет оценить ожидаемые сроки восстановления отложенных налоговых активов и обязательств.

Перенос налоговых убытков на будущие периоды

При оценке вероятности реализации в будущем налоговых убытков, перенесенных на будущие периоды, организации должны оценить, имели ли место неблагоприятные экономические условия, обусловленные пандемией, на отчетную дату. Если да, организация должна будет учесть ухудшение экономических показателей в своем прогнозе налогооблагаемой прибыли и восстановления налогооблагаемых временных разниц. Если нет, то событие является некорректирующим, но организация должна раскрыть информацию о характере события, произошедшего после отчетного периода.

Раскрытие информации

Помимо раскрытия информации о событиях, произошедших после отчетного периода, организации, чья деятельность была затронута налоговыми мерами стимулирования в связи с пандемией, также должны предоставить следующую информацию: объяснение изменений в применимой ставке налога по сравнению с предыдущим периодом; сумму и дату истечения срока действия любых неиспользованных налоговых убытков; характер свидетельства, подтверждающего необходимость признания отложенных налоговых активов, если организация понесла убыток в текущем периоде.

Организация также должна рассмотреть необходимость раскрытия информации о характере любых значительных суждений или оценок, принятых при определении надлежащего порядка учета описанных выше статей. Суждение может применяться при определении того, являлось ли налоговое законодательство по существу принятым на отчетную дату, и при определении порядка учета вычетов по налогу на прибыль.

Суждение в отношении наличия и величины будущей налогооблагаемой прибыли, против которой организация сможет зачесть неиспользованные налоговые убытки, также может потребовать пересмотра в текущей ситуации.

Обязательства по обременительным договорам

Под обременительными договорами понимаются такие договоры, для которых неизбежные затраты на выполнение обязательств по договору превышают ожидаемые экономические выгоды по нему. Неизбежные затраты по договору — это наименьшая чистая стоимость выхода из договора, то есть меньшая из сумм возмещения в связи с выходом из договора (или его нарушением) и затрат на его выполнение. Такие договоры могут включать, например, контракты на поставку, которые предприятие не может выполнить из-за пандемии. Руководство должно рассмотреть вопрос о наличии договорных отношений, ставших обременительными в связи с пандемией, либо мерами, предприниямаемыми для ее ограничения, и применить, если необходимо, требования МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы», введенного в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 N 217н.

Содержание статьи

Что такое показатели эффективности

Основные ключевые показатели эффективности для малого бизнеса

1. Собственный капитал

2. Прогноз денежного потока

3. Доходы и расходы

4. Объем производства и качество продукции

5. Себестоимость продукции

6. Рентабельность

Комментарий эксперта

У Сергея есть собственный производственный цех — он делает мебель на заказ. Порядок работы такой: клиент заказывает мебель, вносит предоплату и Сергей начинает работу. Львиную долю предоплаты забирают материалы, которые нужно заказать и купить, аренда цеха, зарплата сотрудникам, коммунальные услуги. Но Сергей не переживает — хотя собственных средств у него нет, зато есть очередь из клиентов на три месяца вперед и большая часть предоплаты уже получена.

Казалось бы, бизнес успешен. Но — нет. Сергей живет не на свои деньги. Он пользуется чужими деньгами, то есть живет в долг. Для оценки эффективности своего бизнеса он использует показатели «Доходы» и «Расходы» и считает, что этого достаточно. Но если он будет работать по такой схеме дальше, то в лучшем случае бизнес будет стагнировать, в худшем — он обанкротится. А когда это случится, Сергей горестно воскликнет: «Ну что я делал не так?!» и уйдет из бизнеса.

Каждый год закрываются тысячи предприятий. Только за первые шесть месяцев в 2021 году перестали существовать 545,8 тыс. индивидуальных предприятий. Чаще бизнесы закрывались лишь в 2013 году.

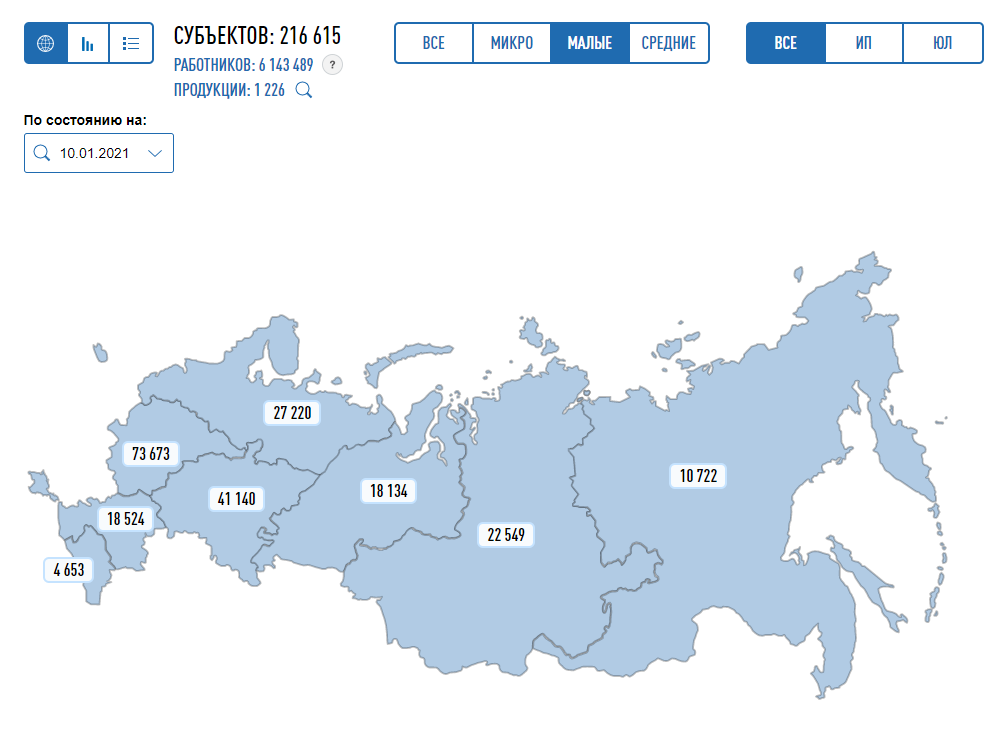

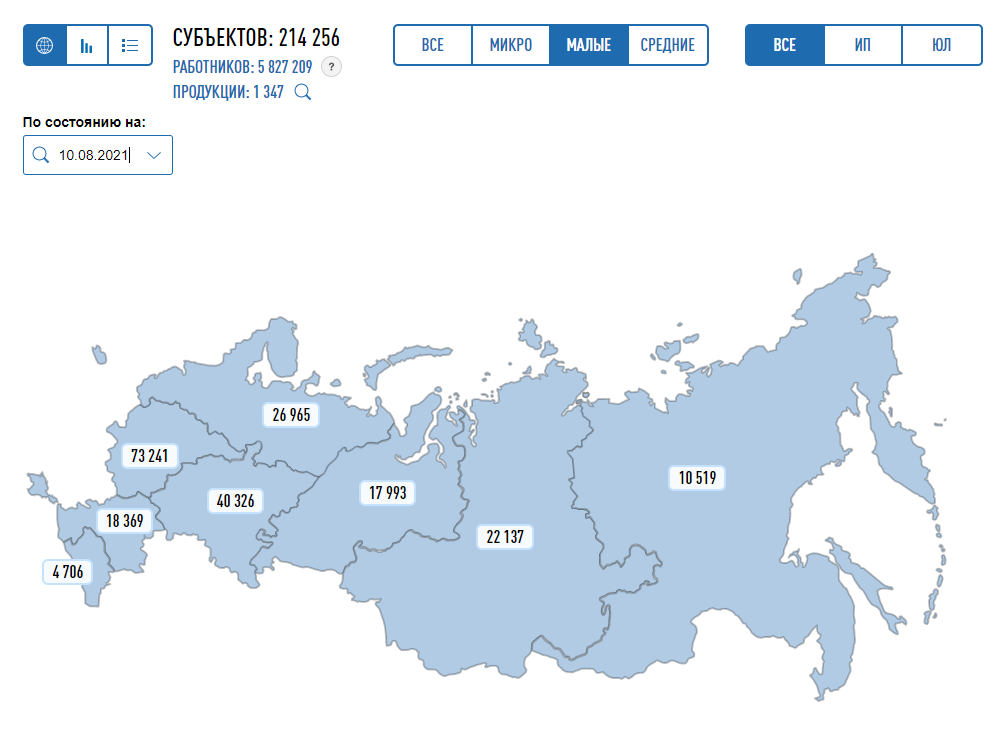

С начала 2021 года количество субъектов малого бизнеса уменьшилось на 2359, о чем свидетельствуют данные на сайте ФНС:

Статистика по малому бизнесу на начало 2021 года

Статистика по малому бизнесу на 10.08.2021

Банкротство предприятий происходит по разным причинам. Иногда потому, что предприниматель не умеет правильно оценить рентабельность и эффективность работы, а значит, не успевает спрогнозировать падение бизнеса и принять меры по его оздоровлению (как наш герой Сергей). Рассказываем, какие показатели нужно оценивать, чтобы не пополнить ряды банкротов.

Что такое показатели эффективности

Если на счетах компании миллионы долларов, это не означает, что она в плюсе. Так же, как и кассовый разрыв или отрицательный баланс на счете не факт, что бизнес на грани банкротства. Успешен бизнес или нет показывает не количество денег в кассе, а цифры по разным аспектам работы компании. Эти цифры и есть показатели эффективности.

Показатель эффективности (KPI) — результат деятельности компании за определенный период.

Показатели эффективности разные. Одни оценивают полностью весь бизнес, другие — работу его отдельных отделов или продуктивность сотрудников. Например, на какую сумму всего было продано товаров в месяц — это общий показатель, а сколько сделок за месяц закрыл отдел продаж или на сколько процентов увеличил трафик на сайт SEO-специалист — конкретный.

Определить важные показатели — задача не из легких. Часто предприниматели смотрят совсем не на те цифры и принимают стратегически неверные решения, которые могут привести к краху компании. Как определить KPI для своего бизнеса мы расскажем в другой раз — это тема для отдельной статьи. Но очень упрощенное правило можно использовать.

Ключевые показатели бизнеса — это те, которые сильнее других влияют на чистую прибыль.

Например, для Сергея важным показателем может быть себестоимость продукции, а для консультационного центра — профессионализм сотрудников и абсолютная вежливость. Прибыль увеличится, если Сергей сможет снизить себестоимость мебели, а владелец Центра провести мастер класс по коммуникациям своему персоналу.

Основные ключевые показатели эффективности для малого бизнеса

В малом бизнесе для оценки эффективности используют всего 3-5 показателей. Вот основные:

- собственный капитал;

- прогноз движения денег;

- доходы и расходы;

- объем производства и качество продукции;

- себестоимость продукции;

- рентабельность.

Самый важный показатель для владельцев малого бизнеса — собственный капитал. Если он растет — все в порядке, если не растет или уменьшается — в бизнесе проблемы.

Собственный капитал

Предприниматель запускает бизнес и вкладывает в него собственный капитал — деньги, технику, недвижимость, для того чтобы эти ресурсы приносили ему доход.

К примеру, владелец автомойки закупил оборудование и выкупил помещение — он моет автомобили и получает с этого доход. Или продавец цветов купил небольшое помещение, приобрел разные виды растений и продает их. Эти ресурсы приносят ему прибыль.

В бухгалтерии такие ресурсы называются активами. Стоимость активов — и есть собственный капитал.

Но не всегда ресурсы — собственность владельца. Бывает, он берет их в аренду или приобретает в кредит или лизинг. Тогда собственный капитал — это активы минус обязательства перед кредиторами.

Если бизнес работает успешно — собственный капитал увеличивается. Если сумма не изменяется или стала меньше — бизнес работает в ноль или убыточен. Кроме того, собственный капитал показывает, насколько бизнес независим. Если собственного капитала больше, чем заемного — отлично. В случае закрытия бизнеса можно распродать активы и рассчитаться с кредиторами. Если меньше — предпринимателю придется влезать в долги, чтобы заплатить кредиторам.

Для оценки собственного капитала используют показатель рентабельности. Он показывает, сколько прибыли приносит бизнес на вложенные деньги. О нем — ниже.

Прогноз денежного потока

Компания ведет расчеты с поставщиками, оплачивает налоги, зарплату. Иногда деньги сразу поступают на счет компании за оказанные услуги или товары, иногда — позже.

Денежный поток — это общий входящий поток денег в отчетном периоде (месяц, квартал, полугодие, год). Денежный отток — исходящие выплаты, деньги, которые компания платит другим компаниям или людям.

Прогноз денежного потока — общая сумма платежей от тех, кто должен деньги компании минус общая сумма платежей тем, кому должны она.

Не путайте денежный поток и прибыль. Денежный поток — это фактический приток денег и их отток в отчетном периоде, а прибыль — это учтенные доходы от продаж минус проведенные в этом месяце расходы компании.

Разрыв между прибылью и денежным потоком может быть огромным. Например, предприниматель продает много товаров в кредит (лучше с отсрочкой платежа), а оплату за них получает только через несколько месяцев. По факту прибыль есть, в реальности — наличных денег нет. В таких случаях говорят про кассовый разрыв.

Для владельцев малого бизнеса прогнозирование денежного потока важнее прибыли. Компания может быть прибыльной, но иметь отрицательный денежный поток. Тогда она не сможет оплатить свои счета. Нехватка наличных — большая проблема в малом бизнесе. Это одна из самых частых причин банкротства.

Анализировать денежные потоки нужно регулярно — минимум раз в месяц и сравнивать суммы поступлений с суммами выплат. Это поможет вовремя заметить разрыв и не остаться без денег.

Прогноз движения денежных средств помогает лучше управлять бюджетом компании, планировать финансирование и грамотно распределять деньги. Для этого существует стандартный отчет о движении денежных средств, или ДДС.

Доходы и расходы

Доходы — это деньги, которая компания получает от продажи своих товаров или услуг. Расходы — это все затраты и издержки на производство, аренду, коммунальные платежи, налоги, зарплату и так далее.

Если доходы больше расходов — бизнес работает правильно. Если наоборот — все очень печально, банкротство не за горами.

Предприниматель, который работает на упрощенной системе налогообложения «Доходы» не обязан вести учет доходов и расходов. Но для себя его надо вести, чтобы понимать, как развивается бизнес. Не обязательно слишком подробно, как в бухгалтерском учете, достаточно выбрать основные статьи и работать с ними. Так можно будет определить доходные и не очень направления и сконцентрироваться на тех, которые приносят наибольшую прибыль.

Например, Сергей может учитывать доходы по:

- группе товаров (он делает кухни, прихожие, шкафы-купе, кровати и столы);

- времени работы (на производство кухни уходит 30 дней, а на шкаф-купе — 14);

- менеджерам (Вася заключает на 30% больше сделок, чем Лена).

Посмотрев цифры, Сергей видит, что делать кровати ему невыгодно — забирает много времени, маржа небольшая.

Так же точно можно поступить и с расходами.

Расходы у Сергея:

- закупка материалов;

- зарплата сотрудникам;

- коммунальные платежи;

- кредиты;

- транспортные расходы;

- налоги;

- связь.

Сергей видит, что больше всего денег уходит на закупку материалов, транспорт и мобильную связь. Он хочет снизить эти расходы и находит поставщика с более лояльными ценами, заключает договор с транспортной компанией на выгодных для себя условиях и переходит к другому оператору мобильной связи.

Он уменьшил расходы и увеличил доходы — прибыль компании стала больше.

Объем производства и качество продукции

Чем больше товаров или услуг продает компания, тем выше обороты и прибыль. Ежемесячный мониторинг этого показателя поможет понять, наращивает бизнес обороты или нет.

Если объемы продаж не увеличиваются, нужно искать причину. Одна из возможных причин — низкое качество продукции.

В компанию Сергея позвонил клиент и пожаловался на плохое качество мебели. Провели расследование и выяснили, что менеджер в документах показывал закупку фурнитуры высокого качества, а на производство поставлял материалы низкого качества. Сергей понес значительные убытки, не только материальные, но и моральные. Теперь он восстанавливает репутацию и тщательно следит за качеством мебели.

Снижение качества продукции или предоставляемых услуг — краткосрочная выгода. В долгосрочной перспективе такая политика может привести к банкротству предприятия.

Себестоимость продукции

Когда Сергей определяет цену шкафа-купе для покупателя, он учитывает, сколько денег он должен заплатить за материалы, включает зарплату работников, электроэнергию, амортизацию оборудования и другие расходы. Это и есть себестоимость продукции.

Себестоимость — это затраты компании, которые она понесла при изготовлении единицы товара.

От себестоимости зависит цена продажи товара или услуги. Если себестоимость посчитана неправильно, то не верно будет рассчитана и конечная стоимость товара. При низкой цене товара компания будет работать себе в убыток.

На цену продажи товара или услуги влияют разные факторы: сезонность, конкуренция, ценность для клиента, покупательская способность, новизна, уникальность, качество. Минимальная цена, за которую можно продать товар — себестоимость, максимальная — сколько прибыли можно получить от реализации.

На примере нашего мебельного цеха это будет выглядеть так:

Себестоимость прихожей — 12 000₽. Это уникальный дизайн по индивидуальным размерам клиента, с учетом его требований. Клиенту важно, чтобы все было сделано в точности, как в дизайн-проекте и быстро — не за две недели, а за одну.

Сергей учел все факторы, включая срочность, и установил цену на прихожую в размере 26 000₽. Клиента цена устроила и он внес предоплату.

Рентабельность

Производственный цех Сергея приносит доходов больше, чем расходов. У него не простаивает оборудование, нет задержек в доставке готовой мебели, персонал работает продуктивно, клиенты делают заказы и деньги регулярно поступают на счет. Это рентабельный бизнес.

Рентабельность — это оценка эффективности работы компании в целом. Чем меньше усилий и денег нужно, чтобы получить результат, тем выше рентабельность.

Показатель для расчета рентабельности — прибыль. Рассчитать ее несложно.

РЕНТАБЕЛЬНОСТЬ = ПРИБЫЛЬ * 100% / ПОКАЗАТЕЛЬ, РЕНТАБЕЛЬНОСТЬ КОТОРОГО НУЖНО ОПРЕДЕЛИТЬ

Например, Сергей хочет посчитать рентабельность собственного капитала. Посчитать ее просто:

Рентабельность = ЧИСТАЯ ПРИБЫЛЬ * 100% / СОБСТВЕННЫЙ КАПИТАЛ

У нашего героя Сергея расчет рентабельности будет выглядеть так:

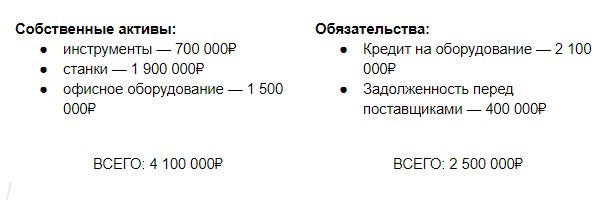

Собственный капитал Сергея — 1 600 000₽ (4 100 000-2 500 000)

Чистая прибыль за последний год у него составила 80 000₽. Рентабельность собственного капитала: 80 000₽ * 100% / 1 600 000₽ = 5%.

Компания прибыльная, но прибыль микроскопически мала — всего 5%. Сергею нужно подумать, стоит ли продолжать работать, ведь ту же прибыль (и даже больше) можно получить, если просто отправить эти деньги на депозит в банк. А если он хочет продолжать свое дело, то ему надо крепко подумать над тем, как изменить бизнес-процессы и увеличить собственный капитал.

Точно так же можно рассчитать рентабельность основных средств, продаж, инвестиций и других параметров.

Для малого бизнеса анализа и оценки этих показателей достаточно, чтобы оценить эффективность бизнеса и вовремя заметить намечающиеся проблемы. Сложность в том, что учет нужно вести постоянно, а у предпринимателя обычно не так много времени на бумажные дела. ПланФакт помогает предпринимателям вести учет, не затрачивая много времени. Он прогнозирует денежные потоки, кассовые разрывы, планирует расходы, напоминает о выплатах и делает много других важных и полезных вещей.

Комментарий эксперта:

Анжелика Горох — кризис-менеджер:

Из собственной практики: 9 из 10 малых бизнесов не занимаются финансовым планированием, потому что не понимают, как учет денег может повлиять на результат бизнеса.

Если вкладывать деньги в маркетинг и продажи, растет денежный поток. Если уволить сотрудника, можно сэкономить на расходах. Чтобы избежать штрафов и неприятностей с банками и проверяющими органами, предприниматель нанимает бухгалтера, полагая, что тот отвечает за финансовую стабильность предприятия. Но это не так. Обанкротившиеся бизнесы тоже имели в штате бухгалтера и платили налоги.

Неприятные открытия, после которых начинаются изменения, наступают после первых кассовых разрывов. Приходят деньги от клиентов, но нет денег, чтобы рассчитаться с поставщиками. Разговор с бухгалтером не приносит ясности. Обычно он только подтверждает, что денег на счете нет и может показать движение денежных средств за период.

Но предприниматель хочет другого. Он хочет понять, что нужно сделать, чтобы деньги на счете были, и еще понять, как он может контролировать финансовую стабильность бизнеса простыми инструментами.

Ему нужен тот, кто скажет: денег в этом году было получено на 20% больше, чем в прошлом за счет роста выручки по 2 менеджерам и 10 клиентам. Рост продаж привел к росту доходов, но не привел к росту прибыли, потому что выросла зарплата вот по этим сотрудникам, а еще траты вот по этим статьям увеличились на 40% по сравнению с прошлым годом. К тому же поставщики снизили отсрочку платежа, что привело к росту кредиторки. А вот дебиторка выросла за счет просрочки по 3 клиентам. Если ничего не делать, то через три месяца мы не сможем заплатить вот этим поставщикам и не получим товар.

На основании этих фактов предприниматель примет решения, а финансовый анализ приобретет ценность в его глазах. Если анализ и выводы делать не раз в год, а чаще, то появится планирование, ведь лучше спланировать все расходы заранее, чем оказаться перед угрозой срыва поставок. А еще можно отказаться от спонтанных расходов и начать на них влиять. Это приведет к росту прибыли без дополнительных вложений.

Чтобы ввести у себя привычку смотреть только нужные данные не отвлекаясь на мелочи, важно построить систему управленческой отчетности, которая и даст ответы. Поддерживать систему на порядок проще даже силами обычного бухгалтера.

Одним из важнейших элементов стратегического управления является анализ внешней среды и мониторинг рынка. И угрозы, которые подстерегают компанию, и возможности, которые нам предоставляются, — все это присутствует именно в деловой среде, частью которой является бизнес. Во внешней среде компании угрожают конкуренты, недобросовестные поставщики, быстро изменяющееся налоговое законодательство, социальные катаклизмы и многие другие «сюрпризы». В то же время здесь компанию поджидают покупатели, ресурсы, необходимые для нашего бизнеса.

Анализ внешних факторов помогает выработать стратегические решения, обеспечивающие алгоритмы взаимодействия компании со средой в краткосрочной и долгосрочной перспективе, которые позволят поддерживать ее потенциал на уровне, необходимом для достижения целей, помогут вскрыть угрозы и возможности.

Внешнюю среду можно условно разделить на две части: макроокружение и микроокружение. Если на макроокружение нам трудно оказывать значительное влияние или контролировать его процессы, то динамика микроокружения может напрямую зависеть от выбора нашей стратегии.