Платежное поручение — поле 106 в нем заполняется по определенным правилам. И с 2023 года они сильно изменились. О том, когда и как необходимо заполнять данное поле, вы узнаете из данной статьи.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Зачем необходимо поле 106 в платежном поручении?

Реквизиты платежного поручения с 10.09.2021 закреплены в положении Банка России «О правилах осуществления перевода денежных средств» от 29.06.2021 № 762-П.

Согласно положению в поле 106 проставляется так называемое основание платежа или, иначе говоря, указывается код причины, по которой производится оплата.

Указанное поле требует заполнения в следующих случаях:

- перечисление оплаты по налогам и сборам (в т. ч. пени, штрафы);

- платежи, связанные с внешнеэкономической деятельностью (ВЭД) (таможенные сборы, пошлины и пр.).

ВАЖНО! При формировании платежек, не относящихся к налоговым и таможенным сборам, поле 106 не заполняется.

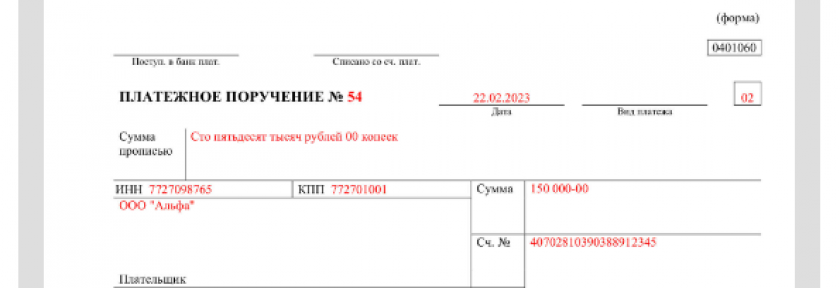

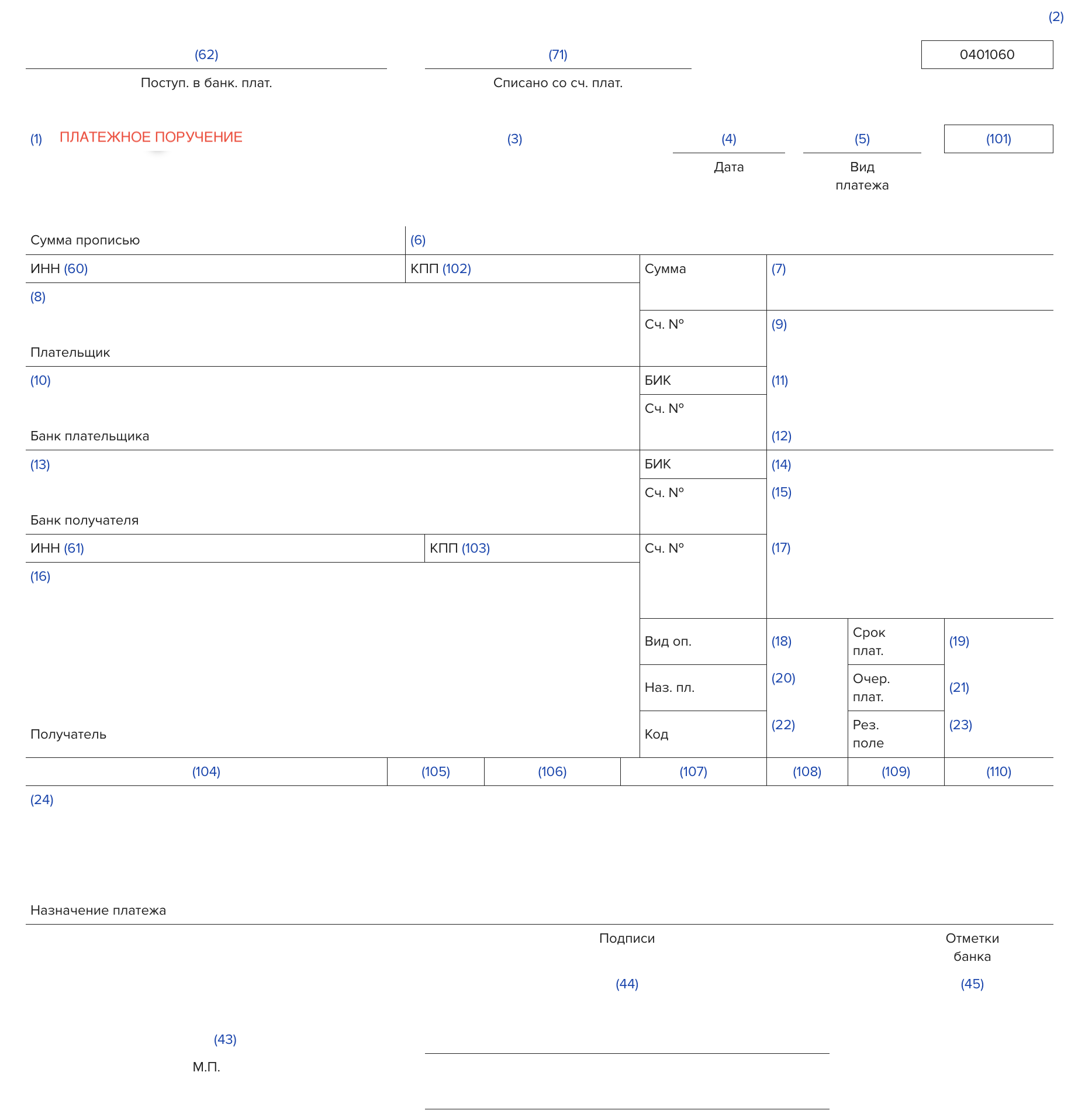

Ниже отмечено место нахождения поля 106 в платежном поручении:

Скачать платежное поручение с отметкой

Образец заполненения неналоговой платежки смотрите в КонсультантПлюс. Если у вас есть доступ к системе, переходите к образцам. Если доступа нет, получите бесплатно онлайн-доступ к системе.

О реквизитах, попадающих в остальные поля платежного документа, читайте в статье «Основные реквизиты платежного поручения».

Что изменилось в заполнении поля 106 платежного поручения в 2023 году

В платежных поручениях на уплату налогов, взносов с 2023 года всегда проставляется 0. Причем неважно, делаете вы платежи посредством ЕНП, либо составляете отдельные поручения, которыми в течение 2023 года можно заменять уведомления по ЕНП.

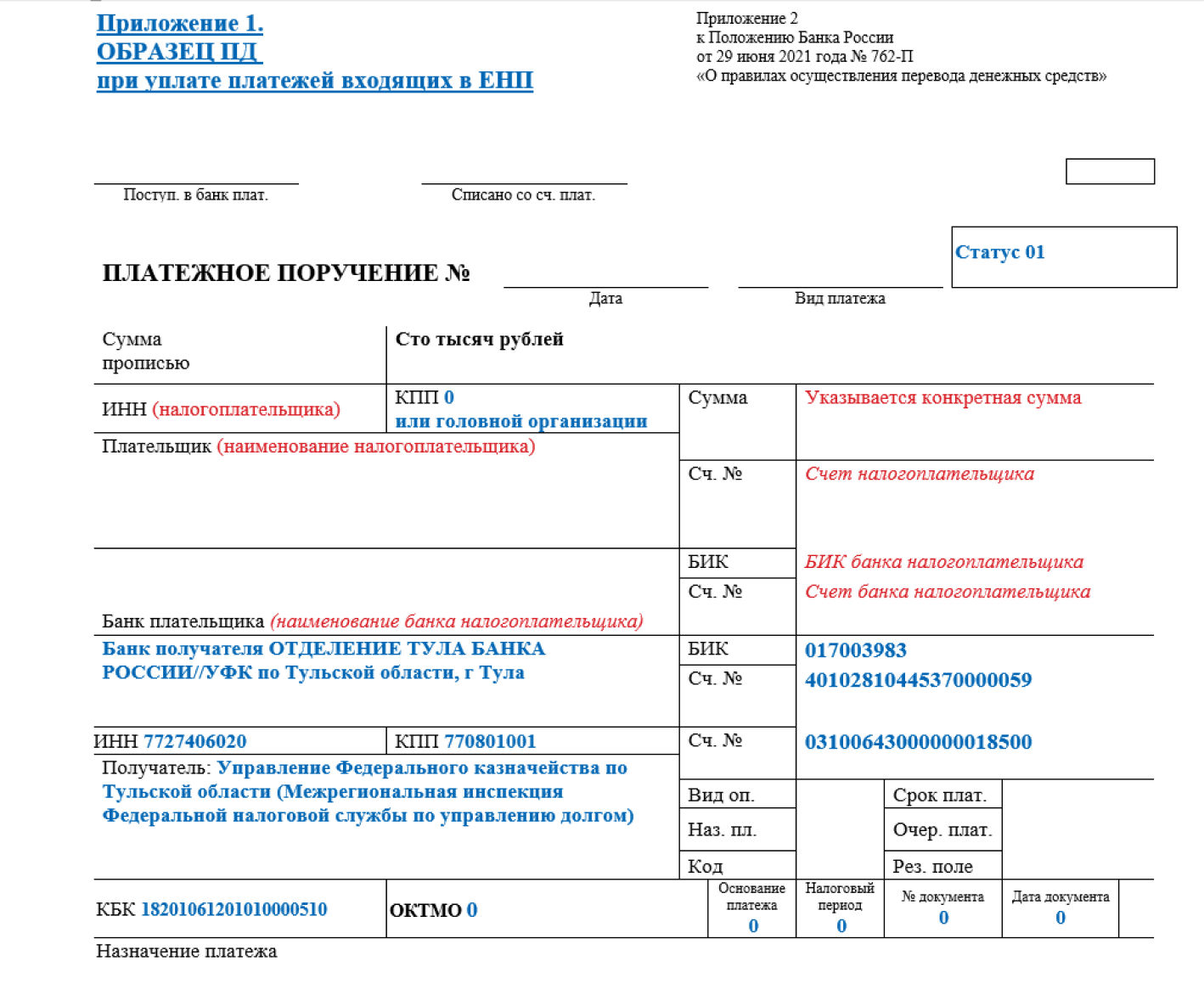

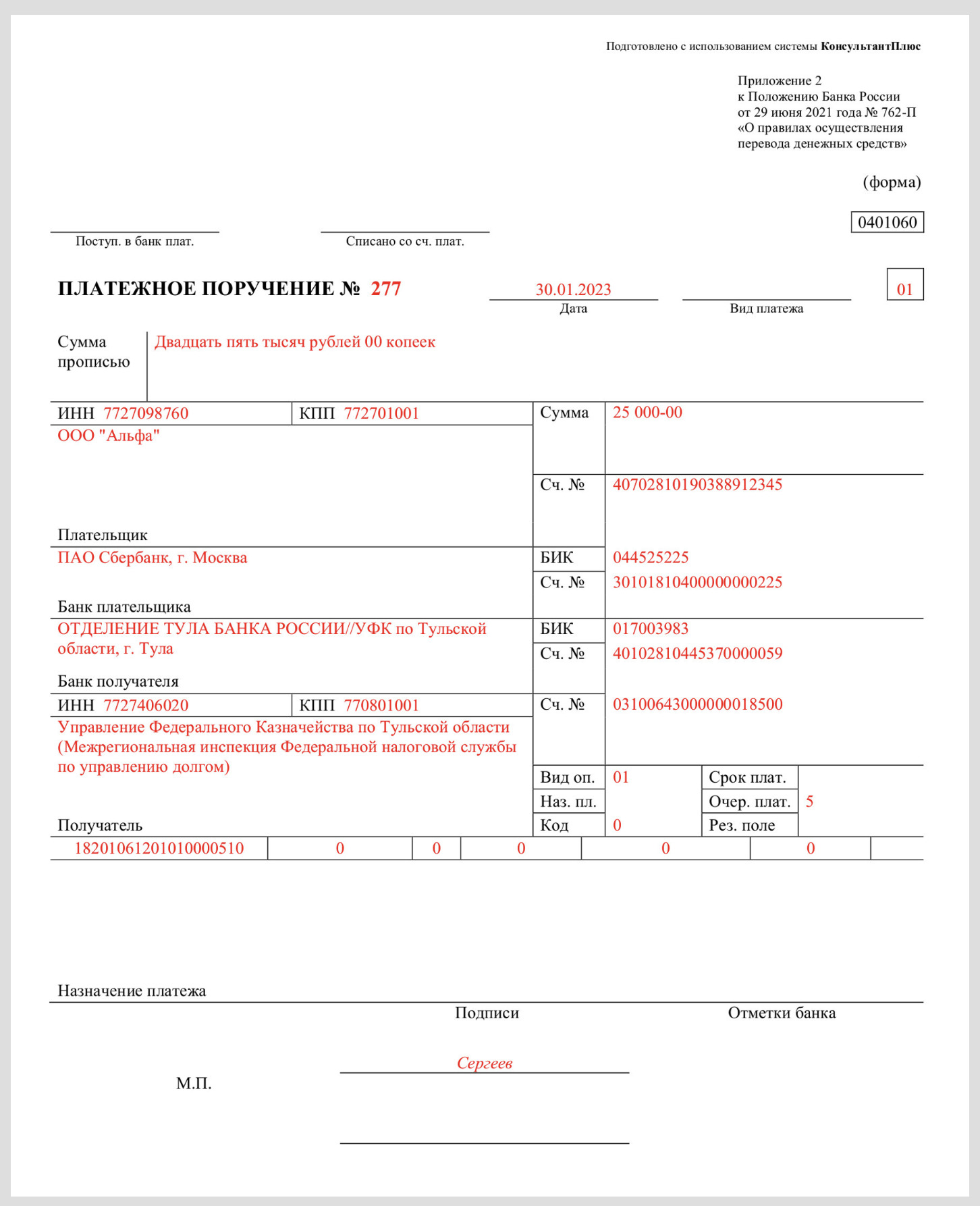

Посмотреть заполнение налоговых платежек на актуальных примерах можно бесплатно, кликнув по нужной картинке ниже:

- платежное поручение на ЕНП:

Платежное поручение на уплату единого налогового платежа

Скачать

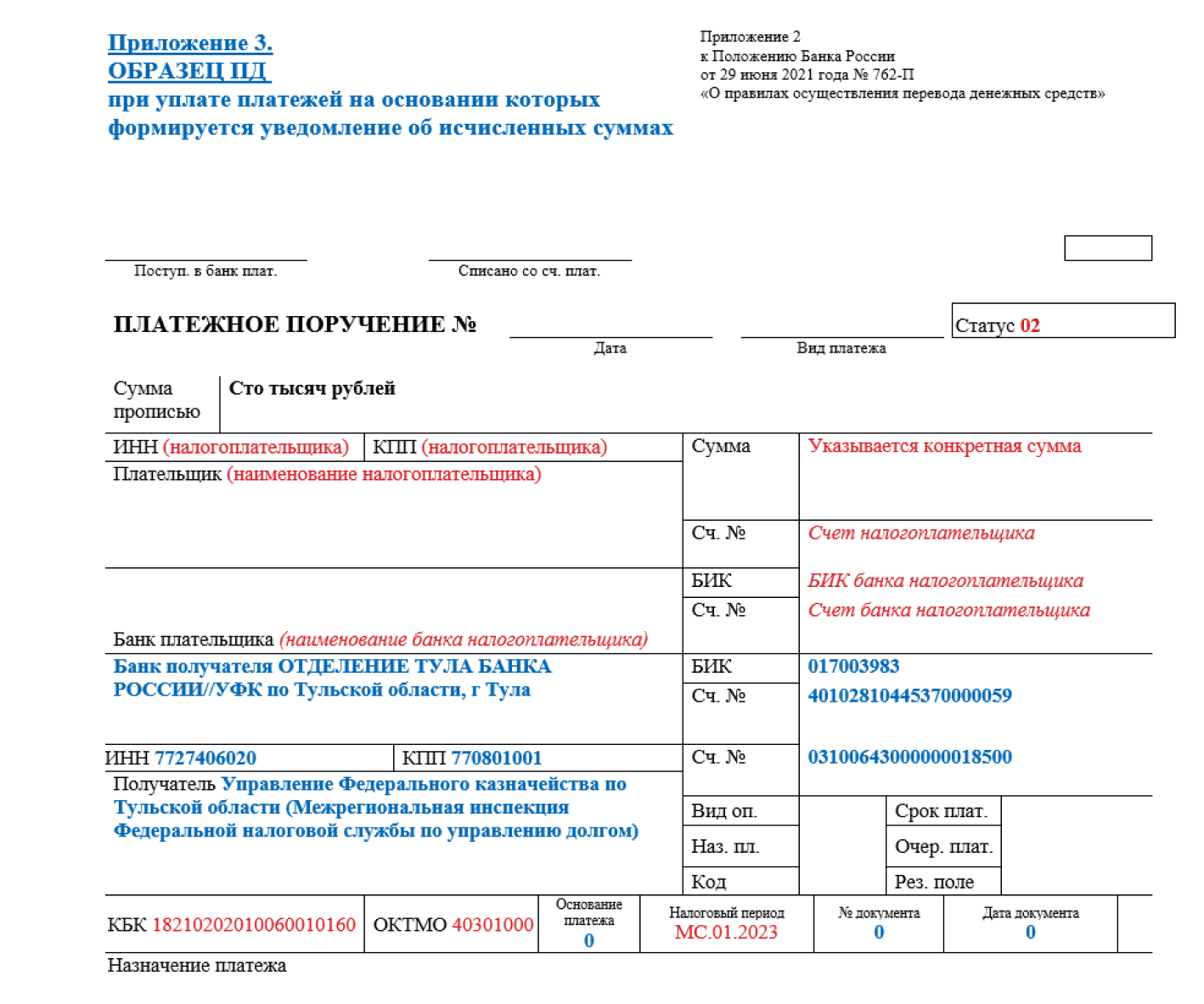

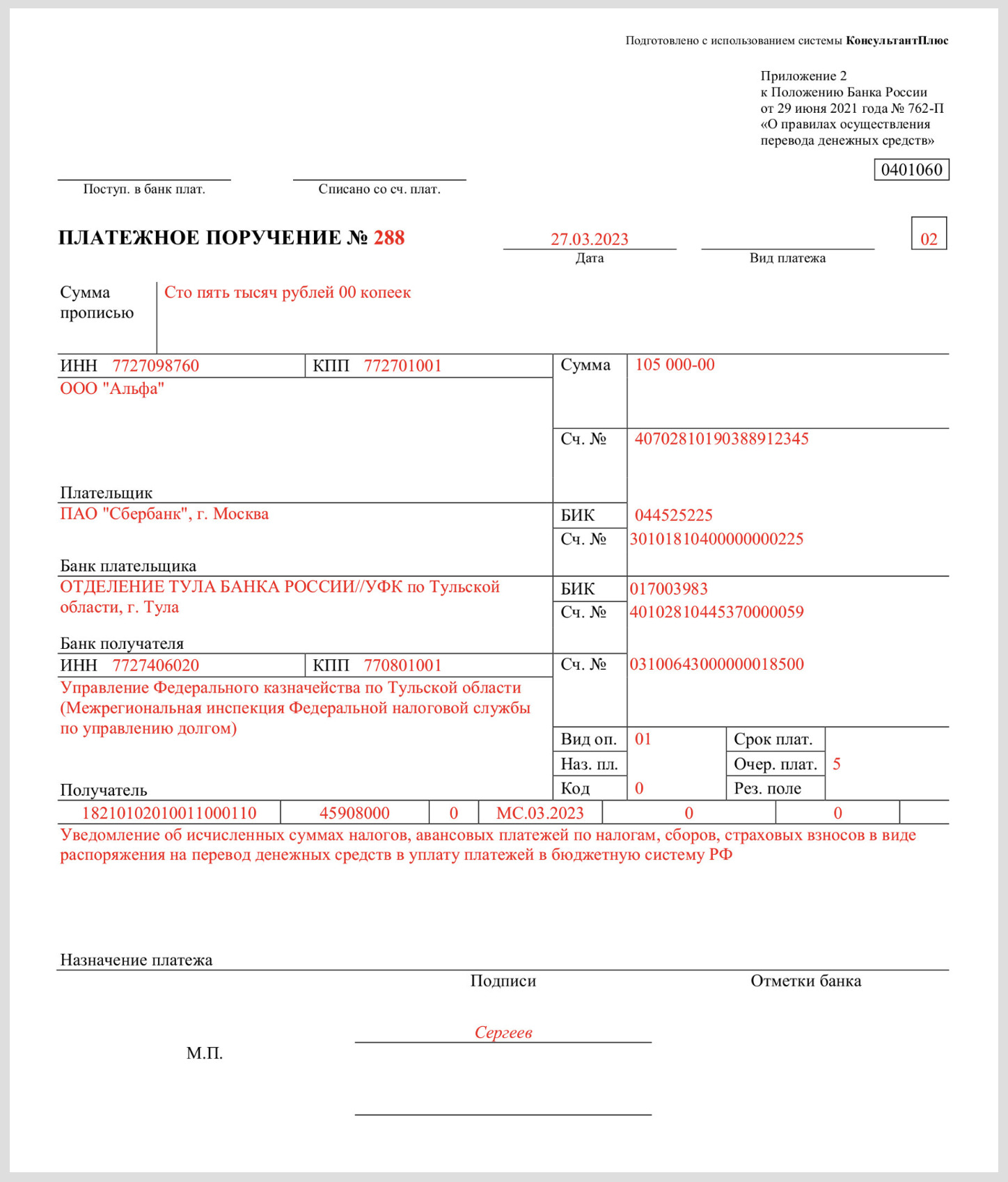

- платежное поручение взамен уведомления о ЕНП на примере уплаты налога на имущество:

Платежное поручение на уплату налога на имущество организаций за 2022 год

Скачать

Правила отражения информации в поле 106 при таможенных платежах смотрите в пп. 7.1 — 7.4 приказа Минфина № 107н. В них всё еще применяются буквенные коды.

Каковы были требования к заполнению поля 106 в платежном поручении в 2022 году?

Положением № 762-П предусмотрено, что запись в данном поле не должна быть длиннее 2 символов, представляющих собой заглавные буквы русского алфавита.

Основные коды в 2022 году были такие:

- ТП — оплата по налогам за текущий год;

- ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

С 01.10.2021 в поле 106 перестали использоваться коды:

- ТР — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

- ПР — погашение задолженности, приостановленной к взысканию;

- АП — погашение задолженности по акту проверки;

- АР — погашение задолженности по исполнительному документу.

Вместо них нужно было проставлять единый код ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

Ранее код ЗД ставился только при добровольном погашении задолженности. Эта его функция также была сохранена. А отличить добровольное погашение от принудительного можно было по полю 108. Использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР начали указывать в поле 108 перед номером документа-основания:

- «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- «АР0000000000000» — номер исполнительного документа или исполнительного производства.

При этом в поле 109 «Дата документа — основания платежа» нужно было указывать дату соответствующего документа:

- требования налогового органа об уплате налога (сбора, страховых взносов);

- решения о приостановлении взыскания;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

- исполнительного документа и возбужденного на его основании исполнительного производства.

О том, как заполнить поручение на уплату штрафа, читайте здесь.

Следует отметить, что показатель данной графы влиял на значение полей:

- 107 — налоговый период;

- 108 — дата документа, на основании которого производится оплата.

О заполнении других реквизитов платежки читайте в этой рубрике нашего сайта.

Итоги

С 2023 года порядок заполнения поля 106 изменился. Теперь независимо от того, ЕНП это или платежка на отдельный налог взамен уведомления по ЕНП, в поле 106 ставят 0. Ранее в данном поле указывался двузначный шифр основания платежа. Основными были коды ТП и ЗД.

Добавить в «Нужное»

Основание платежа (поле 106) в платежном поручении: расшифровка

В поле 106 платежного поручения необходимо указать значение основания платежа. Этот показатель имеет 2 знака (п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 N 107н ). Рассмотрим, какие основания платежа бывают, их расшифровки и случаи применения.

Когда заполняется поле 106 платежного поручения

Сразу поясним, что поле 106 платежного поручения (основание платежа) заполняется организациями и предпринимателями только при перечислении денег в уплату налогов, сборов, страховых взносов и иных платежей в бюджет, администрируемых налоговыми органами (п. 1 Приложения 2 к Приказу Минфина от 12.11.2013 N 107н). То есть при перечислении, к примеру, денег контрагенту или зарплатных платежей работникам поле 106 заполнять не надо.

Отметим, что при уплате взносов на травматизм в поле 106 платежного поручения указывается 0 (п. 5 Приложения 2 к Приказу Минфина от 12.11.2013 N 107н).

С образцом заполнения платежного поручения на уплату взносов на травматизм вы можете ознакомиться здесь.

Поле 106: основание платежа и расшифровка

Предусмотрены следующие значения основания платежа при переводе денежных средств организациями (п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 N 107н):

| Значение | Расшифровка |

|---|---|

| ТП | платежи текущего года |

| ЗД | добровольное погашение задолженности по истекшим налоговым, расчетным периодам при отсутствии налогового требования |

| ТР | погашение задолженности по требованию налогового органа об уплате налогов |

| РС | погашение рассроченной задолженности |

| ОТ | погашение отсроченной задолженности |

| РТ | погашение реструктурируемой задолженности |

| ПБ | погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве |

| ПР | погашение задолженности, приостановленной к взысканию |

| АП | погашение задолженности по акту проверки |

| АР | погашение задолженности по исполнительному документу |

| ИН | погашение инвестиционного налогового кредита |

| ЗТ | погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве |

Что указать в поле 106, если не знаешь основание платежа

В этом случае в поле 106 платежного поручения можно указать 0. Налоговые органы самостоятельно отнесут поступившие деньги к одному из указанных выше оснований платежа (п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 N 107н).

Форум для бухгалтера:

Дата публикации: 18.04.2008 07:24 (архив)

информация Межрайонной ИФНС России № 4 по Вологодской области

Правила указания информации, идентифицирующей платеж, в расчетных документах на перечисление налогов и сборов и иных платежей в бюджетную систему российской федерации, администрируемых налоговыми органами

Налогоплательщики (плательщики сборов), налоговые агенты, сборщики налогов и сборов, налоговые органы, а также территориальные органы Федеральной службы судебных приставов при заполнении расчетных документов на перечисление платежей в бюджетную систему Российской Федерации указывают информацию в полях 104 — 110 и «Назначение платежа» (24) в соответствии с настоящими Правилами.

Настоящие Правила распространяются на органы Федерального казначейства в случае, когда данные органы выступают в качестве самостоятельных налогоплательщиков или налоговых агентов.

Настоящие Правила распространяются на кредитные организации (их филиалы) при оформлении ими расчетных документов на общую сумму на перечисление налогов, сборов в бюджетную систему Российской Федерации, уплачиваемых физическими лицами без открытия банковского счета.

1. Оформление одного расчетного документа допускается только по одному налогу (сбору) согласно классификации доходов бюджетов Российской Федерации.

В одном расчетном документе по одному коду бюджетной классификации Российской Федерации не может быть указано более одного показателя основания платежа и типа платежа (соответственно, пункты 5 и 9 настоящих Правил).

2. При заполнении расчетного документа на перечисление платежей в бюджетную систему Российской Федерации в полях 104 — 110 указывается информация в порядке, установленном, соответственно, пунктами 3 — 9 настоящих Правил.

При невозможности указать конкретное значение показателя в полях 106 — 110 расчетного документа проставляется ноль («0»).

При оформлении кредитной организацией (ее филиалом) расчетного документа на общую сумму на перечисление налогов, сборов в бюджетную систему Российской Федерации, уплачиваемых физическими лицами без открытия банковского счета, в полях 104 и 105 расчетного документа указываются соответствующие значения, а в полях 106 — 110 расчетного документа проставляются нули («0»).

3. В поле 104 указывается показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов Российской Федерации.

4. В поле 105 указывается значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему Российской Федерации.

5. В поле 106 указывается показатель основания платежа, который имеет 2 знака и может принимать следующие значения:

«ТП» — платежи текущего года;

«ЗД» — добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа;

«БФ» — текущие платежи физических лиц — клиентов банка (владельцев счета), уплачиваемые со своего банковского счета;

«ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов);

«РС» — погашение рассроченной задолженности;

«ОТ» — погашение отсроченной задолженности;

«РТ» — погашение реструктурируемой задолженности;

«ВУ» — погашение отсроченной задолженности в связи с введением внешнего управления;

«ПР» — погашение задолженности, приостановленной к взысканию;

«АП» — погашение задолженности по акту проверки;

«АР» — погашение задолженности по исполнительному документу.

В случае проставления в поле 106 расчетного документа значения ноль («0») налоговые органы при невозможности однозначно идентифицировать платеж самостоятельно относят поступившие денежные средства к одному из указанных выше оснований платежа, руководствуясь законодательством о налогах и сборах.

6. В поле 107 указывается показатель налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точками («.»).

Показатель используется для указания периодичности уплаты налога (сбора) или конкретной даты уплаты налога (сбора), установленной законодательством о налогах и сборах, — «число.месяц.год».

Периодичность уплаты может быть месячной, квартальной, полугодовой или годовой.

1) Первые два знака показателя налогового периода предназначены для определения периодичности уплаты налога (сбора), установленной законодательством о налогах и сборах, которая указывается следующим образом:

«МС» — месячные платежи;

«КВ» — квартальные платежи;

«ПЛ» — полугодовые платежи;

«ГД» — годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала — от 01 до 04, номер полугодия — 01 или 02.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляются точки («.»).

В 7 — 10 знаках показателя налогового периода указывается год, за который производится уплата налога.

При уплате налога один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями. Если законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налога (сбора) и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

Образцы заполнения показателя налогового периода:

«МС.02.2003»; «КВ.01.2003»; «ПЛ.02.2003»; «ГД.00.2003».

Налоговый период указывается для платежей текущего года, а также в случае самостоятельного обнаружения ошибки в ранее представленной декларации и добровольной уплате доначисленного налога (сбора) за истекший налоговый период при отсутствии требования об уплате налогов (сборов) от налогового органа. В показателе налогового периода следует указать тот налоговый период, за который осуществляется уплата или доплата налога (сбора).

2) При уплате отсроченной, рассроченной, реструктурируемой задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию об уплате налогов (сборов) от налогового органа или погашении задолженности в связи с введением внешнего управления в показателе налогового периода форматом «день.месяц.год» указывается конкретная дата (например: «05.09.2003»), которая взаимосвязана с показателем основания платежа (пункт 5 настоящих Правил) и может обозначать, если показатель основания платежа имеет значение:

«ТР» — срок уплаты, установленный в требовании налогового органа об уплате налогов (сборов);

«РС» — дату уплаты части рассроченной суммы налога в соответствии с установленным графиком рассрочки;

«ОТ» — дату завершения отсрочки;

«РТ» — дату уплаты части реструктурируемой задолженности в соответствии с графиком реструктуризации;

«ВУ» — дату завершения внешнего управления;

«ПР» — дату завершения приостановления взыскания.

Если платеж осуществляется с целью погашения задолженности по акту проведенной проверки («АП») или исполнительному документу («АР»), то в показателе налогового периода проставляется ноль («0»).

В случае досрочной уплаты налогоплательщиком налога (сбора) в показателе налогового периода указывается первый предстоящий налоговый период, за который должна производиться уплата налога (сбора).

7. В поле 108 указывается показатель номера документа, который в зависимости от значения показателя основания платежа может принимать следующий вид, если показатель основания платежа имеет значение:

«ТР» — номер требования налогового органа об уплате налогов (сборов);

«РС» — номер решения о рассрочке;

«ОТ» — номер решения об отсрочке;

«РТ» — номер решения о реструктуризации;

«ПР» — номер решения о приостановлении взыскания;

«ВУ» — номер дела или материала, рассмотренного арбитражным судом;

«АП» — номер акта проверки;

«АР» — номер исполнительного документа и возбужденного на основании его исполнительного производства.

При указании в показателе номера документа соответствующей информации знак «N» не проставляется.

При уплате текущих платежей или добровольном погашении задолженности при отсутствии требования налогового органа об уплате налогов (сборов) (показатель основания платежа имеет значение «ТП» или «ЗД») в показателе номера документа проставляется ноль («0»).

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей в поле 108 указывается значение реквизита «Индекс документа» из извещения физического лица утвержденной формы, заполненного за налогоплательщика налоговым органом, а при его отсутствии указывается номер иного документа, указанного в настоящем пункте, на основании которого производится заполнение расчетного документа.

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей на основании налоговой декларации в поле 108 проставляется ноль («0»).

8. В поле 109 указывается показатель даты документа, который состоит из 10 знаков и имеет формат даты аналогично подпункту 2 пункта 6 настоящих Правил: первые два знака показателя обозначают календарный день (могут иметь значения от 01 до 31), 4-й и 5-й знаки — месяц (значения от 01 до 12), знаки с 7-го по 10-й обозначают год, в 3-м и 6-м знаках в качестве разделительных проставляются точки («.»).

При этом для текущих платежей (значение показателя основания платежа равно «ТП») в показателе даты документа указывается дата декларации (расчета), представленной в налоговый орган, а именно дата подписи декларации налогоплательщиком (уполномоченным лицом).

В случае добровольного погашения задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно «ЗД») в показателе даты документа проставляется ноль («0»).

Для платежей, по которым уплата производится в соответствии с требованием об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно «ТР»), в показателе даты документа проставляется дата требования.

При погашении рассроченной, отсроченной, в том числе в связи с введением внешнего управления, реструктурируемой или приостановленной к взысканию задолженности, при уплате по результатам налоговых проверок, а также при погашении задолженности на основании исполнительных документов в показателе даты документа указывается, если показатель основания платежа принимает значение:

«РС» — дата решения о рассрочке;

«ОТ» — дата решения об отсрочке;

«ВУ» — дата принятия арбитражным судом решения о введении внешнего управления;

«РТ» — дата решения о реструктуризации;

«ПР» — дата решения о приостановлении взыскания;

«АП» — дата акта проверки;

«АР» — дата вынесения исполнительного документа и возбужденного на его основании исполнительного производства.

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей на основании налоговой декларации в поле 109 указывается дата представления данной декларации в налоговый орган либо при отправке налоговой декларации по почте — дата отправки почтового отправления.

9. В поле 110 указывается показатель типа платежа, который имеет два знака и может принимать следующие значения:

«НС» — уплата налога или сбора;

«ПЛ» — уплата платежа;

«ГП» — уплата пошлины;

«ВЗ» — уплата взноса;

«АВ» — уплата аванса или предоплата;

«ПЕ» — уплата пени;

«ПЦ» — уплата процентов;

«СА» — налоговые санкции, установленные Налоговым кодексом Российской Федерации;

«АШ» — административные штрафы;

«ИШ» — иные штрафы, установленные соответствующими законодательными или иными нормативными актами.

В случае проставления в поле 110 значения ноль («0») налоговые органы при невозможности однозначно идентифицировать тип платежа самостоятельно относят поступившие денежные средства к соответствующему типу платежа (налог (сбор), пеня, процент или штраф), руководствуясь законодательством о налогах и сборах.

10. В поле «Назначение платежа» (24) расчетного документа допускается указание дополнительной информации, необходимой для идентификации назначения платежа.

Территориальные органы Федеральной службы судебных приставов при заполнении платежных поручений на перечисление платежей в бюджетную систему Российской Федерации при погашении задолженности налогоплательщика (плательщика сборов), в том числе участника внешнеэкономической деятельности, налогового агента, за счет денежных средств, взысканных с него в ходе проведения исполнительных действий, в поле «Назначение платежа» (24) указывают наименование плательщика — юридического лица; фамилию, имя, отчество индивидуального предпринимателя и в скобках — ИП; фамилию, имя, отчество частного нотариуса и в скобках — нотариус, фамилию, имя, отчество адвоката, учредившего адвокатские кабинеты, и в скобках — адвокат; фамилию, имя, отчество главы крестьянского (фермерского) хозяйства и в скобках — КФХ; или фамилию, имя, отчество и адрес места жительства иного физического лица — клиента банка (владельца счета), в том числе участника внешнеэкономической деятельности, налогового агента, чья обязанность по уплате (перечислению) налога или сбора принудительно исполняется в соответствии с законодательством Российской Федерации, а также дату и номер исполнительного документа.

11. Наличие в расчетном документе незаполненных полей не допускается.

101 – «Статус налогоплательщика»

104 – «Код Бюджетной Классификации»

105 – «Код ОКАТО»

106 – «Основание платежа»

107 – «Налоговый период»

108 – «Номер документа»

109 – «Дата документа»

110 – «Тип платежа»

Межрайонная ИФНС России № 4 по области

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

Единый налоговый платеж (ЕНП) предусматривает уплату почти всех налогов, взносов и сборов одним платежным поручением. Но есть несколько платежей-исключений, которые не входят ЕНП и платятся отдельно. А для некоторых налогов способ уплаты даже можно выбрать:

| Входят в ЕНП | Платятся отдельно | По выбору плательщика |

|---|---|---|

|

|

|

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа.

ЕНП — это способ уплаты налогов, он не является новым налоговым режимом и не заменяет отдельные налоги. Периодичность (ежемесячно, раз в квартал или в год) и территориальность уплаты налогов (по месту «головы», обособок и др.) тоже не меняется.

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Способ 1. Уплачивать всё одним платежным поручением.

- Способ 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения.

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2020 год, все равно ее зачислят на ЕНС.

Просто и быстро формируйте платежные поручения по ЕНП и отдельным налогам в системе интернет-отчетности

Попробовать

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты. По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог;

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ).

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8/1047. Подробно о ней мы писали здесь. И ждем со дня на день утверждения приказа о заполнении платежных поручений по ЕНП.

Контролируйте сроки отчётности и платежей в Экстерне

Попробовать

Способ 1 — с помощью одного платежного поручения и уведомлений

Если вы выбираете этот способ, то порядок такой:

Шаг 1. До 25 числа подайте в ИФНС:

- текущую отчетность — для налогов, по которым она предусмотрена;

- уведомление — по «авансовым» налогам, а также по тем налогам, по которым нет деклараций.

В уведомлениях указывается вся конкретика по каждому налогу: КПП, ОКТМО, КБК, сумма платежа, код отчетного (налогового) периода, отчетный (календарный) год;

Шаг 2. До 28 числа оформите единую платежку и передайте в банк.

Налоговики рекомендуют уплачивать ЕНП через сервисы ФНС или формировать платежки в бухгалтерской программе — в этом случае реквизиты платежа заполнятся автоматически.

Но если решите оформлять платежное поручение вручную, следует придерживаться правил, утвержденных Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 № 199н (п. 4 Приложения к изменениям).

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 01 — этот статус указывают российские компании, ИП, частнопрактикующие лица |

| 102 | КПП плательщика | 0, но можно указать КПП по месту постановки на учет организации |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0, но можно указать любой восьмизначный код |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения платежного поручения по ЕНП, предложенный ФНС:

Способ 2 — с помощью отдельных платежек

Поскольку уведомления станут обязательными только с 2024 года, то в 2023-м вы еще можете выбирать — подавать именно их или по-прежнему отправлять в банк платежки по отдельным налогам с заполненными реквизитами (п. 12 ст. 4 263-ФЗ). Платежки будут выполнять роль уведомлений и нужны налоговикам для информации — какая сумма пойдет на каждый налог.

Реквизиты для заполнения платежного поручения в соответствии с Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 N 199н (п. 7 Приложения к изменениям):

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 02 — этот статус указывают российские компании, ИП, частнопрактикующие лицаа |

| 102 | КПП плательщика |

— КПП — для компаний; — 0 — для ИП, нотариусов, адвокатов, глав КФХ |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | КБК налога, взноса, сбора |

| 105 | ОКТМО | ОКТМО по месту учета |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период |

Заполняется сокращенно, например: — при оплате за апрель 2023 — МС.04.2023; — за первый квартал 2023 — КВ.01.2023; — за полугодие — ПЛ.02.2023; — за 2023 год — ГД.00.2023 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения такого платежного поручения тоже приведен на сайте ФНС:

Налоговики настоятельно рекомендуют использовать уведомления. Будет меньше путаницы, к тому же они разъясняют, что исправить ошибку в платежке можно будет только через уведомление.

Способ с отдельными платежками доступен, только если вы ранее не подавали уведомления о ЕНП. Отправите хоть одно уведомление — назад дороги нет: придется их подавать и дальше.

Понятие «место уплаты налогов» при переходе на ЕНП не отменяется.

При способе 1 (подача уведомлений) единый платеж будем перечислять от головной организации, а в уведомлениях проставлять реквизиты обособок.

При способе 2 (подача платежек вместо уведомлений) платежки оформляем, указывая реквизиты ОП, так как ваше платежное поручение — единственный источник для верного разнесения платежа сотрудниками ИФНС.

Мы подготовили шпаргалку для тех, кто платит налоги за обособленные подразделения, а также по имуществу, учтенному в разных ИФНС:

| Налог | Куда платить | Основание |

|---|---|---|

| НДС | По месту учета компании | п. 2 ст. 174 НК РФ |

| НДФЛ |

Налог разрешается платить централизованно, если в одном МО расположены:

О выборе лица, по месту которого будете платить НДФЛ, не забудьте уведомить ИФНС не позже 1 числа отчетного периода |

п. 7 ст. 226 НК РФ |

| Страховые взносы |

|

п. 11 ст. 431 НК РФ |

| Налог на прибыль |

Платить налог можно централизовано, если:

Не забудьте подать соответствующие уведомления в ИФНС — не позже 10 рабочих дней после окончания квартала, в котором открыто ОП, или до 31 декабря, если переходите на централизованную уплату с нового года |

п. 1, 2 ст. 288 НК РФ |

| Налог на имущество |

|

п. 13 ст. 378.2, п. 3, 6 ст. 383-385, ст. 385.2 НК РФ |

| Транспортный налог | По местонахождению транспортных средств | п. 1 ст. 363 |

| Земельный налог | По местонахождению земельного участка | п. 3 ст. 397 |

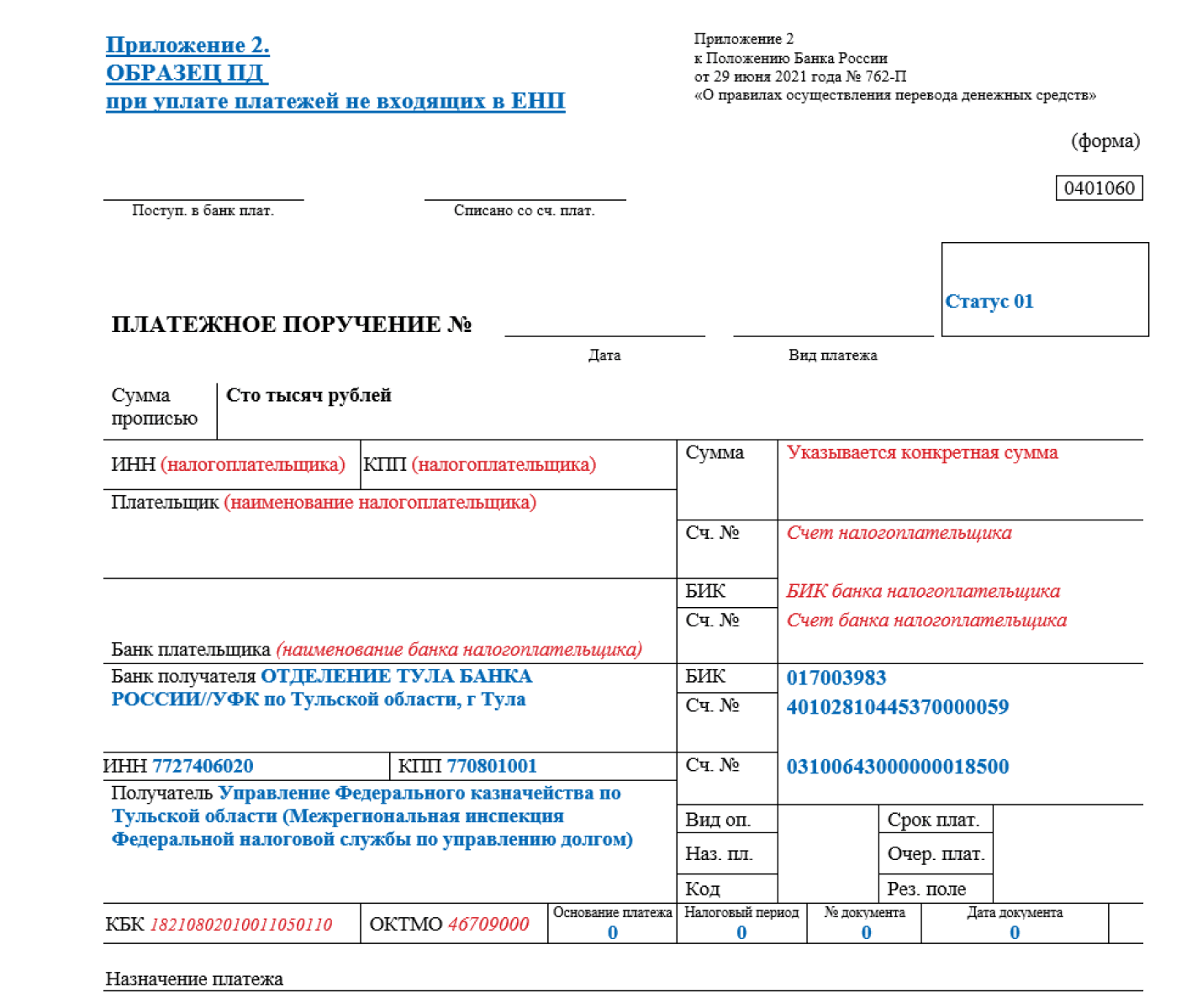

В начале этой статьи мы рассказывали, какие налоги с 2023 года входят в ЕНП, а какие нет. Еще раз напомним, что как и прежде, платятся не в виде ЕНП: госпошлина без исполнительного судебного документа, НДФЛ с доходов иностранцев, страховые взносы от НС и ПЗ.

Для этого случая ФНС тоже приводит образец заполнения:

При заполнении платежек не забудьте проверить актуальность КБК. Коды, действующие в 2023 году утверждены Приказом Минфина от 17.05.2022 № 75н (в ред. Приказа Минфина от 22.11.2022 № 177н).

Для упрощения администрирования уплаты с 2023 года все налоги перечисляются на единый счет Федерального казначейства — в УФК по Тульской области. Но это не влияет на учет платежей в налоговом органе. Обращаться по всем вопросам, например за разъяснениями или сверкой, необходимо по-прежнему в свою ИФНС.

В платежках, оформляемых на каждый налог, необходимо заполнить:

— статус плательщика — 02;

— КПП по месту учета;

— КБК конкретного налога, взноса, сбора;

— ОКТМО по месту постановки на учет;

— налоговый период.

В единой платежке указывается статус 01, а остальные перечисленные поля не заполняются.

С 2023 года для взносов на ОПС, ОМС, ВНиМ действует единый КБК 182 1 02 01000 01 1000 160. Его указываем в платежных поручениях и уведомлениях (п. 3 ст. 425 НК РФ). Разделять по виду взносов не надо.

Взносы НС и ПЗ не входят в единый налоговый платеж и платятся отдельно в Социальный фонд России (СФР).

При уплате единым платежом ОКТМО и КПП не указываются. Но если банк платеж не пропускает, можно заполнить КПП головной организации, а для ОКТМО — указать любой 8-значный код.

Если вы платите налоги отдельными платежками без подачи уведомлений, то укажите КПП и ОКТМО по месту уплаты налога — такие же, как указываете в отчетности по этому налогу. Посмотрите раздел статьи «Как платить ЕНП компаниям с филиалами».

Если вы платите налоги «по-старому» и сделали в платежке ошибку, ее можно исправить только, подав уведомление. После этого придется платить налоги единым платежным поручением со статусом 01.

Порядок заполнения платежных поручений утвержден Приказом Минфина России от 12.11.2013г. №107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» (в ред. Приказов Минфина России от 05.04.2017 N 58н, от 14.09.2020 N 199н).

Применяется с 1.10.2021.

Платежные реквизиты для перечисления налогов и страховых взносов можно узнать на сайте ФНС. Там же можно оформить платежное поручение (вкладка «Уплата налогов и пошлин»).

Статус плательщика ЮЛ в поле «101» – во всех налогах «01», кроме НДФЛ «02». При перечислении НДФЛ статус «02».

КПП в поле 102 — КПП по месту уплаты налога или взноса. В большинстве случаев — КПП организации. При уплате НДФЛ за Обособленное подразделение — КПП этого обособленного подразделения.

При формировании платежных документов в уплату НДФЛ необходимо контролировать соответствие кода «ОКТМО» коду «КПП» обособленного подразделения в соответствии с расчетом по форме 6-НДФЛ.

Заполнение полей 107, 108 и 109 зависит от основания платежа.

При перечислении НДФЛ в поле 107 вид периода всегда будет МС. Номер периода: для НДФЛ с зарплаты и ежемесячных премий — месяц, за который они начислены, в остальных случаях — месяц выплаты дохода. Например, при выплате 07.09.2021 зарплаты за август и отпускных за сентябрь в поле 107 платежки по НДФЛ с зарплаты укажите «МС.08.2021», а с отпускных — «МС.09.2021» (Письма Минфина от 04.08.2020 N 21-03-04/68215, от 11.06.2019 N 21-08-11/42596).

Поле «104» — КБК

Поле «105» -ОКТМО

Поле «106» — основание платежа:

«ТП» — платежи текущего года;

«ЗД» — погашение задолженности, по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное (в ред. Приказа Минфина России от 14.09.2020 N 199н);

«РС» — погашение рассроченной задолженности;

«ОТ» — погашение отсроченной задолженности;

«РТ» — погашение реструктурируемой задолженности;

«ПБ» — погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве;

«ИН» — погашение инвестиционного налогового кредита;

«ТЛ» — погашение учредителем (участником) должника, собственником имущества должника — унитарного предприятия или третьим лицом требований к должнику об уплате обязательных платежей в ходе процедур, применяемых в деле о банкротстве (в ред. Приказа Минфина России от 14.09.2020 N 199н);

«ЗТ» — погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

В случае указания в реквизите «106» распоряжения о переводе денежных средств значения ноль («0») налоговые органы при невозможности однозначно идентифицировать платеж самостоятельно относят поступившие денежные средства к одному из указанных выше оснований платежа, руководствуясь законодательством о налогах и сборах.

Поле «107» — налоговый период (10 знаков, 00.00.0000, используется для указания периодичности уплаты налогового платежа или конкретной даты уплаты налогового платежа, установленной законодательством о налогах и сборах: «МС» — месячные платежи; «КВ» — квартальные платежи; «ПЛ» — полугодовые платежи; «ГД» — годовые платежи).

Налоговый период указывается для платежей текущего года, а также в случае самостоятельного обнаружения ошибки в ранее представленной декларации и добровольной уплаты доначисленного налога (сбора) за истекший налоговый период при отсутствии требования налогового органа об уплате налогов (сборов). В показателе налогового периода следует указать тот налоговый период, за который осуществляется уплата или доплата налогового платежа.

При погашении отсроченной задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию налогового органа об уплате налогов (сборов) или погашении задолженности в ходе проведения процедур, применяемых в деле о банкротстве в показателе налогового периода в формате «день.месяц.год» указывается конкретная дата, например: «05.09.2013», которая взаимосвязана с показателем основания платежа (поле 106 пл.док) и может обозначать, если показатель основания платежа имеет значение:

«РС» — дата уплаты части рассроченной суммы налога в соответствии с установленным графиком рассрочки;

«ОТ» — дата завершения отсрочки;

«РТ» — дата уплаты части реструктурируемой задолженности в соответствии с графиком реструктуризации;

«ПБ» — дата завершения процедуры, применяемой в деле о банкротстве;

«ЗД» — срок уплаты, установленный в требовании налогового органа об уплате налогов (сборов); дата завершения приостановления взыскания.

(в ред. Приказа Минфина России от 14.09.2020 N 199н)

В случае досрочной уплаты плательщиком налогового платежа в показателе налогового периода указывается первый предстоящий налоговый период, за который должна производиться уплата налога (сбора).

Поле «108» — номер документа, который является основанием платежа и может принимать следующий вид:

«РС» — номер решения о рассрочке;

«ОТ» — номер решения об отсрочке;

«РТ» — номер решения о реструктуризации;

«ПБ» — номер дела или материала, рассмотренного арбитражным судом;

«ТЛ» — номер определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику;

«ЗД» — номер требования налогового органа об уплате налога (сбора, страховых взносов) (ТР); номер решения о приостановлении взыскания (ПР); номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения (АП); номер исполнительного документа и возбужденного на основании его исполнительного производства (АР)(введен Приказом Минфина России от 14.09.2020 N 199н)

В случае значения показателя основания платежа равное «ЗД» в номере документа первые два знака обозначают вид документа.

(абзац введен Приказом Минфина России от 14.09.2020 N 199н)

Образцы заполнения показателя номер документа, который является основанием платежа (показатель основания платежа имеет значение «ЗД»):

«ТР0000000000000» — номер требования налогового органа об уплате налога (сбора, страховых взносов);

«ПР0000000000000» — номер решения о приостановлении взыскания;

«АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

«АР0000000000000» — номер исполнительного документа (исполнительного производства).

При указании номера соответствующего документа знак номера («N «) не проставляется.

При уплате текущих платежей, в том числе на основании налоговой декларации (расчета), или добровольном погашении задолженности при отсутствии документа, который является основанием платежа (показатель основания платежа имеет значение «ТП» или «ЗД») в показателе номера документа указывается ноль («0»).

При составлении распоряжения о переводе денежных средств в уплату налоговых платежей, страховых взносов плательщика — физического лица — клиента банка (владельца счета) на основании налоговой декларации (расчета) в реквизите «108» указывается ноль («0»).

Поле «109» — дата документа основания платежа

При этом для платежей текущего года (значение показателя основания платежа равно «ТП») в показателе даты документа указывается дата налоговой декларации (расчета), представленной в налоговый орган, а именно дата подписания декларации (расчета) налогоплательщиком (уполномоченным лицом).

В случае добровольного погашения задолженности по истекшим налоговым (отчетным) периодам при отсутствии документа, который является основанием платежа (значение показателя основания платежа равно «ЗД») в показателе даты документа указывается ноль («0»).

При погашении отсроченной, реструктурируемой задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию налогового органа об уплате налога (сбора, страховых взносов) или погашении задолженности в ходе проведения процедур, применяемых в деле о банкротстве, погашении инвестиционного налогового кредита, при уплате по результатам налоговых проверок, а также при погашении задолженности на основании исполнительных документов в показателе даты документа указывается, если показатель основания платежа имеет значение:

«РС» — дата решения о рассрочке;

«ОТ» — дата решения об отсрочке;

«РТ» — дата решения о реструктуризации;

«ПБ» — дата принятия арбитражным судом решения о введении процедуры банкротства;

«ТЛ» — дата определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику;

«ЗД» — дата требования налогового органа об уплате налога (сбора, страховых взносов); дата решения о приостановлении взыскания; дата решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения; дата исполнительного документа и возбужденного на его основании исполнительного производства;(в ред. Приказа Минфина России от 14.09.2020 N 199н)

Поле «24» — «Назначение платежа» — указывается дополнительная информация, необходимая для идентификации назначения платежа.

Реклама

СТАТУСЫ (поле 101 плат.док.)(действуют с 01.10.2021)

При составлении распоряжения о переводе денежных средств законные, уполномоченные представители или иные лица, исполняющие в соответствии с законодательством Российской Федерации обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации, указывают показатель статуса плательщика, чья обязанность исполняется.

«01» — налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо;

«02» — налоговый агент;

«03» — организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица, за исключением уплаты таможенных платежей;

«04» — налоговый орган;

«05» — Федеральная служба судебных приставов и ее территориальные органы;

«08» — плательщик — юридическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства, осуществляющие перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми и таможенными органами);

«13» — налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — физическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства;(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«15» — кредитная организация (филиал кредитной организации), платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц;

«16» — участник внешнеэкономической деятельности — физическое лицо (за исключением платежей, администрируемых налоговыми органами);(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«17» — участник внешнеэкономической деятельности — индивидуальный предприниматель (за исключением платежей, администрируемых налоговыми органами);(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«19» — организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке (за исключением платежей, администрируемых налоговыми и таможенными органами);(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«20» — кредитная организация (филиал кредитной организации), платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица (за исключением платежей, администрируемых налоговыми и таможенными органами);(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«23» — Фонд социального страхования Российской Федерации (за исключением платежей, администрируемых налоговыми органами);(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«24» — плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату сборов, страховых взносов, администрируемых Фондом социального страхования Российской Федерации, и иных платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми и таможенными органами);(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«27» — кредитные организации (филиалы кредитных организаций), составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации;

«28» — участник внешнеэкономической деятельности — получатель международного почтового отправления (за исключением платежей, администрируемых налоговыми органами);(в ред. Приказа Минфина России от 14.09.2020 N 199н)

«29» — политическая партия, избирательное объединение, инициативная группа по проведению референдума, кандидат, зарегистрированный кандидат или уполномоченный представитель инициативной группы по проведению референдума, инициативная агитационная группа при перечислении денежных средств в бюджетную систему Российской Федерации со специальных избирательных счетов и специальных счетов фондов референдума (за исключением платежей, администрируемых налоговыми органами);(абзац введен Приказом Минфина России от 14.09.2020 N 199н)

«30» — иностранное лицо, не состоящее на учете в налоговых органах Российской Федерации (при уплате платежей, администрируемых таможенными органами).(абзац введен Приказом Минфина России от 14.09.2020 N 199н)

Приложение 3

к Положению Банка России

от 29 июня 2021 года N 762-П

«О правилах осуществления перевода

денежных средств»

|

(62) |

(71) |

0401060 |

||

|

Поступ. в банк плат. |

Списано со сч. плат. |

|

(1) |

|||||||

|

ПЛАТЕЖНОЕ ПОРУЧЕНИЕ N |

(3) |

(4) |

(5) |

(101) |

|||

|

Дата |

Вид платежа |

||||||

|

Сумма прописью |

(6) |

|||||||||||||||||||

|

ИНН (60) |

КПП (102) |

Сумма |

(7) |

|||||||||||||||||

|

(8) |

||||||||||||||||||||

|

Сч. N |

(9) |

|||||||||||||||||||

|

Плательщик |

||||||||||||||||||||

|

(10) |

БИК |

(11) |

||||||||||||||||||

|

Банк плательщика |

Сч. N |

(12) |

||||||||||||||||||

|

(13) |

БИК |

(14) |

||||||||||||||||||

|

Банк получателя |

Сч. N |

(15) |

||||||||||||||||||

|

ИНН (61) |

КПП (103) |

Сч. N |

(17) |

|||||||||||||||||

|

(16) |

||||||||||||||||||||

|

Вид оп. |

(18) |

Срок плат. |

(19) |

|||||||||||||||||

|

Получатель |

Наз. пл. |

(20) |

Очер. плат. |

(21) |

||||||||||||||||

|

Код |

(22) |

Рез. поле |

(23) |

|||||||||||||||||

|

(104) |

(105) |

(106) |

(107) |

(108) |

(109) |

(110) |

||||||||||||||

|

(24) |

||||||||||||||||||||

|

Назначение платежа |

||||||||||||||||||||

|

Подписи |

Отметки банка |

|||||||||||||||||||

|

(43) |

(44) |

(45) |

||||||||||||||||||

|

М.П. |

||||||||||||||||||||

К сожалению, реакцию можно поставить не более одного раза

Мы работаем над улучшением нашего сервиса

С 11 февраля 2023 года действуют новые правила заполнения платежек на уплату налогов и страховых взносов. Что именно изменилось? Как теперь заполнять платежные поручения по ЕНП? Как отражать КБК для единого налогового платежа? В каких полях ставить 0 (нули)? Что делать с ОКТМО и «Назначением платежа»? На многие вопросы появились ответы. Рассказываем о деталях нового приказа Минфина.

Также см. “Платежное поручение по взносам на травматизм за январь 2023 года: пример“.

Краткая история вопроса

Новые правила оформления платежных поручений в 2023 году утвердили приказом Минфина от 30.12.2022 № 199н. Правила вступают в силу с 11 февраля 2023 года. До этого на практике применяли рекомендованные образцы заполнения платежных поручений, которые ФНС разместила на промостранице единого налогового счета на сайте ФНС. То есть, приходилось пользоваться рекомендованными, а не официальными правилами.

Решен главный вопрос – как заполнять платежку по ЕНП

Основной вопрос бухгалтеров в начале 2023 года касался заполнения полей платежного поручения на перечисление единого налогового платежа. Приказ Минфина от 30.12.2022 № 199 дал ответы на некоторые вопросы.

Для начала напомни о том, как в 2023 году расшифровываются поля платежных поручений:

Новые платежные поручения с 11 февраля 2023 года есть в системе Консультант Плюс.

С 11.02.2023 официально утверждено, что при перечислении единого налогового платежа в платежке указываются:

в поле 101 – статус «01»;

- в поле «ИНН» – ИНН плательщика, чья обязанность по уплате налогов, взносов, сборов исполняется;

- в поле «КПП» – значение «0» или КПП плательщика;

- в поле «Плательщик» – наименование организации (ее обособленного подразделения) или ф.и.о. ИП;

- в поле 104 – КБК единого налогового платежа (182 01 06 12 01 01 0000 510);

- в поле 105 «ОКТМО» – значение «0» или восьмизначный код, присвоенный территории муниципального образования (межселенной территории) в соответствии с ОКТМО;

- в полях 106-109 – «0» (нули). – эти поля предназначены для указания: основания платежа, налогового периода, номера и даты документа, который является основанием платежа;

- в поле 24 «Назначение платежа» – дополнительная информация, необходимая для идентификации платежа.

Посмотрите, как выглядит образец платежного поручения на уплату ЕНП, заполненный по всем правилам после 11 февраля 2023 года:

Если формируете платежку вместо уведомления

Напомним, что с 2023 года организации и ИП должны сдавать в ИФНС уведомления об исчисленных налогах и взносах.

Уведомление об исчисленных суммах представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН.

Однако в 2023 году – переходный период. Пока организации и ИП вправе вместо уведомлений направлять в ИФНС «старые» платежки по каждому налогу или взносам. Но заполнять их нужно по-особенному.

С 11 февраля 2023 года стало ясно, какие данные нужно внести в платежку-уведомление:

| Поле | Что вносим в платежку |

| Поле 104 | КБК конкретного налога или взносов из 20 знаков, как в уведомлении. |

| КПП плательщика | Значение КПП плательщика, за кого платим. |

| Поле 105 | Код ОКТМО из 8 цифр. |

| Поля «106», «108» и «109» | «0» (ноль). Если показать другое значение, в ИФНС сами решат принадлежность платежа. |

| Поле 107 | Налоговый период из 10 знаков, 2 из которых – разделительные, их заполняем точкой («.») |

| «ИНН» и «КПП» получателя | ИНН и КПП уполномоченного территориального налогового органа – администратора источников финансирования дефицита федерального бюджета. |

| Поле «Получатель» | Сокращенное наименование органа Казначейства и в скобках – наименование уполномоченного налогового органа, который администрирует источники финансирования дефицита федерального бюджета. |

| «Назначение платежа» | Дополнительные данные для идентификации назначения платежа. |

| Поле «101» | 02 |

Обратите внимание

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа (ЕНП);

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Вот будет выглядеть образец платежного поручения вместо уведомления:

Если нужно перечислить платеж, не входящий в ЕНП

Предположим, что вам нужно перечислить платеж, который не входит в состав ЕНП, но которые администрирует ИФНС (например, НДФЛ с выплат иностранцам с патентом). Тогда обращайте внимание на заполнение этих полей.

| Поле | Что вносим в платежку |

| Поле 104 | КБК для перечисления платежа из 20 знаков. В нашем примере – 182 1 01 02040 01 1000 110 |

| КПП плательщика | Значение КПП плательщика, за кого платим. |

| Поле 105 | Код ОКТМО из 8 цифр. |

| Поля «106» – «109» | «0» (ноль). Если отразить иное значение, налоговики сами установят принадлежность к платежу. |

| «ИНН» и «КПП» получателя | ИНН и КПП администратора доходов бюджета, который администрирует платежи по БК РФ. |

| поле «Получатель» | Сокращенное наименование органа Казначейства, которому открыт счет, и в скобках – сокращенное наименование администратора доходов бюджета, который администрирует платеж по БК РФ |

| «Назначение платежа» | Дополнительные данные для идентификации назначения платежа |

| поле «101» | «01» или «13» |

Итоговая шпаргалка (пямятка)

| Поле | Платежка по ЕНП | Платежка вместо уведомления о начислениях | Платежки не на ЕНС |

Плательщик (поле  |

Краткое наименование организации или обособленного подразделения; Ф.И.О предпринимателя |

||

| КПП плательщика (поле 102) | У российских организаций – «0», но допустимо указать КПП плательщика. У ИП – «0» | КПП, присвоенный инспекцией, куда организация платит налоги, сборы или взносы. У ИП – «0» | |

| Статус плательщика (поле 101) | 01 | 02 | 01 |

| КБК (поле 104) | КБК ЕНП – 18201061201010000510 | КБК налога, сбора или взносов | КБК налога или сбора |

| ОКТМО (поле 105) | 0, но допустимо указать ОКТМО территории, куда по НК зачисляется платеж | ОКТМО территории, куда по НК зачисляется платеж | |

| Основание платежа (поле 106) | 0 | 0 | 0 |

| Налоговый период (поле 107) | 0 | Период, за который перечисляете налог или взносы | 0 |

| Номер документа-основания платежа (поле 108) | 0 | 0 | 0 |

| Дата документа-основания платежа (поле 109) | 0 | 0 | 0 |

Уважаемые клиенты ПАО Банк «ФК Открытие»!

Информируем Вас об изменениях в Приказе Минфина от 12 ноября 2013 г. N 107н «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации», вступающих в силу с 01.10.2021.

Приложение № 2 (налоговые платежи)

1) Изменения в части заполнения реквизита 101:

В случае указания в реквизите «101» распоряжения статуса «13» и одновременного отсутствия в реквизите «Код» распоряжения о переводе денежных средств уникального идентификатора начисления, указание значения ИНН плательщика — физического лица в реквизите «ИНН» плательщика является обязательным.

Обращаем внимание, что вместо статусов 09 — 13 остается только один статус 13.

2) Изменения в части заполнения реквизита 106:

Новая формулировка определения значения «ЗД» — погашение задолженности, по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

Исключаются значения «БФ», «ТР», «ПР», «АП», «АР».

Изменения в определении значения «ТЛ» — погашение учредителем (участником) должника, собственником имущества должника — унитарного предприятия или третьим лицом требований к должнику об уплате обязательных платежей в ходе процедур, применяемых в деле о банкротстве.

3) Изменения в части заполнения реквизита 107:

Исключаются варианты заполнения для значений реквизита 106 «ТР», «ПР», а также условие: В случае осуществления платежа с целью погашения задолженности по акту проведенной проверки («АП») или исполнительному документу («АР») в показателе налогового периода указывается ноль («0»).

Добавляется новый вариант заполнения для значения реквизита 106 «ЗД»:

«ЗД» — срок уплаты, установленный в требовании налогового органа об уплате налогов (сборов); дата завершения приостановления взыскания.

4) Изменения в части заполнения реквизита 108:

Исключаются варианты заполнения для значений реквизита 106 «ТР», «ПР», «АП», «АР».

Добавляется новый вариант заполнения для значения реквизита 106 «ЗД»:

«ЗД» — номер требования налогового органа об уплате налога (сбора, страховых взносов) (ТР); номер решения о приостановлении взыскания (ПР); номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения (АП); номер исполнительного документа и возбужденного на основании его исполнительного производства (АР).

В случае значения показателя основания платежа равное «ЗД» в номере документа первые два знака обозначают вид документа.

Образцы заполнения показателя номер документа, который является основанием платежа (показатель основания платежа имеет значение «ЗД»):

«ТР0000000000000» — номер требования налогового органа об уплате налога (сбора, страховых взносов);

«ПР0000000000000» — номер решения о приостановлении взыскания;

«АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

«АР0000000000000» — номер исполнительного документа (исполнительного производства).

Вносятся незначительные изменения в следующее условие:

При уплате текущих платежей, в том числе на основании налоговой декларации (расчета), или добровольном погашении задолженности при отсутствии документа, который является основанием платежа (показатель основания платежа имеет значение «ТП» или «ЗД») в показателе номера документа указывается ноль («0»).

5) Изменения в части заполнения реквизита 109:

Вносятся незначительные изменения в следующее условие:

В случае добровольного погашения задолженности по истекшим налоговым (отчетным) периодам при отсутствии документа, который является основанием платежа (значение показателя основания платежа равно «ЗД») в показателе даты документа указывается ноль («0»).

Исключаются варианты заполнения для значений реквизита 106 «ПР», «АП», «АР».

При составлении плательщиком — физическим лицом — клиентом банка (владельцем счета) распоряжения о переводе денежных средств в уплату налоговых платежей, страховых взносов на основании налоговой декларации (расчета) в реквизите «109» указывается дата представления налоговой декларации (расчета) в налоговый орган либо при отправке налоговой декларации по почте — дата отправки почтового отправления.

Добавляется новый вариант заполнения для значения реквизита 106 «ЗД»:

«ЗД» — дата требования налогового органа об уплате налога (сбора, страховых взносов); дата решения о приостановлении взыскания; дата решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения; дата исполнительного документа и возбужденного на его основании исполнительного производства.

Приложение № 3 (таможенные платежи)

1) Добавляются новые требования:

При уплате таможенных платежей в бюджетную систему Российской Федерации указание в распоряжении о переводе денежных средств значения ИНН плательщика является обязательным. В случае уплаты таможенных платежей иностранными организациями (иностранными физическими лицами), не состоящими на учете в налоговых органах Российской Федерации (при указании в реквизите «101» распоряжения о переводе денежных средств в соответствии с Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными настоящим приказом, статуса «30»), в реквизите «ИНН» плательщика распоряжения о переводе денежных средств указывается значение «0».

В случае указания в реквизите «101» распоряжения о переводе денежных средств в соответствии с Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными настоящим приказом, статуса «06» или «07» значение реквизита «ИНН» плательщика должно принимать значение, состоящее из 10 знаков (цифр).

В случае указания в реквизите «101» распоряжения о переводе денежных средств в соответствии с Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными настоящим приказом, статуса «16» или «17» значение реквизита «ИНН» плательщика должно принимать значение, состоящее из 12 знаков (цифр).

2) Изменения в части заполнения реквизита 106:

В реквизите «106» распоряжения о переводе денежных средств указывается значение основания платежа, который имеет 2 знака и может принимать следующие значения:

«ДЕ» — декларация на товары, за исключением деклараций на товары, платежи по которым уплачиваются плательщиками таможенных пошлин, налогов — юридическими или физическими лицами (далее — плательщики таможенных платежей) в соответствии со статьями 114, 115, 116 Федерального закона от 27 ноября 2010 г. N 311-ФЗ «О таможенном регулировании в Российской Федерации» (Собрание законодательства Российской Федерации, 2010, N 48, ст. 6252; 2011, N 27, ст. 3873) (далее — Федеральный закон N 311-ФЗ) с использованием электронных терминалов, платежных терминалов и банкоматов;

«ПД» — пассажирская таможенная декларация;

«ПО» — таможенный приходный ордер, за исключением таможенных приходных ордеров, платежи по которым уплачиваются плательщиками таможенных платежей в соответствии со статьями 114, 115, 116 Федерального закона N 311-ФЗ с использованием электронных терминалов, платежных терминалов и банкоматов;

«КТ» — корректировка декларации на товары, за исключением корректировок деклараций на товары, платежи по которым уплачиваются плательщиками таможенных платежей в соответствии со статьями 114, 115, 116 Федерального закона N 311-ФЗ с использованием электронных терминалов, платежных терминалов и банкоматов;

«ИД» — исполнительный документ;

«ИП» — инкассовое поручение;

«ТУ» — требование об уплате таможенных платежей, за исключением требований об уплате таможенных платежей, платежи по которым уплачиваются плательщиками таможенных платежей в соответствии со статьями 114, 115, 116 Федерального закона N 311-ФЗ с использованием электронных терминалов, платежных терминалов и банкоматов;

«БД» — документы финансово-хозяйственной деятельности таможенных органов;

«ИН» — документ инкассации;

«КП» — соглашение о взаимодействии при уплате крупными плательщиками суммарных платежей в централизованном порядке;

«ДК» — декларация на товары, платежи по которой уплачиваются плательщиками таможенных платежей в соответствии со статьями 114, 115, 116 Федерального закона N 311-ФЗ с использованием электронных терминалов, платежных терминалов и банкоматов;

«ПК» — таможенный приходный ордер, платежи по которому уплачиваются плательщиками таможенных платежей в соответствии со статьями 114, 115, 116 Федерального закона N 311-ФЗ с использованием электронных терминалов, платежных терминалов и банкоматов;

«КК» — корректировка декларации на товары, платежи по которой уплачиваются плательщиками таможенных платежей в соответствии со статьями 114, 115, 116 Федерального закона N 311-ФЗ с использованием электронных терминалов, платежных терминалов и банкоматов;

«ТК» — требование об уплате таможенных платежей, платежи по которому уплачиваются плательщиками таможенных платежей в соответствии со статьями 114, 115, 116 Федерального закона N 311-ФЗ с использованием электронных терминалов, платежных терминалов и банкоматов;

«КВ» — квитанция получателя международного почтового отправления;

В реквизите «106» распоряжения о переводе денежных средств при уплате таможенных пошлин, налогов в отношении товаров для личного пользования указывается значение основания платежа, которое имеет 2 знака и может принимать следующие значения:

«ПК» — таможенный приходный ордер.

«КЭ» — квитанция физического лица — получателя товаров, перемещаемых в качестве экспресс-грузов.

3) Изменяются правила заполнения реквизита 108:

В реквизите «108» распоряжения о переводе денежных средств указывается, если показатель основания платежа имеет значение:

«ПК» — последние 7 цифр номера таможенного приходного ордера;

«ИЛ» — номер исполнительного листа;

«ИН» — номер документа инкассации;

«00» — в случае указания в реквизите «106» распоряжения о переводе денежных средств значения основания платежа «00»;

«КЭ» — последний элемент квитанции физического лица — получателя товаров, перемещаемых в качестве экспресс-грузов, а в случае если элемент состоит более чем из 15 символов, указывается последние 15 символов последнего элемента квитанции получателя товаров, перемещаемых в качестве экспресс-грузов;

«УВ» — последние 7 цифр номера уведомления о не уплаченных в установленный срок суммах таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней;

«ПБ» — номер поручения таможенного органа на бесспорное взыскание;

«ТГ» — последние 7 цифр номера требования об уплате денежных средств гарантирующим объединением (ассоциацией);

«ТБ», «ТД» — последние 7 цифр номера требования об уплате денежной суммы по банковской гарантии или договору поручительства;

«ПВ» — последние 7 цифр номера постановления о взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пени за счет имущества.

При указании номера соответствующего документа знак номера («N ») не проставляется.

Приложение № 4 (прочие платежи)

1) Изменения в части заполнения реквизита 108:

Дополняется новое требование:

В случае указания в реквизите «101» распоряжения о переводе денежных средств в соответствии с Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации статуса «29» и одновременного указания в реквизите «ИНН» плательщика значения «0» указание идентификатора сведений о физическом лице является обязательным.

1) Исключаются статусы 09-12, 18, 21, 22, 25, 26.

2) Изменяется определение статуса 13:

«13» — налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — физическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства;

3) Добавляется новый статус 30:

«30» — иностранное лицо, не состоящее на учете в налоговых органах Российской Федерации (при уплате платежей, администрируемых таможенными органами).

Статус 19, указываемый в поле 101, не допустимо использовать при перечислении денежных средств в налоговые (КБК=182%) и таможенные (КБК=153%) органы.

«19» — организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке (за исключением платежей, администрируемых налоговыми и таможенными органами).

Для перечисления денежных средств, удержанных из заработной платы (дохода) должника — физического лица, в налоговый орган указывается статус «13»,

Для перечисления денежных средств, удержанных из заработной платы (дохода) должника — физического лица, в таможенный орган указывается статус «16».