Содержание

- Бухгалтерские проводки по авансам от покупателей и поставщикам

- Проводки по авансу, полученного от покупателя

- Пример отражение полученного аванса за товары (услуги, работы)

- Проводки по выданному авансу в пользу поставщика

- Отражение предоплаты, перечисленной продавцу за сырье и материалы

- Как отразить аванс сотруднику на хозяйственные нужды

- Счета-фактуры при авансовых выплатах

- НДС с аванса: проводки

- НДС с авансов полученных

- НДС с авансов выданных

- Бухгалтерский учет

- Налоговый учет

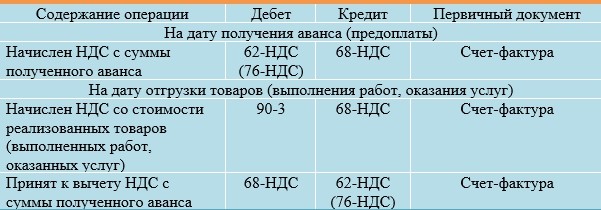

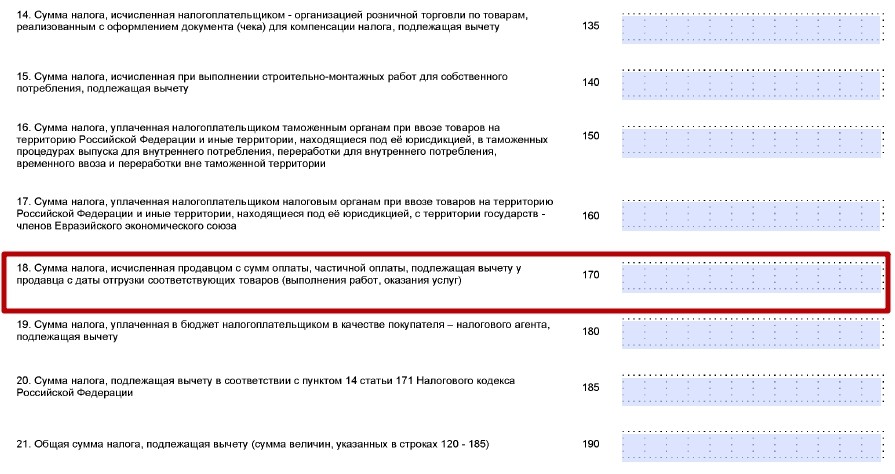

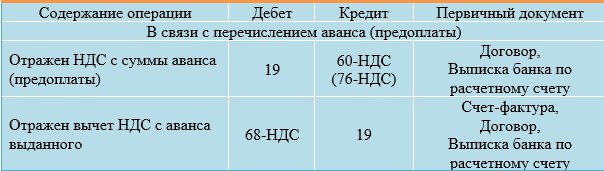

- Проводки по НДС с авансов

- Аванс или задаток

- Признаки аванса

- Пример

- Отражение НДС с авансов в балансе

- Проводки по учету НДС с авансов

- Операции по авансам полученным

- Операции по авансам выданным

- Восстановление НДС с аванса, полученного проводки

- Восстановление НДС с аванса у покупателей проводки

- Восстановление НДС при переходе на УСН проводки

- Проводки по восстановлению НДС при списании товара

- Какой общий порядок учета НДС с авансов полученных?

- НДС с авансов полученных — что это?

- Учет авансов у продавца

- Действия покупателя при перечислении предоплаты

- Когда НДС с авансов полученных начислять не нужно

- Как отразить НДС при получении предоплаты при переходе на УСН с ОСН и наоборот

- Ответственность продавца, не начисляющего НДС с авансов полученных

- Итоги

- Новые записи:

Бухгалтерские проводки по авансам от покупателей и поставщикам

В бухгалтерском учете авансом называют предоплату в виде денежной суммы, которая перечисляется от покупателя поставщику в счет оплаты еще не оказанных услуг, не выполненных работ, не отгруженного товара.

Аванс не является доходом организации, его получившим, до тех пор, пока заказчику не будут оказаны те или иные услуги (или оплаченный ранее товар не поступит на склад). Из данной статьи Вы узнаете о специфике отражения выданных и полученных авансов, а также о документах, на основании которых осуществляются проводки в учете авансов.

Проводки по авансу, полученного от покупателя

Если предприятие получает предоплату за услуги или работы, которые по договору еще не выполнены, то такой аванс учитывается по счету 62. Также данный счет применяется при поступлении средств за какую-либо продукцию, которая на момент поступления денег не была поставлена заказчику.

Пример отражение полученного аванса за товары (услуги, работы)

Допустим, фирмы «Омега» и «Фактор» заключили договор на поставку полиграфической продукции, где «Омега» выступает поставщиком, а «Фактор» — покупателем. Сумма договора составляет 321 000 рублей. 01.10.2015 заказчик осуществляет полную предоплату по договору. 01.11.2015 поставщик передает часть товара на сумму 120 000 рублей.

Данная операция будет выглядеть так:

| Дт | Кт | Описание | Сумма | Основание |

| 51 | 62.02 | Поступление аванса от покупателя на счет фирмы «Омега» | 321 000 руб. | счет-фактура, банковская выписка |

| 62.02 | 68 | Начисление НДС (18% от суммы аванса) | 48 966 руб. | счет-фактура, банковская выписка |

| 62.01 | 90/1 | Поставка полиграфической продукции | 120 000 руб. | товарно-транспортная накладная |

| 90/3 | 68 | Начисление НДС (18% от стоимости поставки) | 18 305 руб. | товарно-транспортная накладная |

| 68 | 62.02 | Восстановление НДС | 18 305 руб. | товарно-транспортная накладная |

| 62.02 | 62.01 | Закрытие полученного аванса на сумму поставленного товара | 120 000 руб. | товарно-транспортная накладная |

Проводки по выданному авансу в пользу поставщика

Для учета авансов, перечисленных предприятием в счет оплаты услуг, работ и готовой продукции, используют счет 60. Расчеты с подотчетными лицами организация проводит по счету 71.

Отражение предоплаты, перечисленной продавцу за сырье и материалы

Рассмотрим пример: фирма «Сигма» заказала у предприятия «Атлет» сырье для производства продукции и 05.04.2015 оплатила авансом 48 000 рублей. 01.06.2015 «Атлет» поставил сырье и материалы на склад «Сигма».

В учете у заказчика должны быть отражены такие бухгалтерские проводки по авансу:

| Дт | Кт | Описание | Сумма | Основание |

| 60.02 | 51 | Перечислен выданный аванс предприятию «Атлет» | 48 000 руб. | счет-фактура |

| 10/1 | 60.01 | «Атлет» поставил сырье и материалы в полном объеме | 39 360 руб. | товарно-транспортная накладная |

| 19/3 | 60.01 | НДС (18% от стоимости полученного товара) | 8 640 руб. | товарно-транспортная накладная |

| 60.01 | 60.02 | Зачет аванса поставщика по факту поставки товара | 48 000 руб. | товарно-транспортная накладная |

| 68.02 | 19.03 | Зачет НДС по факту поставки товара | 8 640 руб. | товарно-транспортная накладная |

Как отразить аванс сотруднику на хозяйственные нужды

ООО «Интер» выдало своему сотруднику Свиридову В.П. аванс в сумме 5 200 рублей на покупку канцтоваров. Свиридов приобрел канцелярию на сумму 4 850 рублей, остаток неиспользованных средств 350 рублей вернул в кассу ООО «Интер».

| Дт | Кт | Описание | Сумма | Основание |

| 71 | 51 | Свиридов получил аванс на карточный счет | 5 200 руб. | заявление на выдачу средств |

| 10 | 71 | Отражение приобретенных товаров | 4 850 руб. | авансовый отчет |

| 50 | 71 | Свиридов вернул в кассу неизрасходованные средства | 350 руб. | авансовый отчет |

Счета-фактуры при авансовых выплатах

Счет-фактура является одним из наиболее распространенных документов, которые являются основанием для осуществления предоплаты. В нем обязательно наличие основных реквизитов:

- наименование поставщика и заказчика;

- банковские реквизиты поставщика для перечисления средств;

- печать и подпись представителя организации-исполнителя.

В счете-фактуре также должно быть указано количество поставляемой продукции, объем работ и услуг, ее стоимость, ставку и сумму НДС, а также срок выполнения работ (поставки товара).

В последние годы многие предприятия в целях оптимизации собственного документооборота отказываются от использования счетов-фактур, прописывая все необходимую информацию непосредственно в договоре. Заключая соглашение, исполнитель и заказчик имеют возможность подробно описать сроки перечисления аванса, условия поставки, а также ответственность за их нарушение, что позволит сторонам минимизировать вероятные риски.

НДС с аванса: проводки

Актуально на: 1 марта 2019 г.

А при перечислении предоплаты у плательщика НДС есть право при соблюдении определенных условий принять НДС с перечисленной оплаты к вычету (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Как НДС с полученных и выданных авансов отразить в бухгалтерском учете и отчетности продавца и покупателя, расскажем в нашей консультации.

НДС с авансов полученных

При перечислении покупателем аванса в счет облагаемой НДС реализации у продавца отражается поступление денежных средств:

Дебет счетов 51 «Расчетные счета», 52 «Валютные счета», 50 «Касса» и др. – Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные»

На сумму НДС с аванса полученного проводка у продавца будет сформирована следующая проводка:

Дебет счета 62, субсчет «Авансы полученные» — Кредит счета 68 «Расчеты по налогам и сборам», субсчет «НДС»

А как отражается НДС полученных авансов в балансе?

НДС с авансов полученных в балансе 2018 года, за который составляется отчетность, уменьшает сумму кредиторской задолженности, отражаемой в пассиве баланса (Приложение к письму Минфина от 09.01.2013 № 07-02-18/01).

Покажем сказанное на примере. Напомним, что в 2018 году основная ставка НДС составляла 18%.

Продавец А получил аванс от Покупателя Б в размере 65 000 руб. (в т.ч. НДС 18%).

Полученные аванс и начисленный НДС в размере 9 915 (65 000 * 18/118) были отражены у Продавца А следующими бухгалтерскими записями:

Дебет счета 51 – Кредит счета 62, субсчет «Авансы полученные»: 65 000

Дебет счета 62, субсчет «Авансы полученные» — Кредит счета 68, субсчет «НДС»: 9 915

Для упрощения предположим, что других операций у организации в отчетном периоде не было.

В результате этой операции в бухгалтерском балансе будут отражены следующие суммы:

- по строке 1250 «Денежные средства и денежные эквиваленты» — сумма полученной предоплаты 65 000;

- по строке 1520 «Кредиторская задолженность» — сумма полученного аванса, уменьшенного на начисленный НДС (55 085) + НДС начисленный к уплате в бюджет (9 915). Итоговое сальдо строки – 65 000 (55 085 + 9 915).

Принять НДС к вычету по полученному авансу можно будет при возврате аванса в случае расторжения или изменения условий договора или при отгрузке товаров (выполнении работ, оказании услуг), в счет которой был получен аванс (п.п.5, 8 ст. 171, п.п.4, 6 ст. 172 НК РФ).

Тогда при принятии авансового НДС к вычету в бухгалтерском учете продавца будет сформирована запись:

Дебет счета 68, субсчет «НДС» — Кредит счета 62, субсчет «Авансы полученные».

НДС с авансов выданных

При перечислении аванса покупатель отразит следующую проводку:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные» — Кредит счетов 51, 52, 50 и др.

На основании полученного счета-фактуры на авансовый НДС покупатель в бухгалтерском учете сделает запись:

Дебет счета 19 «НДС по приобретенным ценностям», субсчет «НДС по авансам выданным» — Кредит счета 60, субсчет «Авансы выданные»

И примет авансовый НДС к вычету:

Дебет счета 68, субсчет «НДС» — Кредит счета 19, субсчет «НДС по авансам выданным»

В бухгалтерском балансе сумма выданного аванса отражается за минусом начисленного с него НДС (Приложение к письму Минфина от 09.01.2013 № 07-02-18/01, Письмо Минфина от 12.04.2013 № 07-01-06/12203).

Покажем сказанное на приведенном выше примере хозяйственной ситуации.

Выданный Покупателем Б аванс и исчисленный НДС в размере 9 915 (65 000 * 18/118) отражаются следующими бухгалтерскими записями:

Дебет счета 60, субсчет «Авансы выданные» – Кредит счета 51: 65 000

Дебет счета 19, субсчет «НДС по авансам выданным» — Кредит счета 60, субсчет «Авансы выданные»: 9 915

В результате этой операции в бухгалтерском балансе Покупателя Б будут отражены следующие суммы:

- по строке 1230 «Дебиторская задолженность» — сумма выданной предоплаты 65 000, уменьшенной на величину НДС с нее (9 915);

- по этой же строке будет показана сумма НДС, подлежащая возмещению из бюджета в размере 9 915.

Итоговое сальдо строки 1230 – 65 000 (55 085 + 9 915).

В пассиве баланса Покупателя Б данные операции не отражаются.

При возврате выданного аванса (например, при расторжении договора) или при получении от поставщика товаров (выполненных работ, оказанных услуг) принятый ранее НДС с аванса подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ):

Дебет счета 60, субсчет «Авансы выданные» — Кредит счета 68, субсчет «НДС»

Также часто учет НДС с авансов полученных и выданных ведется на отдельных субсчетах к счету 76 «Расчеты с разными дебиторами и кредиторами». Данный вариант удобен тем, что бухгалтеру удобно будет видеть общую сумму полученных и выданных авансов на счетах 62 и 60 соответственно, а не уменьшенных на сумму НДС.

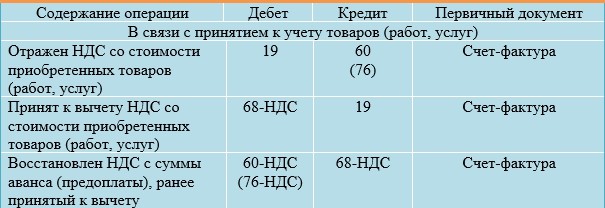

Какие проводки должны быть в бухгалтерском учете при отражении расчетов по НДС по авансам выданным и полученным?

Бухгалтерский учет

НДС с аванса (предоплаты), полученного от покупателя (заказчика), в соответствии с пунктом 5 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N32н (далее — ПБУ 9/99) выручка от продажи товаров признается доходом от обычных видов деятельности. То есть, при выполнении условий, установленных пунктом 12 ПБУ 9/99, указанный доход признается после перехода права собственности на товары к покупателю.

Согласно положениям пунктов 3, 12 ПБУ 9/99 до момента признания выручки сумма предоплаты, полученная от покупателя в счет передачи товаров, не признается доходом продавца, а отражается в учете в качестве кредиторской задолженности.

Кредиторская задолженность перед покупателем, образовавшаяся в момент получения предоплаты, должна отражаться в бухгалтерском балансе в оценке за вычетом суммы НДС, подлежащей уплате (уплаченной) в бюджет в соответствии с подпунктом 2 пункта 5 статьей 173 НК РФ. В связи с тем, что порядок отражения НДС на счетах бухгалтерского учета, исчисленного с полученной предоплаты, нормативно не закреплен, организации следует при отражении суммы НДС, исчисленной с полученного аванса, применять технический счет, в качестве которого используется один из счетов учета расчетов с дебиторами и кредиторами, закрепленный организацией в учетной политике в соответствии с «Положением по бухгалтерскому учету «Учетная политика организации» 1/2008 утвержденного Приказом Минфина России от 06.10.2008 N106н (далее — ПБУ 1/2008).

Таким образом, для отражения НДС, исчисленного с полученных авансов (предоплаты), используется отдельный аналитический счет «НДС с полученных авансов (предоплаты)» счета 62 «Расчеты с покупателями и заказчиками» или счета 76 «Расчеты с разными дебиторами и кредиторами».

НДС с аванса (предоплаты) выданного покупателем (заказчиком):

В соответствии с пунктами 3, 6 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N33н (далее — ПБУ 10/99), сумма внесенной предоплаты не признается расходом организации, а отражается в учете в качестве дебиторской задолженности.

При перечислении суммы предоплаты производится бухгалтерская запись по дебету счета 60 «Расчеты с поставщиками и подрядчиками» в корреспонденции с кредитом счета 51 «Расчетные счета». Указанная сумма предоплаты, уплаченная поставщику, отражается обособленно на счете 60 путем открытия отдельного аналитического счета «Расчеты по выданным авансам и предоплатам».

Таким образом, согласно учетной политике организации указанный налоговый вычет может быть отражен по дебету счета 68 «Расчеты по налогам и сборам» в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», аналитический счет 76-НДС-ва «НДС с перечисленной предоплаты». Соответственно, восстановление НДС после получения товара от поставщика будет отражаться обратной записью по указанным счетам.

Налоговый учет

НДС с аванса (предоплаты), полученного от покупателя (заказчика), в соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ реализация товаров на территории РФ признается объектом налогообложения по НДС. Согласно подпункта 2 пункта 1 статьи 167 НК РФ при получении аванса (предоплаты) за товары у продавца возникает момент определения налоговой базы по НДС, которая определяется в соответствии с пунктом 1 статьи 154 НК РФ исходя из суммы полученной предоплаты с учетом НДС.

В соответствии с пунктом 1, 3 статьи 168, подпунктом 1 пункта 3 статьи 169 НК РФ при отгрузке товаров в счет предоплаты продавец также обязан предъявить покупателю соответствующую сумму НДС и в течение пяти календарных дней со дня отгрузки выставить счет-фактуру. С момента отгрузки товаров (дата отгрузки), в оплату которых подлежат зачету суммы предоплаты, у продавца возникает право на вычет суммы НДС, исчисленной при получении предоплаты (пункт 8 статьи 171, пункт 6 статьи 172 НК РФ).

НДС с аванса (предоплаты) выданного покупателем (заказчиком), согласно пункту 9 статьи 172, пункт 12 статьи 171 НК РФ на основании счета-фактуры, выставленного поставщиком на сумму предоплаты, а также документов, подтверждающих фактическое перечисление сумм оплаты в счет предстоящей поставки товара, организация вправе заявить к вычету НДС с уплаченной предоплаты при наличии указанного условия в договоре. На момент принятия товара к учету у организации вновь возникает право на налоговый вычет «входного» НДС закрепленное подпунктом 1 пункта 2 статьи 171, пункта 1 статьи 172 НК РФ, который производится на основании счета-фактуры, выставленного поставщиком. При этом организация обязана восстановить ранее принятый к вычету НДС с суммы предоплаты согласно подпункту 3 пункта 3 статьи 170 НК РФ.

Проводки

Обозначения аналитических счетов, используемые в таблице проводок:

К балансовому счету 62:

62-ав «Расчеты по полученным авансам (предоплате)»;

62-НДС-ав «НДС с полученных авансов (предоплаты)»,

К балансовому счету 76:

76-НДС-ав «НДС с полученных авансов (предоплаты)»;

76-НДС-ва «НДС с перечисленных авансов и предоплат».

К балансовому счету 60:

60-ва «Расчеты по выданным авансам и предоплатам»;

60-с «Расчеты с поставщиком за сырье» (см. таблицу).

Проводки по НДС с авансов

Авансом, в общем случае, называется перечисление денежных средств в счет поставки товаров или оказания услуг по заключенному договору. Предоплата может быть как частичной так и полной, это определяется условиями договора.

Аванс или задаток

В российском законодательстве аванс и задаток — различные понятия. Основной признак, по которому принято их различать — это необходимость возврата в случае неисполнения обязательств.

Если контрагент не осуществил поставку товара или не предоставил услугу, то выплаченный покупателем задаток последнему не возвращается. Аванс же должен быть возвращен. Также, задаток, в отличие от аванса, исчисляется только в денежном выражении.

Кроме того, условия и размер аванса определяются в тексте самого договора, а в случае задатка, как правило, составляется отдельное дополнительное соглашение.

Признаки аванса

Выданные авансы — это суммы, перечисленные контрагентам (поставщикам) в рамках предстоящих поставок по договорам купли-продажи.

При перечислении аванса продавцу, тот в течение пяти дней обязан выдать покупателю СФ на аванс. Этот СФ покупатель имеет право взять к вычету, если аванс и поставка разнесены во времени.

Пример

ООО «Фортуна» покупает у фирмы «Аксель» партию товара на сумму 118000 рублей, включая НДС 18000 рублей. Условия договора предусматривают предоплату 100 процентов.

В декабре 2015 года «Фортуной» был перечислен аванс. Поставщик выдал на него счет-фактуру.

| Дт | Кт | Описание операции | Сумма | Документ |

| 60 | 51 | Отражено перечисление аванса | 118000 | Платежное поручение |

| 68 | 76(авансы) | Отражен НДС с аванса к вычету(118000*18/118) | 18000 | Книга покупок |

Отгрузка оплаченного товара произошла в феврале 2016 года. Бухгалтер ООО «Фортуна» делает проводки по авансовому НДС:

| Дт | Кт | Описание операции | Сумма | Документ |

| 41 | 60 | Отражено поступление товара (без НДС) | 100000 | Накладная |

| 19 | 60 | Отражен НДС входящий | 18000 | Счет-фактура |

| 68 | 19 | НДС по полученным товарам предъявлен к вычету | 18000 | Книга покупок |

| 76(авансы) | 68 | Восстановлен НДС с аванса, ранее взятый к вычету | 18000 | Книга продаж |

Стоит иметь в виду, что покупатель не имеет права взять к вычету НДС с перечисленного аванса, если закупаемый товар планируется использовать в необлагаемой НДС деятельности.

Авансы, полученные продавцом (подрядчиком и т. д.), учитываются на счете 62, субсчет «Авансы».

Авансом полученным считается сумма, поступившая раньше, чем произошло выполнение обязательств по договору, т.е. подписан акт о выполненных работах. Если денежные средства перечислены в день отгрузки товара (предоставления услуги), это тоже не будет авансом.

Рассмотрим наш пример, но уже со стороны продавца — фирмы «Аксель».

Проводки после получения аванса в декабре 2015 года:

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 62.2 | Отражено поступление аванса | 118000 | Платежное поручение |

| 76(авансы) | 68 | Отражено начисление НДС с полученного аванса(118000*18/118) | 18000 | Счет-фактура выданный |

После отгрузки товара в феврале 2016 года:

| Дт | Кт | Описание операции | Сумма | Документ |

| 62.1 | 90.1 | Отражена выручка от реализации товара | 118000 | Накладная |

| 90(НДС) | 68 | Отражено начисление НДС с реализации | 18000 | Счет-фактура |

| 62.2 | 62.1 | Зачтен аванс покупателя | 118000 | Бухгалтерская справка |

| 68 | 76(авансы) | НДС начисленный по авансу предъявлен к вычету | 18000 | Книга покупок |

То есть, организация-продавец имеет право взять к вычету НДС, начисленный по полученному авансу только после свершения факта реализации. При частичной реализации закрытие НДС происходит тоже частично: сумма проводки Дт 68 — Кт 76.АВ рассчитывается пропорционально фактической реализации.

Отражение НДС с авансов в балансе

По рекомендации Минфина, авансы, входящие в состав строк дебиторской (1230) и кредиторской (1520) задолженностей необходимо отражать без учета НДС.

Есть некоторые нюансы, если требуется по НДС с авансов, полученных составить проводки. Для учета взносов используются субсчета 76 ВА и 76 АВ. Выданный аванс представляет собой предварительную оплату поставщику в счет поставок в дальнейшем, выполняемых работ.

Покупатель может оформить компенсацию сбора только при соблюдении некоторых требований – при наличии условий по предоплате, при представлении документов, которые подтвердили предварительную оплату. Если компания применяет компенсацию по платежу с выданной предварительной оплаты, после его закрытия она обязана восстановить этот налог.

Проводки по учету НДС с авансов

Есть методика начисления взносов при выданном платеже. При получении предварительной оплаты от покупателя составляется проводка ДТ51 КТ62.2. Согласно Налоговому Кодексу, с этого показателя высчитывается размер отчислений.

Для этого применяется дополнительный 76 счет, на нем открывается соответствующий субсчет, который будет отражать отчисления с полученных от покупателей средств. Проводка по начислению сбора будет выглядеть так – ДТ76 КТ68. Она составляется в те сутки, когда была получена предварительная оплата.

Впоследствии товар отгружается в счет полученных денег, проводка будет выглядеть следующим образом – ДТ62.1 КТ90.1. С продажи также начисляется платеж для внесения в бюджет, и составляется соответствующая проводка – ДТ90.3 КТ68 в день реализации.

После отгрузки продукции зачисляется сумма в счет погашения долга покупателя с использованием проводки ДТ62.2 КТ62.1. Таким образом, налог начислен два раза – с предоплаты и продажи продукции. Чтобы не уплачивать налог в два раза больше, требуется отобразить проводку ДТ68 К76. Так, к вычету принимается сбор в результате реализации товара, оплаченного по предоплате.

Операции по авансам полученным

Если поставщик является плательщиком налогов, то, после получения предварительной оплаты от покупателя, у него появляется необходимость рассчитать НДС с аванса полученного и оформить первичные документы в течение 5 суток.

Один экземпляр с выделением размера взноса отдается покупателю, а другой отображается в книге продаж. Есть формула расчета платежа в бюджет. Сумма умножается на расчетную ставку, которая составляет 20/120 или 10/110 в зависимости от размера тарифа. Размер полученных денег и налога заносят в налоговую декларацию в третий раздел. Проводка по НДС с авансов, полученных выглядит так – ДТ76(62) КТ68.

Есть случаи, когда не требуется начислять налог с предоплаты:

Стоимость продукции не включается, так как не входит в облагаемую базу.

- Стоимость продукции не включается, так как не входит в облагаемую базу.

- Применяется нулевой тариф.

- Продукция реализуется за пределами РФ.

После отгрузки продукции, на сумму отгруженных товаров выписывается счет-фактура, которая передается покупателю, данные отражаются в книге продаж. Тариф принимается к вычету. Какие проводки составляются – ДТ90 КТ68, ДТ68 КТ76 (62). Если оплата и отгрузка были в одном периоде, продавец начисляет и принимает налог к компенсации в одной ¼ года.

Операции по авансам выданным

НДС с авансов выданных может быть принят к вычету. Это является правом лица, но оно не обязано этого делать. С платежей по внесенным средствам вычет возможен только в том случае, если товары, за которые перечислялись деньги, используется в налогооблагаемой деятельности.

Чтобы получить компенсацию, следует соблюдать некоторые условия. У лица должна быть счет-фактура, документ, подтверждающий перечисление тарифа, прописанное условие в договоре.

Если все условия соблюдаются, счет-фактура регистрируется в книге покупок, компенсация отражается в декларации. Как выглядит по НДС по авансам, выданным проводка – ДТ68 КТ60 (76).

Перечисленные предварительные суммы отражаются в строке 1230. В ней прописываются суммы оставшихся долгов покупателей с начислением НДС с аванса. Размеры этих долгов организация устанавливает самостоятельно, определяя вероятность из частичной или полной оплаты.

Согласно разъяснениям Минфина, при перечислении покупателем аванса поставщику, дебиторский долг отражается за исключением отчислений, которые подлежат к вычету или приняты к компенсации. Получается, в строке 1230, помимо долга с начислением сбора, сумма переводимых средств отражается за минусом отчислений.

В пассиве баланса, строке 1520, отображаются суммы остатков (кредитовые) с учетом отчислений. Это долги организации, которые она должна была заплатить в течение года, либо в процессе цикла производства.

При заполнении строки нужно учесть особенности указания средств полученных. Рекомендуется их отражать без учета налога. Так, строка будет содержать кредиторский долг с отчислениями и показателями за минусом сбора.

Можно сделать вывод, что налог отображается в активе в строках 1220 и 1230, а пассив – в строке 1520. В строки 1230 и 1520 долги по авансам входят за минусом платежа. Плательщик при этом имеет право не вычитать налог, но, возможно, потребуется представить объяснения этому действию.

Восстановление НДС с аванса, полученного проводки

При исчислении налогового платежа на добавленную стоимость по авансам полученным, продавцом составляется счет-фактура, один из экземпляров которой направляется покупателю. При наличии этого документа покупатель может учесть сумму налога при компенсации.

Для вычета у покупателя недостаточно наличия факта оплаты и представления счета-фактуры. Есть и другие условия для выполнения данной операции. Важно наличие прописанного условия о возможности перечисления суммы в договоре, счет-фактура на предоплату оформляется в течение 5 суток. Восстановление НДС с аванса отражается проводкой – ДТ68/2КТ76ВА.

Восстановление НДС с аванса у покупателей проводки

Восстановление платежа с выдаваемых сумм является результатом его принятия к вычету. Вопрос о восстановлении сбора может появиться при изменении условий обложения налогом, а также смены ситуации с полученными деньгами.

Есть некоторые условия вычета по выданным средствам. Восстановление налога по выданному платежу делается в случаях, если выполнялась поставка, в счет которой переводился аванс, расторгнут договор поставки или изменены его условия, в результате деньги были возвращены покупателю. Бухгалтерская проводка по восстановлению сбора будет выглядеть так – ДТ76/ВАКТ68/2.

Восстановление НДС при переходе на УСН проводки

Перед переходом на новый режим налогообложения организация должна восстанавливать сбор с операций по покупке активов, которые облагались тарифом, а также с сумм полученных. Платеж с перечисленных средств принимается к вычету.

Восстановление платежа производится в периоде, который предшествует переходу на новый режим. Восстановленные суммы в бухучете и налоговом учете прописываются в прочие расходы. Какая проводка составляется – ДТ91 КТ68.

Есть некоторые нюансы восстановления отчислений в бюджет с предварительных платежей. Они могли быть уплачены фирмой при работе на ОСН, а активы быть получены на УСН. Являясь налогоплательщиком, компания могла принять к вычету размеры сбора. НДС восстанавливают в той сумме, в которой налог ранее вычитался. Проводка будет такой – ДТ60 КТ68 субсчет «НДС». Принятый к вычету сбор с внесенной суммы отражается ДТ68 КТ62.

Проводки по восстановлению НДС при списании товара

Существуют особенности восстановления НДС в процессе списания продукции. Есть риск возникновения разногласий с налоговыми органами по начислению авансовых платежей и списанию товаров. Плательщик самостоятельно принимает решение о целесообразности восстановления сбора.

У плательщика, который хочет исключить разногласия, на время списания будут проводки – ДТ19 КТ68 в части восстановления размера сбора, ДТ91 КТ19 – по его списанию в прочие расходы.

Налог восстанавливается по тарифу, отображенному в документации поставщика. Можно сделать вывод, что плательщику, желающему избежать спора при проверке, лучше восстановить платеж при списании. В ином случае может потребоваться доказать свое право не восстанавливать платеж в судебном порядке.

Какой общий порядок учета НДС с авансов полученных?

На нашем форуме можно уточнить любые моменты по начислению НДС и других федеральных налогов. Так, узнать, как проходит камеральная проверка по НДС, какие документы запрашиваются налоговиками в ходе это проверки, можно по .

НДС с авансов полученных — что это?

Учет авансов у продавца

Действия покупателя при перечислении предоплаты

Когда НДС с авансов полученных начислять не нужно

Как отразить НДС при получении предоплаты при переходе на УСН с ОСН и наоборот

Ответственность продавца, не начисляющего НДС с авансов полученных

Итоги

НДС с авансов полученных — что это?

Начислять НДС с авансов полученных заставляет налогоплательщиков подп. 2 п. 1 ст. 167 НК РФ. Если пришла оплата в счет будущей поставки, следует начислить НДС. При этом налоговой базой будет сама предоплата, а НДС начисляется по расчетным ставкам 10/110 или 20/120 в зависимости от реализуемого объекта (п. 4 ст. 164 НК РФ).

Учет авансов у продавца

1. Делаются следующие проводки:

Дт 51 Кт 62 — поступила предоплата.

Дт 76 Кт 68 — отражен НДС с предоплаты.

2. Готовится авансовый счет-фактура (ст. 169 НК РФ).

На то, чтобы его выписать, поставщику отводится 5 дней. Его составляют в 2-х экземплярах: один — для себя, второй — для покупателя. Правила выписки счета-фактуры по полученным авансам регулируются Постановлением Правительства РФ от 26 декабря 2011 года № 1137 (далее — Постановление № 1137).

О том, как правильно заполнить счет-фактуру на аванс, см. материал «Принятие к вычету НДС с полученных авансов»

3. Авансовый счет-фактура фиксируется в книге продаж.

Регистрируют счет-фактуру в том периоде, в котором была получена предоплата (п. 3 Правил ведения книги покупок, утвержденных Постановлением № 1137).

Далее у продавца возможны 3 ситуации:

- продажи в периоде перечисления аванса не было;

- продажа в периоде перечисления аванса была;

- аванс возвращен покупателю.

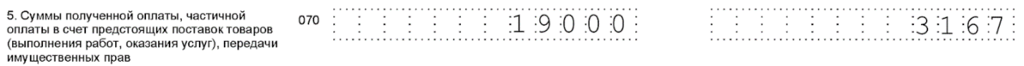

Вариант, когда отгрузки в периоде получения аванса не было

Продавцу нужно внести сумму предоплаты и НДС с аванса полученного в строку 070 в графах 3 и 5 соответственно раздела 3 декларации по НДС (приказ ФНС России от 29 октября 2014 года № ММВ-7-3/558@).

Вариант, когда продавец вернул аванс покупателю

- Продавец принимает НДС с авансов полученных к вычету (п. 5 ст. 171 НК РФ), делая проводки:

Дт 62 Кт 51 — возврат аванса.

Дт 68 Кт 76 — прием НДС с полученных авансов к вычету.

- Отражает НДС к вычету в книге покупок.

- Заполняет строку 120 раздела 3 декларации по НДС.

Вариант осуществления реализации ранее оплаченных ТМЦ

- Продавец принимает НДС с аванса полученного к вычету (п. 8 ст. 171 НК РФ), делая проводки:

Дт 62 Кт 90 — получена выручка от реализации.

Дт 90 Кт 68 — начислен НДС от реализации.

Дт 68 Кт 76 — НДС с полученных авансов взят к вычету.

- Показывает вычет по НДС с авансов полученных в книге покупок с номером счета-фактуры, который был выписан продавцом при получении аванса.

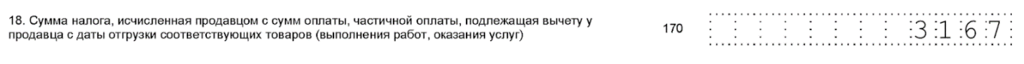

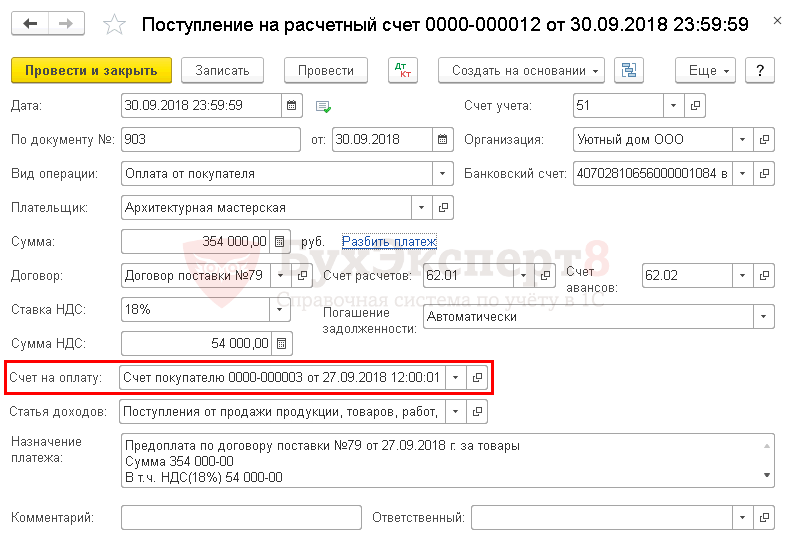

- Заполняет декларацию, в которой вносит вычет в строку 170 раздела 3.

О сроках принятия НДС к вычету см. материал «Вычеты ”авансового“ и ”агентского“ НДС нельзя откладывать»

Обратите внимание! Налоговики считают, что НДС с аванса полученного начисляется в любом случае, даже если периоды получения предоплаты и реализации совпадают (письмо ФНС России от 20.07.2011 № ЕД-4-3/11684).

Кроме того, согласно подп. 3 п. 3 ст. 170 НК РФ продавец, реализовав ТМЦ на сумму меньшую, чем аванс, может принять к вычету НДС только с суммы продажи, а не со всей предоплаты.

Подробнее о правилах вычета НДС с авансов см. материал «Принятие к вычету НДС с полученных авансов»

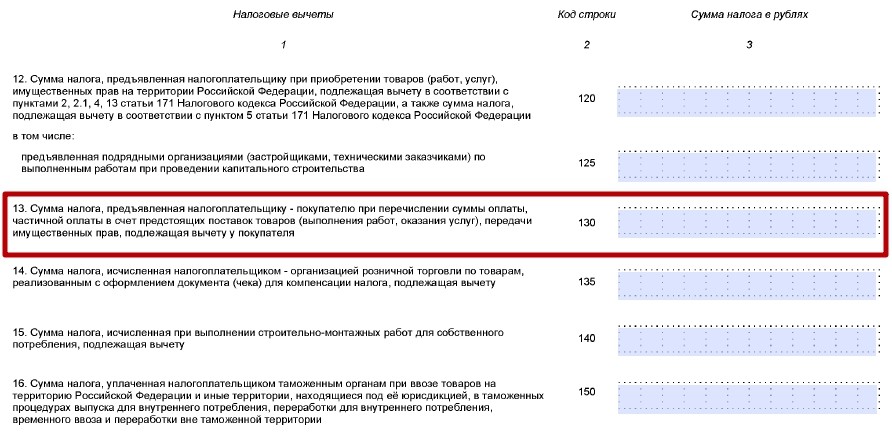

Действия покупателя при перечислении предоплаты

Покупатель в силу п. 12 ст. 171 НК РФ может принять авансовый НДС к вычету, если:

- есть корректно оформленный счет-фактура;

- имеется документ, подтверждающий оплату;

- в договоре зафиксирована возможность предоплаты.

Перечислив аванс, покупатель:

- Делает следующие проводки:

Дт 60 Кт 51 — перечислен аванс.

Дт 68 Кт 76 — авансовый НДС взят к вычету.

- Заносит вычет по НДС с авансов выданных в книгу покупок с номером счета-фактуры, который был выписан продавцом.

- Отражает авансовый НДС по строке 130 раздела 3 декларации по НДС.

- Восстанавливает авансовый НДС в периоде продажи: Дт 76 Кт 68.

- Отражает в книге продаж восстановление НДС.

- Отражает в декларации НДС с авансов по строке 090 раздела 3 (по ставкам 10/110 и 20/120).

По вопросу заполнения строки 090 декларации см. материал «Как заполняется строка 090 раздела 3 декларации по НДС»

См. также: «Принятие к вычету НДС с выданных авансов»

Когда НДС с авансов полученных начислять не нужно

Налогоплательщик может не начислять НДС с аванса полученного в следующих случаях:

- при получении аванса по необлагаемым операциям (ст. 149 НК РФ);

- если авансируются операции, место реализации которых — не территория РФ (ст. 147, ст. 148 НК РФ);

- продавец не платит НДС как «спецрежимник» (гл. 26.1–26.5 НК РФ);

- продавец освобожден от уплаты НДС (ст. 145 — 145.1 НК РФ);

- сделана предоплата по операциям со ставкой НДС 0% (п. 1 ст. 164 НК РФ);

- аванс перечислен за операции, по которым предусмотрен длительный цикл производства — более полугода (п. 13 ст. 167 НК РФ).

О том, кого не причисляют к плательщикам НДС, см. материал «Кто является плательщиком НДС?»

Как отразить НДС при получении предоплаты при переходе на УСН с ОСН и наоборот

Согласно ст. 346.12 НК РФ налогоплательщик на УСН не платит НДС, за исключением некоторых случаев. Следовательно, в ситуации, когда продавец на ОСН начислил НДС с суммы полученных авансов, а потом перешел на УСН, после чего осуществил реализацию, оснований для принятия НДС к вычету нет. Но и НДС с отгрузки ему начислять будет не нужно.

Если же продавец, наоборот, работал на УСН, а потом перешел на общий режим, ему придется начислить НДС с реализации, а вот уменьшить налоговую базу на сумму ранее полученной предоплаты не получится (письмо Минфина России от 30 июля 2008 года № 03-11-04/2/116).

О последствиях перехода с УСН и на УСН см. материал «НДС при переходе на УСН с ОСНО: учет и восстановление налога»

Ответственность продавца, не начисляющего НДС с авансов полученных

Ст. 122 НК РФ введена ответственность за неполную уплату суммы НДС в случае занижения налоговой базы. Размер штрафа согласно указанной норме может составлять от 20 до 40% от недоплаченной суммы налога в зависимости от умышленности нарушения.

О том, что грозит за просрочку уплаты НДС, см. материал «Какая ответственность за несвоевременную уплату НДС?»

Итоги

Учет НДС при получении авансов имеет для продавца большое значение, ведь, начисляя и уплачивая НДС с сумм предоплаты, налогоплательщик снижает налоговую нагрузку в будущие периоды, так как далее принимает начисленный НДС к вычету.

Покупателю же, наоборот, перечисление аванса дает возможность снизить налоговую нагрузку в текущие налоговые периоды. Однако если для покупателя заявление вычета по авансовому НДС является правом, то начисление НДС для продавца — обязанность, не исполнив которую он может быть привлечен к ответственности.

В последние годы в порядке исчисления НДС произошла масса изменений, которые усложняют и без того непростые процессы ведения налогового учета и отчетности. Помимо нововведений налогового законодательства, практическую работу налогоплательщикам затрудняет большое количество спорных вопросов по НДС, в частности: «Как учесть авансы полученные при расчете НДС?» Ответ на этот вопрос читайте далее.

Отражение авансовых операций в декларации: проводки, восстановление

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных. Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы. Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %.

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно. Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС. Отметим, что срок «восстановления», то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

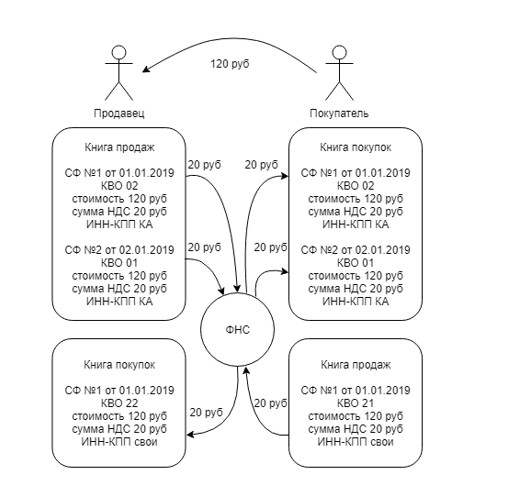

Применение КВО при авансах

Все авансы, выданные и полученные, оформляются счетом-фактурой, реквизиты которого фиксируются в книгах покупок и продаж под соответствующими КВО кодами видов операций.

В книге продаж продавец указывает данные счета-фактуры при выдаче исполнителю аванса, а покупатель восстанавливая НДС с аванса продавцу.

Запись в книге покупок продавец делает по счету-фактуре с аванса, выданного ему, чтобы принять к вычету НДС, а покупатель по счету-фактуре с аванса, выданного им, чтобы принять НДС от продавца к вычету.

При этом по полученному авансу продавец в книге продаж фиксирует счет-фактуру по КВО «02», а покупатель с этим же кодом в книге покупок указывает счет-фактуру с аванса, который он выдал.

Когда сделка совершилась, покупатель с поступившего аванса принимает НДС к вычету, что возможно только после того, как счет-фактура на аванс будет зафиксирован продавцом в его книге покупок с КВО «22».

Продавец, отгрузив товар, обязан восстановить с аванса вычет НДС после того, как покупатель укажет в своей книге продаж счет-фактуру с аванса с КВО «21».

При отгрузке счет-фактура на реализацию фиксируется продавцом и покупателем в книге продаж и покупок соответственно с КВО «01».

Чтобы не путать, какие КВО указывать при регистрации счетов-фактур, воспользуйтесь шпаргалкой ниже. Она наглядно показывает, как действовать продавцу и покупателю при отражении сделок в книгах покупок и продаж.

Расчет НДС и вычета НДС в авансовых операциях

Чтобы лучше разобраться в порядке расчета НДС с авансов, а также в отражении в декларации авансового НДС, рассмотрим следующие примеры.

Пример 1 — Получен аванс от покупателя.

ООО «Мастер» 14.01.2019 заключило контракт с ООО «Сатурн» на поставку мебели на сумму 43 000 руб., включая НДС 7 167 руб.

16.01.2019 ООО «Мастер» получило аванс от ООО «Сатурн» в размере 19 000 руб., в том числе НДС 3 167 руб.

Бухгалтер ООО «Мастер» начисление НДС с аванса полученного отразил проводками:

Дт 51 Кт 62.2 — 19 000 руб. — Поступил аванс от ООО «Сатурн».

Дт 76.НДС Кт 68.НДС — 3 167 руб. — Начислен НДС с аванса.

04.02.2019 ООО «Мастер» отгрузило ООО «Сатурн» мебель, а ООО «Сатурн», в свою очередь, оплатило поставку.

Бухгалтер ООО «Мастер» делает следующие записи:

Отгружена мебель ООО «Сатурн»: проводка — Дт 62.1 Кт 90, сумма 43 000 руб.

Начислен НДС с отгруженной ООО «Сатурн» мебели: проводка — Дт 90.3 Кт 68.НДС, сумма 7 167 руб.

НДС с полученного аванса принят к вычету: проводка — Дт 68.НДС Кт 76.НДС, сумма 3 167 руб.

Аванс от ООО «Сатурн» зачтен: проводка — Дт 62.2 Кт 62.1, сумма 19 000 руб.

В декларации за I квартал 2019 года указанные операции отразятся в разделе 3:

Получен аванс 19 000 руб., в том числе НДС 3 167 руб.:

После отгрузки мебели принят к вычету НДС с аванса:

Пример 2 — Выдан аванс поставщику.

ООО «Мастер» 15.01.2019 заключило с ООО «Лес» договор на поставку заготовок для изготовления мебели на сумму 31 000 руб., в том числе НДС 5 167 руб.

16.01.2019 ООО «Мастер» перечислило ООО «Лес» аванс в размере 15 000 руб., включая НДС 2 500 руб.

Данная операция отразится в учете ООО «Мастер» следующим образом:

Перечислен аванс ООО «Лес»: проводка — Дт 60.2 Кт 51, сумма — 15 000 руб.

С уплаченного аванса поставщику отражен НДС: проводка — Дт 19 Кт 60.2, сумма — 2 500 руб.

НДС по авансу принят к вычету: проводка — Дт 68.НДС Кт 19, сумма — 2 500 руб.

Получение материалов от ООО «Лес»: проводка — Дт 10.1 Кт 60.1, сумма — 31 000 руб.

Отражен НДС со стоимости приобретенных материалов: проводка — Дт 19 Кт 60.1, сумма — 5 167 руб.

НДС по материалам принят к вычету: проводка — Дт 68.НДС Кт 19 — 5 167 руб.

Восстановлен НДС с аванса: проводка — Дт 60.1 Кт 68.НДС, сумма — 2 500 руб.

В декларации НДС с выданного аванса указывается в разделе 3 по строке 130:

Авансовые платежи неразрывно связаны с НДС. Получая или оплачивая аванс, вы рассчитываете сумму налога к уплате и вычету. Кроме того, операции с НДС по авансам отражаются на счетах бухучета и в налоговой декларации.

Аванс — это форма оплаты

Под авансом понимают предоплату за будущую поставку товаров или услуг. Аванс бывает частичным или полным. Такой способ расчетов распространен в сферах контрактного производства, строительства, продажи дорогостоящего оборудования и так далее.

Предоплата в первую очередь интересна поставщику, так как полученные деньги можно сразу направить на развитие бизнеса, а покупатель вряд ли откажется от покупки в последний момент.

НДС с полученных авансов у поставщика

Рассмотрим ситуацию с НДС, когда покупатель перечислил аванс поставщику. В течение 5 дней с момента получения предоплаты оформите счет-фактуру на аванс в двух экземплярах (п. 3 ст. 168 НК РФ). Первый отдайте клиенту, второй зарегистрируйте в книге продаж.

В фактуре укажите НДС. Для его расчета используйте формулу:

НДС = Аванс × 20/120

Ставку 20/120 меняют на 10/110, если продают товары с НДС 10 % (перечень смотрите в п. 2 ст. 164 НК РФ). Если аванс получен за поставку товаров с разными ставками НДС, то налог считайте по общей ставке 20/120.

НДС с аванса в счет передачи имущественных прав рассчитайте по формуле:

НДС = (Аванс Расходы на приобретение прав) × 20/120

Начислите НДС в день получения аванса. Этот день станет моментом определения базы для расчета налога.

Сумма аванса из счета-фактуры попадает в графу 3 строки 070 раздела 3 декларации по НДС. Сумма НДС с аванса попадает в графу 5 той же строки.

Кроме того, в бухучете строим проводку:

Дт 51 Кт 62 — покупатель перечислил предоплату;

Дт 76/62 Кт 68 — с аванса начислили НДС.

НДС с полученных авансов после отгрузки

После получения аванса происходит отгрузка. Срок между авансом и передачей товара не ограничен. Это условие обязательно фиксируйте в договоре.

При передаче товаров покупателю одновременно начислите НДС с сумм отгрузки и примите к вычету НДС, уплаченный с аванса ранее (п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ).

Вычет можно сделать и с авансов из предыдущих налоговых периодов. Например, аванс получен в 1 квартале 2020 года, а отгрузка произошла во втором квартале. Тогда предъявите аванс к вычету во 2 квартале 2020 года.

При передаче товаров оформляйте «отгрузочный» счет-фактуру в двух экземплярах. Один передайте покупателю, а второй зарегистрируйте в книге продаж. Выданный ранее «авансовый» счет-фактуру зарегистрируйте уже в книге покупок.

Отгрузка товара сопровождается следующими бухгалтерскими проводками:

Дт 62 Кт 90.1 — получена выручка от продажи;

Дт 62.02 Кт 62.01 — зачтен аванс от покупателя;

Дт 90.3 Кт 68 — начислен НДС с реализации;

Дт 68 Кт 76/62 — принят к вычету НДС с аванса.

К вычету можно принять только ту часть НДС с аванса, которая соответствует НДС с отгруженных товаров. Скажем, если аванс 100 %, а отгружено только 50 % товаров, к вычету вы примете только половину НДС с аванса. Оставшийся НДС примите к вычету после отгрузки последней партии. В декларации принятый к вычету НДС укажите в графе 3 стр. 170 раздела 3.

Предоплата и отгрузка в одном квартале

Если предоплата и отгрузка произошли в разных кварталах, то в одном периоде вы начислите НДС, а в другом — примете его к вычету. На первый взгляд кажется, что в рамках одного квартала документооборот можно упростить, то есть не начислять и не принимать к вычету «авансовый» НДС. Но это не так.

Обязательно оформляйте «авансовые» счета-фактуры. Если этого не делать, вас ждут штрафы со стороны ФНС. Это расценят как нарушения, хотя бюджет ничего не теряет.

Возврат аванса покупателю

Продавец может вернуть аванс покупателю. Основания для этого разные — от соглашения сторон до решения суда. НДС с возвращенного аванса можно принять к вычету, после отражения возврата в учете и расторжения договора.

Возврат аванса подтвердите документами, например платежным поручением с выделенным НДС на перечисление денег покупателю. Платежку зарегистрируйте в графе 7 книги покупок.

В бухучете постройте следующие проводки:

Дт 62 Кт 51 — возврат аванса покупателю;

Дт 68 Кт 76 — принят к вычету НДС.

Использовать вычет можно в течение года, право на возмещение налога в течение трех лет тут не действует.

НДС к вычету занесите в строку 120 раздела 3 декларации.

НДС с выданного аванса у покупателя

После перечисления предоплаты вы получите от поставщика «авансовый» счет-фактуру. На его основании у вас есть право принять налог к вычету. Но соблюдайте условия из п. 12 ст. 171 НК РФ:

- оформление счета-фактуры соответствует требованиям;

- есть документ, подтверждающий оплату;

- условие о предоплате есть в договоре.

У покупателя в бухучете при перечислении аванса должны быть следующие проводки:

Дт 60 Кт 51 — аванс перечислен поставщику;

Дт 68 Кт 76 — НДС с «выданного» аванса принят к вычету.

Полученный «авансовый» счет-фактуру зафиксируйте в книге покупок. НДС с аванса указывайте в строку 130 раздела 3 декларации по налогу.

Принять «авансовую» фактуру к вычету можно только в том квартале, в котором её получили. Перенести ее на будущее нельзя. Правило о переносе вычетов на срок до 3 лет на авансы не распространяется (Письмо Минфина РФ № 03-07-11/67480 от 17.10.2017 года).

НДС с выданного аванса после отгрузки

В момент получения товара поставщик передаст вам «отгрузочный» счет-фактуру. В этот момент принятый ранее к вычету «авансовый» НДС нужно восстановить, а к вычету принять уже «отгрузочный» налог. Восстановление НДС происходит по алгоритму:

- строим проводку Дт 76/60 Кт 68 на сумму восстанавливаемого НДС;

- в книге продаж фиксируем «авансовый» счет-фактуру;

- НДС с аванса вносим в строку 090 раздела 3 декларации.

В бухучете покупателя в момент отгрузки строим следующие проводки:

Дт 10/41… Кт 60 — оприходованы ТМЦ;

Дт 19 Кт 60 — выделен НДС из стоимости ТМЦ;

Дт 68.2 Кт 19 — НДС принят к возмещению;

Дт 60.01 Кт 60.02 — зачтен аванс поставщику;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Поставщик может вернуть аванс. В таком случае его нужно восстановить в том периоде, в котором были возвращены деньги. В учете стройте следующие проводки:

Дт 51 Кт 60 — возвращена предоплата от поставщика;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Когда НДС с авансов не начисляют

НДС с авансов не начисляют в случаях, перечисленных в п. 1 ст. 154 НК РФ:

- организация, получившая предоплату, не плательщик НДС;

- реализуемые товары освобождены от НДС;

- реализуемые товары облагаются НДС по ставке 0 % (для экспорта);

- длительность производственного цикла продаваемых товаров более 6 месяцев (длительность цикла должна быть подтверждена справкой Минпромторга РФ, а сам товар должен входить в Перечень из Постановления Правительства РФ № 468 от 28.07.2006 года);

- место продажи товаров за пределами РФ.

С Контур.Бухгалтерией учет НДС становится проще. Ведите учет полученных и выданных авансов, начисляйте НДС, оформляйте вычеты и зачет. Регулярно заносите операции в систему, чтобы в конце квартала получить автоматически сформированную декларацию по налогу. Ее можно будет бесплатно сдать в налоговую прямо из сервиса. Также в Бухгалтерии можно вести расчеты сотрудниками и бухгалтерский учет, формировать отчетность, проверять контрагентов и получать консультации экспертов. Новые пользователи получают 14 дней работы в сервисе в подарок.

-

Когда НДС с авансов начислять не требуется

-

Учет полученных авансов у продавца

-

Действия после отгрузки

-

Если поставщик вернул аванс покупателю

-

Если поставщик после получения аванса перешел с ОСНО на УСН или наоборот

-

Учет НДС с авансов у покупателя

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Если фирма получила предоплату от клиента, согласно статье 167 Налогового Кодекса РФ необходимо начислить НДС, за исключением некоторых ситуаций, предусмотренных законодательством.

В этой статье мы рассмотрим правила начисления НДС с авансов и нюансы, связанные с этим.

Когда НДС с авансов начислять не требуется

Не нужно начислять налог в следующих случаях:

-

Операции по поставе товаров и услуг облагаются по ставке 0%. Например, если речь идет об экспорте (статьи 154, 164, 167 Налогового кодекса).

-

Товары или услуги, за которые получена предоплата, освобождены от обложения НДС (статьи 154, 149, 160 Кодекса).

-

Организация, которая получила предоплату, освобождена от обязанности платить НДС (статья 145 Кодекса). Например, при применении специальных режимов налогообложения.

-

Место реализации по операциям – не территория РФ (статьи 146, 147, 148 Кодекса).

-

Предоплата поступила за работы и услуги с длительностью производственного цикла более полугода (статья 167 Кодекса).

В этом случае можно не начислять НДС, если соблюдены следующие условия:

-

товары, работы и услуги указаны в специальном Перечне (утвержден Постановлением Правительства РФ № 468 от 28 июля 2006г.);

-

ведется раздельный учет операций с длительным циклом и всех остальных, и плюс раздельный учет входящего НДС по товарам и услугам, используемым при производстве товаров и услуг с длительным циклом.

-

поставщик вместе с декларацией по НДС за соответствующий период сдает в ИФНС документ, подтверждающий длительность производственного цикла и контракт с покупателем.

Учет полученных авансов у продавца

Как только предоплата поступит на счет продавца, он должен отразить НДС проводкой:

Дт 76 (или 62) Кт 68

В течение 5 дней нужно выписать счет-фактуру в двух экземплярах: один экземпляр передать покупателю, а второй зарегистрировать в книге продаж.

Сумму налога на добавленную стоимость с поступившей предоплаты считают так:

-

Сумма аванса х 18 / 118, если ставка НДС 18%,

-

Сумма аванса х 10 / 110, если ставка НДС 10%.

Пример:

ООО «Торговое оборудование» получило от ООО «Цветы» предоплату в размере 700 тысяч рублей за оборудование, которое облагаются налогом по ставке 18%. НДС в этой сумме составит 700 000 х 18 / 118 = 106 780 руб.

Поступившую сумму аванса отражают в декларации по НДС в строке 070 раздела 3. Сумму предоплаты вносят в графу 3, а НДС с нее – в графу 5.

Внимание! Начисление НДС с аванса – обязанность продавца, а не право. За неисполнение этой обязанности получателю аванса грозит штраф от 20 до 40% от недоимки.

Автоматизируйте товарный учёт в 2 клика!

Просто загрузите товары и остатки в сервис

Попробовать бесплатно

Действия после отгрузки

Когда товары, за которые получена предоплата, будут отгружены (или оказаны услуги), поставщик должен со всей стоимости отгруженных товаров (оказанных услуг) начислить НДС. Проводка будет выглядеть так:

Дт 90 Кт 68

Одновременно с этим ранее начисленный по предоплате налог нужно принять к вычету и сделать проводку:

Дт 68 Кт 76 (или 62)

В течение 5 дней продавцу нужно выписать счет-фактуру на сумму отгрузки и отразить ее в книге продаж. Одновременно с этим в книге покупок отражают вычет по НДС с аванса. Для этого в книгу покупок заносят номер счета-фактуры, который продавец выписал покупателю при получении предоплаты.

В декларации за тот квартал, в котором отгрузили товары, нужно отразить принятый к вычету НДС с аванса в графе 3 строки 170 раздела 3.

Обратите внимание! Согласно 3 п. 3 ст. 170 к вычету можно принять НДС с аванса только в пределах суммы, которая зачтена в счет оплаты товара. То есть если поставщик отгрузил товаров на сумму меньшую, чем сумма полученной предоплаты, то он может принять к вычету НДС только с суммы отгрузки.

Пример:

ООО «Безопасность» получило от ООО «Технологии плюс» один миллион рублей аванса за предстоящие поставки видеокамер и начислило с них НДС. ООО «Безопасность» отгрузило первую партию камер на 400 тысяч рублей. Значит, к вычету можно принять только НДС с 400 тысяч. С остальных 600 тысяч НДС можно будет принять к вычету только после того, как будут отгружены камеры на эту сумму.

Если поставщик вернул аванс покупателю

В этом случае поставщику необходимо принять к вычету НДС, который он начислил при получении предоплаты.

Проводка будет выглядеть так:

Дт 68 Кт 76 (или 62)

Счет-фактуру, ранее выписанный на полученный аванс, нужно зарегистрировать в книге покупок с пометкой «Возврат аванса» и указать реквизиты подтверждающих возврат платежных документов.

Оформлять счета-фактуры по возвращаемым суммам предоплаты не нужно.

В декларации по НДС нужно заполнить строку 120 раздела 3.

Если поставщик после получения аванса перешел с ОСНО на УСН или наоборот

Если поставщик, будучи на ОСНО получил аванс и начислил с него НДС, а до момента отгрузки перешел на УСН, начислять НДС на сумму отгрузки он не должен. При этом принять к вычету НДС с аванса он тоже не сможет.

В обратной ситуации, когда поставщик получил предоплату в момент применения УСН, а до отгрузки перешел на общий режим налогообложения, ему придется со всей суммы отгрузки начислить НДС, а получить вычет с полученной предоплаты он не сможет.

Учет НДС с авансов у покупателя

Покупатель может принять к вычету налог с авансового платежа (статья 171 Налогового кодекса РФ). Причем в отличие от поставщиков, для покупателя это не обязанность, а право.

Для вычета у покупателя должны быть подтверждающие документы: счет-фактура, платежный документ и договор, в котором прописано условие предоплаты.

Проводка для отражения вычета в учете будет выглядеть так:

Дт 68 Кт 76

Счет-фактуру на аванс, полученную от продавца, покупатель регистрирует в книге покупок, а в декларации по НДС вычет отражает по строке 130 раздела 3.

Когда товар будет отгружен, покупатель восстанавливает НДС с аванса обратной проводкой:

Дт 76 Кт 68

Авансовый счет-фактуру при этом нужно зарегистрировать в книге продаж, а в декларации восстановление отразить по строке 090 раздела 3.

Не знаете с чего начать автоматизацию товарного и налогового учёта?

Проконсультируйтесь с экспертами

Узнать подробнее

На нашем форуме можно уточнить любые моменты по начислению НДС и других федеральных налогов. Так, узнать, как проходит камеральная проверка по НДС, какие документы запрашиваются налоговиками в ходе это проверки, можно по ссылке.

НДС с авансов полученных — что это?

Начислять НДС с авансов полученных заставляет налогоплательщиков подп. 2 п. 1 ст. 167 НК РФ. Если пришла оплата в счет будущей поставки, следует начислить НДС. При этом налоговой базой будет сама предоплата, а НДС начисляется по расчетным ставкам 10/110 или 20/120 в зависимости от реализуемого объекта (п. 4 ст. 164 НК РФ).

ВАЖНО! С 2023 года меняются порядок и сроки уплаты налогов и взносов, в том числе и НДС. Также подлежит изменению порядок представления налоговой отчетности. Новшества связаны с введением единого налогового платежа. Обязательно ли переходить на ЕНП в 2023 году, мы разбирались здесь.

Учет авансов у продавца

1. Делаются следующие проводки:

Дт 51 Кт 62 — поступила предоплата.

Дт 76 Кт 68 — отражен НДС с предоплаты.

2. Готовится авансовый счет-фактура (ст. 169 НК РФ).

На то, чтобы его выписать, поставщику отводится 5 дней. Его составляют в 2-х экземплярах: один — для себя, второй — для покупателя. Правила выписки счета-фактуры по полученным авансам регулируются Постановлением Правительства РФ от 26 декабря 2011 года № 1137 (далее — Постановление № 1137).

О том, как правильно заполнить счет-фактуру на аванс, см. материал «Принятие к вычету НДС с полученных авансов»

3. Авансовый счет-фактура фиксируется в книге продаж.

Регистрируют счет-фактуру в том периоде, в котором была получена предоплата (п. 3 Правил ведения книги покупок, утвержденных Постановлением № 1137).

Далее у продавца возможны 3 ситуации:

- продажи в периоде перечисления аванса не было;

- продажа в периоде перечисления аванса была;

- аванс возвращен покупателю.

Вариант, когда отгрузки в периоде получения аванса не было

Продавцу нужно внести сумму предоплаты и НДС с аванса полученного в строку 070 в графах 3 и 5 соответственно раздела 3 декларации по НДС (приказ ФНС России от 29 октября 2014 года № ММВ-7-3/558@).

ВАЖНО! С 01.01.2023 года планируется утвердить новый бланк декларации по НДС. Представлять декларации на обновленном бланке надо будет, начиная с отчетности за 1 квартал 2023 года. О других важных изменениях в бухгалтерии и налогах с 2023 года мы писал в статье.

Вариант, когда продавец вернул аванс покупателю

- Продавец принимает НДС с авансов полученных к вычету (п. 5 ст. 171 НК РФ), делая проводки:

Дт 62 Кт 51 — возврат аванса.

Дт 68 Кт 76 — прием НДС с полученных авансов к вычету.

- Отражает НДС к вычету в книге покупок.

- Заполняет строку 120 раздела 3 декларации по НДС.

Вариант осуществления реализации ранее оплаченных ТМЦ

- Продавец принимает НДС с аванса полученного к вычету (п. 8 ст. 171 НК РФ), делая проводки:

Дт 62 Кт 90 — получена выручка от реализации.

Дт 90 Кт 68 — начислен НДС от реализации.

Дт 68 Кт 76 — НДС с полученных авансов взят к вычету.

- Показывает вычет по НДС с авансов полученных в книге покупок с номером счета-фактуры, который был выписан продавцом при получении аванса.

- Заполняет декларацию, в которой вносит вычет в строку 170 раздела 3.

О сроках принятия НДС к вычету см. материал «Принятие к вычету НДС с полученных авансов»

Обратите внимание! Налоговики считают, что НДС с аванса полученного начисляется в любом случае, даже если периоды получения предоплаты и реализации совпадают (письмо ФНС России от 20.07.2011 № ЕД-4-3/11684).

Кроме того, согласно подп. 3 п. 3 ст. 170 НК РФ продавец, реализовав ТМЦ на сумму меньшую, чем аванс, может принять к вычету НДС только с суммы продажи, а не со всей предоплаты.

Подробнее о правилах вычета НДС с выданных авансов см. материал «Принятие к вычету НДС с выданных авансов»

Как отразить полученные авансы в декларации по НДС, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к примерам заполнения отчета.

Действия покупателя при перечислении предоплаты

Покупатель в силу п. 12 ст. 171 НК РФ может принять авансовый НДС к вычету, если:

- есть корректно оформленный счет-фактура;

- имеется документ, подтверждающий оплату;

- в договоре зафиксирована возможность предоплаты.

Перечислив аванс, покупатель:

- Делает следующие проводки:

Дт 60 Кт 51 — перечислен аванс.

Дт 68 Кт 76 — авансовый НДС взят к вычету.

- Заносит вычет по НДС с авансов выданных в книгу покупок с номером счета-фактуры, который был выписан продавцом.

- Отражает авансовый НДС по строке 130 раздела 3 декларации по НДС.

- Восстанавливает авансовый НДС в периоде продажи: Дт 76 Кт 68.

- Отражает в книге продаж восстановление НДС.

- Отражает в декларации НДС с авансов по строке 090 раздела 3 (по ставкам 10/110 и 20/120).

По вопросу заполнения строки 090 декларации см. материал «Как заполняется строка 090 раздела 3 декларации по НДС»

Когда НДС с авансов полученных начислять не нужно

Налогоплательщик может не начислять НДС с аванса полученного в следующих случаях:

- при получении аванса по необлагаемым операциям (ст. 149 НК РФ);

- если авансируются операции, место реализации которых — не территория РФ (ст. 147, ст. 148 НК РФ);

- продавец не платит НДС как «спецрежимник» (гл. 26.1–26.5 НК РФ);

- продавец освобожден от уплаты НДС (ст. 145 — 145.1 НК РФ);

- сделана предоплата по операциям со ставкой НДС 0% (п. 1 ст. 164 НК РФ);

- аванс перечислен за операции, по которым предусмотрен длительный цикл производства — более полугода (п. 13 ст. 167 НК РФ).

О том, кого не причисляют к плательщикам НДС, см. материал «Кто является плательщиком НДС?»

Как отразить НДС при получении предоплаты при переходе на УСН с ОСН и наоборот

Согласно ст. 346.12 НК РФ налогоплательщик на УСН не платит НДС, за исключением некоторых случаев. Следовательно, в ситуации, когда продавец на ОСН начислил НДС с суммы полученных авансов, а потом перешел на УСН, после чего осуществил реализацию, оснований для принятия НДС к вычету нет. Но и НДС с отгрузки ему начислять будет не нужно.

Если же продавец, наоборот, работал на УСН, а потом перешел на общий режим, ему придется начислить НДС с реализации, а вот уменьшить налоговую базу на сумму ранее полученной предоплаты не получится (письмо Минфина России от 30 июля 2008 года № 03-11-04/2/116).

О последствиях перехода с УСН и на УСН см. материал «НДС при переходе на УСН с ОСНО: учет и восстановление налога»

Ответственность продавца, не начисляющего НДС с авансов полученных

Ст. 122 НК РФ введена ответственность за неполную уплату суммы НДС в случае занижения налоговой базы. Размер штрафа согласно указанной норме может составлять от 20 до 40% от недоплаченной суммы налога в зависимости от умышленности нарушения.

О том, что грозит за просрочку уплаты НДС, см. материал «Какая ответственность за несвоевременную уплату НДС?»

В какие сроки уплачивать НДС с аванса покупателю макулатуры, узнайте в КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

Итоги

Учет НДС при получении авансов имеет для продавца большое значение, ведь, начисляя и уплачивая НДС с сумм предоплаты, налогоплательщик снижает налоговую нагрузку в будущие периоды, так как далее принимает начисленный НДС к вычету.

Покупателю же, наоборот, перечисление аванса дает возможность снизить налоговую нагрузку в текущие налоговые периоды. Однако если для покупателя заявление вычета по авансовому НДС является правом, то начисление НДС для продавца — обязанность, не исполнив которую он может быть привлечен к ответственности.

Рассмотрим особенности отражения в 1С поступления аванса от покупателя.

Вы узнаете:

- как оформляется счет на оплату для покупателя;

- как отражается поступление денежных средств на банковский счет Организации;

- какие проводки автоматически формирует программа, если поступил аванс.

Содержание

- Пошаговая инструкция

- Выставление счета покупателю

- Документальное оформление

- Поступление предоплаты от покупателя

- Проводки по документу

- Проверка взаиморасчетов с покупателем

Пошаговая инструкция

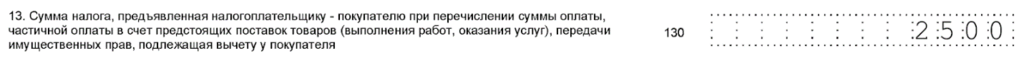

27 сентября выставлен счет на оплату покупателю ООО «Архитектурная мастерская» за офисную мебель на общую сумму 354 000 руб. (в т. ч. НДС 18%):

- Письменный стол МИККЕ – 15 шт. по цене 5 900 руб.;

- Стул МАРКУС – 15 шт. по цене 11 800 руб.;

- Шкаф для папок ЭРИК — 10 шт. по цене 8 850 руб.

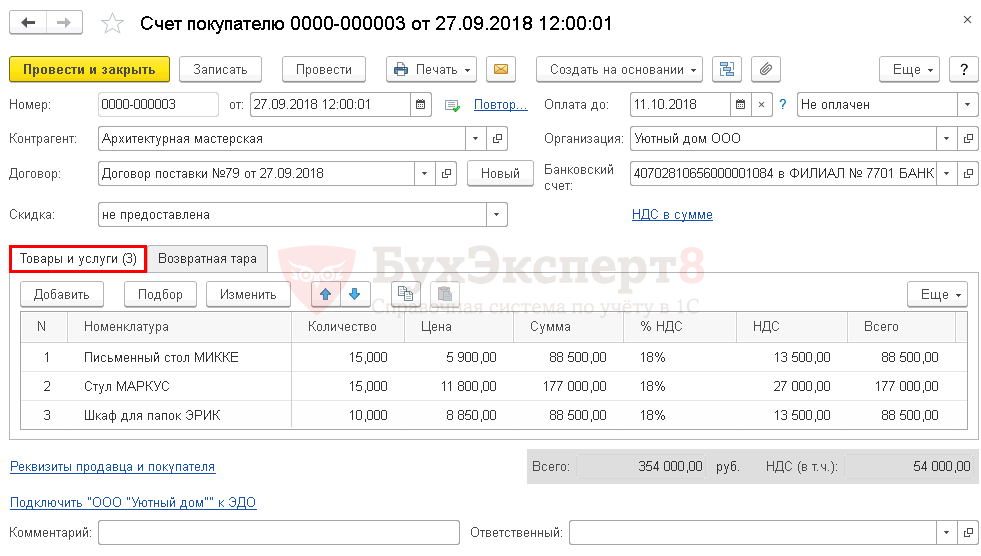

30 сентября на расчетный счет Организации поступила 100% предоплата от покупателя.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Выставление счета покупателю

Формирование Счета покупателю в 1С позволяет автоматически отслеживать оплату и отгрузку товаров, а также помогает:

- быстро и автоматически оформить документы оплаты и отгрузки;

- корректно заполнить авансовый счет-фактуру: в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» будут отражаться конкретные позиции товаров, указанные в Счете покупателя.

Изучить Порядок заполнения авансовых счетов-фактур

Счет на оплату покупателя оформляется документом Счет покупателю в разделе Продажи – Продажи – Счета покупателям.

В документе указывается:

- от – дата выставления счета;

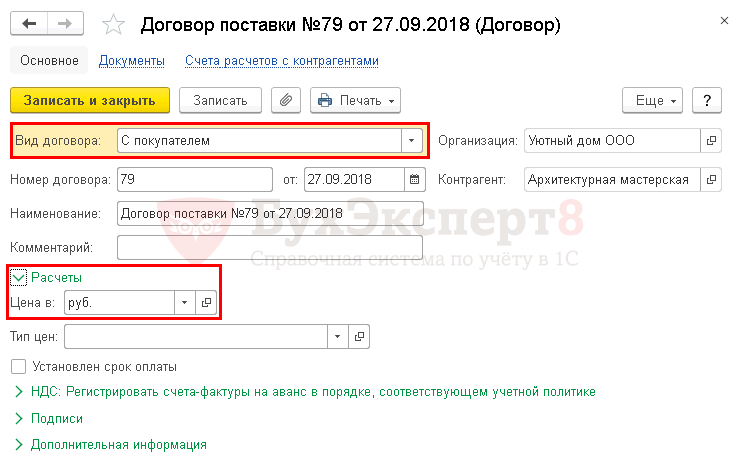

- Контрагент – покупатель, которому выставляется счет;

- Договор — документ, по которому будут вестись расчеты с покупателем, Вид договора — С покупателем;

PDF

- Статус оплаты – Не оплачен, устанавливается автоматически, при создании счета.

Если при проведении документа поступления оплаты от покупателя будет заполнен Счет на оплату, то Статус оплаты в документе Счет покупателю изменится автоматически на Оплачен или Оплачен частично.

Неоплаченные счета можно контролировать в разделе Руководителю – Расчеты с покупателями – Счета, не оплаченные покупателями.

- на вкладке Товары и услуги указывается перечень товаров, работ, услуг предполагаемой поставки, их стоимость и выделенная сумма НДС.

Документ Счет на оплату не создает проводок и движений по регистрам.

Документальное оформление

Бланк Счет на оплату можно распечатать по кнопке Печать – Счет на оплату документа Счет покупателя. PDF

Узнать подробнее о дополнительных реквизитах печатной формы

Поступление предоплаты от покупателя

Расчеты с покупателями ведутся на счете 62 «Расчеты с покупателями и заказчиками» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). Сальдо по счету показывает:

- дебетовое — задолженность покупателя;

- кредитовое — аванс, полученный от покупателя.

Фактическая оплата от покупателя, которая прошла по банковской выписке, отражается в программе документом Поступление на расчетный счет вид операции Оплата от покупателя. В нашем примере он вводится на основании документа Счет покупателя.

Если документ Счет покупателя не формируется в 1С, то документ Поступление на расчетный счет можно ввести через раздел Банк и касса – Банк – Банковские выписки –кнопка Поступление.

Документ Поступление на расчетный счет также можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

В документе указывается:

- Дата – дата оплаты покупателя, согласно выписке банка;

- По документу № от – номер и дата платежного поручения покупателя, согласно выписке банка.

БухЭксперт8 советует заполнять номер и дату платежного поручения покупателя в документе Поступление на расчетный счет для автоматического заполнения их в документе Счет-фактура выданный на аванс. Именно эти данные попадают в стр. 5 «К платежно-расчетному документу №__от__» счета-фактуры, и, следовательно, указываются в гр. 11 «Номер и дата документа, подтверждающего оплату» книги продаж.

- Плательщик – покупатель, который перечислил оплату;

- Сумма – сумма оплаты в рублях, согласно выписке банка;

- Договор – документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты по договору ведутся в рублях, поэтому в результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов – 62.01 «Расчеты с покупателями и заказчиками»;

- Счет авансов – 62.02 «Расчеты по авансам полученным».

В случае необходимости счета расчетов с покупателем можно поправить в документе вручную или настроить автоматическое подставление других счетов расчетов с контрагентом.

- Ставка НДС – ставка НДС, соответствующая будущей поставке;

- Сумма НДС — сумма НДС, соответствующая будущей поставке. Рассчитывается автоматически исходя из Суммы платежа и выбранной Ставки НДС;

- Счет на оплату – счет на оплату, по которому прошла оплата;

- Статья доходов – статья движения денежных средств. В нашем примере реализуются товары, поэтому Статья доходов указывается с Видом движения Поступление от продажи продукции и товаров, выполнения работ, оказания услуг.

Выбор Статьи доходов в документе оплаты от покупателя необходим для автоматического заполнения Отчета о движении денежных средств.

- Счет учета – 51 «Расчетные счета», т.к. оплата поступила на расчетный счет Организации.

- Банковский счет — банковский счет организации, на который поступила оплата, выбирается из справочника Банковские счета;

- Погашение задолженности – Автоматически. При данном способе программа автоматически определяет статус платежа: аванс или погашение задолженности по расчетам с указанным Плательщиком в разрезе заключенного Договора.

Если по договору есть задолженность покупателя, то сначала погашается она, а остаток будет учитываться как аванс. Если нет задолженности – то вся сумма будет учтена как аванс.

Если бухгалтер не хочет, чтобы программа автоматически определяла статус платежа, то можно выбрать иные способы Погашения задолженности. Узнать более подробнее о них

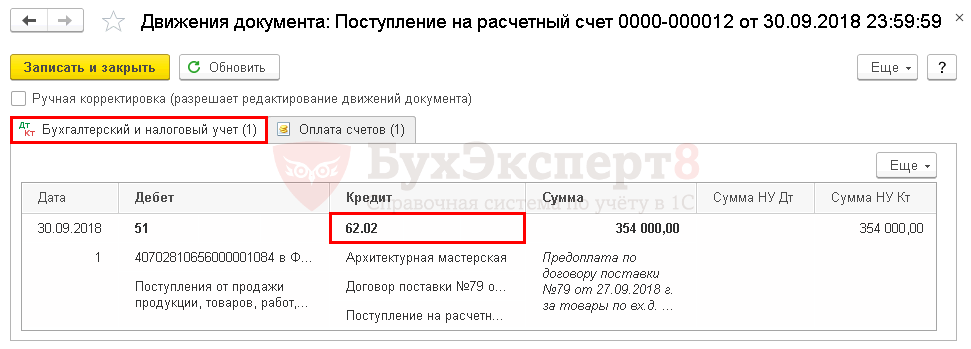

Проводки по документу

В связи с тем, что задолженность покупателя ООО «Архитектурная мастерская» по договору поставки №79 от 27.09.2018 отсутствовала, полученная сумма будет классифицирована программой как аванс:

- Дт 51 Кт 62.02 –аванс, выданный покупателем.

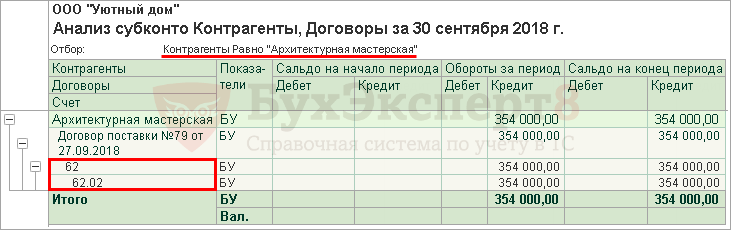

Проверка взаиморасчетов с покупателем

Проверить расчеты с покупателем в разрезе договоров можно с помощью анализа взаиморасчетов в отчете Анализ субконто в разрезе Контрагентов и Договоров.

Из отчета видно, что по договору поставки №79 от 27.09.2018 отражена кредиторская задолженность нашей Организации перед покупателем ООО «Архитектурная мастерская» по кредиту счета 62.02 в виде полученного аванса на сумму 354 000 руб.

Иного сальдо на 30 сентября 2018 по другим счетам расчетов и договорам нет, следовательно, взаиморасчеты в разрезе контрагента и договора отражены в 1С верно.

При поступлении предоплаты от покупателя в счет предстоящих отгрузок, Организация должна выставить авансовый счет-фактуру и исчислить НДС с полученного аванса.

Продолжение примера смотрите в публикациях:

- Исчисление НДС с авансов

- Реализация товаров

См. также:

- Документ Поступление на расчетный счет вид операции Оплата от покупателя

- Путеводитель по документу Счет покупателю

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно