-

Домой

-

Наша квалификация

-

Диплом АССА «Финансы и управление бизнесом»

-

Подготовка к экзаменам

-

Введение в Финансы и управление бизнесом

-

Технические статьи

-

Составление консолидированного отчёта о финансовом положении

Активы и обязательства

При составлении консолидированного отчёта о финансовом положении активы и обязательства материнской и дочерней компании складываются, перед этим претерпевая несколько корректировок. Например, поскольку целью консолидации является представление материнской и дочерней компании как единой компании-группы, необходимо взаимоисключить остатки на внутригрупповых текущих счетах, так как группа должна показать только внешнюю дебиторскую и кредиторскую задолженность. Кроме этого, необходимо отразить любые корректировки чистых активов дочерней компании до справедливой стоимости, возникшие на дату приобретения, а также заменить инвестиции материнской компании в дочернюю на гудвил, возникший при приобретении.

Капитал

Акционерный капитал и эмиссионный доход в секции капитала в консолидированном отчёте о финансовом положении – это всегда акционерный капитал и эмиссионный доход только материнской компании. Кроме того, нужно будет рассчитать величину консолидированной нераспределённой прибыли, которая будет включать нераспределённую прибыль материнской компании и причитающуюся материнской компании долю прибыли дочерней компании, заработанной в период после приобретения. Прибыль дочерней компании за период после приобретения будет разделена между материнской компанией (в консолидированной нераспределённой прибыли) и неконтролирующей долей участия (НДУ).

Далее мы рассмотрим пример, в котором мы разберёмся со всеми вопросами консолидации, которые мы только что упомянули выше.

Вопрос

Два года назад компания Сингапур заплатила $90,000 за 80% компании Марина Бэй, получив над ней контроль. Нераспределённая прибыль компании Марина Бэй на этот момент составляла $25,000. Обобщённые отчёты о финансовом положении обеих компаний на отчётную дату приведены ниже:

|

Сингапур |

Марина Бэй |

|

|---|---|---|

|

Инвестиции в компанию Марина Бэй |

90,000 |

|

|

Основные средства |

30,000 |

30,000 |

|

Оборотные активы |

30,000 |

30,000 |

|

150,000 |

60,000 |

|

|

Акционерный капитал |

25,000 |

15,000 |

|

Нераспределённая прибыль |

100,000 |

40,000 |

|

125,000 |

55,000 |

|

|

Обязательства |

25,000 |

5,000 |

|

150,000 |

60,000 |

Дополнительная информация:

(i) На момент приобретения справедливая стоимость неконтролирующей доли участия в компании Марина Бэй составляла $20,000.

(ii) Справедливая стоимость участка земли компании Марина Бэй, оцененная на дату приобретения для целей консолидации, превышала его балансовую стоимость на эту же дату на $25,000. Марина Бэй не отразила эту справедливую стоимость в своей индивидуальной отчётности.

(iii) На отчётную дату компания Марина Бэй имела задолженность перед компанией Сингапур на сумму $5,000.

Задание – подготовить консолидированный отчёт о финансовом положении группы компаний Сингапур.

Ответ

При выполнении заданий такого рода лучше всего придерживаться стандартного набора и порядка расчётов. Необходимо рассчитать: прибыль дочерней компании после приобретения (которую потом нужно будет разделить между группой и НДУ); гудвил, возникший при приобретении; а также остатки по счетам НДУ и консолидированной нераспределённой прибыли. Перед этим полезно сначала отдельным расчётом определиться со структурой группы, чтобы чётко определиться с долями группы и НДУ и с тем, как долго дочерняя компания находится под контролем материнской.

Расчёт 1: Структура группы

| Сингапур (материнская) | ||

| Два года назад | ↓ | 80% / 20% НДУ |

| Марина Бэй (дочерняя) |

В следующем расчёте мы определим справедливую стоимость чистых активов дочерней компании на дату приобретения, добавив корректировку до справедливой стоимости для земельного участка. Здесь же мы рассчитаем прибыль дочерней компании после приобретения. Чистые активы дочерней компании – это её капитал, то есть акционерный капитал плюс любые другие компоненты капитала (например, нераспределённая прибыль). Обратите внимание, что чистые активы на дату приобретения нужно скорректировать – довести участок земли до справедливой стоимости. Эта корректировка должна остаться также и на дату консолидации, потому как этот участок, предположительно, по-прежнему ещё находится под контролем дочерней компании, раз в условии не сказано обратное.

Расчёт 2: Чистые активы дочерней компании

|

на дату приобретения $ |

на дату отчётности $ |

после приобретения $ |

|

|---|---|---|---|

|

Акционерный капитал |

15,000 |

15,000 |

|

|

Нераспределённая прибыль |

25,000 |

40,000 |

15,000 |

|

Балансовая стоимость чистых активов |

40,000 |

55,000 |

|

|

Корректировка до справедливой стоимости основных средств |

25,000 | 25,000 | |

|

Справедливая стоимость чистых активов |

65,000 |

70,000 |

Этот расчёт показывает, что прибыль дочерней компании за два года после приобретения составила $15,000. Эта прибыль причитается на 80% акционерам материнской компании (то есть пополняет нераспределённую прибыль группы), и на 20% – НДУ. Также мы рассчитали, что справедливая стоимость чистых активов на дату приобретения составила $65,000. Эта сумма – ключевой компонент для расчёта гудвила, который мы определим в следующем шаге. В некоторых вопросах на экзамене в условии будет сразу дана эта справедливая стоимость чистых активов дочерней компании (то есть $65,000 в нашем случае), а корректировку до справедливой стоимости (те самые $25,000 по земле) нужно будет найти как балансирующую сумму в колонке чистых активов на дату приобретения.

Теперь пора переходить к расчёту гудвила (переплаты, возникшей на момент приобретения), то есть разницы между полной стоимостью дочерней компании и справедливой стоимостью идентифицируемых чистых активов дочерней компании. Полную стоимость дочерней компании можно определить как величину инвестиций, уплаченных материнской компанией за контролирующую долю, плюс справедливую стоимость неконтролирующей доли участия.

Расчёт 3: Гудвил

|

$ |

|

|---|---|

|

Справедливая стоимость инвестиций материнской компании на дату приобретения |

90,000 |

|

Справедливая стоимость НДУ на дату приобретения |

20,000 |

|

Справедливая стоимость чистых активов на дату приобретения (Расчёт 2) |

(65,000) |

|

Гудвил на дату приобретения |

45,000 |

Наш последний расчёт – это консолидированная нераспределённая прибыль группы, которая состоит из нераспределённой прибыли материнской компании на отчётную дату плюс доля прибылей или убытков дочерней компании с момента приобретения.

Расчёт 5: Консолидированная нераспределённая прибыль

|

$ |

|

|---|---|

|

Нераспределённая прибыль материнской компании |

100,000 |

|

Плюс доля прибыли после приобретения (80% x $15,000) (из расчёта 2 выше) |

12,000 |

|

112,000 |

Теперь, наконец, мы можем составить консолидированный отчёт о финансовом положении. Инвестиции материнской компании в дочернюю исключаются как внутригрупповая статья и заменяются на гудвил. Активы и обязательства складываются целиком, ведь несмотря на то, что материнская компания владеет лишь 80% дочерней компании, контролируется дочерняя компания полностью. Неконтролирующая доля в дочерней компании презентуется в этом отчёте отдельно. Ещё одна консолидационная корректировка – это увеличение основных средств на разницу между балансовой и справедливой стоимостью участка земли на дату приобретения.

На отчётную дату у нас есть внутригрупповые остатки: компания Марина Бэй должна Сингапуру $5,000. Поэтому из дебиторской задолженности Сингапура эту сумму нужно убрать. По этой же логике нужно убрать $5,000 из кредиторской задолженности компании Марина Бэй.

Консолидированный отчёт о финансовом положении группы Сингапур

|

$ |

|

|---|---|

|

Гудвил (расчёт 3) |

45,000 |

|

Основные средства (30,000 + 30,000 + корректировка 25,000) |

85,000 |

|

Оборотные активы (30,000 + 30,000 – внутригрупповые 5,000) |

55,000 |

|

185,000 |

|

|

Акционерный капитал (только материнская компания) |

25,000 |

|

Консолидированная нераспределённая прибыль (расчёт 5) |

112,000 |

|

Неконтролирующая доля участия (расчёт 4) |

23,000 |

|

160,000 |

|

|

Обязательства (25,000 + 5,000 – внутригрупповые 5,000) |

25,000 |

|

185,000 |

Обратите внимание, что НДУ представлена в этом отчёте как часть капитала, а не как обязательства.

Том Клендон, преподаватель компании FTMS (Сингапур) и автор второго издания книги «A Student’s Guide to Group Accounts» (издание Kaplan Publishing)

Как правильно посчитать прибыль группы компаний

Бизнес в виде группы компаний распространён в России, и не всегда это крупный бизнес. В группу могут входить, как организации, так и ИП. Чтобы рассчитать обороты и прибыль по группе, нужно составить консолидированный отчёт о финансовых результатах. Рассказываем, как это правильно сделать.

Как сформировать консолидированный отчёт о финансовых результатах

Чтобы получить консолидированный финансовый результат по группе компаний, нужно:

- Составить отчёты по каждой из компаний группы по одинаковой форме.

- Свести полученные отчёты в одну таблицу.

- Выделить внутренние обороты — продажу товаров, продукции или оказание услуг компаниями группы друг другу.

- Просуммировать доходы и расходы по компаниям группы, исключив из расчёта внутренние обороты.

На примере

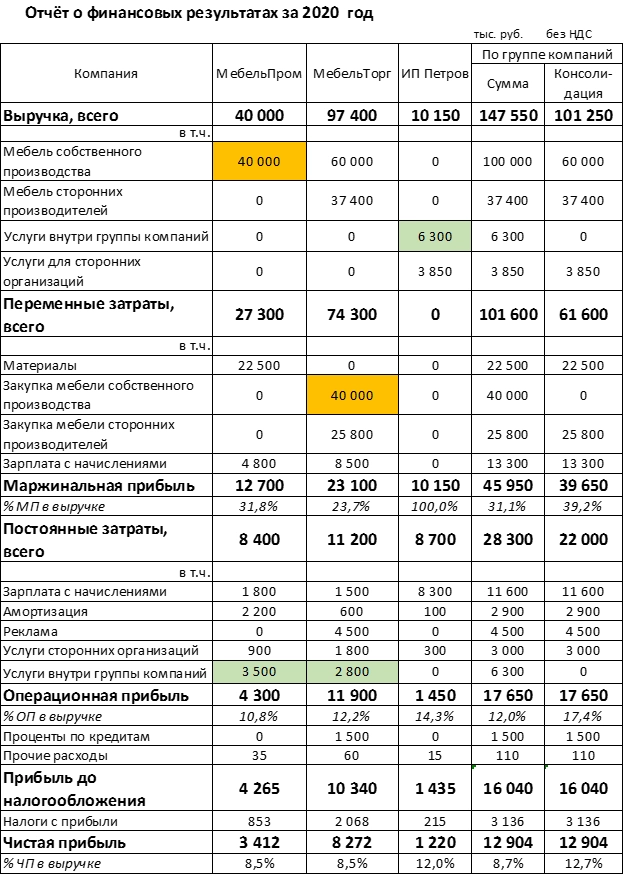

Для примера рассмотрим группу компаний, которая работает в мебельной отрасли.

- ООО «МебельПром» производит мебель.

- ООО «МебельТорг» — занимается оптовой торговлей. Компания продаёт как мебель, изготовленную ООО «МебельПром», так и изделия сторонних производителей.

- ИП Петров оказывает обеим компаниям группы управленческие, бухгалтерские и юридические услуги. Кроме того, ИП получает доход от услуг по управленческому консалтингу для сторонних организаций.

Производственная и торговая компании работают на общей системе налогообложения, а управляющий ИП — на упрощёнке с объектом «Доходы минус расходы».

Консолидированный отчёт о финансовых результатах по группе компаний выглядит следующим образом:

При составлении отчёта исключили внутренние обороты (выделены цветом):

- Продажа мебели собственного производства от ООО «МебельПром» в адрес ООО «МебельТорг» на сумму 40 000 тыс. руб.

- Услуги ИП Петрова для ООО «МебельПром» и ООО «МебельТорг» на общую сумму 6 300 тыс. руб.

Подарок для наших читателей — запись вебинара «Зачем бизнесу управленческий учёт и как его внедрить». Два часа подробного разбора, конкретных примеров и ответов на вопросы! Спикер — Ольга Головина — финансовый директор с шестнадцатилетним стажем и опытом работы в «Теле2», «Азия Цементе», «Юниуме» и «Моё дело».

Как проверить правильность составления отчёта о финансовых результатах

В идеальном случае консолидированная прибыль по группе будет равна сумме прибылей отдельных участников. При исключении внутренних оборотов у одного участника снижается выручка, а у другого — уменьшаются затраты на ту же сумму. Значит общая прибыль по ним не изменится.

Обычно такая ситуация возникает, если компании группы оказывают друг другу только услуги. Или если все товары или материалы, проданные внутри группы, реализованы, либо использованы в том же периоде.

В нашем примере была именно такая ситуация. ООО «МебельПром» отгрузило на ООО «МебельТорг» продукцию на сумму 40 000 тыс. руб. Торговая компания продала всю эту мебель сторонним покупателям и в полном объёме списала её закупочную стоимость на расходы.

Если консолидированная прибыль не равна сумме прибылей всех участников группы — это не всегда ошибка. Такое может быть, если продавец учёл выручку для расчёта своей прибыли, а покупатель — не в полном объеме реализовал товары в этом периоде или не списал всё сырьё на производство. Или наоборот, покупатель списал на текущие затраты себестоимость материальных ценностей, приобретённых внутри группы в предыдущих периодах.

Поэтому, если есть расхождение, проверьте, как изменились запасы товаров, или других материальных ценностей, которые компании группы приобрели друг у друга.

Предположим, что торговая компания из нашего примера в течение 2020 года продала не всю мебель, закупленную у ООО «МебельПром». Продукция себестоимостью 5 000 тыс. руб. осталась на складе ООО «МебельТорг».

В данном случае суммарная (10 904 тыс. руб.) и консолидированная (5 904 тыс. руб.) чистая прибыль по группе компаний отличаются. Разница между ними (5 000 тыс. руб.) соответствует остатку продукции собственного производства на складе ООО «МебельТорг» на конец года.

Если отклонение по прибыли равняется изменению запасов, как в нашем примере, значит, отчет составлен верно.

Если же отклонения по запасам и по прибыли не равны, значит — допущена техническая ошибка: какие-либо из внутренних оборотов не полностью исключены из выручки или из затрат. Тогда нужно еще раз перепроверить весь отчёт.

Для проверки удобно выделять исключаемые из консолидации цифры одинаковым цветом, как показано в примерах.

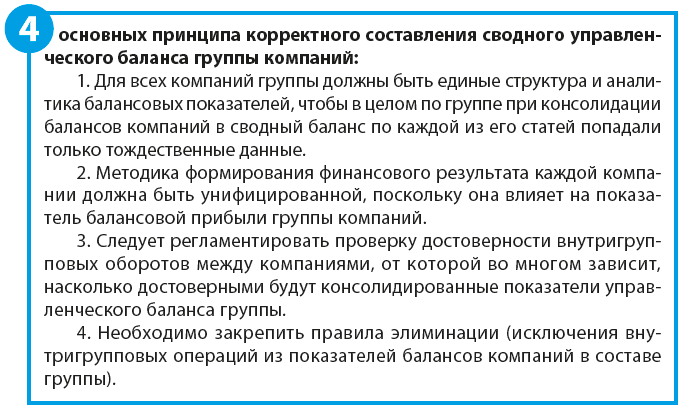

Как обеспечить достоверность показателей консолидированного баланса группы компаний?

Что нужно учитывать при исключении внутригрупповых операций между компаниями группы из показателей консолидированного баланса?

Как проверить корректность элиминации показателей активов и обязательств при формировании управленческого баланса группы компаний?

Деятельность группы компаний планируется и управляется общим бизнес-центром. Он может быть как функциональным — отдельная управляющая компания, так и организационным — учет общих результатов группы поручается одной из ее компаний. При расширении хозяйственной деятельности в группе компаний неизбежно усложняется и управленческий учет, так как предприятия группы компаний ведут хозяйственные операции не только с внешними контрагентами, но и друг с другом.

Предприятия группы взаимодействуют друг с другом по всем видам деятельности:

- операционная — реализация ТМЦ и услуг, аренда имущества, работа по агентским договорам, перевыставление затрат и т. д.

- финансовая — займы между компаниями группы, финансовые вложения в акции или векселя компаний, организация совместной деятельности.

- инвестиционная — участие в уставном капитале, приобретение основных средств, вложения в капитальное строительство и т. п.

С учетом вышеизложенного понятно, что получить корректные общие управленческие данные по группе компаний путем простого суммирования отчетных показателей всех компаний невозможно. В то же время собственникам и топ-менеджерам, принимающим управленческие решения, необходимо видеть имущественное положение и результаты деятельности всех предприятий группы именно как единого целого.

Для решения этой задачи на практике используют методику консолидации управленческой отчетности. С одной стороны, в каждой группе компаний она может разрабатываться с учетом отраслевой или функциональной специфики, с другой — должна строиться на единых принципах определения общих результатов деятельности.

Если в отчетном периоде между компаниями группы осуществлялись какие-либо хозяйственные операции, то при формировании сводного управленческого баланса ГК необходимо исключить их влияние на его показатели. Этот процесс называется элиминацией внутригрупповых оборотов и достаточно четко расписан в международном стандарте МСФО (IFRS) 10 «Консолидированная финансовая отчетность»:

- производится объединение статей активов, обязательств, капитала, доходов, расходов и потоков денежных средств материнского предприятия с аналогичными статьями его дочерних предприятий;

- производится взаимозачет (исключение) балансовой стоимости инвестиций материнского предприятия в каждое из дочерних предприятий и доли материнского предприятия в капитале каждого из дочерних предприятий;

- полностью исключаются внутригрупповые активы и обязательства, капитал, доход, расходы и потоки денежных средств, связанные с операциями между предприятиями группы (прибыль или убытки, возникающие в результате внутригрупповых операций и признанные в составе активов, таких как запасы и основные средства, исключаются полностью).

Поговорим о том, что необходимо предпринять руководителю финансовой службы управляющей компании группы для того, чтобы требования к консолидации отчетности были выполнены.

Методика консолидации управленческой отчетности группы компаний

Обеспечение единой структуры и аналитики показателей управленческих балансов компаний группы напрямую зависит от организации системы управленческого учета:

- если управленческий учет хозяйственных операций всех компаний группы ведется в единой учетной базе, то единство структуры и аналитики показателей сводного управленческого баланса группы достигается автоматически, поскольку все компании группы используют одни и те же счета управленческого учета, справочники данных и отчетные формы, а аналитика данных в разрезе отдельных компаний обеспечивается через структуру справочника «Организации»;

- если управленческий учет хозяйственных операций компаний группы ведется в отдельных, но однотипных учетных базах данных, то единства структуры и аналитики показателей сводного управленческого баланса группы можно достичь путем признания счетов управленческого учета, справочников данных и отчетных форм баланса управляющей компании группы эталонными.

В этом случае есть 2 варианта:

1) либо финансовые службы каждой компании обязаны поддерживать указанные данные в строгом соответствии с данными учетной базы управляющей компании;

2) либо корректировать данные учетной базы разрешено только управляющей компании, а все корректировки затем выгружаются в учетные базы компаний. В учетных базах компаний группы запрещено корректировать счета управленческого учета, добавлять или удалять элементы справочников и изменять отчетные формы;

- если учет хозяйственных операций компаний группы ведется не только в отдельных, но и разнотипных учетных базах, то для того чтобы обеспечить единство структуры и аналитики показателей сводного управленческого баланса группы, регламентируют уровни аналитики данных и структуру справочников учетных баз.

Например, по группе компаний утверждается единая для всех предприятий аналитика первых трех уровней данных и отчетных показателей, а последующие уровни аналитики у каждой из компаний могут содержать различный набор показателей.

В этом случае финансовая служба управляющей компании должна периодически проверять корректность данных учетных баз каждой компании группы.

Единые для всех компаний порядок расчета финансового результата, методика расчета себестоимости утверждаются регламентирующим документом группы компаний.

Для обеспечения достоверности показателей управленческого баланса группы компаний также необходимо регламентировать порядок проверки достоверности отражения в учетных базах компаний внутригрупповых оборотов. Для этого разрабатываются инструкции по встречной проверке учетных данных о хозяйственных операциях между компаниями группы.

Заключительный этап обеспечения максимальной достоверности управленческого баланса группы компаний — закрепление правил элиминации внутригрупповых операций из консолидированной отчетности группы.

Элиминация внутригрупповых операций компаний группы

Рассмотрим особенности элиминации внутригрупповых операций между компаниями.

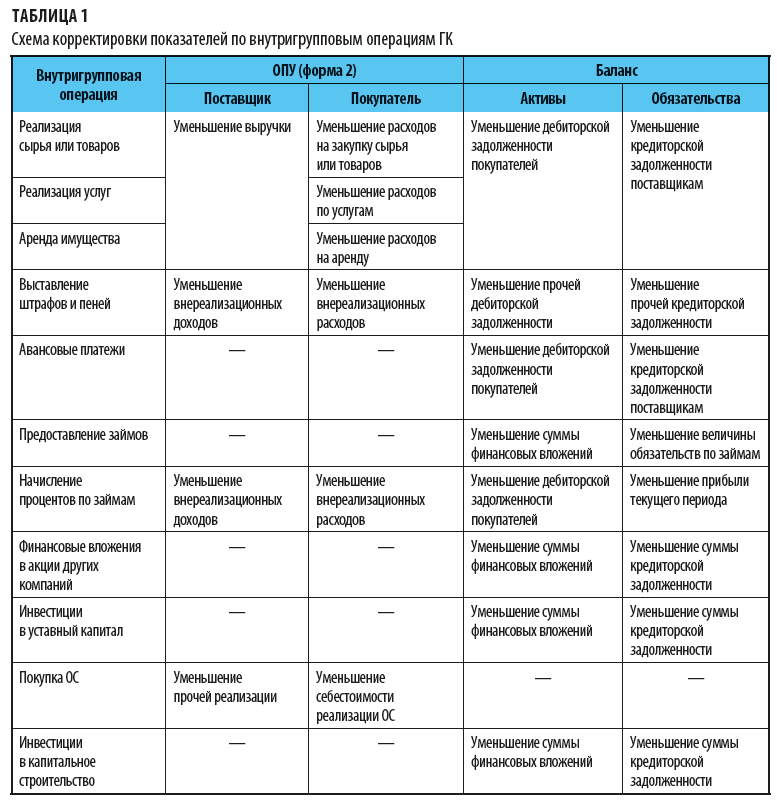

В соответствии с приведенной в статье классификаций видов деятельности (текущая, финансовая и инвестиционная) расположим и виды внутригрупповых операций.

Так, основными видами внутригрупповых операций являются:

в рамках текущей деятельности:

- реализация сырья или товаров одной из компаний группы другим компаниям;

- реализация услуг одной из компаний группы другим компаниям;

- предоставление имущества компании группы в аренду другим компаниям группы;

- выполнение агентских услуг одними компаниями группы для других компаний;

- выставление штрафов и пеней между компаниями группы за нарушение договорных обязательств;

- перевыставление затрат одними компаниями группы другим компаниям;

- авансы по договорам между компаниями группы;

по финансовой деятельности:

- предоставление займов компанией группы другим компаниям;

- начисление процентов за пользование займами внутри группы компаний;

- финансовые вложения одних компаний группы в акции/векселя других компаний группы;

по инвестиционной деятельности:

- инвестиции одних компаний группы в уставный капитал других компаний этой же группы;

- инвестиции одних компаний группы в приобретение основных средств у других компаний группы;

- инвестиции одних компаний группы в капитальное строительство объектов ОС у других компаний группы.

Влияние этих внутригрупповых операций на показатели управленческого баланса показаны в табл. 1.

Пример построения управленческой отчетности группы компаний (баланса и отчета о прибылях и убытках)

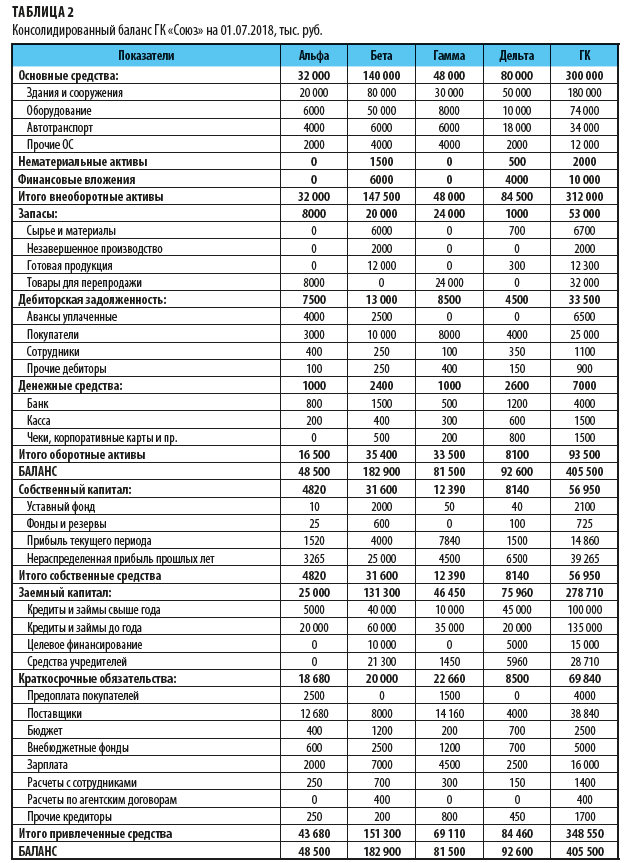

Составим управленческий баланс для группы компаний «Союз», которая включает четыре взаимосвязанные предприятия:

1. Компания «Альфа» — закупает и перепродает ТМЦ, в рамках деятельности ГК выступает поставщиком сырья для компании «Бета» и поставщиком ТМЦ для хозяйственных нужд всех компаний группы.

2. Компания «Бета» — производственное предприятие группы, выпускает хлебобулочные изделия.

3. Компания «Гамма» — сбытовое предприятие группы, реализует как продукцию компании «Бета», так и закупаемые самостоятельно товары.

4. Компания «Дельта» — сервисное предприятие группы, оказывает транспортные услуги и услуги по аренде основных средств как компаниям группы, так и внешним заказчикам. Кроме того, является управляющей компанией группы, поэтому отвечает за формирование консолидированной управленческой отчетности.

Задача руководителя финансовой группы компании «Дельта» — сформировать сводный управленческий баланс группы компаний по итогам работы за шесть месяцев 2018 г. Для этого он должен:

1) консолидировать данные управленческих балансов компаний группы;

2) проверить предоставленные данные и сверить показатели внутригрупповых операций между компаниями;

3) провести элиминацию внутригрупповых оборотов компаний;

4) и только после этого — сформировать сводный баланс группы компаний.

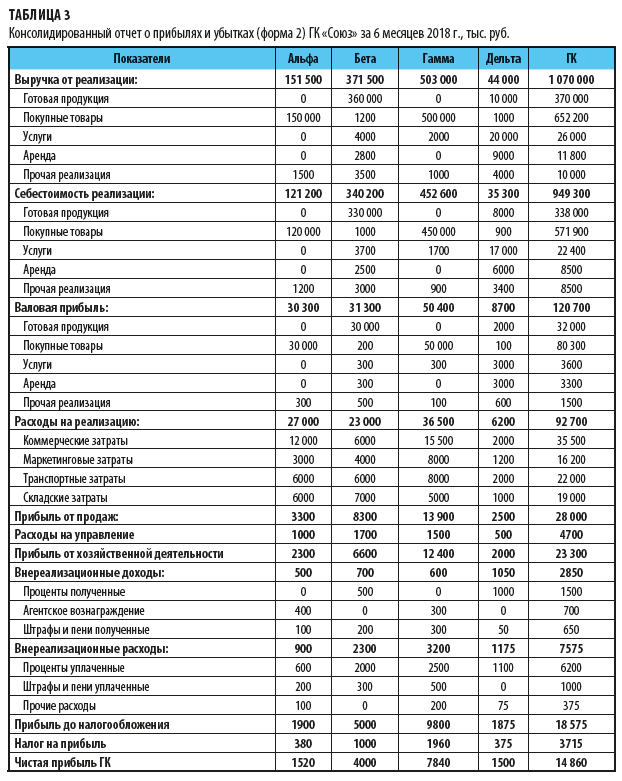

Все компании группы предоставили свою управленческую отчетность. Путем сложения ее показателей были получены консолидированный баланс и консолидированный отчет о прибылях и убытках ГК «Союз» за январь-июнь 2018 г.

Консолидированный баланс ГК по состоянию на 01.07.2108 представлен в табл. 2.

В таблице 3 показаны данные консолидированного отчета о прибылях и убытках (ОПУ; форма 2), расшифровывается показатель балансовой прибыли отчетного периода.

Как видим, итоговый показатель чистой прибыли за первые шесть месяцев 2018 г. из этого отчета соответствуют значению строки «Прибыль текущего периода» из консолидированного баланса как в целом по ГК, так и по каждой из четырех компаний. Это свидетельствует о корректности консолидированной отчетности группы.

Однако, как мы уже выяснили ранее, чтобы управленческий баланс группы компаний был корректным, из консолидированных показателей необходимо исключить:

- во-первых, внутригрупповые обороты, влияющие на финансовый результат;

- во-вторых — взаимные обязательства между компаниями группы.

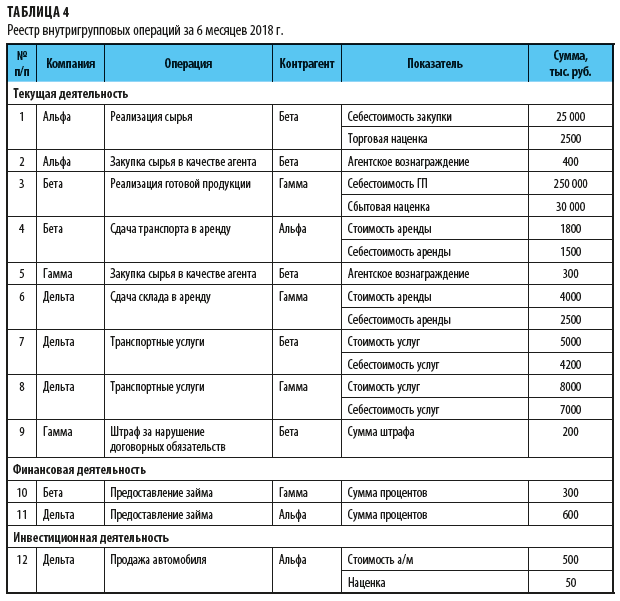

Чтобы исключить (элиминировать) внутригрупповые обороты, руководитель финансовой службы компании «Дельта» составил реестр хозяйственных операций между компаниями группы за шесть месяцев 2018 г. (табл. 4).

Из реестра следует, что внутригрупповые обороты за отчетный период имеются по всем трем видам деятельности — текущей, финансовой и инвестиционной. Соответственно, по каждой операции реестра необходимо сделать элиминацию оборотов, чтобы определить реальный финансовый результат работы группы компаний. Для этого производим следующие корректировки:

- уменьшаем сумму выручки, себестоимости и валовой прибыли компаний «Альфа» и «Бета» по операциям 1 и 3;

- уменьшаем сумму выручки по услугам, себестоимости и валовой прибыли от услуг компании «Дельта» по операциям 7 и 8;

- уменьшаем сумму выручки от аренды имущества, себестоимости и валовой прибыли аренды компаниям «Бета» и «Дельта» по операциям 4 и 6;

- уменьшаем сумму выручки от реализации ОС, себестоимости и валовой прибыли компании «Дельта» по операции 12;

- уменьшаем сумму агентских доходов компаниям «Альфа» и «Гамма», а также сумму агентских выплат компании «Бета» по операциям 2 и 5;

- уменьшаем сумму доходов по полученному штрафу компании «Гамма» и сумму расходов на уплату штрафа компании «Бета» по операции 9;

- уменьшаем суммы полученных процентов по займам компаниям «Бета» и «Дельта», а также уплаченных процентов компаниям «Альфа» и «Гамма» по операциям 10 и 11.

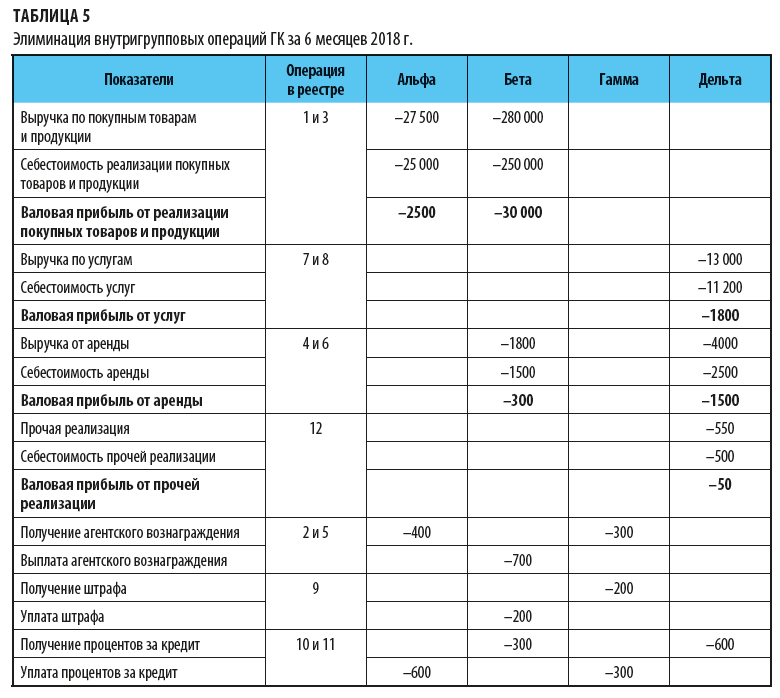

Результаты элиминации — в табл. 5.

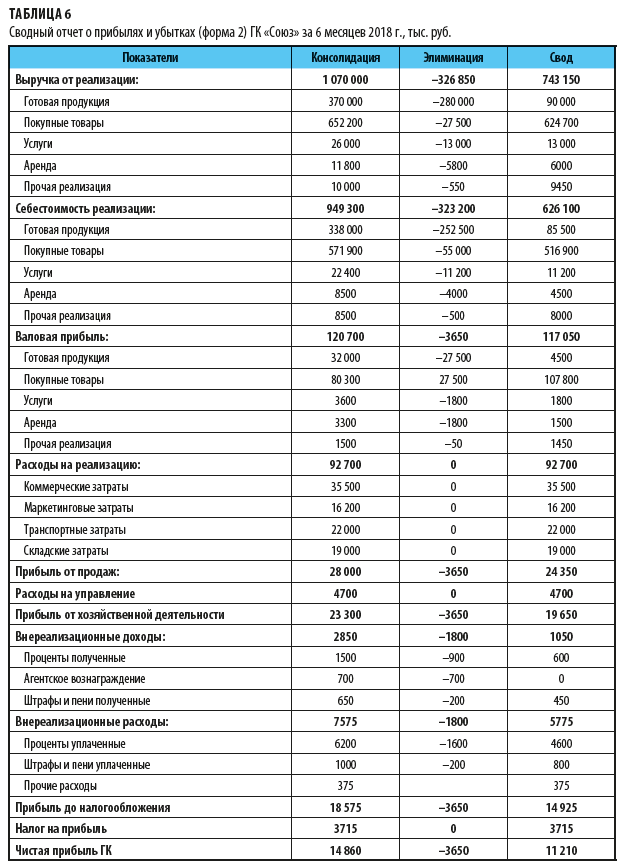

Следующий шаг составления управленческого баланса группы компаний — наложение результатов элиминации внутригрупповых оборотов на консолидированный отчет о прибылях и убытках. В результате мы получим сводный отчет ГК (табл. 6).

Обратите внимание!

По условиям примера вся произведенная компанией «Бета» за отчетный период продукция была реализована как через собственную службу сбыта (на сумму 90 000 тыс. руб.), так и через компанию «Гамма» (на сумму 280 000 тыс. руб.). Поэтому в конечном счете внутригрупповая прибыль компаний «Альфа» и «Бета» не повлияла на значение прибыли от продаж в сводном отчете (снижение при элиминации прибыли по реализации готовой продукции на 27 500 тыс. руб. компенсировалось снижением себестоимости реализации покупных товаров у компании «Гамма» на эту же сумму).

В сводном управленческом финансовом результате работы ГК «Союз» за шесть месяцев 2018 г. показатель балансовой прибыли текущего отчетного периода будет скорректирован — уменьшен на 3650 тыс. руб.

Заключительный этап работы — элиминация из консолидированного баланса ГК показателей взаимных обязательств компании группы, а именно:

- уменьшаем дебиторскую задолженность компании «Бета» по авансовым платежам компании «Альфа» на 2500 тыс. руб.;

- уменьшаем дебиторскую задолженность компании «Бета» за поставку продукции компании «Гамма» на 4600 тыс. руб.;

- уменьшаем задолженность компании «Бета» перед компанией «Гамма» по штрафам за нарушение договорных обязательств на 200 тыс. руб.;

- уменьшаем балансовую сумму финансовых вложений в займы между компаниями группы на 10 000 руб.;

- уменьшаем обязательства по займам между компаниями группы на 10 000 руб.;

- уменьшаем кредиторскую задолженность компании «Альфа» перед компанией «Бета» на сумму авансовых платежей в 2500 тыс. руб.;

- уменьшаем кредиторскую задолженность компании «Гамма» на сумму поставок от компании «Бета» в размере 4600 тыс. руб.;

- уменьшаем обязательства компании «Бета» по уплате штрафа компании «Гамма» на 200 тыс. руб.;

- уменьшаем дебиторскую задолженность компаний «Бета» и «Гамма» перед компанией «Дельта» на сумму оказанных транспортных услуг в размере 13 000 тыс. руб.;

- уменьшить дебиторскую задолженность компаний «Альфа» и «Гамма» пред компаниями «Бета» и «Дельта» по аренде имущества на 5800 тыс. руб.

- уменьшаем кредиторскую задолженность по транспортным услугам и аренде имущества на величину их себестоимости;

- уменьшить дебиторскую задолженность компании «Альфа» по приобретенному у компании «Дельта» автотранспорту на 550 тыс. руб.;

- уменьшаем кредиторскую задолженность по реализации транспортного средства на его себестоимость — 500 тыс. руб.

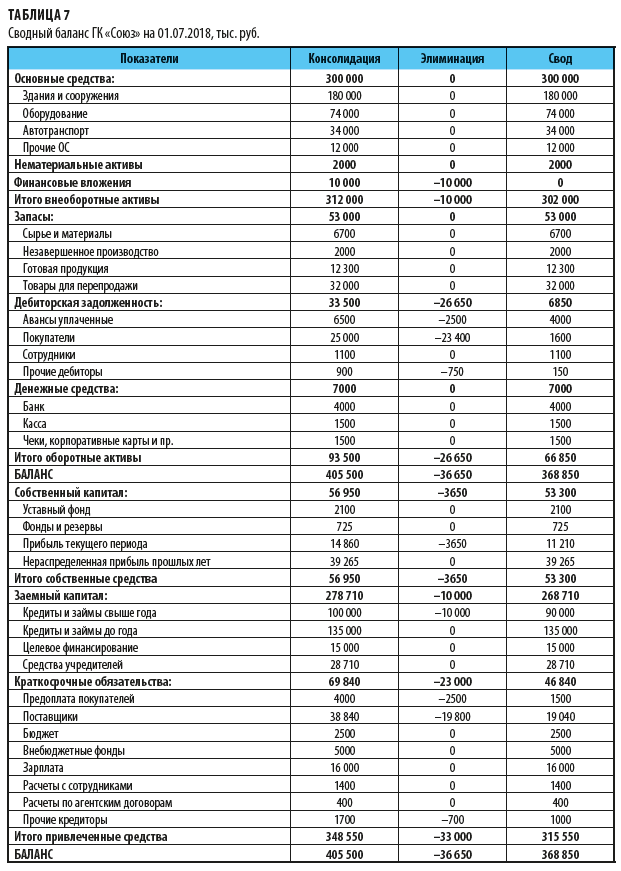

В итоге всех работ получаем сводный баланс ГК «Союз» (табл. 7).

Статья опубликована в журнале «Справочник экономиста» № 8, 2018.

Бухгалтерия

Консолидированную финансовую отчетность по МСФО 10 сдают не все. Консолидация обязательна для предприятий, которые контролируют одну или несколько других компаний. Составление и сдача такой отчетности проходит по особым правилам.

Что такое консолидированная отчетность по МСФО

Консолидированная финотчетность регулируется Федеральным законом 208-ФЗ от 27.07.2010 или международным стандартом финансовой отчетности IFRS 10, утвержденным Приказом Минфина № 217н от 28.12.2015. В соответствии с этими нормативами, консолидация отчетности по МСФО — это обобщение финотчетов материнского и контролируемых предприятий. То есть материнская организация предоставляет отчет, в котором ее доходы, расходы, обязательства и аналогичные показатели подконтрольных организаций представлены как единые.

Консолидированную финотчетность обязаны предоставлять кредитные и страховые организации и компании, чьи акции допущены к организованным торгам (их включили в котировальный список). Эмитент раскрывает информацию на рынке ценных бумаг путем составления консолидированной отчетности МСФО (пп. 3 п. 2 ст. 22, п. 6 ст. 27.5-2, п. 12 ст. 27.5-3, пп. 2 п. 4, п. 12 ст. 30 39-ФЗ от 22.04.1996, п. 52.2 Положения ЦБ РФ № 714-П от 27.03.2020, Информация Минфина № ОП 8-2016).

Если ценные бумаги эмитента не допущены к организованным торгам, он освобождается от консолидации отчета. Есть еще ряд исключений:

- материнское предприятия не консолидирует отчетность, если одновременно соответствует четырем условиям. Организация сама является дочерней под полным или частичным контролем, а владельцы согласны с непредоставлением консолидированных отчетов. Долговые и долевые инструменты компании не торгуются на открытом рынке. Она не отчитывается перед комиссией по ценным бумагам. Ее промежуточная или конечная материнская организация консолидирует отчеты по МСФО 10;

- инвестиционные компании не консолидируют отчетность с 01.01.2014;

- для вознаграждения после окончания трудовой деятельности и других долгосрочных вознаграждений работникам не надо консолидировать финотчетность, если к ним применяется МСФО 19 «Вознаграждения работникам».

МСФО 10 не закрепляет требования к отчетам организации, а определяет те экономические субъекты, которые консолидируют отчетные формы. А обязанность консолидации устанавливает закон о ценных бумагах 208-ФЗ.

Консолидацию отчетности по МСФО 10 применяют, если одна организация контролирует одну или несколько других компаний. Принцип контроля — ключевой для консолидации.

По нормам МСФО 10 инвестор контролирует объект инвестиций, если одновременно соблюдаются такие условия:

- инвестор обладает полномочиями (способностью влиять) по объекту инвестиций;

- инвестор рискует доходами от такого инвестирования. Кроме того, он сможет получать доходы от инвестиций;

- инвестор вправе использовать собственные полномочия для влияния на величину дохода (п. 1 МСФО 10).

Цель контроля по МСФО 10 — установить правила подготовки и сдачи отчетности, когда одно предприятие координирует другие. Международный стандарт финотчетности 10 (Приказ Минфина № 217н от 28.12.2015):

- определяет для материнского предприятия, которое консолидирует дочерние компании, необходимость предоставления консолидированной финотчетности;

- закрепляет контроль участия инвестора как основы консолидации. В МСФО 10 прописано, как определить контроль инвестора над объектом инвестиций;

- утверждает требования к бухучету для формирования финотчетности;

- вводит понятие инвестиционной организации;

- прописывает исключение для консолидации отдельных дочерних компаний инвесторганизации.

Отчеты материнской и контролируемой организации составляют на одну и ту же дату, а при составлении отчетности соблюдается единая учетная политика.

Требования к учету

Процедура консолидации по МСФО 10 подразумевает:

- объединение статей активов и обязательств, доходов и расходов, денежных потоков и прочих компонентов капитала МСФО при консолидации в финотчете материнской компании с такими же статьями дочерних;

- взаимозачет или исключение балансовой стоимости инвестиций материнского предприятия в каждое дочернее и балансовой стоимости доли материнского предприятия в каждом дочернем;

- полное исключение активов и обязательств, доходов и расходов, капитала и денежных потоков внутри группы, которые связаны с операциями между организациями одной группы.

Это не все требования. Для финотчетности действуют и другие правила консолидации по МСФО 10:

- неконтролирующие доли участия представляют в собственном капитале, но отдельно от капитала владельцев материнской организации;

- и дочки, и материнское предприятие используют единую учетную политику, а их финотчеты составляются на одну дату;

- иные правила, применяемые в различных обстоятельствах.

Порядок консолидации показателей

В Приказе Минфина № 217н прописан общий алгоритм консолидации по МСФО (IFRS) 10:

- Финотчетность консолидирует материнская организация. Перед началом процедуры определяется периметр консолидации — список компании, чью финотчетность суммируют в консолидированном отчете. Учитываются критерии контроля и значительного влияния по МСФО над входящими в группу организациями. Общее правило такое: если материнская организация контролирует другую, она же ее и консолидирует. А если не контролирует, показывает ее в отчетных формах как инвестицию.

- Контроль определяют как полномочия предприятия над объектом инвестиций с правом влиять на величину дохода от инвестирования. Контроль возникает, когда материнская организация прямо или опосредованно владеет через дочки более 50% прав голоса (исключение — случаи ограничения контроля). Но иногда контроль возможен и при менее 50% голосующих акций, если право голоса — не доминирующий фактор при определении того, кто контролирует объект инвестиций. К примеру, если инвестор контролирует определенные активы у объекта инвестиций.

- Если дочерняя организация удерживается для продажи при контроле со стороны материнской, ее не включают в консолидацию, а отражают как инвестицию для реализации.

- Инвесторы ежегодно пересматривают критерии контроля по объектам инвестиций, если существуют свидетельства изменения в признаках контроля.

- Финотчетность составляется на одну и ту же дату по учетной политике материнской компании. Если есть отклонения, показатели надо скорректировать.

Порядок предоставления отчетности описан во многих стандартах МСФО (Приказ Минфина № 217н):

- IAS 1 «Предоставление финансовой отчетности»;

- IAS 7 «Отчет о движении денежных средств»;

- IFRS 3 «Объединение бизнеса»;

- IFRS 12 «Раскрытие информации об участии в других компаниях»;

- IAS 34 «Промежуточная финансовая отчетность»;

- IFRS 1 «Применение МСФО впервые» и проч.

В состав консолидированной (равно как и неконсолидированной) финотчетности входят отчеты о финансовом положении на конец отчетного периода (баланс), о совокупном доходе, об изменениях капитала, о движении денежных средств, примечания к отчетным формам.

Отчетный период в случае консолидации — не всегда календарный год: финотчетность формируют так, чтобы получить полное и достоверное представление о финансовом положении и результатах деятельности предприятия. Управленцы вправе выбрать другой (не годовой) отчетный период. Как пример — операционный цикл деятельности организации.

В отчетах необходимо указывать, что они консолидированы и относятся к группе предприятий.

Применяемые методы консолидации МСФО определяются по степени влияния материнской на контролируемые организации:

- дочерние компании с правом голоса свыше 50% — приобретение;

- ассоциированные и совместные предприятия с правом голоса от 20% до 50% — долевое участие;

- прочие инвестиции, не дающие контроля, с правом голоса меньше 20% — консолидацию в том же порядке, что и в отчетах материнской компании.

Представим в таблице общие правила для консолидации методами приобретения и долевого участия.

|

Метод консолидации |

Правила составления консолидированной финотчетности |

|---|---|

|

Метод приобретения — дочерние предприятия |

|

|

Метод долевого участия — ассоциированные и совместные предприятия |

|

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Транспортный налог для многодетных семей в 2022 году — это взнос, который налогоплательщик перечисляет с учетом льготы. Многие регионы снижают платеж для тех, у кого трое детей и больше.

22 октября 2021

Субсидия на погашение ипотеки многодетным семьям — это мера государственной поддержки, суть которой в том, чтобы выплатить часть кредита, взятого на покупку жилья, вместо заемщика. Предельная сумма такой поддержки составляет 240 000 рублей.

7 февраля 2022

Минфин планирует изменить подход к определению даты утверждения бухотчетности организаций госсектора. По новым правилам ею считается день, когда уполномоченный орган включил отчет госучреждения в консолидированную отчетность.

20 октября 2021

ПБС несет ответственность за каждое допущенное нарушение при составлении и утверждении бюджетной сметы отдельно. Это касается и случаев, когда нарушения однотипные, в частности, дважды нарушен срок составления документа.

22 октября 2021

При составлении консолидированной отчетности группы компаний есть нюансы, которые могут существенно повлиять на финансовые показатели. К ним относятся: учет активов по справедливой стоимости, выбранный порядок оценки гудвила, наличие контроля, инвестиций и прочее.

Юридическое разделение группы компаний на разные фирмы (юридические лица) отражает либо историю формирования группы (слияния и поглощения), либо схему по оптимизации работы компаний (управления рисками, представления брендов на рынке, оптимизации налогообложения и прочее), но зачастую не экономическую суть. МСФО требуют представления информации о группе в целом, как если бы она была одной фирмой, руководствуясь приоритетом «содержания» над «формой». Консолидированная отчетность имеет некоторые преимущества перед индивидуальной и является более ценной для пользователя. Однако порядок консолидации имеет свои особенности, которые мы рассмотрим в данной статье.

Преимущества консолидированной отчетности

С точки зрения полезности информации для инвестора консолидированная отчетность имеет следующие основные преимущества перед индивидуальной отчетностью компаний группы:

- в примечаниях к консолидированной отчетности приводится структура управления/собственности группы;

- из консолидированной отчетности можно оценить сумму «переплаты» за приобретение дочерних компаний (статья отчетности «Гудвил»);

- в составе капитала консолидированной компании отражается доля неконтролирующих акционеров (ДНА) — та часть нераспределенной прибыли и резервов, которая не принадлежит акционерам материнской компании;

- внутригрупповые операции между компаниями группы элиминируются, как и внутригрупповые остатки. Консолидированная отчетность отражает результаты операций только с третьими сторонами, поэтому исключается возможность «бумажного» увеличения финансового результата (например, за счет продажи активов по завышенной цене между компаниями группы) и валюты баланса (дебиторская и кредиторская задолженность между компаниями группы по операциям купли-продажи активов по завышенной стоимости).

Основные принципы консолидации отчетности

Материнская компания должна представлять консолидированную финансовую отчетность, в которой она консолидирует все инвестиции в дочерние компании (IAS 27, IFRS 10). Процедура консолидации состоит из следующих моментов.

Базовые принципы

- Консолидированный отчет о финансовом положении, бухгалтерский баланс (ББ). Активы и пассивы материнской и дочерней компаний построчно складываются, делаются соответствующие корректировки на внутригрупповые остатки и элиминацию нереализованной прибыли. На дату покупки активы дочерней компании должны быть оценены по справедливой стоимости.

- Консолидированный отчет о совокупном доходе, отчет о прибылях и убытках (ОПУ). Процедура суммирования проводится для статей ОПУ компаний группы с момента их включения в периметр консолидации. Внутригрупповые обороты и нереализованная прибыль исключаются. Прибыль, полученная дочерней компанией до даты ее вхождения в группу, не консолидируется в составе отчета о совокупной прибыли, так как она не была заработана группой.

Гудвил (активы ББ) и доля неконтролирующих акционеров (капитал ББ)

Оценка стоимости гудвила:

- 100-процентное приобретение компании. Гудвил представляет собой превышение уплаченной цены (переданного возмещения) за дочернюю компанию над справедливой стоимостью ее чистых активов на дату приобретения. Транзакционные затраты (затраты на проведение сделки, например услуги консультантов) не должны включаться в стоимость приобретения компании. Такие расходы сразу списывают в ОПУ текущего периода и раскрывают в примечаниях к финансовой отчетности (IFRS 3).

- Существуют неконтролирующие акционеры. Если фирма приобретает менее 100 процентов акций дочерней компании, то в консолидированной отчетности, в составе капитала, отдельно раскрывают долю неконтролирующих акционеров (ДНА). На сегодняшний день разрешено использование двух методов оценки гудвила при наличии ДНА (IFRS 3.19):

- метод «частичного гудвила», или частичной стоимости (ДНА рассчитывается как соответствующий процент от стоимости чистых активов компании на дату консолидации; подразумевается, что гудвил не принадлежит неконтролирующим акционерам);

- метод «полного гудвила», или полной стоимости (ДНА рассчитывается как процент от стоимости чистых активов компании плюс часть гудвила, которая принадлежит неконтролирующим акционерам).

МСФО допускают использование любого метода оценки ДНА для каждой сделки по приобретению дочерней компании.

Расчет капитала и резервов в консолидированной отчетности

В консолидированном отчете о финансовом положении капитал состоит из собственного капитала акционеров материнской компании и доли неконтролирующих акционеров дочерних компаний. Собственный капитал, принадлежащий акционерам материнской компании, рассчитывают, как показано в таблице 1.

Таблица 1. Расчет капитала, причитающегося акционерам материнской компании

|

Показатель |

Сумма |

|

Акционерный капитал материнской компании |

A |

|

Резервы материнской компании |

B |

|

Доля материнской компании в резервах дочерней компании после приобретения (доля в нераспределенной прибыли и изменении прочих резервов, например резерва по переоценке активов) |

C |

|

Консолидационные корректировки (элиминация нереализованной прибыли, обесценение гудвила) |

D |

|

Итого: капитал, причитающийся акционерам |

A + B + C + D |

Долю неконтролирующих акционеров рассчитывают следующим образом.

При использовании метода «частичного гудвила» (частичной стоимости):

ДНА = Балансовая стоимость чистых активов дочерней компании × ДНА в капитале дочерней компании (%)

При использовании метода «полного гудвила» (полной стоимости) см. таблицу 2.

Таблица 2. Расчет ДНА методом «полного гудвила»

|

Показатель |

Сумма |

|

ДНА = Балансовая стоимость чистых активов дочерней компании × × ДНА в капитале дочерней компании (%) |

A |

|

Плюс: гудвил, принадлежащий неконтролирующим акционерам на дату приобретения дочерней компании |

B |

|

Минус: последующее обесценение гудвила |

С |

|

Итого: ДНА |

A + B – C |

Инвестиции материнской компании в «дочки»

При консолидации все активы и пассивы компаний группы складываются построчно. Если оставить статью «Инвестиции» (в дочерние компании), получится, что активы «дочек» отражены дважды. Поэтому такие инвестиции элиминируются (арифметика элиминации представлена в примерах ниже).

Пример

Без гудвила. Материнская компания организует дочернюю на следующих условиях: 51% — вклад «мамы» в уставный капитал (УК), остальные 49% — доля прочих акционеров. Дочерняя компания организована 21.09.2013. Дата составления отчетности группы — 31.12.2013. Бухгалтерские балансы материнской и дочерней компаний на дату вклада в УК и отчетную дату приведены в таблице 3.

Таблица 3. Бухгалтерские балансы материнской и дочерней компаний

|

Бухгалтерский баланс |

Материнская компания (М), млн руб. |

Дочерняя компания (Д), млн руб. |

Консолидированная отчетность, млн руб. |

|||

|

|

21.09.2013 |

31.12.2013 |

21.09.2013 |

31.12.2013 |

31.12.2013 |

Комментарии |

|

Инвестиции |

51 |

51 |

— |

— |

— |

** |

|

Основные средства |

500 |

550 |

— |

50 |

600 |

|

|

Оборотные активы |

300 |

330 |

— |

150 |

480 |

|

|

Денежные средства |

100 |

120 |

100 |

30 |

150 |

|

|

Итого активы |

951 |

1051 |

100 |

230 |

1230 |

|

|

Капитал |

(100) |

(100) |

(100) |

(100) |

(100) |

** |

|

Нераспределенная прибыль |

(500) |

(550) |

— |

(30) |

(565) |

|

|

Доля неконтролирующих |

|

|

— |

— |

(64) |

= (100 × 49% + 30 × 49%)** |

|

Итого капитал и резервы |

(600) |

(650) |

(100) |

(130) |

(729) |

|

|

Кредиты и займы |

(100) |

(150) |

— |

— |

(150) |

|

|

Прочие обязательства |

(251) |

(251) |

— |

(100) |

(351) |

|

|

Итого обязательства |

(351) |

(401) |

— |

(100) |

(501) |

|

|

Итого капитал и обязательства |

(951) |

(1051) |

(100) |

(230) |

(1230) |

|

** Капитал дочерней компании при процедуре консолидации не суммируется с капиталом материнской компании, внутригрупповые инвестиции убираются, и отражается доля неконтролирующих акционеров компании отдельной строкой в капитале.

Описанный выше пример очень прост, но полезен ввиду большой распространенности данной практики. Часто схема разделения бизнеса используется для оптимизации бизнес-процессов, оптимизации налогообложения или снижения коммерческих и других рисков путем перевода части бизнеса в отдельную компанию.

Пример

Практический аспект. В реальной жизни отчетность компаний и детализация статей может быть намного сложнее. Поэтому прописывать алгоритм консолидации одной формулой (как в приведенном выше примере) нецелесообразно. Практичнее сложить все статьи активов, пассивов и капитала, а затем поставить корректирующую консолидационную проводку (см. таблицы 4 и 9).

Таблица 4. Применение корректирующей консолидационной проводки на практике

|

Бухгалтерский баланс |

Материнская компания (М), млн руб. |

Дочерняя компания (Д), млн руб. |

Консолидационная проводка, млн руб. |

Консолидированная отчетность, млн руб. |

|

|

A |

B |

C |

D = A + B + C |

|

Инвестиции |

51 |

— |

(51) |

– |

|

Основные средства |

550 |

50 |

— |

600 |

|

Оборотные активы |

330 |

150 |

— |

480 |

|

Денежные средства |

120 |

30 |

— |

150 |

|

Итого активы |

1051 |

230 |

(51) |

1230 |

|

Капитал |

(100) |

(100) |

100 |

(100) |

|

Нераспределенная прибыль |

(550) |

(30) |

15 |

(565) |

|

Доля неконтролирующих акционеров |

— |

— |

(64) |

(64) |

|

Итого капитал и резервы |

(650) |

(130) |

51 |

(729) |

|

Кредиты и займы |

(150) |

— |

— |

(150) |

|

Прочие обязательства |

(251) |

(100) |

— |

(351) |

|

Итого обязательства |

(401) |

(100) |

|

(501) |

|

Итого капитал и обязательства |

(1051) |

(230) |

|

(1230) |

Таблица 9. Применение корректирующей консолидационной проводки для метода «полного гудвила»

|

Бухгалтерский баланс |

Материнская компания (М), млн руб. |

Дочерняя |

Консолидационная проводка, млн руб. |

Обесценение гудвила, |

Консолидированная отчетность, млн руб. |

|

Гудвил |

|

|

100 |

(50) |

50 |

|

Основные средства |

620 |

120 |

|

|

740 |

|

Инвестиции в (Д) |

188 |

— |

(188) |

|

— |

|

Оборотные активы |

112 |

60 |

|

|

172 |

|

Итого активы |

920 |

180 |

|

|

962 |

|

Уставный капитал |

(100) |

(40) |

40 |

|

(100) |

|

Добавочный капитал |

(200) |

(30) |

30 |

|

(200) |

|

Нераспределенная прибыль |

(480) |

(90) |

70 |

40 |

(460) |

|

Доля неконтролирующих акционеров |

|

|

(52) |

10 |

(42) |

|

Капитал и резервы |

(780) |

(160) |

|

|

(802) |

|

Кредиты и займы |

(100) |

(10) |

|

|

(110) |

|

Прочие обязательства |

(40) |

(10) |

|

|

(50) |

|

Итого капитал и обязательства |

(920) |

(180) |

|

|

(962) |

Пример

Метод «частичного гудвила» (частичной стоимости). Материнская компания приобретает 80%-ную долю в дочерней компании 01.06.2013. На дату покупки нераспределенная прибыль «дочки» составляет 65 млн руб. (в УК между датой приобретения и отчетной датой изменений не происходит).

Стоимость активов и обязательств дочерней компании на дату приобретения отражает их справедливую стоимость.

При проверке гудвила на 31.12.2013 на обесценение выяснилось, что его справедливая стоимость на отчетную дату составляет 50 млн руб.

Расчет стоимости гудвила:

Стоимость приобретения доли в дочерней компании (80%) «Инвестиции в (Д)» из баланса материнской компании = 188 млн руб. (см. таблицу 6).

Таблица 6. Обесценение гудвила (через ОПУ)

|

Бухгалтерский баланс |

Материнская компания (М), млн руб. |

Дочерняя |

Консолидационная проводка, млн руб. |

Обесценение гудвила, млн руб. |

Консолидированная отчетность, млн руб. |

|

Гудвил |

— |

— |

80 |

(30) |

50 |

|

Основные средства |

620 |

120 |

|

|

740 |

|

Инвестиции в (Д) |

188 |

— |

(188) |

|

— |

|

Оборотные активы |

112 |

60 |

|

|

172 |

|

Итого активы |

920 |

180 |

|

|

962 |

|

Уставный капитал |

(100) |

(40) |

40 |

|

(100) |

|

Добавочный капитал |

(200) |

(30) |

30 |

|

(200) |

|

Нераспределенная прибыль |

(480) |

(90) |

70 |

30 |

(470) |

|

Доля неконтролирующих акционеров |

|

|

(32) |

|

(32) |

|

Итого капитал и резервы |

(780) |

(160) |

|

|

(802) |

|

Кредиты и займы |

(100) |

(10) |

|

|

(110) |

|

Прочие обязательства |

(40) |

(10) |

|

|

(50) |

|

Итого капитал и обязательства |

(920) |

(180) |

|

|

(962) |

Доля материнской компании в чистых активах дочерней компании (на дату приобретения):

(40 + 30 + 65) млн руб. × 80% = 108 млн руб.

Гудвил на дату приобретения дочерней компании:

188 – 108 = 80 млн руб.

Важно: гудвил рассчитывается на дату приобретения дочерней компании. Его стоимость не может быть увеличена на последующие отчетные даты. Как минимум раз в год гудвил проверяется на обесценение. Многие аналитики скептически относятся к данному активу, так как его расчет чисто арифметический и зачастую не несет в себе экономической сути. При отсутствии экономической сути (узнаваемый бренд, уникальная команда специалистов) многие компании списывают гудвил, так как он является просто наценкой при покупке компании. В таком случае исчезает необходимость его ежегодной переоценки.

Отрицательный гудвил признается в качестве дохода в составе ОПУ в момент его образования. Стоимость доли неконтролирующих акционеров:

ЧА (Д) на отчетную дату × ДНА% = 160 млн руб. × 20% = 32 млн руб.

Рассчитаем нераспределенную прибыль в консолидированной отчетности (см. таблицу 5).

Таблица 5. Расчет нераспределенной прибыли в консолидированной отчетности

|

Нераспределенная прибыль М, млн руб. |

480 |

|

Доля М в нераспределенной прибыли Д, млн руб. |

80% × (90 – 65) = 20 |

|

Обесценение гудвила, млн руб. |

(30) |

|

Итого |

470 |

Как правило, обесценение гудвила в ОПУ включается в состав административных расходов или выделяется отдельной строкой (если обесценение существенно для финансового результата периода).

Пример

Метод «полного гудвила» (полной стоимости). Воспользуемся условиями предыдущего примера. Расчет стоимости ДНА и гудвила изменится следующим образом (см. таблицы 7 и 8):

Таблица 7. Стоимость ДНА на отчетную дату

|

Доля ЧА, млн руб. |

160 × 20% = 32 |

|

Доля гудвила, млн руб. |

20 |

|

Доля в обесценении гудвила, млн руб. |

(50) × 20% = (10) |

|

Итого |

42 |

Таблица 8. Нераспределенная прибыль в консолидированной отчетности

|

Нераспределенная прибыль М, млн руб. |

480 |

|

Доля М в нераспределенной прибыли Д, млн руб. |

80% × (90 – 65) = 20 |

|

Доля в обесценении гудвила, млн руб. |

(50) × 80% = (40) |

|

Итого |

460 |

Стоимость дочерней компании целиком (100%) = 188 млн руб. : 0,8 = 235 млн руб.

Предполагается, что стоимость компании равномерно распределена между акционерами. Однако чаще всего за контроль приходится платить премию, поэтому одна акция для неконтролирующих акционеров стоит дешевле. Если данные о стоимости доступны, лучше использовать их.

Чистые активы дочерней компании (на дату приобретения):

40 + 30 + 65 = 135 млн руб.

Гудвил на дату приобретения дочерней компании:

235 – 135 = 100 млн руб.

Из них ДНА:

100 млн руб. × 20% = 20 млн руб.

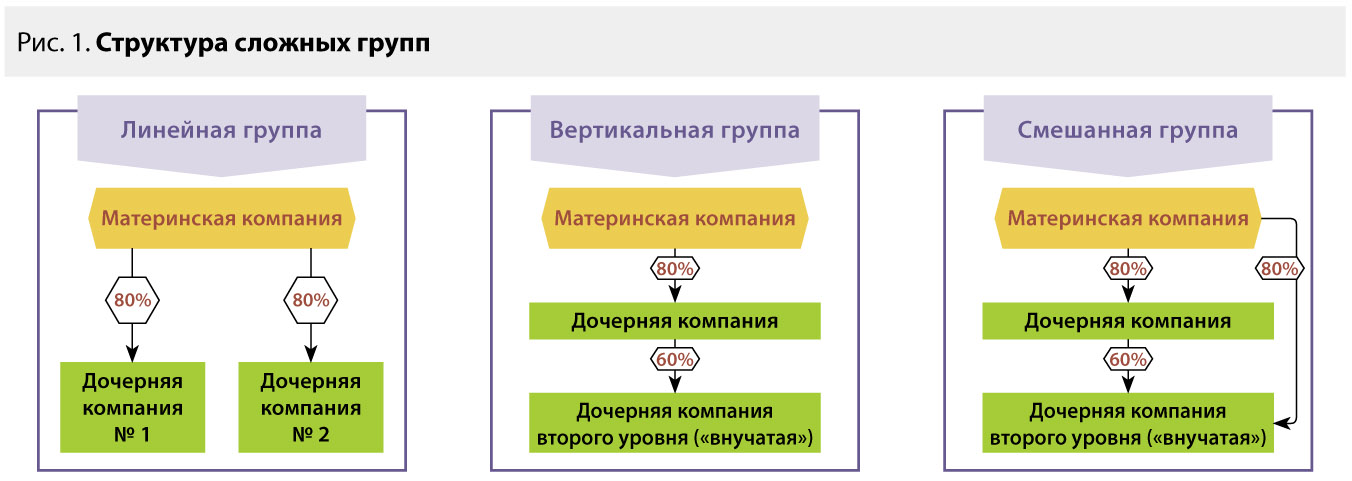

«Сложные» группы

В «простой» группе структура собственности выглядит так.

«Сложная» группа выглядит следующим образом.

В схеме с вертикальной структурой у компании А есть дочерняя компания B, а у B — дочерняя компания С. Отчетность всех компаний консолидируется в составе группы. У компании А есть контроль над обеими компаниями. Над компанией B напрямую, над компанией С через компанию В, несмотря на то, что эффективная доля владения составляет 45 процентов (75 × 60).

В схеме со смешанной структурой А контролирует B напрямую. Прямое владение А в уставном капитале С составляет 40 процентов, а через владение А в уставном капитале С через компанию B составляет еще 20 процентов, итого 60 процентов.

Отметим, что расчет ДНА в «сложных» группах несколько отличается от «простых» групп (см. таблицу 10).

Таблица 10. Расчет ДНА в «сложной» группе

|

Вертикальная структура |

Смешанная структура |

|

ДНА в В = 25% |

ДНА в В = 40% |

|

ДНА в С = 1– 0,75 × 0,6 = 0,55 (55%) |

ДНА в С = 1 – 0,4 – 0,2 × 0,6 = 0,48 (48%) |

Консолидация «сложных» групп происходит в два этапа (на примере вертикальной структуры): сначала консолидируется группа B — C, а затем происходит консолидация А с группой B — C.

Ассоциированные компании

Ассоциированной называют компанию, на деятельность которой инвестор оказывает значительное влияние, она не является ни дочерними предприятиями, ни долями в совместной деятельности. Инвестиции в ассоциированную компанию должны учитываться по методу долевого участия (МСФО 28) и отражаться в одной балансовой статье.

Согласно данному методу в балансе отражение в статье «Инвестиции в ассоциированную компанию» делают следующим образом (см. таблицу 11).

Таблица 11. Расчет инвестиций в ассоциированную компанию для отражения в балансе

|

Затраты на дату приобретения (Дт Инвестиции Кт Денежные средства) |

A |

|

Плюс: доля материнской компании в нераспределенной прибыли/убытке ассоциированной компании за период владения (Дт Инвестиции Кт ОПУ) |

B |

|

Минус: обесценение инвестиции в ассоциированную компанию за период владения (Дт ОПУ Кт Инвестиции) |

C |

В ОПУ изменения стоимости таких инвестиций отражают также по одной статье — «Доля прибыли/убытка в ассоциированной компании».

Другие объединения отчетностей компаний

Некоторые группы компаний не имеют формальной юридической структуры, но контролируются одним лицом или группой лиц. Консолидация таких компаний не предусмотрена МСФО 3, однако их отчетности можно комбинировать и даже проходить аудит. Такой формат отчетности часто используют для управленческих целей.

Правила комбинирования практически совпадают с правилами консолидации. Исключение составляет элиминирование инвестиций материнской компании в «дочки» и капитала самих «дочек». Из данного исключения следует, что при комбинации отчетностей не возникают гудвил и доля неконтролирующих акционеров (исходя из их определений в соответствии с МСФО).

Для прохождения аудита в комбинированной отчетности требуется четко прописывать принципы, согласно которым компании включены в периметр группы — основы представления комбинированной отчетности.

Реализация консолидации отчетности на практике

В МСФО, в отличие от РСБУ, не регламентируется порядок отражения операций на аналитических счетах. Важна сама отчетность, а порядок ее формирования остается за менеджментом компании. Уровень автоматизации консолидированной отчетности зависит от сложности и детализации учета, а главное — от финансирования данного направления.

Плюсом автоматизации является оперативность подготовки отчетности, что важно не только для инвесторов, но и для менеджмента компании при принятии операционных решений. Из минусов отметим:

- необходимость найма новых сотрудников, так как изменения в системе необходимо прописывать при помощи программного кода, либо необходимость постоянной поддержки программного обеспечения со стороны компаний-провайдеров;

- перед тем как система начнет работать с минимальными сбоями, обычно проходит два-три годовых закрытия.

Подводя итог, обратим внимание на следующие моменты составления консолидированной отчетности. Покупатель должен оценить идентифицируемые приобретенные активы и принятые обязательства по справедливой стоимости на дату покупки. Оборотные активы (кроме запасов) чаще всего отражают реальную (справедливую) стоимость. Для оценки основных средств и запасов, скорее всего, придется привлекать независимых оценщиков.

Гудвил должен оцениваться на предмет обесценения ежегодно, как и инвестиции в ассоциированные компании. Кроме того, необходимо оценить, насколько гудвил экономически целесообразен, — рассмотреть возможность его списания на первую отчетную дату.

При консолидации «сложных» групп необходимо внимательно оценивать существование контроля над компанией. Механический учет долей может не дать реального представления о контроле.

Содержание страницы

- Что делать с нераспределенной прибылью

- От чего зависит размер нераспределенной прибыли

- Нераспределенная прибыль. Счет

- Расчет нераспределенной прибыли. Подробная формула

- Держи баланс. Рациональное направление средств НП

Нераспределенная прибыль (НП) – распространенное бухгалтерское понятие, с которым сталкиваются многие предприятия. Данный термин расшифровывается как средства, полученные за счет хозяйственной деятельности фирмы и имеющиеся в ее распоряжении после выплаты налоговых отчислений, дивидендов, штрафов и т.п. Проще говоря, всех обязательных платежей.

Альтернативное название нераспределённой прибыли – сохраненный профицит средств. В отдельных случаях используется понятие «коэффициент удержания прибыли».

Главное отличие нераспределенной прибыли от прибыли чистой в том, что она всегда рассчитывается не только за конкретный период, но и за общий срок существования предприятия. Тогда как чистая прибыль определяется лишь за отчетный период. Но по итогам года, что логично, оба показателя могут быть одинаковыми.

Нераспределенная прибыль (непокрытый убыток) в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций.

Нераспределенная прибыль в балансе относится к пассивной части средств. По умолчанию считается, что ее необходимо распределять между собственниками и использовать для оптимизации бизнес-модели компании. До этого момента такую прибыль можно назвать не иначе, как долг компании по отношению к ее владельцам. Относится к долгосрочным источникам финансирования, поэтому целью финансовой стратегии компании должно быть ее обязательное накопление.

Что делать с нераспределенной прибылью

Существует несколько основных способов, куда направить НП. Среди них:

- выплаты дивидендов владельцам/акционерам;

- компенсация более ранних убытков;

- накопление средств резервного фонда;

- иные согласованные руководителями цели.

ВАЖНО! Насчёт последнего пункта стоит сделать небольшое уточнение. Под руководителями в данном случае подразумеваются не номинальные должностные лица, а собственники бизнеса. Как правило, такие вопросы они решают в ходе итоговой годовой встречи, на которой оформляется соответствующий протокол.

От чего зависит размер нераспределенной прибыли

В разные отчетные периоды показатель может отличаться. На него влияют такие моменты, как:

- сумма дивидендов, выплаченных собственникам компании;

- изменение чистой прибыли;

- увеличение либо снижение стоимости товарных активов;

- изменение накладных расходов;

- пересмотр налоговых ставок;

- изменение деловой стратегии фирмы.

На что может быть направлена нераспределенная прибыль прошлых лет?

Нераспределенная прибыль. Счет

Вся НП за минувшие годы суммируется на бухгалтерском счете 84, сальдовый кредитный остаток помешается в строке 1370 баланса. Эта же строка содержит величину непокрытого убытка (если таковой имеется), которая указывается в скобках. Под непокрытым убытком подразумевают разницу между расходами и доходами компании в течение года, согласно которой первый пункт превышает второй.

Счет содержит информацию о номинале и изменении суммы за отчетный год. В конце года сумма поступает в кредит счета 84, убыток же списывается в дебет. Главная задача этого счета – хранение информации о целевых предназначениях, для которых использовались средства.

Непокрытый убыток иногда называют дефицитной прибылью. Компенсировать убыток полностью или частично можно при помощи средств резервного капитала. В случае компенсации данные об изначальном убытке не заполняются (при частичной компенсации в скобках указывается лишь оставшаяся сумма убытка).

ВАЖНО! По желанию бухгалтерии для разграничения цифр за отчетный и прошлые года в балансе могут быть прописаны дополнительные строки – 1371 и 1372.

Расчет нераспределенной прибыли. Подробная формула

Итак, мы выяснили, что нераспределенная прибыль – это объем средств, оставшийся в распоряжении владельцев компании после всех налоговых и иных обязательных отчислений. Рассчитать этот показатель можно по формуле:

HПк = HПн + ЧП – Д

где:

- HПк – профицит средств на конец отчетного периода;

- HПн – тот же показатель на начало периода;

- ЧП – чистая прибыль с вычетом налога на прибыль;

- Д – распределенные за отчетный период дивиденды, исходя из НП периодов предыдущих.

Примечание: В качестве отчетного периода стандартно используется год.

Если за текущий период фирма получила чистый убыток вместо прибыли, формула приобретает несколько иной вид:

НПк = НПн – ЧУ – Д

где:

- HПк – профицит средств на конец отчетного периода;

- HПн – тот же показатель на начало периода;

- ЧУ – чистый убыток;

- Д – распределенные за отчетный период дивиденды, исходя из НП периодов предыдущих.

Остальные показатели аналогичны предыдущей формуле.

Вопрос: Вправе ли ООО осуществлять поощрительные выплаты работникам из нераспределенной прибыли и как это оформить, а также учитываются ли они при расчете средней заработной платы?

Посмотреть ответ

Держи баланс. Рациональное направление средств НП

Считается, что масштабирование бизнеса должно быть приоритетной целью при определении того, куда пойдет нераспределенная прибыль. Грамотное реинвестирование способно повысить общую доходность бизнеса и биржевую стоимость ее акций. Что, в свою очередь, станет основным преимуществом для инвесторов. Банальная выплата дивидендов хороша лишь в короткой перспективе, тогда как поступательное развитие создает потенциал для стабильного долгосрочного заработка. Если компания не будет расти, инвесторы не увидят этого потенциала и захотят повышения дивидендов уже сейчас, что нежелательно с финансовой точки зрения для самой компании.

С другой стороны, даже с учетом логичности вышесказанного, между дирекцией и управленческим отделом предприятия часто возникают дискуссии относительно того, куда направить нераспределенную прибыль.

Если менеджмент противостоит тому, чтобы выделять средства на выплату дивидендов, а хочет использовать их исключительно для реализации новых проектов, акционеры могут принять решение о продаже акций.

В результате биржевые котировки предприятия снизятся, равно как и ее рыночная капитализация.

Поэтому для финансового руководства важно придерживаться так называемой золотой середины, обеспечивая инвесторам ту доходность, на которую они рассчитывают, и параллельно с этим направляя средства на развитие компании.

Инвестиции из суммы нераспределенной прибыли зачастую направляются на приобретение нового оборудования, маркетинговые исследования, совершенствование технологий и другие пункты, от которых во многом зависит дальнейшая конкурентоспособность и финансовый успех бизнеса.

Вопрос: Как отразить в учете организации (участника ООО) увеличение номинальной стоимости ее доли в связи с увеличением уставного капитала ООО за счет имущества общества (средств нераспределенной прибыли)?

Посмотреть ответ