Деятельность предприятия неразрывно связана с движением денежных средств. Хозяйственные операции, осуществляемые предприятием, вызывают либо расходование денежных средств, либо их поступление. Непрерывный процесс движения денежных средств во времени представляет собой денежный поток. Это понятие является агрегированным, включает в себя различные виды денежных потоков, обслуживающих хозяйственную деятельность. Рассмотрим классификацию денежных потоков фирмы.

Денежные потоки можно классифицировать по следующим признакам.

1. По видам хозяйственной деятельности в соответствии с международными стандартами учета

1.1. По операционной (основной) деятельности — ДП(ОД)

Денежные выплаты поставщикам сырья и материалов сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность; заработной платы персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом; налоговые платежи предприятия в бюджеты всех уровней и во внебюджетные фонды; другие выплаты, связанные с осуществлением операционного процесса. Отражает поступления международных денежных средств от покупателей продукции, от налоговых органов в порядке осуществления перерасчета излишне уплаченных сумм и некоторые другие платежи, предусмотренные стандартами учета.

1.2. По инвестиционной деятельности — ДП(ИД)

Платежи и поступления денежных средств, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных средств и нематериальных активов, ротацией долгосрочных финансовых инструментов инвестиционного портфеля и другие аналогичные потоки денежных средств, обслуживающие инвестиционную деятельность фирмы.

1.3. По финансовой деятельности — ДП(ФД)

Поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие финансовые потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности фирмы.

2. По направленности движения денежных средств фирмы

2.1. Положительный — ПДП

Совокупность поступлений денежных средств на фирму от всех видов хозяйственных операций (в качестве аналога этого термина используется термин «приток денежных средств»).

2.2. Отрицательный — ОДП

Совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций (в качестве аналога этого термина используется термин «отток денежных средств»).

3. Денежный поток по методу исчисления объема

3.1. Валовый — ВДП

Вся совокупность поступлений или расходования денежных средств в рассматриваемом периоде в разрезе отдельных его интервалов.

3.2. Чистый — ЧДП

Разница между положительным и отрицательным потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде в разрезе отдельных его интервалов. Является важнейшим результатом финансовой деятельности предприятия, во многом определяющим финансовое равновесие и темпы возрастания его рыночной стоимости.

4. По уровню достаточности объема

4.1. Избыточный — ИЗДП

Характеризуется тем, что поступления денежных средств существенно превышают реальную потребность фирмы в целенаправленном их расходовании. Признаком данного потока является высокая положительная величина чистого денежного потока, не используемого в процессе осуществления хозяйственной деятельности фирмы.

4.2. Дефицитный — ДФДП

Характеризуется тем, что поступления денежных средств существенно ниже реальных потребностей фирмы в целенаправленном их расходовании. Даже при положительном значении суммы чистого финансового потока он может характеризоваться как дефицитный, если эта сумма не обеспечивает плановую потребность в расходовании денежных средств по всем предусмотренным направлениям хозяйственной деятельности фирмы. Отрицательное значение суммы чистого финансового потока автоматически делает этот поток дефицитным.

5. По методу оценки во времени

5.1. Настоящий — НДП

Характеризует денежный поток фирмы как единую сопоставимую его величину, приведенную по стоимости к текущему моменту времени.

5.2. Будущий — БДП

Единая сопоставимая величина денежного потока фирмы, приведенная по стоимости к конкретному предстоящему моменту времени. Понятие «будущий» денежный поток определяет номинальную идентифицированную его величину в предстоящем моменте времени (или в разрезе интервалов будущего периода), служит базой дисконтирования в целях приведения к настоящей стоимости.

6. По непрерывности формирования в рассматриваемом периоде

6.1. Регулярный — РДП

Характеризует поток поступления или расходования денежных средств по отдельным хозяйственным операциям (денежным потокам одного вида), который в рассматриваемом периоде осуществляется постоянно по отдельным интервалам этого периода.

Регулярным являются большинство видов денежных (финансовых) потоков, генерируемых операционной деятельностью фирмы: потоки, связанные с обслуживанием финансового кредита во всех его формах; денежные потоки, обеспечивающие реализацию долгосрочных реальных инвестиционных проектов и т.п. В рамках жизненного цикла фирмы преимущественная часть его денежных потоков носит регулярный характер.

6.2. Дискретный — ДДП

Отражает поступление или расходование денежных средств, связанное с осуществлением единичных хозяйственных операций предприятия в рассматриваемом периоде времени. Характеризуется одноразовым расходованием денежных средств, связанным с приобретением предприятием целостного имущественного комплекса; покупкой лицензии франчайзинга; поступлением финансовых средств в порядке безвозмездной помощи. При определенном минимальном временном интервале все денежные потоки фирмы могут рассматриваться как дискретные.

7. По масштабам обслуживания хозяйственного процесса

7.1. Денежный поток фирмы в целом — ДПФ

Наиболее агрегированный вид денежного потока, аккумулирующий все виды денежных потоков, обслуживающих хозяйственный процесс фирмы в целом.

7.2. По отдельным структурным подразделениям — ДПЦО

Дифференциация денежного потока фирмы по отдельным подразделениям, являющимся самостоятельными объектами управления в системе организационно-хозяйственного построения фирмы (центрам ответственности).

7.3. По отдельным хозяйственным операциям — ДПХО

В системе хозяйственного процесса фирмы такие виды денежного потока представляют собой первичный объект самостоятельного управления

***

По стабильности временных интервалов формирования регулярные финансовые потоки характеризуются следующими видами:

- с равномерными временными интервалами в рамках рассматриваемого периода, он носит характер аннуитета;

- с неравномерными временными интервалами в рамках рассматриваемого периода. Примером такого финансового потока может служить график лизинговых платежей за арендуемое имущество с согласованными сторонами неравномерными интервалами времени их осуществления на протяжении периода использования актива.

Финансовое состояние предприятия зависит от умения менеджеров управлять потоками денежных средств.

Расчет величины денежного потока

Сумма денежного потока предприятия представляет собой величину, равную:

ЧДП = ЧДП(ОПД) + ЧДП(ИНД) + ЧДП (ФД),

где ЧДП(ОПД) — размер чистого денежного потока по операционной деятельности; ЧДП(ИНД) — размер чистого денежного потока по инвестиционной деятельности; ЧДП(ФД) — размер чистого денежного потока по финансовой деятельности.

Так как основная деятельность предприятия является главным источником прибыли, то, очевидно, что основным источником денежных средств является ЧДП(ОПД).

Инвестиционная деятельность, как правило, связана в основном с временным оттоком денежных ресурсов, необходимых для приобретения оборудования, технологий и т.п. Наряду с этим по инвестиционной деятельности может быть и приток денежных средств за счет полученных дивидендов и процентов по долгосрочным ценным бумагам и др.

Расчет чистого денежного потока по инвестиционной деятельности осуществляется по формуле:

ЧДП(ИНД) = В(ОС) + В(НМАК) + В(ДФВ) + В(АКВ) + ДВДП — ОСПР + + ДНКС — НМАКП — ДФАП — АКВП,

где В(ОС) — выручка от реализации основных средств; В(НМАК) — выручка от реализации нематериальных активов; В(ДФВ) — выручка от реализации долгосрочных финансовых активов; В(АКВ) — выручка от реализации ранее выкупленных акций предприятия; ДВДП — сумма полученных дивидендов и процентов по долгосрочным ценным бумагам; ОСПР — сумма приобретенных основных средств; АНКС — изменение остатка незавершенного производства; НМАКП — сумма приобретенных нематериальных активов; ДФАП — сумма приобретения долгосрочных финансовых активов; АКВП — сумма выкупленных собственных акций предприятия.

Чистый денежный поток по финансовой деятельности характеризует притоки и оттоки денежных средств, связанных с использованием внешнего финансирования и определяется по формуле:

ЧДП(ФД) = ПРСК + ДКЗ + ККЗ + БЦФ — ПЛДКР — ПЛККЗ — ДВДВ,

где ПРСК — сумма дополнительно привлеченного из внешних источников собственного капитала (денежные поступления от выпуска акций и других долевых инструментов, дополнительные вложения собственников фирмы); ДКЗ — сумма дополнительно привлеченных долгосрочных заемных кредитов и займов; ККЗ — сумма дополнительно привлеченных краткосрочных кредитов и займов; БЦФ — сумма средств, поступивших в порядке безвозмездного целевого финансирования фирмы; ПЛДКР — сумма выплат основного долга по долгосрочным кредитам и займам; ПЛККЗ — сумма выплат основного долга по краткосрочным кредитам и займам; ДВДВ — сумма дивидендов, выплаченных акционерам предприятия.

Финансовая деятельность должна способствовать увеличению денежных средств на предприятии для финансового обеспечения основной и инвестиционной деятельности.

Анализ денежных потоков: значение и способы

26.04.2022

Автор: Academy-of-capital.ru

Из этого материала вы узнаете:

- Виды денежных потоков

- Задачи анализа денежных потоков

- Методы анализа денежных потоков

- Коэффициенты денежных потоков

- Порядок анализа финансовых потоков

-

Шаблон расчета эффективности бизнеса по 8 показателям

Скачать бесплатно

Анализ денежных потоков позволяет бизнесмену понять, откуда приходят деньги в его фирму и на что они расходуются. Без проведения этой операции невозможно будет соблюсти сроки необходимых выплат и есть риск получить проблемы с поставщиками и клиентами.

Более того, владея информацией о своих финансах, бизнесмен может рационально управлять развитием своей компании. В нашей статье мы расскажем, как осуществляется финансовый анализ, какие данные для него нужны, и поговорим о методах его проведения.

Виды денежных потоков

В соответствии со статьями бюджета движения денежных средств денежные потоки подразделяются на несколько видов:

- операционный денежный поток;

- инвестиционный денежный поток;

- финансовый денежный поток.

К операционному денежному потоку относятся:

- средства, поступившие в результате реализации товаров;

- средства, переданные в качестве платы за предоставленные услуги, энергию, сырье, материалы;

- платежи за оборудование и инструменты, стоимость приобретения которых в отчетном периоде должна быть полностью погашена;

- выплата заработной платы;

- необходимые отчисления в различные фонды.

Инвестиционный денежный поток включает в себя:

- оплату поставок оборудования, которое принимается на баланс предприятия в качестве внеоборотных средств;

- оплату приобретенных в данный период зданий и сооружений;

- средства, затраченные на обеспечение процессов транспортировки, монтажа и демонтажа основных средств;

- выплаты процентов по кредитам.

Финансовый денежный поток составляют:

- финансовые средства, выплаченные в счет погашения кредитов и полученные в форме привлеченных займов;

- процентные выплаты по действующим кредитам;

- поступление процентных платежей от заемщиков;

- дивиденды;

- приток капитала от продажи ценных бумаг, принадлежащих компании;

- денежные средства, направленные на погашение векселей, облигаций, процентов и купонов по ним;

- платежи, связанные с процессом распределения прибыли компании.

Задачи анализа денежных потоков

Все деньги, которые перемещаются между компанией и контрагентами, а также внутри самой организации, называются денежным потоком.

Осуществлять анализ движения денежных потоков на предприятии необходимо для того, чтобы решать следующие задачи:

- Владеть информацией об объемах активов предприятия.

- Контролировать степень эффективность целевого использования финансовых средств.

- Соблюдать сроки расчетов с сотрудниками, кредиторами и внешними контрагентами.

- Не допускать образования кредиторских задолженностей и кассовых разрывов.

- Своевременно осуществлять отчисления в бюджет.

- Следить за последовательностью расчетов и форматами их исполнения.

- Располагать необходимыми данными для планирования и прогнозирования доходов и расходов.

- Эффективно распределять денежные потоки между направлениями.

Информация, полученная в результате анализа движения денежных потоков, позволяет оценить результативность работы предприятия и уровень его кредитоспособности, минимизировать финансовые риски. У владельцев компании формируется четкое представление о том, насколько ликвиден принадлежащий им бизнес и какова его реальная стоимость.

Результаты анализа движения денежных потоков компании можно считать удовлетворительными, если показатели поступления средств за выбранные временные периоды выше, чем показатели расходов.

Методы анализа денежных потоков

Существует несколько видов анализа движения денежных потоков. О самых информативными среди них расскажем далее.

Вертикальный анализ ДДП

На основе данного вида анализа осуществляется исследование структуры денежных потоков:

- текущие потоки, представляющие собой поступления от реализации произведенных товаров и такие операционные платежи, как зарплата сотрудников, перечисление процентов по займам, оплата приобретенного сырья и материалов;

- инвестиционные потоки – покупка и продажа нематериальных активов, основных средств и ценных бумаг, поступление дивидендов и предоставление кредитов;

- финансовые потоки – выплата дивидендов, возврат кредитов и новые займы, продажа и покупка акций, выпущенных компанией.

Основными аспектами анализа структуры денежных средств считаются:

- Операционная деятельность, которая должна осуществляться с учетом того, что чистый денежный поток не может выходить за рамки положительных значений – приток денежных средств всегда должен быть выше, чем их отток. В противном случае это станет причиной наличия кассовых разрывов и, возможно, приведет компанию к банкротству.

- Инвестиционные операции, которые, напротив, могут характеризоваться отрицательным значением величины чистого денежного потока. Деньги расходуются на приобретение необоротных активов и основных средств, и положительные значения чистого денежного потока могут появиться в результате реализации значительных объемов оборотных средств. Это тревожная ситуация, причины которой обязательно должны быть своевременно выяснены.

- Финансовые операции, связанные с изменением капитала и движением собственных и заемных средств. Положительный чистый денежный поток может возникнуть благодаря взятому кредиту, возврат которого предполагает выплату процентов. Необходимость расчета с кредиторами сократит чистые денежные потоки по другим видам операций. Хорошим показателем является наличие потока, сформированного благодаря продаже ценных бумаг компании или права долевого участия. Это указывает на наличие доверия к ней со стороны партнеров.

Горизонтальный анализ ДДП

В основе данного вида анализа денежных потоков лежит необходимость сопоставить показатели базового периода с притоками, оттоками и чистыми денежными потоками, существующими в данном периоде.

Наряду с вертикальным, горизонтальный анализ также осуществляется с помощью прямых методов исследования.

Факторный анализ ДДП

В процессе такого анализа могут использоваться как прямые, так и косвенные методы исследования. Его задача – определить, какое влияние оказывают различные величины на процесс движения денежных средств:

- прямой анализ позволяет увидеть суммарный или представленный в разрезе видов операций ЧДП. С помощью данного вида анализа можно выяснить, какие составляющие притоков и оттоков стали причиной положительных изменений, а какие способствовали уменьшению объемов ДС;

- при косвенном методе анализа ДДС устанавливается взаимосвязь между полученным финансовым результатом в виде прибыли или убытков и существующим чистым денежным потоком.

Коэффициентный анализ ДДП

Суть коэффициентного анализа движения денежных потоков заключается в исследовании их динамики по формулам индексов:

|

Коэффициент |

Формула для расчета |

Норматив |

Что показывает полученный результат |

|

Эффективности чистых денежных потоков |

Чистый денежный поток/ отрицательный денежный поток (отток денег) |

≥ 0 |

Количество рублей чистого денежного потока в расчете на один рубль оттока |

|

Достаточности чистых денежных потоков |

Положительный денежный поток (приток денег) / чистый денежный поток |

≥ 1 |

Разница между притоком и оттоком |

|

Реинвестирования чистого денежного потока |

(ЧДП – Двыпл) / (ΔИ +ΔДФП), где Двыпл – выплаченные дивиденды, ΔИ и ΔДФП – приросты по инвестициям и финансовым вложениям |

Отсутствует |

Объем чистого денежного потока, инвестированного в закупки основных средств и нематериальных активов, а также использованного для приобретения ценных бумаг и предоставления займов. |

|

Денежного содержания ЧП |

ЧОДП / ЧП, где ЧОДП – ЧДП по основной деятельности, ЧП – чистая прибыль |

Отсутствует |

Доля ЧП и разница между чистой прибылью и величиной чистого денежного потока |

|

Денежного покрытие существующих обязательств |

ЧОДП / Оср, где Оср – средний показатель обязательств |

Отсутствует |

Доля обязательств, погашение которых может осуществляться за счет чистого операционного денежного потока. |

Коэффициенты денежных потоков

- Коэффициенты для расчета денежного покрытия

Для того чтобы качественно провести финансовый анализ и определить коэффициент денежного покрытия, необходимо использовать данные о внутреннем движении финансов компании. Если коэффициент уйдет в зону отрицательных значений, значит компания финансово несостоятельна и продолжить свою деятельность сможет только с помощью заемных средств.

Наиболее важная информация может быть получена в процессе расчетов следующих коэффициентов.

Коэффициент покрытия процентов по займам:

CICR = CFFO + Ip + Tp / Ip

Коэффициент покрытия долгосрочных обязательств:

CVCR = CFFO / LTDP

Коэффициент покрытия выплат по дивидендам:

CDCR = CFFO – LTDP / Dp

В представленных формулах CFFO – это поток средств, полученных в результате деятельности компании, Ip – выплаченные проценты, Dp – выплаченные дивиденды, Tp – уплаченные налоги, LTDP – сумма долгосрочных обязательств.

- Коэффициенты для расчета покрытия прибыли

Данные показатели помогают увидеть разницу между начисленной прибылью и прибылью, которая была получена. Если значения коэффициентов будут существенно больше или меньше единицы, ситуацию необходимо брать под контроль и приводить в нормальное состояние.

Приведем основные формулы для расчета параметров покрытия.

Подсчет покрытия выручки:

QSR = CFS / S

Подсчет покрытия прибыли:

QIR = CFFO + Ip + Tp / NI + Ie + Te + Dep

Где CFFO – денежный поток компании, полученный в процессе осуществления деятельности, CFS – полученная выручка, S – начисленная выручка, Ip – уплаченные проценты, Tp – уплаченные налоги, Ie– начисленные проценты, Te – начисленные налоги, NI – чистая прибыль, Dep – амортизация.

- Коэффициенты для расчета покрытия капитальных затрат

Коэффициенты данной группы отражают инвестиционную деятельность компании. С их помощью можно получить информацию о том, может ли компания самостоятельно профинансировать свое развитие, не прибегая к внешним источникам.

Расчету подлежат такие коэффициенты:

Показатель покрытия капитальных затрат:

CER = CFFO – Dp / ACO

Показатель финансовых поступлений:

FIR = CIFI / CIFI + CIFF

Показатель инвестиционных поступлений:

IIR = CIFI – Dp / CIFI + CIFF

В формулах появляются показатель CIFI – поступление средств от инвестиционной деятельности, CIFF – поступление средств от финансовой деятельности, ACO – вложение капитала компании в активы других предприятий.

- Коэффициенты рентабельности потоков

Данные коэффициенты позволяют увидеть, какими возможностями для создания денежных потоков располагает организация. Чем выше окажется значение показателей, тем благоприятнее будет складываться ситуация.

Параметр рентабельности активов рассчитывается следующим образом:

CROA = CFFO + Ip + Tp / TA

Для расчета параметра рентабельности капитала применяется формула:

CROE = CFFO + Ip + Tp / TE

Где TA – средний размер активов компании, TE – средний размер капитала фирмы.

Порядок анализа финансовых потоков

Анализ и оценка движения денежных потоков способствует выяснению:

- в каком объеме деятельности предприятия финансируется из собственных источников;

- какую роль играют в этом процессе внешние источники финансирования;

- что представляет собой чистый денежный поток;

- каково реальное состояние платежеспособности;

- как выглядит прогноз дальнейшей деятельности.

Самым важным показателем анализа является чистый денежный поток, позволяющий определить реальное финансовое состояние организации и ее инвестиционную привлекательность.

Чистый денежный поток позволяет увидеть, насколько эффективными могут быть инвестиционные вложения и стоит ли инвесторам и кредиторам откликаться на предложения о сотрудничестве с компанией.

Если речь идет о долгосрочных инвестициях, то будущие денежные потоки дисконтируются – оцениваются с точки зрения существующей в данный момент стоимости.

Как правильно сделать презентацию товара

Финансовый анализ движения денежных потоков компании может проводиться как с помощью прямых, так и с помощью косвенных методов, которые фиксируют отток или приток денежных средств.

Базисным элементом косвенного метода расчета денежного потока является чистая прибыль. В процессе разработки плана движения денежных средств она последовательно корректируется с учетом статей, не играющих роли в изменении денежного потока, но влияющих на состояние прибыли, а также всех поступлений и выплат, которые могут быть осуществлены в процессе текущей, инвестиционной и финансовой операционной деятельности.

При корректировке учитываются амортизация, суммы налогов, средства, полученные от продажи и затраченные на приобретение оборотных активов, величина кредиторской и дебиторской задолженностей, поступления от продажи ценных бумаг, выплата дивидендов, авансовые выплаты и т. д.

Оценка характера изменений финансового состояния компании происходит на завершающем этапе анализа денежных потоков, когда рассчитывается остаток финансовых средств на начало и на конец года.

Расчет денежного потока прямым методом начинается с вычисления притока денежных средств от продаж и поступления дебиторской задолженности. Затем изучается отток денежных средств – внесение платежей по кредитам, расчеты с поставщиками и т. д. (оплата кредиторской задолженности). Главным элементом процедуры расчетов является выручка.

Внедрение автоматизированных систем учета движения финансовых средств способствует повышению эффективности анализа денежных потоков предприятия.

Здравствуйте, друзья!

Есть бытовое выражение “Деньги утекают как вода”, а в экономике часто используют термин “денежный поток”.

Мы простыми словами расскажем, что такое денежный поток с точки зрения инвестора, какие виды бывают и как рассчитать их значения. Разберем, как использовать полученные знания в инвестициях.

Понятие денежного потока

Денежный поток представляет собой поступления и затраты по ведению какой-либо деятельности в течение определенного расчетного периода (например, месяца или года).

- В личных финансах денежный поток состоит из доходов, получаемых человеком из различных источников, и расходов на текущую деятельность, накоплений. Результатом его учета будет разница между доходами и расходами (сальдо) по итогам месяца или года.

- На предприятии действует та же самая схема, только доходы и расходы включают больше статей. Сальдо показывает прибыль или убыток от финансово-хозяйственной деятельности.

Экономисты оперируют к денежному потоку, когда оценивают эффективность реализации инвестиционного проекта. Формируют притоки (поступления) и оттоки (затраты) на каждом шаге расчетного периода.

В конце рассчитывают сальдо и на его основе определяют различные показатели эффективности, которые дадут ответ на 2 главных вопроса:

- Будет ли от проекта отдача и в каком размере?

- Когда именно инвестор получит отдачу на вложенные деньги?

На самом деле учитываются не только наличные, но и все виды поступлений и затрат.

Это важный показатель, который помогает понять, откуда деньги пришли, на что ушли, осталось ли что-нибудь после всех доходно-расходных операций.

Информация нужна руководству предприятия, кредитору, инвестору, обычному человеку, если они хотят не только следить за финансами, но и управлять ими.

В статье мы будем рассматривать денежный поток и его разновидности с точки зрения фундаментального анализа, который каждый инвестор должен проводить перед покупкой ценных бумаг. Это один из важнейших мультипликаторов.

Виды и формулы расчета

Денежный поток принято делить на поток от трех видов деятельности: инвестиционной, операционной и финансовой. Для инвестора больший интерес представляют два его вида: чистый и свободный cash flow.

Инвестиционный

Инвестиционный денежный поток (обозначается CFI) связан с инвестиционной деятельностью предприятия.

- притоки, т. е. выручку от продажи активов;

- оттоки – капитальные вложения в строительство, реконструкцию, модернизацию и прочие работы, связанные с обновлением основных фондов предприятия, покупку основных фондов и нематериальных активов.

Формула расчета:

CFI = Поступления от продажи активов – Капитальные затраты – Затраты на покупку финансовых активов

Операционный

Операционный денежный поток (OCF) связан с текущей деятельностью и отражает способность предприятия получать от нее реальные деньги.

- притоки – выручку от реализации продукции, работ, услуг;

- оттоки – затраты на приобретение сырья, материалов, топлива, энергии, оплату налогов, выплату заработной платы, внереализационные расходы, оплату процентов по кредитам.

Формула расчета:

OCF = EBITDA – Налоги +/– Изменение оборотного капитала

Финансовый

Финансовый денежный поток (CFF) связан с изменениями в капитале предприятия.

- притоки – поступления от эмиссии ценных бумаг, полученные кредиты, субсидии, дотации;

- оттоки – выплаты в погашение кредитов, обратный выкуп акций, погашение облигаций, выплаты купонов и дивидендов.

Формула расчета:

CFF = Поступления от эмиссии ценных бумаг + Кредиты и прочие привлеченные средства – Погашение кредитов – Погашение облигаций – Обратный выкуп акций – Выплаты по ценным бумагам (купоны, дивиденды)

Чистый

Сумма сальдо от инвестиционной, операционной и финансовой деятельности составляет чистый денежный поток, т. е. NCF. Значение показывает, насколько эффективно компания управляет своими деньгами, есть ли у нее средства для выплаты дивидендов акционерам.

Формула расчета:

NCF = CFI + OCF + CFF

Свободный

Свободный денежный поток (FCF) показывает, сколько денег осталось у предприятия после оплаты всех текущих расходов и осуществления капитальных вложений. Он имеет такое название, потому что может быть свободно выведен из бизнеса без снижения его эффективности.

В инвестициях капитальные затраты называют CAPEX, поэтому формула расчета FCF будет выглядеть так:

FCF = NCF – CAPEX

Как использовать показатель cash flow в инвестициях

Отрицательное значение означает только одно: компания тратит больше, чем зарабатывает. Но это не всегда плохо.

Например, если компания имеет обширную инвестиционную программу, которая требует серьезных капитальных вложений, то FCF будет отрицательным. Но в долгосрочной перспективе от ввода новых проектов инвестор только выиграет.

У некоторых предприятий можно наблюдать ситуацию, когда по отчету МСФО получена чистая прибыль, а FCF равен 0 или вообще отрицательный. Так может получиться из-за метода расчета прибыли, который учитывает не только денежные статьи, но и амортизацию или курсовые разницы, например. В отчетности показывают бумажную прибыль, тогда как cash flow – это движение реальных денег.

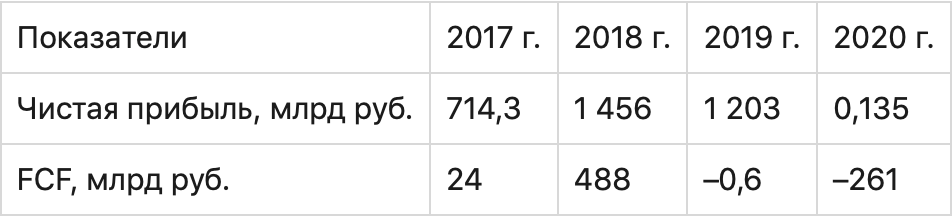

Пример такой ситуации видим в Газпроме. Посмотрите на цифры чистой прибыли и FCF за последние годы.

Исключение составляет только кризисный 2020 год. Но реальные деньги компания не генерировала ни в 2017, ни в последние 2 года.

Это доказывает, что оценивать эмитента только по чистой прибыли нельзя.

Инвестор должен внимательно проанализировать все составляющие cash flow и выявить причины его слишком большого или слишком маленького значения.

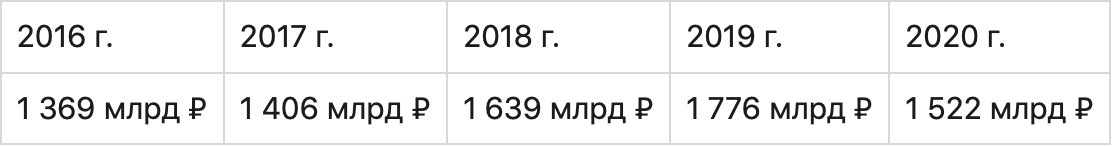

Например, Газпром на протяжении последних 5 лет имеет CAPEX более 1 трлн рублей.

Это строительство газопроводов “Сила Сибири”, “Северный поток – 2” и пр. Новая инициатива о газификации населения (подведение газовой трубы к дому) за счет компании тоже вряд ли приведет к улучшению показателя FCF.

Некоторые компании выбрали FCF базой для расчета дивидендов. Например, Алроса, НЛМК, ФосАгро. Инвестор может сразу после выхода отчетов примерно рассчитать размер выплат.

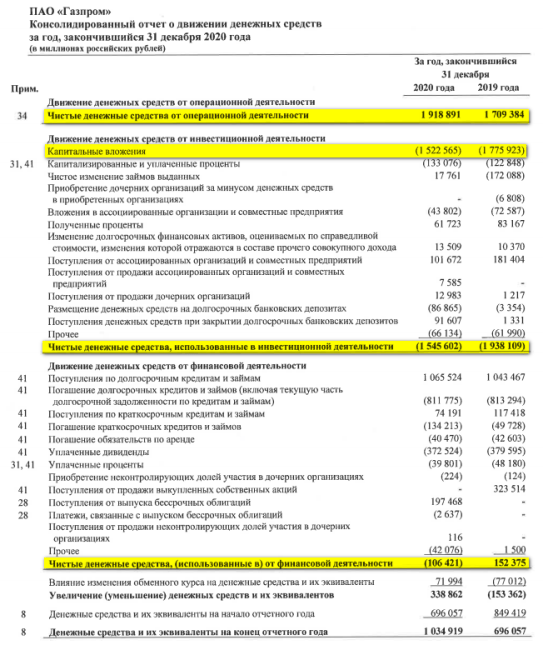

Данные для расчета FCF можно найти в Отчете о движении денежных средств по МСФО. Например, у Газпрома за 2020 г. мы видим следующие цифры.

Денежный поток в личных финансах

Если отрицательный, то необходимо провести серьезную работу по устранению этой проблемы. А мы считаем отсутствие свободных денег действительно серьезной проблемой. Чтобы покрыть минус, придется брать в долг и надолго забыть о накоплении.

Есть всего два пути, как увеличить денежный поток: сократить расходы и повысить доходы. Когда человек уже провел оптимизацию своих затрат и больше вариантов их уменьшения нет, то остается только увеличивать поступление денег.

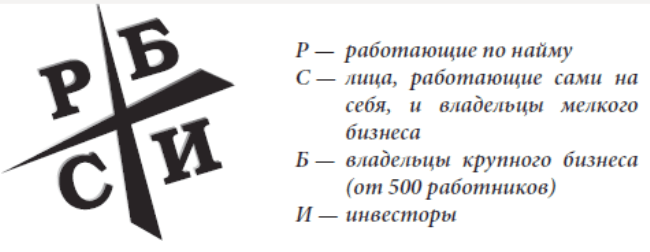

Советуем прочитать книгу Роберта Кийосаки “Квадрант денежного потока”. Всех людей, кто получает доход, автор разделил на 4 категории.

Каждая сфера требует своих знаний и навыков, у каждой есть плюсы и минусы. Но любой переход из одного квадранта в другой – это новая ступень в моем развитии, которая приводила к увеличению денежного потока.

А на изображении ниже вы можете увидеть, как выглядят методы создания дохода в каждом квадранте. И только вам выбирать, где именно вы хотите находиться и как зарабатывать.

Заключение

Значение свободного или любого другого вида денежного потока – это всего лишь один из множества мультипликаторов, который анализирует инвестор перед покупкой ценных бумаг конкретного эмитента.

Мы советуем проводить комплексный анализ, а не ориентироваться только на cash flow, и обязательно следить за новостным фоном той компании, акции которой вы хотите приобрести в свой портфель. Это поможет понять источники поступления денег и направления их расхода, принять правильное инвестиционное решение.

До новых встреч!