Добавил:

Upload

Опубликованный материал нарушает ваши авторские права? Сообщите нам.

Вуз:

Предмет:

Файл:

Контрольные вопросы по дисциплине.docx

Скачиваний:

3

Добавлен:

25.03.2016

Размер:

60.45 Кб

Скачать

-

Методы формирования собственного капитала компании: преимущества и недостатки.

Основной

целью формирования капитала предприятия

является привлечение достаточного его

объема для финансирования приобретения

необходимых активов, а также оптимизация

его структуры с позиций обеспечения

условий последующего эффективного

использования.

Начальным

этапом управления формированием капитала

предприятия является определение

потребности в необходимом его объеме.

Недостаточный объем формирования

капитала на этом этапе существенно

удлиняет период открытия и освоения

производственных мощностей нового

предприятия, а в ряде случаев вообще не

дает возможности начать его операционную

деятельность. В то же время избыточный

объем формируемого капитала приводит

к последующему неэффективному

использованию активов предприятия,

снижает норму доходности этого капитала.

В связи с изложенным, определение общей

потребности в капитале создаваемого

предприятия носит характер оптимизационных

ее расчетов. Оптимизация общей потребности

в капитале создаваемого предприятия

представляет собой процесс расчета

реально необходимого объема финансовых

средств, которые могут быть эффективно

использованы на первоначальной стадии

его жизненного цикла.

Оптимизация

общей потребности в капитале создаваемого

предприятия достигается различными

методами, основными из которых являются

следующие.

1. Балансовый

метод оптимизации

общей потребности в капитале основывается

на определении необходимой суммы

активов, позволяющих новому предприятию

начать хозяйственную деятельность.

Этот метод расчетов исходит из балансового

алгоритма: общая сумма активов создаваемого

предприятия равна общей сумме

инвестируемого в него капитала.

При

использовании этого метода следует

учесть, что еще до начала формирования

активов учредители предприятия несут

определенные предстартовые расходы,

связанные с разработкой бизнес-плана,

оформлением учредительных документов

и т.п. С учетом этих затрат расчет общей

потребности в капитале вновь создаваемого

предприятия балансовым методом

производится по следующей формуле:

Пк

= Па + Прк,

где

Пк — общая потребность в капитале для

создания нового предприятия;

Па

— общая потребность в активах создаваемого

предприятия, определенная на стадии

разработки его бизнес-плана;

Прк

— предстартовые расходы и другие

единовременные затраты капитала,

связанные с созданием нового

предприятия.

2. Метод

аналогий основан

на установлении объема используемого

капитала на предприятиях-аналогах.

Предприятие-аналог для осуществления

такой оценки подбирается с учетом его

отраслевой принадлежности, региона

размещения, размера, используемой

технологии, начальной стадии жизненного

цикла и ряда других факторов.

Определение

объема потребности в капитале создаваемого

предприятия этим методом осуществляется

по следующим основным этапам:

•

На первом этапе на основе проектируемых

параметров создания и предстоящего

функционирования предприятия определяются

его наиболее существенные признаки

(показатели), оказывающие влияние на

формирование объема его капитала.

•

На втором этапе по установленным

признакам (показателям) формируется

предварительный перечень предприятий,

которые могут потенциально выступать

как аналоги создаваемого предприятия.

•

На третьем этапе осуществляется

количественное сравнение показателей

подобранных предприятий с ранее

определенными параметрами создаваемого

предприятия, влияющими на потребность

в капитале. При этом рассчитываются

корректирующие коэффициенты по отдельным

сравниваемым параметрам.

•

На четвертом этапе с учетом корректирующих

коэффициентов по отдельным параметрам

оптимизируется общая потребность в

капитале создаваемого предприятия.

Характеризуя

этот метод оптимизации общей потребности

в капитале, следует отметить определенную

сложность его использования в силу

недостаточных возможностей адекватного

подбора предприятий-аналогов по всем

значимым параметрам, формирующим объем

необходимого капитала.

3. Метод

удельной капиталоемкости является

наиболее простым, однако позволяет

получить наименее точный результат

расчетов. Этот расчет основывается на

использовании показателя «капиталоемкость

продукции», который дает представление

о том, какой размер капитала используется

в расчете на единицу произведенной (или

реализованной) продукции. Он рассчитывается

в разрезе отраслей и подотраслей

экономики путем деления общей суммы

используемого капитала (собственного

и заемного) на общий объем произведенной

(реализованной) продукции. При этом

общая сумма используемого капитала

определяется как средняя в рассматриваемом

периоде.

Использование

данного метода расчета общей потребности

в капитале для создания нового предприятия

осуществляется лишь на предварительных

этапах, до разработки бизнес-плана. Этот

метод дает лишь приблизительную оценку

потребности в капитале, так как показатель

среднеотраслевой капиталоемкости

продукции существенно колеблется в

разрезе предприятий под влиянием

отдельных факторов.

Основными

из таких факторов являются:

•

размер предприятия;

•

стадия жизненного цикла предприятия;

•

прогрессивность используемой

технологии;

•

прогрессивность используемого

оборудования;

•

степень физического износа оборудования;

•

уровень использования производственной

мощности предприятия и ряд других.

Поэтому

более точную оценку потребности в

капитале для создания нового предприятия

при использовании этого метода расчета

можно получить в том случае, если для

вычисления будет применен показатель

капиталоемкости продукции на действующих

предприятиях-аналогах (с учетом

вышеперечисленных факторов).

Расчет

общей потребности в капитале вновь

создаваемого предприятия на основе

показателя капиталоемкости продукции

осуществляется по следующей формуле:

Пк

= Кп * ОР + ПРк,

где

Пк — общая потребность в капитале для

создания нового предприятия;

Kп

— показатель капиталоемкости продукции

(среднеотраслевой или аналоговый);

ОР

— планируемый среднегодовой объем

производства продукции;

ПРк

— предстартовые расходы и другие

единовременные затраты капитала,

связанные с созданием нового

предприятия.

Преимуществом

этого метода оптимизации общей потребности

в капитале создаваемого предприятия

является то, что он автоматически задает

показатели капиталоотдачи предприятия

на стадии его функционирования.

В

системе управления формированием

капитала создаваемого предприятия

важная роль принадлежит обоснованию

схемы и выбору источников его

финансирования.

Схема

финансирования нового

бизнеса определяет принципиальные

подходы к формированию структуры

капитала, конкретные методы его

привлечения, состав участников и

кредиторов, уровень финансовой

независимости и ряд других важных

параметров создаваемого предприятия.

При

формировании структуры капитала

создаваемого предприятия рассматриваются

обычно две основные схемы его

финансирования:

1.

Полное самофинансирование. Предусматривает

формирование капитала создаваемого

предприятия исключительно за счет

собственных его видов, соответствующих

организационно-правовым формам нового

бизнеса. Такая схема финансирования,

характеризуемая в зарубежной практике

термином «финансирование без левериджа»

(unlevered), характерна лишь для первого

этапа жизненного цикла предприятия,

когда его доступ к заемным источникам

капитала затруднен.

2.

Смешанное финансирование. Предусматривает

формирование капитала создаваемого

предприятия за счет как собственных,

так и заемных его видов, привлекаемых

в различных пропорциях. На первоначальном

этапе функционирования предприятия

доля собственного капитала (доля

самофинансирования нового бизнеса)

обычно существенно превосходит долю

заемного капитала (долю кредитного его

финансирования).

На

выбор схемы финансирования и конкретных

источников формирования капитала

создаваемого предприятия оказывает

влияние ряд объективных и субъективных

факторов.

Основными

из этих факторов являются:

1.

Организационно-правовая форма создаваемого

предприятия. Этот фактор определяет в

первую очередь формы привлечения

собственного капитала путем

непосредственного его вложения

инвесторами в уставный фонд создаваемого

предприятия или его привлечения путем

открытой или закрытой подписки на его

акции.

2.

Отраслевые особенности операционной

деятельности предприятия. Характер

этих особенностей определяет структуру

активов предприятия, их ликвидность.

Предприятия с высоким уровнем фондоемкости

производства продукции в силу высокой

доли внеоборотных активов имеют обычно

низкий кредитный рейтинг и вынуждены

ориентироваться при формировании

капитала на собственные источники его

привлечения. Кроме того, характер

отраслевых особенностей определяет

различную продолжительность операционного

цикла (периода оборота оборотного

капитала предприятия в днях). Чем ниже

период операционного цикла, тем в большей

степени (при прочих равных условиях)

может быть использован заемный капитал,

привлекаемый из разных источников.

3.

Размер предприятия. Чем ниже этот

показатель, тем в большей степени

потребность в капитале на стадии создания

предприятия может быть удовлетворена

за счет собственных его источников и

наоборот.

4.

Стоимость капитала, привлекаемого из

различных источников. В целом стоимость

заемного капитала, привлекаемого из

различных источников, обычно ниже, чем

стоимость собственного капитала. Однако

в разрезе отдельных источников привлечения

заемных средств стоимость капитала

существенно колеблется в зависимости

от ожидаемого рейтинга кредитоспособности

создаваемого предприятия, формы

обеспечения кредита и ряда других

условий.

5.

Свобода выбора источников финансирования.

Не все из источников доступны для

отдельных создаваемых предприятий.

Так, на средства государственного и

местных бюджетов могут рассчитывать

лишь отдельные наиболее значимые

общегосударственные и коммунальные

предприятия. Это же относится и к

возможностям получения предприятиями

целевых и льготных государственных

кредитов, безвозмездного финансирования

предприятий со стороны негосударственных

финансовых фондов и институтов. Поэтому

иногда спектр доступных источников

формирования капитала создаваемого

предприятия сводится к единственной

альтернативе.

6.

Конъюнктура рынка капитала. В зависимости

от состояния этой конъюнктуры возрастает

или снижается стоимость заемного

капитала, привлекаемого из различных

источников. При существенном возрастании

этой стоимости прогнозируемый дифференциал

финансового левериджа может достичь

отрицательного значения (при котором

использование заемного капитала приведет

к убыточной операционной деятельности

создаваемого предприятия).

7.

Уровень налогообложения прибыли. В

условиях низких ставок налога на прибыль

или намечаемого использования создаваемым

предприятием налоговых льгот по прибыли,

разница в стоимости собственного и

заемного формируемого капитала снижается.

Это связано с тем, что эффект налогового

корректора при использовании заемных

средств уменьшается. В этих условиях

более предпочтительным является

формирование капитала создаваемого

предприятия за счет собственных

источников. В то же время при высокой

ставке налогообложения прибыли

существенно повышается эффективность

привлечения капитала из заемных

источников.

8.

Мера принимаемого учредителями риска

при формировании капитала. Неприятие

высоких уровней рисков формирует

консервативный подход учредителей к

финансированию создания нового

предприятия, при котором его основу

составляетсобственный

капитал.

И наоборот, стремление получить в будущем

высокую прибыль на вкладываемый собственный

капитал,

невзирая на высокий уровень риска

нарушения финансовой устойчивости

создаваемого предприятия, формирует

агрессивный подход к финансированию

нового бизнеса, при котором заемный

капитал используется в процессе создания

предприятия в максимально возможном

размере.

9.

Задаваемый уровень концентрации

собственного капитала для обеспечения

требуемого финансового контроля. Этот

фактор определяет обычно пропорции

формирования собственного капитала в

акционерном обществе. Он характеризует

пропорции в объеме подписки на акции,

приобретаемые его учредителями и прочими

инвесторами (акционерами).

Учет

перечисленных факторов позволяет

целенаправленно избирать схему

финансирования и структуру источников

привлечения капитала при создании

предприятия.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

25.03.20166.63 Mб10КорменЛейзерАлгоритмы.Построение и анализ.pdf

- #

Собственный капитал организации — это строка в балансе, в которой указывается величина, дающая реальную оценку текущего состояния дел фирмы. Рассчитывается она по определенной схеме, ставшей традиционной у бухгалтеров. Это важный финансовый инструмент, анализ которого ответит на вопрос: платежеспособна ли компания, может ли она в дальнейшем функционировать и получать прибыль. Этим показателем интересуются собственники, чтобы выстроить стратегию развития, а также инвесторы и банкиры при предоставлении кредита. Поэтому необходимо знать, что это такое, где его найти и как рассчитать.

Что такое собственный капитал в бухгалтерском балансе организации

Если обозначить просто, то так называют средства, которыми владеет фирма и ее собственники. В научной литературе данной экономической категории дают в основном два определения:

- активы, из которых вычли обязательства фирмы;

- сумма определенных показателей.

Исходя из первого пункта выясняется, что СК приравнен чистому доходу. Это не только научный подход. В нормативно-правовой базе уже принято считать два указанных понятия синонимами. То есть СК представляет собой стоимость имущества без включения имеющихся обязательств (задолженности) организации.

Второй пункт требует более детальной расшифровки. Собственный капитал компании включает в себя:

- уставной фонд;

- добавочный актив;

- резервные ресурсы;

- нераспределенная прибыль.

Составные части СК отличаются между собой принципами формирования и дальнейшего использования. Например, уставной фонд определяется на этапе регистрации фирмы. Добавочный — формируется за счет удорожания активов: при росте акций предприятия. Его еще называют в некоторых источниках акционным. Резервный фонд накапливается для покрытия убытков. Последняя часть в списке означает полученную прибыль за отчетный период.

Собственный капитал сокращается при уменьшении указанных составляющих. Например, если уменьшился объем нераспределенной прибыли, это означает, что финансовые результаты ухудшились, запас экономической устойчивости «просел». Если уставной фонд вырос, то и СК стал больше. Правда, данное изменение говорит о каких-то проблемах, так как зачастую собственники не стремятся просто так пополнять его. В любом случае эта величина постоянно меняется, и в ходе анализа стоит определить, каким образом.

Из чего состоит собственный капитал в зарубежных источниках? Известно, что экономические подходы для его формирования по всему миру разнятся. Однако не в выбранной теме. СК за рубежом состоит из оплаченных и подаренных сбережений, а также из нераспределенной прибыли. Оплаченным активом называют полученные средства за продажу инвесторам акций, подаренным — переданное безвозмездно имущество (здания, сооружения, земля и т. д.). По сути понятия не сильно отличаются, видоизменены в основном названия.

СК бывает двух видов: денежный и реальный. Собственные средства предприятия относятся ко второму типу и подразумевают не само имущество, а его денежное выражение, то есть общую стоимость в рублях. Также он рассматривается в нескольких формах: материальной, нематериальной и финансовой, которые и представлены как активы компании.

Обобщив вышеизложенное, стоит отметить, что СК — целая структура показателей, которые разбиты на кирпичики. Исследовав его, собственник приходит к выводу, насколько крепко она выстроена и какие даст плоды.

Как найти и рассчитать собственный капитал: методы расчета

В России принято использовать две метода подсчета, в основу которых берутся сведения из бухгалтерской отчетности. К ним относятся:

- традиционный: его результат указан в отчете, который рассчитывается по установленному образцу;

- в соответствии с установленным порядком Министерства финансов, в основе которого лежит равенство «СК = чистые активы».

Выбор методики зависит от субъективного мнения руководства либо учредителя, их приверженности к определенному научному подходу.

Анализируется доля собственного капитала предприятия: формула по балансу даст подсказку. Т. е. если обязательства значительно увеличились, логично, что СК снижается. Этому послужили полученные кредитные средства либо ссуды. Учитывая указанные качественные изменения в общем итоге отчетности, то процент СК снизился.

Ведение учета вручную приводит к ошибкам, расхождениям, на решение которых затрачивается много времени. Очевидно, процесс автоматизации необходим любому бизнесу. Компания «Клеверенс» предлагает продукты, которые помогают автоматизировать рабочие процессы во всех направлениях. Внедрение современных инструментов позволит забыть организации о ручных операциях и ускорит работу по всем фронтам. Уже более 100 000 предприятий использовали предоставленную возможность и стали намного успешнее.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Традиционный метод расчета

Обычным способом СК считает бухгалтер, составляя отчет. Он состоит из суммы значений, взятых из следующих пунктов: 1310, 1340, 1350, 1360, 1320 со знаком минус и 1370.

СК = итог строчки 1300 = 1310+1340+1350+1360-1320+1370.

В свою очередь, наибольший интерес вызывает рыночная стоимость собственного капитала, однако в балансе строка с подобным названием отсутствует. Причина в том, что данное понятие подразумевает рыночные ожидания от фирмы, а именно в ее способности создавать прибыль и привлекать новые денежные вливания в бизнес.

Значения, взятые из сводного отчета, показывают первоначальную цену активов, за которые их купили. Со временем эти цифры меняются, что логично. И даже амортизационные отчисления, предусмотренные в отчетности, не смогут дать им реальную оценку в настоящий момент.

Чтобы стало понятнее, сравним акции на рынке и акционерный капитал в балансе. Руководство компании тщательно следить, чтобы ценные бумаги на бирже росли. И здесь идет речь о тех самых ожиданиях на рынке. Растут акции, увеличиваются доходы. При этом их рост может быть несвязан с расчетной ценой паев акционеров. Ведь на этот скачок могли повлиять надежная репутация производителя товаров, к примеру, либо талантливые сотрудники и продуманная система управления. Данные факторы не отражаются в отчетах, но влияют на стоимость всего предприятия на рынке. Вот такая коллизия.

Что входит в собственный капитал по балансу: подсчет по Минфину

Министерство финансов утвердило определенный порядок расчета СК. При оценке экономической устойчивости бизнеса данный метод считается более точным. Представим условно ее следующим образом:

СК = А — О, при этом

А — активы, указанные в строчке 1600, за минусом дебиторской задолженности по взносам на 75 счете по дебету (ДЗ);

О — обязательства, указанные в строке 1400, за минусом доходов от государства, ожидаемых в будущем на 98 счете (будущая прибыль от государства).

Таким образом, СК = (стр 1600 -ДЗ) — (стр 1400 + стр 1500) — будущие государственные выплаты.

Что относится к собственному капиталу организации? Без лишних фраз, это чистые доходы, очищенные от обязательств. Выражаясь простым языком, к ним относят все, что есть в компании: недвижимость, оборудование, товарный знак, денежные средства и т. д. В каждой отрасли перечень активов отличается. Если говорить о парикмахерской, то к ним относятся оборудование, деньги в кассе и инструменты, если бизнес построен на грузоперевозках — автомобили.

Узнав это значение, можно определить, сколько активов предприятие купило за свои средства. То есть если растут дополнительные свободные источники, то фирма работает успешно, не закапывая себя в «долговые ямы».

Какая строчка содержит показатель СК

Коэффициент общей суммы стоимости собственного и акционерного капитала — это строка 1300 в балансе. Даже не будучи бухгалтером, эту величину несложно определить. Строчка находится в пассиве и завершает собой III раздел. Называется она «ИТОГО».

Взяв бухгалтерскую отчетность в руки и найдя пункт 1300, учредитель сможет самостоятельно определить для себя: будут ли выплачены дивиденды и работает ли организация с убытком.

Как рассчитать средний доход компании

Ранее отмечалось, что если в результате подсчета СК оказался отрицательным, то это говорит о явных трудностях в бизнесе: о чрезмерной кредитной нагрузке либо о высокой ликвидности активов. Как не допустить такой проблемы? Важно понимать, что на протяжении времени показатель СК изменяется за счет результатов финансово-хозяйственной деятельности или дополнительных денежных вливаний. Для более точной оценки состояния дел на фирме и используется средняя величина собственного капитала — формула для ее расчета не сложная. Этот коэффициент отражает колебания во времени и используется для вычисления других ключевых показателей финансового анализа.

В основном используются два метода: исходя из данных балансового отчета и в соответствии с установленным порядком Минфина. Однако финансисты порой используют еще один вариант, который базируется на активах с наименьшей ликвидностью. К примеру, незавершенное строительство, материальные запасы и т. д.

Традиционный метод

Среднегодовой СК рассчитывается путем сложения показателей на начало и конец года. Полученную сумму делят на два. Учитывая этот способ, по бухгалтерскому балансу определяют среднюю величину собственного капитала на первое и последнее числа года.

Расчеты по Минфину

Данный метод вычисления аналогичен первому. Однако показатели СК берутся уже не из отчета, а рассчитываются в соответствии с порядком, утвержденным Министерством финансов.

Оптимальный балансовый отчет

Изменения СК следует держать под контролем и следить за чистыми активами. Они должны превышать или хотя бы быть равны уставному фонду. Если они меньше, предприятие находится в крайне затруднительном положении, где придется принимать решение: ликвидировать его либо увеличивать УК до размера чистых активов. Данное требование закреплено на законодательном уровне.

Ведь зачастую участники организации, создавая ее, вкладывают минимально установленные суммы: 10 000 рублей для общества с ограниченной ответственностью и закрытых АО, 100 000 рублей для ПАО. А если собственный капитал российских компаний получен со знаком минус, то, значит, они работают себе в убыток.

Рентабельность СК

«Качественно» ли использованы деньги скажут два относительных показателя — доходность и оборачиваемость. Это два ключевых коэффициента, которые правдиво оценят СК и помогают контролировать состояние бизнеса.

Чтобы получить рентабельность, необходимо чистую прибыль разделить на среднюю величину СК. Полученный результат умножить на 100%. Выполнив указанные действия, станет ясно, сколько приносит прибыли 1 рубль, взятого из собственных источников. Исходя из этого, собственник понимает, как эффективно работают инвестированные им в дело деньги.

Чтобы понять сущность данного показателя, сравним его с процентной ставкой банковского вклада. Например, если в начале года открыть вклад с 5,5% ставкой, то в конце года клиент заработает 5,5% от вложенной суммы. Так и на предприятии, вложив определенные средства, ждешь получения дохода.

Считается, что если рентабельность варьируется в диапазоне 10—12%, то компания функционирует нормально. Правда, это норматив для экономически развитых стран. Для России прибыльность должна быть выше — 20% и выше. И логично, чем выше это значение, тем успешнее работает фирма.

Руководство организации всегда держат на контроле показатели доходности на протяжении деятельности предприятия. Его величины говорят, целесообразно ли дальше заниматься данным направлением и какие перспективы их ожидают в дальнейшем. Для инвесторов экономичность определяет степень привлекательности финансовых вложений.

Если на протяжении нескольких периодов фирма показывает стабильную прибыльность, то можно сделать вывод, что она финансово устойчива и не стоит волноваться о сохранности вложенных средств.

Доходность СК не нужно путать с рентабельностью активов. В этом случае анализируется чистый капитал, полученные только за личные средства. Прибыльность рассчитывается исходя из стоимости всех имеющихся активов, в том числе купленных за заемные деньги.

Оборачиваемость СК

Рассчитать оборотные показатели также просто, как и рентабельность. Необходимо выручку разделить на средний СК и выразить полученный результат в процентах. Например, получили цифру 1,2%. При этом среднее значение брали за год. В результате можно утверждать, что СК фирмы за год сделала 1,2 оборота.

Как выяснилось, величина собственного капитала в балансе — строка 1 300, данные выручки будут в «отчете о финансовых результатах», строчка 2110. В каждой отрасли показатель оборачиваемости будет разным. Например, в сфере строительства он выше, чем в предоставлении услуг в социальной сфере. Т. е. в строительстве деньги используются быстрее и интенсивнее. Оборотный коэффициент считается низким, если его значение меньше 10. Это говорит о том, что расходы превышают доходы. Рекомендуется осуществлять анализ оборачиваемости осуществлять в динамике, так будет выстраиваться ясная картина: эффективно или нет работает предприятие. Также коэффициент отражает динамику продаж: излишки либо их недостаток.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Итоги

В теории финансов СК имеет важное значение. Несомненно, ведь это и есть часть финансовых ресурсов, вложенных в производство. Благодаря им организация вступает в экономические отношения с другими участниками, без которых предпринимательская деятельность немыслима. В данной статье СК охарактеризован с точки зрения бухгалтерского подхода на уровне субъекта хозяйствования, который выражает интерес к своим активам.

Собственный капитал компании — это индикатор качества в ее бизнес-модели. Ведь инвесторам интересно вкладывать деньги в развивающуюся фирму, в которой с течением времени этот индикатор с каждым разом превышает показатель уставного фонда. Т. е. СК расскажет, окупает ли себя бизнес и каков приток новых активов, есть ли долгосрочные перспективы у организации. Чтобы представлять реальное положение дел, в каждом отчетном периоде следует анализировать значение СК, его изменения.

Количество показов: 21182

Собственный капитал показывает, какими средствами располагают учредители компании. Понятия «собственный капитал» и «чистые активы» — это, по сути, синонимы. Можно посмотреть их значение в определенной строке баланса, а можно вычислить по специальной формуле. Затем — посчитать рентабельность и оборачиваемость СК. Они покажут, насколько успешен бизнес.

Что такое собственный капитал организации

Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации.

Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят:

- капиталы: уставный (складочный), добавочный, резервный;

- нераспределенная прибыль;

- прочие резервы.

СПРАВКА

По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства.

Оцените финансовое состояние своей организации и получите советы по его улучшению

Методы расчета собственного капитала

На практике обычно применяют два метода.

Первый является очень простым. Суть его в том, чтобы за величину СК принять цифру, указанную в определенной строке баланса.

Второй метод чуть сложнее. Он основан на равенстве понятий «собственные средства» и «чистые активы». Для вычислений нужно использовать утвержденный Минфином порядок расчета чистых активов. Полученную величину принять за СК. Отметим, что для второго метода (как и для первого) источники данных — это показатели бухгалтерского баланса.

Какая строка баланса содержит показатель собственного капитала

Для применения первого метода нужно знать, где в балансе отражены собственные средства предприятия. В пассиве, в строке 1300 «ИТОГО капитал». Цифра в данной строке — это сумма показателей шести строк.

- 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)».

- 1320 «Собственные акции, выкупленные у акционеров».

- 1340 «Переоценка внеоборотных активов».

- 1350 «Добавочный капитал (без переоценки)».

- 1360 «Резервный капитал».

- 1370 «Нераспределенная прибыль (непокрытый убыток)».

Заполнить и распечатать бухгалтерский баланс по актуальной форме в веб‑сервисе

Заполнить бесплатно

Формула собственного капитала

Для применения второго метода нужно использовать формулу, по которой определяется стоимость чистых активов. Эта формула закреплена приказом Минфина от 28.08.14 № 84н.

СК = АКТИВЫ (за минусом дебиторской задолженности учредителей по взносам в уставный капитал) — ОБЯЗАТЕЛЬСТВА (за минусом доходов будущих периодов, связанных с получением государственной помощи)

Таблица

Расшифровка показателей, задействованных в формуле

|

Показатель |

Расшифровка |

|---|---|

|

АКТИВЫ |

Цифры из строки баланса 1600 «БАЛАНС (актив)» |

|

Дебиторская задолженность учредителей по взносам в уставный капитал |

Дебетовый остаток по счету 75 «Расчеты с учредителями» субсчет «Расчеты по вкладам в УК» |

|

ОБЯЗАТЕЛЬСТВА |

Сумма показателей в двух строках баланса: 1400 «ИТОГО долгосрочных обязательств» и 1500 «ИТОГО краткосрочных обязательств» |

|

Доходы будущих периодов, связанные с получением государственной помощи |

Кредитовый остаток по счету 98 «Доходы будущих периодов» субсчет «Безвозмездные поступления из бюджета» |

Как рассчитать средний капитал компании

Средняя величина собственного капитала рассчитывается по формуле:

Средняя величина СК = (СК на начало периода + СК на конец периода) / 2

Чаще всего среднее значение вычисляют исходя из данных на первое и последнее число года.

Оптимальная средняя величина собственного капитала

Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным.

ВАЖНО

По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. 90 ГК РФ).

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Получить бесплатно

Иногда финансисты применяют следующий подход для определения оптимальной средней величины собственного капитала. Складывают стоимость активов с минимальной ликвидностью (к ним обычно относят материальные запасы, внеоборотные активы и незавершенное производство). Собственный капитал должен быть равен или больше найденного значения.

Рентабельность собственного капитала

Ее вычисляют по формуле:

Рентабельность СК = (Чистая прибыль / Средняя величина СК) × 100 %

Рентабельность СК показывает, какую прибыль приносит 1 рубль из общего объема собственных средств компании. Чем выше рентабельность СК — тем более успешен бизнес. Нормальным принято считать значение в диапазоне от 10 до 20%.

Оборачиваемость собственного капитала

Считается по формуле:

Оборачиваемость СК = Выручка / Средняя величина СК

Оборачиваемость СК — это показатель того, как быстро организация оборачивает собственные средства.

Приведем пример. Допустим, в формулу подставили среднюю величину СК, рассчитанную за период, равный году. И получили результат 1,5. Это значит, что за год собственный капитал фирмы сделал полтора оборота.

Добавим, что для разных отраслей оптимальное значение оборачиваемости собственного капитала будет отличаться. В частности, для строительства и производства продуктов питания цифра выше, чем для услуг в социальной сфере.

Что такое Акционерный капитал?

Акционерный капитал, также называемый собственным капиталом, представляет собой оставшуюся сумму активов, доступных акционерам акций. Собственный капитал может включать обыкновенные акции, оплаченный капитал, нераспределенную прибыль и казначейские акции.

Концептуально акционерный капитал полезен как средство оценки средств, удерживаемых в рамках бизнеса. Если эта цифра отрицательная, это может указывать на приближающееся банкротство этого бизнеса, особенно если также существует большое долговое обязательство.

Понимание акционерного капитала

Акционерный капитал часто называют балансовой стоимостью компании, и он исходит из двух основных источников. Первым источником являются деньги, изначально вложенные в компанию посредством размещения акций. Второй источник – это нераспределенная прибыль, которую компания накапливает в процессе своей деятельности. В большинстве случаев, особенно при работе с компаниями, которые занимаются бизнесом много лет, нераспределенная прибыль является самым крупным компонентом.

Ключевые моменты

- Акционерный капитал – это активы, остающиеся в бизнесе после погашения всех обязательств.

- Этот показатель рассчитывается путем вычитания общей суммы обязательств из общей суммы активов; в качестве альтернативы его можно рассчитать, взяв сумму акционерного капитала и нераспределенной прибыли за вычетом казначейских акций.

- Отрицательный собственный капитал может указывать на надвигающееся банкротство.

Оплаченный капитал и акционерный капитал

Компании финансируют приобретение капитала за счет собственного и заемного капитала. Собственный капитал / акционерный капитал также можно рассматривать как чистые активы компании (общие активы за вычетом общих обязательств). Инвесторы вносят свою долю (оплаченного) капитала в качестве акционеров, которая является основным источником общего акционерного капитала. Размер оплаченного капитала инвестора является фактором, определяющим его / ее долю владения.

Роль нераспределенной прибыли в увеличении акционерного капитала

Нераспределенная прибыль – это чистая прибыль компании от операционной и прочей коммерческой деятельности, удерживаемая компанией в качестве добавочного капитала. Таким образом, нераспределенная прибыль является частью акционерного капитала. Они представляют собой прибыль от общего акционерного капитала, реинвестированного обратно в компанию. Нераспределенная прибыль со временем накапливается и увеличивается. В какой-то момент накопленная нераспределенная прибыль может превысить сумму внесенного собственного капитала и в конечном итоге может стать основным источником акционерного капитала.

Влияние казначейских акций на капитал акционеров

Компании могут вернуть часть акционерного капитала обратно акционерам, если не могут адекватно распределить акционерный капитал способами, которые приносят желаемую прибыль. Этот обратный обмен капиталом между компанией и ее акционерами известен как обратный выкуп акций . Выкупленные компаний становятся контры счетах . Собственные выкупленные акции продолжают учитываться как выпущенные акции, но они не считаются находящимися в обращении и, следовательно, не включаются в дивиденды или расчет прибыли на акцию (EPS). Собственные казначейские акции всегда можно перевыпустить обратно акционерам для покупки, когда компаниям нужно привлечь дополнительный капитал. Если компания не желает удерживать акции для будущего финансирования, она может отказаться от акций.

Глоссарий

Equity

|

Собственный капитал

Собственный капитал – это остаточная доля в активах компании после вычета всех ее обязательств. Такое определение капитала дается в Концептуальных основах финансовой отчетности по МСФО.

Собственный капитал организации включает в себя следующие составляющие:

1. Уставный капитал. Это сумма, которую собственники вкладывают при создании организации. В случае, если речь идет об эмитентах акций, то это номинальная стоимость всех акций, которые были приобретены акционерами компании.

2. Нераспределенная прибыль. Это та часть прибыли компании, которая не была выплачена акционерам в качестве дивидендов. Если компания в отчетном периоде терпит убытки, то компания указывает непокрытый убыток, отражающий суммарную величину убытков, которые не были покрыты организацией за счет собственных средств.

3. Добавочный капитал – часть капитала, которая формируется из источников, не связанных с операционной деятельностью компании, например, за счет эмиссионного дохода от продажи акций, переоценки внеоборотных активов, курсовых разниц

4. Собственные акции, выкупленные у акционеров. В данном случае речь идет об акциях, которые выкуплены компанией, например, в случае, когда руководство компании считает их недооцененными

5. Капитал, приходящийся на владельцев материнской компании

6. Доля меньшинства (неконтролирующая доля) – это доля, которая принадлежит миноритарным акционерам и не дает им возможности контроля над деятельностью компании

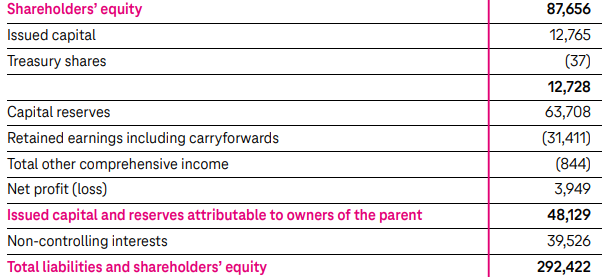

На примере отчетности МСФО компании Deutsche Telekom за 1 квартал 2022 года можно посмотреть структуру собственного капитала компании.

В рамках отчетности МСФО капитал вместе с активами и обязательствами отражается в отчете о финансовом положении организации.

В отчетности по локальным стандартам, например, РСБУ, собственный капитал раскрывается в составе бухгалтерского баланса организации (там соответствующий раздел называется «Капитал и резервы»).

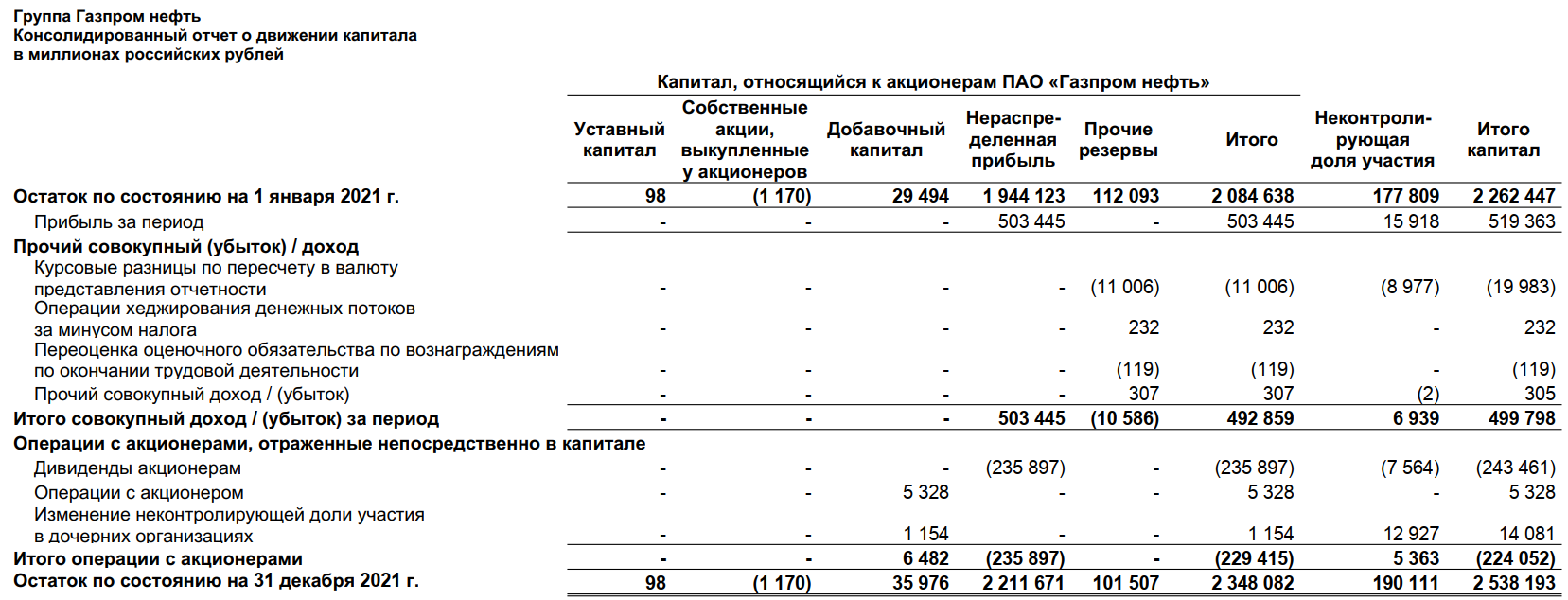

Кроме того, в отчетности, подготовленной по международным стандартам, а также по ряду локальных стандартов предоставляется отчет об изменениях в собственном капитале, в котором отражается информация об увеличении и уменьшении капитала компании за определенный период. В этом отчете раскрываются структура и причины изменения собственных средств организации.

На примере эмитента Газпром нефть можно ознакомиться с тем, как выглядит отчет о движении капитала в МСФО.

Термины из этой же категории

Показать все

Скрыть