Министерство экономического развития и торговли

Российской Федерации

Приказ

22 июня 2015 года N 385

Об утверждении федерального стандарта оценки

«Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)»

В соответствии со статьей 20 Федерального закона от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3813; 2006, № 31, ст. 3456; 2010, № 30, ст. 3998; 2011, № 1, ст. 43, № 29, ст. 4291; 2014, № 30, ст. 4226) приказываю:

1. Утвердить прилагаемый Федеральный стандарт оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)».

2. Настоящий приказ вступает в силу со дня вступления в силу приказов Минэкономразвития России от 20 мая 2015 г. № 297 «Об утверждении Федерального стандарта оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)», от 20 мая 2015 г. № 298 «Об утверждении Федерального стандарта оценки «Цель оценки и виды стоимости (ФСО № 2)», от 20 мая 2015 г. N 299 «Об утверждении Федерального стандарта оценки «Требования к отчету об оценке (ФСО № 3)».

Министр

А.В.УЛЮКАЕВ

Утвержден приказом Минэкономразвития России

от 22 июня 2015 г. № 385

Федеральный стандарт

оценки «Оценка нематериальных активов и интеллектуальной

собственности (ФСО № 11)»

I. Общие положения

1. Настоящий Федеральный стандарт оценки разработан с учетом международных стандартов оценки и федеральных стандартов оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1) «, «Цель оценки и виды стоимости (ФСО № 2) «, «Требования к отчету об оценке (ФСО № 3) » (далее соответственно — ФСО № 1, ФСО № 2, ФСО № 3), иных федеральных стандартов оценки, регулирующих оценку отдельных видов объектов оценки, утвержденных Минэкономразвития России, и определяет требования к проведению оценки нематериальных активов и интеллектуальной собственности.

2. Положения настоящего Федерального стандарта оценки распространяются на проведение оценки как отдельных нематериальных активов, так и совокупности нематериальных активов.

3. При проведении оценки стоимости нематериальных активов и интеллектуальной собственности для случаев бухгалтерского учета, статистического учета, финансовой отчетности, проверки полноты исчисления и уплаты налогов оценщик должен также соблюдать требования соответствующих нормативных правовых актов.

II. Объекты оценки

4. Для целей настоящего Федерального стандарта оценки объектами оценки могут выступать нематериальные активы — активы, которые не имеют материально-вещественной формы, проявляют себя своими экономическими свойствами, дают выгоды их собственнику (правообладателю) и генерируют для него доходы (выгоды), в том числе:

1. исключительные права на интеллектуальную собственность, а также иные права (право следования, право доступа и другие), относящиеся к интеллектуальной деятельности в производственной, научной, литературной и художественной областях;

2. права, составляющие содержание договорных обязательств (договоров, соглашений);

3. деловая репутация.

III. Общие требования к проведению оценки

5. Для проведения оценки стоимости объекта оценки оценщик осуществляет:

• анализ рынка объекта оценки и рынка товаров, работ, услуг, производимых и реализуемых с его использованием, а также других внешних факторов, влияющих на его стоимость;

• анализ состояния экономического положения в стране, отрасли и регионе, а также иных факторов, влияющих на рынок объекта оценки и рынка продукции (товаров, работ, услуг), производимой и реализуемой с использованием объекта оценки;

• идентификацию объекта оценки, включая права, привилегии, иные экономические выгоды, связанные с объектом оценки;

• анализ текущего использования, прогнозных показателей производства и реализации продукции (товаров, работ, услуг) с использованием объекта оценки.

6. Оценщик также при наличии информации осуществляет идентификацию других (не включенных в объект оценки) нематериальных активов, если они входят в состав технологической основы производства и реализации продукции с использованием объекта оценки.

7. Оценщик собирает информацию из различных источников в объеме, достаточном для идентификации объекта оценки. В состав факторов, рассматриваемых в процессе сбора и анализа информации, могут входить:

• права, привилегии или иные экономические выгоды, связанные с объектом оценки;

• срок действия исключительного права на интеллектуальную собственность;

• способность объекта оценки приносить экономические выгоды и источники этих выгод;

• состояние и перспективы отрасли, где создан и (или) используется объект оценки;

• лицензионные договоры или договоры об отчуждении исключительного права на интеллектуальную собственность (при их наличии);

• другие факторы, имеющие непосредственное отношение к объекту оценки.

IV. Задание на оценку

8. Задание на оценку объекта оценки должно содержать следующую дополнительную к указанной в ФСО № 1 информацию:

• о режиме предоставленной правовой охраны интеллектуальной собственности, включая объем, сроки, территории правовой охраны, наличие ограничений (обременений) в отношении исключительных прав на интеллектуальную собственность;

• об объеме прав на интеллектуальную собственность, подлежащих оценке;

• о совокупности объектов (или единой технологии, или сопутствующих активах), в состав которой входит объект оценки.

В задании на оценку могут быть указаны иные сведения, позволяющие однозначно идентифицировать и раскрыть характеристики объекта оценки и провести оценку его стоимости.

9. В задании на оценку могут быть указаны иные расчетные величины, в том числе:

• расчетная величина лицензионного вознаграждения (далее — роялти);

• убытки;

• расчетная величина авторского вознаграждения.

V. Анализ рынка

10. Для определения стоимости объекта оценки оценщик исследует рынок в тех его сегментах, к которым относятся создание и использование оцениваемого объекта.

Анализ рынка объекта оценки выполняется в следующей последовательности:

а) анализ влияния макроэкономических факторов, в том числе тенденций, наметившихся на рынке, в период, предшествующий дате оценки;

б) определение и анализ сегмента рынка, к которому принадлежит оцениваемый объект:

• анализ создания и предоставления правовой охраны аналогичным объектам интеллектуальной собственности;

• анализ текущего состояния, перспектив и тенденций развития отрасли, к которой относится объект оценки;

• анализ сделок (лицензионных договоров и договоров об отчуждении исключительного права) с объектом оценки либо объектом-аналогом (при наличии);

• анализ сделок, связанных с объединением бизнеса, имеющего идентичные или аналогичные нематериальные активы (при наличии);

в) анализ основных факторов, влияющих на спрос, предложение и цены сопоставимых с объектом оценки объектов. В числе основных факторов, подлежащих анализу, могут быть рассмотрены: тенденция изменения количества объектов, сопоставимых с объектом оценки; тенденция изменения лицензионных договоров; ставки роялти; тенденция импорта и экспорта технологий, аналогичных объекту оценки; иные факторы, влияющие на конкуренцию и ценообразование на рынке технологий или объектов авторского и (или) смежного права, или средств индивидуализации и других объектов интеллектуальной собственности и нематериальных активов;

г) основные выводы относительно рынка создания и использования объекта оценки, а также рынка продукции (товаров, работ, услуг), производимой и реализуемой с использованием объекта оценки, необходимые для оценки объекта, например, динамика рынка создания и использования объекта оценки и другие выводы.

11. Объем исследований определяется оценщиком самостоятельно.

VI. Подходы к оценке

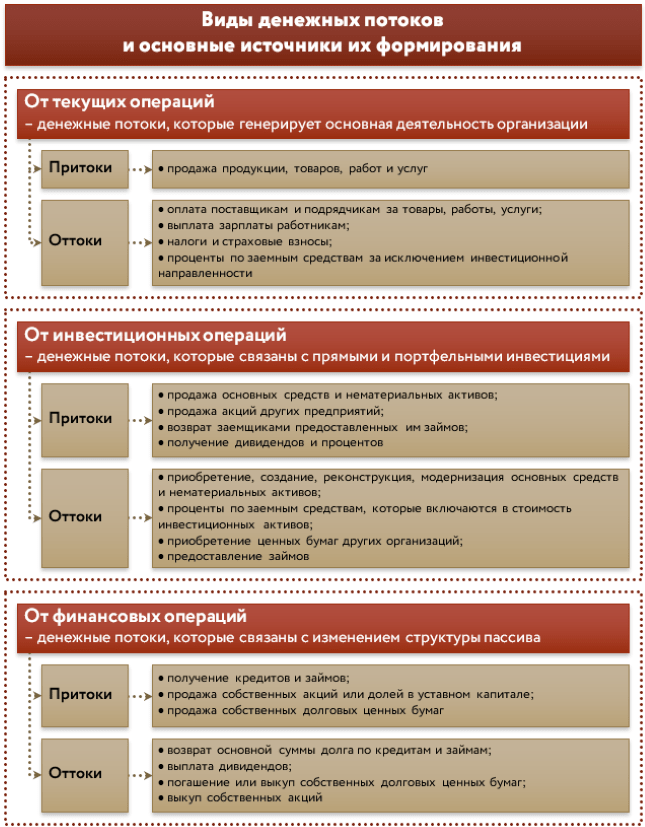

12. Доходный подход предусматривает дисконтирование денежных потоков (будущих экономических выгод), генерируемых объектом оценки, или капитализацию годового чистого дохода (выгоды, эффект) от объекта оценки, включая доходы от возможного возмездного предоставления другим лицам доступа к экономическим выгодам от использования объекта оценки.

13. При применении доходного подхода оценщик учитывает следующие положения:

а) оценщик определяет будущие денежные потоки, формируемые из экономической выгоды, генерируемой объектом оценки. В общем случае выгода может образовываться из экономий на издержках, освобождения от роялти, преимуществ в прибыли, реальных лицензионных платежей, платежей по роялти, избыточного дохода или других выгод;

б) период, в течение которого объект оценки способен приносить экономические выгоды, как правило, ограничивается сроком действия правовой охраны или сроком действия лицензионного договора. Продолжительность срока полезного использования объекта оценки может быть сокращена исходя из экономической нецелесообразности дальнейшего его использования;

в) ставка дисконтирования рассчитывается одним из следующих методов:

• на основе анализа рыночных показателей, отражающих доходность аналогичных объекту оценки объектов;

• на основе средневзвешенной стоимости капитала организации (бизнеса), использующей объект оценки;

• кумулятивным способом, основанным на определении безрисковой ставки использования денежных средств, ожидаемого уровня инфляции и размера премиальной надбавки за риски, связанные с инвестицией в объект оценки;

г) ставка капитализации может использоваться при применении оценочных коэффициентов, таких как мультипликаторы «цена/прибыль», или при корректировке ставки дисконтирования с целью отражения любого будущего роста денежного потока от использования объекта оценки в постпрогнозном периоде;

д) в дополнение к капитализации дохода от использования нематериального актива необходимо учитывать любые доступные для правообладателя объекта оценки налоговые выгоды и преимущества, включая эффекты от амортизации оцениваемого нематериального актива, соответствующие нормам действующего законодательства, и ввести в денежные потоки соответствующие корректировки.

14. Стоимость бизнесобразующих нематериальных активов, которые создают прибыль в комплексе с другими активами бизнеса (например, сложный объект, единая технология, лицензия на осуществление вида деятельности, проекты научно-исследовательских работ, опытно-конструкторских и технологических работ, лицензии на пользование недрами и другие аналогичные нематериальные активы) может оцениваться в составе всего бизнеса на основе избыточной прибыли. Для этого вначале формируется денежный поток от всего бизнеса; устанавливаются экономические ренты (выгоды), приходящиеся на сопутствующие (материальные, финансовые, отдельно идентифицированные нематериальные) активы бизнеса, не входящие в объект оценки; из денежного потока от всего бизнеса вычитаются те доли денежных потоков, которые относятся к сопутствующим активам. Результат представляет собой избыточную прибыль, приписываемую оцениваемому нематериальному активу. Стоимость нематериального актива определяется как приведенная стоимость остаточного денежного потока (избыточной прибыли). Денежный поток, создаваемый оцениваемым нематериальным активом, не может превышать денежного потока от всего бизнеса (использующего эти нематериальные активы) в целом.

15. При применении затратного подхода оценщик учитывает следующие положения:

а) затратный подход к оценке объекта оценки целесообразно применять:

• при оценке стоимости объектов оценки, созданных самими правообладателями;

• при недостаточности данных, необходимых для применения сравнительного и доходного подходов;

б) стоимость объекта оценки определяется затратным подходом, когда существует возможность его воссоздания путем определения затрат на его воспроизводство или замещение;

в) входные переменные, которые учитываются при применении затратного подхода к оценке нематериальных активов, включают:

• затраты на разработку или приобретение идентичного объекта или объекта с аналогичными полезными свойствами;

• любые корректировки затрат на разработку или приобретение, необходимые для отражения специфических характеристик объекта оценки, в том числе его функционального и экономического устареваний;

• экономическая выгода разработчика объекта оценки;

г) затраты на разработку объекта оценки могут включать расходы по оплате труда и иные виды вознаграждения, оплату материалов, накладных расходов, а также юридические издержки по правовой охране, налоги, предпринимательскую прибыль в период разработки объекта оценки;

д) в случае использования исторических (первоначальных) затрат на создание объекта оценки необходимо будет привести их к текущей дате с помощью наиболее подходящего индекса;

е) при определении затрат на воспроизводство объекта оценки оценщик определяет стоимость воссоздания новой точной копии объекта оценки. Затраты в этом случае определяются исходя из действующих на дату оценки цен на услуги с использованием знаний, опыта и навыков авторов-разработчиков (при наличии) объекта оценки;

ж) при определении затрат на создание объекта, имеющего аналогичные полезные свойства, оценщик определяет стоимость создания объекта оценки той же полезности, являющегося аналогом объекта оценки по функциональному назначению и вариантам использования. В этом случае затраты должны быть определены на основе действующих на дату оценки цен на сырье, товары, услуги, энергоносители и стоимости рабочей силы в том регионе и (или) в той отрасли экономики, в которых создаются объекты, аналогичные объекту оценки.

16. При применении сравнительного подхода к оценке объектов оценки стоимость определяется оценщиком с использованием следующей информации:

• об условиях сделок, а также о предложениях на продажу и покупку объектов-аналогов на рынке по состоянию на дату оценки или по состоянию на дату, предшествующую дате оценки, если по состоянию на дату оценки такая информация доступна;

• о влиянии ценообразующих факторов объектов-аналогов на их рыночную стоимость.

Определение влияния ценообразующих факторов объектов-аналогов на их рыночную стоимость может проводиться с применением ценовых мультипликаторов — расчетных величин, отражающих соотношение между стоимостью объекта-аналога и его ценообразующим параметром при условии доказанной значимости последнего.

В ряде случаев цены предложений объектов-аналогов могут быть обоснованно скорректированы.

Для сравнения объекта оценки с другими объектами, с которыми были совершены сделки или которые представлены на рынке для их совершения, обычно используются следующие элементы сравнения:

• режим предоставленной правовой охраны, включая переданные права и сроки использования интеллектуальной собственности;

• условия финансирования сделок с нематериальными активами, включая соотношение собственных и заемных средств;

• изменение цен на нематериальные активы за период с даты совершения сделки с объектом-аналогом до даты проведения оценки;

• отрасль, в которой были или будут использованы нематериальные активы;

• территория, на которую распространяется действие предоставляемых (оцениваемых) прав;

• функциональные, технологические, экономические характеристики выбранных объектов-аналогов, аналогичные соответствующим характеристикам объекта оценки;

• спрос на продукцию, которая может производиться или реализовываться с использованием объекта оценки;

• срок использования объекта оценки, в течение которого объект оценки способен приносить экономические выгоды;

• другие характеристики нематериального актива, влияющие на стоимость.

VII. Особенности оценки деловой репутации

17. Для целей оценки при определении стоимости положительной деловой репутации (гудвилл) определяется любая будущая экономическая выгода, генерируемая бизнесом или активами, которые неотделимы от данного бизнеса или групп активов, входящих в его состав. Примерами таких выгод может быть увеличение эффективности, возникающее в результате объединения бизнесов (снижение операционных затрат и экономии от масштаба, не отраженные в стоимости других активов), организационный капитал (например, выгоды, возникающие благодаря созданной сети или возможности выхода на новые рынки и тому подобное).

18. Стоимость деловой репутации представляет собой сумму, остающуюся после вычитания из стоимости (цены покупки) организации стоимости всех идентифицируемых материальных активов, в том числе денежных, и нематериальных активов, скорректированной с учетом фактических или потенциальных обязательств.

VIII. Согласование результатов оценки

19. Согласование результатов оценки объекта оценки, полученных с использованием различных методов и подходов к оценке, осуществляется в соответствии с требованиями ФСО № 1

IX. Заключительные положения

20. В случае расхождений между требованиями настоящего Федерального стандарта оценки с требованиями ФСО № 1, ФСО № 2, ФСО № 3 и других федеральных стандартов оценки, регулирующих оценку отдельных видов объектов оценки, утвержденных Минэкономразвития России, приоритет имеет настоящий Федеральный стандарт.

Оценка нематериальных активов

Оценка нематериальных активов — это комплексная оценка активов, которые не имеют физического выражения, но в то же время являются ценными для предприятия. Таким образом, к нематериальным активам относятся:

- Имущественные права. Это права на пользование земельными участками, водными объектами и природными ресурсами. Доказательством владения данными правами является лицензия, выдаваемая на определенный срок физическому или юридическому лицу.

- Интеллектуальная собственность. Данный вид нематериальных активов выделяет несколько подвидов: права на объекты авторского права и смежных прав (научные, художественные произведения, компьютерные программы и базы данных), права на объекты промышленной собственности (изобретения, товарные знаки, промышленные образцы и т.п.), права на секреты производства (ноу-хау). Интеллектуальная собственность защищается рядом законов РФ: «Об авторском праве и смежных правах» (от 9 июля 1993г.), «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров» (от 23 сентября 1992г.), «О правовой охране программ для ЭВМ и баз данных» (от 23 сентября 1992г.) и другими.

- Цена фирмы (гудвилл). Под данным термином подразумевается деловая репутация предприятия или другого объекта оценки. Главными характеристиками этого нематериального актива являются: его присутствие только при наличии избыточной прибыли; он не может быть отделен от предприятия (например, продан).

- Отложенные или отсроченные расходы. Это расходы, осуществляемые в момент создания предприятия и представляемые организационными расходами. Например, услуги за регистрацию фирмы или оплата за получение лицензии.

- Товарные знаки (ТМ)

Оценка нематериальных активов: когда применяется?

В РФ существует федеральный стандарт «Оценка нематериальных активов и интеллектуальной собственности (ФСО N 11)», по которому осуществляется оценка. Из него следует, что оценка нематериальных активов применяется в следующих случаях:

- Операции с имуществом: страхование, дарение, наследование, залог и безвозмездная передача имущества организации.

- Приватизация, акционирование, поглощение или слияние фирмы.

- Купля-продажа прав на интеллектуальную стоимость или лицензий на использование нематериальных активов.

- При внесении изменений в документы финансовой отчетности.

- Предоставление франшизы предприятия новым партнерам.

- Определение убытка, который был нанесен деловой репутации компании незаконным способом.

- Учет и амортизация нематериальных активов.

Оценка нематериальных активов: особенности.

Оценка нематериальных активов – сложный и трудоемкий процесс. Ведь оценка нематериальных активов зависит от стадии разработки объекта оценки (готовый объект или находящийся в процессе разработки), от сферы использования нематериальных активов, от окружающих экономических факторов. Рассмотрим основные особенности оценки нематериальных активов:

- Необходимость учета возможности отчуждения нематериального актива

- Зависимость цены объекта от объема полученных прав (полный объем, исключительные права)

- Необходимость проведения обязательной предварительной работы (объекты должны быть поставлены на баланс фирмы, исследование материальных носителей объекта оценки нематериальных активов, правовая экспертиза, анализ технических, эксплуатационных, экологических и экономических характеристик объекта с целью обоснования его стоимости, рассмотрение области применения объекта, учет и оценка первоначальной (себестоимости) и цены единицы товара, получаемого с использованием объекта оценки нематериальных активов).

- Возможность несанкционированного использования нематериальных активов для объектов, которые не имеют правовой защиты.

Оценка нематериальных активов: подходы

Оценка нематериальных активов включает в себя три основных подхода:

- Доходный подход. Этот способ определения стоимости оценивает экономические выгоды, которые могут принести в будущем нематериальные активы. Данные выгоды называются справедливой стоимостью. Доходный подход представлен несколькими методами оценки: метод освобождения от роялти, метод избыточных прибылей, метод преимущества в прибылях и метод дисконтированных денежных потоков. К недостаткам данного подхода специалисты относят сложности определения справедливой стоимости, когда отсутствует активный рынок. А также невозможность во многих случаях подтвердить оценку документально

- Затратный подход. Оценка нематериальных активов определяется из суммы затрат на создание или их приобретение. По данному подходу оценка активов выполняется несложно, а итоговую стоимость активов можно подтвердить документально. В настоящее время в России нематериальные активы принимаются к бухгалтерскому учету на основе их фактической стоимости, которая определяется с помощью данного подхода.

- Сравнительный или рыночный подход. Оценка нематериальных активов, по данному подходу, предполагает определение цены нематериального актива, полученного компанией, исходя из стоимости, по которой могут быть приобретены аналогичные нематериальные активы в сравнительных обстоятельствах. Стоимость нематериального актива будет определена более точно, в сравнении с другими подходами, если будет найдено достаточное количество аналогов актива. Но из этого следует и главный недостаток подхода – большинство объектов оценки нематериальных активов являются уникальными.

Приказ Минэкономразвития России от 22.06.2015 № 385 «Об утверждении Федерального стандарта оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)»

В соответствии со статьей 20 Федерального закона от 29 июля 1998 г. N 135-ФЗ «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3813; 2006, N 31, ст. 3456; 2010, N 30, ст. 3998; 2011, N 1, ст. 43, N 29, ст. 4291; 2014, N 30, ст. 4226) приказываю:

- Утвердить прилагаемый Федеральный стандарт оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО N 11)».

- Настоящий приказ вступает в силу со дня вступления в силу приказов Минэкономразвития России от 20 мая 2015 г. N 297 «Об утверждении Федерального стандарта оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)», от 20 мая 2015 г. N 298 «Об утверждении Федерального стандарта оценки «Цель оценки и виды стоимости (ФСО N 2)», от 20 мая 2015 г. N 299 «Об утверждении Федерального стандарта оценки «Требования к отчету об оценке (ФСО N 3)».

Министр А.В.УЛЮКАЕВ

Утвержден

приказом Минэкономразвития России

от 22 июня 2015 г. N 385

ФЕДЕРАЛЬНЫЙ СТАНДАРТ

ОЦЕНКИ «ОЦЕНКА НЕМАТЕРИАЛЬНЫХ АКТИВОВ И ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ (ФСО N 11)»

- Общие положения

- Настоящий Федеральный стандарт оценки разработан с учетом международных стандартов оценки и федеральных стандартов оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)», «Цель оценки и виды стоимости (ФСО N 2)», «Требования к отчету об оценке (ФСО N 3)» (далее соответственно — ФСО N 1, ФСО N 2, ФСО N 3), иных федеральных стандартов оценки, регулирующих оценку отдельных видов объектов оценки, утвержденных Минэкономразвития России, и определяет требования к проведению оценки нематериальных активов и интеллектуальной собственности.

- Положения настоящего Федерального стандарта оценки распространяются на проведение оценки как отдельных нематериальных активов, так и совокупности нематериальных активов.

- При проведении оценки стоимости нематериальных активов и интеллектуальной собственности для случаев бухгалтерского учета, статистического учета, финансовой отчетности, проверки полноты исчисления и уплаты налогов оценщик должен также соблюдать требования соответствующих нормативных правовых актов.

- Объекты оценки

- Для целей настоящего Федерального стандарта оценки объектами оценки могут выступать нематериальные активы — активы, которые не имеют материально-вещественной формы, проявляют себя своими экономическими свойствами, дают выгоды их собственнику (правообладателю) и генерируют для него доходы (выгоды), в том числе:

1) исключительные права на интеллектуальную собственность, а также иные права (право следования, право доступа и другие), относящиеся к интеллектуальной деятельности в производственной, научной, литературной и художественной областях;

2) права, составляющие содержание договорных обязательств (договоров, соглашений);

3) деловая репутация.

III. Общие требования к проведению оценки

- Для проведения оценки стоимости объекта оценки оценщик осуществляет:

- анализ рынка объекта оценки и рынка товаров, работ, услуг, производимых и реализуемых с его использованием, а также других внешних факторов, влияющих на его стоимость;

- анализ состояния экономического положения в стране, отрасли и регионе, а также иных факторов, влияющих на рынок объекта оценки и рынка продукции (товаров, работ, услуг), производимой и реализуемой с использованием объекта оценки;

- идентификацию объекта оценки, включая права, привилегии, иные экономические выгоды, связанные с объектом оценки;

- анализ текущего использования, прогнозных показателей производства и реализации продукции (товаров, работ, услуг) с использованием объекта оценки.

- Оценщик также при наличии информации осуществляет идентификацию других (не включенных в объект оценки) нематериальных активов, если они входят в состав технологической основы производства и реализации продукции с использованием объекта оценки.

- Оценщик собирает информацию из различных источников в объеме, достаточном для идентификации объекта оценки. В состав факторов, рассматриваемых в процессе сбора и анализа информации, могут входить:

- права, привилегии или иные экономические выгоды, связанные с объектом оценки;

- срок действия исключительного права на интеллектуальную собственность;

- способность объекта оценки приносить экономические выгоды и источники этих выгод;

- состояние и перспективы отрасли, где создан и (или) используется объект оценки;

- лицензионные договоры или договоры об отчуждении исключительного права на интеллектуальную собственность (при их наличии);

- другие факторы, имеющие непосредственное отношение к объекту оценки.

- Задание на оценку

- Задание на оценку объекта оценки должно содержать следующую дополнительную к указанной в ФСО N 1 информацию:

- о режиме предоставленной правовой охраны интеллектуальной собственности, включая объем, сроки, территории правовой охраны, наличие ограничений (обременений) в отношении исключительных прав на интеллектуальную собственность;

- об объеме прав на интеллектуальную собственность, подлежащих оценке;

- о совокупности объектов (или единой технологии, или сопутствующих активах), в состав которой входит объект оценки.

- В задании на оценку могут быть указаны иные сведения, позволяющие однозначно идентифицировать и раскрыть характеристики объекта оценки и провести оценку его стоимости.

- В задании на оценку могут быть указаны иные расчетные величины, в том числе:

- расчетная величина лицензионного вознаграждения (далее — роялти);

- убытки;

- расчетная величина авторского вознаграждения.

- Анализ рынка

- Для определения стоимости объекта оценки оценщик исследует рынок в тех его сегментах, к которым относятся создание и использование оцениваемого объекта.

Анализ рынка объекта оценки выполняется в следующей последовательности:

а) анализ влияния макроэкономических факторов, в том числе тенденций, наметившихся на рынке, в период, предшествующий дате оценки;

б) определение и анализ сегмента рынка, к которому принадлежит оцениваемый объект:

анализ создания и предоставления правовой охраны аналогичным объектам интеллектуальной собственности;

анализ текущего состояния, перспектив и тенденций развития отрасли, к которой относится объект оценки;

анализ сделок (лицензионных договоров и договоров об отчуждении исключительного права) с объектом оценки либо объектом-аналогом (при наличии);

анализ сделок, связанных с объединением бизнеса, имеющего идентичные или аналогичные нематериальные активы (при наличии);

в) анализ основных факторов, влияющих на спрос, предложение и цены сопоставимых с объектом оценки объектов. В числе основных факторов, подлежащих анализу, могут быть рассмотрены: тенденция изменения количества объектов, сопоставимых с объектом оценки; тенденция изменения лицензионных договоров; ставки роялти; тенденция импорта и экспорта технологий, аналогичных объекту оценки; иные факторы, влияющие на конкуренцию и ценообразование на рынке технологий или объектов авторского и (или) смежного права, или средств индивидуализации и других объектов интеллектуальной собственности и нематериальных активов;

г) основные выводы относительно рынка создания и использования объекта оценки, а также рынка продукции (товаров, работ, услуг), производимой и реализуемой с использованием объекта оценки, необходимые для оценки объекта, например, динамика рынка создания и использования объекта оценки и другие выводы.

- Объем исследований определяется оценщиком самостоятельно.

- Подходы к оценке

- Доходный подход предусматривает дисконтирование денежных потоков (будущих экономических выгод), генерируемых объектом оценки, или капитализацию годового чистого дохода (выгоды, эффект) от объекта оценки, включая доходы от возможного возмездного предоставления другим лицам доступа к экономическим выгодам от использования объекта оценки.

- При применении доходного подхода оценщик учитывает следующие положения:

а) оценщик определяет будущие денежные потоки, формируемые из экономической выгоды, генерируемой объектом оценки. В общем случае выгода может образовываться из экономий на издержках, освобождения от роялти, преимуществ в прибыли, реальных лицензионных платежей, платежей по роялти, избыточного дохода или других выгод;

б) период, в течение которого объект оценки способен приносить экономические выгоды, как правило, ограничивается сроком действия правовой охраны или сроком действия лицензионного договора. Продолжительность срока полезного использования объекта оценки может быть сокращена исходя из экономической нецелесообразности дальнейшего его использования;

в) ставка дисконтирования рассчитывается одним из следующих методов:

— на основе анализа рыночных показателей, отражающих доходность аналогичных объекту оценки объектов;

— на основе средневзвешенной стоимости капитала организации (бизнеса), использующей объект оценки;

— кумулятивным способом, основанным на определении безрисковой ставки использования денежных средств, ожидаемого уровня инфляции и размера премиальной надбавки за риски, связанные с инвестицией в объект оценки;

г) ставка капитализации может использоваться при применении оценочных коэффициентов, таких как мультипликаторы «цена/прибыль», или при корректировке ставки дисконтирования с целью отражения любого будущего роста денежного потока от использования объекта оценки в постпрогнозном периоде;

д) в дополнение к капитализации дохода от использования нематериального актива необходимо учитывать любые доступные для правообладателя объекта оценки налоговые выгоды и преимущества, включая эффекты от амортизации оцениваемого нематериального актива, соответствующие нормам действующего законодательства, и ввести в денежные потоки соответствующие корректировки.

- Стоимость бизнесобразующих нематериальных активов, которые создают прибыль в комплексе с другими активами бизнеса (например, сложный объект, единая технология, лицензия на осуществление вида деятельности, проекты научно-исследовательских работ, опытно-конструкторских и технологических работ, лицензии на пользование недрами и другие аналогичные нематериальные активы) может оцениваться в составе всего бизнеса на основе избыточной прибыли. Для этого вначале формируется денежный поток от всего бизнеса; устанавливаются экономические ренты (выгоды), приходящиеся на сопутствующие (материальные, финансовые, отдельно идентифицированные нематериальные) активы бизнеса, не входящие в объект оценки; из денежного потока от всего бизнеса вычитаются те доли денежных потоков, которые относятся к сопутствующим активам. Результат представляет собой избыточную прибыль, приписываемую оцениваемому нематериальному активу. Стоимость нематериального актива определяется как приведенная стоимость остаточного денежного потока (избыточной прибыли). Денежный поток, создаваемый оцениваемым нематериальным активом, не может превышать денежного потока от всего бизнеса (использующего эти нематериальные активы) в целом.

- При применении затратного подхода оценщик учитывает следующие положения:

а) затратный подход к оценке объекта оценки целесообразно применять:

при оценке стоимости объектов оценки, созданных самими правообладателями;

при недостаточности данных, необходимых для применения сравнительного и доходного подходов;

б) стоимость объекта оценки определяется затратным подходом, когда существует возможность его воссоздания путем определения затрат на его воспроизводство или замещение;

в) входные переменные, которые учитываются при применении затратного подхода к оценке нематериальных активов, включают:

затраты на разработку или приобретение идентичного объекта или объекта с аналогичными полезными свойствами;

любые корректировки затрат на разработку или приобретение, необходимые для отражения специфических характеристик объекта оценки, в том числе его функционального и экономического устареваний;

экономическая выгода разработчика объекта оценки;

г) затраты на разработку объекта оценки могут включать расходы по оплате труда и иные виды вознаграждения, оплату материалов, накладных расходов, а также юридические издержки по правовой охране, налоги, предпринимательскую прибыль в период разработки объекта оценки;

д) в случае использования исторических (первоначальных) затрат на создание объекта оценки необходимо будет привести их к текущей дате с помощью наиболее подходящего индекса;

е) при определении затрат на воспроизводство объекта оценки оценщик определяет стоимость воссоздания новой точной копии объекта оценки. Затраты в этом случае определяются исходя из действующих на дату оценки цен на услуги с использованием знаний, опыта и навыков авторов-разработчиков (при наличии) объекта оценки;

ж) при определении затрат на создание объекта, имеющего аналогичные полезные свойства, оценщик определяет стоимость создания объекта оценки той же полезности, являющегося аналогом объекта оценки по функциональному назначению и вариантам использования. В этом случае затраты должны быть определены на основе действующих на дату оценки цен на сырье, товары, услуги, энергоносители и стоимости рабочей силы в том регионе и (или) в той отрасли экономики, в которых создаются объекты, аналогичные объекту оценки.

- При применении сравнительного подхода к оценке объектов оценки стоимость определяется оценщиком с использованием следующей информации:

об условиях сделок, а также о предложениях на продажу и покупку объектов-аналогов на рынке по состоянию на дату оценки или по состоянию на дату, предшествующую дате оценки, если по состоянию на дату оценки такая информация доступна;

о влиянии ценообразующих факторов объектов-аналогов на их рыночную стоимость.

Определение влияния ценообразующих факторов объектов-аналогов на их рыночную стоимость может проводиться с применением ценовых мультипликаторов — расчетных величин, отражающих соотношение между стоимостью объекта-аналога и его ценообразующим параметром при условии доказанной значимости последнего.

В ряде случаев цены предложений объектов-аналогов могут быть обоснованно скорректированы.

Для сравнения объекта оценки с другими объектами, с которыми были совершены сделки или которые представлены на рынке для их совершения, обычно используются следующие элементы сравнения:

- режим предоставленной правовой охраны, включая переданные права и сроки использования интеллектуальной собственности;

- условия финансирования сделок с нематериальными активами, включая соотношение собственных и заемных средств;

- изменение цен на нематериальные активы за период с даты совершения сделки с объектом-аналогом до даты проведения оценки;

- отрасль, в которой были или будут использованы нематериальные активы;

- территория, на которую распространяется действие предоставляемых (оцениваемых) прав;

- функциональные, технологические, экономические характеристики выбранных объектов-аналогов, аналогичные соответствующим характеристикам объекта оценки;

- спрос на продукцию, которая может производиться или реализовываться с использованием объекта оценки;

- срок использования объекта оценки, в течение которого объект оценки способен приносить экономические выгоды;

- другие характеристики нематериального актива, влияющие на стоимость.

VII. Особенности оценки деловой репутации

- Для целей оценки при определении стоимости положительной деловой репутации (гудвилл) определяется любая будущая экономическая выгода, генерируемая бизнесом или активами, которые неотделимы от данного бизнеса или групп активов, входящих в его состав. Примерами таких выгод может быть увеличение эффективности, возникающее в результате объединения бизнесов (снижение операционных затрат и экономии от масштаба, не отраженные в стоимости других активов), организационный капитал (например, выгоды, возникающие благодаря созданной сети или возможности выхода на новые рынки и тому подобное).

- Стоимость деловой репутации представляет собой сумму, остающуюся после вычитания из стоимости (цены покупки) организации стоимости всех идентифицируемых материальных активов, в том числе денежных, и нематериальных активов, скорректированной с учетом фактических или потенциальных обязательств.

VIII. Согласование результатов оценки

- Согласование результатов оценки объекта оценки, полученных с использованием различных методов и подходов к оценке, осуществляется в соответствии с требованиями ФСО N 1.

- Заключительные положения

- В случае расхождений между требованиями настоящего Федерального стандарта оценки с требованиями ФСО N 1, ФСО N 2, ФСО N 3 и других федеральных стандартов оценки, регулирующих оценку отдельных видов объектов оценки, утвержденных Минэкономразвития России, приоритет имеет настоящий Федеральный стандарт.

МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 14 апреля 2022 г.

№ 200

ОБ УТВЕРЖДЕНИИ ФЕДЕРАЛЬНЫХ СТАНДАРТОВ ОЦЕНКИ И О ВНЕСЕНИИ ИЗМЕНЕНИЙ В НЕКОТОРЫЕ ПРИКАЗЫ МИНЭКОНОМРАЗВИТИЯ РОССИИ О ФЕДЕРАЛЬНЫХ СТАНДАРТАХ ОЦЕНКИ

Изменения в федеральном стандарте оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)», утвержденном приказом Минэкономразвития России от 22 июня 2015 г. № 385:

- в пункте 1 слова «федеральных стандартов оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)», «Цель оценки и виды стоимости (ФСО № 2)», «Требования к отчету об оценке (ФСО № 3)» (далее соответственно — ФСО № 1, ФСО № 2, ФСО № 3)» заменить словами «федерального стандарта оценки «Структура федеральных стандартов оценки и основные понятия, используемые в федеральных стандартах оценки (ФСО I)», утвержденного приказом Минэкономразвития России от 14 апреля 2022 г. № 200 (далее — ФСО I), федерального стандарта оценки «Виды стоимости (ФСО II)», утвержденного приказом Минэкономразвития России от 14 апреля 2022 г. № 200 (далее — ФСО II), федерального стандарта оценки «Процесс оценки (ФСО III)», утвержденного приказом Минэкономразвития России от 14 апреля 2022 г. № 200 (далее — ФСО III), федерального стандарта оценки «Задание на оценку (ФСО IV)», утвержденного приказом Минэкономразвития России от 14 апреля 2022 г. № 200 (далее — ФСО IV), федерального стандарта оценки «Подходы и методы оценки (ФСО V)», утвержденного приказом Минэкономразвития России от 14 апреля 2022 г. № 200 (далее — ФСО V), федерального стандарта оценки «Отчет об оценке (ФСО VI)», утвержденного приказом Минэкономразвития России от 14 апреля 2022 г. № 200 (далее — ФСО VI)»;

- в абзаце первом пункта 8 слова «ФСО № 1» заменить словами «общих стандартах оценки ФСО I — ФСО VI»;

- раздел VIII признать утратившим силу;

- в пункте 20 слова «ФСО № 1, ФСО № 2, ФСО № 3» заменить словами «общих стандартов оценки ФСО I — ФСО VI»

.

МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 22 июня 2015 г. № 385

В соответствии со статьей 20 Федерального закона от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3813; 2006, № 31, ст. 3456; 2010, № 30, ст. 3998; 2011, № 1, ст. 43, № 29, ст. 4291; 2014, № 30, ст. 4226) приказываю:

- Утвердить прилагаемый Федеральный стандарт оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)».

- Настоящий приказ вступает в силу со дня вступления в силу приказов Минэкономразвития России от 20 мая 2015 г. № 297 «Об утверждении Федерального стандарта оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)», от 20 мая 2015 г. № 298 «Об утверждении Федерального стандарта оценки «Цель оценки и виды стоимости (ФСО № 2)», от 20 мая 2015 г. № 299 «Об утверждении Федерального стандарта оценки «Требования к отчету об оценке (ФСО № 3)».

Министр

А.В. Улюкаев

Утвержден

приказом Минэкономразвития России

от 22 июня 2015 г. № 385

ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ «ОЦЕНКА НЕМАТЕРИАЛЬНЫХ АКТИВОВ И ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ (ФСО № 11)»

I. Общие положения

1. Настоящий Федеральный стандарт оценки разработан с учетом международных стандартов оценки и федеральных стандартов оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)», «Цель оценки и виды стоимости (ФСО № 2)», «Требования к отчету об оценке (ФСО № 3)» (далее соответственно — ФСО № 1, ФСО № 2, ФСО № 3), иных федеральных стандартов оценки, регулирующих оценку отдельных видов объектов оценки, утвержденных Минэкономразвития России, и определяет требования к проведению оценки нематериальных активов и интеллектуальной собственности.

2. Положения настоящего Федерального стандарта оценки распространяются на проведение оценки как отдельных нематериальных активов, так и совокупности нематериальных активов.

3. При проведении оценки стоимости нематериальных активов и интеллектуальной собственности для случаев бухгалтерского учета, статистического учета, финансовой отчетности, проверки полноты исчисления и уплаты налогов оценщик должен также соблюдать требования соответствующих нормативных правовых актов.

II. Объекты оценки

4. Для целей настоящего Федерального стандарта оценки объектами оценки могут выступать нематериальные активы — активы, которые не имеют материально-вещественной формы, проявляют себя своими экономическими свойствами, дают выгоды их собственнику (правообладателю) и генерируют для него доходы (выгоды), в том числе:

- исключительные права на интеллектуальную собственность, а также иные права (право следования, право доступа и другие), относящиеся к интеллектуальной деятельности в производственной, научной, литературной и художественной областях;

- права, составляющие содержание договорных обязательств (договоров, соглашений);

- деловая репутация.

III. Общие требования к проведению оценки

5. Для проведения оценки стоимости объекта оценки оценщик осуществляет:

- анализ рынка объекта оценки и рынка товаров, работ, услуг, производимых и реализуемых с его использованием, а также других внешних факторов, влияющих на его стоимость;

- анализ состояния экономического положения в стране, отрасли и регионе, а также иных факторов, влияющих на рынок объекта оценки и рынка продукции (товаров, работ, услуг), производимой и реализуемой с использованием объекта оценки;

- идентификацию объекта оценки, включая права, привилегии, иные экономические выгоды, связанные с объектом оценки;

- анализ текущего использования, прогнозных показателей производства и реализации продукции (товаров, работ, услуг) с использованием объекта оценки.

6. Оценщик также при наличии информации осуществляет идентификацию других (не включенных в объект оценки) нематериальных активов, если они входят в состав технологической основы производства и реализации продукции с использованием объекта оценки.

7. Оценщик собирает информацию из различных источников в объеме, достаточном для идентификации объекта оценки. В состав факторов, рассматриваемых в процессе сбора и анализа информации, могут входить:

- права, привилегии или иные экономические выгоды, связанные с объектом оценки;

- срок действия исключительного права на интеллектуальную собственность;

- способность объекта оценки приносить экономические выгоды и источники этих выгод;

- состояние и перспективы отрасли, где создан и (или) используется объект оценки;

- лицензионные договоры или договоры об отчуждении исключительного права на интеллектуальную собственность (при их наличии);

- другие факторы, имеющие непосредственное отношение к объекту оценки.

IV. Задание на оценку

8. Задание на оценку объекта оценки должно содержать следующую дополнительную к указанной в ФСО № 1 информацию:

- о режиме предоставленной правовой охраны интеллектуальной собственности, включая объем, сроки, территории правовой охраны, наличие ограничений (обременений) в отношении исключительных прав на интеллектуальную собственность;

- об объеме прав на интеллектуальную собственность, подлежащих оценке;

- о совокупности объектов (или единой технологии, или сопутствующих активах), в состав которой входит объект оценки.

В задании на оценку могут быть указаны иные сведения, позволяющие однозначно идентифицировать и раскрыть характеристики объекта оценки и провести оценку его стоимости.

9. В задании на оценку могут быть указаны иные расчетные величины, в том числе:

- расчетная величина лицензионного вознаграждения (далее — роялти);

- убытки;

- расчетная величина авторского вознаграждения.

V. Анализ рынка

10. Для определения стоимости объекта оценки оценщик исследует рынок в тех его сегментах, к которым относятся создание и использование оцениваемого объекта.Анализ рынка объекта оценки выполняется в следующей последовательности:

- а) анализ влияния макроэкономических факторов, в том числе тенденций, наметившихся на рынке, в период, предшествующий дате оценки;

- б) определение и анализ сегмента рынка, к которому принадлежит оцениваемый объект: анализ создания и предоставления правовой охраны аналогичным объектам интеллектуальной собственности;анализ текущего состояния, перспектив и тенденций развития отрасли, к которой относится объект оценки;анализ сделок (лицензионных договоров и договоров об отчуждении исключительного права) с объектом оценки либо объектом-аналогом (при наличии);анализ сделок, связанных с объединением бизнеса, имеющего идентичные или аналогичные нематериальные активы (при наличии);

- в) анализ основных факторов, влияющих на спрос, предложение и цены сопоставимых с объектом оценки объектов. В числе основных факторов, подлежащих анализу, могут быть рассмотрены: тенденция изменения количества объектов, сопоставимых с объектом оценки; тенденция изменения лицензионных договоров; ставки роялти; тенденция импорта и экспорта технологий, аналогичных объекту оценки; иные факторы, влияющие на конкуренцию и ценообразование на рынке технологий или объектов авторского и (или) смежного права, или средств индивидуализации и других объектов интеллектуальной собственности и нематериальных активов;

- г) основные выводы относительно рынка создания и использования объекта оценки, а также рынка продукции (товаров, работ, услуг), производимой и реализуемой с использованием объекта оценки, необходимые для оценки объекта, например, динамика рынка создания и использования объекта оценки и другие выводы.

11. Объем исследований определяется оценщиком самостоятельно.

VI. Подходы к оценке

12. Доходный подход предусматривает дисконтирование денежных потоков (будущих экономических выгод), генерируемых объектом оценки, или капитализацию годового чистого дохода (выгоды, эффект) от объекта оценки, включая доходы от возможного возмездного предоставления другим лицам доступа к экономическим выгодам от использования объекта оценки.

13. При применении доходного подхода оценщик учитывает следующие положения:

- а) оценщик определяет будущие денежные потоки, формируемые из экономической выгоды, генерируемой объектом оценки. В общем случае выгода может образовываться из экономий на издержках, освобождения от роялти, преимуществ в прибыли, реальных лицензионных платежей, платежей по роялти, избыточного дохода или других выгод;

- б) период, в течение которого объект оценки способен приносить экономические выгоды, как правило, ограничивается сроком действия правовой охраны или сроком действия лицензионного договора. Продолжительность срока полезного использования объекта оценки может быть сокращена исходя из экономической нецелесообразности дальнейшего его использования;

- в) ставка дисконтирования рассчитывается одним из следующих методов:

- на основе анализа рыночных показателей, отражающих доходность аналогичных объекту оценки объектов;

- на основе средневзвешенной стоимости капитала организации (бизнеса), использующей объект оценки;

- кумулятивным способом, основанным на определении безрисковой ставки использования денежных средств, ожидаемого уровня инфляции и размера премиальной надбавки за риски, связанные с инвестицией в объект оценки;

- г) ставка капитализации может использоваться при применении оценочных коэффициентов, таких как мультипликаторы «цена/прибыль», или при корректировке ставки дисконтирования с целью отражения любого будущего роста денежного потока от использования объекта оценки в постпрогнозном периоде;

- д) в дополнение к капитализации дохода от использования нематериального актива необходимо учитывать любые доступные для правообладателя объекта оценки налоговые выгоды и преимущества, включая эффекты от амортизации оцениваемого нематериального актива, соответствующие нормам действующего законодательства, и ввести в денежные потоки соответствующие корректировки.

14. Стоимость бизнесобразующих нематериальных активов, которые создают прибыль в комплексе с другими активами бизнеса (например, сложный объект, единая технология, лицензия на осуществление вида деятельности, проекты научно-исследовательских работ, опытно-конструкторских и технологических работ, лицензии на пользование недрами и другие аналогичные нематериальные активы) может оцениваться в составе всего бизнеса на основе избыточной прибыли. Для этого вначале формируется денежный поток от всего бизнеса; устанавливаются экономические ренты (выгоды), приходящиеся на сопутствующие (материальные, финансовые, отдельно идентифицированные нематериальные) активы бизнеса, не входящие в объект оценки; из денежного потока от всего бизнеса вычитаются те доли денежных потоков, которые относятся к сопутствующим активам. Результат представляет собой избыточную прибыль, приписываемую оцениваемому нематериальному активу. Стоимость нематериального актива определяется как приведенная стоимость остаточного денежного потока (избыточной прибыли). Денежный поток, создаваемый оцениваемым нематериальным активом, не может превышать денежного потока от всего бизнеса (использующего эти нематериальные активы) в целом.

15. При применении затратного подхода оценщик учитывает следующие положения:

- а) затратный подход к оценке объекта оценки целесообразно применять:при оценке стоимости объектов оценки, созданных самими правообладателями;при недостаточности данных, необходимых для применения сравнительного и доходного подходов;

- б) стоимость объекта оценки определяется затратным подходом, когда существует возможность его воссоздания путем определения затрат на его воспроизводство или замещение;

- в) входные переменные, которые учитываются при применении затратного подхода к оценке нематериальных активов, включают:затраты на разработку или приобретение идентичного объекта или объекта с аналогичными полезными свойствами;любые корректировки затрат на разработку или приобретение, необходимые для отражения специфических характеристик объекта оценки, в том числе его функционального и экономического устареваний;экономическая выгода разработчика объекта оценки;

- г) затраты на разработку объекта оценки могут включать расходы по оплате труда и иные виды вознаграждения, оплату материалов, накладных расходов, а также юридические издержки по правовой охране, налоги, предпринимательскую прибыль в период разработки объекта оценки;

- д) в случае использования исторических (первоначальных) затрат на создание объекта оценки необходимо будет привести их к текущей дате с помощью наиболее подходящего индекса;

- е) при определении затрат на воспроизводство объекта оценки оценщик определяет стоимость воссоздания новой точной копии объекта оценки. Затраты в этом случае определяются исходя из действующих на дату оценки цен на услуги с использованием знаний, опыта и навыков авторов-разработчиков (при наличии) объекта оценки;

- ж) при определении затрат на создание объекта, имеющего аналогичные полезные свойства, оценщик определяет стоимость создания объекта оценки той же полезности, являющегося аналогом объекта оценки по функциональному назначению и вариантам использования. В этом случае затраты должны быть определены на основе действующих на дату оценки цен на сырье, товары, услуги, энергоносители и стоимости рабочей силы в том регионе и (или) в той отрасли экономики, в которых создаются объекты, аналогичные объекту оценки.

16. При применении сравнительного подхода к оценке объектов оценки стоимость определяется оценщиком с использованием следующей информации:об условиях сделок, а также о предложениях на продажу и покупку объектов-аналогов на рынке по состоянию на дату оценки или по состоянию на дату, предшествующую дате оценки, если по состоянию на дату оценки такая информация доступна;о влиянии ценообразующих факторов объектов-аналогов на их рыночную стоимость.

Определение влияния ценообразующих факторов объектов-аналогов на их рыночную стоимость может проводиться с применением ценовых мультипликаторов — расчетных величин, отражающих соотношение между стоимостью объекта-аналога и его ценообразующим параметром при условии доказанной значимости последнего.

В ряде случаев цены предложений объектов-аналогов могут быть обоснованно скорректированы.

Для сравнения объекта оценки с другими объектами, с которыми были совершены сделки или которые представлены на рынке для их совершения, обычно используются следующие элементы сравнения:

- режим предоставленной правовой охраны, включая переданные права и сроки использования интеллектуальной собственности;

- условия финансирования сделок с нематериальными активами, включая соотношение собственных и заемных средств;

- изменение цен на нематериальные активы за период с даты совершения сделки с объектом-аналогом до даты проведения оценки;

- отрасль, в которой были или будут использованы нематериальные активы;

- территория, на которую распространяется действие предоставляемых (оцениваемых) прав;

- функциональные, технологические, экономические характеристики выбранных объектов-аналогов, аналогичные соответствующим характеристикам объекта оценки;

- спрос на продукцию, которая может производиться или реализовываться с использованием объекта оценки;

- срок использования объекта оценки, в течение которого объект оценки способен приносить экономические выгоды;

- другие характеристики нематериального актива, влияющие на стоимость.

VII. Особенности оценки деловой репутации

17. Для целей оценки при определении стоимости положительной деловой репутации (гудвилл) определяется любая будущая экономическая выгода, генерируемая бизнесом или активами, которые неотделимы от данного бизнеса или групп активов, входящих в его состав. Примерами таких выгод может быть увеличение эффективности, возникающее в результате объединения бизнесов (снижение операционных затрат и экономии от масштаба, не отраженные в стоимости других активов), организационный капитал (например, выгоды, возникающие благодаря созданной сети или возможности выхода на новые рынки и тому подобное).

18. Стоимость деловой репутации представляет собой сумму, остающуюся после вычитания из стоимости (цены покупки) организации стоимости всех идентифицируемых материальных активов, в том числе денежных, и нематериальных активов, скорректированной с учетом фактических или потенциальных обязательств.

VIII. Согласование результатов оценки

19. Согласование результатов оценки объекта оценки, полученных с использованием различных методов и подходов к оценке, осуществляется в соответствии с требованиями ФСО № 1.

IX. Заключительные положения

20. В случае расхождений между требованиями настоящего Федерального стандарта оценки с требованиями ФСО № 1, ФСО № 2, ФСО № 3 и других федеральных стандартов оценки, регулирующих оценку отдельных видов объектов оценки, утвержденных Минэкономразвития России, приоритет имеет настоящий Федеральный стандарт.

-

Главная

-

Пресс–центр

-

Статьи

- Методы оценки стоимости нематериальных активов

20 Августа 2022

Методы оценки стоимости нематериальных активов

Содержание:

- Что такое нематериальные активы

- Что относится к нематериальным активам

- Когда применяется оценка нематериальных активов

- Методы оценки НМА

- Доходный

- Затратный

- Сравнительный

В условиях развития инновационной экономики, где интеллектуальный капитал и нематериальные активы предприятия ценятся больше, чем реальные деньги, актуальным становится вопрос определения их рыночной стоимости. Существует несколько методов оценки нематериальных активов, которые применяются в зависимости от ситуации и объекта исследования.

Вопрос актуален и для тех, кто их создает, и для тех, кто приобретает. Например, научные институты, исследовательские центры, продающие на рынке результаты своих трудов, нуждаются в адекватной оценке своей работы, формировании рыночной стоимости. Но также и покупатели нематериальных активов должны точно понимать, почему они должны заплатить именно такую сумму и стоит ли им вообще вкладывать деньги в такой инвестиционный продукт.

Что такое нематериальные активы

НМА, или нематериальный актив, – это разновидность оборотных средств предприятия, который отвечает определенным критериям. Полный их список прописан в Положении бухгалтерского учета 14/2007 в п. п. 2–4. По сути, НМА – это объект, у которого нет вещественного измерения. Например, оборудование, здания, сооружения – это материальный актив, некая вещь, имеющая определенные свойства, технические параметры, которые можно сравнить.

Нематериальный же, наоборот, не является вещью. Он обязательно должен приносить экономическую выгоду владельцу бизнеса. В ином случае его создание или приобретение является спорным моментом. Иные критерии нематериальных активов:

- предприятие является правообладателем такого объекта, то есть у него есть все разрешительные бумаги: свидетельства на регистрацию, авторское право, патенты и т. д.;

- срок полезного использования превышает один год;

- стоимость такого предмета может быть точно определена и отражена в бухгалтерском учете.

Таким образом, у компаний, занимающихся созданием подобных объектов или их использующих, возникает фактическая потребность в оценке рыночной стоимости нематериальных активов.

УЗНАЙТЕ БЕСПЛАТНО КАК ПРАВИЛЬНО ДЕЙСТВОВАТЬ!

Мы бесплатно подскажем как правильно действовать в вашей ситуации.

Звоните нам +7 (495) 269 02 90 ежедневно с 9:00 до 19:00 МСК

Заказать звонок

Что относится к нематериальным активам

В вопросе классификации нематериальных активов существует множество подходов, теорий и классификационных признаков. Есть эксперты, которые вообще не используют никаких признаков при оценке. Если конкретная ценность соответствует ранее представленным критериям, значит, это НМА.

- Объекты интеллектуальной собственности. Это обширная группа активов, которая включает в себя несколько разновидностей. В частности, сюда относят:

- права на объекты промышленной собственности, среди которых выделяют торговую марку, торговый знак, логотип, промышленные эскизы. Всё то, что позволяет идентифицировать конкретного субъекта хозяйствования;

- авторские и смежные права, включая право на музыкальное или художественное произведение, научный труд, книгу и т. п.;

- компьютерные программы, другие подобные продукты;

- результаты научной деятельности, определенные наработки, производственные технологии, ноу-хау.

- Права имущественного характера. Это определенный тип прав на владение и использование природных ресурсов, которые предоставляются на основе выданной лицензии. Обладают такими правами как физические, так и юридические лица.

- Гудвилл. Напоминает деловую репутацию и имидж компании, ее место на рынке и среди конкурентов. То есть всё то, чем предприятие отличается от других субъектов и за что ценится.

Представленная классификация нематериальных активов является условной. Следует отметить, что в научном мире есть разная классификация подобных единиц. Это и порождает множество вопросов, связанных с отсутствием четкой терминологии. Но на практике это не приносит много проблем. Зачастую компании, обладающие такой собственностью, четко могут ее отнести к нематериальному активу. Сложность в другом – как провести оценку такого предмета.

Когда применяется оценка нематериальных активов

Потребность в услуге оценки обусловлена только практической необходимостью. Компания может нуждаться в квалифицированной помощи в любой момент – как в период создания, так и при реализации подобного предмета. Наиболее частыми же ситуациями, требующими оценки нематериальных активов, являются следующие:

- реорганизационные изменения в бизнесе, связанные с передачей ценностей с баланса одного предприятия на баланс другого;

- приватизация государственных предприятий;

- инвестирование;

- имущественные операции – от страхования до безвозмездной передачи;

- регистрация интеллектуальной собственности;

- купля-продажа;

- предоставление определенных прав по франшизе или другим гражданско-правовым взаимоотношениям;

- дооценка и переоценка капитала, ценности компании.

Любая из указанных операций требует оценки НМА. Нигде не сказано о том, кто должен проводить такой расчет. Ведь есть не так много методов оценки, которые позволяют определить итоговый показатель. Но проблема в другом: если есть несколько участников, каждая из сторон заинтересована в разном эффекте. Покупатель всегда желает занизить цену на нематериальный актив, а продавец – завысить. Поэтому в дело стоит привлечь независимое лицо, обладающее опытом и квалификацией оценщика.

Какие особенности оценки НМА существуют:

- всегда учитывается риск потенциального отчуждения такой ценности;

- рассматривается зависимость итоговой цены от степени владения НМА, включая долю каждого правообладателя и затраченные ресурсы в формировании итогового результата;

- прогнозируется потенциальная возможность незаконного использования, особенно для таких категорий, которые не имеют защиты.

Каждый актив подобного типа – это сложный элемент, для оценки которого нужно учитывать множество факторов, критериев. Специализированная компания «РусБизнесОценка» предлагает услуги по оценке точной и адекватной цены на нематериальный актив.

Методы оценки НМА

В теории и практике существует три подхода для оценки итоговой стоимости нематериального актива. Каждый из них имеет свои недостатки и преимущества. Эффективность результата оценки зависит от умения эксперта применять к определенному типу нужный метод расчета.

Доходный

Рассчитываются будущие выгоды от использования конкретного предмета с учетом его ценности для конкретного предприятия. Необходимо понять, сколько денег или дополнительных преимуществ она принесет в будущем. Есть несколько вариантов применения метода при оценке нематериальных активов:

- Метод дисконтирования. По умолчанию предполагается, что с каждым годом ценность нематериального актива будет снижаться. Используется популярная формула сложных процентов для определения дисконта, на который потом и корректируется текущая стоимость. При расчете весь период использования разделяется на два отрезка: прогнозный, в течение которого можно более точно определить риски, и постпрогнозный, на котором рассчитать точную модель невозможно.

- Метод капитализации. Рассчитывается показатель будущей выгоды от использования НМА.

Но основная проблема оценки в том, что нужно определить справедливую стоимость актива. А сделать это точно, особенно в нестабильной ситуации и при отсутствии активного рынка, сложно.

Затратный

Суть метода в том, что необходимо оценить общую величину расходов, которые компания понесла при создании такого предмета. Предполагается, что покупатель или инвестор платит столько, сколько необходимо для создания определенного актива. Никто не будет платить больше, чем фактически необходимо.

Однако каждый актив фактически всегда приносит больше прибыли, нежели он реально обходится для создателя. Не всегда корректно использовать именно такой подход для оценки.

Сравнительный

Такой метод оценки еще называют рыночным. Предполагается, что цена конкретного НМА определяется на основе цен наиболее популярных сделок. Именно рынок позволяет определять равновесную стоимость конкретного товара.

«РусБизнесОценка» предлагает физическим и юридическим лицам провести комплексную оценку созданных или приобретаемых нематериальных активов. На основе опыта и практики наши специалисты используют только индивидуальные методы оценки нематериальных активов, учитывая множество факторов. Оставьте заявку на сайте и получите оперативную консультацию от наших специалистов на услугу оценки нематериальных активов.

Закажите бесплатную консультацию эксперта

* Форма заказ звонка *

МСФО: обучение, методология и практика внедрения для компаний и специалистов

Совместный проект ИПБ России и журнала «Корпоративная финансовая отчетность. Международные стандарты».

Оценка справедливой стоимости для целей МСФО

Цель оценки справедливой стоимости, согласно МСФО (IFRS) 13 «Оценка справедливой стоимости», заключается в том, чтобы определить цену, по которой была бы осуществлена обычная сделка по продаже актива или передаче обязательства между участниками рынка на дату оценки в текущих рыночных условиях. В данной статье рассматриваются основные методы оценки справедливой стоимости и их разновидности, а также критерии их выбора.

Оценка справедливой стоимости требует, чтобы компания определила следующие компоненты (МСФО (IFRS) 13, Приложение B, п. B2.):

- актив или обязательство, подлежащие оценке (соответственно единице учета);

- в отношении нефинансового актива — базовую предпосылку, являющуюся уместной для оценки (сообразно наилучшему и наиболее эффективному использованию этого актива);

- основной (или наиболее выгодный) рынок в отношении данного актива или обязательства;

- метод оценки, необходимый для определения справедливой стоимости с учетом наличия информации для получения исходных данных, представляющих собой допущения, которые использовались бы участниками рынка при определении цены на актив или обязательство, а также уровень в иерархии справедливой стоимости, к которому относятся эти исходные данные.

На практике при оценке справедливой стоимости актива или обязательства наиболее сложным моментом является последний пункт, а именно выбор метода оценки и его применение.

Классификация методов оценки

В соответствии со стандартом «компания должна выбрать такой метод оценки, который был бы уместен в данных обстоятельствах, для которого существовало бы достаточно информации для оценки справедливой стоимости и который позволил бы компании в большей степени использовать рыночные данные и в меньшей степени нерыночные допущения и предположения». (МСФО (IFRS) 13, п. 61.)

МСФО (IFRS) 13 в п. 62 определяет три основных метода оценки для определения справедливой стоимости активов или обязательств:

- рыночный подход;

- доходный подход;

- затратный подход.

В рамках этих подходов существуют виды оценки, которые применяются в зависимости от типа актива (обязательства). Их мы и рассмотрим далее.

Сразу стоит отметить, что указанные подходы не могут одновременно применяться ко всем активам и обязательствам. При расчете справедливой стоимости актива (обязательства) компания может использовать один или несколько подходов в зависимости от характеристики оцениваемого объекта и наличия необходимых и достаточных данных для оценки. Например, если компания определяет справедливую стоимость активов или обязательств, которые котируются на регулируемом рынке, то в данном случае достаточно использовать только один рыночный подход. Если же компания производит оценку бизнеса, то будет более правильным использовать несколько подходов. При использовании нескольких подходов полученные результаты, как правило, оцениваются и взвешиваются и рассчитывается разумный диапазон справедливой стоимости. Справедливая стоимость будет представлять собой ту величину в пределах данного диапазона, которая является наиболее репрезентативной в сложившихся обстоятельствах. (МСФО (IFRS) 13, п. 63.)

В таблице ниже представлены основные подходы и их виды.

|

Рыночный подход |

Доходный подход |

Затратный подход |

|---|---|---|

|

Метод сравнения сопоставимых компаний (guideline company method) в основном используется при оценке финансовых инструментов |

Метод дисконтирования денежных потоков (discounted cash flow method) — наиболее популярный метод в рамках доходного подхода; чаще всего используется при оценке бизнеса |

Метод скорректированных чистых активов (adjusted nets assets method) может использоваться при оценке бизнеса |

|

Метод сравнения сопоставимых сделок (comparable transactions method) используется при оценке различных активов, котируемых на регулируемом рынке |

Метод освобождения от роялти (relief from royalty method) используется при оценке нематериальных активов, например торговых знаков, патентов |

Метод стоимости замещения (current replacement cost method) в основном используется при оценке основных средств |

|

Метод сравнения прямых продаж (direct sales comparison method) в основном используется при оценке коммерческой недвижимости |

Метод избыточных прибылей (multi-period excess earnings method) используется при оценке гудвилла и нематериальных активов |

Рыночный подход

Рыночный подход МСФО (IFRS) 13 определяет как «метод оценки, который использует цены и другие данные, основанные на результатах рыночных сделок, связанных с участием идентичных или сопоставимых активов и обязательств, или группы активов и обязательств (например, бизнес)».

|

Рыночный подход: достоинства и недостатки |

|

|---|---|

|

Достоинства |

Недостатки |

|

Данный подход наиболее точно отражает рыночную стоимость активов (обязательств) или бизнеса |

Не всегда возможно определить основной рынок для определенных видов сделок |

|

При использовании данного подхода в наименьшей степени применяются нерыночные оценки и допущения |

Могут быть сложности в оценке сопоставимых рыночных сделок из-за отсутствия общедоступной информации |

|

Данный подход наилучшим образом определяет справедливую стоимость в соответствии с трактовкой стандарта |

Возможно допущение грубых ошибок в применении корректировок к выбранным рыночным сделкам — аналогам |

|

Справедливая стоимость, рассчитанная с помощью рыночного подхода, подвержена изменению из-за волатильности рынка (например, снижается рыночная капитализация компании вследствие ухудшения экономической ситуации в стране) |

Основные шаги при применении рыночного подхода (на примере метода сравнения сопоставимых сделок):

- проводится анализ и изучение рынка, а также сегмента, к которому принадлежит оцениваемый объект;

- осуществляется поиск и идентификация аналогичных (сопоставимых) сделок на рынке;

- после нахождения аналогичных сделок производится сопоставление их с оцениваемым объектом;

- к выбранным сделкам применяются корректировки для сближения с оцениваемым объектом;

- определяется справедливая стоимость оцениваемого объекта.

Доходный подход

Доходный подход МСФО (IFRS) 13 определяет как «метод оценки, который приводит будущие денежные доходы и расходы („денежные потоки“) к текущей (дисконтированной) стоимости. Справедливая стоимость определяется исходя из текущих ожиданий рынка о будущих денежных потоках».

|

Доходный подход: достоинства и недостатки |

|

|---|---|

|

Достоинства |

Недостатки |

|

Стоимость актива или бизнеса равна текущей стоимости всех будущих выгод, генерируемых данным активом или бизнесом |

Прогноз будущих денежных потоков может отличаться от фактических результатов |

|

Входящие данные, используемые в модели, могут быть изменены в зависимости от специфики оцениваемого объекта или бизнеса (например, премия за риск, прогнозируемый рост, прогнозируемый уровень денежного потока и т. д.) |

Компания может неправильно выбрать ставку дисконтирования или неправильно оценить рискованность будущих денежных потоков, что серьезно может повлиять на расчет справедливой стоимости |

|

Расчет модели довольно прост, и следствием этого может быть:

|

Рассмотрим некоторые примеры использования доходного подхода.

Метод дисконтирования денежных потоков (Discounted cash flow method)

Метод дисконтирования денежных потоков определяет стоимость актива или бизнеса путем расчета его стоимости в зависимости от ожидаемых доходов за будущие периоды, приведенных к текущему периоду.

Основные шаги при применении метода дисконтирования денежных потоков:

- определяется актив или группа активов и обязательств (бизнес), подлежащих оценке;

- определяется прогнозный период (например, пять лет);

- прогнозируются будущие денежные потоки, которые будут генерироваться оцениваемым активом или бизнесом (как правило, используются денежные потоки после уплаты налогов; будущие денежные потоки определяются на основе различных сценариев с учетом разной степени вероятности);

- определяется ставка дисконтирования (она выбирается исходя из стоимости денег во времени и рисков, связанных с будущими денежными потоками; выбор подходящей ставки дисконтирования является одной из спорных тем, возникающих в процессе оценки);

- будущие денежные потоки за прогнозный период приводятся (дисконтируются) к текущей стоимости с использованием соответствующей ставки дисконтирования, таким образом рассчитывается приведенная стоимость актива за прогнозный период;

- определяется текущая стоимость будущих потоков в постпрогнозный период (терминальная стоимость), если в этом есть необходимость;

- определяется справедливая стоимость бизнеса путем суммирования приведенной и терминальной стоимости (то есть суммирования всех текущих стоимостей будущих денежных потоков в прогнозный и постпрогнозный периоды).

Пример 1

Расчет справедливой стоимости методом дисконтирования денежных потоков (доходный подход)Приведенная ниже модель позволяет рассчитать справедливую стоимость бизнеса при использовании метода дисконтирования будущих денежных потоков.

Год 1

Год 2

Год 3

Год 4

Год 5

Последующие годы

Прибыль до вычета налогов и уплаты процентов (Earnings before interests and taxes, или EBIT)

А1

А2

А3

А4

А5

Налог на прибыль

B1 = A1 ×

× ставка налога на прибыльB2 = A2 ×

× ставка налога на прибыльB3 = A3 ×

× ставка налога на прибыльB4 = A4 ×

× ставка налога на прибыльB5 = A5 ×

× ставка налога на прибыльПрибыль после налогообложения

A1 − B1

A2 − B2

A3 − B3

A4 − B4

A5 − B5

Амортизация ОС и НМА (Depreciation and amortization)

С1

С2

С3

С4

С5

Увеличение оборотного капитала (increase in working capital)

D1

D2

D3

D4

D5

Капитальные расходы (capital expenditure)

E1

E2

E3

E4

E5

Денежные потоки после уплаты налогов (after tax cash flow)

F1 = A1 −

− B1 + C1 − D1 − E1F2 = A2 −

− B2 + C2 − D2 − E2F3 = A3 −

− B3 + C3 − D3 − E3F4 = A4 −

− B4 + C4 − D4 − E4F5 = A5 −

− B5 + C5 − D5 − E5Фактор текущей стоимости (при ставке дисконтирования x %)

y1 = 1 /

/ (1 + x)y2 = 1 /

/ (1 + x)2y3 = 1 /

/ (1 + x)3y5 = 1 /

/ (1 + x)4y5 = 1 /

/ (1 + x)5Текущая стоимость будущих денежных потоков («приведенная стоимость») в прогнозный период (год 1 — год 5)

F1 × y1

F2 × y2

F3 × y3

F4 × y4

F5 × y5

Текущая стоимость

будущих денежных

потоков в постпрогнозный период

(«терминальная стоимость») (год 6 и далее)G*

Справедливая стоимость бизнеса (Business enterprise value, или BEV)

Справедливая стоимость бизнеса =

= F1 × y1 + F2 × y2 + F3 × y3 + F4 × y4 + F5 × y5 + G* G — терминальная стоимость, то есть стоимость будущих денежных потоков, ожидаемых за пределами периода прогнозирования при условии постоянного и стабильного темпа прироста.