Планирование притока денежных средств — важная составляющая финансового менеджмента, обеспечения нормального функционирования компании.

В результате эффективного планирования финансовых поступлений:

- определяют уровень обеспеченности компании денежными средствами для исполнения своих обязательств;

- контролируют ликвидность и платежеспособность предприятия;

- исключают кассовые разрывы, необоснованное использование дополнительных заемных средств;

- балансируют поступление и расход денежных средств;

- инициируют разработку и реализацию организационных и финансово-экономических мероприятий по балансированию платежных средств.

Чтобы обеспечить эффективность планирования, нужно знать специфику отрасли, стратегические планы развития и текущее финансовое положение компании.

При планировании притока денежных средств в компанию финансисты часто сталкиваются со следующей проблематикой:

- показатели в разрезе краткосрочных периодов (месяц, неделя) трудно спрогнозировать с высокой точностью, поэтому используют агрегированные показатели;

- лишь незначительная часть договоров содержит строго регламентированные сроки отгрузки и оплаты заранее определенного ассортимента продукции;

- большинство договоров с покупателями рамочные. Объем и сроки денежных поступлений от реализации продукции устанавливают в дополнительных соглашениях, заявках и счетах, которые на этапе планирования отсутствуют;

- на момент формирования плана уже существуют договоренности, которые обеспечат компании приток денежных средств, но они не подкреплены документально. Это бизнес-планы по развитию новых сегментов бизнеса, договоры на стадии согласования с покупателями, заявки на участие в тендерах и электронных торгах на поставку произведенной продукции.

Учитывая важную роль планирования притока денежных средств, в данной статье рассмотрим, как преодолеть перечисленные проблемы и составить план денежных поступлений с понедельной детализацией.

ПРИМЕР ПЛАНИРОВАНИЯ ПОСТУПЛЕНИЙ ДЕНЕЖНЫХ СРЕДСТВ С УЧЕТОМ СПЕЦИФИКИ БИЗНЕСА

Как сформировать план поступлений денежных средств с учетом специфики бизнеса, покажем на примере компании ООО «Альфа». Компания имеет следующие статьи денежных средств:

- от сдачи в аренду собственного недвижимого имущества (складские и торговые помещения);

- от продажи продукции собственного производства через официальных дилеров и ритейл;

- от реализации невостребованных запасов сырья, неликвидных материалов;

- проценты по депозиту, размещенному в банке.

В планируемом периоде прогнозируют поступление денежных средств по новому направлению бизнеса — грузоперевозкам. План составляют поэтапно.

ЭТАП 1

Планируют поступления денежных средств по договорам и графикам платежей.

Это наиболее простой и самый точный способ планирования. Требуется выполнить два шага.

Шаг 1. Организуют реестр договоров в форме, удобной для финансового планирования. В реестр (табл. 1) важно внести следующую информацию:

- статус договора — действующий, завершен в связи с окончанием срока действия или расторгнут по иным причинам. Например, договор с ООО «Жемчужина» аннулирован — финансовых поступлений не ожидают;

- исполнители по договору — для уточнения сведений и возложения ответственности за предоставленные показатели;

- перечень договоров по статьям поступлений (аренда, проценты к получению и др.).

Каждый договор в табл. 1 отображают по статьям поступлений. Например, с ООО «Виктория» заключено два договора: первый — на аренду (договор № 184), второй — дилерский (договор № 51).

Для удобства оперирования договорами, взятыми на учет в финансовой службе, им присваивают собственную последовательную нумерацию (столбец «№ договора — финслужба»).

Чтобы ускорить заполнение реестра, исключить ошибки и дубликаты наименований, для граф «Контрагент», «Статья поступлений», «Исполнитель», «Статус договора» настроено заполнение списком: вкладка Данные → Работа с данными → Проверка данных. В окне «Проверка вводимых значений» указывают тип данных Список, в поле Источник — предварительно проработанный перечень аналитик.

Шаг 2. На основании реестра договоров формируют график поступлений денежных средств (табл. 2). График организуют так, чтобы в дальнейшем была возможность отфильтровать показатели и просуммировать денежные поступления по статьям и неделям.

Таблицу 2 заполняют на основании графиков платежей, которые:

- прописаны непосредственно в тексте договора, в разделе порядка расчетов;

- подшиты к договорам в качестве отдельных приложений;

- вытекают из свершившихся событий:

– предоплата в течение 10 дней от даты подписания договора;

– оплата долга за партию продукции через 20 дней от даты приема-передачи продукции и т. д.

Поставлена цель недельного планирования. Поэтому если срок оплаты аренды до 10-го числа месяца, следующего за отчетным, то при внесении в график экономист выбирает соответствующую неделю: 08.07–14.07.2019; 05.08–11.08.2019; 09.09–15.09.2019.

Чтобы ускорить внесение графиков, с помощью функции «ВПР» автоматизирован ввод данных на основании номера договора для граф:

- Дата вступления договора в действие: =ВПР(B2;Договоры!$A$2:$H$16;3) (рис. 1);

- Дата окончания договора: =ВПР(B2;Договоры!$A$2:$H$16;4);

- Статус договора: =ВПР(B2;Договоры!$A$2:$H$16;8);

- Статья поступлений: =ВПР(B2;Договоры!$A$2:$H$16;6);

- Исполнитель: =ВПР(B2;Договоры!$A$2:$H$16;7).

При внесении графиков поступлений контролируют сроки действия и статусы договоров.

|

Таблица 2. График поступлений денежных средств (фрагмент) |

||||||||

|

Контрагент |

№ договора — финслужба |

Дата вступления договора в действие |

Дата окончания договора |

Статус договора |

Статья поступлений |

Неделя |

Сумма платежа, тыс. руб. |

Исполнитель |

|

ООО «Вертикаль» |

13 |

17.12.2018 |

31.12.2019 |

Действующий |

Аренда |

08.07–14.07.2019 |

7 |

Отдел аренды |

|

ООО «Виктория» |

14 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

08.07–14.07.2019 |

10 |

Отдел аренды |

|

ООО «Магистраль» |

16 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

08.07–14.07.2019 |

12,3 |

Отдел аренды |

|

ООО «Вертикаль» |

13 |

17.12.2018 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

7 |

Отдел аренды |

|

ООО «Виктория» |

14 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

10 |

Отдел аренды |

|

ООО «Магистраль» |

16 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

12,3 |

Отдел аренды |

|

ООО «Вертикаль» |

13 |

17.12.2018 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

7 |

Отдел аренды |

|

ООО «Виктория» |

14 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

10 |

Отдел аренды |

|

ООО «Магистраль» |

16 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

12,3 |

Отдел аренды |

|

ПАО «ТанДем» |

21 |

01.04.2019 |

31.12.2019 |

Действующий |

Продажи Торговые сети |

01.07–07.07.2019 |

25,6 |

Отдел по работе с торговыми сетями |

|

… |

||||||||

|

ПАО «Флагман» |

22 |

01.04.2019 |

31.12.2019 |

Действующий |

Продажи Торговые сети |

22.07–28.07.2019 |

180,7 |

Отдел по работе с торговыми сетями |

|

ПАО «Банк «Модуль»» |

11 |

20.11.2018 |

31.12.2019 |

Действующий |

Проценты к получению |

22.07–28.07.2019 |

30 |

Финансовая служба |

Согласно данным табл. 2 план поступлений процентов по депозиту составляет 30 тыс. руб., поступления от аренды — 87,9 тыс. руб. От реализации продукции через торговые сети планируют получить 639,2 тыс. руб.

Если графики отгрузки и платежей в договорах отсутствуют, компания работает под оперативные заказы покупателей, приток финансовых средств планируют от факта за:

- аналогичный период прошлого года;

- последний отчетный период текущего года с учетом коэффициента сезонности и других факторов.

ЭТАП 2

Планируют поступления от факта прошлого периода.

В таблице 3 от факта прошлого года спланированы поступления на третий квартал текущего года. При планировании притока денежных средств учитывают следующие факторы:

- положение в отрасли в целом и на региональном рынке, где действует компания;

- силу собственного бренда;

- порядок расчетов — в оптовом сегменте не менялся в течение года и в третьем квартале изменения не планируют. Период отсрочки не удлиняли, переход на предоплату не проводили;

- по сравнению с аналогичным периодом прошлого года ожидаются поступления на 15 % выше, так как в текущем году расширили дилерскую сеть, привлекли к сотрудничеству новых оптовых покупателей. Так, в июле с учетом роста в 15 % приток составит 4048 тыс. руб.;

- с учетом повышения цен на 3, 5 и 7 % в июле, августе и сентябре соответственно поступления возрастут за квартал до 10 010,52 тыс. руб.;

- с целью стимулирования сбыта и упрочения конкурентных позиций в июле и сентябре запланированы маркетинговые акции, что увеличит приток до 5003,33 и 2532,37 тыс. руб. соответственно.

|

Таблица 3. План поступлений по каналу «Дилерская сеть» |

||||

|

Показатель |

Июль |

Август |

Сентябрь |

Квартал |

|

Объем продаж в дилерской сети — факт прошлого года |

3 520 000 |

2 840 000 |

1 960 000 |

8 320 000 |

|

Объем продаж с учетом роста дилерской сети |

4 048 000 |

3 266 000 |

2 254 000 |

9 568 000 |

|

Объем продаж, скорректированный на плановое повышение цен |

4 169 440 |

3 429 300 |

2 411 780 |

10 010 520 |

|

Объем продаж, скорректированный на маркетинговые акции |

5 003 328 |

3 429 300 |

2 532 369 |

10 964 997 |

|

План недельных поступлений |

1 250 832 |

685 860 |

633 092 |

843 461 |

Чтобы получить недельный прогноз поступлений, показатель за месяц делят на количество недель. Условно принимают: июль — 4 недели (5 003 328 руб. / 4 = 1 250 832 руб.), август — 5 недель, сентябрь — 4 недели. Всего — 13 недель в квартале. Максимальные недельные поступления по дилерскому каналу запланированы на июль.

ЭТАП 3

Включают предварительные договоренности и бизнес-планы в прогноз финансовых поступлений.

Потоки денежных средств, которые на дату планирования не подкреплены договорами или не являются для компании стабильными источниками поступлений, включены в табл. 4. Придерживаются недельного планирования.

Чтобы получить плановые показатели, организуют работу с исполнителями, затребуют бизнес-планы, планы мероприятий по реализации неликвидных ТМЦ или неиспользуемого оборудования, информацию о стадиях договорного процесса и воронки продаж с новыми клиентами. Исключают приписки, когда для получения повышенных бонусов приукрашены показатели предварительных договоренностей с покупателями.

Важный момент: показатели должны быть максимально приближены к реальным, так как от исполнения плана поступлений зависит исполнение плана расходов.

|

Таблица 4. Договоренности и бизнес-планы |

||||

|

Статья поступлений |

Неделя |

Сумма платежа, тыс. руб. |

Исполнитель |

Примечание |

|

Реализация Грузоперевозки |

22.07–28.07.2019 |

50 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

05.08–11.08.2019 |

70 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

19.08–25.08.2019 |

70 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

02.09–08.09.2019 |

100 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

23.09–29.09.2019 |

100 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Продажи Торговые сети |

19.08–25.08.2019 |

250 |

Отдел по работе с торговыми сетями |

Расширение присутствия в ритейле |

|

Продажи Торговые сети |

23.09–29.09.2019 |

250 |

Отдел по работе с торговыми сетями |

Расширение присутствия в ритейле |

|

Реализация ТМЦ |

15.07–21.07.2019 |

65 |

Финансовая служба |

Реализация неликвидов |

|

Реализация ТМЦ |

19.08–25.08.2019 |

140 |

Финансовая служба |

Реализация непрофильных активов |

Планирование поступлений в компании «Альфа» на следующий квартал:

- новое бизнес-направление «Грузоперевозки» — планируют доставлять продукцию покупателям собственным автотранспортом. Условия расчетов — два раза в месяц (5-го и 25-го числа). Предварительно договорились, что продукцию будут доставлять двум дилерам — ООО «Магистраль» и ООО «Мастер».

Исходя из среднего объема заказываемой продукции в рассматриваемый период и расстояния до места выгрузки, платежи в период 23.09–29.09.2019 составят 100 тыс. руб.;

- ведут переговоры с ритейлером ООО «Сигма» о заключении договора на поставку продукции. Идет согласование пробного ассортимента. Ориентировочно поступления от продажи 19.08–25.08.2019 и 23.09–29.09.2019 составят по 250 тыс. руб. в каждом периоде;

- от реализации низколиквидных ТМЦ (запчасти, которые были закуплены ошибочно) — 65 тыс. руб.;

- от реализации сырья и материалов, которые остались невостребованными после отказа компании от непрофильного бизнеса, — 140 тыс. руб.

Для граф «Статья поступлений» и «Исполнитель» настраивают заполнение списком. При необходимости табл. 4 детализируют: указывают наименование контрагента, проект договора, по которому ведут переговоры, и т. д.

ЭТАП 4

Формируют и анализируют общий план денежных поступлений

После поэтапной проработки поступлений по каналам и сегментам продаж составляют общий (сводный) план поступлений денежных средств (табл. 5).

|

Таблица 5. Сводный план денежных поступлений |

|||||||||||

|

Статья поступлений |

01.07–07.07.2019 |

08.07–14.07.2019 |

15.07–21.07.2019 |

22.07–28.07.2019 |

29.07–04.08.2019 |

05.08–11.08.2019 |

… |

Итого июль |

Итого август |

Итого сентябрь |

Всего за квартал |

|

Аренда |

0 |

29 300 |

0 |

0 |

0 |

29 300 |

29 300 |

29 300 |

29 300 |

87 900 |

|

|

Продажи Торговые сети |

25 600 |

293 400 |

74 200 |

246 000 |

0 |

0 |

639 200 |

250 000 |

250 000 |

1 139 200 |

|

|

Продажи Дилерская сеть |

1 250 832 |

1 250 832 |

1 250 832 |

1 250 832 |

685 860 |

685 860 |

5 003 328 |

3 429 300 |

2 532 368 |

10 964 996 |

|

|

Реализация Грузоперевозки |

0 |

0 |

0 |

50 000 |

0 |

70 000 |

50 000 |

140 000 |

200 000 |

390 000 |

|

|

Реализация ТМЦ |

0 |

0 |

65 000 |

0 |

0 |

0 |

65 000 |

140 000 |

0 |

205 000 |

|

|

Поступления по операционной деятельности |

1 276 432 |

1 573 532 |

1 390 032 |

1 546 832 |

685 860 |

785 160 |

5 786 828 |

3 988 600 |

3 011 668 |

12 787 096 |

|

|

Проценты к получению |

0 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

|

|

Поступления по финансовой деятельности |

0 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

|

|

Всего план поступлений оптимистичный |

1 276 432 |

1 573 532 |

1 390 032 |

1 576 832 |

685 860 |

785 160 |

5 816 828 |

3 988 600 |

3 011 668 |

12 817 096 |

|

|

Всего план поступлений пессимистичный |

1 150 069 |

1 433 779 |

1 241 739 |

1 414 449 |

617 274 |

681 574 |

5 240 035 |

3 521 170 |

2 645 931 |

11 407 136 |

|

|

Отклонение, +/– |

–126 363 |

–139 753 |

–148 293 |

–162 383 |

–68 586 |

–103 586 |

–576 793 |

–467 430 |

–365 737 |

–1 409 960 |

|

|

Отклонение, % |

–9,9 |

–8,9 |

–10,7 |

–10,3 |

–10 |

–13,2 |

–9,9 |

–11,7 |

–12,1 |

–11 |

Суммирование по статьям поступлений выполнено следующим образом:

- Поступления от Аренды. С помощью функции «СУММЕСЛИМН» выполняют суммирование одновременно по двум условиям — Статья поступлений и Неделя (рис. 2) — на основании Графика поступлений:

=СУММЕСЛИМН(График!$H$2:$H$17;График!$F$2:$F$17;$A2;График!$G$2:$G$17;B1);

- Продажи Торговые сети. Аналогично с помощью функции «СУММЕСЛИМН» выполняют суммирование по условиям Статья поступлений и Неделя, но на основании двух источников данных — табл. 2 и 7:

=СУММЕСЛИМН(График!$H$2:$H$17;График!$F$2:$F$17;$A3;График!$G$2:$G$17;B1);

СУММЕСЛИМН(Перспектива!$C$2:$C$10;Перспектива!$A$2:$A$10;$A3;Перспектива!$B$2:$B$10;B$1);

- Продажи Дилерская сеть — берут план недельных поступлений из табл. 3;

- Реализация Грузоперевозки и Реализация ТМЦ — на основании табл. 4 (рис. 3):

=СУММЕСЛИМН(Перспектива!$C$2:$C$10;Перспектива!$A$2:$A$10;$A5;Перспектива!$B$2:$B$10;B$1);

=СУММЕСЛИМН(Перспектива!$C$2:$C$10;Перспектива!$A$2:$A$10;$A6;Перспектива!$B$2:$B$10;B$1);

- Проценты к получению — на основании Графика поступлений:

=СУММЕСЛИМН(График!$H$2:$H$17;График!$F$2:$F$17;$A8;График!$G$2:$G$17;B1).

Настройка суммирования в сводном плане (см. табл. 5) зависит от специфики статей поступлений отдельно взятого бизнеса.

Просуммировав показатели, анализируют план поступлений:

- главная статья финансового притока — это выручка от продаж готовой продукции в дилерской сети. Квартальный план — 10 965 тыс. руб. На втором месте продажи готовой продукции в ритейле. Аренда принесет низкий объем поступлений — менее 1 %. В следующем квартале приток денежных средств по новому бизнес-направлению также низкий — 390 тыс. руб., или 3 %;

- поскольку продажи готовой продукции ООО «Альфа» имеют сезонный характер, то приток финансовых средств максимален в июле (5816,8 тыс. руб.), идет на снижение к концу планового периода;

- при понедельном анализе приток максимален с 22 по 28 июля — за счет поступлений от операционной и финансовой деятельности. Сниженные поступления в период с 16 по 22 сентября (633,1 тыс. руб.), так как на обозначенной неделе планируют получить только выручку из дилерской сети за реализованную продукцию.

План поступлений сравнивают с планом расхода денежных средств. Как дефицит, так и избыток финансового потока отрицательно влияют на бизнес.

Негативные последствия дефицитного денежного потока:

- снижение ликвидности и платежеспособности компании;

- рост просроченной кредиторской задолженности поставщикам сырья и материалов, включая штрафные санкции;

- увеличение периода оборота оборотных средств;

- привлечение дорогостоящих кредитных ресурсов;

- снижение рентабельности собственного капитала и активов компании.

Отрицательные последствия избыточного финансового потока:

- потеря реальной стоимости временно неиспользуемых денежных средств из-за инфляции;

- потеря потенциальной прибыли из-за неиспользования части денежных активов.

Дефицитный денежный поток восполняют за счет:

- оптимизации оборотного капитала;

- снижения текущих расходов по операционной деятельности;

- сокращения инвестиционной программы;

- привлечения дополнительного собственного или заемного капитала.

Избыточный денежный поток балансируют за счет:

- наращивания инвестиционной активности компании;

- расширения или диверсификации деятельности;

- досрочного погашения долгосрочных кредитов.

В процессе оптимизации денежных потоков их выравнивают и синхронизируют.

Платежный оборот ускоряют за счет следующих мероприятий:

- ужесточают политику востребования кредиторской задолженности;

- ужесточают процедуру оценки кредитоспособности дебиторов для снижения процента неплатежеспособных покупателей;

- сокращают период отсрочки платежа, предоставляемого покупателям;

- увеличивают размер скидок оптовым покупателям за предоплату или досрочное погашение задолженности;

- применяют факторинг, овердрафт и другие финансовые инструменты.

Замедляют отток денежных средств из компании за счет:

- сокращения расчетов с поставщиками по предоплате;

- увеличения срока товарного кредита, предоставляемого поставщиками и подрядчиками;

- приобретения долгосрочных активов в лизинг;

- перевода краткосрочных кредитов в долгосрочные.

ЭТАП 5

Планируют оптимистичный и пессимистичный сценарий поступлений.

Спрогнозировать финансовый приток с высокой точностью сложно. Чтобы обезопасить компанию от внезапных кассовых разрывов, планируют одновременно несколько сценариев финансовых поступлений — оптимистичный и пессимистичный.

Пессимистичный план поступлений ниже на 11 % и составляет на квартал 11 407,1 тыс. руб. (табл. 5 и 6). Для его расчета используют аналогичные источники данных (табл. 2–4), но вводят коэффициенты надежности поступлений (Кнп). Учитывают:

- рыночную ситуацию в отрасли;

- планы постоянных партнеров и дилеров по наращиванию объемов закупок (Кнп = 0,95 — ритейл);

- собственные конкурентные преимущества и силу конкурентов (Кнп = 1 — аренда);

- законодательные ограничения (Кнп = 0,7 — ТМЦ);

- непрофессионализм коммерческого персонала, высокую текучесть кадров в отделе продаж (Кнп = 0,9 — дилеры);

- риски выхода на новые рынки и запуска нового бизнеса (Кнп = 0,7 — грузоперевозки).

|

Таблица 6. Пессимистичный план финансовых поступлений, тыс. руб. (фрагмент) |

|||||||

|

Статья поступлений |

Коэффициенты надежности поступлений* |

01.07–07.07.2019 |

08.07–14.07.2019 |

15.07–21.07.2019 |

22.07–28.07.2019 |

… |

Всего за квартал |

|

Аренда |

1 |

0 |

29,3 |

0 |

0 |

87,9 |

|

|

Продажи Торговые сети |

0,95 |

24,3 |

278,7 |

70,5 |

233,7 |

1082,2 |

|

|

Продажи Дилерская сеть |

0,9 |

1125,7 |

1125,7 |

1125,7 |

1125,7 |

9868,5 |

|

|

Реализация Грузоперевозки |

0,5 |

0 |

0 |

0 |

25,0 |

195,0 |

|

|

Реализация ТМЦ |

0,7 |

0 |

0 |

45,5 |

0 |

143,5 |

|

|

Поступления по операционной деятельности |

1150,1 |

1433,8 |

1241,7 |

1384,4 |

11 377,1 |

||

|

Проценты к получению |

1 |

0 |

0 |

0 |

30,0 |

30,0 |

|

|

Поступления по финансовой деятельности |

0 |

0 |

0 |

30,0 |

30,0 |

||

|

Всего план поступлений |

1150,1 |

1433,8 |

1241,7 |

1414,4 |

11 407,1 |

*Коэффициенты условные.

Расходную часть платежного календаря рекомендуем также планировать исходя из оптимистичного и пессимистичного сценариев (или иметь перечень статей расхода, по которым можно быстро сократить финансирование без ущерба для компании).

ЭТАП 7

Ведем понедельный контроль плановых поступлений, при необходимости планы уточняем.

Необходимо контролировать согласованность плановых и фактических поступлений, выявлять разовые отклонения и системные тенденции. На основании графика (см. табл. 2) построена сводная табл. 7. Ее удобно использовать для контроля входящего денежного потока. Условно 2-го августа финансист компании проводит план-фактный анализ поступлений за июль.

Фактические поступления за июль (см. табл. 7):

- проценты по депозиту — 30 тыс. руб. (получены в полном объеме);

- от торговых сетей — 520 тыс. руб. (за счет снижения поступлений по договору № 22). Фактически поступило 322 тыс. руб. вместо плановых 441,2 тыс. руб. Затребуют подробные объяснения причин в отделе по работе с торговыми сетями;

- от аренды — 60 тыс. руб. вместо плановых 29,3 тыс. руб., так как арендные платежи поступили от трех новых арендаторов, с которыми на момент планирования договоров еще не было. В этом случае план финансовых поступлений уточняют.

|

Таблица 7. График поступлений, руб. |

||||

|

Статья поступлений/Договор |

Период |

Общий итог |

||

|

июль |

август |

сентябрь |

||

|

Аренда |

29 300 |

29 300 |

29 300 |

87 900 |

|

13 |

7000 |

7000 |

7000 |

21 000 |

|

14 |

10 000 |

10 000 |

10 000 |

30 000 |

|

16 |

12 300 |

12 300 |

12 300 |

36 900 |

|

Продажи Торговые сети |

639 200 |

639 200 |

||

|

21 |

198 000 |

198 000 |

||

|

22 |

441 200 |

441 200 |

||

|

Проценты к получению |

30 000 |

30 000 |

||

|

11 |

30 000 |

30 000 |

||

|

Общий итог |

698 500 |

29 300 |

29 300 |

757 100 |

Уточнения финансовых поступлений рассмотрим на примере оптимистичного плана. Основная масса работы по планированию проведена в апреле–мае. Ввиду динамичного развития предприятия заключены новые договоры с арендаторами и заказчиками. График оплат по договорам (см. табл. 2) дополнили, одновременно убрали прогнозы по предварительным договоренностям (см. табл. 4).

Фрагмент уточненного графика поступлений — в табл. 8.

|

Таблица 8. Уточненный график поступлений (фрагмент) |

||||||||

|

Контрагент |

№ договора — финслужба |

Дата вступления договора в действие |

Дата окончания договора |

Статус договора |

Статья поступлений |

Неделя |

Сумма платежа, тыс. руб. |

Исполнитель |

|

ООО «Объектив» |

26 |

01.07.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

15,4 |

Отдел аренды |

|

ООО «Панорама» |

27 |

01.08.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

41,2 |

Отдел аренды |

|

ООО «Объектив» |

26 |

01.07.2019 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

15,4 |

Отдел аренды |

|

ООО «Мастер» |

29 |

10.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

12.08–18.08.2019 |

36,5 |

Отдел по работе с дилерской сетью |

|

ООО «Триумф» |

30 |

10.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

12.08–18.08.2019 |

41,2 |

Отдел по работе с дилерской сетью |

|

ООО «Магистраль» |

37 |

25.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

09.09–15.09.2019 |

14,7 |

Отдел по работе с дилерской сетью |

|

ООО «Мегаполис» |

38 |

25.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

09.09–15.09.2019 |

16,2 |

Отдел по работе с дилерской сетью |

|

… |

||||||||

|

ООО «Магистраль» |

37 |

25.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

23.09–29.09.2019 |

41,2 |

Отдел по работе с дилерской сетью |

Как видно из табл. 8, добавилась статья поступлений «Реализация Грузоперевозки» и новые договоры (например, с заказчиками ООО «Триумф» и ООО «Магистраль»). Сумма плановых поступлений по грузоперевозкам составляет на квартал 940 900 руб., аренда возросла до 209 400 руб.

Сводная таблица поступлений на основании уточненного графика с недельной разбивкой представлена в табл. 9.

Как видно из уточненного графика, финансовый поток от аренды максимален с 9 по 15 сентября — 94,2 тыс. руб. По грузоперевозкам наиболее существенные поступления планируют в период с 23 по 29 сентября — 517,4 тыс. руб.

Договоры, которые принесут высокие финансовые потоки:

- по аренде:

– договор № 27 (новый арендатор ООО «Панорама») — 82,4 тыс. руб.;

– договор № 16 (постоянный арендатор ООО «Магистраль») — 36,9 тыс. руб.;

- по грузоперевозкам:

– договор № 33 (ООО «Норма») — 110,5 тыс. руб.;

– договор № 35 (ООО «Электросети») — 270,1 тыс. руб.

В отношении крупных клиентов, которые обеспечивают компании стабильно высокий приток денежных средств:

- мониторят их финансовое состояние и вероятность банкротства. Даже если клиенты работают с компанией исключительно по предоплате, банкротство клиента будет означать сокращение финансовых поступлений;

- разрабатывают программу скидок для постоянных клиентов, организуют приоритетное обслуживание, создают отдельное подразделение для сопровождения стратегических клиентов;

- улучшают качество продаваемого продукта (услуги);

- организуют систему реагирования на негативные отзывы, фиксируют обращения клиентов и процесс решения их проблем.

При необходимости уточняют предварительные договоренности и бизнес-планы, не подкрепленные соглашениями (см. табл. 4).

Проанализировав уточненные показатели, формируют сводный план поступлений с учетом новых показателей (табл. 10).

|

Таблица 10. Уточненный свод плановых поступлений, руб. |

||||

|

Статья поступлений |

Итого июль |

Итого август |

Итого сентябрь |

Всего за квартал |

|

Аренда |

29 300 |

85 900 |

94 200 |

209 400 |

|

Продажи Торговые сети |

639 200 |

250 000 |

250 000 |

1 139 200 |

|

Продажи Дилерская сеть |

5 003 328 |

3 429 300 |

2 532 368 |

10 964 996 |

|

Реализация Грузоперевозки |

0 |

193 100 |

747 800 |

940 900 |

|

Реализация ТМЦ |

65 000 |

140 000 |

0 |

205 000 |

|

Поступления по операционной деятельности |

5 736 828 |

4 098 300 |

3 624 368 |

13 459 496 |

|

Проценты к получению |

30 000 |

0 |

0 |

30 000 |

|

Поступления по финансовой деятельности |

30 000 |

0 |

0 |

30 000 |

|

Всего план оптимистичный уточненный |

5 766 828 |

4 098 300 |

3 624 368 |

13 489 496 |

|

Всего план оптимистичный утвержденный |

5 816 828 |

3 988 600 |

3 011 668 |

12 817 096 |

|

Отклонение, +/– |

–50 000 |

109 700 |

612 700 |

672 400 |

|

Отклонение, % |

–0,9 |

2,7 |

16,9 |

5 |

В июле поступления будут ниже на 50 тыс. руб., в августе и сентябре — выше на 109,7 и 612,7 тыс. руб. соответственно. За счет грузоперевозок в сентябре ожидается существенное увеличение поступлений — на 16,9 %. Это важно для сезонного бизнеса. Всплеск поступлений хорошо визуализирован на графике (см. рис. 4 в «Сервисе форм»; код доступа — на с. 119):

- 09.09–15.09.2019 — 957 692 руб.;

- 23.09–29.09.2019 — 1 400 492 руб.

В целом за квартал поступления вырастут на 5 %. Главное место будут занимать продажи в дилерской сети (81,3 %), на втором месте — продажи в торговые сети (8,4 %).

Поступления от грузоперевозок составят 940,9 тыс. руб. (7 %), что выше первоначального плана в 390 тыс. руб. (3 %). Новое направление бизнеса показывает положительные результаты. Это вывод на основании заключенных договоров, а не свершенных сделок. Поэтому по завершении периода проводят план-фактный анализ.

Ввиду увеличения плановых поступлений финансовым специалистам компании нужно спланировать увеличение расходов по операционной, инвестиционной или финансовой деятельности. Например, направить временный излишек денежных средств на депозит, чтобы воспользоваться им в межсезонье (декабрь–февраль).

ВМЕСТО ЗАКЛЮЧЕНИЯ

В динамичных условиях ведения бизнеса жесткий план ограничивает перспективы компании. Нужна гибкая система планирования, которая позволит синхронизировать поступление и расходование денежных средств. Гибкость обеспечат уточненные графики поступлений и планирование от предварительных договоренностей.

Статья опубликована в журнале «Планово-экономический отдел» № 6, 2019.

Анализ денежных потоков: значение и способы

26.04.2022

Автор: Academy-of-capital.ru

Из этого материала вы узнаете:

- Виды денежных потоков

- Задачи анализа денежных потоков

- Методы анализа денежных потоков

- Коэффициенты денежных потоков

- Порядок анализа финансовых потоков

-

Шаблон расчета эффективности бизнеса по 8 показателям

Скачать бесплатно

Анализ денежных потоков позволяет бизнесмену понять, откуда приходят деньги в его фирму и на что они расходуются. Без проведения этой операции невозможно будет соблюсти сроки необходимых выплат и есть риск получить проблемы с поставщиками и клиентами.

Более того, владея информацией о своих финансах, бизнесмен может рационально управлять развитием своей компании. В нашей статье мы расскажем, как осуществляется финансовый анализ, какие данные для него нужны, и поговорим о методах его проведения.

Виды денежных потоков

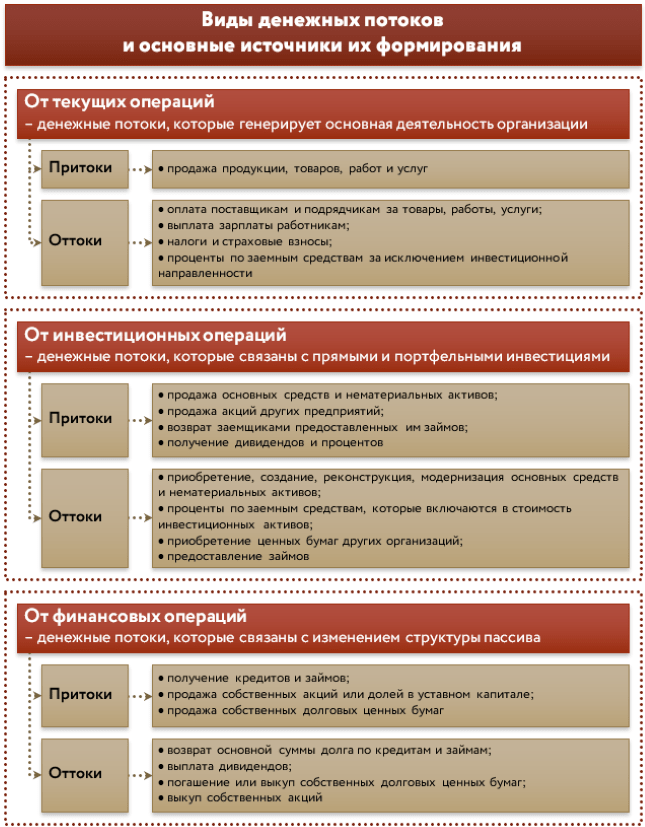

В соответствии со статьями бюджета движения денежных средств денежные потоки подразделяются на несколько видов:

- операционный денежный поток;

- инвестиционный денежный поток;

- финансовый денежный поток.

К операционному денежному потоку относятся:

- средства, поступившие в результате реализации товаров;

- средства, переданные в качестве платы за предоставленные услуги, энергию, сырье, материалы;

- платежи за оборудование и инструменты, стоимость приобретения которых в отчетном периоде должна быть полностью погашена;

- выплата заработной платы;

- необходимые отчисления в различные фонды.

Инвестиционный денежный поток включает в себя:

- оплату поставок оборудования, которое принимается на баланс предприятия в качестве внеоборотных средств;

- оплату приобретенных в данный период зданий и сооружений;

- средства, затраченные на обеспечение процессов транспортировки, монтажа и демонтажа основных средств;

- выплаты процентов по кредитам.

Финансовый денежный поток составляют:

- финансовые средства, выплаченные в счет погашения кредитов и полученные в форме привлеченных займов;

- процентные выплаты по действующим кредитам;

- поступление процентных платежей от заемщиков;

- дивиденды;

- приток капитала от продажи ценных бумаг, принадлежащих компании;

- денежные средства, направленные на погашение векселей, облигаций, процентов и купонов по ним;

- платежи, связанные с процессом распределения прибыли компании.

Задачи анализа денежных потоков

Все деньги, которые перемещаются между компанией и контрагентами, а также внутри самой организации, называются денежным потоком.

Осуществлять анализ движения денежных потоков на предприятии необходимо для того, чтобы решать следующие задачи:

- Владеть информацией об объемах активов предприятия.

- Контролировать степень эффективность целевого использования финансовых средств.

- Соблюдать сроки расчетов с сотрудниками, кредиторами и внешними контрагентами.

- Не допускать образования кредиторских задолженностей и кассовых разрывов.

- Своевременно осуществлять отчисления в бюджет.

- Следить за последовательностью расчетов и форматами их исполнения.

- Располагать необходимыми данными для планирования и прогнозирования доходов и расходов.

- Эффективно распределять денежные потоки между направлениями.

Информация, полученная в результате анализа движения денежных потоков, позволяет оценить результативность работы предприятия и уровень его кредитоспособности, минимизировать финансовые риски. У владельцев компании формируется четкое представление о том, насколько ликвиден принадлежащий им бизнес и какова его реальная стоимость.

Результаты анализа движения денежных потоков компании можно считать удовлетворительными, если показатели поступления средств за выбранные временные периоды выше, чем показатели расходов.

Методы анализа денежных потоков

Существует несколько видов анализа движения денежных потоков. О самых информативными среди них расскажем далее.

Вертикальный анализ ДДП

На основе данного вида анализа осуществляется исследование структуры денежных потоков:

- текущие потоки, представляющие собой поступления от реализации произведенных товаров и такие операционные платежи, как зарплата сотрудников, перечисление процентов по займам, оплата приобретенного сырья и материалов;

- инвестиционные потоки – покупка и продажа нематериальных активов, основных средств и ценных бумаг, поступление дивидендов и предоставление кредитов;

- финансовые потоки – выплата дивидендов, возврат кредитов и новые займы, продажа и покупка акций, выпущенных компанией.

Основными аспектами анализа структуры денежных средств считаются:

- Операционная деятельность, которая должна осуществляться с учетом того, что чистый денежный поток не может выходить за рамки положительных значений – приток денежных средств всегда должен быть выше, чем их отток. В противном случае это станет причиной наличия кассовых разрывов и, возможно, приведет компанию к банкротству.

- Инвестиционные операции, которые, напротив, могут характеризоваться отрицательным значением величины чистого денежного потока. Деньги расходуются на приобретение необоротных активов и основных средств, и положительные значения чистого денежного потока могут появиться в результате реализации значительных объемов оборотных средств. Это тревожная ситуация, причины которой обязательно должны быть своевременно выяснены.

- Финансовые операции, связанные с изменением капитала и движением собственных и заемных средств. Положительный чистый денежный поток может возникнуть благодаря взятому кредиту, возврат которого предполагает выплату процентов. Необходимость расчета с кредиторами сократит чистые денежные потоки по другим видам операций. Хорошим показателем является наличие потока, сформированного благодаря продаже ценных бумаг компании или права долевого участия. Это указывает на наличие доверия к ней со стороны партнеров.

Горизонтальный анализ ДДП

В основе данного вида анализа денежных потоков лежит необходимость сопоставить показатели базового периода с притоками, оттоками и чистыми денежными потоками, существующими в данном периоде.

Наряду с вертикальным, горизонтальный анализ также осуществляется с помощью прямых методов исследования.

Факторный анализ ДДП

В процессе такого анализа могут использоваться как прямые, так и косвенные методы исследования. Его задача – определить, какое влияние оказывают различные величины на процесс движения денежных средств:

- прямой анализ позволяет увидеть суммарный или представленный в разрезе видов операций ЧДП. С помощью данного вида анализа можно выяснить, какие составляющие притоков и оттоков стали причиной положительных изменений, а какие способствовали уменьшению объемов ДС;

- при косвенном методе анализа ДДС устанавливается взаимосвязь между полученным финансовым результатом в виде прибыли или убытков и существующим чистым денежным потоком.

Коэффициентный анализ ДДП

Суть коэффициентного анализа движения денежных потоков заключается в исследовании их динамики по формулам индексов:

|

Коэффициент |

Формула для расчета |

Норматив |

Что показывает полученный результат |

|

Эффективности чистых денежных потоков |

Чистый денежный поток/ отрицательный денежный поток (отток денег) |

≥ 0 |

Количество рублей чистого денежного потока в расчете на один рубль оттока |

|

Достаточности чистых денежных потоков |

Положительный денежный поток (приток денег) / чистый денежный поток |

≥ 1 |

Разница между притоком и оттоком |

|

Реинвестирования чистого денежного потока |

(ЧДП – Двыпл) / (ΔИ +ΔДФП), где Двыпл – выплаченные дивиденды, ΔИ и ΔДФП – приросты по инвестициям и финансовым вложениям |

Отсутствует |

Объем чистого денежного потока, инвестированного в закупки основных средств и нематериальных активов, а также использованного для приобретения ценных бумаг и предоставления займов. |

|

Денежного содержания ЧП |

ЧОДП / ЧП, где ЧОДП – ЧДП по основной деятельности, ЧП – чистая прибыль |

Отсутствует |

Доля ЧП и разница между чистой прибылью и величиной чистого денежного потока |

|

Денежного покрытие существующих обязательств |

ЧОДП / Оср, где Оср – средний показатель обязательств |

Отсутствует |

Доля обязательств, погашение которых может осуществляться за счет чистого операционного денежного потока. |

Коэффициенты денежных потоков

- Коэффициенты для расчета денежного покрытия

Для того чтобы качественно провести финансовый анализ и определить коэффициент денежного покрытия, необходимо использовать данные о внутреннем движении финансов компании. Если коэффициент уйдет в зону отрицательных значений, значит компания финансово несостоятельна и продолжить свою деятельность сможет только с помощью заемных средств.

Наиболее важная информация может быть получена в процессе расчетов следующих коэффициентов.

Коэффициент покрытия процентов по займам:

CICR = CFFO + Ip + Tp / Ip

Коэффициент покрытия долгосрочных обязательств:

CVCR = CFFO / LTDP

Коэффициент покрытия выплат по дивидендам:

CDCR = CFFO – LTDP / Dp

В представленных формулах CFFO – это поток средств, полученных в результате деятельности компании, Ip – выплаченные проценты, Dp – выплаченные дивиденды, Tp – уплаченные налоги, LTDP – сумма долгосрочных обязательств.

- Коэффициенты для расчета покрытия прибыли

Данные показатели помогают увидеть разницу между начисленной прибылью и прибылью, которая была получена. Если значения коэффициентов будут существенно больше или меньше единицы, ситуацию необходимо брать под контроль и приводить в нормальное состояние.

Приведем основные формулы для расчета параметров покрытия.

Подсчет покрытия выручки:

QSR = CFS / S

Подсчет покрытия прибыли:

QIR = CFFO + Ip + Tp / NI + Ie + Te + Dep

Где CFFO – денежный поток компании, полученный в процессе осуществления деятельности, CFS – полученная выручка, S – начисленная выручка, Ip – уплаченные проценты, Tp – уплаченные налоги, Ie– начисленные проценты, Te – начисленные налоги, NI – чистая прибыль, Dep – амортизация.

- Коэффициенты для расчета покрытия капитальных затрат

Коэффициенты данной группы отражают инвестиционную деятельность компании. С их помощью можно получить информацию о том, может ли компания самостоятельно профинансировать свое развитие, не прибегая к внешним источникам.

Расчету подлежат такие коэффициенты:

Показатель покрытия капитальных затрат:

CER = CFFO – Dp / ACO

Показатель финансовых поступлений:

FIR = CIFI / CIFI + CIFF

Показатель инвестиционных поступлений:

IIR = CIFI – Dp / CIFI + CIFF

В формулах появляются показатель CIFI – поступление средств от инвестиционной деятельности, CIFF – поступление средств от финансовой деятельности, ACO – вложение капитала компании в активы других предприятий.

- Коэффициенты рентабельности потоков

Данные коэффициенты позволяют увидеть, какими возможностями для создания денежных потоков располагает организация. Чем выше окажется значение показателей, тем благоприятнее будет складываться ситуация.

Параметр рентабельности активов рассчитывается следующим образом:

CROA = CFFO + Ip + Tp / TA

Для расчета параметра рентабельности капитала применяется формула:

CROE = CFFO + Ip + Tp / TE

Где TA – средний размер активов компании, TE – средний размер капитала фирмы.

Порядок анализа финансовых потоков

Анализ и оценка движения денежных потоков способствует выяснению:

- в каком объеме деятельности предприятия финансируется из собственных источников;

- какую роль играют в этом процессе внешние источники финансирования;

- что представляет собой чистый денежный поток;

- каково реальное состояние платежеспособности;

- как выглядит прогноз дальнейшей деятельности.

Самым важным показателем анализа является чистый денежный поток, позволяющий определить реальное финансовое состояние организации и ее инвестиционную привлекательность.

Чистый денежный поток позволяет увидеть, насколько эффективными могут быть инвестиционные вложения и стоит ли инвесторам и кредиторам откликаться на предложения о сотрудничестве с компанией.

Если речь идет о долгосрочных инвестициях, то будущие денежные потоки дисконтируются – оцениваются с точки зрения существующей в данный момент стоимости.

Как правильно сделать презентацию товара

Финансовый анализ движения денежных потоков компании может проводиться как с помощью прямых, так и с помощью косвенных методов, которые фиксируют отток или приток денежных средств.

Базисным элементом косвенного метода расчета денежного потока является чистая прибыль. В процессе разработки плана движения денежных средств она последовательно корректируется с учетом статей, не играющих роли в изменении денежного потока, но влияющих на состояние прибыли, а также всех поступлений и выплат, которые могут быть осуществлены в процессе текущей, инвестиционной и финансовой операционной деятельности.

При корректировке учитываются амортизация, суммы налогов, средства, полученные от продажи и затраченные на приобретение оборотных активов, величина кредиторской и дебиторской задолженностей, поступления от продажи ценных бумаг, выплата дивидендов, авансовые выплаты и т. д.

Оценка характера изменений финансового состояния компании происходит на завершающем этапе анализа денежных потоков, когда рассчитывается остаток финансовых средств на начало и на конец года.

Расчет денежного потока прямым методом начинается с вычисления притока денежных средств от продаж и поступления дебиторской задолженности. Затем изучается отток денежных средств – внесение платежей по кредитам, расчеты с поставщиками и т. д. (оплата кредиторской задолженности). Главным элементом процедуры расчетов является выручка.

Внедрение автоматизированных систем учета движения финансовых средств способствует повышению эффективности анализа денежных потоков предприятия.

Анализ движения денежных средств дает ответ на разные вопросы. Например: «Какой из видов деятельности генерирует поток денег, а какой лишь забирает?», «Почему при наличии прибыли денежного ресурса постоянно не хватает?», «Насколько эффективен и достаточен чистый денежный поток предприятия?». В статье рассказываем про методику проведения такого анализа и приводим пример.

Анализ движения денежных средств предприятия: зачем нужен

Проведение комплексного финансового анализа дает ответ на вопрос: «По какой причине у компании сложились такие результаты деятельности?». Если переложить эту общую фразу на частные моменты, связанные с движением денег, то задачи их анализа сведутся к следующим:

- понять, почему чистый денежный поток уменьшился или вовсе стал отрицательным;

- узнать, какой вид деятельности «съедает» деньги предприятия и насколько это оправданно;

- разобраться, из-за чего при наличии прибыли есть постоянная нехватка денег;

- оценить, насколько эффективно используются денежные ресурсы организации.

Анализ движения денежных средств по данным отчетности: методы и показатели

Хороша та методика, которая проста, легко реализуема и для которой не надо искать массу дополнительной информации. В статье будем отталкиваться от этого, и в качестве подходов выберем обычные, но очень информативные способы аналитических исследований:

- вертикальный;

- горизонтальный;

- факторный;

- коэффициентный.

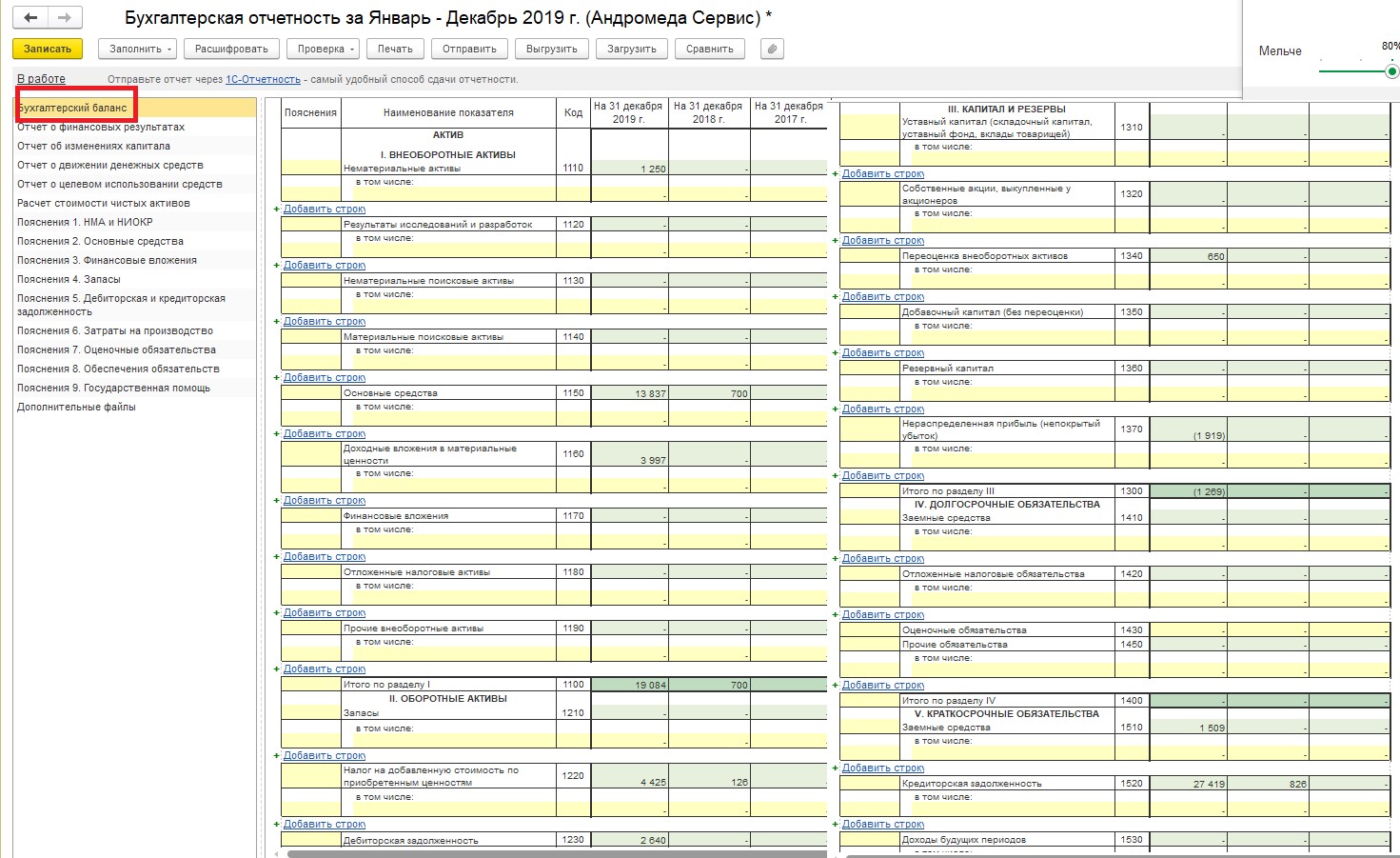

Исходные данные для них почерпнем исключительно из форм бухгалтерской отчетности. Потребуются:

- отчет о движении денежных средств. Зачастую называется «форма 4»;

- баланс;

- отчет о финансовых результатах.

Теперь остановимся подробнее на каждом из четырех названных способов. Ими же зададим логическую структуру и последовательность проведения анализа движения денег.

По ходу изложения будем пользоваться терминами:

- приток или положительный денежный поток – все поступления денег в организацию, как наличные, так и безналичные;

- отток или отрицательный денежный поток – любые платежи в пользу контрагентов, в том числе работников, бюджета и внебюджетных фондов;

- чистый денежный поток (далее – ЧДП) – разница между притоками и оттоками.

Этап 1. Вертикальный анализ отчета о движении денежных средств

Иначе – это анализ структуры. Какова структура денежных потоков? Традиционный ее вариант задается в форме 4 с разделением на три вида деятельности или операций:

- текущие;

- инвестиционные;

- финансовые.

На рисунке 1 мы показали, из чего складывается каждый вид.

Рисунок 1. Виды денежных потоков

В ходе вертикального анализа обратите внимание на следующие моменты.

- Текущая или операционная деятельность – основной «поставщик» денег в организацию. Поэтому ее ЧДП должен быть положительным. Если он отрицательный, то денежный насос работает в обратную сторону: предприятие отдает денег больше, чем получает. Исход очевиден. В краткосрочной перспективе – это постоянные кассовые разрывы. В долгосрочной – возможное банкротство.

- Инвестиционные операции чаще других имеют отрицательный ЧДП. Для активно развивающихся организаций такая ситуация легко объясняется приобретением и модернизацией основных средств и нематериальных активов. Естественно, это связано со значительными тратами. Поэтому минусовое сальдо притоков и оттоков в данном блоке – даже в чем-то желательная ситуация. А вот значительный положительный ЧДП должен навести на дополнительные вопросы. Ведь, кроме прочего, он формируется за счет продажи внеоборотных активов. Если именно это и есть причина, то резонно задуматься: из-за чего началась массовая реализация основных средств? Происходит плановое перепрофилирование бизнеса или дела идут совсем худо? Настолько, что приходится менять оборудование и здания на деньги.

- Там же, в составе инвестиционной деятельности есть еще один интересный и важный вид оттока: приобретение долговых ценных бумаг и предоставление займов. Чем он примечателен? Иногда именно таким нехитрым способом выводятся деньги из компании. Чтобы понять, так ли это, достаточно соотнести сумму данного оттока с процентами к получению. Получится узнать, под какую среднюю ставку организация дает взаймы. Если она существенно ниже рыночной, то дело – нечисто. Известны случаи, когда предприятие само остро нуждалось в деньгах вплоть до того, что задерживало с выплатой зарплаты и «коммуналки». Но при этом изыскивалась возможность материальной поддержки для других предприятий, входящих в ту же группу компаний. Поддержка шла через предоставление займов под мизерные проценты. Для обнаружения подобных фактов понадобится всего пара строк отчетности и две схожих формулы. Их приведем далее.

- С потоками от финансовых операций также многое неоднозначно. Причина: они связаны с изменением структуры капитала и это, по сути, денежное отображение процессов, происходящих в пассиве баланса. Пассив, как известно, складывается из собственной и заемной составляющей. Поэтому не спешите радоваться, если ЧДП по финансовой деятельности – положительный. Ведь если это так исключительно из-за привлеченных кредитов, то, значит, скоро их придется возвращать. Причем проценты по ним уменьшат ЧДП по текущим и/или инвестиционным операциям. Совсем иначе обстоит дело, когда плюс в потоках по данному блоку обусловлен продажей акций и долей участия. Во-первых, отдавать такие деньги в ближайшей перспективе не потребуется. Во-вторых, это свидетельство следующего: организации верят настолько, что готовы надолго вложиться в ее бизнес, став собственником.

- Вертикальный анализ корректно работает, только когда все исследуемые составляющие имеют одинаковый знак. Поэтому если ЧДП по какому-то виду операций – отрицательный, а по другим – положительный, то нет смысла анализировать структуру в общем разрезе. В этом случае считайте удельные веса не по сальдо потоков, а по притокам и оттокам в отдельности.

Этап 2. Горизонтальный анализ отчета о движении денежных средств

Он позволяет оценить, насколько выросли или уменьшились притоки, оттоки и ЧДП в текущем периоде по сравнению с базовым. Проводится как по суммарным значениям названных величин, так и в разрезе видов операций. Идеальная ситуация с деньгами с позиции данного подхода такова:

- притоки по скорости роста обгоняют оттоки;

- общий ЧДП является положительным;

- его величина в каждом последующем периоде больше, чем в предыдущем.

На этом этапе рассчитываются абсолютные и относительные отклонения. Последние иначе называются темпами роста или прироста. У них есть своя особенность: их вычисление имеет смысл только для исходных значений с одинаковыми знаками. Поэтому не считайте темп роста для ЧДП, если в этом квартале он вышел отрицательным, а в предыдущем был с плюсом. Результат окажется несуразным.

И еще: в рамках горизонтального анализа часто применяется так называемое «золотое правило». Оно представляет собой желаемое соотношение для базовых показателей. С участием денежных потоков выглядит так:

100% < Темп роста среднегодовой величины активов < Темп роста выручки или совокупных доходов < Темп роста ЧДП

При каком условии выполняется последняя часть? Например, когда приток денег обгоняет объем продаж. Так будет, если работать с контрагентами по предоплате. Тогда под еще не отраженный доход от реализации уже придут деньги от покупателей. Выходит, выполнение последнего неравенства – это еще и признак умелой работы в выстраивании выгодной системы расчетов.

Этап 3. Факторный анализ движения денежных средств прямым и косвенным методом

Факторный анализ заключается в оценке влияния на результирующий показатель других величин. Через него находят то, что воздействует отрицательно. Далее стараются упразднить либо сократить этот негатив.

В ходе анализа движения денежных средств результирующий показатель напрямую зависит от выбранного метода: прямого или косвенного. При прямом – это суммарный ЧДП или ЧДП в разрезе видов операций. При косвенном – чистый финансовый результат (прибыль или убыток).

В первом случае оценивается, какие составляющие притоков и оттоков и на сколько увеличили денежные средства, а какие уменьшили. Из вертикального анализа в метод берется структура ЧДП по текущей, инвестиционной и финансовой деятельности. Из горизонтального – абсолютные отклонения факторов.

Смотрите на рисунке 2 формулы для анализа движения денежных средств прямым методом.

.Рисунок 2. Прямой анализ движения денежных средств: формулы

У косвенного метода совсем другая цель. Он отвечает на вопрос: почему при таком ЧДП сложился вот такой финансовый результат?

Есть у него и другие отличия от прямого подхода:

- в теории анализа отмечается, что он применяется исключительно к текущим операциям. Инвестиционные и финансовые потоки оцениваются только прямым способом. Однако в целях упрощения допускается отойти от этого правила. Мы так и поступим далее;

- его информационная основа – это не форма 4, а отчет о финансовых результатах и баланс. Причем если подходить к процессу с максимальной тщательностью, то дополнительно потребуются учетные регистры из 1С. Но мы в начале статьи пообещали излишне не усложнять, поэтому с некоторыми допущениями обойдемся без них;

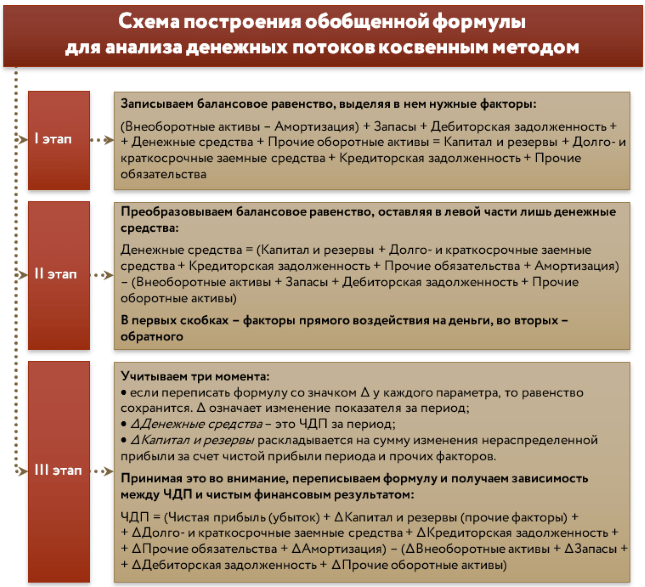

- формула метода основывается на балансовом равенстве. Если понять ее суть, то получится легко вывести самостоятельно. Давайте посмотрим, как это делается на рисунке 3.

Рисунок 3. Анализ движения денежных средств косвенным методом: как выводится формула

Если вы хотите проанализировать косвенным методом только операционную деятельность, тогда придется очистить финансовый результат от прибыли / убытка по инвестиционным и финансовым операциям. Это займет значительное время, так как придется скрупулезно работать с аналитикой счета 91, выбирая оттуда доходы и расходы от продажи основных средств, от корректировки стоимости рыночных ценных бумаг, от процентов по предоставленным займам и т.п. При таком подходе временные затраты часто перекрывают ценность повышенной точности расчетов.

Этап 4. Коэффициентный анализ движения денежных средств

Коэффициенты пригодятся для оценки эффективности ЧДП, причем как по общей величине, так и по отдельным составляющим. В таблице приводятся расчетные формулы и краткие пояснения для семи показателей. Для исходных данных мы показали номера строк бухгалтерской отчетности, в которых их можно отыскать.

Таблица 1. Коэффициенты для анализа ЧДП

|

Название |

Формула |

Норматив и требуемая динамика (↑ – рост, ↓ – снижение) |

Что показывает |

|

Коэффициенты: |

|||

|

– эффективности ЧДП |

ЧДП ÷ ОДП |

≥ 0, ↑ |

Сколько рублей ЧДП приходится на каждый рубль оттока. Это своего рода рентабельность для денег, которая отражает чистую отдачу от суммарных платежей предприятия |

|

– достаточности ЧДП |

ПДП ÷ ОДП |

≥ 1, ↑ |

Насколько суммарные притоки достаточны для покрытия оттоков. Чем выше значение, тем больше денег оседает внутри предприятия |

|

– реинвестирования ЧДП |

(ЧДП – Двыпл.) ÷ (∆РИ + ∆ДФВ) |

Норматива нет, ↑ |

Какая часть ЧДП идет на прямые и портфельные инвестиции. Под прямыми здесь подразумеваются основные средства и нематериальные активы. Под портфельными – долгосрочные ценные бумаги и предоставленные займы. Недостаток: ничего не говорит об эффективности инвестиционных вложений |

|

– рентабельности использования денег в краткосрочных финансовых вложениях |

(%получ. КФВ + Дполуч. КФВ) ÷ КФВср. |

≥ среднерыночной ставки процента по аналогичным вложениям, ↑ |

Насколько эффективны вложения денег в портфельные инвестиции. Недопустимо нулевое или крайне низкое значение показателей. В таком случае можно говорить о выводе средств из бизнеса, который хоть и оформлен легально, но обедняет денежный поток предприятия |

|

– рентабельности использования денег в долгосрочных финансовых вложениях |

(%получ. ДФВ + Дполуч. ДФВ) ÷ ДФВср. |

||

|

– денежного содержания чистой прибыли |

ЧДПТО ÷ ЧП |

Норматива нет, ↑ |

В какой части чистая прибыль подкреплена деньгами. Равенства между ЧДП и ЧП обычно не бывает. Коэффициент показывает степень расхождения между ними, а причины отыскиваются с помощью косвенного анализа движения денег |

|

– денежного обслуживания обязательств |

ЧДПТО ÷ Оср. |

Норматива нет, ↑ |

Какая доля обязательств единовременно погасится за счет чистого потока от операционной деятельности. Характеризует одновременно платежеспособность и долговую нагрузку предприятия |

|

Условные обозначения:

|

Анализ движения денежных средств: пример

Применим перечисленные этапы на практике. Проанализируем с их помощью денежные потоки ПАО «Роснефть». За основу возьмем годовую бухгалтерскую отчетность за 2019 год. Исходные данные и расчетные значения представим в таблицах.

Таблица 2. Вертикальный анализ денежных потоков ПАО «Роснефть»

|

Показатель |

2018 |

2019 |

Изменение структуры, % |

||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

||

|

1 |

2 |

3 |

4 |

5 |

6 (3 – 5) |

|

1 По ЧДП от операций: |

|||||

|

– текущих (4100) |

51 |

10,6 |

-601 |

× |

× |

|

– инвестиционных (4200) |

368 |

76,4 |

473 |

× |

× |

|

– финансовых (4300) |

63 |

13,0 |

-322 |

× |

× |

|

Суммарный ЧДП (4400) |

481 |

100,0 |

-450 |

× |

× |

|

2 По притокам от операций: |

|||||

|

– текущих (4110) |

6 949 |

54,3 |

6 179 |

56,2 |

1,9 |

|

– инвестиционных (4210) |

2 448 |

19,1 |

1 304 |

11,9 |

-7,3 |

|

– финансовых (4310) |

3 401 |

26,6 |

3 503 |

31,9 |

5,3 |

|

Суммарный приток (4110 + 4210 + 4310) |

12 798 |

100,0 |

10 986 |

100,0 |

0,0 |

|

3 По оттокам от операций: |

|||||

|

– текущих (4120) |

6 899 |

56,0 |

6 780 |

59,3 |

3,3 |

|

– инвестиционных (4220) |

2 081 |

16,9 |

831 |

7,3 |

-9,6 |

|

– финансовых (4320) |

3 338 |

27,1 |

3 824 |

33,4 |

6,3 |

|

Суммарный отток (4120 + 4220 + 4320) |

12 317 |

100,0 |

11 436 |

100,0 |

0,0 |

|

Примечание: цифры в скобках – это номера строк отчета о движении денежных средств |

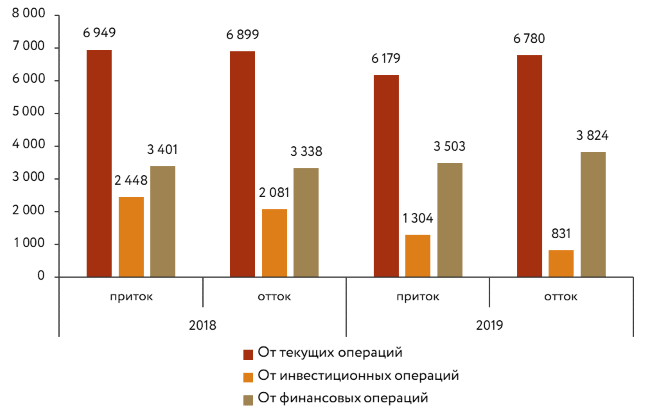

По ЧДП в разрезе операций за 2019 год вертикальный анализ провести невозможно. Наблюдается как раз та ситуация, о который писали выше: смешение положительных и отрицательных значений. Значит, считать удельные веса – бессмысленно. Абсолютные же значения ЧДП говорят о сложившейся закономерности: наибольший вклад в пополнение остатка денежных средств предприятия обеспечивает не операционная, а инвестиционная деятельность.

Зато при любом раскладе вертикальный анализ реализуется отдельно для притоков и оттоков. Это вторая и третья части таблицы. По ним мы подготовили график.

Рисунок 4. Динамика денежных притоков и оттоков в ПАО «Роснефть»

Здесь у ПАО «Роснефть» все традиционно: наибольшие притоки и оттоки формируются текущей деятельностью. В среднем соотношение по ним составило 55,3% для притоков и 57,6% для оттоков от суммарных величин. Далее по значимости идут финансовые операции. Это прямое свидетельство, что организация активна с точки зрения расчетов с учредителями и привлечения/возврата заемных средств.

Если говорить о структуре в целом, то она достаточно стабильна. Изменение удельных весов не превышало 10%. Однако в 2019 год инвестиционная деятельность явно сократилась.

Таблица 3. Горизонтальный анализ денежных потоков ПАО «Роснефть»

|

Показатель |

2018 |

2019 |

Отклонение |

|

|

абсолютное, млрд руб. |

относительное (темп прироста), % |

|||

|

1 |

2 |

3 |

4 (3 – 2) |

5 (4 ÷ 2 × 100) |

|

1 По притокам от операций: |

||||

|

– текущих |

6 949 |

6 179 |

-770 |

-11,1 |

|

– инвестиционных |

2 448 |

1 304 |

-1 144 |

-46,7 |

|

– финансовых |

3 401 |

3 503 |

101 |

3,0 |

|

Суммарный приток |

12 798 |

10 986 |

-1 813 |

-14,2 |

|

2 По оттокам от операций: |

||||

|

– текущих |

6 899 |

6 780 |

-119 |

-1,7 |

|

– инвестиционных |

2 081 |

831 |

-1 250 |

-60,1 |

|

– финансовых |

3 338 |

3 824 |

486 |

14,6 |

|

Суммарный отток |

12 317 |

11 436 |

-881 |

-7,2 |

Горизонтальный анализ проведем только по притокам и оттокам. Причина – та же, по которой не вышло рассчитать удельные веса для ЧДП за 2019 г., а именно отрицательные величины ЧДП по текущим и финансовым операциям.

Сразу становится очевидной серьезная проблема в части денег у ПАО «Роснефть». Это существенное уменьшение притоков на 14,2% за анализируемый период. Наибольшее падение наблюдалось у инвестиционных операций. Однако гораздо хуже, что наряду с ними ужимаются объемы денег, которые генерирует текущая деятельность. Ведь именно она – основа стабильного функционирования предприятия.

Оттоки тоже сократились, но на почти в два раза меньше. И это еще один отрицательный момент, причем особенно для текущих операций. Получилось, что на каждый рубль падения оттока там пришлось 6,5 руб. уменьшения притока (770 ÷ 119).

По финансовым операциям произошло увеличение. Однако соотношение темпов прироста таково, что в целом складывается негативный сценарий, ведь на 1 руб. дополнительно полученных денег пришлось увеличение оттока в 4,8 руб. (486 ÷ 101).

«Золотое правило» в его изначальном виде не применить из-за невозможности рассчитать темп роста для ЧДП. Однако поступим так: заменим ЧДП на суммарный положительный денежный поток. При этом для большей сопоставимости цифр внутри неравенства в расчет включим не только выручку, а вообще все доходы предприятия. Их найдем в отчете о финансовых результатах. Это сумма по его строкам: 2110, 2310, 2320, 2340.

Получится следующее неравенство.

|

Темп роста среднегодовой величины активов |

Знак |

Темп роста выручки или совокупных доходов |

Знак |

Темп роста притоков |

|

105,3% |

> |

98,0% |

> |

85,8% |

Единственная часть соотношения, которая выполняется, – первая. Активы приросли в среднем на 5,3%. По остальным составляющим видим негативный сценарий:

- эффективность использования активов явно снизилась. Об этом говорит падение выручки;

- уменьшение денежных притоков на 14,2% превысило сокращение доходов от обычной деятельности. Значит, задержка в оплате от покупателей и заказчиков стала еще значительнее. Подтверждением этого является рост дебиторской задолженности на треть (33,5%) за 2019 год.

Теперь разберемся с причинами, которые обусловили подобную динамику движения денег в ПАО «Роснефть». В этом поможет факторный анализ. Сначала проведем его прямым способом. Причем сделаем это в разбивке по видам операций. Для большей наглядности применим графический способ.

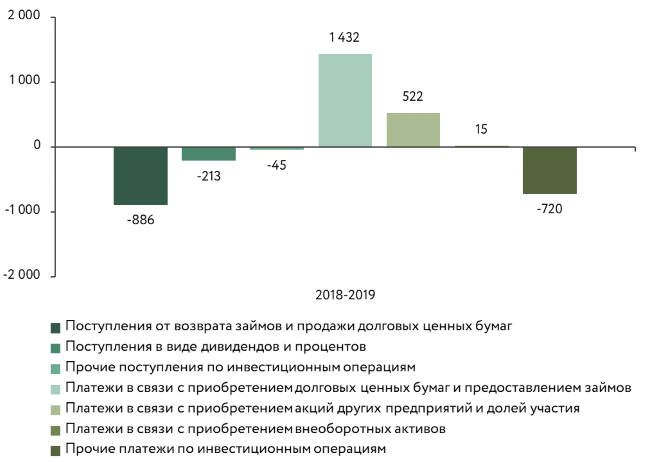

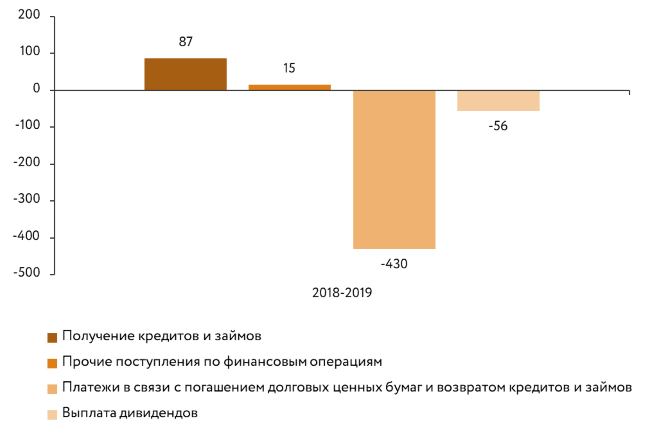

Получится три диаграммы, на которые мы вынесли лишь самые значимые факторы. Те, которые влияли несущественно, объединены в столбиках «Прочие…».

Рисунок 5. Влияние факторов на ЧДП от текущих операций

Рисунок 6. Влияние факторов на ЧДП от инвестиционных операций

Рисунок 7. Влияние факторов на ЧДП от финансовых операций

Факторы положительного действия на графиках – это поступления, отрицательного влияния – платежи. Когда первые увеличиваются, то ЧДП растет. Когда уменьшаются, то сокращается. Для вторых – все с точностью наоборот.

Расчет влияния факторов делался очень просто. Это изменение каждого параметра за период. Подобный подход работает только для формул, в которых результат и факторы связаны через алгебраическую сумму. Именно так обстоит дело с зависимостями для прямого метода.

Дополним проведенный прямой анализ косвенным. Он ответит на вопрос: за счет чего финансовый результат не стыкуется с ЧДП. Результаты расчета – в таблице 4.

Таблица 4. Косвенный метод в анализе денежных потоков ПАО «Роснефть»

|

Показатель |

2018-2019 |

|

1 Чистая прибыль за вычетом дивидендов |

113,9 |

|

2 Влияние изменения: |

|

|

– собственного капитала без учета нераспределенной прибыли |

121,3 |

|

– заемных средств |

-266,8 |

|

– кредиторской задолженности |

366,8 |

|

– прочих составляющих заемного капитала |

-320,4 |

|

– внеоборотных активов по первоначальной стоимости |

90,0 |

|

– амортизации |

133,8 |

|

– запасов |

12,5 |

|

– дебиторской задолженности |

-889,3 |

|

– прочих оборотных активов без учета денег |

137,0 |

|

3 ЧДП с учетом влияния изменения валютных курсов |

-501,2 |

Основные причины, по которым в ПАО «Роснефть» при положительном финансовом результате сложился отрицательный ЧДП – это:

- увеличение дебиторской задолженности;

- уменьшение объемов привлечения заемных средств;

- сокращение прочих долгосрочных обязательств.

Завершим анализ расчетом коэффициентов. Их значения – в таблице 5.

Отметим: данных одной лишь бухгалтерской отчетности недостаточно, чтобы вычислить показатели рентабельности использования денег. Требуется аналитика для процентов и дивидендов в разрезе по долго- и краткосрочным финансовым вложениям. Ее у нас нет. Поэтому рассчитаем один общий коэффициент для всех финансовых вложений.

Таблица 4. Коэффициентный анализ денежных потоков ПАО «Роснефть»

|

Показатель |

2018 |

2019 |

Темп прироста, % |

|

1 |

2 |

3 |

4 (3 ÷ 2 × 100 – 100) |

|

Коэффициенты: |

|||

|

– эффективности ЧДП |

0,04 |

-0,04 |

× |

|

– достаточности ЧДП |

1,04 |

0,96 |

-7,6 |

|

– реинвестирования ЧДП |

0,66 |

1,26 |

91,5 |

|

– рентабельности использования денег в кратко- и долгосрочных финансовых вложениях |

0,08 |

0,05 |

-37,0 |

|

– денежного содержания чистой прибыли |

0,11 |

-1,52 |

× |

|

– денежного обслуживания обязательств |

0,01 |

-0,06 |

× |

2019 год для ПАО «Роснефть» оказался крайне неудачным с позиции управления деньгами. В минусе как общий ЧДП, так и по текущим операциям. Поэтому ни о какой эффективности, денежном содержании чистой прибыли и обслуживании обязательств за счет чистого потока от операционной деятельности нет и речи. Все эти коэффициенты вышли отрицательными.

Значение показателя реинвестирования ЧДП, которое в 2019 году превысило 1, объясняется особенностями расчета и в данном случае мало отражает реальность. Дело в том, что в одном коэффициенте совместились отрицательный денежный поток и отрицательная величина изменения инвестиций. Деление одного на другое и дало плюс на выходе.

Рентабельность финансовых вложений в том же году составляла всего около 5%, если судить по соотношению их среднегодовой величины, а также полученных процентов и дивидендов.

2018 год был лучше по всем параметрам. Но даже в этот относительно благополучный период чистая прибыль была обеспечена деньгами всего на 11%, а чистый поток от текущих операций позволял погасить лишь 1% совокупных обязательств.

Таким образом, анализ движения денежных средств позволяет за счет стандартных и просто реализуемых подходов вскрыть серьезные упущения в деятельности предприятия.

Поддержкой и одновременно показателем эффективной работы предприятия служит сбалансированный денежный поток, когда денежных притоков достаточно для покрытия всех обязательных расходов (оттоков ДС). Для такого равновесия необходимо четкое планирование движений ДС, что может быть достигнуто только путем их постоянного анализа и мониторинга.

Именно планирование ДДС позволяет не только обеспечивать текущую деятельность компании, но и выделить часть бюджета на ее развитие, постоянно поддерживая конкурентоспособность бизнес-структуры.

Что такое анализ ДДС и для чего он нужен

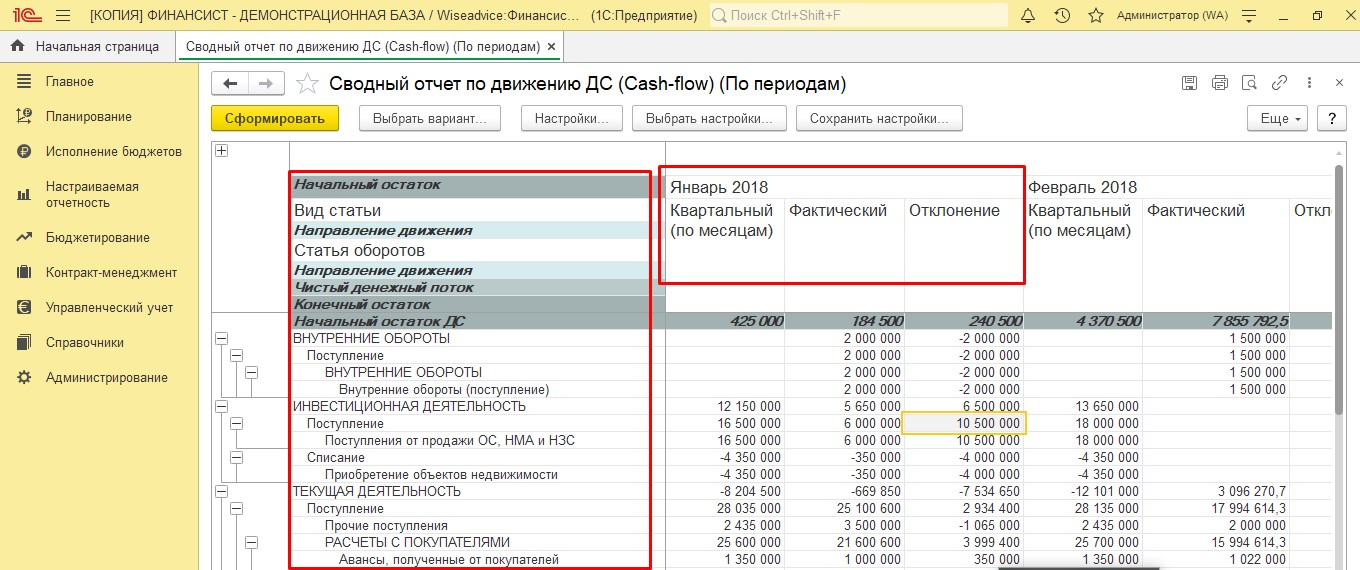

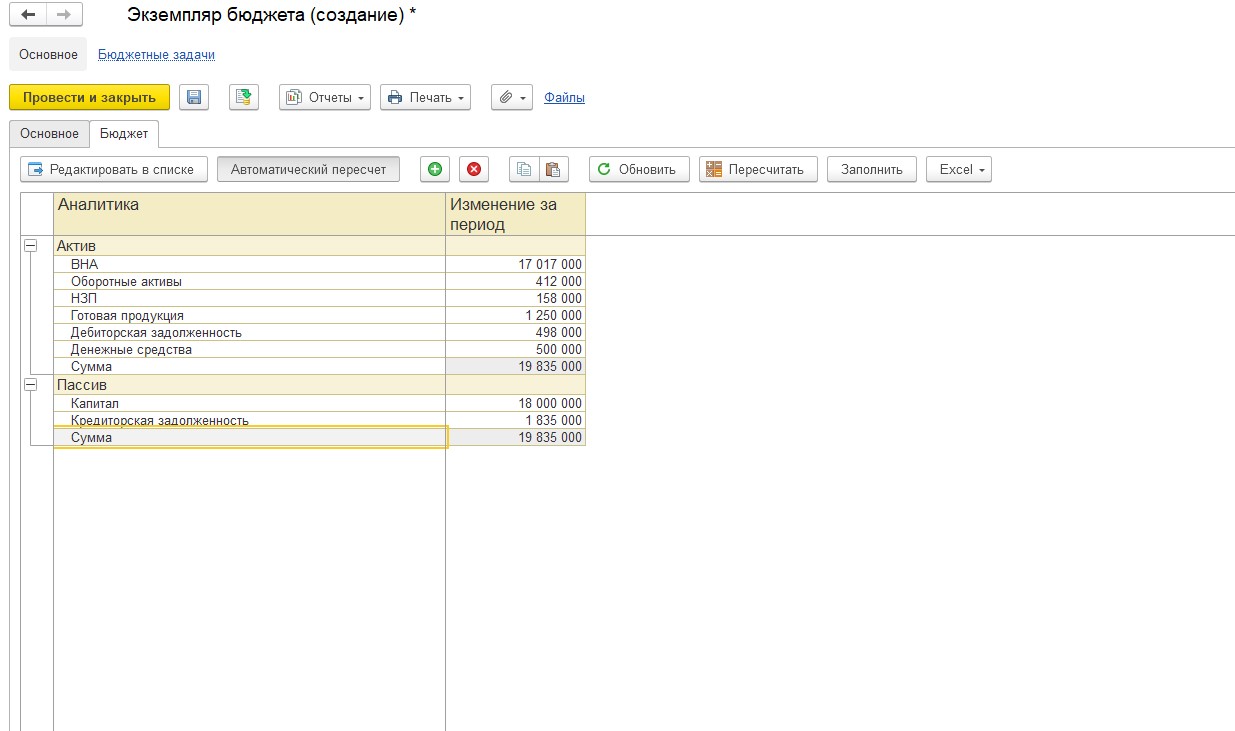

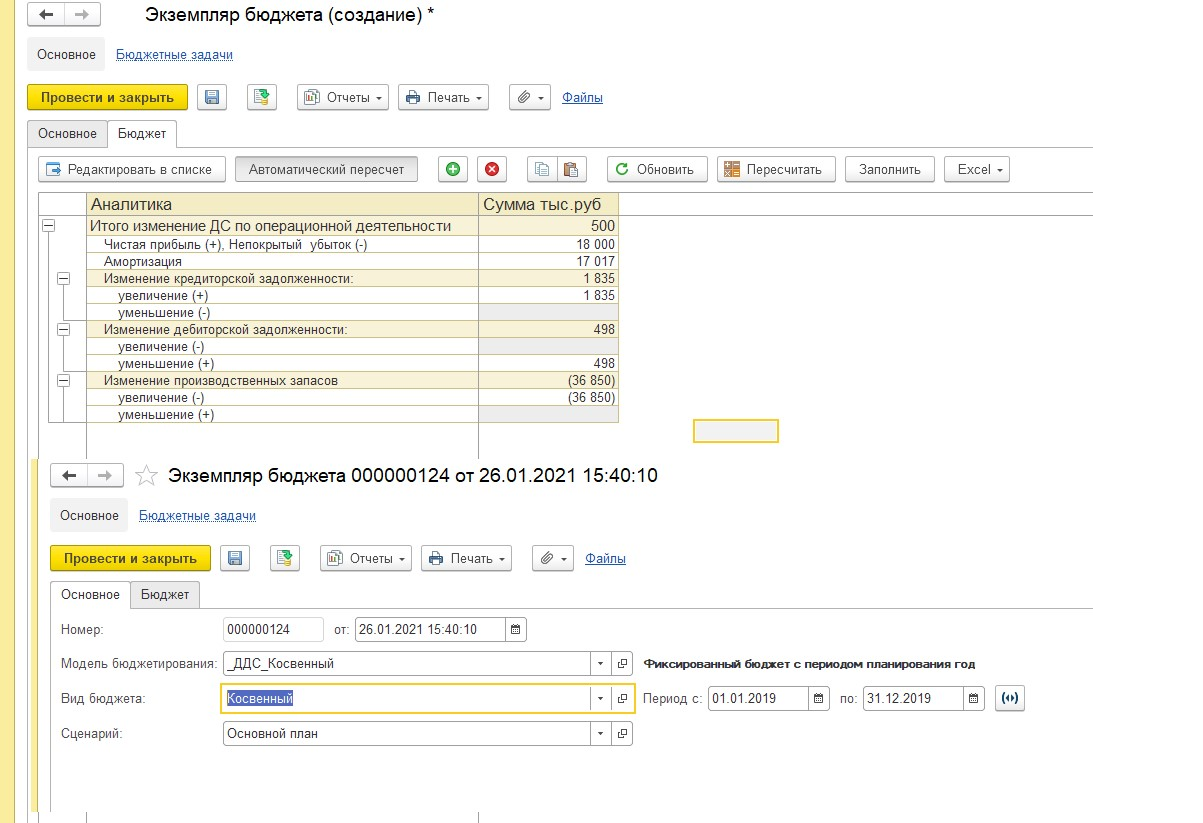

При оценке ДДС предприятия обычно анализируют и составляют следующие виды стандартных отчетов:

- Бухгалтерская отчетность (баланс – форма 1);

- Отчет о движении денежных средств (ОДДС) или 4 форма – бухгалтерской отчетности;

- БДДС (бюджет о ДДС);

- ББЛ (бюджет по балансовому листу).

Основной отчет анализа ДС – это ОДДС, в одном из методов анализа которого используется в качестве вспомогательного тот же Бухбаланс. К двум последним прибегают при планировании финансовых потоков компании.

ОДДС – отчет о движении (оттоках/притоках) ДС в разрезе трех направлений: операционного, инвестиционного и финансового. Его составляют либо прямым, либо косвенным методом.

- На основании первого ОДДС формируется путем внесения в него всех движений по трем направлениям. Притоки складываются из поступлений ДС, например, выручки от реализаций, пришедших авансов и пр., оттоки – из выбытия ДС, к примеру, оплат за что-либо, возвратов долгов банкам и пр.

Информационной базой для получения аналитики по ДДС является выручка компании. - Следующий метод получения аналитики по ДДС основан на корректировке чистой прибыли посредством вычислений (дельты) статей баланса. Базой для анализа является прибыль (чистый доход) компании.

Проведение анализа указанных видов отчетности с позиции разных методик позволяет сделать выводы, как и куда расходовались ДС компании, а также определить источники их поступления и посмотреть на одни и те же вопросы «под разными углами».

Комплексная автоматизация от ведущего IT-интегратора 1С. Оценка проекта бесплатно!

Для оценки данных отчетности по ДС используют несколько способов:

- горизонтальный;

- вертикальный;

- коэффициентный (факторный);

- план-фактный.

Заметим, если методы анализа – это, скорее, индивидуальные способы построения отчетов (анализ ДДС путем структурирования), то способы анализа – это варианты анализа уже имеющейся отчетности.

- Горизонтальный способ анализа предоставляет возможность оценить объемы прироста или уменьшения потоков ДС в разрезе периодов, сравнивая их с базовым. Производится в суммовом выражении и может быть детализирован до вида операции.

- Вертикальный анализ позволяет производить оценку структуры ДС и их потоков. Чаще всего оценка проводится в разрезе видов деятельности на предприятии (текущих, инвестиционных и финансовых средств).

- Коэффициентный (факторный) анализ позволяет оценить состояние результирующего показателя относительно других факторов (величин). Именно данным способом можно выявить факторы, оказывающие отрицательное влияние на ДДС. Результирующий показатель имеет прямую зависимость от выбора метода анализа: прямого или косвенного. При прямом методе анализа – оценивают чистый денежный поток (ЧДП), а при косвенном – чистый финансовый результат (ЧФР).

- План-фактный анализ позволяет оценить степень исполнения запланированного уровня показателей ДДС путем сопоставления плановых и фактических данных.

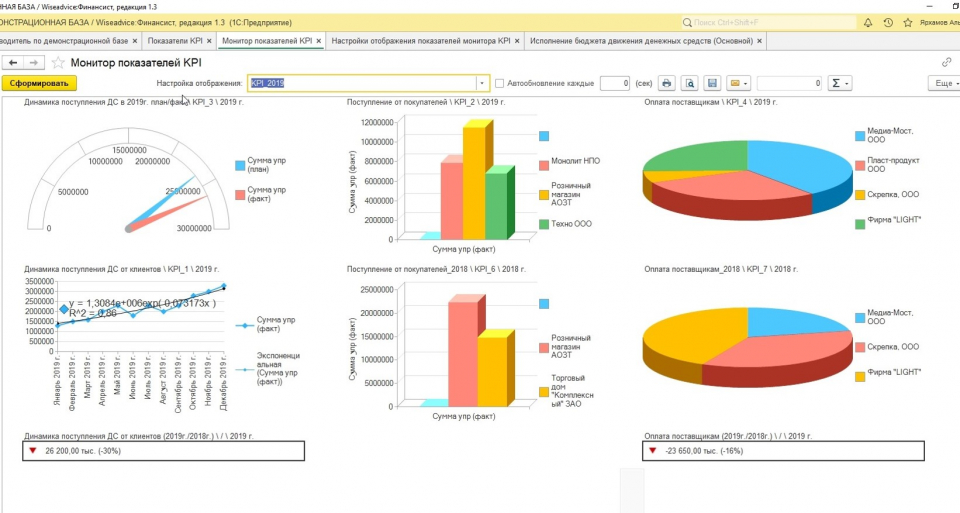

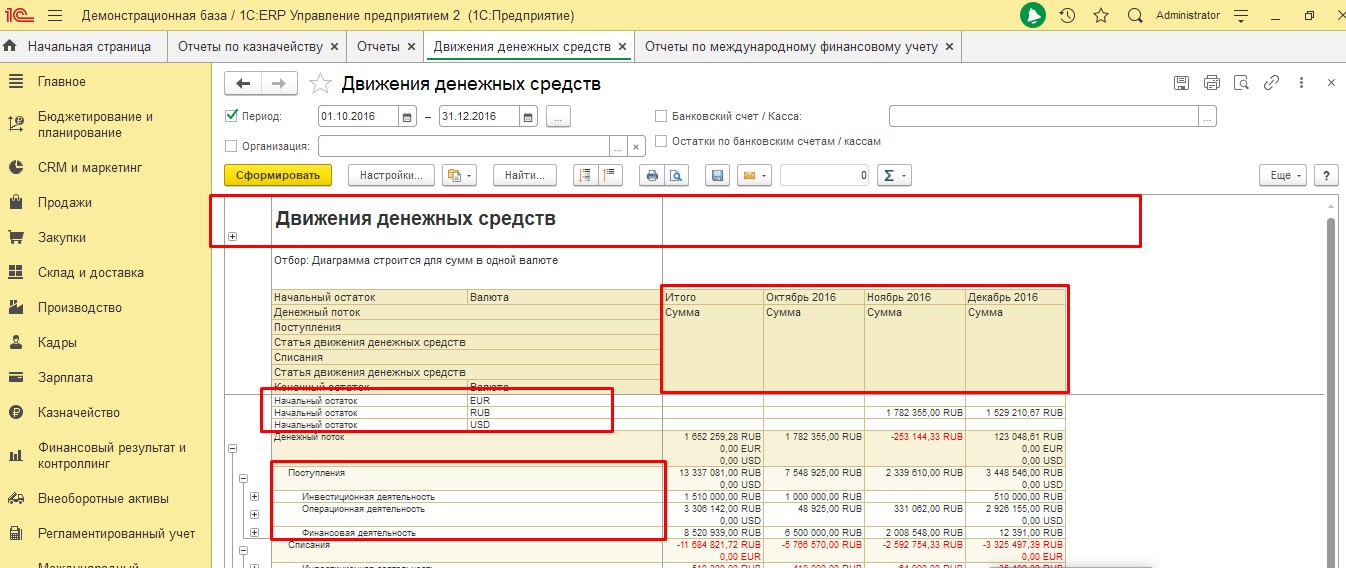

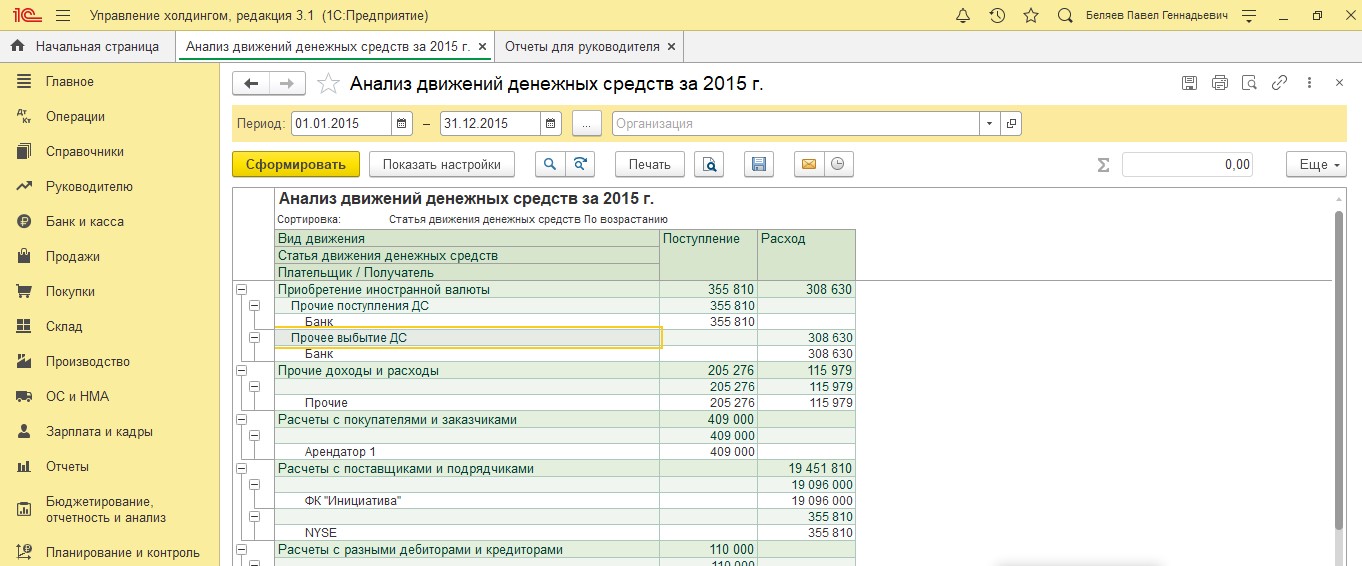

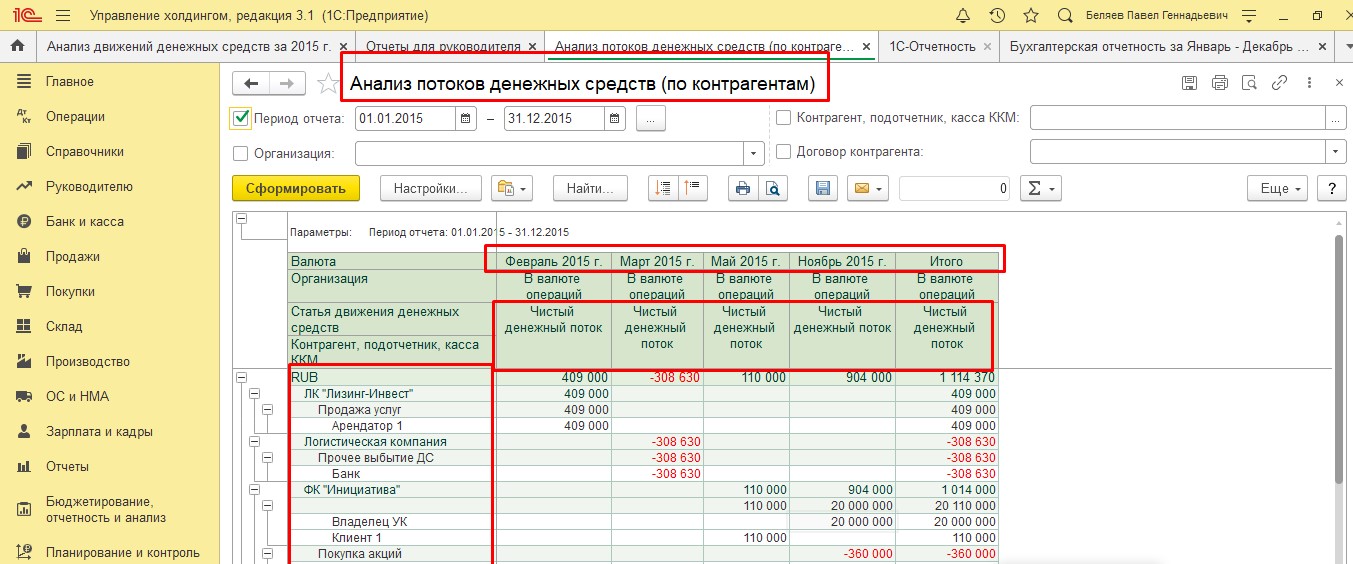

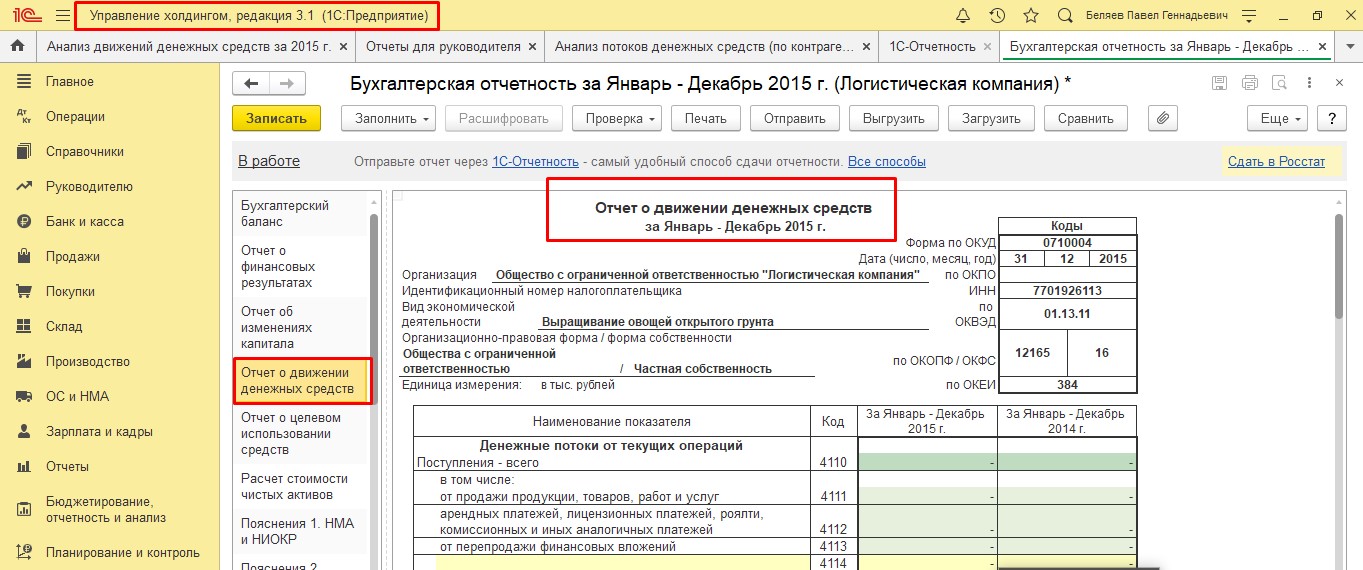

Составлять отчетность для анализа ДДС в ручном режиме – довольно трудоемкая и длительная процедура. На сегодняшний день существует множество прикладных решений, позволяющих автоматизировать данный процесс. 1С также предлагает целую линейку автоматизированных систем, где данная функциональность поддерживается. Примеры:

- 1С:ERP Управление предприятием;

- 1С:Управление холдингом;

- Финансист_

С целью автоматизации учета движения ДС в программных продуктах 1С с каждой хозяйственной операции сопоставляется вид деятельности через статью движения ДС. Благодаря этому процесс составления (ОДДС) существенно упрощается, и его можно формировать в любой момент времени и на любую дату.

Прямой метод составления отчета ДДС и его анализ

Основан на вычислении сальдо движения отрицательных и положительных денежных потоков посредством кассового метода оценки хозяйственных операций, связанных с ДДС. Расчет согласно косвенному методу аналогичен расчету, используемому в балансовом методе анализа, и вычисляется, как сальдо ДС на начало периода (ДСн.п.) минус оттоки (ОТ) ДС за период плюс притоки ДС (ПР) за период. Получаем сальдо на конец периода (ДС к.п.):

ДСк.п.= ДСн.п. + ПР — ОТ

Именно так происходит построение ОДДС или 4-ой формы баланса, а на основании всех хозяйственных операций по ДДС производятся записи в отчете, которые группируются в разрезе видов деятельности и статей движения ДС.

Порядок анализа на основе ОДДС позволяет оценить финансовую мощность компании и является своеобразным индикатором качества финансово-хозяйственной деятельности.

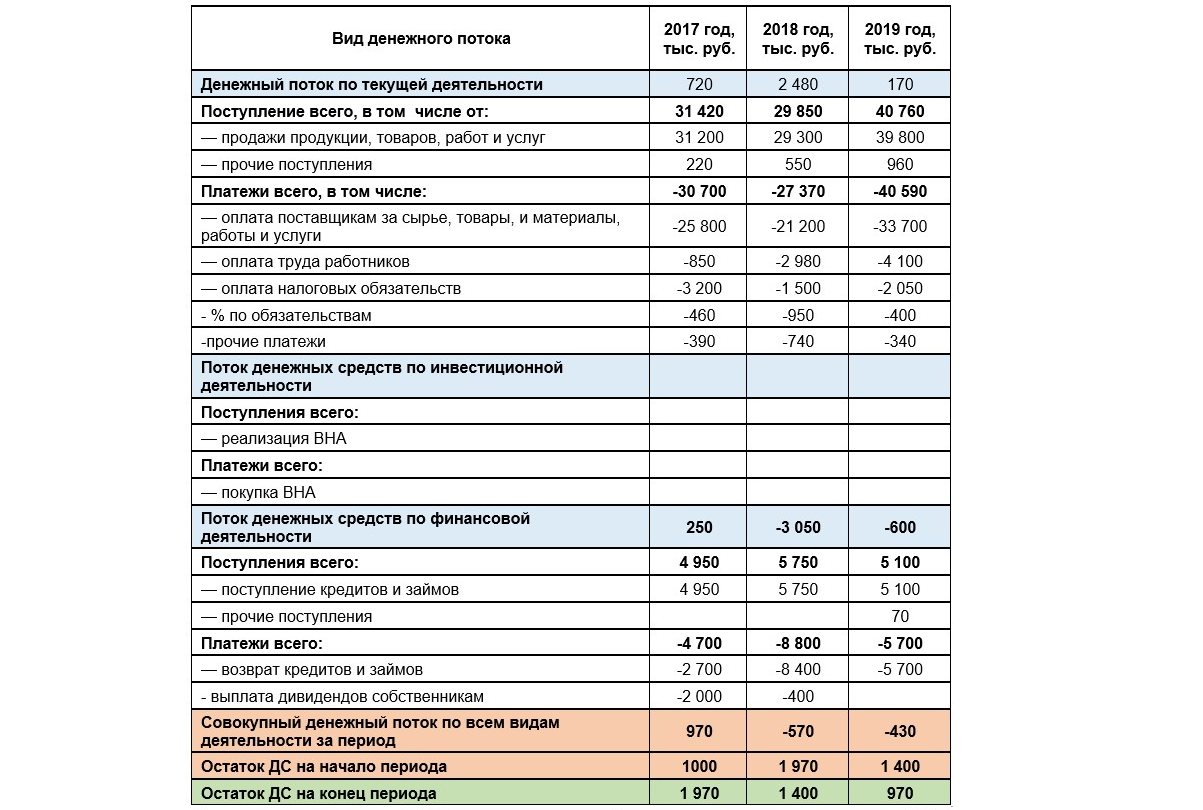

Перед нами отчет ОДДС, составленный на основании движения ДС (наличных и безналичных). Информация в отчет попадает из документов поступления и списания ДС согласно статье движения ДС. Например, поступление оплаты от клиента за товар будет отражено в строке «Поступление всего» раздела «Денежные потоки по текущей деятельности».

Внедрение 1С:ERP 2

Внедрение инновационной системы от 1С:Центра компетенции по ERP-решениям. Проведем бесплатный аудит!

На основе оценки данного ОДДС можно увидеть, что эффективность деятельности предприятия ухудшилась в три раза, а также оно понизило свою платежеспособность: по сравнению с 2017 годом объем совокупного дохода упал на 1540 тыс.рублей в 2018 году, и на 1400 тыс.рублей в 2019 году.

Если оценить изменение в структуре денежных потоков в разрезе видов деятельности, то можно увидеть что снижение объема совокупного денежного дохода произошло в основном из-за отрицательного сальдо, о чем свидетельствует финансовый анализ деятельности компании. Так как для покрытия кассовых разрывов привлекались заемные ДС, возникли дополнительные расходы в виде % по долговым обязательствам.